導入

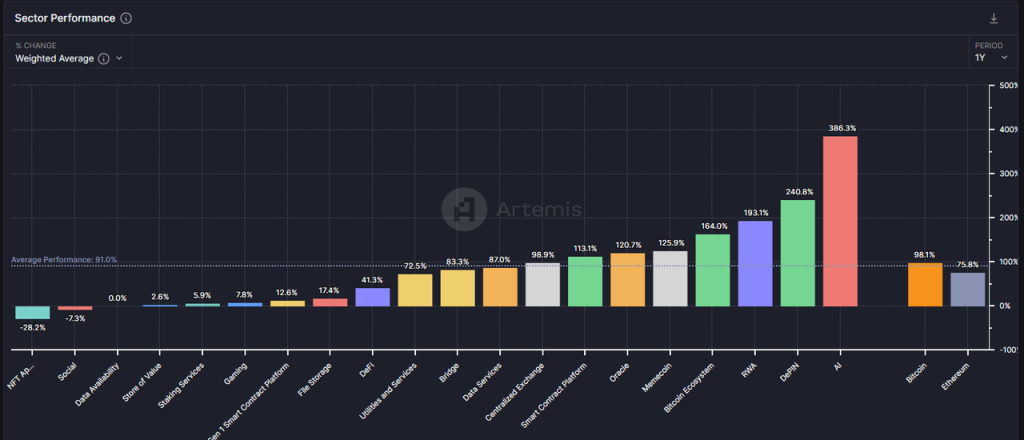

Defiトラックは、暗号通貨分野で最も古いトラックの1つであるため、この強気市場では満足のいくパフォーマンスを発揮していません。過去1年間のDefiセクターの全体的な増加率(41.3%)は、平均(91%)を大きく下回っているだけではありません。 、イーサリアム (75.8%) にも及ばない。

データソース: アルテミス

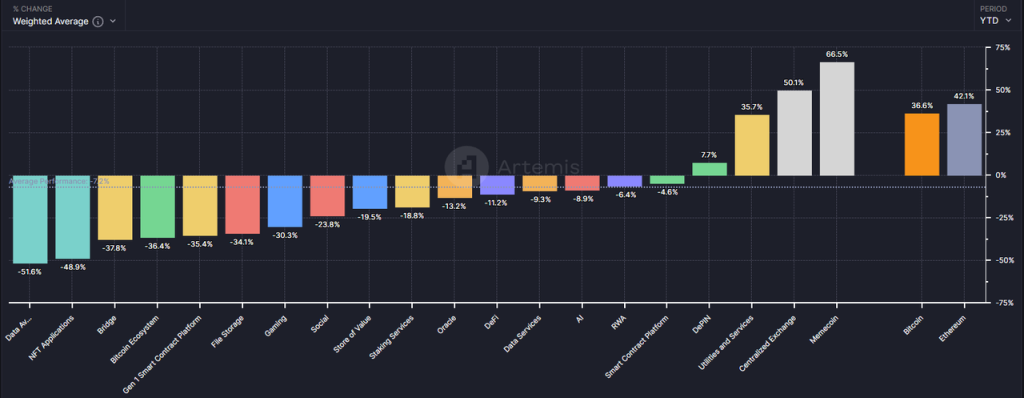

そして、2024年のデータだけを見てみると、全体で11.2%減と、Defiセクターのパフォーマンスも良好とは言い難い。

データソース: アルテミス

しかし、筆者の意見では、BTCがかつて最高値を更新した後にアルトコインが下落するという特異な市場背景の下、Defiセクター、特にその中でも主要プロジェクトは、誕生以来最高のレイアウトの瞬間を迎えるかもしれない。

この記事を通じて、著者は次の問題について議論することで、現時点での Defi の価値についての見解を明確にしたいと考えています。

このラウンドでアルトコインがBTCとイーサリアムを大きく下回る理由

なぜ今がDefiに注目するのに最適な時期なのか

注目に値するいくつかのDefiプロジェクトと、その価値とリスクの源泉

この記事は、市場における Defi の投資価値をカバーするものではありません。記事内で言及されている Defi プロジェクトは分析の一例にすぎず、投資を推奨するものではありません。

この記事は発行時点での著者の段階的な考えであり、将来的に変更される可能性があり、事実、データ、推論ロジックに誤りがある可能性や、同僚や読者からのさらなる議論も含まれます。歓迎します。

以下が本文です。

アルトコイン価格急落の謎

著者の意見では、今回のアルトコインの価格パフォーマンスは予想ほど良くありません。暗号業界の内部的な理由は主に 3 つあります。

需要側の成長が不十分: 魅力的な新しいビジネスモデルが不足しており、ほとんどのトラックでPMF (プロダクトマーケットフィット) が遠い

供給側の過剰な成長: 業界のインフラがさらに改善され、起業の敷居がさらに低くなり、新規プロジェクトが過剰に発行される

ブロック解除の波は続いています。流通量が少なく、FDV が高いプロジェクトのトークンはロック解除され続けており、大きな売り圧力が生じています。

3つの理由それぞれの背景を見ていきましょう。

需要面の成長が不十分: 最初の強気市場にはイノベーションの物語が欠けている

3月初旬に書いた記事「強気相場の主要な上昇に備える、このサイクルに関する私の段階的な考え」の中で、著者は、この強気相場には21年のDefiや2017年のICOと同じレベルのビジネス革新と物語が欠けていると述べました。したがって、(ETF によってもたらされる増分資金の恩恵を受けるために)BTC と ETH をオーバーウエイトし、アルトコインの配分比率を制御する戦略が必要です。

これまでのところ、この見方は非常に真実です。

新しいビジネスストーリーの欠如により、起業家、産業投資、ユーザー、資金の流入が大幅に減少しました。さらに重要なのは、この現状が業界の発展に対する投資家の全体的な期待を抑制していることです。 「Defiは伝統的な金融を飲み込むだろう」「ICOは新たなイノベーションと資金調達のパラダイムである」「NFTはコンテンツ産業の生態系を破壊する」などのストーリーが市場で長い間見られなかったとき、投資家は自然と新しいものに足を向けて投票するだろう。 AIなどの場所。

もちろん、著者は過度に悲観的な見方を支持するものではありません。このラウンドではまだ魅力的なイノベーションは見られませんが、インフラストラクチャは継続的に改善されています。

ブロックスペース料金が L1 から L2 に大幅に下がりました

クロスチェーン通信ソリューションは徐々に充実しており、豊富なオプションリストが用意されています

ユーザーフレンドリーなウォレットエクスペリエンスのアップグレード たとえば、Coinbase のスマートウォレットは、秘密キーを使用しない素早い作成と復元、CEX 残高への直接呼び出し、ガスのチャージ不要などの機能をサポートしており、ユーザーは Web2 製品エクスペリエンスに近づくことができます。

Solana によって起動されたアクションと点滅機能は、Solana とのオンチェーン インタラクションを一般的なインターネット環境に公開できるため、ユーザーの使用パスがさらに短縮されます。

上記のインフラは、現実世界における水、電気、石炭、道路のようなものであり、イノベーションの結果ではありませんが、イノベーションが生まれる土壌です。

供給側の過剰な成長: 過剰な数のプロジェクト + 市場価値の高いトークンのロックが解除され続ける

実際、別の観点から見ると、多くのアルトコインの価格が今年中に新安値を付けたにもかかわらず、アルトコインの市場価値の総額はBTCと比べてそれほど下がっていないのです。

データ: 取引ビュー、2024.6.25

これまでのところ、BTCの価格は高値から約18.4%下落しており、アルトコインの時価総額(Trading ViewシステムではTota l3として表示され、BTCとETHを差し引いた仮想通貨の時価総額を示します)はわずかに下がっています。 -25.5%下落しました。

データ: 取引ビュー、2024.6.25

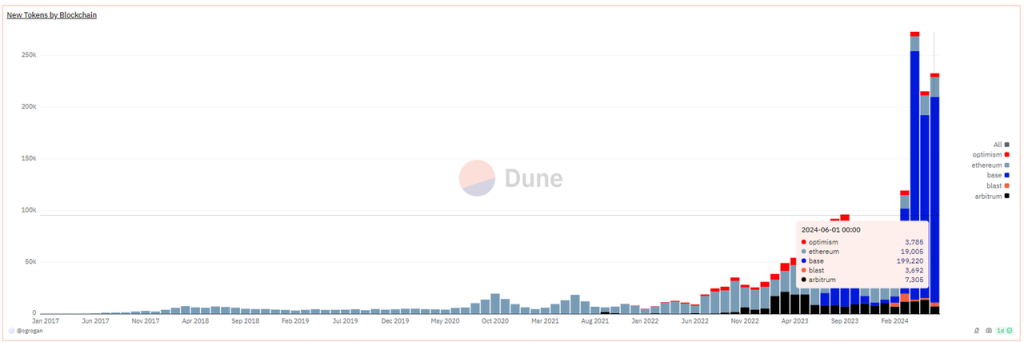

アルトコインの総市場価値の限定的な下落は、新規アルトコインの総数と市場価値の大幅な拡大に基づいています。以下の図から、この強気市場におけるトークンの数の増加が直感的にわかります。史上最速。

ブロックチェーンによる新しいトークン、データソース: https://dune.com/queries/3729319/6272382

上記のデータは EVM チェーンのトークン発行データのみをカウントしていることに注意してください。実際には、Solana であっても Base チェーンであっても、より多くの新しいトークンが提供されています。発行されたトークン コインのほとんどはミームです。

その中で、今回の強気相場で出現した市場価値の高い代表的なミームは次のとおりです。

ドッグウィファット: 20 億 4000 万

ブレット: 16.6億

ノットコイン: 16.1億

DOG・GO・TO・THE・MOON:6億3000万

モグコイン:5億6千万

ポップキャット: 4億7000万

マガ:4億1000万

ミームに加えて、以下のような多数のインフラストラクチャ トークンも今年発行されているか、発行される予定です。

レイヤ 2 ネットワークには次のものが含まれます。

Starknet: 流通市場価値 9 億 3,000 万、FDV 71 億 7,000 万

ZKsync: 流通時価額 6 億 1,000 万、FD V3 5 億 1,000 万

マンタネットワーク:流通時価3.3億、FD V1 0.2億

太閤:流通時価1億2千万、FD V1 9億

ブラスト:流通時価4.8億、FD V2 8.1億

クロスチェーン通信サービスには次のものが含まれます。

ワームホール: 流通市場価値 6 億 3,000 万、FD V3 4 億 8,000 万

レイヤー0:流通時価6.8億、FD V2 7.3億

Zetachain: 流通市場価値 2 億 3,000 万、FD V1 7 億 8,000 万

オムニネットワーク:流通時価1億4,700万、FD V1 4億2,000万

チェーン構築サービスには次のものが含まれます。

アルトレイヤー:流通時価2.9億、FD V1 8.7億

ディメンション:流通時価は3億、FD V1は5.9億

佐賀:流通時価1.4億、FD V1 5億

※上記時価総額データの出所はCoingecko、時刻は2024.6.28です。

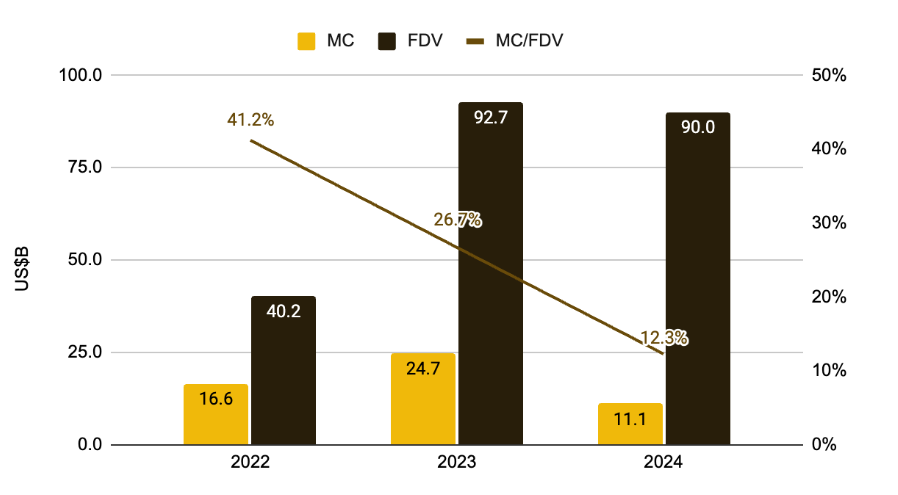

さらに、取引所に上場され、大規模なロック解除に直面しているトークンが多数あります。それらの共通の特徴は、低い流通率、高い FDV、および初期の機関投資家ラウンドのトークンコストが非常に低いことです。 。

プロジェクトチームは上場時のトークン流通比率(41.2%から)をさらに下げることを試みたが、今回の需要と物語の弱さは、資産供給側の過剰発行と相まって、暗号通貨サイクルで初めてのことである。 2022年には12.3%)評価を維持し、段階的に二次投資家に売却しましたが、この2つの共鳴により、最終的には2024年にはこれらの暗号プロジェクトの評価センターが全体的に下降傾向にありました。主要セクターの中でプラスの収益を維持するセクターはほとんどありません。

新通貨 MC と FDV の比率関係、画像出典:「Low Float High FDV: How Did We Get Here?」、Binance リサーチ

しかし、著者の意見では、市場価値の高いVCコインの評価中心の崩壊は、さまざまな暗号通貨の奇妙な現象に対する市場の通常の反応です。

ゴーストタウンのロールアップをバッチで作成します。TVL とロボットのみでユーザーは作成しません

ファイナンスという用語を刷新することで、実際に多数のクロスチェーン通信サービスなど、同様のソリューションを提供しています。

AI+Web3プロジェクト多数など、実際のユーザーニーズではなく話題をベースにビジネスをスタート

まだ収益モデルを見つけることができないか、単に収益モデルを探していないため、トークンには価値がありません

これらのアルトコインの評価センターの下落は、市場の自己修復、バブル崩壊の良性プロセス、そして自らの足で投票して市場を清算するファンドの自己救済行動の結果です。

現実には、ほとんどのVCコインは完全に無価値ではなく、高すぎるだけであり、最終的には市場がそれらをあるべき場所に戻します。

バブル期から脱却したDefiのPMF商品に注目

2020年から、Defiは正式にアルトコインクラスター内のカテゴリーになりました。 2021年上半期、仮想通貨時価総額トップ100の中で最も多くのプロジェクトが入ったのはDefiプロジェクトで、当時は目がくらむほど多くのカテゴリーがあり、従来の金融における既存のビジネスモデルをすべてやり直すと誓った。チェーンの上で。

この年、Defiはパブリックチェーンのインフラであり、ローンチ、ステーブルコイン、デリバティブは、立ち上げ後に新しいパブリックチェーンを開始するための4つの必須項目でした。

しかし、均質化プロジェクトの過剰発行と大量のハッカー攻撃(自己侵入)により、左足と右足を踏むポンジモデルに依存して得られたTVLは急速に崩壊し、トークン価格は高騰しました。スパイラルでゼロに戻った。

この強気市場サイクルに入ると、今日まで存続しているほとんどのDefiプロジェクトの価格パフォーマンスも満足のいくものではなく、Defi分野への主要な投資はますます減少しています。他の強気相場の始まりと同様に、投資家が最も好むのはこのサイクルの新たなストーリーであり、Defi はこのカテゴリーには当てはまりません。

しかし、まさにこのため、バブルから生まれた Defi プロジェクトは、他のアルトコイン プロジェクトよりも魅力的に見え始めました。具体的には次のとおりです。

ビジネス:成熟したビジネスモデルと収益モデルを持ち、先行プロジェクトには外堀がある

DEXとデリバティブは取引手数料を獲得し、貸付と借入は金利差額収入を回収し、ステーブルコインプロジェクトは安定手数料(金利)を請求し、ステーキングサービスは質権サービス手数料を請求します。収益モデルは明確です。各トラックの主要プロジェクトに対するユーザーの需要は有機的であり、基本的にユーザー補助金の段階を通過しているプロジェクトもあり、トークンの排出を差し引いてもプラスのキャッシュフローを達成しています。

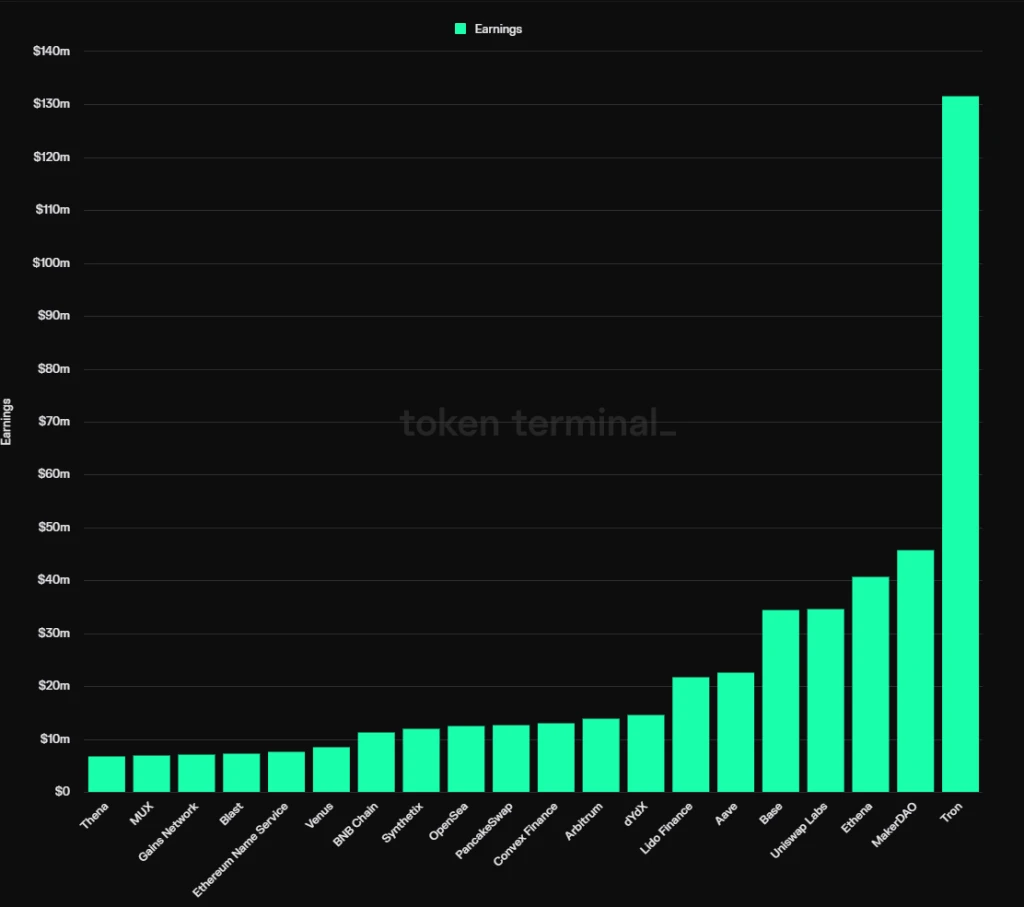

暗号プロジェクト利益ランキング、出典:Tokenterminal

Tokentermial の統計によると、2024 年までに最も収益性の高いプロトコルの上位 20 件のうち、12 件が Defi プロジェクトです。分類は次のとおりです。

ステーブルコイン: MakerDAO、Ethena

ローン: Aave、Venus

ステーキングサービス: Lido

DEX: Uniswap labs、Pancakeswap、Thena (収入はフロントエンドの手数料から来ています)

デリバティブ: dYdX、Synthetix、MUX

利回りアグリゲーション: Convex Finance

これらのプロジェクトの堀は多様で、サービスの多国間または二国間ネットワーク効果に由来するもの、ユーザーの習慣やブランドに由来するもの、特別な生態資源に由来するものもあります。しかし、結果から判断すると、Defiの主要プロジェクトはすべて、それぞれのトラックで一定の共通点を示しています。市場シェアは安定する傾向があり、競合他社は後に減少し、一定のサービス価格決定力を持っています。

特定の Defi プロジェクトの堀については、3 番目のサブセクションのプロジェクト部分で詳しく説明します。

供給側:排出量が少なく、流通率が高く、持ち上げられるトークンの規模が小さい

前のセクションで、このラウンドでアルトコインの評価が継続的に下落している主な理由の1つは、高い評価に基づいた多数のプロジェクトの大量排出と、現在の大量のアルトコイン評価によってもたらされるマイナスの期待であると述べました。市場に参入する禁止されていないトークンの数。

主要なDefiプロジェクトの早期立ち上げにより、そのほとんどがトークン発行のピーク時期を過ぎており、機関トークンも基本的にリリースされているため、将来の売り圧力は非常に低いと考えられます。例えば、現在のAaveのトークン流通率は91%、Lidoのトークン流通率は89%、Uniswapのトークン流通率は75.3%、MakerDAOのトークン流通率は95%、Convexのトークン流通率は81.9%となっています。

これは一方で、将来的には売り圧力がほとんどないことを示しており、また、これらのプロジェクトをコントロールしたい人は基本的に市場からトークンを購入することしかできないことも意味します。

バリュエーション: 市場の注目とビジネスデータは乖離し、バリュエーションレベルは歴史的な低水準に落ちました。

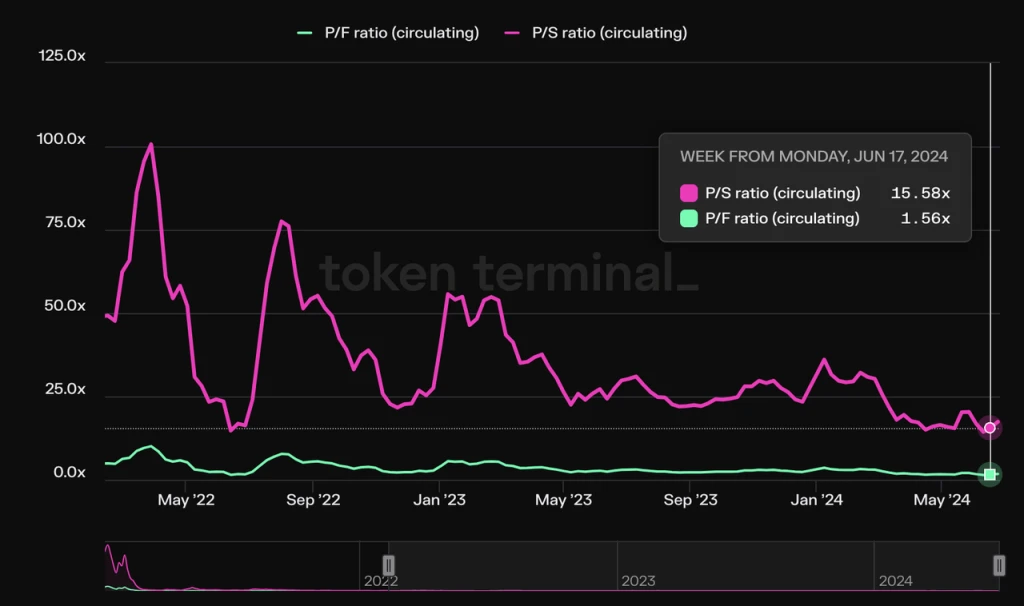

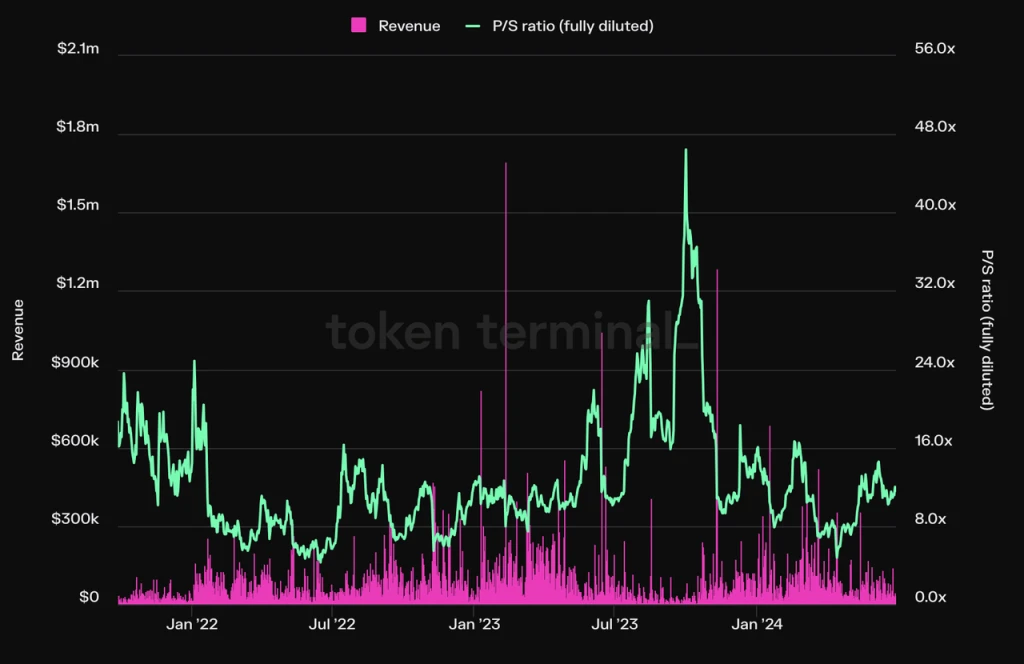

Meme、AI、Depin、Restake、Rollup サービスなどの新しいコンセプトと比較すると、Defi はこの強気市場ではほとんど注目されておらず、その価格パフォーマンスは平凡ですが、その一方で、それぞれの中核となるビジネス データは平凡です。取引量や融資規模など、主要なDefi企業の利益水準は成長を続けており、価格とビジネスの間に乖離が形成されており、これは特に、一部の主要なDefi企業の評価水準が過去最低に達しているという事実に反映されています。

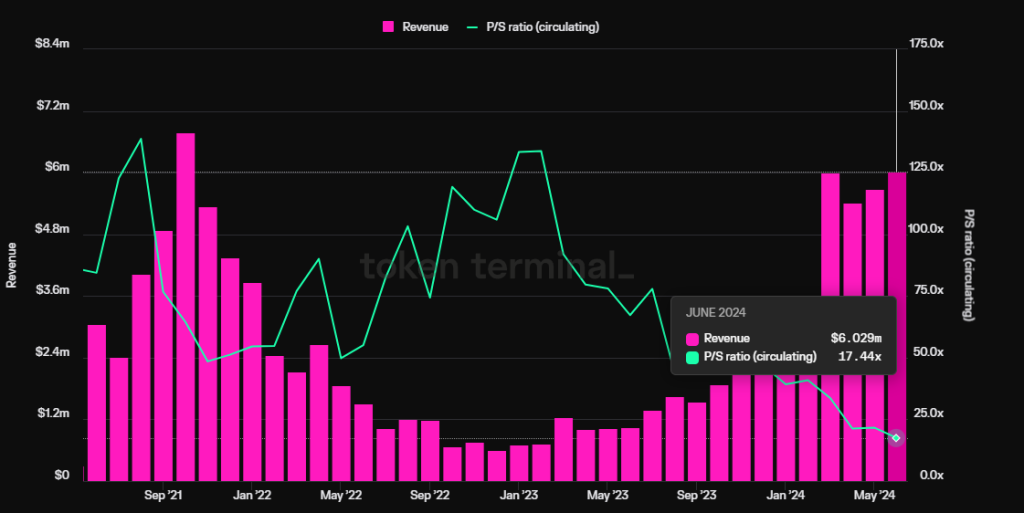

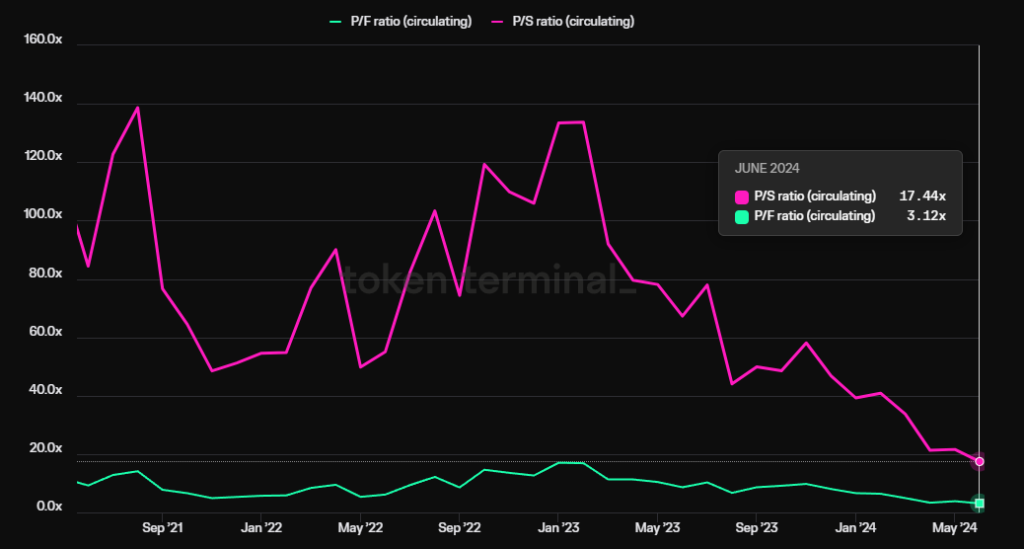

貸付契約 Aave を例に挙げると、その四半期収益 (プロトコル料金全体ではなく、純利益を指す) は前のサイクルの最高点を超え、過去最高を記録しましたが、PS (流通市場価値/年間収益) は伸びています。過去最高を記録したのは現在17.4倍にとどまっている。

データソース: トークンターミナル

ポリシー: FIT 21法案はDefi業界のコンプライアンスに貢献しており、潜在的な合併や買収を引き起こす可能性があります

FIT 21、21 世紀のための金融イノベーションおよび技術法。その主な目的は、デジタル資産市場に明確な連邦規制の枠組みを提供し、消費者保護を強化し、世界のデジタル資産市場における米国の主導的地位を促進することです。この法案は2023年5月に提出され、今年5月22日に賛成多数で下院を通過した。この法案は規制の枠組みと市場参加者のルールを明確にするため、法案が正式に可決された後は、起業家精神であれ伝統的な金融であれ、Defiプロジェクトへの投資がより便利になるでしょう。ブラックロックに代表される伝統的な金融機関の近年の暗号資産に対する姿勢(ETFの上場やイーサリアムでの国債発行の推進)を考慮すると、今後数年間はDefiが主要なレイアウト分野となる可能性が高い。結局のところ、合併と買収は最も便利な選択肢の1つである可能性があり、関連する兆候があれば、たとえ合併と買収の意図があるだけでも、主要なDefiプロジェクトの再評価のきっかけとなるでしょう。

次に、著者はいくつかの Defi プロジェクトを例として、そのビジネス状況、堀、評価を分析します。

Defi プロジェクトが多数あることを考慮して、著者は、より優れた事業展開、より広い堀、より魅力的な評価額を持つプロジェクトを優先して分析します。

注目に値するDefiプロジェクト

1.ローン:Aave

Aave は、2017 年に資金調達を完了した最も古い Defi プロジェクトの 1 つであり、ピアツーピア融資 (当時はプロジェクトはまだ Lend と呼ばれていました) からピアツープール融資モデルへの移行を完了し、以前の強気市場サイクル 同じトラックの主要プロジェクトであるコンパウンドは、現在、市場シェアと市場価値の点で融資トラックで第 1 位にランクされています。

Aave の主なビジネス モデルは、融資による金利差益収入です。さらに、Aave は昨年独自のステーブルコイン GHO を立ち上げ、これにより Aave は利息収入を得ることができます。もちろん、GHO を運営するということは、プロモーション手数料や流動性インセンティブ手数料などの新たなコスト項目も意味します。

1.1 経営状況

融資プロトコルにとって最も重要な指標は、融資プロジェクトの主な収入源であるアクティブな融資の規模です。

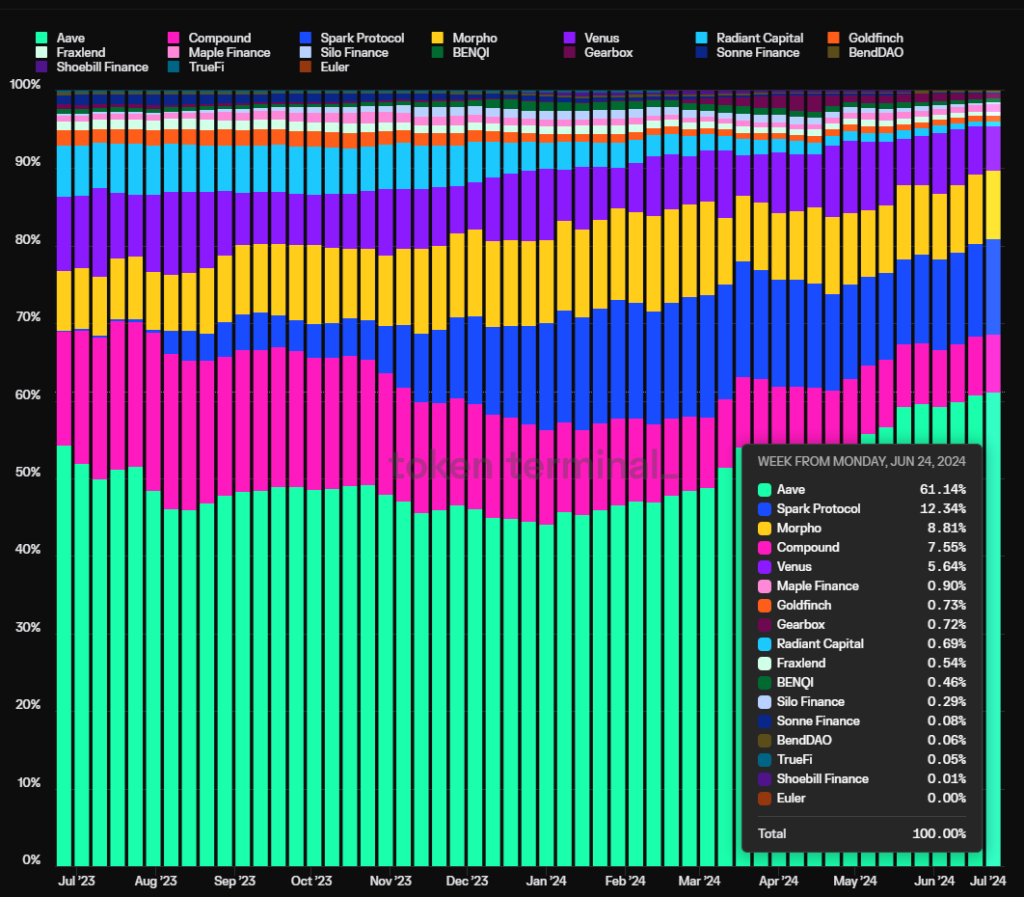

以下のグラフは、過去 1 年間の Aave のアクティブ ローンの市場シェアを示しています。Aave のアクティブ ローンのシェアは過去 6 か月間上昇し続けており、現在ではモルフォの設定によりその比率はさらに高くなっています。チャート Aave および Compound の収益最適化モジュールの融資額が繰り返しカウントされます。

データソース: トークンターミナル

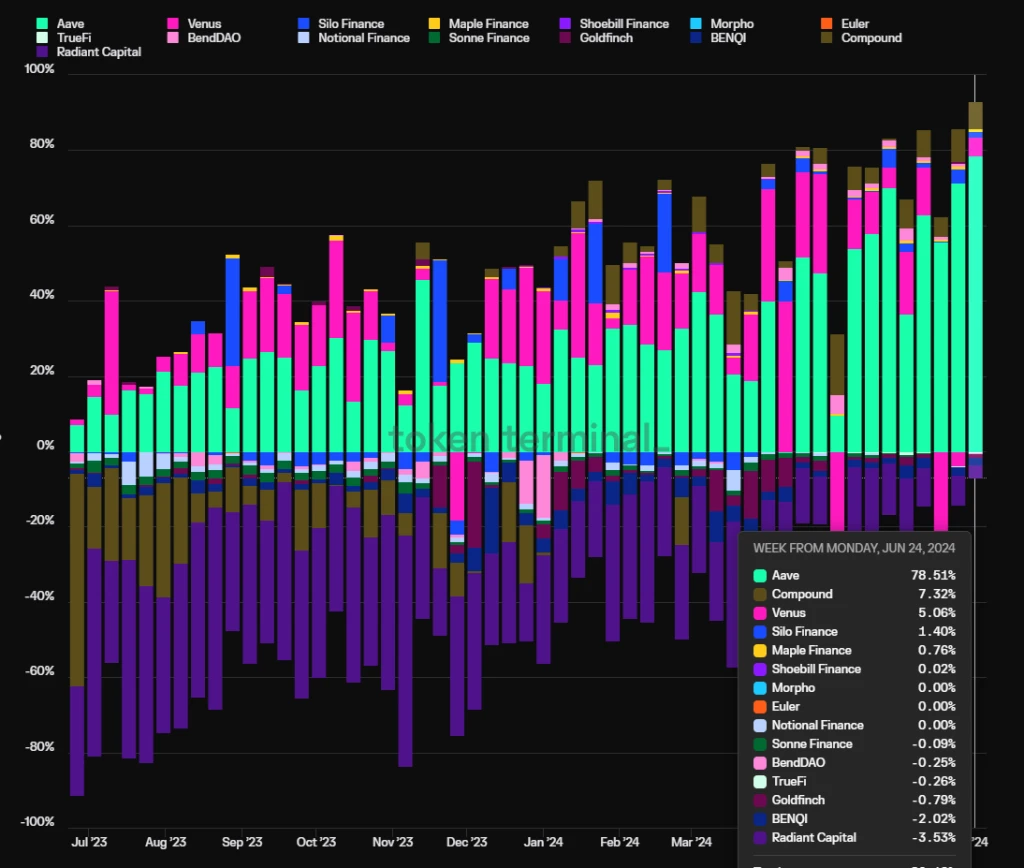

もう 1 つの重要な指標は、プロトコルの収益性、つまり利益レベルです。この記事の利益 = プロトコル収益 – トークン インセンティブ。以下の図からわかるように、Aave のプロトコル利益は他の融資プロトコルから大きく隔てられており、トークン補助金を通じてビジネスを刺激するポンジ モデル (以下の図では Radiant で表され、紫色の部分)。

データソース: Tokenterminal

1.2 堀

Aaveの堀には主に以下の4つのポイントがあります。

1. セキュリティクレジットの継続的な蓄積: ほとんどの新しい融資プロトコルでは、開始から 1 年以内にセキュリティ インシデントが発生します。Aave では運用以来、スマート コントラクト レベルでのセキュリティ インシデントは一度も発生していません。 Defiユーザー、特に多額の資金を持つクジラユーザーにとって、リスクのないスムーズなプラットフォーム運営を通じて蓄積された安全な信用は、Aaveの長期ユーザーです。

2. 双方向ネットワーク効果: 多くのインターネットプラットフォームと同様、Defi 融資は典型的な両面市場であり、預金と融資のユーザーは需要と供給の両側にあり、一方的な規模の預金と融資がビジネスの成長を刺激します。反対側のボリュームは、後で競合他社が追いつくのがより困難になります。また、プラットフォーム全体の流動性が豊富であればあるほど、預金や貸出の流動性がスムーズになり、大資本の利用者に好まれやすくなり、プラットフォームのビジネスの成長を促進します。 。

3. 優れた DAO 管理レベル: Aave プロトコルは、DAO ベースの管理を完全に実装しています。チーム集中管理モデルと比較して、DAO ベースの管理では、重要な決定についてより適切な情報開示とより適切なコミュニティでの議論が行われます。さらに、Aave DAO コミュニティでは、主要な VC、大学のブロックチェーン クラブ、マーケット メーカー、リスク管理サービス プロバイダー、サードパーティの開発チーム、財務コンサルティング チームなど、高いガバナンス レベルを備えた専門機関のグループが活動しています。 Source It豊かで多様性があり、ガバナンスへの参加も比較的活発です。プロジェクトの運用結果から判断すると、ピアツーピア融資サービスの後発である Aave は、製品開発と資産拡大においてよりバランスの取れた成長と安全性を備えており、その過程で兄貴分の Compound を上回っています。ガバナンスは重要な役割を果たします。

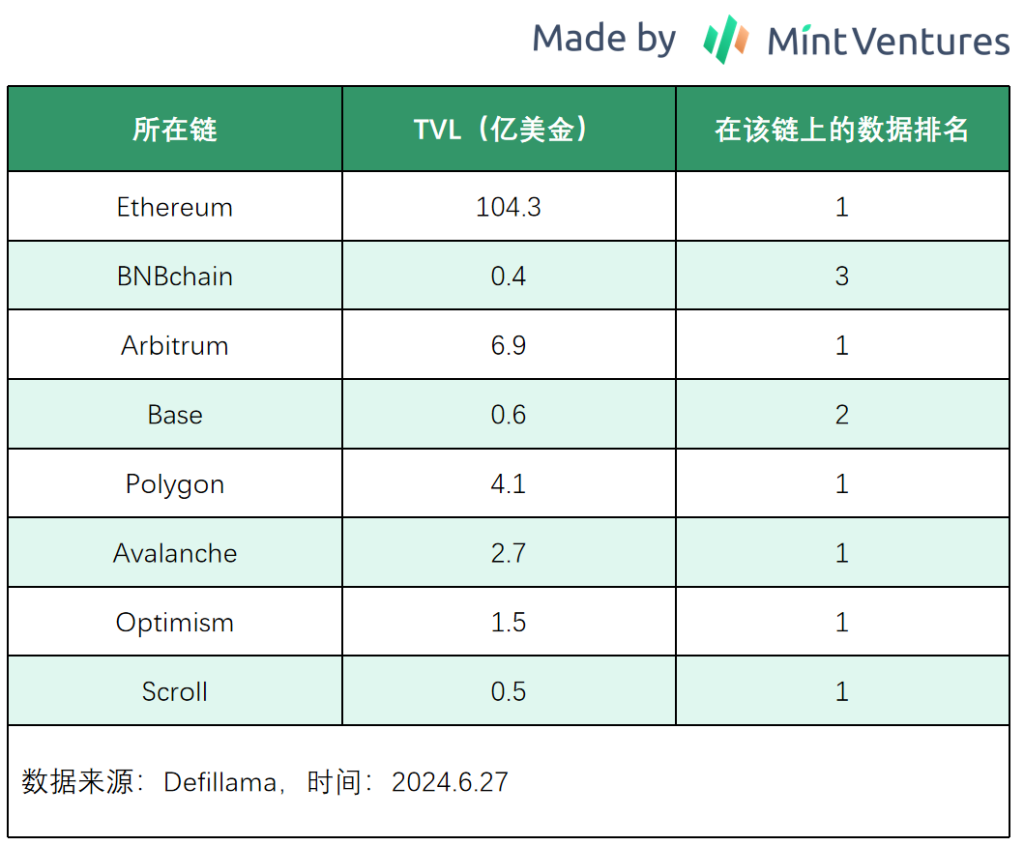

4. マルチチェーンのエコロジー占有: Aave はほぼすべての EVM L1/L2 に展開され、TVL は基本的に各チェーンの先頭にあり、Aave が開発中の V4 バージョンでは、マルチチェーンの流動性が直列接続で実現されます。クロスチェーン流動性の利点はより明らかになるでしょう。詳細については、以下の図を参照してください。

EVM パブリック チェーンに加えて、Aave は将来のネットワーク上での展開の可能性について Solana と Aptos も評価しています。

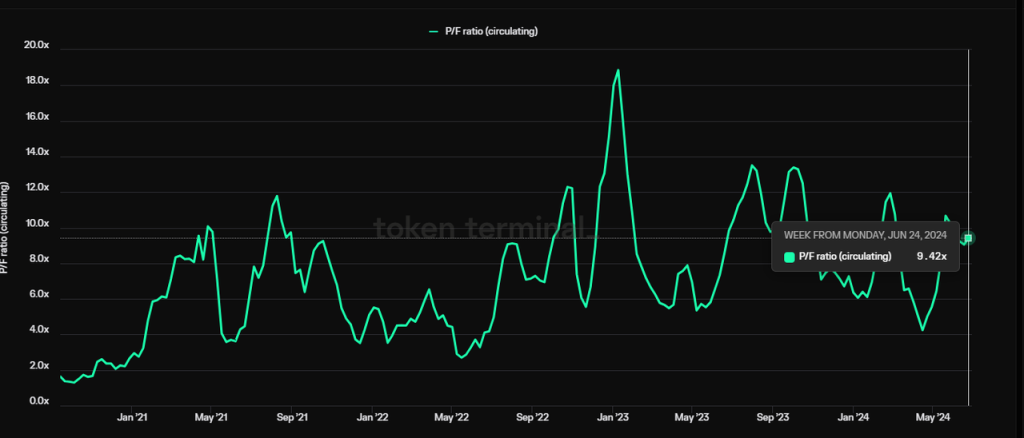

1.3 評価レベル

トークンターミナルのデータによると、Aave の PS (流通時価総額とプロトコル収益の比率) と PF (流通時価総額とプロトコル手数料の比率) は、プロトコル手数料と収益の継続的な回復と、通貨価格の下落により記録を達成しました。は依然として低水準で推移しており、PSビットは17.44倍、PFは3.1倍です。

データソース: トークンターミナル

1.4 リスクと課題

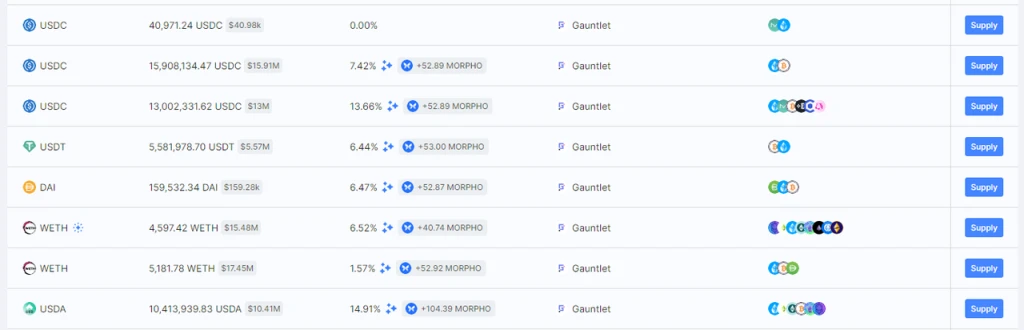

融資市場における Aave のシェアは拡大し続けていますが、注目に値する新たな競合相手の 1 つが、Morpho Blue のモジュラー融資プラットフォームです。 Morpho Blue は、融資市場の構築に関心のあるサードパーティ向けに一連のモジュラー プロトコルを提供し、さまざまな担保、借入資産、オラクル、リスク パラメーターを自由に選択して、カスタマイズされた融資市場を構築できます。

このモジュール型アプローチにより、より多くの市場参加者が融資分野に参入し、融資サービスの提供を開始できるようになります。たとえば、Aave の元リスク サービス プロバイダーである Gaunlet は、むしろ Aave とのサービス関係を解消し、モルフォ ブルーで独自の融資市場を立ち上げることを考えています。

画像出典:https://app.morpho.org/?network=mainnet

データソース: https://morpho.blockanalitica.com/

Morpho blue は半年以上前の立ち上げ以来急速に成長し、Aave、Spark (MakerDAO によって開始された Aave v3 フォーク融資プラットフォーム)、Compound に次ぐ TVL の 4 番目に大きな融資プラットフォームになりました。

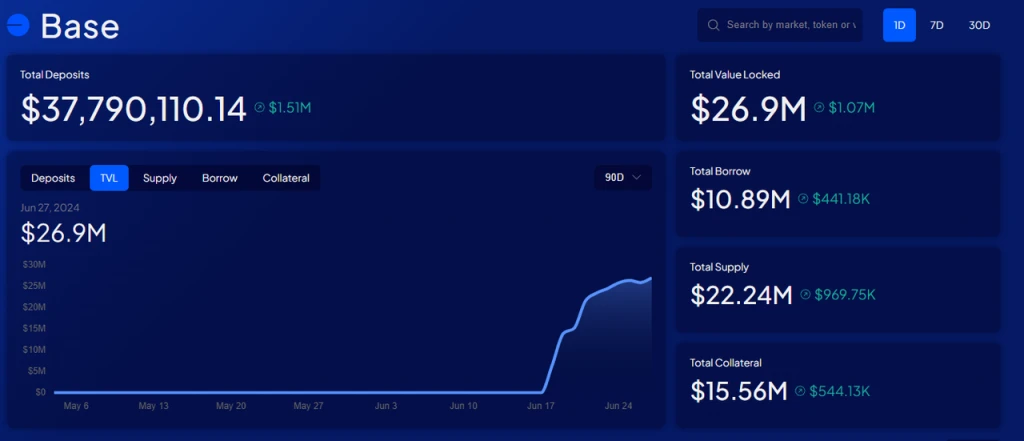

Base での成長率はさらに速く、立ち上げから 2 か月足らずで TVL は 2,700 万米ドルに達しましたが、Base での Aave の TVL は約 5,900 万米ドルです。

データソース:https://morpho.blockanalitica.com/

2.Dexs: ユニスワップとレイジウム

Uniswap と Raydium は、それぞれイーサリアム陣営の Evm エコシステムと Solana エコシステムに属しています。 Uniswap は、2018 年にはイーサリアム メインネットに展開された V1 バージョンをリリースしましたが、Uniswap の人気を実際に高めたのは、2020 年 5 月にリリースされた V2 バージョンでした。 Raydium は 2021 年に Solana で発売される予定です。

Dexs トラックの 2 つの異なるターゲットに注意を払うことをお勧めする理由は、それらが現在 Web3 ユーザーの数が最も多い 2 つのエコシステム、つまりパブリック チェーンの王であるイーサリアムを中心に構築された Evm エコシステムと Evm に属しているためです。 Solana エコシステムは最も急速にユーザーが増加していますが、2 つのプロジェクトにはそれぞれ利点と問題があります。次に、これら 2 つのプロジェクトを個別に解釈します。

2.1 ユニスワップ

2.1.1 経営状況

V2 バージョンの開始以来、Uniswap はほぼ常に、イーサリアム メインネットおよびほとんどの EVM チェーン上でトランザクション量の最大シェアを持つ Dex でした。ビジネス面では、取引高と手数料の2つの指標を主に重視しています。

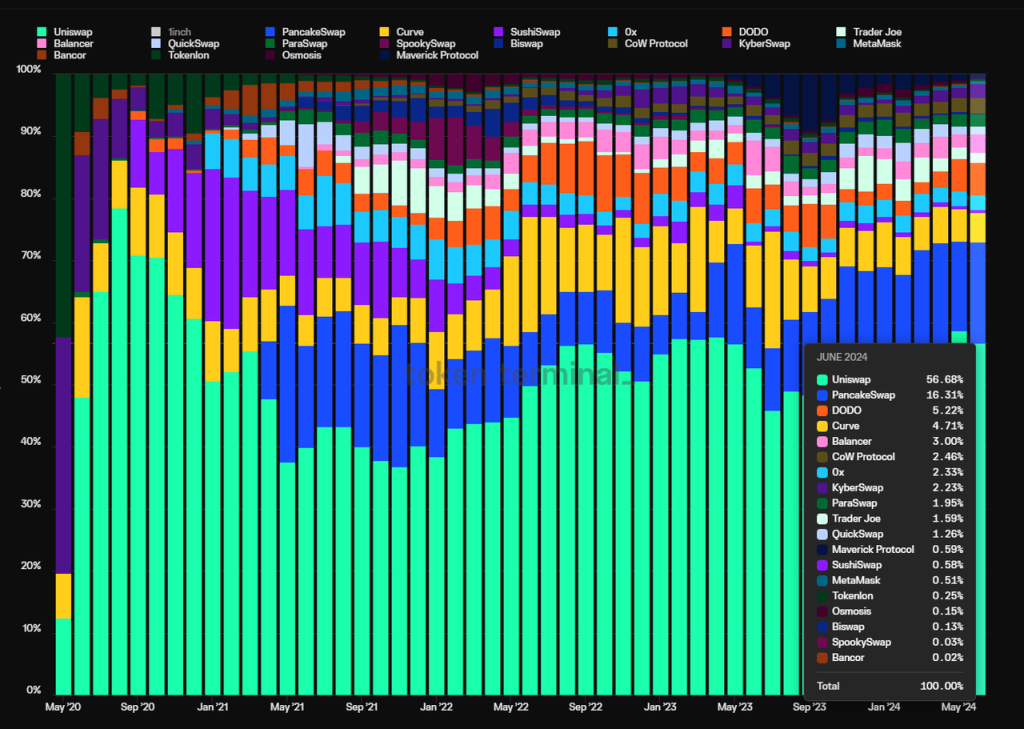

次の図は、Uniswap V2 バージョンの開始以降の Dex の月間トランザクション ボリューム シェアを示しています (非 EVM チェーンの DEX トランザクション ボリュームを除く)。

データソース: トークンターミナル

2020年5月のV2バージョンの発売以来、Uniswapの市場シェアは2020年8月に78.4%のピークに達し、2021年11月のデックス戦争のピーク時の36.8%で底を打ち、現在は56.7%まで回復している。厳しい競争の試練に耐え、確固たる足場を築いてきたと言えます。

データソース: トークンターミナル

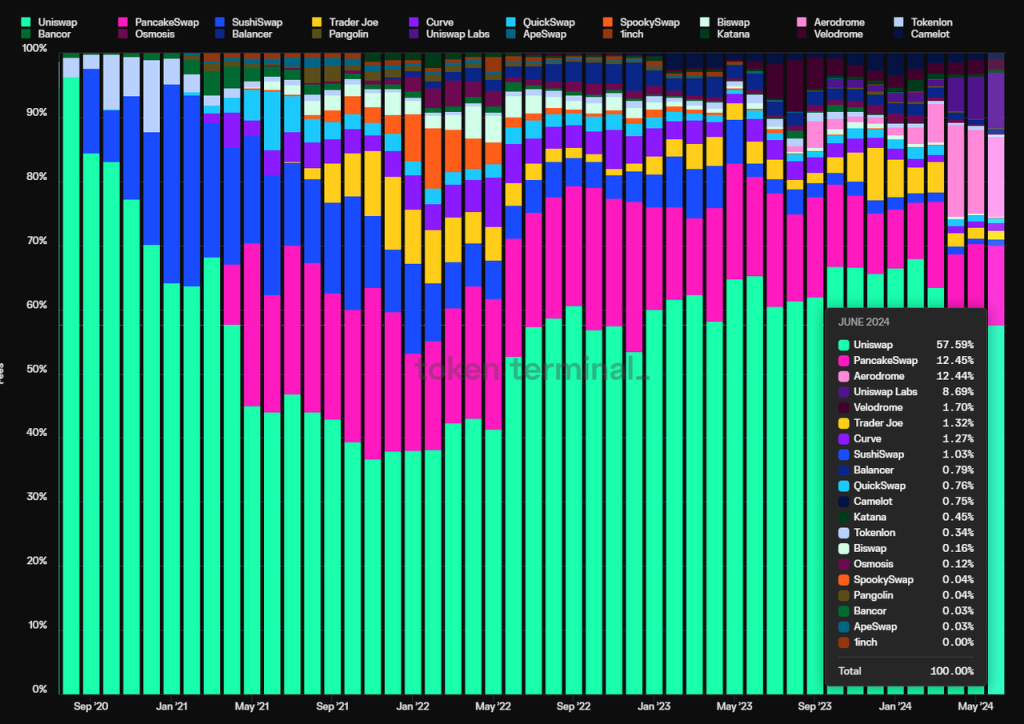

Uniswapの取引手数料の市場シェアもこの傾向を示しており、その市場シェアは2021年11月(36.7%)を底に、その後ずっと上昇し、現在は57.6%となっている。

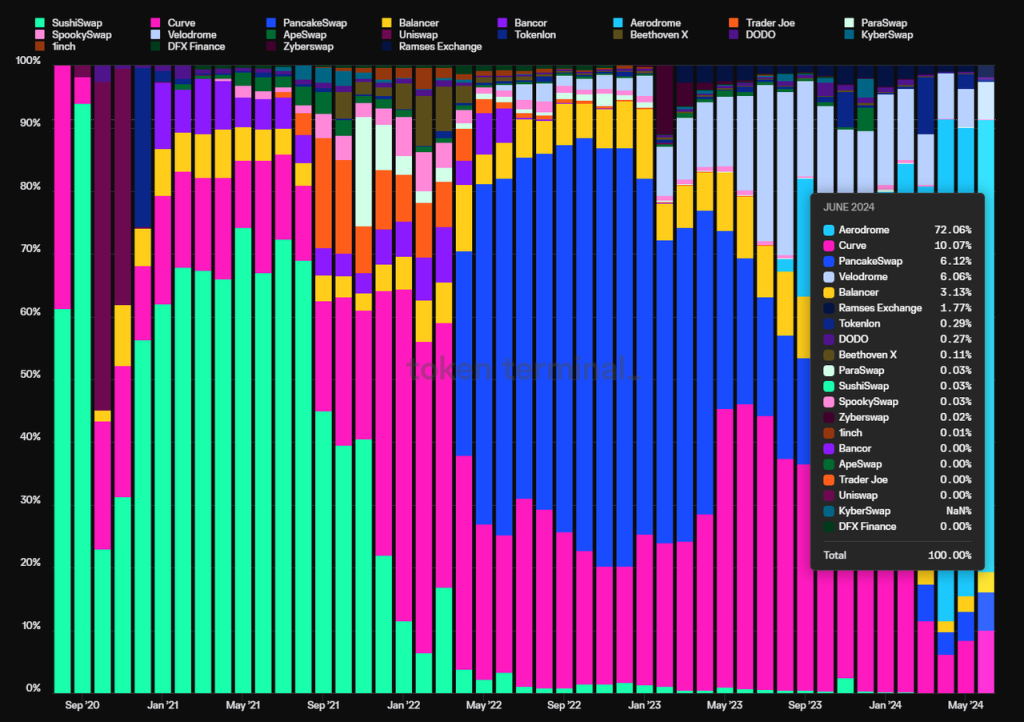

さらに賞賛に値するのは、2020年(イーサリアムのメインネットワーク)と2022年後半(OPのメインネットワーク)のわずか数カ月間にトークンで自社の流動性を補助したことを除いて、Uniswapは残りの期間、流動性を奨励していないことだ。ほとんどの Dex は現在に至るまで流動性補助を停止していません。

以下の図は、主要な Dex の月末インセンティブ額の割合を示しています。Sushiswap、Curve、Pancakeswap、および現在の ve (3, 3) プロジェクトである Aerodrome on Base がかつては最大規模のプロジェクトでした。しかし、Uniswap よりも高い市場シェアを達成した企業はありません。

データソース: トークンターミナル

しかし、Uniswap の最も批判されている点は、支出を促すトークンがないにもかかわらず、トークンには価値が捕捉されておらず、プロトコルがまだ手数料スイッチをオンにしていないことです。

しかし、2024年2月末、Uniswap開発者兼財団ガバナンスディレクターのErin Koen氏は、Uniswapプロトコルをアップグレードして、その課金メカニズムがトークンを承認してホストしているUNIトークン所有者に報酬を与えることができるようにするという提案をコミュニティで発表しました。この提案がきっかけとなりました。コミュニティレベルで多くの議論が行われ、正式な投票は当初5月31日に予定されていましたが、依然として遅れており、正式な投票はまだ行われていません。それにもかかわらず、Uniswap プロトコルは、Uni トークンの課金と権限付与を開始するための第一歩を踏み出し、アップグレードされる契約は開発と監査作業を完了しました。近い将来、Uniswap は別のプロトコル収入を得るでしょう。

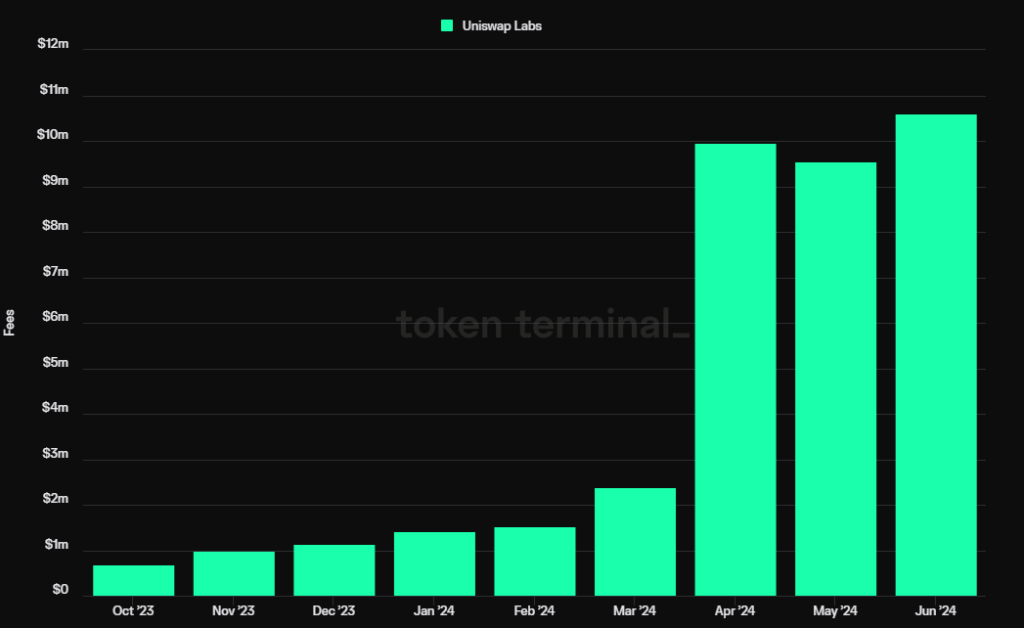

さらに、Uniswap labs は、早ければ 2023 年 10 月に、取引に Uniswap 公式 Web フロントエンドと Uniswap ウォレットを使用するユーザーに課金を開始しました。レートは取引額の 0.15% です。対象通貨は ETH、USDC、WETH です。 、USDT、DAI、WBTC、agEUR、GUSD、LUSD、EUROC、XSGD、ただしステーブルコイン取引とWETH/ETHスワップは無料です。

そして、Uniswap のフロントエンド料金だけでも、Uniswap lab は Web3 分野全体で最も高給取りのチームの 1 つになりました。

Uniswap プロトコル層料金がオンになった場合、2024 年上半期の年換算料金計算に基づいて、Uniswap の年間料金は約 11 億 3,000 万米ドルになると考えられます。プロトコル料金比率を 10% と仮定すると、年間収入は約 11 億 3,000 万米ドルになります。プロトコル層の費用は約 11 億ドルになります。

Uniswapの後続のUniswap XとV4が今年下半期に発売された後、取引量と取引手数料の市場シェアはさらに拡大すると予想されます。

2.1.2 堀

Uniswap の堀は主に次の 3 つの側面から来ています。

1. ユーザーの習慣: Uniswap が昨年フロントエンドの課金を開始したとき、すぐにユーザーの取引行動は余分な取引コストの支払いを避けるために Uniswap のフロントエンドから 1inch などのトランザクションアグリゲーターに切り替わるだろうと多くの人が考えました。 。しかし、フロントエンドが課金を開始して以来、フロントエンドからの収益は増加しており、その成長率はUniswapプロトコル全体の料金成長率をも上回っています。

データソース: トークンターミナル

このデータは、Uniswap のユーザー習慣の力を強く示しています。多くのユーザーは 0.15% の取引手数料を気にせず、取引習慣を維持することを選択しています。

2. 双方向ネットワーク効果: 取引プラットフォームとしての Uniswap は、典型的な両面市場です。そのビジネス モデルの「双方向」理解の 1 つの観点は、この市場の両面が買い手 (トレーダー) とマーケット メーカー (LP) であるということです。どこへ? 活発な取引が増えれば増えるほど、より多くのLPが流動性を提供する傾向にあり、相互に強化されます。二国間性のもう 1 つの観点は、市場の一方の側がトレーダーであり、もう一方の側がトークンの初期流動性を展開するプロジェクト側であるということです。一般の人がトークンを見つけて取引しやすくするために、プロジェクト当事者は、比較的人気のない第 2 層や第 3 層の Dex を選択するのではなく、より多くのユーザーがいて、一般の人にとってより馴染みのある Dex に初期流動性を展開する傾向があります。この行動は、取引時のユーザーの習慣的な行動をさらに強化します。Uniswap では新しいトークンが優先的に取引され、「プロジェクト当事者」と「取引ユーザー」の両面市場の相互強化が形成されます。

3. マルチチェーン展開: Aave と同様に、Uniswap はマルチチェーンの拡張に非常に積極的であり、トランザクション量が多い EVM チェーンで見られ、そのトランザクション量は基本的にチェーンの上位 Dex ランキングに含まれます。

将来的には、Uniswap Xがオンライン化した後、マルチチェーン取引をサポートするため、マルチチェーン流動性におけるUniswapの総合的な利点はさらに増幅されるでしょう。

2.1.3 評価

Uniswapの流通市場価値とその年換算手数料の比率、つまりPFを主な評価基準として使用します。これは、今後のUNIトークンの評価額が歴史的に高いパーセンタイル範囲にあることがわかります。手数料スイッチのアップグレードは、市場価値レベルに事前に反映されています。

データソース: トークンターミナル

市場価値に関しては、Uniswap の現在流通市場価値は 60 億近く、完全希薄化後の市場価値は最大 93 億であり、これも決して低くはありません。

2.1.4 リスクと課題

政策リスク: 今年 4 月、Uniswap は SEC から Wells Notice を受け取りました。これは、SEC がその後 Uniswap に対して執行措置を講じることを意味します。もちろん、FIT 21法案の段階的な進展に伴い、Uniswapなどのその後のDefiプロジェクトはより透明性が高く予測可能な規制枠組みを獲得すると予想されますが、法案の採決と施行にはまだ長い時間がかかることを考慮すると、 SEC からの訴訟は中期に及ぶ予定です。これはプロジェクトのビジネスとトークンの価格に圧力をかけることになります。

生態学的立場: Dexs は流動性の基本層であり、以前は 1inch、Cowswap、Paraswap などのトランザクション アグリゲーターがユーザーにフルチェーンの流動性の価格比較を提供し、最適なトランザクション パスを見つけることができました。これにより、ユーザーの取引行動に対する下流の Dex の課金および価格設定機能がある程度阻害されます。その後の業界の発展に伴い、取引機能が組み込まれたウォレットはより上流のインフラとなり、将来的にはインテントモデルの導入により、基礎となる流動性の源としてのDexは完全に目に見えないレイヤーとなるでしょう。これにより、Uniswap を直接使用するユーザーの習慣がさらに排除され、完全な「価格比較モード」に入る可能性があります。この認識があるからこそ、Uniswap はエコシステムの上流への移行に懸命に取り組んでおり、Uniswap ウォレットを精力的に推進し、Uniswap X をリリースしてトランザクションのアグリゲーション層に参入し、エコシステムの地位を向上させています。

2.2 レイジウム

2.2.1 経営状況

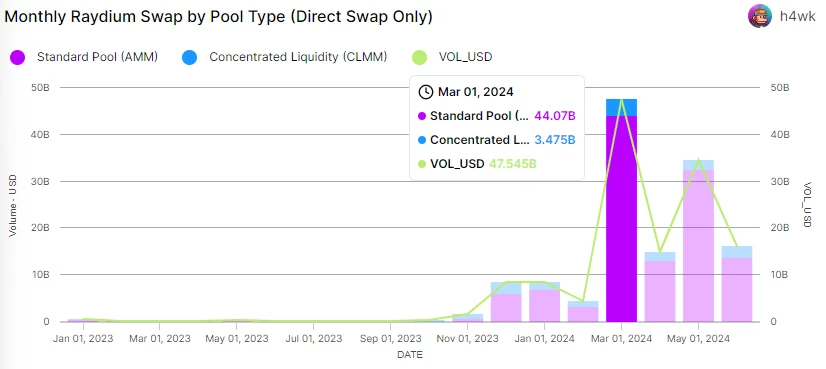

また、Raydium の取引量と手数料の分析にも焦点を当てます。Raydium が Uniswap より優れている点は、プロトコル手数料が非常に早く開始され、プロトコルのキャッシュフローが優れていることです。そのため、Raydium のプロトコル収入にも焦点を当てます。

まず、レイジウムの取引高を見てみましょう。ソラナエコシステムの現在の繁栄のおかげで、その取引高は昨年10月に一時475億米ドルに達し、これはUniswapの取引高の約52.7%に達しました。その月。

データソース: フリップサイド

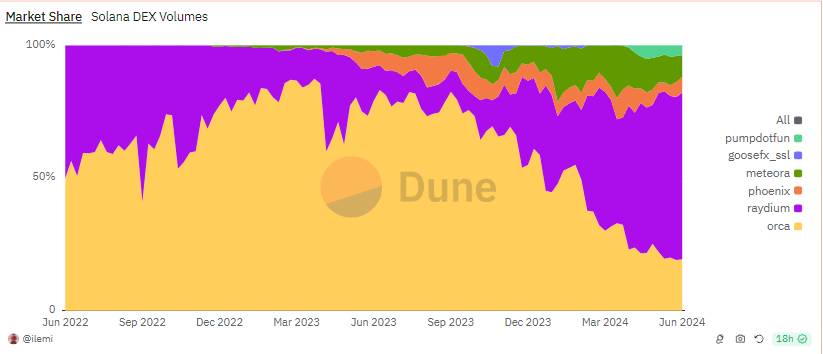

市場シェアの観点から見ると、Solana チェーンにおける取引量における Raydium のシェアは昨年 9 月以来上昇しており、現在 Solana エコシステムの取引量の 62.8% を占めており、その優位性はイーサリアムにおける Uniswap の優位性をも上回っています。エコシステムの立場。

データソース: デューン

Raydium の市場シェアが低迷期の 10% 未満から現在 60% 以上に反撃している理由は、主にこの強気市場サイクルの中で今日まで続くミーム傾向によるものです。 Raydium は、標準的な AMM と CPMM に分けられる 2 つの流動性プールを組み合わせて使用します。前者は Uni V2 に似ており、流動性が均等に分散され、ボラティリティの高い資産に適しています。一方、後者は V3 の集中型流動性プールに似ています。 、流動性プロバイダーは流動性の範囲をカスタマイズできますが、これはより柔軟ですが、より複雑でもあります。

Raydium の競合企業である Orca は、Uni V3 タイプの集中流動性プール モデルを完全に採用することを選択しました。大規模な生産と毎日の大量の流動性の割り当てを必要とするミーム プロジェクトの場合、レイジウムの標準 AMM モデルの方が適しているため、レイジウムはミーム トークンの流動性の場所として推奨されています。

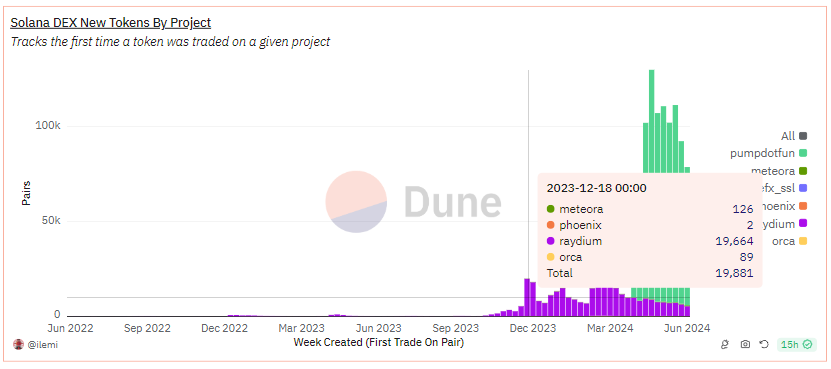

ソラナは、この強気市場における最大のミームのインキュベーション基地であり、今年 11 月以降、毎日数百、さらには数万の新しいミームが誕生しています。ミームは、このラウンドにおけるソラナの生態学的繁栄の中心的な推進力でもあり、その原動力となっています。レイジウムのビジネスの引き継ぎ。

データソース: デューン

上のグラフからわかるように、2023 年 12 月の Raydium の 1 週間あたりの新しいトークンの数は 19,664 でしたが、同期間中の Orca のトークンはわずか 89 でした。理論的には、Orca の集中流動性メカニズムは、従来の AMM と同様の効果を達成するために流動性の「フルレンジ割り当て」を選択することもできますが、これはまだ Raydium の標準プールほど単純かつ単純ではありません。

実際、Raydium の取引量データもこの点を証明しています。標準プールからの取引量は 94.3% を占めており、これらの取引量の大部分は Meme トークンによって占められています。

さらに、Raydium は、Uniswap と同様に両面市場として、プロジェクト当事者とユーザーの両面市場にサービスを提供します。Raydium 上の個人投資家が増えるほど、ミームプロジェクト当事者は、Raydium に初期流動性を導入する傾向にあります。これにより、ユーザーは、ユーザーにサービスを提供するツール (さまざまな闘犬 TG ボットなど) がトランザクションに Raydium を選択できるようになり、Raydium と Orca の間のギャップがさらに広がります。

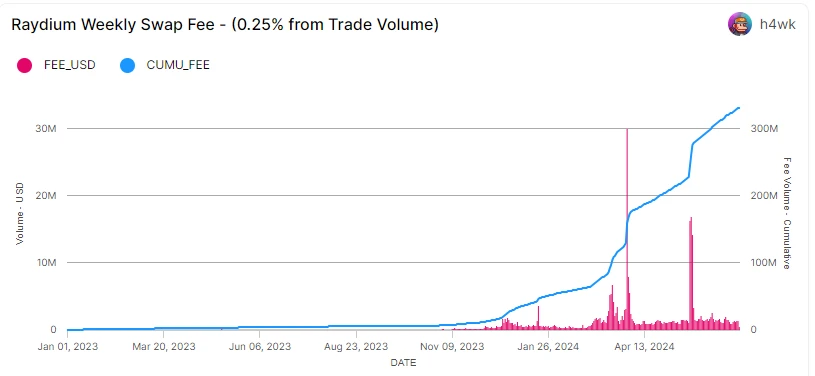

取引手数料の観点から見ると、2024 年上半期に Raydium が作成した取引手数料は約 3 億米ドルで、これは 2023 年全体の Raydium の取引手数料の 9.3 倍です。

データソース: フリップサイド

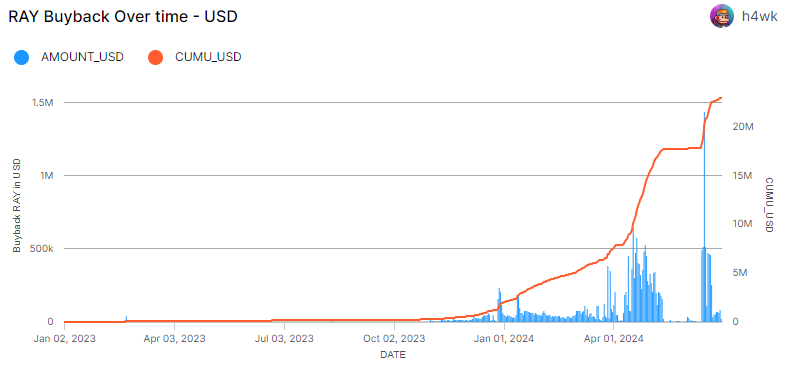

Raydium の標準 AMM プール手数料は取引量の 0.25% で、そのうち 0.22% が LP に帰属され、0.03% が現先契約トークン Ray に使用されます。 CPMMの手数料率は1%、0.25%、0.05%、0.01%に自由に設定でき、LPは取引手数料の84%を受け取り、残りの16%のうち12%がRayの買い戻しに使用されます。国庫に預けられる。

データソース: フリップサイド

2024年上半期のレイジウム社のレイ社買い戻し契約収入は約2,098万米ドルとなり、これはレイ社が2023年通年で買い戻す契約額の10.5倍となる。

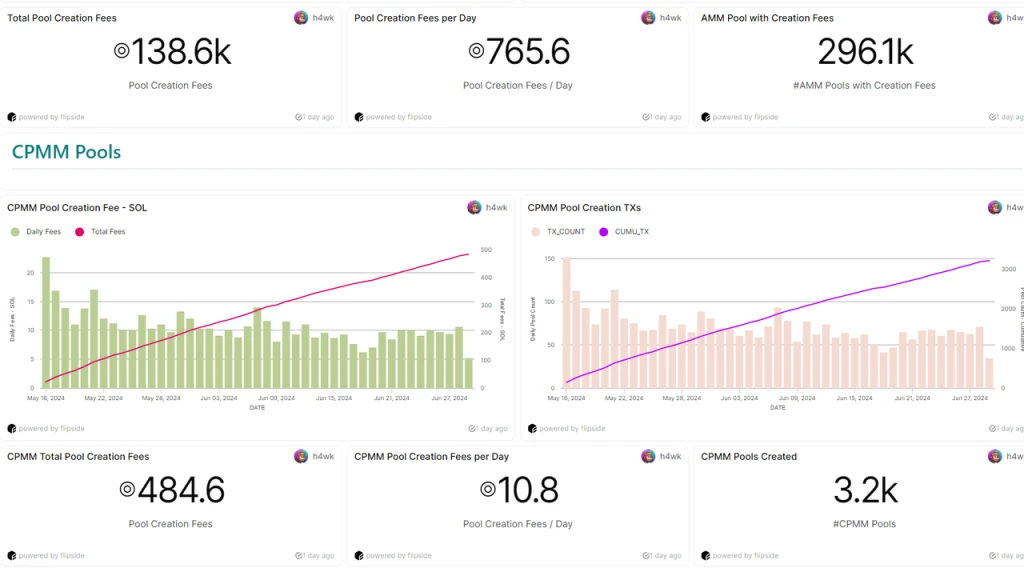

Raydium は、手数料からの収入に加えて、新しく作成されたプールにも料金を請求します。現在、標準の AMM プールの作成料金は 0.4 ソル、CPMM プールの作成料金は 1 日あたり平均 0.15 ソルです。 Raydium が受け取ったプール作成手数料は 775 ソルと高額です (6.30 ソルの価格に基づくと、約 10 万 8,000 米ドルになります。ただし、手数料のこの部分は国庫に含まれず、買戻しにも使用されません)。 Ray の収益ですが、プロトコルの開発と保守に使用され、チームの収入として理解できます。

データソース: フリップサイド

ほとんどの Dex と同様に、Raydium にも Dex の流動性に対するインセンティブがまだありますが、インセンティブの量を継続的に追跡するデータは見つかりませんでしたが、現在インセンティブが与えられている流動性プールのインセンティブの値は近似されています。

Raydium の現在の流動性インセンティブ状況によると、主に Ray トークンで週に約 48,000 米ドル相当のインセンティブ支出が行われていますが、この額は現在のプロトコルの週収入約 800,000 米ドル (プール作成からの収入を除く) よりもはるかに少なくなっています。 .)、プロトコルはプラスのキャッシュフロー状態にあります。

2.2.2 堀

Raydium は、Solana 上で最大の取引量を誇る Dex であり、競合製品と比較して、その主な利点は Uniswap と同様に、トレーダーと LP のビジネスの相互強化、およびトレーダー間の相互強化による恩恵を受けています。プロジェクト当事者とトランザクションユーザー。このネットワーク効果は、ミーム資産クラスで特に顕著です。

2.2.3 評価

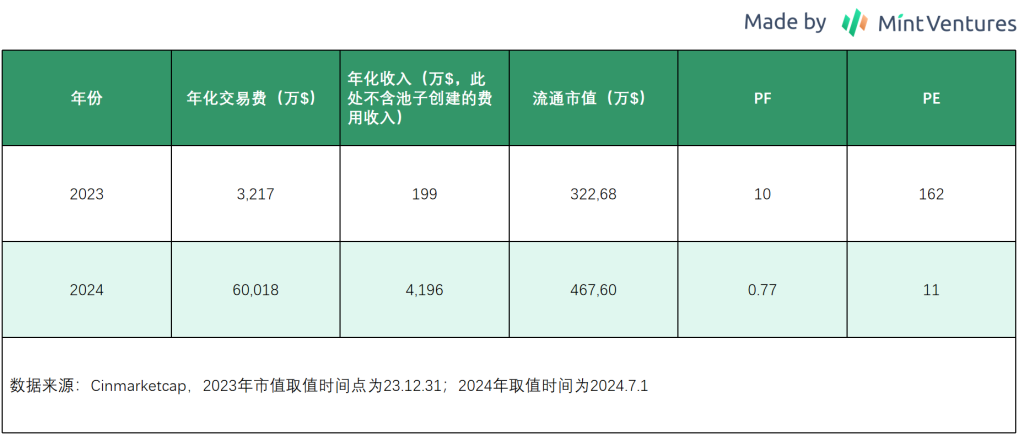

23 年以前の履歴データが不足しているため、著者は今年上半期のレイジウムの評価データと 2023 年の評価データのみを比較しています。

今年の取引量の急増により、Rayの通貨価格は上昇したものの、比較評価額は依然として昨年に比べて大幅に下落しており、PFもUniswapなどのDexと比べて低い水準にある。

2.2.4 リスクと課題

Raydium の取引量と収益は過去半年で好調でしたが、その将来の発展には依然として多くの不確実性と課題があり、具体的には次のとおりです。

生態学的地位:Raydium も Uniswap と同様に生態学的地位の問題に直面しており、Solana エコシステムでは Jupiter に代表されるアグリゲーターの影響力が大きく、その取引量は Raydium をはるかに上回っています(Jupiter の 6 月の総取引量は 2,820 億、Raydium は168億)。さらに、Pump.fun に代表される Meme プラットフォームは、Raydium がプロジェクトを開始したシーンに徐々に置き換えられ、Raydium ではなく Pump.fun を通じて開始されるミームが増えていますが、現在、両者は協力関係にあります。 Pump.fun プラットフォームはプロジェクト側における Radyium の影響力を徐々に置き換えてきましたが、Jupiter はユーザー側のトレーダーに対する Raydium の影響力も上回りました。この状況が長期間改善されず、エコシステムの上流に位置するPump.funやJupiterが独自のDexを構築したり、競合他社に頼ったりした場合、Raydiumに大きな影響を与えることになる。

市場の傾向が変わりました。このラウンドで Solana によって引き起こされたミーム旋風が起こる前、Orca の取引量の市場シェアは Raydium の 7 倍でした。このラウンドでは、Raydium の標準プールにより、よりフレンドリーな Meme により、Raydium がシェアを取り戻すことができました。プロジェクト。しかし、ソラナのミームトレンドがいつまで続くのか、そして将来的にもこのチェーンが依然として在来犬によって支配されるのかどうかを予測することは困難であり、市場取引の種類が変化すると、レイジウムの市場シェアは再び課題に直面する可能性がある。

トークン排出量: Raydium のトークンの現在の流通比率は 47.2% ですが、これはほとんどの Defi プロジェクトと比べて高くはありません。将来、トークンのロックが解除された後の売り圧力が価格圧力につながる可能性があります。ただし、プロジェクトにはすでに良好なキャッシュフローがあることを考慮すると、トークンを販売することが唯一の選択肢ではなく、投資家の懸念を払拭するためにチームはブロックされていないトークンを破棄することも可能です。

高度な集中化: 現在、Raydium は Ray トークンに基づくガバナンス プロセスを開始していません。これにより、プロジェクトの開発はプロジェクト当事者によって完全に制御され、通貨保有者に帰属するはずの利益を伝達できなくなる可能性があります。レイを買い戻す合意など、トークンがどのように配布されるかはまだ未定だ。

3. ステーキング: リド

Lido は、イーサリアム ネットワークの主要な流動性ステーキング プロトコルです。 2020年末のビーコンチェーンの開始は、イーサリアムのPoWからPoSへの移行の正式な開始を示しました。この時点では質入れ資産の回収機能はまだ開始されていないため、質入れされたETHは流動性を失います。実際、ビーコンチェーン上でステーキングされた資産の取得を可能にするシャペラのアップグレードは 2023 年 4 月に行われました。これは、ETH ステーキングを開始した最初のユーザーは 2 年半流動性を取得できなかったことを意味します。

Lido はリキッドステーキングの分野を開拓しました。 LidoにETHを預けたユーザーは、Lidoが発行したstETH証明書を受け取ります。LidoはCurve上の深いstETH-ETH LPを刺激し、ユーザーに初めて「ETHステーキングに参加し、いつでも引き出すことで収入を得る」という安定したサービスを提供しました。 ETH」サービスは急速に発展し始め、それ以来徐々にイーサリアムステーキングトラックのリーダーに成長しました。

ビジネスモデルの観点から見ると、Lido はステーキング収益の 10% を受け取り、そのうちの 5% がステーキング サービス プロバイダーに割り当てられ、5% が DAO によって管理されます。

3.1 経営状況

Lido の現在の主なビジネスは ETH 流動性ステーキング サービスです。以前、Lido は Terra ネットワーク上で最大の流動性ステーキング サービス プロバイダーであり、Solana ネットワーク上で 2 番目に大きい流動性ステーキング サービス プロバイダーであり、Cosmos や Polygon などの他のチェーンでも積極的に事業を拡大していましたが、その後、Lido は Wisely の戦略を実行しました。縮小し、ETHネットワークのステーキングサービスに焦点を移しました。現在、Lido は ETH ステーキング市場のリーダーであり、現在最も高い TVL を持つ DeFi プロトコルです。

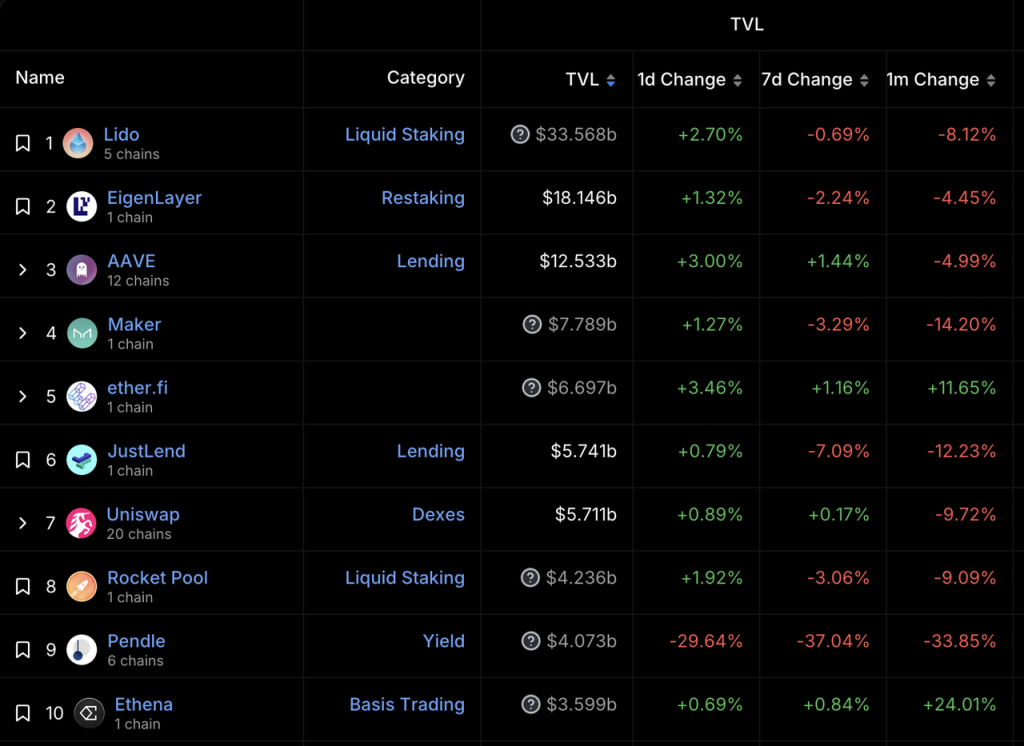

出典:デフィラマ

多額の$LDOインセンティブによって生み出された豊富なstETH-ETH流動性と、2021年4月のParadigmやDragonflyなどの機関からの投資支援により、Lidoは2021年末には当時の主な競合他社である集中型取引所(KrakenやCoinbase)を上回りました。 )、イーサリアムステーキングトラックのリーダーになりました。

LidoはstETH-ETHの流動性を促進するために2021年から2022年に総額約2億8000万ドルを費やした 出典: Dune

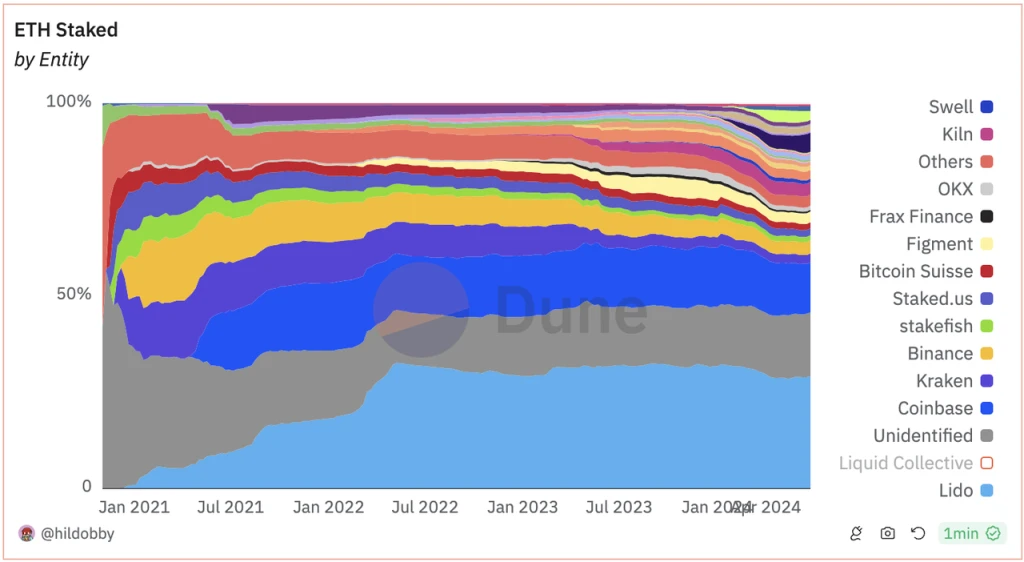

しかしその後、「リドの優位性がイーサリアムの分散化に影響を与えるかどうか」という議論があり、イーサリアム財団内でも、単一エンティティのプレッジシェアを33.3%以下に制限する必要があるかどうかについて議論が行われています。 Lido の市場シェアは、2022 年 5 月に 32.6% の最高値を記録した後、28% から 32% の間で変動し始めました。

ETH プレッジの市場シェア履歴 (一番下の水色のブロックは Lido) 出典Dune

3.2 堀

リドの事業の堀は主に以下の2点です。

市場の長期的なリーダーシップによってもたらされる安定した期待により、リドはクジラや機関にとってETHステーキングに参入する最初の選択肢となっています。 Justin Sun、自身の LST をリリースする前の Mantle、そして多くのクジラが Lido ユーザーです。

stETH の幅広いユースケースによるネットワーク効果。 stETHは、早ければ2022年には主要なDeFiプロトコルによって完全にサポートされており、新しく開発されたDeFiプロトコルはstETHを誘致する方法を見つけるでしょう(2023年のかつて人気だったLSTFiプロジェクト、ペンドル、さまざまなLRTプロジェクトなど)。イーサリアムネットワークのベーシックインカム資産としてのstETHの地位は比較的安定しています。

3.3 評価レベル

Lidoの市場シェアはわずかに低下しましたが、ETH自体のプレッジ比率が上昇するにつれて、Lidoのプレッジサイズは依然として増加しています。バリュエーション指標の観点から見ると、リドの PS と PF は最近、ともに過去最低を記録しています。

出典: トークンターミナル

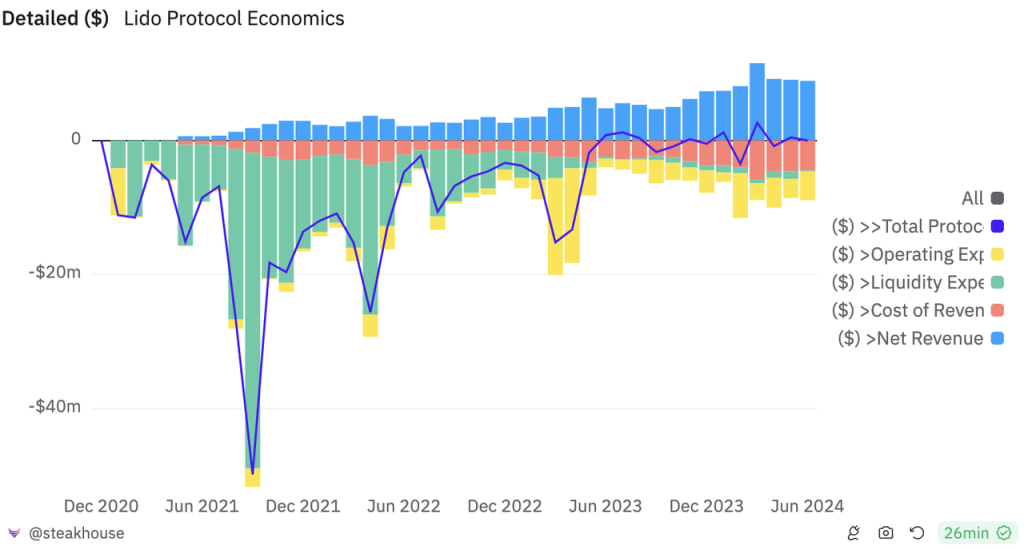

Shapella アップグレードの立ち上げが成功したことで、Lido の市場での地位は確固たるものとなり、「インカム・トークン・インセンティブ」指標を反映した利益指標も好調で、過去 1 年間の累計利益は 3,635 万米ドルでした。

出典:トークンターミナル

これはまた、$LDO 経済モデルの調整に対するコミュニティの期待を引き起こしました。しかし、リドの実際の舵取り役であるハス氏は、リドの現在の支出と比較すると、コミュニティ財務省からの現在の収入では長期的にリドDAOのすべての支出を維持することはできず、収入の分配は時期尚早であると何度も述べている。

3.4 リスクと課題

Lido は次のリスクと課題に直面しています。

新人同士の競争。 Lido の市場シェアは、Eigenlayer のリリース以来減少しています。十分なトークンマーケティング予算を持つ新しいプロジェクトは、優位性はあるもののトークンがほぼ完全に流通している Lido のようなプロジェクトの競合相手になります。

イーサリアム財団を含むイーサリアムコミュニティの一部のメンバーは、リドがステーキング市場で占める割合が高すぎることに長年疑問を抱いており、ヴィタリック氏は以前にこの問題について議論する特別記事を執筆し、さまざまな解決策を整理しましたが、彼はそうしました。この計画の明らかな傾向は、記事では反対の意を表明していない(この問題については、Mint Ventures が昨年 11 月に分析する特別記事を書いているので、興味のある読者はチェックしてみてください)。

SEC は、2024 年 6 月 28 日の Consensys に対する訴状の中で、LST を有価証券として明確に定義しました。stETH をキャストおよび購入するユーザーの行為は、「Lido がユーザーに提供するものであるため、SEC に登録されていない有価証券を発行および販売している」というものです。リドに約束したETHサービスも「SECに登録されていない有価証券の発行と販売」の疑いがある。

4. 永久契約の交換:GMX

GMX は、2021 年 9 月に Arbitrum で、2022 年 1 月に Avalanche で正式に開始された永久契約取引プラットフォームです。そのビジネスは両面市場です。一方には最大 100 倍のレバレッジで取引できるトレーダーがおり、もう一方にはトレーダーが取引できるように資産に流動性を貸し出し、トレーダーのカウンターパーティとして機能する流動性プロバイダーがいます。

ビジネスモデルに関しては、トレーダーに請求される0.05%から0.1%の取引手数料、資金調達手数料および借入手数料がGMXの収益を構成します。 GMX は全収益の 70% を流動性プロバイダーに分配し、残りの 30% を GMX ステーカーに分配します。

4.1 経営状況

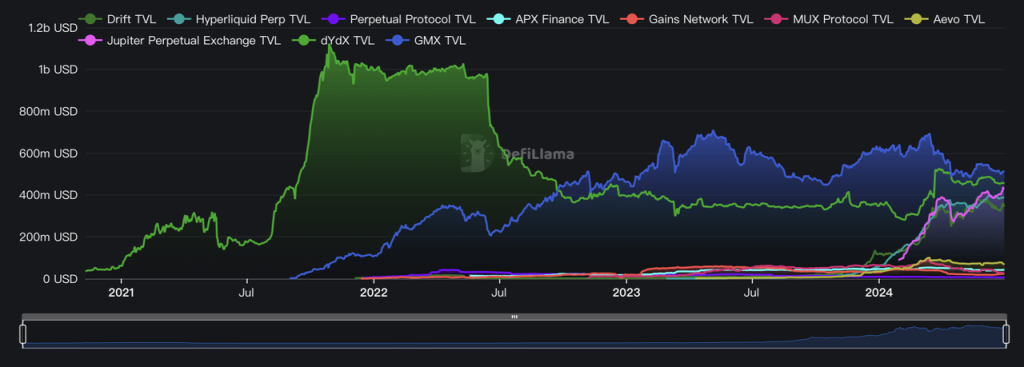

永久契約取引プラットフォームの分野では、遡及エアドロップがあると主張する新しいプロジェクト (Aevo、Hyperliquid、Synfutures、Drift など) が頻繁に登場し、古いプロジェクトにも同様の取引マイニング インセンティブ (dYdX、Vertex など) が一般的にあります。 、RabbitX)、取引量データはあまり代表的ではありません。 TVL、PS、利益指標を選択して、GMX と競合他社のデータを水平比較します。

TVL に関しては、現在 GMX が 1 位ですが、ベテランのデリバティブプロトコルである dYdX の TVL、Solana へのトラフィック入口が大きい Jupiter Perp、そしてまだリリースされていない Hyperliquid も同レベルにあります。

データソース: DeFiLlama

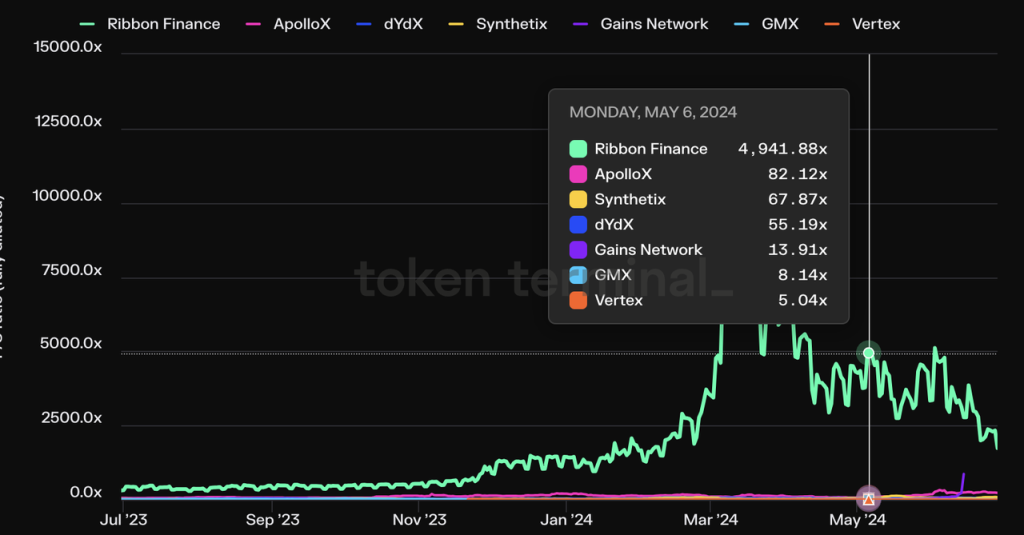

PS 指標の観点から見ると、コインを発行し、永久契約取引に重点を置き、1 日の平均取引量が 3,000 万ドルを超えるプロジェクトの中で、GMX の PS 指標は現在より低く、単に高いだけです。トランザクションマイニングインセンティブの高い Vertex。

利益指標に関しては、GMX の過去 1 年間の利益は 650 万ドルで、DYDX、GNS、SNX よりも低いです。ただし、これは主に、昨年 11 月から今年 3 月までの Arbitrum の STIP 活動中に GMX が受け取る 1,200 万の ARB によるものであることは指摘しておく価値があります(期間中の ARB の価格によると、平均は約 1,800 万)米ドル)を放出し、大幅な利益の減少をもたらしました。利益蓄積の傾きからもGMXの収益力の高さがわかります。

4.2 堀

前述の他の Defi プロジェクトと比較すると、GMX の堀は比較的弱く、近年頻繁に行われている新しいデリバティブ取引プロジェクトも GMX の取引量に大きな影響を与えており、GMX の主な利点は次のとおりです。

Arbitrum からの大きなサポート。 Arbitrumネットワークのネイティブプロジェクトとして、GMXは当時、ArbitrumネットワークのTVLのほぼ半分を貢献しており、Arbitrum上のほぼすべての新しいDeFiプロジェクトは「GLP用に開発された」ものでした。 Arbitrum からの公式公開により、以前の ARB でも認知度が高まり、インセンティブ活動で大量の ARB トークン (最初のエアドロップで 800 万、STIP で 1,200 万) が獲得され、GMX の財務が豊かになり、価値も増加しました。 GMX のマーケティング予算はすでに完全に流通しています。

長期にわたる業界のリーダーシップによってもたらされるポジティブなイメージ。 GMXは、2022年下半期から2023年上半期にかけて「実質利益型DeFi」の物語を牽引したが、この時期の弱気市場のDeFi分野では珍しい明るい話題となり、GMXはこの機会を利用して良好なブランドイメージを蓄積した。そして多くのロイヤルカスタマーを蓄積しました。

ある程度のスケール効果はあります。 GMX などの取引プラットフォームには規模のメリットがあります。これは、十分な規模の LP のみがより大きな取引注文とより多くのオープンポジションに対応でき、取引量が多いほど LP に高い収入をもたらすことができるためです。チェーン上の主要なデリバティブ取引プラットフォームとして、GMX はこの規模効果の恩恵を受けています。たとえば、有名なトレーダーのアンドリュー・カン氏は、かつて GMX で数千万ドルのロングポジションとショートポジションを長期にわたってオープンしていましたが、当時、チェーン上でこのような大規模なポジション注文をオープンするには GMX がほぼ唯一の選択肢でした。

4.3 評価レベル

GMX は現在完全に流通しています。上記の同業他社との水平比較を行ったところ、GMX が現在主流のデリバティブ取引所であり、評価額は最も低いです。

過去のデータと比較すると、GMX の収益は比較的安定しており、PS 指標は歴史的に中程度から低レベルにあります。

4.4 リスクと課題

強力な競争相手。 GMX の競合相手には、古くはあるがまだ現役の DeFi プロトコルである Synthetix や dYdX だけでなく、さまざまな新興プロトコルも含まれます。トークンを交換する AEVO とトークンを発行していない Hyperliquid は、どちらも過去 1 年間で非常に高い取引量とエクスポージャを達成しました。 Solanaからのトラフィック入口が大きいJupiter Perpは、GMXとほぼ完全に同様の仕組みを採用しているだけで、GMXに近いTVLとGMXを超えるトランザクション量を実現しています。 GMX も V2 バージョンを Solana に拡張する準備をしていますが、このトラックでの競争は一般に非常に熾烈であり、他の DeFi トラックのように比較的一定のパターンはありません。業界で一般的なトランザクションマイニングのインセンティブにより、ユーザーのスイッチングコストが削減され、ユーザーのロイヤルティは一般的に低くなります。

GMX は取引や清算の価格基準としてオラクル価格を使用しており、オラクルによる攻撃を受ける可能性があります。 2022 年 9 月、GMX はAVAX に対するオラクル攻撃により、Avalanche ネットワークで 560,000 ドルを失いました。もちろん、GMX が取引を許可しているほとんどの資産では、攻撃 (CEX に相当するトークンの価格操作) のコストがその利益よりもはるかに大きくなります。 GMX の V2 バージョンでは、このリスクに対処するために、対象を絞った分離プールとトランザクション スリッページも実装されています。

5. その他の注目すべきDefiプロジェクト

上記のDefiプロジェクトに加えて、確立されたステーブルコインプロジェクトMakerDAO、新興スターEthena、オラクルリーダーChainlinkなど、他の興味深いDefiプロジェクトも調査しました。しかし、紙面の都合上、そのすべてをここで紹介することはできません。一方で、これらのプロジェクトは次のような多くの問題にも直面しています。

MakerDAOは依然として分散型ステーブルコインのリーダーであり、USDCやUSDTと同様にDAIを保有する「自然通貨保有者」を多数抱えているが、そのステーブルコインの規模は常に停滞しており、その市場価値は全体の約半分にとどまっている。前ラウンドの最高点。その担保にはチェーン外の多数の米ドル資産が使用されており、これもトークンの分散型信用に徐々にダメージを与えています。

MakerDAOのDAIとは対照的に、EthenaのステーブルコインUSDeの規模は急速に成長し、約半年で0億米ドルから36億米ドルまで増加した。しかし、Ethenaのビジネスモデル(永久契約アービトラージに焦点を当てた公的ファンド)には依然として明らかな上限があり、そのステーブルコインの大規模な拡大の背後には、流通市場のユーザーがそのトークンENAを高値で購入し、USDeに高値を提供する意欲がある。所得補助金が前提です。このややポンジーのようなデザインは、市場心理が悪化するとビジネスや通貨の価格に負のスパイラルを引き起こしやすくなります。 Ethena のビジネス転換点の重要な点は、USDe がいつか本当に多数の「自然通貨保有者」を持つ分散型ステーブルコインになれるということです。この時点で、そのビジネス モデルも公的裁定ファンドからステーブルコインへの転換を完了しています。しかし、USDe の原資産のほとんどが集中型取引所に保管されている裁定ポジションであることを考慮すると、USDe は「分散型検閲防止」と「信用機関による強力な承認」の両面に依存していないため、DAI に代わることは困難です。とUSDT。

Defi時代の後、Chainlinkは隠れた物語、つまり近年徐々にWeb3を積極的に受け入れているBlackRockに代表される金融大手が推進するRWA物語の巨大な波を先導する準備をしている。 BTCおよびETH ETFの上場促進に加えて、今年のブラックロックの最も注目すべき動きは、ビルド・オン・イーサリアムというコードネームで呼ばれる米ドル国債ファンドの発行であり、そのファンド規模は6週間で3億8,000万米ドルを超えた。その後もチェーン上で伝統的な金融大手による金融商品の実験は続き、オフチェーン資産のトークン化、オンチェーンとオフチェーンの通信および相互運用性の問題に必然的に直面することになる。たとえば、チェーンリンクはこの点で非常に先進的であり、たとえば今年5月、米国預金信託清算公社(DTCC)および米国の多くの大手金融機関との「スマートNAV」パイロットプロジェクトを完了しました。このプロジェクトは、Chainlinkの相互運用性プロトコルCCIPを使用して、プライベートまたはパブリックのブロックチェーン上でファンド純資産価値(NAV)データを集約および配布するための標準化されたプロセスを確立することを目的としています。さらに、今年2月には、資産管理会社のアーク・インベストと21シェアーズが、ポジションデータを検証するためにチェーンリンクの準備金証明書プラットフォームを統合すると発表した。しかし、Chainlink は依然としてビジネス価値がトークンから切り離されているという問題に直面しており、Link トークンには価値の獲得や厳格な適用シナリオが欠けており、保有者が親会社のビジネス成長の恩恵を受けるのは難しいのではないかと人々は懸念しています。

要約する

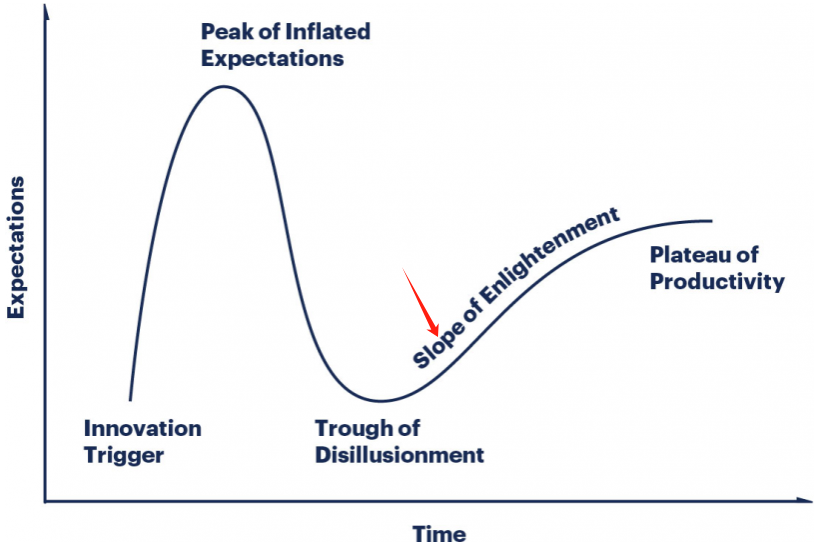

多くの非常に革新的な製品の開発プロセスと同様に、Defi も、登場後の 2020 年に物語の発酵、21 年に資産価格の急速なバブル、そして 22 年に弱気市場バブルが崩壊した後の幻滅段階を経験しました。 、製品を使用すると、PMF の完全な検証が物語の幻滅の谷から抜け出し、実際のビジネス データを使用してその本質的な価値を構築しています。

著者は、成熟したビジネスモデルと成長する市場スペースを持つ数少ない暗号通貨分野の1つとして、Defiは依然として長期的な注目と投資価値を持っていると信じています。