原作者: Eric SJ (X: @sjbtc 9 )

「私たちは世界経済をインフレから救うビットコインを受け入れていますが、Web3 では反対していること、つまり時限ロック解除によるインフレの偽装を実践しています。」

この記事のテーマは、「流通量が少なく、FDVが高い」という現象から始まり、「フェアローンチ」というローンチパラダイムの改善まで、トークン発行に関する2つまたは3つのことを横展開していきます。

その前に:

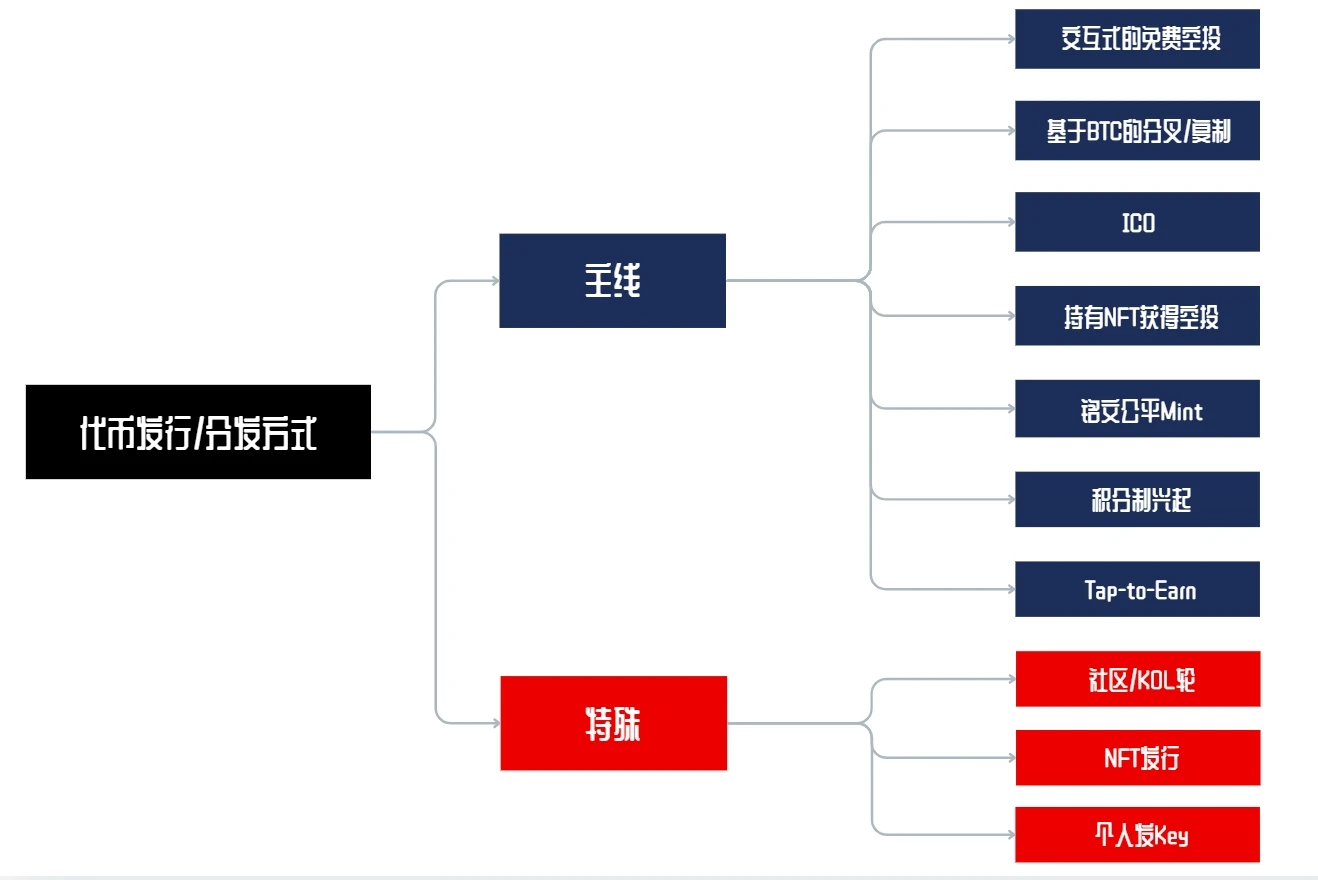

無料のエアドロップから最終的な Tap to Earn の台頭まで、近年のトークン配布方法の変化を整理しました。これに興味のある友人もジャンプしてもう一度読むことができます。

1.「流通量が少なくFDVが高い」という本質的な問題

私はこれまでに関連する中国のレポートを発表したことがありますが、今振り返ってみると、問題の本質を深く探求していませんでした。次のような質問をするのが正しい姿勢です。

流通時価総額とFDVの間にギャップがあるのはなぜですか?そして、なぜそれらが問題となるのでしょうか?

従来の金融市場を振り返ってみると、この問題は Web3 に特有の現象であると思われます。従来の金融市場では、株式市場価値の総額と流通市場価値との間には差が存在しますが、その差はそれほど大きくなく、この現象は顕著です。この現象は今年よく知られている VC コインの間で広まっています。

(ほとんどのオンラインの初期発行部数は 20% 以内に制御されます)

その後証券の新株が発行される場合でも、通常は資金調達または株式分割によって行われ、どちらも市場価格に即座に反映されます。

2 つの市場の根本的な違いの核心は文化にあります。これはビットコインの設計に固有の問題であり、この現象を従来の現象に置き換えると、市場の需要と供給が発行曲線と一致するように事前に供給を固定する必要があります。金融市場、 FDV = 将来の株式発行の可能性すべて。

したがって、FDV 指標に実際的な意味があるかどうかは、私の意見ではそうではありません。そのため、私@sjbtc 9 は現在の指標の参照として流通時価総額のみを使用し、FDV ではありません。

しかし、プロジェクトの正式なTGEの前に、この指標は資金調達の段階で非常に重要であり、すべての関係者の利益を分配するプロセスで合理的に資金を調達しつつ、ケーキをうまく分割する方法は非常に困難です。重要なので最初の質問に戻ります。

基本的に、流通時価総額と FDV の差は、発行市場と流通市場の間の移行の結果として生じます。

しかし、これが市場批判の原因ではありません。結局のところ、プライマリー市場は業界の発展に非常に大きな試行錯誤の余地を与えています。この現象で実際に問題を引き起こしているのは、まさに対応する問題、つまり時間ベースのロック解除です。問題。

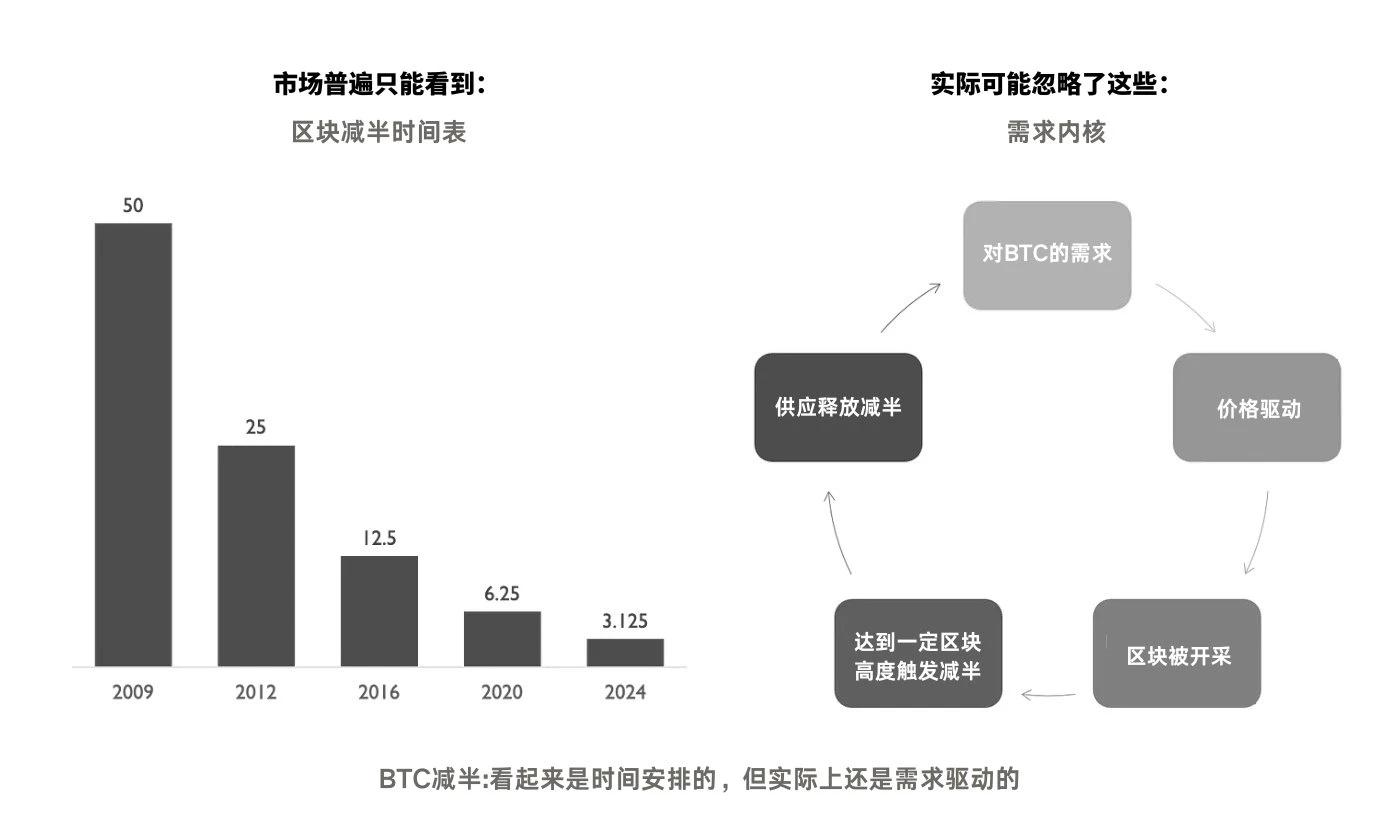

結局のところ、ビットコインもモデル自体が問題ではなく、その採用方法が問題なのです。しかし、ほとんどのプロジェクトはビットコインの限られた総供給量と低い初期流通量を模倣していますが、需要主導型のリリースという基本原則を採用できていません。時間通りにではなく。

ビットコインの発行と価格の関係は、(よく知られている「4 年半減期」のおかげで)純粋に時間に基づいていると誤解されることがよくありますが、実際には需要要因によって左右され、実際、すべてのマイニング コインに基づいています。この論理に基づくと、最終的に上流のマイナーが長期的に市場から利益を得ることができなくなった場合、マイナーはこのノード グループを離れることになります。

この需要主導型の発行と市場の間のロジックは、基本的な経済原則に沿っています。つまり、L1 プロトコルの場合、需要と供給が形成された場合にのみ価格が形成され、セキュリティが維持されます。

まったく対照的に、ほとんどの仮想通貨プロジェクト(特にベンチャーキャピタル支援のプロジェクト)は、期日どおりに発行されるだけで、市場の需要と供給がありません。これが「発行部数が少なく、FDVが高い」という本当の問題です。

さらに、利害の不一致という、さらに隠れた問題があります。

ほとんどのプロジェクトでは、チーム、VC、コミュニティ、ボールトなどに対して異なる発行取り決めが行われています。

発行では、最初にトークンのロックを解除することで特定の「脆弱なグループ」(コミュニティなど)を優先しているように見えますが、これは利益相反につながり、非常に貧弱な設計を反映しています。

通常、この状況は次のようになります。

(1) ロックを解除する前に、コミュニティ/市場はトークンの売却を予期しているため、さらなる損失を避けるためにこの予期された行動に従う傾向があります。これは Lu Mao Jun が言ったことでもあります。Feiyong を売却してお金を稼ぐ主な理由の 1 つです。出発点。

(2) プロジェクト チームは、ロック解除期間に達した後、個人投資家を引きつけるニュースやマーケット メイキングによって人為的にトークン価格を吊り上げ、個人投資家にトークンを販売します。

この不一致により、チームとVCがコミュニティと対立し、信頼が損なわれ、多くのVC支援トークンのTGE後のパフォーマンスが低下する原因となります。

したがって、需要主導型のトークン発行は、より信頼性の高いソリューションになる可能性があります。

2. デマンド主導型のロック解除

事前に総額が固定され、発行部数が少ないプロジェクトの場合、経済的に合理的な解決策は、時間ではなく需要に基づいて発行を推進することです(これは、権利確定メカニズムを備えたVC支援プロジェクトに特に当てはまります)

これにより、次の 2 つの市場効果がもたらされます。

(1) 需要と供給のバランス:トークンは追加の需要 (トークン消費など) がある場合にのみリリースされるため、計画的なインフレが防止されます。

(2) 利害の調整:コミュニティ/市場がトークンに対する追加の需要 (プロトコルの使用など) を生成した場合にのみロック解除がトリガーされ、チームとベンチャー キャピタル企業がコミュニティと同じ立場に立つことが可能になります。

しかし、これはチームとベンチャーキャピタリストの所有権に関する不確実性という新たなリスクももたらします。コミュニティが参加を停止すると、需要は静まり、新しいトークンはロック解除されなくなります。

しかし、このリスクはチームとVCが負うべきではないでしょうか?これがなければ、Web3 は内部関係者とコミュニティの間のゼロサム ゲーム、あるいはさらに悪いことに金融詐欺のままになってしまいます。

3. デマンドベースのロック解除の 3 つのモデル

上記の現象と結論に基づいて、この記事では需要と供給のモデルに基づいた 3 つのトークン起動方法を示します。核となるのは公正な起動ですが、作業は収入モデルで行われます。

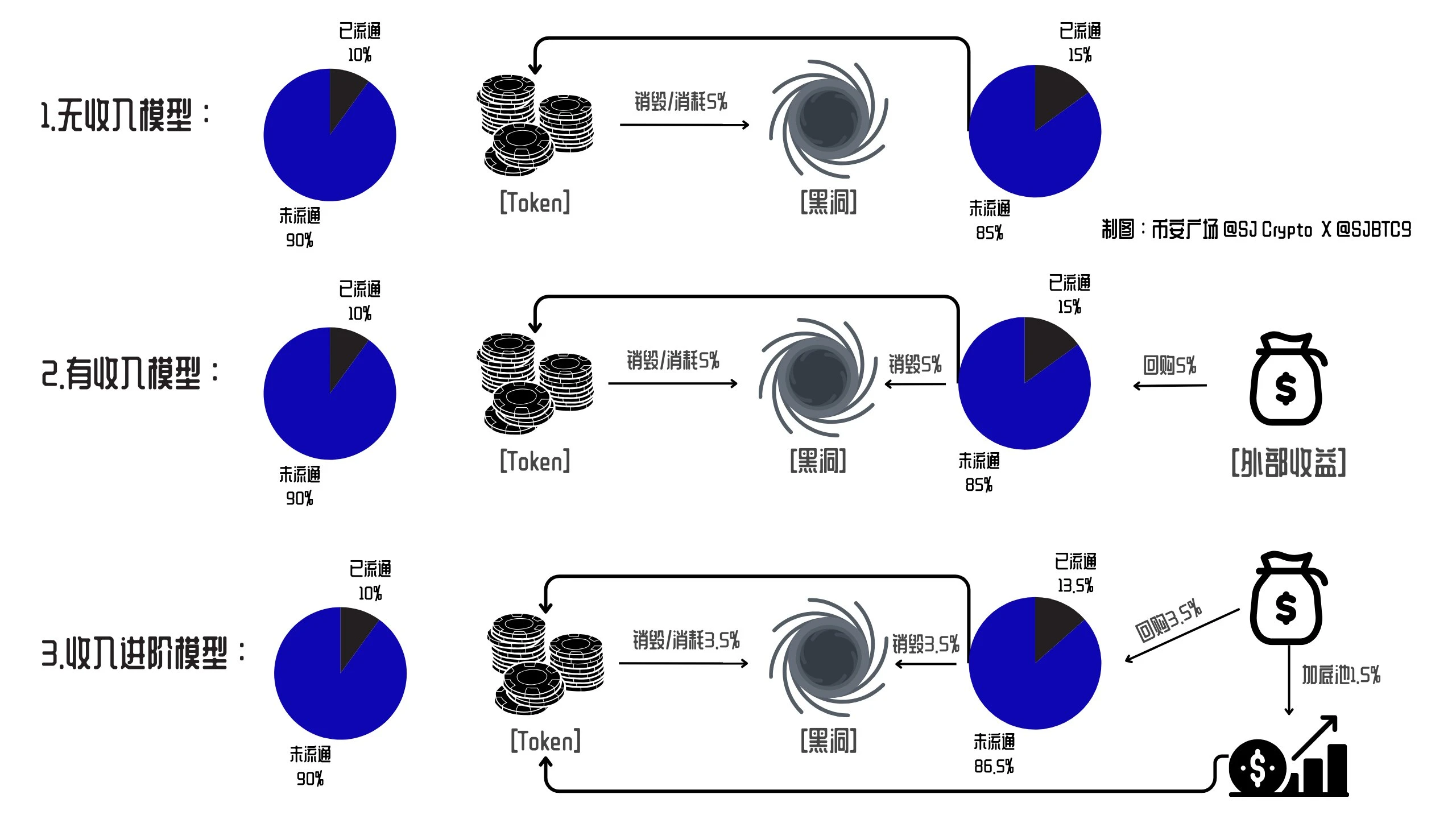

- 初期発行部数が低く (10%)、コミュニティに多額の権利が付与される一般的なシナリオを想定しました。

(1) 収入モデルなし:トークンに収入モデルがない場合、市場で流通しているトークンが消費され破壊されるたびに、同量の新しいトークンがリリースされます (チーム/ベンチャー キャピタル/コミュニティ/コミュニティに比例的に分配されます)。財務省など)最終リリースまで循環供給量を変更しないようにします。

この設計の簡単な概要は、破壊または消費を通じて新しいトークンのロック解除を促進することですが、この設計は本質的に、コミュニティが占める割合が小さくなるまで、循環供給の各ラウンドでコミュニティの割合を薄めることを意味します。その他のトークン部分。

それでも、このバージョンは完全に時間ベースのロック解除よりも合理的です。

(2) 収入モデル:このモデルでは、一部のクロスチェーンブリッジ、DEX、ポンプ、その他の Defi プロトコルなど、プロジェクト自体が通貨基準を超える収入を必要とします。このモデルは「無収入モデル」に基づいており、市場流通の安定を確保するためにプロトコル自体の収入を使用して新規発行株式を購入および破棄します。

相互ヘッジの影響下で、市場価格と流通への影響は可能な限り小さくなり、このモデルの設計では、コミュニティの過半数のシェアを最大限に維持することができます。同時に、他の当事者の利益を害するものではありません。

( 3) 収入モデル Plus バージョン:これは 2 番目のバージョンに基づいています。プロトコル自体の収入は 2 つの部分に分割されており、1 つの部分はロック解除の影響を回避するために使用され、もう 1 つの部分はトークンの注入に使用されます。独自の流動性プール。

理想的には、これにより、トークンの基本モデル設計が、最終的にすべてのロック解除が完了するまでプラスのフライホイール効果を形成できるようになり、同時にある程度のトークン価格の安定性も確保されます。

以前のモデルと比較して、このモデルではより正確な計算が必要です。つまり、燃焼と発行の間の最適なロック解除比率を設定し、理想的な収益分配を決定します。その一部がインフレによる買い戻しの支払いに使用され、残りが効果的に資金に注入されるようにする必要があります。プール。

実際、上記の 3 つのモデル設計の根幹は、トークンのロック解除をすべての当事者の利益と結びつけ、当初の不整合な対立から需要主導型の対立へと変化することです。

現在、トークンエコノミーに収入、破壊、買戻を追加する多くのプロジェクトが見られますが、市場の需要をトークンのロック解除に結び付ける高FDVの設計はありません。

4. 理論に基づいた例

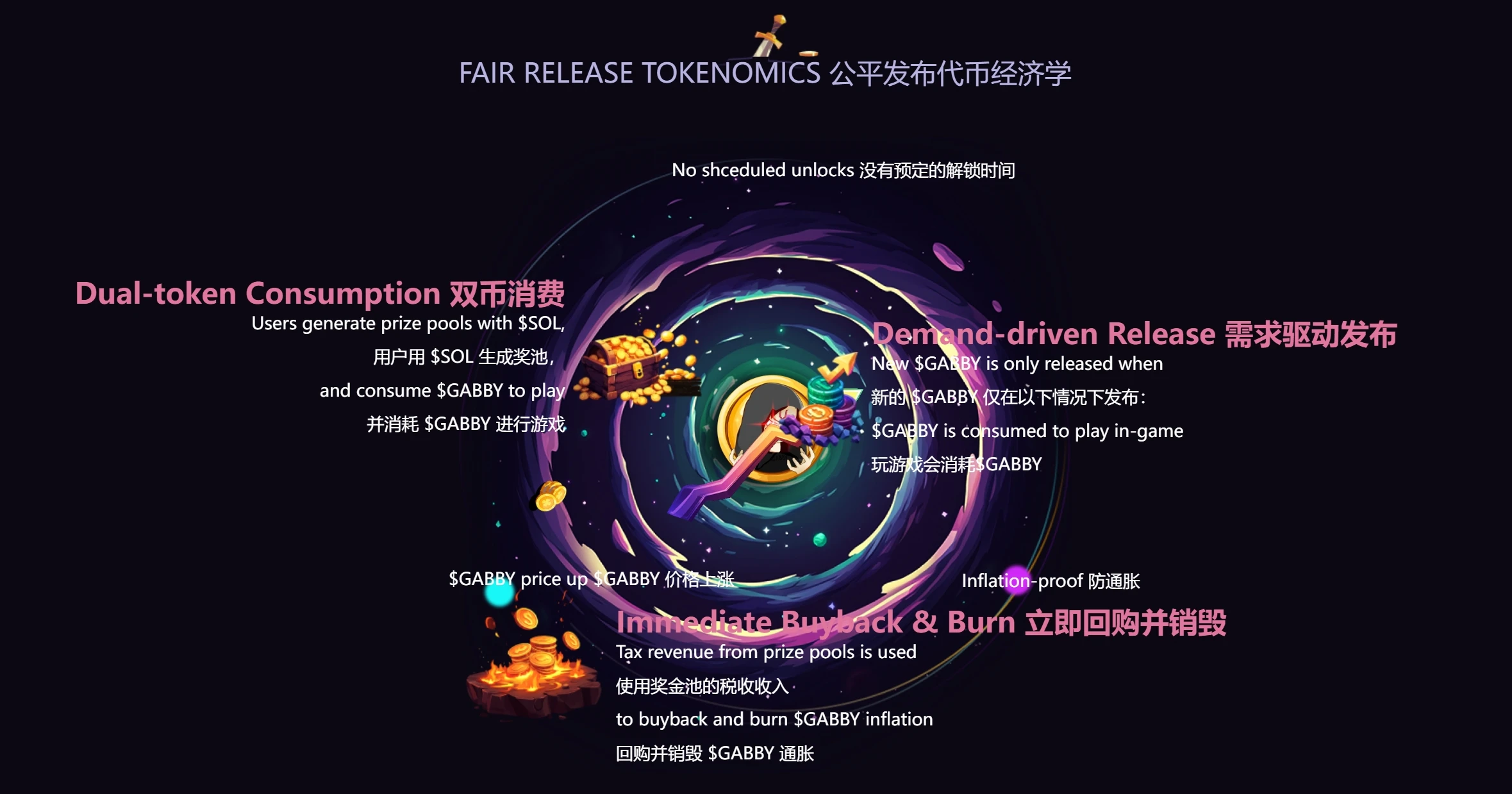

実際、この記事の意見のほとんどは、 @gabby_world_ Founder を引用して私が送信したツイートから来ています。

その中で言及されている問題とモデルを簡単に翻訳し、多くの修正を加えましたが、その経済設計の根底にある考え方と、この設計の基礎が何であるかを理解していただければ幸いです。

そしてこのデザインはプロジェクト自体のトークンデザインにも適用されています。

私の観点からすると、需要と供給に基づいて将来のトークンのロックを解除するのは非常に大胆かつ困難な試みであると思います。なぜなら、プロジェクト当事者として最初に説得すべきことは、彼の投資家がこれを受け入れることだからです。

私自身もVCで働いていますが、正直に言うと、これを受け入れるのは難しいです。

暗号通貨市場の低迷の原因を流動性不足、イノベーションの停滞、物語疲れのせいにする人は多いが、本当の問題は不公平な富の再分配にあり、それが機関とコミュニティの間の溝をさらに悪化させていることを理解している人はほとんどいない。これが現在の状況の原因でもある。ミームブームは続いています。

GabbyWorld のチームがこれをどのように調整しているかはわかりませんが、私が理想的なデザインだと思うものをすべて詰め込んだ予備デザインを実装するのは簡単ではありません。

碑文市場の公正な立ち上げに関して、私は過去に、完全にコミュニティ主導の集団的な取り組みはお勧めできず、事業開発には非常に高い意思決定コストがかかるだろうと述べました。

そして、トークンの需要と供給を利用してロック解除を促進するという Gabby の手法は、他のプロジェクトが真似するのは困難であり、これを通過できれば、私が最初に置いた発行履歴カテゴリの別のカテゴリに入れる価値は十分にあります。 。