急速に変化する市場環境においては、事前に計画を立て、迅速に対応することが安定した利益を達成する鍵となります。

現在の世界の暗号通貨市場はすでに全体的な経済動向と密接に結びついています。インフレ率、中央銀行の政策、貿易データのいずれであっても、それらは仮想通貨市場のセンチメントや投資家のリスク選好に影響を与えます。

第49週の中国の財新製造業PMIと米国のISM指数は、製造業の業績は許容範囲内だが、サービス産業と消費者側の業績は低かったことを示した。この「混合」状況により、多くのトレーダーはビットコインなどのより安定した資産を好む一方で、世界貿易の恩恵を受けるアルトコインにも細心の注意を払うようになりました。

第50週に向けては、インフレ報告、貿易統計、中央銀行の決定が市場の調子を決めることになるだろう。この情報は、市場の流動性、機関資本の展開、ビットコイン、イーサリアム、その他の暗号資産の価格傾向に影響を与えます。

このレポートは次のことに役立ちます。

第 49 週の最大のストーリーを振り返ります。

第 50 週の主要データと政策リリースを予測します。

今週のマクロ経済への影響に対処するための取引戦略を提供します。

先週の市場レビュー

中国財新製造業PMI(11月:51.5)

画像出典: 貿易経済学

中国の製造業は予想以上に成長し、良好な貿易の流れを示している。この前向きなシグナルは、サプライチェーンや産業用途に関連する暗号プロジェクトにわずかな後押しを与えました。

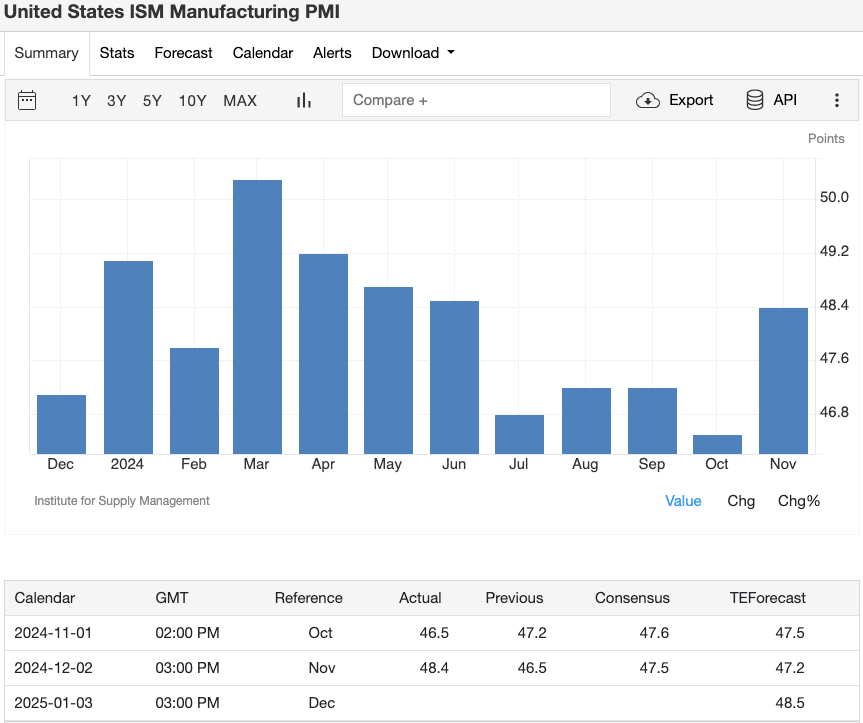

米国ISM製造業PMI(11月:48.4)

画像出典: 貿易経済学

米国の製造業は依然縮小しているものの、そのペースは鈍化しており、センチメントは若干上昇している。ビットコインと主流のアルトコインは小幅な上昇を記録したが、連邦準備理事会の警戒により上昇は限定的となった。

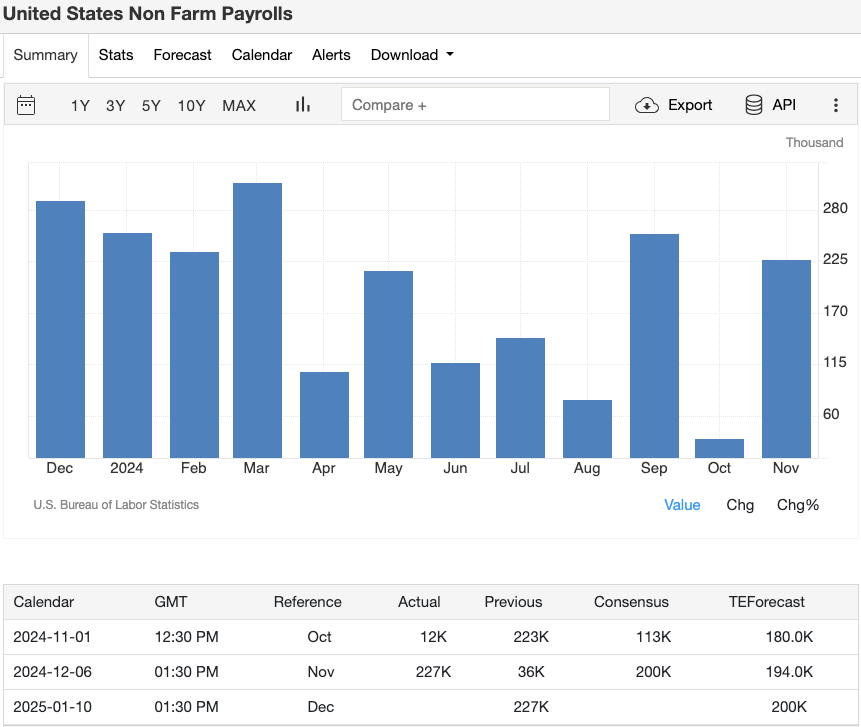

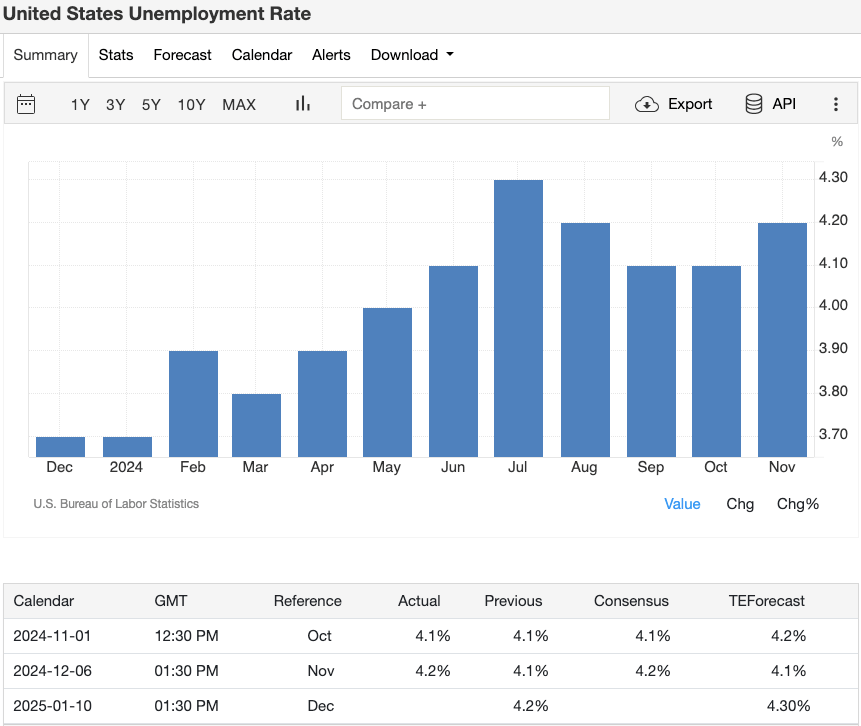

米国の非農業部門雇用者数報告と失業率(新規雇用者数227,000人、失業率4.2%)

画像出典: 貿易経済学

画像出典: 貿易経済学

堅調な雇用統計が市場のリスク選好を支えたが、失業率の若干の上昇で不確実性が高まり、一部の投資家がヘッジ手段としてビットコインを選択するようになった。

米国 ISM サービス PMI (11 月: 52.1)

画像出典: 貿易経済学

サービス部門の成長が予想を下回り、全体的な景気減速への懸念が強まり、より多くのトレーダーが安全な避難先としてビットコインを選ぶようになった。

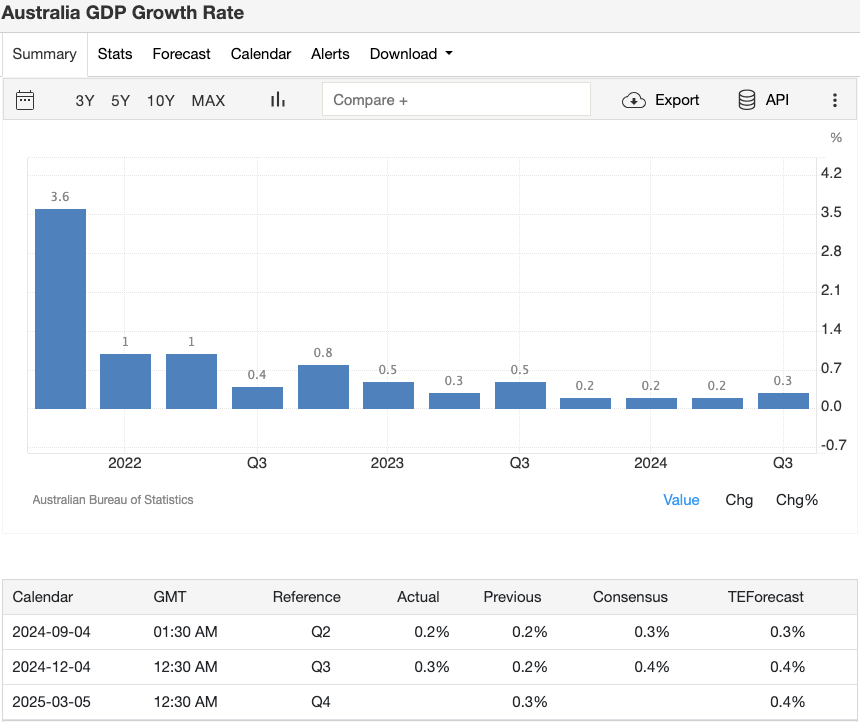

オーストラリアのGDP四半期成長率(第3四半期:+0.3%)

画像出典: 貿易経済学

予想をわずかに下回った経済成長により、よりリスクの高いアルトコインに対する投資家の意欲が減退し、ビットコインやイーサリアムなどの基本的に健全な資産に多くの資金が流入している。

重要な結論

第 49 週の数字はまちまちでした。製造業の業績は許容範囲内ですが、サービス業と消費に関連するデータは比較的弱いです。したがって、投資家はバランスの取れた戦略を採用しており、ビットコインを安全な避難場所として使用しながら、世界貿易の増加から恩恵を受ける特定のアルトコインを選択しています。

今週の主要な経済イベントの概要 (第 50 週)

今週の市場の焦点は、インフレ統計、貿易収支、主要中央銀行の金利決定だ。これらの重要な情報は、年末までに市場センチメントに決定的な役割を果たすだろう。インフレ動向、金融政策の方向性、世界的な需要動向は、市場の流動性と暗号資産のリスク選好に直接影響を与えます。

主要データ

12月9日(月曜日)

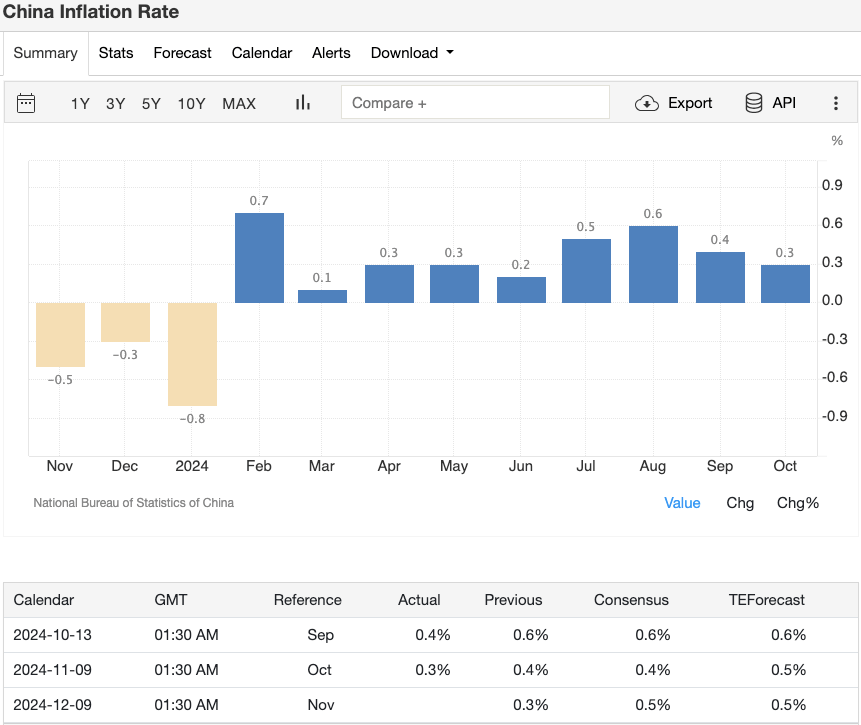

中国のインフレ率(11月)

予想:前年比0.5%増(10月同様)

重要な理由: インフレが安定またはわずかに上昇していることは、中国の内需が堅調であることを示しており、世界の貿易センチメントの改善に役立つはずです。

暗号通貨市場への影響: 安定したインフレデータにより、アジア関連トークンの需要が高まるでしょう。

NEO (NEO) : 国内の経済信頼感が回復するにつれ、「中国版イーサリアム」は好成績を収める可能性があります。

Conflux (CFX) : 国境を越えた活動に焦点を当てており、地域経済の改善による恩恵が期待されている中国のパブリック チェーン。

VeChain (VET) : アジア企業との緊密な協力により、サプライチェーンの見通しが改善すると需要が増加する可能性があります。

12月10日(火)

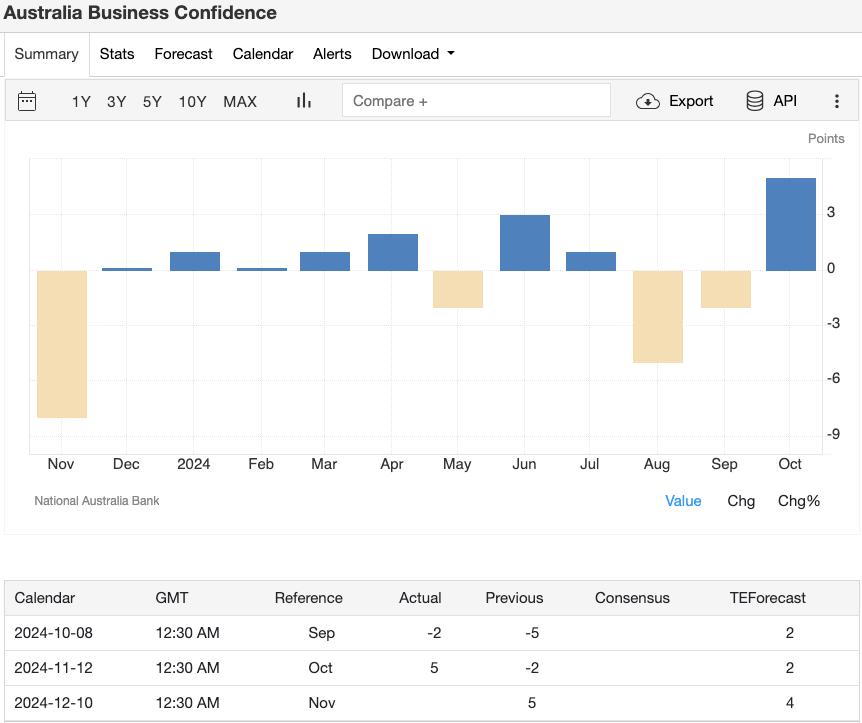

オーストラリア NAB 景況感指数 (11 月)

予測: 4 (10 月の 5 からわずかに減少)

重要な理由: わずかに低下した可能性がありますが、依然として企業の信頼感の回復力を示しており、市場のリスク選好をサポートするのに役立ちます。

暗号通貨市場への影響: 良好なビジネス環境は、DeFi や中小企業の資金調達プロジェクトをサポートする可能性があります。

XT.COM Coin (XT) : アジア太平洋市場レイアウトを背景とした取引プラットフォームトークン。

Synthetix (SNX) : オーストラリアのローカル DeFi プロトコル。投資家の関心が高まる場合、SNX のパフォーマンスは注目に値します。

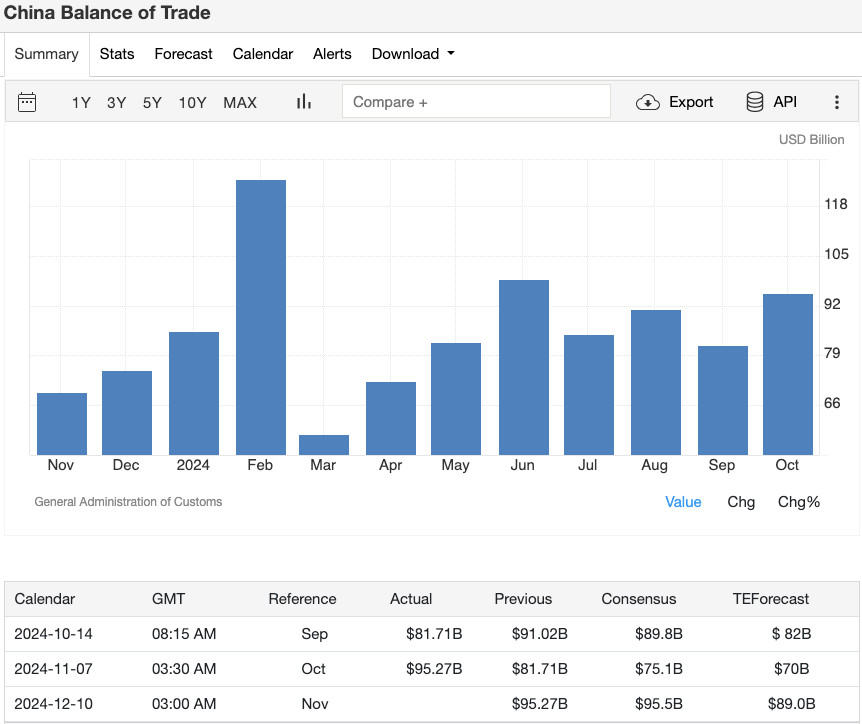

中国貿易収支(11月)

予測: 890億ドル (10月の955億ドルから減少)

重要な理由: 貿易黒字の縮小は世界的な需要の減速を反映しており、市場のリスク選好に影響を与える可能性があります。

暗号通貨市場への影響:データが予想を下回った場合、貿易関連トークンへの関心が低下する一方で、ビットコインなどの安全資産の魅力が高まる可能性があります。

OriginTrail (TRAC) : 強力な世界貿易の勢いに依存するサプライ チェーン データに焦点を当てたプロトコル。

12月11日(水)

米国のコアインフレ年率(11月)

予想:3.3%(10月同様)

重要な理由:コアインフレ率はFRBが政策を決定する際の重要な参考資料であり、その値が安定していれば追加利下げの緊急性が低下する可能性がある。

暗号通貨市場への影響: 市場がより明確な政策シグナルを待っているため、インフレデータが横ばいでビットコインとイーサリアムが横ばいに取引される可能性があります。

ビットコイン (BTC) : インフレが予想外に上昇した場合、安全資産としての地位が強化される可能性があります。

イーサリアム (ETH) : DeFi エコシステムは、流動性が向上するにつれて ETH の需要を促進する可能性があります。

PAX Gold (PAXG) : インフレ懸念が高まった場合、トークン化された金が代替手段となる可能性があります。

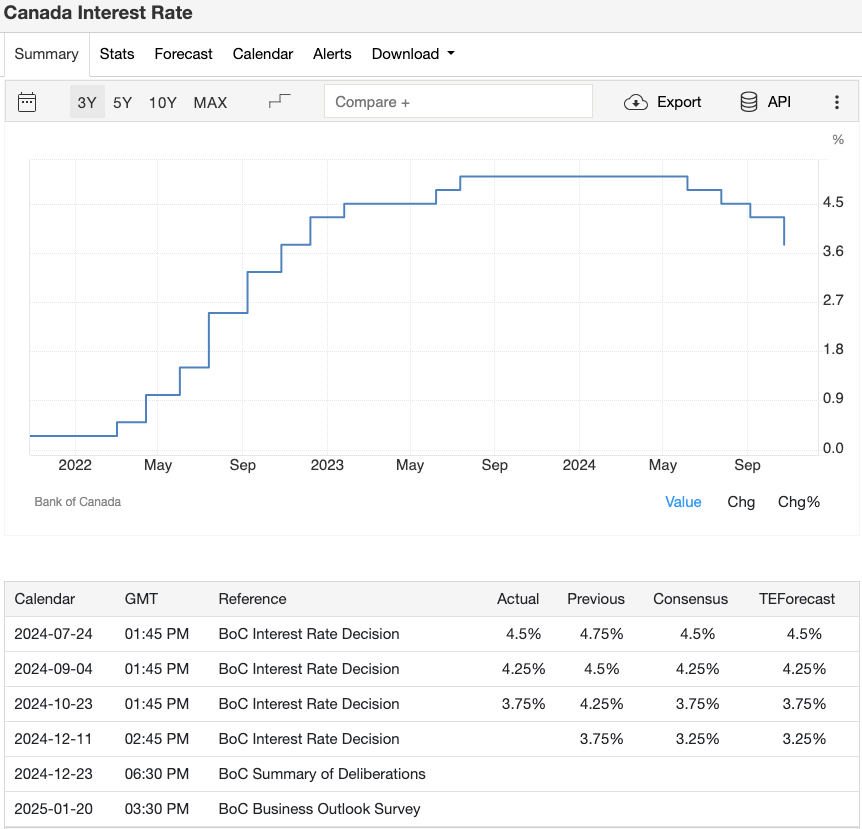

カナダ銀行の金利決定

予想: 3.75%で変わらず

それが重要な理由: カナダ銀行のハト派的なスタンスは、世界的な金融情勢の緩和の可能性を示唆し、よりリスクの高い資産のパフォーマンスを有利にするでしょう。

暗号通貨市場への影響: 期待が甘いと、DeFi プロジェクトや高成長トークンへの資本の流れが刺激される可能性があります。

Aave (AAVE) : 主要な融資プロトコルとして、流動性の向上により魅力が高まります。

Maker (MKR) : DAI ステーブルコインをサポートするコアプロトコル。緩和された金利は市場の借入需要を促進します。

12月12日(木)

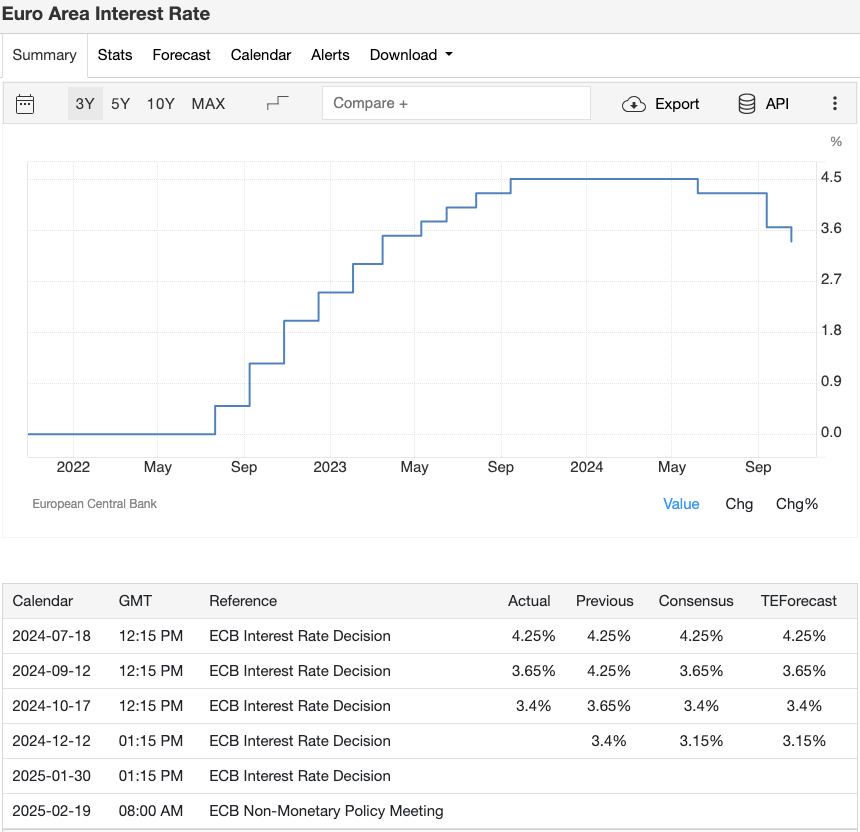

ユーロ圏ECB金利決定

予測: 3.15% (変更なし)

それが重要な理由: インフレと経済成長に対する ECB のスタンスは、地域の流動性状況の方向性を決定します。

仮想通貨市場への影響:ECBが中立またはハト派の姿勢をとれば、DeFiエコシステムや欧州に関連するユーロステーブルコインにとっては良い影響を与えるだろう。

LCX (LCX) : リヒテンシュタインに拠点を置く準拠した取引プラットフォームのトークン。政策が緩和されると、市場の需要が増加する可能性があります。

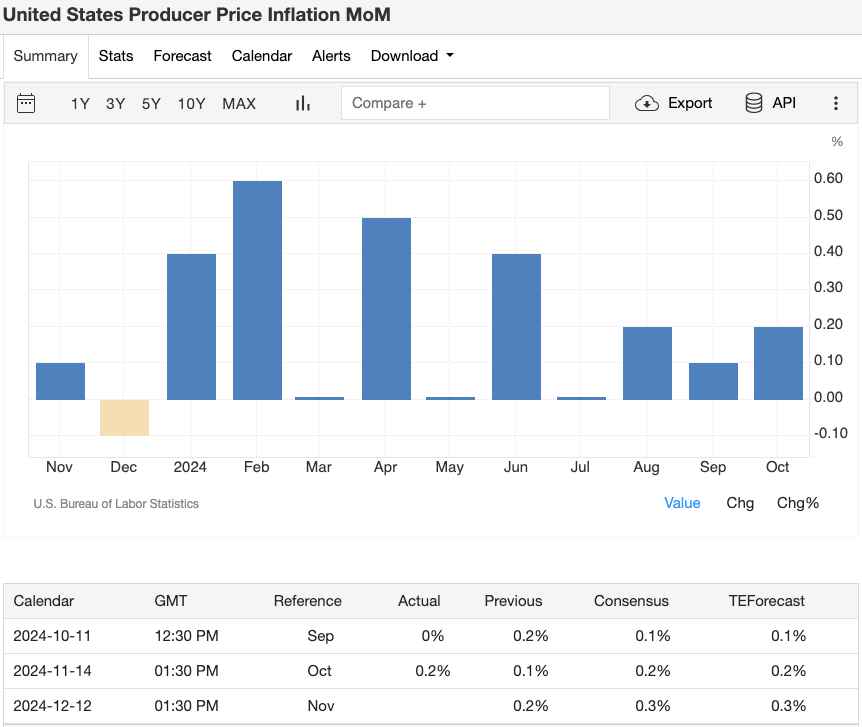

米国 PPI 生産者物価指数 (11 月)

予想:前月比0.3%増(前月と同じ)

重要な理由: PPI は企業の生産コストの重要な指標であり、将来の消費者物価の傾向に直接影響します。

暗号通貨市場への影響:PPIの上昇はインフレ懸念を引き起こし、安全資産としてのビットコインの需要を高める可能性があります。 PPIが安定を維持するか予想を下回る場合、それはDeFiと成長トークンにとって恩恵となる可能性があります。

ビットコイン (BTC) : インフレ懸念が高まると、その安全資産としての性質が特に顕著になります。

イーサリアム (ETH)およびポリゴン (POL) : PPI の圧力が制限されている場合、DeFi および NFT エコシステムにおけるこれらのレイヤー 2 ソリューションの需要が増加する可能性があります。

12月13日(金)

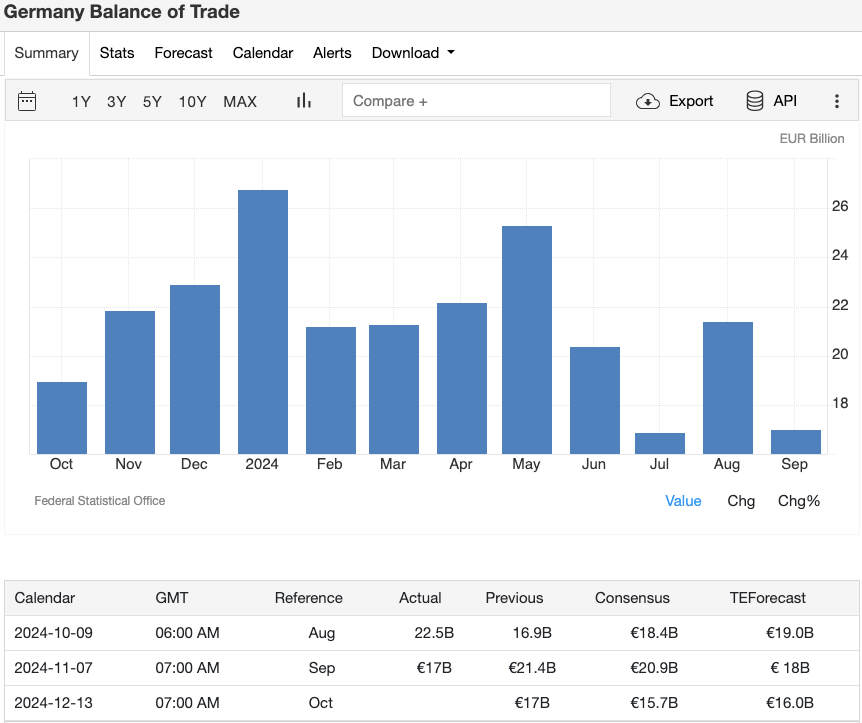

ドイツ貿易収支(10月)

予測: 160億ユーロ (170億ユーロから減少)

重要な理由: ヨーロッパ最大の経済大国であるドイツの貿易データは、世界の需要の強さを示す重要な指標です。

仮想通貨市場への影響: 貿易黒字が縮小すると、リスク選好が弱まり、ビットコインなどの安全資産への関心が高まる可能性があります。

IOTA (MIOTA) : 産業用モノのインターネットに焦点を当てると、外需が弱ければ、そのアプリケーションエコシステムに対する市場の期待が低下する可能性があります。

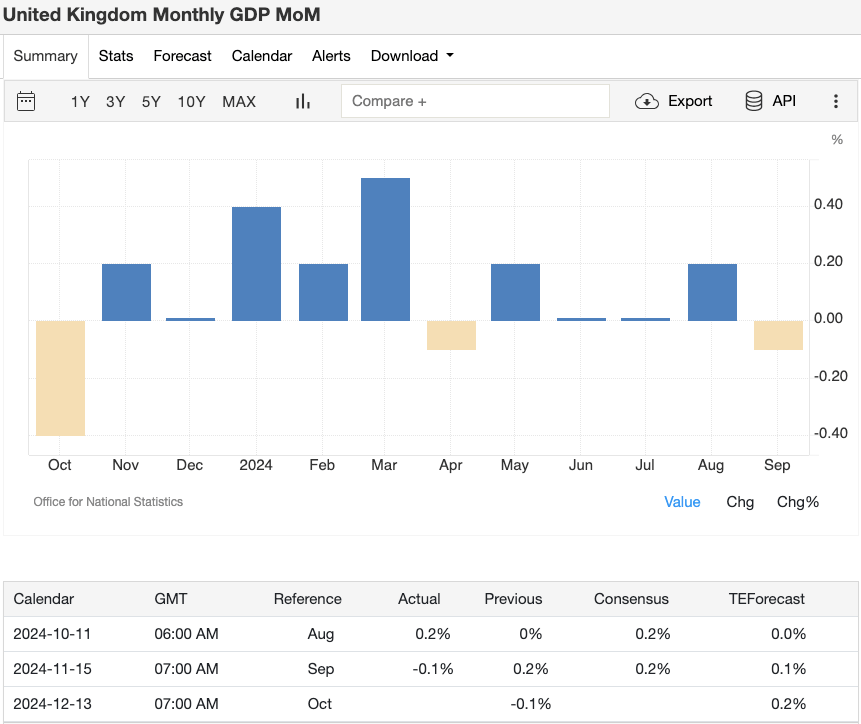

英国のGDP月次率(10月)

予想:+0.2%(前回値からの反動-0.1%)

それが重要な理由: 景気回復の兆しはセンチメント、特に欧州市場に関連した投資を高めるでしょう。

仮想通貨市場への影響: 英国の経済回復は、地域コインの需要をサポートします。

クオント (QNT) : ロンドンを拠点とするクロスチェーン プロジェクトで、経済信頼感が回復すれば需要が増加する可能性があります。

Chiliz (CHZ) : 消費者心理の改善が成長を促進する可能性がある欧州のスポーツおよびエンターテイメント部門と密接な関係があります。

第 50 週の市場テーマの概要:

1. インフレのダイナミクス: データが予想と一致しているかどうかによって、市場のボラティリティの程度が決まります。

2. 金融政策の方向性: ECB と BoC の決定は、資本の流動性とリスク資産のパフォーマンスに直接影響します。

3. 世界的な需要の強さ: 貿易データ (中国、ドイツ) と成長シグナル (英国の GDP) が市場センチメントを決定します。

仮想通貨トレーダーの洞察ガイド

1. インフレ傾向(米国、中国、欧州):

米国のインフレが安定したままであれば、ビットコインとイーサリアムは短期的には一定の範囲で変動し、明確な方向性が示されない可能性がある。中国のインフレデータが力強い景気回復を示せば、 VeChainやConfluxなどのアジアに特化したトークンが恩恵を受ける可能性がある。米国のインフレが予想外に上昇した場合、投資家は安全な避難先としてビットコインに頼る可能性があります。

2. 中央銀行の政策 (ECB、BoC):

カナダ銀行(BoC)が辛抱強く、あるいは欧州中央銀行(ECB)が中立であれば、流動性環境がより友好的になる可能性があり、それはDeFiや成長トークンにとって有益となるだろう。たとえば、BoC がハト派であれば、 AaveやMakerなどの DeFi プロトコルが恩恵を受ける可能性があり、ECB の政策が安定していれば、ユーロ ステーブルコインやLCXなどの欧州に焦点を当てたプロジェクトも恩恵を受ける可能性があります。

3. 貿易および経済成長データ (中国、ドイツ、英国):

中国の貿易データが注目を集めるものであれば、サプライチェーン関連のトークン( OriginTrailなど)は肯定的な反応を受ける可能性があります。逆に、ドイツの貿易データが弱い場合は、投資家が安全資産としてビットコインを選択するよう促されるでしょう。英国のGDPが予想を上回れば、 QuantやChilizなどの欧州市場に特化したトークンに弾みが付く可能性がある。

資産クラス別の取引機会

ビットコイン (BTC) : ビットコインは、インフレや貿易データが懸念される瞬間に頼りになるマクロヘッジとなることがよくあります。米国のインフレ統計が予想通りにならなかったり、ドイツの貿易実績が低迷したりした場合、資金は安全な避難先としてビットコインに向かう可能性があると予想される。 12月11日の米国コアインフレと12月12日のECB決定に注目してください。

イーサリアム (ETH) : イーサリアムは、特に DeFi 活動が活発な場合、安定した流動性条件から恩恵を受けます。インフレが安定し、流動性が縮小せず、英国のGDPや米国のPPIなどの成長データが前向きなシグナルを明らかにすれば、ETHはその恩恵を受け、さらなる成長の勢いを得ることが期待されます。

アルトコインとDeFiトークン:

中国の経済・貿易データが好調であれば、それに応じてVeChain(VET) 、 Conflux(CFX) 、 OriginTrail(TRAC)などのサプライチェーンや国境を越えた活動に焦点を当てたトークンも強化される可能性がある。

カナダ銀行(BoC)または欧州中央銀行(ECB)がハト派シグナルを発信した場合、資金はDeFiプロトコルやAave(AAVE) 、 Maker(MKR) 、 LCXなどのユーロ圏関連トークンに移行すると予想されます。

これらのトークンはヨーロッパ市場と比較的密接に連携しているため、英国のGDPデータの改善がクオント (QNT)とチリズ (CHZ)の上昇に貢献しました。

ステーブルコイン ( USDT 、 USDC ): 主要なデータのリリースに先立って中立を保つための優れた方法は、資金をステーブルコインに保管することです。市場がデータに反応した後は、より良い参入機会を得るために、状況に応じてビットコイン、イーサリアム、または特定のアルトコインに再投資します。

市場心理と投資家の行動

リスク選好とリスク回避:経済実績や中央銀行の態度が予想よりも良い場合(堅調なインフレ統計、プラスの英国GDP、ハト派的な中央銀行政策など)、市場センチメントはリスク選好に傾く傾向があり、アルトコインやDeFiトークンが下落する傾向にあります。上昇。 。一方で、貿易データが弱い場合やインフレが予想より安定していない場合、投資家はリスクを軽減するためにビットコインやステーブルコインを好むでしょう。

機関投資家の動向: 重要なデータ (インフレ、中央銀行の決定など) の発表後の大規模な機関投資家ファンドの動きに注意してください。これらのファンドは多くの場合、最初に調整を行い、中期的な市場トレンドにとって重要な指標を持っています。ビットコインとイーサリアムへの機関投資家の資金配置、特にインフレや金利ニュース後の動きは、多くの場合、今後数週間の市場の方向性を示す可能性があります。

実践的な取引戦略のアドバイス

短期 (数日から数週間):

市場の不確実性によって引き起こされるボラティリティを軽減するために、重要なデータ(12月11日の米国のインフレ統計や12月12日のECB決定など)が発表される前にヘッジにステーブルコインを使用することが優先されます。

主要なインフレレポートやPPIデータの発表前後のBTCとETHの短期的な損益を活用しましょう。

中期 (数週間から数か月):

地域の利点を活かした分散配置。中国の貿易データが引き続き良好な場合は、サプライチェーン関連のトークンを検討することができ、流動性環境が緩い場合は、DeFi プラットフォームを導入することができます。

マクロシグナルが安定した後は、機関投資家のBTCやETHへの流入の兆候に注意してください。これらの動きは多くの場合、今後の市場トレンドを示しているためです。

長期 (数か月から数年):

ビットコイン、イーサリアム、レイヤー 2 ソリューションなど、強固な基盤、実用的なアプリケーション シナリオ、アクティブな開発者を備えたプロジェクトに焦点を当てます。

ステーキング戦略と利回り戦略をマクロな視点と組み合わせながら、中央銀行の政策によって明らかになった規制の方向性を観察し、暗号通貨業界の発展に役立つ分野に優先順位を付けます。

包括的な分析と結論

第 50 週では、従来の市場に挑戦するだけでなく、仮想通貨市場にも大きな影響を与える多くの重要なマクロデータが公開されます。インフレ指標、中央銀行の決定から取引データに至るまで、あらゆるデータは市場の流動性、投資家心理、リスク許容度を変える可能性を秘めています。米国のインフレ率の安定維持、欧州中央銀行の政策シグナル、中国とドイツの貿易状況、英国のGDP実績など、この情報は市場の期待や物語を変える可能性を秘めています。

トピックに焦点を当てます:

中央銀行のシグナル:慎重な欧州中央銀行(ECB)または忍耐強いカナダ銀行(BoC)は、高リスクの暗号資産に新たな活力を注入し、市場の流動性期待を高める可能性があります。

米国のインフレ: データが安定していれば、市場センチメントは安定したままですが、予期せぬ変化があれば、ボラティリティが大幅に上昇し、暗号資産が迅速に反応する可能性があります。

世界貿易のシグナル:中国とドイツの貿易データは世界需要の強さを反映するだろう。良好な貿易データはサプライチェーンのトークンに有利ですが、データが不十分な場合はビットコインなどの安全資産への資本流入を促す可能性があります。

経済カレンダーを綿密に追跡し、仮想通貨市場に対する各データの潜在的な影響を理解することで、投資戦略をより細かく制御できるようになります。急速に変化する市場環境においては、事前に計画を立て、迅速に対応することが安定した利益を達成する鍵となります。