原作者: LSTMaximalist

Odaily Planet Daily Ethan ( @ethanzhang_web3 ) がまとめました

編集者注: 2025年に関税政策が世界を席巻し、暗号通貨市場に「氷と火」が到来しました。短期的には流動性が逼迫し、マイニングコストが急騰しましたが、長期的にはビットコインは「リスクプレイヤー」から「価値保全の王者」へと変貌する可能性があります。 LSTMaximalist の最新記事「関税、貿易戦争、そしてビットコイン: 新たなマクロ秩序が暗号通貨をどう形作るか」では、関税が市場の状況をどのように作り変えるかを深く分析し、脱ドル化の波の中でビットコインが上昇する可能性を理解するのに役立ちます。

以下のコンテンツはOdaily Planet Dailyによって翻訳されています。読者の理解を容易にするため、原文に一定の調整が加えられています。

まとめ

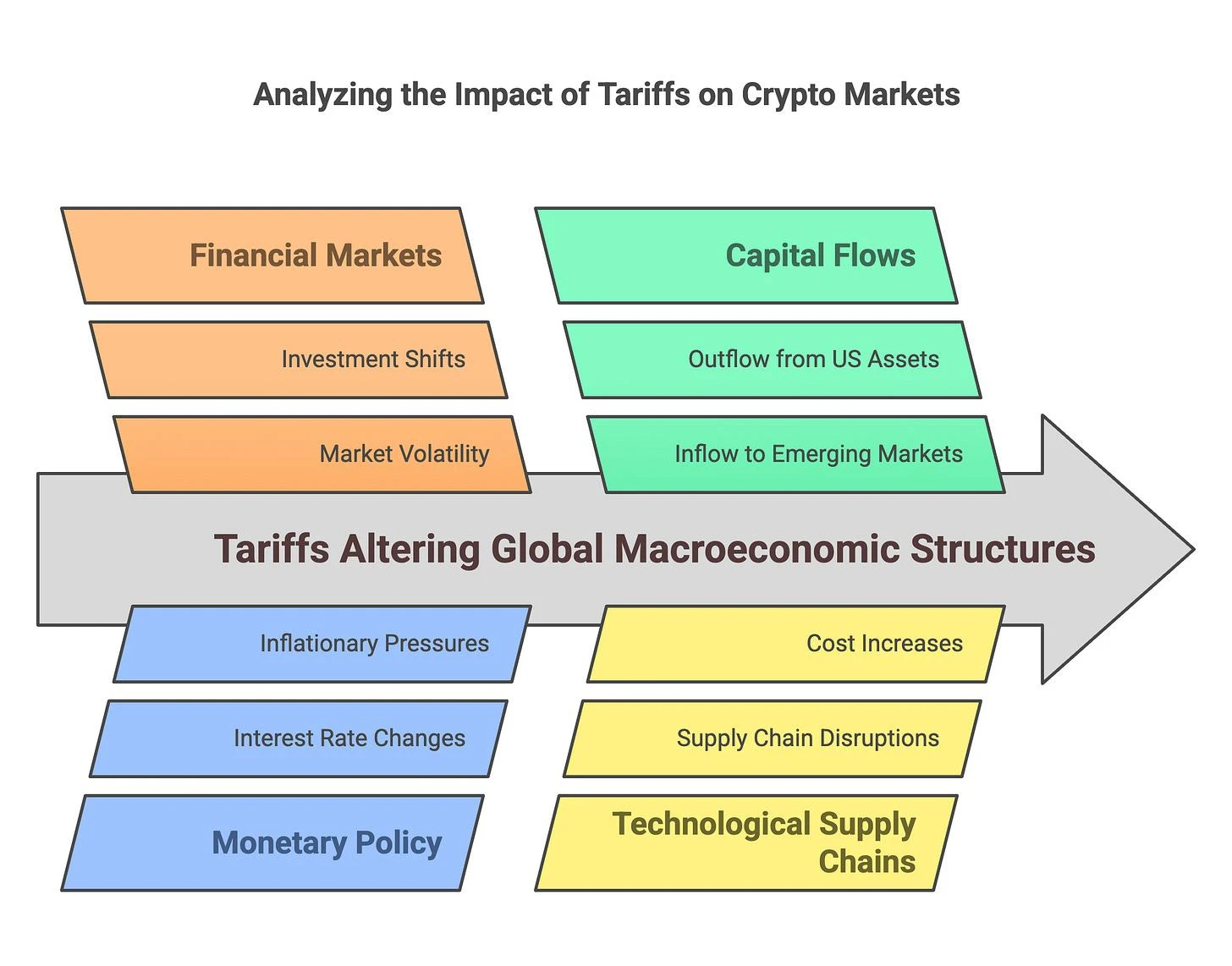

トランプ政権による2025年の再関税導入は世界経済の状況を変えつつあり、デジタル資産市場への影響は特に顕著です。関税は国内産業を保護することを目的としていますが、それがもたらす二次的、三次的影響は金融市場、金融政策、世界的な資本の流れ、技術サプライチェーンに影響を及ぼし、それらはすべて暗号経済と密接に関連しています。このレポートでは、流動性、マイニング経済、資本の流れ、通貨の断片化、そして世界金融秩序におけるビットコインの新たな役割に焦点を当て、関税が暗号資産市場にどのような影響を与えるかを詳細に分析します。

1. 背景:「アメリカのポンジー」と世界の資本の流れ

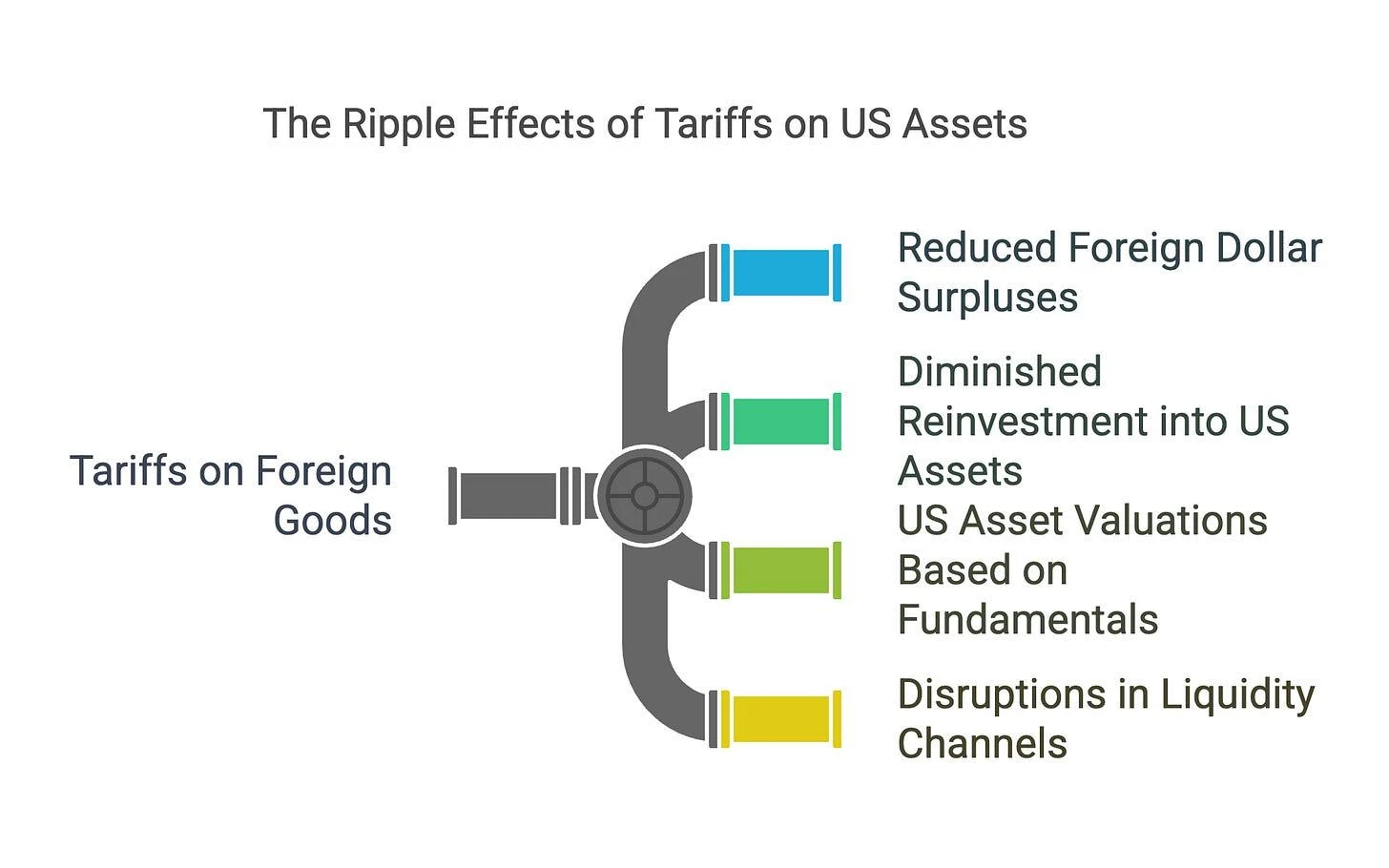

第二次世界大戦後、米国は自己強化的な経済サイクルを生み出しました。つまり、外国が米国に商品を輸出し、得られたドルの黒字が米国の資産(国債、株式、不動産)に再投資され、利回りが低下し、資産価格が上昇しました。このサイクルは信用拡大、消費増加、資産インフレを支え、米ドルを世界最高の準備通貨にしています。

しかし、新型コロナウイルス感染症の流行中の過剰な財政支出、積極的な金融緩和、そして国家債務の増加がこのシステムを不安定化させている。トランプ政権は関税を再開することでシステムを「強制的に再起動」させようとしているが、これはこの「ポンジーゲーム」を維持する中核的な仕組みを揺るがす可能性がある。

関税が暗号資産市場に与える影響

仕組み:

関税は外国の輸出業者のドル黒字を減少させます。

黒字が減ると、米国資産に投資できる資金も減る。

かつては、米国の資産価格は外国の資金によって支えられていましたが、今ではその価値を証明するためにファンダメンタルズ(収益、成長)に頼らなければなりません。

流動性チャネルの混乱は、暗号市場を含むすべての資産クラスに影響を及ぼします。

米国資産に対する関税の波及効果

2. 短期的な影響:流動性ショックとセンチメントの変化

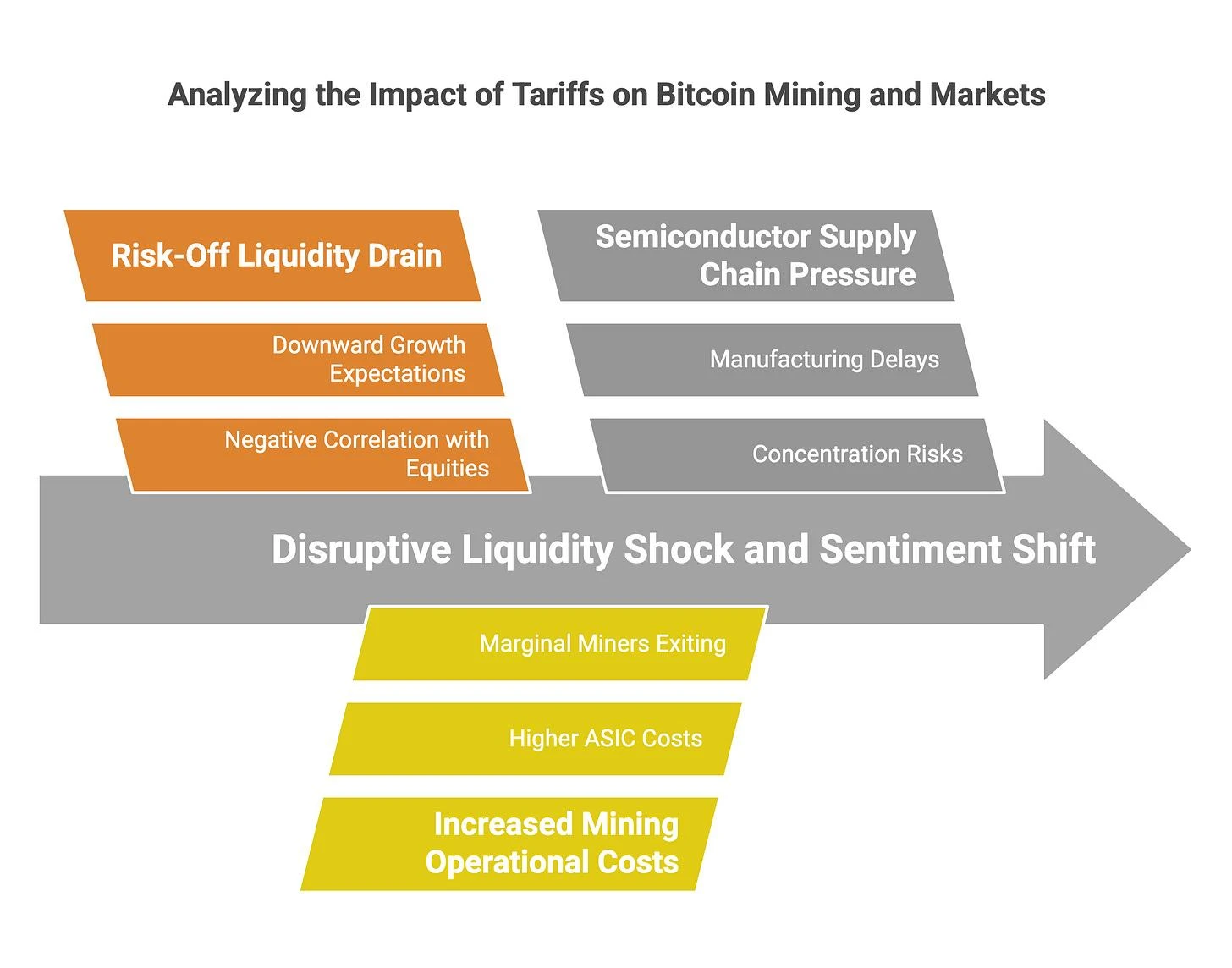

リスク回避の中で流動性が流出:関税が世界的なリスク回避を引き起こし、市場は成長期待を引き下げた。非常に変動の激しい資産であるビットコイン(BTC)は、当初、この流動性ショックの間、株式市場と負の相関関係にありました。 2025年4月にトランプ大統領の関税政策が発表された後、ビットコインは1日で約8%下落し、一時8万1000ドルに達した。

マイニングコストの上昇: 中国のマイニングハードウェア (ASIC、GPU、半導体) に対する関税により、マイニング機器への設備投資が増加しました。

モデル予測: ASIC コストが 10% 増加した場合、エネルギー コストとネットワークの難易度が変わらない限り、マイニングの利益率は 6 ~ 8% 縮小する可能性があります。

弾力性の影響: コストが高騰すると限界採掘者が遠ざかり、計算能力の成長が鈍化し、採掘経済が逼迫する可能性があります。

半導体サプライ チェーンの圧力: 主要なチップ部品に対する関税により、次世代のマイニング ハードウェアの生産が中断され、コンピューティング能力の拡張が遅れ、マイニング センターの集中リスクが悪化する可能性があります。

関税がBTCマイニングと市場に与える影響

3. 中期的影響:金融システムの再構築と暗号通貨

Fedの政策がビットコインの触媒となる:関税がGDP成長を抑制してもインフレを再燃させない場合(供給ショックではなく消費の減少による)、FRBは緩和的(つまりハト派的)政策に転換する可能性があります。

仕組み:金利の引き下げにより流動性が拡大し、実質利回りが低下します。これは歴史的に見てビットコインの価格にとって好ましい結果となっています(実質金利がマイナスになると、利回りのない資産の価値が上昇します)。

観察: 3月末時点で、スポット BTC ETF の年初来の純流入額は約 6 億ドルであり、関税の変動にもかかわらず需要が安定していることを示しています。

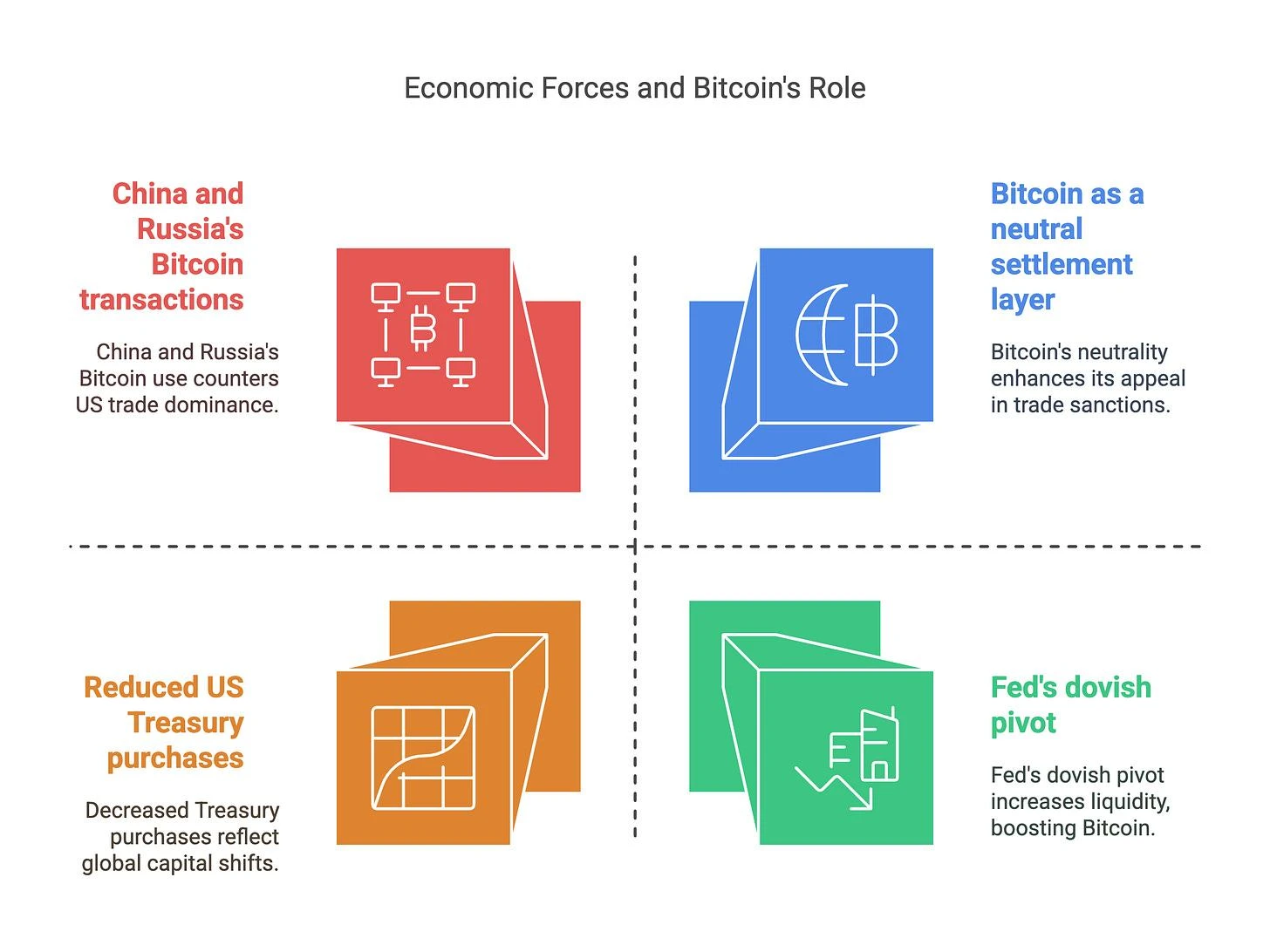

貿易インフラの武器化:貿易制裁と関税は脱ドル化の傾向を加速させます。

経験的データ:

中国とロシアはビットコインなどのデジタル資産をエネルギー取引の決済に使用している。

ボリビアはエネルギー輸入のために暗号通貨を検討している。

フランスのEDFは、輸出用の現金を生み出すためにビットコインマイニングを利用することを検討している。

世界的な資本再配分:諸外国が米国債の購入を減らし、長期資産(株式、債券)が圧迫されている。この文脈では、ビットコインなどの非主権資産は、代替準備金を求める流動性を引き付ける可能性があります。

これらの取り組みは、国家の干渉を受けない中立的な決済レイヤーとしてのビットコインの価値を証明しています。

経済の力とBTCの役割

4. 長期的な影響:ビットコインは通貨主権のチャネルとなる

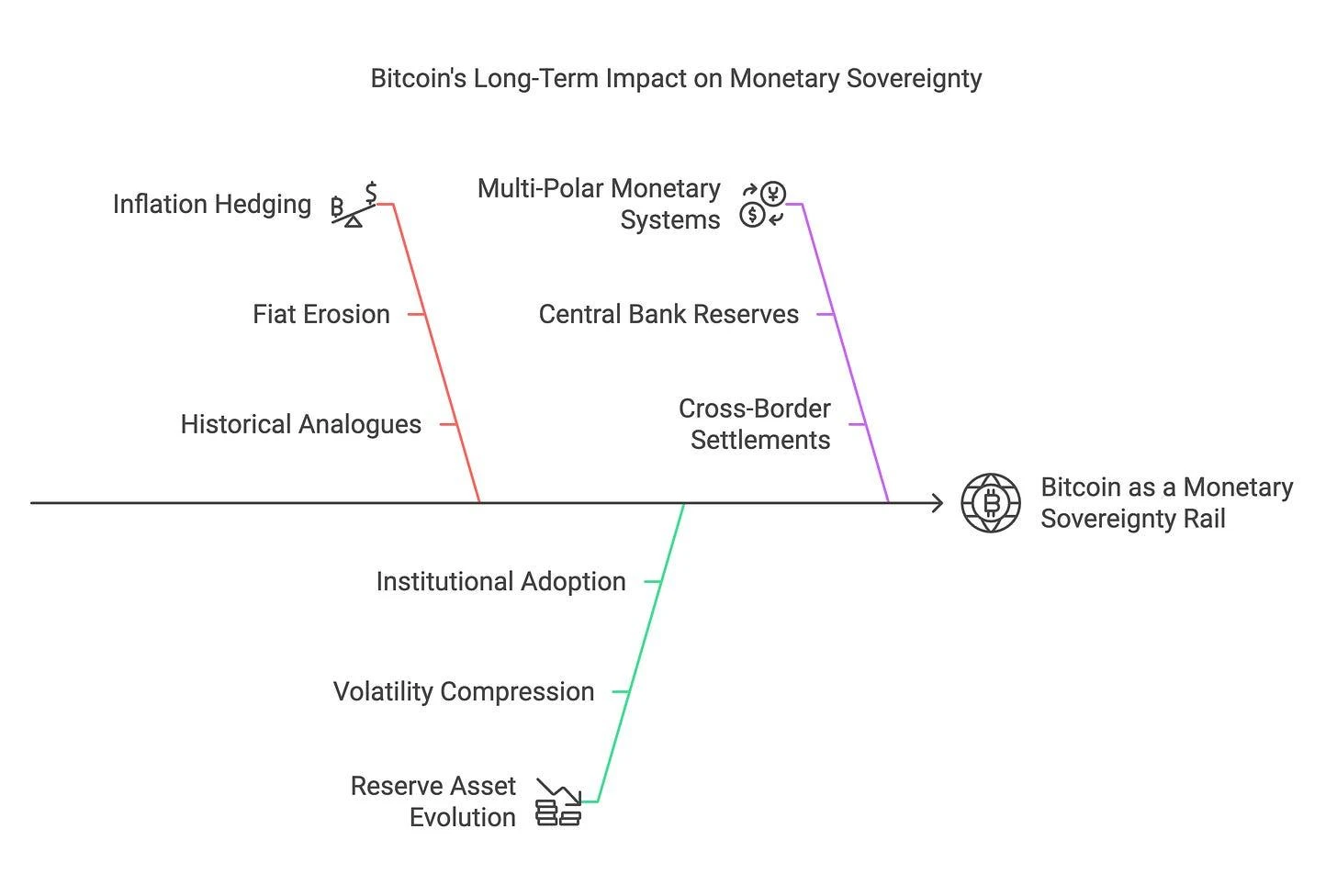

インフレヘッジと法定通貨の下落: 貿易紛争により長期的に法定通貨の購買力が弱まると、インフレヘッジとしてのビットコインの使用が増加する可能性があります。

歴史的な類推:

アルゼンチンとトルコでは、通貨が暴落したため、LocalBitcoinsの利用が急増した。

ブレトンウッズ体制崩壊後の金の動き。

リスク資産から準備資産への進化:ビットコインのパフォーマンスはその道筋次第

国家通貨の不安定性が常態化すれば、法定通貨に対するビットコインのボラティリティは低下し、機関投資家の投資を引き付ける可能性がある。

主な指標:

株式市場と比較するとボラティリティは収束します。

インフレ連動国債(TIPS)との相関性が高まっています。

国庫および政府系ファンドへのパイロット配分。

多極通貨システムとビットコイン決済層: 米国主導の貿易構造の崩壊により、代替となる国境を越えた決済層が生まれました。ビットコインは、分散化と検閲防止の特性により、独自の利点を持っています。

潜在的な傾向:

世界中の中央銀行は、準備金の多様化のためのヘッジ手段としてビットコインを保有している。

エネルギー輸出国は、米ドルのリスクを回避するために、決済にビットコインを使用することを好みます。

BTCの通貨主権への長期的な影響

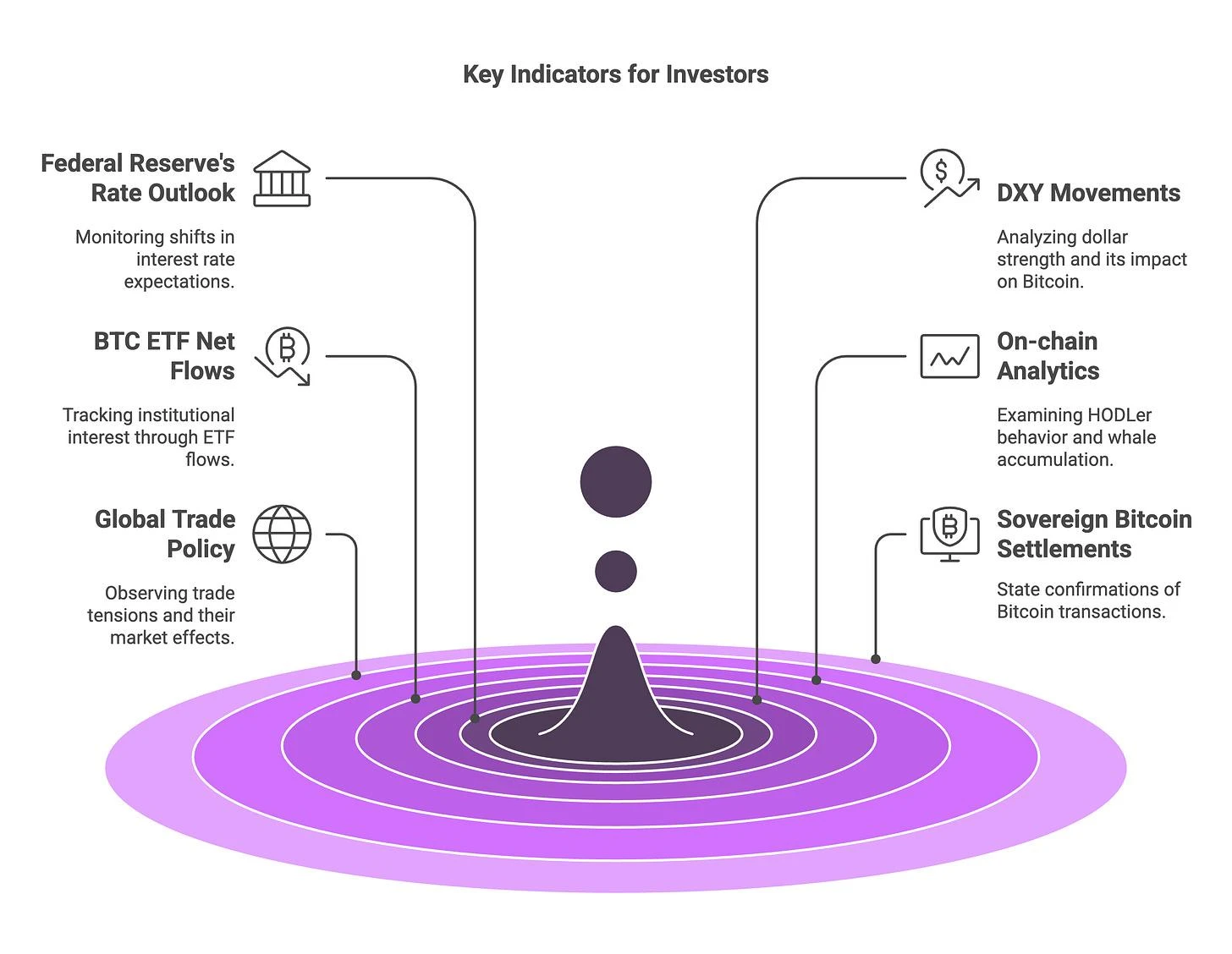

5. 投資家が注目すべき主要指標

連邦準備制度の金利見通し: フェデラルファンド金利先物カーブの変化。

米ドル指数(DXY)の動向:継続的な弱さはビットコインにとって好ましい。

BTC ETF 純流入:機関投資家の関心を反映しています。

オンチェーンデータ: コイン保有者の行動、クジラの蓄積、取引所の準備金。

世界貿易政策のエスカレーション:EUと中国からの報復措置に注意。

ソブリン ビットコイン決済: 国家機関によって確認されたビットコイン取引イベントに焦点を当てます。

主要投資指標

6. 結論: 新しい通貨パラダイム?

関税は表向きは貿易収支と産業保護を目的としているが、その連鎖反応は世界の資本市場の隅々にまで影響を及ぼしている。暗号通貨市場にとって、関税は短期的なリスクイベントであるだけでなく、世界的な金融軌道の大規模な再編を促進する可能性もある。

経済ナショナリズム、貿易の断片化、脱ドル化の傾向が加速するにつれ、ビットコインを「中立通貨」とする暗号通貨本来の考え方は、それほど非現実的ではなくなりつつある。金融の二極化が進む多極化した世界において、ビットコインは、主権中立型の準備資産およびエネルギー決済層として、生き残るだけでなく、おそらく繁栄するだろう。

投資家、マイナー、プロトコル開発者は、流動性の流れ、通貨の信頼性、国家の信頼が再定義されているこの時代に適応するために戦略を調整する必要があります。