원작자 : 태태호호

원본 편집: Deep Chao TechFlow

L1 프리미엄, 통화, xREV/TEV... 이러한 개념이 실제로 존재합니까?

이 기사를 검토하고 피드백을 주신 @smyyguy 및 @purplepil l3 m 에게 특별히 감사드립니다.

REV에 익숙하지 않다면 @jon_charb 의 이 기사를 읽어보세요.

다음 배수는 2024년 10월 30일 오후 12시(동부 표준시 기준)의 평가 데이터를 기반으로 합니다.

L2의 이익은 수익(기본 수수료 및 우선순위 수수료 포함)에서 온체인 운영 비용(예: L1의 데이터 호출, Blob 및 검증 비용)을 뺀 금액입니다. Arbitrum, Optimism, Zksync 및 Scroll은 지난 12개월 동안의 데이터를 보유하고 있는 반면 Blast는 3/4만 보유하고 있습니다(다른 프로젝트에 비해 배수가 부풀려짐). ETH와 Solana의 데이터도 지난 12개월 동안의 데이터입니다.

몇 가지 참고사항:

REV와 L2 수익은 비슷한 측정항목입니다. L2 수익은 REV와 유사하게 운영자 비용(시퀀서 비용) 이전 수익입니다.

L2의 DAO는 토큰 생성 이벤트(TGE)에서 많은 수의 토큰을 할당합니다. L2의 완전 희석 가치 평가(FDV) 중 일부는 L1 토큰에 존재하지 않는 거버넌스 가치에 기인할 수 있습니다. 따라서 우리는 정신적으로 L2 배수를 위쪽으로 조정하지만 관찰 내용을 논의할 때 이러한 조정을 수행하지 않습니다.

몇 가지 직접적인 관찰:

FDV(완전희석가치평가) 측면에서는 큰 L1 프리미엄이 없지만, 대부분의 L2는 아직 완전히 부동되지 않았습니다. 그러나 시가총액 비교에서는 L1 프리미엄이 존재합니다. (Arbitrum과 OP의 FDV/L2 수익은 약 100-250인 반면, Ethereum과 Solana의 FDV/REV는 약 118-140입니다.)

낙관주의는 다른 비교종목보다 훨씬 높은 배수로 거래됩니다. 투자자들은 집단적 확장에 대해 낙관적인 것으로 보입니다.

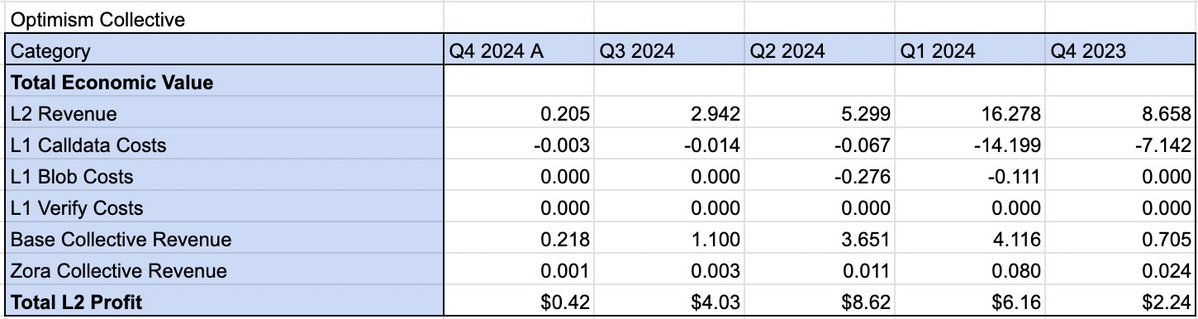

집단 이익 공유(즉, 분류기 수익의 15% 및 이익의 2%)를 통해 4분기 현재까지 DAO의 순이익은 영업이익의 L2 수익을 초과합니다. 국고에 축적된 총 가치로 판단할 때, 집단 전략은 성공적이었습니다. Base만 단독으로 약 900만 달러를 집단 재무에 기여한다는 점을 고려하면 향후 대규모 수익 공유 할당이 좋은 선택입니다.

블록 공간을 제한하는 것은 수익 증가와 아무런 관련이 없습니다. 최대 청산 기간 동안 Arbitrum의 중간 수수료는 약 10달러였지만 L2 수익은 Base보다 낮았습니다.

토큰 구매자는 Scroll의 성장에 가격을 책정하지 않습니다(시가총액은 L2 수익의 3배입니다).

ZKP의 L1 검증 비용은 Zk 롤업의 이윤을 일시적으로 감소시킵니다. 현재로서는 상태 차이로 인한 비용 절감 효과가 사용자에게 전달되지 않고 있습니다.

이로 인해 몇 가지 질문이 생깁니다.

금전적 프리미엄이 진짜인가요? 즉, 온체인 활동이 동일할 때 L2도 동일한 가치 평가를 받게 될까요?

ETH는 실제로 솔라나에 비해 SOV(국가 프리미엄)를 갖고 있나요? (이더리움의 REV는 주로 2024년 1분기와 2분기에 집중되어 있습니다. 가장 최근 분기만 비교한다면 이 프리미엄이 확연한가요?)