摘要

随着 2020 年 Defi Summer 和 2021 年 NFT Summer 的狂欢过去,最近越来越多的人将目光开始投射在 NFTFi 上,期待这个结合了 NFT 和 Defi 的赛道能够给web3的世界带来新的盛夏。

围绕 NFTFi,本文核心探讨以下两个问题:

为什么需要 NFTFI,解决了什么需求?

NFTFI 目前各个子赛道的发展如何?

本文将首先分析 NFTFi 的诞生背景与现状,然后从用户购买到持有 NFT 的全流程来进行场景梳理,对定价评估、交易、BNPL、借贷、衍生品、碎片化和租赁七个子赛道的核心机制进行了分析,然后选取了点对池的 CDP 模型借贷项目 JPEGd 进行了重点分析。

NFTFi 诞生的背景

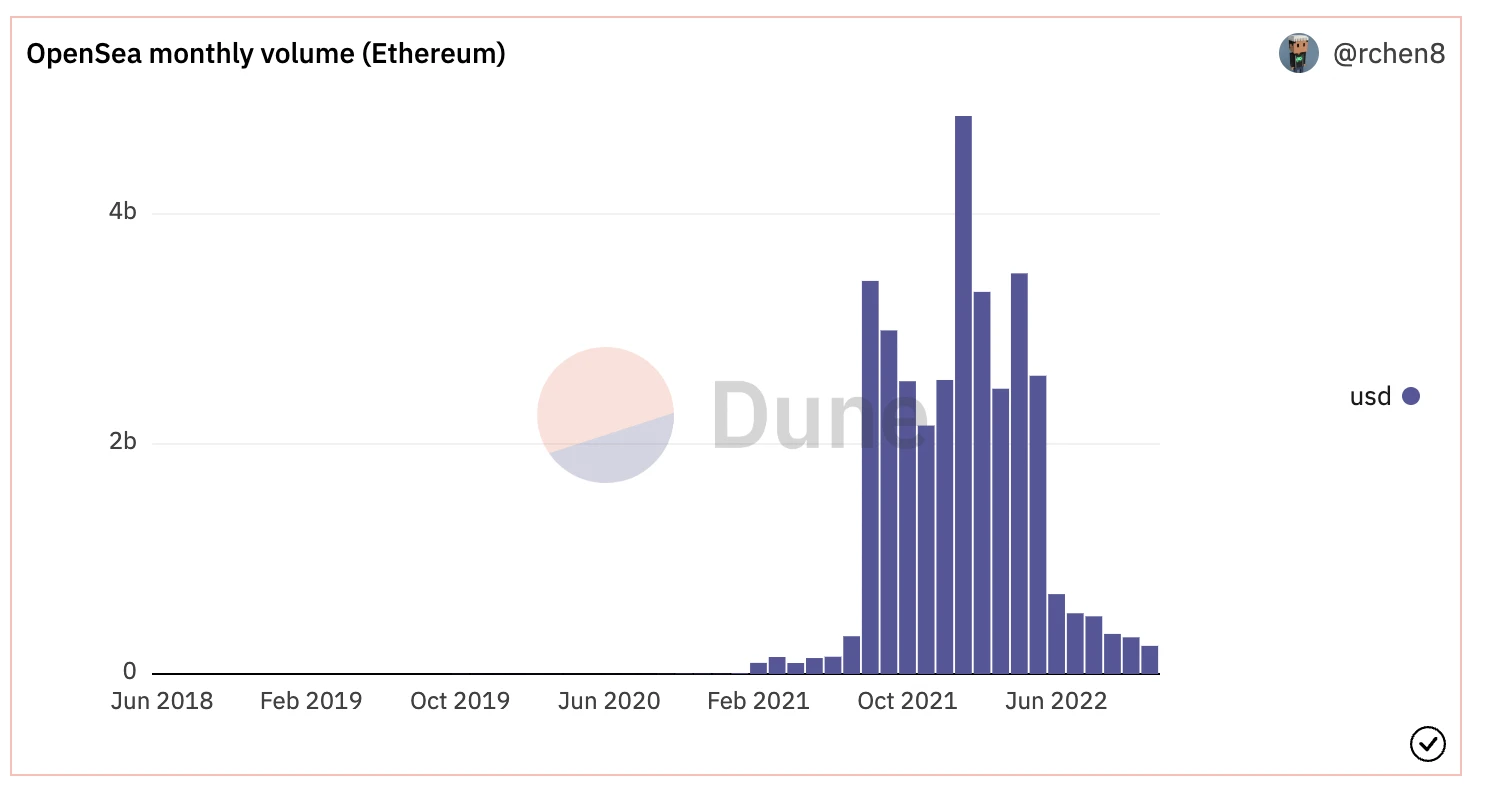

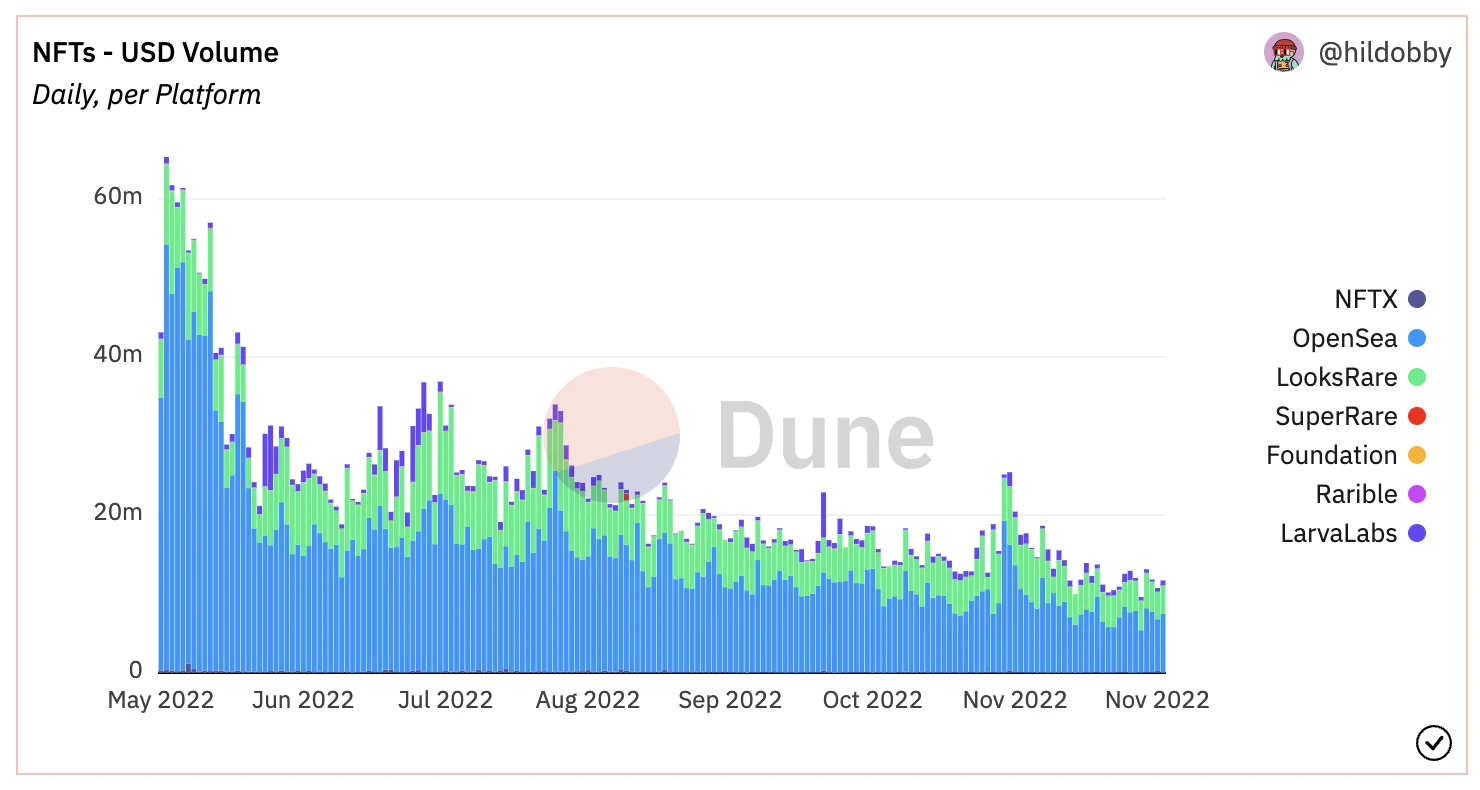

NFTFI 的诞生与 NFT 息息相关。NFT 市场从 2021 年 2 月开始受到关注,再到 8 月推到高潮, 22 年 1 月到达了顶峰,Opensea 当月交易额达到 48 亿美元。但是随着整个加密市场开始拐头向下运行,NFT 市场也不可避免受到波及,交易量和交易额开始快速下跌,经历了一个从暴涨到暴跌的过程。

到了熊市之后,NFT 的流动性问题暴露得更加明显,使得之前进入 NFT 市场的玩家陷入了困境,NFT 的持有者常常被迫 hodl。而没有财富增长效应的 NFT 会导致给社区一个共识崩塌的信号,从而加剧流动性的缺失,形成恶性循环。

当下 NFT 存在的最核心的问题是流动性不足,导致流动性不足的原因包括以下三点:

web3大环境变熊:前有美联储加息,后有加密世界频繁暴雷,对于加密世界和 NFT 的信任度大幅下降。

门槛高:蓝筹项目地板价高(像无聊猿、cryptopunks 对于大部分用户来说过于昂贵),普通项目需要花大量时间研究且担心跑路。

缺乏应用场景:持有者对于 NFT 资产的利用率很低,大部分持有者依旧是低买高卖的场景,其他的赋能场景未广泛渗透。

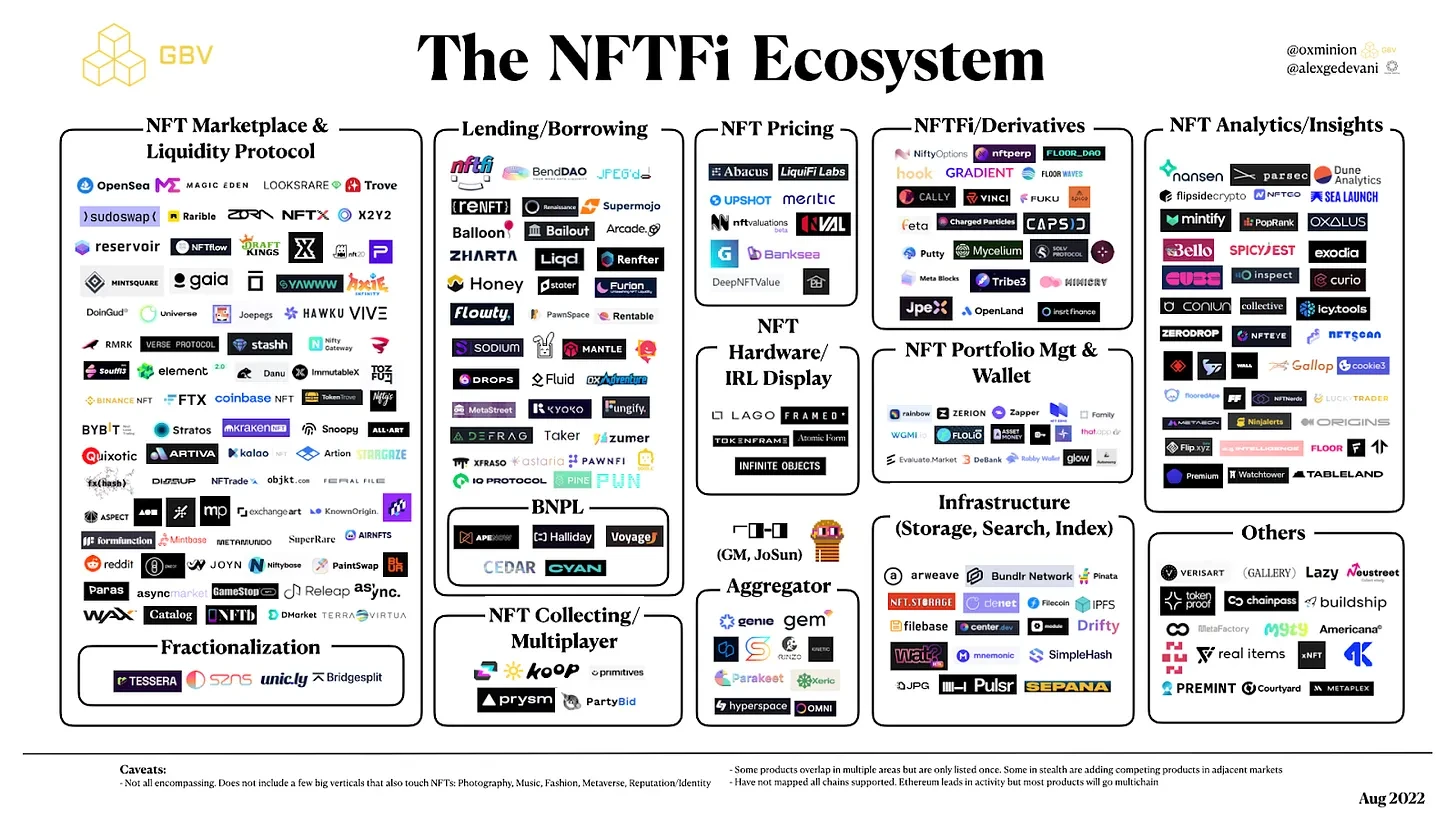

为了改善 NFT 的流动性、拓宽应用场景以及应对门槛高的现状,NFTFI 应运而生。关于 NFTFi 的定义有很多种,本文认为 NFTFi 本质上是将 NFT 和金融属性结合,使 NFT 的流动形式更加多元和高效,为 NFT 持有者提供更多玩法的可能性。在 NFTFi 的生态下,也衍生出了各种各样的产品,包括 layer 1 和 layer 2 以及 NFT 垂直项目。

NFTFi 赛道现状

目前 NFTFi 还处于发展的早期阶段,市场规模方面可以从两个方面估算,一个是 NFT 市场交易量,一个是 NFT 的蓝筹估值。

a.根据 Nonfungible.com 发布的《NFT 市场 2021 年度》报告显示, 2021 年 NFT 市场的交易量为 176 亿美元,较 2020 年的 8200 万美元增长了 210 倍,是同年全球传统艺术市场销售量(650 亿美元)的 27% 。赛道规模= 176* 50% (渗透率)≈ 88 亿美元

b.基于蓝筹 NFT 的估值,对当前 NFTFi 的赛道规模进行估算。2022 年 5 月,主要的蓝筹 NFT 价值(参考地板价且 ETH 价格按 2000 USD 计算):BAYC 约为 17.2 亿美元、CryptoPunks 为 9.53 亿美元、Moonbirds 4.4 亿美元、Azuki 2.73 亿美元、Doddles 2.37 亿美元,总估值约 35.87 亿美金。而土地类型的 The Sandbox, Arcade 与 Decentraland 因为有明显稀有度排名,不宜用地板价进行计算,故未作纳入。考虑到未来的上升空间,蓝筹 NFT 的整体市值约 50 亿美金。赛道规模= 50* 80% (渗透率)≈ 40 亿美元

由于目前 NFT 估值定价还不太成熟,市场基本上集中于蓝筹项目地板价 NFT,在当下的赛道上来看用第 2 种方式更加合理;长期来看,随着 NFTFI 项目的从蓝筹拓宽涵盖更多 NFT 的项目,可以采用第 1 种方式。但总体来说目前 NFTFI 行业发展尚处于早期,预计市场规模达到十亿美元级别,上述测算仅能在数量级上提供参考。目前的市场规模占加密货币总市值的 0.5% 左右,渗透率较低,提升空间较大。

NFTFi 各赛道项目情况

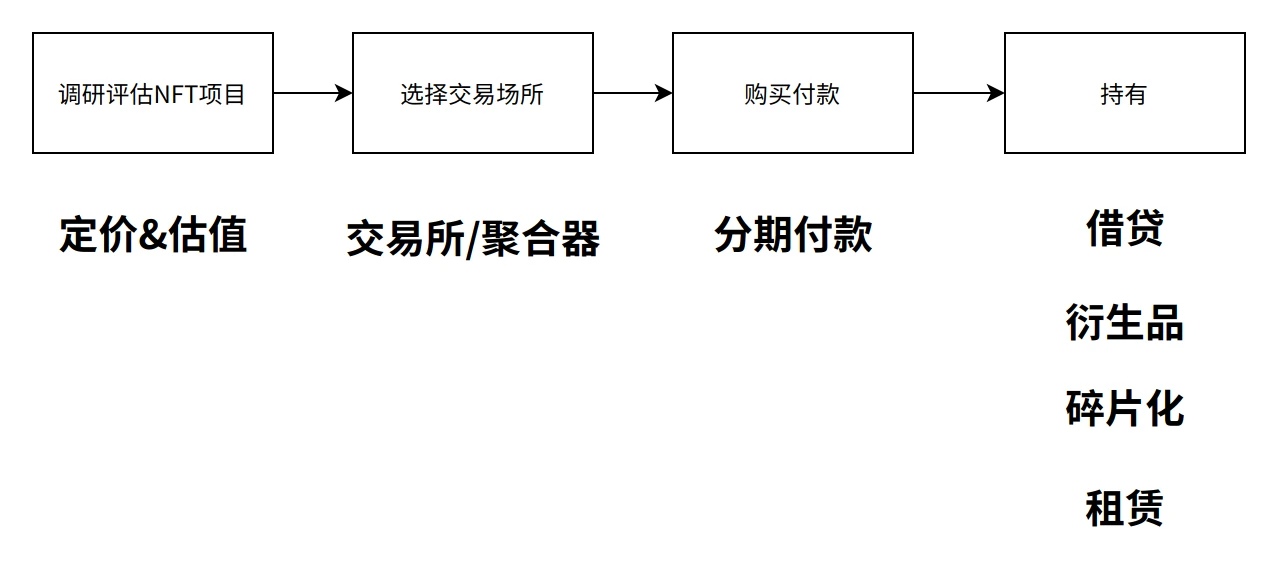

为了方便读者的理解,本文会从购买到持有 NFT 的全流程来分解,将其分为四个阶段:项目评估、选择交易场所、购买付款、持有四个阶段,涉及到从定价评估到交易、分期再到借贷、衍生品、碎片化和租赁。

1.NFT 定价估值

NFT 的定价和估值可以说是整个 NFTFi 的基石,不管是借贷还是租赁都需要涉及到定价,好的定价体系对于 NFT 的流动非常重要,能促进整个 NFTFi 的发展,目前这个赛道包括 Abacus、NFTBank 和 Upshot、Banksea 等。

目前定价方法主要包括两类:人来定价(博弈定价)、算法定价(预言机)

a.人来定价方面,最突出的产品就是 Abacus,很好的利用了博弈论,Abacus 采用了两种定价模型:

ⅰ.同行激励定价:价格的本质等于群体对于价格的认可度

1.多名评估师质押一定保证金,并对 NFT 的价格进行评估,然后对评估师的价格进行加权得出最终的价格。

2.评估计算评估师的收益,出价者与评估者越接近则收益越高,差价高于一定值的人会有损失。(一般分割线是差价高于 5% )

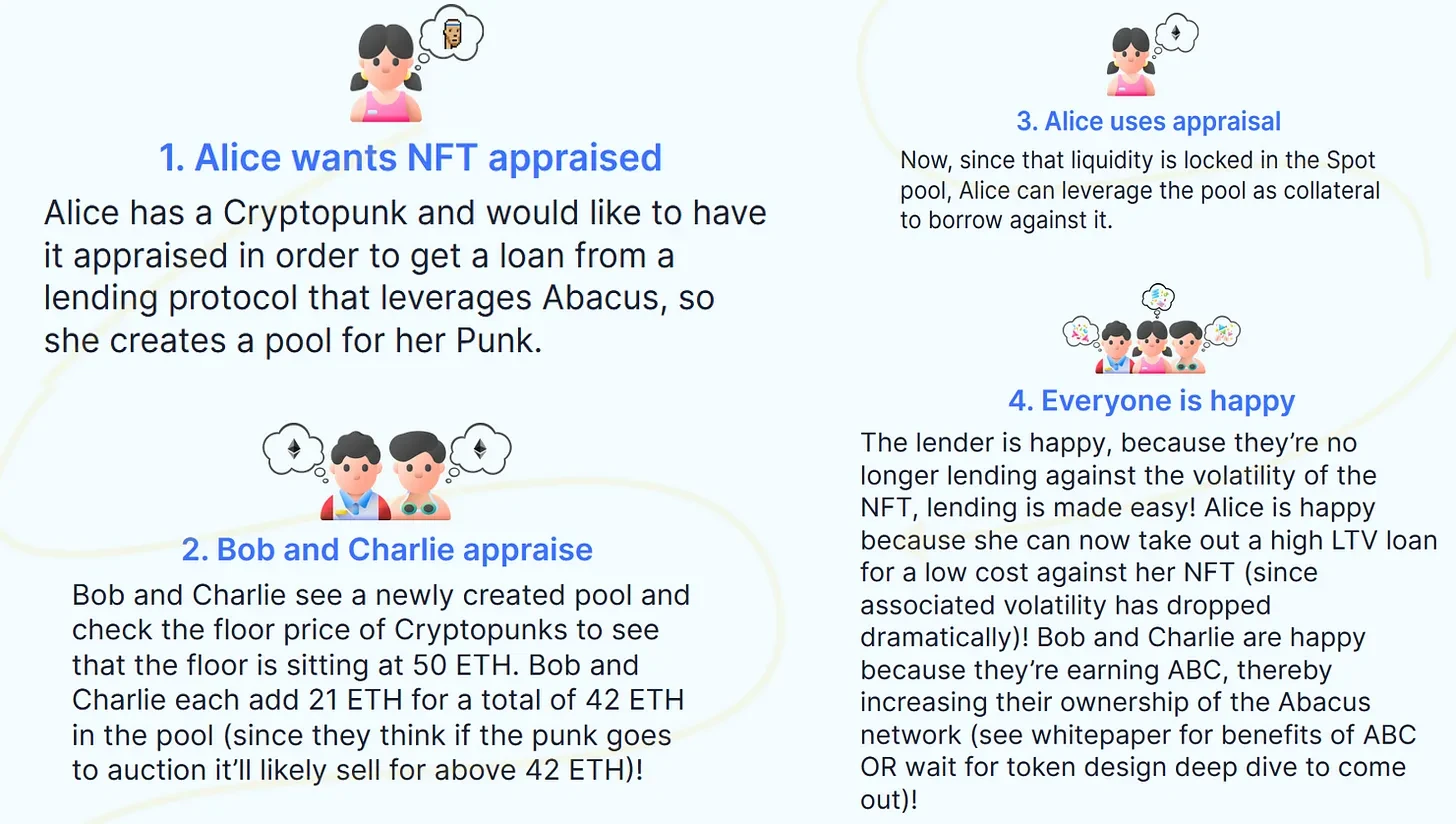

ⅱ.Abacus spot 定价:Abacus 作为评估者和所有者价格博弈的中介

评估师充当验证者,猜测 NFT 价值并将他们的资金投入不同的估值级别中。反过来,NFT 所有者获得了流动性的支持,以使用他们的 NFT 作为抵押品。

1.例:小红把自己的市价 60 ETH 的 BAYC 放入池子里,想获得贷款;接下来小刚和小明各放入 20 ETH 到池子里。此时如果小红决定把池子关闭(可以理解为 BAYC 卖出去),此时该 BAYC 为 55 ETH,则此时池子产生了一个差价 15 ETH,小刚和小明会平分 15 ETH。那如果小红关闭时该 BAYC 价格为 30 ETH,则小刚和小明会一起承担 10 ETH 的差价亏损。(根据投入比例分配)

2.由于评估师和验证者的操作是具有及时性的(为了防止作恶,也会产生相应的限制),所以最终会在这种博弈中到达一个平衡的价格,即拍卖价格。

b.算法来定价方面,本质上是预言机。目前该赛道比较成熟的方案有 Banksea 和 upshot,两者都是通过多维度数据结合算法估算 nft 价格,例如 opensea 市场价等。其中 Banksea 除了 nft 历史数据,他们还引用了社区、社交媒体数据和其他非直接关联的数据,丰富了数据维度。

博弈定价与预言机的优劣对比

博弈定价:

a.优点:能够精确定价,释放更高的流动性,例如质押率从 30% 提高到 70% ;

b.缺点:定价过程复杂,博弈机制还有不完善的地方;无法大批量对多个项目估值;需要防止围标价格。

预言机:

a.优点:能实时报价,且紧跟市场。

b.缺点:精确度稍弱

目前预言机算法定价已经有了一定的效果,从市场需求的角度,等 nft 历史数据不断积累,模型进一步迭代和优化后,算法定价有着更广阔的前景。

2. NFT 交易所聚合器

交易所和聚合器是用户用来购买 NFT 的场所,也是目前市场占有率最大的细分赛道,包括中心化交易平台:opensea、looksRare,聚合器 Gem、Genie,去中心化交易平台:sudoswap 等。从下图可以看出,目前 NFTFi 的项目中主要活动还是集中在 opensea、looksRare 这样的中心化交易平台

a.中心化 NFT 交易所:在第三方平台进行 NFT 的交易,目前最主流的交易方式。

b.聚合器:通过多平台价格聚合,一方面提供更好的报价,另一方面一键扫货可以高效省 gas fee。

c.去中心化 NFT 交易所:代表项目是 Sudoswap,逻辑和 dex 逻辑类似。

ⅰ.Sudoswap 的 AMM 模式和流动性的提供和和Uniswap也很相似。在流动性提供方面,可提供单边 NFTorETH,也可以提供交易对获取交易费收益。

ⅱ.但由于 NFT 不可分割,所以区别于 x*y=k 的曲线。Sudoswap 采取了三种其他曲线:包括线性曲线、指数曲线和 XYK 曲线(新增)。用户可自行选择

1.线性曲线:

newprice=olderprice+delta*buy_number-delta*sell_number

2.指数曲线:逻辑类上,买入时乘以 delta,卖出时除以 delta。

3.XYK 曲线是 9 月新增的,但是在官方 Twitter 和白皮书上都写的较含糊,没有明确解释也无讨论热度。

中心化 NFT 交易所与去中心化 NFT 交易所优劣对比,去中心化 NFT 交易所(以 Sudoswap 为例):

a.优点:市场撮合及时定价,能帮助长尾项目;没有版税,利好买家;手续费低;

b.缺点:失去了稀有度的差异,同一系列 NFT 价值趋同,只适合长尾或者同质化高的 NFT;无版税引起创作者不满。

中心化交易所:

a.优点:提供 NFT 数量多,用户可挑选的池子大;一 NFT 一价

b.缺点:版税高、手续费高

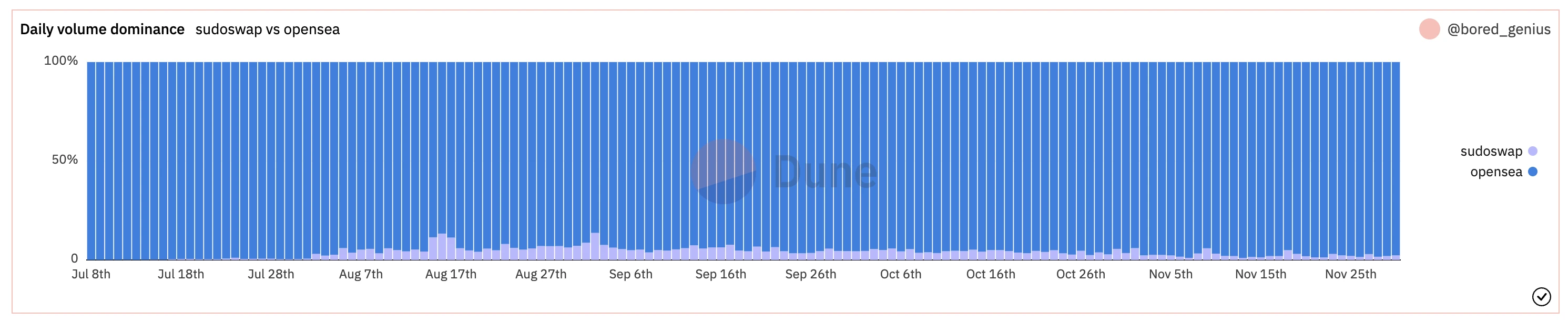

从目前的 Sudosap 和 Opensea 的每日成交量对比来看,基本上保持在 3% VS 97% 的一个现状,占比较低。由于 PFP 本身具有每一个 token 的唯一性,天然具有流动性低和定价主观的特性,从而导致转手频率不可能像 token 那么高,Sudoswap 增强流动性的优势没能充分发挥,这是 Sudoswap 与 uniswap 相比的差距所在。

从长远来看,Sudoswap 与 Gamefi 中的道具 NFT(单个同质、高频交易)则很完美的匹配,未来从 gamefi 生态合作入手,说不定会产生新的突破。另一方面,今年 7 月 Uniswap NFT 的产品负责人表示,uniswap 会集成 sudoswap 进行 NFT 交易,这对 sudoswap 未来的发展也是一大利好。

3. NFT 分期付款(BNPL)

先买后付的诉求核心在于透支将来的消费能力来解决当下的资金短缺,这个支付场景从web2也延伸到了web3世界,为了满足 Z 世代的消费习惯,web3的建设者们也开始将此支付方式应用到 NFT 领域,包括 Cyan、Cedar、Teller 等产品。

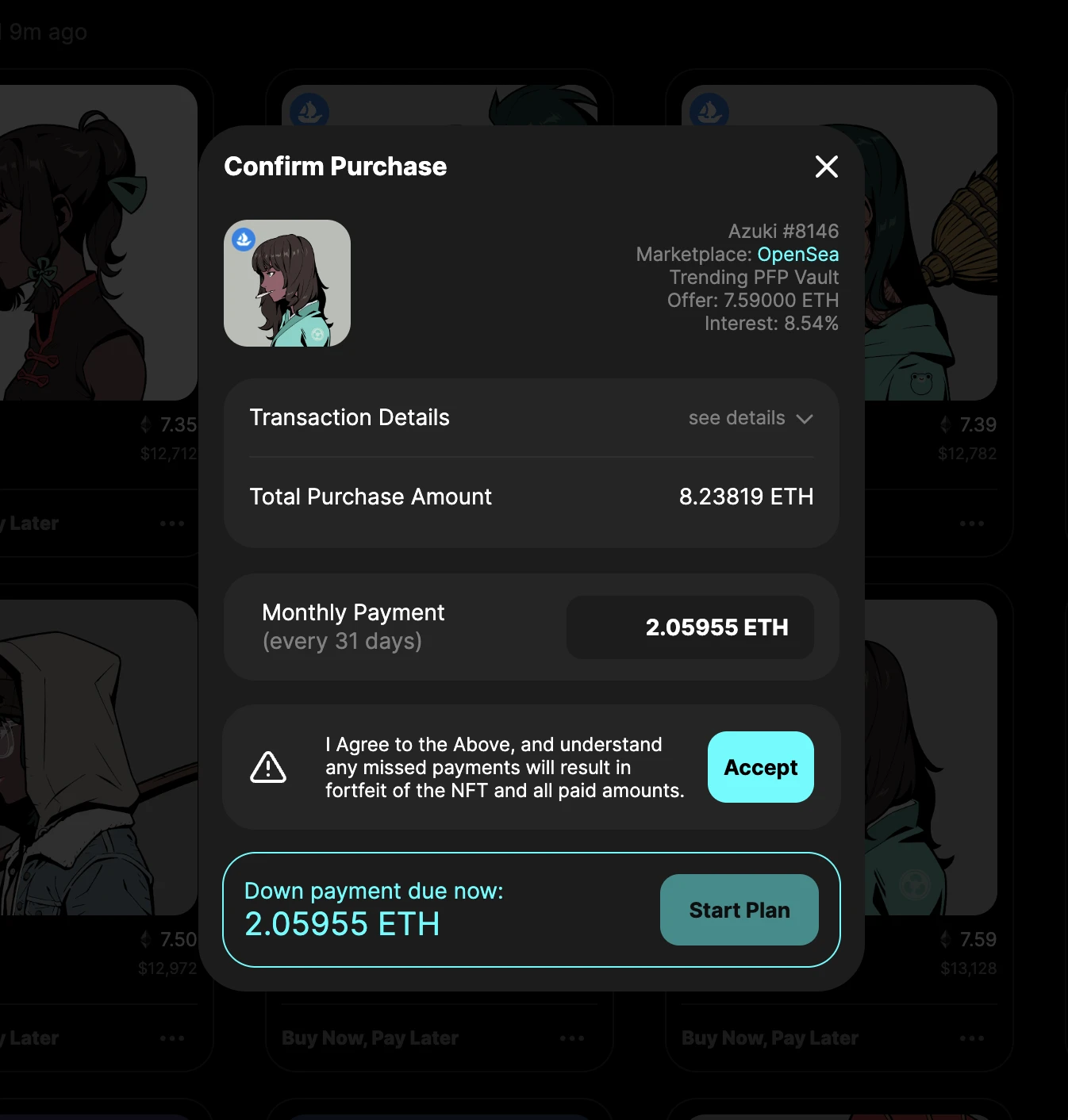

BNPL 产品的模式基本上比较相似,以 BNPL 协议中的代表产品 Cyan 为例:

a.Cyan 会上架他们认可的蓝筹项目作为白名单项目。

b.然后玩家在 Cyan 上发起一个 BNPL 计划,购买目前在 Cyan 白名单上的 NFT。

c.接下来 Cyan 为用户提供了一个分期付款计划,包括分期还款的期限和利率。在 BNPL 的模式下,买家只需要支付一定首付锁定该 NFT 的价格三个月。如果过程中 NFT 价格上涨,可以提前还款来赚取上涨的差价。不过利息并不会减少,用户还是得按照约定方案完成支付。

d.玩家接受该方案后,获得来自 Cyan 资金库的 ETH。当完成所有分期付款后,则 NFT 转到该地址。如果逾期付款被视为违约,NFT 将保留在 Cyan 资金库进行清算。

e.关于 Cyan 的盈利模式,主要是通过借贷服务,用户抵押 NFT 来获取贷款。

BNPL 对于消费能力较弱但消费意愿较强的 Z 时代来说是一个非常有吸引力的方案,整体的玩法目前相对单调,基本上都是 BNPL+借贷的模式。且其借贷对于定价估值的诉求很强,比如 Cedar 与 SPICYEST 合作,来为 NFT 提供准确价格方面进行补足。目前,Cyan 在 NFT BNPL 子市场中处于领先地位,各类竞争对手的玩法都比较类似,例如 Teller 的 ANPL、Ceda 和 Pine Loans 和 Halliday。

4. NFT 借贷

借贷作为金融的基础设施有广阔的发展空间,NFT 借贷核心机制是将 NFT 作为抵押品获取贷款。其中最核心的要素就是风控,需要市场对 NFT 价格有共识。由于目前定价估值项目较为早期,当下主要从项目类型(蓝筹)和贷款价值比(Loan to Value)两方面进行风控。和 defi 中一样,借贷也是 NFTFI 中爆发比较早的项目类型,目前 NFT 借贷项目包括:BendDAO、NFTfi、 JPEGd、Pine Protocol、 Arcade xyz 等。目前的 NFT 借贷可以主要分为两种类型:点对点、点对池。

点对点(peer to peer)

a.借款人挂单展示自己的需求,然后出借人在平台浏览所有的借款需求,选择有意向的订单与借款人商量利率和期限后完成借贷。

b.当贷款如期还清时,NFT 物归原主;如果不能还清,则 NFT 归对方所有。

目前 NFTfi 和 Arcade xyz 采用的是点对点机制。

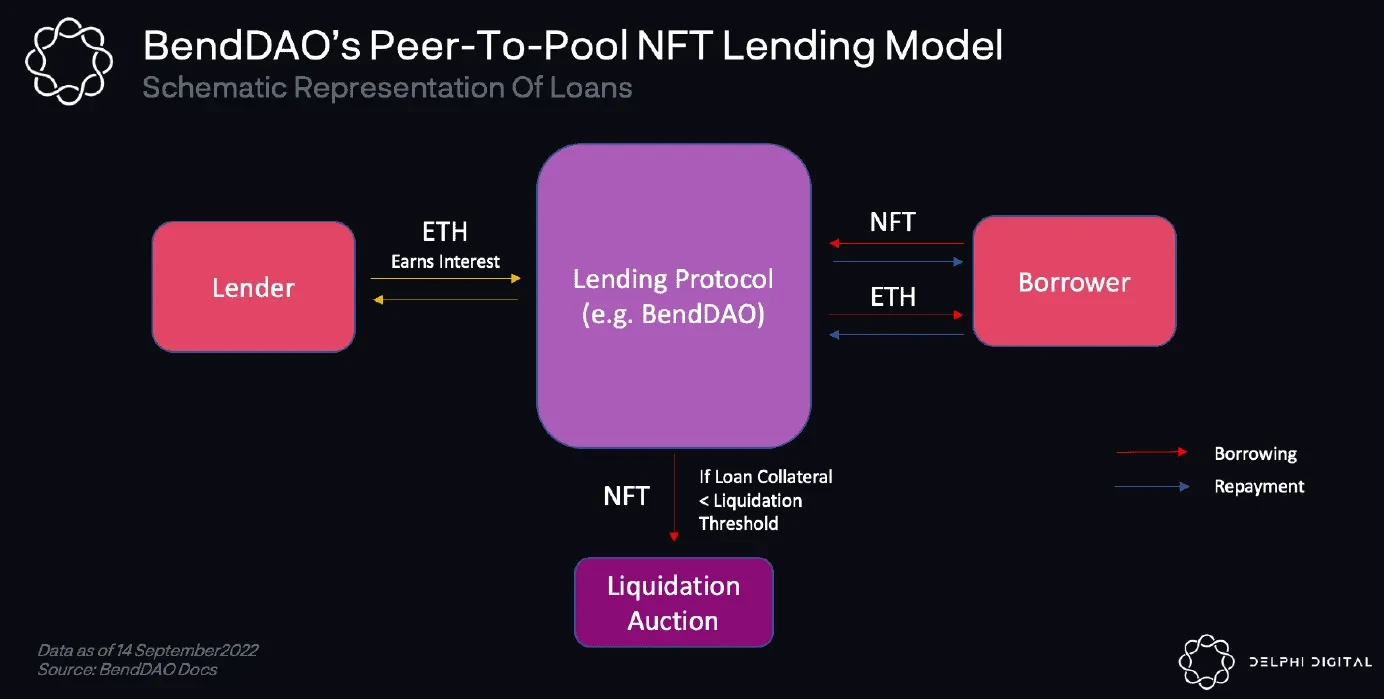

点对池(peer to pool)

a.NFT 持有者抵押 NFT 后,即可获得贷款,和 defi 中的 Aave 和 Compound逻辑类似。通过超额抵押借出资金,同时需要支付利息。

b.借款人注入货币来获取利息。

目前 BendDAO、JPEGd 和 Pine Protocol 采用的是点对池机制。

其中 JPEGd 的设计类似于MakerDAO ,通过抵押 NFT 来铸造 PUSD( 超额抵押的稳定币 ),进行流通和使用。

点对点和点对池对比

点对点借贷:

a.优点:借贷范围更广,不需要借助预言机。

b.缺点:交易周期较长,效率低下。

点对池借贷:

a.优点:效率高

b.缺点:NFT 稀有属性被低估了;当市场不好贷款人集体恐慌,导致流动性枯竭,极易形成死亡循环。

例如 8 月出现的 BendDAO 出现的 bank run 现象,大量 nft 面临清算,而由于清算门槛很接近于低价,在,导致无人愿意购买。用户疯狂抽取流动资金,ETH 存款一度从 15, 000 ETH 暴跌至 12.5 ETH,后来 BendDAO 紧急自救发起投票将拍卖时间从 48 小时缩短至 4 小时,并取消了底价 95% 的首次出价限制,逐渐开始恢复了起来。

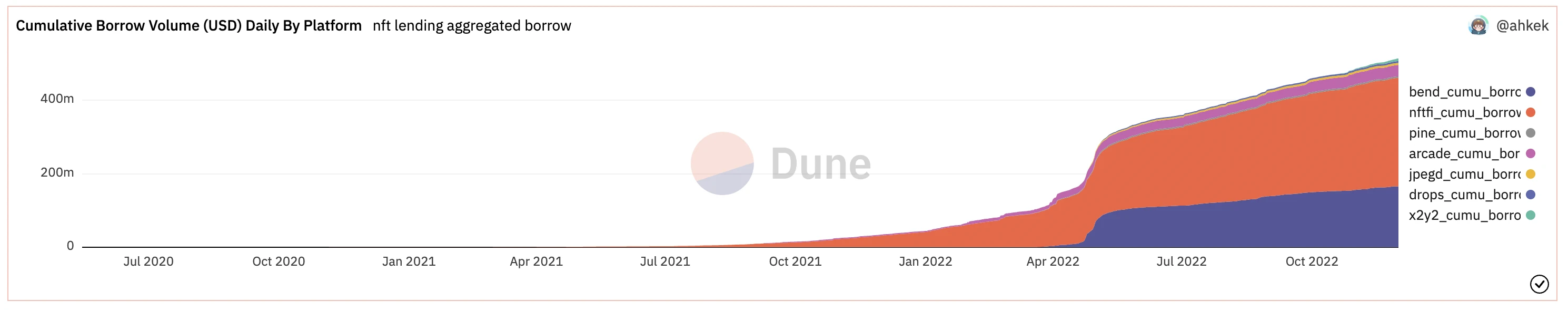

从 Dune 上的数据可以看到,目前 NFT 借贷市场中,NFTFi 占 58% ,BendDAO 占 32% ,其他各类占 10% 左右。总体来说 NFTFi 和 BendDAO 作为点对点和点对池的龙头来说,还是占据了绝对领先的地位。

总的来说,NFT 借贷的发展一方面与 NFT 整体行情有很大关联,另一方面也与定价估值项目的发展息息相关,由于目前定价估值发展还处于早期,所以当前点对点的项目 NFTfi 处于更领先的优势。但随着各类预言机的发展,点对池也有很大的增长想象空间。但整体来说,由于价格波动大、定价难的问题,市场相对于 NFT 的借贷占比仍然较小,NFT 借贷的想要飞速发展,基本上与 NFT 定价估值强绑定。

5. NFT 衍生品

NFT 金融衍生品主要分为两类:期权合约和预测市场。

a.期权合约:和传统期权比较相似,期权发行方创建某一时间以某一履约价格买入或卖出 NFT 的权利并收取期权费。期权的买方通过支付权利金,在约定日期之前以履约价格买入或者卖出 NFT。项目包括:Nifty Option、Putty、Hook、OpenLand 等。

ⅰ.同时还衍生出了永续合约项目,和 FT 的永续合约类似,没有固定交割日,通过资金费用将合约价格和现货价格锚定,期货价格高于现货价格一定值时,多方付费给空方(或者多方手续费上升、空方手续费下降);反之空方付费给多方。项目包括:NFTperp、injective。

b.预测市场:一种新的玩法,通过 mint、二级和租用 NFT 的方式进行预测和投注,例如在本次卡塔尔世界杯,你认为德国队会赢,可以 mint/二级购买/租用德国队 NFT,最终根据持有 NFT 的获胜情况或者持有时间进行奖金的分配。例如 Reality Cards,通过持有对应 NFT 的持有时间来取分配奖金;而像OKX,通过世界杯每一场比赛的获胜情况以及 NFT 在奖金池的占比进行分配。

衍生品在传统金融市场属于相对成熟的类型,目前 NFT 的玩法基本只是换了标的资产,没有新的突破。目前 NFT 衍生品还处于非常早期的阶段,NFTperp 还处于测试网阶段,putty 的交易量级也是二位数,各类型项目都处于早期阶段,在 NFT 流动性和定金估值体系完善之前很难有爆发增长。而像预测市场类的项目反而是新鲜的玩法,是 NFT 带来的新模式,如果利用好世界杯、奥运会等大的赛事,未来会一些创新的想象空间。

6. 碎片化

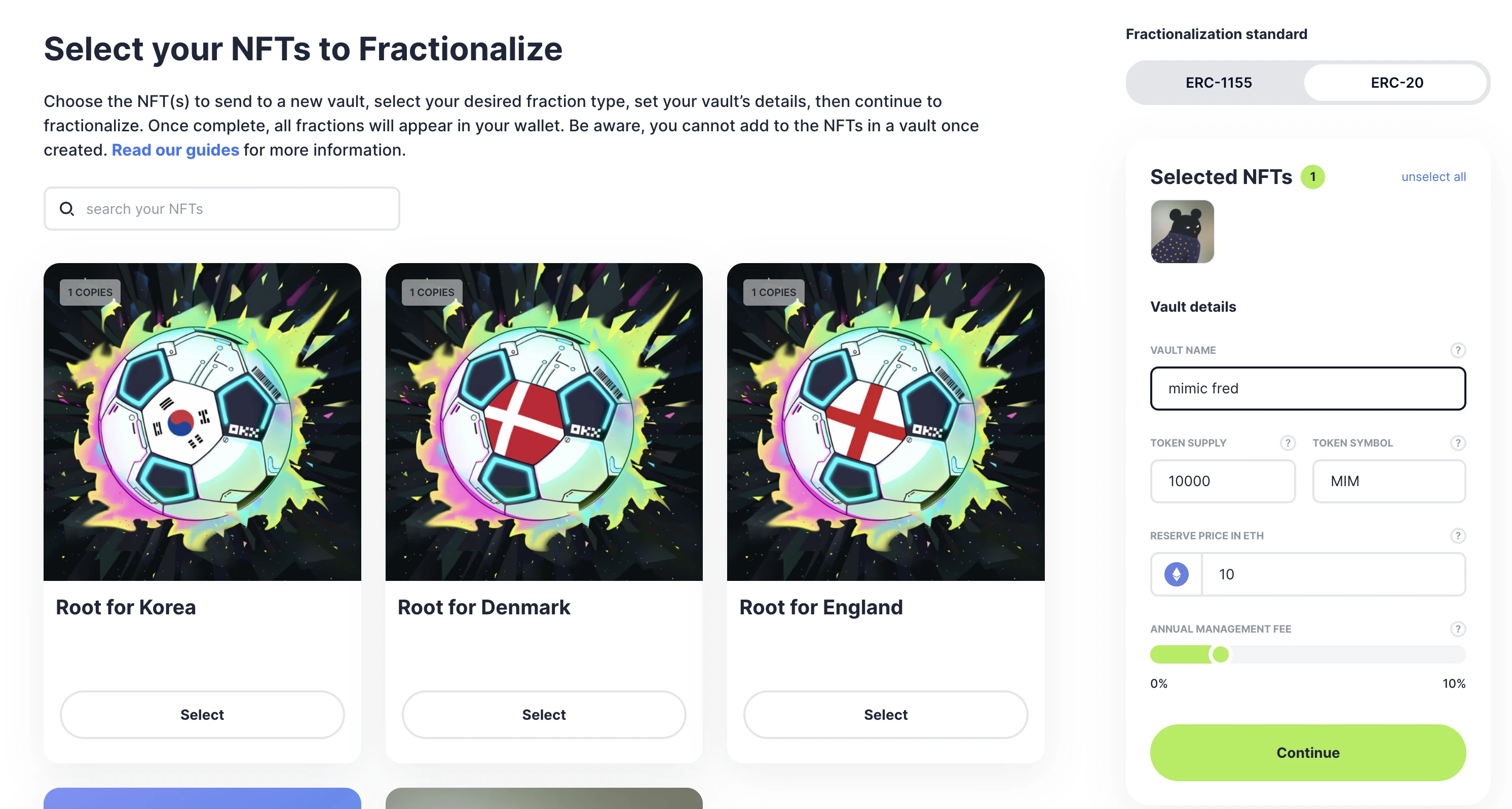

由于 NFT 的非同质化属性,无法像 FT 一样分割,从而导致天然流动性受到了限制。而碎片化通过分割所有权的方式,将 NFT 转化为多个 FT。从而改善流动性。有点类似于将一个高面额的股票拆成多个股,从而让购买者可以买部分股票。在 NFT 碎片化赛道下代表项目有 Fractional.art、Unic.ly

将 NFT 碎片化之后,可以通过 FT 在 Defi 中激活更多玩法,比如在 uniswap 里交易,在 aave 里借贷等等。同样,用户也可以买断 NFT。

以碎片化头部项目 Fractional.art 为例,一旦有超过 50% 的代币持有量开始设置了拍卖底价时,则该 NFT 进入拍卖阶段,价高者得;而在没有开启拍卖阶段时,用户可以以不低于底价的价格买断 NFT。

碎片化的亮点和困境

亮点:

1.作为一种提高流动性的方法,可以带来更高的资金效率(借贷、流动性挖矿等)

2.降低参与门槛

3.提升更高的曝光度

困境:

1.只适用于高价值的 NFT

2.仍存在定价这个老大难的问题

3.碎片化后的 FT 也会面临流动性问题

4.碎片化后空投等各类权益如何分配也需解决

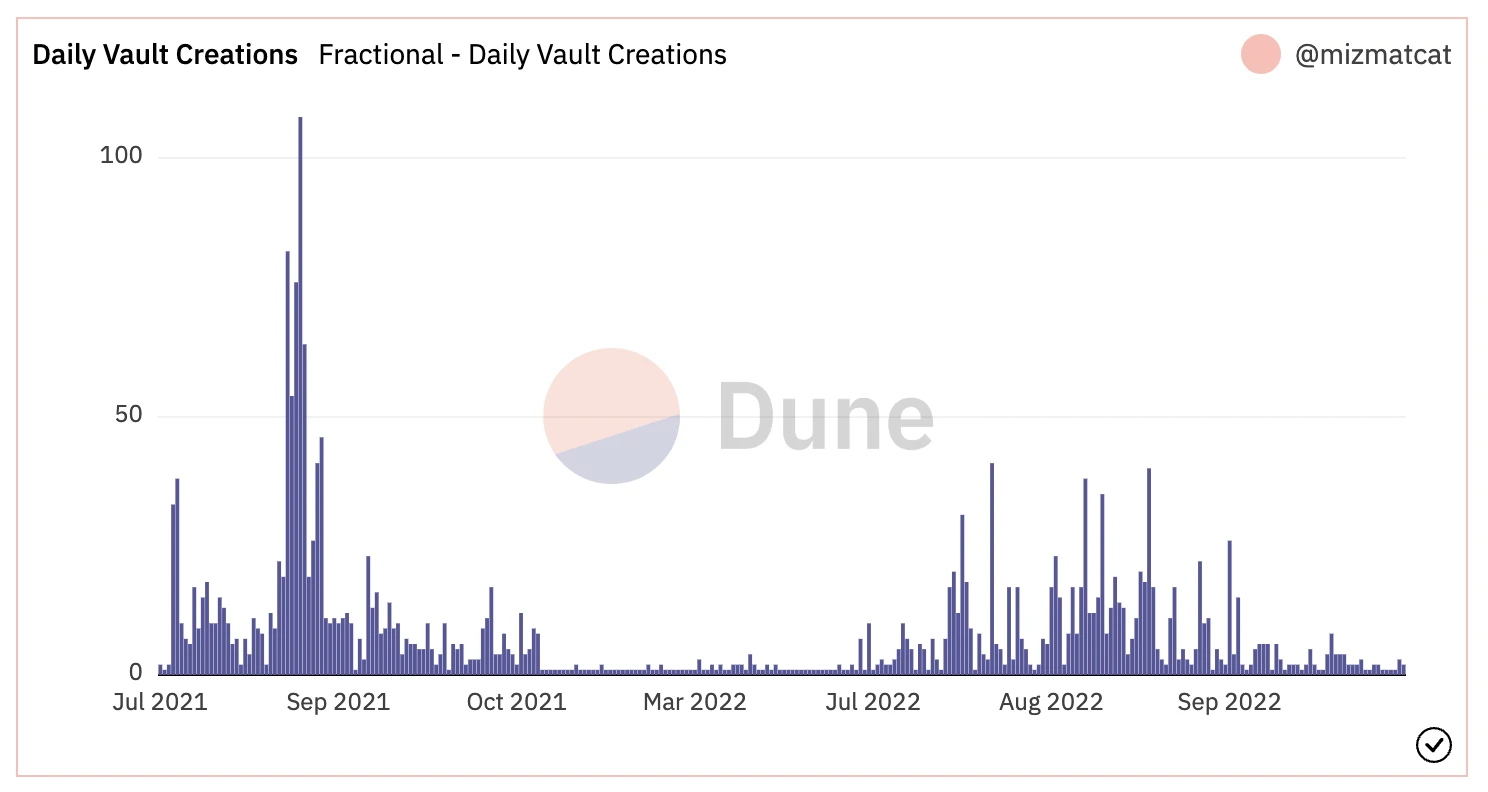

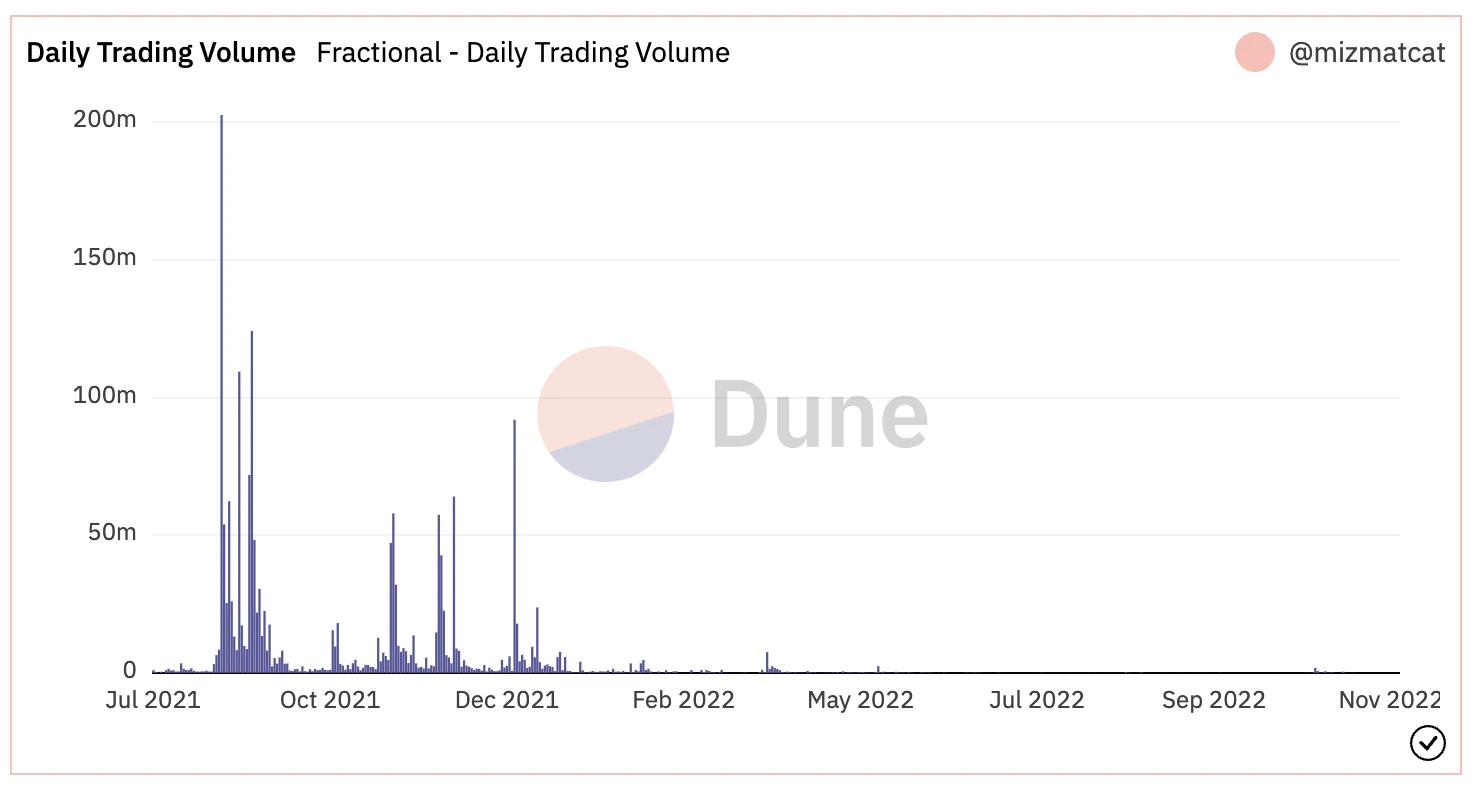

作为碎片化的头部玩家,Fractional.art 对于这个细分赛道上未来发展影响很大。上图显示的是 fractional 的每日交易量和每日资金库新增量,从交易量的角度来看,项目早期热度极高,但 22 年后就持续降温;每日资金库新增量在 22 年开始有了新的起伏,可见 NFT 资金创建方诉求仍在,但随着web3大环境和 NFT 的降温,以及定价、权益、FT 流动性等问题,交易量并没有产生新的波动。总的来说,由于碎片项目只适用于高价值 NFT,会跟 NFT 蓝筹项目的市场热度息息相关。作为一种突出的流动性提供者。在下一个 NFT 蓝筹热潮开始时,Fractional.art 可能会再次蓬勃。

7. 租赁

通过 NFT 的租赁,一方面使持有者闲置的 NFT 产生更大收益,另一方面使承租方可以不用花高价买入但获得 NFT 一段时间的使用权。其中,Gamefi、元宇宙土地和权益类 NFT 的发展也助推着 NFT 租赁的发展

1.gamefi:由于很多 gamefi 的进入门槛较高,借款玩家可以通过租用 NFT 的方式快速进入游戏,或者获得相应游戏奖励。例如 Axie 的火爆期,入场券三个精灵价格十分昂贵,如果采用租赁则可以快速进入游戏。

2.元宇宙土地:由于越来越多的线下品牌入驻元宇宙,有在 Decentraland 中租用场地进行布局/艺术展览的诉求。(类似于真实世界租用场地)

3.权益类 NFT:出租 NFT 让承租者以低成本获得各项目社区的对应福利。

从承租人的视角来看,曾经 NFT 的租赁可以分为两种:抵押租赁和无抵押租赁。

抵押租赁:需要提供抵押物(如 ETH、BTC)之后才能租到 NFT。代表项目:reNFT,采用了点对点的租赁方式。

无抵押物的租赁:Double Protocol 在提出了 ERC-4907 ,设计了 doNFT ,表示具有有效持续时间的 NFT,并确保到期时间。对于无法升级合约(使 NFT 具有两个角色)的项目来说,也提供了包装 NFT 的方式(wNFT),逻辑类似 wETH,用户不会收到真正的 NFT,而是包装后的 NFT。它具有和原始 NFT 同样的特性,并受到原始 NFT 的支持。当租用时间到时,包装后的 NFT 会被销毁,例如 IQ Protocol。

不过由于抵押租赁一方面价格较高,另一方面会存在借款人不归还 NFT 的风险。而无抵押物租赁财务风险更低更安全。随着 ERC-4907 在今年 6 月最终版的推出,租赁项目基本上都向无抵押物租赁方向转,目前 reEFT 也是无抵押租赁方式。

重点项目分析:JPEGd 借贷

项目介绍

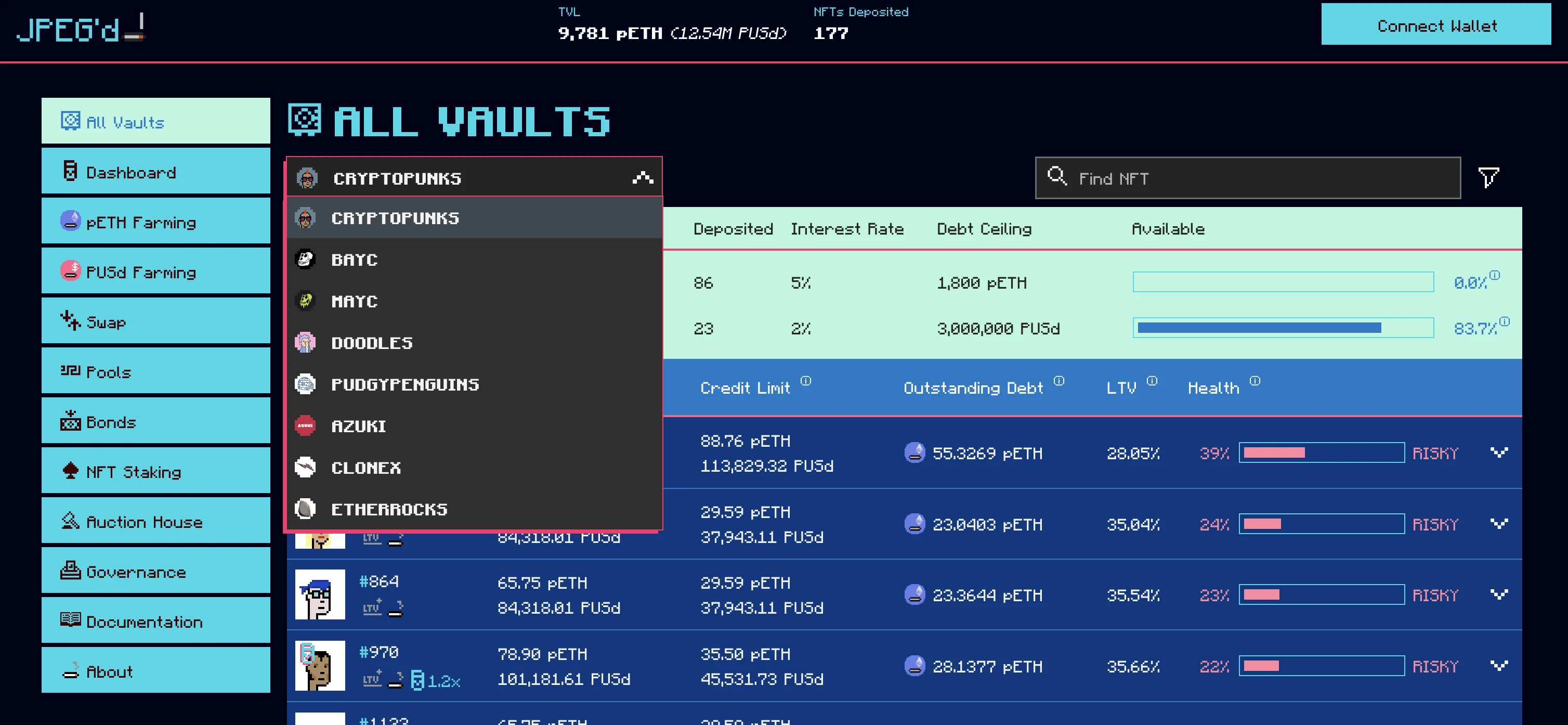

JPEGd 是一种新颖的去中心化借贷协议,于 2022 年 4 月 27 日启动。作为一种点对池的借贷协议使 NFT 的持有者可以将 NFT 作为抵押品来进行贷款。

相比于 BendDAO 等其他的点对池的借贷协议,JPEGd 采用的是类似于 MakerDAO 的方式,通过抵押获取该协议的原生稳定币从而进行后续使用。从最开始上线时只支持 cryptopunks 作为抵押,到现在支持包括 cryptopunks、BAYC、Azuki、Doodles 等众多蓝筹 NFT。

项目核心内容与亮点

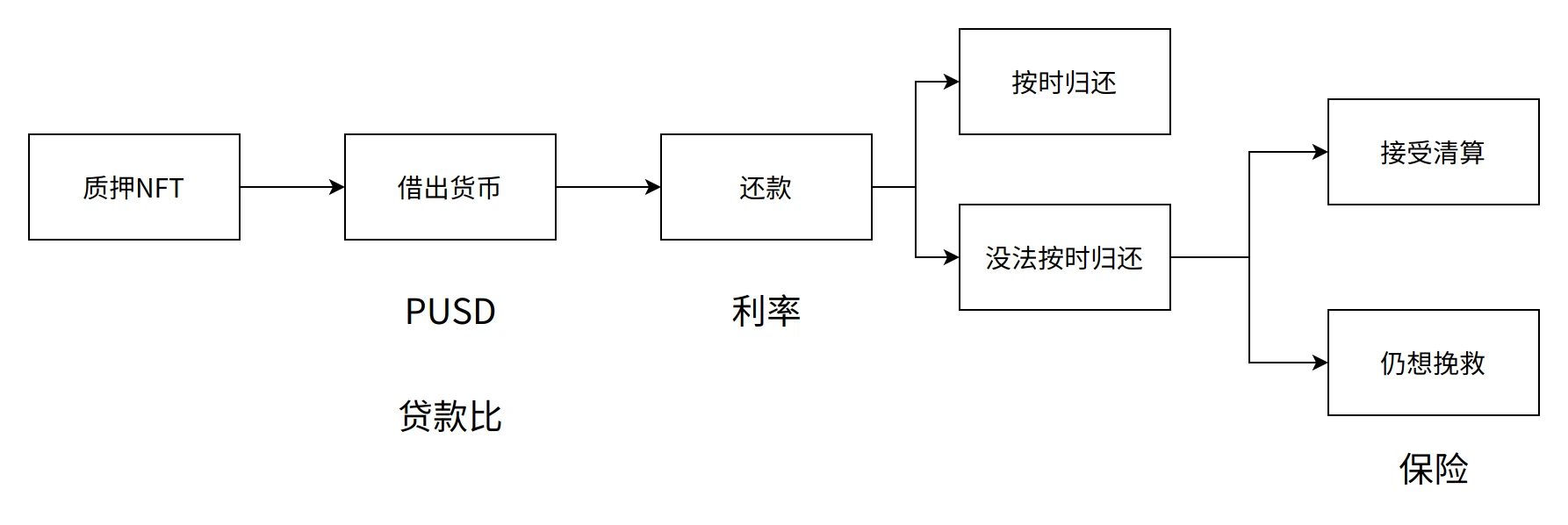

本文将借贷 NFT 的整个流程进行步骤梳理,如上图所示,从 NFT 借贷的使用流程来看,JPEGd 在多个方面都有新颖的设计和亮点。

a.用户抵押 NFT 兑换出 PUSd(是超额抵押的稳定币)

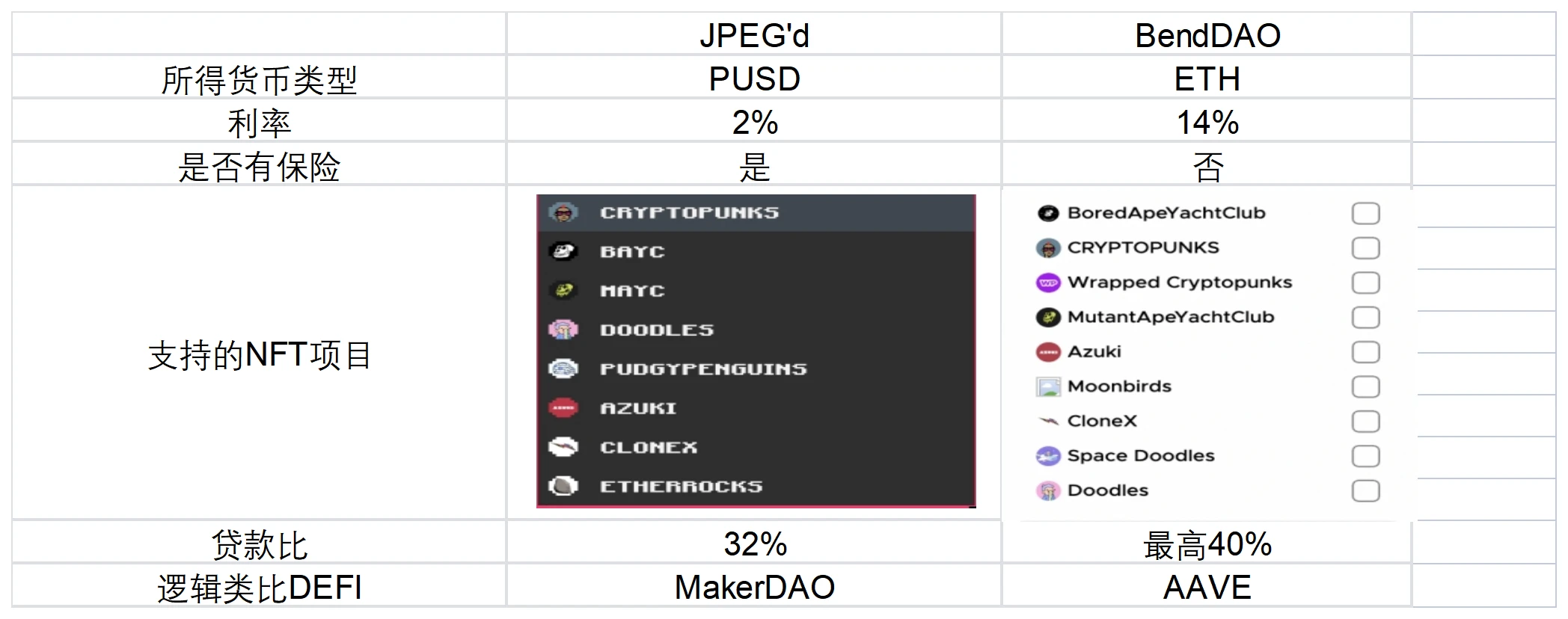

b.在借出货币的环节,在 JPEGd 借入 PUSD 的年利率为 2% ,是市场上最低的利率,而像 BendDAO 是 14% 左右。JPEGd 在利率方面优势显著,最高允许提款抵押品价值的 32% ,如果高于则进行清算。

c.在清算之前,JPEGd 提供了一个新颖的环节——保险,用户在抵押时可以选择 1% 的金额用于购买保险,如果被清算,则可以在偿还债务+利息后,额外支付 25% 的清算罚款,回收该 NFT。期限为 72 小时,如果逾期未偿还,保险失效。

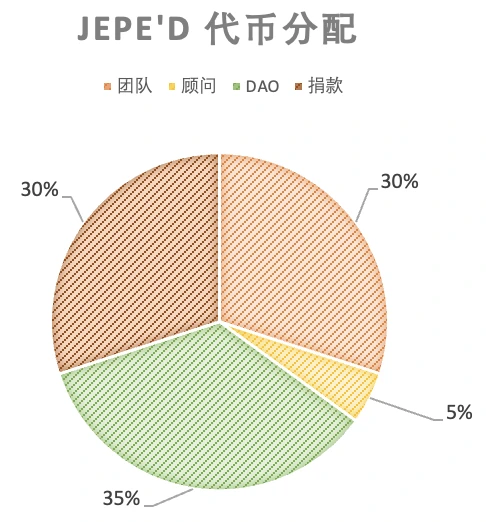

项目代币经济学

JPEG 是一个治理代币,没有太大的经济价值,总供应量为 69, 420, 000, 000 。从 Coinmarketcap 上的数据可以看出,JPEGd 刚上线时有一波小高潮,后续保持平稳,约等于 0.0005 美元。

JPEG 代币分配针对协议团队、其顾问、DAO 和公共捐赠活动,总分配将是:

团队: 20, 826, 000, 000

顾问: 3, 471, 000, 000

DAO : 24, 297, 000, 000

捐款: 20, 826, 000, 000

占比详情如下图所示:

JPEGd VS BendDAO

为了更好的了解 JPEGd,本文将其与点对池借贷的代表性项目 BendDAO 做进一步的对比分析。

与 BendDAO 的清算机制相比,JPEGd 设置的贷款比更低,导致抵押者未来保证订单不被清算只能借出较少的钱。从抵押者视角来看,这样缓冲空间更少,被清算的风险高,从而缩短抵押借贷周期。从平台角度来说,一方面这意味着 JPEGd 上的抵押品流动更快,另一方面地板价只要稍微下跌就会迫使抵押者赎回或者进入清算,减少了坏账的风险。

未来发展展望:

1.优势:

a.低利率+保险

JPEGd 作为一种新颖的 NFT 借贷体系,在借贷机制上采用了 MakerDAO 的 CDP (抵押贷稳定币)模型。一方面提供了市场上最低的利率,来吸引更多的 NFT 持有者参与借贷,另一方面提供的保险清算机制,在 NFT 价值大幅波动的情况下为用户提供了新的安全感。

b.关注市场,紧跟事实

针对 8 月的 BendDAO 的银行挤兑事件,JPEGd DAO 通过了一个提案,为那些在两周内从 Bend DAO 迁移到 JPEGd 的合格 NFT 提供免费的保险。

2.弱势:PUSD VS ETH

另一方面在弱势方面,例如相比 bendDAO 的直接贷款 ETH,JPEGd 贷款的 PUSD 还需要先去Curve进行交易换取主流代币。从这一点上来看,对于想要质押 NFT 来重新扫 NFT 的用户来说,更适合 bendDAO(获得 ETH 后直接进行扫货);而对于想要进行稳健投资的 defi 用户来说,可以考虑在 JPEGd 上兑换利率更低的 PUSD,通过稳定币挖矿等操作去获得收益。

3.最近动向:和预言机龙头项目合作

对于 NFT 借贷项目来说,定价估值的重要性不用过多强调,而就在本月(2022 年 11 月),JPEGd 和预言机龙头项目Chainlink合作,为定价估值提供服务,相信对于 JPEGd 的发展会起到非常大的帮助。

4.未来展望:类比 DEFI

关于 JPEGd 和 BendDAO 的终局,某种程度上可以类比于 defi 中的 MakerDAO 和 AAVE,目前两者都处于头部的位置(并且从 MakerDAO 的 TVL 接近 AAVE 的两倍)。回到 NFT 借贷领域,JPEGd 与 BendDAO 齐头并进也是有其可能性的。

总结结论与思考

1、为了解决 NFT 流动性不足的问题,NFTFi 诞生了。从定价估值、交易、BNPL、借贷、衍生品、碎片化和租赁等方面进行了探索。从 NFTFi 的多个子赛道分析来看,各类 NFTFi 项目的发展都高度依赖于 NFT 定价估值,可以称之为 NFTfi 的基石,然而 NFT 定价估值目前仍为较初期的阶段,也影响着整个行业的发展。

2、从 NFTfi 的项目特质来看,未来的一个重要场景可能在于 Gamefi,游戏道具 NFT 具有一定的同质化和高频交易的特质,快速、便宜和安全地进行 NFT 的交易、租赁的诉求,与 NFTfi 的特征十分符合,例如 Sudoswap,可以发挥出其高流动性的优势。

3、从用户参与的角度来说,NFTFi 赛道目前的用户使用门槛较高,一方面需要用户持有蓝筹的 NFT,另一方面需要用户对于 DEFI 的玩法比较熟悉(因为目前 NFTFi 的玩法基本上都是从 Defi 借鉴)。属于需要同时懂 NFT 和 DEFI 领域(漏掉转化率从 defi 再筛掉一层),且相比 NFT 和 gamefi,是一个相对更 for 专业人士玩的赛道,短期内很难有爆发式的增长。

致谢

去中心化媒体和研究组织 DAOrayaki 公开资助 THUBADAO 展开独立课题研究,并进行公开成果分享。研究主题主要聚焦在Web3、DAO 等相关领域内容。本文是资助成果的第四期分享。

DAOrayaki 是一个代表社区意志、功能齐全的去中心化媒体平台和研究组织。旨在链接创作者、资助者、读者,并提供 Bounty、Grant、预测市场等多种治理工具,激励社区自由的展开研究、策展及报道多类话题。

THUBA DAO 是由清华大学区块链协会(THUBA)成员所发起的去中心化组织。THUBA DAO 致力于将Web3世界带给每一个学生,成为连接海内外区块链社区的桥梁,并培养最优秀的下一代 Web 青年与先锋者。

视频链接:https://www.bilibili.com/video/B V1 y 24 y 1 U 7 uc/? spm_id_from= 333.999.0.0

前期分享可参考:DAOrayaki amp; THUBADAO |Web3.0 时代的媒体:链上媒体平台、链上自媒体与媒体 DAODAOrayaki amp; THUBA DAO |多案例分析代币经济设计思路DAOrayaki amp; THUBA DAO |Web3社交流派之争:国内案例调研分析

参考文献 Reference

https://web3 caff.com/zh/archives/42115

https://web3 caff.com/zh/archives/33567

https://mp.weixin.qq.com/s/VRz-gkhZHllKzCI_JtoHaQ

https://dune.com/rchen 8/opensea

https://mp.weixin.qq.com/s/vXnkNF 0 e 1 ki 3 ER 2 nC-U 9 yA

https://www.chaincatcher.com/article/2078471

https://viewdao.mirror.xyz/6 CGlYphepRspxrFoTGcESaDvH 7 rVrz 4 pvGzONaHy 4 V 8

https://www.cnbc.com/2022/03/10/trading-in-nfts-spiked-21000 percent-to-top-17-billion-in-2021-report.html

https://web3 caff.com/zh/archives/17958

https://m.mytoken.io/news/413428

https://docs.usecyan.com/docs/bnpl

https://web3 caff.com/zh/archives/30121

https://www.panewslab.com/zh/articledetails/59 k 04 csy.html