Tác giả gốc: Chen Zhitang

Mới đây, Viện nghiên cứu chuỗi đám mây Ouke đã đưa ra một báo cáo bom tấnBản đồ tiền điện tử ngân hàng toàn cầu 2023, gây được sự chú ý rộng rãi từ ngành ngân hàng và các cơ quan quản lý tài chính. Bằng cách chia nhỏ cách bố trí mã hóa của hơn 70 ngân hàng trên toàn thế giới, báo cáo tin rằng với sự gia tăng áp dụng toàn cầu và sự trưởng thành của các công nghệ liên quan, tài sản tiền điện tử đã trở thành một lĩnh vực đổi mới mà ngành ngân hàng không thể bỏ qua hoặc bỏ qua.

Là chuyên viên cao cấp của một tổ chức tài chính truyền thống, ông Chen Zhitang không chỉ có hàng chục năm kinh nghiệm trong lĩnh vực ngân hàng mà còn có nghiên cứu chuyên sâu và hiểu biết sâu sắc về Web3 và tài sản mã hóa. Trùng hợp với Viện nghiên cứu chuỗi đám mây Ouke, ông Chen Zhitang cũng tin rằng tài sản tiền điện tử là một thị trường không thể tránh khỏi đối với các ngân hàng và Hồng Kông có thể trở thành nơi thử nghiệm đổi mới tài sản tiền điện tử và tiếp tục đóng vai trò là cầu nối giữa phương Đông và thế giới. Hướng Tây.

Dựa trên việc không ngừng nghiên cứu và tư duy về tài sản ảo, Web3.0 và ngành ngân hàng, ông Chen Zhitang mới đây đã hoàn thành bài viết “Suy nghĩ về Chuyển đổi số: Web3.0 và Ngân hàng”. Ông Chen Zhitang nêu trong bài viết rằng so với đầu tư tài sản ảo và định hướng RWA, stablecoin phù hợp nhất với tính chất kinh doanh ngân hàng và có lộ trình gia nhập rõ ràng nhất hiện nay. Các tổ chức ngân hàng Hồng Kông có thể cung cấp các dịch vụ liên quan đến stablecoin cho khách hàng cá nhân bằng cách tham gia kinh doanh stablecoin và cung cấp dịch vụ thanh toán ngân hàng cho các nhà cung cấp dịch vụ tài sản ảo (VASP) đủ điều kiện. tới ngân hàng Silvergate.

Theo quan điểm của ông Chen Zhitang, việc các ngân hàng tham gia bố trí tài sản ảo không chỉ đạt được hiệu quả quảng bá thương hiệu mà còn cải thiện cơ cấu khách hàng và làm phong phú thêm nguồn doanh thu. Quan trọng hơn, việc giới thiệu tài sản ảo sẽ định hình lại hoàn toàn hệ thống sản phẩm của ngân hàng. Những suy nghĩ này tương tự với kết luận trong báo cáo Toàn cảnh mã hóa ngân hàng toàn cầu năm 2023 của Viện nghiên cứu chuỗi đám mây Ouke.

Bài viết này được xuất bản trong một phiên bản đặc biệt vì lợi ích của độc giả.

Đánh giá về chính sách Web3 của chính phủ Hồng Kông

Chính phủ Hồng Kông đang thúc đẩy việc xây dựng một trung tâm tài sản ảo thế giới với tốc độ và thái độ khác thường.

Theo PANews, chính phủ Hồng Kông đã đưa ra các hướng dẫn chính sách liên quan đến tài sản ảo từ năm 2018. Tuy nhiên, trước năm 2023, các chính sách liên quan không thu hút được nhiều sự chú ý từ thị trường.Sau năm 2023, do các quy định của chính phủ Hồng Kông về tài sản ảo tài sản và Web3.0 Những thay đổi tích cực trong chính sách.Chính phủ Hồng Kông và các tổ chức ở tất cả các cấp, bao gồm các cơ quan quản lý Cơ quan tiền tệ Hồng Kông và Ủy ban Chứng khoán và Tương lai Hồng Kông, đã đưa ra nhiều tuyên bố và chính sách có ý nghĩa thiết thực, và đã thúc đẩy việc triển khai các hoạt động kinh doanh tài sản ảo ở cấp độ thực tế. Sáng kiến này đã thu hút rất nhiều sự chú ý của những người tham gia ngành Web3.0 trên toàn thế giới.

Chính sách thúc đẩy tài sản ảo của Hồng Kông đặc biệt nổi bật trong bối cảnh lệnh cấm nghiêm ngặt của Trung Quốc đối với giao dịch tài sản tiền điện tử và sự giám sát chặt chẽ của Hoa Kỳ đối với các sàn giao dịch tài sản ảo. Do đó, không thể tránh khỏi việc suy đoán liệu chính phủ Hồng Kông có trao đổi với chính quyền trung ương về việc phát triển tài sản ảo hay không. Hơn nữa, trong bối cảnh lịch sử chia cắt Trung-Mỹ, liệu Hồng Kông có thể tiếp tục là một trung tâm tài chính quốc tế và dựa vào tài sản ảo để phá vỡ tình thế hay không? và rất trái với truyền thống. Trước sự ngạc nhiên của các tổ chức tài chính và tổ chức Web3, điều này cũng dẫn đến một tình huống hiếm hoi là Cơ quan tiền tệ Hồng Kông kêu gọi các ngân hàng mở tài khoản cho các nhà cung cấp dịch vụ tài sản tiền điện tử, nhưng vẫn có rất ít người phản hồi.

Theo chính sách này, cũng có các cửa hàng trao đổi tiền điện tử hoặc stablecoin ở Hồng Kông. Bản chất hoạt động kinh doanh của các cửa hàng đổi tiền này không thể phân biệt được với phạm vi quy định do Cơ quan tiền tệ Hồng Kông và Ủy ban Chứng khoán và Tương lai Hồng Kông ban hành, nhưng tôi chưa bao giờ nghe nói về các cửa hàng đổi tiền cần phải nộp đơn với các cơ quan quản lý nêu trên. Điều này có thể liên quan đến thực tế là cơ quan quản lý các cửa hàng trao đổi tiền tệ truyền thống là Cục Hải quan và Thuế tiêu thụ đặc biệt Hồng Kông.

Phản ứng và hành động của các tổ chức khác nhau đối với tài sản ảo

Trước các chính sách quản lý tài sản ảo nghiêm ngặt của Trung Quốc, trước tiên chúng ta hãy nhìn ra nước ngoài. Ngay cả sau nhiều năm phát triển, sự tham gia của các tổ chức nước ngoài vào tài sản ảo vẫn được coi là nằm ngoài xu hướng phổ biến, ba tổ chức nổi tiếng nhất trước năm 2023 là MicroStrategy, Grayscale Trust và Tesla.

MicroStrategy, Grayscale Trust và Tesla được coi là những người dẫn đầu khoản đầu tư Bitcoin trong thị trường tăng giá vừa qua. Đặc biệt dưới ảnh hưởng cá nhân to lớn của Musk, biến động giá của Bitcoin, Dogecoin và các loại tiền điện tử khác thường trùng khớp với cuộc đua ngựa. .

Vào năm 2023, tiếng ồn về tiền điện tử từ các gã khổng lồ tài chính truyền thống đã thu hút lại sự chú ý đến thị trường tiền điện tử.

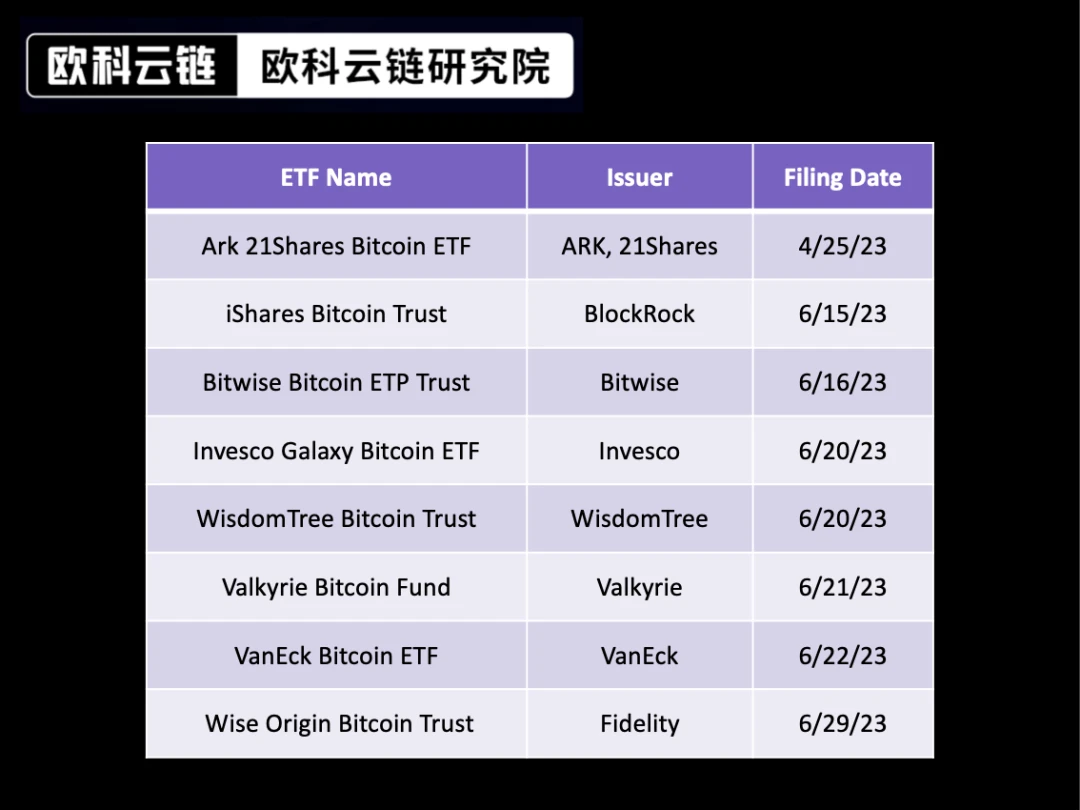

Vào ngày 15 tháng 6 năm 2023, BlackRock, công ty quản lý tài sản lớn nhất thế giới, đã nộp đơn xin Bitcoin ETF giao ngay cho Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC); kể từ năm 2023, 8 tổ chức tài chính lớn của Hoa Kỳ đã gửi Bitcoin ETF giao ngay cho SEC Hoa Kỳ. ứng dụng ETF.

Vào ngày 7 tháng 8 năm 2023, gã khổng lồ thanh toán Paypal của Mỹ đã công bố ra mắt loại tiền tệ ổn định PayPal USD (PYUSD), trở thành gã khổng lồ công nghệ đầu tiên phát hành một loại tiền tệ ổn định. Patrick McHenry, Chủ tịch Ủy ban Dịch vụ Tài chính Hạ viện Hoa Kỳ, đã đưa ra một tuyên bố cho biết: “Đây là một tín hiệu rõ ràng rằng stablecoin (nếu được phát hành theo khung pháp lý rõ ràng) có tiềm năng trở thành xương sống của hệ thống thanh toán thế kỷ 21 của chúng ta”.

Sự lựa chọn giữa gã khổng lồ quản lý tài sản và gã khổng lồ thanh toán thể hiện sức hút của tài sản ảo đối với ngành tài chính truyền thống. Trong ngành ngân hàng, cả ngân hàng thương mại truyền thống và ngân hàng công nghệ hiện đại đều tiên phong triển khai tích cực.

Năm 2020, Ngân hàng DBS đã công bố ra mắt Sàn giao dịch kỹ thuật số DBS nhằm tạo ra một hệ sinh thái tài sản kỹ thuật số toàn diện cho khách hàng doanh nghiệp, tổ chức và các nhà đầu tư đủ điều kiện. Các dịch vụ bao gồm: phát hành mã thông báo bảo mật, Giao dịch tiền kỹ thuật số và dịch vụ lưu ký kỹ thuật số, v.v.

Đối với các ngân hàng công nghệ, mặc dù ngân hàng Silvergate và ngân hàng Signature thất bại trong chu kỳ tăng lãi suất đồng đô la Mỹ năm nay, nhưng kinh nghiệm thành công của họ trong ngành tài sản tiền điện tử vẫn là những ví dụ quan trọng để ngành ngân hàng tham gia vào ngành tài sản ảo.

Lấy Ngân hàng Silvergate làm ví dụ, công ty không khởi nghiệp trong lĩnh vực tiền điện tử mà thực sự khởi đầu là một ngân hàng chuyên tài trợ bất động sản. Vào tháng 1 năm 2014, Ngân hàng Silvergate đã nhìn thấy cơ hội mà hầu hết các ngân hàng đều miễn cưỡng cung cấp các dịch vụ liên quan đến tài sản ảo, một tình huống rất giống với tình hình hiện tại ở Hồng Kông:

Vào thời điểm đó, hầu hết các ngân hàng đều miễn cưỡng chạm vào tài sản ảo và thậm chí sẽ đóng tài khoản của khách hàng cá nhân nếu họ bị phát hiện chuyển tiền đến hoặc từ các sàn giao dịch tiền điện tử.

Mua bán tiền điện tử bằng USD là hoạt động toàn cầu 24/7, nhưng mua bán tiền USD yêu cầu sử dụng hệ thống tài chính truyền thống, rất chậm và yêu cầu tuân thủ giờ làm việc chính thức của hệ thống thanh toán bù trừ.

Do đó, Ngân hàng Silvergate đã tạo ra một hệ thống thanh toán thời gian thực Silvergate Exchange Network (SEN) để tạo điều kiện thuận lợi cho các giao dịch tiền điện tử, cho phép giao dịch dễ dàng giữa các tài khoản ngân hàng suốt ngày đêm và giải quyết các hoạt động thanh toán cho cả hai bên ngay lập tức và bất cứ lúc nào. có thể thực hiện được với các ngân hàng truyền thống sau giờ làm việc. Việc xử lý hoạt động kinh doanh xuyên biên giới là hoàn toàn khác, thu hút một số lượng lớn các nhà giao dịch tổ chức và sàn giao dịch tiền điện tử.

Hệ thống SEN cho phép khách hàng tự nguyện gửi hàng chục tỷ đô la mà không yêu cầu Silvergate phải trả lãi, dẫn đến số lượng lớn tiền gửi không tốn phí và chi phí thấp. Tiền gửi của khách hàng Silvergate Bank đã tăng gần bảy lần kể từ năm 2017, lên hơn 11 tỷ USD vào thời kỳ đỉnh cao.

Ngân hàng Signature cũng đã phát triển Signet, một hệ thống thanh toán thời gian thực tương tự.

Ngay cả khi cả hai ngân hàng nói trên tuyên bố phá sản vào năm 2023, việc tích lũy vốn và lợi nhuận với chi phí thấp mà các ngân hàng thân thiện với tiền điện tử có thể mang lại sẽ là miếng bánh hấp dẫn đối với mọi ngân hàng.

Tại thị trường địa phương Hồng Kông, theo Bloomberg, ZA Bank, ngân hàng ảo lớn nhất Hồng Kông, đang quảng bá dịch vụ trao đổi tiền điện tử và tiền pháp định. Yao Wensong, Giám đốc điều hành của ZhongAn Bank, cho biết trong một cuộc phỏng vấn vào ngày 11 tháng 4 rằng Ngân hàng ZhongAn sẽ hoạt động như một ngân hàng thanh toán, cho phép khách hàng rút tiền điện tử bằng đô la Hồng Kông, đô la Mỹ và các loại tiền tệ khác sau khi gửi mã thông báo tiền điện tử trên các sàn giao dịch được cấp phép.

Mô hình kinh doanh này đã chạy trên HashKey và OSL, hiện là hai trong số các sàn giao dịch tiền điện tử được cấp phép nổi tiếng nhất ở Hồng Kông. Ngân hàng ZhongAn cũng sẽ cung cấp các dịch vụ tương tự cho các sàn giao dịch khác sau khi họ có được giấy phép.

Hướng tham gia mà các tổ chức ngân hàng Hồng Kông có thể lựa chọn

Đánh giá từ định hướng chính sách của Hồng Kông và định hướng kinh doanh của các tổ chức lớn ở nước ngoài, đầu tư tài sản ảo, kinh doanh tiền tệ ổn định và mã thông báo tài sản trong thế giới thực (Real World Asset, RWA) là ba hướng kinh doanh chính. Từ góc độ các ngân hàng, so với đầu tư tài sản ảo và RWA, stablecoin phù hợp nhất với tính chất kinh doanh ngân hàng và có lộ trình gia nhập rõ ràng nhất hiện nay.

Hiện tại có ba phương pháp phát triển chính cho stablecoin, đó là stablecoin được hỗ trợ bằng tài sản được đại diện bởi USDT và USDC, stablecoin được thế chấp bằng tiền điện tử được đại diện bởi DAI và stablecoin thuật toán được đại diện bởi UST.

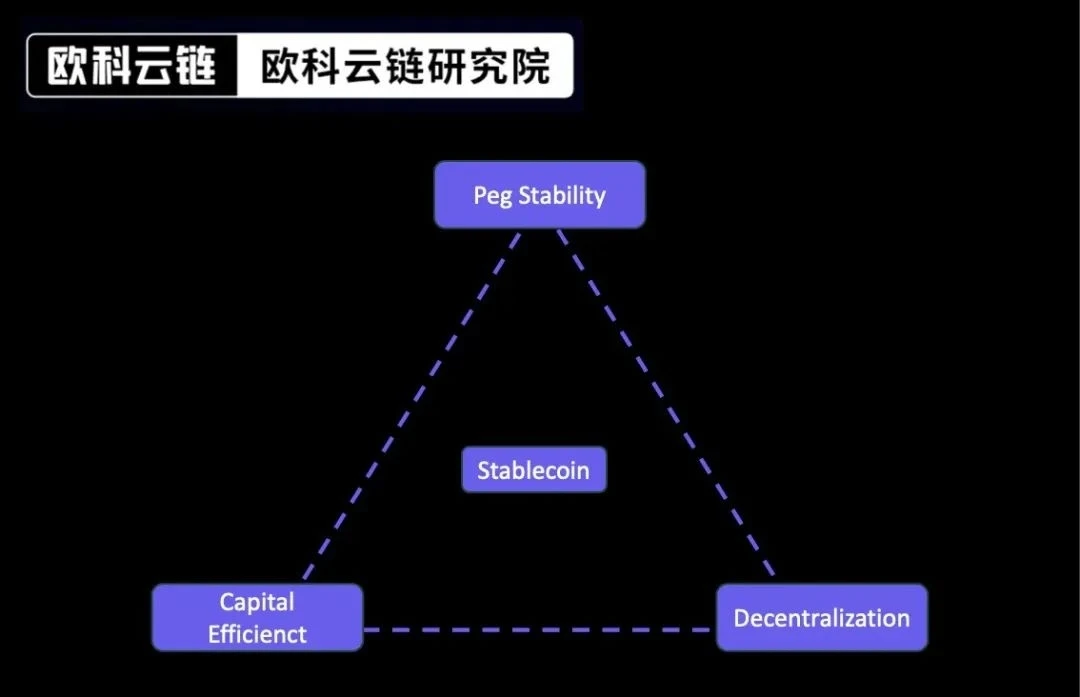

Mỗi thiết kế stablecoin đều có những sai sót riêng. Trong ngành, những sự đánh đổi này thường được gọi là “Tam giác Stablecoin bất khả thi” vì không thể đạt được đồng thời cả ba tính năng trong một thiết kế: tính ổn định của chốt, tính phân cấp và hiệu quả sử dụng vốn. Tình hình hiện tại là các dự án stablecoin chỉ có thể ưu tiên hai trong ba tính năng, nói cách khác, nếu một dự án stablecoin muốn đạt được lợi thế ở hai khía cạnh thì phải thỏa hiệp ở khía cạnh thứ ba. tất cả trong tất cả:

Các stablecoin được hỗ trợ bằng tài sản, chẳng hạn như USDC và USDT, được biết đến với tính ổn định và hiệu quả sử dụng vốn, đồng thời được hỗ trợ bằng tài sản thế chấp 1:1, nhưng tất cả chúng đều được kiểm soát tập trung, điều này mang lại rủi ro phụ thuộc, như chúng ta đã thấy với USDC Exposure to Silicon Valley Bank và độ mờ đục của USDT.

Các stablecoin được thế chấp bằng tiền điện tử như DAI mang lại sự ổn định và lợi ích phân cấp, nhưng chúng yêu cầu tỷ lệ tài sản thế chấp cao hơn để đúc tiền, khiến chúng kém hiệu quả về vốn hơn các lựa chọn khác.

Các stablecoin thuật toán, như UST, có ưu điểm là phân cấp và sử dụng vốn hiệu quả, đồng thời có cơ chế duy trì chốt duy nhất, nhưng chúng đều thiếu lịch sử hoạt động và cơ chế của chúng có những vấn đề cố hữu, mang đến rủi ro tiềm ẩn về mất ổn định giá.

Vì vấn đề tam giác không ổn định ở trên, stablecoin còn được gọi là Chén Thánh của Web3 và mỗi công ty phát hành stablecoin đều đang tìm kiếm các giải pháp khác nhau.

Đánh giá theo hướng dẫn chính sách của Cơ quan tiền tệ Hồng Kông, hiện chỉ có các stablecoin được hỗ trợ bằng tài sản mới được phép thực hiện kinh doanh để đảm bảo cơ chế liên kết giá 1: 1 giữa stablecoin và tiền tệ hợp pháp và tránh những biến động sau đó. Đối với các stablecoin được hỗ trợ bằng tài sản, USDT, với tư cách là một stablecoin được phát hành bởi một đối tượng không được kiểm soát, chắc chắn sẽ bị loại trừ. Do đó, các công ty stablecoin tuân thủ như Circle và Paxos đã có được giấy phép tuân thủ quy định sẽ là đối tác ưu tiên của ngân hàng.

Định hướng kinh doanh và phân tích lợi nhuận của các ngân hàng lựa chọn stablecoin

Các ngân hàng tham gia kinh doanh stablecoin có các hướng kinh doanh sau:

1. Cung cấp các dịch vụ liên quan đến stablecoin cho khách hàng cá nhân

Một trong những kịch bản phát triển xứng đáng nhất trong hệ sinh thái tiền điện tử là các kênh gửi và rút tiền. Đối với các nhà đầu tư cá nhân, dịch vụ chuyển tiền và trao đổi giữa tiền tệ hợp pháp và tiền tệ ổn định là cần thiết nhất, nhưng hiện tại, ngoại trừ Zhongan Bank, chưa có ngân hàng lớn nào ở Hong Kong đưa ra tuyên bố rõ ràng.

Trên thực tế, các ngân hàng có thể dần dần nâng cao dịch vụ stablecoin cho khách hàng cá nhân.

Đầu tiên là hoạt động chuyển tiền giữa khách hàng cá nhân và các công ty phát hành stablecoin tuân thủ. Doanh nghiệp chuyển tiền có chi phí tuân thủ thấp nhất. Ngân hàng xem xét nguồn vốn cá nhân theo các yêu cầu chống rửa tiền/chống khủng bố hiện hành. Việc chuyển tiền cũng tuân thủ các yêu cầu chống rửa tiền/chống khủng bố hiện hành. Đó là một doanh nghiệp chuyển tiền ra nước ngoài hợp pháp truyền thống.

Thứ hai là nhận kiều hối bằng đô la Mỹ (hoặc các loại tiền tệ hợp pháp tuân thủ khác trong tương lai) từ khách hàng cá nhân từ các công ty phát hành stablecoin tuân thủ. Vì khách hàng cá nhân cũng cần phải trải qua thủ tục KYC/AML tại các công ty stablecoin tuân thủ, nên ngân hàng chuyển tiền của các stablecoin tuân thủ cũng thực hiện thủ tục KYC/AML khi chuyển tiền.

Cuối cùng, các ngân hàng có thể xem xét hợp tác doanh nghiệp với các stablecoin tuân thủ để cung cấp dịch vụ trao đổi tiền tệ fiat và stablecoin cho khách hàng cá nhân. Trong mô hình này, các công ty stablecoin tuân thủ tồn tại với tư cách là đối tác của các ngân hàng.

2. Cung cấp dịch vụ thanh toán ngân hàng cho các nhà cung cấp dịch vụ tài sản ảo (VASP) đủ điều kiện

Tình hình thị trường hiện tại mà các ngân hàng ở Hồng Kông phải đối mặt cũng giống như tình hình mà Ngân hàng Silvergate ở Hoa Kỳ gặp phải vào thời điểm đó, các ngân hàng ngần ngại cung cấp tài khoản ngân hàng cho VASP, ngay cả sau hai cuộc họp HKMA, không có ngân hàng nào sẵn sàng đưa ra quyết định. lập trường rõ ràng. Điều này trong mọi trường hợp đều hiếm gặp trong một loại hình kinh doanh.

Các ngân hàng có thể xem xét đàm phán với Hashkey và OSL, hai sàn giao dịch đã được cấp phép, để cung cấp tài khoản ngân hàng cho họ, hướng chính là kinh doanh chuyển tiền với các công ty stablecoin tuân thủ và giữa khách hàng cá nhân với hai sàn giao dịch. kinh doanh lưu ký nếu sàn giao dịch phát hành đồng tiền ổn định của riêng mình trong tương lai.

3. Khi lượng khách hàng tăng lên, hãy thiết lập hệ thống thanh toán và thanh toán giống SEN dựa trên ngân hàng Silvergate

Khi cơ sở khách hàng được mã hóa của ngân hàng tăng lên, ngân hàng có thể xem xét thiết lập hệ thống thanh toán và thanh toán giống SEN dựa trên ngân hàng Silvergate. Hệ thống này có hình thức tương tự như hệ thống thanh toán bù trừ của ngân hàng, nếu tất cả được thanh toán trong ngân hàng thì chi phí phát triển ban đầu sẽ không phải là một khoản đầu tư lớn đối với ngân hàng.

Xét về mặt thu nhập ngân hàng, nó được thể hiện ở:

1. Hiệu quả quảng bá thương hiệu khác biệt

Như Ngân hàng ZhongAn đã thông báo, dưới sự công khai của các phương tiện truyền thông lớn, những ai dám khẳng định mình là một ngân hàng thân thiện với tiền điện tử sẽ có được lượng truy cập và mức độ hiển thị rất lớn. Nếu là một ngân hàng vừa và nhỏ truyền thống, đây sẽ là cơ hội tuyệt vời để cải tổ hình ảnh và nâng cao thương hiệu của chính mình.Ngay cả khi không thể thực hiện hoạt động kinh doanh quy mô lớn do chi phí tuân thủ, nó sẽ duy trì một vị thế định vị khác biệt và lợi thế của người đi đầu trong ngành.

2. Cơ hội cải thiện cơ cấu khách hàng

Các nhà đầu tư vào ngành tài sản ảo hầu hết là những người trẻ, đặc biệt là thế hệ Z sinh sau những năm 1990. Trong tình hình hiện tại có rất ít ngân hàng thân thiện với tiền điện tử để lựa chọn, các ngân hàng cung cấp dịch vụ gửi và rút tiền sẽ thu hút mạnh mẽ những khách hàng trẻ này mở tài khoản. , đó là một cải tiến rất tốt cho khách hàng.

Đối với khách hàng doanh nghiệp, lấy 150 khách hàng đã định cư ở Cyberport làm ví dụ, một ngân hàng tuyên bố là thân thiện với tiền điện tử sẽ đạt được hiệu quả tiếp thị điểm-điểm và thu hút khách hàng từ một ngành đến mở tài khoản.

Đối với khách hàng xuyên biên giới, trong bối cảnh việc giao dịch tài sản ảo bị cấm ở Trung Quốc, việc mở tài khoản ở Hồng Kông với cơ hội giao dịch tài sản ảo sẽ rất hấp dẫn đối với người dân Trung Quốc. Không quá lời khi dự đoán rằng đối tượng mua sắm của khách du lịch khi đến thăm Hồng Kông, từ hàng xa xỉ trước đây đến bảo hiểm và tiền gửi có kỳ hạn hiện nay, sẽ trở thành tài sản ảo trong tương lai.

3. Cơ hội lợi nhuận tiềm năng của stablecoin

Bỏ qua thu nhập chênh lệch trao đổi đơn giản (thực tế phần thu nhập này đã rất đáng kể), stablecoin hiện có cơ hội kiếm lợi nhuận tuyệt vời.

Lấy nhà phát hành USDT Tether làm ví dụ, theo báo cáo quý 2 năm 2023, tổng tài sản của USDT đã đạt mức 86 tỷ USD hiện tại từ mức 66 tỷ USD vào đầu năm, trong đó hơn 55 tỷ USD tài sản được dùng để đầu tư. đối với các tài sản phi rủi ro như trái phiếu Mỹ, phần lớn lợi nhuận đều đến từ việc này.

Theo báo cáo, Tether đã đạt được lợi nhuận hơn 1 tỷ USD trong quý 2 và 1,48 tỷ USD trong quý 1. Tether dự kiến sẽ kiếm được 4 tỷ USD lợi nhuận trong năm nay. Con số này mang lại nhiều lợi nhuận hơn gã khổng lồ quản lý tài sản toàn cầu Blackrock, nơi chỉ tuyển dụng hơn 50 người.

Lấy ngân hàng Slivergate làm ví dụ một lần nữa, hệ thống SEN của nó hấp thụ một lượng lớn tiền gửi với chi phí bằng 0 và chi phí thấp, cung cấp một lượng lớn hỗ trợ tài chính cho việc đầu tư vào trái phiếu và các khoản vay.

Đối với các ngân hàng vừa và nhỏ, họ gặp bất lợi lớn về nguồn vốn so với các ngân hàng lớn, chẳng hạn như bất lợi về hệ thống thanh toán khi cạnh tranh tiền gửi CASA, bất lợi về định giá khoản vay khi cạnh tranh tiền gửi từ các ngân hàng lớn xanh. -khách hàng chip.Trên thị trường cho vay liên ngân hàng cũng tồn tại bất lợi về xếp hạng tín nhiệm.

Do đó, nếu có thể thu được một số lượng lớn nguồn vốn chi phí thấp thông qua ngành tài sản ảo, nó sẽ hỗ trợ mạnh mẽ cho các ngân hàng phát triển hoạt động kinh doanh tài sản và mức lãi suất ròng sẽ được cải thiện.

4. Sự ra đời của tài sản ảo sẽ định hình lại hệ thống sản phẩm của ngân hàng

Cách thức hoạt động của sổ cái phân phối tài sản ảo sẽ định hình lại hoàn toàn hệ thống sản phẩm của ngân hàng.

Về mặt thanh toán bù trừ, các stablecoin chạy trên mạng Ethereum hoàn toàn có thể hoạt động mà không cần hệ thống SWIFT truyền thống. Thanh toán và thanh toán truyền thống của các ngân hàng có cách mới để tích hợp dòng vốn và luồng thông tin.

Về cho vay, các khoản vay cá nhân dựa trên thế chấp tiền điện tử có thể cải thiện các sản phẩm tín dụng cá nhân hiện tại trên thị trường ngân hàng Hồng Kông. Các sản phẩm tín dụng cá nhân của các ngân hàng Hồng Kông chủ yếu là các khoản vay tín dụng cá nhân và cho vay thế chấp nhà cá nhân. Thậm chí, tiền gửi có kỳ hạn là 100%. Quá trình cho vay cá nhân cầm cố cũng rườm rà và phức tạp.Các khoản cho vay thế chấp tiền điện tử dựa trên công nghệ DEFI hoặc thậm chí công nghệ Web2.0 có thể giải phóng đáng kể tính thanh khoản của tài sản cá nhân, đồng thời mang lại các loại tài sản và nguồn thu nhập mới cho ngân hàng.

Mã thông báo tài sản có thể mang lại những thay đổi thú vị cho thanh toán ngân hàng. Lấy tiền gửi có kỳ hạn làm ví dụ, nếu chúng được mã hóa, chủ sở hữu có thể thực hiện thanh toán bên ngoài cho một phần tiền gửi có kỳ hạn và khoản thanh toán đi kèm với lãi suất chính xác, làm cho tài sản có thể phân chia, chuyển nhượng và có thể mở rộng vô hạn.

Về mặt KYC của khách hàng ngân hàng, nếu khái niệm Soul Bound Token (SBT) được đưa ra, dựa vào kết quả KYC đã hoàn thành của ngân hàng, khách hàng có thể đạt được xác thực danh tính thống nhất trong hệ sinh thái do ngân hàng và các đối tác hình thành thông qua SBT.

Hoạt động kinh doanh hộp ký gửi an toàn truyền thống nhất cũng đã trải qua những thay đổi mới sau khi đưa ra khái niệm về tài sản ảo, ví dụ: ngân hàng có thể cung cấp cho khách hàng dịch vụ lưu ký khóa riêng.

Tất cả điều này là do khái niệm tài sản ảo đã tạo ra những nhu cầu thực tế và những thay đổi sâu rộng.

Rủi ro và lựa chọn

Phản ứng chậm chạp của ngành ngân hàng đối với tài sản ảo chắc chắn là do chủ nghĩa bảo thủ truyền thống dưới sự giám sát chặt chẽ của ngân hàng, nhưng các yếu tố rủi ro sau đây cũng là nguyên nhân khiến các ngân hàng thiếu quyết đoán.

1. Rủi ro tuân thủ

Tài sản ảo có tính ẩn danh cao hơn tài sản truyền thống, ngay cả đối với các dịch vụ chuyển tiền đơn giản cũng khó xác định được nguồn tiền của khách hàng. Dưới áp lực chống rửa tiền ngày càng cao, các ngân hàng đang phải đối mặt với thêm chi phí chống rửa tiền và tiềm ẩn nguy cơ chống rửa tiền. Rủi ro rửa tiền đương nhiên là anh ta không sẵn sàng chủ động.

Ngoài việc kêu gọi các ngân hàng cung cấp dịch vụ mở tài khoản, Cơ quan tiền tệ Hồng Kông nên tích cực thảo luận về các tiêu chuẩn chống rửa tiền đối với tài sản ảo với ngành. hướng dẫn về tài sản ảo nhằm tạo điều kiện thuận lợi cho hoạt động kinh doanh của ngân hàng.

2. Rủi ro công nghệ

Tài sản ảo có các phương thức hoạt động hoàn toàn khác nhau, điều này đặt ra các yêu cầu mới cho các ngân hàng trong việc ngăn chặn gian lận trực tuyến, quản lý khóa, lưu ký tài sản, v.v. Ở giai đoạn này, khi những người hành nghề ngân hàng nói chung chưa hình thành hiểu biết về tài sản tiền điện tử, việc quản lý tài sản ảo rủi ro công nghệ Đó là một thách thức rất lớn và nó cũng khiến các ngân hàng không dễ dàng tham gia vào tài sản ảo.

Để thực hiện hoạt động kinh doanh đó, các ngân hàng không chỉ cần hình thành nguồn dự trữ nhân tài trong mình mà còn cần hình thành các dịch vụ hỗ trợ trong ngành, như các công ty công nghệ với dịch vụ chuyên nghiệp, công ty lưu ký tài sản có hệ thống, v.v.

3. Rủi ro chiến lược

Lệnh cấm nghiêm ngặt đối với tài sản ảo ở Trung Quốc là một trong những yếu tố mà các ngân hàng Hồng Kông phải cân nhắc trong hành động của mình. Các ngân hàng Hồng Kông về cơ bản đều có hoạt động kinh doanh hoặc chi nhánh trong nước, còn các ngân hàng Trung Quốc thì không cần phải nói. Vì vậy, các ngân hàng Hồng Kông không chỉ cần xem xét các chính sách địa phương của Hồng Kông mà còn cần tính đến các rủi ro chính sách trong nước.

Chính phủ Hồng Kông nên liên lạc và báo cáo với chính quyền trung ương và truyền tải thông tin rõ ràng đến toàn ngành. Các ngân hàng Hồng Kông thực hiện hoạt động kinh doanh tài sản ảo ở Hồng Kông, nếu tuân thủ khung pháp lý của chính phủ Hồng Kông, sẽ không vi phạm các chính sách liên quan ở Trung Quốc, nhằm giải quyết nỗi lo của các ngân hàng Hồng Kông. .