Tác giả gốc: CryptoVizArt, UkuriaOC, Glassnode

Biên soạn gốc: Đặng Tông, Golden Finance

Bản tóm tắt

· Với sự ra đời của giao thức Runes, sự khác biệt phản trực giác đã phát triển giữa việc giảm địa chỉ hoạt động và sự gia tăng số lượng giao dịch.

· Các tổ chức mã thông báo chính hiện nắm giữ số lượng đáng kinh ngạc khoảng 4,23 triệu BTC, chiếm hơn 27% nguồn cung được điều chỉnh, trong đó các quỹ ETF giao ngay của Hoa Kỳ hiện đang nắm giữ số dư là 862.000 BTC.

· Cấu trúc giao dịch giao ngay và phòng ngừa rủi ro dường như là một nguồn nhu cầu đáng kể đối với dòng vốn ETF, trong đó ETF được sử dụng làm phương tiện để đạt được vị thế mua giao ngay, trong khi vị thế bán ròng Bitcoin trên thị trường tương lai của CME Group đang ngày càng tăng.

Giảm địa chỉ hoạt động và tăng khối lượng giao dịch được mạng xử lý

Các số liệu hoạt động trên chuỗi như địa chỉ hoạt động, giao dịch và khối lượng giao dịch cung cấp bộ công cụ có giá trị để phân tích sự tăng trưởng và hiệu suất của mạng blockchain. Khi các hạn chế khai thác Bitcoin được thực hiện vào giữa năm 2021, số lượng địa chỉ hoạt động trên mạng Bitcoin đã giảm đáng kể, từ hơn 1,1 triệu mỗi ngày xuống chỉ còn khoảng 800.000 mỗi ngày.

Mạng Bitcoin hiện đang trải qua sự suy giảm tương tự trong hoạt động mạng, mặc dù các trình điều khiển hoàn toàn khác nhau. Trong các phần sau, chúng ta sẽ khám phá sự xuất hiện của Chữ khắc, Lệnh, BRC-20 và Runes đã thay đổi đáng kể cách các nhà phân tích trên chuỗi xem các chỉ số hoạt động trong tương lai.

Mặc dù thị trường có động lực mạnh mẽ, với số lượng địa chỉ hoạt động và khối lượng giao dịch hàng ngày ngày càng tăng, xu hướng này đang phân kỳ.

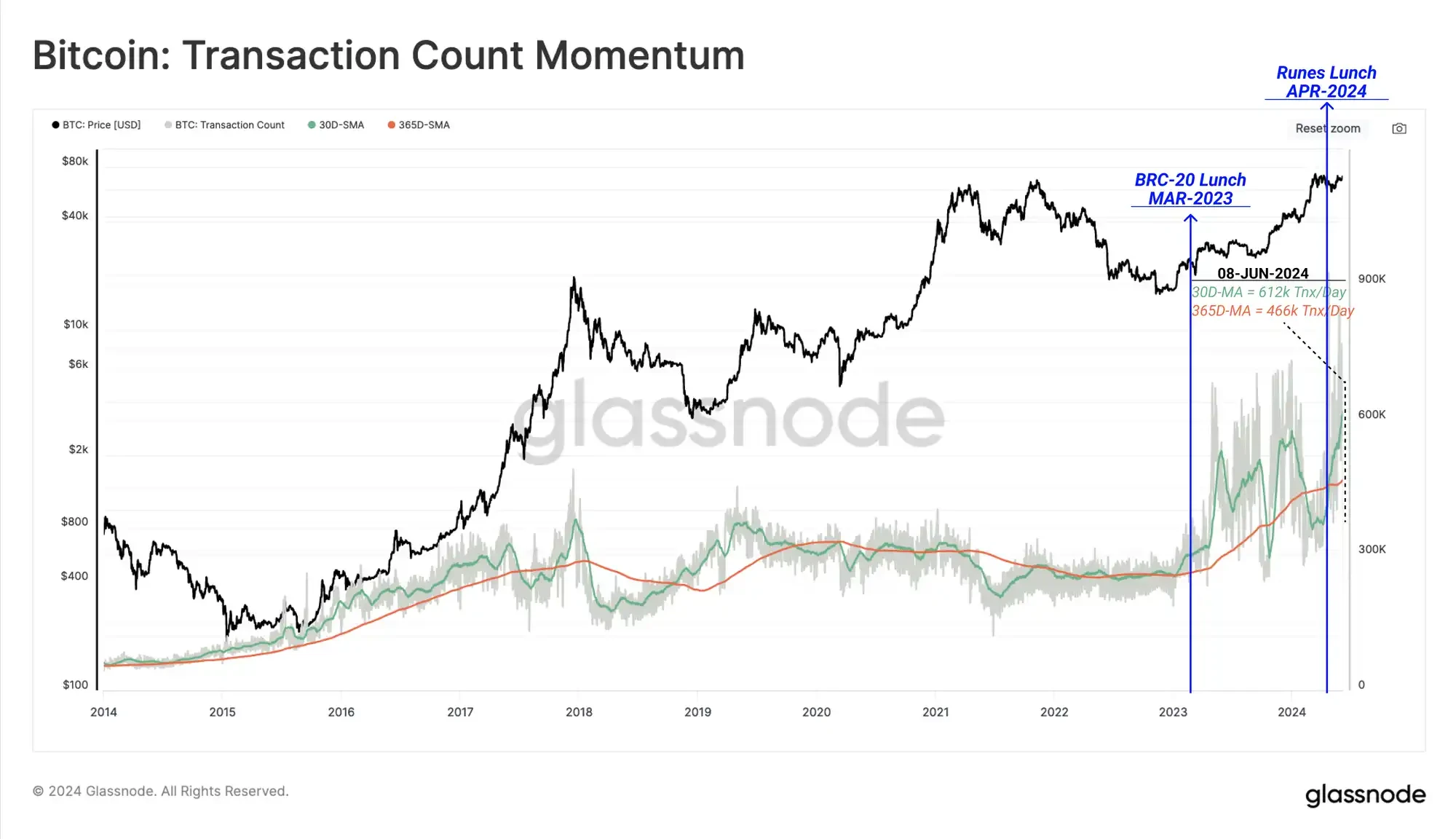

Trong khi các địa chỉ hoạt động dường như đang giảm dần thì số lượng giao dịch được mạng xử lý lại gần đạt mức cao nhất mọi thời đại. Khối lượng giao dịch trung bình hàng tháng hiện tại là 617 nghìn/ngày, cao hơn 31% so với mức trung bình hàng năm, cho thấy nhu cầu tương đối cao về không gian khối Bitcoin.

Nếu chúng ta so sánh sự sụt giảm gần đây của các địa chỉ hoạt động với tỷ lệ giao dịch của mã thông báo Inscription và BRC-20, chúng ta có thể nhận thấy mối tương quan chặt chẽ. Đáng chú ý, số lượng chữ khắc cũng giảm mạnh kể từ giữa tháng 4.

Điều này cho thấy rằng nguyên nhân ban đầu dẫn đến sự sụt giảm hoạt động địa chỉ chủ yếu là do việc giảm sử dụng Chữ khắc và Lệnh. Điều đáng chú ý là nhiều ví và giao thức trong ngành sử dụng lại địa chỉ và nếu một địa chỉ hoạt động nhiều lần trong ngày thì địa chỉ đó sẽ không được tính hai lần. Vì vậy, nếu một địa chỉ tạo ra 10 giao dịch mỗi ngày, nó sẽ xuất hiện dưới dạng địa chỉ đang hoạt động, nhưng thực tế có 10 giao dịch.

Để minh họa mức độ phát triển của chữ khắc kể từ đầu năm 2023, chúng ta có thể thấy tổng số chữ khắc tích lũy đã mở rộng như thế nào. Tính đến thời điểm viết bài này, số lượng chữ khắc đã lên tới 71 triệu, tuy nhiên, mức độ phổ biến của giao thức đã giảm đáng kể kể từ giữa tháng 4 năm nay.

Để giải thích sự suy giảm trong hoạt động Ghi chú, chúng ta phải nhấn mạnh sự xuất hiện của giao thức Runes, được cho là một cách hiệu quả hơn để giới thiệu các mã thông báo có thể thay thế trên Bitcoin. Các cổ ngữ xuất hiện trực tuyến trong thời gian khối giảm một nửa, điều này giải thích sự sụt giảm của Dòng chữ vào giữa tháng Tư.

Các giai điệu tuân theo một cơ chế khác với Chữ khắc và mã thông báo BRC-20, sử dụng trường OP_RETURN (80 byte). Điều này cho phép giao thức mã hóa dữ liệu tùy ý vào chuỗi trong khi yêu cầu ít không gian khối hơn.

Khi giao thức Runes ra mắt vào thời điểm halving (ngày 20 tháng 4 năm 2024), nhu cầu giao dịch Runes đã tăng lên từ 600.000 đến 800.000 mỗi ngày và vẫn ở mức cao kể từ đó.

Các giao dịch liên quan đến rune hiện về cơ bản đã thay thế mã thông báo BRC-20 cũng như Lệnh và Chữ khắc, chiếm 57,2% giao dịch hàng ngày. Điều này cho thấy rằng sự đầu cơ của người sưu tập có thể đã chuyển từ chữ khắc sang thị trường rune.

Nhu cầu ETF phân kỳ

Một sự phân kỳ khác đã thu hút sự chú ý gần đây là mặc dù dòng vốn đổ vào các quỹ ETF giao ngay của Mỹ rất đáng kinh ngạc nhưng giá vẫn chững lại và giao dịch đi ngang. Để xác định và đánh giá phía cầu của ETF, chúng ta có thể so sánh số dư ETF (862k BTC) với các đơn vị chính khác.

ETF giao ngay của Hoa Kỳ = 862k BTC

Người được ủy thác của Mt.Gox = 141k BTC

Chính phủ Hoa Kỳ = 207k BTC

Tất cả các sàn giao dịch = 2,3 triệu BTC

Công cụ khai thác (không bao gồm Patoshi) = 706k BTC

Tổng số dư của tất cả các thực thể này được ước tính là khoảng 4,23 triệu, chiếm 27% tổng nguồn cung lưu hành đã điều chỉnh (tức là tổng nguồn cung trừ đi các token đã không hoạt động trong hơn bảy năm).

Coinbase với tư cách là một thực thể nắm giữ một lượng lớn tổng số dư trên sàn giao dịch cũng như số dư ETF giao ngay của Hoa Kỳ thông qua dịch vụ lưu ký của mình. Sàn giao dịch Coinbase và các tổ chức lưu ký Coinbase hiện nắm giữ lần lượt khoảng 270.000 và 569.000 BTC.

Vì Coinbase phục vụ cả khách hàng ETF và chủ sở hữu tài sản trên chuỗi truyền thống nên tầm quan trọng của sàn giao dịch trong quá trình định giá thị trường đã trở nên đáng kể. Bằng cách đo số lượng cá voi gửi vào ví của sàn giao dịch Coinbase, chúng ta có thể thấy khối lượng tiền gửi tăng đáng kể sau khi ETF ra mắt.

Tuy nhiên, chúng tôi nhận thấy rằng phần lớn tiền gửi có liên quan đến dòng tiền chảy ra từ cụm địa chỉ GBTC, vốn là nguồn cung cấp liên tục trong suốt cả năm.

Ngoài áp lực bán đối với GBTC khi thị trường tăng lên mức cao mới, còn có một yếu tố khác gần đây khiến áp lực cầu đối với các quỹ ETF giao ngay của Hoa Kỳ suy yếu.

Nhìn vào thị trường tương lai của CME Group, lãi suất mở đã ổn định trên 8 tỷ USD, sau khi đạt mức cao kỷ lục 11,5 tỷ USD vào tháng 3 năm 2024. Điều này có thể cho thấy ngày càng nhiều nhà giao dịch trên thị trường truyền thống đang áp dụng chiến lược kinh doanh chênh lệch giá giao ngay.

Loại chênh lệch giá này liên quan đến vị thế trung lập trên thị trường, kết hợp việc mua vị thế giao ngay với việc bán (bán khống) vị thế hợp đồng tương lai trên cùng một tài sản cơ bản được giao dịch ở mức phí bảo hiểm.

Chúng ta có thể thấy rằng các thực thể được phân loại là quỹ phòng hộ đang xây dựng các vị thế bán ròng ngày càng lớn hơn đối với Bitcoin.

Điều này cho thấy rằng cơ cấu giao dịch chênh lệch giá giao ngay có thể là một nguồn cầu quan trọng đối với dòng vốn ETF , là phương tiện để đạt được khả năng tiếp cận giao ngay dài hạn. Lãi suất mở và sự thống trị thị trường tổng thể của CME Group cũng tăng đáng kể kể từ năm 2023, cho thấy nó đang trở thành địa điểm ưa thích của các quỹ phòng hộ để bán khống hợp đồng tương lai thông qua CME.

Hiện tại, vị thế bán ròng ròng của các quỹ phòng hộ trên thị trường CME Bitcoin và Micro CME Bitcoin lần lượt là 6,33 tỷ USD và 97 triệu USD.

Tóm tắt

Sự khác biệt lớn giữa các chỉ số hoạt động đã được đẩy nhanh bởi sự phổ biến cực độ của giao thức Runes, giao thức này tận dụng khả năng tái sử dụng địa chỉ rộng rãi, với một địa chỉ duy nhất tạo ra nhiều giao dịch.

Sự xuất hiện và quy mô của các giao dịch chênh lệch giá giao ngay giữa các sản phẩm ETF giao ngay tại Hoa Kỳ dài hạn của CME Group và các hợp đồng tương lai ngắn hạn đã phần lớn ngăn chặn dòng vốn từ người mua vào ETF. Điều này có tác động tương đối trung lập đến giá thị trường, cho thấy cần có những người mua hữu cơ phát sinh từ nhu cầu không chênh lệch giá để kích thích hơn nữa hành động giá tích cực.