Tác giả gốc: UkuriaOC, CryptoVizArt, Glassnode

Văn bản gốc được biên soạn bởi: Năm Baht, Golden Finance

bản tóm tắt:

Trung bình, các nhà đầu tư BTC đã trải qua khoản lỗ chưa thực hiện tương đối nhỏ so với các chu kỳ trước, cho thấy điều kiện tổng thể tương đối thuận lợi.

Tuy nhiên, khoản lỗ chưa thực hiện đối với những người nắm giữ ngắn hạn vẫn khá cao, cho thấy họ là nhóm rủi ro chính.

Hoạt động lãi và lỗ vẫn rất nhẹ, với các chỉ số chính như tỷ lệ rủi ro bên bán cho thấy khả năng biến động gia tăng trong thời gian tới.

thị trường suy thoái

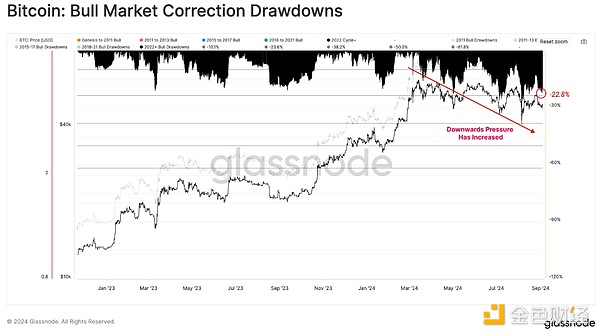

Trong sáu tháng qua, hành động giá đã trì trệ và tâm lý nhà đầu tư bị giảm sút. Tuy nhiên, những thay đổi đáng kể đã xảy ra trong ba tháng qua, với áp lực giảm giá ngày càng gia tăng, khiến thị trường trải qua đợt suy giảm tồi tệ nhất trong chu kỳ.

Tuy nhiên, từ góc độ vĩ mô, giá giao ngay hiện thấp hơn khoảng 22% so với mức cao nhất mọi thời đại, một mức giảm tương đối nhỏ so với thị trường giá lên trong lịch sử.

áp lực thị trường hiện tại

Khi áp lực giảm giá tăng lên, sẽ là điều khôn ngoan khi đánh giá các khoản lỗ chưa thực hiện mà nhà đầu tư nắm giữ để đánh giá căng thẳng tài chính mà họ đang gặp phải.

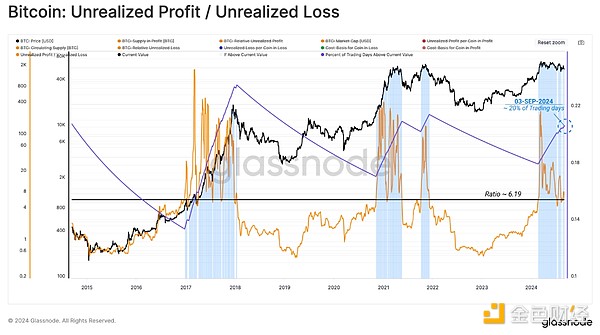

Nhìn vào thị trường rộng lớn hơn, các khoản lỗ chưa thực hiện vẫn ở mức thấp lịch sử. Tổng số lỗ chưa thực hiện chỉ chiếm 2,9% vốn hóa thị trường của Bitcoin, mức thấp trong lịch sử.

Điều này cho thấy rằng ngay cả khi giá tiếp tục giảm, nhìn chung nó vẫn mang lại lợi nhuận tương đối cho các nhà đầu tư.

Nếu lấy tỷ lệ giữa tổng lợi nhuận chưa thực hiện trên tổng số lỗ chưa thực hiện, chúng ta có thể thấy rằng lợi nhuận vẫn lớn hơn tổng số lỗ 6 lần, củng cố cho nhận định trên. Tỷ lệ này cao hơn giá trị hiện tại vào khoảng 20% số ngày giao dịch, làm nổi bật tình hình tài chính vững chắc đáng ngạc nhiên của nhà đầu tư trung bình.

mối quan tâm ngắn hạn

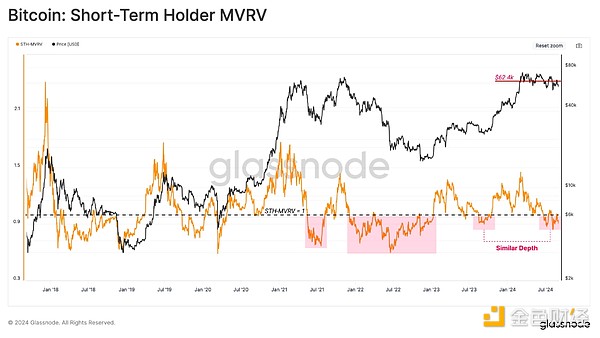

Nhóm nắm giữ ngắn hạn, đại diện cho nhu cầu mới trên thị trường, dường như chịu phần lớn áp lực thị trường. Các khoản lỗ chưa thực hiện của họ chiếm ưu thế và quy mô của chúng tiếp tục tăng trong vài tháng qua.

Tuy nhiên, ngay cả đối với nhóm này, quy mô khoản lỗ chưa thực hiện của họ so với vốn hóa thị trường vẫn chưa phải là thị trường giá xuống toàn diện, gần với năm 2019 đầy biến động.

Chúng ta có thể hỗ trợ quan sát trên bằng cách đánh giá tỷ lệ STH MVRV, đã giảm xuống dưới giá trị hòa vốn là 1,0. Trong đợt phục hồi sau sự cố FTX, chỉ báo này đã giao dịch ở mức tương tự như tháng 8 năm 2023.

Điều này cho chúng ta biết rằng nhà đầu tư mới trung bình nắm giữ các khoản lỗ chưa thực hiện. Nói chung, thị trường dự kiến sẽ suy yếu hơn nữa trước khi giá giao ngay quay trở lại mức giá cơ bản là 62.400 USD STH.

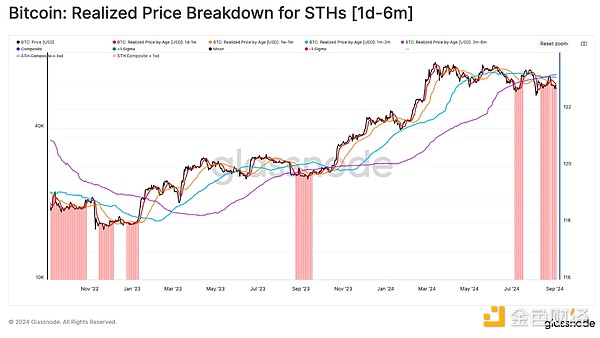

Chúng tôi có thể tăng độ tin cậy trong đánh giá này bằng cách kiểm tra một tập hợp con cơ sở nhà đầu tư STH. Hiện tại, tất cả các nhóm tuổi trong nhóm STH đều đang chịu các khoản lỗ chưa thực hiện với cơ sở chi phí trung bình sau:

1 ngày-1 tuần: $59,0k (màu đỏ)

1 tuần-1 tháng: $59,9k (màu cam)

1m-3m: $63,6k (màu xanh)

3 tháng-6 tháng: $65,2k (tím)

phản ứng của nhà đầu tư

Việc đánh giá các khoản lỗ chưa thực hiện có thể cung cấp cái nhìn sâu sắc về áp lực mà các nhà đầu tư trên thị trường phải đối mặt. Sau đó, chúng tôi có thể bổ sung phân tích với các khoản lãi và lỗ đã thực hiện (khóa) để hiểu rõ hơn cách các nhà đầu tư này phản ứng với áp lực này.

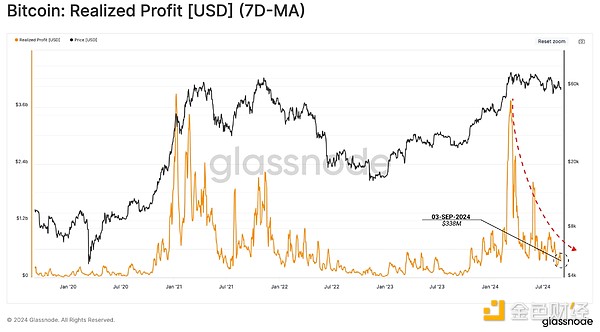

Bắt đầu với lợi nhuận thực tế, chúng ta có thể thấy sự sụt giảm đáng kể sau mức cao nhất mọi thời đại là 73.000 USD, cho thấy rằng hầu hết các đồng tiền được chi tiêu kể từ đó đã chốt được số tiền lãi ngày càng nhỏ hơn.

Chuyển sang các khoản lỗ đã thực hiện, chúng tôi nhận thấy sự gia tăng các sự kiện thua lỗ và khối lượng giao dịch đang tăng lên mức cao hơn khi xu hướng giảm của thị trường tiếp tục diễn ra.

Các sự kiện thua lỗ vẫn chưa đạt đến mức cực độ như đợt bán tháo giữa năm 2021 hoặc thị trường giá xuống năm 2022. Tuy nhiên, xu hướng tăng dần cho thấy nỗi sợ hãi đang len lỏi vào mô hình hành vi của nhà đầu tư.

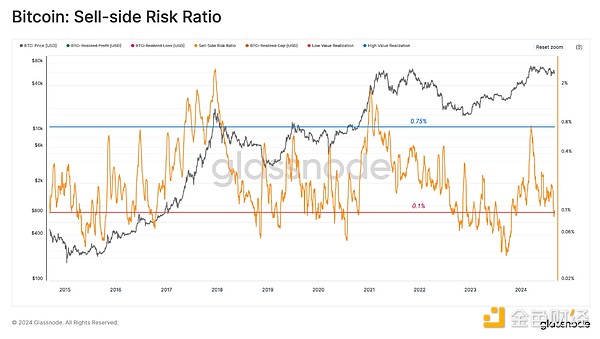

Từ góc độ tỷ lệ rủi ro bên bán, chúng ta có thể thấy rằng tổng lợi nhuận và thua lỗ thực hiện là tương đối nhỏ so với quy mô thị trường tổng thể. Chúng ta có thể giải thích chỉ số này trong khuôn khổ sau:

Giá trị cao cho biết lãi hoặc lỗ của nhà đầu tư từ việc chi tiêu mã thông báo là lớn so với cơ sở chi phí của nó. Tình trạng này cho thấy thị trường có thể cần phải tìm lại sự cân bằng của mình và thường có hành động giá biến động cao.

Giá trị thấp cho thấy rằng hầu hết các token đang chi tiêu tương đối gần với cơ sở chi phí hòa vốn, cho thấy rằng đã đạt được một số mức cân bằng. Tình huống này thường chỉ ra rằng lợi nhuận và thua lỗ đã cạn kiệt trong phạm vi giá hiện tại, thường mô tả một môi trường ít biến động.

Tỷ lệ rủi ro bên bán đã giảm xuống mức thấp, cho thấy hầu hết các token được giao dịch trên chuỗi đều có giá rất gần với giá mua ban đầu của chúng. Điều này cho thấy sự bão hòa dần dần của hoạt động kiếm lời và thua lỗ trong phạm vi giá hiện tại.

Về mặt lịch sử, điều này cho thấy kỳ vọng về sự biến động gia tăng trong thời gian tới, tương tự như những gì đã thấy vào năm 2019.

đi xe đạp

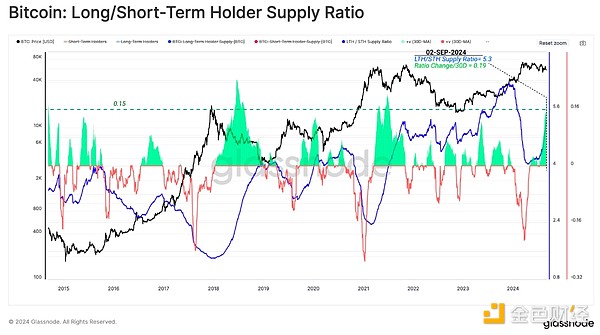

Trong một xu hướng giảm, sự kiên nhẫn và nắm giữ trở thành động lực chi phối thị trường. Một số lượng lớn token nắm giữ dài hạn đã được sử dụng để kiếm lợi nhuận ATH trong tháng 3, tạo ra tình trạng dư cung ròng.

Gần đây, LTH đã chậm lại tốc độ chốt lời, với nguồn cung được tích lũy trong đợt phục hồi ATH đã chuyển thành những người nắm giữ dài hạn. Tuy nhiên, các ví dụ lịch sử về việc nguồn cung LTH tăng như thế này cho thấy điều này thường xảy ra trong quá trình chuyển đổi sang thị trường giá xuống.

Cùng với những quan sát trên, chúng tôi lưu ý rằng tài sản do các nhà đầu tư có nhu cầu mới nắm giữ đã giảm trong những tháng gần đây khi token trưởng thành và chuyển sang sở hữu dài hạn.

Tỷ lệ tài sản do các nhà đầu tư mới nắm giữ không đạt đến giới hạn cao như các sự kiện phân phối ATH trước đó. Điều này có thể gợi ý rằng đỉnh năm 2024 phù hợp hơn với mức cao giữa chu kỳ của năm 2019 hơn là mức cao vĩ mô của năm 2017 và 2021.

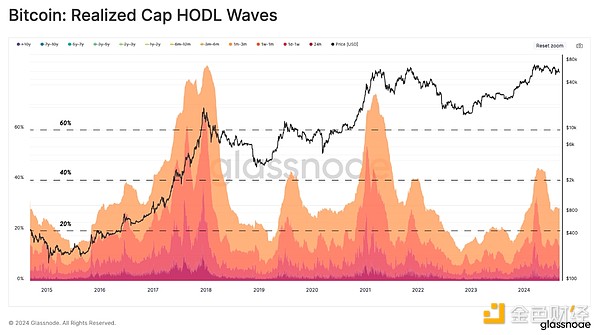

Để tóm tắt phân tích của mình, chúng tôi sẽ đề cập đến một khuôn khổ đơn giản hóa để suy nghĩ về chu kỳ thị trường Bitcoin lịch sử bằng cách sử dụng các mức giá chính trên chuỗi:

Thị trường gấu sâu: Giá thấp hơn giá thực tế. (màu đỏ)

Thị trường đầu cơ giá lên: Giá giao dịch giữa giá thực tế và giá trị trung bình thực của thị trường. (màu xanh da trời)

Thị trường tăng giá nhiệt tình: Giá giao dịch giữa ATH và giá trị trung bình thực sự của thị trường. (quả cam)

Thị trường tăng trưởng hưng phấn: Giá cao hơn mức ATH của các chu kỳ trước. (màu xanh lá)

Trong khuôn khổ này, hành động giá vẫn nằm trong cấu trúc thị trường tăng trưởng nhiệt tình, đây là một quan sát mang tính xây dựng. Tuy nhiên, trong trường hợp suy thoái cục bộ, mức giá 51.000 USD vẫn là lĩnh vực trọng tâm và phải được duy trì để được đánh giá cao hơn nữa.

Tóm tắt

Bitcoin hiện chỉ giảm 22% so với mức cao lịch sử, nhỏ hơn nhiều so với chu kỳ trước đó. Các nhà đầu tư BTC thông thường vẫn đang kiếm được lợi nhuận khổng lồ, làm nổi bật tính vững chắc của vị thế của họ.

Tuy nhiên, nhóm nắm giữ ngắn hạn tiếp tục chịu khoản lỗ chưa thực hiện cao hơn, cho thấy họ là nhóm rủi ro lớn và có thể là nguồn gây áp lực bên bán trong thời kỳ suy thoái.

Ngoài ra, hoạt động lãi và lỗ vẫn rất nhẹ, cho thấy phạm vi hiện tại của chúng tôi đã bão hòa, cũng như các chỉ số chính như tỷ lệ rủi ro bên bán, cho thấy rằng sự biến động có thể gia tăng trong thời gian tới.