Tác giả gốc: Nhà nghiên cứu Zeke của YBB Capital

Lời nói đầu

Đối với Web3, tôi nghĩ có ba thời điểm lịch sử quan trọng nhất: Bitcoin đi tiên phong trong chuỗi khối hệ thống phi tập trung, các hợp đồng thông minh của Ethereum mang lại trí tưởng tượng vượt ra ngoài thanh toán chuỗi khối và UNI đã phân cấp các đặc quyền tài chính cho chuỗi khối Lời kêu gọi rõ ràng về Thời đại hoàng kim của chuỗi. Từ V1 đến V4, từ UNI X đến UNI Chain, UNI cách câu trả lời cuối cùng cho Dex bao xa?

UNI V1: Mở đầu cho thời đại hoàng kim

Không phải là không có sàn giao dịch trên chuỗi trước UNI, nhưng sau UNI, sàn giao dịch trên chuỗi có thể được gọi là sàn giao dịch phi tập trung (Dex). Nhiều bài báo cho rằng sự thành công của UNI là nhờ sự đơn giản, bảo mật, quyền riêng tư, người sáng lập AMM, v.v. Trên thực tế, theo tôi, ngoài sự đơn giản, thành công của UNI ít liên quan đến các yếu tố khác. Khác với những gì hầu hết mọi người quen thuộc ngày nay, UNI không phải là sàn giao dịch trực tuyến đầu tiên áp dụng mô hình AMM. Đã có Bancor (dự án ICO gây quỹ lớn thứ hai trong lịch sử blockchain) trước UNI Exchanges áp dụng sổ đặt hàng. mô hình đã có từ lâu. UNI không phải là sàn giao dịch tiên phong cũng như sàn giao dịch on-chain duy nhất có thể đạt được quyền riêng tư và bảo mật. Tại sao UNI lại có thể là sàn giao dịch đến sau? Đầu tiên hãy nói về Bancor, dự án ra đời sớm hơn UNI. Dự án này từng là sàn giao dịch trực tuyến cấp cao nhất trong vòng tròn tiền tệ. EOS RAM và IBO (B đề cập đến giao thức Bancor) phổ biến trong những năm đầu đều sử dụng các thuật toán hoặc giao thức do Bancor cung cấp để phát hành tài sản. Nhà tạo lập thị trường sản phẩm không đổi nổi tiếng (CPMM) cũng được Bancor đi tiên phong. Về lý do tại sao Bancor sau này thua UNI, có nhiều ý kiến trong thông tin tôi xem xét. Một số cho rằng đó là vấn đề quy định của Hoa Kỳ, số khác cho rằng trải nghiệm người dùng không đơn giản như UNI và các vấn đề chuyên sâu hơn bao gồm các thuật toán so sánh. và cơ chế giao thức. Chúng tôi sẽ không đi sâu vào chi tiết về những vấn đề này ở đây vì theo hiểu biết của tôi, logic đằng sau khả năng bắt kịp của UNI rất đơn giản. Đây là dự án Dex đầu tiên đáp ứng định nghĩa về DeFi. Việc áp dụng mô hình AMM là cách duy nhất để dân chủ hóa các nhà tạo lập thị trường và phát hành tài sản trong thời kỳ đó. Mô hình sổ đặt hàng trực tuyến hoặc sàn giao dịch kết hợp giữa chuỗi và ngoài chuỗi sẽ không bao giờ cho phép người dùng niêm yết mã thông báo theo ý muốn. mặt khác, người dùng cũng không thể tham gia tạo lập thị trường hoặc cung cấp thanh khoản để kiếm lợi nhuận đã dẫn đến vấn đề chung là thiếu cặp giao dịch và khớp giao dịch chậm trong loại dự án này. Sự thất bại của Bancor, cũng sử dụng mô hình AMM, nằm ở tính cứng nhắc của tính thanh khoản và thực tế là việc phát hành mã thông báo cần có sự đồng ý của phía dự án Bancor và việc thanh toán phí niêm yết tiền tệ về cơ bản vẫn hoạt động xung quanh các quyết định mang lại lợi ích của. các thực thể tập trung và Đặc quyền không thực sự được trả lại cho người dùng.

Phiên bản đầu tiên của UNI thực sự không dễ sử dụng trong mắt tôi và giá ngắn hạn dao động rất lớn (một trong những vấn đề cố hữu của CPMM là giá ngắn hạn của mã thông báo có thể bị kẻ tấn công thao túng thông qua các giao dịch lớn tức thời). số lượng giao dịch), trượt giá do không thể trao đổi trực tiếp giữa ERC 20, chi phí gas cao, không có bảo vệ chống trượt, thiếu các tính năng nâng cao khác nhau, v.v. Mặc dù AMM đã giải quyết được vấn đề Dex thiếu thanh khoản và khớp giao dịch chậm theo mô hình sổ lệnh vào thời điểm đó, nhưng nó đã được định sẵn là không thể cạnh tranh với Cex. Không có nhiều người sử dụng phiên bản V1 sớm nhưng ý nghĩa của nó mang tính lịch sử. Đây là biểu hiện đầu tiên của quá trình dân chủ hóa tài chính ở Dex, một sàn giao dịch không có ngưỡng niêm yết tiền tệ và là một sàn giao dịch có tính thanh khoản đến từ công chúng. Chính vì sự tồn tại của UNI mà Meme Token có thể trở nên phổ biến như vậy ngày nay. Một số dự án không có nền tảng của đội ngũ hàng đầu cũng có thể tỏa sáng trên chuỗi. Nó từng chỉ là một phần đặc quyền của các tổ chức tài chính lớn, nhưng ngày nay nó cũng tồn tại trong đó. mọi người ở góc blockchain.

UNI V2: Mùa hè DeFi

Phiên bản UNI V2 ra đời vào tháng 5 năm 2020. So với “gã khổng lồ DeFi” ngày nay, TVL của UNI V1 lúc đó chưa đến 40 M. Những cải tiến của phiên bản V2 tập trung vào những thiếu sót chính của V1, chẳng hạn như thao túng giá ngắn hạn nêu trên và nhu cầu chuyển ETH để trao đổi token. Ngoài ra, cơ chế trao đổi flash cũng được giới thiệu để cải thiện tính thực tế tổng thể. Trong phiên bản này, điều đáng chú ý nhất là ý tưởng của UNI về giải quyết thao túng giá. UNI lần đầu tiên giới thiệu cơ chế xác định giá ở cuối khối, sử dụng giá của giao dịch cuối cùng của mỗi khối làm giá của khối. Điều đó có nghĩa là, kẻ tấn công phải hoàn thành giao dịch ở cuối khối trước đó và hoàn thành việc kinh doanh chênh lệch giá ở khối tiếp theo. Để đạt được hoạt động này, kẻ tấn công phải có khả năng hoàn thành việc khai thác ích kỷ (nghĩa là che giấu khối và không phát nó lên mạng) và khai thác hai khối liên tiếp, nếu không giá sẽ được điều chỉnh bởi các nhà kinh doanh chênh lệch giá khác, gần như là không thể thực hiện được trong hoạt động thực tế. Chi phí và độ khó của các cuộc tấn công đã tăng lên rất nhiều. Một điểm khác là sự ra đời của Giá trung bình có trọng số theo thời gian (TWAP). Cơ chế này không chỉ đơn giản lấy giá trung bình của một số khối cuối cùng mà còn thực hiện tính trung bình có trọng số dựa trên thời lượng của mỗi giá. Hãy để tôi thực hiện một phép tương tự ở đây, giả sử rằng giá của một cặp token nhất định trong ba khối vừa qua là:

Khối 1: giá 10, thời lượng 15 giây

Khối 2: giá 12, thời lượng 17 giây

Khối 3: giá 11, thời lượng 16 giây

Khi đó giá trị ở cuối khối 3 là: 10 * 15 + 12 * 17 + 11 * 16 = 488. Nếu bạn muốn tính TWAP của ba khối này thì nó là 488 / ( 15 + 17 + 16) ≈ 11.11. Thông qua mức trung bình có trọng số này, biến động giá ngắn hạn ít ảnh hưởng đến TWAP cuối cùng. Kẻ tấn công cần tiếp tục thao túng giá trong thời gian dài để ảnh hưởng đến TWAP, khiến cuộc tấn công trở nên tốn kém và khó khăn hơn.

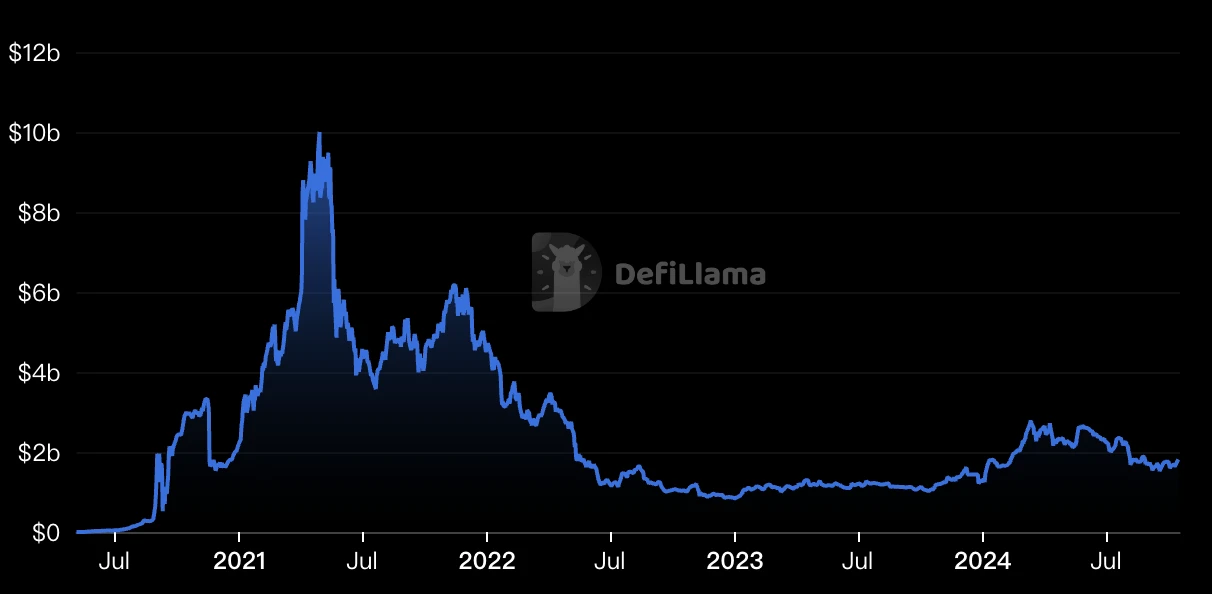

Ý tưởng này cũng có thể được coi là một cách hiệu quả để chống lại MEV trong giai đoạn đầu. Ngoài ra, nó còn giúp AMM trở nên an toàn và đáng tin cậy hơn khi dần trở thành lựa chọn chủ đạo cho Dex trên chuỗi. Sau khi nói về những cải tiến bên trong, hãy nói về những lý do bên ngoài. Sự nổi lên của UNI trong giai đoạn này thực ra cũng có phần may mắn. Một sự kiện quan trọng đã xảy ra vào tháng 6 năm 2020, chính thức mở ra kỷ nguyên vàng của blockchain mà sau này chúng ta thường gọi là DeFi Summer. Nguyên nhân của sự cố này là do nền tảng cho vay Composite Finance bắt đầu thưởng token Comp cho người vay và người cho vay, đồng thời các dự án khác cũng làm theo, do đó mang lại cơ hội đầu tư chồng chất được gọi là canh tác năng suất hoặc khai thác thanh khoản (điểm hôm nay, trên thực tế, nó là một phiên bản lừa đảo của khai thác thanh khoản). Là một Dex có ngưỡng niêm yết tiền tệ rất thấp và khả năng chủ động bổ sung thanh khoản, UNI đương nhiên là lựa chọn đầu tiên để tổ chức nhiều dự án bắt chước khác nhau để khai thác. Tình huống khi “thợ đào vàng” vượt ngưỡng giống như cơn sốt vàng ở California. vào giữa thế kỷ 19, thật điên rồ. Sự gia tăng thanh khoản đã cho phép UNI đảm bảo vị trí hàng đầu trong DeFi (TVL đỉnh cao của UNI v2 đã vượt quá 10 tỷ USD vào ngày 29 tháng 4 năm 21). Tại thời điểm này, DeFi đã trở nên nổi tiếng và blockchain đã bắt đầu đi vào xu hướng phổ biến.

UNI v3: Bắt đầu chặng đường dài đấu với Cex

UNI đã là câu trả lời tiêu chuẩn cho Dex loại AMM kể từ phiên bản V2. Có thể nói, kiến trúc cốt lõi của 99% dự án tương tự thời đó gần giống với UNI. Lúc này, kẻ thù trong lòng UNI có thể không còn là Dex nữa mà là Cex. So với hiệu quả của các sàn giao dịch tập trung, một vấn đề lớn với AMM là tỷ lệ sử dụng vốn thấp đối với người dùng thông thường, việc cung cấp thanh khoản cho các cặp giao dịch tiền tệ không ổn định có nguy cơ thua lỗ nhất thời rất lớn, chẳng hạn như trong thế kỷ 20. đầu mùa hè DeFi năm 2021, thông thường tiền gốc sẽ trở về 0 để có được thu nhập từ khai thác thanh khoản. Nếu bạn muốn tiếp tục kiếm lợi nhuận bằng LP, lựa chọn tốt nhất là các cặp giao dịch tiền tệ ổn định tự nhiên, chẳng hạn như DAI-U, v.v., dẫn đến một phần đáng kể số tiền trong TVL không có nhiều tác dụng thực tế. Mặt khác, tính thanh khoản của V2 bao phủ đồng đều tất cả các phạm vi giá từ 0 đến ∞. Ngay cả khi một số phạm vi giá chưa bao giờ xảy ra thì tính thanh khoản cũng bao trùm chúng. Đây là biểu hiện của việc sử dụng vốn thấp ở V2.

Để giải quyết vấn đề này, UNI đã giới thiệu Thanh khoản tập trung trong phiên bản V3. Không giống như V2 nơi tính thanh khoản được phân bổ đều trên toàn bộ phạm vi giá, V3 cho phép LP tập trung tiền của họ trong một phạm vi giá cụ thể mà họ lựa chọn. Quỹ LP chỉ được sử dụng trong một phạm vi giá chứ không phải trải rộng trên toàn bộ đường cong giá. Điều này cho phép LP cung cấp cùng độ sâu thanh khoản với ít vốn hơn hoặc độ sâu thanh khoản cao hơn với cùng một số vốn. Cách tiếp cận này đặc biệt có lợi cho các cặp giao dịch stablecoin giao dịch trong phạm vi hẹp.

Nhưng xét trong hoàn cảnh cụ thể thì kết quả của V3 lại không được như tưởng tượng. Thực tế là hầu hết mọi người sẽ chọn cung cấp thanh khoản trong phạm vi biến động giá dự kiến. Điều này có nghĩa là những khu vực có năng suất cao này sẽ tràn ngập vốn, trong khi những khu vực khác vẫn thiếu thanh khoản. Mặc dù hiệu quả sử dụng vốn của một LP duy nhất đã được cải thiện, nhưng việc phân bổ nguồn vốn tổng thể vẫn không đồng đều và sẽ không cải thiện đáng kể vấn đề hiệu quả sử dụng vốn thấp ở V2. hộp giá do Trader joe đề xuất trong cùng thời kỳ. Stablecoin không tốt cho việc tối ưu hóa giao dịch như Curve. Và với sự ra đời của Lớp 2, Dex dựa trên mô hình sổ đặt hàng có khả năng sẽ chiếm vị trí cao một lần nữa vào thời điểm này, UNI vẫn chưa thực hiện được ước mơ chinh phục Cex mà đã rơi vào cảnh bối rối. “khủng hoảng tuổi trung niên”.

UNI V4: Giải thích Wan Gou

UNI v4 là bản cập nhật lớn được thực hiện hai năm sau V3. Điều này đã được phân tích chi tiết hơn trong các báo cáo nghiên cứu trước đây của chúng tôi, vì vậy tôi sẽ chỉ trình bày ngắn gọn ở đây. So với phiên bản V3 hai năm trước, cốt lõi của V4 nằm ở việc theo đuổi sự tùy biến và hiệu quả. Phiên bản V3 cần đưa ra cơ chế thanh khoản tập trung để nâng cao hiệu quả sử dụng vốn, nhưng các vị thế giao dịch yêu cầu LP phải chọn giá chính xác. phạm vi. Có những hạn chế nhất định và rất dễ phải đối mặt với vấn đề thiếu thanh khoản trong điều kiện thị trường khắc nghiệt. So với giao thức Curve và Trader Joe đã đề cập ở trên, chúng cung cấp các tùy chọn tốt hơn.

Ưu điểm cập nhật của phiên bản V4 là nó có thể đạt được sự cân bằng tốt nhất giữa khả năng tùy chỉnh và hiệu quả, nhằm đạt được độ chính xác và khả năng sử dụng vốn vượt xa cả hai. Cơ chế Hooks (cũng là hợp đồng thông minh) quan trọng nhất mang lại cho nhà phát triển sự linh hoạt chưa từng có, cho phép nhà phát triển chèn logic tùy chỉnh vào các điểm chính trong vòng đời của nhóm thanh khoản (chẳng hạn như trước/sau giao dịch, gửi/rút LP). Điều này cho phép các nhà phát triển tạo ra các nhóm thanh khoản có tính tùy chỉnh cao, chẳng hạn như hỗ trợ các nhà tạo lập thị trường trung bình theo thời gian (TWAMM), phí linh hoạt, lệnh giá trên chuỗi và tương tác với các giao thức cho vay.

Mặt khác, V4 áp dụng cấu trúc đơn lẻ của Singleton để thay thế cấu trúc Factory-Pool mà V1 đã sử dụng cho đến nay. Nó tập trung tất cả các nhóm thanh khoản vào một hợp đồng thông minh để các nhà phát triển có thể xây dựng thêm nhiều viên gạch Lego của riêng họ. Điều này giúp giảm đáng kể chi phí Gas khi tạo nhóm thanh khoản và giao dịch giữa các nhóm (giảm tới 99%) và giới thiệu hệ thống Kế toán Flash để tối ưu hóa hơn nữa hiệu quả Gas. Là một bản cập nhật vào cuối thị trường gấu kéo dài 23 năm, UNI v4 đã khôi phục đáng kể vị thế đang dần gặp bất lợi trong cuộc cạnh tranh AMM. Nhưng mức độ tùy biến cao của V4 cũng mang lại một số vấn đề. Ví dụ, các nhà phát triển cần có năng lực kỹ thuật mạnh hơn để tận dụng tối đa cơ chế Hooks và họ cần thiết kế cẩn thận để tránh các lỗ hổng bảo mật. Ngoài ra, các nhóm thanh khoản được tùy chỉnh cao cũng có thể dẫn đến sự phân mảnh thị trường và làm giảm tính thanh khoản tổng thể. Nhìn chung, V4 thể hiện một hướng quan trọng trong việc phát triển các giao thức DeFi - dịch vụ tạo lập thị trường tự động hiệu quả và tùy biến cao.

Chuỗi UNI: Hướng tới hiệu quả nhất

UNI Chain là một bản cập nhật lớn được công bố gần đây và nó cũng tượng trưng cho hướng đi tương lai của Dex có thể là trở thành một chuỗi công khai (nhưng điều khiến tôi bối rối là UNI Chain không phải là một chuỗi ứng dụng). Chuỗi UNI được xây dựng trên OP Stack của Optimism. Mục tiêu cốt lõi của chuỗi là cải thiện tốc độ giao dịch và tính bảo mật thông qua các cơ chế đổi mới và cuối cùng là nắm bắt được giá trị của chính giao thức để thưởng cho những người nắm giữ mã thông báo UNI. Sự đổi mới cốt lõi của nó được phản ánh ở ba khía cạnh:

Xây dựng khối có thể xác minh: Sử dụng công nghệ Rollup-Boost hợp tác với Flashbots, kết hợp với cơ chế Môi trường thực thi tin cậy (TEE) và Flashblocks, để đạt được việc xây dựng khối nhanh chóng, an toàn và có thể xác minh, giảm rủi ro MEV, tăng tốc độ giao dịch và cung cấp khả năng bảo vệ khôi phục;

Mạng xác minh UNIchain (UVN): Khuyến khích người xác minh tham gia xác minh khối thông qua cam kết mã thông báo UNI, giải quyết rủi ro tập trung vào một trình xác minh duy nhất và cải thiện bảo mật mạng;

Mô hình tương tác theo mục đích (ERC-7683): Đơn giản hóa trải nghiệm người dùng, tự động chọn đường dẫn giao dịch xuyên chuỗi tối ưu, giải quyết vấn đề phân mảnh thanh khoản và độ phức tạp của tương tác giữa các chuỗi, đồng thời tương thích với OP Stack và non- Chuỗi ngăn xếp OP;

Nói một cách đơn giản, nó có khả năng chống MEV, bộ phân loại phi tập trung và trải nghiệm người dùng tập trung vào mục đích. UNI trở thành thành viên của siêu chuỗi chắc chắn sẽ khiến liên minh OP mạnh mẽ trở lại. Tuy nhiên, đây là tin xấu đối với Ethereum trong ngắn hạn. Giao thức cốt lõi (Uni chiếm 50% phí giao dịch của Ethereum) Sự sai lệch một lần nữa sẽ gây thêm sự xúc phạm. gây tổn hại cho Ethereum bị phân mảnh. Nhưng về lâu dài, đây có thể là cơ hội quan trọng để xác minh mô hình cho thuê Ethereum.

Phần kết luận

Hiện tại, khi hiệu suất của cơ sở hạ tầng vượt quá hiệu suất của các ứng dụng DeFi, ngày càng nhiều Dex bắt đầu chuyển sang mô hình sổ đặt hàng. AMM dù đơn giản đến đâu cũng chỉ là mô hình sổ lệnh chỉ yêu cầu hiệu năng, tỷ lệ sử dụng vốn của AMM sẽ không bao giờ cao hơn sổ lệnh. Vậy liệu AMM có biến mất trong tương lai không? Một số người cho rằng AMM chỉ là sản phẩm của một thời đại đặc biệt, nhưng tôi nghĩ AMM đã trở thành vật tổ của Web3. Chừng nào Meme còn tồn tại thì AMM sẽ tồn tại chừng nào nhu cầu từ dưới lên còn tồn tại. Một ngày nào đó trong tương lai, chúng ta có thể thấy UNI bị vượt mặt, thậm chí UNI tung ra sổ đặt hàng, nhưng tôi tin vật tổ này sẽ tồn tại mãi mãi.

Mặt khác, UNI ngày nay cũng đã bắt đầu trở nên tập trung hơn. Nó đã bị a16z phủ quyết về mặt quản trị. Nó tính phí ở mặt trước mà không thông báo cho cộng đồng. Một điều chúng ta phải thừa nhận là phương pháp phát triển của Web3 đang đi chệch khỏi bản chất con người và thực tế. Chúng ta muốn cùng tồn tại với những gã khổng lồ đang phát triển đột ngột này như thế nào? Đây là điều mà tất cả chúng ta phải suy nghĩ.

Tài liệu tham khảo:

2. Kiểm tra lại thuật toán Bancor và tại sao cw là thiết kế không hợp lệ

5. YBB Capital: Chia tay Fork Swap, UNIswap V4 đang bước vào kỷ nguyên Sự lãng mạn của vạn câu móc?