Tác giả gốc: Arthur Hayes

Biên soạn gốc: Deep Chao TechFlow

(Mọi ý kiến trình bày trong bài viết này chỉ là ý kiến cá nhân của tác giả và không được dùng làm cơ sở cho các quyết định đầu tư cũng như không được coi là khuyến nghị cho các giao dịch đầu tư.)

Bạn nghĩ giá Bitcoin sẽ như thế nào vào ngày 31 tháng 12 năm 2024? Trên 100.000 USD hay dưới 100.000 USD?

Có một câu nói nổi tiếng của Trung Quốc: “Mèo đen hay mèo trắng không quan trọng, miễn là bắt được chuột là mèo tốt”.

Tôi gọi các chính sách mới được bầu của Tổng thống Trump là “chủ nghĩa tư bản Mỹ đặc sắc Trung Quốc”.

Giới tinh hoa cai trị Pax Americana không quan tâm hệ thống kinh tế là chủ nghĩa tư bản, chủ nghĩa xã hội hay chủ nghĩa phát xít; họ chỉ quan tâm đến việc thực hiện các chính sách giúp duy trì quyền lực của mình. Hoa Kỳ đã ngừng hoàn toàn là tư bản chủ nghĩa ngay từ đầu thế kỷ 19. Chủ nghĩa tư bản có nghĩa là khi người giàu đưa ra những quyết định sai lầm, họ sẽ mất tiền. Điều này đã bị cấm ngay từ năm 1913 khi Hệ thống Dự trữ Liên bang được thành lập. Khi những lợi ích của quá trình tư nhân hóa và những tổn thất của quá trình xã hội hóa tác động đến đất nước, tạo ra sự phân chia giai cấp cực độ giữa nhiều người “xấu tính” hoặc “thấp kém” sống trong đất liền và tầng lớp tinh hoa ven biển có tư tưởng cao, được kính trọng, Tổng thống Roosevelt không được sửa đường lối và phát những mảnh vụn cho người nghèo thông qua chính sách Thỏa thuận mới của mình. Khi đó, cũng như hiện nay, việc mở rộng cứu trợ của chính phủ cho những người tụt hậu không phải là một chính sách phổ biến trong số những người được gọi là tư bản giàu có.

Sự chuyển đổi từ chủ nghĩa xã hội cực đoan (mức thuế suất cận biên cao nhất được tăng lên 94% đối với thu nhập trên 200.000 đô la vào năm 1944) sang chủ nghĩa xã hội doanh nghiệp không hạn chế bắt đầu trong những năm Reagan vào những năm 1980. Các ngân hàng trung ương sau đó bơm tiền vào ngành dịch vụ tài chính bằng cách in tiền với hy vọng của cải sẽ chảy từ trên xuống dưới, và chính sách kinh tế tân tự do này tiếp tục kéo dài đến đại dịch COVID 2020. Tổng thống Trump đã vận dụng nội tâm Roosevelt của mình để ứng phó với cuộc khủng hoảng; lần đầu tiên kể từ Thỏa thuận Mới, ông đã gửi trực tiếp số tiền lớn nhất đến toàn thể người dân. Hoa Kỳ đã in 40% đô la thế giới từ năm 2020 đến năm 2021. Trump đã khởi động việc phân phối kiểm tra kích thích và Tổng thống Biden đã tiếp tục chính sách phổ biến này trong suốt nhiệm kỳ của mình. Khi đánh giá tác động lên bảng cân đối kế toán của chính phủ, có điều gì đó gây tò mò xuất hiện trong khoảng thời gian từ năm 2008 đến năm 2020 và từ năm 2020 đến năm 2022.

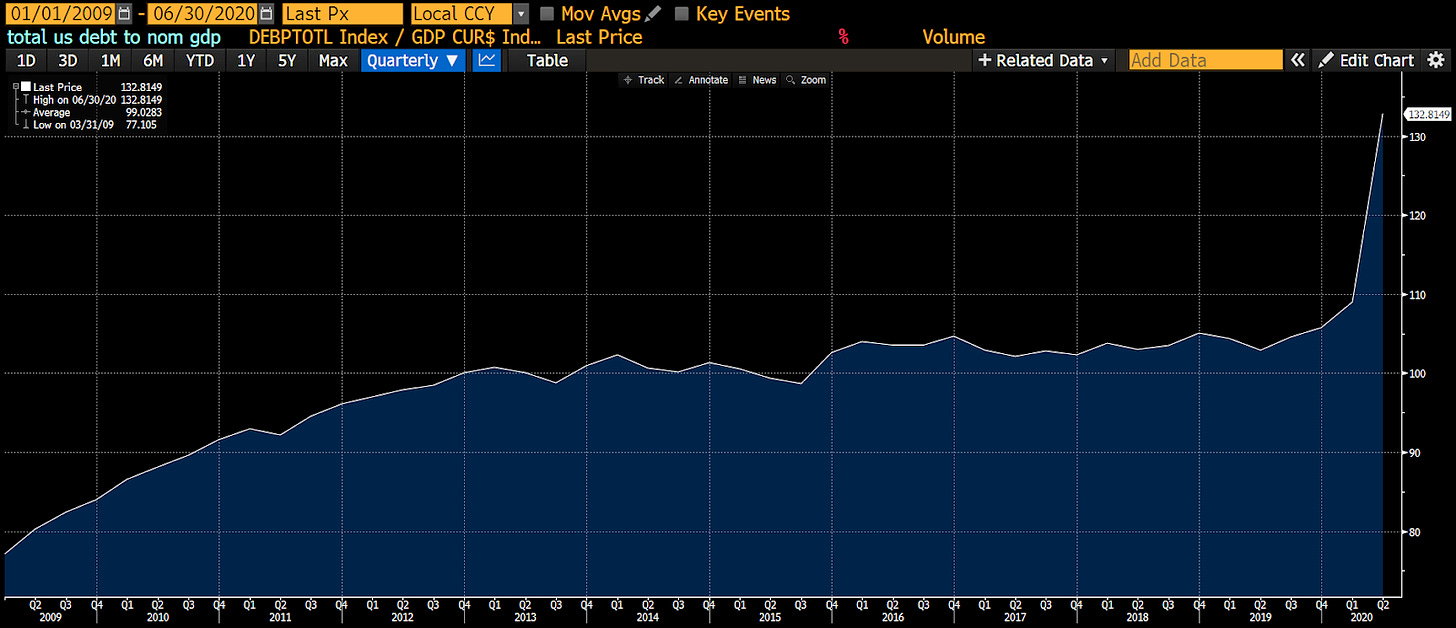

Giai đoạn từ năm 2009 đến quý 2 năm 2020 là thời kỳ đỉnh cao của cái gọi là “kinh tế nhỏ giọt”. Tăng trưởng kinh tế trong giai đoạn này chủ yếu dựa vào chính sách in tiền của ngân hàng trung ương, thường được gọi là nới lỏng định lượng (QE). Như bạn có thể thấy, nền kinh tế (GDP danh nghĩa) đang tăng trưởng chậm hơn mức nợ quốc gia đang tích lũy. Nói cách khác, người giàu sử dụng số tiền họ nhận được từ chính phủ để mua tài sản. Những giao dịch như vậy không tạo ra hoạt động kinh tế đáng kể. Do đó, việc cung cấp hàng nghìn tỷ đô la thông qua nợ cho những người nắm giữ tài sản tài chính giàu có chỉ làm tăng tỷ lệ nợ trên GDP danh nghĩa.

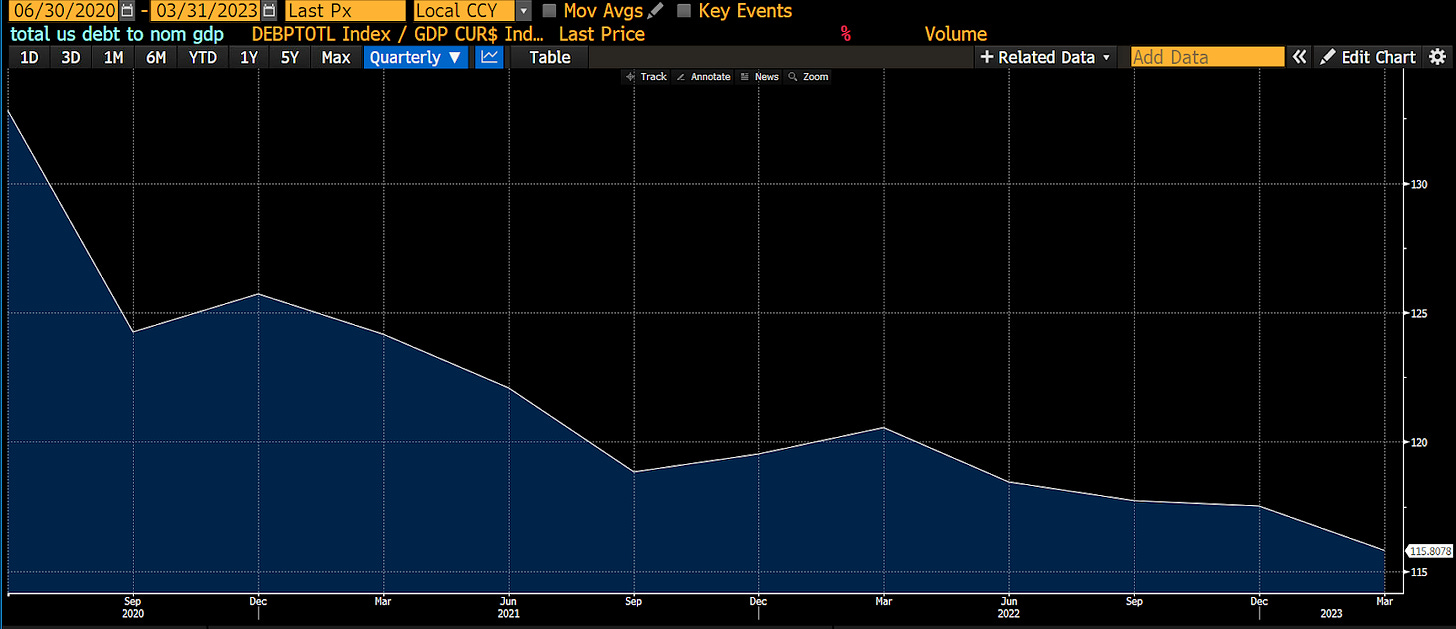

Từ quý 2 năm 2020 đến quý 1 năm 2023, Tổng thống Trump và Biden có những cách tiếp cận khác nhau. Kho bạc của họ phát hành khoản nợ được Fed mua thông qua Nới lỏng định lượng (QE), nhưng lần này thay vì đến tay những người giàu có, họ gửi séc trực tiếp đến mọi người dân. Người nghèo đã nhận được tiền mặt trong tài khoản ngân hàng của họ. Rõ ràng, Giám đốc điều hành JPMorgan, Jamie Dimon kiếm được rất nhiều tiền từ phí chuyển khoản của chính phủ... Anh ấy được gọi là Li Ka-shing của Mỹ, bạn không thể tránh khỏi việc trả tiền cho anh ấy. Người nghèo nghèo vì họ tiêu hết tiền để mua hàng hóa và dịch vụ, và trong thời kỳ này, họ đã làm như vậy. Nền kinh tế tăng trưởng nhanh chóng khi vận tốc của tiền tăng lên đáng kể. Nghĩa là, 1 USD nợ tạo ra nhiều hơn 1 USD hoạt động kinh tế. Kết quả là tỷ lệ nợ trên GDP danh nghĩa của Mỹ giảm xuống một cách kỳ diệu.

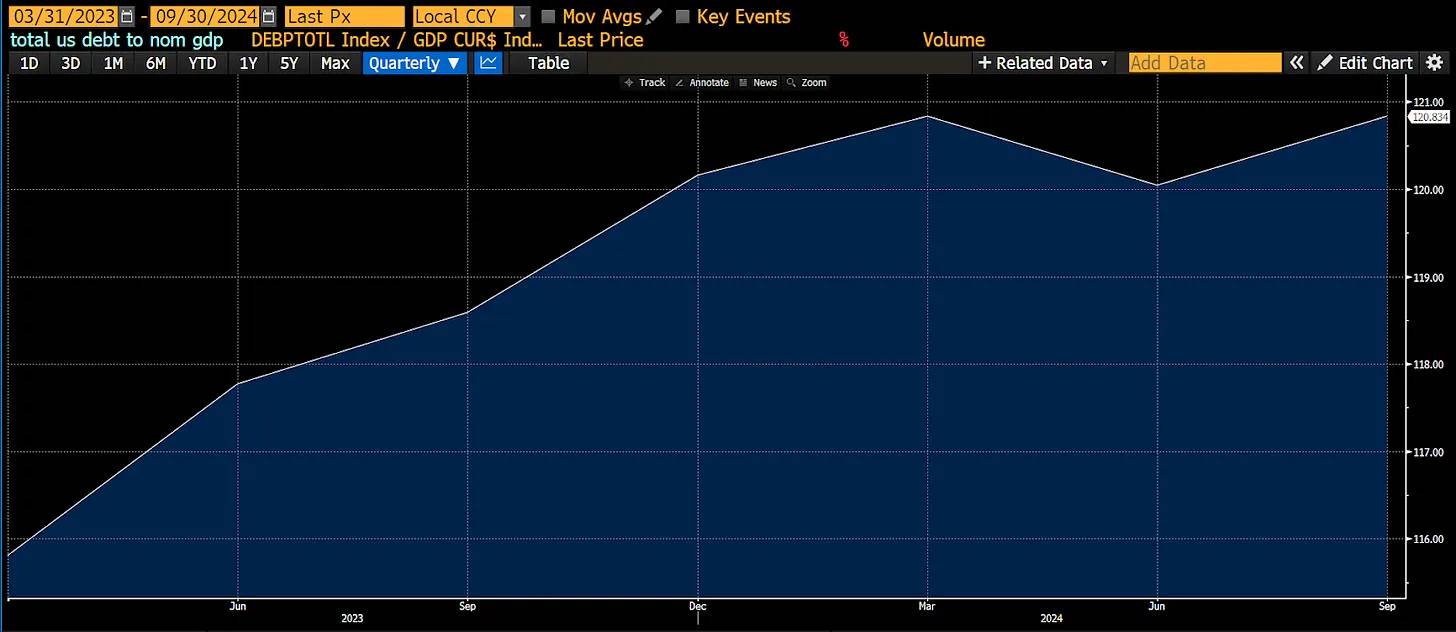

Tuy nhiên, lạm phát gia tăng do nguồn cung hàng hóa và dịch vụ không theo kịp sự gia tăng sức mua mà người dân có được thông qua nợ chính phủ. Những người giàu nắm giữ trái phiếu chính phủ phẫn nộ với những chính sách dân túy này. Những người giàu này đã trải qua tổng lợi nhuận tồi tệ nhất kể từ năm 1812. Để chống trả, họ đã cử Chủ tịch Cục Dự trữ Liên bang Jay Powell, người bắt đầu tăng lãi suất vào đầu năm 2022 để kiểm soát lạm phát, và người dân bình thường đã hy vọng vào một đợt kiểm tra kích thích khác, nhưng chính sách như vậy đã bị cấm. Bộ trưởng Tài chính Hoa Kỳ Yellen đã vào cuộc để bù đắp tác động của việc thắt chặt chính sách tiền tệ của Cục Dự trữ Liên bang. Cô đã cạn kiệt cơ sở mua lại đảo ngược (RRP) của Fed bằng cách chuyển việc phát hành nợ từ trái phiếu dài hạn sang trái phiếu ngắn hạn. Điều này đã bơm gần 2,5 nghìn tỷ USD kích thích tài chính vào thị trường, chủ yếu mang lại lợi ích cho những người giàu có nắm giữ tài sản tài chính; kết quả là thị trường tài sản bùng nổ. Tương tự như sau năm 2008, sự cứu trợ của chính phủ dành cho những người giàu này không dẫn đến hoạt động kinh tế thực sự và tỷ lệ nợ trên GDP danh nghĩa của Mỹ bắt đầu tăng trở lại.

Nội các sắp tới của Trump có học được bài học nào từ lịch sử kinh tế gần đây của Hoa Kỳ không? Tôi tin như vậy.

Scott Bassett, người được nhiều người coi là lựa chọn của Trump để kế nhiệm Yellen làm Bộ trưởng Tài chính Hoa Kỳ, đã có nhiều bài phát biểu về cách ông sẽ sửa chữa nước Mỹ. Các bài phát biểu và bài viết của ông trình bày chi tiết cách thực hiện kế hoạch “Nước Mỹ trên hết” của Trump, tương tự như chiến lược phát triển của Trung Quốc bắt đầu dưới thời Đặng Tiểu Bình vào những năm 1980 và tiếp tục cho đến ngày nay. Kế hoạch này nhằm mục đích thúc đẩy tăng trưởng GDP danh nghĩa bằng cách thúc đẩy việc đưa các ngành công nghiệp chủ chốt về nước như đóng tàu, nhà máy bán dẫn, sản xuất ô tô, v.v. thông qua các khoản tín dụng thuế và trợ cấp do chính phủ cung cấp. Các công ty đủ điều kiện sẽ có thể nhận được các khoản vay ngân hàng lãi suất thấp. Các ngân hàng một lần nữa sẽ tích cực cho vay đối với những công ty đang thực sự hoạt động này vì lợi nhuận của họ được chính phủ Hoa Kỳ đảm bảo. Khi các công ty mở rộng hoạt động tại Hoa Kỳ, họ cần thuê công nhân Mỹ. Việc làm được trả lương cao hơn cho người Mỹ trung bình đồng nghĩa với việc chi tiêu tiêu dùng tăng lên. Những tác động này sẽ càng rõ rệt hơn nếu Trump hạn chế nhập cư từ một số quốc gia. Những biện pháp này kích thích hoạt động kinh tế và chính phủ tạo ra doanh thu thông qua lợi nhuận doanh nghiệp và thuế thu nhập cá nhân. Để hỗ trợ các chương trình này, thâm hụt của chính phủ cần duy trì ở mức cao và Kho bạc phải huy động vốn bằng cách bán trái phiếu cho các ngân hàng. Với việc Fed hoặc các nhà lập pháp tạm dừng tỷ lệ đòn bẩy bổ sung, các ngân hàng giờ đây có thể tận dụng lại bảng cân đối kế toán của mình. Người chiến thắng là những người lao động bình thường, các công ty sản xuất hàng hóa và dịch vụ “đủ tiêu chuẩn” và chính phủ Hoa Kỳ, nơi có tỷ lệ nợ trên GDP danh nghĩa giảm. Chính sách này giống như một sự nới lỏng định lượng siêu lớn cho người nghèo.

Âm thanh tuyệt vời. Ai có thể phản đối một kỷ nguyên thịnh vượng như vậy của nước Mỹ?

Người thua cuộc là những người nắm giữ trái phiếu dài hạn hoặc tiền gửi tiết kiệm, vì lợi suất của các công cụ này sẽ bị cố tình hạ thấp xuống dưới tốc độ tăng trưởng danh nghĩa của nền kinh tế Hoa Kỳ. Nếu lương của bạn không theo kịp lạm phát cao hơn, bạn cũng sẽ bị ảnh hưởng. Điều đáng chú ý là tư cách thành viên công đoàn một lần nữa lại trở thành mốt. 4 và 40 trở thành khẩu hiệu mới, tăng lương cho người lao động 40% trong 4 năm tới, hoặc 10% một năm, để thúc đẩy họ tiếp tục làm việc.

Đối với những độc giả cho rằng mình giàu có, đừng lo lắng. Đây là hướng dẫn đầu tư. Đây không phải là lời khuyên tài chính; tôi chỉ chia sẻ những gì tôi làm trong danh mục đầu tư cá nhân của mình. Bất cứ khi nào một dự luật phân bổ tiền cho các ngành cụ thể được thông qua, hãy đọc kỹ nó và sau đó đầu tư vào cổ phiếu trong các ngành đó. Thay vì bỏ tiền vào trái phiếu định danh hoặc tiền gửi ngân hàng, hãy mua vàng (như một hàng rào chống lại áp bức tài chính cho thế hệ bùng nổ dân số) hoặc Bitcoin (như một hàng rào chống lại áp bức tài chính cho thế hệ Millennial).

Rõ ràng, danh mục đầu tư của tôi ưu tiên Bitcoin, các loại tiền điện tử khác và cổ phiếu của các công ty liên quan đến tiền điện tử, tiếp theo là vàng được giữ trong kho và cuối cùng là cổ phiếu. Tôi giữ một lượng tiền mặt nhỏ trong quỹ thị trường tiền tệ để thanh toán các hóa đơn Ame x của mình.

Trong phần còn lại của bài viết này, tôi sẽ giải thích việc nới lỏng định lượng đối với cả người giàu và người nghèo ảnh hưởng như thế nào đến tăng trưởng kinh tế và cung tiền. Tiếp theo, tôi dự đoán việc miễn trừ các ngân hàng khỏi Tỷ lệ đòn bẩy bổ sung (SLR) một lần nữa có thể giúp người nghèo có thể thực hiện QE không giới hạn. Trong phần cuối cùng, tôi sẽ đưa ra một chỉ số mới theo dõi nguồn cung tín dụng ngân hàng ở Hoa Kỳ và cho thấy Bitcoin vượt trội hơn tất cả các tài sản khác như thế nào sau khi điều chỉnh nguồn cung tín dụng ngân hàng.

cung tiền

Tôi thực sự ngưỡng mộ chất lượng cao của bộ truyện Ex Uno Plures của Zoltan Pozar. Trong kỳ nghỉ cuối tuần dài gần đây ở Maldives, tôi đã đọc tất cả các tác phẩm của anh ấy trong khi thưởng thức lướt sóng, tập yoga Iyengar và mát-xa thư giãn. Tác phẩm của ông sẽ xuất hiện thường xuyên trong suốt phần còn lại của bài viết này.

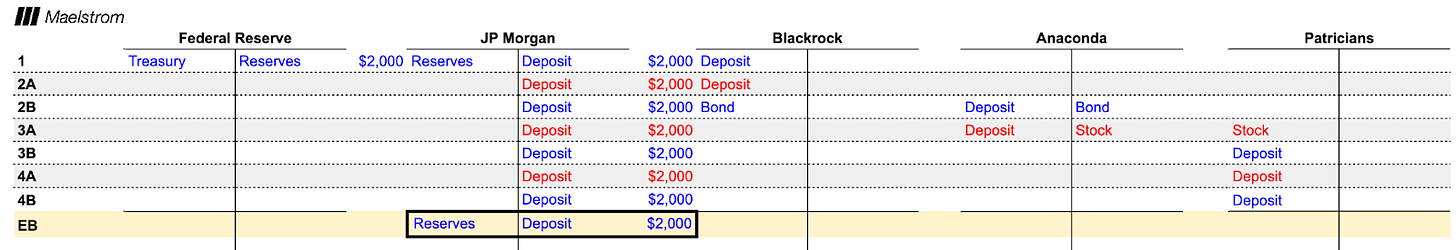

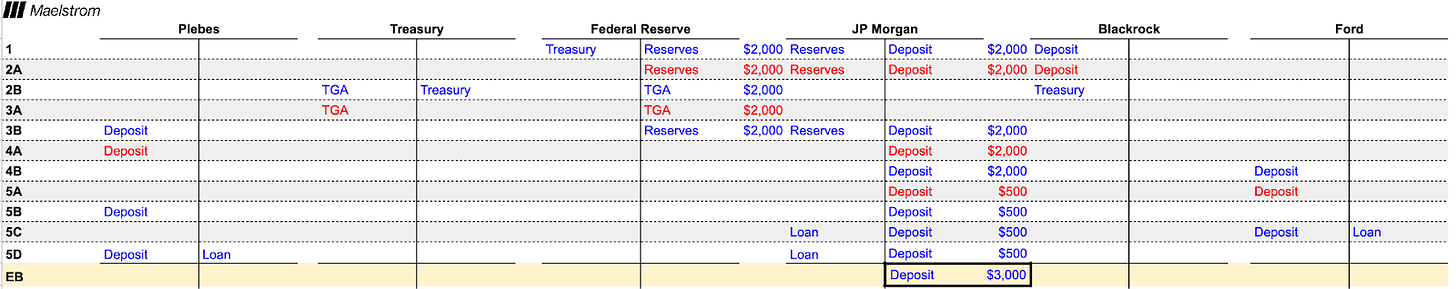

Tiếp theo, tôi trình bày một loạt các tài khoản kế toán giả định. Bên trái chữ T là tài sản và bên phải là nợ phải trả. Các mục màu xanh thể hiện sự gia tăng về giá trị, các mục màu đỏ thể hiện sự giảm giá trị.

Ví dụ đầu tiên tập trung vào việc Fed mua trái phiếu thông qua nới lỏng định lượng ảnh hưởng như thế nào đến cung tiền và tăng trưởng kinh tế. Tất nhiên, ví dụ này và những ví dụ tiếp theo sẽ có chút hài hước để khiến nó trở nên thú vị và hấp dẫn hơn.

Hãy tưởng tượng bạn là Powell vào tháng 3 năm 2023 trong cuộc khủng hoảng ngân hàng khu vực Hoa Kỳ. Để giải tỏa áp lực, Powell đến Câu lạc bộ quần vợt và quần vợt ở 370 Park Avenue ở thành phố New York để chơi quần vợt với một người bạn cũ trị giá hàng trăm triệu. Bạn bè của Powell rất lo lắng.

Người bạn này, chúng ta sẽ gọi là Kevin, là một chuyên gia tài chính kỳ cựu, và anh ấy nói, Jay, có lẽ tôi phải bán căn nhà của mình ở Hamptons. Tất cả tiền của tôi đều ở Ngân hàng Signature, và dường như số dư của tôi đã vượt quá số dư của liên bang. Đã vượt quá giới hạn bảo hiểm tiền gửi rồi. Bạn phải giúp tôi nhé, bạn biết đấy, thỏ phải ở một ngày trong thành phố khó khăn như thế nào.

Jay trả lời: Đừng lo lắng, tôi sẽ tìm ra cách. Tôi sẽ thực hiện nới lỏng định lượng trị giá 2 nghìn tỷ đô la. Điều đó sẽ được công bố vào tối Chủ nhật. Bạn biết Fed luôn hỗ trợ bạn. Nếu không có sự đóng góp của bạn, ai biết được Nước Mỹ sẽ làm gì Nó sẽ như thế nào? Hãy tưởng tượng nếu Trump trở lại nắm quyền vì Biden phải giải quyết cuộc khủng hoảng tài chính. Tôi nhớ Trump đã cướp bạn gái của tôi vào đầu những năm 80. Điều đó thật tức giận.

Cục Dự trữ Liên bang đã tạo ra Chương trình Tài trợ có Kỳ hạn Ngân hàng, khác với chương trình nới lỏng định lượng hoàn toàn, để giải quyết các cuộc khủng hoảng ngân hàng. Nhưng xin vui lòng cho phép tôi có được một chút nghệ thuật ở đây. Bây giờ, hãy xem QE trị giá 2 nghìn tỷ USD ảnh hưởng đến nguồn cung tiền như thế nào. Tất cả các con số sẽ tính bằng tỷ đô la.

Fed đã mua Kho bạc trị giá 200 tỷ USD từ Blackrock và thanh toán từ kho dự trữ. JP Morgan đóng vai trò trung gian trong giao dịch với tư cách là ngân hàng. JP Morgan đảm bảo 200 tỷ USD dự trữ và ghi có cho Blackrock 200 tỷ USD tiền gửi. Chính sách nới lỏng định lượng của Fed cho phép các ngân hàng tạo ra tiền gửi, cuối cùng trở thành tiền.

Blackrock, công ty đã mất trái phiếu kho bạc, cần tái đầu tư số tiền này vào các tài sản chịu lãi khác. Giám đốc điều hành Blackrock, Larry Fink thường chỉ làm việc với những người đứng đầu ngành nhưng tại thời điểm này, ông lại quan tâm đến lĩnh vực công nghệ. Một ứng dụng mạng xã hội mới có tên Anaconda đang xây dựng một cộng đồng người dùng để chia sẻ những bức ảnh do người dùng tải lên. Anaconda đang trong giai đoạn tăng trưởng và Blackrock rất vui khi mua trái phiếu trị giá 200 tỷ USD của họ.

Anaconda đã trở thành một người chơi quan trọng trên thị trường vốn Hoa Kỳ. Họ đã thành công trong việc thu hút người dùng nam từ 18 đến 45 tuổi và khiến họ nghiện ứng dụng này. Khi những người dùng này dành ít thời gian hơn cho việc đọc và thay vào đó dành thời gian duyệt ứng dụng, năng suất của họ sẽ giảm đáng kể. Anaconda tài trợ cho việc mua lại cổ phiếu bằng cách phát hành nợ để tối ưu hóa thuế để họ không cần phải chuyển lợi nhuận giữ lại ra nước ngoài. Giảm số lượng cổ phiếu không chỉ làm tăng giá cổ phiếu mà còn làm tăng thu nhập trên mỗi cổ phiếu vì mẫu số giảm. Do đó, các nhà đầu tư chỉ số thụ động như Blackrock thích mua cổ phiếu của họ hơn. Kết quả là giới quý tộc có thêm 200 tỷ USD trong tài khoản ngân hàng sau khi bán cổ phiếu của mình.

Các cổ đông giàu có của Anaconda không có nhu cầu sử dụng tiền ngay lập tức. Gagosian đã tổ chức một bữa tiệc lớn tại Art Basel Miami. Tại bữa tiệc, các quý tộc quyết định mua những tác phẩm nghệ thuật mới nhất để nâng cao danh tiếng là nhà sưu tập nghệ thuật nghiêm túc, đồng thời gây ấn tượng với các người đẹp tại gian hàng. Những người bán những tác phẩm nghệ thuật này cũng thuộc tầng lớp kinh tế tương tự. Kết quả là tài khoản ngân hàng của người mua được ghi có và tài khoản của người bán bị ghi nợ.

Khi kết thúc tất cả các giao dịch này, không có hoạt động kinh tế thực sự nào được tạo ra. Bằng cách bơm 2 nghìn tỷ USD vào nền kinh tế, Fed thực sự chỉ đang làm tăng số dư tài khoản ngân hàng của những người giàu có. Việc tài trợ ngay cả cho một công ty Hoa Kỳ cũng không tạo ra tăng trưởng kinh tế vì tiền được sử dụng để đẩy giá cổ phiếu tăng mà không tạo ra việc làm mới. Mỗi 1 đô la của QE sẽ làm tăng 1 đô la cung tiền nhưng không dẫn đến bất kỳ hoạt động kinh tế nào. Đây không phải là cách sử dụng nợ khôn ngoan. Do đó, từ năm 2008 đến năm 2020, tỷ lệ nợ trên GDP danh nghĩa đã tăng lên ở những người giàu trong thời kỳ QE.

Bây giờ, hãy cùng nhìn lại quá trình ra quyết định của Tổng thống Trump trong thời kỳ dịch bệnh Covid. Trở lại tháng 3 năm 2020: Trong những ngày đầu bùng phát COVID, các cố vấn của Trump đã khuyên ông nên “làm phẳng đường cong”. Họ đề nghị ông đóng cửa nền kinh tế và chỉ cho phép những người lao động thiết yếu tiếp tục làm việc, thường là những người được trả lương thấp để tiếp tục thắp sáng.

Trump: “Tôi có thực sự cần phải đóng cửa nền kinh tế vì một số bác sĩ cho rằng bệnh cúm này nghiêm trọng không?”

Cố vấn: “Vâng, thưa Tổng thống. Tôi phải nhắc nhở ông rằng chủ yếu những người lớn tuổi như ông có nguy cơ bị biến chứng do nhiễm COVID-19. Tôi cũng muốn chỉ ra rằng nếu họ bị bệnh và phải nhập viện. Việc điều trị cho toàn bộ Nhóm trên 65 tuổi sẽ rất tốn kém và bạn cần phải cách ly tất cả những người lao động không thiết yếu ”.

Trump: Điều này sẽ làm sụp đổ nền kinh tế và chúng ta nên phát séc cho mọi người để họ không phàn nàn. Fed có thể mua khoản nợ do Kho bạc phát hành để tài trợ cho các khoản trợ cấp này.

Tiếp theo, hãy sử dụng cùng một khuôn khổ kế toán để phân tích từng bước xem QE ảnh hưởng đến người bình thường như thế nào.

Giống như trong ví dụ đầu tiên, Fed đã sử dụng dự trữ của mình để thực hiện 200 tỷ USD nới lỏng định lượng bằng cách mua trái phiếu kho bạc Blackrock.

Không giống như ví dụ đầu tiên, lần này Kho bạc cũng tham gia vào dòng tiền. Để thanh toán các khoản séc kích thích của chính quyền Trump, chính phủ cần huy động tiền thông qua việc phát hành trái phiếu kho bạc. Blackrock chọn mua Kho bạc hơn là trái phiếu doanh nghiệp. JP Morgan đã hỗ trợ Blackrock chuyển đổi tiền gửi ngân hàng của mình thành dự trữ tại Cục Dự trữ Liên bang, khoản tiền này có thể được sử dụng để mua chứng khoán Kho bạc. Kho bạc nhận tiền gửi tương tự như tài khoản séc trong Tài khoản chung của Kho bạc (TGA) tại Cục Dự trữ Liên bang.

Bộ Tài chính đang gửi séc kích thích tới mọi người, chủ yếu là công chúng. Điều này dẫn đến số dư TGA giảm, đồng thời, lượng dự trữ do Cục Dự trữ Liên bang nắm giữ tăng tương ứng, trở thành tiền gửi ngân hàng của người dân bình thường tại JP Morgan.

Những người bình thường đang chi tiêu tất cả các khoản séc kích thích của họ cho những chiếc xe bán tải Ford F-150 mới. Bỏ qua xu hướng xe điện, đây là nước Mỹ, họ vẫn yêu thích xe chạy nhiên liệu truyền thống. Tài khoản ngân hàng của người dân thường bị ghi nợ, trong khi tài khoản của Ford lại tràn ngập tiền gửi.

Ford đã làm hai điều khi bán những chiếc xe tải này. Đầu tiên, họ trả lương cho công nhân, sau đó chuyển tiền gửi ngân hàng từ tài khoản của Ford sang tài khoản của nhân viên. Ford sau đó đã nộp đơn xin vay từ ngân hàng để mở rộng sản xuất; việc cấp khoản vay đã tạo ra tiền gửi mới và tăng cung tiền. Cuối cùng, những người bình thường có kế hoạch đi nghỉ và nhận các khoản vay cá nhân từ các ngân hàng, những ngân hàng sẵn lòng cung cấp cho họ nền kinh tế tốt và công việc được trả lương cao. Các khoản vay ngân hàng dành cho người dân bình thường cũng tạo ra thêm tiền gửi, giống như Ford đã vay tiền.

Khoản tiền gửi cuối cùng, hay số dư tiền tệ, là 300 tỷ USD, nhiều hơn 100 tỷ USD so với 200 tỷ USD mà Fed ban đầu bơm vào thông qua nới lỏng định lượng. Có thể thấy từ ví dụ này, việc nới lỏng định lượng cho người dân bình thường đã kích thích tăng trưởng kinh tế. Séc kích thích từ Bộ Tài chính đã khuyến khích người dân bình thường mua xe tải. Do nhu cầu về hàng hóa của mình, Ford có thể trả lương cho nhân viên của mình và vay vốn để tăng sản lượng. Những nhân viên có công việc được trả lương cao sẽ nhận được tín dụng ngân hàng, cho phép họ chi tiêu nhiều hơn. Một đô la nợ tạo ra nhiều hơn một đô la hoạt động kinh tế. Đây là kết quả tích cực đối với Chính phủ.

Tôi muốn khám phá thêm về cách các ngân hàng có thể cung cấp nguồn tài chính không giới hạn cho Kho bạc.

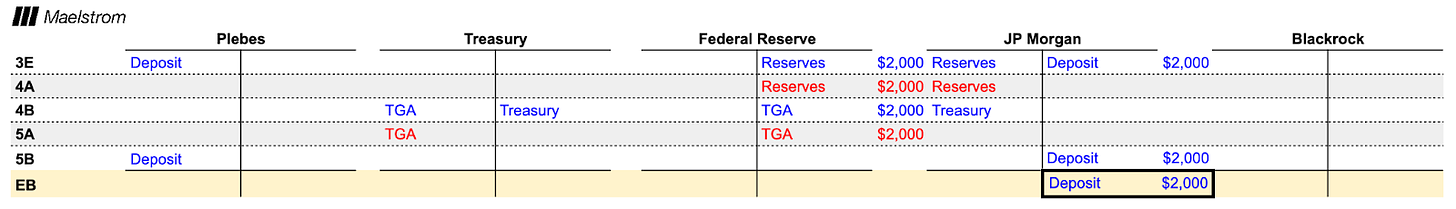

Chúng ta sẽ bắt đầu với bước 3 ở trên.

Bộ Tài chính đã bắt đầu phân phối một đợt quỹ kích thích kinh tế mới. Để huy động các khoản tiền này, Bộ Tài chính bán đấu giá trái phiếu và JPMorgan Chase, với tư cách là đại lý chính, sử dụng dự trữ của mình tại Cục Dự trữ Liên bang để mua trái phiếu. Sau khi bán trái phiếu, số dư tài khoản TGA của Kho bạc tại Fed tăng lên.

Như trong ví dụ trước, séc do Bộ Tài chính phát hành được người dân bình thường gửi vào tài khoản JPMorgan Chase.

Khi Bộ Tài chính phát hành trái phiếu do hệ thống ngân hàng mua, nó sẽ chuyển đổi khoản dự trữ vô dụng của Fed thành tiền gửi cho người dân bình thường để có thể chi tiêu cho tiêu dùng, từ đó thúc đẩy hoạt động kinh tế.

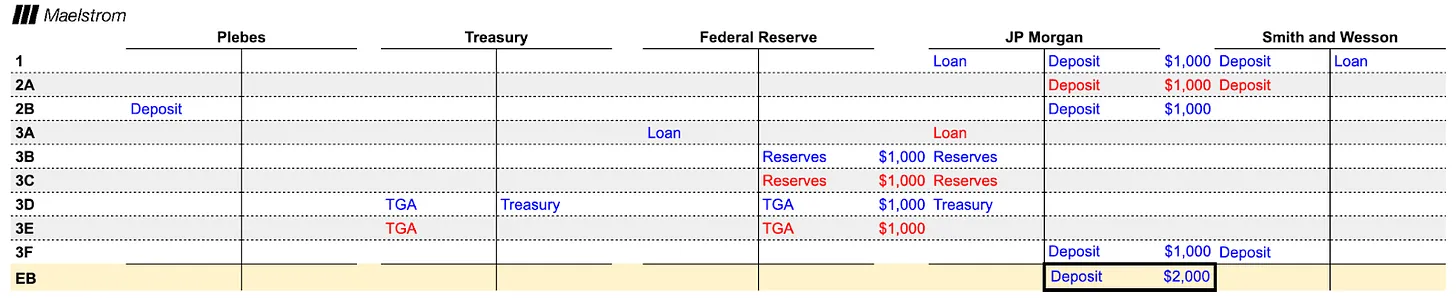

Bây giờ chúng ta hãy nhìn vào một huyền thoại T. Điều gì xảy ra khi chính phủ khuyến khích các doanh nghiệp sản xuất hàng hóa và dịch vụ cụ thể bằng cách giảm thuế và trợ cấp?

Trong trường hợp này, Hoa Kỳ hết đạn khi đang quay một vụ xả súng ở Vịnh Ba Tư lấy cảm hứng từ những bộ phim phương Tây của Clint Eastwood. Chính phủ đã thông qua một dự luật hứa hẹn trợ cấp cho việc sản xuất đạn dược. Smith và Wesson đã nộp đơn xin và nhận được hợp đồng cung cấp đạn dược cho Quân đội, nhưng họ không thể sản xuất đủ đạn để thực hiện hợp đồng và đã xin vay từ J.P. Morgan để xây dựng một nhà máy mới.

Sau khi nhân viên cho vay của J.P. Morgan nhận được hợp đồng với chính phủ, anh ta cảm thấy thoải mái khi cho Smith và Wesson vay 1.000 USD. Với hành động cho vay này, 1.000 đô la vốn đã được tạo ra một cách bất ngờ.

Smith và Wesson xây dựng các nhà máy, tạo ra tiền lương mà cuối cùng trở thành khoản tiết kiệm của JPMorgan Chase. Số tiền do JPMorgan Chase tạo ra sẽ trở thành tiền gửi của những người có xu hướng chi tiêu nhiều nhất, người bình thường. Tôi đã giải thích thói quen chi tiêu của người dân bình thường thúc đẩy hoạt động kinh tế như thế nào. Hãy điều chỉnh ví dụ này một chút.

Bộ Tài chính sẽ cần phát hành khoản nợ mới trị giá 1.000 USD thông qua đấu giá để tài trợ cho các khoản trợ cấp của Smith và Wesson. JPMorgan đã tham gia đấu giá để mua nợ nhưng không có đủ dự trữ để trả. Vì không còn bất kỳ nhược điểm nào khi sử dụng cửa sổ chiết khấu của Fed, JPMorgan đã thế chấp tài sản nợ doanh nghiệp Smith Wesson của mình làm tài sản thế chấp để có được các khoản vay dự trữ của Fed. Khoản dự trữ này được sử dụng để mua nợ Kho bạc mới phát hành. Bộ Tài chính sau đó đã trả khoản trợ cấp cho Smith và Wesson, số tiền này trở thành khoản tiền gửi tại JPMorgan Chase.

Ví dụ này cho thấy chính phủ Hoa Kỳ, thông qua chính sách công nghiệp, đã thúc đẩy JPMorgan Chase tạo ra các khoản vay và sử dụng tài sản hình thành từ các khoản vay làm tài sản thế chấp để mua thêm nợ Kho bạc Hoa Kỳ.

Bộ Tài chính, Cục Dự trữ Liên bang và các ngân hàng dường như vận hành một “cỗ máy kiếm tiền” kỳ diệu có thể thực hiện các chức năng sau:

Tăng tài sản tài chính cho người giàu, nhưng những tài sản này không tạo ra hoạt động kinh tế thực sự.

Việc bơm tiền vào tài khoản ngân hàng của người nghèo, những người thường tiêu tiền vào việc tiêu dùng hàng hóa và dịch vụ, sẽ thúc đẩy hoạt động kinh tế thực sự.

Đảm bảo lợi nhuận của một số doanh nghiệp trong các ngành cụ thể cho phép doanh nghiệp mở rộng thông qua tín dụng ngân hàng, từ đó thúc đẩy hoạt động kinh tế thực sự.

Vì vậy, có bất kỳ hạn chế nào đối với các hoạt động như vậy không?

Tất nhiên là có. Các ngân hàng không thể tạo ra nguồn vốn vô hạn vì họ phải chuẩn bị vốn chủ sở hữu đắt đỏ cho mọi tài sản nợ mà họ nắm giữ. Về mặt kỹ thuật, các loại tài sản khác nhau có phí tài sản có rủi ro. Ngay cả trái phiếu chính phủ và dự trữ ngân hàng trung ương, được coi là không có rủi ro, cũng yêu cầu chi vốn cổ phần. Do đó, tại một thời điểm nhất định, các ngân hàng không thể tham gia hiệu quả vào việc đấu thầu trái phiếu Kho bạc Hoa Kỳ hoặc phát hành các khoản vay doanh nghiệp.

Lý do các ngân hàng cần cung cấp vốn chủ sở hữu cho các khoản vay và chứng khoán nợ khác là vì nếu người đi vay phá sản, dù là chính phủ hay doanh nghiệp thì ai đó cũng phải gánh chịu tổn thất. Vì một ngân hàng chọn tạo ra tiền hoặc mua trái phiếu chính phủ để kiếm lợi nhuận nên việc các cổ đông của ngân hàng đó hấp thụ những khoản lỗ này là điều hợp lý. Khi thua lỗ vượt quá vốn chủ sở hữu của ngân hàng, ngân hàng sẽ phá sản. Việc các ngân hàng thất bại không chỉ khi người gửi tiền mất tiền gửi đã đủ tệ, mà điều còn tệ hơn từ góc độ hệ thống là các ngân hàng không thể tiếp tục mở rộng lượng tín dụng trong nền kinh tế. Vì hệ thống tài chính fiat dự trữ theo tỷ lệ đòi hỏi phải tiếp tục giải ngân tín dụng để duy trì hoạt động, nên một ngân hàng phá sản có thể khiến toàn bộ hệ thống tài chính sụp đổ giống như quân domino. Hãy nhớ - tài sản của người này là trách nhiệm của người khác.

Khi các ngân hàng hết tín dụng vốn, cách duy nhất để cứu hệ thống là ngân hàng trung ương tạo ra loại tiền tệ mới và đổi loại tiền đó lấy tài sản không sinh lời của ngân hàng. Hãy tưởng tượng nếu Ngân hàng Signature chỉ cho Su Zhu và Kyle Davies của Three Arrows Capital (3AC) không còn tồn tại vay tiền. Su và Kyle đã cung cấp báo cáo tài chính sai lệch cho ngân hàng, làm sai lệch nhận định của ngân hàng về tình hình tài chính của công ty. Sau đó, họ rút tiền từ quỹ và chuyển cho vợ với hy vọng quỹ sẽ cứu họ khỏi bị thanh lý. Khi quỹ phá sản, ngân hàng không có tài sản để thu hồi và các khoản vay trở nên vô giá trị. Đây là một cốt truyện hư cấu; Su và Kyle là những người tốt và họ sẽ không làm những việc như thế này;). Signature đã quyên góp số tiền tranh cử đáng kể cho Thượng nghị sĩ Elizabeth Warren, thành viên của Ủy ban Ngân hàng Thượng viện Hoa Kỳ. Sử dụng ảnh hưởng chính trị của mình, Signature đã thuyết phục Thượng nghị sĩ Warren rằng họ đáng được cứu. Thượng nghị sĩ Warren đã liên hệ với Chủ tịch Cục Dự trữ Liên bang Powell và yêu cầu Cục Dự trữ Liên bang trao đổi khoản nợ của 3AC theo mệnh giá thông qua cửa sổ chiết khấu. Fed đã tuân thủ và Signature có thể đổi trái phiếu của 3AC lấy đô la mới phát hành, do đó ngăn chặn mọi dòng tiền gửi ra. Tất nhiên, đây chỉ là một ví dụ hư cấu, nhưng bài học đạo đức là nếu các ngân hàng không cung cấp đủ vốn cổ phần thì cuối cùng toàn xã hội sẽ phải gánh chịu hậu quả do tiền tệ mất giá.

Có lẽ giả thuyết của tôi có phần đúng; đây là một câu chuyện gần đây từ The Straits Times :

Vợ của Zhu Su, người đồng sáng lập quỹ phòng hộ tiền điện tử Three Arrows Capital (3AC), đã bán được một trong những biệt thự ở Singapore của mình với giá 51 triệu USD, bất chấp tòa án đã phong tỏa một số tài sản khác của cặp đôi.

Giả sử chính phủ muốn tạo ra số lượng tín dụng ngân hàng không giới hạn, họ sẽ phải thay đổi các quy tắc để Kho bạc và một số khoản nợ doanh nghiệp đã được phê duyệt (ví dụ: trái phiếu cấp đầu tư hoặc nợ do các ngành cụ thể như công ty bán dẫn phát hành) sẽ được miễn trừ. các giới hạn tỷ lệ đòn bẩy bổ sung (SLR).

Nếu Kho bạc, dự trữ ngân hàng trung ương và/hoặc chứng khoán nợ doanh nghiệp được phê duyệt được miễn SLR, các ngân hàng sẽ có thể mua số lượng không giới hạn các khoản nợ này mà không phải sử dụng vốn cổ phần đắt đỏ. Fed có thẩm quyền cấp các miễn trừ như vậy và họ đã làm như vậy trong khoảng thời gian từ tháng 4 năm 2020 đến tháng 3 năm 2021. Vào thời điểm đó, thị trường tín dụng Hoa Kỳ đang ở trạng thái bế tắc. Fed đã hành động để đưa các ngân hàng quay trở lại đấu giá Kho bạc để cho chính phủ Mỹ vay tiền, nơi có kế hoạch tung ra hàng nghìn tỷ đô la để kích thích nhưng không có đủ doanh thu thuế để hỗ trợ. Biện pháp miễn trừ này đã có tác động đáng kể và kết quả là các ngân hàng đã mua một lượng lớn trái phiếu kho bạc. Tuy nhiên, cái giá phải trả là khi Powell tăng lãi suất từ 0% lên 5%, giá các trái phiếu Kho bạc này đã giảm mạnh, dẫn tới cuộc khủng hoảng ngân hàng khu vực vào tháng 3/2023. Trên thế giới không có bữa trưa miễn phí.

Ngoài ra, mức dự trữ ngân hàng cũng ảnh hưởng đến việc các ngân hàng sẵn sàng mua trái phiếu chính phủ tại các cuộc đấu giá. Khi các ngân hàng cảm thấy rằng dự trữ của họ với Fed đã đạt đến mức dự trữ thoải mái tối thiểu (LCLoR), họ sẽ ngừng tham gia đấu giá. Giá trị chính xác của LCLoR sẽ chỉ được biết sau này.

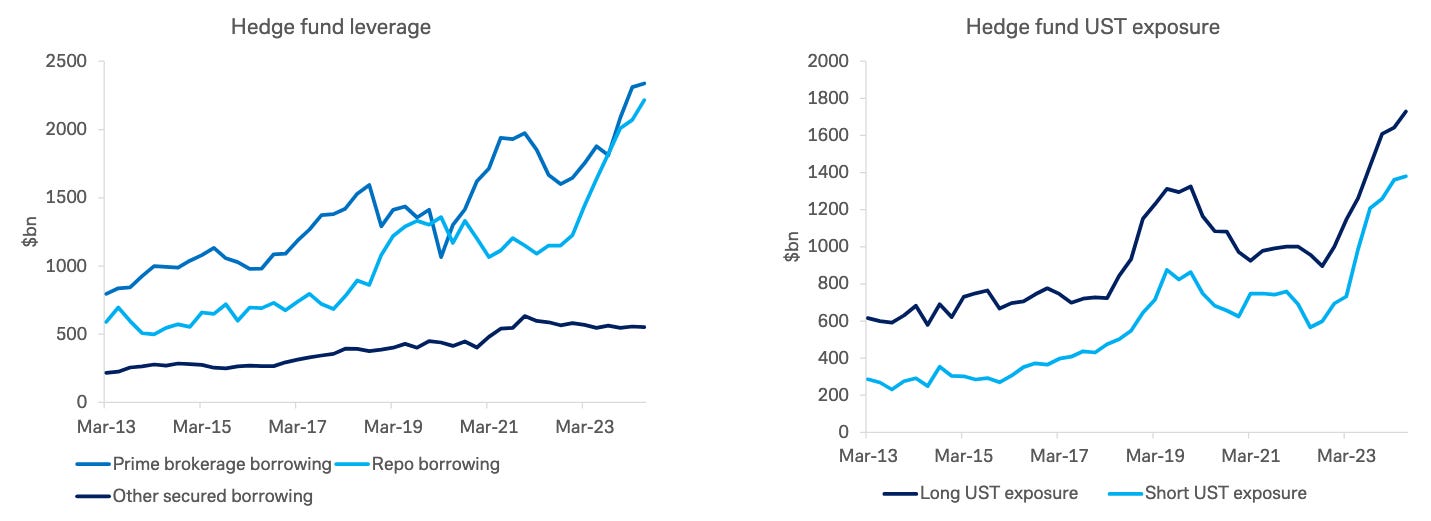

Đây là biểu đồ từ bài thuyết trình về khả năng phục hồi tài chính trong thị trường tài chính do Ủy ban Tư vấn Vay Kho bạc (TBAC) công bố vào ngày 29 tháng 10 năm 2024. Biểu đồ cho thấy tỷ lệ nắm giữ nợ chính phủ của hệ thống ngân hàng trên tổng dư nợ đang giảm dần và đang tiến đến mức dự trữ thoải mái thấp nhất (LCLoR). Điều này đặt ra một vấn đề vì khi Fed tiến hành thắt chặt định lượng (QT) và các ngân hàng trung ương ở các quốc gia có thặng dư bán hoặc không còn đầu tư thu nhập xuất khẩu ròng của họ (tức là phi đô la hóa), những người mua cận biên trên thị trường Kho bạc trở thành các quỹ phòng hộ giao dịch trái phiếu không ổn định.

Đây là một biểu đồ khác từ cùng một bài trình bày. Như bạn có thể thấy từ biểu đồ, các quỹ phòng hộ đang lấp đầy khoảng trống mà các ngân hàng để lại. Tuy nhiên, các quỹ phòng hộ về cơ bản không phải là người mua tiền. Họ thu lợi từ giao dịch chênh lệch giá, mua trái phiếu kho bạc tiền mặt giá thấp trong khi bán khống các hợp đồng tương lai của kho bạc. Phần tiền mặt của giao dịch được tài trợ thông qua thị trường repo. Giao dịch repo liên quan đến việc trao đổi một tài sản, chẳng hạn như tín phiếu Kho bạc, lấy tiền mặt trong một khoảng thời gian với mức lãi suất nhất định. Khi thị trường repo sử dụng trái phiếu kho bạc làm tài sản thế chấp để tài trợ qua đêm, giá của nó dựa trên năng lực sẵn có của bảng cân đối kế toán của các ngân hàng thương mại. Khi khả năng của bảng cân đối kế toán giảm, lãi suất repo sẽ tăng. Nếu chi phí tài trợ Kho bạc tăng lên, các quỹ phòng hộ chỉ có thể mua nhiều hơn nếu Kho bạc rẻ so với giá tương lai. Điều này có nghĩa là giá đấu giá Kho bạc cần giảm và lợi suất tăng. Điều này đi ngược lại mục tiêu của Kho bạc vì họ muốn phát hành thêm nợ với chi phí thấp hơn.

Các ngân hàng không thể mua đủ Kho bạc do các hạn chế về quy định và không thể tài trợ cho việc mua Kho bạc của các quỹ phòng hộ ở mức giá hợp lý. Vì vậy, Fed cần miễn trừ các ngân hàng khỏi SLR một lần nữa. Điều này sẽ giúp cải thiện tính thanh khoản trên thị trường Kho bạc và cho phép sử dụng biện pháp nới lỏng định lượng (QE) không giới hạn trong các lĩnh vực sản xuất của nền kinh tế Hoa Kỳ.

Nếu bạn vẫn không chắc liệu Bộ Tài chính và Fed có nhận ra tầm quan trọng của việc nới lỏng các quy định về ngân hàng hay không, TBAC nêu rõ nhu cầu này trên slide 29 của cùng bài trình bày.

Số liệu theo dõi

Nếu Trump-o-nomics hoạt động như tôi mô tả, thì chúng ta cần tập trung vào tiềm năng tăng trưởng tín dụng ngân hàng. Từ ví dụ trước, chúng ta biết rằng nới lỏng định lượng (QE) đối với người giàu có tác dụng bằng cách tăng dự trữ ngân hàng, trong khi QE đối với người nghèo hoạt động bằng cách tăng tiền gửi ngân hàng. May mắn thay, Cục Dự trữ Liên bang cung cấp cả dữ liệu về toàn bộ hệ thống ngân hàng hàng tuần.

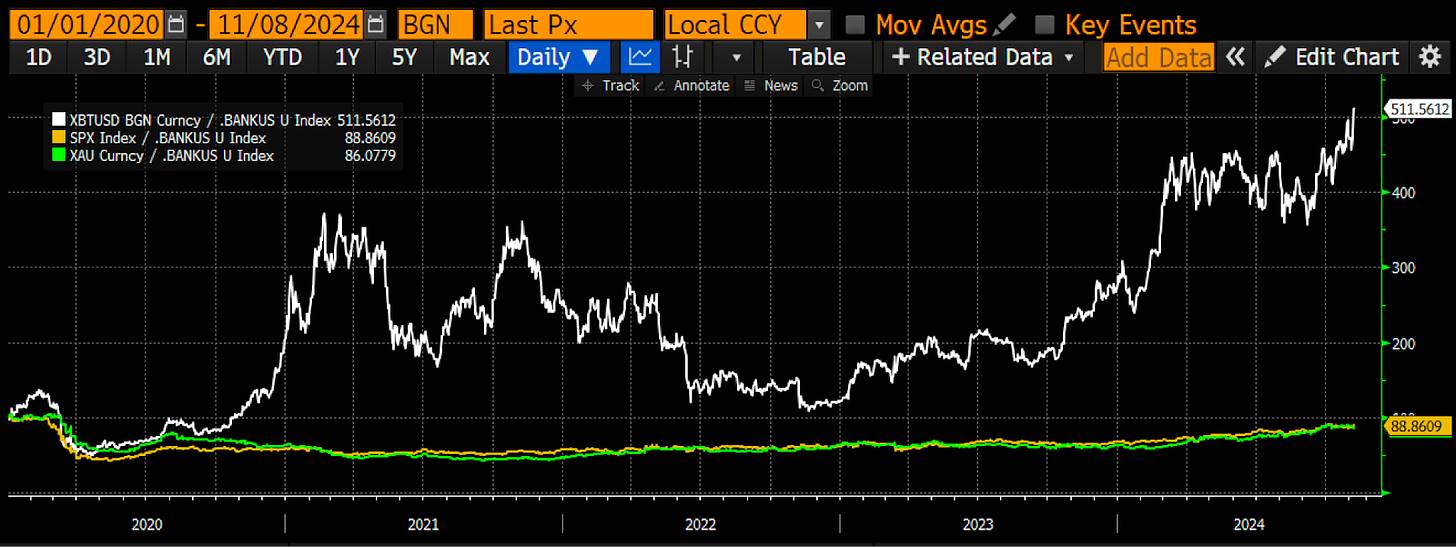

Tôi đã tạo một chỉ số Bloomie tùy chỉnh kết hợp các khoản dự trữ, các khoản tiền gửi và nợ khác <BANKUS U Index>. Đây là chỉ số tùy chỉnh mà tôi sử dụng để theo dõi số tiền tín dụng ngân hàng Hoa Kỳ. Theo tôi, đây là chỉ số cung tiền quan trọng nhất. Như bạn có thể thấy, đôi khi nó sẽ đi trước Bitcoin, như năm 2020, và đôi khi nó sẽ đứng sau Bitcoin, như năm 2024.

Tuy nhiên, điều quan trọng hơn là tài sản sẽ hoạt động như thế nào khi nguồn cung tín dụng ngân hàng co lại. Bitcoin (màu trắng), SP 500 (vàng) và vàng (màu xanh lá cây) đều được điều chỉnh theo chỉ số tín dụng ngân hàng của tôi. Giá trị được chuẩn hóa thành 100 và có thể thấy rằng Bitcoin đã hoạt động tốt nhất, tăng hơn 400% kể từ năm 2020. Nếu chỉ có một điều bạn có thể làm để bảo vệ khỏi sự mất giá của tiền tệ fiat thì đó là đầu tư vào Bitcoin. Dữ liệu toán học là không thể chối cãi.

hướng phát triển trong tương lai

Trump và nhóm kinh tế của ông đã nói rõ rằng họ sẽ theo đuổi các chính sách làm suy yếu đồng đô la và cung cấp các nguồn vốn cần thiết để hỗ trợ sự hồi sinh của ngành công nghiệp Hoa Kỳ. Bởi vì đảng Cộng hòa sẽ kiểm soát cả ba nhánh chính quyền trong hai năm tới, họ có thể thúc đẩy toàn bộ kế hoạch kinh tế của Trump mà không gặp trở ngại nào. Tôi nghĩ Đảng Dân chủ cũng sẽ tham gia “đảng in tiền” này vì không chính trị gia nào có thể cưỡng lại được sự cám dỗ của việc mang lại phúc lợi cho cử tri.

Đảng Cộng hòa sẽ đi đầu trong việc thông qua một loạt dự luật nhằm khuyến khích các nhà sản xuất hàng hóa và vật liệu quan trọng mở rộng sản xuất trong nước. Các dự luật sẽ tương tự như Đạo luật CHIP, Đạo luật Cơ sở hạ tầng và Thỏa thuận Mới Xanh được thông qua dưới thời chính quyền Biden. Tín dụng ngân hàng sẽ tăng trưởng nhanh chóng khi các doanh nghiệp nhận được trợ cấp của chính phủ và vay vốn. Đối với những người giỏi chọn cổ phiếu, hãy cân nhắc đầu tư vào các công ty niêm yết sản xuất các sản phẩm cần thiết cho chính phủ.

Cuối cùng, Fed có thể nới lỏng chính sách và ít nhất là miễn trừ Kho bạc và dự trữ ngân hàng trung ương khỏi SLR (Tỷ lệ đòn bẩy bổ sung). Đến lúc đó, con đường hướng tới nới lỏng định lượng không giới hạn sẽ suôn sẻ.

Sự kết hợp giữa chính sách công nghiệp do pháp luật điều hành và các miễn trừ SLR sẽ gây ra sự gia tăng tín dụng ngân hàng. Tôi đã chỉ ra rằng chính sách này chuyển tiền nhanh hơn nhiều so với phương pháp nới lỏng định lượng truyền thống dành cho người giàu của Fed. Do đó, chúng ta có thể kỳ vọng rằng Bitcoin và tiền điện tử ít nhất sẽ hoạt động tốt như vậy trong khoảng thời gian từ tháng 3 năm 2020 đến tháng 11 năm 2021 và thậm chí có thể tốt hơn. Câu hỏi thực sự là bao nhiêu tín dụng sẽ được tạo ra?

Gói kích thích do virus Corona đã bơm vào khoảng 4 nghìn tỷ USD tín dụng. Lần này quy mô sẽ còn lớn hơn nữa. Chi tiêu quốc phòng và y tế đã tăng nhanh hơn GDP danh nghĩa. Những khoản chi này sẽ tiếp tục tăng nhanh khi Hoa Kỳ tăng chi tiêu quốc phòng để ứng phó với môi trường địa chính trị đa cực. Đến năm 2030, tỷ lệ người trên 65 tuổi trong tổng dân số Hoa Kỳ sẽ đạt đỉnh, nghĩa là chi tiêu cho chăm sóc sức khỏe sẽ tăng tốc từ nay đến năm 2030. Không chính trị gia nào dám cắt giảm chi tiêu quốc phòng và y tế, nếu không sẽ nhanh chóng bị cử tri loại bỏ. Tất cả điều này có nghĩa là Kho bạc sẽ tiếp tục bơm nợ vào thị trường chỉ để tiếp tục hoạt động. Tôi đã chỉ ra trước đó rằng QE kết hợp với khoản vay Kho bạc có tốc độ tiền trên 1. Khoản chi tiêu thâm hụt này sẽ thúc đẩy tiềm năng tăng trưởng danh nghĩa của Mỹ.

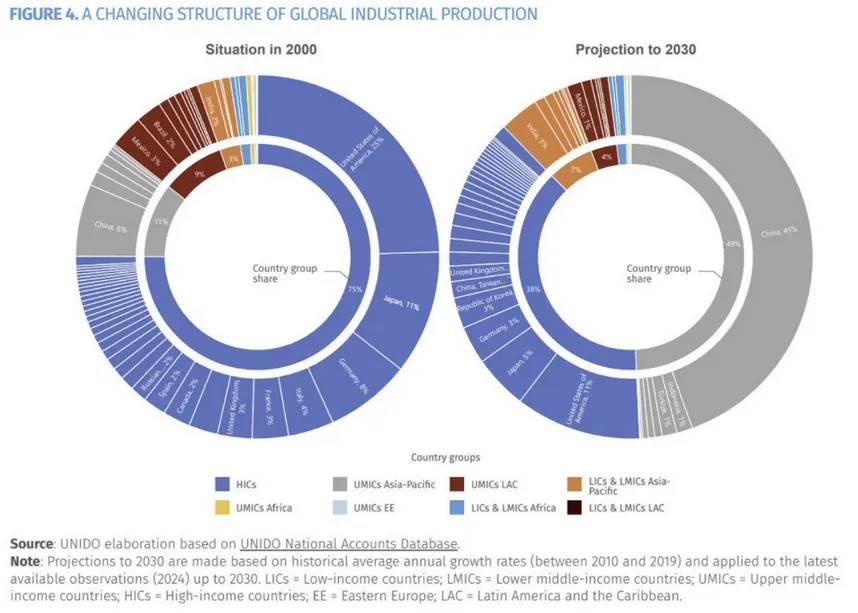

Chi phí để đạt được mục tiêu này sẽ lên tới hàng nghìn tỷ đô la vì nó khiến các doanh nghiệp Mỹ phải quay về nước. Kể từ khi Hoa Kỳ cho phép Trung Quốc gia nhập Tổ chức Thương mại Thế giới vào năm 2001, Hoa Kỳ đã chủ động chuyển cơ sở sản xuất sang Trung Quốc. Trong vòng chưa đầy ba thập kỷ, Trung Quốc đã trở thành trung tâm sản xuất toàn cầu, sản xuất các sản phẩm chất lượng cao với chi phí thấp nhất. Ngay cả các công ty có kế hoạch đa dạng hóa chuỗi cung ứng bên ngoài Trung Quốc sang các quốc gia được cho là có chi phí thấp hơn cũng nhận thấy sự hội nhập sâu rộng của nhiều nhà cung cấp ở bờ biển phía đông Trung Quốc mang lại hiệu quả cao. Ngay cả khi chi phí lao động ở các nước như Việt Nam thấp hơn, các công ty này vẫn cần nhập sản phẩm trung gian từ Trung Quốc để hoàn thiện sản xuất. Do đó, việc chuyển chuỗi cung ứng trở lại Hoa Kỳ sẽ là một nhiệm vụ khó khăn và nếu cần thiết về mặt chính trị thì sẽ rất tốn kém. Tôi đang đề cập đến nhu cầu hàng nghìn tỷ đô la tài trợ ngân hàng giá rẻ để chuyển năng lực sản xuất từ Trung Quốc sang Hoa Kỳ.

Việc giảm tỷ lệ nợ trên GDP danh nghĩa từ 132% xuống 115% tiêu tốn 4 nghìn tỷ USD. Giả sử Hoa Kỳ giảm tỷ lệ này xuống còn 70% vào tháng 9 năm 2008, phép ngoại suy tuyến tính sẽ yêu cầu tạo ra tín dụng trị giá 10,5 nghìn tỷ USD để đạt được mức giảm đòn bẩy này. Đây là lý do tại sao giá Bitcoin có thể đạt tới 1 triệu USD, vì giá được xác định ở mức cận biên. Khi nguồn cung Bitcoin lưu hành giảm, một số lượng lớn tiền tệ pháp định trên khắp thế giới sẽ cạnh tranh để có được tài sản trú ẩn an toàn, không chỉ từ Hoa Kỳ mà còn từ các nhà đầu tư ở Trung Quốc, Nhật Bản và Tây Âu. Mua và nắm giữ lâu dài. Nếu bạn nghi ngờ phân tích của tôi về tác động của QE đối với người nghèo, hãy nhìn lại lịch sử phát triển kinh tế của Trung Quốc trong ba mươi năm qua và bạn sẽ hiểu tại sao tôi gọi hệ thống kinh tế Pax Americana mới là “vốn của Mỹ với “chủ nghĩa” đặc trưng của Trung Quốc.