Tác giả gốc: Nathan Frankovitz, Matthew Sigel

Biên soạn gốc: Wu Shuo Blockchain

Được thúc đẩy bởi những lợi ích pháp lý do cuộc bầu cử của Trump mang lại, Bitcoin đã vượt qua thành công mức cao nhất mọi thời đại. Khi sự chú ý của thị trường tiếp tục tăng lên, nhiều chỉ số chính khác nhau cho thấy động lực mạnh mẽ của thị trường tăng trưởng này dự kiến sẽ tiếp tục.

Như chúng tôi đã dự đoán vào tháng 9, giá Bitcoin (BTC) đã trải qua một đợt tăng giá rất biến động sau bầu cử. Giờ đây, Bitcoin đã bước vào lãnh thổ chưa được khám phá mà không có mức kháng cự kỹ thuật nào, chúng tôi tin rằng giai đoạn tiếp theo của thị trường tăng giá vừa mới bắt đầu. Mô hình này tương tự như sau cuộc bầu cử năm 2020, với giá Bitcoin tăng gấp đôi trước cuối năm và tăng thêm khoảng 137% vào năm 2021. Sự quan tâm của nhà đầu tư đang tăng lên nhanh chóng sau sự thay đổi lớn trong việc chính phủ hỗ trợ Bitcoin. Gần đây, chúng tôi đã chứng kiến sự gia tăng các yêu cầu đầu tư và nhiều nhà đầu tư nhận ra rằng họ đang bị phân bổ dưới mức đáng kể cho loại tài sản này. Mặc dù chúng tôi đang theo dõi chặt chẽ thị trường để phát hiện các dấu hiệu quá nóng, nhưng chúng tôi vẫn nhắc lại dự báo của mình về mục tiêu giá Bitcoin là 180.000 USD/BTC trong chu kỳ này khi các chỉ số chính được theo dõi cho thấy tín hiệu tăng giá tiếp tục.

Xu hướng giá bitcoin

tâm lý thị trường

Đường trung bình động 7 ngày của Bitcoin (7 DMA) đạt 89.444 USD, mức cao mới mọi thời đại. Vào đêm bầu cử, Thứ Ba, ngày 5 tháng 11, Bitcoin đã tăng khoảng 9% để đạt mức cao nhất mọi thời đại là 75.000 USD. Điều này phù hợp với quan sát trước đây của chúng tôi: Giá Bitcoin tăng khi khả năng chiến thắng của Trump tăng lên. Trong chiến dịch tranh cử của mình, Trump đã hứa rõ ràng sẽ chấm dứt chiến lược “quy định thực thi” của Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) và xây dựng Hoa Kỳ trở thành “thủ đô tiền điện tử và Bitcoin của thế giới”.

Lần đầu tiên kể từ khi Trump đắc cử tổng thống, sự phản kháng về quy định đã trở thành một cú hích. Trump đã bắt đầu bổ nhiệm các quan chức ủng hộ mã hóa vào cơ quan hành pháp và việc đảng Cộng hòa nắm quyền kiểm soát liên minh làm tăng khả năng luật ủng hộ mã hóa sẽ được thông qua. Các đề xuất chính bao gồm kế hoạch thành lập quỹ dự trữ Bitcoin quốc gia và luật liên quan để viết lại cấu trúc thị trường tiền điện tử và FIT21 dự kiến sẽ được viết lại theo các điều khoản thân thiện với thị trường và quyền riêng tư, trong khi dự thảo stablecoin mới sẽ cho phép các ngân hàng được nhà nước cấp phép hoạt động. tương lai. Stablecoin được phát hành với sự chấp thuận của Cục Dự trữ Liên bang.

Vào thời điểm các quốc gia như BRICS đang khám phá các lựa chọn thay thế như Bitcoin để vượt qua các lệnh trừng phạt và thao túng tiền tệ bằng đô la Mỹ, stablecoin mang đến cơ hội chiến lược cho việc xuất khẩu đô la Mỹ toàn cầu. Bằng cách loại bỏ các rào cản pháp lý và cho phép các ngân hàng được nhà nước cấp quyền phát hành stablecoin, Hoa Kỳ có thể duy trì ảnh hưởng toàn cầu của đồng đô la và tận dụng việc áp dụng tiền điện tử nhanh hơn ở các thị trường mới nổi. Những thị trường này có nhu cầu cực kỳ lớn về dịch vụ tài chính, phòng ngừa lạm phát bằng đồng nội tệ và tài chính phi tập trung (DeFi).

Chúng tôi hy vọng rằng SAB sẽ bị bãi bỏ trong quý đầu tiên của Trump, nếu không phải bởi SEC (Ủy ban Chứng khoán và Giao dịch Hoa Kỳ), thì bởi Quốc hội, điều này sẽ thúc đẩy các ngân hàng công bố các giải pháp lưu ký tiền điện tử. Nếu Gary Gensler vẫn chưa từ chức, Trump có thể thực hiện đúng lời hứa thay thế chủ tịch SEC, bổ nhiệm một ứng cử viên ủng hộ tiền điện tử hơn và chấm dứt kỷ nguyên “quy định thông qua thực thi” khét tiếng của cơ quan. Ngoài ra, đến năm 2025, ETF Ethereum (ETH) của Hoa Kỳ sẽ được sửa đổi để hỗ trợ đặt cược, SEC sẽ phê duyệt Đề xuất 19B-4 cho Solana (SOL) ETF, đồng thời việc tạo và mua lại ETF ở dạng vật chất sẽ cho phép các Sản phẩm này có hiệu quả về thuế và thanh khoản cao hơn. Cho rằng trước đây Trump đã thừa nhận bản chất tiêu tốn nhiều năng lượng của hoạt động khai thác Bitcoin và trí tuệ nhân tạo (AI), dự kiến các quy định về năng lượng sẽ được nới lỏng, khiến năng lượng cơ bản (như năng lượng hạt nhân) rẻ hơn và dồi dào hơn, từ đó thúc đẩy Hoa Kỳ phát triển. phát triển năng lượng, dẫn đầu toàn cầu về trí tuệ nhân tạo và Bitcoin.

Cuộc bầu cử đánh dấu một bước ngoặt tích cực, đảo ngược dòng vốn và việc làm chảy ra ngoài do các chính sách cứng rắn trước đây gây ra. Bằng cách khơi dậy năng lượng khởi nghiệp, Hoa Kỳ sẵn sàng trở thành quốc gia dẫn đầu toàn cầu về đổi mới và việc làm tiền điện tử, biến tiền điện tử thành một ngành công nghiệp then chốt cho tăng trưởng trong nước và xuất khẩu quan trọng sang các thị trường mới nổi.

Sự thống trị của bitcoin

Chỉ số thống trị trung bình động trong bảy ngày của Bitcoin, thước đo vốn hóa thị trường của Bitcoin so với tổng vốn hóa thị trường của tất cả các loại tiền điện tử, đã tăng 2 điểm phần trăm trong tháng này lên 59%, đạt mức cao nhất kể từ tháng 3 năm 2021. Mặc dù xu hướng tăng bắt đầu ở mức 40% vào tháng 11 năm 2022 này có thể sẽ tiếp tục trong ngắn hạn nhưng nó có thể sớm đạt đến đỉnh điểm. Chúng tôi đã lập luận vào tháng 9 rằng chiến thắng của Harris có thể thúc đẩy sự thống trị của Bitcoin thông qua tình trạng quản lý rõ ràng hơn như một loại hàng hóa. Ngược lại, lập trường ủng hộ tiền điện tử của Trump và đội ngũ nội các mở rộng của ông có thể thúc đẩy đầu tư vào thị trường tiền điện tử rộng hơn. Khi Bitcoin đạt đến những đỉnh cao mới trong bối cảnh môi trường pháp lý thân thiện với đổi mới, tác động của tài sản và rủi ro pháp lý giảm đi dự kiến sẽ thu hút vốn bản địa từ không gian tiền điện tử và các nhà đầu tư tổ chức mới vào DeFi, từ đó tăng lợi nhuận cho các dự án nhỏ hơn trong loại tài sản.

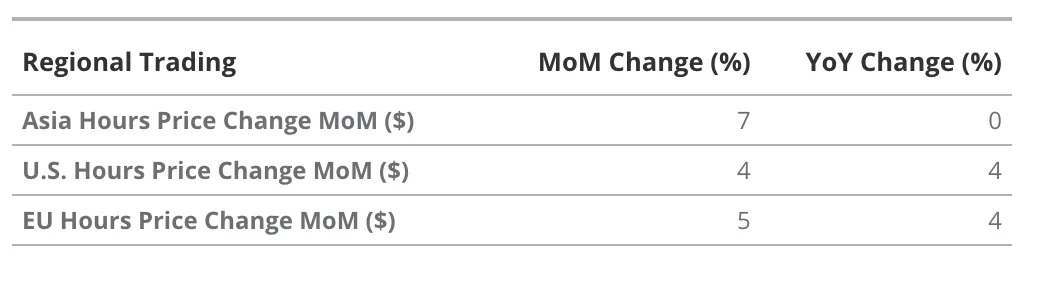

Động lực thương mại khu vực

Thoạt nhìn, có vẻ như các nhà giao dịch trong phiên giao dịch thị trường châu Á đã tăng đáng kể lượng nắm giữ Bitcoin của họ trong tháng này, đi ngược lại xu hướng trong những năm gần đây, nơi các nhà giao dịch châu Á thường bán ròng trong khi các nhà giao dịch châu Âu và Mỹ là người mua ròng. Tuy nhiên, giá Bitcoin tăng vọt vào đêm bầu cử xảy ra trong giờ giao dịch ở châu Á và có thể là do số lượng lớn các nhà đầu tư Hoa Kỳ giao dịch xung quanh cuộc bầu cử. Sự kiện đặc biệt này gây khó khăn cho việc quy những biến động giá như vậy chỉ cho động lực khu vực. Phù hợp với hành vi lịch sử, các nhà giao dịch trong giờ giao dịch tại Hoa Kỳ và Châu Âu tiếp tục tích lũy lượng nắm giữ Bitcoin, duy trì xu hướng hiệu suất giá được quan sát vào tháng 10.

Nguồn: Glassnodeas, 18/11/24 (Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai.)

chỉ số chính

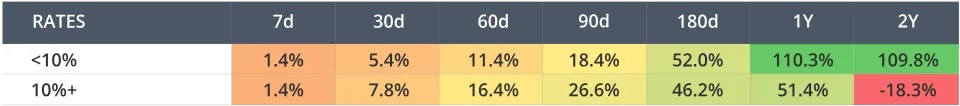

Để đánh giá tiềm năng tăng trưởng và thời gian tồn tại của thị trường tăng giá này, chúng tôi đã phân tích một số chỉ số chính để đánh giá mức độ rủi ro thị trường và khả năng đạt đỉnh giá. Trong tháng này, phân tích của chúng tôi bắt đầu với các hợp đồng vĩnh viễn (PERPS), trong đó hiệu suất của tỷ lệ cấp vốn cung cấp cái nhìn sâu sắc về tâm lý thị trường và giúp đánh giá khả năng thị trường quá nóng.

Giá bitcoin thường có dấu hiệu quá nóng khi tỷ lệ tài trợ trung bình động 30 ngày (Tỷ lệ tài trợ Perp 30 DMA) vượt quá 10% trong 1 đến 3 tháng.

So sánh tỷ lệ hoàn vốn trung bình của BTC và lãi suất tài trợ vĩnh viễn (4 tháng 1 năm 2020 - 11 tháng 11 năm 2024)

Hiệu suất giá BTC khi phí Perps hàng năm 30 DMA vượt quá 10%

Nguồn: Glassnode, tính đến ngày 12 tháng 11 năm 2024

Bắt đầu từ tháng 4 năm 2020, chúng tôi đã phân tích khoảng thời gian mà tỷ lệ tài trợ hợp đồng vĩnh viễn trung bình động 30 ngày vượt quá 10%. Khoảng thời gian trung bình của các khoảng thời gian này là khoảng 66 ngày và lợi nhuận trung bình từ mở đến đóng là 17%, mặc dù khoảng thời gian của mỗi khoảng thời gian thay đổi đáng kể. Ngoại lệ duy nhất là phản ứng tăng đột biến trong một ngày vào ngày 18 tháng 6 năm 2024, phản ánh tâm lý thị trường ngắn hạn. Các kịch bản khác đã tồn tại trong vài tuần, nhấn mạnh tâm lý lạc quan về cơ cấu, thường dẫn đến mức tăng đáng kể trong ngắn và trung hạn.

Ví dụ: giai đoạn tỷ lệ cấp vốn cao bắt đầu vào ngày 31 tháng 8 năm 2021, kéo dài trong 23 ngày, sau đó là thời gian tạm dừng 28 ngày và sau đó lại vào ngày 19 tháng 10 trong 51 ngày. Nếu tính cả khoảng cách ngắn này thì thời gian nhận được tỷ lệ tài trợ cao hơn vào năm 2021 là 99 ngày. Tương tự, khoảng thời gian có tỷ lệ cấp vốn cao hiện tại bắt đầu từ ngày 12 tháng 11 năm 2024 kéo dài trong 80 ngày, sau đó là khoảng thời gian 19 ngày và bắt đầu lại với khoảng thời gian có tỷ lệ cấp vốn cao là 69 ngày trong tổng số 168 ngày, nhất quán với năm 2020. Từ ngày 11/11 đến ngày 21/5/2021 tương đương 186 ngày. Đáng chú ý, khi việc mua Bitcoin được thực hiện vào những ngày có tỷ lệ cấp vốn trên 10%, lợi nhuận trung bình trong các khung thời gian 30 ngày, 60 ngày và 90 ngày sẽ cao hơn so với những ngày có tỷ lệ cấp vốn thấp hơn.

Tuy nhiên, dữ liệu cho thấy xu hướng hoạt động kém hiệu quả trong khoảng thời gian dài hơn. Trung bình, Bitcoin được mua vào những ngày mà tỷ lệ tài trợ trên 10% hoạt động kém hiệu quả so với thị trường bắt đầu từ ngày thứ 180, với xu hướng này trở nên rõ ràng hơn trên khung thời gian 1 và 2 năm. Vì chu kỳ thị trường thường kéo dài khoảng 4 năm, mô hình này cho thấy tỷ lệ cấp vốn cao liên tục có xu hướng liên quan đến đỉnh chu kỳ và có thể là tín hiệu sớm về tình trạng quá nóng trên thị trường, cho thấy thị trường dễ bị tổn thương hơn trước rủi ro giảm giá dài hạn.

Nguồn: Glassnode, tính đến ngày 13 tháng 11 năm 2024

Kể từ ngày 11 tháng 11, Bitcoin đã bước vào một giai đoạn mới, với tỷ lệ tài trợ một lần nữa vượt quá 10%. Sự thay đổi này cho thấy động lực mạnh mẽ hơn trong ngắn và trung hạn, vì tỷ lệ cấp vốn cao hơn trước đây có liên quan đến lợi nhuận 30, 60 và 90 ngày cao hơn, phản ánh tâm lý lạc quan và nhu cầu tăng cao hơn. Tuy nhiên, do tỷ lệ cấp vốn vẫn tăng cao, chúng ta có thể đang thoát khỏi giai đoạn mà lợi nhuận dài hạn (1 – 2 năm) đều thuận lợi như nhau. Với môi trường pháp lý hiện tại hỗ trợ Bitcoin, chúng tôi kỳ vọng một giai đoạn đạt hiệu suất cao khác, tương tự như sau cuộc bầu cử năm 2020, khi tỷ lệ tài trợ được duy trì ở mức 10%+ đã thúc đẩy mức tăng trưởng 260% trong 186 ngày. Với việc Bitcoin hiện đang giao dịch ở mức gần 90.000 USD, mục tiêu giá 180.000 USD của chúng tôi vẫn khả thi, phản ánh lợi nhuận tiềm năng theo chu kỳ khoảng 1.000% từ đáy chu kỳ đến đỉnh cao.

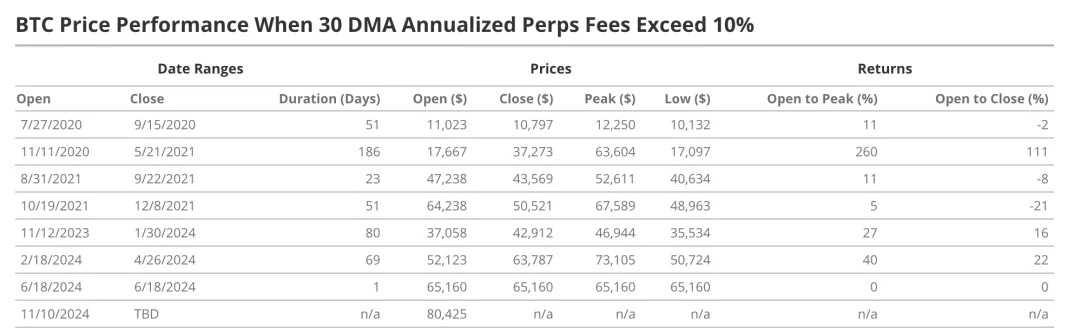

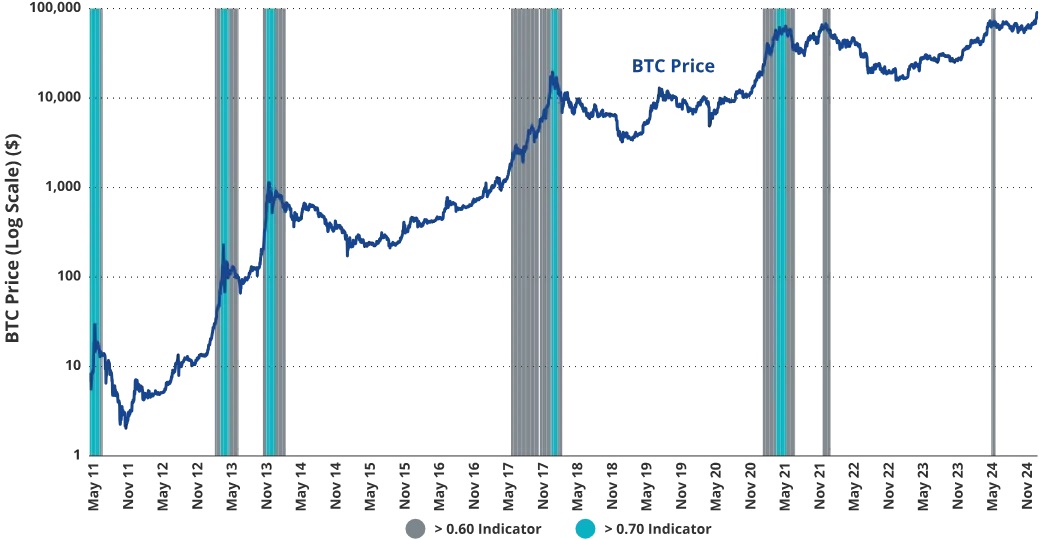

Mức lợi nhuận chưa thực hiện tương đối trung bình động 30 ngày (DMA) cao hơn (> 0,60 và 0,70) thường báo hiệu mức giá Bitcoin đạt đỉnh trong lịch sử.

So sánh lợi nhuận trung bình BTC và lợi nhuận chưa thực hiện tương đối trung bình động 30 ngày (RUP) (13 tháng 11 năm 2016 - 13 tháng 11 năm 2024)

Nguồn: Glassnode, tính đến ngày 13 tháng 11 năm 2024

So sánh lợi nhuận trung bình BTC và lợi nhuận chưa thực hiện tương đối trung bình động 30 ngày (RUP) (13 tháng 11 năm 2016 - 13 tháng 11 năm 2024)

Nguồn: Glassnode, tính đến ngày 13 tháng 11 năm 2024

Tiếp theo, chúng ta xem xét Lợi nhuận chưa thực hiện tương đối (RUP), một số liệu quan trọng khác được sử dụng để đánh giá xem thị trường Bitcoin có quá nóng hay không. RUP đo lường tỷ lệ tổng vốn hóa thị trường của Bitcoin được thể hiện bằng lợi nhuận chưa thực hiện (tức là lợi nhuận trên giấy tờ nhưng chưa được hiện thực hóa thông qua việc bán hàng). Khi giá Bitcoin vượt quá giá mua cuối cùng của hầu hết những người nắm giữ, chỉ báo này sẽ tăng lên, phản ánh nhiều thị trường bắt đầu có lãi và do đó phản ánh sự lạc quan của thị trường.

Trong lịch sử, mức RUP trung bình động 30 ngày (DMA) cao hơn (đặc biệt là trên 0,60 và 0,70) thường báo hiệu tâm lý thị trường mạnh mẽ và có khả năng quá nóng. Như được hiển thị trong phạm vi màu đỏ trên biểu đồ, khi RUP 30 DMA vượt quá 0,70, nó có xu hướng trùng với đỉnh thị trường, vì tỷ lệ lợi nhuận chưa thực hiện cao hơn sẽ kích hoạt chốt lời nhiều hơn. Ngược lại, khi mức RUP dưới 0,60, điều đó cho thấy điều kiện thị trường thuận lợi hơn cho việc mua dài hạn và dữ liệu lịch sử cho thấy rằng việc mua dưới ngưỡng này sẽ mang lại lợi nhuận cao hơn trong 1 và 2 năm.

Phân tích hai chu kỳ thị trường vừa qua cho thấy mức RUP 30 DMA trong khoảng từ 0,60 đến 0,70 thường mang lại lợi nhuận ngắn hạn và trung hạn cao nhất (7 ngày đến 180 ngày). Phạm vi này thường phản ánh các giai đoạn trung hạn của một thị trường giá lên, khi sự lạc quan của thị trường đang tăng lên nhưng chưa đạt đến mức quá cao. Ngược lại, lợi nhuận trên các khung thời gian luôn cho thấy mối tương quan nghịch khi RUP vượt quá 0,70, củng cố vai trò của nó như một tín hiệu bán mạnh.

Tính đến ngày 13 tháng 11, DMA RUP 30 của Bitcoin là khoảng 0,54, nhưng giá trị hàng ngày đã vượt quá 0,60 kể từ ngày 11 tháng 11. Theo bảng dữ liệu chi tiết của chúng tôi, rủi ro tăng dần khi RUP đạt gần 0,70, nhấn mạnh tầm quan trọng của giao dịch ngắn hạn trong khoảng 0,60 đến 0,70. Tuy nhiên, nếu DMA 30 của RUP tăng lên gần 0,70, điều đó có thể báo hiệu rằng thị trường đang quá nóng và nhà đầu tư nên thận trọng trong các vị thế dài hạn.

Tìm kiếm mức độ phổ biến của “tiền điện tử” ở Hoa Kỳ

Nguồn: Google Xu hướng, tính đến ngày 18 tháng 11 năm 2024

Mức độ phổ biến của tiền điện tử như một từ khóa tìm kiếm trên Google là một chỉ báo quan trọng về sự quan tâm của nhà đầu tư bán lẻ và động lực thị trường. Đánh giá từ dữ liệu lịch sử, mức độ phổ biến tìm kiếm cao nhất thường liên quan chặt chẽ đến mức cao nhất của tổng vốn hóa thị trường của thị trường tiền điện tử. Ví dụ: sau khi mức độ phổ biến tìm kiếm đạt mức cao nhất mọi thời đại vào tháng 5 và tháng 11 năm 2021, thị trường đã có sự sụt giảm đáng kể: sau đỉnh tháng 5 là sự điều chỉnh khoảng 55% trong khoảng hai tháng, trong khi đỉnh tháng 11 kéo dài. khoảng 12 tháng thị trường giá xuống, với tổng mức giảm khoảng 75%.

Hiện tại, mức độ quan tâm tìm kiếm chỉ bằng 34% so với mức đỉnh tháng 5 năm 2021, thấp hơn một chút so với mức cao nhất cục bộ là 37% được quan sát vào tháng 3 năm 2024 (khi Bitcoin đạt mức giá cao nhất trong chu kỳ này). Mức độ quan tâm tìm kiếm tương đối thấp này cho thấy rằng Bitcoin và thị trường tiền điện tử rộng lớn hơn vẫn chưa bước vào cơn sốt đầu cơ, còn chỗ cho sự tăng trưởng hơn nữa và chưa đạt được mức độ chú ý phổ biến thường gắn liền với đỉnh thị trường.

Xếp hạng cửa hàng ứng dụng Coinbase

Nguồn: openbb.co, tính đến ngày 15 tháng 11 năm 2024

Tương tự như mức độ phổ biến tìm kiếm của Google đối với “tiền điện tử”, thứ hạng của Coinbase trong cửa hàng ứng dụng cũng là một chỉ số quan trọng về mức độ quan tâm đầu tư của các nhà đầu tư bán lẻ. Vào ngày 5 tháng 3 năm nay, Coinbase đã trở lại bảng xếp hạng 50 cửa hàng ứng dụng hàng đầu sau khi giá Bitcoin tăng khoảng 34% trong 9 ngày và kiểm tra lại mức cao nhất mọi thời đại năm 2021 là khoảng 69.000 USD. Mặc dù Bitcoin đã đạt mức cao mới khoảng 74.000 USD vào cuối tháng đó, nhưng lãi suất bán lẻ giảm dần khi biến động giá giảm dần về mức ảm đạm trong mùa hè và sự chú ý của công chúng chuyển sang cuộc bầu cử tổng thống. Tuy nhiên, sự đột phá trong đêm bầu cử của Bitcoin đã thu hút lại sự quan tâm của giới bán lẻ, khi thứ hạng trên App Store của Coinbase tăng từ vị trí 412 vào ngày 5 tháng 11 lên vị trí thứ 9 vào ngày 14 tháng 11. Sự gia tăng số lượng người tham gia đã thúc đẩy mức tăng giá hơn nữa, đồng thời lập kỷ lục mới về dòng vốn ETF Bitcoin.

Hoạt động, áp dụng và phí của mạng bitcoin

Khối lượng giao dịch hàng ngày: Trung bình động bảy ngày của khối lượng giao dịch trung bình hàng ngày là khoảng 543.000, giảm 15% so với tháng trước. Bất chấp sự suy giảm, hoạt động vẫn mạnh mẽ và nằm ở mức phân vị thứ 96 trong lịch sử Bitcoin. Mặc dù số lượng giao dịch giảm nhưng điều này được bù đắp bởi lượng giao dịch lớn hơn, thể hiện qua sự gia tăng số lượng chuyển khoản.

Thông thường: Khối lượng giao dịch Thông thường hàng ngày (NFT và tiền meme trên chuỗi khối Bitcoin) tăng 404% so với tháng trước, phản ánh sự trỗi dậy của tâm lý đầu cơ do giá tăng và các quy định thuận lợi.

Tổng khối lượng chuyển: Khối lượng chuyển Bitcoin tăng 118% so với tháng trước và mức trung bình động trong 7 ngày là khoảng 85 tỷ USD.

Phí giao dịch trung bình: Phí giao dịch Bitcoin giảm 5% so với tháng trước, với mức phí trung bình là 3,58 USD. Tải giao dịch trung bình là khoảng 157.000 USD và tỷ lệ giao dịch tương ứng là khoảng 0,0023%.

Sức khỏe và lợi nhuận của thị trường Bitcoin

Tỷ lệ địa chỉ có lợi nhuận: Với giá Bitcoin đạt mức cao nhất mọi thời đại, khoảng 99% địa chỉ Bitcoin hiện đang có lãi.

Lãi/lỗ ròng chưa thực hiện: Tỷ lệ này đã tăng 21% trong tháng qua lên 0,61, cho thấy sự cải thiện đáng kể về tỷ lệ giữa lợi nhuận chưa thực hiện và lỗ chưa thực hiện. Là một chỉ báo về tâm lý thị trường, tỷ lệ này hiện nằm trong vùng Niềm tin-Từ chối, tương ứng với các giai đoạn mở rộng và thu hẹp nhanh chóng của chu kỳ thị trường giữa các đỉnh và đáy.

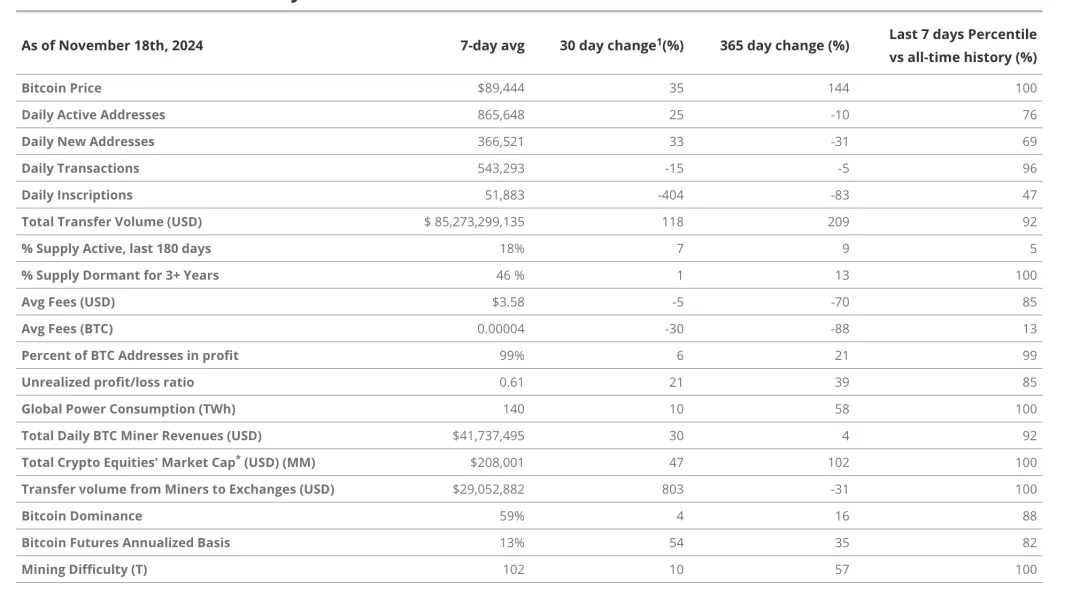

Bảng điều khiển hàng tháng của Bitcoin

Nguồn: Glassnode, VanEck Research, tính đến ngày 15 tháng 10 năm 2024

Công cụ khai thác bitcoin và tổng vốn hóa thị trường tiền điện tử

Độ khó khai thác (T):

Độ khó khối của Bitcoin tăng từ 92 T lên 102 T, phản ánh thực tế là các thợ mỏ đang mở rộng và nâng cấp đội thiết bị của họ. Mạng Bitcoin tự động điều chỉnh độ khó sau mỗi 2.016 khối (khoảng hai tuần) để đảm bảo rằng mỗi khối mất khoảng 10 phút để khai thác. Độ khó tăng lên cho thấy sự cạnh tranh ngày càng tăng giữa các thợ mỏ nhưng cũng thể hiện một mạng lưới mạnh mẽ và an toàn.

Tổng thu nhập hàng ngày của thợ mỏ:

Thu nhập hàng ngày của người khai thác tăng 30% so với tháng trước, được hưởng lợi từ việc Bitcoin tăng giá, nhưng phí giao dịch bằng BTC lại giảm 30%, điều này có tác động nhất định đến tổng thu nhập.

Khối lượng giao dịch được thợ mỏ chuyển sang sàn giao dịch:

Vào ngày 18 tháng 11, các công ty khai thác đã chuyển khoảng 181 triệu đô la Bitcoin sang các sàn giao dịch, tương đương gấp 50 lần mức trung bình 30 ngày trước đó, đẩy mức trung bình động 7 ngày tăng 803% so với tháng trước. Động thái cực đoan này là mức cao nhất kể từ tháng 3 và Bitcoin đã chứng kiến mức tương tự trước khi giảm một nửa gần đây nhất. Mặc dù khối lượng chuyển giao máy khai thác cao liên tục sang các sàn giao dịch có thể cho thấy thị trường quá nóng, nhưng mức tăng đột biến này kéo theo doanh số bán của máy khai thác thấp hơn trong mùa hè, cho thấy đây là hoạt động kiếm lợi nhuận cho mục đích hoạt động và tăng trưởng chứ không phải là tín hiệu của đỉnh thị trường.

Tổng vốn hóa thị trường của cổ phiếu tiền điện tử:

Đường trung bình động 30 ngày của Chỉ số chứng khoán tài sản kỹ thuật số MarketVector (MVDAPP) đã tăng 47% so với tháng trước, vượt trội so với Bitcoin. Các thành phần chỉ số chính như MicroStrategy và Bitcoin Mining Company được hưởng lợi trực tiếp từ việc giá Bitcoin tăng thông qua hoạt động nắm giữ hoặc khai thác Bitcoin của họ. Trong khi đó, các công ty như Coinbase đã tận dụng lợi nhuận từ thị trường tiền điện tử rộng lớn hơn khi giá tăng làm tăng kỳ vọng về phí giao dịch cao hơn và các nguồn doanh thu khác.

Nguồn farside.co.uk, tính đến ngày 18 tháng 11 năm 2024