Làm thế nào để hiểu sự suy giảm gần đây: Làn sóng “cú sốc Trump” đầu tiên đang đến

Tác giả gốc: @Web3_Mario

Powell lo ngại dữ liệu vĩ mô không đủ khiến thị trường hoảng loạn về rủi ro chính sách tiền tệ.

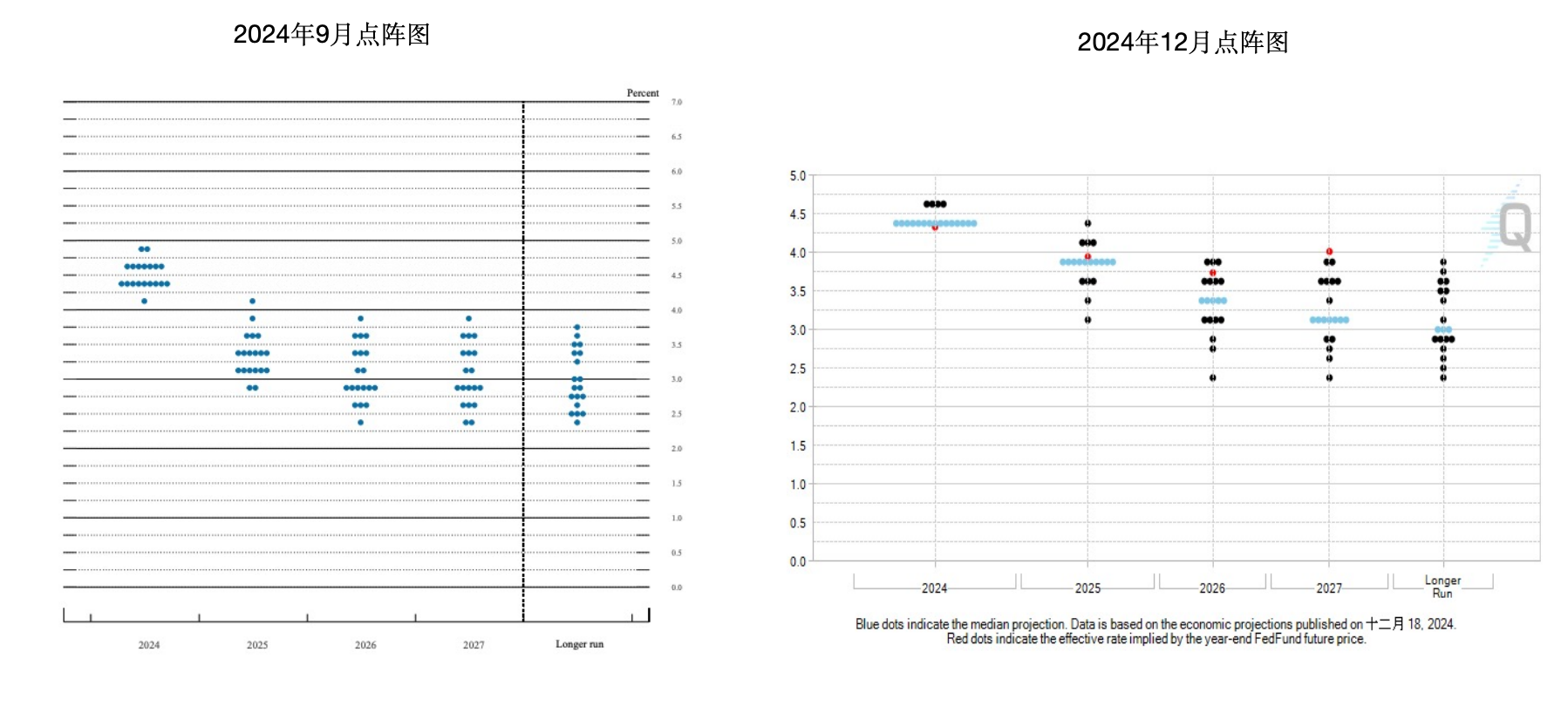

Quyết định lãi suất của FOMC vào đầu giờ thứ Năm tuần trước phù hợp với kỳ vọng của thị trường và kết thúc với mức giảm 25 BP. Thị trường nhìn chung cho rằng sự sụt giảm của thị trường rủi ro là do hai khía cạnh. sự đồng thuận nhất trí giữa các ghế, trong đó có Chủ tịch Cục Dự trữ Liên bang Cleveland, Hammack muốn giữ nguyên lãi suất. Ngoài ra, lãi suất mục tiêu trung bình kỳ hạn 25 năm đã được nâng lên 3,75% lên 4,00%. So với lãi suất mục tiêu trung bình trước đó là 3,25% đến 3,5% trong biểu đồ chấm vào tháng 9, kỳ vọng cắt giảm lãi suất đã giảm từ 4 xuống 4. 2 lần. Để thêm phần giới thiệu nhỏ ở đây, cái gọi là Dot Plot đề cập đến một công cụ biểu đồ được Cục Dự trữ Liên bang sử dụng để thể hiện kỳ vọng của các nhà hoạch định chính sách tiền tệ về xu hướng lãi suất trong tương lai. Nó là một phần của Tóm tắt các Dự báo Kinh tế (SEP) được công bố tại cuộc họp của Ủy ban Thị trường Mở Liên bang (FOMC), thường được phát hành bốn lần một năm và chủ yếu được sử dụng để quan sát sự đồng thuận chính sách trong Cục Dự trữ Liên bang.

Ngoài phiên hỏi đáp tiếp theo, một số bài phát biểu của Powell được thị trường hiểu là hướng dẫn diều hâu, chủ yếu bao gồm hai khía cạnh: thứ nhất, ông dường như tỏ ra lo ngại về triển vọng lạm phát trong năm tới và thứ hai, ông bày tỏ lo ngại về về việc thiết lập quỹ dự trữ Bitcoin, Powell đã không đưa ra phản hồi tích cực trước thái độ của Fed, nhưng sau khi đọc toàn văn, tôi cảm thấy rằng những lo ngại của Powell về rủi ro lạm phát không đến từ những thay đổi trong một số chỉ số vĩ mô nhất định, mà nhiều hơn là từ sự không chắc chắn của tình hình. chính sách của Trump. Đồng thời, quan điểm của ông về triển vọng kinh tế trong tương lai cũng cho thấy đủ tự tin.

Ngoài phiên hỏi đáp tiếp theo, một số bài phát biểu của Powell được thị trường hiểu là hướng dẫn diều hâu, chủ yếu bao gồm hai khía cạnh: thứ nhất, ông dường như tỏ ra lo ngại về triển vọng lạm phát trong năm tới và thứ hai, ông bày tỏ lo ngại về về việc thiết lập quỹ dự trữ Bitcoin, Powell đã không đưa ra phản hồi tích cực trước thái độ của Fed, nhưng sau khi đọc toàn văn, tôi cảm thấy rằng những lo ngại của Powell về rủi ro lạm phát không đến từ những thay đổi trong một số chỉ số vĩ mô nhất định, mà nhiều hơn là từ sự không chắc chắn của tình hình. chính sách của Trump. Đồng thời, quan điểm của ông về triển vọng kinh tế trong tương lai cũng cho thấy đủ tự tin.

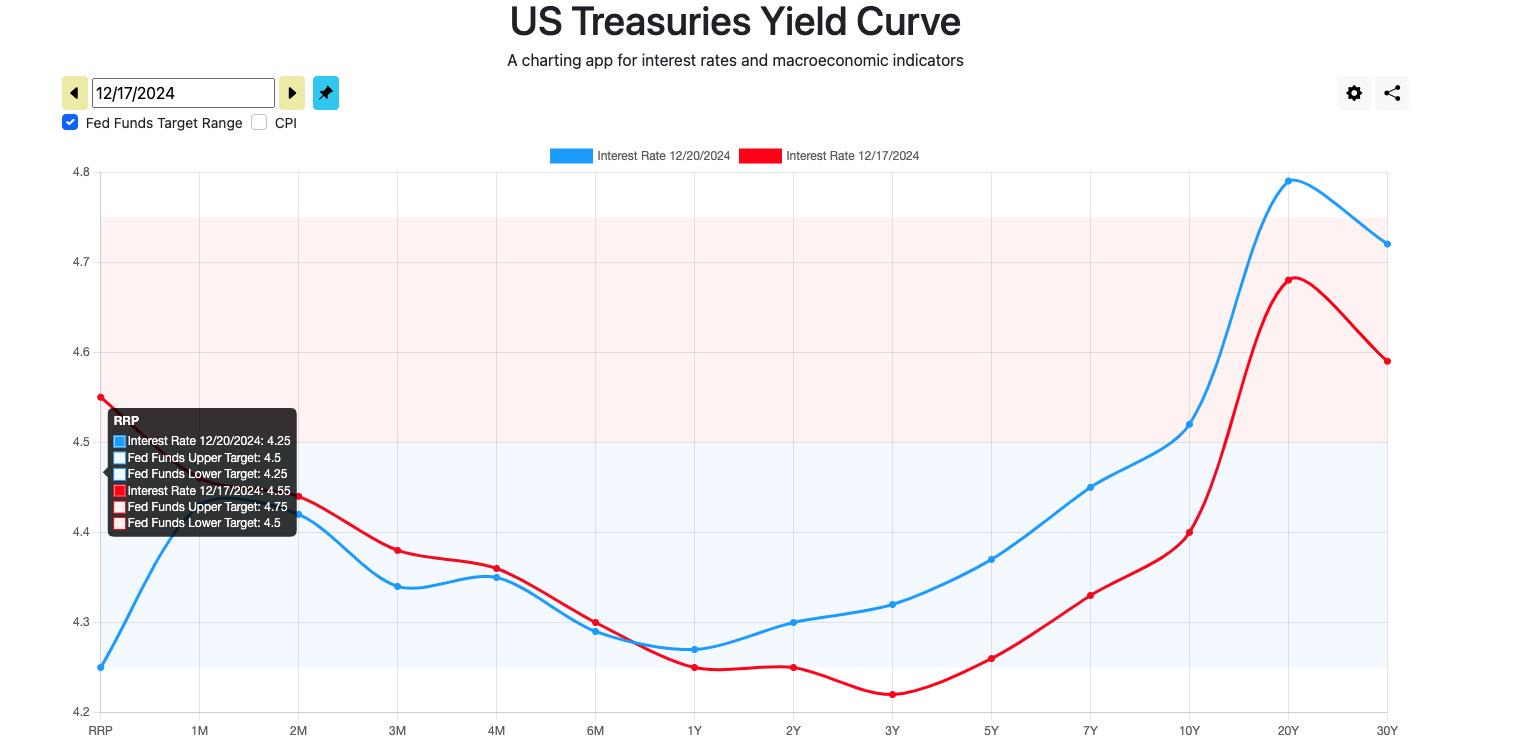

Vì vậy, hãy xem lý do tại sao chúng tôi nói điều này. Đầu tiên, hãy xem xét những thay đổi trong đường cong lãi suất của Kho bạc Hoa Kỳ trước và sau khi nghị quyết của Cục Dự trữ Liên bang và các nội dung liên quan được công bố. Tuy nhiên, tác động đến lợi suất kỳ hạn 1 năm không lớn lắm. Điều này cho thấy thị trường quả thực đang lo lắng hơn về triển vọng kinh tế dài hạn, nhưng ít nhất rủi ro không xảy ra trong ngắn hạn.

Có thể thấy từ giá của hợp đồng tương lai quỹ liên bang kỳ hạn 30 ngày hết hạn vào tháng 12 năm 2025, thị trường đã thực sự phản ứng trước khả năng hai đợt cắt giảm lãi suất trong tương lai sớm nhất là vào tháng 11. Do đó, việc điều chỉnh chủ yếu là. do các quyết định lãi suất trong tương lai của Fed Rủi ro dường như là không đủ. Một điều nữa cần nói thêm ở đây là lãi suất ngầm định được tính bằng cách trừ giá tương lai hiện tại từ 100.

Tiếp theo, chúng ta hãy xem xét một số bộ dữ liệu vĩ mô, bao gồm chỉ số PCE, tỷ lệ thất nghiệp và phi nông nghiệp cũng như chi tiết về tăng trưởng GDP. Có thể thấy rằng chỉ số PCE của Hoa Kỳ đã không tăng đáng kể ít nhất trong giai đoạn vừa qua. cho dù là từ PCE hàng năm hay từ năm trước. Tốc độ tăng trưởng PCE cốt lõi hàng năm vẫn ở mức dưới 2,5. Đồng thời, tỷ lệ lạm phát dự kiến của Đại học Michigan cũng vẫn ổn định. , và tỷ lệ thất nghiệp không tăng đáng kể. Bảng lương phi nông nghiệp hàng tháng cũng tăng so với trước, điều này cũng cho thấy thị trường việc làm cũng cho thấy mặt mạnh mẽ của việc cắt giảm thuế của Trump và các đợt cắt giảm thuế tiếp theo, tăng trưởng GDP cuối cùng cũng đã ổn định và chưa đạt đến mức cao nhất. ở mức độ nhất định. Đã có sự sụt giảm rõ rệt về số lượng mặt hàng nên xét từ góc độ số liệu vĩ mô, không có dữ liệu nào hỗ trợ cho việc nhận định lạm phát tái xuất hiện hay suy thoái kinh tế trong năm tới. Điều này cũng cho thấy mối lo ngại của Powell vẫn đến từ những tác động chính sách không chắc chắn của Trump.

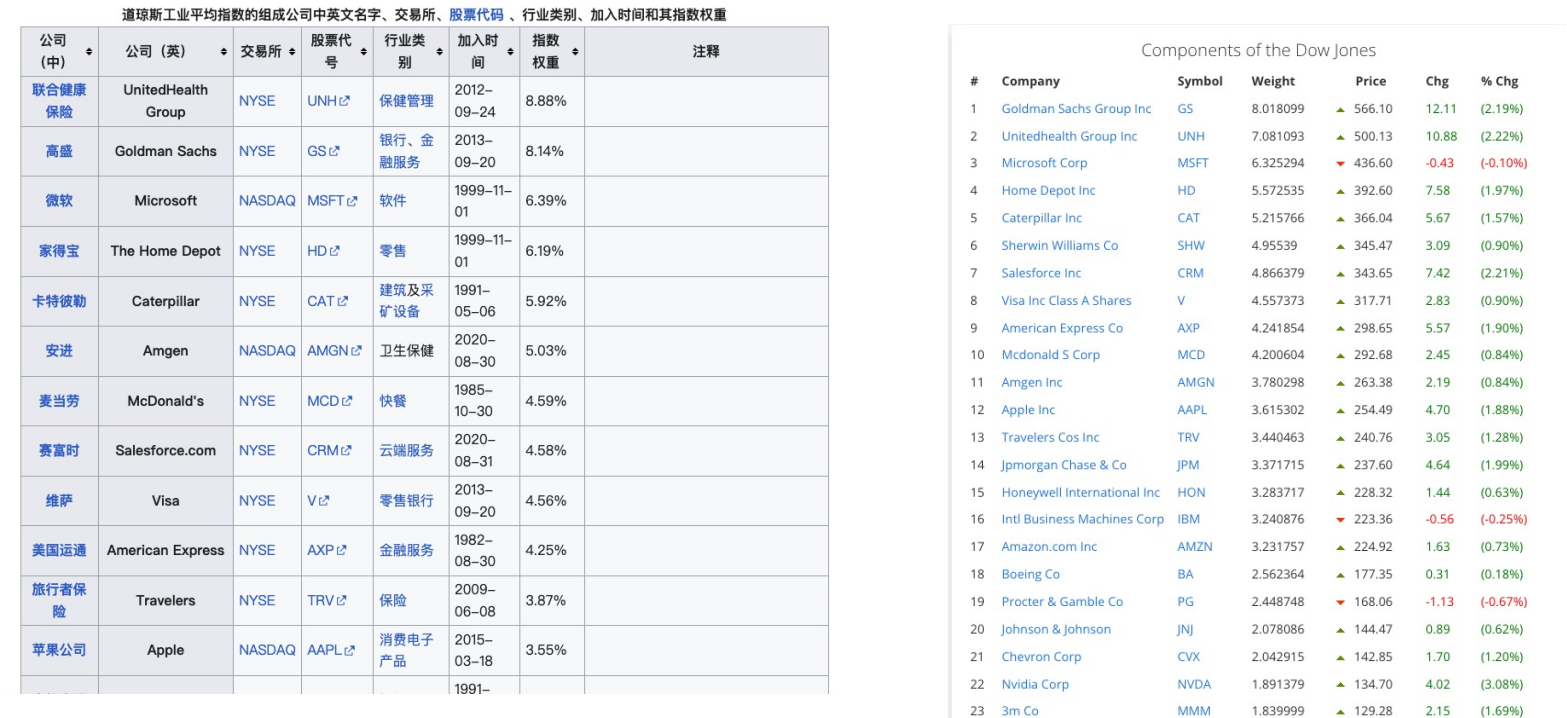

Hãy để tôi giải thích thêm một điểm ở đây. Chỉ số Dow Jones đã lập kỷ lục về mức giảm liên tiếp. Một số bạn bè tin rằng điều này phản ánh sự bi quan của thị trường về triển vọng phát triển trong tương lai của ngành công nghiệp Mỹ. Lý do cho tác động này không phải là rủi ro tình dục mang tính hệ thống, phần lớn là do sự điều chỉnh giảm mạnh của UnitedHealth Insurance. Trước hết, Chỉ số Trung bình Công nghiệp Dow Jones (DJIA) là một chỉ số tính theo giá, có nghĩa là tác động của giá của từng cổ phiếu thành phần lên chỉ số phụ thuộc vào giá trị tuyệt đối của giá cổ phiếu chứ không phải vốn hóa thị trường của nó. Điều này có nghĩa là các mục tiêu giá cao sẽ có tỷ trọng cao hơn trong chỉ số Dow. Tính đến ngày 2 tháng 11 năm 2024, United Health Insurance có tỷ trọng cao nhất trong chỉ số Dow, chiếm 8,88% và mới nhất trong số tỷ trọng của các cổ phiếu riêng lẻ. tỷ trọng của UNH đã giảm xuống còn 7,08%. Giá cổ phiếu đã giảm từ 613 vào ngày 4 tháng 12 xuống còn 500 hiện tại, giảm 18%. , trong khi các cổ phiếu có tỷ trọng cao khác không chứng kiến mức giảm như vậy, thì nguyên nhân chính dẫn đến sự sụt giảm của chỉ số Dow đến từ rủi ro một điểm của cổ phiếu có tỷ trọng cao UNH, hơn là rủi ro hệ thống. đến UNH? Nguyên nhân chính là Giám đốc điều hành UNH Brian Thompson đã bị một tay súng bắn nhiều phát bên ngoài khách sạn Hilton ở Manhattan, New York, vào ngày 5 tháng 12. Ông qua đời sau khi được đưa đến bệnh viện. Tay súng tên là Luigi Mangione, người có nền tảng xã hội tốt, quá trình thẩm vấn cho thấy hành vi của anh ta xuất phát nhiều hơn từ việc UNH bóc lột người dân Mỹ về mặt bảo hiểm y tế, điều này đã khơi dậy thiện cảm rộng rãi của xã hội đối với anh ta, gây phẫn nộ từ lâu. mâu thuẫn về chi phí y tế đắt đỏ ở Hoa Kỳ, cũng phù hợp với định hướng chính sách cải cách bảo hiểm y tế của Trump, nên sự cộng hưởng của cả hai đã khiến giá cổ phiếu giảm mạnh, điều này sẽ không được đưa ra ở đây.

Tất nhiên, liên quan đến tình tiết nhỏ về dự trữ Bitcoin, tác giả tin rằng thái độ của Powell thực sự không quan trọng lắm, như chính ông đã nói, quyết định có nên thúc đẩy đề xuất này hay không thuộc về các thành viên Quốc hội, chứ không phải Cục Dự trữ Liên bang. đồng thời, tham khảo Hoa Kỳ Về cơ chế thiết lập và quản lý trữ lượng dầu và vàng, việc quản lý trước đây thuộc về Bộ Năng lượng Hoa Kỳ và sau này thuộc về Bộ Tài chính. liên quan đến sự hợp tác của các bộ phận khác, chẳng hạn như SEC, CFTC và các quy định khác, cũng như ảnh hưởng chính sách của FED. Tuy nhiên, trong quá trình này, các bộ phận này đóng vai trò hợp tác nhiều hơn.

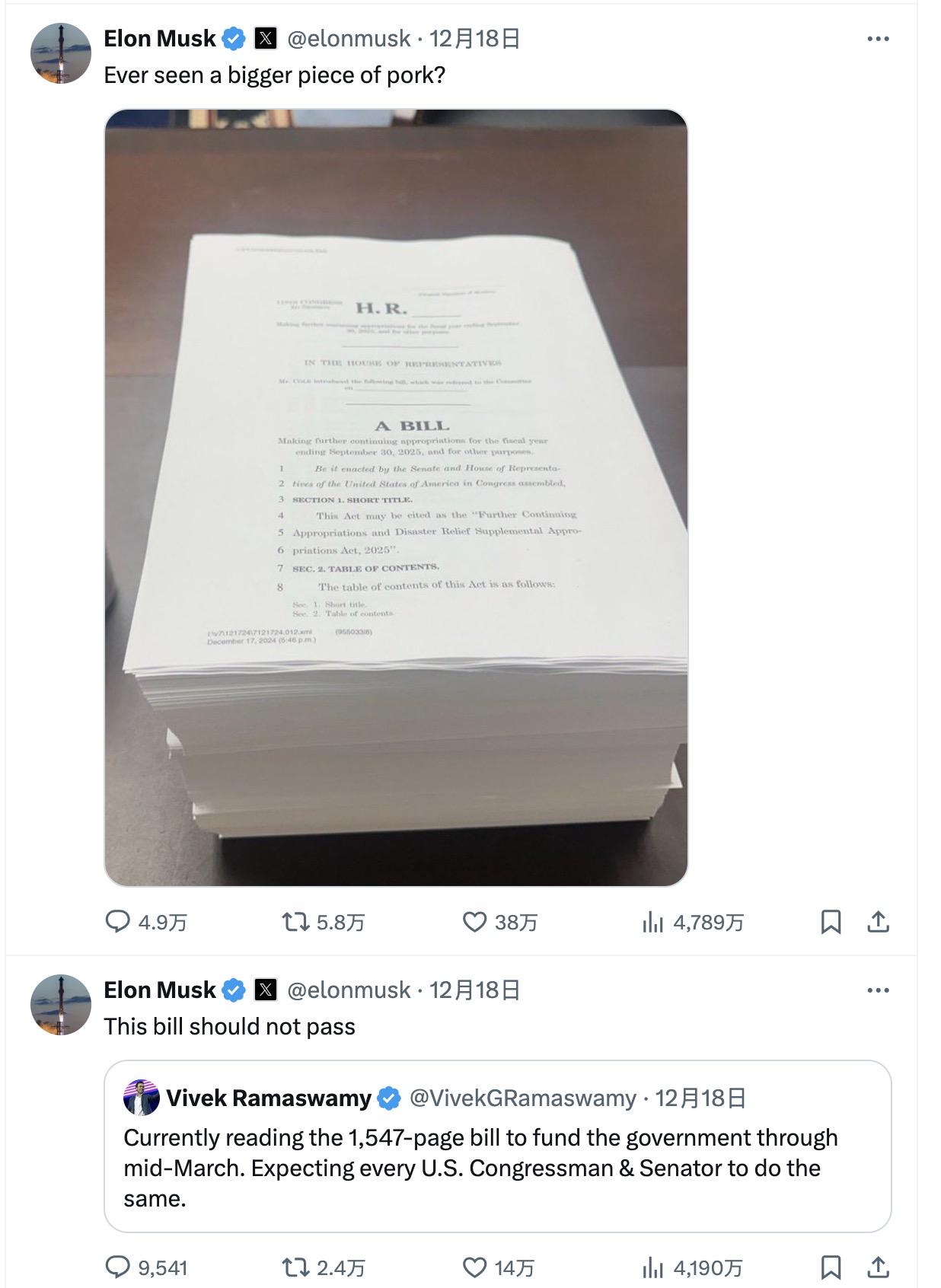

Vậy tại sao thị trường lại phản ứng dữ dội như vậy? Tác giả cho rằng nguyên nhân chính là do Trump và Musk đã gây áp lực mạnh lên dự luật chi tiêu ngắn hạn của Quốc hội vào thứ Tư tuần trước, thậm chí còn đe dọa hủy bỏ quy định trần nợ. quỹ.

Chính quyền quyền lực của Trump đe dọa sẽ dỡ bỏ vĩnh viễn trần nợ, phủ bóng đen lên hệ thống tín dụng truyền thống bằng đô la Mỹ và thị trường bắt đầu giao dịch trong tâm thế e ngại rủi ro.

Tôi không biết có bao nhiêu bạn bè đã chú ý đến trò chơi về chi tiêu ngắn hạn tại Quốc hội Hoa Kỳ vào thứ Ba tuần trước, ngày 17 tháng 12, Chủ tịch Hạ viện Mike Johnson đã đạt được thỏa thuận ngắn hạn với Đảng Dân chủ về chi tiêu chính phủ. sẽ gia hạn nguồn tài trợ của Chính phủ cho đến tháng 3 năm sau để tránh việc chính phủ đóng cửa. Đồng thời, để thông qua dự luật, Johnson cũng đưa ra một số nhượng bộ đối với Đảng Dân chủ và đính kèm một số dự luật với sự ủng hộ của lưỡng đảng. Tuy nhiên, vào ngày 18 tháng 12, Musk bắt đầu công kích đề xuất này một cách điên cuồng.

Trong khi đó, toàn bộ quá trình này còn có sự ủng hộ của Trump, người tuyên bố trên True Social rằng Quốc hội cần bãi bỏ quy định trần nợ vô lý trước khi Trump chính thức nhậm chức vào ngày 20/1 vì những gì ông cho là vấn đề nợ nần do đảng Dân chủ của Biden gây ra. Chính quyền và cần được ông giải quyết. Kể từ đó, Đảng Cộng hòa đã nhanh chóng sửa đổi dự luật chi tiêu mới, không chỉ xóa một số khoản chi tiêu thỏa hiệp mà còn bổ sung thêm các đề xuất bãi bỏ hoặc đình chỉ trần nợ, ngoài đề xuất hôm thứ Năm (19/12) trong cuộc họp. Hạ viện, với 174 phiếu thuận, 235 Cuộc bỏ phiếu chống lại dự luật đã không được Hạ viện thông qua và không được thông qua. Điều này cũng làm tăng nguy cơ chính phủ đóng cửa, và tất nhiên phải đến ngày 20/12, Hạ viện mới thông qua dự luật chi tiêu tạm thời mới, chỉ vài giờ trước thời hạn, trong đó giới hạn trần nợ được dỡ bỏ. lời đề nghị.

Mặc dù dự luật chi tiêu mới đã được thông qua, việc đóng cửa một phần các cơ quan chính phủ đã tránh được, nhưng tác giả tin rằng thái độ của Trump đối với việc bãi bỏ trần nợ rõ ràng đã làm dấy lên mối lo ngại của thị trường. Chúng ta biết rằng quyền lực của Trump là của tất cả các nước Mỹ trước đây. giữa các tổng thống, đặc biệt là tại Hạ viện, cũng đã giành được tiếng nói tuyệt đối, Hạ viện mới sẽ tuyên thệ nhậm chức và chính thức nhậm chức vào ngày 3/1. Đến lúc đó, khả năng thông qua việc bãi bỏ trần nợ công sẽ rất lớn. tăng lên, vì vậy chúng ta sẽ cùng phân tích tác động mà điều này mang lại.

Trần nợ của Hoa Kỳ (Trần nợ) đề cập đến số tiền hợp pháp tối đa mà chính phủ liên bang Hoa Kỳ có thể vay. Nó được thành lập lần đầu tiên vào năm 1917. Giới hạn này được Quốc hội đặt ra nhằm hạn chế sự gia tăng nợ chính phủ. Mục đích của trần nợ là ngăn chặn chính phủ vay quá mức, nhưng thực tế nó không phải là một biện pháp hữu hiệu để kiểm soát mức nợ. Đây là giới hạn trên của những gì chính phủ có thể vay một cách hợp pháp. Ngoài việc thiết lập kỷ luật tài chính, trần nợ cũng là một vũ khí quan trọng trong trò chơi giữa hai đảng. Thường thì đảng đối lập sẽ giành được nhiều lợi thế thương lượng hơn bằng cách chỉ trích dự luật chi tiêu của đảng cầm quyền và nguy cơ chính phủ đóng cửa do nó gây ra.

Tất nhiên, trần nợ của Mỹ đã bị đình chỉ nhiều lần, thường là thông qua luật pháp, với việc Quốc hội thông qua dự luật đình chỉ việc áp dụng trần nợ. Đình chỉ trần nợ có nghĩa là chính phủ có thể tiếp tục vay mà không bị giới hạn mức trần cho đến thời hạn quy định trong dự luật hoặc cho đến khi nợ đạt đến một mức mới nào đó. Các trường hợp điển hình như sau:

2011-2013: Năm 2011, Mỹ phải đối mặt với cuộc khủng hoảng trần nợ nghiêm trọng. Vào thời điểm đó, Quốc hội và Tổng thống Obama đang tham gia vào các cuộc đàm phán căng thẳng về cách nâng trần nợ, cuối cùng đạt được thỏa thuận tạm thời nâng trần nợ và thực hiện một số biện pháp cắt giảm ngân sách. Ngoài ra, để tránh tình trạng chính phủ vỡ nợ, vào tháng 10/2013, Quốc hội Mỹ đã thông qua dự luật đình chỉ trần nợ và cho phép chính phủ vay đến tháng 2/2014. Vào thời điểm đó, mức nợ của Mỹ đã gần chạm mức trần và việc đình chỉ trần nợ sẽ tránh được nguy cơ chính phủ vỡ nợ.

2017-2019: Năm 2017, Quốc hội Mỹ một lần nữa thông qua dự luật đình chỉ trần nợ, cho phép chính phủ tiếp tục vay đến tháng 3/2019. Dự luật cũng bao gồm các vấn đề tài chính khác và được liên kết với các thỏa thuận về ngân sách và chi tiêu của chính phủ. Việc tạm dừng cho phép chính phủ Hoa Kỳ tránh được khả năng vỡ nợ.

2019-2021: Vào tháng 8 năm 2019, Quốc hội Hoa Kỳ đã thông qua Thỏa thuận Ngân sách Hai năm, không chỉ tăng trần chi tiêu chính phủ mà còn đình chỉ trần nợ, cho phép chính phủ vay thêm tiền cho đến năm 2021 vào ngày 31 tháng 7. Việc tạm dừng này cho phép chính phủ tiếp tục vay mà không phải chịu trần nợ, từ đó đảm bảo hoạt động bình thường của chính phủ và tránh việc chính phủ đóng cửa và vỡ nợ.

2021: Vào tháng 12 năm 2021, để tránh việc chính phủ Hoa Kỳ vỡ nợ, Quốc hội đã thông qua Đạo luật Điều chỉnh Tạm thời Trần Nợ, nâng trần nợ lên 28,9 nghìn tỷ USD và cho phép chính phủ vay đến năm 2023. Việc điều chỉnh này được thực hiện vào phút chót trước kỳ hạn tháng 10/2021, tránh nguy cơ vỡ nợ.

Có thể thấy, mỗi lần đình chỉ trần nợ đều nhằm ứng phó với một số sự kiện đặc biệt nhất định, chẳng hạn như cuộc khủng hoảng tài chính năm 2008 và dịch bệnh năm 2021. Nhưng tại sao việc nâng trần nợ một lần nữa vào thời điểm này lại có tác động như vậy? Cốt lõi nằm ở quy mô nợ hiện tại của Mỹ. Tỷ lệ nợ công trên GDP của Mỹ đã đạt mức cao lịch sử, vượt 120%. Nếu trần nợ được bãi bỏ vào thời điểm này, điều này có nghĩa là Hoa Kỳ sẽ không phải chịu bất kỳ kỷ luật tài chính nào trong một thời gian dài trong tương lai và tác động của điều này đối với hệ thống tín dụng bằng đô la Mỹ thực sự là không thể đoán trước được.

Vậy tại sao Trump cần phải làm điều này? Lý do rất đơn giản để sống sót trước nguy cơ khủng hoảng nợ trong ngắn hạn, chúng ta đã biết rằng cắt giảm thuế và giảm nợ công là hai mục tiêu quan trọng nhất trong cách điều hành của Trump. Tuy nhiên, mặc dù chính sách cắt giảm thuế có thể làm tăng sức sống kinh tế nhưng chắc chắn nó sẽ gây ra những vấn đề chính trị trong ngắn hạn. Tất nhiên, khoảng cách tài chính sinh ra có thể được bù đắp bằng cách tăng thuế quan, nhưng xét rằng các nước sản xuất có thể phản ứng bằng cách giảm tỷ giá hối đoái, đây là lý do tại sao chỉ số đô la Mỹ vẫn mạnh trong chu kỳ cắt giảm lãi suất gần đây, và cốt lõi là Điều này là do các nước đang chuẩn bị cho các cuộc chiến thương mại có thể xảy ra. Đồng thời, khả năng thu nhập của các công ty trong nước sụt giảm do cắt giảm chi tiêu tài chính cũng phủ bóng đen lên tiềm năng tăng trưởng kinh tế. Vì vậy, để sống sót qua giai đoạn đau đớn thực hiện chính sách này, Trump chắc chắn hy vọng sẽ giải quyết được vấn đề này một lần và mãi mãi. Vì vậy, việc bãi bỏ xiềng xích của trần nợ và tiếp tục vay tiền để sống sót qua cuộc khủng hoảng tài chính là rất thích hợp. trong thời gian ngắn.

Cuối cùng, hãy xem lý do tại sao nó sẽ ảnh hưởng đến tiền điện tử. Tôi nghĩ cốt lõi nằm ở tác động đối với câu chuyện về dự trữ Bitcoin. Chúng tôi biết rằng trong câu chuyện cốt lõi gần đây về tiền điện tử, giải pháp của Hoa Kỳ cho vấn đề khủng hoảng nợ bằng cách thiết lập dự trữ Bitcoin là một phần tương đối quan trọng trong đó. Tuy nhiên, nếu Trump trực tiếp bãi bỏ các quy định về trần nợ, nó sẽ tương đương với một điều tương tự. Cú đánh gián tiếp vào câu chuyện này Giá trị, trong phân tích trước đây, chúng tôi đã rơi xuống giai đoạn mà tiền điện tử hiện đang tìm kiếm sự hỗ trợ giá trị mới và việc chốt lời cũng như phòng ngừa rủi ro do điều này gây ra là điều dễ hiểu. Vì vậy, tôi cho rằng trong thời gian tới, ưu tiên quan sát cách điều hành của đội Trump sẽ cao hơn đáng kể so với các yếu tố khác và cần phải tiếp tục chú ý.