Vào năm 2024, thị trường tiền điện tử sẽ mở ra sự phục hồi và thay đổi cơ cấu, với tổng giá trị thị trường vượt quá 3,8 nghìn tỷ USD, tăng 110% so với cùng kỳ năm ngoái. Trong số đó, giá BTC đã vượt mốc 100.000 USD trong năm nay, lập mức cao kỷ lục. Đây không chỉ là một nút quan trọng trong sự phát triển của thị trường mã hóa mà còn là một năm mà thị trường phái sinh phát triển toàn diện.

Đằng sau những dữ liệu “cột mốc” này là sự bao trùm của nhiều yếu tố tích cực trong ngành. Hôm nay vào tháng 1, SEC đã phê duyệt danh sách 11 quỹ ETF Bitcoin giao ngay, bao gồm các sản phẩm từ những gã khổng lồ quản lý tài sản như BlackRock và Fidelity Investments. Vào tháng 7 cùng năm, sự chấp thuận của quỹ ETF giao ngay Ethereum đã tiếp tục làm phong phú thêm sự lựa chọn của các nhà đầu tư và bơm thêm tính thanh khoản vào thị trường. Đồng thời, sự ủng hộ công khai của Giám đốc điều hành Tesla Elon Musk tại “Hội nghị Bitcoin 2024” đã tạo thêm niềm tin cho thị trường. Ông gọi Bitcoin là “vàng của thời đại kỹ thuật số” và nhắc lại niềm tin lâu dài của mình vào DeFi. Tuyên bố này củng cố thêm vị thế của tài sản tiền điện tử như một danh mục đầu tư chính thống.

Được thúc đẩy bởi các xu hướng vĩ mô tích cực, thị trường phái sinh đã trở thành một động lực tăng trưởng quan trọng khác cho ngành tiền điện tử vào năm 2024. Theo thống kê của Coinglass, khối lượng giao dịch thị trường phái sinh tiền điện tử toàn cầu đã tăng mạnh vào năm 2024 và số lượng hợp đồng mở đã đạt mức cao kỷ lục, cho thấy sự quan tâm cao của các nhà đầu tư đối với các sản phẩm có đòn bẩy và biến động giá thị trường. Các sàn giao dịch lớn đã chứng tỏ khả năng cạnh tranh độc đáo của mình trên thị trường phái sinh và thị trường giao ngay, bao gồm:

• Binance dẫn đầu thị trường với khối lượng giao dịch hợp đồng chính trung bình hàng ngày là 40 tỷ USD, củng cố vị trí dẫn đầu ngành nhờ tính thanh khoản mạnh mẽ và cơ sở người dùng rộng rãi.

• OKX đứng thứ hai với khối lượng giao dịch hợp đồng chính trung bình hàng ngày là 19 tỷ USD và đã đặt nền tảng vững chắc cho sự phát triển bền vững của nền tảng thông qua cơ chế chứng nhận dự trữ tài sản hàng đầu.

• Bybit đứng thứ hai trên thị trường trao đổi giao ngay toàn cầu với khối lượng giao dịch giao ngay chính trung bình hàng ngày là 2,3 tỷ USD và sẽ có dòng vốn vào hơn 8 tỷ USD vào năm 2024.

• Crypto.com tìm thấy những đột phá trong các lĩnh vực cụ thể và giành được thị phần thông qua các tính năng đổi mới và trải nghiệm người dùng.

• Deribit thống trị thị trường quyền chọn, chiếm 82,2% thị phần quyền chọn Bitcoin, khẳng định vị thế dẫn đầu trong lĩnh vực phái sinh chuyên nghiệp.

• Là sàn giao dịch hàng đầu trên chuỗi, Hyperliqud sử dụng các hợp đồng vĩnh viễn phi tập trung và giao dịch ký quỹ để thúc đẩy sự phát triển của ngành theo hướng minh bạch và hiệu quả.

Những nền tảng này không chỉ thúc đẩy tăng trưởng về khối lượng giao dịch mà còn cung cấp các mẫu quan sát có giá trị về thị trường tiền điện tử toàn cầu. Là nền tảng phân tích dữ liệu hợp đồng hàng đầu trong ngành, Coinglass sẽ sử dụng dữ liệu từ thị trường phái sinh, khối lượng giao dịch giao ngay, tính minh bạch của tài sản, tỷ lệ giao dịch và các dữ liệu khác để tiến hành phân tích chuyên sâu về cách các sàn giao dịch lớn đạt được lợi thế trong bối cảnh toàn cầu và khám phá tương lai của thị trường tiền điện tử vào năm 2024. Động lực cốt lõi cung cấp cho các nhà đầu tư và ngành những hiểu biết và tư duy hướng tới tương lai.

1. Thị trường phái sinh

Vào năm 2024, thị trường phái sinh tiền điện tử đã trải qua sự tăng trưởng lịch sử và trở thành một phần quan trọng của thị trường tiền điện tử. Thị trường phái sinh tiền điện tử toàn cầu đã lập kỷ lục mới, với khối lượng giao dịch trung bình hàng ngày vượt quá 100 tỷ USD và khối lượng giao dịch hàng tháng vượt quá 3 nghìn tỷ USD, vượt xa khối lượng giao dịch của thị trường giao ngay. Sự tăng trưởng đáng kể này phản ánh nhu cầu ngày càng tăng của nhà đầu tư đối với các sản phẩm có đòn bẩy, đặc biệt là trong thời kỳ thị trường biến động lớn hơn. Khi thị trường trưởng thành và khung pháp lý được cải thiện, ngày càng có nhiều nhà đầu tư tổ chức - chẳng hạn như các quỹ phòng hộ và công ty quản lý tài sản - đổ vào thị trường phái sinh, thúc đẩy thị trường phát triển hơn nữa. Ngoài ra, sự tham gia của các nhà đầu tư bán lẻ cũng tăng lên nhanh chóng. Nền tảng giao dịch đơn giản và dễ sử dụng đã hạ thấp rào cản gia nhập, đồng thời đặc tính đòn bẩy cao của chứng khoán phái sinh đã thu hút một lượng lớn người dùng bán lẻ tìm kiếm lợi nhuận ngắn hạn. .

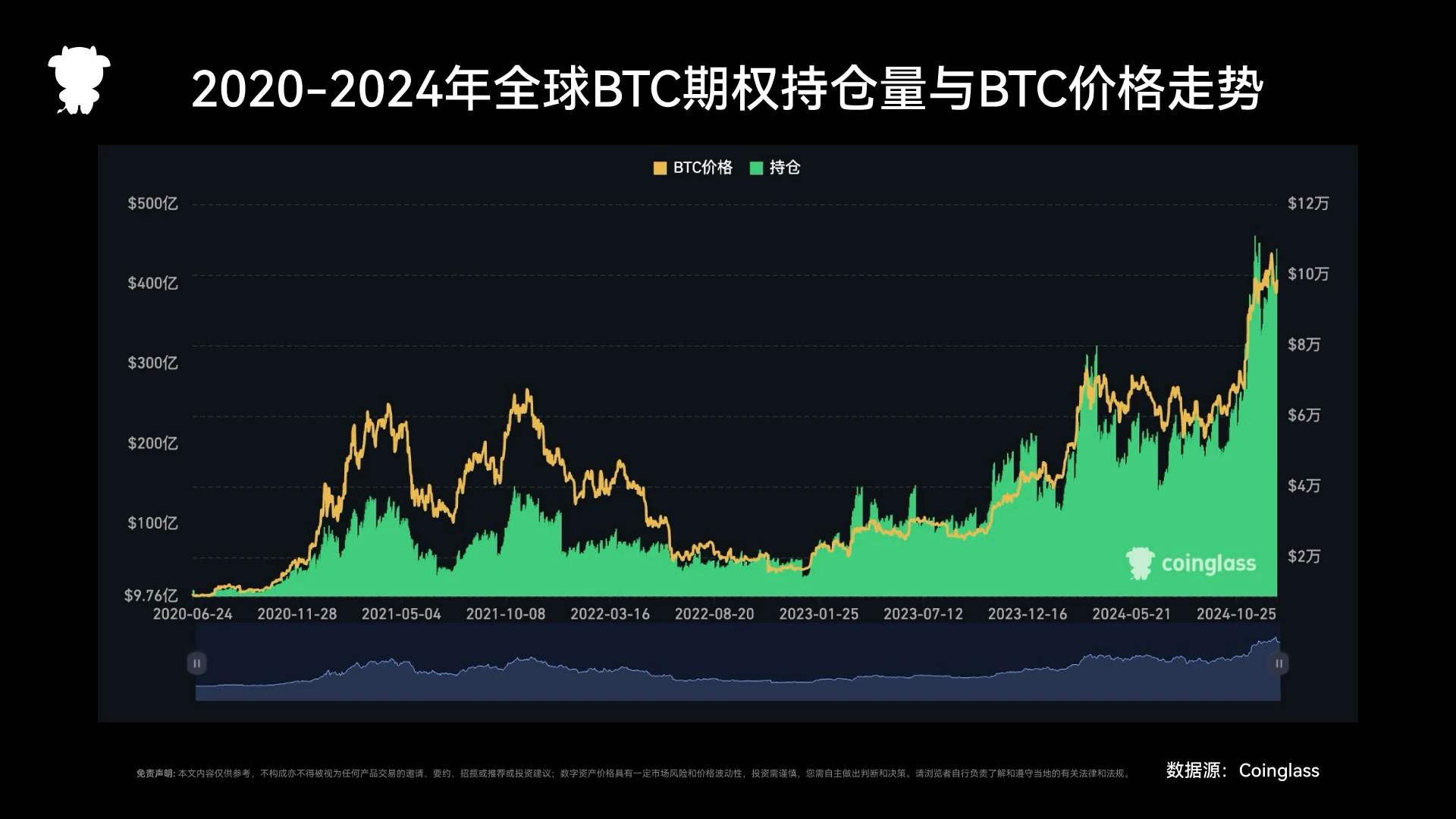

Tính đến cuối năm 2024, tổng số hợp đồng BTC mở trên thị trường phái sinh tiền điện tử toàn cầu đã vượt quá 60 tỷ USD, chứng tỏ nhu cầu thị trường vẫn tiếp tục đối với các công cụ quản lý rủi ro và các sản phẩm có đòn bẩy. Không thể bỏ qua tác động của giao dịch phái sinh trên thị trường. Trước hết, nó cải thiện đáng kể tính thanh khoản của thị trường. Các nhà giao dịch sử dụng ít tiền hơn để tận dụng quy mô thị trường lớn hơn và giảm tác động của các giao dịch lớn lên giá giao ngay, từ đó làm cho thị trường hoạt động hiệu quả hơn. Thứ hai, thị trường phái sinh đóng vai trò quan trọng trong việc phát hiện giá, đặc biệt là trong thời kỳ thị trường biến động, nơi giá của hợp đồng tương lai và hợp đồng không kỳ hạn thường dẫn dắt biến động giá của thị trường giao ngay. Ngoài ra, chứng khoán phái sinh còn cung cấp cho các nhà đầu tư tổ chức các công cụ phòng ngừa rủi ro, giảm tính biến động của danh mục tài sản và thu hút thêm dòng vốn dài hạn. Cuối cùng, hành vi giao dịch trên thị trường phái sinh thúc đẩy hiệu quả định giá thị trường, giảm sự biến động của tài sản tiền điện tử, tăng cường sự ổn định chung của thị trường và đặt nền tảng cho sự trưởng thành và phát triển lành mạnh của thị trường tiền điện tử.

Vào năm 2024, khối lượng giao dịch thị trường phái sinh tiền điện tử chiếm một phần đáng kể trong tổng khối lượng giao dịch và sự phân bổ thị trường giữa các sàn giao dịch lớn cũng cho thấy sự khác biệt rõ ràng. Theo dữ liệu về khối lượng giao dịch hợp đồng của Coinglass, Binance tiếp tục duy trì vị trí dẫn đầu thị trường của mình. Tổng khối lượng giao dịch của 10 loại tiền tệ hợp đồng hàng đầu vào năm 2024 sẽ đạt 14,6855 tỷ đô la Mỹ, vượt xa các đối thủ khác, thể hiện sức mạnh vô song của họ trong lĩnh vực phái sinh tiền điện tử. Giao dịch có lợi thế tương đương. OKX đứng thứ hai thế giới với khối lượng giao dịch 7,0648 tỷ USD, cũng thể hiện vị thế cốt lõi của mình trên thị trường phái sinh toàn cầu. Người dùng của OKX chủ yếu tập trung vào 5 loại tiền tệ hàng đầu như BTC, ETH, SOL, DOGE và PEPE, củng cố hơn nữa sự thống trị thị trường của nó đối với các loại tiền tệ có nhu cầu cao này.

Mặc dù Bitget và Bybit lần lượt xếp thứ ba và thứ tư và hiệu suất của chúng rất ấn tượng, nhưng vẫn có khoảng cách đáng kể giữa khối lượng giao dịch của chúng với Binance và OKX, cho thấy bối cảnh cạnh tranh của thị trường toàn cầu vẫn tương đối tập trung.

Có sự khác biệt rõ ràng về tình hình cạnh tranh giữa các sàn giao dịch khác nhau. Các nền tảng như OKX và Binance đã củng cố vị trí dẫn đầu của mình trên thị trường toàn cầu bằng cách tối ưu hóa sản phẩm giao dịch và cải thiện trải nghiệm người dùng, trong khi Bitget và Bybit đã thể hiện khả năng cạnh tranh độc đáo trong các lĩnh vực hoặc loại tiền tệ cụ thể.

Vào năm 2024, giá BTC vượt mốc 100.000 USD, thúc đẩy sự tăng trưởng đáng kể trên thị trường quyền chọn BTC. Khi giá Bitcoin tăng lên, hoạt động trong giao dịch quyền chọn cũng tăng lên đáng kể, với tổng lãi mở đạt 41,127 tỷ USD, tiếp tục củng cố vị trí trung tâm của nó trên thị trường toàn cầu.

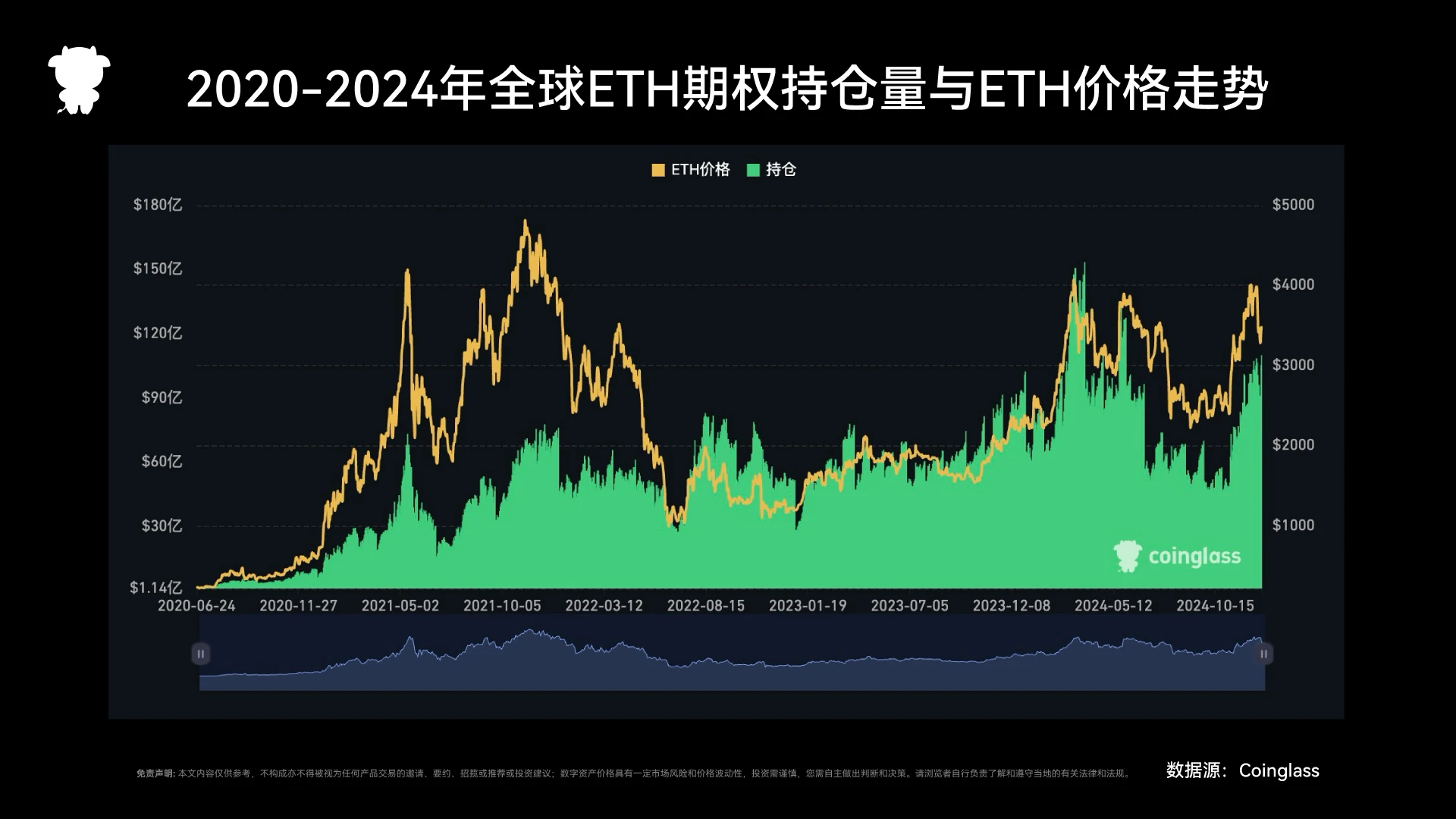

Tính đến ngày 19 tháng 12 năm 2024, tổng số lãi mở trên thị trường quyền chọn BTC là 41,127 tỷ USD và 10,072 tỷ USD bằng ETH. Quy mô thị trường BTC gấp 4 lần ETH, phản ánh trạng thái của BTC là tài sản cốt lõi cho tính thanh khoản của thị trường tiền điện tử.

Deribit tiếp tục thống trị bối cảnh cạnh tranh của thị trường quyền chọn BTC, nắm giữ 82,2% thị phần toàn cầu. Đồng thời, OKX hoạt động tốt với chiến lược sản phẩm linh hoạt và tính thanh khoản mạnh mẽ, đứng thứ ba với vị trí 2,927 tỷ USD, chiếm 7,1% thị phần toàn cầu. Hiệu suất này nêu bật sự gia tăng nhanh chóng của OKX trên thị trường quyền chọn và tiềm năng tăng trưởng liên tục của nó.

Thị trường quyền chọn Ethereum (ETH) tiếp tục phát triển vào năm 2024, với tổng lãi mở đạt 10,072 tỷ USD. Với sự phát triển hơn nữa của hệ sinh thái hợp đồng thông minh và việc thúc đẩy các hoạt động đặt cược, thị trường quyền chọn ETH đã cho thấy xu hướng tăng trưởng ổn định.

Giá ETH vượt quá 4.000 USD vào năm 2024, thúc đẩy nhu cầu thị trường mở rộng. Trong bối cảnh thị trường, Deribit tiếp tục thống trị, trong khi các nền tảng khác đang dần mở rộng thị phần bằng các chiến lược thị trường tương ứng. Dữ liệu cho thấy trong số các nền tảng được xếp hạng hàng đầu, một số sàn giao dịch có thị phần hơn 10%, cho thấy sự bố trí tích cực của các đối thủ trong lĩnh vực này.

2. Khối lượng giao dịch giao ngay

Vào năm 2024, thị trường giao dịch tiền điện tử giao ngay sẽ có xu hướng tập trung và khoảng cách thị phần giữa các sàn giao dịch lớn sẽ ngày càng mở rộng. Năm 2024, Binance đứng đầu với khối lượng giao dịch giao ngay chính thống hơn 2,15 nghìn tỷ đô la Mỹ, chiếm vị trí thống trị tuyệt đối trên thị trường. Tiếp theo là Bybit và Crypto.com, với khối lượng giao dịch giao ngay phổ biến lần lượt là 858 tỷ USD và 810 tỷ USD, tạo thành cấp thứ hai, cho thấy rằng họ có những lợi thế cạnh tranh nhất định trong thị trường quy mô trung bình.

Coinbase và OKX lọt vào top 5 với khối lượng giao dịch lần lượt là 635 tỷ USD và 606 tỷ USD, củng cố vị thế vững chắc của họ trên thị trường. So sánh, khối lượng giao dịch của Kraken là 133 tỷ USD, Bitstamp là 67 tỷ USD và Bitfinex là 58 tỷ USD. Quy mô thị trường của các sàn giao dịch này tương đối nhỏ và nhóm người dùng tập trung nhiều hơn ở các khu vực cụ thể hoặc lĩnh vực nhà đầu tư chuyên nghiệp. Với khối lượng giao dịch chỉ 18 tỷ USD, Gemini xếp hạng thấp trong số các sàn giao dịch lớn, phản ánh định vị thị trường của nó tập trung hơn vào việc phục vụ khách hàng tổ chức và nhà đầu tư dài hạn.

3. Minh bạch về vị thế tài sản

Tính minh bạch đang dần trở thành chìa khóa để các sàn giao dịch tập trung chiếm được lòng tin của người dùng. Sự sụp đổ của FTX vào năm 2022 đã bộc lộ những vấn đề sâu xa của ngành về tính minh bạch tài sản và quản lý rủi ro, trực tiếp dẫn đến khủng hoảng niềm tin thị trường. Người dùng khó xác minh tình trạng tài chính thực sự của các sàn giao dịch và những sai sót trong quản trị nội bộ đã làm trầm trọng thêm nguy cơ mất tài sản. Do đó, uy tín của ngành bị tổn hại nghiêm trọng và sự không chắc chắn của thị trường tăng lên đáng kể, đặt ra những thách thức nghiêm trọng. đến sự phát triển lâu dài của ngành công nghiệp tiền điện tử.

Sau sự cố FTX, nhu cầu về tính minh bạch của thị trường tăng lên nhanh chóng và CEX bắt đầu xây dựng lại niềm tin thông qua việc tiết lộ tài sản và nâng cấp công nghệ. Các sàn giao dịch hàng đầu bao gồm OKX là những sàn đầu tiên triển khai POR, bằng chứng dự trữ tài sản và áp dụng các công nghệ mã hóa tiên tiến như zk-STARK, cho phép người dùng xác minh độc lập trạng thái tài sản và cân bằng tính minh bạch và bảo vệ quyền riêng tư. Xu hướng này không chỉ định hình lại nền tảng niềm tin của ngành mà còn đặt ra các tiêu chuẩn phát triển mới cho CEX và đặt nền tảng quan trọng cho tương lai của thị trường mã hóa.

Ngoài ra, tính minh bạch của các sàn giao dịch không thể tách rời khỏi hệ thống chỉ báo rõ ràng và có thể định lượng. Theo dữ liệu của DefiLlama, “Tài sản” và “Tài sản sạch” trở thành chìa khóa để đánh giá tình trạng của một sàn giao dịch:

Đầu tiên là Tài sản , bao gồm tất cả tài sản do sàn giao dịch nắm giữ, nhưng không bao gồm tài sản IOU đã được tính trên các chuỗi khác. Ví dụ: BTC được chốt trên Binance Smart Chain (BSC) đã được ghi lại trong chuỗi Bitcoin và do đó không được tính hai lần.

Thứ hai là Tài sản sạch : nó phản ánh tổng khối lượng khóa (TVL) của sàn giao dịch, không bao gồm tài sản riêng của sàn giao dịch (chẳng hạn như tiền nền tảng) và đo lường thực tế hơn chất lượng và tính thanh khoản tài sản của sàn giao dịch.

Thông qua hai chỉ số này, người dùng có thể đánh giá rõ ràng hơn về độ bền và tính minh bạch của nền tảng.

Binance đứng đầu trong ngành với tổng tài sản 165,29 tỷ USD . Đối mặt với áp lực pháp lý ngày càng nghiêm trọng, các vấn đề về tính minh bạch và chất lượng tài sản của Binance đã thu hút sự chú ý rộng rãi của thị trường.

Vào năm 2024, hiệu suất dòng tiền vào và tính minh bạch của OKX đã trở thành điểm dữ liệu quan trọng đối với ngành tiền điện tử. Theo dữ liệu của DefiLlama: OKX đứng đầu ngành với dòng vốn ròng là 4,602 tỷ USD , với tổng tài sản đạt 28,86 tỷ USD , trong đó 28,72 tỷ USD là tài sản sạch, tỷ lệ tài sản sạch là 99,5% . Dữ liệu về dòng vốn ròng cho thấy OKX đang dẫn đầu trong số các sàn giao dịch tương tự, cho thấy sự gia tăng đáng kể trong hoạt động giao dịch của người dùng và dòng vốn. Tỷ lệ tài sản sạch cho thấy phần lớn tài sản do nền tảng nắm giữ là tài sản chưa được thế chấp hoặc vay mượn, phản ánh tính an toàn và thanh khoản tài chính cao hơn.

Dòng vốn ròng của Bybit đạt 8 tỷ USD, tăng trưởng nhanh chóng. Crypto.com và Bitfinex phải đối mặt với dòng vốn ròng lần lượt là 220 triệu USD và 2,3 tỷ USD , phản ánh sự sụt giảm hơn nữa về thị phần của họ.

4. Chỉ số phí giao dịch

(1) Tỷ giá giao dịch giao ngay

Khi sự cạnh tranh trên thị trường giao dịch giao ngay ngày càng gay gắt, các sàn giao dịch lớn thu hút người dùng bằng cách tối ưu hóa tỷ giá, điều chỉnh ngưỡng người dùng và thực hiện các chiến lược khác biệt, đồng thời thị trường cho thấy xu hướng phân tầng rõ ràng.

Ở cấp độ người dùng thông thường, chiến lược tính phí của các sàn giao dịch lớn vẫn nhất quán, sử dụng phí Maker và Taker 0,1%.

Ở cấp độ người dùng VIP, sự cạnh tranh thậm chí còn khốc liệt hơn. OKX cung cấp cho người dùng VIP cấp cao nhất một cấu trúc tỷ lệ rất cạnh tranh: tỷ lệ nhà sản xuất âm -0,01% và tỷ lệ người nhận là 0,02%. Điều này tốt hơn so với tỷ lệ nhà sản xuất 0,011% và tỷ lệ người nhận 0,023% của Binance đối với những người dùng hàng đầu. Cấu trúc phí của Bybit trong lĩnh vực này tương đối thận trọng, phí Taker là 0,015% và phí Maker là 0,005%. Mặc dù phí tổng thể cao hơn hai sàn giao dịch còn lại nhưng nó vẫn có khả năng cạnh tranh nhất định trên thị trường.

Xét về ngưỡng khối lượng cần thiết để đạt được các mức ưu đãi này, OKX có yêu cầu cao nhất, yêu cầu khối lượng giao dịch trên 5 tỷ USD trong vòng 30 ngày. Yêu cầu của Binance là trên 4 tỷ USD, trong khi Bybit có ngưỡng thấp nhất chỉ 1 tỷ USD. Việc thiết lập các ngưỡng khác biệt này phản ánh các chiến lược và định vị thị trường khác nhau của mỗi sàn giao dịch trong cuộc chiến giành người dùng cao cấp.

(2) Tỷ lệ giao dịch hợp đồng

Với sự phát triển nhanh chóng của thị trường phái sinh, giao dịch hợp đồng đã trở thành chiến trường cạnh tranh cốt lõi giữa các sàn giao dịch lớn. Mỗi nền tảng cạnh tranh giữa các cấp độ người dùng khác nhau thông qua cấu trúc tỷ lệ được tinh chỉnh và chiến lược ngưỡng khác biệt.

Ở cấp độ người dùng trung bình, các sàn giao dịch dẫn đầu thị trường thể hiện sự nhất quán đáng kể về lãi suất cơ bản. Binance và OKX áp dụng cấu trúc phí thống nhất (phí nhà sản xuất 0,0200%, phí người nhận 0,0500%), phản ánh sự đồng thuận về giá của các thị trường trưởng thành. Trong khi vẫn giữ nguyên tỷ lệ nhà sản xuất (0,0200%), Bybit đã điều chỉnh một chút tỷ lệ người nhận thành 0,0550%, phản ánh chiến lược của công ty về cơ cấu doanh thu.

Ở cấp độ người dùng VIP, sự cạnh tranh gay gắt hơn và sự khác biệt là rõ ràng. OKX nổi bật với chiến lược tỷ giá tích cực nhất, cung cấp cho người dùng VIP hàng đầu tỷ lệ nhà sản xuất âm (-0,0050%) và tỷ lệ người nhận có tính cạnh tranh cao (0,0150%). Binance áp dụng chiến lược tương đối thận trọng và cung cấp cho người dùng VIP mức phí kết hợp 0,0000% cho nhà sản xuất và 0,0170% cho người nhận, phản ánh lập trường ổn định của họ với tư cách là người dẫn đầu thị trường. Chiến lược tính phí của Bybit (nhà sản xuất 0,0000%, người nhận 0,0180%) gần giống với Binance.

Từ góc độ ngưỡng đầu vào, ba sàn giao dịch thể hiện độ dốc rõ ràng. Binance duy trì các tiêu chuẩn cao nhất, yêu cầu khối lượng giao dịch trong 30 ngày là 25 tỷ USD, nêu bật vị thế dẫn đầu thị trường của mình; OKX cũng tuân theo, đặt ngưỡng 20 tỷ USD, phản ánh chiến lược tính phí tích cực của Bybit áp dụng tương đối thân thiện với người dùng; Ngưỡng 5 tỷ USD cho thấy ý định chiến lược nhằm mở rộng thị phần.

Cài đặt ngưỡng khác biệt này không chỉ phản ánh trạng thái thị trường của từng nền tảng mà còn phản ánh các khái niệm khác nhau của chúng trong việc sàng lọc người dùng và kiểm soát rủi ro. Những thiết kế tỷ lệ này phản ánh các chiến lược được mỗi nền tảng áp dụng trong việc thu hút các nhóm người dùng khác nhau. Khi thị trường cạnh tranh ngày càng gay gắt, chênh lệch tỷ giá giữa các nền tảng sẽ trở thành yếu tố quan trọng ảnh hưởng đến sự lựa chọn của người dùng.

(3) Tỷ lệ tài trợ hợp đồng

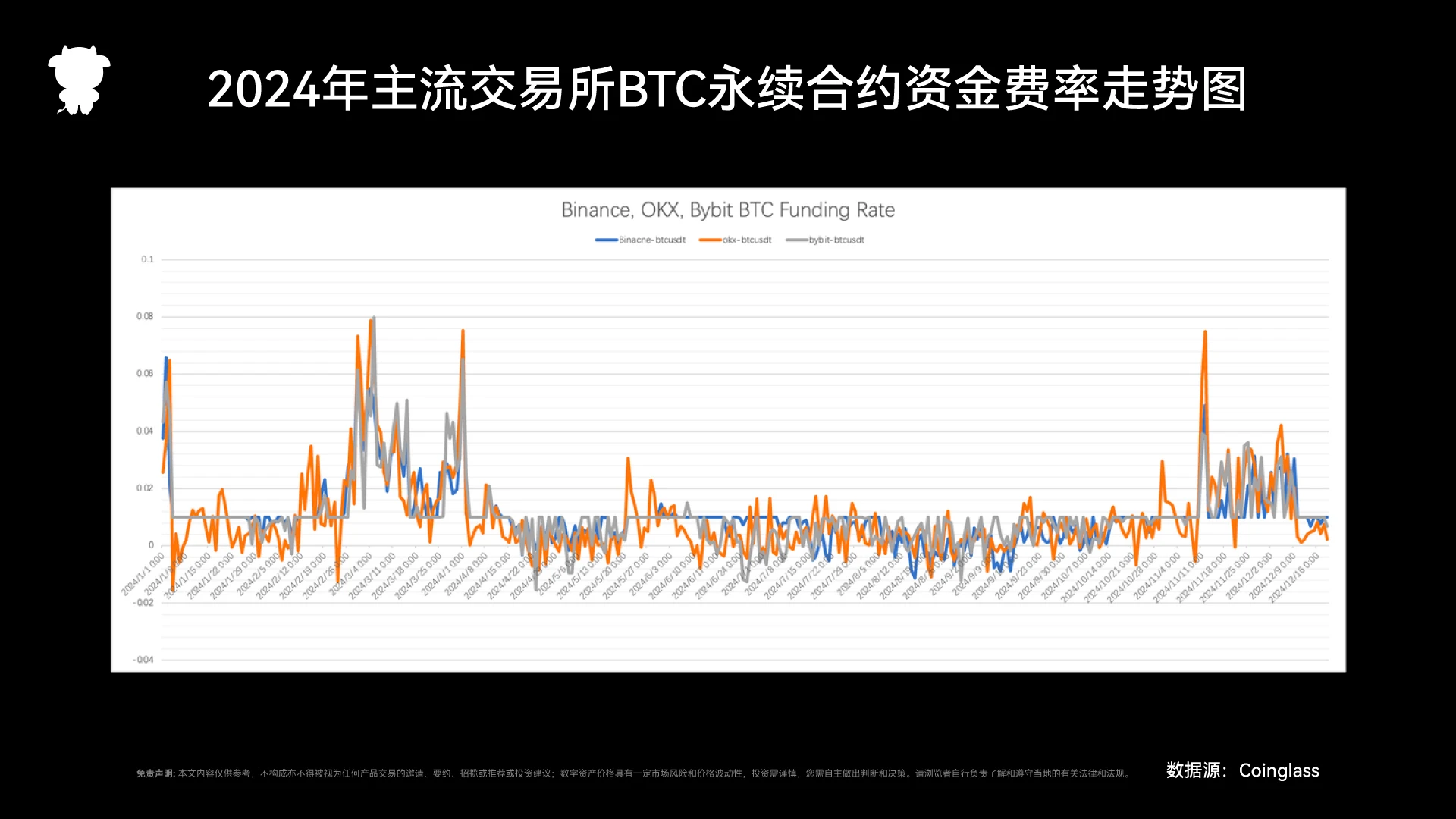

Là cơ chế cốt lõi của hợp đồng vĩnh viễn, tỷ lệ tài trợ duy trì sự cân bằng giữa giá hợp đồng và giá giao ngay thông qua việc trao đổi phí thường xuyên giữa các bên mua và bán. Tỷ lệ tài trợ dương có nghĩa là người mua trả tiền cho người bán và ngược lại. Chỉ báo này không chỉ phản ánh tâm lý thị trường mà còn là một tài liệu tham khảo quan trọng để đo lường ưu tiên đòn bẩy thị trường. (Lưu ý: Phân tích trong bài viết này dựa trên dữ liệu tỷ lệ 8 giờ và phương pháp tính toán hàng năm là: tỷ lệ 8 giờ × 3 × 365. Ví dụ: tỷ lệ 8 giờ là 0,01% gần bằng tỷ lệ hàng năm. tỷ lệ 10,95%).

Thị trường tiền điện tử nói chung sẽ duy trì sự lạc quan vào năm 2024, thể hiện rõ qua dữ liệu tỷ lệ tài trợ. Binance duy trì tỷ lệ tài trợ tích cực trong 322 ngày trong năm, tiếp theo là Bybit với 320 ngày và OKX với 291 ngày (dựa trên dữ liệu hợp đồng Coinglass 0:00 BTC-USDT hàng ngày). Tỷ lệ tài trợ tiếp tục dương này cho thấy tâm lý lạc quan sẽ chiếm ưu thế trên thị trường trong phần lớn năm 2024.

Vào năm 2024, tỷ lệ tài trợ của các sàn giao dịch lớn sẽ tiếp tục biến động với những thay đổi của điều kiện thị trường.

Q1: Giai đoạn lễ hội do ETF thúc đẩy

Tâm lý thị trường đang tăng cao khi năm 2024 bắt đầu. Vào đầu tháng 1, tỷ lệ tài trợ trong 8 giờ của ba sàn giao dịch lớn đạt khoảng 0,07%, tỷ lệ hàng năm khoảng 76,65%, phản ánh những kỳ vọng cực kỳ lạc quan của thị trường. Điều này rất phù hợp với sự kiện quan trọng là Bitcoin ETF giao ngay được phê duyệt. Trong số đó, OKX đặt giá trị tối đa trong một ngày là khoảng 0,078% vào đầu tháng 3, với tỷ lệ hàng năm là khoảng 85,41%.

Quý 2 đến quý 3: thời gian hoàn vốn hợp lý

Từ tháng 4 đến tháng 8, thị trường bước vào giai đoạn hạ nhiệt. Tỷ lệ tài trợ dao động ở mức thấp, hầu hết duy trì ở mức dưới 0,01% (hàng năm dưới 10,95%) và thậm chí âm trong một số giai đoạn. Điều này cho thấy tình trạng đầu cơ trên thị trường đã hạ nhiệt và ngày càng trở nên hợp lý hơn.

Quý 4: kỳ vọng chính sách khuyến mãi

Tháng 11 một lần nữa mở ra đỉnh cao, với tỷ lệ cấp vốn của ba sàn giao dịch lớn thường tăng lên khoảng 0,04% -0,07% (43,8% -76,65% hàng năm), và thị trường một lần nữa cho thấy tâm lý tăng giá mạnh mẽ. Điều này có thể liên quan đến những kỳ vọng về chính sách cuối năm và việc tiếp nhận các quỹ của tổ chức.

Các sàn giao dịch hàng đầu tiếp tục đạt được lợi thế trong cạnh tranh thị trường thông qua các chiến lược phí khác biệt. Nó không chỉ cải thiện hiệu quả hiệu quả sử dụng tiền của người dùng mà còn cung cấp nhiều tùy chọn dịch vụ có mục tiêu hơn. Xu hướng này không chỉ phản ánh những thay đổi tức thời về cung và cầu thị trường mà còn phản ánh ở một mức độ nhất định sự khám phá liên tục và khả năng hoạt động tinh tế của nền tảng giao dịch về quản lý thanh khoản, kiểm soát rủi ro và tối ưu hóa trải nghiệm người dùng.

Binance: Là sàn giao dịch tiền điện tử lớn nhất thế giới, xu hướng tài trợ của Binance đã cho thấy sự ổn định đáng chú ý. Phạm vi biến động tỷ lệ hàng năm tương đối hẹp, tần suất các giá trị cực trị là thấp nhất và tỷ lệ hàng năm thường được duy trì ở mức hợp lý từ 5% -15%. Tính năng này xác nhận trạng thái của nó là cánh quạt thị trường.

OKX: Ngược lại, OKX thể hiện độ nhạy thị trường cao hơn. Tỷ lệ tài trợ của nó dao động nhiều nhất, với phạm vi hàng năm dao động từ -20% đến 85%. Đặc điểm này làm cho nó trở thành một tài liệu tham khảo quan trọng để dự đoán những thay đổi trong tâm lý thị trường. Nó đặc biệt thích hợp cho các nhà giao dịch tần suất cao nắm bắt các cơ hội thị trường ngắn hạn. Nó có thể được coi là một phong vũ biểu thị trường nhạy bén.

Bybit: Tỷ lệ cấp vốn của Bybit thường thay đổi giữa Binance và OKX, với mức dao động hàng năm dao động từ -10% đến 60%. Tính năng định vị thị trường cân bằng này cho phép nó duy trì khả năng cạnh tranh trên thị trường đồng thời cung cấp cho người dùng một môi trường giao dịch tương đối ổn định.

5. Xếp hạng trao đổi tiền xu

Là một nền tảng phân tích dữ liệu có thẩm quyền cho thị trường tiền điện tử, Coinglass đã thiết lập một hệ thống xếp hạng trao đổi toàn diện để tiến hành đánh giá toàn diện các sàn giao dịch tiền điện tử lớn trên thế giới từ nhiều khía cạnh như quy mô giao dịch, danh tiếng nền tảng và tính minh bạch về bảo mật. Hệ thống tính điểm này không chỉ cung cấp cho các nhà đầu tư tài liệu tham khảo khách quan trong việc lựa chọn nền tảng mà còn thúc đẩy sự phát triển của toàn ngành theo hướng chuẩn hóa và minh bạch hơn.

Cụ thể, hệ thống tính điểm chủ yếu dựa trên sự tiến bộ ở các cấp độ sau:

Hiệu suất kích thước giao dịch

Về khối lượng giao dịch giao ngay và hợp đồng, thị trường cho thấy hiệu ứng phân tầng rõ ràng. Theo thống kê của Coinglass, Binance dẫn đầu thị trường với khối lượng giao dịch trung bình hàng ngày của các hợp đồng chính thống là 40 tỷ USD và khối lượng giao dịch trung bình hàng ngày của hợp đồng chính thống đã đạt tới con số đáng kinh ngạc là 6 tỷ USD. OKX, theo sát phía sau, hoạt động tốt như nhau, với khối lượng giao dịch hợp đồng chính trung bình hàng ngày là 19 tỷ USD, thể hiện sức sống mạnh mẽ của thị trường. Những dữ liệu này phản ánh đầy đủ vị thế thống trị của các sàn giao dịch hàng đầu trên thị trường. Lợi thế về quy mô này không chỉ phản ánh độ sâu giao dịch của nền tảng mà còn phản ánh niềm tin của người dùng đối với nền tảng.

Đánh giá độ tin cậy của nền tảng

Vào năm 2024, sau khi trải qua nhiều thử nghiệm ở thị trường ban đầu, danh tiếng trong ngành và ảnh hưởng xã hội của các sàn giao dịch hàng đầu sẽ được củng cố hơn nữa. Tổng số người dùng được bao phủ bởi các nền tảng chính trên mạng xã hội đã vượt quá 10 triệu và có mối tương quan tích cực đáng kể giữa hoạt động cộng đồng và khối lượng giao dịch trên nền tảng. Các sàn giao dịch hàng đầu như Binance và OKX đã thiết lập hình ảnh thương hiệu chuyên nghiệp và đáng tin cậy trong các nhóm người dùng thông qua việc liên tục đổi mới sản phẩm và nâng cấp dịch vụ. Tương tác hàng ngày của nền tảng và tính minh bạch thông tin trên các phương tiện truyền thông xã hội chính thống như X cũng đã trở thành một cách quan trọng để nâng cao niềm tin của người dùng.

Hiệu suất bảo mật và minh bạch

Trong kỷ nguyên hậu FTX, tính bảo mật và minh bạch đã trở thành những cân nhắc hàng đầu của người dùng khi chọn nền tảng giao dịch. Các sàn giao dịch hàng đầu thường áp dụng các biện pháp bảo mật tiên tiến như lưu trữ đa chữ ký và ví lạnh, đồng thời không có sự cố bảo mật lớn nào xảy ra trong suốt cả năm, chứng tỏ tính hiệu quả của hệ thống kiểm soát rủi ro. Đặc biệt lưu ý, OKX đã thiết lập một tiêu chuẩn mới về tính minh bạch trong ngành thông qua hệ thống Bằng chứng dự trữ (PoR) được phát hành thường xuyên. Tỷ lệ tài sản sạch 99,5% của nó không chỉ thể hiện cơ cấu tài sản chất lượng cao mà còn nêu bật khả năng chuyên nghiệp của nền tảng trong quản lý rủi ro.

Theo hệ thống tính điểm của Coinglass, Binance và OKX nổi bật trên thị trường với những lợi thế tương ứng. Binance tiếp tục duy trì vị trí dẫn đầu toàn cầu dựa vào quy mô thị trường mạnh mẽ và hệ sinh thái hoàn chỉnh. Nền tảng này có cơ sở người dùng lớn nhất, với khối lượng giao dịch hợp đồng chính trung bình hàng ngày là 40 tỷ USD và khối lượng giao dịch giao ngay chính là 6 tỷ USD, điều này chứng tỏ đầy đủ sự thống trị thị trường của nó. Đồng thời, cơ cấu tỷ lệ người dùng của nó cũng có tính cạnh tranh cao trên thị trường.

OKX theo sát phía sau, đứng thứ hai thế giới với số điểm toàn diện là 78 điểm. Kết quả này có được nhờ sự phát triển cân bằng của nền tảng trên nhiều lĩnh vực. Về mặt hệ sinh thái giao dịch, OKX cung cấp môi trường giao dịch chất lượng cao cho người dùng ở các cấp độ khác nhau thông qua cấu trúc tỷ giá linh hoạt (người dùng VIP có thể tận hưởng tỷ lệ nhà sản xuất -0,0050%) và chuỗi công cụ phái sinh hoàn chỉnh. Về mặt kiểm soát rủi ro và tính minh bạch, cơ chế chứng nhận dự trữ tài sản hàng đầu và hệ thống quản lý rủi ro hiệu quả đã đặt nền tảng vững chắc cho sự phát triển bền vững của nền tảng. Đồng thời, thiết kế giao diện giao dịch chuyên nghiệp và ma trận sản phẩm toàn diện cũng đảm bảo trải nghiệm người dùng tuyệt vời.

Hệ thống tính điểm của Coinglass cho thấy xu hướng phát triển hiện nay của thị trường giao dịch tiền điện tử: quy mô giao dịch không còn là tiêu chí duy nhất để đo lường sức mạnh của nền tảng, tính minh bạch và bảo mật của tài sản ngày càng trở thành chỉ số cốt lõi được người dùng quan tâm, trong khi khả năng đổi mới sản phẩm và người dùng kinh nghiệm đã trở thành trọng tâm cạnh tranh mới của nền tảng. Chiến lược phát triển độc đáo của hai sàn giao dịch lớn Binance và OKX đã mang lại sự cạnh tranh lành mạnh cho thị trường. Binance tập trung vào việc mở rộng quy mô thị trường và cải thiện hệ sinh thái, trong khi OKX tìm kiếm những đột phá trong các sản phẩm đổi mới và trải nghiệm người dùng, bối cảnh cạnh tranh khác biệt này cuối cùng sẽ mang lại lợi ích cho toàn bộ ngành và thúc đẩy toàn bộ ngành phát triển theo hướng tiêu chuẩn hóa, minh bạch và chuyên nghiệp hơn.

6. Tóm tắt

Vào năm 2024, thị trường tiền điện tử sẽ thể hiện các đặc điểm của sự chuyển đổi cơ cấu và thay đổi về chất. Được thúc đẩy bởi việc thúc đẩy kép việc tiếp nhận các quỹ tổ chức và dần dần cải thiện khung pháp lý, thị trường không chỉ đạt được những đột phá về các chỉ số định lượng mà còn trải qua những thay đổi sâu sắc về cấu trúc thị trường, cơ chế giao dịch cũng như quản lý và kiểm soát rủi ro.

Về cơ cấu thị trường, cạnh tranh giữa các sàn giao dịch hàng đầu đã chuyển từ mở rộng quy mô đơn giản sang cạnh tranh đa chiều có sức mạnh toàn diện. Binance tiếp tục dẫn đầu thị trường với hệ sinh thái mạnh mẽ và khối lượng giao dịch giao ngay chính hàng năm là 2,15 nghìn tỷ USD, trong khi OKX đã đạt được dòng vốn ròng 4,602 tỷ USD và 99,5% tài sản sạch thông qua đổi mới sản phẩm và định vị thị trường chính xác, thiết lập Tỷ lệ duy nhất. lợi thế giữa các nhà giao dịch chuyên nghiệp. Bối cảnh cạnh tranh khác biệt này đã thúc đẩy sự cải thiện chung của toàn ngành về chiều sâu sản phẩm, đổi mới công nghệ và quản lý rủi ro.

Sự phát triển nhanh chóng của thị trường phái sinh đã trở thành một trong những thay đổi cơ cấu quan trọng nhất vào năm 2024. Khối lượng giao dịch trung bình hàng ngày đã vượt quá 150 tỷ USD, phản ánh sự thay đổi cơ bản trong nhu cầu phân bổ tài sản tiền điện tử của các nhà đầu tư tổ chức. Sự bùng nổ trong thị trường quyền chọn đặc biệt đáng chú ý, với tổng số lãi mở đối với quyền chọn Bitcoin đạt 41,127 tỷ USD và Ethereum đạt 10,072 tỷ USD, cho thấy các công cụ quản lý rủi ro thị trường đang ngày càng trở nên tinh vi và cơ sở hạ tầng giao dịch cấp tổ chức đang dần hoàn thiện.

Đánh giá từ xu hướng phát triển của ngành, tính minh bạch của tài sản và bảo mật nền tảng đã trở thành yếu tố cốt lõi của cạnh tranh thị trường. Việc phổ biến cơ chế Bằng chứng dự trữ (PoR) và việc thiết lập hệ thống kiểm soát rủi ro đổi mới đánh dấu rằng ngành này đang chuyển từ tăng trưởng man rợ sang hoạt động tiêu chuẩn hóa. Các sàn giao dịch chính thống đã thiết lập các tiêu chuẩn ngành mới về tuân thủ, minh bạch và quản lý rủi ro thông qua nâng cấp công nghệ và tối ưu hóa quy trình.

Hướng tới năm 2025, thị trường tiền điện tử đang mở ra một chu kỳ đổi mới mới. Đầu tiên, việc tiếp tục phê duyệt các quỹ ETF sẽ tăng cường sự tích hợp của tài sản tiền điện tử với thị trường tài chính truyền thống và mang lại nhiều thanh khoản cấp tổ chức hơn cho thị trường. Thứ hai, những đột phá về công nghệ trong DEX có thể định hình lại cấu trúc vi mô thị trường và thúc đẩy sự phát triển của các mô hình giao dịch để hiệu quả và minh bạch hơn. Ngoài ra, việc tăng tốc làn sóng mã hóa tài sản sẽ mở rộng ranh giới của thị trường tiền điện tử và mang lại những điểm tăng trưởng kinh doanh mới cho các sàn giao dịch.