美股第一季度創五年最佳開年表現

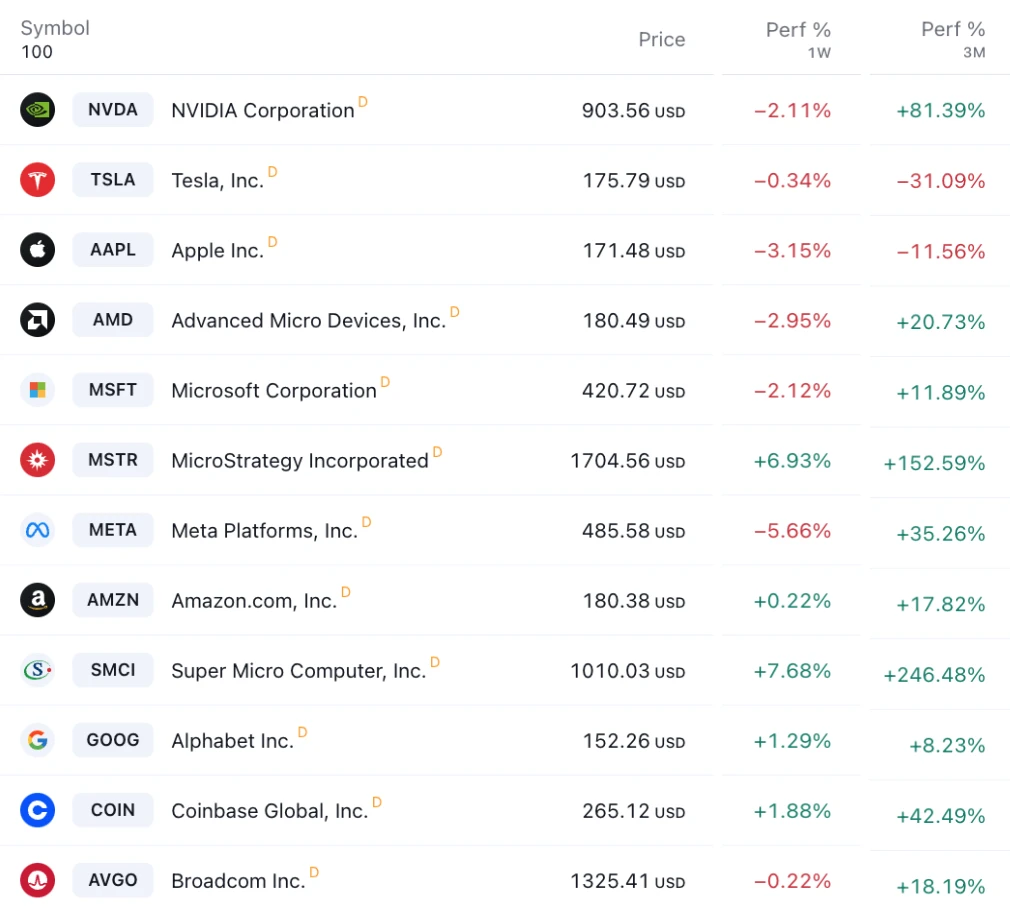

上週科技股普遍承壓,數字貨幣出現一定程度反彈,相關股票亦有正面表現:

但截止3 月收官,歐美股市十年來首次連漲五個月,標普連續兩季度均漲逾10% ,納指今年第一季略有落後,但也漲逾9% ,主要因晶片之外的部分大科技公司表現拖累。特斯拉第一季跌近30% ,英偉達漲80% ,蘋果跌10% 。

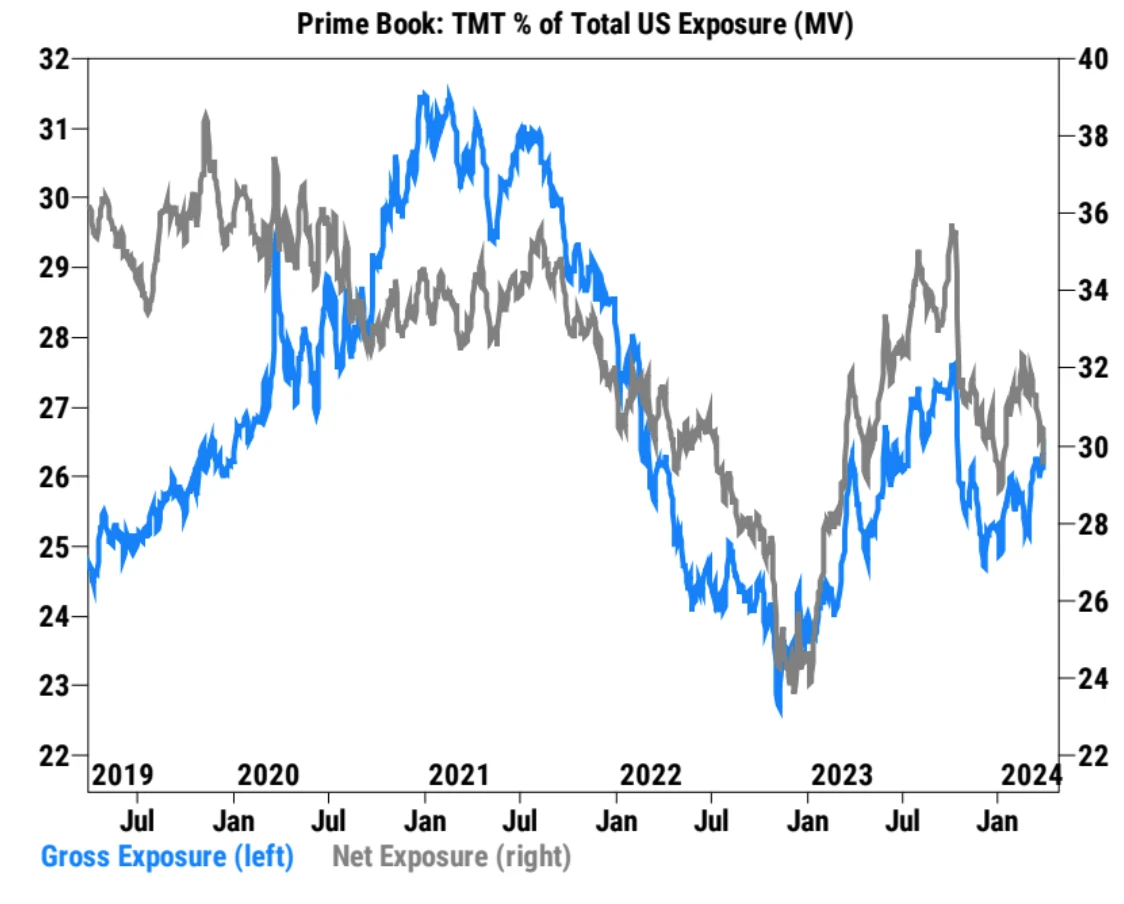

根據高盛PB 數據,TMT 類股(資訊科技+通訊服務)在季末前的最後3 個交易日里連續遭到淨賣出,佔據了上周美國單一股票總淨賣出金額的約75% 。目前占美股總淨敞口的29.1% ,相比2 月中旬32.5% 的峰值和過去1 年、 5 年的水平均有所下降。

可以看出季度末大型基金的rebalance 影響明顯(一般賣漲的,補跌的,實際調倉交易通常會安排在3 月底~ 4 月初),前期漲幅較大的股票面臨拋壓,根據高盛測算養老基金可能會出售估計320 億美元的股票以重新平衡其部位。理論上季末調倉應該會看到不少對比特幣ETF 的需求(因為1 月才上市,意向配置的基金還沒來得及加入投資組合)下周可能是強勁流入的一周。

黃金上周大漲3.12% ,再次刷新歷史新高,顯示市場對於分散化配置的需求和各派央行的預期。同期WTI 原油價格上漲3% 至83.1 美元,刷新去年11 月來新高,進入2024 年來,原油每月連漲,已經反彈超過10% ,暗示通膨粘性將存在,理論上對無息資產有壓力,但目前市場焦點仍是分散配置。

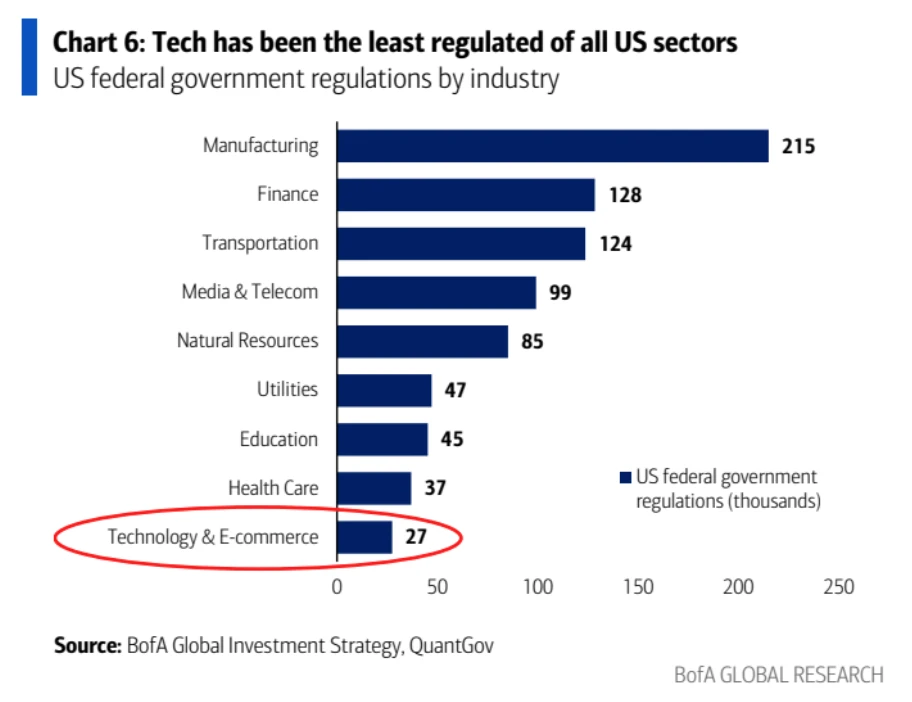

科技巨頭面臨監管壓力

美國和歐盟監管機構正在對蘋果、亞馬遜、谷歌、微軟等科技巨頭發起一系列反壟斷訴訟和調查。這7 家公司年收入高達2 兆美元,對於財政吃緊的監管機構和政府來說是一個誘人的目標。

市值最大的7 家科技公司,它們佔標普500 指數的30% ,過去12 個月貢獻了標普500 指數60% 的漲幅。投資者喜歡它們是因為它們在各自領域有壟斷性的優勢,能夠維持高利潤率。

過去一年7 大科技巨頭的平均稅率只有15% ,大大低於標準普爾500 其他公司的21% 。而監管收緊和稅率上升有可能影響股價的預期。

科技網絡產業在歷史上一直是監管最為寬鬆的產業。這可能是因為它們都是相對新興的行業,監管規則還不夠健全,也可能是因為政府有意給予這些行業更多自由,以鼓勵創新。但隨著科技巨頭影響力日益增大,這種監管環境可能會改變。

下圖顯示了美國聯邦政府對各行業的監管程度,以監管條例的數量來衡量:

科技國產替代

逐步將美國的晶片從政府的電腦和服務器當中移除,並用國產的產品替代。這裡面影響最大的就是英特爾和AMD。除此之外,中國政府的採購指引也表示,將邊緣化微軟的window 系統以及國外的資料庫軟件同樣也要進行國產替代。為了反制美國對華芯片出口的限制,中國一直試圖透過建立本土半導體產業來減少對外國公司的依賴。

對,新的舉措可能會對涉事芯片公司的獲利造成重大的影響。 2023 年,中國為英特爾最大的市場,佔營收的27% ,而AMD 則為15% 。

中國版QE?

上週五市場傳出中國央行可能購買國債擴表(中國版QE)的消息,影響一度席捲包括股市、商品、債市。原始報導是南華早報引述習近平去年10 月30 日在中央金融工作會議上講話稱,「要充實貨幣政策工具箱,在央行公開市場操作中逐步增加國債買賣。」這是五年一次的金融高層會議,但相關演講內容在當時官方通稿並未出現,直至中國在3 月公開出版的《習近平關於金融工作論述摘編》中節選發表被南華早報所報道。這項內容引來金融市場交易員的關注,部分受到中國貨幣刺激可能加碼的樂觀情緒影響,中港股市上漲,人民幣匯率和債市也一度走強,尾盤回吐漲幅。

因為很快各路分析出爐,普遍認為中國不太可能實施美聯儲式量化寬鬆,相較於信貸總量,最近的政策仍強調關注信貸擴張的結構和有效性。 《人民銀行法》有明確規定央行不得在一級市場買國債,為的是防止幫政府部門直接加槓桿增加財政透支風險。二級市場操作可行,但先前央行從二級市場購買債務的方式之一是質押回購,並非直接購買,因容易引發物價和預期波動。另外一個就是一般央行會在已經沒有降息空間之後才開啟QE,現在還沒到這個地步。

國債作為央行進行基礎貨幣投放的方式已經是國際慣例,但央行購買國債不等於QE,QE 指有計劃的、長期的、大量的債券購買行為。美歐日央行目前公債佔資產負債表比例分別為61% (4.62 兆美元), 58% (4 兆歐元), 78% (602 兆日圓)。

多年來,我國央行往市場注入流動性,一般都是透過給予商業銀行再貸款、降低商業銀行存款準備金率等方式來實現,央行極少在二級市場上直接購買國債。所以中國央行資產負債表上只有3.4% 是公債。上一次PBOC 增持國債還是2007 年,並且是定向向提供中國投資有限責任公司的資本金。

我們認為,中國QE 為時過早,PBOC 的彈藥還有很多沒打完,不至於著急使用非常規手段,央行行長潘功勝和其他主要的領導都在3 月份釋放了多次中國有降息、降準空間的資訊(2024 年2 月已有一次50 個BP 的非常規降息)。但PBOC 完全也有條件嘗試在二級市場購入一些中國國債,由於之前市場對此毫無預期,這樣從0 到1 的邊際變化還是不能忽視的,並且萬一這個消息是中央授意來試探市場反映的,調動市場正面情緒總不是壞事,可以理解成A 股、中債、黃金、比特幣的利好,但預期不用太高。

財政紀律缺失是利好

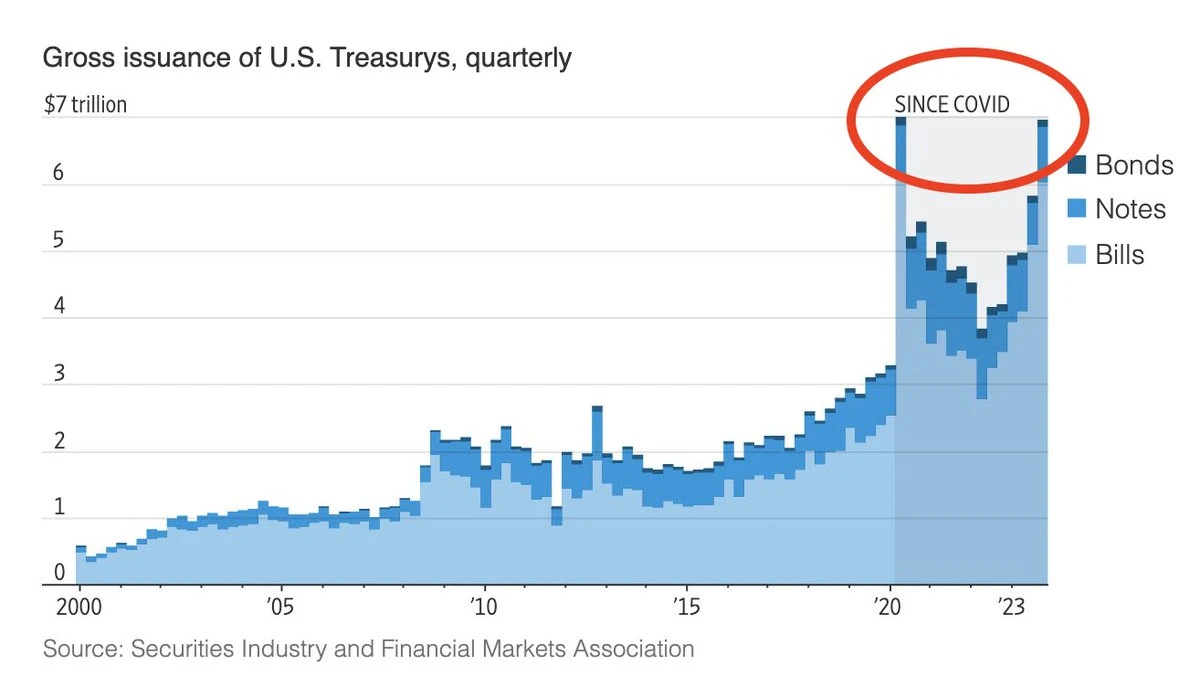

2023 年全年美國財政部總共發行了23 兆的國債和新冠時期的巔峰是一樣的,儘管經濟正在復蘇。未來這個數字只會繼續增長,沒有人認為美國政府能收緊開支,現在預計2024 將發行27 萬億,和2019 年相比大了60% ,是金融危機之前的6 倍左右。與此同時,去年財政赤字接近2 兆,幾乎每90 天美國債務上漲1 兆。就在幾天前,又一個1.2 兆美元的預算獲得通過。用美聯儲主席鮑威爾的話來說,美國正走在一條不可持續的財政道路上。

龐大債務的發行會引發財政擔憂,進一步加強市場預期美聯儲在未來幾個月降息或出台其它寬鬆手段的信心,自從這一點上來說,利好股票、商品、數字貨幣和黃金。

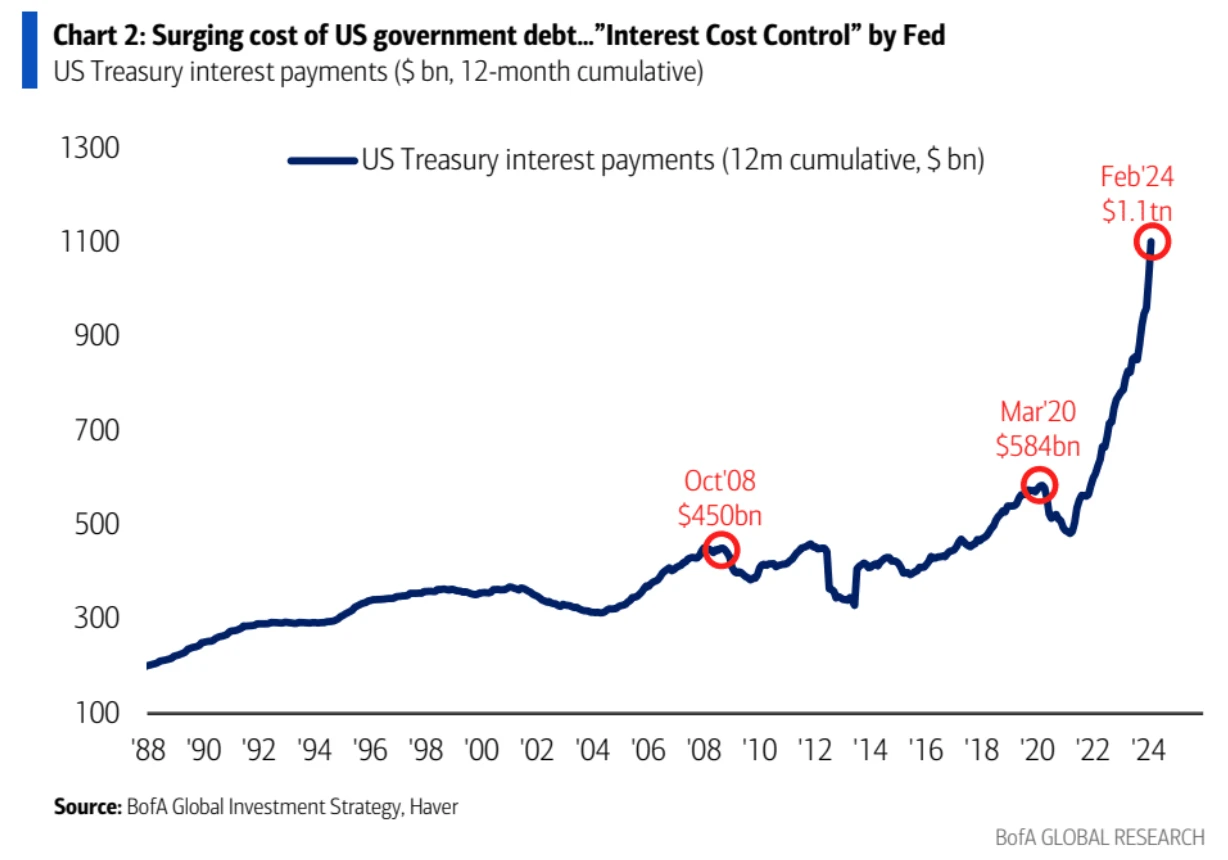

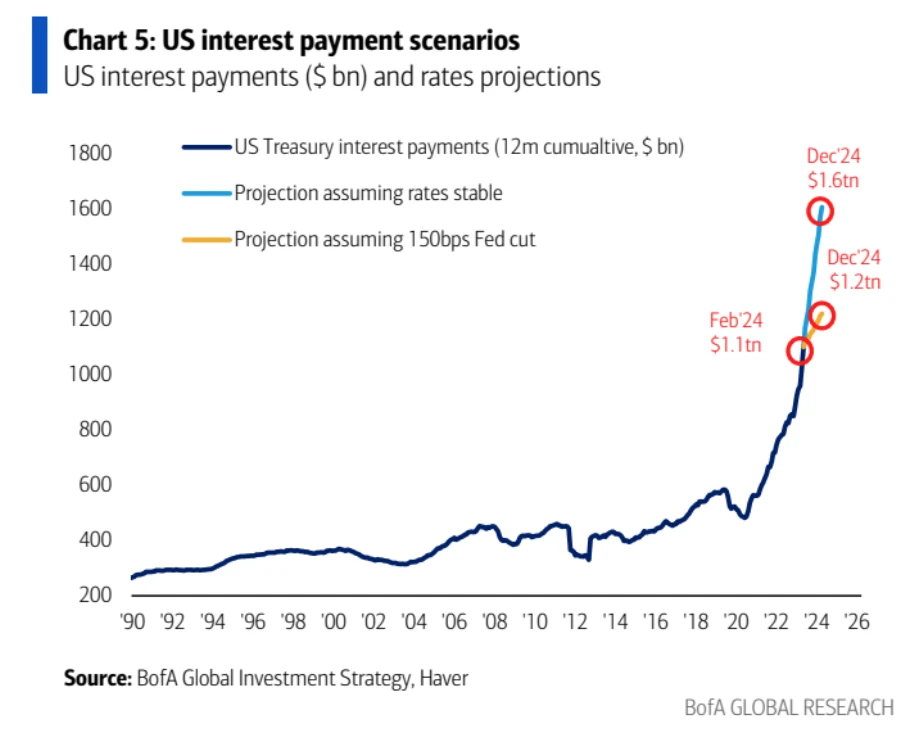

過去一年美國政府償付利息已達1.1 兆美元,為新冠疫情前的兩倍。政府支出和債務規模持續上升,對美聯儲形成降息動機,以控制利息成本的快速增長。如果未來12 個月美聯儲維持利率不變,美國政府年度利息支出將從1.1 兆增加到1.6 兆美元。需要Fed 降息150 個基點利息支出才能基本持平

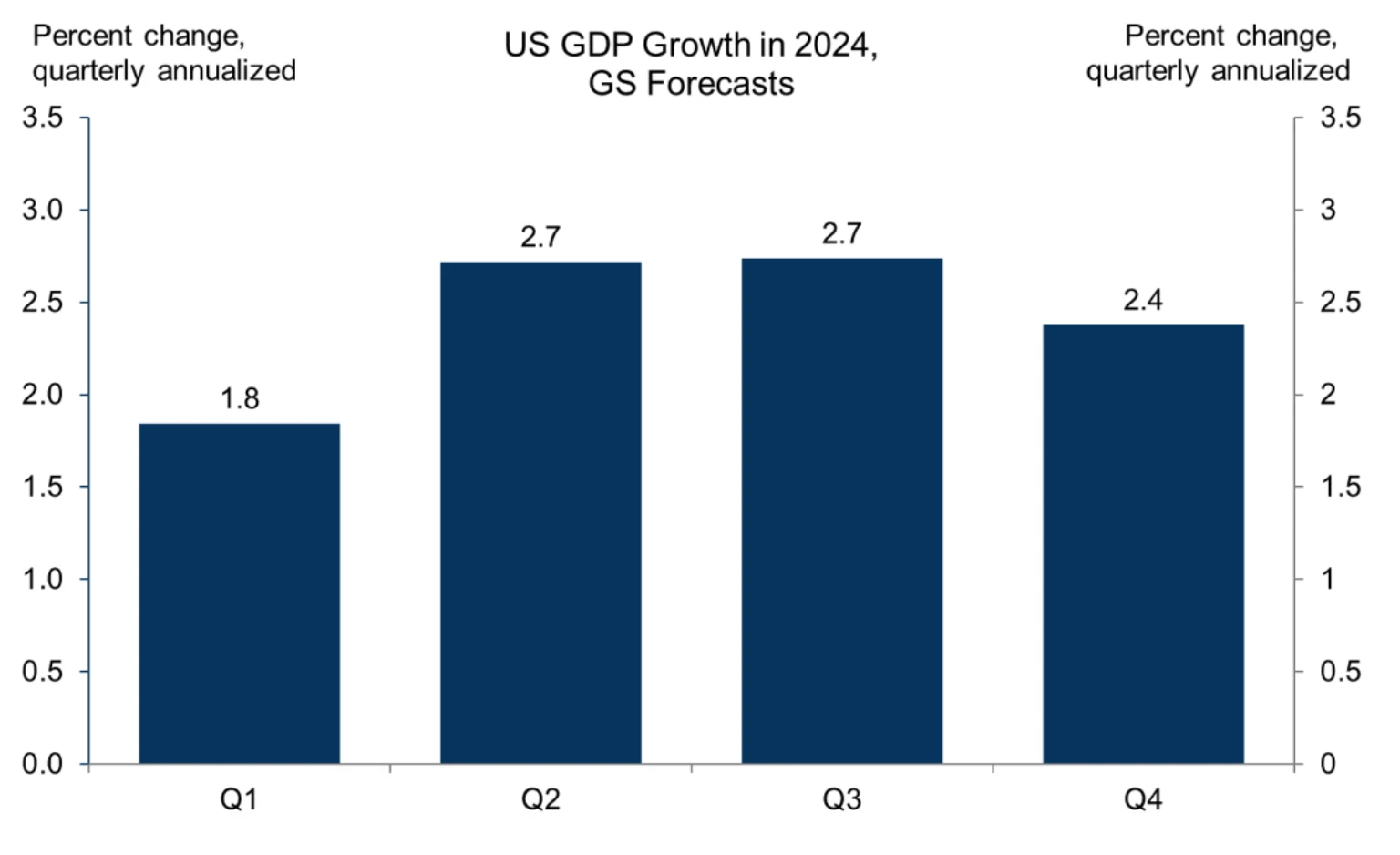

美GDP 可望逐季反彈

根據高盛的預測, 2024 年美國GDP 成長有望呈現逐季反彈的態勢:

果美聯儲像高盛預期的那樣從6 月開始降息三次,那將是在經濟成長回升的同時放鬆貨幣政策。這與2022 年的情況正好相反,當時美聯儲是在經濟放緩的背景下收緊政策。所以儘管21 倍的預期市盈率在歷史上偏高,但美聯儲放鬆政策與經濟成長加速的組合仍然應該為股市提供支撐。

BOJ 鴿派加息後日圓逼近152

日本央行3 月19 日結束了長達八年的負利率政策、並取消對日股ETF 和REITS 的購買,但仍將繼續購買國債,數字官員表示會繼續維持寬鬆的貨幣環境。

因為放棄YCC 和小幅升息跟放棄QE 是兩碼事,只要購買國債仍在繼續,日元流動性就仍然在增加,作為主要央行向全球資產增發法幣的狀態也不會有太多改變。

所以日圓最近重回弱勢,跌至一年來最低最水準。且穩健的宏觀風險環境預計將持續對日圓不利,日圓融資奔向海外但交易仍將持續,目前但升息幅度即便再升25 bp 並不足以引發資本的大規模回流。

儘管匯率突破152 關可能引發日本財政部幹預,但可能無法改變大趨勢,屆時外匯市場將看到較大波動。

全球央行大轉向

最近全球央行大轉向成為媒體頭條,不過由於各國情況不同,有的開始降息不代表我們會看到連續下降,有的升息卻實際上是鴿派信號。

首先是瑞士央行作為首個開始降息的發達國家央行,它的動作一開始被解讀為一個里程碑事件市場後續的報道主要著重在瑞士央行突發動作的鴿派信號,以及這對美聯儲和歐洲央行的指引作用。各大報社的文章著重點也在討論下一個可能降息的央行會是誰,但隨後大家又關注瑞士的通膨和匯率問題,確實有降息的必要,市場的歡快情緒有所下降。

歐洲央行總裁拉加德表示,官員不保證在6 月大概率降息後未來可能採取的行動。換句話說,也是在提醒市場不要認為降息開始後就會繼續降息。

美聯儲其實希望降息,但最近數據並沒有提供很好的切入點。鮑威爾3 月記者會曾說,我們通常看到上半年通膨會更強一些,然後下半年沒有那麼強,我們必須讓數據告訴我們,我並不清楚這是路上的一次小顛簸還是更多。

他這裡說的小顛簸指的是一二月偏熱的通貨膨脹數量(3 月數據也大概率偏熱),這裡能看出來他是想降,但需要等足夠的理由。而如果全球對比美國的經濟格外的強勁,也就是說從降息的可能性上要低於歐洲和英國。

鮑威爾在上週五的演講中說剛剛宣布的PCE 通貨膨脹率基本上符合美聯儲的預期。但其實這是一份略超市場預期的報告,可見他現在也不想過度解讀物價數據。

當然,重點是他提到美國經濟表現強勁,當前無需急於降息,如果通膨不下行,美聯儲可以在更長時間內維持利率水準。這引發了周五晚間超過3% 的回調。

不過他在演講裡也沒有提到可能重回升息的說法了,另外,如果就業市場意外出現疲軟,美聯儲將及時做出反應(潛台詞只要就業鬆動,物價沒達到目標也會降息)。總體來說週五講話略顯鷹派,但不是很硬,不太會影響6 月降息的預期,預計帶來的回調將有限。

美股MEME 熱潮

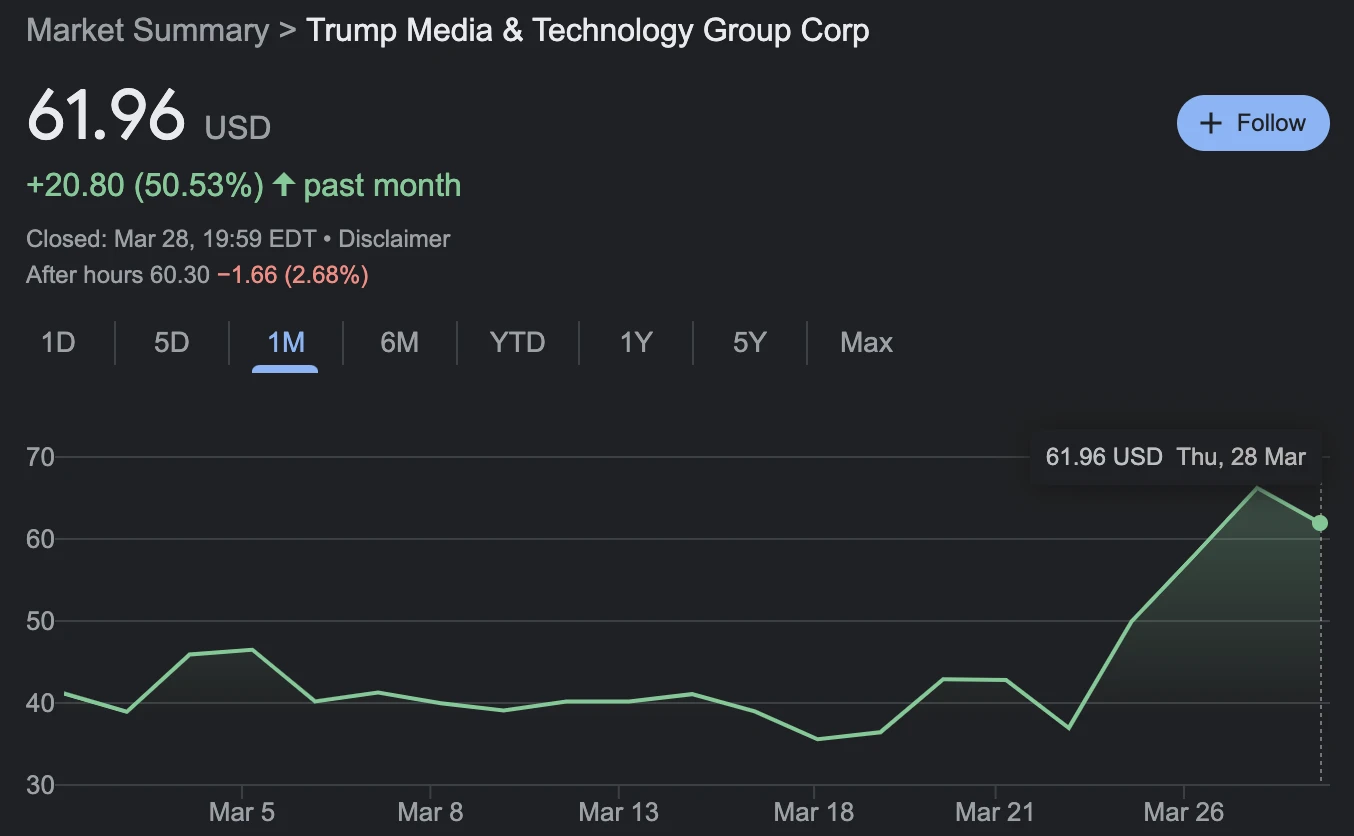

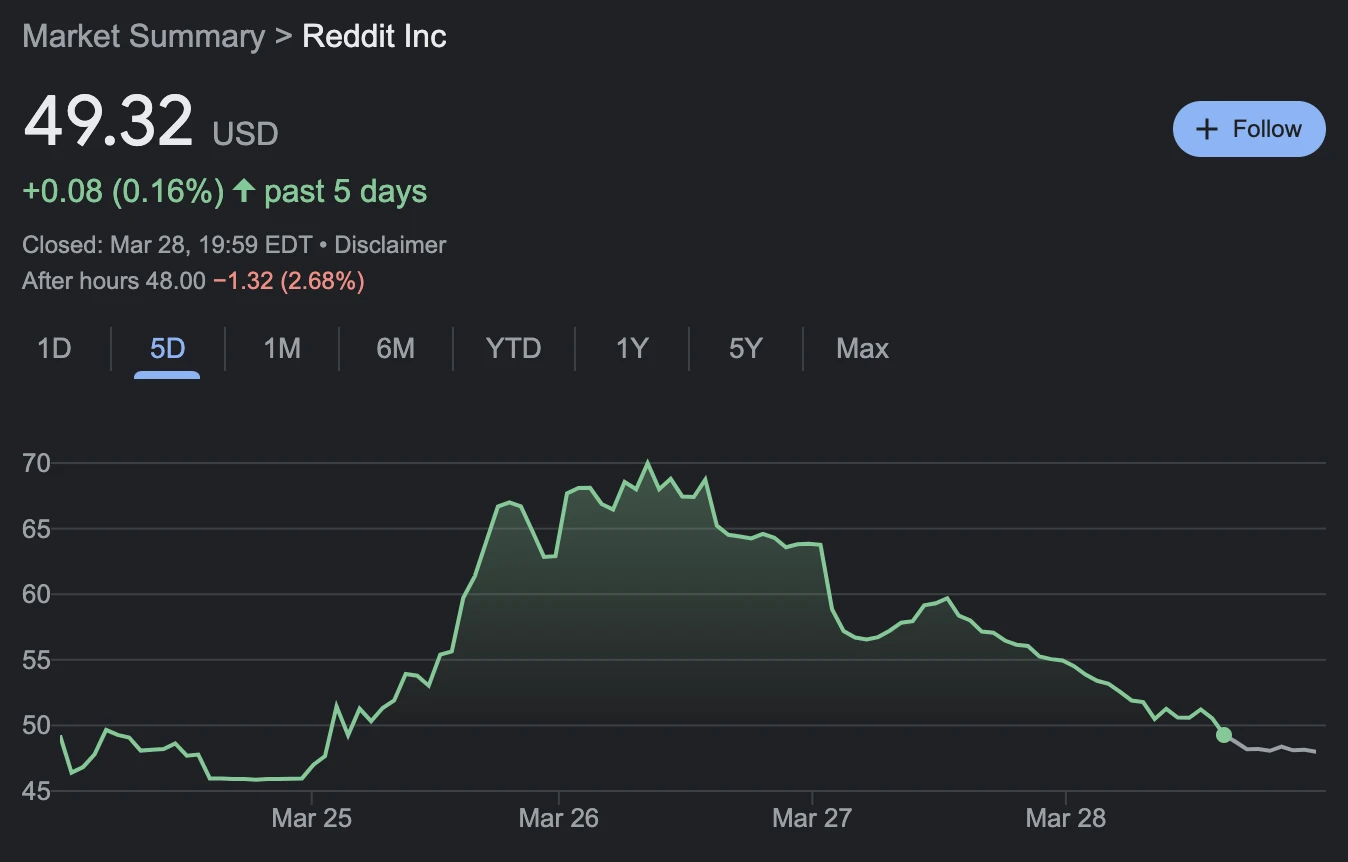

「meme 股」熱潮再起,Reddit 和DJT 這兩檔股票都因散戶的狂熱而大幅上漲,股價變動主要由市場情緒和資金流向推動,與基本面無關。

本周美股市場的散戶熱炒Reddit 和特朗普旗下的社群媒體公司Trump Media Technology Group Corp.(代碼DJT)。

DJT 繼上市首日收漲逾16% 後,隔夜美股再度大漲14% 至66.22 美元,市值達到約80 億美元,為WallStreetBets 上討論度最高的股票,在Interactive Brokers 位列交易量前15 大的股票。

根據財務文件顯示,DJT 註冊用戶900 萬,去年前三季營收僅340 萬美元,虧損卻達4,900 萬美元,顯然漲幅並非基本面推動。

Reddit 則是Interactive Brokers 上交易量第四大的公司,該公司於上週四在紐交所上市,發行價為34 美元,隨後即日最高漲至70 美元,目前回落至49.3 美元但仍比發行價高出45% 。

Reddit 成立近20 年從未獲利, 2023 年,該公司營收為8.08 億美元,年增約21% ,淨虧損從2022 年的1.586 億美元收窄至9,080 萬美元。

加密貨幣回溫

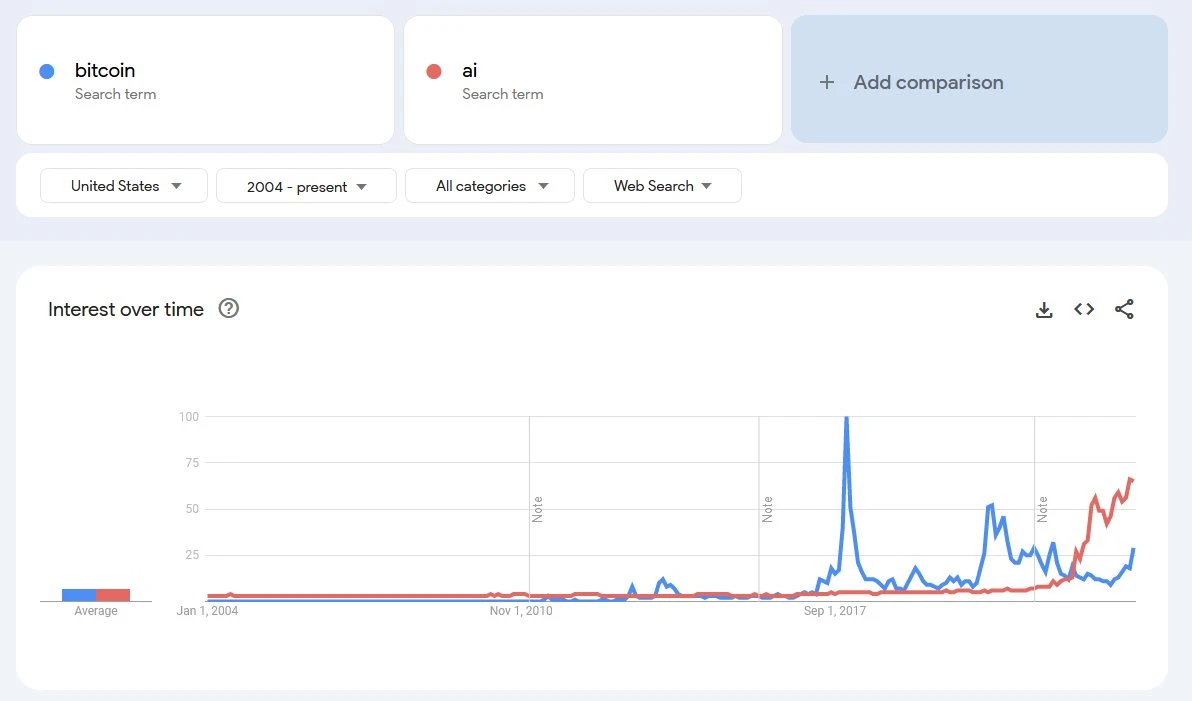

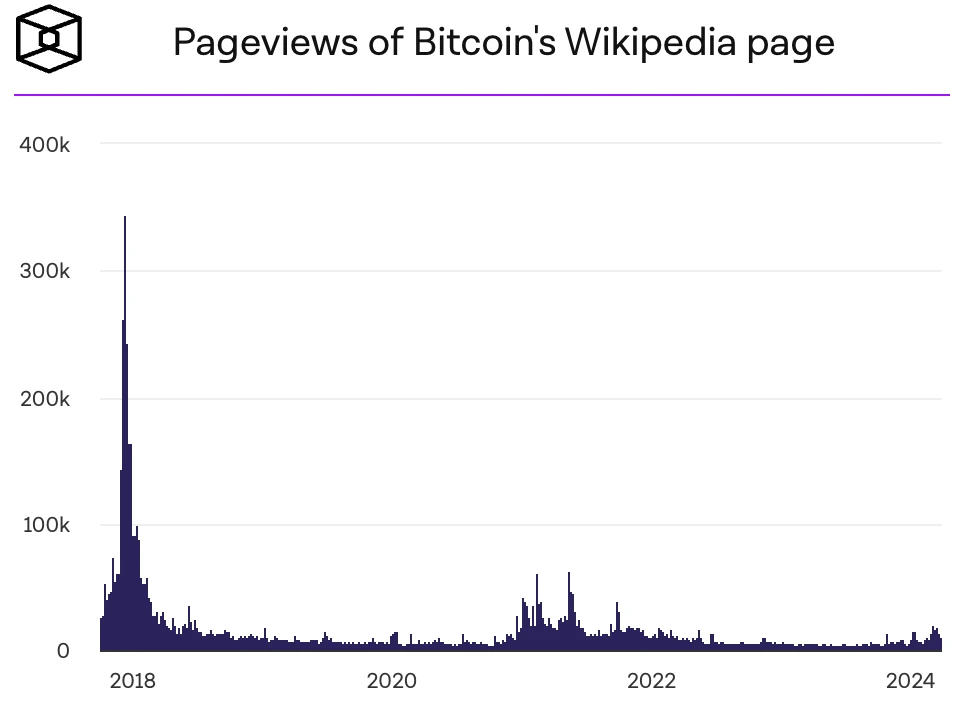

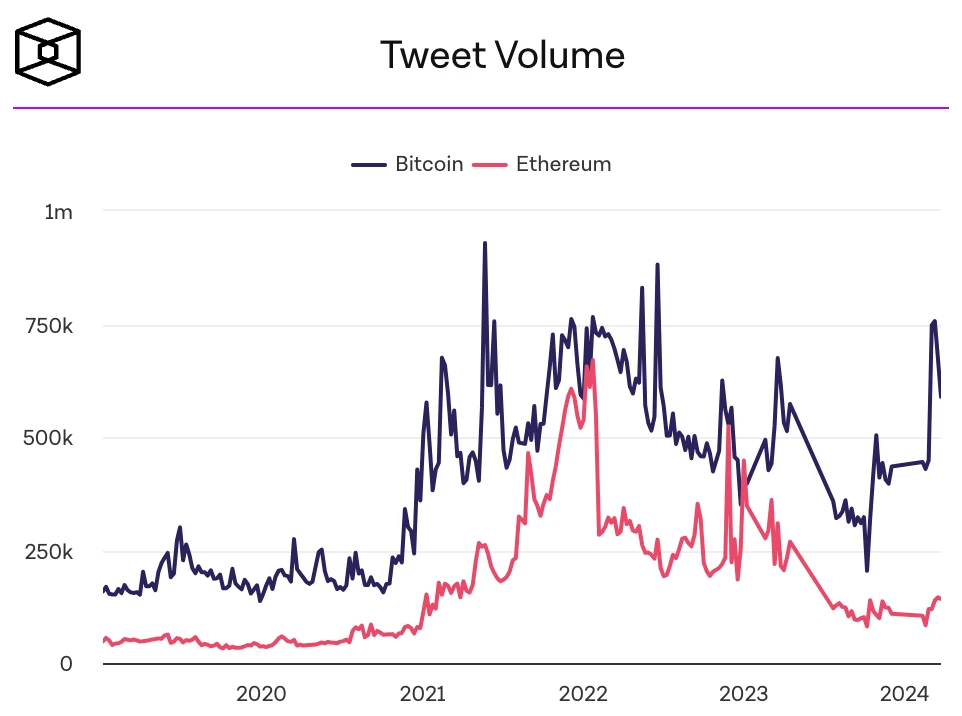

加密貨幣的搜尋熱度,社群媒體熱度

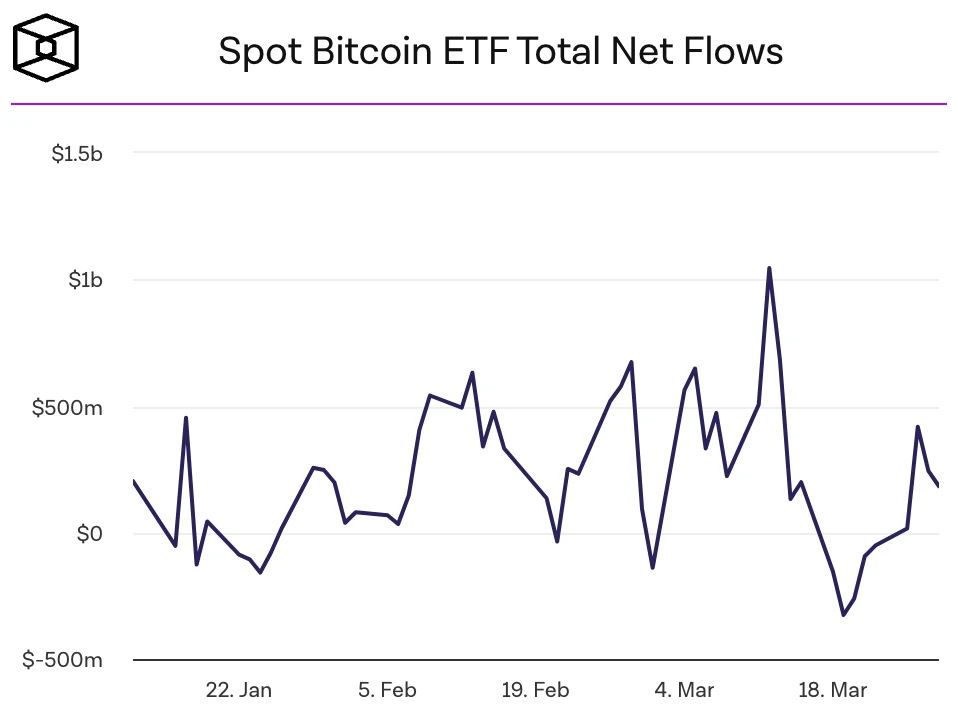

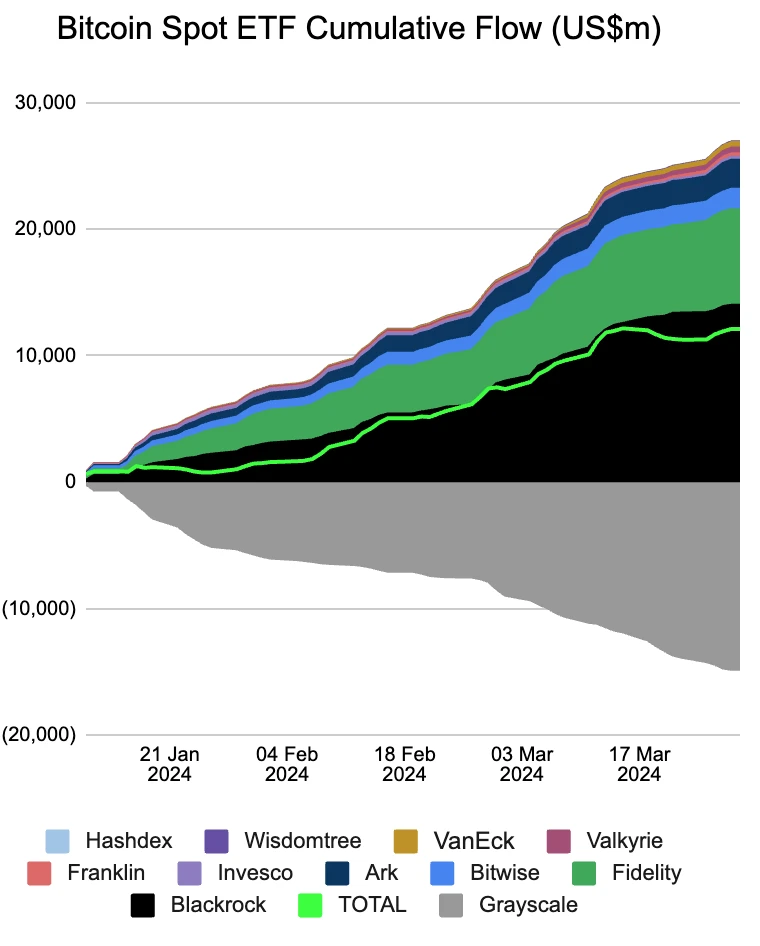

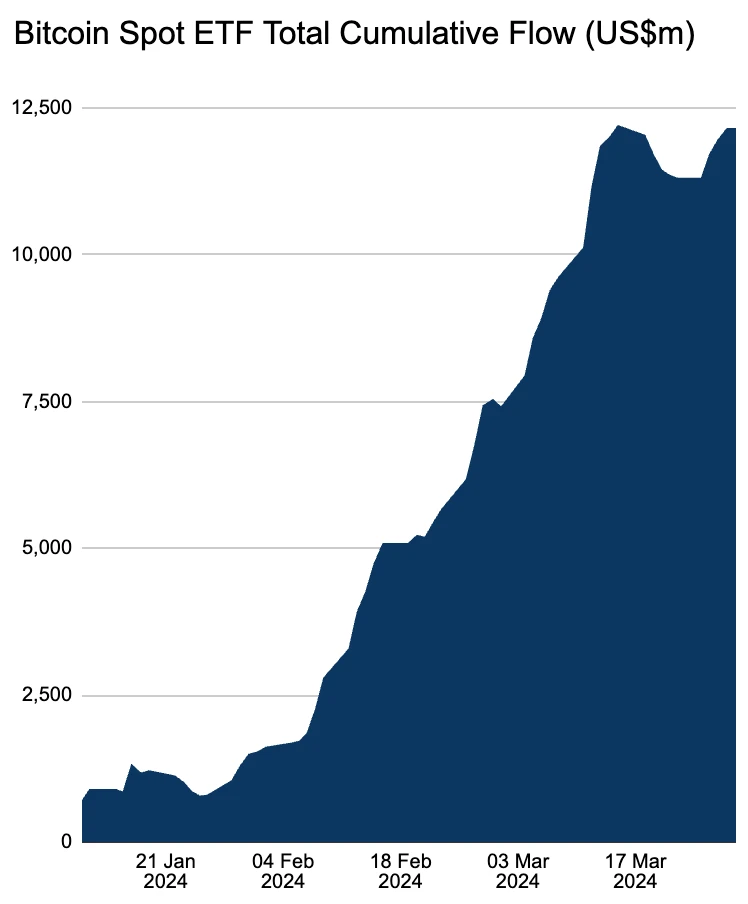

比特幣現貨ETF 恢復淨流入,全週淨流入8.45 億美元,幾乎抵銷了再前一周8.9 億美元的淨流出。 FBTC 成為繼BlackRock 的IBIT 於3 月1 日首次達到100 億美元資產管理大關之後第二個破100 億的現貨比特幣ETF,目前IBIT 持有25 萬個BTC,FBTC 持有14.3 萬個。

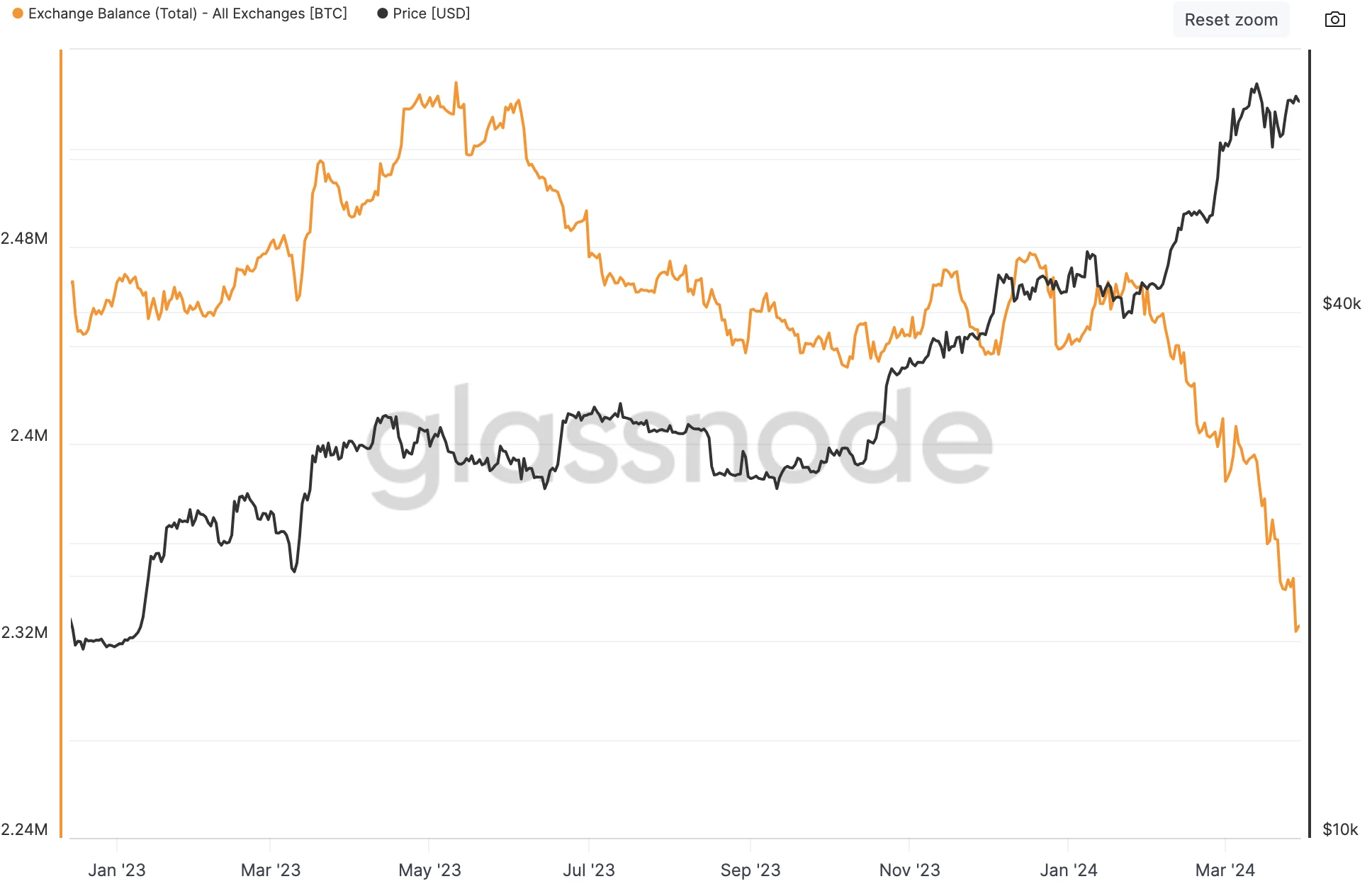

自2023 年5 月以來存放在交易所的比特幣數量顯著減少了8 %至232.6 萬個,這表明供應緊張,部分原因是比特幣現貨ETF 將BTC 轉移到託管冷錢包進行長期存儲。根據Glassnode 統計交易所持有的BTC 總量佔比已縮減至BTC 總流通量的12% 左右,創下五年來的最低水準。這種遠離交易所的動向傳統上被視為看漲指標,表明人們更傾向於持有而不是出售:

不知不覺BTC 永續合約的做多費率已經接近恢復到歷史高點,當前年化折算約80% 左右, 3 月22 日低點只有11% :

值得注意的加密貨幣新聞

貝萊德的新代幣化基金讓TradFi 和加密貨幣更接近(Coindesk )

如果以太坊被指定為證券,貝萊德仍將追求現貨以太ETF (The Defiant )

主要加密貨幣交易所KuCoin 面臨美國刑事指控(The Defiant )

美國證券交易委員會面臨訴訟,尋求將空投從證券分類中豁免(The Defiant)

Fetch.ai、SingularityNET 和Ocean Protocol 代幣在擬議的合併計劃中飆升(The Block )

選擇權市場對美國大選偏樂觀

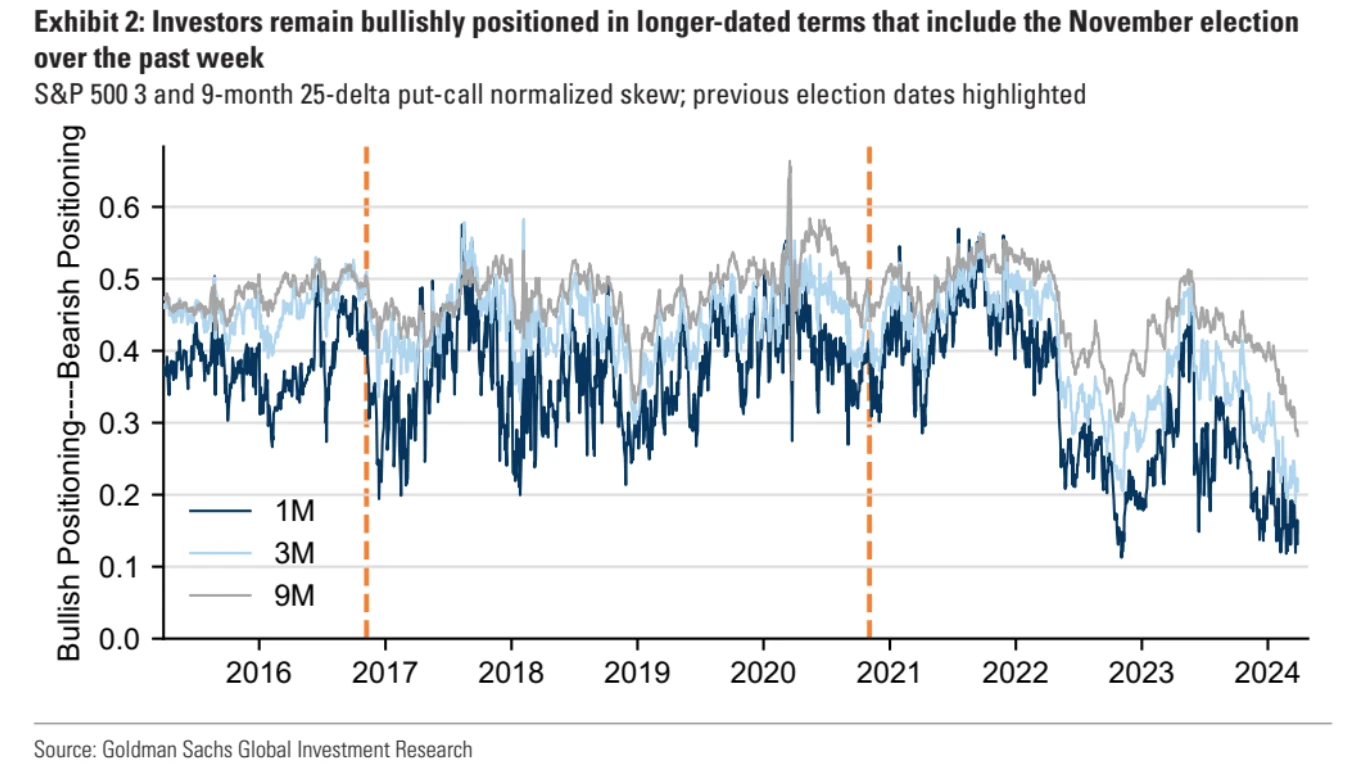

透過分析標準普爾500 指數選擇權市場的定價,評估投資者對2024 年11 月美國總統大選的預期。整體來看,目前選擇權市場對大選的關注度較以往選舉年有所上升,但仍屬於正常水準。

SPX 指數選擇權隱含的選舉當天預期波動率約為正負3.3% 。過去60 年裡, SPX 在選舉日當天波動超過3.3% 的情況只出現過一次。

投資者似乎預期選舉結果將利好股市, SPX 看漲期權相對看跌期權的價格水平近期進一步抬升:

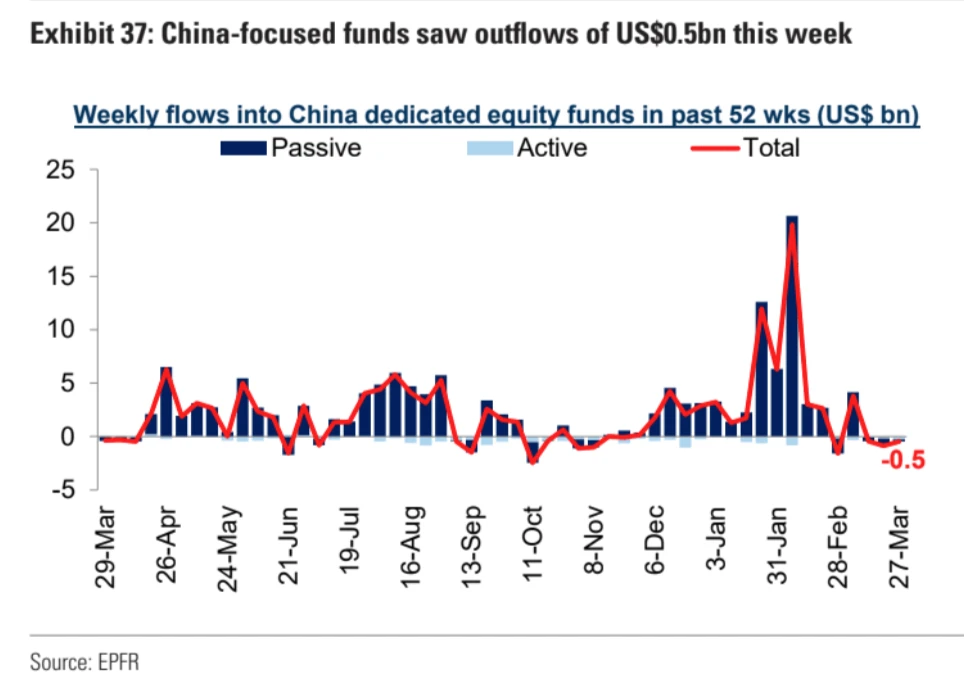

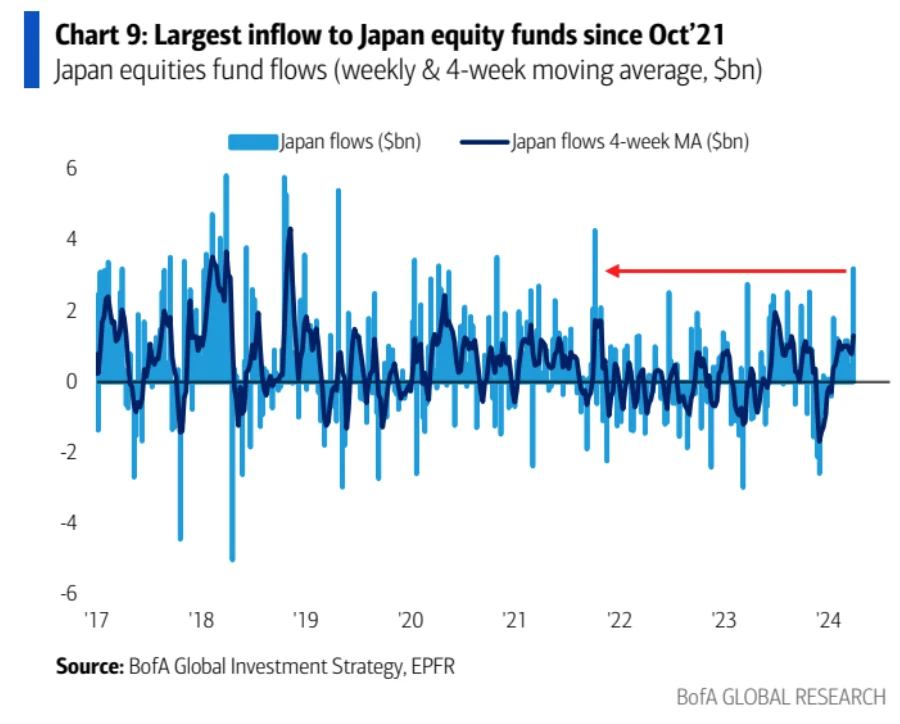

資金流動

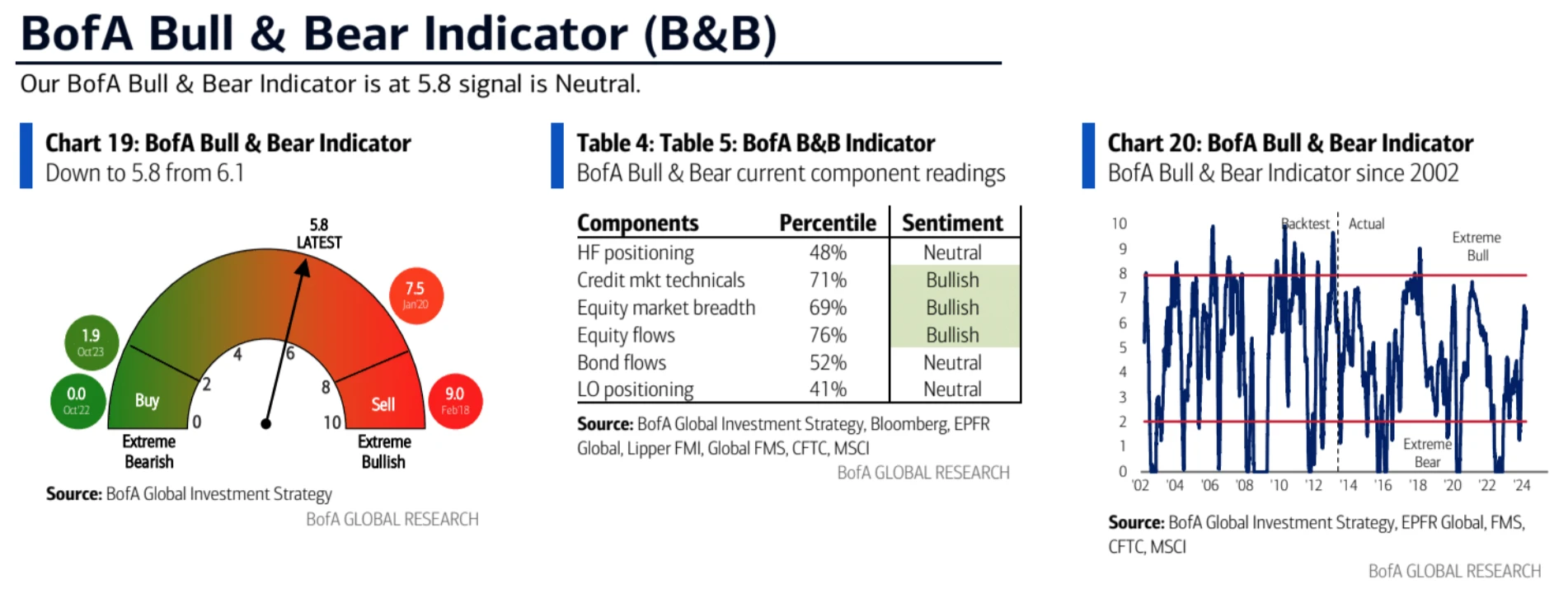

情緒指標