本文取自《Priority Is All You Need》

原作者:Dan Robinson, Dave White

編譯:Odaily星球日報夫如何

Paradigm 在 6 月 4 日發表《Priority Is All You Need》文章,文中為大家詳細介紹了新機制 MEV 稅。

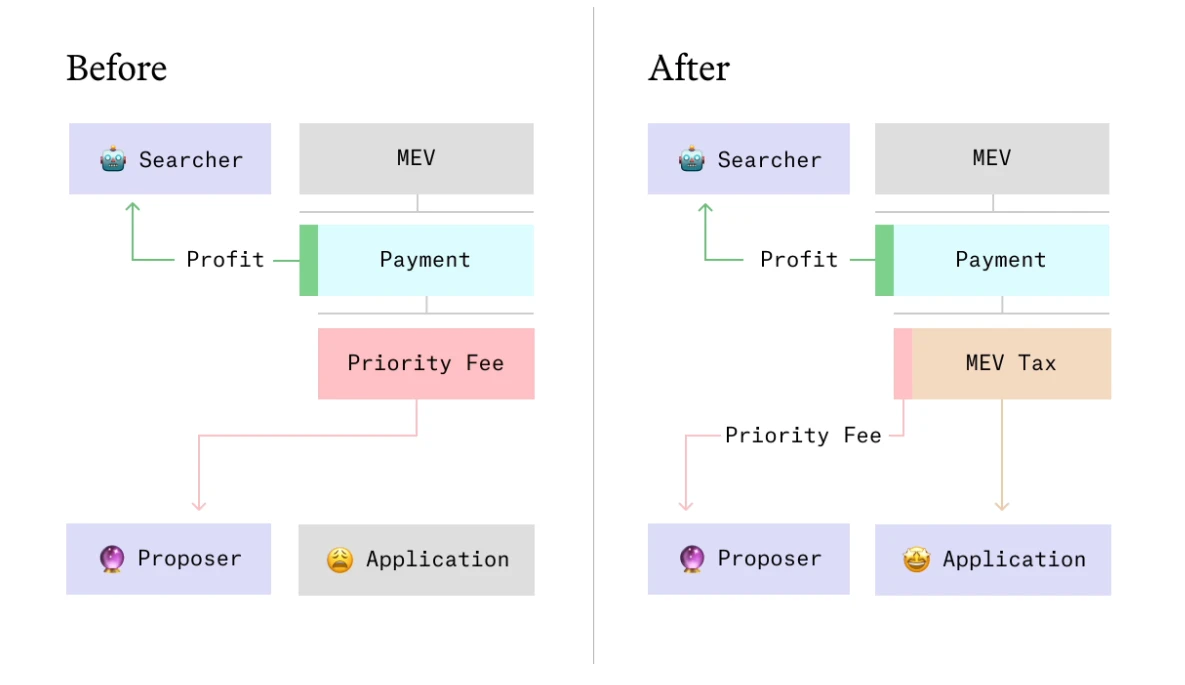

MEV 稅是一種新穎的機制,允許應用程式捕獲其自身產生的 MEV,而不是將其洩漏給區塊提議者(區塊提議者相關內容可以看文章最後的腳註)。這種機制利用了區塊建構過程中的競爭性優先排序。在這種排序方式下,交易被按照優先費用的降序排列,並且優先順序高的交易優先被打包在區塊中。 MEV 稅透過對交易的優先費用增加額外的費用來實現。應用程式可以根據交易的優先費用設定自己的費用,從而捕獲大部分甚至全部的 MEV。這意味著應用程式可以在不需要任何鏈外基礎設施的情況下,透過參與由區塊提議者運行的單一共享拍賣來運行自己的客製化 MEV 拍賣。

MEV 稅機制的誕生可能會對現有 DeFi 生態造成衝擊:

改變傳統MEV 的分配方式: 傳統上,MEV 大部分流向了區塊提議者,而 MEV 稅允許應用程式捕獲這些價值,並將其重新分配給其用戶或用作其他用途。

提高了應用程式的收入和用戶體驗: 應用程式可以透過實施 MEV 稅來提高其收入,同時提供更好的用戶體驗,因為用戶可以獲得更高的交易執行效率和更好的交易價格。

解決了 DeFi 中的一些問題: M 如優化 DEX 路由、減少 AMM 對套利的損失、減少錢包用戶的 MEV 洩漏等。透過引入 MEV 稅,應用程式可以改善其產品和服務,從而提高 DeFi 生態系統的效率和永續性。

引文

在本文中,我們介紹了 MEV 稅,一種可以讓任意應用程式捕獲其自身 MEV(最大可提取價值)的機制。

該機制可以立即在 OP Stack L2鏈(如 OP Mainnet、Base 和 Blast)上使用,因為這些鏈上的區塊提議者遵循一組我們稱之為競爭優先排序的規則。

為了在這些鏈上實現 MEV 稅,一個智能合約會根據交易的優先費用收取費用。我們展示瞭如果一個應用程式對 searcher 每支付 1 美元的優先費用徵收 99 美元的 MEV 稅,它可以捕獲該交易 99% 的競爭性 MEV。

MEV 稅是一種簡單的技術,打開了廣闊的設計空間。你可以將其視為允許鏈上的任何應用程式運行自己的客製化 MEV 拍賣,而無需任何自身的鏈下基礎設施,只需連接到由區塊提議者運行的一個共享拍賣。

我們展示了 MEV 稅如何用於解決 MEV 研究中的三個主要問題:

優化交換者接收到的價格的去中心化交易所(DEX)路由器

最小化流動性提供者因重新平衡而遭受的損失(LVR)的自動做市商(AMM)

讓用戶捕獲其交易所產生的任何「回退」MEV 的錢包

但有一個問題。 MEV 稅只有在區塊提議者嚴格遵守競爭優先排序規則的情況下才有效,包括按優先費用排序交易而不進行審查、窺視或延遲。如果區塊提議者偏離這些規則,他們可以規避 MEV 稅以捕獲價值。因此,今天的MEV 稅依賴於信任L2序列器,並且可能在以太坊L1上完全不起作用,因為在以太坊主網上,區塊構建主要由競爭激烈的構建者拍賣主導,從而最大限度地提高提議者的收入。

儘管如此,MEV 稅的能力和靈活性表明優先排序可能對目前能夠提供優先訂購的平台一個正確選擇。而競爭優先排序的相對簡單性表明,可能存在一種可行的方法在不信任單一序列器的情況下以去中心化的方式強制執行。我們希望這篇文章能激發對此問題的進一步研究。

優先排序(Priority ordering)

當有人在以太坊主網或L2上發送交易時,他們會指定一個優先費用,這個費用會支付給區塊提議者。你可以想像這是透過 priorityFeePerGas 來指定的,這個數字乘以交易中使用的 gas 得到 builderPriorityFee,也就是 ETH 的總支付金額。

以太坊協議中沒有規定區塊中的交易必須按 priorityFeePerGas 降序進行貪婪排序。然而,這是一種流行的構建區塊的方法。例如,這是 OP Stack 鏈的序列器以及 geth 和 reth 使用的預設演算法。優先排序不僅讓交易者能夠有效地表達其交易的緊急性,還自然地將某些類型的 MEV 引導給區塊提議者。

這種情況發生是因為優先排序將對 MEV 的競爭變成了優先 gas 拍賣。當有機會透過與鏈交互獲利時,例如透過在 AMM 和中心化交易所之間套利,searcher 會競爭以最先抓住這個機會。如果鏈使用優先排序來決定交易的打包和排序,searcher 會透過在其交易中設定高優先費用來競爭。

在一個無風險利潤被競爭壓縮到零的競爭場景中,獲勝的 searcher 最終應該支付全額的 MEV 作為優先費用。因此,如果透過與合約互動可以獲得 100 ETH 的利潤,首個抓住機會的交易將設定 100 ETH 的優先費用。 (我們在「限制」部分討論了一些對此的注意事項)。

MEV 稅

假設智能合約想要捕捉任何與之互動的交易中的 MEV。關於智能合約如何嘗試捕捉自身 MEV 的各種特定應用方式中,有大量的研究文獻。

但實際上,我們不一定需要了解應用程式的任何具體資訊。如果我們知道區塊是透過競爭優先排序來建構的,那麼我們就有一個統一的訊號來表示交易中的 MEV 數量:優先費用。

我們建議智能合約可以查看交易的優先費用,並根據其收取自己的費用,這個費用是優先費用的遞增函數。例如,合約可能要求呼叫它的人向合約轉移 applicationPriorityFee = 99 * proposerPriorityFee 的 ETH。

這個新費用由發送交易的 searcher 支付,因此它會影響該 searcher 的行為。如果一個機會中有 100 ETH 的 MEV,獲勝的交易現在只會設定 1 ETH 的優先費用,因為這將導致總支付為 100 ETH(1 ETH 給區塊提議者, 99 ETH 給智能合約)。任何更高的優先費用都會使交易變得無利可圖;任何更低的優先費用都會導致機會被設置更高費用的競爭者搶走。這意味著智能合約捕捉了交易中 99% 的 MEV。

我們稱由智能合約施加的這個額外費用為 MEV 稅。 MEV 稅讓應用程式劫持優先排序以謀取自身利益,使其能夠為用戶重新捕獲 MEV,而不是讓其洩漏給區塊提議者。

如果該費用作為的 priorityFeePerGas 函數增長足夠快,那麼只有微不足道的 MEV 會累積到提議者那裡。由於 priorityFeePerGas 以 wei(一億億分之一 ETH)為單位計價,我們有許多精度可以利用。例如,只要 MEV 稅的敏感度足夠高,以至於 priorityFeePerGas 為 50, 000 時會導致稅額高得令人望而卻步,那麼支付給提議者的總金額將少於$ 0.01 。

然而,有一個重要的注意事項。如同在「限制」部分所討論的,MEV 稅只有在區塊提議者遵循某些規則(我們稱之為「競爭優先排序」)時才有效,而不是為了最大化自己的收入而偏離這些規則。以去信任的方式強制執行這些規則是一個懸而未決的問題。

單一應用的 MEV 捕獲

在一個保證使用競爭優先排序來建立區塊的鏈上,MEV 稅可以用來緩解MEV 的三個重要問題:讓DEX 介面改善交換者的交易執行;讓AMM 減少其LP 的套利損失;以及讓錢包通過出售回跑用戶的權利來減少用戶的MEV 洩漏。

DEX 路由器 searcher

在基於意圖的 DEX 路由協定(如 UniswapX 和1inch Fusion)中,使用者(Alice)簽署一個交換意圖,searcher 競爭以最佳價格來路由或填充該意圖。

目前版本的UniswapX 使用兩種機制來運行這種競爭:荷蘭拍賣,Alice 的限價隨時間變化直到被searcher 填充,以及初始的鏈下報價請求(RFQ)拍賣以設定該荷蘭拍賣的起始價格。

在確保競爭優先排序的平台上,UniswapX 可以用一種機制取代這些:MEV 稅。它可以透過讓用戶簽署一個可以立即由任何人填充的訂單來實現,但執行價格是交易優先費用的函數。

例如,如果 Alice 有一個賣出 1 ETH 的 UniswapX 訂單,她可以定義訂單的執行價格為 minimumPrice + ($ 0.01 * priorityFeePerGas).minimumPrice 可以是她預期明顯低於當前價格的固定值。

searcher 將透過提交交易來競爭填充 Alice 的訂單。任何具有最高優先費用且不回退的交易將填充訂單,這應該保證交易者獲得 searcher 能找到的最佳價格。 (在“限制”部分討論了一些對此的例外情況。)

如果 Alice 的最低價格是 3, 000 美元,而當前 ETH 價格是 3, 500 美元,獲勝交易中的 priorityFeePerGas 大約為 50, 000 。 (注意,在一個花費 200, 000 gas 的交易中,這將導致僅向區塊提議者支付約100 億wei(約0.000035 美元)。

與 UniswapX 中使用的現有機制相比,這具有一些潛在的優勢。

使用 MEV 稅的訂單可以比使用荷蘭拍賣的訂單更快且以更好的價格完成。如本文所述,鏈上荷蘭拍賣由於區塊間的價格變動會洩漏一些價值給 MEV,並且可能需要多個區塊才能完成。相比之下,使用 MEV 稅的訂單通常可以在下一個區塊中完成,同時捕獲其 MEV 的絕大部分。

與鏈下 RFQ 不同,使用 MEV 稅填充訂單的拍賣將在鏈上交易執行時原子發生。這意味著獲勝的競標者可以保證只有在其鏈上交易成功時才會填充訂單。這可以使鏈上流動性(如 AMM)更容易與鏈下流動性競爭,這意味著 UniswapX 可以作為多池子系統(如 Uniswap v4)的更有效路由器。

自動做市商(AMM)

通常,AMM 會因套利者在區塊頂部以陳舊價格進行交易而洩漏價值,如在《 loss-vs-rebalancing 》的論文中所討論的。我們可以使用 MEV 稅讓 AMM 捕捉這些 MEV。為了簡單起見,我們將討論如何在沒有集中流動性的 AMM 上實現這一點。 (如果你對如何在有集中流動性的情況下解決此類問題感興趣,Sorella 很快就會發布一個解決方案。)

AMM 可以透過根據交易的優先費用收取額外費用來捕捉 MEV,允許其拍賣出區塊中優先交易的權利。有許多計算和計價該費用的方法。我們將討論一種可以說是中立的方法-以池子流動性單位 sqrt(xy)表示。獲勝的交易將是那些使池子流動性增加最多的交易。

當在區塊中的池子上執行第一筆交易時, x_end * y_end > x_start * y_start 池子可以強制執行條件(作為 a 一些常數):

x_end * y_end > (sqrt(x_start * y_start) + a*priorityFeePerGas)^ 2 這個公式將激勵套利交易者交易到真實價格,在該交易之後,池子的中點價格應為真實價格。

在那第一筆交易之後,交易可以像在 Uniswap v2一樣運作,使用固定的交換費用。希望在不支付額外 MEV 稅的情況下進行交易的不知情交易者將設定較低的優先費用。

還有許多其他在 AMM 上實施 MEV 稅的方法,它們會產生不同的效果。例如,MEV 稅可以以交換的輸入或輸出代幣表示,可以影響池子應用程式的交換費用百分比,或可以決定用戶交易的最低價格。我們認為這是一個有趣的設計空間,值得探索。

尾隨拍賣(Backrunning auctions)

上述描述顯示如何設計某些應用程式以避免洩漏 MEV。但是,如果錢包想幫助其用戶捕捉他們透過任意交易與任何應用程式互動時產生的 MEV,即使那些應用程式沒有包含 MEV 稅,該怎麼辦?

例如,當 Alice 在 AMM 上進行大額交易時,她有時會為「尾隨者(backrunners)」創造一個套利機會,以將價格恢復正常。通常,這些機會會洩漏給 MEV,而不是由 Alice 所有。

MEV-Share和MEVBlocker是兩個允許用戶從其交易中捕獲 MEV 的協議,但它們依賴複雜的鏈下拍賣系統。 《 The Orderflow Auction Design Space 》描述了一些其他解決方案。

當 MEV 稅與基於意圖的智能合約錢包相結合時,我們可以建立一個替代系統來捕獲 Alice 的尾隨 MEV。假設Alice 沒有創建在AMM 上交易的交易,而是簽署了任何人都可以提交到Alice 的智能合約錢包以使其執行該操作的意圖。 Alice 的智慧合約錢包向提交該交易的人收取MEV 稅,該稅將支付給Alice。

提交 Alice 意圖的 searcher 擁有尾隨她的專有權利,因為他們可以在同一交易中原子性地進行這項操作。因此,如果搜尋競爭激烈,所有來自尾隨Alice 的利潤都應透過她的 MEV 稅歸 Alice 所有。

需要注意的是,這個系統可能無法完全保護用戶免受搶先交易攻擊,因為搶先交易可能能夠避免向用戶支付 MEV 稅。這個問題(及其一些可能的緩解措施)將在下面的「限制」部分中詳細討論。不過,與沒有任何緩解措施的公共記憶體池系統相比,這至少是一個改進。

其他用例

除了這些例子外,MEV 稅的其他潛在用途還包括幾乎所有目前使用鏈下或荷蘭拍賣的場景,例如:

像 Oval 這樣的協議,透過捕獲它們創造的預言機可提取價值(OEV)。

在像 Blend 這樣的 NFT 抵押借貸協議中的再融資拍賣。

借貸協議清算,比荷蘭拍賣洩漏的價值更少。

跨應用 MEV 捕捉

上述解決方案旨在捕捉與單一應用互動時產生的 MEV。但是,有時 searcher 可以透過在同一交易中與多個應用程式互動來捕捉更多的價值。

如果這些應用中只有一個使用 MEV 稅,那麼所有來自交易的 MEV 都應該歸於使用 MEV 稅的應用,無論該 MEV 稅高低。

但如果 searcher 的交易與兩個使用 MEV 稅的應用程式互動呢?例如,如果某些 MEV 只能透過填充一個 MEV 稅的 UniswapX 訂單來對抗一個 MEV 稅的 AMM 來捕獲。

在這種情況下,每個應用程式捕獲的超額 MEV 的相對量由這些應用設定的 MEV 稅決定。如果作為MEV 稅的值 app_i 由函數 tax_i(priority) 給出,則可以透過求解下列等式中的優先順序來確定獲勝交易的優先順序: tax_ 1(priorityPerGas) + tax_ 2(priorityPerGas) = total MEV

(從技術上講,我們可以添加第三個術語priorityPerGas * gasUsed 來說明支付給區塊提議者的優先費用,但我們將忽略這一點,因為正如附錄A 中所討論的,在正常情況下,優先費用可能可以忽略不計。

在 priorityPerGas (so tax_ 1(priorityPerGas) = a_ 1 * priorityPerGas ) 中線性的MEV 稅的簡單情況下,您可以求解每個應用程式收到的MEV 份額:

a_ 1 * priorityPerGas + a_ 2 * priorityPerGas = MEV

priorityPerGas = MEV/(a_ 1 + a_ 2)

tax_ 1(priorityPerGas) =(a_ 1/(a_ 1+a_ 2))*MEV

tax_ 2(priorityPerGas) = (a_ 2/(a_ 1+a_ 2))*MEV

在設定自己的MEV 稅時,應用程式面臨權衡- 更高的稅率允許它在發生時捕獲更大份額的跨應用程式MEV,但這意味著如果存在相互競爭的提取方法,它可能會錯過一些跨應用程式MEV。例如,如果有一個AMM 對每筆交易收取MEV 稅,那麼MEV 稅UniswapX 訂單可能會由不同的AMM 或鏈下填充器填充。

在許多情況下,可能存在一種均衡,其中兩個應用程式設計其 MEV 稅以某種方式共享 MEV,從而最大化各自的福祉。例如,MEV 稅AMM 可能希望從接近區塊頂部的單一知情交易者那裡獲取價值,但隨後希望以較低的固定費用向其他交易者和應用程式(包括使用MEV 稅的交易者和應用程式)提供流動性。在這種情況下,AMM 可能會設定一個相對較低的MEV 稅(例如, $ 0.00001 * priorityFeePerGas ),以便套利交易(如果有的話)在區塊的早期發生,然後對區塊中的後續交易不收取MEV 稅。像UniswapX 這樣想要與AMM 互動的應用程式可以設定更高的MEV 稅(例如 $ 0.01 * priorityFeePerGas ),以確保在池子已經套利後包括他們的交易。有了這些相對稅收,即使UniswapX 訂單中只有1 美元的MEV 和50, 000 美元的MEV,AMM 最終也會先被套利。

我們認為這是一個值得未來研究的廣闊設計空間。

限制

MEV 稅有一些複雜性和缺陷。我們認為這些都是未來研究的有趣領域。

激勵不相容性

MEV 稅對於壟斷區塊提議者來說與激勵不相容。它們只有在交易包含的公平競爭中才會起作用,這只有在區塊提議者遵循我們稱之為「競爭性優先排序」的規則而不是最大化自己的收入時才會發生。我們建議這些規則應包括:

優先排序:區塊中的交易必須按 priorityFeePerGas 的降序排序。

抗審查:如果區塊提議者在構建區塊時收到了交易t 1 ,並且區塊未滿或包含了交易t 2 ,且t 2.priorityFeePerGas < t 1.priorityFeePerGas,則區塊必須包含交易t 1 。

交易前隱私:區塊提議者必須透過私有端點接受交易,並且在提交區塊前不得將這些交易分享給任何人,也不得使用這些交易的內容來建立自己的交易。

沒有最後確定時機。區塊提議者必須設定一個明確的時間(blockTime),在此之前他們接受任何人的交易,之後他們不接受任何人的交易。

如果其中一個或多個屬性被違反,可能會削弱 MEV 稅的效果。違反抗審查的區塊提議者可以透過排除競爭交易並提交一個零優先級交易來避開大多數 MEV 稅,從而自己獲取機會。違反交易前隱私的區塊提議者可以從其他交易中竊取MEV,或者窺視其優先費用,知道需要設置多高的優先費用來超過其他人,而一個能夠比其他人更晚提交交易的提議者則可以自由地「最後確定」是否要出價超過其他人,從而造成不利選擇問題,最終會抑制競爭。

不幸的是,雖然第一個屬性在協定層很容易強制執行,但以不信任的方式強制執行其他屬性是一個懸而未決的問題。

在協議層缺乏強制執行的情況下,需要信任一個致力於這些規則的sequencer 不會偏離這些規則,如果提議者將區塊構建外包給競爭性收入最大化的拍賣(例如以太坊主網的MEV-Boost ),區塊可能不會遵循它們。

這些問題可以透過一個承諾使用競爭性優先排序來建立區塊的單一信任排序者來「解決」。也可能透過使用共識、密碼學和/或可信賴執行環境的某種組合來用去中心化機制解決,例如 Sorella 的 Angstrom、Flashbots 的 SUAVE、Leaderless Auctions 或 Multiplicity。

完整區塊

當區塊完全滿時,MEV 稅的正常運作會出現例外。在這種情況下,區塊提議者可能不得不將低優先級的交易排除在外,而不僅僅是將它們納入區塊的後面。由於與使用 MEV 稅的應用程式互動的交易很可能有極低的優先費用,這些應用程式可能會被不使用 MEV 稅的應用程式或使用極低 MEV 稅的應用程式擠出。然而,在使用類似 EIP-1559 機制來設定單獨的基礎費用的鏈上,區塊完全滿的情況應該比較罕見。此外,鑑於區塊滿時需要延遲一些交易,延遲那些透過設定更高 MEV 稅表達較低緊迫性的交易可能是合理的結果。

復原交易

MEV 稅實質上依賴單區塊拍賣,其中每一個「出價」都是一筆交易。此類拍賣的一個缺點是,未成功的出價通常會導致回滾交易被包含在鏈上,支付一些基礎費用並使鏈擁堵。

如果 sequencer 能夠完全排除失敗的交易,這將緩解這個問題,儘管即使在中心化排序者的情況下也很難實現。 (這也不完全遵守上面描述的抗審查屬性,儘管該定義可以進行調整。)一個更複雜的sequencer 可能能夠通過允許交易指定它們參與的爭議拍賣來優化這個過程,從而使sequencer 能夠跳過它知道會失敗的後續交易。

洩漏用戶意圖

MEV 稅只有在 searcher 之間存在競爭時才有效,這意味著機會需要在某種程度上廣為人知。對於像AMM 這樣的應用程序,機會在鏈上是可見的,這應該自然而然地發生。但對於基於意圖的路由或尾隨競價等應用程序,這意味著應用程式可能需要與 searcher 共享用戶的意圖。

在某些情況下,在實現用戶意圖之前廣播用戶意圖而失去的臨時隱私可能會以 MEV 稅無法收回的方式洩露價值。

例如,假設Alice 想要使用上述尾隨拍賣協議購買低流動性代幣。她為她的智能合約錢包發布了一個簽名的意向,以在AMM 上購買該代幣,並設置了一些滑點容限。 searcher 可以在高優先交易中競相將該代幣的價格推高到她的滑點容限,而無需填寫用戶的訂單。然後,獲勝者Bob 可以通過在低優先級交易中包含和回跑Alice 的意圖來非競爭性地滿足Alice 的意圖,從而夾在Alice 的交易中並給她一個更糟糕的價格,同時逃避她的MEV 稅。購買NFT 時可能會發生類似的問題。

請注意,這樣的攻擊對Bob 來說是有風險的,因為他無法保證購買代幣和將其出售給Alice 之間的原子性。天真的Bob 可能會成為「三明治撕裂」陷阱的受害者,在這個陷阱中,Alice 發布了從自己那裡購買一個毫無價值的代幣意圖,導致Bob 購買它以期夾在她的交易中,但Alice 在Bob 能夠完成三明治之前撤銷了她的意圖。

應用程式還可以透過限制與其共享意圖的 searcher 集並監控其行為來緩解這種情況,就像許多現有的訂單流拍賣一樣。

也可以將MEV 稅與具有隱私意識的建構器功能結合,例如Flashbots 的SUAVE 設計中所設想的功能。

最後,如果Alice 認為分享她的意圖的成本超過了競爭性搜尋的好處,她可以自己建立一個交易並將其直接提交到區塊中。如上所述,競爭性優先排序的理想實現將提供區塊提議者的交易前隱私。

討論和前期工作

優先 Gas 拍賣。 《 Flash Boys 2.0 》 論文研究了去中心化區塊鏈中優先排序的一些動態,該論文創造了「礦工可提取價值(miner extractable value)」一詞。該論文觀察到,以太坊礦工(當該網絡使用工作量證明時)已經按優先級對交易進行排序,並且套利者依靠這種行為參與“優先Gas 拍賣”,他們競標優先被納入區塊的權利,這導致來自去中心化交易所套利的大部分MEV 累積到礦工身上。

先到先得。透過交易排序規則(例如Themis或Arbitrum Ones current sequencer )來緩解MEV 的一些嘗試側重於執行不同的排序規則,先到先得(有時稱為“公平排序”),其中區塊提議者必須按照他們看到的順序對交易進行排序。

優先排序採用不同的方法- 平等對待在給定時間段內到達的交易,並按其聲明的優先順序對它們進行排序。

「公平排序」很難在具有多個驗證者的真實網路環境中強制執行甚至定義。它還可能導致浪費的延遲競賽和垃圾郵件,即使使用單一受信任的 sequencer 也是如此。最後,MEV 稅可能能夠消除某些「先到先得」的 MEV,例如資產價格不連續「跳躍」的套利利潤。優先排序相對於先到先得排序的潛在優勢在某種程度上與《 Budish, Cramton, Shim ( 2015) 》中討論的離散時間相對於連續時間交換的優勢有關。

同時,雖然優先排序似乎默認會向MEV 洩露價值,但這篇文章展示瞭如何設計應用程式來重新捕獲它。

費用分攤。 Blast 是以太坊L2,與交易中存取的智慧合約共享部分優先權和基本費用。

MEV 稅允許類似的東西(至少對於優先費用),但可以在任何使用競爭性優先排序的鏈上的應用層實現,而無需對費用分攤提供特殊支援。它們還允許應用程式將自己的稅金定義為優先費用的自訂函數,從而提供更大的靈活性,並可能提高MEV 感知應用程式的可組合性。

去信任的解決方案。這篇文章重點關注平台使用競爭性優先排序的動機,以及利用競爭性優先排序平台的方法,而不是討論如何去信任地執行它。

之前已經對競爭性優先排序所需的其他每個屬性進行了大量討論。例如,在《 Fox, Pai, Resnick ( 2023) 》中,作者討論了在沒有審查阻力的情況下鏈上拍賣中的漏洞,並描述了使用多個並發提議者的抗審查拍賣的設計。但是,它們不建議交易的特定順序。

還有其他關於建構信任最小化區塊建構機制的研究,包括Flashbots 的SUAVE、Sorella 的Angstrom、Leaderless Auctions、Espresso 和Offchain Labs 的去中心化Timeboost,以及Péter Szilági 的強制公共交易打包。

結論

我們希望這篇文章鼓勵L2 考慮使用優先排序(OP 堆疊預設支援),並激勵應用程式在支援的情況下嘗試MEV 稅。

我們也希望它能激發對L1 和L2 上信任最小化競爭優先排序協議的進一步研究。

註腳

在這篇文章中,我們使用「提議者」來指涉確定特定區塊中包含哪些交易的參與者或流程。在以太坊L2 上,這個角色通常由「sequencer」擔任。在以太坊L1 上,它由一個特定的以太坊驗證者填充,稱為提議者,儘管提議者通常將構建區塊的任務外包給「中繼者」和「建構者」參與的競爭性拍賣。如何劃分這些職責的細節超出了本文的範圍。

每個 Gas 的優先費用實際上並未在交易中明確指定,但可以在交易中計算。該交易指定了Gas 價格,但以太坊也收取基本費用,該費用從Gas 價格中取出並銷毀。就MEV 稅而言,應忽略基本費用,因為它不受交易商的控制。每Gas 的優先費用(即流向區塊提議者的交易費用部分的價格)可以在Solidity 中計算為 priorityGasPrice = tx.gasprice - block.basefee 。

我們可以簡單地定義「MEV」以排除任何 searcher 的利潤,而僅指將流向驗證者的價值。

請注意, proposerPriorityFee 在合約期間實際上無法計算交易中使用的總gas priorityFeePerGas 量(等於交易中使用的總Gas)的倍數,因為無法知道交易最終將使用多少Gas。但是,這通常無關緊要,因為我們所需要的只是它的上限。為了安全起見,您可以 priorityFeePerGas 乘以3000 萬——這是以太坊區塊中當前的最大Gas。高估這個數值只會意味著 MEV 稅佔 MEV 的更大比例。

假設一筆交易不能超過3000 萬Gas, priorityFeePerGas 那麼50, 000 將導致1500 gwei 的Gas 支付——以4000 美元的ETH 價格計算,約為0.006 美元。

如果priorityFeePerGas 設定為套利者的利潤為零,則利潤最大化套利交易應與函數最大化AMM 上的相同交易相對應。

Arbitrum 已經討論過用一種稱為Timeboost 的優先排序形式來取代它,但截至撰寫本文時,這種形式尚未投入生產。