原文| Odaily星球日報( @OdailyChina )

作者|南枳( @Assassin_Malvo )

在加密市場表現不佳的二、三季度,新上線的「VC 幣」成為眾人攻擊的對象,此類代幣通常具有「低流通、高 FDV」的特徵,並隨著代幣釋放而不斷下跌。目前,多數代幣已完成數輪解鎖,並在幾輪市場大跌中顯著下跌,那麼是否有代幣已經「跌出了性價比」 ?

Odaily 將於本文就融資數據和流通市值,對近一年的主流新項目和上一輪牛市的「VC 幣」進行對比,探究這一問題的答案。

頂流 VC 幣幣安新幣

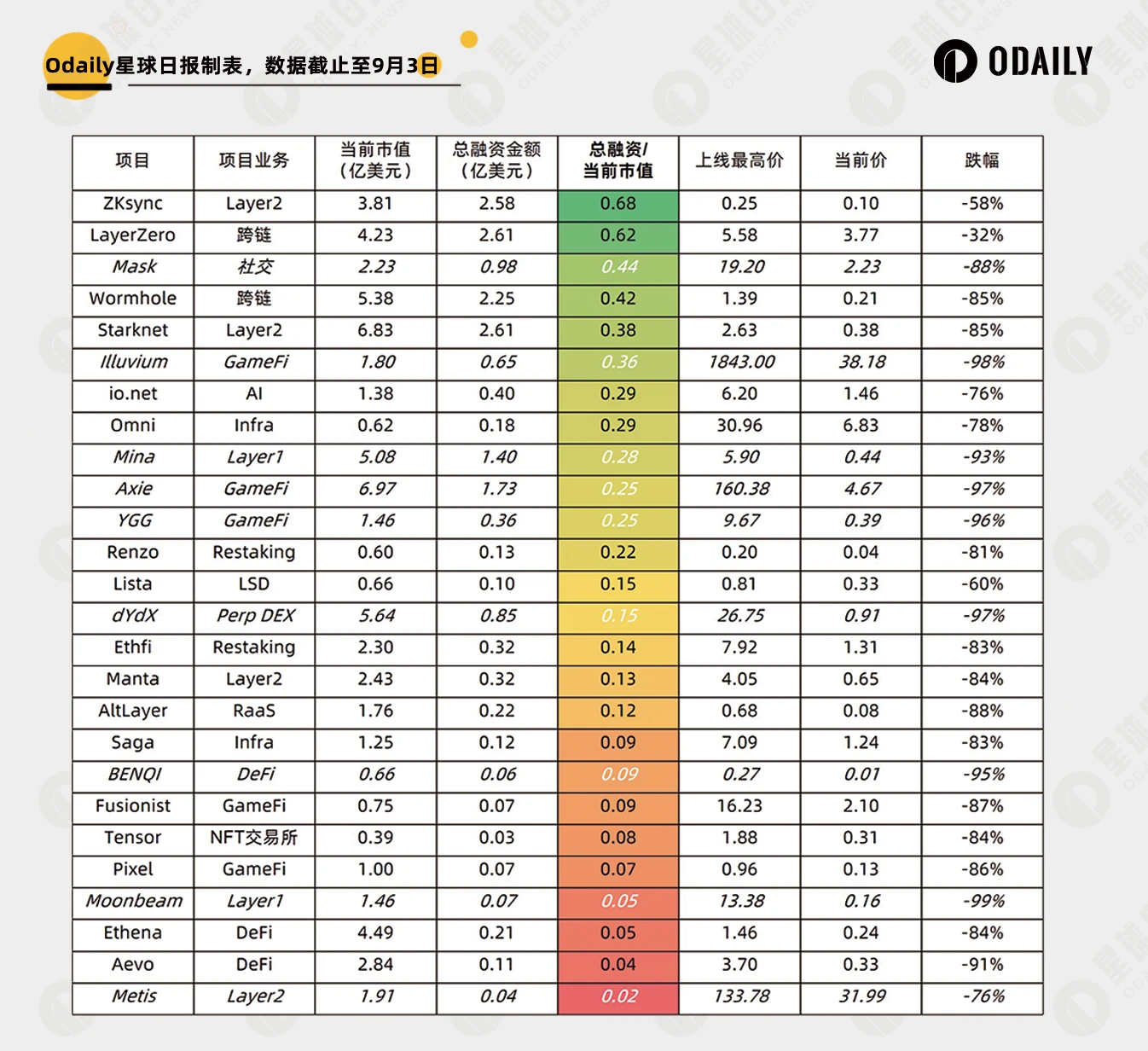

統計對象:本節統計了多所同時上線的頂流代幣,如 STRK(Starknet)、W(Wormhole)等,以及幣安 Launchpool 首發上線的新幣,共統計了 21 個代幣。

資料來源:流通市值、融資金額、目前價格來自 Rootdata,部分項目未揭露融資金額,本處僅顯示揭露的估值金額。 「上線最高價」指代幣上線以來,在幣安 K 線數據中4H收盤價中最高的一點,不考慮短時間的插針最高價。

評判方式:使用總融資金額÷當前市值作為性價比的標準,數值越大性價比相對越高。

得到結果如下圖所示,可以明顯看出,幾大「擼毛」天王計畫因融資金額巨大,在同樣下跌了 60% -80% 後,性價比相對高出很多。

此外在板塊方面, Layer 2、跨鍊和 LSDRestaking 是性價比最高的板塊。而 GameFi 和 DeFi 成為性價比最低的板塊。

若切換性價比的評比維度,從下跌幅度來評判, GameFi 佔據了前十名中的四個名額(Xai 是專門面向遊戲的 Layer 3)。

若遊戲數據優秀,且與代幣有直接的現金流關係,則對應的項目可以初步認為已跌出了性價比。

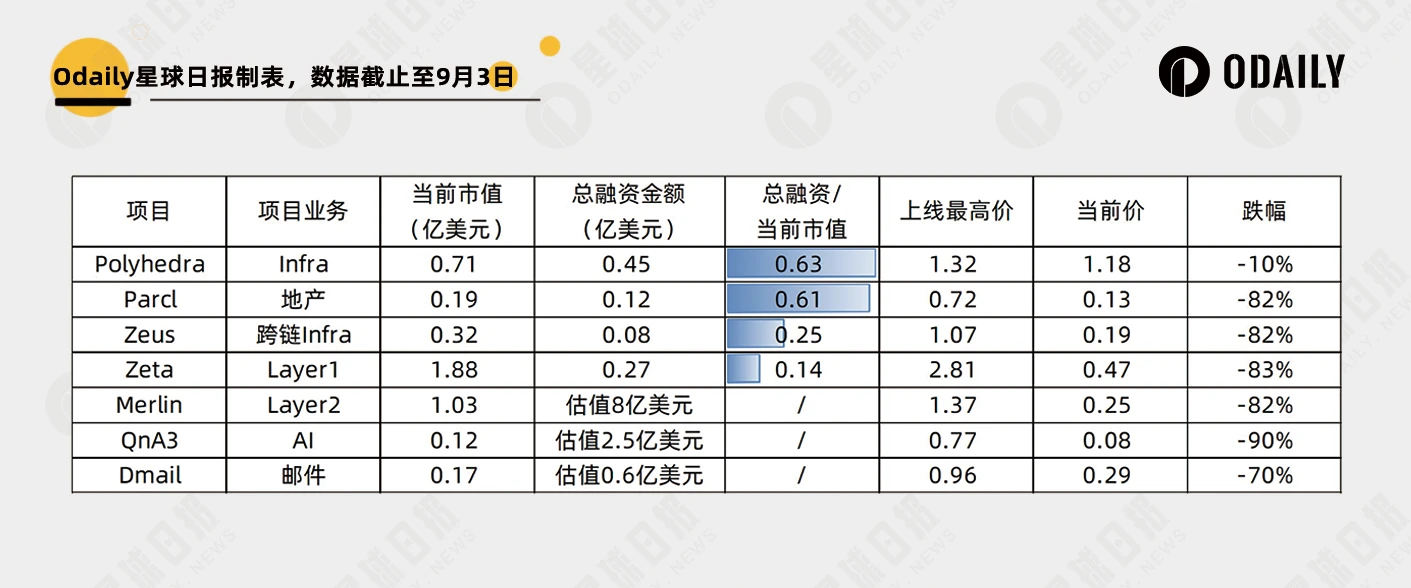

OKX 新幣

資料來源與評判方式不變,將統計對象變更為 OKX 首發上幣的項目,得到數據如下。

其中ZKJ(Polyhedra)和 PRCL(Parcl)性價比參考上一節數據,能排入第一梯隊。而 Zeus 和 Zeta 則處於中游部分。

老牌「VC 幣」對比

上一輪牛市,同樣有著許多獲大量投資的代幣,這裡認定這些已經經歷過數年解鎖+熊市歷練並仍存活著的項目,其價值已經過市場的充分博弈,能夠作為良好的對比對象。

Layer 2 與 LSD 的新舊對比

第一節提到,Layer 2 和 Restaking 在“新幣中最具性價比“,那麼相比老牌的 Layer 2 和 LSD 項目如何? Odaily 統計結果如下。

可見,這些板塊的新項目在經歷過多輪下跌後,當前的性價比已經齊平甚至超過了老牌項目,在下一輪大額解鎖到來之前,存在一定抄底的機會。

全範圍對比

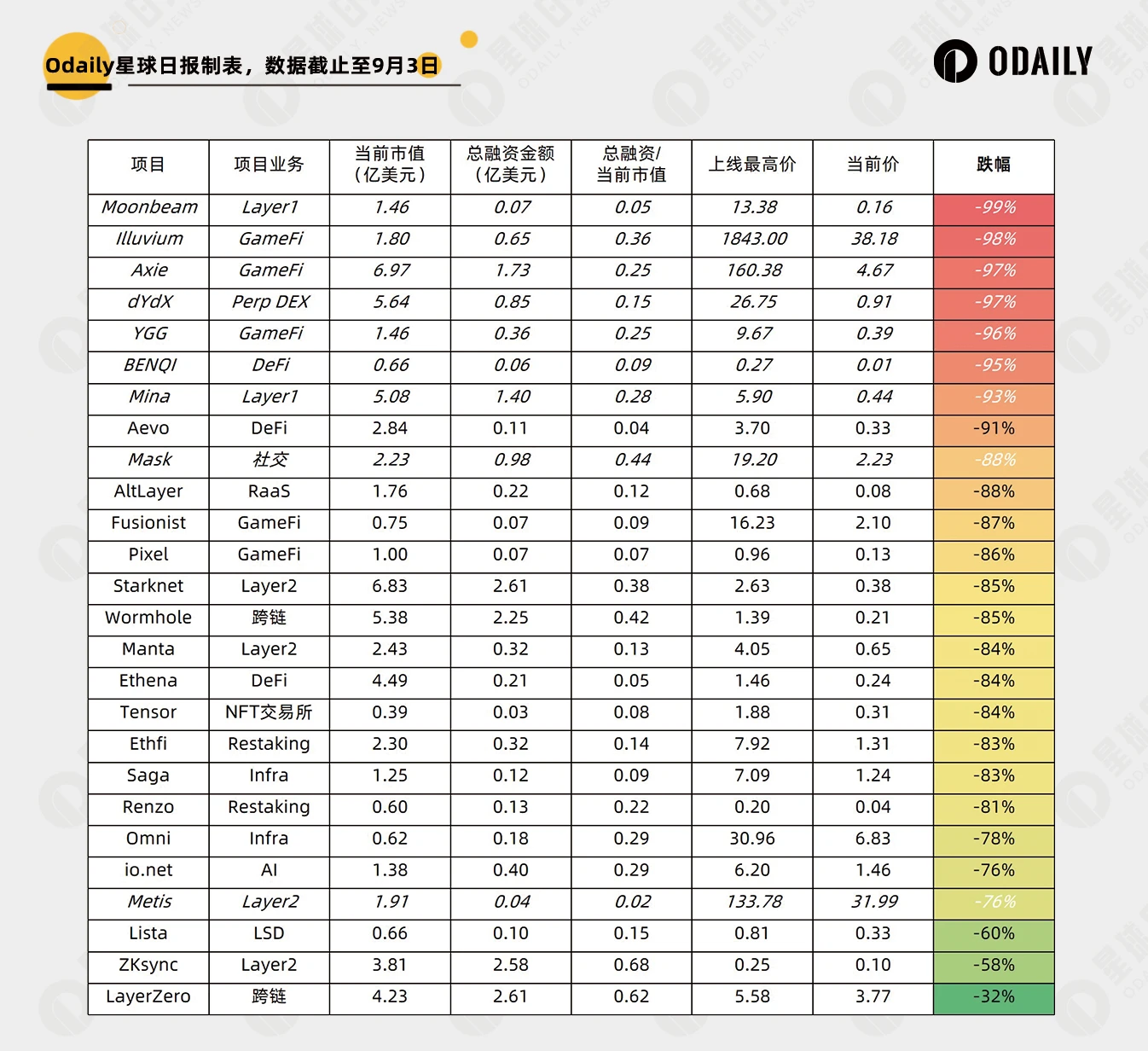

本處另行選取了在 21 年上半年融資並上幣的項目,如 dYdX、Mask、Axie Infinity 等,在下圖中以斜體和白色標示。

整體而言,舊項目的相對價值還是比新項目略高一籌,多數新幣還有可觀的下行空間。

新幣的下行空間使用跌幅進行排序對比更為明顯,下圖可見,這些在上一輪牛市輝煌的VC 代幣,最終從最高點都要下跌約95% 以上(統計均值為93% ),而新幣目前的跌幅均值僅78% 。

從 78% 下跌至 93% ,意味著還有 68% 的跌幅(1-(1-93% )/(1-78% )),但這一跌幅或需要透過漫長的解鎖和熊市來實現。

結論

綜上, Layer 2、跨鍊和 LSDRestaking 板塊代幣短期跌出了性價比,但長期來看,各 VC 系的新幣仍有可觀的下行空間。

建議讀者考慮專案本身的營收、代幣與專案營收是否有連結、後續的代幣釋放比例等因素進行進一步決策,可考慮短期抄底,或長期做空低性價比的代幣。