原文作者:DeSpread Research

原文編譯:深潮 TechFlow

免責聲明:本報告中的內容僅代表作者的個人觀點,僅供參考之用。本文並非旨在推薦購買或出售代幣或使用任何協議。報告中的任何內容均不構成投資建議,也不應被視為投資建議。

1. 引言

隨著IT 產業的發展,運算能力的提升和大數據的廣泛應用,人工智慧(AI) 模型的效能也顯著提高。近年來,AI 的能力在許多領域已經達到甚至超越了人類水平,並迅速應用於醫療、金融和教育等行業。

AI 商業化的一個典型案例是ChatGPT,這是一個由OpenAI 於2022 年11 月推出的生成式AI 模型,能夠理解並回應人類的自然語言。 ChatGPT 在上線僅5 天後吸引了100 萬用戶,並在2 個月內達到1 億月活躍用戶,成為史上成長最快的消費應用。

設計和製造主要AI 平台所需GPU 的NVIDIA 也從這一趨勢中獲益良多。在2024 年第一季度,NVIDIA 的淨利潤年增628% 達到148 億美元,股價較去年上漲約三倍,市值達到3.2 兆美元,表現相當出色。

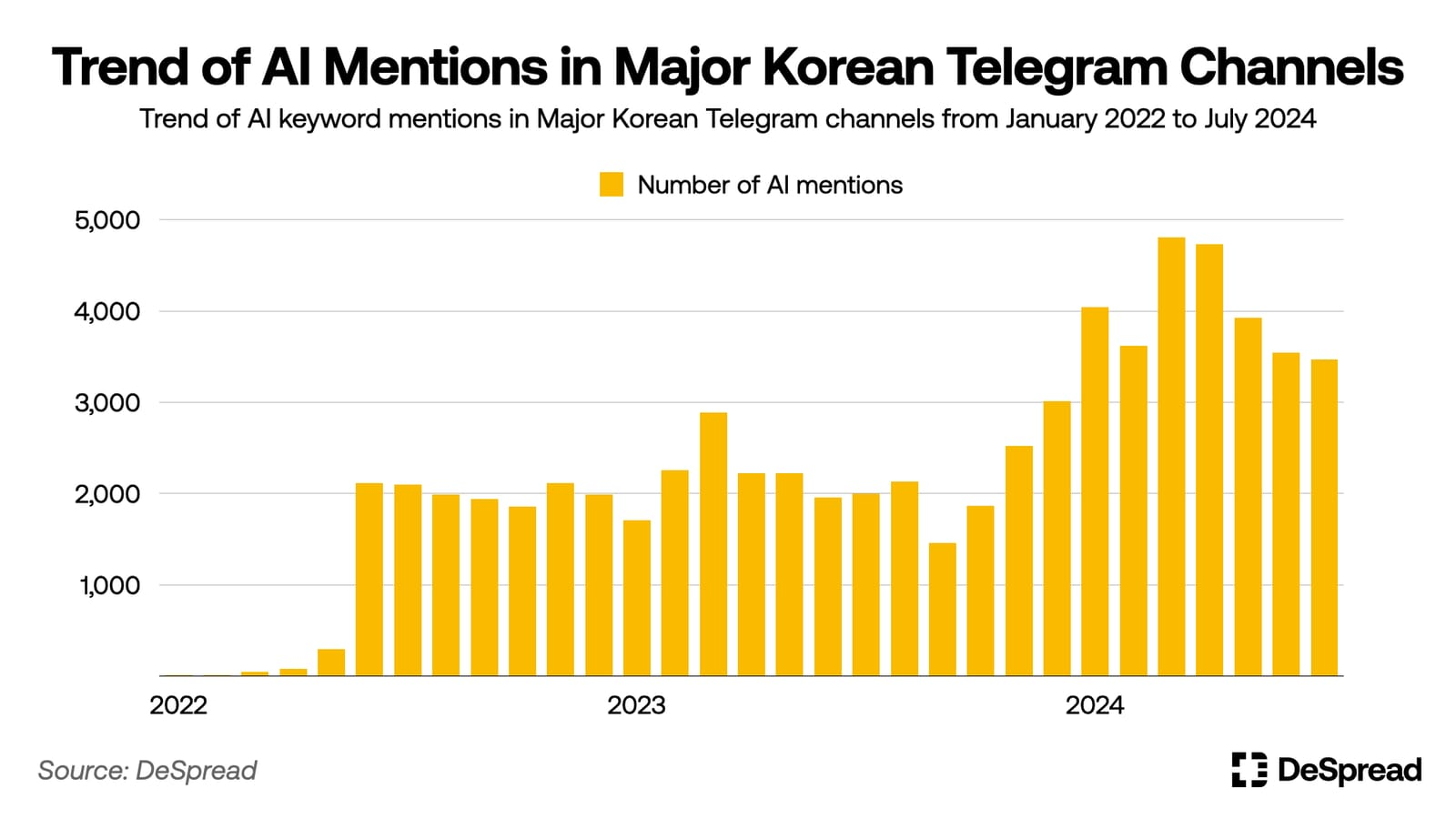

AI 產業的崛起對加密市場產生了顯著影響。在2022 年6 月,當NFT 藝術計畫正處於繁榮期時,OpenAI 開發的AI 模型DALL-E 2 發布,它能夠根據文字生成高品質圖像,這導致韓國主要加密Telegram 頻道中AI 關鍵字的提及量增加了8 倍。此外,從2022 年下半年開始,越來越多的嘗試將AI 和區塊鏈更直接地結合起來,AI 的提及量又增加了2 倍。

加密社群對AI 的濃厚興趣也反映在與AI 相關的加密項目的投資趨勢中。根據虛擬資產統計網站Coingecko 的數據,截至2024 年8 月20 日,自2022 年下半年開始出現結合AI 和區塊鏈的項目以來, 277 個被歸類為AI 領域的區塊鏈項目總市值迅速成長,達到210 億美元,比Layer 2 類別高出約25% 。

然而,目前受到關注的AI 領域區塊鏈專案主要是利用區塊鏈技術來解決AI 產業發展過程中暴露出的限制。主要應用場景包括:

分散式 GPU 網路:這些專案利用區塊鏈技術創建一個分散式GPU 網絡,任何人都可以貢獻GPU 算力並獲得Token 獎勵,從而降低AI 模型訓練所需的高昂GPU 成本帶來的進入門檻(例如, IO.NET , Akash Network )。

去中心化的 AI 訓練和模型開發:這些項目允許多個參與者共同參與AI 訓練和模型開發,並透過區塊鏈技術獲得Token 獎勵,旨在解決因中心化AI 開發環境導致的AI 偏見問題(例如, Bittensor )。

鏈上 AI 市場:這些去中心化的AI 市場項目利用區塊鏈技術透明地評估和交易AI 模型或智能體的性能和可靠性,以滿足各行業和特定功能對AI 模型或智能體的需求(例如, SingularityNET , Autonolas )。

除了上述例子之外,還有許多新的嘗試正在湧現,利用區塊鏈基礎設施,如去中心化資料市場和IP 協議,來解決當前AI 產業面臨的挑戰。這些嘗試透過為AI 產業提供更穩定的基礎設施,並擴展區塊鏈技術的應用範圍,正在產生協同效應。

同時,將AI 整合到區塊鏈生態系統中也蘊藏著無限的發展潛力。特別是在以無許可為基礎的DeFi 服務中,透過引入AI,可以減少對可信任第三方的依賴,從而實現許多現有智慧合約難以實現的功能。

在本文中,我們將探討AI 在目前DeFi 協定中的具體應用實例、所面臨的挑戰,以及AI 在DeFi 中的未來發展方向。

2. 智能DeFi

AI 具有卓越的即時數據分析能力,能夠從大量數據中得出結論。這項特性在幫助用戶執行資金操作和進行風險管理時,對具體化DeFi 協議提供的收益和風險數據起到了重要作用。在這種情況下,AI 主要應用於Dapp 的使用者介面,使得現有DeFi 協定無需進行重大結構調整即可利用AI。

Yearn Finance就是一個典型的例子,它是一個收益聚合器。為了提供使用者更安全的投資環境,Yearn Finance 正與AI 智能體建構平台GIZA合作,為其v3 保險庫建立即時策略風險評估系統。

然而,我更關注的是在DeFi 生態系統與AI 整合中,透過利用AI 的自主思考和行動能力,使DeFi 協議具備自主權的潛力。

目前的DeFi 協議通常是被動響應用戶交易的,也就是說,協議的智能合約會根據用戶的互動以預設方式運作。然而,透過將AI 融入DeFi 協議,協議可以自主分析市場狀況,做出最佳決策,並主動產生交易。這使得能夠提供以往難以實現的新型金融服務的DeFi 協議成為可能。

讓我們具體來看看一些在其主要運作機制中應用AI 的智慧DeFi 協定。

2.1. Fyde Treasury : AI 代幣基金

Fyde Treasury 是一個協議,提供一種稱為Liquid Vault 的籃子型基金服務,該服務將多個Token 一同運作,並由AI 來管理投資組合。用戶可以接收並使用與存入Liquid Vault 的資產相對應的流動性代幣$TRSY。

2.1.1. 資產選擇與基金運作方式

Liquid Vault 的核心任務是在市場下行趨勢中增加低波動性Token 的比例,以便為用戶提供較小的損失率,從而在長期內相較於其他資產類別表現出色的投資組合。

Fyde Treasury 透過以下三個步驟來選擇納入Liquid Vault 投資組合的資產:

評估交易流動性是否足夠

檢查協議創始人的背景和協議代碼的審計情況,以確定是否有問題

透過AI 分析鏈上數據,以評估是否存在刷量交易、Token 的集中度以及自然成長趨勢等

符合這些標準的Token 將被納入Liquid Vault 投資組合。此外,Fyde Treasury 在Liquid Vault 的資產管理過程中也利用AI,具體包括:

市場分析與預測:分析鏈上交易資料、市場趨勢與新聞等,以預測未來的市場動向

權重計算與再平衡:根據預測的市場趨勢以及投資組合中Token 的近期表現和波動性,計算最佳的Token 權重並進行再平衡

風險管理與回應:即時快速識別投資組合中每個Token 的治理攻擊、流動性池耗盡和特定錢包的異常交易等情況,並及時調整投資組合或隔離相關Token

高階資產管理策略:持續評估投資組合的表現,分析策略的有效性,並從中提取資料以修改和開發新策略。然後,將現有策略與新策略進行比較測試,衡量其表現,並應用於實際營運策略中

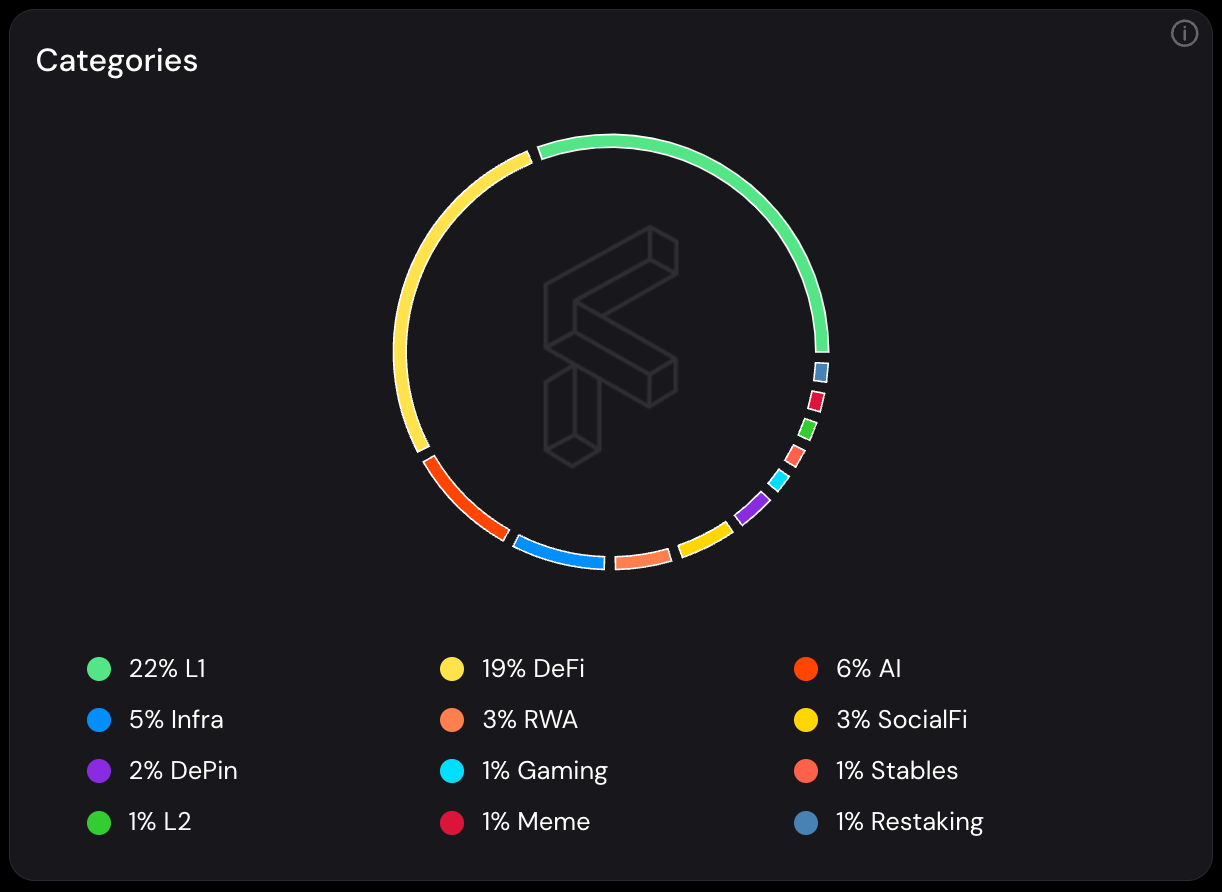

截至撰寫日期8 月23 日,Liquid Vault 投資組合中共有29 個Token,這些Token 均為以太坊網路的各類產業代幣。

Liquid Vault Dashboard, 來源: Fyde

此外,Fyde Treasury 提供了一項功能,使得將特定協議治理Token 存入Liquid Vault 的用戶可以透過流動性Token 來維持其治理投票權。用戶存入Liquid Vault 的治理Token 會以$gTRSY-token 的形式發送到他們的錢包中,這些Token 可以在Fyde Treasury 的治理選項卡中用於執行相應協議的治理投票。

不過,投票權會受到投資組合中Token 權重的影響,因此每次調整投資組合時,投票權可能會有所變動。

2.1.2. 流動性挖礦活動

Fyde Treasury 向那些提高$TRSY(Liquid Vault 流動性Token)市場流動性的流動性提供者獎勵Fyde 積分,並承諾未來將根據這些積分分發其治理Token $FYDE。

有別於其他項目通常要求用戶在去中心化交易所直接存入交易對以獲取Token 或積分的流動性挖礦活動,Fyde Treasury 接受用戶將$FYDE 存入協議內部的流動性挖礦合約,並直接在Uniswap v3 上提供流動性。 Uniswap v3 是一個允許用戶在提供流動性時設定供應範圍的去中心化交易所。

在向Uniswap v3 提供流動性時,系統透過AI 驅動的模擬環境來計算並執行將部分存入流動性挖礦合約的$FYDE 轉換為$ETH 的最佳路徑。此外,AI 還根據市場條件即時管理和優化Uniswap v3 上的流動性存款範圍,使得資本效率相比在一般去中心化交易所提供相同資本的流動性高出約4 倍。

AI Simulation Dashboard, 來源: Fyde Docs

透過這種方式,Fyde Treasury 正在建立一個籃子基金。該基金利用AI 對協議中用戶存入的資產進行即時管理,從而減少人為判斷,並預防市場中的各種風險。

2.1.3. 協定性能

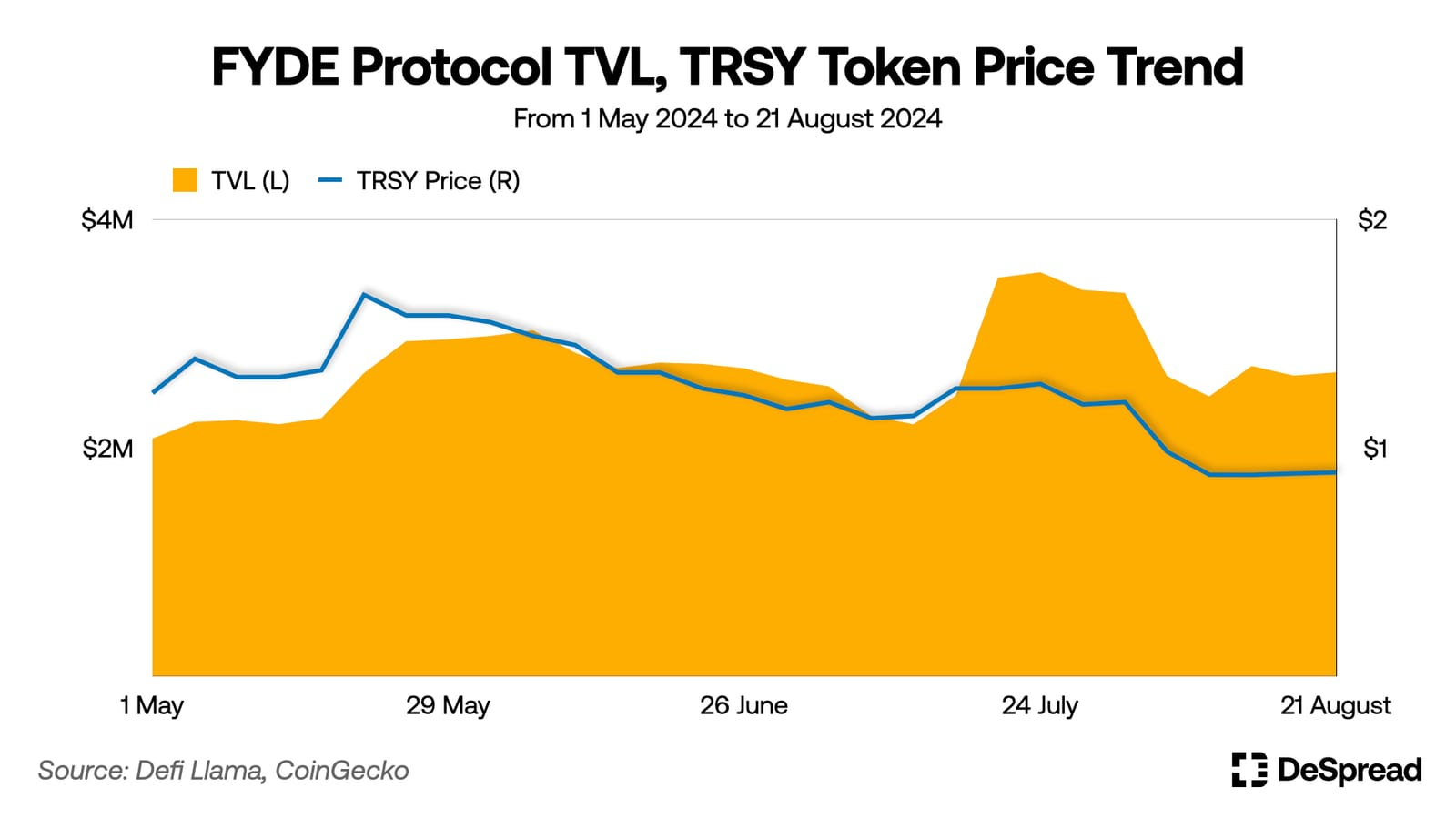

自2024 年1 月推出以來,Fyde Treasury 的TVL 穩步成長,達到並穩定在約200 萬美元。然而,由於市場自5 月下旬以來持續疲軟,$TRSY Token 在過去三個月內的回報率為-35% 。

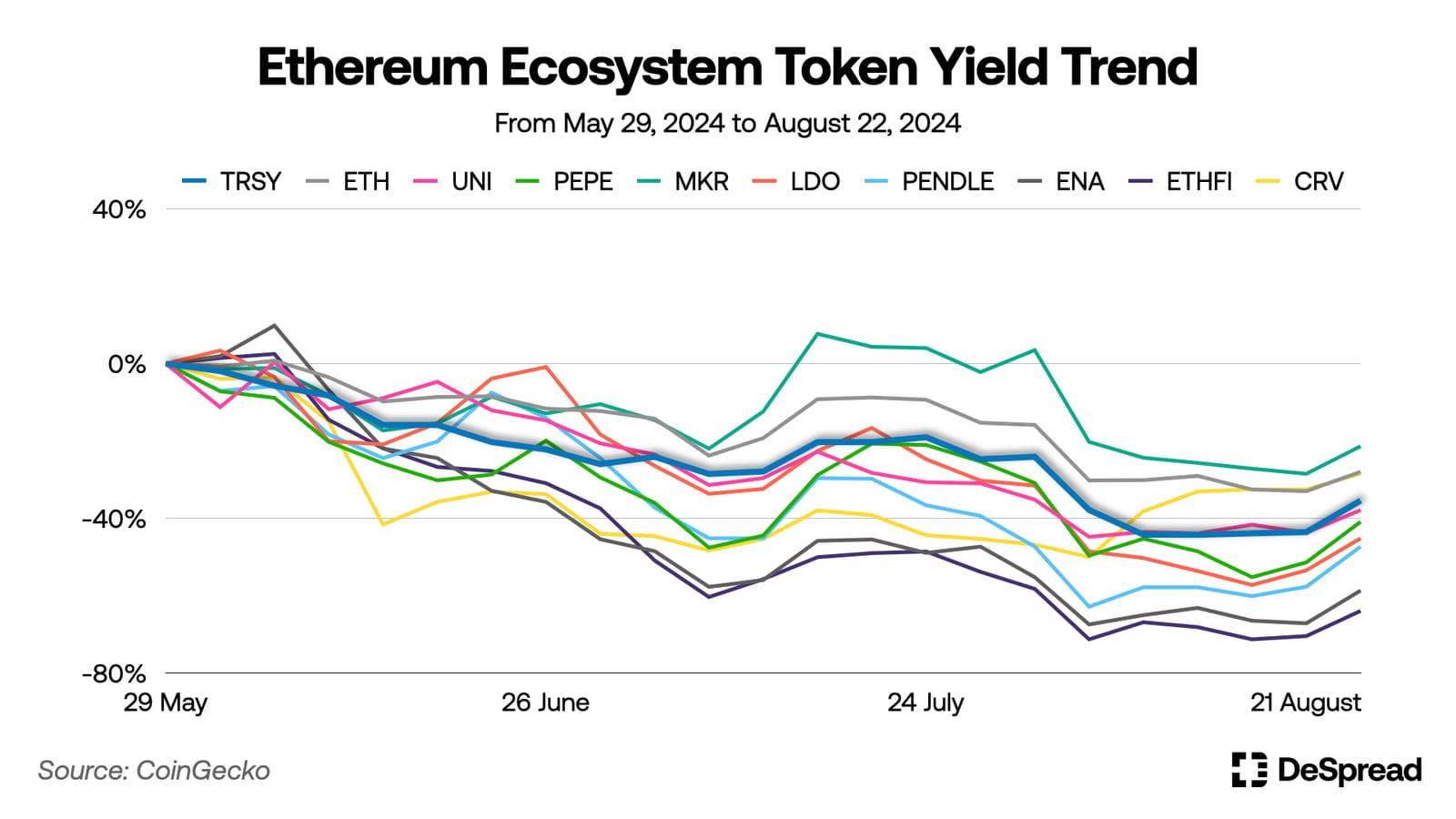

然而,將$TRSY 的報酬率與以太坊生態系中的其他主要Token 相比,$TRSY 的價格波動相對穩定,跌幅較小。

儘管Fyde Treasury 推出不到一年,其AI 模型已透過市場數據不斷學習和發展。隨著AI 學習的累積和優化,未來可能會有更好的表現,因此值得關注Fyde Treasury 的未來發展方向和表現。

2.2. Mozaic Finance :AI 收益優化器

Mozaic Finance 是一個使用AI 來優化收益耕作策略的收益優化協議,透過特定的DeFi 協議實現。它為用戶提供各種DeFi 生態系統資產管理策略,以金庫形式呈現,並利用以下兩種AI 進行策略優化:

Conon:即時分析鏈上數據,預測市場狀況與收益耕作策略的APY 變化

Archimedes:根據Conon 的預測數據計算最佳投資策略,並執行資金分配

在Mozaic Finance 中,AI 智能體Conon 擔任「分析師」角色,而Archimedes 擔任「策略師」角色,共同管理使用者存入的資產。

2.2.1. 金庫類型

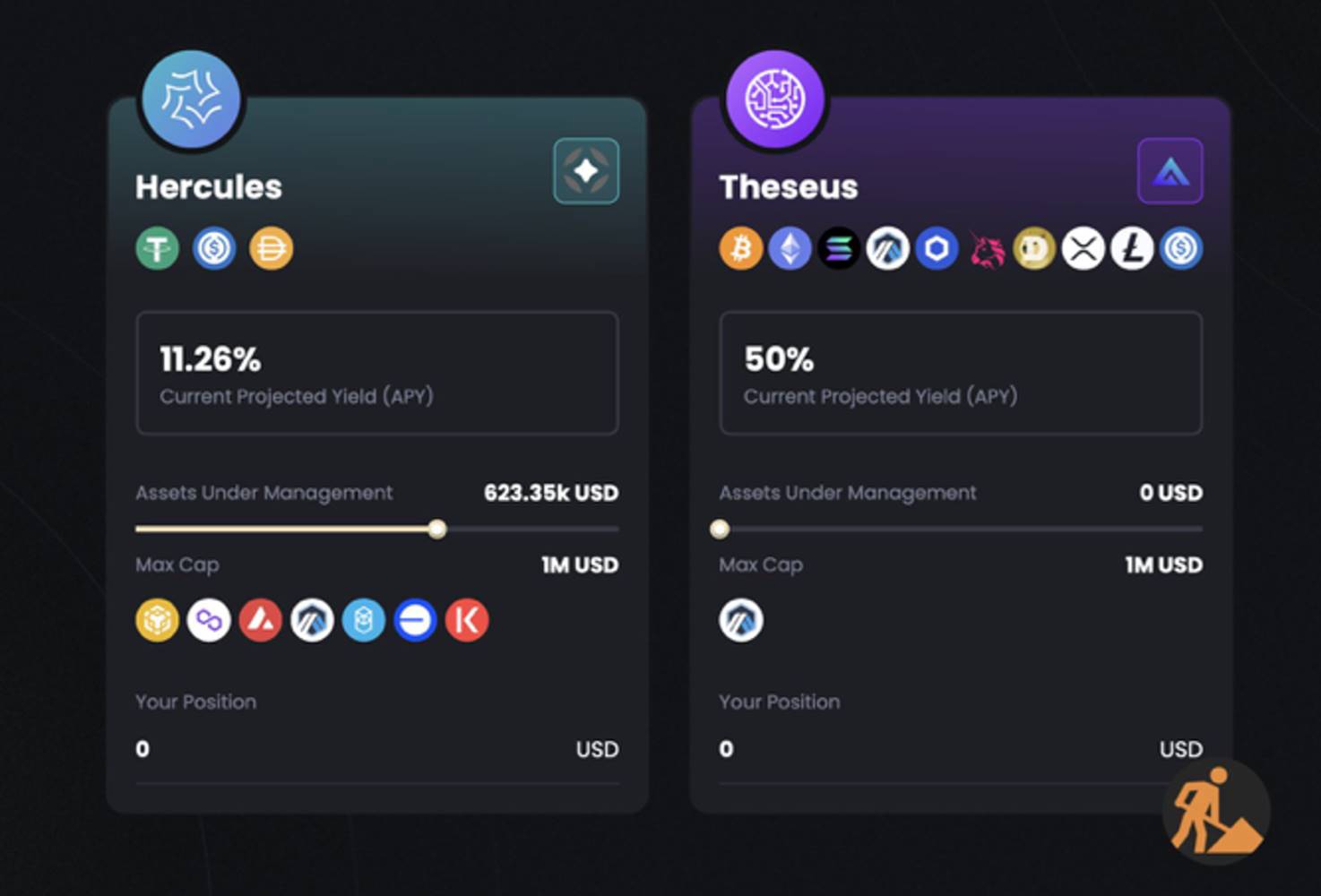

Hercules:這是一個使用穩定幣進行收益耕作的金庫,存款人會獲得MOZ-HER-LP Token 作為流動性Token。

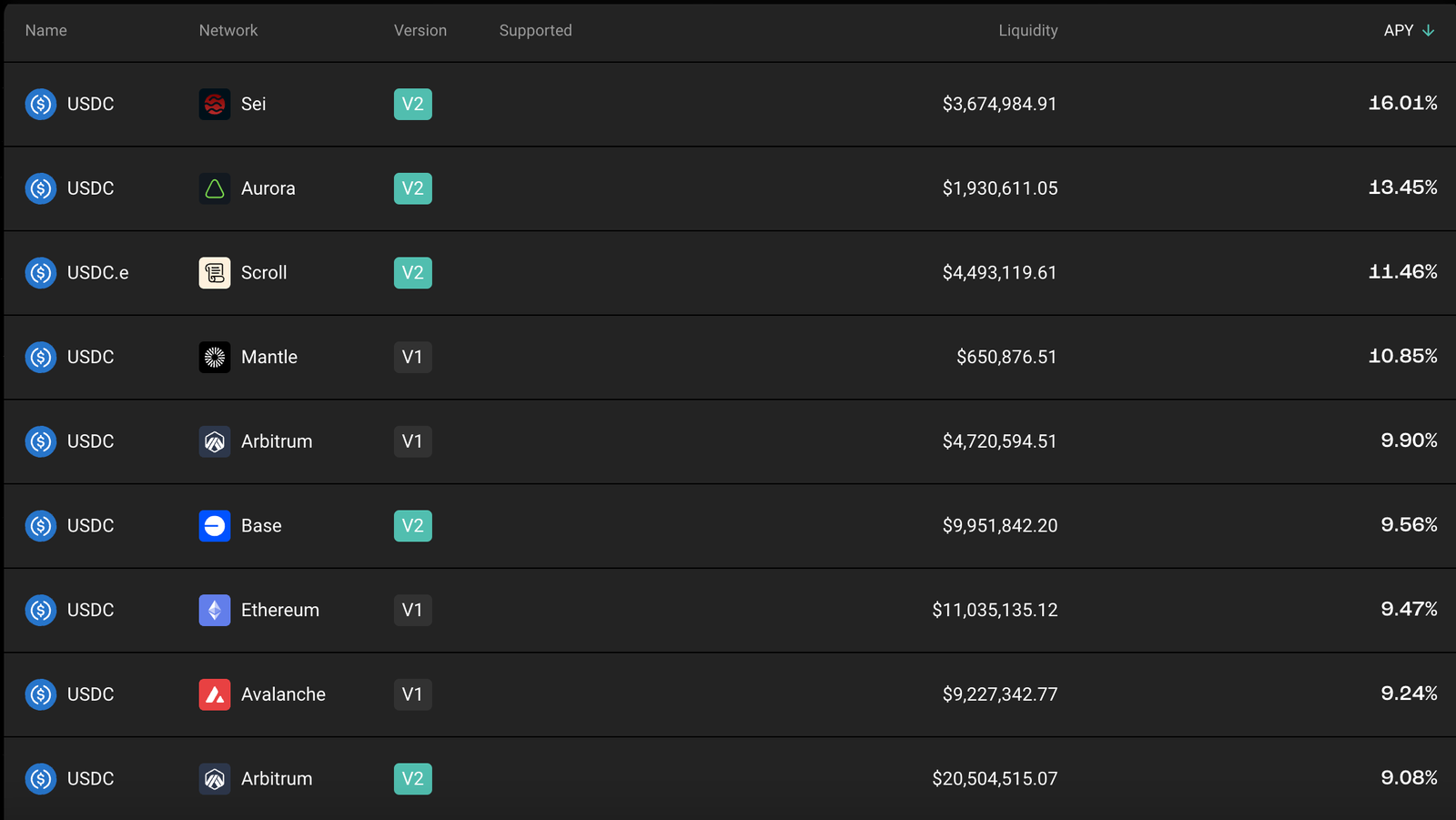

用戶存入金庫的資產被用來提供流動性,透過橋樑協議Stargate產生收益。 AI 會即時將金庫資產橋接並重新平衡到收益更高的流動性池中。 Stargate 的特性是,即使是相同的資產,不同網路的APY 也會因流動性差異而有所不同。

Stargate Farm Dashboard, 來源: Stargate

Theseus:這是一個透過各種波動性資產來產生收益的金庫,存款人會獲得MOZ-THE-LP Token 作為流動性Token。

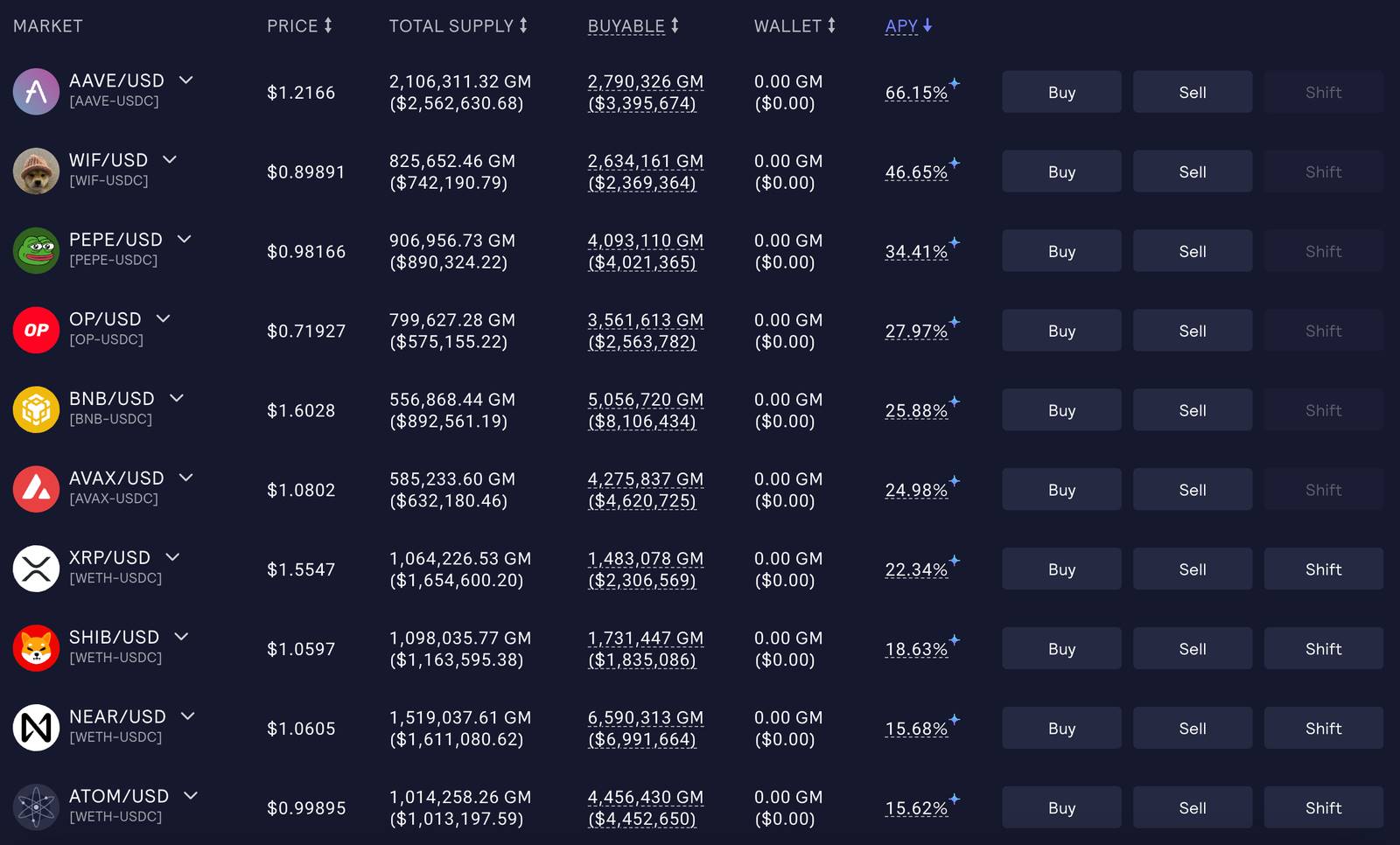

用戶的資產會存入GMX 協議的GM 池中,這是一個去中心化的永續期貨交易所,為交易者提供流動性並獲得激勵。在流動性部署時,會考慮每個GM 池中交易資產的波動性和利率。根據市場情況,可能會增加穩定幣的比例,並將其存入Stargate 以產生額外的利息。

GMX GM Pool Dashboard, 來源: GMX

Perseus:這是一個積極利用PoL(流動性證明)共識機制的金庫,透過為即將上線主網的Berachain的生態系統協定提供流動性來獲得網路獎勵。 Mozaic Finance 團隊正開發並準備推出使用Berachain 測試網的策略,詳細資訊將稍後公佈。

關於Berachain 和PoL 共識機制的更多信息,請參閱文章Berachain — The Bear Catching Two Rabbits: Liquidity and Security 。

與建構Token 籃子基金的Fyde Treasury 不同,Mozaic Finance 是一個在將用戶資產存入DeFi 協議時,透過AI 優化流動性供應策略和流程並管理風險的協議。

截至2024 年1 月,Hercules 和 Theseus 金庫表現良好,預期APY 分別約為11% 和50% 。不過,由於Mozaic Finance 的金庫發生資金被竊事件,目前兩個金庫都已暫停。

截至2024 年1 月,Hercules 和Theseus 金庫的預期年回報率,來源: @Mozaic_Fi

2.2.2. 資金竊盜事件和Mozaic 2.0

Mozaic Finance 於2024 年3 月15 日發生了一起資金竊盜事件。當時,團隊正在過渡到由Hypernative開發的新安全解決方案,以提升鏈上風險和安全性。在安全更新完成之前,一名內部開發人員發現可以透過使用核心團隊成員的私鑰來盜取金庫資金。他們入侵了該成員的電腦以獲取私鑰,並利用該密鑰盜取了約200 萬美元的金庫資產,然後將這些資產轉移到中心化交易所進行清算。

受此事件影響,Mozaic Finance 團隊暫停了Hercules 和Theseus 金庫的運作,治理和協議費用收集Token $MOZ 的價值下跌了約80% 。事件發生後,Mozaic Finance 團隊立即透明地公佈了事件進展,並與安全公司合作,追蹤被盜資產的流向。同時,他們向開發人員存放被盜資產的交易所申請凍結和返還資金,努力恢復協議的正常運作。

幸運的是,目前所有被盜資金的返還工作正在進行中。在等待從中心化交易所返還被盜資金的同時,團隊正在準備推出Mozaic 2.0 。新版本包括以下改進:

增強安全性:透過Trust Security、Testmachine 和Hypernative 等安全專業公司進行程式碼審計和安全性增強。

AI 模型改進:全面升級現有的Archimedes 模型,並基於專家知識預測和學習尚未發生的黑天鵝事件。此外,檢測異常決策並設定標誌,以便進行人工審查和模型改進。

改善用戶體驗:改進Dapp 的UI/UX,並透過帳戶抽象化和橋接服務集成,增強用戶在各種鏈環境中對Dapp 的存取能力。

因此,儘管Mozaic Finance 經歷了一次重大的資金失竊危機,他們正在積極籌備推出Mozaic 2.0 ,致力於為用戶提供更安全和高效的資產管理服務。

3. 挑戰:AI 的去中心化和可擴展性困境

至今,我們透過Fyde Treasury 和Mozaic Finance 的案例,了解智慧DeFi 協定如何將AI 作為DeFi 應用的核心組件。智慧DeFi 協定透過AI 能夠帶來的優勢包括:

透過自主性建立新型DeFi 協定模型

透過分析和優化資金運作方式提高資本效率

即時分析並應對異常交易等風險

目前,區塊鏈與AI 的整合多集中於建立區塊鏈基礎設施,以克服AI 的限制。然而,鑑於上述優勢,預計將有更多嘗試把AI 引入DeFi 協議。當然,在融合這兩個領域的過程中,也存在著需要解決的挑戰。

AI 需要一個能夠快速處理大量資料的環境,但目前的區塊鏈基礎設施還達不到這種資料處理速度。例如,ChatGPT-3 模型估計需要每秒處理數萬億次資料才能回答問題,這比Solana 的最大TPS(每秒交易數) 65, 000 快了大約一千萬倍。

此外,即便區塊鏈基礎設施發展到可以支援AI 運算的程度,公共區塊鏈的透明性仍可能會將AI 模型的訓練資料和決策權重暴露給大眾。這意味著AI 產生的交易可能會變得可預測,從而面臨各種外部攻擊的風險。

因此,包括Fyde Treasury 和Mozaic Finance 在內的希望利用AI 的DeFi 協議,目前選擇在集中式伺服器上運行AI,並根據其結果與區塊鏈進行互動。

然而,這種方法導致用戶在協議中存入資產時,必須信任負責管理AI 的團隊的誠實性。這種情況削弱了DeFi 透過智慧合約消除對可信任第三方需求,以提供無需信任的交易環境的核心原則。

在區塊鏈中應用AI 時,去中心化和可擴展性的問題被視為DeFi 應用在利用AI 過程中必須解決的挑戰。而 zkML(零知識機器學習)技術正作為一種解決方案受到關注。

3.1. zkML(零知識機器學習)

zkML 是一種將零知識證明(ZKP)與機器學習(ML)結合的技術。零知識證明是一種加密方法,它可以在不透露資料本身的情況下驗證資料的真實性,從而實現隱私保護和資料完整性驗證。 zkML 利用零知識證明的這些特性,應用於機器學習領域,使得在不公開輸入、參數和AI 模型內部機制的情況下,能夠驗證模型輸出的正確性。

此外,透過設計DeFi 協議的智能合約來驗證零知識證明,僅在AI 模型按照預期誠實運行且沒有外部幹擾時才產生鏈上交易,這樣就可以安全地將AI 整合到DeFi 協定中。

例如,先前提到的Mozaic Finance 計劃在未來將零知識證明技術引入其協議。他們在文件中表示,這項技術將增強即時驗證Archimedes 誠實決策和管理金庫的能力。

然而,零知識證明技術尚屬新興,需要大量的討論和開發才能實現實際應用。尤其是,對於複雜的AI 模型來說,生成零知識證明雖然比直接在區塊鏈上執行AI 模型更有效率,但仍需要超出目前區塊鏈基礎設施所能提供的運算能力和儲存空間。因此,為了使zkML 真正實用化,必須在零知識證明和區塊鏈基礎設施方面實現進一步的技術進步和最佳化。

4. 基於AI 智能體的經濟與身分驗證

我預計,隨著區塊鏈和AI 技術的進一步發展,它們將逐步克服實現兩者融合所需的挑戰。基於這項進展,我相信在不久的將來,大多數DeFi 協議將會把AI 整合到其營運機制中。

此外,隨著SingularityNET 和Autonolas 等AI 智能體部署和交易平台的出現和成熟,不僅在協議層面可以整合AI,還為個人用戶創造了一個輕鬆使用AI 智能體的環境。換句話說,每個參與區塊鏈生態系統的人都能夠建立和使用為個人優化的智慧DeFi 協議。

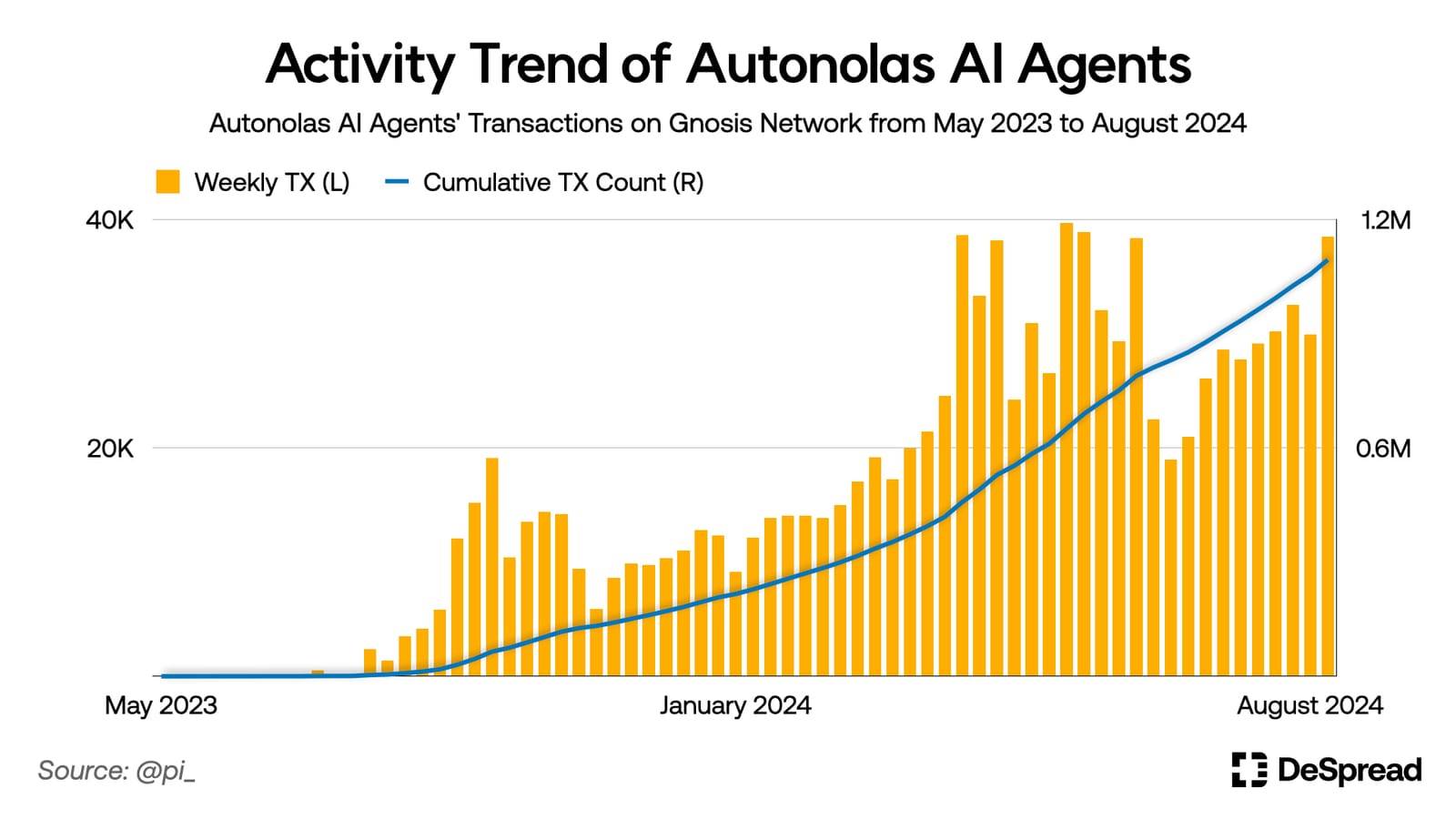

例如,Autonolas 的AI 智能體在Gnosis 網路的預測市場平台Omen上,透過分析鏈上和鏈下資料進行投注,其數量和活動穩步增加。從2023 年7 月起的一年內,這些智能體已經產生了超過一百萬筆交易。

預計未來能夠全天候高效管理資本的個人化 AI 智能體數量將增加,並積極參與區塊鏈生態系統。這將促進閒置流動性的利用和更有效率的資本運作,從而大幅提升生態系統的整體流動性。最終,AI 智能體之間的交易可能成為生態系統的主要活動,形成一個以智能體為基礎的新經濟生態系統。

此外,隨著個人化 AI 智能體模型的智慧化程度不斷提高,這些智能體可能會擴展其活動範圍至專為「人類」設計的領域。這包括根據個人偏好量身定制的鏈上資產管理、捕捉並參與空投機機會,以及參與治理活動。

因此,隨著 AI 智能體越來越精確地模擬人類行為,未來將更難以區分「真實」的人類使用者和 AI 智能體。為此,身分證明作為證明使用者身分和獨特性的機制,其重要性預計將愈發突出,特別是在那些重視人類價值和代理權的協議中。

4.1. 身分證明

身分證明是一種機制,透過將人類獨有的特徵與網路上的個人帳戶結合,以驗證個人的身份和獨特性。目前討論和發展中的方法主要分為兩大類:

基於物理認證的方法:利用硬體設備採集獨特的生物辨識訊息,如臉部辨識、指紋辨識和虹膜辨識等。

基於行為分析的方法:透過分析使用者的社群網路圖譜、聲譽以及網路活動模式等,來判斷帳號的真實性和獨特性。這種方法依賴於用戶特定帳戶的網路活動及其與其他帳戶的互動。

基於行為分析的身份證明方法能夠較好地保護用戶隱私,並且無需使用特殊的硬體設備即可實現。然而,為了提高證明的準確性和可靠性,這種方法需要大量的網路數據。隨著 AI 智能體的複雜性增加,其識別能力可能會下降,因此預計未來基於物理認證的身份證明方法將會得到更廣泛的應用。

一個採用物理認證方式進行身份證明的代表性協議是Worldcoin 。這個計畫由OpenAI 的創辦人Sam Altman 共同創立,他也是ChatGPT 的創造者。 Worldcoin 旨在透過身分證明為全球每個人分配一個唯一的數位ID,並向這些擁有ID 的人分發$WLD 代幣。此舉是為了研究和探索實現普遍基本收入的可能性,以應對未來因AI 發展而導致的失業問題。

4.1.1. Worldcoin

Worldcoin 是一個基於物理認證的身份證明項目,透過使用名為Orb 的特殊硬體來識別人類的虹膜。在完成虹膜辨識後,Worldcoin 網路會為此虹膜頒發一個World ID,並在使用者的個人裝置上產生可用於存取該World ID 的私鑰。

Worldcoin Orb, 來源: Worldcoin Whitepaper

目前,Worldcoin 網路只儲存掃描虹膜資料的雜湊值,這樣可以防止使用者的虹膜被重建或識別。當需要進行World ID 認證時,使用者的裝置會產生一個零知識證明並發送到網絡,從而保護用戶鏈上活動的資料隱私。然而,由於系統只在頒發World ID 時進行虹膜識別,因此仍存在一些挑戰,例如透過交易持有私鑰的裝置來轉移World ID,以及AI 智能體取得私鑰。為了應對這些問題,Worldcoin 正在討論在使用World ID 時引入生物辨識驗證系統,並開發基於行為分析的AI 檢測演算法。

5. 結論

在本文中,我們探討了隨著AI 融入區塊鏈生態系統而湧現的新型服務協議,這些協議所面臨的挑戰,以及基於AI 智能體的區塊鏈生態系統的未來。

未來,AI 和區塊鏈技術將繼續發展並相互融合,彌補彼此的不足。透過這種融合,預計將為個人提供一個更便捷的環境,使其輕鬆存取和利用AI 和區塊鏈技術。

尤其是在未來以AI 智能體為核心的鏈上經濟生態系統中,人們將無需具備深厚的金融知識即可輕鬆使用和提供金融服務。這將有助於大幅提升鏈上生態系統的流動性,並擴大金融業的包容性。

此外,AI 和區塊鏈不僅可以相互影響,還具有成為各行業基礎設施的潛力。因此,這兩項技術的發展將對整個人類社會產生深遠影響,而不僅限於單一產業。

然而,AI 相關的法規,如資料隱私保護和AI 責任問題,以及與區塊鏈相關的法規,如Token 的證券屬性,將對這些技術的未來發展方向和產業結構產生重大影響。因此,我們需要密切關注未來即將推出的AI 和區塊鏈行業法規。

我們最終希望,這些技術的發展能為人類創造更好的環境,並幫助解決社會中許多的問題。