作者:

Freya Knight Ausdin from ZJUBCA

Elaine Youyu from Satoshi Lab

摘要

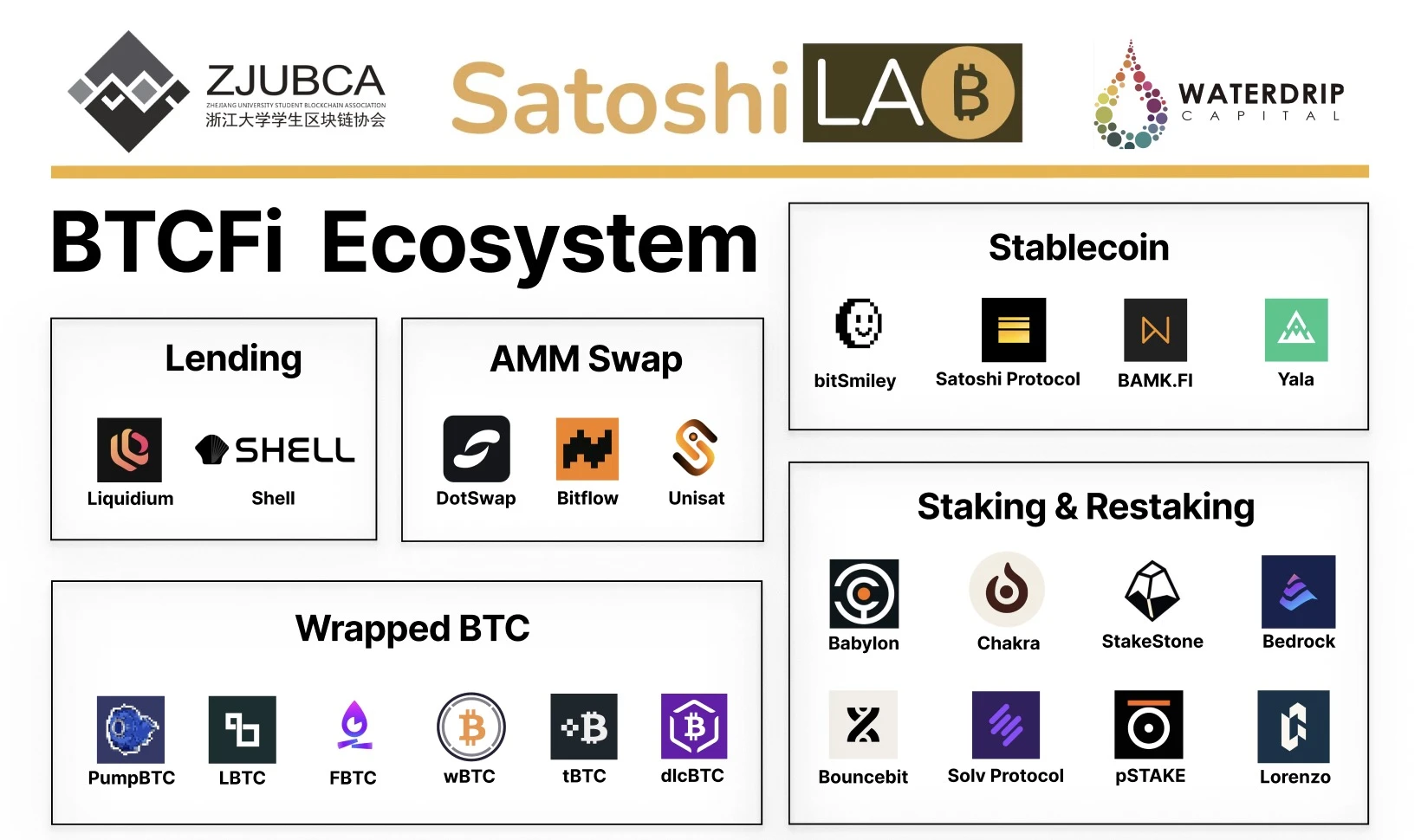

隨著比特幣(BTC)在金融市場中的地位日益鞏固,BTCFi(比特幣金融)領域正迅速成為加密貨幣創新的前沿。 BTCFi 涵蓋了一系列以比特幣為基礎的金融服務,包括借貸、質押、交易、以及衍生性商品等。本研究研究深入解析了BTCFi 的多個關鍵賽道,探討了穩定幣、借貸服務(Lending)、質押服務(Staking)、再質押服務(Restaking),以及中心化與去中心化金融的結合(CeDeFi )。

報告首先介紹了 BTCFi 市場的規模和成長潛力,並強調了機構投資者的參與如何為市場帶來穩定性和成熟度。接著,詳細探討了穩定幣的機制,包括中心化和去中心化穩定幣的不同類型,以及它們在 BTCFi 生態系統中的角色。在藉貸領域,分析了用戶如何透過比特幣借貸來獲得流動性,同時評估了主要的借貸平台和產品。

在質押服務方面,報告重點介紹了 Babylon 等關鍵項目,這些項目透過利用比特幣的安全性為其他 PoS 鏈提供質押服務,同時為比特幣持有者創造收益機會。再質押服務(Restaking)則進一步解鎖了質押資產的流動性,為用戶提供了額外的收益來源。

此外,研發也探討了 CeDeFi 模式,即結合中心化金融的安全性和去中心化金融的彈性,為使用者提供了更為便利的金融服務體驗。

最後,報告透過比較不同資產類別的安全性、收益率和生態豐富性,揭示了 BTCFi 相對於其他加密金融領域的獨特優勢和潛在風險。隨著 BTCFi 領域的不斷發展,預計將迎來更多創新和資金流入,進一步鞏固比特幣在金融領域的領導地位。

關鍵字:BTCFi,穩定幣,借貸,質押,再質押,CeDeFi,比特幣金融

BTCfi 賽道概況

• 松鼠在冬眠前收集橡果,並把它們收集到一個隱蔽又安全的地方;海盜把掠奪的金銀財寶埋在只有自己知道的泥土下面;而當今社會,人們有了現金會去存定期,圖的不僅是年化不到3% 的收益,更是一份安穩。現在想像一下你有一筆現金,你很看好加密貨幣市場但不想冒太大的風險,又想獲得 ROI 比較高的資產,於是選中了稱為「數位黃金」的 BTC。你就想長期持有 BTC,而不是看著幣價上下波動進行不必要的操作造成損失。這時就需要有一個東西能將你的 BTC 用起來,發揮它的價值所帶來的流動性和功能,就像以太坊上的 Defi 一樣。它不僅能讓你更能長期拿得住你的資產,還能帶來附加收益,將你手中資產的流動性進行二次利用,甚至是三次利用,其中的玩法和項目之多很值得我們深深研究。

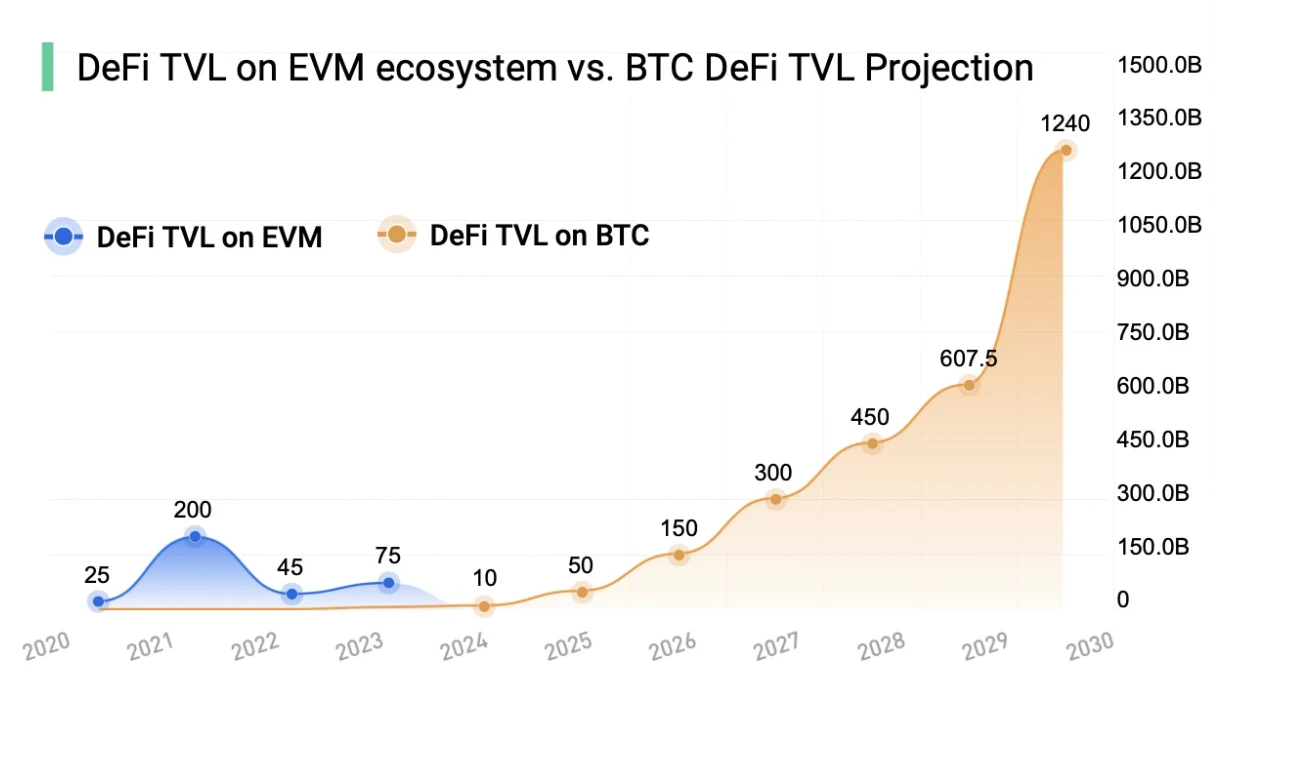

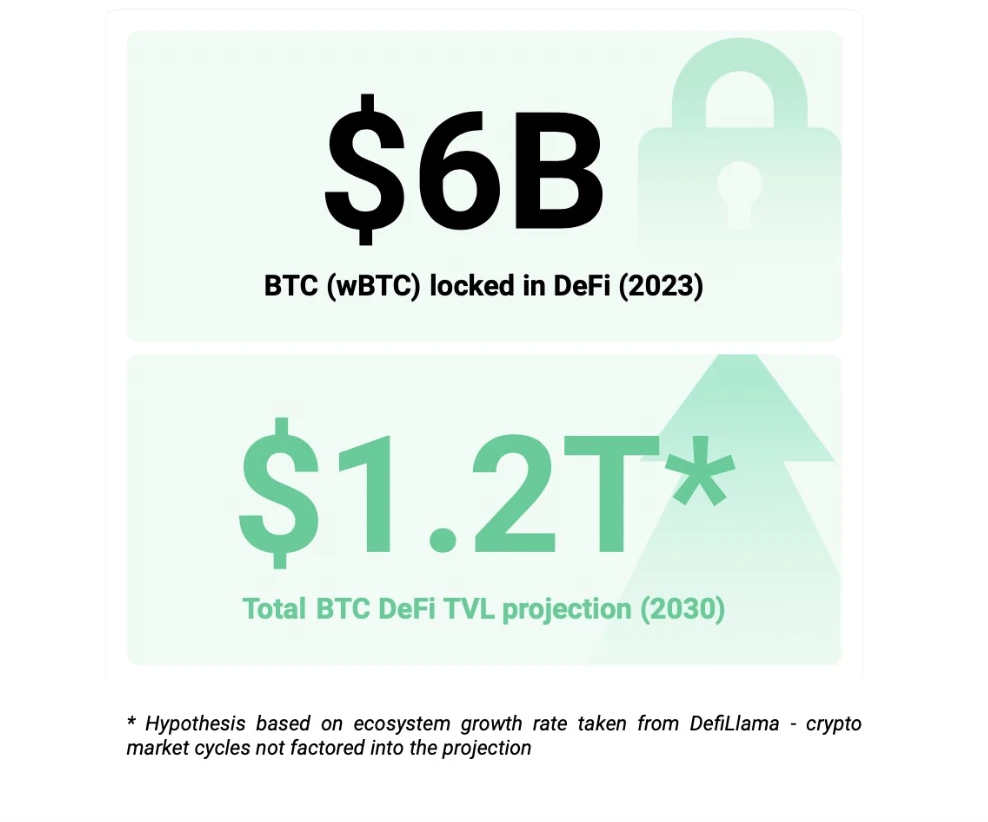

• BTCFi(比特幣金融)就像一個移動的比特幣銀行,是圍繞比特幣展開的一系列金融活動,包括比特幣借貸、質押、交易、期貨和衍生性商品等。根據 CryptoCompare 和 CoinGecko 的數據, 2023 年 BTCFi 市場的規模已經達到了約 100 億美元。根據Defilama 的數據預測到2030 年BTCFI 的市場會達到1.2 兆美金的規模,這項數據包括了比特幣在去中心化金融(DeFi)生態系統中的總鎖倉量(TVL),以及比特幣相關的金融產品和服務的市場規模過去十年,BTCFi 市場逐漸展現了顯著的成長潛力,吸引了越來越多的機構參與,例如灰階(Grayscale)、貝萊德(BlackRock)和摩根大通(JPMorgan)開始涉足比特幣和BTCFi 市場。機構投資者的參與不僅帶來了大量的資金流入,增加了市場流動性和穩定性,也提升了市場的成熟度和規範性,為 BTCFi 市場帶來了更高的認可度和信任度。

• 本文將深入探討目前加密貨幣金融市場中的多個熱門領域,包括比特幣借貸(BTC Lending)、穩定幣(Stablecoin)、質押服務(Staking Service)、再質押服務(Restaking Service)、以及中心化與去中心化金融結合的CeDeFi(CeDeFi)。透過對這些領域的詳細介紹和分析,我們將了解其運作機制、市場發展、主要平台和產品、風險管理措施,以及未來的發展趨勢。

第二部分:BTCFi 賽道細分

1. Stablecoin 穩定幣賽道

簡介

• 穩定幣是一種旨在維持穩定價值的加密貨幣。它們通常與法定貨幣或其他有價值的資產掛鉤,以減少價格波動。穩定幣透過儲備資產支援或演算法調節供應量來實現價格穩定,廣泛用於交易、支付和跨境轉帳等場景,使用戶能夠在享受區塊鏈技術優勢的同時規避傳統加密貨幣的劇烈波動。

• 經濟學中有這樣的不可能三角:一個主權國家,不可能同時實現固定匯率制,資本自由流動和獨立的貨幣政策。類似地,在Crypto 穩定幣的脈絡當中,也有這樣的不可能三角:價格的穩定性、去中心化和資本效率不可能同時實現。

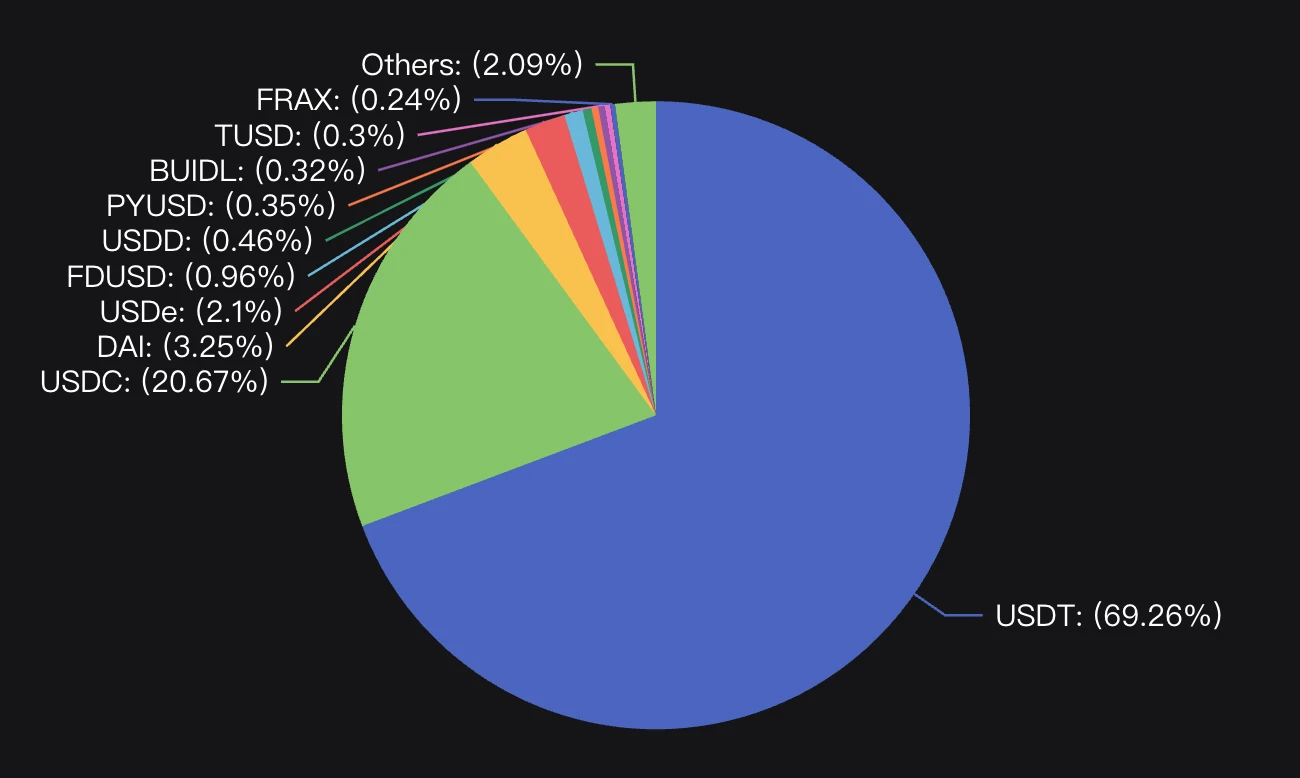

• 依穩定幣的中心化程度分類和抵押類型分類是兩個相對直觀的維度。在目前的主流穩定幣中,依中心化程度分類,可分為中心化穩定幣(以USDT、USDC、FDUSD 為代表),以及去中心化穩定幣(以DAI、FRAX、USDe 為代表)。依抵押類型分類,可分為法幣/實物抵押,加密資產抵押和不足額抵押。

• 根據DefiLlama 7 月14 日數據,穩定幣總市值現報1,623.72 億美元。從市值來看,USDT、USDC 一騎絕塵,其中USDT 更是遙遙領先,佔據了整個穩定幣市值的69.23% 。 DAI、USDe,FDUSD 緊追在後,分居市值3-5 名。而其餘所有穩定幣,目前在總市值中佔比均小於0.5% 。

• 中心化穩定幣基本上都是法幣/實體抵押,本質上是法幣/其他實體資產的RWA,例如USDT、USDC 都是1: 1 錨定美元,PAXG、XAUT 錨定黃金價格。去中心化穩定幣則一般是加密資產抵押或是無抵押(或不足額抵押),DAI 和USDe 都是加密資產抵押,在這其中又可以細分為等額抵押或是超額抵押。無抵押(或不足額抵押)一般也就是通常所說的演算法穩定幣,以FRAX 和曾經的UST 為代表。和中心化穩定幣相比,去中心化穩定幣市值不高,設計稍許複雜,同時也誕生了不少明星項目。在BTC 生態中,值得關注的穩定幣專案都是去中心化穩定幣,因此以下介紹去中心化穩定幣的機制。

2024 年7 月14 日的穩定幣市值前十,圖源Coingecko

2024 年7 月14 日的穩定幣市值前十佔比,圖源DefiLlama

去中心化穩定幣機制

• 接下來介紹以DAI 為代表的CDP 機制(超額抵押)以及以Ethena 為代表的合約套保機制(等額抵押)。除此之外,還有演算法穩定幣的機制,這裡不詳細介紹。

• CDP ( Collateralized Debt Position ) 代表抵押債務頭寸,是一種去中心化金融系統中透過抵押加密資產來產生穩定幣的機制,經由MakerDAO 首創後已經應用在在許多DeFi、NFTFi 等不同類別的項目之中。

○ DAI 是由MakerDAO 創建的一種去中心化、超額抵押的穩定幣,旨在與美元保持1: 1 的錨定。 DAI 的運作依賴於智能合約和去中心化自治組織(DAO)來維持其穩定性。其核心機制包括超額抵押、抵押債務部位(CDP)、清算機制以及治理代幣MKR 的作用。

○ CDP 是MakerDAO 系統中的關鍵機制,用於管理和控制產生DAI 的流程。在MakerDAO 中,CDP 現在被稱為Vaults,但其核心功能和機制仍然相同。以下是CDP/Vault 的詳細運作過程:

i.產生DAI :使用者將其加密資產(如ETH)存入MakerDAO 的智慧合約中,建立一個新的CDP/Vault,隨後在抵押資產的基礎上產生DAI。產生的DAI 是用戶借出的部分債務,抵押品則作為債務的擔保。

ii. 超額抵押:為了防止清算,使用者必須保持其CDP/Vault 的抵押率高於系統設定的最低抵押率(例如150% )。這意味著用戶借出100 DAI,需至少鎖定價值150 DAI 的抵押品。

iii. 償還/ 清算:使用者需要償還產生的DAI 以及一定的穩定費用(以MKR 計價),以贖回其抵押品。如果用戶未能保持足夠的抵押率,其抵押品將被清算。

• Delta 表示衍生性商品價格相對於基礎資產價格變動的百分比。例如,如果某個選擇權的Delta 為0.5 ,當基礎資產價格上漲1 美元時,選擇權價格預計會上漲0.5 美元。 Delta 中性頭寸是一種透過持有一定數量的基礎資產和衍生品,以抵消價格變動風險的投資策略。其目標是使組合的總體Delta 值為零,從而在基礎資產價格波動時保持頭寸的價值不變。例如,對於一定量的現貨ETH,購買等值的ETH 空頭永續合約。

Ethena 透過發行代表Delta 中性頭寸價值的穩定幣USDe,對ETH 的「Delta 中性」套利交易進行代幣化。因此,他們的穩定幣USDe 有以下兩個收益來源:

○ 質押收益

○ 基差差額及資金費率

○ Ethena 透過對沖實現了等額抵押以及額外收益。

項目一、Bitsmiley Protocol

項目概述

• BTC 生態首個原生穩定幣計畫。

• 2023 年12 月14 日,OKX Ventures 宣布策略性投資BTC 生態上的穩定幣協議bitSmiley ,該協議可讓用戶在BTC 網路超額抵押原生BTC 鑄造穩定幣bitUSD。同時,bitSmiley 也涵蓋了借貸及衍生性商品協議,旨在為比特幣提供一個全新的金融生態系統。此前,bitSmiley 入選了2023 年11 月由ABCDE 和OKX Ventures 聯合舉辦的BTC 黑客鬆的優質項目。

• 2024 年1 月28 日宣布完成首輪代幣融資,OKX Ventures 與ABCDE 領投,CMS Holdings、Satoshi Lab、Foresight Ventures、LK Venture、Silvermine Capital 以及來自Delphi Digital 和Particle Network 的相關人士參投。 2 月2 日,香港上市公司藍港互動旗下LK Venture 在X 平台宣布,已透過比特幣網路生態投資管理基金BTC NEXT,參與bitSmiley 的首輪融資。 3 月4 日,KuCoin Ventures 發布推文宣布戰略投資比特幣DeFi 生態計畫bitSmiley。

運作機制

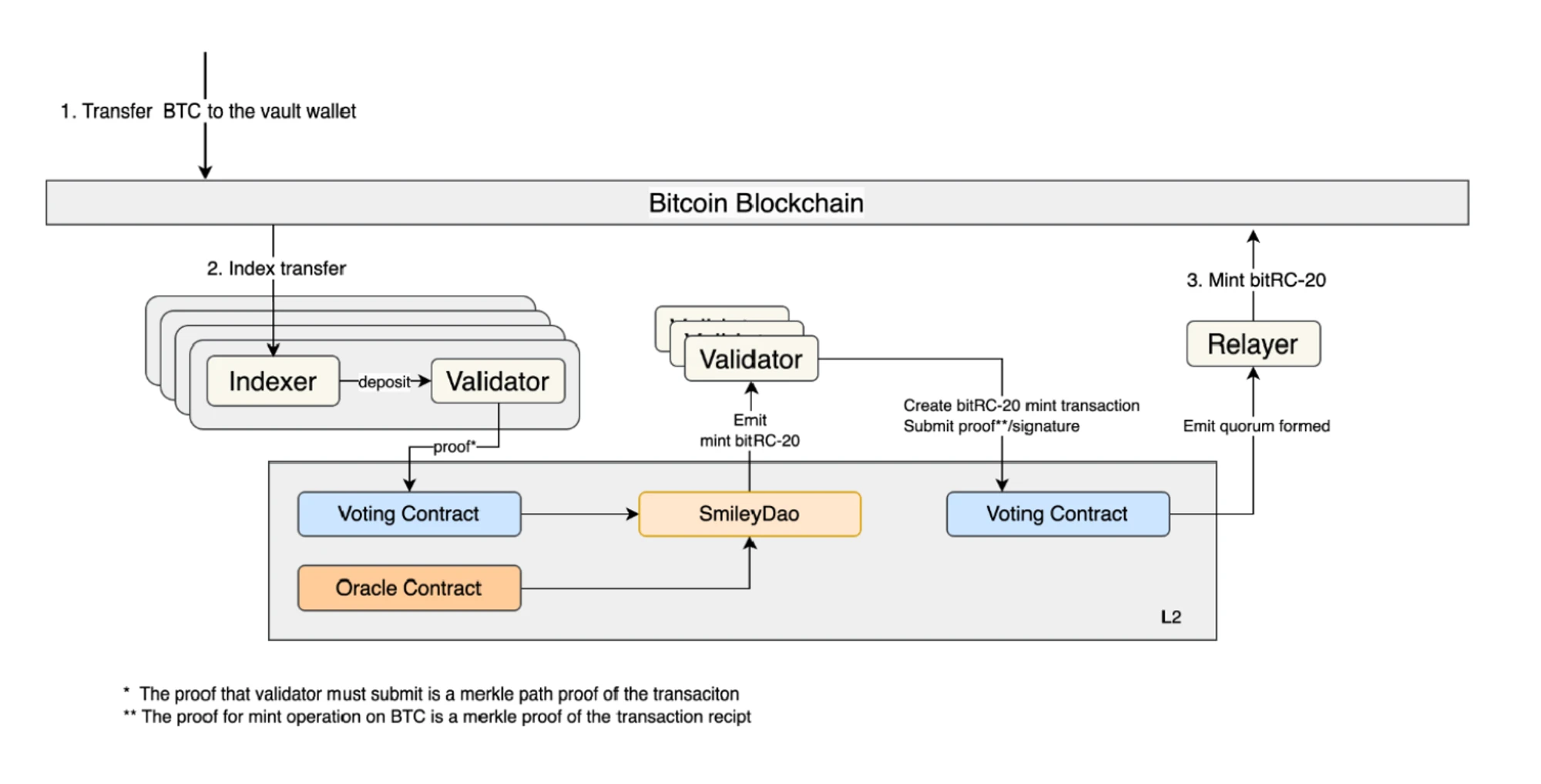

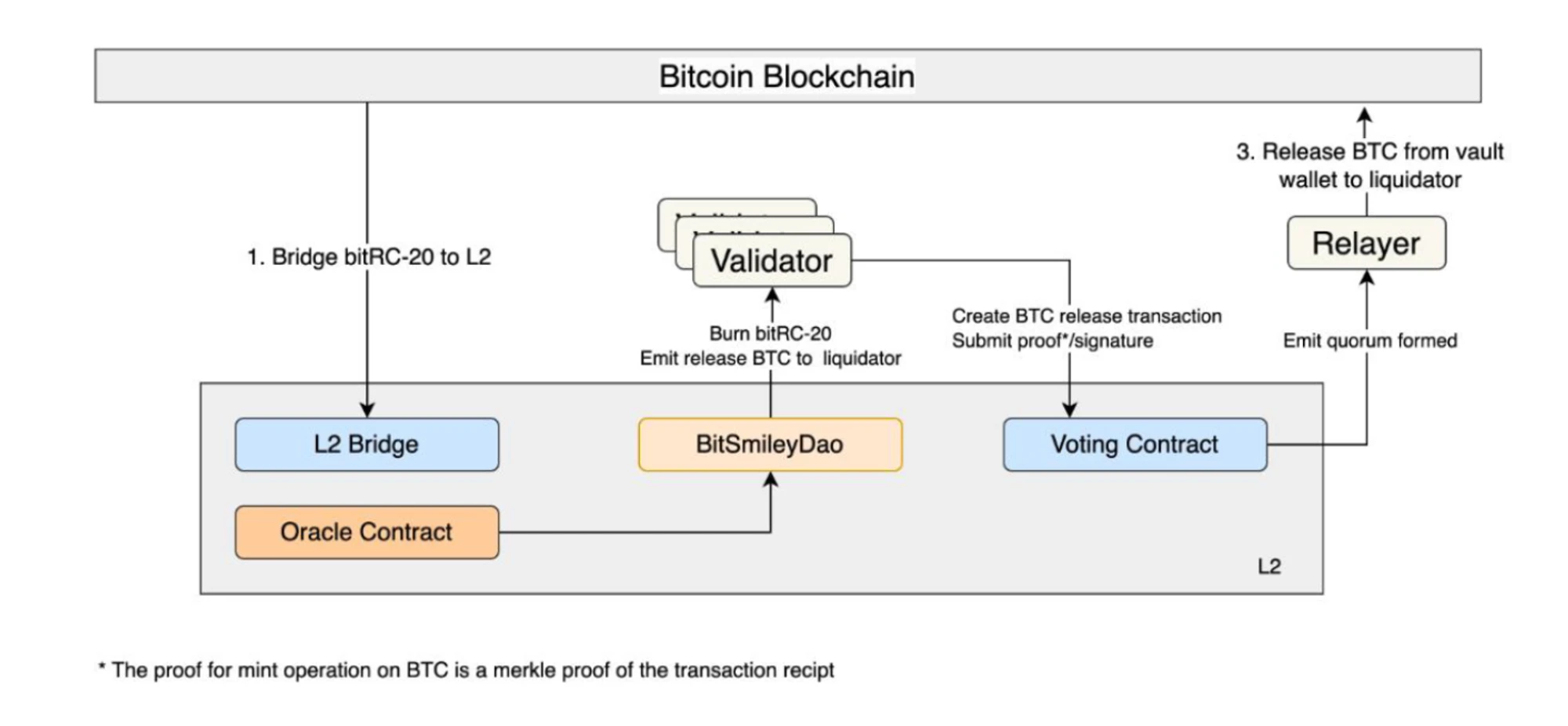

• bitSmiley 是基於Fintegra 框架下的比特幣原生穩定幣專案。它由去中心化的超額抵押穩定幣bitUSD、原生無信任借貸協議(bitLending)組成。 bitUSD 基於bitRC-20 ,是魔改的BRC-20 ,同時可被BRC-20 相容,bitUSD 新增了Mint 和Burn 的操作,以滿足穩定幣鑄造和銷毀的需求。

•bitSmiley 在1 月推出名為bitRC-20 的新DeFi 銘文協議。該協議的首個資產OG PASS NFT,也稱為bitDisc。 bitDisc 分為金卡與黑卡兩個級別,金卡分配給比特幣OG 和行業領導者,持有者總數不足40 。 2 月4 日起,黑卡將透過白名單活動與公共鑄造活動以BRC-20 的銘文形式向公眾開放,一度造成鏈上擁擠。隨後,項目方表示將為未打成功的銘文進行補償。

• $bitUSD 穩定幣運作機制

$bitUSD 的運作機制和$DAI 類似,首先是用戶超額抵押,然後在L2 上的bitSmileyDAO 在接收到預言機信息並進行共識驗證後,再向BTC 主網發出Mint bitRC-20 的信息。

圖源https://github.com/bitSmiley-protocol/whitepaper/blob/main/BitSmiley_White_Paper.pdf

• 清算、贖回的邏輯也和MakerDAO 類似,清算採荷蘭拍的形式。

圖源https://github.com/bitSmiley-protocol/whitepaper/blob/main/BitSmiley_White_Paper.pdf

專案進度 參與機會

• bitSmiley 於2024 年5 月1 日在BitLayer 上上線Alphanet。其中,最大貸款價值比(LTV) 為 50% ,為了防止用戶被清算,設定了相對較低的LTV 比率。隨著bitUSD 的採用率增加,專案方將逐步提高LTV。

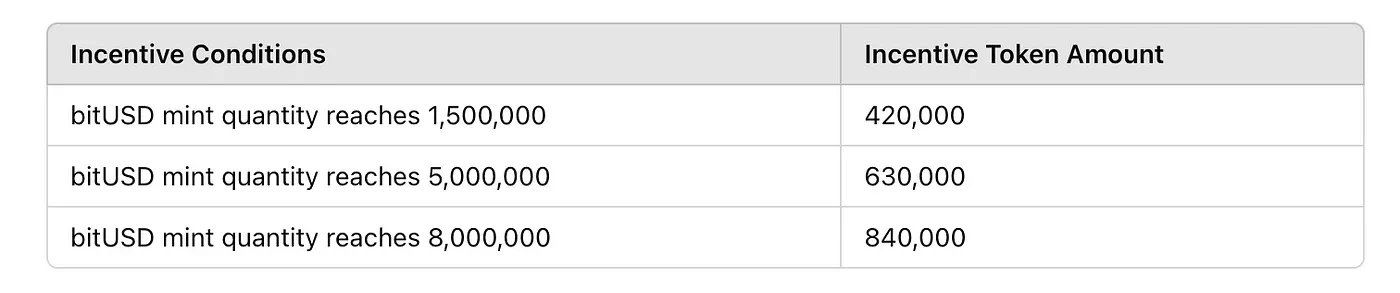

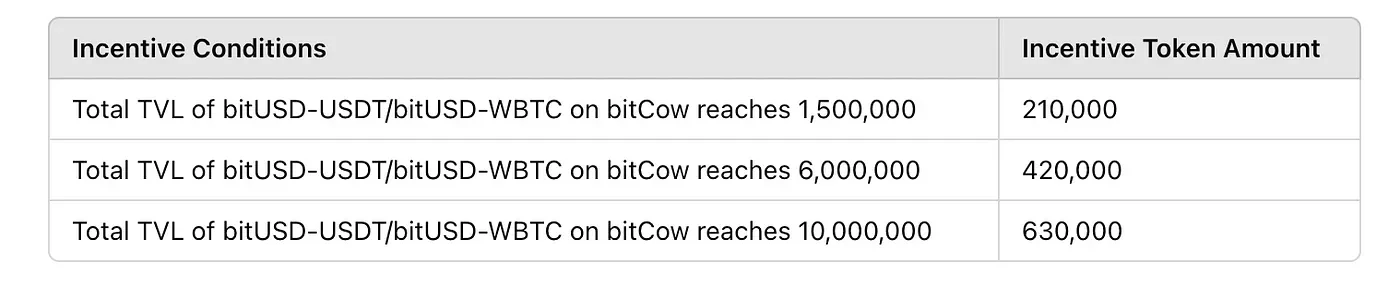

• bitSmiley 和Merlin 社群將從2024 年5 月15 日起推出獨家流動性激勵補助金,來增加bitUSD 的流動性。 詳細規則如下:

○ bitSmiley 將向Merlin 社群成員提供高達3, 150, 000 個$BIT 代幣作為獎勵。獎勵將根據Merlin 社群中的用戶行為解鎖。第一季時間: 2024 年5 月15 日— 2024 年8 月15 日。

○ 獎勵方式:bitUSD 鑄造達到目標以及在bitCow 上為bitUSD 池子增加流動性,兩種方式激勵詳情如下圖。流動性激勵金將根據用戶在Merlin 鏈上獲得的bitPoints 進行分配,用戶獲得的積分越多,獲得的代幣激勵就越多。

圖源https://medium.com/@bitsmiley/exclusive-liquidity-incentive-grant-details-bitsmiley-x-bitcow-alpha-net-on-merlin-chain-3f88c4ddb32d

專案二、 Bamk.fi(NUSD)

項目概述

• Bamk.fi 協議是中NUSD (Nakamoto Dollar) 的發行者,NUSD 是比特幣L1 上的合成美元。 NUSD 在BRC 20-5 byte 和Runes 協定上流通(目前兩者等效)。

運作機制

• 其專案設計有2 個階段。在第1 階段,NUSD 與USDe 以1: 1 的比例支持,持有NUSD 可在每個區塊中累積BAMK (越早擁有越多NUSD,可以得到更多BAMK)。在第二階段,NUSD 將完全由delta 中性的比特幣頭寸支持,並獲得原生收益,即“比特幣債券”,同時開啟基於BTC 的鑄造與兌換。 。然而,目前官網提供的鑄造方式是由USDT 1: 1 鑄造。

• 上述的項目代幣BAMK 是符文形式,符文代碼BAMK•OF•NAKAMOTO•DOLLAR ,於2024 年4 月21 日刻印,最大供應量為21, 000, 000, 000 (210 億)。其中6.25% 的供應量已作為獎勵提供給所有NUSD 持有者。只需購買NUSD 並放在錢包中即可開始累積BAMK 代幣。 844, 492 和886, 454 之間的每個區塊- 總共41, 972 個區塊將累積31, 250 BAMK,按比例分配給用戶NUSD 持有量除以該區塊高度的總NUSD TVL。

項目三、 Yala Labs

項目概述

• Yala 透過自主搭建的模組化基礎設施,讓其穩定幣$YU 能夠在各種生態之間自由、安全地流動,釋放 BTC 流動性,為整個加密生態帶來巨大資金活力。

• 核心產品包括:

○ 超額抵押穩定幣$YU:此穩定幣透過超額抵押比特幣生成,基礎設施不僅基於比特幣原生協議,還可在 EVM 及其他生態系統中自由、安全地部署。

○ Metamint:$YU 的核心組成部分,使用戶能夠便捷地使用原生比特幣在各個生態系統中鑄造$YU,將比特幣的流動性注入這些生態。

○ 保險衍生性商品:在 DeFi 生態系統內提供全面的保險解決方案,為使用者創造套利機會。

運作機制

• 為了方便使用者在各個生態中使用$YU,推出了 Metamint 解決方案。無論使用原生比特幣還是 EVM 上的 wrapped BTC 作為抵押品,用戶都能輕鬆鑄造任意目標鏈上的$YU。為了降低使用門檻,用戶無需手動打包比特幣,只需簡單抵押 BTC,系統會在後台自動產生所需目標鏈的 wrapped BTC,從而鑄造目標鏈的$YU。

• 透過此一流暢的資產轉換方案,使用者得以參與各個生態的 DeFi 協議,包括跨鏈收益 Farming、質押和其他 DeFi 活動,開闢了新的收益機會。這種多鏈解決方案顯著增強了用戶獲得更大收益的潛力。與傳統穩定幣公司將獲利集中不同,Yala 將系統產生的費用回饋給核心$YU 持有者,確保用戶能直接受益於生態的成長。

• 特質與優勢

○ 以比特幣作為主要抵押品,同時也享受比特幣網路的安全性和韌性。

○ 用戶可透過$YU 參與各種 DeFi 活動,獲得收益。

○ Yala 遵循以使用者為中心的去中心化治理結構,收入也將回饋給核心使用者。

專案進度參與機會:

透過與傑出專案的合作,Yala 在確保安全性的前提下,為用戶提供多種收益機會。例如,透過與、Babylon 的合作,使得 Yala 用戶能夠在平台上超額抵押 BTC 並鑄造穩定幣$YU 後,將這些抵押品進一步質押到Babylon 平台,實現多重收益。由於Babylon 質押協議無需第三方託管,這種整合在提升了收益情況下,保證了用戶資產的絕對安全。

Yala 的路線圖專注於建立一個強大的流動性層,將比特幣連接到市場上傑出的 Layer 1 Layer 2 生態系統。為了確保安全性以及最佳使用者體驗,Yala 將分階段上線其主網和測試網:

• 測試網V 0 : $YU 穩定幣發行、Pro 模式、預言機與預言機;

• 測試網V1:帶有元收益的$YU 穩定幣輕量模式;

• V1 發布:保險模組和安全升級。

• V2 上線:治理架構啟動。

測試網上線逐漸臨近, Yala 已經獲得一線基金支持,具體機構以及估值情況請期待近期的融資新聞宣布。

項目四、 Satoshi Protocol

項目概述

• BTC 生態首個CDP 穩定幣協議,基於BEVM 生態。

• Satoshi Protocol 於2024 年3 月26 日宣布完成種子輪融資,此輪融資由Web3Port Foundation、Waterdrip Capital 領投,BEVM Foundation、Cogitent venture、Statoshi Lab 等機構參投。 2024 年7 月9 日宣布完成200 萬美元的融資。

運作機制

• 透過低利率使比特幣持有者能從其資產中釋放流動性;同時Satoshi 協議是一種多鏈協議,其穩定幣SAT 具有高度相容的多代幣標準機制。 Satoshi Protocol 目前有兩個代幣:與美元掛鉤的穩定幣SAT 和激勵和獎勵生態系統參與者的實用代幣OSHI。用戶可透過存入BTC 以及LST 等基於BTC 的生息資產,以110% 的最低抵押品率,鑄造美元穩定幣$SAT,並參與交易、流動池、借貸等場景賺取收益。

• 在Satoshi 協議中,用戶建倉時必須保持至少110% 的抵押率,以避免被清算。例如,借出100 SAT 時,使用者需鎖定總價值高於110 SAT 的BTC 作為抵押品。若BTC 價格下跌導致抵押品價值低於110% 的抵押率,協議將啟動清算機制。

• 穩定池是Satoshi 協議的核心機制,旨在透過提供流動性來清償清算頭寸的債務,確保系統的穩定性。當抵押不足的部位(抵押率低於110% )被清算時,SP 使用SAT 清償債務並獲得被清算的BTC 抵押品。參與穩定池的用戶可以折價購買這些BTC 抵押品,協議則用這些清算所得的SAT 來償還債務。

專案進度 參與機會

• 最新公告中表示,Satoshi Protocol 正開發基於Bitcoin 主網的符文( Runes ) 穩定幣,另外透過與Omini Network 等項目合作,打通Bitcoin 與Ethereum 生態以實現「全鏈穩定幣」願景。

• 目前正在進行$OSHI 的空投積分活動,用戶可以透過在BVB 計劃中給項目投票,存入抵押品借出$SAT,提供流動性和推薦四種方式獲得積分,後期根據積分發放$OSHI。

五、BTU

項目概述

• BTU 是比特幣生態中的首個去中心化穩定幣項目,採用抵押債倉(CDP)模型,允許用戶基於BTC 資產發行穩定幣。 BTU 透過無縫的去中心化設計,解決了比特幣持有者在現有去中心化金融(DeFi)生態中流動性不足的問題,提供了更安全、去信任化的穩定幣解決方案。

運作機制

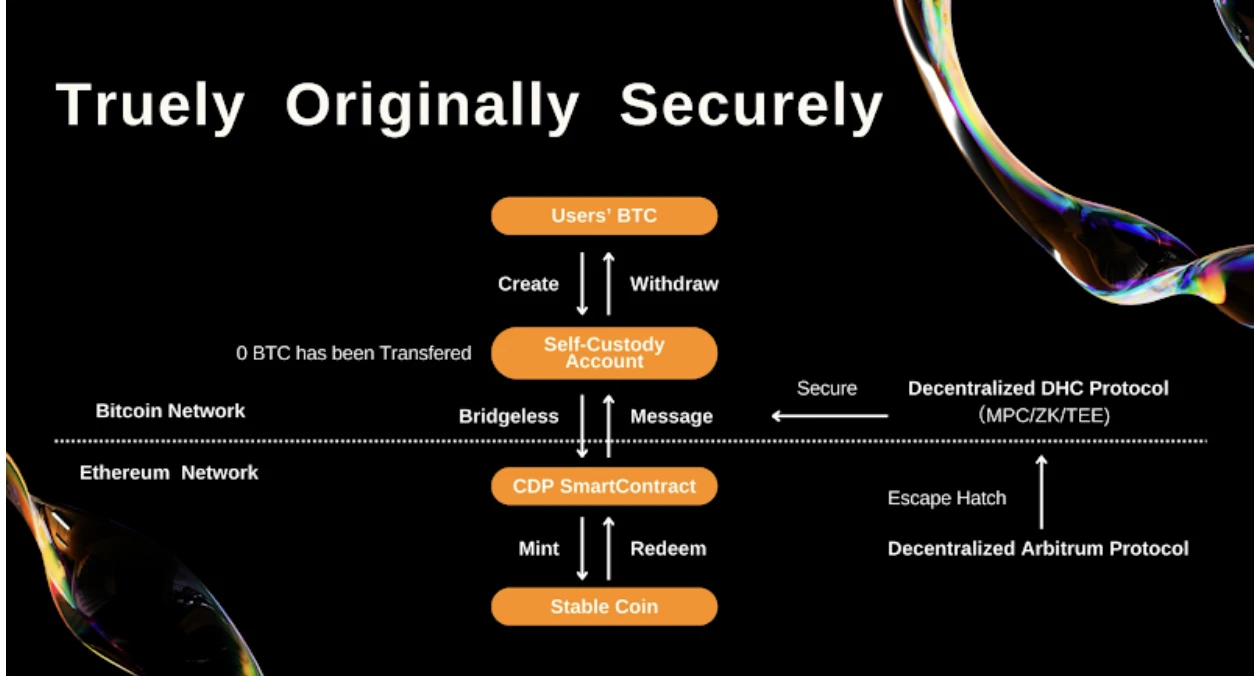

1. 比特幣支援的穩定幣: BTU 是一個完全由比特幣抵押的去中心化穩定幣。用戶透過將BTC 鎖定在BTU 協議中,可以直接鑄造穩定幣,而無需將資產轉移到鏈外或放棄對BTC 的控制權。這種設計不僅確保了去中心化,也避免了傳統中心化交易所或託管機構的風險。

2. 無需跨鏈橋: 與依賴跨鏈橋的其他解決方案不同,BTU 在比特幣網路內完成全部操作,用戶無需將BTC 跨鏈轉移。這項設計消除了跨鏈過程中可能出現的第三方風險,進一步加強了使用者的資產安全和控制。

3. 無需交易的資產證明: BTU 引入了一種無需交易即可證明BTC 持有量的機制,用戶無需轉移其比特幣即可證明其資產。這款無信任、無縫的設計為用戶提供了額外的靈活性,使其能夠在參與DeFi 生態的同時,保持對BTC 資產的完全控制。

4. 去中心化CDP 模型: BTU 採用了去中心化的抵押債倉(CDP)模型,使用者能夠完全自主控制何時發行或贖回BTU 穩定幣。協議設計確保了使用者的BTC 只能在使用者同意的情況下使用,維持了高度的去中心化和控制權。

5. 提升流動性與槓桿: BTU 是第一個在比特幣網路上實現映射BTC 並增加其流動性與槓桿的協議。透過此機制,BTC 持有者可以在不犧牲去中心化的前提下,將其資產引入DeFi 生態系統,享受更大的靈活性與投資機會。

• BTU 透過解鎖比特幣的流動性,為BTC 持有者提供了一種去信任、去中心化的方式來參與DeFi 生態。傳統上,比特幣持有者在不依賴中心化交易所或託管機構的情況下,難以參與DeFi 和鏈上金融活動。 BTU 的出現為比特幣持有者帶來了全新的機會,使其能夠安全地發行穩定幣、增加流動性並保持對BTC 的控制。

• 這項創新性的去中心化穩定幣解決方案,不僅為BTC 持有者提供了更多金融選擇,也為DeFi 生態帶來了新的成長潛力。透過推動比特幣的流動性釋放,BTU 有可能推動新一代DeFi 應用和協議的出現,進一步擴大DeFi 市場的用戶基礎和使用場景。

• BTU 的基礎設施設計著重去中心化與安全性。由於完全基於比特幣網路內操作,BTU 無需引入跨鏈橋或第三方託管,這大大減少了與中心化風險相關的問題。 BTU 的去中心化模型確保其能夠與現有比特幣生態無縫整合,同時不會增加額外的技術或安全風險。

專案進度 參與機會

• 目前專案已獲得來自Waterdrip Capital、Founder Fund 和Radiance Ventures 的投資支持。

2. Lending 賽道

簡介

• 比特幣借貸(BTC Lending)是一種透過將比特幣作為抵押物來獲得貸款或透過出借比特幣賺取利息的金融服務。借款方將比特幣存入借貸平台,平台根據比特幣的價值提供貸款,借款方支付利息,出借方賺取收益。這種模式為比特幣持有者提供了流動性,同時也為投資者提供了新的收益管道。

• BTC Lending 中的抵押貸款類似於傳統金融中的房屋抵押貸款。如果借款人違約,平台可以拍賣抵押的比特幣以回收貸款。 BTC Lending 平台通常採取以下風險管理措施:

1.控制抵押率和貸款價值比(LTV) :平台會設定一個 LTV。例如,比特幣價值為 1 萬美元,借款不超過 5, 000 美元(LTV 為 50% )。這為比特幣價格波動提供了緩衝空間。

2. 補充抵押品及追加保證金:比特幣價格下跌時,借款人需補充抵押品以降低 LTV。如果未能補充,平台可能會強制平倉。

3. 強制平倉機制:當借款人未能追加保證金時,平台會賣出部分或全部抵押比特幣以償還貸款。

4. 風險管理與保險:某些平台會設立保險基金或與保險公司合作,提供額外保障。

• 從 2013-2017 年,比特幣逐漸被接受為新的資產類別,早期借貸平台如 Bitbond 和 BTCJam 出現,主要透過P2P模式進行借貸。 2018-2019 年,加密貨幣市場快速成長,更多平台如 BlockFi、Celsius Network 和 Nexo 湧現,DeFi 概念推動了去中心化借貸平台的興起。

• 2020 年至今,新冠疫情使全球金融市場動盪,加密貨幣作為避險資產受關注,BTC Lending 需求大增,借貸規模迅速擴大。各大平台不斷創新,推出多種金融產品與服務,如閃電貸、流動性挖礦和加密貨幣獎勵信用卡,吸引了更多用戶。

• BTC Lending 賽道已成為加密貨幣市場的重要組成部分,服務涵蓋比特幣和以太坊等主要加密貨幣,借貸產品包括抵押貸款、存款帳戶和無抵押貸款。平台透過利差和手續費獲利。熱門平台如 Aave 提供閃電貸和流動性挖礦獎勵,MakerDAO 提供 DAI Savings Rate(DSR),Yala 基於穩定幣提供DeFi 收益等。接下來,將對 BTC Lending 賽道熱門的產品展開介紹。

項目一、 Liquidium

項目概述

• Liquidium 是一種在比特幣上運行的P2P 借貸協議,支援用戶使用原生Ordinals 和Runes 資產作為抵押品借出和借入原生比特幣。

• 2023 年12 月11 日,Liquidium 完成125 萬美元Pre-Seed 輪融資,Bitcoin Frontier Fund、Side Door Ventures、Actai Ventures、Sora Ventures、Spicy Capital、UTXO Management 等參投。

• 2024 年7 月18 日,完成275 萬美元的種子輪融資。本輪融資由Wise 3 Ventures 領投,Portal Ventures、Asymmetric Capital、AGE Fund、Newman Capital 等人參投。

運作機制

• 該平台透過比特幣L1 上的部分簽署比特幣交易(PSBT) 和離散日誌合約(DLC) 以安全和非託管的方式完成比特幣的借貸。目前支援Ordinals、Runes 資產(BRC-20 正在測試中)的借貸。

• Tokenomics:符文形式LIQUIDIUM•TOKEN,於2024 年7 月22 日推出,總量100 M。創世空投已經完成。截至9 月3 日,LIQUIDIUM•TOKEN 市價約$ 0.168 ,市值$ 2 M。

• 根據Geniidata 的數據,截至9 月3 日,協議的總交易量達到了約2400 BTC,其中大部分是Ordinals,少部分是Runes 資產。協議交易量高點在4-5 月,平均每天有大約15-20 BTC 的Ordinal 資產的交易量。隨著符文的推出,DAU 和交易量又有一個新的高峰然後逐漸下降。 8 月, 9 月的交易量下降到了每日平均5-10 BTC。

項目二、 Shell Finance

項目概述

• 基於BTC L1 的穩定幣協議,支援將BTC,Ordinals NFT, Runes,BRC-20 , ARC-20 資產作為抵押物來獲得$bitUSD。

運作機制

• 和Liquidium 類似,基於PSBT 和DLC 技術來實現BTC 的原生借貸。 PSBT 允許安全和協作的交易簽名,而DLC 則允許基於經過驗證的外部資料進行有條件且無需信任的合約執行。

• 和Liquidium 的P2P 模式不同,Shell Finance 採用了點對池的方案,即Peer-to-Pool,來最大化利用率。

• Testnet 目前尚未推出。

3. Staking 賽道

簡介

• 質押(Staking)通常以安全、穩定生息的特質被人們認識。 「質押」代幣時隨著時間的推移,用戶通常會獲得某種訪問權限,特權或獎勵通證,以換取他們的鎖幣,可以隨時隨地提取他們的代幣。質押發生在網路層面上,完全用於保護網路。以太坊的質押權益證明(PoS)機制是最典型的質押示例, 565, 000 多個驗證者持有標準的32 ETH,這些ETH 在今天價值超過320 億美元。權益質押的資產通常與 DeFi 流動性、收益獎勵和治理權掛鉤。將通證鎖定在區塊鏈網路或協議中以獲得回報,這些通證將用於為用戶提供關鍵服務。

• 當下 Staking 帶來共享安全性的概念則為模組化賽道提供了一種新維度,即利用「數位黃金與白銀」的潛能。從敘事上來說,既釋放了數兆市值的流動性,也是未來擴容之路的關鍵核心。以最近比特幣質押協議 Babylon 和以太坊再質押協議 EigenLayer,分別斬獲 7000 萬美元和 1 億美元的巨額融資為例,不難看出頭部 VC 對這條賽道非常認可。

• 現階段這個賽道主要分為兩種派系: 1.具有足夠安全性的Layer 1 作為Rollups 的功能層; 2.再造一個與比特幣/以太坊安全性接近且性能更優的存在,比如我們熟知的Celestia 就是透過純DA 功能架構、低gas 成本的方式,以求在短的時間內創造一個安全性與去中心化且性能強勁的DA 層。此方案的缺點在於去中心化程度還需要一定時間補全,且缺乏正統性。而新誕生的Babylon 與Eigenlayer 這類項目,相比於前兩者來說是一個偏中性的存在,其優勢在於繼承正統性與安全性的同時,又賦予了主鏈資產更多應用價值— —透過POS,借用比特幣或以太幣的資產價值創造共享安全性服務。

項目一、 Babylon

項目概述

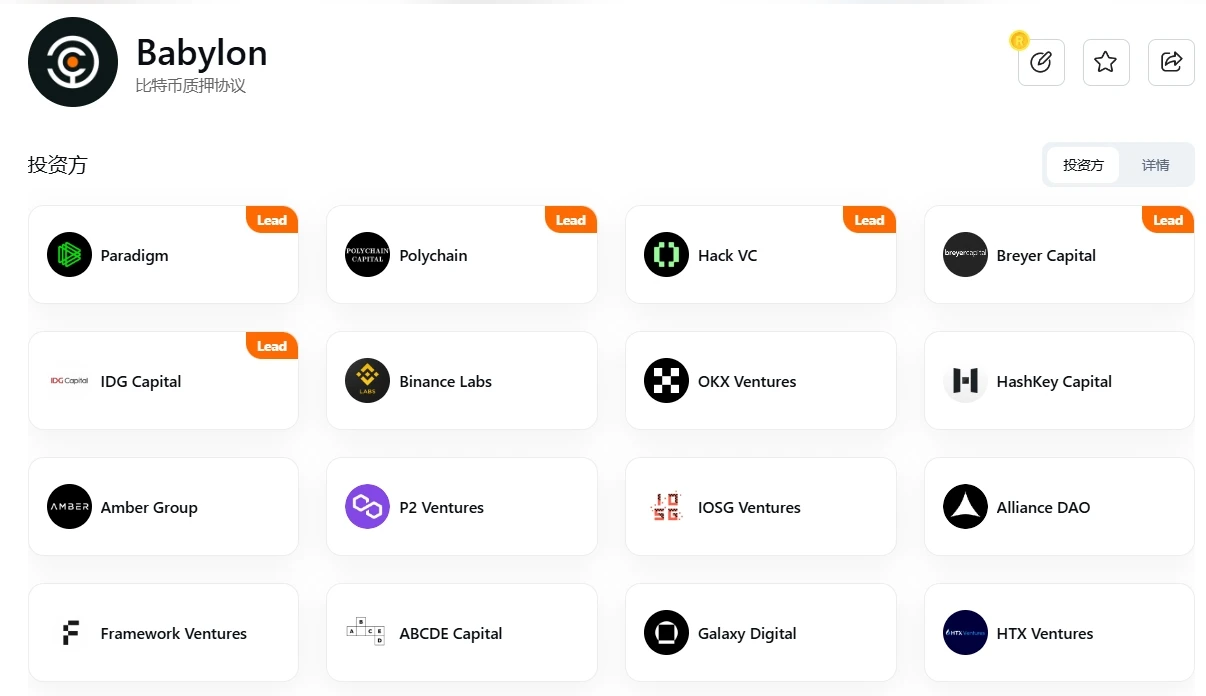

• Babylon 是由史丹佛大學David Tse 教授創立的layer 1 區塊鏈。該專案的使命是為所有PoS 區塊鏈帶來比特幣無與倫比的安全性,而無需任何額外的能源成本。該團隊由史丹佛大學的研究人員和經驗豐富的開發人員以及經驗豐富的商業顧問組成。

• Babylon 是一個比特幣質押協議,核心組件是一個兼容Cosmos IBC 的POS 公鏈,可實現在比特幣主網鎖定比特幣來為其他POS 消費鏈提供安全性,同時在Babylon 主網或POS 消費鏈獲得質押收益。 Babylon 使得比特幣能利用自身獨特的安全性和去中心化特性,為其他 POS 鏈提供經濟上的安全性,來實現其他專案的快速啟動。

圖源https://www.rootdata.com/zh/Projects/detail/Babylon?k=MjgwNQ%3D%3D

• Babylon 的團隊由 32 名技術人員以及顧問組成,團隊技術實力強大,團隊的顧問包括 Osmosis lab 的聯創 Sunny Aggarwal,Eigenlayer 的創始人 Sreeram Kannan 在其中擔任策略顧問。截至 2024 年 6 月 1 日,Babylon 共揭露了多輪融資,總金額高於$ 96.8 Million。透過下表可以看出,相較其他比特幣 Layer 2 項目,Babylon 的融資額度較高,機構眾多。

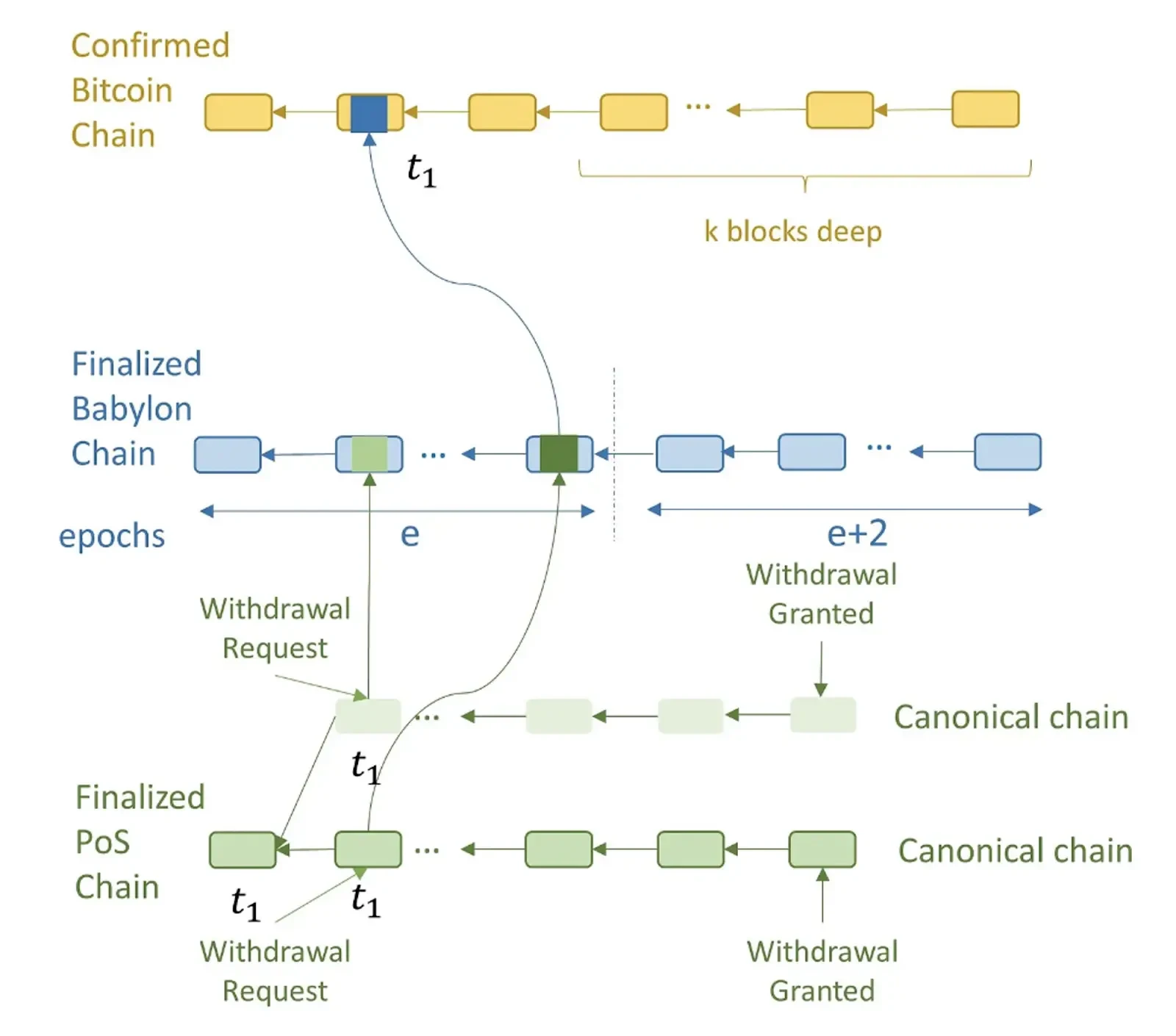

運作機制

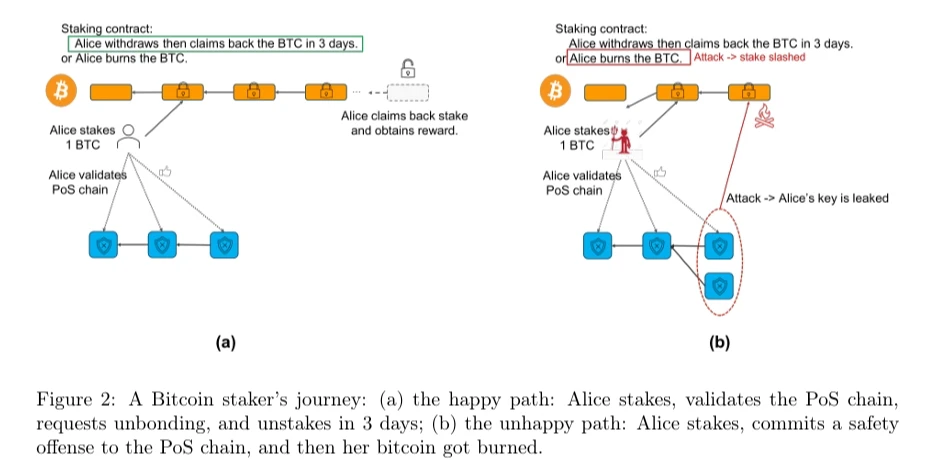

• 在工作機制上,Babylon 與以太坊的再質押協議EigenLayer 一致,“比特幣+Babylon”可以視為是“以太坊+EigenLayer”,但由於比特幣不支持智能合約,Babylon 需要比EigenLayer 多做一步,也是從0-1 最難的一步,讓不可質押的比特幣先變得可以質押,之後再做比特幣再質押。

• Babylon 藉由 UTXO 來實現質押合約,稱為遠端質押(Remote Staking)。即 BTC 安全性透過中間層遠端傳遞給 PoS 鏈,同時在思路上去巧妙的結合現有的操作碼,其實現合約的具體步驟可拆解為如下四步:

a. 鎖定資金

用戶將資金發送到一個由多重簽名控制的地址。透過 OP_CTV(OP_CHECKTEMPLATEVERIFY,允許建立預先定義的交易模板,確保交易只能按照特定的結構和條件執行),合約可以指定只有在滿足特定條件時,這些資金才能被花費。資金被鎖定後,產生一個新的 UTXO,表示這些資金已被質押;

b. 條件驗證

呼叫 OP_CSV(OP_CHECKSEQUENCEVERIFY,允許設定一個相對時間鎖定,基於交易的序號,表示在某一相對時間或區塊數之後才能花費 UTXO)可實現時間鎖定,可確保資金在一定時間內不能被取出。結合上文所訴的OP_CTV,就可實現質押、解質押(在滿足質押時間的情況下,質押者就可以花費被鎖定的UTXO)、罰沒(Slashing,質押者出現作惡的情況下,將強制花費UTXO 到鎖定位址,並限制為不可花費的狀態,類似於黑洞位址);

圖源https://docs.babylonchain.io/assets/files/btc_staking_litepaper-32bfea0c243773f0bfac63e148387aef.pdf

c. 狀態更新

每當用戶進行質押或取回質押資金時,都會涉及 UTXO 的創建和花費。新的交易輸出會產生新的 UTXO,而舊的 UTXO 會被標記為已花費。這樣每個交易和資金流動都被準確地記錄在區塊鏈上,確保透明性和安全性;

d. 收益分發

根據質押金和質押時間,合約會計算應得的獎勵,並透過產生新的 UTXO 進行分配。這些獎勵可以透過腳本條件在滿足特定條件後解鎖和花費。

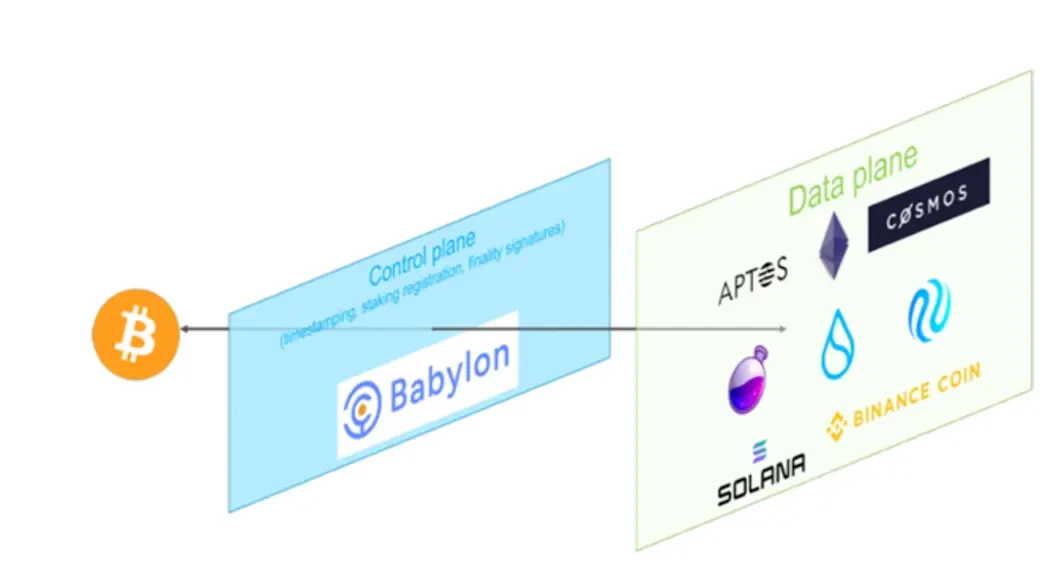

• Babylon 的整體架構可分為三層:比特幣(作為時間戳伺服器)、Babylon (一條 Cosmos Zone),作為中間層、PoS 鏈需求層。 Babylon 將後兩者分別稱為 Control Plane(控制平面,即 Babylon 自身),Data Plane(資料需求平面,即各種 PoS 消費鏈)。

• 各個 PoS 鏈的驗證者下載 Babylon 區塊,觀察其 PoS 檢查點是否包含在比特幣檢查的 Babylon 區塊中。這使 PoS 鏈能夠檢測到差異,例如,如果 Babylon 驗證者創建了一個由比特幣檢查的不可用區塊,並對不可用區塊中包含的 PoS 檢查點撒謊。

• 因此便有了罰沒規則,即如果驗證者在檢測到攻擊時沒有撤回其質押,則可以對具有雙重簽名衝突 PoS 區塊的驗證者進行罰沒。惡意的 PoS 驗證者因此可能會在為規範 PoS 鏈上的區塊分配比特幣時間戳記時分叉 PoS 鏈。在後來的 PoS 客戶端看來,這將規範 PoS 鏈從頂部鏈更改為底部鏈。雖然這是一次成功的安全攻擊,但它會導致惡意 PoS 驗證者的權益被罰沒,因為他們有雙重簽署的衝突區塊,但尚未提取其質押權益。

圖源https://docs.babylonchain.io/assets/files/btc_staking_litepaper-32bfea0c243773f0bfac63e148387aef.pdf

專案進度 參與機會

• 2023 年 2 月,Babylon 已經實現了 BTC timestamping testnet 。 7 月實現了 BTC staking poc,且在Q4將會推出 BTC staking testnet。

• 在2024 年的Q2,Babylon 將會上線Mainnet,在2024 年Q3– 4 將會推出Data Availability 目前處於testnet 4 ,參與進行測試網的用戶會得到一些專案積分作為激勵,積分在主網時可以兌換成治理代幣空投。

• 主網預計很快就會上線。 2024 年 8 月 1 號,babylon 已經開始了與 chakra、bedrock、solv protocol、pstake 等一眾熱門 restake 計畫合作,開始了預質押進程。用戶已經可以透過上述項目來參與 babylon 的預質押並拿到相應的份額了,現在是非常好的參與時機。後期主網上線後用戶在主網上質押也能得到治理代幣,質押者隨時都可以獲得質押網絡的年化收益。

4. Restaking 賽道

簡介

• 在 staking 的基礎上,ETH 首次引入了 restaking 這個概念。 ReStaking 是將流動性質押代幣資產用於在其他網路和區塊鏈的驗證者進行質押,以獲得更多收益,同時仍有助於提高新網路的安全性和去中心化的行為。透過ReStaking,投資人可以從原始網路和ReStaking 網路兩方面獲得兩倍的收益。儘管ReStaking 使質押者能夠獲得更大的收益,但它也存在智能合約風險和驗證者質押行為詐欺的風險。

• 除了接受原始資產外,ReStaking 網路還接受其他資產,如LSD 代幣、LP 代幣等,這增加了網路的安全性。並且在仍為協議及其用戶產生實際收入的同時,釋放了DeFi 市場的無限流動性來源。 ReStaking 網路和標準網路的收入都來自於安全租賃、驗證者和dApp、協定和層所產生的費用。網路上的質押參與者將獲得網路收入的一部分,並且可能還會獲得網路原生代幣的通膨獎勵。

• 許多 BTC holder 會將他們的 BTC 放到如 babylon、bedrock 這樣的項目進行質押,得到可觀的年化收益率和治理代幣,早期參與者更是能獲得相當好的收益和長期回報。但是他們的 BTC 會因為 staking 而失去其他的應用價值。那麼,要如何釋放新的流動性來讓他們的 BTC 擁有更多的價值呢?既然無法釋放 BTC 的更多流動性,那麼就從 LSD 下手,去釋放透過 staking 得到的 LSD 的流動性。用戶自然十分買單,把質押 BTC 得到的資產憑證進行 restaking,換取五重收益——staking 的年化收益、staking 得到的治理代幣、restaking 的年化收益、restaking 得到的治理代幣。

項目一、 Chakra

項目概述

• Chakra 是一項創新的模組化結算基礎設施,採用零知識證明技術,確保了去信任化的安全性和高效性。透過整合分散的比特幣流動性,Chakra 提供了更安全和流暢的結算體驗。用戶可以輕鬆地一鍵質押比特幣,利用Chakra 的先進結算網絡,參與包括Babylon 生態的LST/LRT 項目在內的更多流動性收益機會。

• Chakra 由 Starknet 生態重點支持, 2024 年 3 月,官方宣布已獲得 StarkWare、CoinSummer 等投資機構,以及多位萬幣侯和礦工的早期投資。

運作機制

• Chakra 透過提供高度模組化比特幣結算網絡,實現BTC 衍生資產在主要公鏈之間的自由流動,為DeFi 協議注入流動性,解決了當前區塊鏈生態系統中比特幣的流動性和互操作性問題。同時,Chakra 幫助Layer 2、去中心化交易所(DEX)和DeFi 協議繞過構建比特幣結算基礎設施的複雜性,避免專案方在重複建立結算系統時帶來的資源浪費和安全隱患。

• Chakra 利用Babylon 網路提供的最終性,增強了經濟安全性,防止了因共識攻擊導致的結算錯誤。 Chakra 能夠為Layer 2 的狀態和流動性結算提供高效的零知識證明聚合,確保跨鏈比特幣資產的無摩擦流通。 Chakra 團隊設計和實施的平行虛擬機器(Parallel VM)透過多執行緒優化,在 4 個執行緒下達到每秒超過 5000 TPS 的效能,在 64 個執行緒的高配置環境中,TPS 甚至可達100, 000 。

專案進度

• Chakra 在 5 月上線 Devnet,激勵開發者共建應用生態,與 Starknet 的多個本地社區建立了深厚的聯繫,後續將在 Starknet 的支持下推出系列開發者教育活動和 Devnet 激勵。 6 月,在 Chakra 和 Babylon 同期上線的測試網活動中,Chakra 連續成為 Babylon 全網第一的Finality Provider,為Babylon 生態貢獻了全網41% 的質押用戶。

• 2024 年8 月 1 日至 8 月 7 日,Chakra 與幣安Web3 錢包共同啟動Babylon 預質押活動。為參與者提供了Babylon 潛在收益和ChakraPrana 雙重獎勵,並在未來有機會獲得結算系統中其他生態代幣的獎勵。目前活動已經結束,共 48, 767 位用戶參與質押。

項目二、 Bedrock

項目概述

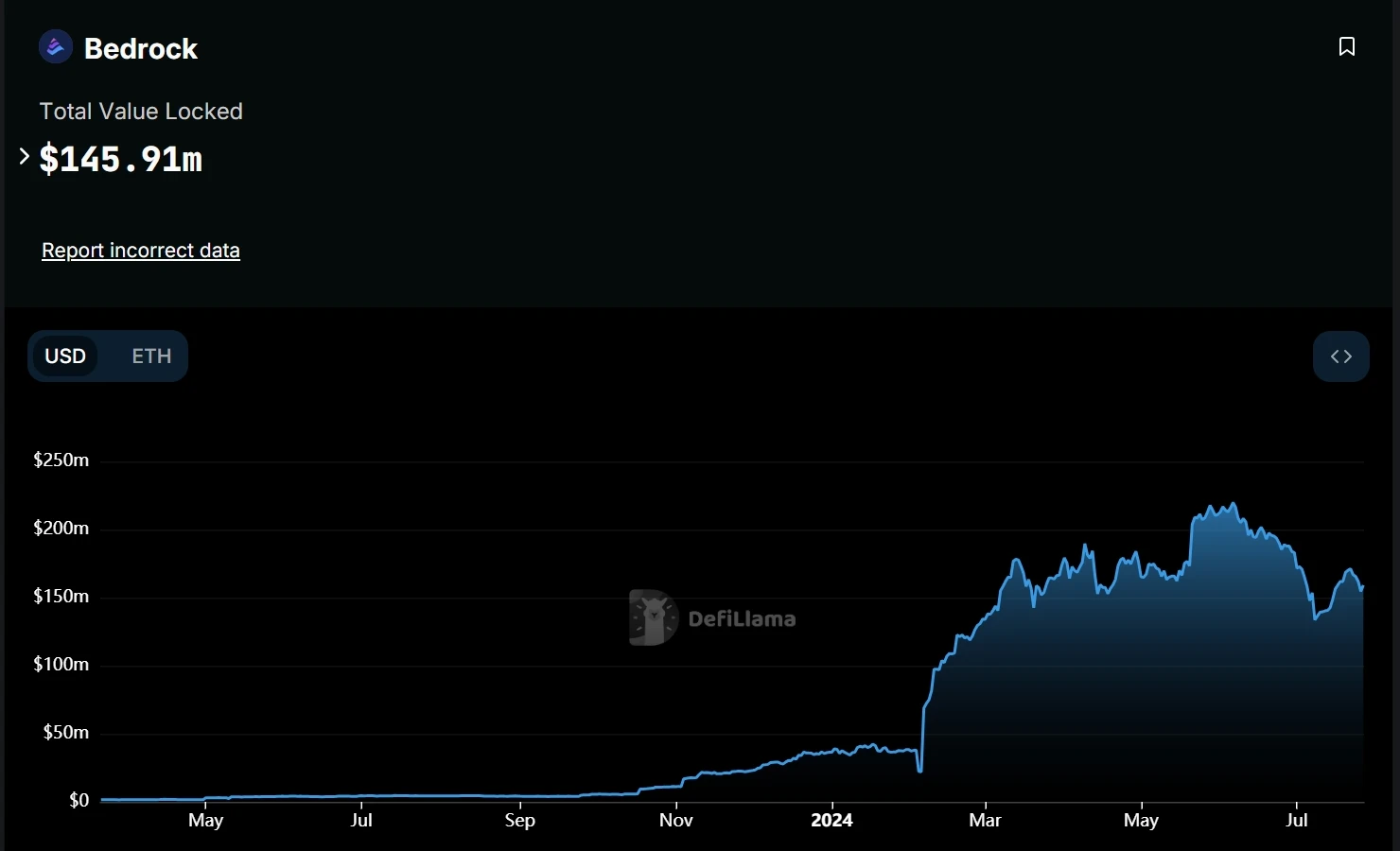

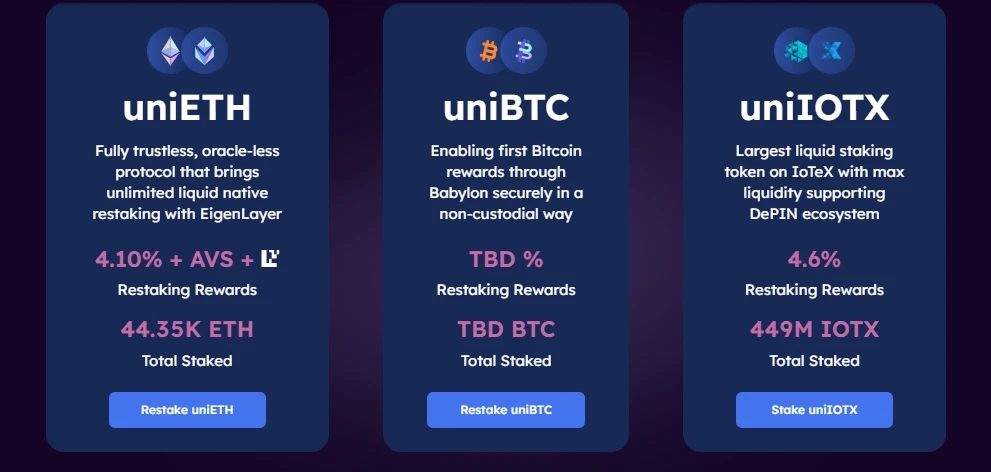

• Bedrock 是一種多資產流動性再質押協議,由與RockX 合作設計的非託管解決方案提供支援。 Bedrock 利用其通用標準來釋放PoS 代幣(例如ETH 和IOTX)的流動性和最大價值,以及現有的流動質押代幣(稱為uniETH 和uniIOTX)。

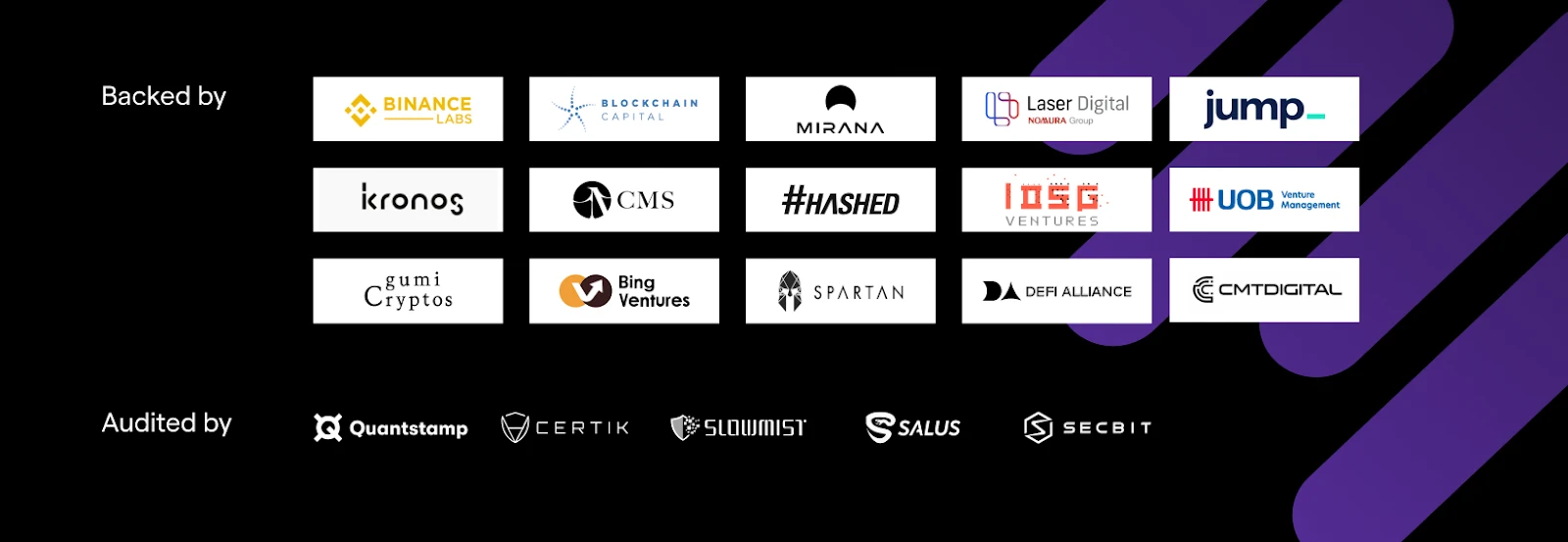

• Bedrock 給用戶提供機構級的服務,在 5 月 2 日為止質押總值超過2 億美元,在Babylon 上構建了第一個流動性質押比特幣(uniBTC)。

迄今為止的 TVL:

圖源https://defillama.com/protocol/bedrock#information

• TVL 最高時突破 2 億美元,至今有再度攀高的跡象。此外,該計畫還與 Pendle、Karak、Celer、zkLink 等生態協議開展了深度合作,凸顯了其在 DeFi 生態系統中的影響力。

圖源https://www.rootdata.com/zh/Projects/detail/Bedrock?k=MTI1OTM%3D

• Bedrock 獲得了 OKX Ventures、Waterdrip Capital、Amber Group 等著名機構的投資。 2024 年 5 月 2 日,OKX Ventures 宣布領投 Bedrock。 OKX Ventures 創辦人Dora Yue 表示:「DeFi 如火如荼的發展下, 鏈上質押總值已超934 億美金,其中48% 來自流動性再質押板塊。對Bedrock 的投資旨在加速流動性再質押解決方案。我們希望為社區用戶提供多元化和安全的資產管理選擇。

運作機制

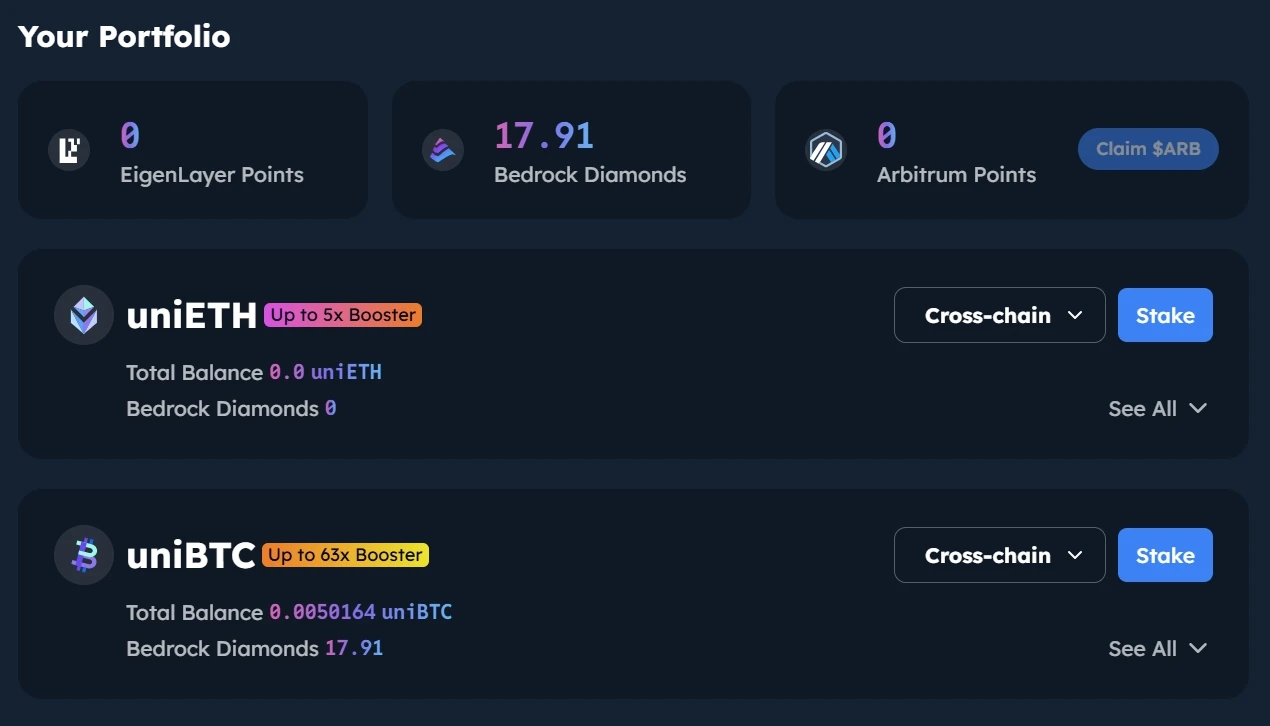

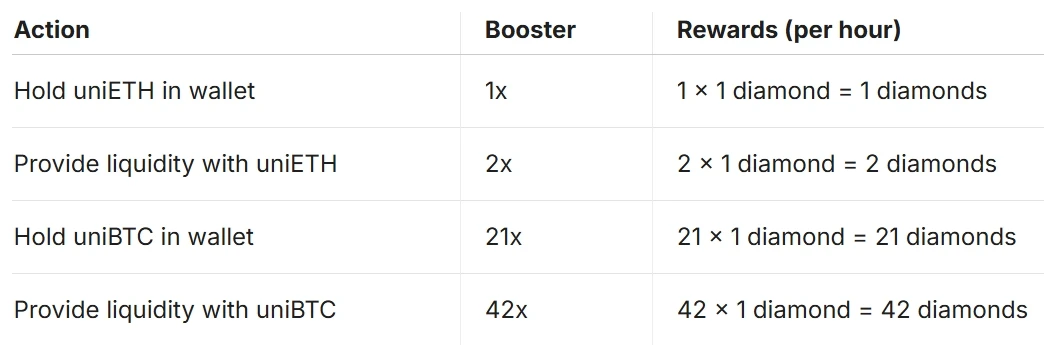

• 使用 babylon 支持的uniBTC 進行重質押。使用者能在 ETH 鏈上用 wBTC 到 Babylon 上質押,將他們的 WBTC 質押後會獲得 1 : 1 的憑證-uniBTC,使用者的 uniBTC 可隨時兌換為 wBTC。 Babylon 提供了核心技術支援。使用者質押 wBTC 並持有 uniBTC 可獲得 Bedrock 和Babylon 點數。透過uniBTC 與Babylon 合作,Bedrock 提供流動性質押服務,以支援Babylon 的PoS 鏈。透過鑄造uniBTC,確保Babylon PoS 鏈的穩定性和安全性,並進一步擴展Bedrock 產品至BTC 鏈。

圖源https://www.bedrock.technology/

• 2024 年8 月 1 日至 8 月 7 日,Bedrock 與幣安聯合啟動質押活動。從 8 月 1 日開始,用戶只需將 uniBTC 持有在錢包中,每小時每個代幣將獲得 21 倍的 Bedrock 鑽石獎勵,對於幣安Web3錢包用戶還會再獲得 3 倍提升。

圖源https://docs.bedrock.technology/bedrock-lrt/bedrock-diamonds

5. 去中心化託管

• 近期 wBTC 背後的主體BitGO 發布了交出 wBTC 控制權的公告,由此引發市場對 WBTC 安全性的討論。

WBTC

• WBTC 是最早且最廣泛應用的比特幣封裝形式,它將比特幣資產橋接到以太坊生態,利用以太坊的 DeFi 場景釋放比特幣的流動性。然而,這種 ERC-20 代幣形式的封裝比特幣存在中心化管理問題,導致用戶對其資產安全性和透明度擔憂。 MakerDAO投票決定停止對WBTC 的新借貸。在一周內銷毀了價值超過3000 萬美元的WBTC。對競爭產品如tBTC 和Coinbase的新產品cbBTC 的興趣增加。

tBTC

• 從BTC 跨鏈到 ETH 時,可以考慮鑄造 tBTC 。從 WBTC 兌換為 tBTC,並將其兌換回原生BTC 妥善保管或繼續使用tBTC 作為DeFi 抵押品。 tBTC 擁有良好的DeFi 採用率在Curve Finance 得到了大量用例。除了在主要的穩定和波動池中被活躍交易外, tBTC 還可鑄造crvUSD 穩定幣。

FBTC

• FBTC 是一種全鏈新型合成資產,與 BTC 1: 1 錨定,支援全鏈 BTC 流通(Ominichain)。後續,FBTC 先會在ETH 和Mantle 和BNB 鏈上線,後續再向更多的網絡進行擴展,並可以使用 FBTC 在 DeFI 場景中生息尋找收益。

• FBTC 的重點優勢在於:

1. FBTC 將使用多方運算託管提供者。

2. FBTC 的鑄造、銷毀和跨鏈橋由 FBTC 安全委員會和安全公司運行的 TSS(門限簽名方案)網路管理。

3. FBTC 的儲備證明可以即時查詢,並由保全公司監控和核對。

4. 鎖定的 FBTC 可以定向調度底層 BTC 作為抵押品或參與 Babylon 質押。

5. 由區塊鏈生態系統和比特幣金融機構中長期存在的知名方建構,受到大量礦工和建設者的信任。

6. 治理代幣作為激勵。

dlcBTC

• dlcBTC 是比特幣在以太坊上的非托憑證,使比特幣持有者能夠參與 DeFi 協議,同時保留其資產的完全所有權。它採用謹慎日誌合約(DLCs)將比特幣鎖定在一個多簽章 UTXO 中,其中一個金鑰由用戶持有,另一個金鑰分佈在去中心化網路中。被鑄造的 dlcBTC 代幣可以作為各種 DeFi 平台(如 Curve 和 AAVE)中的抵押品。

• dlcBTC 與 wBTC 和其他橋接資產(如 tBTC 和 BTC.B)不同,它透過消除中介或託管方的需求,將比特幣鎖定在鏈上,並將用戶主權作為核心原則。 dlcBTC 由比特幣網路的全部算力保護,不需要用戶將他們的比特幣發送到第三方存款地址。

• 與 wBTC 相比, dlcBTC 有以下優點:

1. 自我封裝: dlcBTC 是由存款人(dlcBTC 商家)自我封裝,將 BTC 鎖定在 DLC 中。自我封裝意味著 DLC 只能支付給原始存款人,這樣 BTC 就不會在駭客攻擊中被盜或被政府行動沒收。

2. 完全自動: 由於 BitGo 託管過程中存在手動步驟,wBTC 的鑄幣或銷毀需要花費 3-12 小時。而 dlcBTC 則完全自動化,在 3-6 個 BTC 區塊確認中即可完成鑄幣或銷毀。

3. 費用靈活: 由於 DLC.Link 不是託管方,dlcBTC 的開銷更低,從而提供了更具競爭力的鑄幣和銷毀費用。

6. Cedefi

簡介

• CeDeFi 是結合了中心化金融(CeFi)和去中心化金融(DeFi)特性的金融服務。 DeFi Summer 的結束引發了人們的思考:迫切需要機制創新,以擺脫手動操作與流動性礦池互動的麻煩,並突破底層礦池的演算法限制。在以太坊轉向PoS 以後,Lido 的成功推動了收益生息的主動資產管理模式,即透過質押原生ETH 來獲得stETH,釋放流動性同時生息。在這過程中,使用者從自己和流動性池互動轉變為了將資產託管給專業的資產管理機構(中心化),這也也就是CeDeFi 的意義。

• 在CeDeFi 模式中,使用者將比特幣鎖定在第三方託管機構的獨立於交易所的場外結算網路中,這些比特幣會以1: 1 的比例映射為交易所端的代幣。然後,用戶可以利用這些代幣在CeDeFi 平台進行各種操作,例如在不同市場之間進行利率套利交易。而實際的比特幣則是安全地存放在與交易所隔離的冷錢包中。託管平台和交易所帳戶之間只會進行必要的資金流動,確保了用戶資產的安全性。

• 截至2024 年6 月13 日, 約28% 的ETH 總供應量被質押(3300 萬/ 12000 萬),約29% 的ETH 通過Lido 質押(1000 萬/ 3300 萬)。也就是說,有著萬億美元價值的BTC 的流動性沒有被釋放,這就是CeDefi 呼之欲出的原因。

• CeDefi 的收益來源通常包括費率套利,質押收益,再質押收益,協議本身收益(如空投預期)等。費率套利是指利用CeFi 和DeFi 兩個體系間的資金利率差異,進行利率套利交易以賺取收益。 CeDeFi 套利策略結合了CeFi 的安全性和DeFi 的靈活性,使用者透過Delta 中性利率來套利。

項目一、 Solv Protocol

項目概述

• Solv 協定是一個統一的比特幣流動性矩陣,旨在透過SolvBTC 統一比特幣分散的萬億美元流動性。

• 21 年就拿到了種子輪融資,一共融資四輪,總額超過了1100 萬美元(包括Binance Labs 未披露金額的戰略輪);項目合約經過多家知名公司審計。

運作機制

• SolvBTC 是比特幣的流動性層,目前已在以太坊、BNB 鏈、Arbitrum 和Merlin 鏈上線。截至2024 年7 月16 日,協議TVL 共有20224 枚BTC,約$ 1.2 2B。

• 透過質押SolvBTC,使用者可獲得SolvBTC Ethena (SolvBTC.ENA) 或SolvBTC Babylon (SolvBTC.BBN)。

○ SolvBTC Ethena 利用比特幣作為抵押品來借入穩定幣,然後用於鑄造和質押Ethena 的USDe。此過程主要從以太坊質押和Delta 對沖衍生性商品部位中獲得的融資和基差這兩個主要來源獲取收益。除此之外,還可以獲得Solv 和Ethena 兩個層面的代幣激勵。

○ SolvBTC.BBN 最初不會產生收益,但其設計旨在為Babylon 的主網啟動做準備。 Babylon 預計7 月底啟動主網。其中,first epoch 和second epoch 的500 BTC 的額度已被認領完。

• Solv Protocol 合作的數位資產託管機構有Copper、Ceffu、Cobo 和Fireblocks 等。這些託管機構提供「場外結算」解決方案,使Solv 能夠將資產委託給中心化交易所或從中心化交易所取消委託,而無需轉移實際資產。

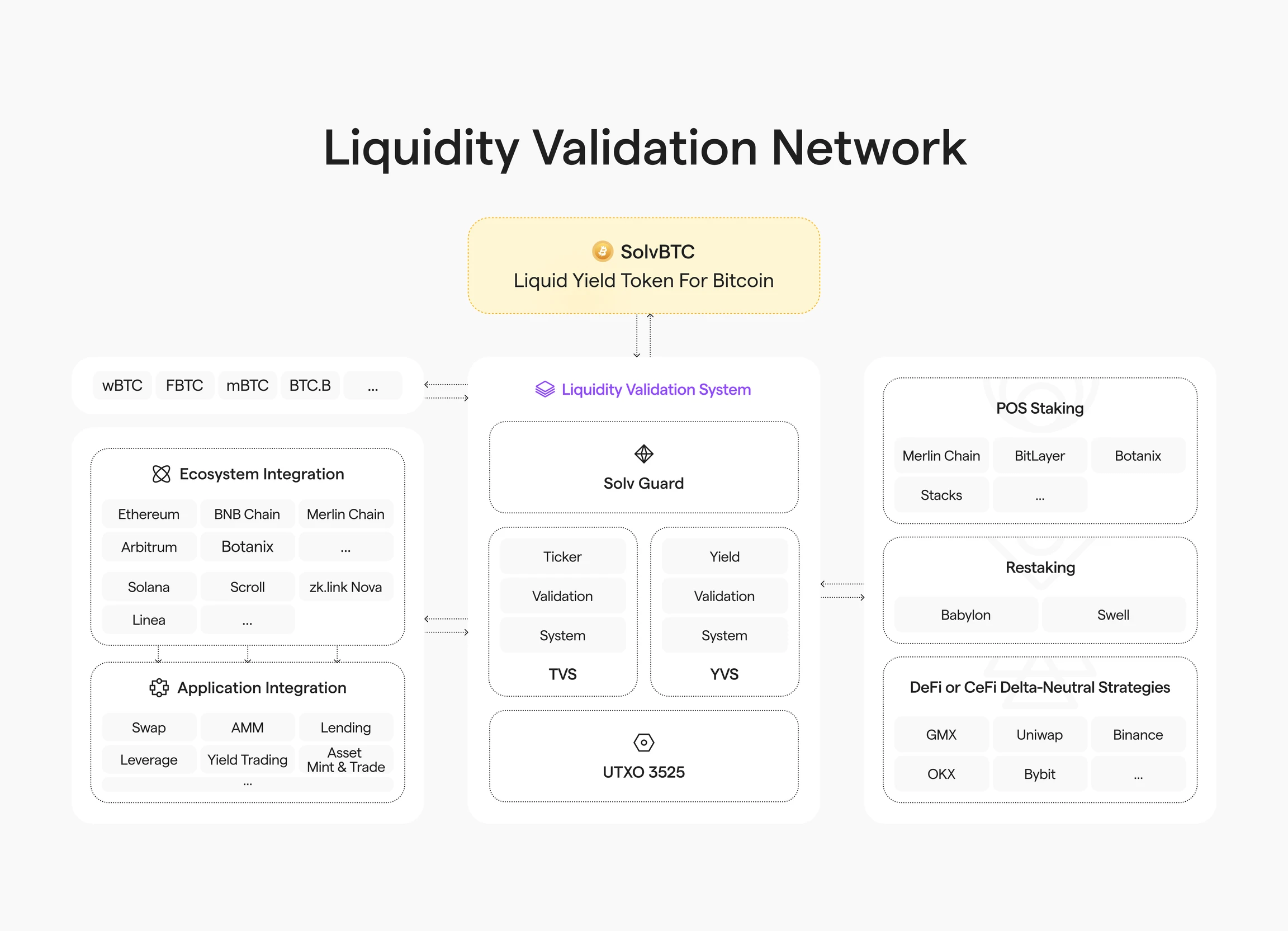

• 技術框架:Solv 技術架構圍繞流動性驗證網路(LVN) 展開,這是一個旨在為數位資產提供安全流動性驗證的框架,主要關注LST。 LVN 支援的第一個資產是SolvBTC。目前已經推出Solv Guard,這是LVN 的基礎安全模組,透過對資產管理者的權限進行監督和管理,來確保網路內所有操作的完整性和安全性。

圖源https://docs.solv.finance/solv-documentation/getting-started-2/liquidity-validation-network

專案進度 參與機會

• Solv 積分系統正在運行,將成為未來空投參考。

○ 總XP = 基本XP + 提升XP + 建議XP

○ 透過質押提升基礎積分(基本XP =(每存入一美元可獲得XP)x(持有時間))。同時,達到一定門檻或參加社區活動來獲得提升XP 的乘數。

• 7 月16 日社區消息,SolvBTC.BBN 的third epoch 即將推出。

項目二、 Bouncebit

項目概述

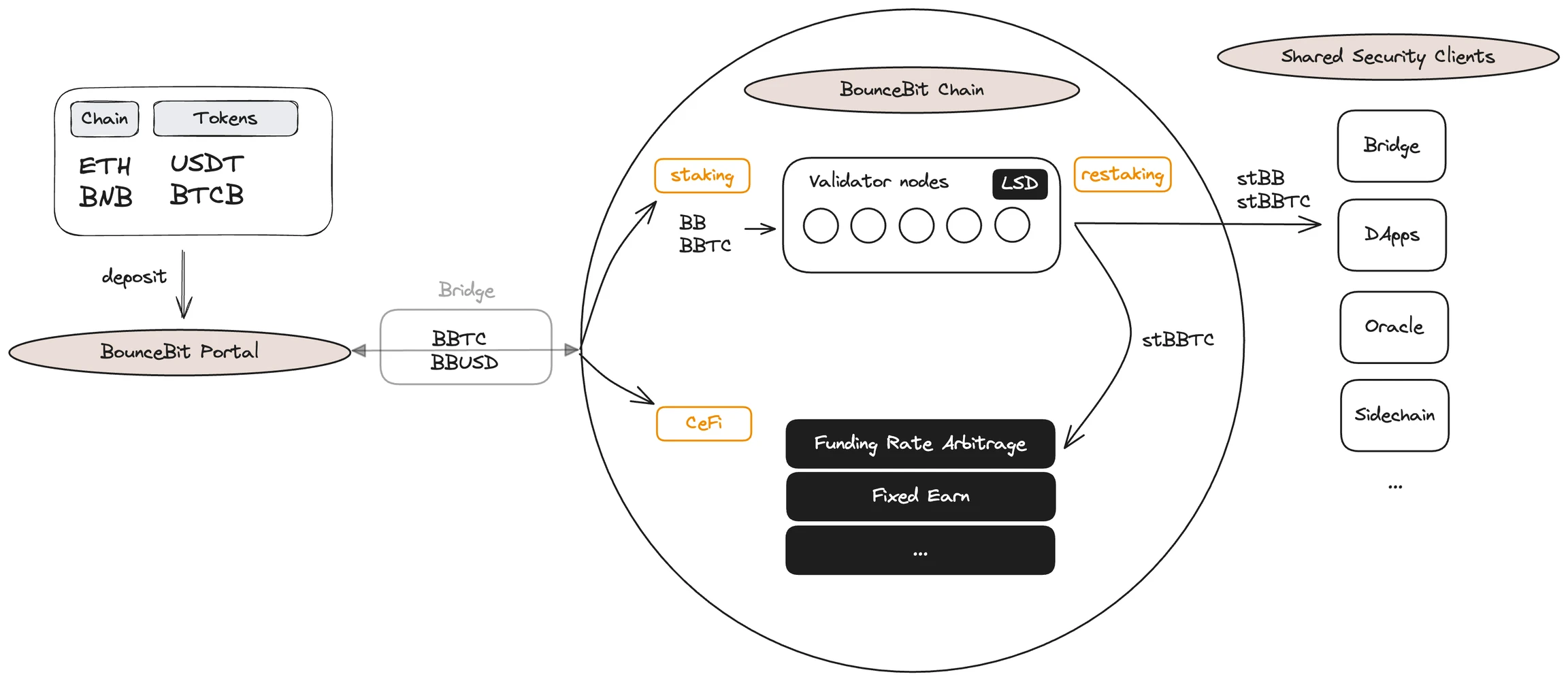

• BTC Restaking 鏈,完全相容於EVM,具有CeDeFi 產品設計,利用LCT(流動性託管代幣)進行再質押和鏈上 Farming。

• 2024 年2 月29 日,BounceBit 宣布完成600 萬美元種子輪融資,Blockchain Capital 和Breyer Capital 領投,CMS Holdings、Bankless Ventures、NGC Ventures、Matrixport Ventures、DeFiance Capital、OKX Ventures 和HTX Ventures 等參投。同日,OKX Ventures 和HTX Ventures 宣布對其進行策略性投資。 4 月11 日,Binance Labs 宣布投資BounceBit。

運作機制

• Bouncebit 引進Mainnet Digital 和Ceffu 的MirrorX 技術來完成受監管託管保障,將資產對應到交易所,實現BTC 在MPC 錢包中的生息收益。同時,鏈採用BTC + BounceBit 混合PoS 機制進行驗證。

• BounceBit 支援將純BTC 無縫轉換為更靈活的形式,例如BNB 鏈上的BTCB 和Wrapped Bitcoin (WBTC),。使用者可以選擇將其BTC 存入可透過EVM 網路存取的安全託管服務,從而將這些資產橋接到BounceBit 平台上。此過程允許累積鏈上收益,而無需與比特幣主鏈直接互動。

• Bouncebit CeDeFi 生態系統為用戶提供三種類型的收益:原始Cefi 收益(套利)、在BounceBit 鏈上質押BTC 的節點運營獎勵以及參與鏈上應用程序和Bounce Launchpad 的機會收益(鏈上生態系統DeFi 收益)。

○ 使用者對TVL 的貢獻由Mainnet Digital 受監管的託管服務安全管理,確保合規性和安全性。然後,這些資產透過Ceffu 的MirrorX 服務進行鏡像。用戶得到BBTC/BBUSD。

圖源https://docs.bouncebit.io/cedefi/bouncebit-cefi-+-defi/infrastructure

專案進度

• 5 月啟動了主網,截至7 月16 日, $BB 市值$ 201 M,FDV $ 968 M,主網TVL $ 310 M。

項目三、 Lorenzo protocol

項目概述

• Lorenzo 是基於Babylon 的BTC 流動性金融層。

• 5 月21 日,比特幣流動性金融層專案Lorenzo 宣布與比特幣Layer 2 專案 Bitlayer 達成生態策略合作,Lorenzo 將在Bitlayer 上線Beta 版本接受BTC 質押,支持用戶將質押產生的流動性質押代幣stBTC在Bitlayer 中使用獲得額外收益。

運作機制

• Lorenzo 將質押的比特幣代幣化為流動本金代幣(LPT) 和收益累積代幣(YAT),用於每筆質押交易。 Lorenzo 也提供了交換LPT 和YAT 的基礎設施,並兌現了質押收益。

• Lorenzo 將質押BTC 的用戶與Babylon 進行匹配,並將Babylon 質押的BTC 轉換為BTC 流動性質押代幣,向下游DeFi 生態系統釋放流動性。架構上,Lorenzo 由使用Cosmos Ethermint 建構的Cosmos 應用鏈、同步BTC L1 和Lorenzo 應用鏈的中繼系統以及負責發行和結算BTC 流動性質押代幣的系統組成。

• 截至2024 年7 月16 日,TVL 為$ 70 M。

7. DEX AMM Swap

簡介

• DEX AMM Swap(去中心化交易所自動做市商交換)是一種在區塊鏈上運作的去中心化交易機制。它利用演算法和流動性池來自動為交易對提供流動性,無需中心化的訂單簿。用戶可以直接在鏈上進行代幣交換,享受低滑點、低費用的交易體驗。 AMM 模型大大提高了DEX 的流動性和可用性,是DeFi 生態系統的重要基礎設施。

• 比特幣生態系統中的DEX 發展相對落後於其他支援智慧合約的鏈,這主要是由於比特幣網路的設計初衷和技術限制

• 在技術上,AMM(自動做市商)、PSBT(部分簽名比特幣交易)和原子交換共同為比特幣上的DEX 實作提供了技術基礎。 AMM 透過演算法管理流動性池,實現自動定價和交易執行;PSBT 允許複雜交易的分步構建和多方參與,增強了交易的靈活性和安全性;原子交換則實現了跨鏈資產的去信任交換,其核心機制為哈希時間鎖定合約(Hash Time-Locked Contract,HTLC)。

項目一、 Bitflow

項目概述

• Bitflow 專注於可持續的BTC 收益率,利用PSBT、原子交換、AMM 等技術和Stacks 等Layer-2 解決方案進行BTC、穩定幣等交易。

• Bitflow 於2024 年1 月25 日宣布完成130 萬美元pre-seed 輪融資,Portal Ventures 領投,Bitcoin Frontier Fund、 Bitcoin Startup Lab、Big Brain Holdings、Newman Capital、Genblock Capital、Tykhe Block Ventures 等參投。共同創辦人Dylan Floyd 是CEO,曾任ATT 的軟體工程師,畢業於喬治亞理工學院。另一位共同創辦人Diego Mey 是CSO,是Bussola Marketing Group 的創始合夥人,曾在Wicked Studios 從事業務開發工作。

運作機制

• Bitflow 的定位是DEX(去中心化交易所),基於Stacks 建構。根據DefiLlama 數據,目前Bitflow 的TVL 是$ 18.27 M。專案的特色是在不引入託管風險的前提下,賺取原生BTC 的收益。用戶可以在流動性池中提供流動性來賺取收益,主要包括USDA 等穩定幣,STX 以及stSTX,以及BTC(在Stacks 的Nakamoto 升級以後支援)。

• Bitflow 的另一個目標是建置BTCFi。透過BitFlow 的StableSwap,除了穩定幣,xBTC、sBTC(皆為Stacks 上的Wrapped BTC)和原生比特幣資產也可以輕鬆融入BitFlow 生態系統。其中sBTC 是Stacks 上與比特幣1 : 1 掛鉤的表示,sBTC 在完全去中心化的框架下運行,由開放成員簽署者團體監督。 xBTC 是在Stacks 發行的比特幣的包裝版本,由儲備持有的比特幣1: 1 支持,類似於以太坊網路上的Wrapped Bitcoin。

專案進度 參與機會

• Bitflow 目前已經啟動AMM DEX 主網,目前支援多跳交易。同時,Bitflow 的RUNES AMM 正在搭建,目前可以在官網填寫信箱加入候補名單。代幣方面,$BFF 即將推出,可以持續關注動態。

項目二、Dotswap

項目概述

• BTC 主網原生AMM DEX,支援資產包括Runes, BRC 20, ARC 20 以及最新的CAT 20 。 23 年9 月主網上線,目前已經更新到V3 版本了。截至2024 年9 月25 日,總交易量達到了1770 BTC,目前TVL 接近60 BTC。

運作機制

• 升級的多重簽章:DotSwap 的流動性池由MMM(Multilayered Multisig Matrix,多層多重簽章矩陣)提供支持,這是一種升級的多重簽章框架,整合了MPC 和BTC 原生多重簽章的優點。

• 非託管無授權的原子交換:採用PSBT 技術。

專案進度

• 24 年Q3 新推出了DotSwap 工具:符文鑄造機以及多功能BTC 交易加速器。 加速器(DotSwap Accelerator)原名BTC-Speed,透過利用子代付費(CPFP) 方法來優化BTC 的交易時間。符文鑄造/蝕刻主打零費用,提供了三種不同的鑄造模式

項目三、 Unisat AMM Swap

項目概述

• Unisat 是專注於Ordinals 和brc-20 的錢包應用,基於訂單簿來實現銘文市場(包括Ordinals、brc-20 以及Runes)的交易,這與典型的基於AMM 的DEX 並不同。

• Unisat 在2024 年2 月完成了一輪策略性融資,在5 月又完成了由Binance 領投的Pre-A 輪融資。

• 5 月底,Unisat 開始空投pizza 銘文。 9 月9 日,由Unisat 團隊開發的Fractal 主網正式上線,鞏固了其銘文領域的巨頭地位。

第三部分:不同資產類別對比

安全性對比

• BTC 生態對於「安全」的關注度遠高於其他生態,這是由 BTC 生態者的特質決定的。從資金在錢包的存儲,到參與 FI 的方案的具體環節,都需要安全的保障,「資產所有權」的有效控制性是重點。

• 以太坊是以總質押價值計算最大的權益證明(PoS) 區塊鏈。截至2024 年 8 月,ETH 持有者已質押價值超過1,110 億美元的ETH,佔ETH 總供應量的28% 。質押的ETH 數量也稱為以太坊的安全預算,因為質押者在違反協議規則時,會受到網路的懲罰。 ETHFi 在催生了一個超級龐大的 ETH 生態的同時,也為整個 ETH 本身增加了系統性風險(包括過度中心化的風險、擠兌風險等)。因為 POS 的安全性是由質押幣的價值決定的,一旦出現擠兌/驗證者的退出,將會產生死亡螺旋的結果,使得 POS 安全性下降。同時在熊市背景下,幣價下跌可能使 Gas 費下降,導致 ETH 陷入通膨,進而進一步促進 ETH 下跌。最後,「半數攻擊」也是 ETH 安全性的問題之一,即當 ETH 的驗證者控制了 50% 以上的治理權後,極容易對網路進行操縱和攻擊。

• Solana 生態的總TVL 在2024 年7 月17 日達到了$ 4.86 B,雖然對比Ethereum 生態的$ 59 B 還有差距,但是目前以微弱的優勢超越了BSC,僅次於Tron 位列第三。 Solana 也屬於PoS 區塊鏈,安全性邏輯和Solana 類似。值得一提的是,Solana 場外因素較多,相對Ethereum 較容易幣價波動。例如,今年4 月Solana 上出現了memecoin 和Ore 挖礦導致的網路擁塞。

• 鑑於BTC 是POW 的系統,原則上不存在這樣的問題,但是一旦過多的FI 協議的風險進行了積累造成了系統性風險,那麼也有可能造成BTC 價格的大幅下跌,從而影響整個市場的牛熊走向,這對BTCFI 而言是十分不利的,特別是在當前處於初期的發展階段,很容易「夭折」從而需要更長的時間受到認同。

收益率對比

• 收益的來源有很多種,適合不同的產品應用場景。通常來說包括了質押收益、DeFi 產品收益以及協議本身的收益。

○ 質押收益,例如 Babylon 提出的用 BTC 做為 POS 鏈安全性的保證從而產生質押收益

○ DeFi 產品收益,例如Solv 產品所涉及的套利收益,或是Lending 協議產生的收益。

○ 協議收益,指協議本身幣價上或是發幣期望所帶來的收益。

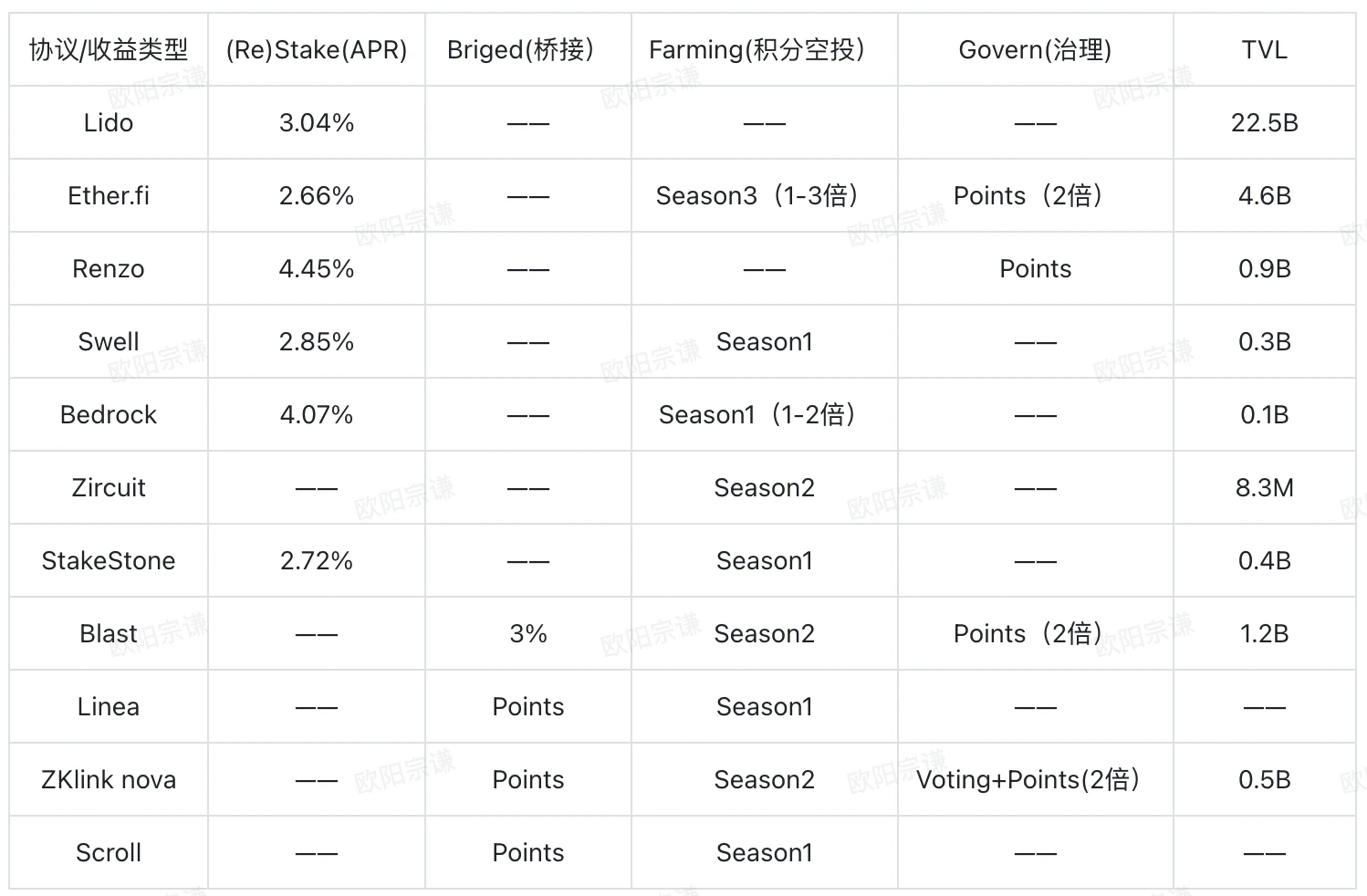

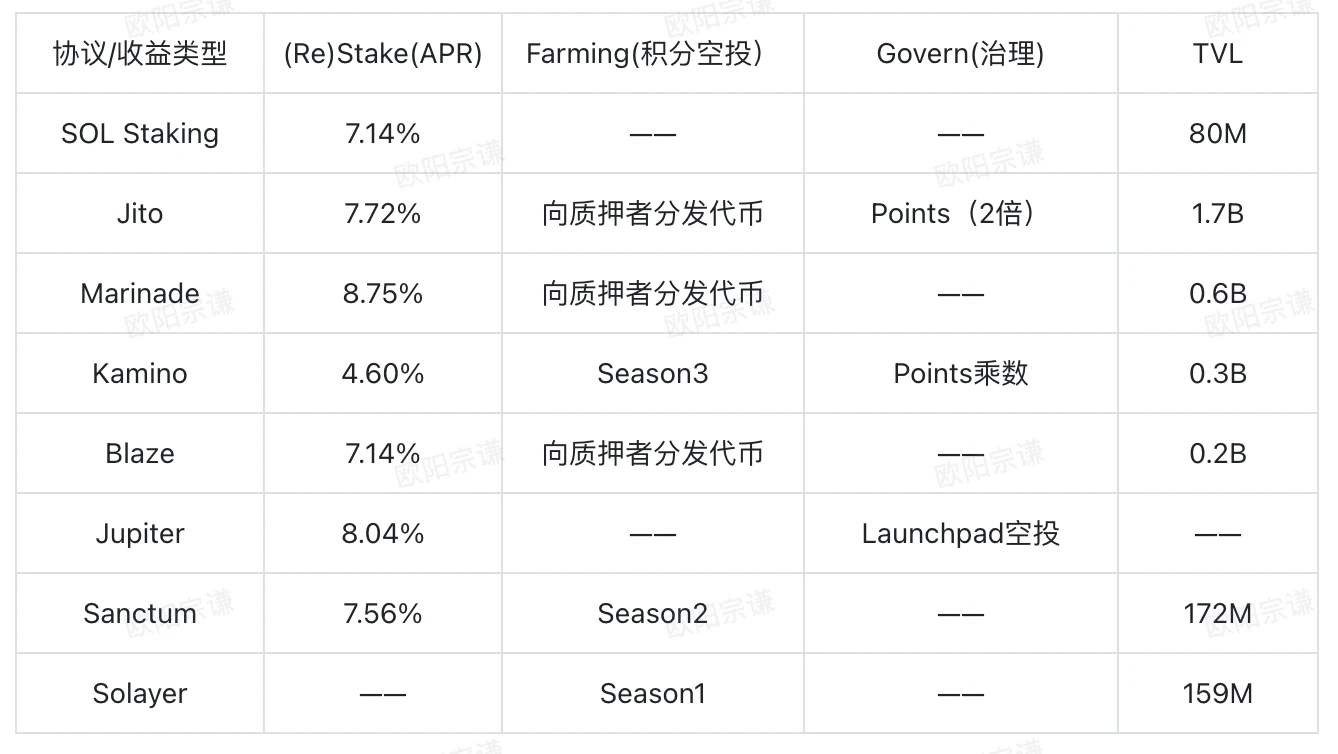

• 以下是 ETHfi、SOLfi 和 BTCfi 各大專案/協議的收益率和收益來源比較。

○ ETHfi 目前各熱門協議的殖利率與收益來源:

○ SOLfi 目前各熱門協議的殖利率與收益來源:

○ BTCfi 目前各熱門協議的殖利率與收益來源:

註:表格中的 RETRO 指因為 Babylon 的 APR 還沒有被統計,而其他項目的 APR 又取決於 Babylon,這裡不進行估計。除此之外,幣安、OKX、HTX 等都與Babylon、Chakra、Bedrock、B² 、Solv Protocol 等合作開展了一系列預質押、farming 等活動,用戶已經取得了很高的收益,特別是幣安web3錢包的一系列質押活動。

• 宏觀上看,BTCFi 相比於ETHFi 和SolFi 有著更大的潛力,因為後兩者都已經過了TVL 爆發式增長的第一階段,而BTCFi 還是一片藍海,從這個角度看BTCFi 的產品有著更高的收益率期望。

生態豐富性

• ETH 的生態包括了 Defi、NFT、RWA 以及 Restake 等。傳統的頂級項目如 Uniswap、AAVE、Link、ENS 等協定在真實用戶成長和有效實用頻率上得到了進一步的提升。自 2023 年以來,許多以太坊流動性質押/再質押協議如 Lido、EigenLayer 等新的協議更是吸引了大量資金。

• 在Solana 上,DEX Raydium 和流動性解決方案Kamino Finance 的總TVL 都接近$ 1 B,是Solana DeFi 生態上的兩個頭部項目。按TVL 看,Jupiter、Drift、Marginfi、Solend 分列其後。 Solana 也屬於PoS 區塊鏈,其中大部分的資金集中在Liquid Staking,頭部專案為Jito。

• 而對 BTCFi 來說,首先要考慮 Fi 上面的資產類別和 TVL。根據 CryptoCompare 和 CoinGecko 的數據, 2023 年 BTCFi 市場的規模已經達到了約 100 億美元。這項數據包括了比特幣在去中心化金融(DeFi)生態系統中的總鎖倉量(TVL),以及比特幣相關的金融產品和服務的市場規模。而BTC 的持有人數也不斷攀升這意味著新的用戶群體和新資金的流入,ETF 的通過也推升著BTC 進入了一輪價格攀升帶來的超級牛市,鏈上的裝有BTC 的新錢包也在逐步增加。

• 除了 BTC 本身外,也已經有了豐富的資產類型來參與 BTCFI 中。例如銘文、符文等基於BTC 網路的一層資產;rgb++,taproot asset 等基於BTC 網路的二層資產;ETH 鏈上的WBTC、各種代表質押的BTC 的LST 或LRT 憑證等wrap/stake 資產;這些資產流動性擴充了FI 的波及範疇,讓未來的FI 場景更加的豐富。

• 在協議與生態項目方面,比特幣生態正處於爆發期,包括 Layer 2 在內的大量項目不斷湧現,VC 融資不斷增加,受到了市場關注。例如 merlin、Bouncebit 圍繞 BTC 二層網路;BlockFi、Celsius Network 等 lending protocol;Satoshi Protocol、BitSmiley 等 Stablecoin protocol;Babylon、Pstake 等 Staking 協定以及 Chakra、Bedrock 等 Restaking 協定。

結尾

在這個快速演變的數位時代,隨著全球機構和科技巨頭的紛紛入場,公鏈的數量和複雜性不斷增加,但比特幣(BTC)始終保持其獨特地位, 1 BTC 永遠等於1 BTC,它的價值經歷了時間的考驗,並證明了自身作為長期增值資產的潛力。 BTC 不僅僅是一串數字或程式碼,它是一種具有高度流動性和實用性的資產,無論是在簡化跨境交易、支援電子支付,還是在金融領域的廣泛應用,BTC 都展現出了其獨特的價值。

投資者對 BTC 的流動性需求日益增長,開發者也積極探索比特幣的可編程性,以釋放其全部潛力。 BTCFi 正是在這樣的背景下應運而生,它不僅滿足了市場對 BTC 流動性的渴望,還透過增加比特幣的使用場景,進一步推動了 BTC 網路的活躍度。隨著 BTCFi 生態的不斷發展,我們見證了協議間的健康競爭,這種競爭不僅降低了中心化的風險,還促進了整個 BTC 生態系統的成熟與多元化。

展望未來,BTCFi 將繼續作為加密金融領域的創新引擎,推動比特幣網路朝向更高層級的金融應用和全球參與度邁進。隨著技術的不斷進步和市場的持續擴大,BTCFi 有望成為連接傳統金融與加密貨幣世界的橋樑,為全球用戶提供更豐富、安全、高效的金融服務。