原文標題: Airdrops in the Barren Desert: Surveying the traits behind 2024 s 11% success rate

原文作者:Keyrock

原文編譯:Scof,ChainCatcher

關鍵要點:

難以持續

大多數空投在 15 天內崩潰。在 2024 年,儘管最初價格飆升,但 88% 的代幣在幾個月內貶值。

大幅漲跌

分發超過總供應量 10% 的空投看到了更強大的社區保留和表現。那些低於 5% 的通常在發布後面臨快速拋售。

高 FDV

過高的完全稀釋估價(FDV)對專案傷害最大。高 FDV 抑制了成長和流動性,導致空投後價格急劇下降。

流動性至關重要

沒有足夠的流動性來支持高 FDV,許多代幣在賣壓下崩潰。深度流動性是空投後價格穩定的關鍵。

艱難的一年

加密貨幣在 2024 年掙扎,大多數空投受到最嚴重的打擊。對於少數成功案例,智慧分配、強大的流動性和現實的 FDV 是他們的策略。

空投:代幣分發的雙面刃

自 2017 年以來,空投一直是一種流行的代幣分發策略,用於製造早期的熱潮。然而,在 2024 年,由於過度飽和,許多專案難以取得成功。儘管空投仍然能帶來最初的興奮,但大多數空投結果導致了短期的拋售壓力,這導致社區保留率低和協議被拋棄。儘管如此,一些傑出的項目成功地打破了這種趨勢,證明了只要有正確的執行,空投仍然可以帶來有意義的長期成功。

研究目的

本報告試圖解開 2024 年空投現象的謎團—區分贏家和輸家。我們分析了 6 個鏈上的 62 個空投,比較了它們在幾個方面的表現:價格行動、使用者接受度和長期可持續性。雖然每個協議都有其獨特的變量,但集體數據清晰地描繪了這些空投在實現其預期目標方面的效果。

普遍表現

在檢視 2024 年空投的整體表現時,大多數在發布後表現不佳。雖然有些在早期就看到了令人印象深刻的回報,但大多數代幣面臨市場重新調整其價值的下行壓力。這種模式指向了空投模型內的一個更廣泛的問題:許多用戶可能只是在那裡為了獲得激勵,而不是長期與協議互動。

對於所有的空投,一個關鍵問題出現了──協議是否有持久力?一旦最初的獎勵分配完畢,用戶是否繼續看到平台的價值,還是他們的參與純粹是交易性的?我們從多個時間框架的數據中得出的分析揭示了一個關鍵的洞察:對於這些代幣中的大多數來說,熱情很快就會消退,通常在前兩週內。

整體表現

觀察 15 天、 30 天和 90 天的價格走勢,很明顯大部分價格變動發生在空投後的最初幾天。三個月後,很少代幣能夠實現正收益,只有少數幾個逆勢上揚。儘管如此,重要的是要考慮更廣泛的背景:在這段時間內,整個加密市場的表現並不好,這使得情況更加複雜。

鏈上分佈

儘管整體表現不佳,但並非所有鏈上都是如此。在分析的 62 個空投中,只有 8 個在 90 天後實現了正收益——以太坊上有 4 個,Solana 上有 4 個。 BNB、Starknet、Arbitrum、Merlin、Blast、Mode 和 ZkSync 上沒有贏家。 Solana 的成功率為 25% ,以太坊為 14.8% 。

對於 Solana 來說,這並不奇怪,因為在過去兩年中,這條鏈已經成為零售市場的最愛,並真正挑戰了以太坊的主導地位。而且,鑑於我們考察的其他許多鏈都是與另一條鏈直接競爭的第二層鏈,只有母鏈保留了少數贏家,這並不令人震驚。

雖然我們沒有包括 Telegram 的 Ton 網絡,但我們確實想要指出,在該網絡上隨著熱情和採用的擴大,已經有不少成功的空投案例。

不同公鏈間的差異(Chain Division)

也就是說,如果我們嘗試將大型鏈與其空投分開,考慮到公鏈代幣的走勢,數據是否會有所改變?當我們將這些空投價格標準化,與它們各自生態系統的表現進行比較——例如,將Polygon 上的空投與$MATIC 的價格走勢進行比較,或者將Solana 上的空投與$SOL 進行比較——結果仍然不容樂觀。

是的,市場已經下跌, 2023 年的高點已經降溫,但這還不足以掩蓋空投的低迷,無論是與系統代幣還是與一般替代幣相比。這些拋售並非與更大的敘事完全隔離,反映了市場對短期繁榮的普遍擔憂。當已經被認為是「既定」的東西在下跌時,沒有人想要的是未經測試的或「新」的東西。

總體而言,改善充其量是溫和的,Solana 和ETH 在某些90 天的時間窗口內最糟糕的情況下大約有15-20% 的跌幅,這仍然表明這些空投的波動性要大得多,而且只在整個敘事中有所聯繫,而不是在價格表現中。

按分配狀況表現

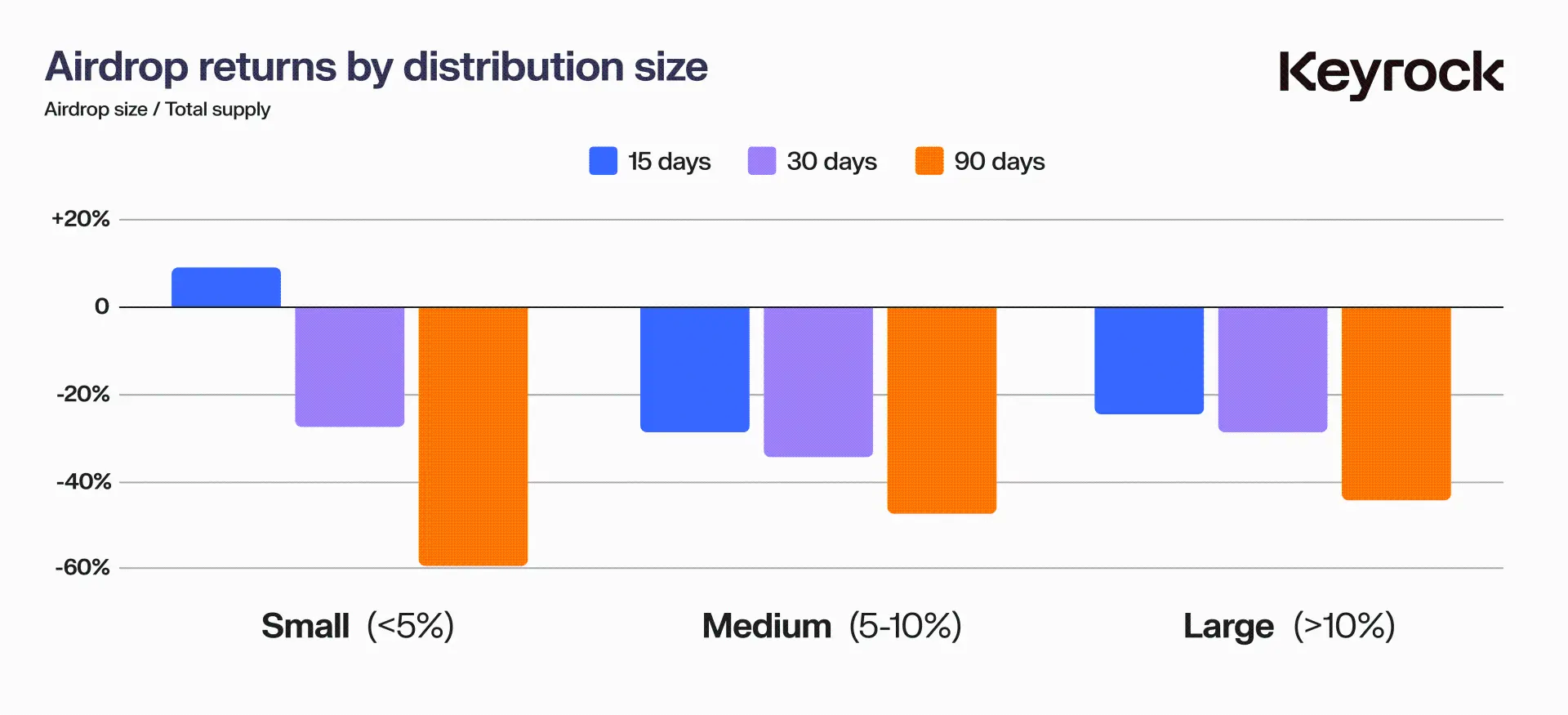

影響空投表現的另一個關鍵因素是代幣總供應量的分配。協議決定分配多少代幣供應量可以顯著影響其價格表現。這引發了關鍵問題:慷慨解囊是否值得?還是保守更安全?給用戶更多的代幣會帶來更好的價格走勢,還是因為太快給出太多而帶來風險?

為了分解這個問題,我們將空投分成三組:

小型空投: <代幣總供應量的 5%

中型空投: >5% 且≤ 10%

大型空投: >10%

然後我們檢查了它們在三個時間段的表現—— 15 天、 30 天和 90 天。

在短期內(15 天),較小的空投(<5% )表現較好,可能是因為有限的供應量創造了較少的即時拋售壓力。然而,這種最初的成功往往是短暫的,小型空投的代幣在三個月內經歷了顯著的拋售。這可能是由於多種因素的結合:低供應量最初抑制了拋售,但隨著時間的推移,隨著敘事的轉變或內部人士開始出售,更廣泛的社區也紛紛效仿。

中型空投(5-10% )表現略好,平衡了供應分配與用戶保留。然而,大型空投(>10% )在較長的時間範圍內表現最佳。這些較大的分配,儘管在短期內可能存在更大的拋售壓力風險,但似乎培養了更強的社區所有權意識。透過分配更多的代幣,協議可能賦予用戶權力,讓他們在專案的成功中擁有更大的利益。這反過來又可以帶來更好的價格穩定性和長期表現。

最終,這些數據表明,對代幣分配不那麼吝嗇是值得的。在空投中慷慨的協議傾向於培養更投入的用戶基礎,從而隨著時間的推移帶來更好的結果。

分發動態

代幣分配的影響

我們的分析顯示,空投的規模直接影響價格表現。小型空投創造了較少的初始拋售壓力,但往往在幾個月內看到顯著的拋售。另一方面,較大的分配確實在早期創造了更多的波動性,但帶來了更強的長期表現,這表明慷慨鼓勵了更多的忠誠度和代幣支持。

將分送與市場情緒相關聯

社區情緒是成功空投的關鍵因素,儘管通常難以捉摸。較大的代幣分配通常被視為更公平,給予用戶更強的所有權和參與感。這創造了一個正向回饋循環——用戶感到更加投入,不太可能出售他們的代幣,有助於長期穩定性。相比之下,較小的分配可能最初感覺更安全,但通常會導致短暫的熱情,隨後迅速拋售。

雖然很難量化所有 62 個空投的情緒或“氛圍”,但它們仍然是專案持久吸引力的強大指標。強烈情緒的跡象包括在 Discord 等平台上活躍且參與度高的社區,在社交媒體上自然討論,以及對產品的真實興趣。此外,產品的新穎性和創新通常有助於維持積極的勢頭,因為它們吸引了更多承諾的用戶,而不是機會主義的獎勵獵人。

完全稀釋價值的影響

一個重要的關注領域是,代幣在啟動時的完全稀釋價值(FDV)是否對其空投後的表現產生了顯著影響。 FDV 代表如果所有可能的代幣都在流通,包括尚未解鎖或分配的代幣,則加密貨幣的總體市場價值。它透過將當前代幣價格乘以總代幣供應量來計算,包括流通代幣和任何鎖定的、歸屬的或未來的代幣。

在加密領域,我們經常看到與啟動時協議的實際效用或影響相比,FDV 似乎過高的項目。這引發了一個關鍵問題:代幣是否因為啟動時 FDV 膨脹而受到懲罰,還是 FDV 的影響是否會因專案而異?

我們的數據涵蓋了從以 590 萬美元的保守 FDV 啟動的項目,到以驚人的 190 億美元啟動的項目——在我們分析的 62 個空投樣本中,相差 3000 倍。

當我們描繪出這些數據時,一個明顯的趨勢出現了:無論項目類型、炒作程度或社區情緒如何,啟動時 FDV 越大,價格大幅下跌的可能性就越大。

FDV 關係

這裡有兩個主要因素在起作用。首先是基本市場原則:投資者被向上流動的感知所吸引。 FDV 小的代幣提供了成長空間和「早期進入」的心理安慰,吸引了投資者,承諾未來收益。另一方面,FDV 膨脹的項目往往難以維持動力,因為感知的上行空間變得有限。

經濟學家們早已討論了市場「空間」的概念。正如羅伯特·希勒(Robert Shiller)所言,「非理性繁榮」在投資者感到回報受限時迅速消退。在加密領域,當一個代幣的 FDV 顯示成長潛力有限時,那種繁榮也同樣迅速消失。

第二個因素更具技術性:流動性。大 FDV 的代幣往往缺乏支持這些估值的流動性。當大量激勵措施分配給社群時,即使是一小部分想要兌現的用戶也能創造出巨大的拋售壓力,但另一邊卻沒有買家。

以$JUP 為例,它以 6.9 億美元的 FDV 啟動,由我們估計在啟動當天為 2200 萬美元的一系列流動性池和做市商支持。這使得$JUP 的流動性與 FDV 比率僅為 0.03% 。與其迷因幣$WEN 的 2% 的流動性-FDV 比率相比,這個數字相對較低,但與其同一重量級的其他代幣相比,相對較高。

與此相比,Wormhole 以 130 億美元的大 FDV 啟動。要達到相同的 0.03% 流動性比率,Wormhole 需要在各個場所擁有 3,900 萬美元的流動性。然而,即使包括所有可用的池,無論是官方的還是非官方的,以及 Cex 流動性,我們的最佳估計都更接近 600 萬美元——只是所需數量的一小部分。有 17% 的代幣分配給用戶,為可能不可持續的市值設定了舞台。自啟動以來,$W 已經下跌了 83% 。

作為一個做市商,我們知道沒有足夠的流動性,價格就會對拋售壓力高度敏感。兩個因素的結合——對成長潛力的心理需求和支持大 FDV 所需的實際流動性——解釋了為什麼具有更高 FDV 的代幣難以維持其價值。

數據證實了這一點。 FDV 較低的代幣經歷了較少的價格侵蝕,而那些以過高估值啟動的代幣在空投後的幾個月裡遭受的損失最大。

整體贏家和輸家

為了更深入了解一些參與者,我們挑選了一個本季空投的贏家和輸家作為例子來分析。探討它們做得好的地方和失誤的地方,這些導致了成功的社區啟動和不太成功的啟動。

空投季節:贏家與輸家的案例研究

當我們深入探討空投季節時,讓我們檢視一個傑出的贏家和一個顯著的表現不佳者,以揭示導致它們截然不同結果的因素。我們將探索這些項目做得對或錯的地方,這些項目最終塑造了它們在社區眼中的成功或失敗。

贏家:$DRIFT

首先是 Drift,這是一個在 Solana 上經營了近三年的去中心化期貨交易平台。 Drift 的旅程充滿了勝利和挑戰,包括經歷了幾次駭客攻擊和利用。然而,每一次挫折都鍛造了一個更強大的協議,演變成了一個已經證明了其價值遠遠超出空投養殖的平台。

當 Drift 的空投終於到來時,它受到了熱情的歡迎,尤其是來自其長期用戶群體。團隊策略性地分配了總代幣供應量的 12% 用於空投,這是一個相對較高的百分比,並引入了一個聰明的獎金制度,在初始分配後每六小時啟動。

以 5,600 萬美元的適度市值啟動,Drift 讓許多人感到驚訝,尤其是與其他虛擬自動做市商(vAMMs)相比,它們擁有更少的用戶和更少的歷史,但估值更高。 Drift 的價值很快就反映了其真正的潛力,達到了 1.63 億美元的市值——發布後增長了 2.9 倍。

Drift 成功的關鍵在於其公平和周到的分配。透過獎勵長期、忠誠的用戶,Drift 有效地過濾了新的 Sybil 農民,培養了一個更真實的社區,並避免了有時困擾此類事件的毒性。

是什麼讓 Drift 脫穎而出?

傳承與堅實的基礎

Drift 的悠久歷史使其能夠獎勵現有的決心用戶群。

憑藉高品質、經過驗證的產品,團隊可以輕鬆識別和獎勵真正的超級用戶。

慷慨的分層分配

分配總供應量的 12% ——對於空投來說是一個顯著的比例——展示了 Drift 對其社區的承諾。

分階段的發布結構有助於最小化拋售壓力,並保持發布後的價值穩定。

至關重要的是,空投旨在獎勵實際使用,而不僅僅是由點農膨脹的指標。

現實的估值

Drift 保守的啟動估值避免了過度炒作的陷阱,保持了預期的穩定性。

在初始流動性池中播種了足夠的流動性,確保了市場的平穩運作。

低完全稀釋估值(FDV)不僅讓 Drift 脫穎而出,還引發了更廣泛的行業討論,討論了過度估值的競爭對手。

Drift 的成功不是偶然的;這是有意做出的選擇的結果,它優先考慮了產品的強度、公平性和可持續性,而不是短期炒作。隨著空投季節的繼續,很明顯,希望複製 Drift 成功的協議最好專注於建立堅實的基礎,培養真正的用戶參與,並保持對其市場價值的現實看法。

$ZEND:從炒作到崩潰-一個 Starknet 空投的失敗

ZkLend($ZEND)現在正面臨重大低迷——其價值已經暴跌了 95% ,每日交易量難以超過 40 萬美元。這對於曾經擁有 3 億美元市值的項目來說是一個鮮明的對比。更不尋常的是,ZkLend 的總鎖定價值(TVL)現在超過了其完全稀釋估值(FDV)的兩倍——這在加密世界中是不常見的,也不是一個積極的信號。

那麼,一個項目是如何在圍繞 Starknet 的炒作中高歌猛進——一個旨在擴展以太坊的 zk-rollup 解決方案——最終卻陷入如此不穩定的境地呢?

錯過了 Starknet 浪潮,但沒有上船

ZkLend 的概念並沒有什麼突破性——它旨在成為一個各種資產的借貸平台,從 Starknet 的敘事中受益。該協議利用了 Starknet 的勢頭,將自己定位為跨鏈流動性生態系統的關鍵參與者。

前提:

產生一個農業網絡,用戶可以在不同的協議中賺取獎勵。

透過獎勵和跨鏈活動吸引流動性和用戶。

然而,在執行中,該平台最終吸引了「僱傭兵」活動農民——那些只關注短期獎勵、對協議長期健康沒有任何承諾的用戶。與其培養一個可持續的生態系統,ZkLend 發現自己任由獎勵獵人擺佈,導致了短暫的參與和低留存率。

適得其反的空投

ZkLend 的空投策略加劇了它的問題。在空投之前沒有顯著的產品或品牌認可,代幣分配吸引了投機者而不是真正的用戶。這個關鍵的失誤——未能充分審查參與者——導致了:

大量的獎勵獵人,急於迅速兌現。

缺乏忠誠度或真正的參與度,參與者沒有長期的承諾。

代幣價值迅速崩潰,因為投機者立即拋售了他們的代幣。

與其建立動力和培養忠誠度,空投創造了一個短暫的活動爆發,但很快就消失了。

帶來的警示

ZkLend 的經驗是一個強有力的提醒,儘管炒作和空投可以帶來用戶,但它們並不固有地創造價值、實用性或可持續的社區。

關鍵教訓:

僅僅炒作是不夠的——構建真正的價值需要的不僅僅是圍繞熱門敘事的炒作。

未經審查用戶的空投可以吸引投機並破壞價值,正如 ZkLend 所經歷的那樣。

對於沒有經過驗證的用例的新產品來說,過高的估值會帶來巨大的風險。

結論

如果最大化回報是目標,那麼在第一天賣出往往是最好的舉措—— 85% 的空投代幣在幾個月內價格下跌。 Solana 在 2024 年作為頂級公鏈領先,但考慮到市場條件,整體表現並不像預期的那麼糟糕。像 WEN 和 JUP 這樣的專案作為成功案例脫穎而出,表明策略性的方法仍然可以帶來強勁的回報。

與普遍的看法相反,更大的空投並不總是導致拋售。一個有 70% 空投分配的代幣看到了正面收益,這突顯 FDV 管理更為重要。高估 FDV 是一個關鍵錯誤。高 FDV 限制了成長潛力,更重要的是,造成了流動性問題——膨脹的 FDV 需要大量的流動性來維持,而這通常並不可用。沒有足夠的流動性,空投的代幣就容易遭受嚴重的價格下跌,因為沒有足夠的資本來吸收拋售壓力。以現實的 FDV 和堅實的流動性供應計畫啟動的計畫更能在空投後的波動中生存。

流動性至關重要。當 FDV 過高時,它會對流動性造成巨大壓力。在流動性不足的情況下,大規模拋售會壓垮價格,特別是在空投中,接收者急於出售。透過保持可管理的 FDV 並專注於流動性,專案可以創造更好的穩定性和長期成長潛力。

最終,空投的成功不僅取決於分配規模。 FDV、流動性、社區參與和敘事都很重要。像 WEN 和 JUP 這樣的項目找到了正確的平衡,建立了持久的價值,而其他 FDV 膨脹和流動性淺的項目則未能保持興趣。

在快速變化的市場中,許多投資者會迅速做出決定——第一天賣出往往是最安全的賭注。但對於那些著眼於長期基本面的人來說,總有一些代幣值得持有。