原文作者: hedgedhog 7、c 0x swain、0x kinnif、0x laiyuen、0x ZhouYeMen

原文編譯:深潮TechFlow

目前加密貨幣風投的現狀

最近,Meme 幣的表現超過了許多由風險投資(VC)支持的項目,這引發了市場參與者對創投及其投資的批評。雖然有些批評是有道理的,但也有些缺乏對私募市場複雜性的深刻理解。

通常,專案會在代幣生成事件(TGE)之前透過多輪融資來擴大產品規模。作為對早期高風險資本投入的回報,創投能夠以較低的代幣估值參與投資。專案從策略資本中獲得的資源,包括行銷支援、代幣經濟學諮詢以及創投網絡的接入,這些都是小型普通投資者通常無法提供的。隨著籌資的進展和估值的變化,參與的創投類型也會有所不同,因為每個創投的風險偏好和基金規模各不相同。

加密創投及其規模的細分

來源: PitchBook

大多數加密創投的管理資產規模不到5,000 萬美元,因此他們傾向於投資尚未推出產品且估值較低的專案。為了確保創投與其他利害關係人的長期利益一致,透過私人市場獲得的代幣通常會設定鎖定期和歸屬條款。

創投風險與報酬的權衡

在代幣歸屬期內,創投往往會看到顯著的未實現收益,他們可能透過衍生性商品對沖或與私人買家進行場外交易(OTC)來實現收益。然而,由於投資授權、資本要求和流動性限制,他們在實施對沖策略時面臨挑戰。此外,一些創投缺乏管理流動部位所需的執行知識和風險管理框架,這使得有效避險更加困難。

因此,OTC 交易成為風投在代幣生成事件(TGE)前實現利潤的主要手段。與資訊透明的二級市場不同,OTC 市場的交易是私下進行的,這使得全球交易數據難以統一追蹤。雖然很難準確估計OTC 市場的規模,但透過OTC 交易台的活動報告可以揭示一些趨勢。

STIX 是由Fisher 8 Capital 支援的OTC 交易台,自2023 年底成立以來,已處理超過2 億美元的交易量。 STIX 主要交易前200 名山寨幣的資產。在過去一年中,OTC 活動頻繁,包括清算(如FTX 出售鎖定的$WLD 和$SOL)以及來自代幣基金會的直接交易(如$SUI、$AVAX 等)。我們預計這個市場將繼續成長,這主要是由於創投希望儘早實現收益以及TGE 後專案對資本的需求。

OTC 市場:私募輪次中的價格發現

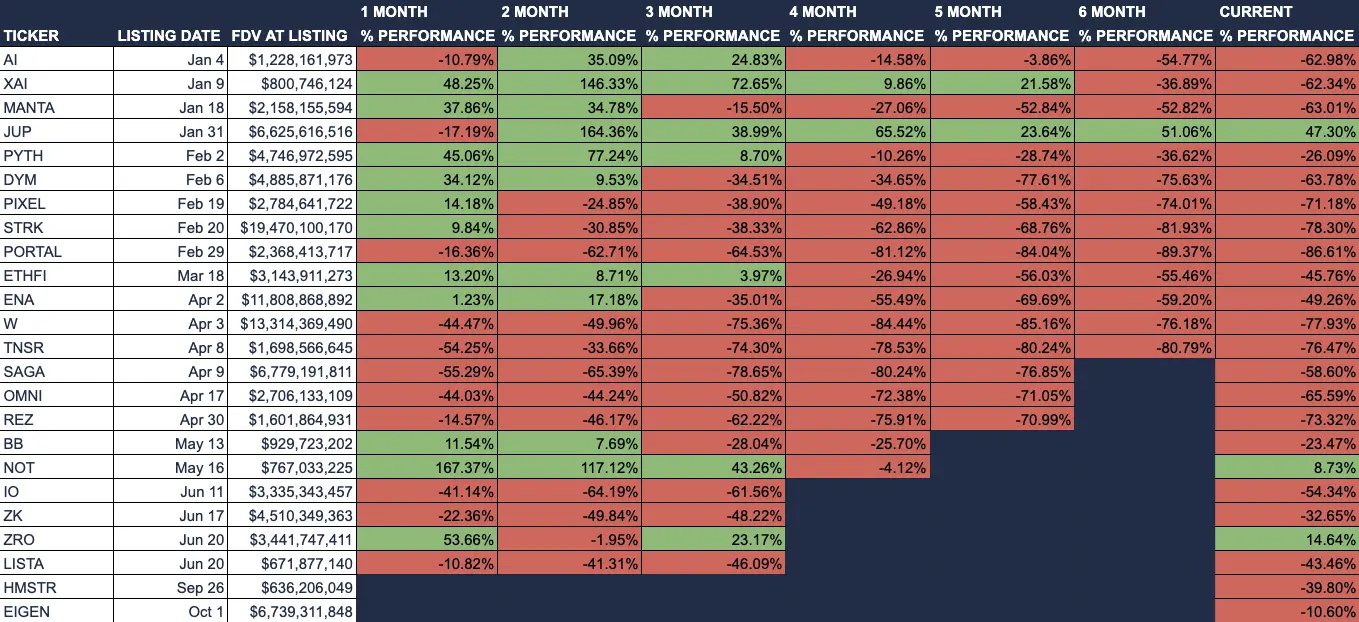

以下列出了一些創投支持的代幣及其自TGE 以來的表現。大多數代幣在三個月後難以維持高估值,使得創投難以在歸屬期開始時以最高FDV 實現投資。這樣的價格走勢對市場參與者不利,因為在歸屬期結束時,以高價買入的投資者和創投一起成為拋售者。

2024 年Binance 上代幣發行後的表現

來源:Artemis

在籌資過程中頻繁提高估值的做法,使得市場的收益和樂觀主要集中在私人領域。這一情況導致普通投資者在代幣生成事件(TGE)後,主要面臨價格下跌的風險。如果沒有足夠的激勵機制來支持該項目,公共市場參與者可能會陷入兩敗俱傷的境地。隨著市場趨向公允價值,創投和一般投資者在長期內都將面臨挑戰。

代幣表現範例

來源:0x Louis

我們認為,留出二級市場上升空間有助於建立更強的支持基礎,從而延長專案的壽命。現有的一種方法是透過現貨和/ 或預市場交易來幫助普通投資者在TGE 前進行價格發現。在預市場交易中,現貨市場上的代幣被視為一種承諾票據(即IOU 代幣),在TGE 時可兌換為實際資產。另一方面,永續合約預市場是一個合成市場,旨在追蹤資產價格走勢,通常透過基金會發行的看漲期權進行對沖。

預市場交易可在如Aevo、Whales Market 和主要中心化交易所(CEX)等易於訪問的衍生性商品平台上進行。然而,這些產品存在流動性和delta 風險。當流動市場買家在TGE 前購買代幣時,交易平台作為交易對手方,若代幣在TGE 後表現優異,可能會遭受重大損失。此外,參與者還需考慮對手方風險,例如缺乏對基礎資產的法律索賠,或交易所無法承擔來自盈利預市場參與者的損失。

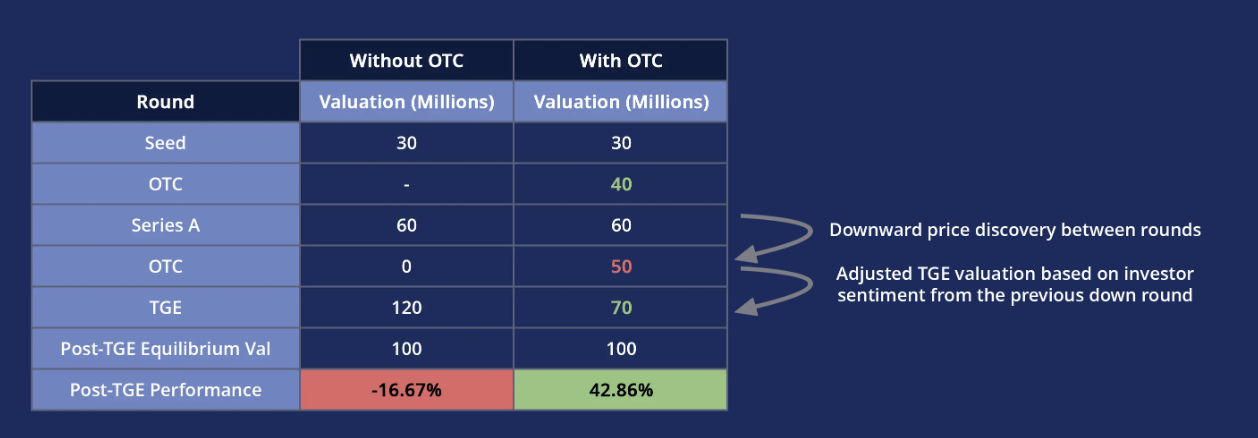

代幣在融資輪次間通過OTC 的假設表現

另一種促進二級市場價格上漲的方法是讓私募市場在代幣生成事件(TGE)前經歷價格下跌的過程。這可以減少各輪融資之間的估值差距。上面的圖表展示了兩個假設項目的簡化比較,說明OTC 交易對TGE 後表現的潛在益處。如果在A 輪和TGE 之間發生下調融資,現有投資者以低於成本價出售其持有的份額,這可能會提醒團隊,他們的TGE 價格應低於原計劃。這樣的調整有助於專案估值更貼近市場預期。

如果專案最終成功並達到預期的TGE 後價格水平,擁有更多來自流動市場的獲利代幣持有者可以為專案提供更持久的支援。

深入解析加密OTC 交易台

雖然在私募市場中允許更多的價格下跌看似理想,但由於法律障礙和交易類型的複雜性,這個過程並不簡單。 OTC 交易主要分為兩種:純自主買進和資金利率套利。

自主買入通常吸引那些對估值敏感的投資者,這些投資者希望獲得基礎資產的直接市場曝險。這涉及到從之前的投資者手中接管SAFT/SAFE 合同,或直接從專案團隊購買代幣。在向早期投資者購買SAFT/SAFE 合約時,交易通常以面值計價,或在TGE 前附帶25-30% 的溢價。

資金利率套利買家與估值的關係較弱。他們的利潤取決於現貨折扣與避險成本之間的差額,這又受到代幣歸屬期間永續合約資金利率的影響。根據STIX 的報告,這類買家通常能以比現貨價格低60-65% 的價格購買,從而執行一種中性風險策略。然而,這種機會有三個前提條件:首先,必須有基礎資產的永續合約;其次,市場需要有足夠的流動性來執行交易;最後,對沖成本(即抵押品的機會成本)不能超過從現貨折扣中獲得的收益。為了避免在進行短期永續對沖時被清算,這些買家需要準備大量抵押品,因為任何逼空導致的清算都可能使交易變得無利可圖。

由於OTC 買家的類型各異,代幣基金會宣布的大型OTC 交易應謹慎對待。這些交易可能更反映出套利機會,而非當前價格下的真實長期需求。

OTC 市場的挑戰

OTC 交易面臨的一個複雜問題是合約中存在的反轉讓條款。這些條款限制投資者在未經創始人同意的情況下,將其股份轉讓給第三方(即新的OTC 買家)。根據STIX 報告,這類條款在30% -45% 的SAFT 中存在。

如果基金會阻止OTC 交易,買家將不得不承擔額外的對手方風險。在缺乏「正式化交易」所提供的法律保障的情況下,買家在面對賣方不當行為時可採取的措施非常有限。對於規模較小的基金,這項風險尤其突出,因為它們可能不像大型知名創投基金那樣面臨聲譽風險。

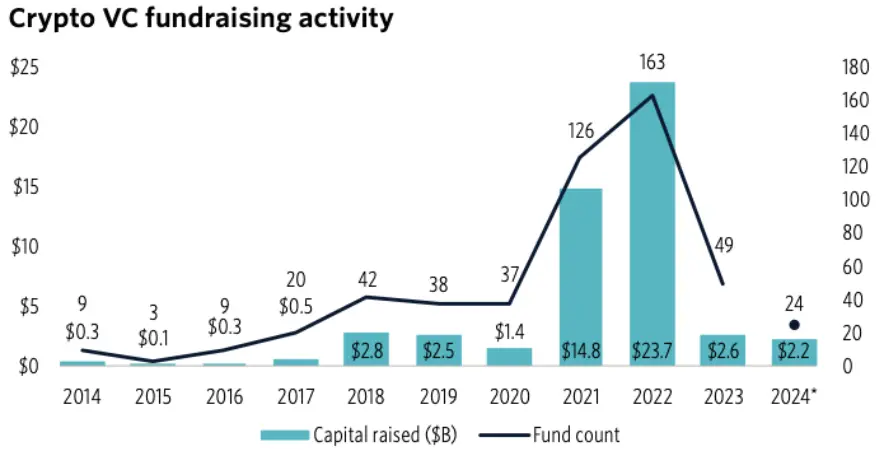

加密創投籌資活動

來源:Pitchbook

2021 年和2022 年,在疫情刺激政策和先前募資的高回報承諾的推動下,募資水準達到了歷史新高。在這段時間,由於創投基金充裕且急於投資,交易進展迅速。然而, 2022/2023 年的熊市帶來了顯著變化。下輪融資變得更加常見,投資者的風險偏好降低,TGE 的延遲成為常態。市場動態的變化以及Terra、FTX 和3AC 等高調崩潰事件導致基金表現停滯,資本流入加密風投的減少。

PitchBook 的報告顯示,投資者對創投的興趣下降,新基金籌集資金的時間延長,從2021 年的6 個月增加到2024 年的21 個月。此外, 2021 年和2022 年採用4 + 2 結構的創投基金將進入撤資階段,二級市場將出現結構性賣家。

由於加密創投基金表現不佳,它們開始探索其他策略,例如投資流動性代幣或進行OTC 交易。儘管OTC 交易通常有鎖定期和歸屬條款,但其投資期限通常比傳統創投更短,更適合關注投資期限的投資者。如果OTC 交易在行業中變得更普遍,STIX 等平台可能會因其提供的全面服務而受益,解決市場的碎片化問題。

創投的未來方向

當前加密風投資金減少的趨勢對該行業提出了挑戰。一個可能的出路是採取主動投資策略。與其尋找下一個「從無到有」的機會,基金可以專注於收購流動性代幣,並利用其專業知識和網絡將項目從「 1 到10 」進行擴展。

如果你對這種主動投資策略感興趣,STIX 正在積極尋求更多的創投基金加入。如果你有意向,請訪問 STIX.co 或透過X 聯絡 taran_ss 以獲取更多資訊。