原文作者:Zach Pandl、Michael Zhao

原文編譯:Luffy,Foresight News

從歷史上看,加密貨幣市場遵循明顯的四年周期,價格經歷了連續的上升和下降階段。 Grayscale Research 認為,投資人可以監控各種基於區塊鏈的指標和其他指標,以追蹤加密貨幣週期並為自身風險管理決策提供參考。

加密貨幣是一種日趨成熟的資產類別:新的現貨比特幣和以太坊ETF 擴大了市場進入管道,而即將上任的川普政府可能會為加密行業帶來更大的監管透明度。鑑於這些原因,加密貨幣市場估值可能突破歷史新高。

Grayscale Research 認為目前市場正處於新一輪加密週期的中期階段。只要基本面(如應用採用和宏觀市場條件)可靠,多頭市場就有可能延續到2025 年甚至更久。

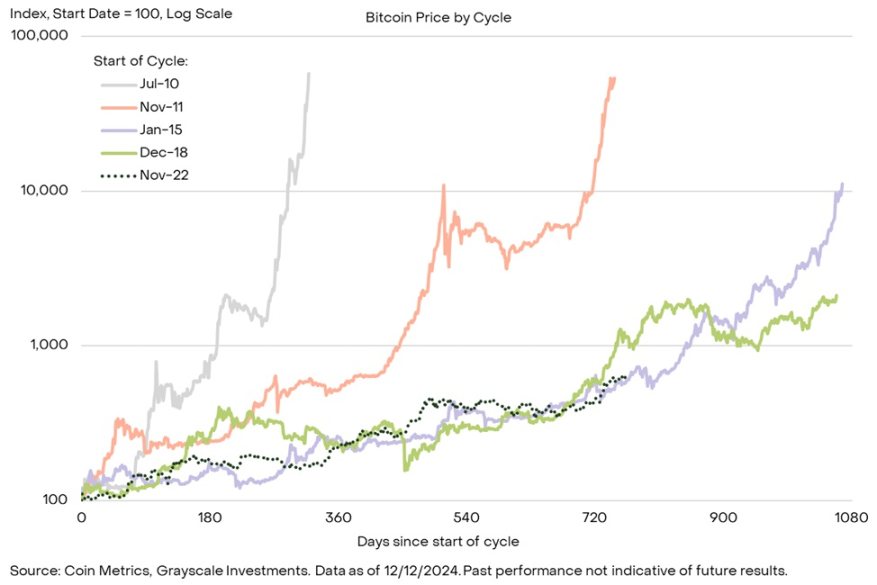

與許多實體商品一樣,比特幣的價格並不嚴格遵循「隨機漫步」模型。相反,比特幣價格走勢顯示出統計動量的特徵:漲勢往往緊跟著漲勢,跌勢往往也緊跟著跌勢。比特幣雖然在短期內會上漲或下跌,但長期來看,其價格呈現顯著的上升週期性趨勢(圖1)。

圖1 :比特幣的價格反覆波動,但整體呈現上漲趨勢

過去的每個價格週期都有其獨特的驅動因素,未來的價格趨勢也不會完全遵循以往的經驗。此外,隨著比特幣逐漸成熟和被更廣泛的傳統投資者所採用,以及四年減半事件對供應的影響下降,比特幣價格的周期性變化的規律可能會重塑或完全消失。儘管如此,研究過去的周期仍能為投資人提供一些有關比特幣典型統計行為的指導,可以為其風險管理決策提供參考。

比特幣歷史週期觀測

圖2 顯示了比特幣在先前每個週期上漲階段的價格表現。價格在週期低點(週期上漲階段的開始)處以100 為指數,並一直追蹤到高峰(上漲階段的結束)。圖3 以表格形式展示了與圖2 相同的資訊。

比特幣歷史上的第一個價格週期相對較短且波動較大:第一個週期持續了不到一年,第二個週期持續了大約兩年。在這兩個週期中,比特幣價格都相對低點上漲了500 倍以上。隨後的兩個週期分別持續了不到三年。在2015 年1 月至2017 年12 月的周期中,比特幣的價格上漲了100 多倍,而在2018 年12 月至2021 年11 月的周期中,比特幣的價格上漲了約20 倍。

圖2 :在過去的兩個市場週期中,比特幣走勢相近

在2021 年11 月達到高峰後,比特幣的價格在2022 年11 月跌至約16, 000 美元的週期性低點。目前的價格上漲階段從那時開始,持續了兩年多。如圖2 所示,最新價格上漲與過去兩個比特幣週期相對接近,這兩個週期在價格達到高峰之前都持續了大約三年。從上漲幅度的角度來看,比特幣本週期目前的漲幅約為6 倍,雖然回報相當可觀,但明顯低於過去四個週期中實現的回報。總而言之,雖然我們不能確定未來的價格回報是否會與過去的周期相似,但比特幣的歷史告訴我們,最新的牛市在持續時間和幅度方面都還可以延續。

圖3 :比特幣價格歷史上的四個不同周期

鏈上指標

除了觀察過去週期的價格表現外,投資人還可以應用各種基於區塊鏈的指標來衡量比特幣牛市的成熟度。例如,常見指標有:比特幣買家的獲利狀況、比特幣的新資金流入狀況、與比特幣礦工收入相關的價格水準。

一個特別流行的指標是計算比特幣的市值(MV)(比特幣流通量* 當前市場價格)與其實現價值(RV)(每枚比特幣最近一次在鏈上轉賬時價格的總和)的比率。這個指標被稱為MVRV 比率,可以被認為是比特幣的市值超過市場總成本基礎的程度。在過去四個週期中,MVRV 比率都至少達到了(圖4)。目前MVRV 比率為2.6 ,這表示最新週期可能還會持續更長時間。然而,MVRV 比率在過去週期中的峰值一直在下降,因此本輪週期這個指標可能永遠不會達到4 的水平。

圖4 :歷史上,比特幣MVRV 比率的走勢

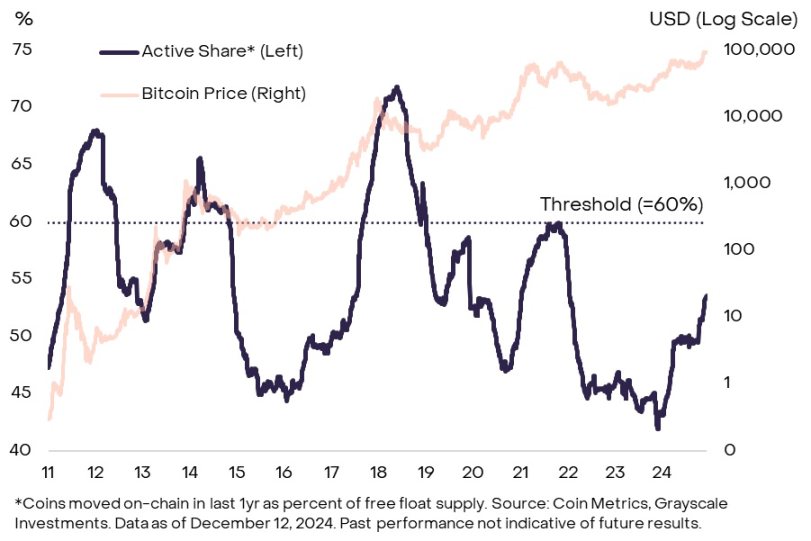

一些鏈上指標衡量了新資金進入比特幣生態系統的程度。經驗豐富的加密貨幣投資者通常將此框架稱為HODL Waves。這樣的衡量指標有多種可供選擇,但Grayscale Research 更傾向於使用去年鏈上移動的代幣數量相對於比特幣的總自由浮動供應量的比率( 圖表5)。在過去的四個週期中,這項指標都達到了至少60% 。這意味著上漲階段中,在一年的時間裡,至少60% 的自由浮動供應量是在鏈上交易的。目前這個數字約為54% ,這表明在價格達到高峰之前,我們可能會看到更多的比特幣在鏈上易手。

圖5 :過去一年活躍的比特幣與流通量的比率不到60%

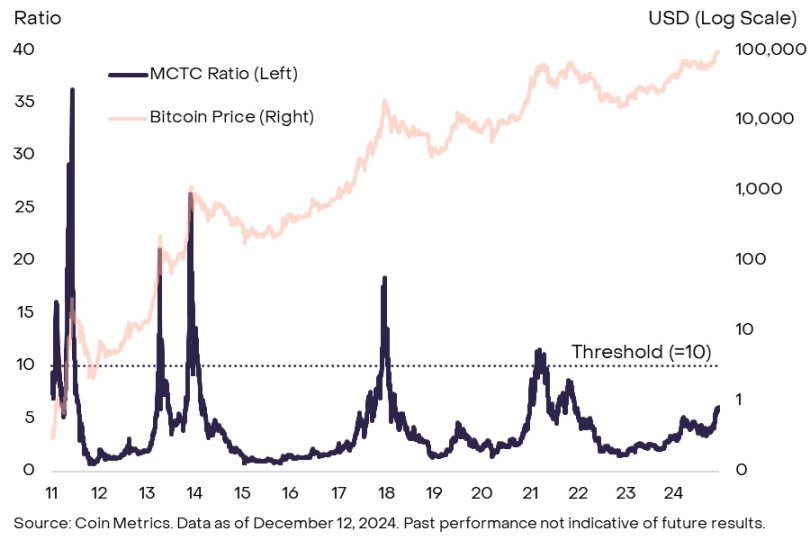

一些週期性指標則著重於比特幣礦工,也就是保護比特幣網路的專業服務提供者。例如,一個常見的衡量標準是計算礦工持股(MC)(礦工持有的所有比特幣的美元價值)與所謂的「thermocap」(TC)(透過區塊獎勵和交易費向礦工發放的比特幣的累計價值)的比率。通常而言,當礦工資產的價值達到某個門檻時,他們可能會開始獲利。從歷史上看,當MCTC 比率超過10 時,價格隨後會在該週期內達到高峰(圖表6)。目前,MCTC 比率約為6 ,顯示我們仍處於當前週期的中間階段。然而,與MVRV 比率類似,該指標在最近週期中高峰正在不斷下降,所以價格高峰可能在MCTC 比率達到10 之前到來。

圖6 :比特幣礦工指標MCTC 的週期高峰也在不斷下降

還有許多其他鏈上指標,這些指標與其他資料來源的指標可能會有細微差異。此外,這些工具只能大致了解目前比特幣價格上漲階段與過去相比的情況,並不能保證這些指標與未來價格報酬之間的關係會與過去相似。話雖如此,綜合來看,比特幣週期的常見指標仍低於過去價格達到高峰時的水平。這表明,如果基本面可靠,目前的牛市可能會持續下去。

比特幣以外的市場指標

加密貨幣市場不僅只是比特幣,來自產業其他領域的訊號也可能為市場週期狀態提供指導。我們認為,由於比特幣和其他加密資產的相對錶現,這些指標在未來一年可能特別重要。在過去兩個市場週期中,比特幣的主導地位(比特幣在加密貨幣總市值中的份額)在牛市開始兩年左右達到頂峰(圖7)。比特幣的主導地位最近開始下降,正處於本輪市場週期開始兩年左右的時間點。如果這種情況持續下去,投資者應該考慮關注更廣泛的衡量指標,以確定加密貨幣估值是否正在接近週期性高點。

圖7 :在過去兩個週期中,比特幣的主導地位在的第三年呈現下降趨勢

例如,投資人可以監控資金費率,也就是持有永續期貨合約多頭部位的成本。當投機交易者對槓桿的需求較高時,資金費率往往會上升。因此,整個市場的資金費率水準可以顯示投機交易者的整體持倉量。圖表8 展示了比特幣之後10 個最大加密資產(即最大的「山寨幣」)的加權平均資金費率。目前,資金費率明顯為正,這表明槓桿投資者對多頭頭寸的需求,儘管在過去一周的下跌中資金費率急劇下降。此外,即使目前處於局部高點,資金費率仍低於今年早些時候的水平以及上一個週期的高點。因此,我們認為當前資金費率水準顯示市場的投機性尚未達到巔峰。

圖8 :資金費率顯示山寨幣的投機程度處於中等水平

相比之下,山寨幣的永續期貨未平倉合約(OI) 已達到相對較高的水平。在12 月9 日發生重大清算事件之前,三大永續期貨交易所的山寨幣未平倉合約已達近540 億美元(圖表9)。這顯示整個大盤投機交易者持倉量相對較高。在大規模清算後,山寨幣未平倉合約下跌了約100 億美元,但仍處於高位。投機交易者多頭部位較高可能與市場週期的後期階段一致,因此繼續監測此指標可能很重要。

圖9 :近期清算前山寨幣持股較高

牛市還會繼續

自2009 年比特幣誕生以來,加密貨幣市場已經取得了長足的進步,當前加密牛市的許多特徵與過去不同。最重要的是,美國市場對現貨比特幣和以太坊ETF 的批准帶來了367 億美元的淨資本流入,並幫助將加密資產納入更廣泛的傳統投資組合。此外,我們認為,最近的美國大選可能會為市場帶來更多的監管清晰度,並有助於確保加密資產在全球最大經濟體中的永久地位。與過去相比,這是一個重大變化,此前觀察家一再質疑加密資產類別的長期前景。基於這些原因,比特幣和其他加密資產的估值可能不會遵循早期的歷史法則。

同時,比特幣和許多其他加密資產可以被視為數位商品,與其他商品一樣,可能會表現出一定程度的價格動能。因此,對鏈上指標以及山寨幣數據的評估可能對投資者做出風險管理決策有幫助。 Grayscale Research 認為,目前的指標組整體來看,加密市場正處於多頭市場的中期階:MVRV 比率等指標遠高於週期低點,但尚未達到標誌著先前市場頂部的水平。只要基本面(如應用採用和宏觀市場條件)可靠,我們認為加密牛市會持續到2025 年及以後。