原文作者:深潮TechFlow

「凡是有的,還要賜給他;凡是沒有的,連他有的也將從他那裡被拿走。”

---馬太福音

在鏈上,強者癒強的馬太效應從未停止。

例如,Pump.fun 開始悄悄地幹Raydium 的活了:今天其偷偷上線了一個自建的AMM 池,試圖將原本屬於Raydium 的流動性收入分走。

目前來看,這個自建的AMM ( http://amm.pump.fun )頁面非常簡單,你可以像其他DeFi 產品一樣對任意代幣進行Swap。

不過,這個產品背後的心思或許不簡單。

大家都知道,Pump.fun 以其獨特的 內外盤機制 和 memecoin 文化 吸引了大量Degen。

使用者的交易首先在Pump.fun 的內盤進行撮合,依靠平台的流動性完成交易;當內盤打滿後,交易會被路由到外盤,而外盤實際上依賴的是Raydium 的流動性池。

在這種模式下,Pump.fun 一直是Raydium 的“流量提供者”,但也因此受制於Raydium 的規則。每當交易流向外盤,Pump.fun 都需要支付部分交易費用,而這部分利潤最終流向了Raydium 的流動性提供者(LP)。

Raydium 本身就是Solana 生態中最重要的AMM 平台之一,也是DeFi 使用者獲取流動性的重要基礎設施。它也為Solana 上的眾多項目提供流動性池服務,其TVL(總鎖倉量)長期位居Solana 前列。

作為Solana 的“流動性中心”,Raydium 在生態中佔據著舉足輕重的地位。然而,Pump.fun 的新動作,正在挑戰這種格局:

Pump.fun 不再滿足於做Raydium 的“流量提供者”,而是試圖成為流動性的“控制者”。

自建AMM 池背後的生意經

透過自建AMM,Pump.fun 可以將外盤的流動性從Raydium 轉移到自己的平台,從而完全掌控交易費用的分配。

如果Pump.fun 的策略成功,Raydium 不僅會失去一部分流動性來源,其收入模式和生態地位也將受到衝擊。

那麼,這筆帳究竟是怎麼算的呢?

1、Raydium 的收入模式:Pump.fun 的“隱形成本”

在現有模式下,Pump.fun 的外盤交易依賴Raydium 的流動性池,而每筆交易都會產生一定的手續費,這些費用最終流向Raydium 的生態。

Raydium 的標準收費:每筆交易收取 0.25% 的手續費,其中:

0.22% 分配給Raydium 的流動性提供者(LP)。

0.03% 用於$RAY 的回購和生態支持。

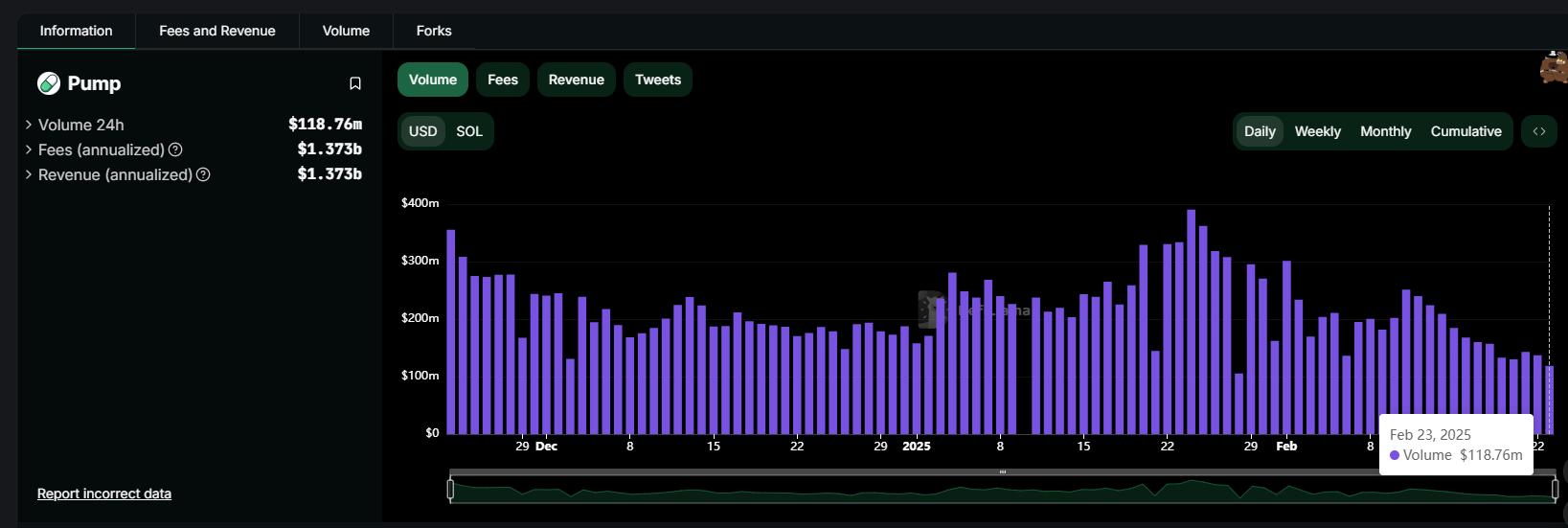

Pump.fun 的交易量:假設Pump.fun 每日的交易額為 1 億美元,其中 5% 的交易量(約500 萬美元) 被路由到Raydium 的外盤。

Pump.fun 的隱藏本:以 0.25% 的手續費計算,Pump.fun 每天需要向Raydium 支付 1.25 萬美元,每年約為 456.25 萬美元。

對於一個快速成長的平台來說,這筆費用雖然比起之前降低了,但依然是對外部平台的依賴。

2、自建 AMM 的潛在收益

透過自建AMM,Pump.fun 可以將外盤的流動性從Raydium 轉移到自己的平台,從而完全掌控交易費用的分配。那麼,這一步棋能帶來多少潛在收益呢?

新的收入模式:假設Pump.fun 自建AMM 的收費標準與Raydium 相同(0.25% ),但所有費用都歸平台所有:

每日外盤交易額仍為 500 萬美元。

以 0.25% 的手續費計算,Pump.fun 每日可直接獲得 1.25 萬美元 的收入。

每年累計收入約 456.25 萬美元。

去掉 LP 成本後的淨收益:如果Pump.fun 的AMM 不依賴外部LP,而是由平臺本身提供流動性,那麼這筆收入將完全歸平台所有,無需分配給其他流動性提供者。

3.除了錢,Pump.fun 還看中了什麼?

自建AMM 不僅能帶來直接的收入提升,還能顯著增強Pump.fun 對生態的掌控力,為未來的發展奠定基礎。

在現有模式下,Pump.fun 的外盤交易依賴Raydium 的流動性池,這意味著Raydium 掌控著使用者的交易體驗和流動性穩定性。

自建AMM 後,Pump.fun 將完全掌控流動性池的規則和費用分配,進而增強對使用者的控制力。

掌控流動性後,Pump.fun 可以進一步推出更多DeFi 產品(如永續合約、借貸協議等),從而建立一個閉環生態。

例如,Pump.fun 可以透過其AMM 池直接支援memecoin 的發行和交易,為其社群提供更多玩法。

相關代幣價格變化

Pump.fun 宣布推出自建AMM 後,Raydium 的代幣$RAY 應聲下跌,目前日跌幅已有 20% 。

這一現像或許反映了市場對其未來收入和地位的擔憂。

Pump.fun 的策略可能對Raydium 形成長期威脅,尤其是在流動性遷移和手續費收入方面。

但在另一邊,Pump.fun 自建AMM 池後,為該流動性池做測試的一個MEME 代幣 Crack 價格迅速上漲,市值最高一度達到400 萬美元。

CA:

CitRGsrgU7NjaXsxdMFc7sfsxtSnPdtkhHJqbPvhpump

在少數的市場熱點中,AMM 池的測試代幣或許還會在飛一陣子。

挑戰之心昭然若揭

自建AMM 後,如果運作的順利,Pump.fun 將完全掌控外盤流動性,從而顯著提升收入。

透過整合內外盤流動性,Pump.fun 能夠建構一個完全自洽的鏈上Meme DeFi 生態閉環。

從搶奪注意力流量,到搶奪資金的去處,Pump.fun 顯然正在從「依賴外部流動性」轉型為「自有流動性」。

一個創新平台在擁有更多用戶基礎後,當然有機會透過策略調整,撼動傳統DeFi 的地位和鏈上生態格局。

然而,未來Pump.fun 能否真正撼動Raydium 的地位,將取決於其流動性策略和用戶成長的平衡能力;更關鍵的,還是牛市還在不在。

時也,運也。

不光是韭菜們在PVP,專案們捉對廝殺互相競爭的好戲也在上演。