オリジナル - 毎日

著者 - ルーピー・ルー

1月10日のビットコインスポットETFの最後の「審判」の日が近づくにつれ、仮想通貨市場のセンチメントは過熱し続けている。昨夜から今朝にかけて、ビットコインスポットETFに大きな動きがいくつかありました。 BTCもまた急激な上昇を経験しました。

現在、ETF の最終結果が出るまで 24 時間以内です。 ETFが可決されると、上下に関わらず大きな変動が生じるというのが市場のコンセンサスだ。ビットコインスポットETFはあと一歩です。

大きな変動に直面して、個人投資家はどのように行動すべきでしょうか?潜在的に大きな動きが起こる前に利益を得るにはどうすればよいでしょうか? Odaily は、潜在的な作戦を次のように整理しています。

派手なオープンレバー

コントラクト取引とレバレッジ取引は操作が最も簡単で、最も基本的であり、最も高い収益率 (または損失率) を持つオプションです。今後の相場変動に対して、ロングであろうとショートであろうと、方向性が正しければ、高いリターンが得られる可能性があります。

現在、主流の CEX はすべて、通貨ベースの契約、U ベースの契約、スポット レバレッジ、レバレッジ トークン、その他のレバレッジ方法を提供しています。さらに、DeFi レンディングを通じてステーブルコインを貸し出し、オンチェーン レバレッジ操作を実行することもできます。

オデイリーは、仮想通貨市場においてレバレッジを高めることは非常にリスクの高い取引方法であることを投資家に思い出させています。

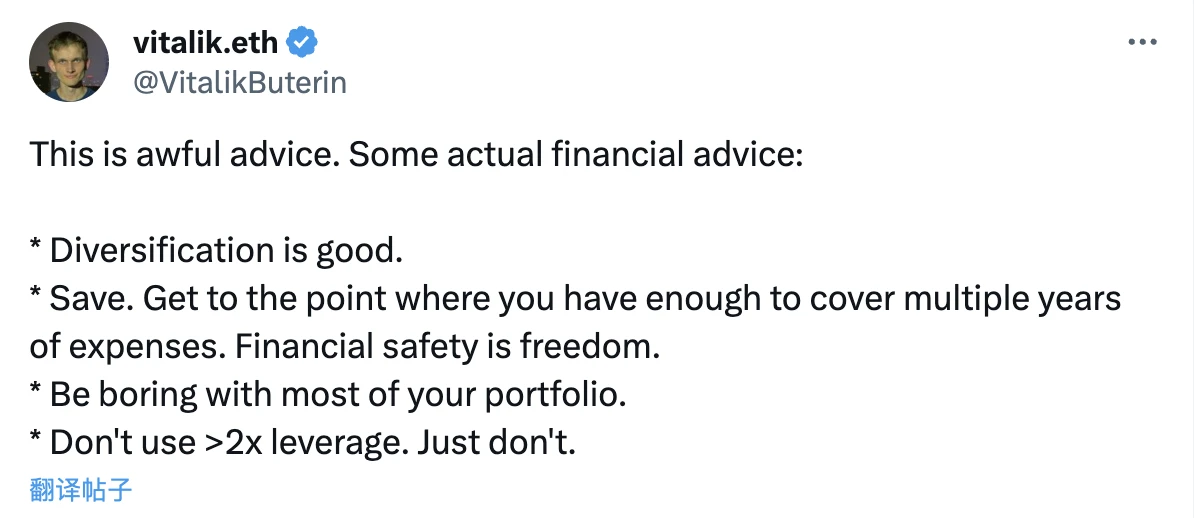

1 月 7 日、V God は X プラットフォームに記事を投稿し、彼自身の投資アドバイスを提供しました。レバレッジの2倍を超えて使用しないでください。しないでください。

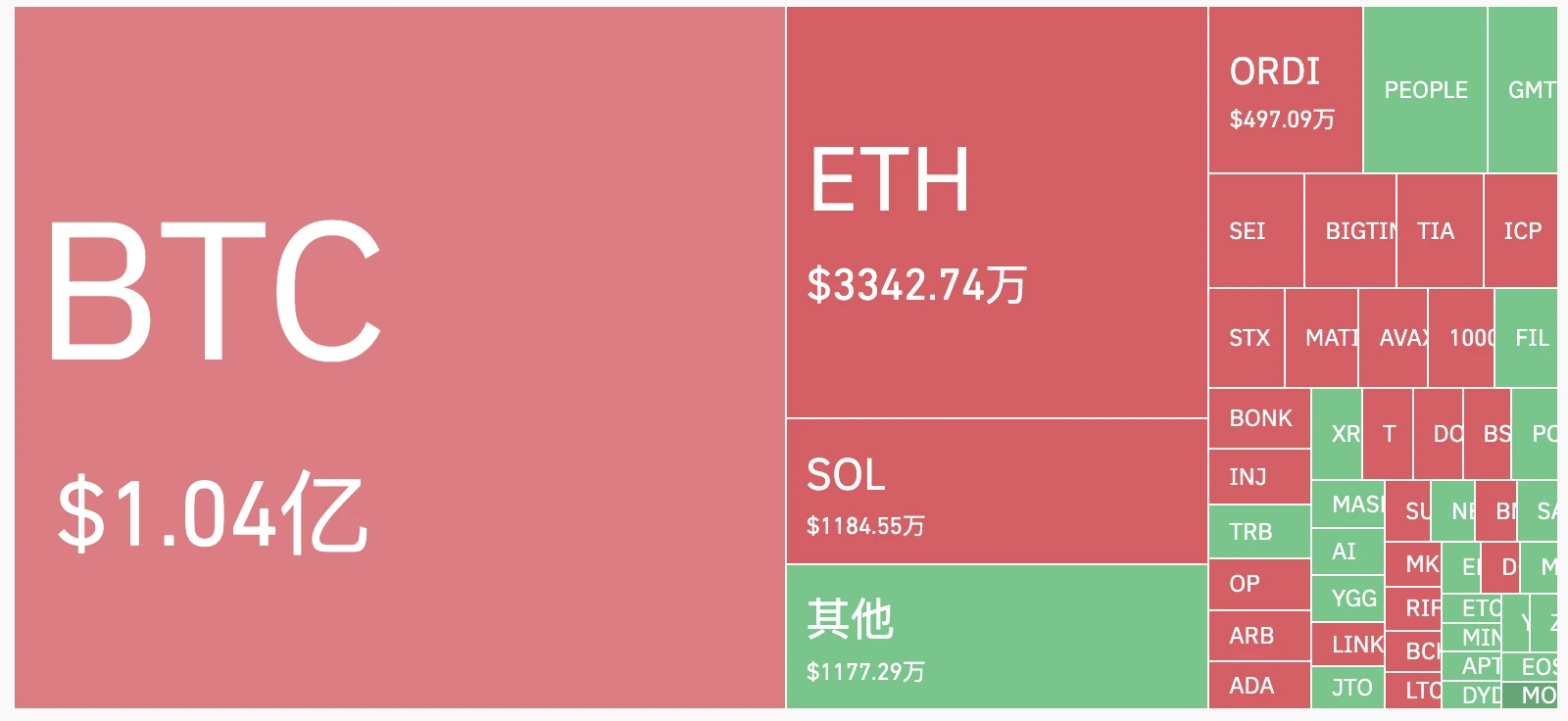

昨日の激しい市場変動のさなか、コイングラスのデータによると、仮想通貨市場の24時間清算額は2億800万ドルに達した。 BTCの清算額は1億ドルを超えました。過去 24 時間で合計 60,036 人が清算され、単一の清算命令の最大額は 943 万 8900 米ドル相当でした。

ボラティリティをロングにする

ETFの結果発表後、市場がBTCの具体的な方向性を判断するのは現時点では難しいが、発表後に市場は激しく変動すると市場は異口同音に予想している。

したがって、BTC のボラティリティをロングにすることが良い選択肢になります。

FTX 時代、FTX はボラティリティ トークンのシンプルなオプションを市場に提供する先駆者でした。現在、FTX は崩壊しており、市場には明確な利点を持つ同様の製品を備えた競合他社は存在しません。

しかし、それでも DeFi 市場からいくつかの興味深いオプションを見つけました。

Crypto Volatility Index(CVI)

CVI (Crypto Volatility Index) は暗号ボラティリティインデックスであり、インデックスの名前であり、DeFi プロジェクトの名前でもあります。 CVI インデックスは仮想通貨市場全体のボラティリティを追跡するように設計されており、市場のボラティリティが大きいほどインデックス値も高くなります。理解するには、近似ではあるが不適切な比喩を使用できます。インデックスは暗号市場全体の IV です。

簡単に言うと、このプロジェクトは、毎日調整される組み込みの資金調達手数料とともに、価格が CVI インデックスにリンクされている CVI トークンをユーザーに提供します。

ユーザーが将来ボラティリティが上昇すると予測した場合、トークンを購入し、ボラティリティが上昇した後に売却することができます。ユーザーが将来的にボラティリティが低下すると予測した場合、トークンを鋳造し、調整のたびに資金調達率を請求することができます。

(本日のCVI指数の時間足推移)

Volmex

Volmex は、ユーザーにボラティリティ取引を提供するもう 1 つの DeFi プロトコルです。 Volmex はまた、独自の仮想通貨ボラティリティ指数である BVIV 指数と EVIV 指数を立ち上げました。暗号市場全体をカバーする CVI とは異なり、これら 2 つはより正確かつトークンに特化しており、それぞれ BTC のインプライド ボラティリティと ETH のインプライド ボラティリティを指します。

Volmex プラットフォームでは、ユーザーはインデックスを取引し、インデックスに流動性を提供し、ビットコインのボラティリティとイーサリアムのボラティリティの間でスワップ取引を実行できます。

(今日の Volmex ボラティリティの 1 時間ごとの傾向)

Volmex は、暗号通貨のボラティリティに簡単にアクセスできる方法をユーザーに提供することを目指しており、ユーザーはこの投資ツールに基づいてさまざまな複雑な取引戦略を開発することもできます。

オプション取引

現在、主流の CEX、Deribit、その他の集中プラットフォーム、および一部のDeFiプロトコルどちらも投資家に暗号通貨オプション市場を提供します。

1 月 12 日に期限が切れるコール/プット オプションの購入は、BTC をロング/ショートする最も簡単なオプション取引です。

ただし、CEX での契約とは異なり、オプションは受渡し日に達すると強制的に決済されることに注意してください。したがって、価格予測が間違っている場合、オプションは「ゼロにリセット」されます。 (例えば、BTC価格が40,000米ドルの場合、BTC行使価格が50,000ドルのコールオプションが購入されます。その時点でBTC価格が49,999米ドルしかない場合、この注文のプレミアムはすべて失われ、利益はなくなります)。

さらに、ユーザーはプット オプションを販売し、プレミアムを獲得して利益を上げることもできます。ただし、オプションの売り手はよりリスクの高い役割であり、理論的にはオプションの売り手は無制限のリスクを負うことになることに注意する必要があります。

オプション商品は比較的複雑であるため、オプション商品に慣れていない投資家は、取引する前に十分に理解することをお勧めします。デイリー紙はシリーズを出版しており、オプションの初心者ガイド。

もちろん、単純な「長短」の予測のみを行う場合、オプション ツールは過剰です。他のポジション(スポット、契約、オプションなど)をヘッジして組み合わせたり、いくつかの戦略を実行したりするときにオプションが活躍します。

オプションでボラティリティをロングにするにはどうすればよいでしょうか?

ストラドルを構築することは、ボラティリティをロングするための最も簡単な方法です。

たとえば、ビットコインが 40,000 ドルだった場合、40,000 ドルのコール オプションとプット オプションの両方を購入します。投資家にとっては、2 回のプレミアム費用だけで済み、価格が大幅に上昇/下落し、その上昇/下落がプレミアム費用を十分にカバーできるようになると、利益を得ることができます。ストラドルは、ボラティリティをロングする簡単な方法で、理論的には、損失が限定的 (プレミアムのリターンがゼロ) で、リターンが無制限 (価格変動の上限なし) の組み合わせ戦略です。

(ストラドルオプション損益図)

もちろん、同じ操作を逆に、つまりオプションの売り手として実行すると、ボラティリティをショートすることになり、市場変動の停滞によりプレミアム収入を得ることができます。

実践例

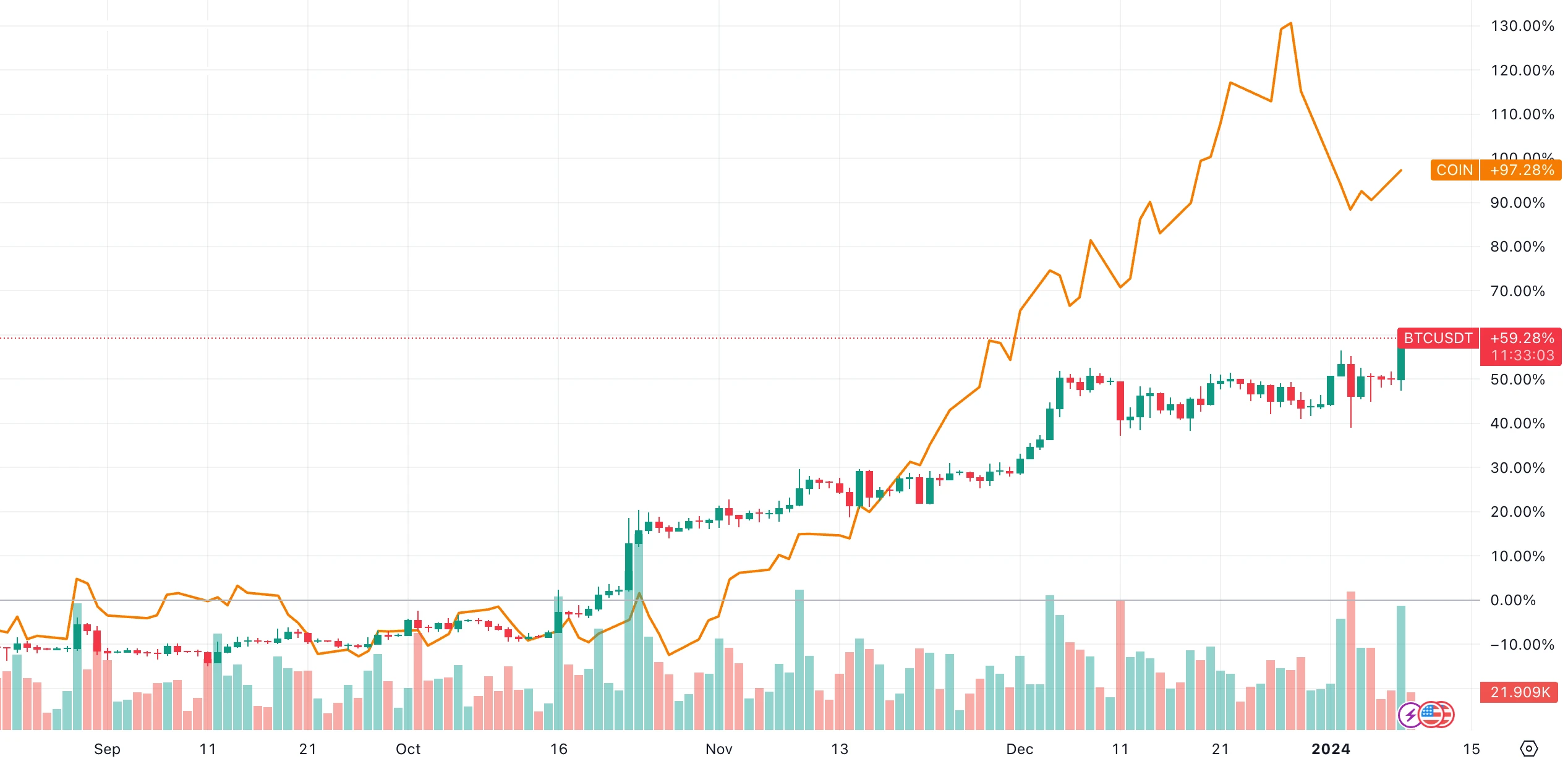

現在の市場を例にとると、基本的なストラドル オプション ポートフォリオを構築しても利益は得られるかもしれませんが、費用対効果が低いように思えます。

1月12日に行使されたBTC(現在価格46632)を例にとると、BTC-46500-CALLとBTC-47000-PUTを使用して組み合わせを構築するには、約3,000米ドルのプレミアムコストが必要で、BTCは49,932米ドルまで変動する必要があります。利益が出始めるまでに 43,362 ドルかかります。

一方向の強気/下降: スプレッド戦略

ユーザーが一方向の方向予測を持っている場合、強気/弱気市場スプレッド戦略を実装できます。

同じ行使日に低価格のコール オプションを購入し、高価格のコール オプションを売却するブル スプレッド戦略を例に挙げます。たとえば、BTC 価格が 40,000 ドルの場合、市場が将来的に強気になると予測される場合、45,000 ドルのコール オプションを購入し、50,000 ドルのコール オプションを売ることができます。

この戦略の利益空間は限られた範囲にあり、理論上無制限の利益を達成することはできません。つまり、BTC価格が45,000~50,000の間に留まる場合にのみ利益を得ることができます。 (ロイヤルティのコストと利益を計算する必要があるため、概算のみ)

実践例

「コールを買うだけ」と比較して、この戦略の利点は、売り手として機能することでポジションを保持するコストを削減できることです。いくつかの変更を加えることで、資本効率をさらに向上させることができます。

また、現在の市場と 1 月 12 日に行使された BTC を例に挙げます。

BTC-48000-CALL を買って BTC-52000-CALL を売る場合、約 900 ドルのコストを支払い、約 200 ドルのプレミアムを受け取る必要があり、この戦略の純コストは約 700 ドルです。

権利行使日の1月12日になると、BTC価格は約48,700ドル以上52,000ドル以下で利益が出ますが、価格が52,000ドルを超えると、当社がオプションの売り手となるため、オプションの売り手は損失を出し始めます。この上昇により、2 つのオプション注文の損益が 1:1 の比率で相殺され、無制限に利益を得ることができなくなります。

では、なぜこの戦略が今も採用されているのでしょうか?上で述べたように、通話オプションの約 900 ドルの代わりに、当社のコストはわずか約 700 ドルです単一の操作のみに比べて、この「2 つの操作」によって構成される組み合わせは、資本効率は 22% と驚異的に向上しました。

最大利益の限界を突破しながら資本効率を向上させることはできるか ?

答えは「はい」です。少し調整を加えます。構築したばかりのスプレッド戦略では、「1 注文買い、1 注文売り」の操作により、ポートフォリオのデルタ値は、デルタがプラスの方向に大きくずれている限り、ほぼ 0 (0 ではありません) になります。 。

同じ戦略を使用できますが、「3 つの注文を買い、2 つの注文を売る」または「2 つの注文を買い、1 つの注文を売る」ことで、最大利益の制限を突破し、一方向の強気のオプション戦略ポジションを実現できます。

上記の戦略は簡単で便利な戦略の一部に過ぎませんが、オプション取引のリスクは非常に大きいため、ユーザー自身がリスクを特定し、慎重に運用するよう注意を喚起します。

オプション取引は従来の市場ではかなり成熟しており、投資家はストックオプション取引を通じてオプションについて理解し、さらに学ぶことができます。

株取引

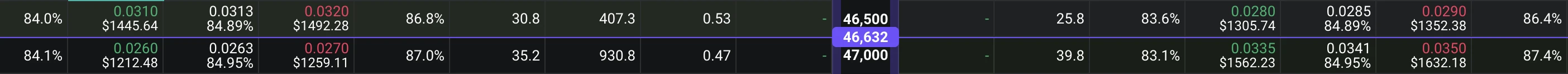

仮想通貨コンセプト株は、今後のボラティリティの高さの中で仮想通貨市場に賭けるもう一つの手段です。

COINに代表される仮想通貨コンセプト株の動向は常に仮想通貨市場と相関関係にあります。株式市場のより成熟した入手しやすい投資ツールは、暗号通貨市場での賭けの可能性をさらに広げてくれます。ロング、ショート、ボラティリティ重視のいずれであっても、運用のターゲットとして仮想通貨セクター株をいくつか見つけるのは良い選択です。

(COINとBTCの動向比較)

リーダーのCOINに加えて、一連の仮想通貨マイニング会社、「代替BTCレバレッジトークン」MicroStrategy、グレースケールGBTC株、その他の運営チャネルもあります。

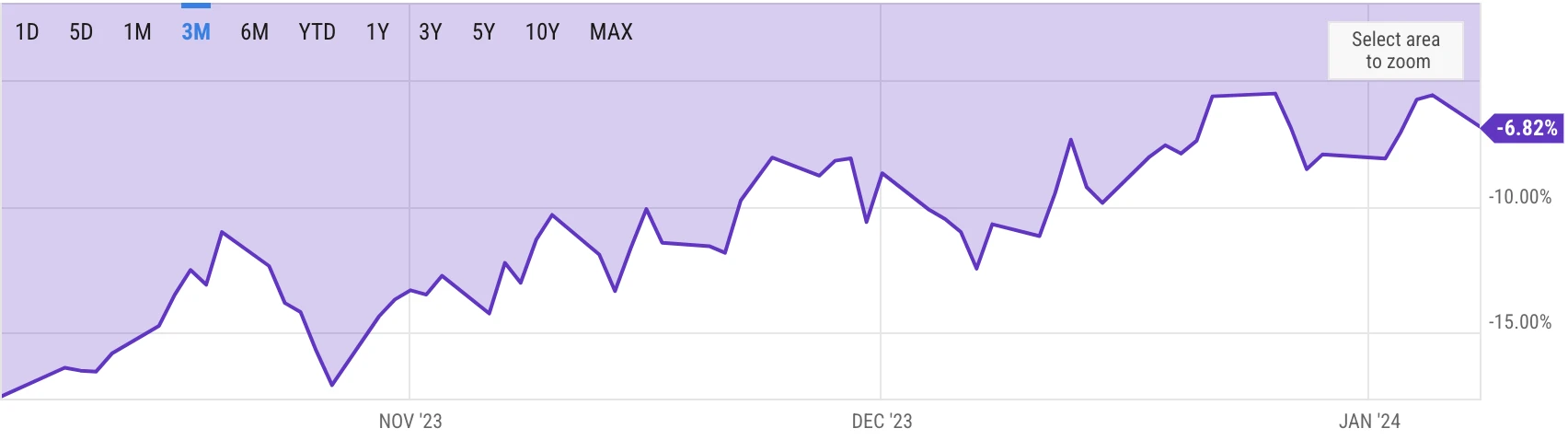

さらに、GBTC が承認された場合、GBTC と BTC の間の価格差も潜在的な裁定取引スペースとなります。 GBTC の現在マイナスプレミアムは 6.82% です。

(過去3ヶ月のGBTC保険料率の推移)

CEX製品

通貨投機に加えて、CEX は他にどのようなサービスを提供できますか?ロボット製品と財務管理製品はどちらも良い選択です。

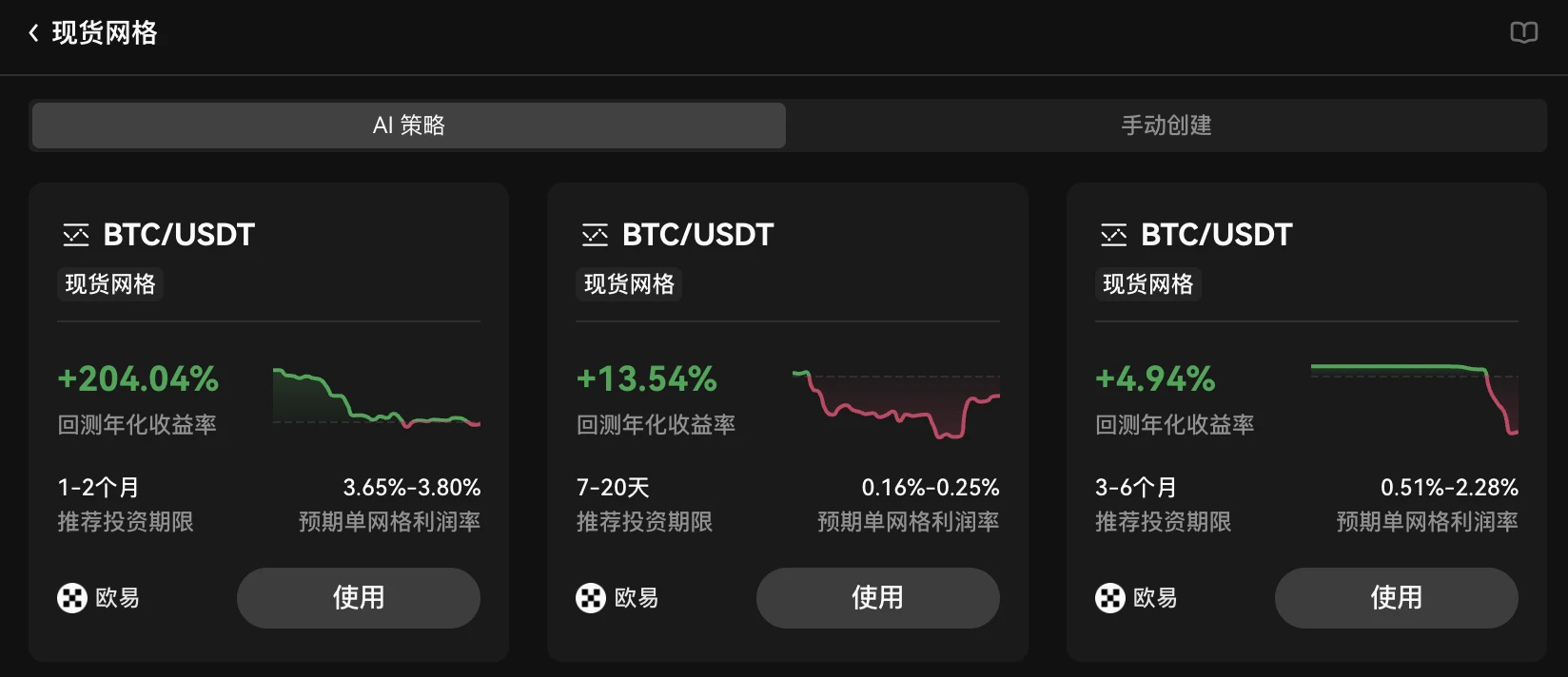

グリッドトレーディング戦略は、市場が変動を繰り返す中で非常に有益な戦略です。

グリッド戦略は、市場の変動から利益を得る手法です。原資産の価格が絶えず変動する市場では、グリッド戦略は、市場価格が事前に設定されたグリッドラインの価格に達するたびに、自動的に売買して利益を獲得します。

OKX を例に挙げると、デフォルトの並べ替え、上位ランキング、および正式に開始されたグリッド戦略を例に挙げます。これらはすべて、以前の不安定な市場で良好な収益を達成しています。

金融商品も良い選択です。

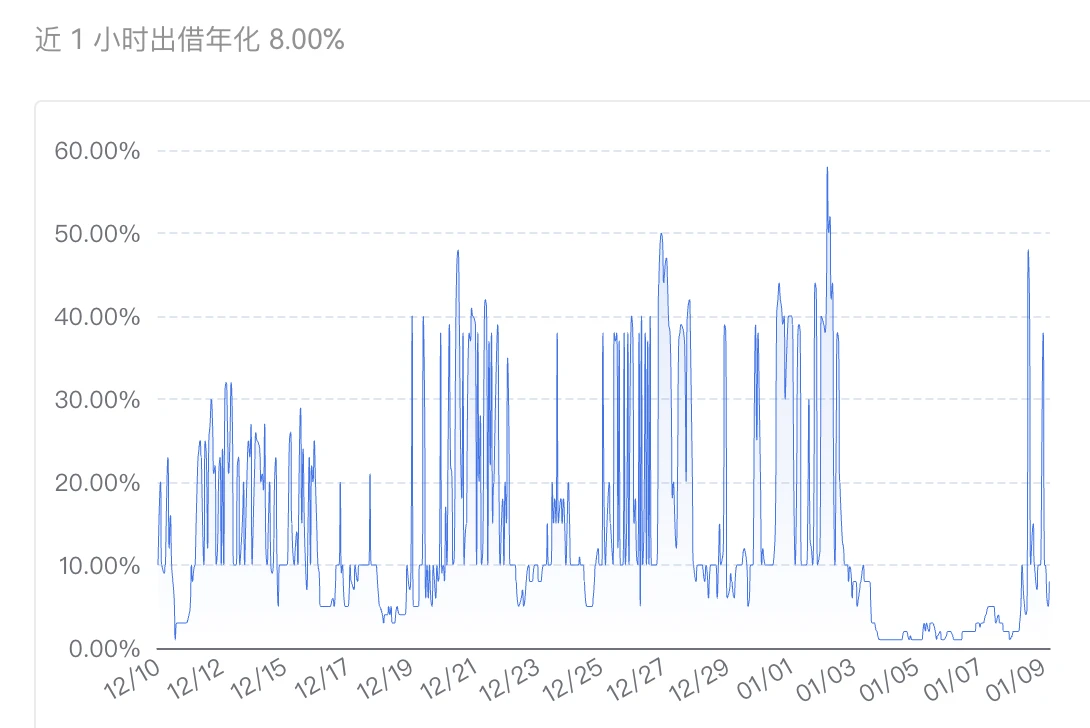

最近、市場センチメントはしばしば力強く前向きな状態にあります。このような状況下、投資家はレバレッジの拡大に熱心であり、さまざまな融資商品において融資需要が高まっています。その結果、ローン金利は依然として高止まりしている。

同様に、貸し手が「稼ぐ」のは高いリターンです。

OKXを例にとると、OKXステーブルコイン財務管理の現在の年率収益率は8%です。過去 30 日間で、この数字は 58% まで急増し、長期間 20% を超えた状態が続いています。強い市場センチメントの下では、各 CEX のステーブルコインによる資金調達は比較的リスクが低く、良い選択です。

(OKX USDT財務運用利回り推移)

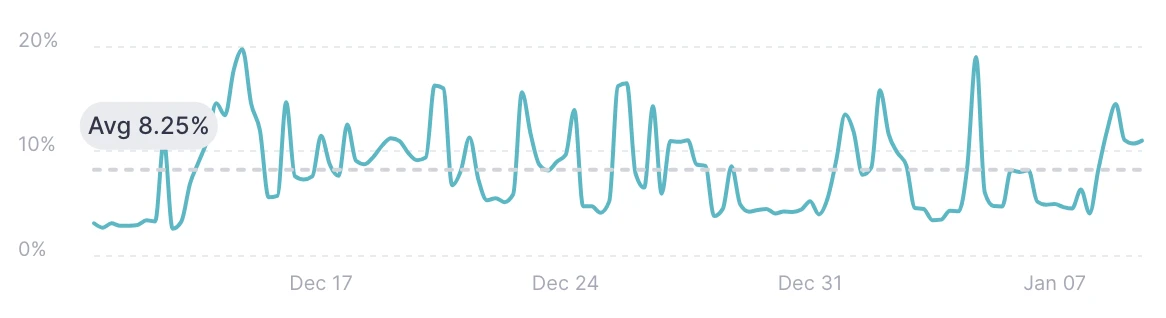

もちろん、オンチェーン市場における融資需要も非常に強いです。 Aaveを例に挙げると、過去1か月間におけるUSDC、Polygon市場、Optimism市場の平均APRは8%を超えています。

(Aave Optimism USDC の関心)

(Aave Polygon USDC の関心)

ETF が登場しますが、どうすればよいですか?

現時点では、ビットコインスポットETFの可決を左右する唯一の要素は、投票資格のあるSEC委員(ゲイリー・ゲンスラー氏を含む計5名)の態度と投票結果だけである。 ETF の最終的な結果は誰にもわかりませんし、その出来事を予測することはほぼ不可能です。

大多数の投資家にとって、リスクとポジションに注意を払うことが依然として最良の選択です。

ETFの「成否」については市場の予測には依然として温度差があるが、最終的にはどうなるのか。 24時間以内に結果が分かります。