原作者:デスプレッド

オリジナル編集: Deep Chao TechFlow

1 はじめに

待望されていたビットコインスポットETFの承認が2023年末から現実となり、機関投資家の資金流入につながっている。その結果、ビットコイン価格は2021年11月以来初めて4年ぶりの高値に戻った。この期間中、Binance や Upbit などの集中型取引所の取引高は1兆ドル以上、CEXモバイルアプリケーションの人気の高まりは、個人投資家の市場参加の増加を示しています。

また、デジタル資産の利子を獲得したり、分散型金融でエアドロップを受け取ったりするために、CEX から資産を引き出している投資家も増加しています。これにより、昨年下半期と比較して、DeFi分野におけるトータルバリューロック(TVL)が増加しました。倍増した。

これらの開発の中で、イーサリアムネットワークに基づくEigenLayerは、2024年の初めから現在までにTVLを約10倍に増加させ、DeFiプロトコルの総合TVLランキングで急速に3位に上昇しました。 TVL の大幅な成長は、DeFi 分野における TVL の台頭に大きな影響を与えました。

EigenLayer は、イーサリアム ネットワーク上で検証のためにステークされた ETH を利用する再ステーキング機能を提案することで、他のプロトコルとセキュリティを共有し、同時にプロトコル参加者にさらなる関心を提供します。イーサリアムネットワーク資本とセキュリティの効率を最大化する提案のおかげで、EigenLayer は約1億6000万ドル投資。

また、エアドロップの重要な要素となっている各種ポイントシステムの有効活用により、投資家の期待も高まります。ポイントシステムを極限まで高めたさまざまな派生プロトコルを通じて、EigenLayerのTVLは年初から直線的に上昇傾向にあります。

この記事では、EigenLayer のさまざまな派生プロトコルによって生み出される相乗効果に焦点を当てながら、EigenLayer の全体的な側面について説明します。

2.EigenLayerとは何ですか?

イーサリアム ネットワークが Proof-of-Work (PoW) コンセンサス メカニズムから Proof-of-Stake (PoS) に移行した後、約980,000 イーサリアム検証ノードネットワーク検証に参加するには、ビーコン チェーンにそれぞれ 32 ETH をステークします。 PoS では、ネットワークに賭けられた価値はネットワークのセキュリティに直接結びついており、約 3,100 万 ETH がイーサリアム ネットワークの信頼性を確保していることを意味します。イーサリアムの分散型アプリケーション (Dapps) は、イーサリアム ネットワーク上にスマート コントラクトを展開し、その信頼性とセキュリティを共有できます。

ただし、ブリッジ、オーダラー、オラクルなど、アクティブ検証サービス (AVS) として知られるプロトコルは、イーサリアム ネットワークの機能のみを使用する場合、重大な課題に直面します。これは、チェーン間の仲介者として機能するか、イーサリアム ネットワークが提供できるよりも高速な同期時間を必要とするためです。したがって、これらの AVS は、分散型の方法で独自の信頼ネットワークを確立するという課題に直面しており、その過程で独自のコンセンサス メカニズムを持つ必要があります。

AVS は、イーサリアムのコンセンサス メカニズムと同様の PoS 構造を通じて独自の信頼ネットワークを構築したいと考えていますが、ネットワークを立ち上げる過程でいくつかの問題に遭遇しました。

プロジェクトを宣伝し、関係者を惹きつける方法の欠如

利害関係者は通常、AVS ネットワークのネイティブ トークンを購入する必要がありますが、多くの場合揮発性が高く入手が困難なため、ETH と比較してアクセシビリティが低下します。

AVS は、ネットワーク検証に参加するために他の資産管理の機会を放棄することでより高い資本コストが発生するステーカーを引き付けるために、ETH よりも高い年率利回り (APY) を提供する必要があります。

EigenLayer は、再ステーキングと呼ばれる機能でこれらの問題を解決します。これにより、イーサリアム ビーコン チェーンにステーキングされた ETH を再度使用して AVS 検証に参加できるようになります。再ステーキングは、再ステーク者に、ETH または LST を使用して、他のネットワーク トークンを購入することなく AVS ネットワーク検証に参加し、追加の検証報酬を獲得する機会を提供します。 AVS に対して、EigenLayer は、プロジェクトを推進し、EigenLayer を通じて募集した再利害関係者の流動性に基づいて信頼ネットワークを構築できる環境を提供することを目指しています。

2.1. 再ステーキングによるイーサリアムのセキュリティの悪用

現在、イーサリアムネットワーク上のバリデーターは、ネットワークのセキュリティを侵害する行為を行った場合、32 ETH のステークを最大 16 ETH 削減される可能性があります。ステークした ETH が 16 ETH を下回ると、バリデーターのステータスを失います。これは、担保として担保として担保された流動性を使用する方法があれば、担保の最大 16 ETH を他の場所で活用し、担保残高が 16 ETH を超えている限り、イーサリアム ネットワークの検証に参加し続けることが可能であることを意味します。

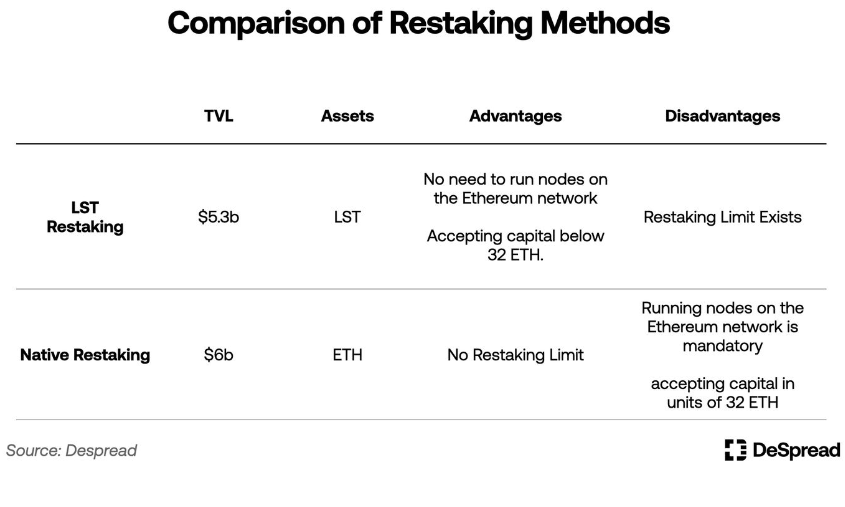

EigenLayer での再ステーキングとは、バリデーターを利用して ETH のアイドル部分を担保として差し入れることを指します。これは、PoS コンセンサス アルゴリズムを使用して AVS のスラッシュ基準にさらし、セキュリティを提供するための検証に利用することによって行われます。現在、EigenLayer は、LST (流動性ステーキングトークン) 再ステーキングとローカル再ステーキングという 2 つの再ステーキング方法をサポートしています。

LST 再ステーキング:EigenLayer ではリキッド再ステーキングと呼ばれていますが、後で紹介する概念との混乱を避けるために、この記事ではこれを LST 再ステーキングと呼びます。

2.1.1. LST の再誓約

LST (リキッド ステーキング トークン) は、ETH の預金者を、彼らに代わってイーサリアム ノードを運用するエンティティに接続する LSP (リキッド ステーキング プロトコル) によって発行される預金証明書です。 LSP は、イーサリアム ネットワーク上でのステーキングに関する次のような特定の制限に対処します。

ユーザーがイーサリアムネットワーク検証に参加し、32 ETH 未満の資本で検証報酬を受け取ることができます。

DeFiプロトコルでLSTを使用して追加の収益を生み出すこと、またはステーキング解除期間を待たずにLSTを市場で販売することで、ステーキング解除と同じメリットを効果的に提供できるようになります。

有名な LSP の 1 つである Lido Finance には、現在約1000万ETH入金。多くの DeFi プロトコルは、Lido Finance が発行した LST、stETH をプロトコル内で使用できる資産として採用し始めており、これがイーサリアム エコシステム内のインフラストラクチャとなっています。

EigenLayer は、イーサリアム ネットワーク デポジット証明書 (LST) を EigenLayer スマート コントラクトにデポジットし、AVS 検証に参加して、AVS ネットワークのペナルティ基準にさらされる再プレッジ機能を提供します。この方法は LST 再ステーキングと呼ばれます。

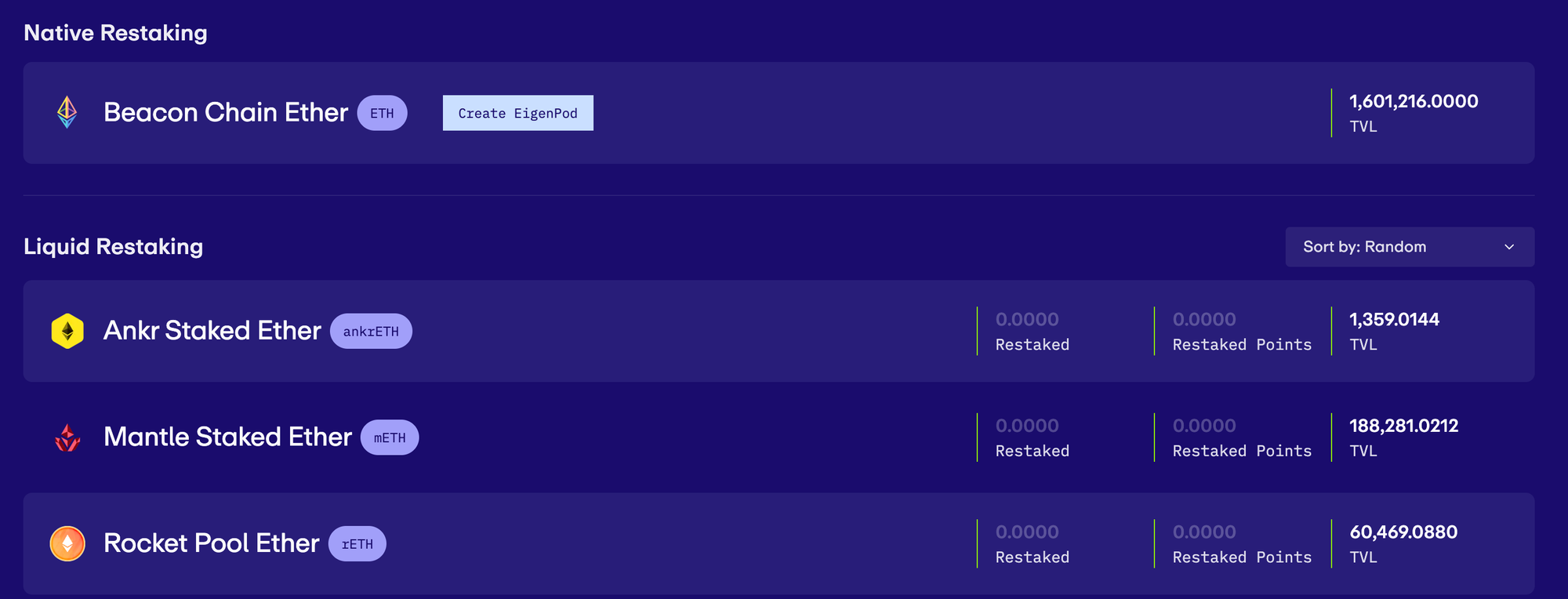

2023 年 6 月のメインネットのローンチに伴い、EigenLayer は stETH、rETH、cbETH の再ステーキングのサポートを開始し、現在合計 12 種類の LST 再ステーキングをサポートしています。

EigenLayer 開発チームは、プロトコルの分散化と中立性を確保するために熱心に取り組んでおり、LST の種類ごとに制限を設定することでこれらの措置を実現しています。これらには、特定の期間中のみLSTの再質入金を受け入れることや、個々のLSTがEigenLayerから受け取るインセンティブおよびガバナンス参加権を最大33%に制限することが含まれます。 EigenLayer の LST 再ステーキング制限は、これまでに 5 回引き上げられていますが、この記事の執筆時点では、入金制限をさらに引き上げる計画は発表されていません。

2.1.2. ローカルの再誓約

LST の再ステーキングには、LST を担保として使用して AVS 検証に参加することが含まれますが、ローカルの再ステーキングは、イーサリアム PoS ノードのバリデーターがネットワーク内のステーキングされた ETH を EigenLayer に接続するより直接的な方法です。

イーサリアムノードバリデーターは、ステーキングされた ETH を担保として使用することで AVS バリデーションに参加できます。彼らは、アンステーキングETHを受け取るアドレスを、EigenLayerを通じて作成されたEigenPodと呼ばれるコントラクトのアドレスではなく、自分自身のウォレットアドレスに設定することでこれを行います。

言い換えれば、イーサリアムネットワークバリデーターは、入金されたETHを直接受け取る権利を放棄し、AVS検証に参加するためにローカルのリステーキングに参加します。これにより、ステーキングされた資産はイーサリアムネットワークのペナルティ基準だけでなく、AVS のペナルティ基準にもさらされたままになりますが、追加の報酬が得られる可能性があります。

ローカル再ステークを実行するには、32 ETH をステーキングし、イーサリアム ノードを直接管理する必要があるため、LST リステークと比較して参入障壁が高くなります。ただし、LSTの再ステーキングの対象ではありません。

2.2. オペレーター

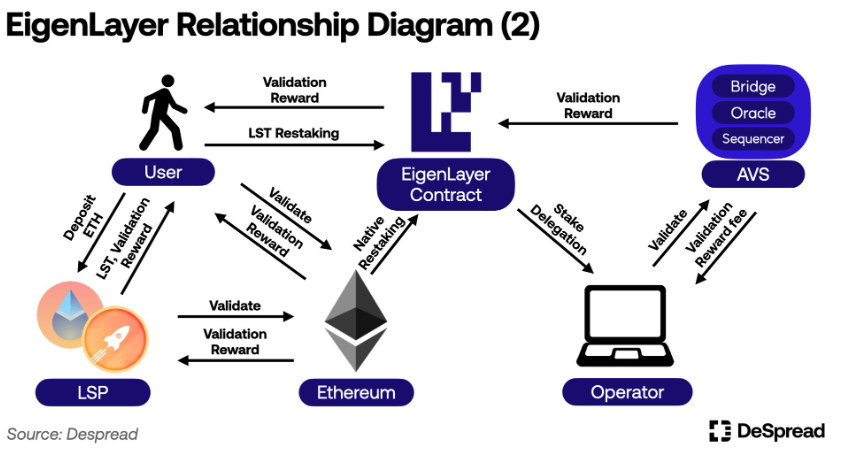

EigenLayer で再ステークした後、再ステーカーには 2 つのオプションがあります。AVS バリデーター ノードを直接実行するか、再ステークの共有をオペレーターに委任するかのいずれかです。オペレーターは再ステーカーに代わって AVS 検証に参加し、追加の検証報酬を受け取ります。

事業者は、保有またはAVSに委託した担保に対して罰則権を付与し、AVSの検証に必要なソフトウェアをインストールして検証プロセスに参加します。その見返りに、再仮説者から自己設定料金を徴収することができます。

ただし、AVS とセキュリティを共有するプロセスは、現在テストネット上でのみ実行されています。したがって、現時点では、EigenLayer にはオペレーターも AVS も存在せず、再ステーカーは追加の検証報酬を受け取りません。最近、EigenLayer は、メイン ネットワーク上で最初の AVS、EigenDA を起動するために、AVS検証のフェーズ2アクティベーションは準備の最終フェーズに入りました。

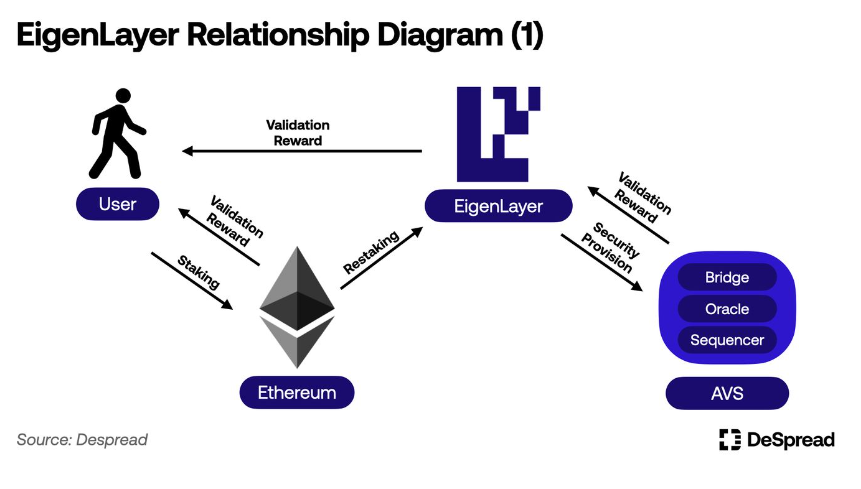

要約すると、EigenLayer の関係図は次のようになります。

2.3. 固有層ポイント

EigenLayer は、貢献の尺度として、再利害関係者によって入金された ETH ごとに 1 時間あたり 1 つの EigenLayer ポイントを付与します。チームはまだポイントの用途を明確に指定したり、EigenLayer トークンの発売に関する詳細を発表したりしていませんが、多くのユーザーは最終的にトークンが発売されるときにポイントベースのエアドロップを期待して再ステークしています。

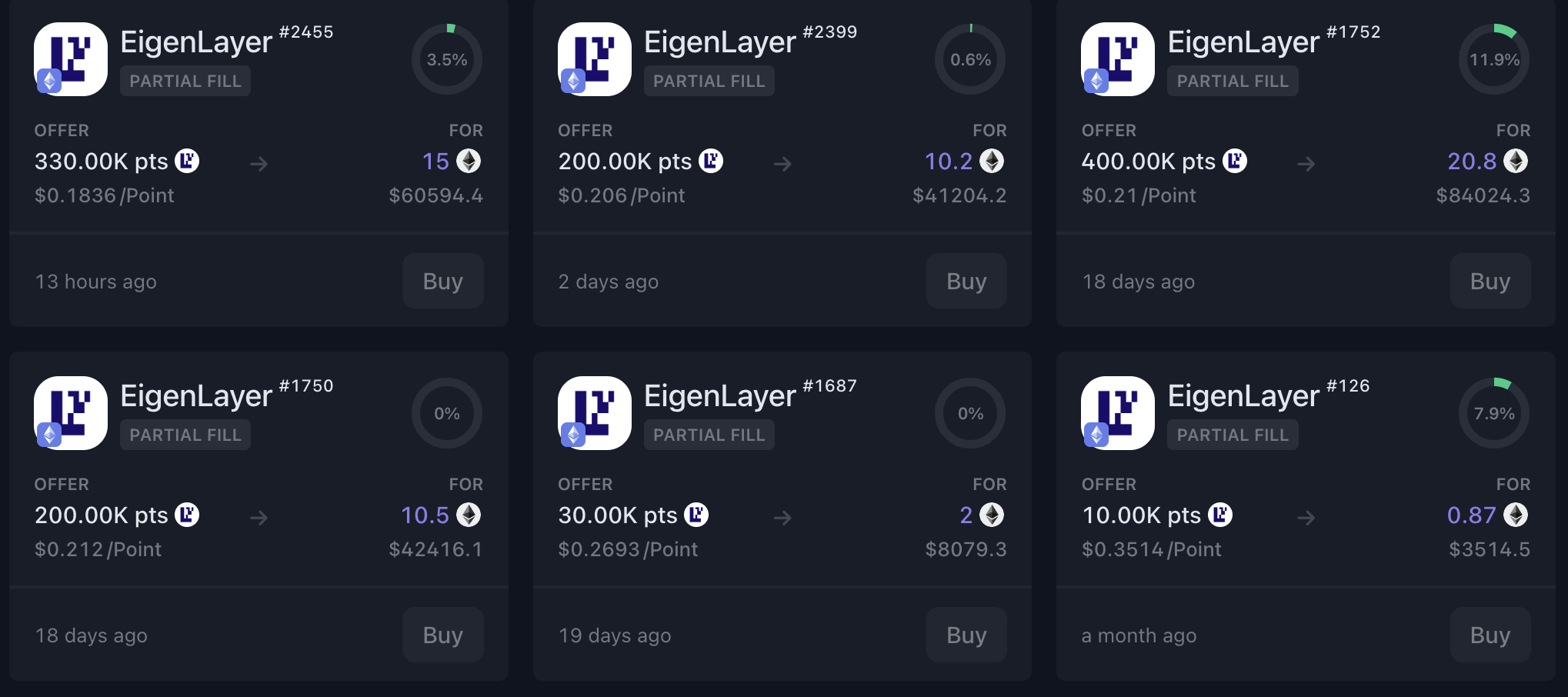

この記事の執筆時点では、約26億EigenLayer はすべての再ステークを指しますが、OTC は市場では、EigenLayer の各ポイントは 0.18 ドルで取引されています。

これにより、エアドロップ当日の価格に基づくセレスティアの価値が1億2,000万ドルであるのに対し、市場はEigenLayerトークンのエアドロップの期待価値を約4億4,000万ドルと見積もることができ、エアドロップに対する市場のかなりの期待と関心が示されています。

ただし、エアドロップポイントを目的として再ステークするユーザーは、いくつかの不便に直面します。

LST の再ステーキングには制限があり、ユーザーは好きなだけ資金を入金できません。

ローカル リステークには 32 ETH の資本が必要で、イーサリアム ネットワーク ノードを直接実行する必要があります。

再ステーキングにより、EigenLayer の流動性が凍結され、ユーザーは追加の収益を生み出す他の機会を諦めざるを得なくなります。

保税流動性を得るためにEigenLayerでの再ステーキングをキャンセルするには、7日間のエスクロー期間を待つ必要があります。

これらの欠点を軽減し、再ステーキングをより効率的にするために、LRP (リキッド リデンプション プロトコル) が登場しました。 EigenLayer ポイントに LRP を利用することは、ユーザーにとってより魅力的な投資オプションになりました。

3.LRP (リキッド再プレッジプロトコル)

LRP はユーザーからの ETH または LST 入金を受け入れ、ユーザーに代わってそれらを EigenLayer に再ステークします。さらに、LRPは預金資産の証拠としてLRT(リキッド・リ・プレッジ・トークン)を発行し、ユーザーがこれらのLRTをDeFiプロトコルで活用したり、市場で販売したりして追加収入を得ることができるようにすることで、EigenLayerのキャンセルを待つエスクロー期間を回避することができます。預金を回復することを再誓約します。 LRP は、アセットが EigenLayer にデポジットされることを除いて、構造的に LSP に似ています。

LSP (Liquid Saking Protocol): イーサリアムネットワークの検証を置き換えるために使用されるプロトコル

LST (Liquid Staked Token): 元本金額の証明としてLSPによって預金者に発行されます。

LRP(リキッド・リデンプション・プロトコル):EigenLayerでの再ステーキングの代替手段

LRT (Liquid Re-pledged Token): LRP が元本として預金者に発行する証明書

さらに、ほとんどの LRP は、EigenLayer ポイントの発行に加えて、独自のプロトコル ポイントを預金者に提供します。したがって、LRP を活用すると、EigenLayer を介して直接再ステークする場合に比べて、次のようないくつかの利点があります。

LRTの活用による付加価値の創造。

LRTを売却して再仮説ポジションを閉じる

プロトコルポイントを通じて追加のエアドロップを獲得

ただし、LRPを介した再ステーキングによって生成されるEigenLayerポイントは、資産を入金したユーザーのウォレットアドレスではなく、LRPの所有権アドレスです。そのため、LRPは、受け取ったEigenLayerトークンのエアドロップを預金者に配布し、LRPを通じて蓄積したEigenLayerポイントを確認するためのダッシュボードをユーザーに提供することを約束しています。

次のセクションでは、2 つの基準に基づいて LRP を分類し、詳細な説明を進めます。

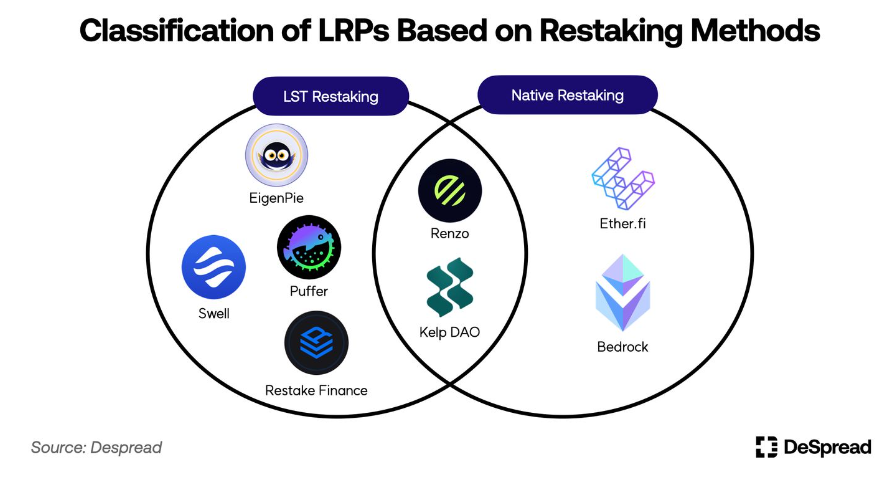

3.1. 再質入方法に基づく LRP の分類

前述したように、EigenLayer には、LST 再ステークとローカル再ステークという 2 つの再ステーク方法があります。これらの方法は、入金が受け入れられる資産の種類と、イーサリアム ネットワーク ノードの操作が含まれるかどうかが異なります。

LSTリステーキング方式を採用したLRPは、比較的シンプルな仕組みでプロトコルを構築できます。彼らはユーザーの LST を受け入れ、EigenLayer 契約に預けて、同等の価値の LRT を預け者に発行します。ただし、LST の再誓約制限の影響を直接受けます。したがって、EigenLayerが再ステーキングのためにLSTを再開しない限り、制限期間中に預け入れられたLSTはLRPプロトコル内に残り、預金者は資産が再ステーキングされるまでEigenLayerポイントを蓄積しません。

一方、ネイティブ再ステーキングアプローチを使用する LRP は、ユーザーから ETH を受け入れる際に、イーサリアムネットワークノードを直接管理および操作する必要があります。これには、LST 再ステーキング方式を使用する LRP よりもプロトコルの構築、運用、管理に多くの作業が必要です。ただし、LST リステーキング方法の制限とは異なり、ローカル リステークには制限がないため、預金者は資金を入金した後すぐに EigenLayer ポイントを獲得し始めることができます。

これらの特性に基づいて、LRP はプロトコルの概念に適合する再ステーキング方法を提供しており、必ずしも 1 つの再ステーキング方法に従う必要はありません。例えば、Kelp DAOLST 再ステーキングは、EigenLayer の開始後に TVL を迅速に集約するために当初サポートされていましたが、その後、ネイティブの再ステーキング機能を提供する戦略が採用されました。

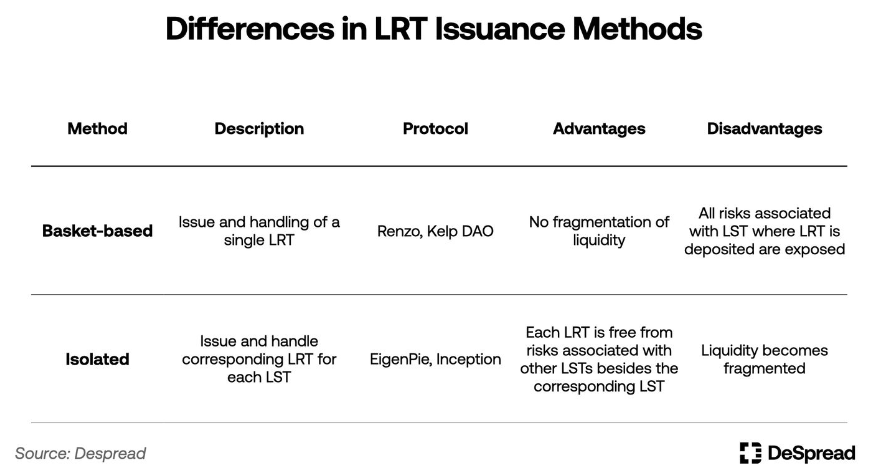

3.2. LRTの発行方法に基づくLRPの分類

さまざまなタイプのLSTを受け入れたり、単一の資産をETHに置き換えて再投資を行うLRPでは、LRTの発行方法はバスケットベースとスタンドアロンに分けることができます。

バスケットアプローチは単一タイプの LRT を扱い、ユーザーが LRP に入金した LST のタイプに関係なく、1 つのタイプの LRT が発行および支払われます。 1種類のLRTのみを扱うため、ユーザーにとって直感的で分かりやすく、LRTの流動性を妨げない利点がある。ただし、欠点の 1 つは、LRP 全体が預けられた LST の個別のリスクにさらされており、これらのリスクから保護するために LRP 内の LST 預け率を調整する必要があることです。

一方、スタンドアロンのアプローチでは、LRP によって処理される各 LST に対応する異なる LRT が発行され、支払われます。これは、LRTの流動性が多様化するというデメリットがある一方で、各LSTに関連するリスクも分離されており、預金比率を調整する必要がなくなることを意味します。

ほとんどの LRP はバスケット アプローチを採用していますが、スタンドアロン アプローチの方がリスクが少なく、セットアップと運用が比較的簡単です。このアプローチはユーザーにとってより簡単で、DeFi プロトコルとの連携が容易になります。

これらの基本的な特徴に加えて、LRP はさまざまな例を通じてその独自の機能と市場参入戦略を強調することによってユーザーを魅了します。いくつかの例を使用して、これらの側面をさらに詳しく調べてみましょう。

3.3. 注目すべき LRP を発見する

3.3.1. Ether.fi

Ether.fi は、ステーカーが入金された ETH を完全に制御できるようにするというコンセプトを持つ LSP として始まり、EigenLayer の立ち上げ後にネイティブのリステーキングをサポートする最初の LRP となりました。これにより、Ether.fi はネイティブのリステーキングを通じて預金者に EigenLayer ポイントファームを提供できるようになり、リステーキングが制限されている期間中であっても TVL を継続的に増加させることができます。

Ether.fi は、eETH と weETH の 2 種類の LRT を発行します。 eETH は、買い戻しメカニズムを使用して ETH を Ether.fi に入金した後に取得される基本的な LRT であり、利息はトークンの数に反映されます。トークンを買い戻すと、利息が支払われるときに所有者のウォレット内のトークン残高が調整され、原資産との価値比率が 1:1 に維持されます。ただし、一部の DeFi プロトコルはこのトークン メカニズムをサポートしていません。 LRT と DeFi プロトコル間の互換性を強化するために、Ether.fi は eETH を weETH (関心を反映する報酬ベースのトークン) にラップする機能を提供します。

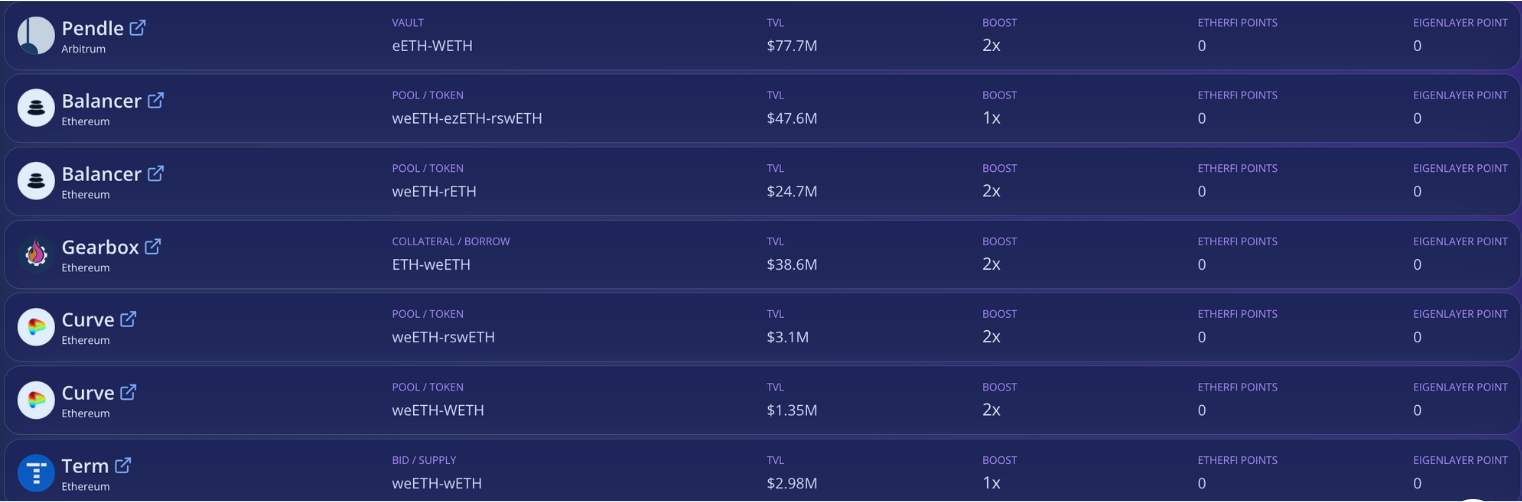

Ether.fi は、LRT 保有者に、EigenLayer ポイントと、ether.fi ロイヤルティ ポイントとして知られる独自のプロトコル ポイントを付与します。 LRT の販売圧力を軽減し、その利用を拡大するために、Ether.fi はさまざまな DeFi プロトコルと連携し、ユーザーが LRT を DeFi プロトコルに入金し、EigenLayer ポイントを蓄積し続けることができるようにします。 Ether.fiは、DeFiイベントでLRTを使用するユーザーのether.fiロイヤルティポイントを増やすイベントも主催します。

ユーザーは eETH または weETH を使用して、次のようなさまざまな DeFi アクティビティに参加できます。

Curve や Balancer などの分散型取引所の weETH/WETH プールに流動性を提供します。

Morpho Blue や Silo などの融資プロトコルの担保として weETH を提供します。

Gravita のようなプロトコルで weETH を担保として使用し、過剰担保のステーブルコインを発行します。

Pendle や Gearbox などの派生プロトコルで weETH を使用します。

これらのイベントを通じて、ユーザーは DeFi プロトコルから利息を獲得したり、LRT 担保として獲得したトークンを使用したりしながら、EigenLayer と ether.fi の両方のロイヤルティ ポイントを獲得できます。 Ether.fi は最近、Ethereum L2 Arbitrum and Mode Network での LRT のブリッジングをサポートし、DeFi で LRT を使用する際のガス料金をユーザーに提供しました。

3月18日、Ether.fiはガバナンストークン$ETHFIのTGEを発表し、ether.fiロイヤルティポイントに基づいて総供給量の6%がエアドロップされた。第 2 四半期のエアドロップは 6 月 30 日に予定されており、ETHFI 供給総量の 5% が分配されます。

現在、Ether.fi は LRP の中で最も高い TVL を持っていますが、約30億ドルこれは、EigenLayer の再担保流動性総額の約 4 分の 1 を占めます。

3.3.2. Kelp DAO

Kelp DAO は、Lido Finance の stETH と Stader Labs の ETHx という 2 つの資産に LST 再仮説を提供するバスケットベースの LRP としてスタートし、単一の LRT rsETH を発行しました。

当初、EigenLayer LST 再ステーク制限が増加すると、多くのユーザーがすぐに制限を埋めましたが、高額なガス料金とタイムゾーンの違いによる不便に直面しました。これに応じて、Kelp DAO は、ユーザーが自分の LST をプロトコルにデポジットでき、デポジット制限に達した場合は Kelp DAO が再ステーキングを処理するというソリューションを提案しました。預金者は、大規模なユーザーベースを魅了する Kelp DAO 独自のプロトコル ポイントである Kelp Miles を受け取ります。他のLRPと同様に、ユーザーがLRTを使用して特定のDeFiプロトコルに参加するとケルプマイルが増加するようにシステムを設計し、再ステーキングとLRTの使用を促進します。

Kelp DAO はそのサービスにネイティブ リステーキングを追加し、預金者に無制限の EigenLayer ポイント獲得アクティビティを提供します。そしてEther.fi同様に、Arbitrumネットワークでの再ステークを提供することでユーザーの利便性を高めることに重点を置き、ユーザーがDeFiでLRTを保持して使用しやすくします。

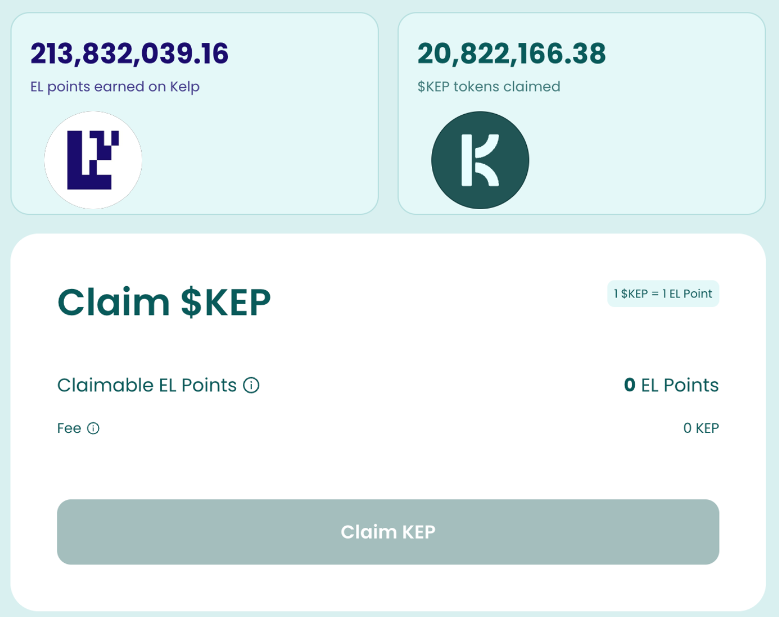

さらに、Kelp DAO は、ユーザーが自分のファームの EigenLayer ポイントを $KEP と呼ばれるトークンに交換できるようにすることで、他の LRP との差別化を図っています。

ユーザーは0.5%の手数料を支払うことで、蓄積したEigenLayerポイントを$KEPトークンに変換できます。その後、これらのトークンを市場で販売したり、EigenLayer ポイントを収益化したり、バランサーなどの分散型取引所での流動性の提供、それによって追加の収益を生み出し、ケルプマイルを獲得します。さらに、Kelp DAO に資産を預けていないユーザーも、市場で $KEP を購入することができ、事実上、Kelp DAO を通じて EigenLayer ポイントを蓄積するのと同じメリットを受けることができます。

3.3.3. EigenPie

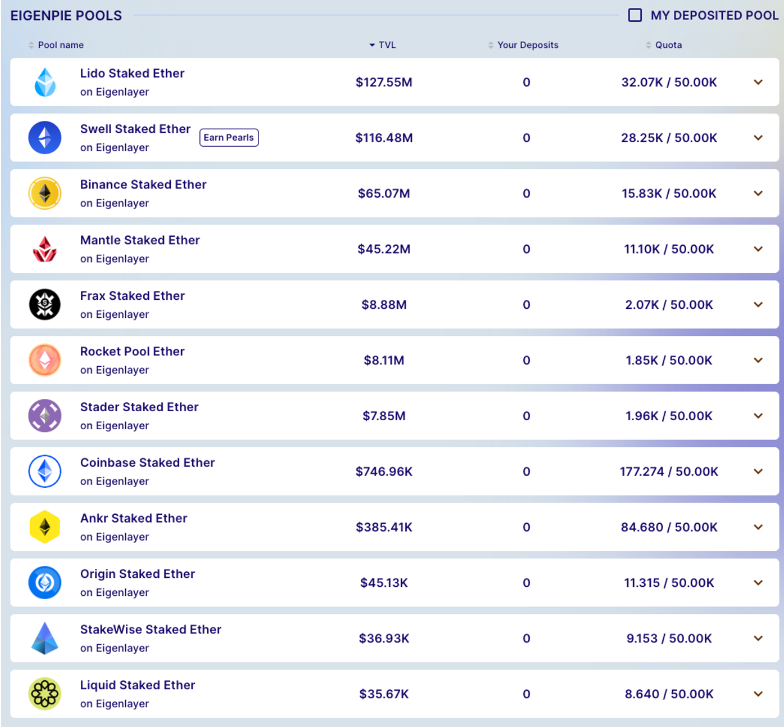

アイゲンパイはMagPieガバナンストークンを集約し、特にEigenLayerのDeFiプロトコルの決定に重大な影響を与えることを目的としたエコシステムによって開始されたサブDAO。これは、EigenLayer がサポートするすべての LST の再プレッジをサポートし、寄託された LST ごとに異なる LRT を発行および配布する独立したアプローチを採用しています。

各 LST のプールを分離することで、EigenPie は特定の LST の集中によってもたらされるリスクから解放され、パートナーシップを確立し、特定の LST プロトコルでの活動を実行することが容易になります。たとえば、LSPSwell Networkネイティブの再ステーキング機能のリリースに先立ち、EigenPie とのコラボレーション活動、EigenPie にネイティブ LST、swETH を預けたユーザーに Swell Network 独自のポイントを付与します。

EigenPie デポジターは、EigenLayer ポイントと EigenPie ポイントを同時に蓄積できます。関係者は、これらのポイントを獲得したユーザーには、今後のガバナンストークン $EGP に参加する機会が与えられると発表しました。エアドロップと IDO。

ただし、EigenPie はローカルの再ステーキングをサポートしていないため、EigenLayer の LST 再ステーキングの上限の対象となります。また、12種類のLRTが発行されるため、他のLRPに比べて流動性が細分化されており、DeFiプロトコルとの連携が相対的に少ないです。

4. ポイントを活用する

LRP は、再ステーキングと LRT の提供の仲介として機能することで、ユーザーに EigenLayer ポイントへの便利なアクセスを提供します。さらに、独自のプロトコルポイントシステムを導入し、DeFiプロトコルと連携してイベントを通じてこれらのポイントを増やすことで、多くのエアドロップ愛好家をEigenLayerエコシステムに引き付けました。

しかし、LRP が最初に登場したとき、LRP と連携して LRT を担保資産として使用できる融資プロトコルが不足していました。したがって、プロトコル ポイント強化アクティビティに参加しているユーザーは、保有している LRT の量に基づいてのみ、EigenLayer ポイントを正直に獲得できます。

Gravitaは、ユーザーが Ether.fi の weETH を担保として使用してステーブルコインを発行できるようにする、過剰担保のステーブルコイン発行プロトコルです。ユーザーは、いわゆるループプロセスを通じて自分のポジションを活用することができます。LRT によって担保されたステーブルコインを使用して、より多くの LRT を購入および預け入れることにより、より多くの EigenLayer ポイントを獲得できます。しかし、イーサリアム ネットワークの高額なガス料金と Gravita の最低使用要件 (少なくとも 2,000 ステーブルコインの発行) が、自転車を利用しようとする多くのユーザーにとって大きな参入障壁となっています。

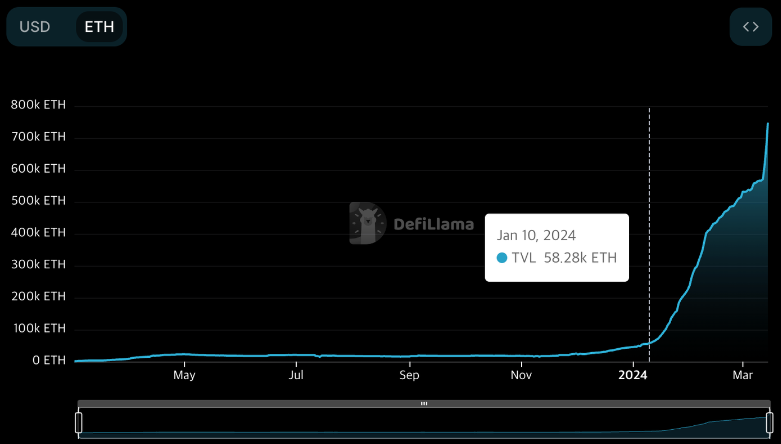

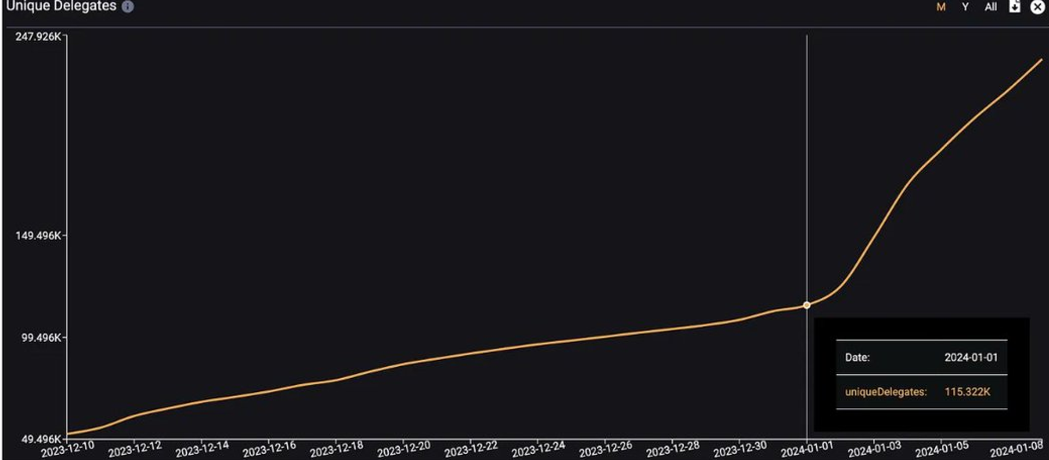

この状況は 2024 年 1 月 10 日に変わり、Pendle Finance が Ether.fi から eETH のサポートを開始し、ユーザーが少額の資本でポイント ファーミングを活用できるようになりました。この開発は、EigenLayer ポイント ファーミングに Pendle Finance を使用するエアドロッパーの間でかなりの関心を引き起こしました。その結果、EigenLayer と LRP は TVL で大幅な成長を遂げました。

4.1. Pendle Finance

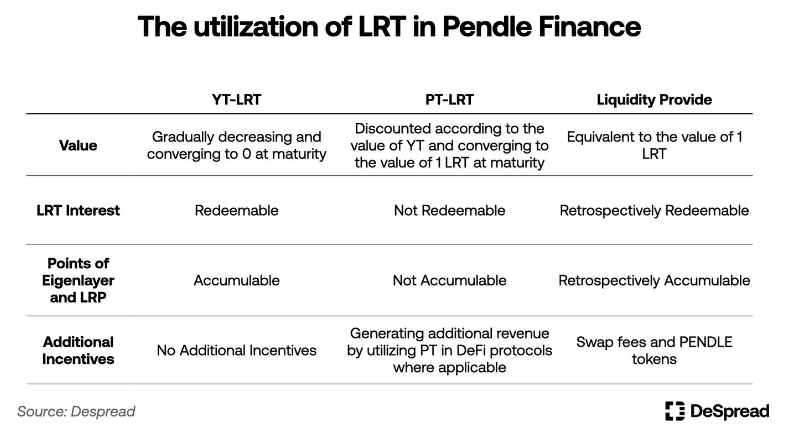

Pendle Finance は、特定の有効期限を設定し、プリンシパル トークン (PT) と利回りトークン (YT) に分割することで、LST や LRT などの利回りトークンの取引を可能にする DeFi プロトコルです。

YT と PT の合計価値は常に原資産の価値と等しく、YT 保有者は保有開始から満期まで累積利息を請求する権利があります。したがって、有効期限が近づくと、YT の価値はゼロに近づく傾向にありますが、PT の市場価値は、YT トークンの需要の増加に比例して割引されます。

Pendle Finance は Ether.fi と提携し、そのプラットフォームで利用できる最初の LRT として Ether.fi の eETH を開始しました。 Ether.fi は、eETH の YT トークン (YT-eETH) を保有するユーザーに、EigenLayer ポイントと Ether.fi ロイヤルティ ポイントを配布するシステムを設計しました。これにより、ユーザーは有効期限が近づいている(安くなっている)YT-eETHを購入し、その日までの利息とポイントを蓄積することができます。

以下に例を示します。

上の図は、執筆時点でのPendle Finance eETH商品のステータスに基づいています。詳細は次のとおりです。

製品の有効期限は、執筆日から約 103 日後の 2024 年 6 月 27 日です。

eETH の 7 日間の平均年率リターンは 3.13%、現在の価格は 3,872 ドルです。

YT-eETHの価格は196ドルで、その価格で購入した場合の年利利回りは-99.8%となります。

PT-eETHの価格は3,676ドルで、その価格で購入した場合の年利利回りは20.02%となります。

執筆時点では、eETH と YT-eETH の交換比率は約 1:20 です。 Ether.fi は、YT-eETH を保有しているユーザーに Ether.fi ロイヤルティ ポイントを 2 倍提供するキャンペーンを実施しています。したがって、1 つの eETH を YT-eETH に交換し、満期まで保有するユーザーは、以下の利息とポイントを受け取ります。

20 eETH の保有による利息

20 eETHを保持するEigenLayerポイント

40 eETH 保有に相当する Ether.fi ロイヤルティ ポイント

ただし、YT-eETH の価値は徐々にゼロに低下するため、すべての保有者が実際に回収できるのは 20 eETH から生成される基本利息です。現在の価格では、これは約 640 ドルで、1 eETH の価値である 3,872 ドルの約 6 分の 1 です。これは、ユーザーがこの損失を受け入れて、より安価な YT-eETH を購入してポイント ファーミング活動に参加することをいとわないことを示しています。

ポイントファーミングにおける YT-eETH の価値が高く評価されているため、割引率が上昇した割引 PT-eETH も魅力的な投資オプションとなります。さらに、ユーザーがインセンティブを獲得しようとするにつれて、Pendle Finance の eETH 製品取引プールに LP を寄付する需要が増加しています。現在、イーサリアム上で発行されたすべての LRT のうち、およそ3分の1ペンドル・ファイナンスが使用。

Ether.fi とのパートナーシップに続いて、Pendle Finance は他の LRP と同様のコラボレーションを継続し、サポートされる LRT の数を増やし、Arbitrum ネットワークを通じて EigenLayer と LRT に活用されたポイント ファームを提供します。最近、過小評価されている PT-eETH を担保として利用するデリバティブが出現しました。Silo Financeこれにより、Pendle Finance は、EigenLayer エコシステムの恩恵を受けることができ、TVL は年初から約 10 倍に増加しました。

4.2. Gearbox

Gearbox は、Pendle Finance のような従来の融資プロトコルとは異なる方法でユーザーの注目を集めるレバレッジ利回りプロトコルです。

Gearbox では、借り手は資産を借りる前にクレジット アカウントと呼ばれるスマート コントラクトを作成する必要があります。その後、約束した資産やプロトコルから借りた資産をクレジット口座に預けることで、ポジションを活用できます。借り手は、スポット資産をレバレッジしたクレジット口座を介して、Gearbox を活用した信用取引に参加したり、次のようなさまざまな DeFi イールド ファーミングの機会に参加したりできます。ConvexそしてYearn Finance。

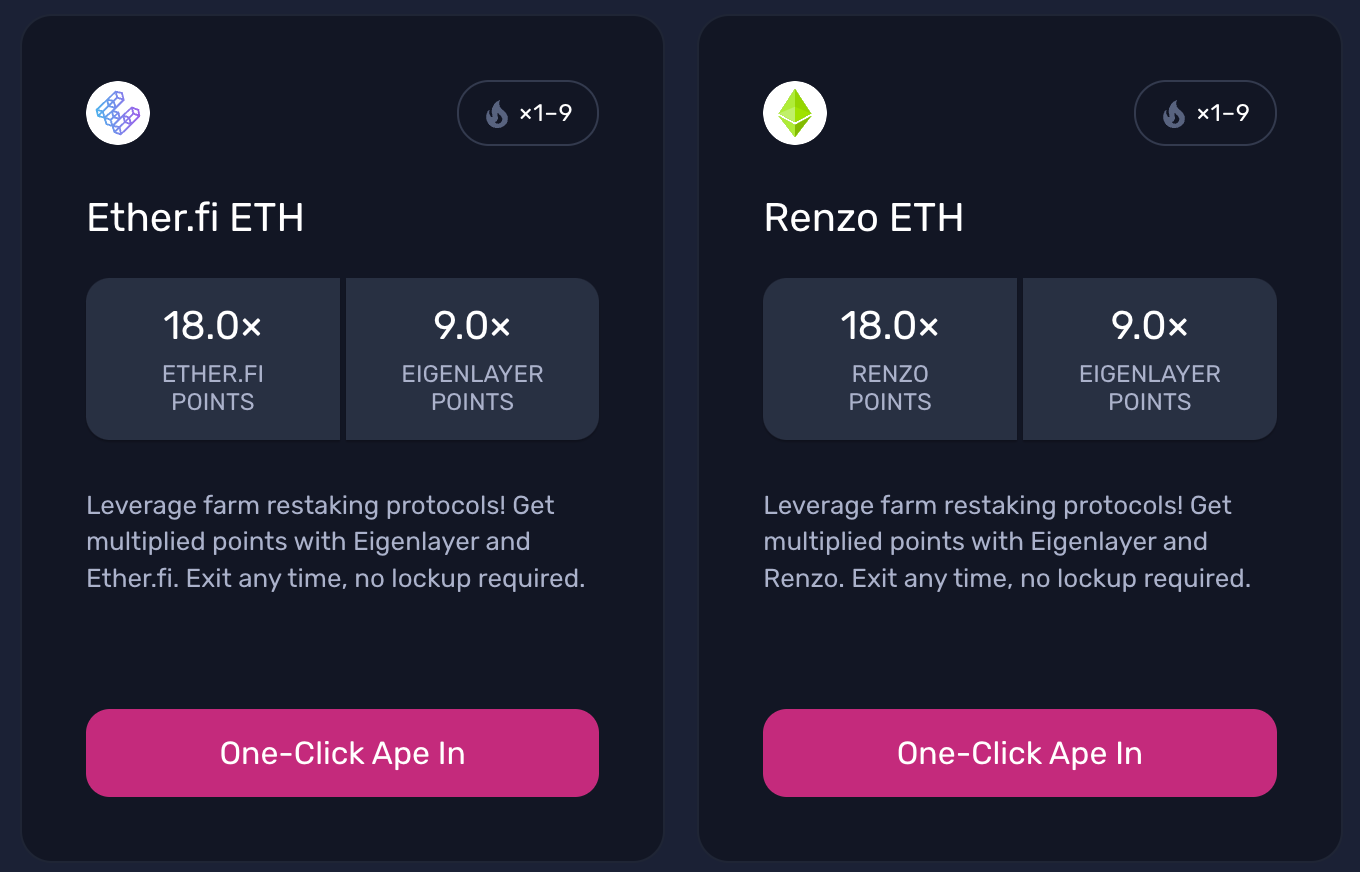

この構造により、Gearbox は LRP プロトコルとのパートナーシップを通じてレバレッジドポイント戦略を開始しました。 Gearbox を使用すると、EigenLayer ポイントと LRP ローカル ポイントをクレジット アカウントに蓄積して借り手のウォレットに送信できるため、ユーザーに最大 9 倍のレバレッジ ポイントを提供できます。

ギアボックス レバレッジ ポイント ファーム、出典:Gearbox

Pendle Financeと比較して、Gearboxはより直感的なUI/UXを提供し、DeFiに不慣れなユーザーでも簡単にレバレッジポイントファームにアクセスできます。レバレッジド ポイント ファーム機能の開始からわずか 3 週間で、Gearbox は TVL を約 5 倍に増やすことができました。

5.リスク

イーサリアムネットワーク上に預けられたETHを担保とする多数のプロトコルが相互に接続され、大きなエコシステムを形成しています。現在、LRP、LRT、EigenLayer ポイントを使用した派生プロトコルが出現しており、EigenLayer エコシステムの成長の可能性について多くの議論が行われています。しかし、EigenLayerの潜在的なリスクを懸念する声も多い。

AigenLayer のホワイト ペーパーでは、EigenLayer に関連する基本的なリスクが概説されています。AVS セキュリティを提供する事業者間の共謀により、AVS プログラミング エラーなどの意図しない脆弱性による AVS 資金の不正使用、およびペナルティが発生します。オペレーターの共謀をターゲットとした改善には、共謀の可能性を監視するシステムの実装と、小規模な AVS に集中するようオペレーターを奨励することでオペレーターを多様化することが含まれます。予期せぬペナルティに対処するための改善には、徹底的な AVS セキュリティ レビューとペナルティに対するコミュニティの拒否権が含まれます。

上記のリスクが軽減されたとしても、EigenLayer オペレーターへのステーキングの委任と、メインネット上でまだ実行されていない AVS セキュリティを主に提供する機能により、まだ観察されていないリスクが存在します。さらに、LRT とその派生プロトコルを使用する場合、各プロトコルのコントラクトやオラクルの脆弱性が攻撃される可能性があるなど、追加のリスクが存在します。さらに、デリバティブ契約を通じたLRTの借り過ぎに対するEigenLayerからの軽微な罰金であっても、大規模な連鎖的清算につながる可能性がある。

イーサリアムの創設者ヴィタリック・ブテリン氏も次のように発表した。「イーサリアムのコンセンサスを過負荷にしないでください」この記事は、EigenLayerに対する懸念を表明し、バリデーターがEigenLayerをステーキングして、自らの利益のためにイーサリアムネットワークをハードフォークするために社会的合意攻撃を実行する可能性を示唆しています。

6.EigenLayerの将来

短期的には、EigenLayer は最初の AVS を立ち上げる準備をしています –EigenDA、フェーズ 2 アップデートが近日公開され、AVS での安全な共有と再収益が可能になります。

EigenLayer の背後にあるチームであるeigenLabs によって作成された、EigenDA は、EigenLayer のセキュリティを活用して、独立したコンセンサス アルゴリズムが存在しないデータ可用性レイヤーを提供する AVS (可用性セキュリティ サブレイヤー) です。現在、Celo、Mantle、Fluents を含むいくつかの第 2 層チェーンが、データ可用性層として AigenDA について言及しています。

さらに、フェーズ 2 メインネットの開始に続いて、EigenDA 以外の他の AVS とセキュリティを共有できるようにするフェーズ 3 テストが計画されています。などの有名プロジェクトも多数Ethos、HyperlaneそしてEspressoメインネットの第 3 フェーズの開始後に、EigenLayer から AVS のセキュリティを取得する準備を進めています。

この過程において、EigenLayer がトークンを発行するかどうか、もし発行する場合、そのトークンが AigenLayer 内でどのような役割を果たすのか、ポイントを蓄積したユーザーにどのようなインセンティブが提供されるのかはまだ不明です。ただし、EigenLayer がトークンのエアドロップを実行する場合、EigenLayer の中長期的な将来については、筆者の意見に基づいて判断しましょう。

6.1.EigenLayerのトークンエコノミクス

EigenLayer に保存されているアセットは、AVS セキュリティに使用されます。したがって、EigenLayer の TVL メトリクスは、EigenLayer に保存されているアセットの量を示すだけでなく、AVS の全体的なセキュリティ インデックスとしても解釈できます。ただし、エアドロップ後、エアドロッパーが再ステーキングの流動性を引き出すため、EigenLayer の TVL は減少する可能性があります。

したがって、EigenLayerがトークンエコノミクス計画を発表した場合、これまでリステーキングしてきた流動性を維持し、その流動性に基づいてより多くのAVSを誘致し、より多くのリステーキングを促すことを中心にトークンエコノミクスを設計することが可能となるでしょう。ネットワーク効果。

特に最初の立ち上げ時には、運営を多様化するための追加のインセンティブとしてトークンが提供されることが予想されます。さらに、複数の AVS がセキュリティを受け取るために EigenLayer に登録する場合、リスク分散のための追加のインセンティブとして、AVS にセキュリティを提供するオペレータおよび再ステーカーに、EigenLayer トークンが配布されることが期待されます。

6.2. LRP と AVS の関係

AVS は、追加のセキュリティを確保するために、独自のトークンを再利害関係者にエアドロップする場合があります。 AigenLayer 上の AVS となる RaaS (Rollup as a Service) プロトコルAltLayerは独自のトークン$ALTを発行し、その一部をEigenLayerの再利害関係者にエアドロップしました。

2024 年 1 月、Dymension や SAGA などのプロトコルは、データ可用性レイヤーとして Celestia の採用を発表し、ネイティブ トークン $TIA を投資家にエアドロップする計画を明らかにしました。これにより、ネットワーク内の $TIA の量が 2 倍になります。同様に、AltLayer のような AVS のリステーカーをターゲットとしたエアドロップは、EigenLayer トークンの発売後、市場で支配的な物語としてリステーキングを推進する可能性があります。

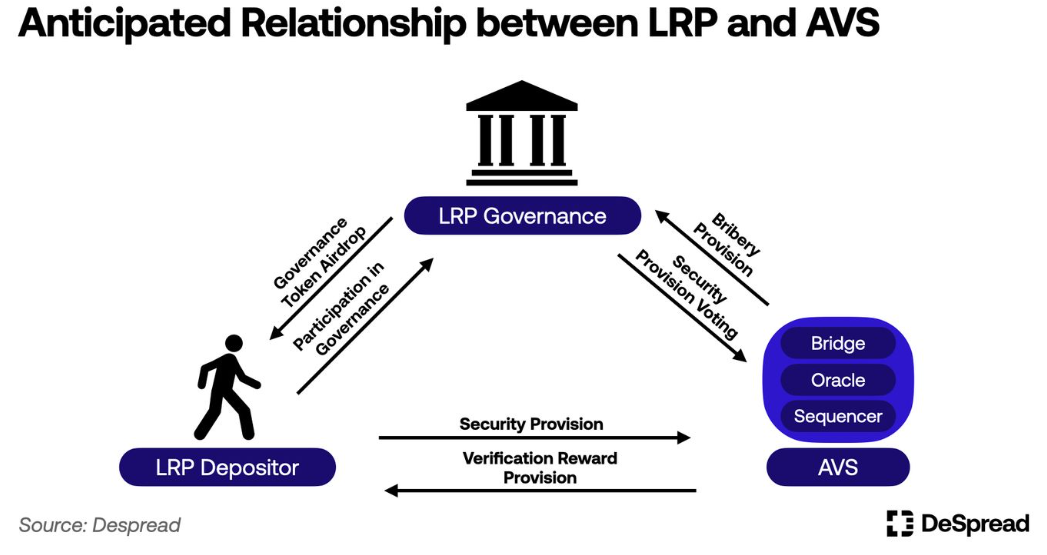

さらに、AVS の観点からすると、不特定多数にエアドロップを約束して一方的なプロモーションを行うよりも、再ステーカーやセキュリティのオプションが多数ある LRP を通じて AVS をプロモーションする方が、より低い資本コストでより大きな成果を達成できます。したがって、LRP と AVS の間のさまざまなコラボレーションの発表が増加すると予想されます。たとえば、ロールアップネットワーク間メッセージングのサポートOmni NetworkEther.fiとの提携を発表し、明らかにしたEther.fiからステーキングサポートとして約6億ドルを受け取りました。この発表は、Ether.fi 関係者の間でオムニ ネットワーク トークンのエアドロップへの期待を引き起こしました。

さらに、LRP はトークンノミクスを通じて AVS との相互運用性を体系化しようとすることが予想されます。たとえば、LRP はガバナンス トークンを再利害関係者に配布し、セキュリティを提供する AVS を選択できるようにする場合があります。これらのガバナンス トークンを使用することにより、AVS に投票するユーザーは AVS のネイティブ トークンの形式で報酬を受け取ることができます。この構造は、LRP 再誓約者、LRP ガバナンス トークン所有者、および AVS 間のインセンティブの調整を強化します。

6.3. LRTの実用性の進化

現在、ほとんどの再ステーカーは、Pendle Finance などの DeFi プロトコルで LRT を使用して、ポイントのレバレッジを最大化し、EigenLayer のポイント ファームを最適化しています。ただし、EigenLayer トークン発行後のポイント システムの持続可能性は依然として不確実です。ただし、再利害関係者間のEigenLayerポイントの期待値が減少すると、レバレッジポイントプロトコルを促進するTVLが減少する可能性があります。

ただし、LRT は AVS セキュリティを提供した後、最高の金利を提供する可能性があり、これらの金利は ETH の価値に固定されたトークンよりも高くなる可能性があります。したがって、以前はETHまたはLSTを使用していたDeFiプロトコルは、LRTを統合することでユーザーに高い収益を提供できます。

現在、Morpho BlueそしてSilo Financeかかるローン契約、およびGravitaLRTを担保として使用できる超過担保型ステーブルコイン発行プラットフォーム。さらに、Whales Marketこのようなプラットフォームは、weETH (Ether.fi の LRT) を担保とした OTC 取引を容易にします。最近の Ether.fi の立ち上げを皮切りに、LRT の有用性は拡大しています。Liquid関数からわかるように、この関数により、Ether.fi の LRT はさまざまな DeFi プロトコルで収益を生み出すことができます。

Ether.fi やRenzoArbitrum、Mode Network、Blast などのレイヤー 2 ネットワークでの LRT ブリッジングとネイティブ リステーキングが正式にサポートされ、DeFi プロトコルがレイヤー 2 ネットワーク上の資産として LRT を採用できるようになります。さらに、モジュラーロールアップネットワークの流動性ハブとなることを目指すプロジェクトMitosisはEther.fiとの提携、異なるチェーンでの LRT の相互運用性を拡張します。

6.4. 超流動性償還

前に説明した再ステーキングの領域に戻ると、EigenLayer ホワイトペーパーでは、ローカル再ステーキングおよび LST 再ステーキングと並行して存在する、超流動性再ステーキングと呼ばれる手法が紹介されています。

超流動性再ステーキングには、Uniswap や Curve などの ETH と LST を含む AMM DEX プールに流動性を提供し、取得した LP トークンを EigenLayer に再ステーキングすることが含まれます。このアプローチにより、投資家は再ステーク報酬を受け取り、プールによって生成される手数料から利息を得ることができます。

AigenLayer が超流動性リステーキングをサポートする可能性についてはホワイトペーパーで公式には言及されていませんが、その可能性は依然として残されています。将来、EigenLayer がこの機能を採用すると、さまざまな派生プロトコルが登場する道が開かれ、エコシステムの別の側面が生まれる可能性があります。

Vector Reserve超流動性の再仮説を念頭に置いて設計されたプロトコルであり、DEXプールに流動性としてさまざまなLRTおよびLSTを提供し、LPトークンの価値に裏付けられたインデックストークンvETHを発行します。ベクトル・リザーブは、EigenLayer が超流動性の再ステーキングのサポートを開始した後に開始する予定です機能を強化する。

7.結論

EigenLayer は、イーサリアム ネットワーク セキュリティを共有して追加収益を生み出すという単純なコンセプトから、インフラストラクチャ構築者や投資家のニーズを満たすためにエコシステムを拡大し、多数のスピンオフ プロジェクトを立ち上げるまで進化してきました。ブリッジや注文者などの AVS はイーサリアムのセキュリティを活用して独自のネットワーク セキュリティを構築していますが、投資家は LST を超えて LRT を活用することで ETH の資本効率を最大化できる可能性を見出しています。

EigenLayer ベースの AVS はまだ運用されていないためリスクが高いにもかかわらず、多くのユーザーが明確な目的もなくポイントを獲得するために再ステーキングに参加しています。さらに、LRP および派生プロトコルを通じて、EigenLayer ポイントに対するユーザーの関心が加速し、EigenLayer が支援する LRT の現段階の資本を広大な帝国の構築に使用できるようになりました。

AigenLayerは確かにインフラ業界や仮想通貨市場内で関心と期待を引き起こしており、メインネットの立ち上げが完全に稼働したことで、EigenLayerが一部の人が楽しみにしている新しいDeFiサマーをイーサリアムにもたらすかどうか、あるいはそれが実現するかどうかを注意深く監視する必要があるだろう。一部の人が楽しみにしている新しい DeFi Summer がイーサリアムに与えられ、イーサリアムの複雑さが増し、チェーンの崩壊につながる可能性があります。