原著者:Cycle Capital 市場の注目トピックのレビュー

最近のマクロの追い風

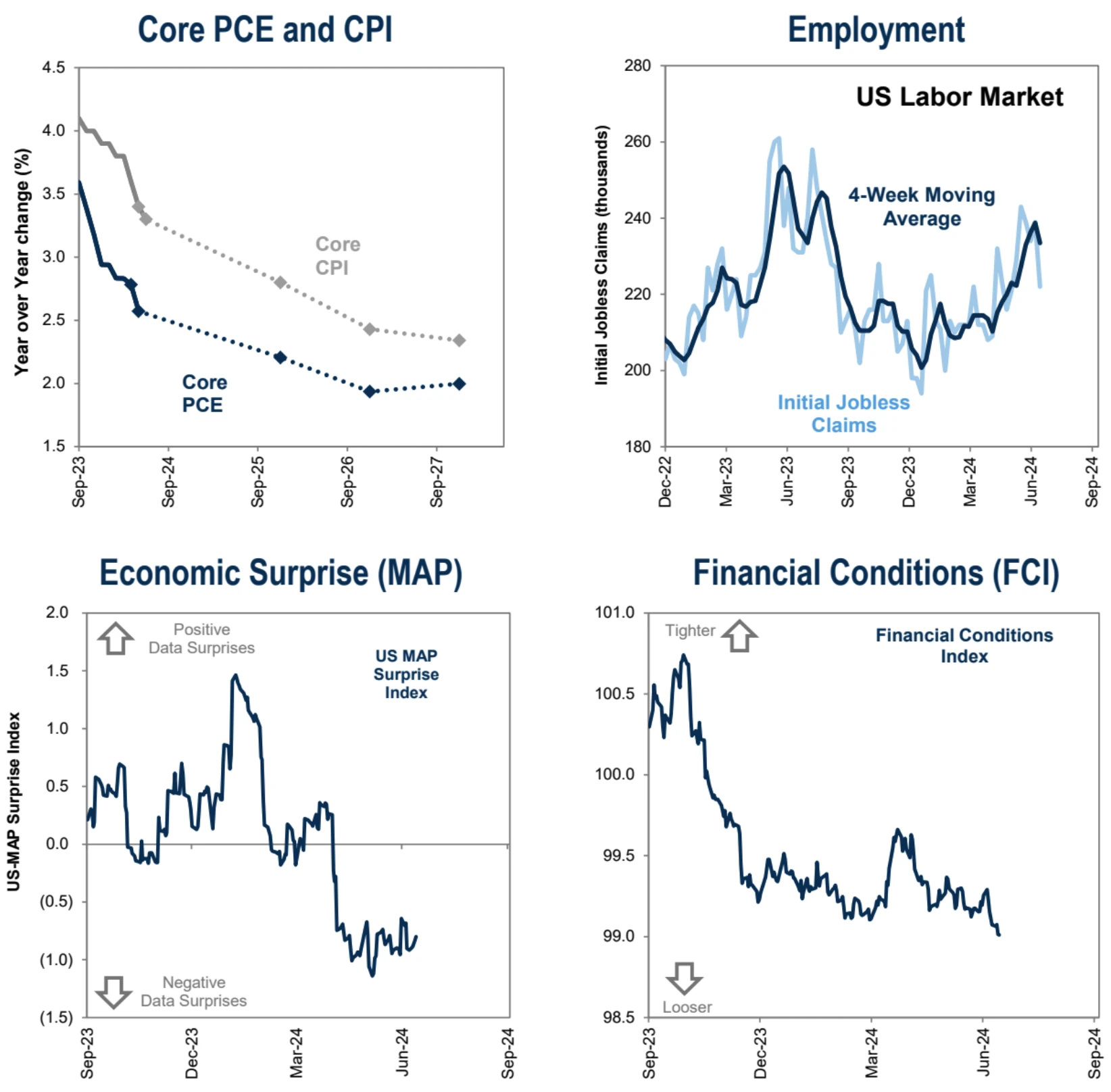

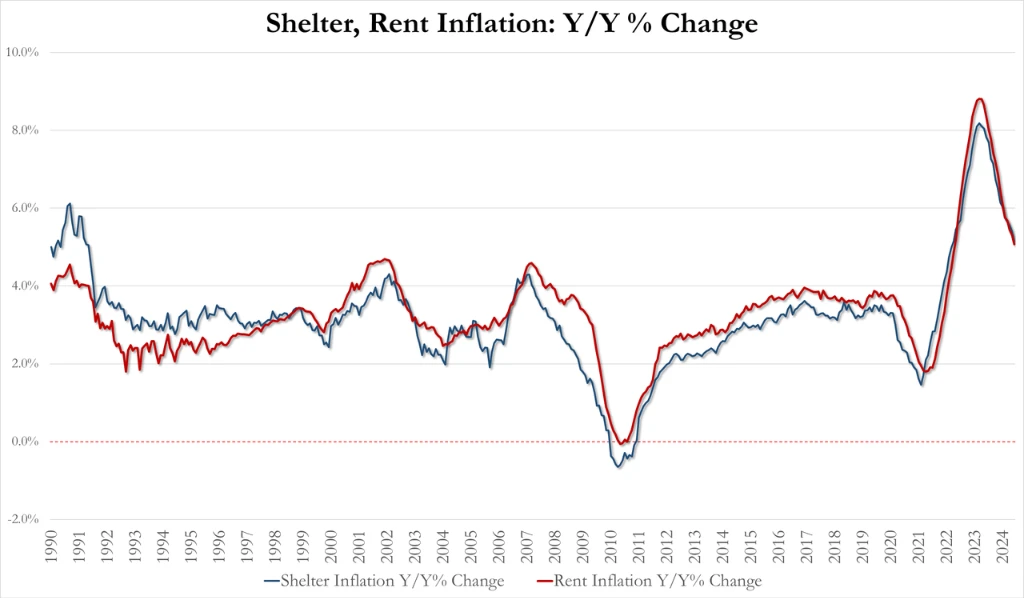

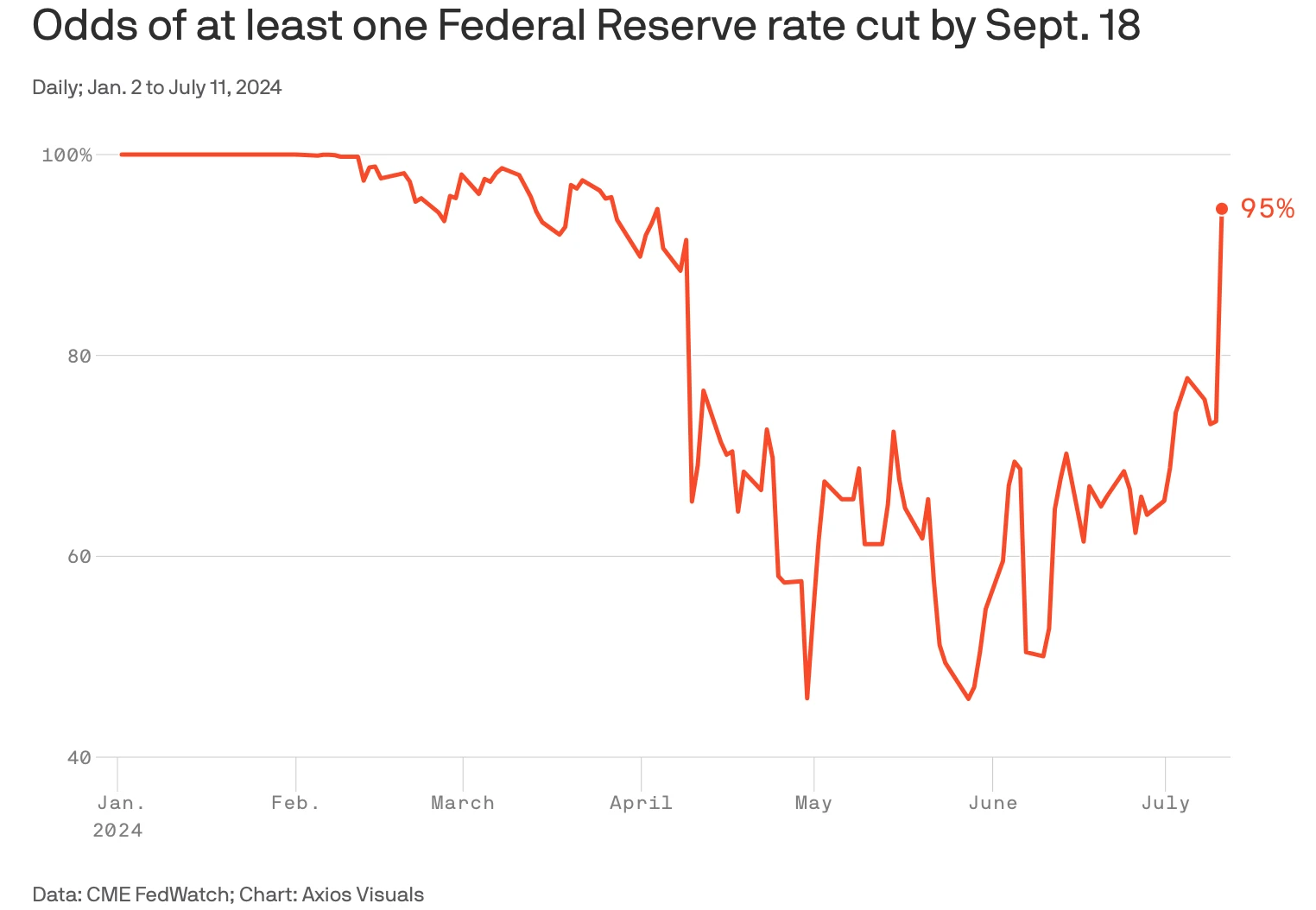

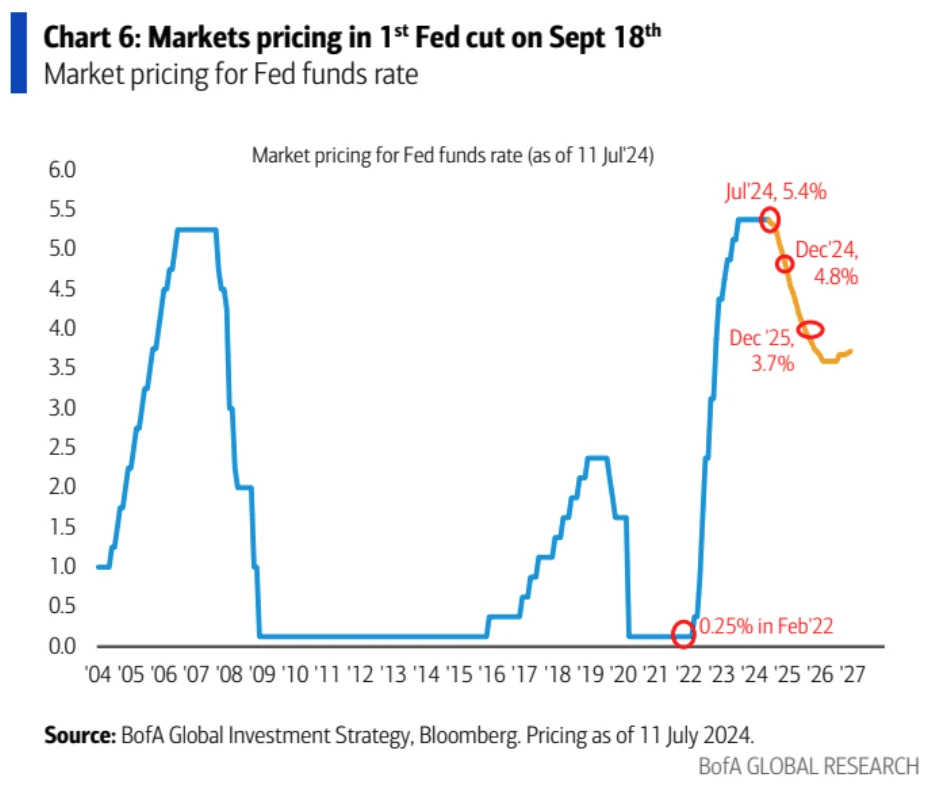

インフレは全体的に冷え込んでおり、過去 2 か月は明らかな下降傾向を示しています。 6月の米国CPIは4年ぶりにマイナスに転じ、コア前年比伸び率は3年以上ぶりの低水準となった。 GSの予測によれば、今後2年間はどちらも減少傾向にあるという。住宅インフレは加速したり減速したりしている。

雇用市場:新規失業保険申請件数の4週間移動平均は4月以来約10%上昇しており、雇用市場が若干軟化しているものの、全体として比較的バランスが取れており安定していることを示している。

経済サプライズ指数: 過去 2 か月間で低い水準にあり、最近の経済データが予想よりも低かったことを示しています。

金融状況指数: 継続的な緩和傾向を示し、緩和レベルは 2022 年後半以来最も緩い。

上記の背景はおそらく投資家が景気拡大を支援するためにFRBが行動を起こすことを期待しているため、リスク資産市場が好むシナリオの一種である。時間が経つにつれ、第1四半期末のインフレ懸念は誇張されていたことが判明したが、サービス部門のインフレは引き続き中央銀行の目標水準を上回ったものの、財のインフレは大幅に低下した。

米ドルが下落し、連邦準備理事会が利下げを開始すると、景気後退がなければ新興国市場と仮想通貨が恩恵を受ける可能性がある。ソフトランディングが後でハードランディングに変わることが予想される場合は、株式リスク資産から債券に速やかに切り替えてください。

第2四半期の決算シーズンはストレスフル

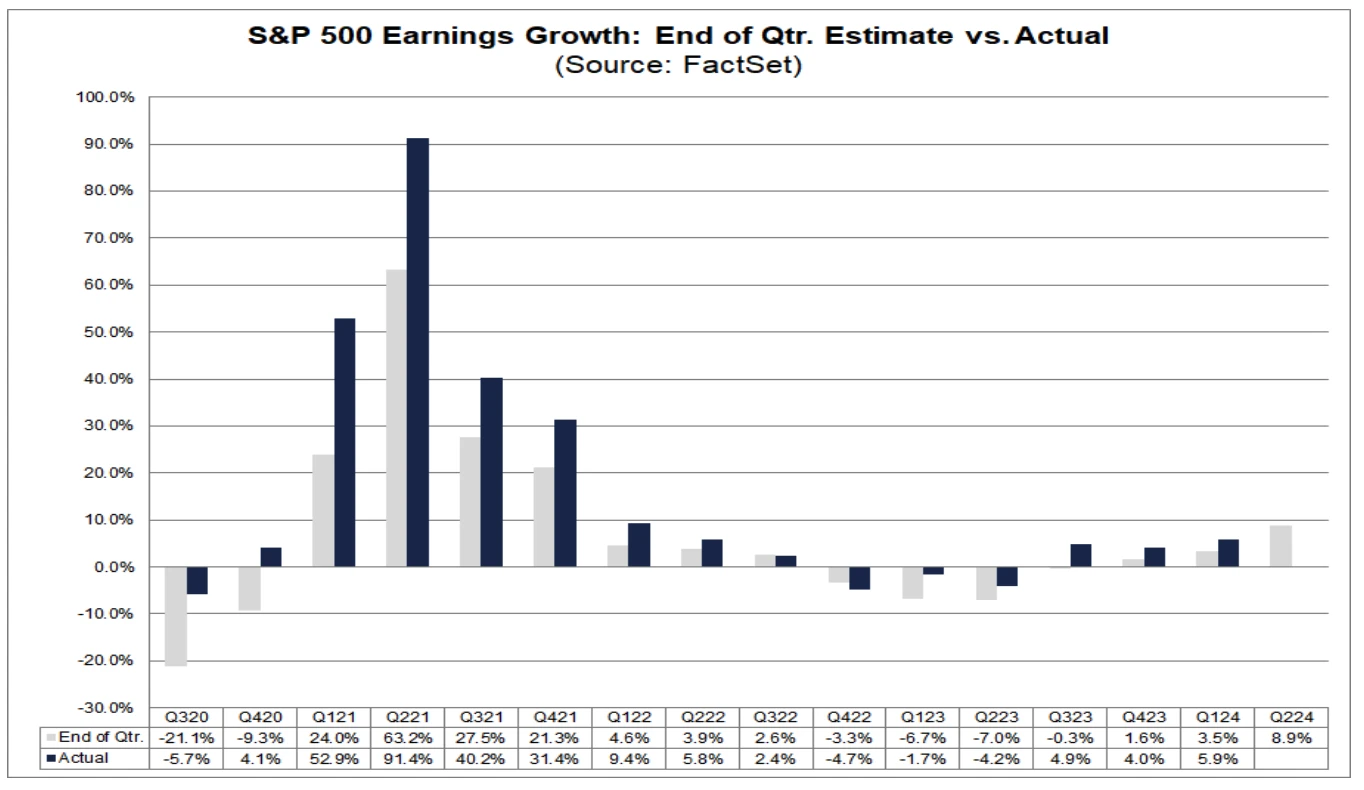

現在の市場の焦点は、始まったばかりの決算シーズンです。今四半期の市場予想は非常に楽観的であるため、以前のような予想外の利益を実現する可能性は非常に高いです。今四半期の発表プロセス中に切り替わります。

ウォール街は、第2四半期のSP500種株価指数の利益が前年同期比8.9%増加すると予想しており、これは前四半期の5.9%増加を大幅に上回っている。最後にこのような高い利益成長が見られたのは、連邦準備理事会が最初に利上げを開始した2022年の第1四半期であり、その時の利益成長率は8.8%であったことは注目に値する。はまだ下げた後の結果です。 3月末時点でアナリストらは9.1%の利益成長を予想していた。

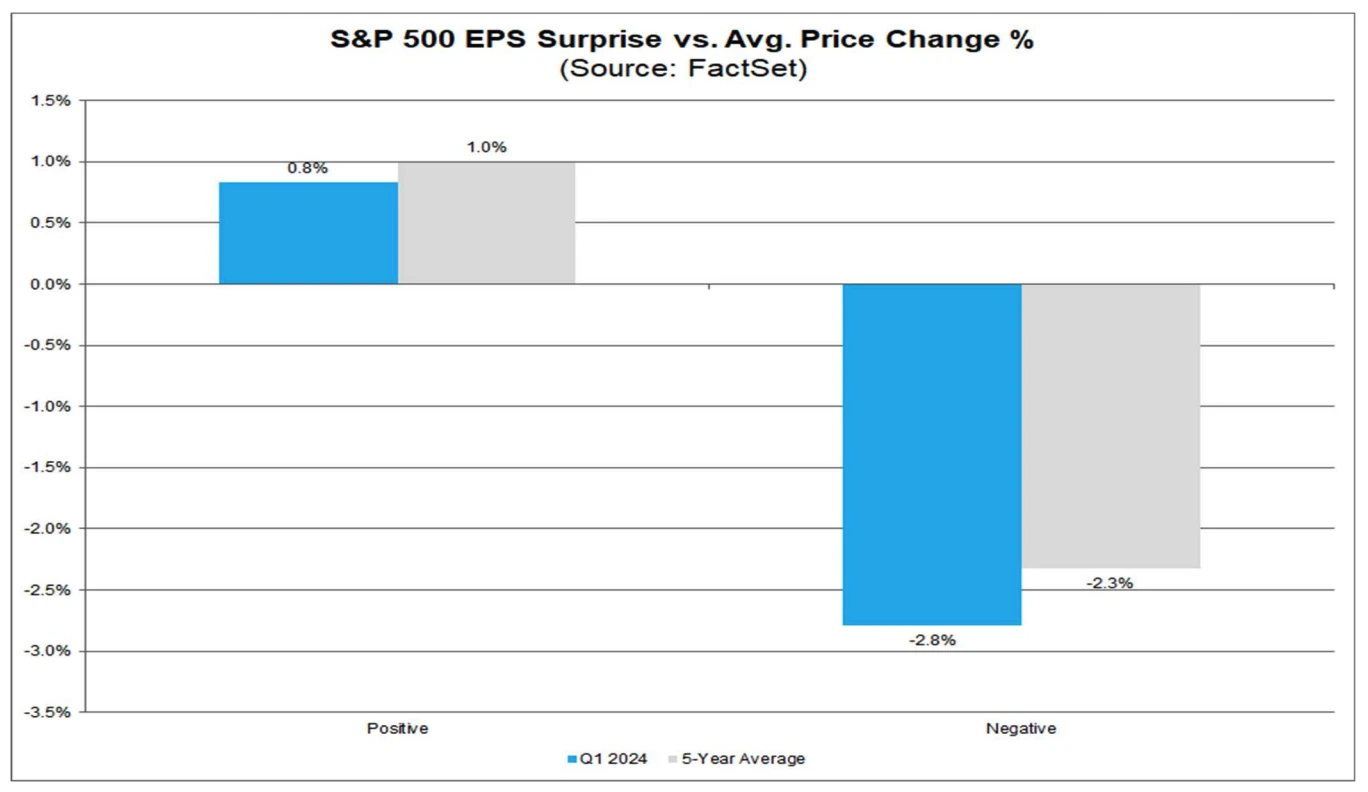

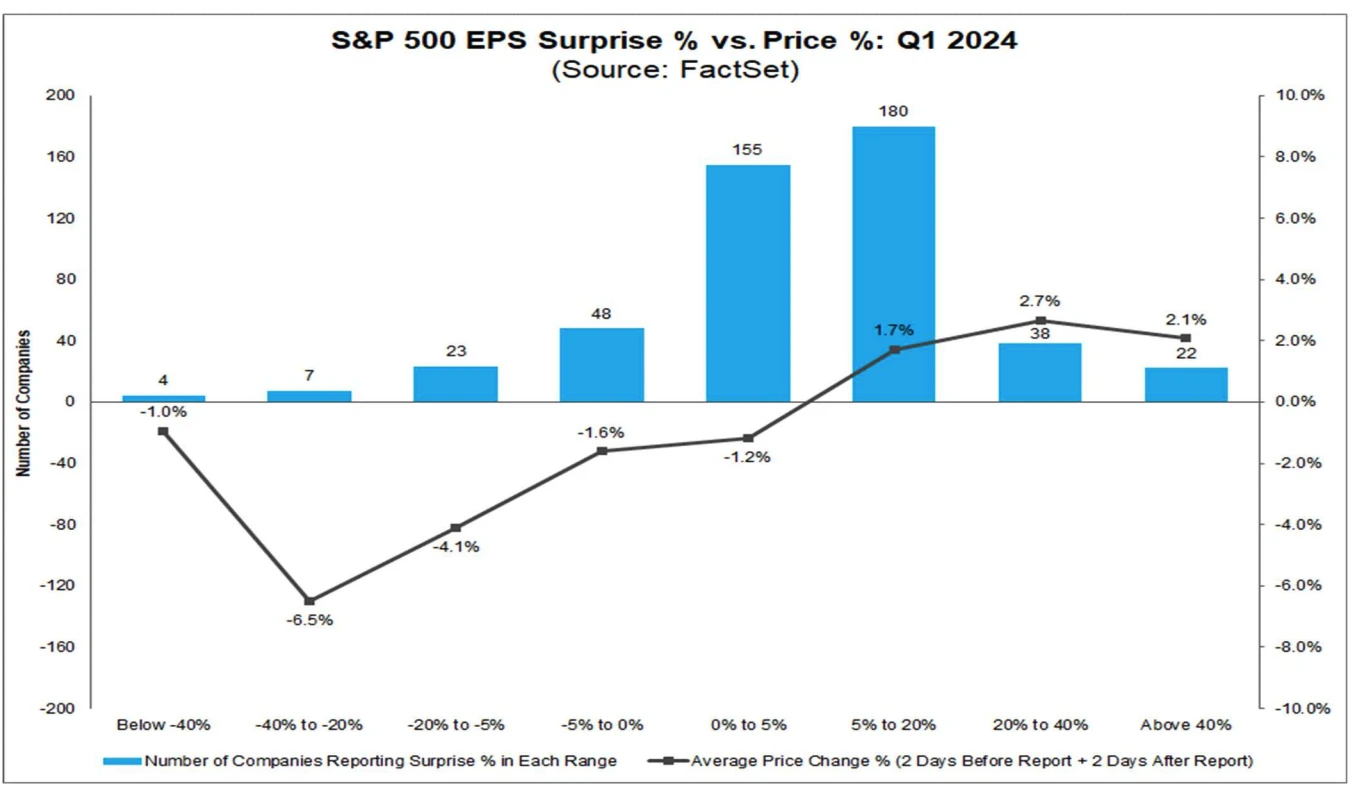

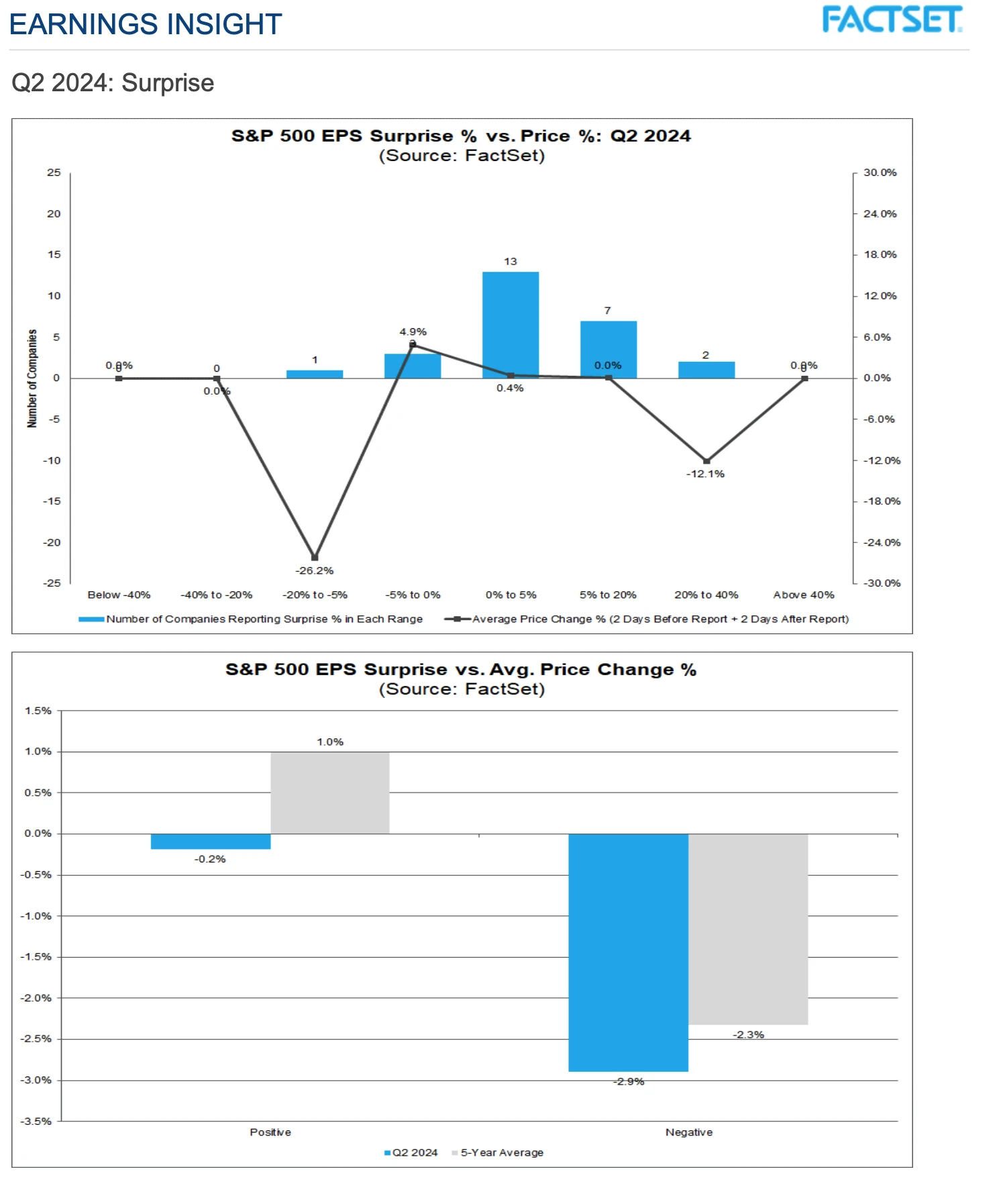

さらに、第 1 四半期の短期的な市場の反応から判断すると、良いサプライズの増加は悪いサプライズの減少ほど良くないこと、つまりプラスの EPS サプライズをもたらした企業の株価の平均上昇率が低いことは明らかです。過去5年間の平均をわずかに下回っています。 EPS がマイナスのサプライズを起こした企業の株価は、平均して過去 5 年間の平均をわずかに上回る下落となっています。

第 1 四半期の業績からわかるように:

「-40%未満」のEPSサプライズの範囲内では、平均株価変動率は-6.5%でした。

EPS サプライズ「0% ~ 5%」の範囲内での平均株価変動率は -1.2% でした。

EPSサプライズの「5%~20%」の範囲では、平均株価変動率は1.7%となった。

EPS サプライズが「20% ~ 40%」の範囲では、平均株価変動率は 2.7% でした。

第 2 四半期に発表された金融株の市場の反応から判断すると、業績は第 1 四半期よりも悪化しています。

最近、市場では AI の収益性に疑問を抱くことが増えています。たとえば、ゴールドマン・サックスは最近「Generative AI: Too Much Cost, Little Benefit?」というタイトルのレポートを発表しました。 」レポートでは、数人の専門家が生成型 AI の経済的可能性について深く懐疑的です。これは私がここ 1 年ほどで見た AI に関する最も悲観的なレポートであり、注意深く味わう価値があります。

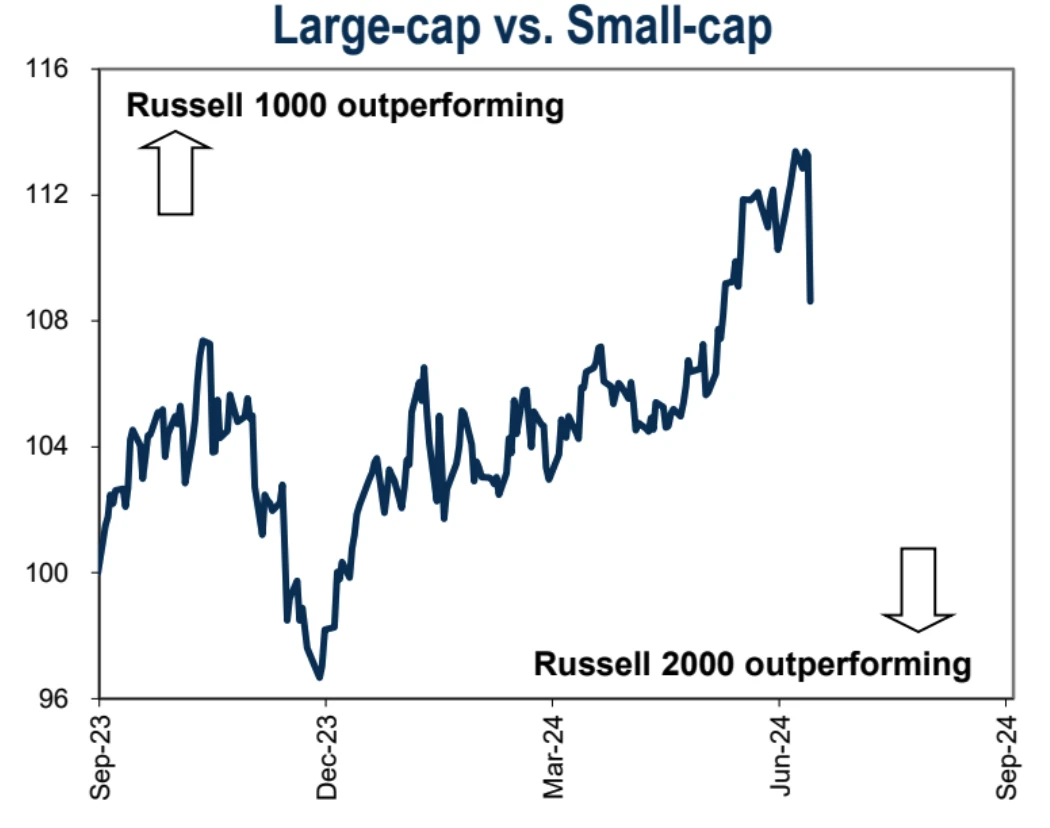

したがって、ハードウェアNVやテスラを除いて、大手テクノロジー株が2022年の業績の底から脱却するにつれて、財務報告後も依然として好調を維持できる可能性はますます低くなります。より良い結果は、セクターがマグニチュード 7 から 493 に切り替わることだろう (先週の NDX は R2K に対して 6.3% 遅れており、過去 10 年間で最悪の相対パフォーマンスの 1 つである)、あるいは誇大広告の焦点が 2008 から 493 に切り替わる可能性がある。人型ロボットや自動運転などの軌道を分岐させるAI。

消費者市場の観点から見ると、人型ロボットの市場には、明らかに AI の市場よりも大きな将来性があり、AI の市場よりもさらに高い将来性があることがわかります。なぜなら、AI が最終消費者にそれ以上のお金を払わせることは、少なくとも当面はほとんどないからです。一方、ロボットがそうなる可能性は低いからです。どの家庭にも、新たに購入する必要のある必需品があり、今は「iPhone モーメント」の登場を待っているところです。

ゴールドマン・サックスの統計によると、投資家は現在、NVDA > AMZN > MSFT > AAPL > GOOGL > META の順でビッグテクノロジーに興味を持っています。

ボーイング社が有罪を認めた

ボーイングは先週、737 Maxに関連した刑事訴訟2件で有罪を認めることに同意した。 2つの事件の背景には、2018年10月と2019年3月にそれぞれインドネシアとエチオピアでボーイング737MAX8旅客機2機が墜落し、計346人が死亡したことがある。調査では、事故の原因は、このモデルの新しいソフトウェア システムのセキュリティ設計の脆弱性に関連していると指摘されました。ボーイング社はFAAに試験料の認定を申請した際、このリスクを意図的に隠蔽し、パイロット訓練を強化しなかったため、航空機墜落につながった。日曜遅くに提出された法廷文書によると、ボーイングはマックス航空機のFAA認証申請の過程で安全上のリスクを意図的に隠蔽し、米国政府に対する詐欺を共謀した罪で有罪であることを正式に認め、処罰される用意があるとしている。

ボーイング社には最大4億8,720万ドルの罰金が科されることになるが、これは法律で認められる罰金の最高額であり、実際の額は裁判官が決定することになる。ボーイング社は2021年に司法省と訴追延期の合意に達し、2億4,360万ドルの刑事罰金を支払い、被害者の遺族に5億ドルの補償を行ったため、今回は2度目となる2億4,400万ドルの刑事罰金を支払う必要がある。この事件の発生後、同社は社内のコンプライアンスとセキュリティの側面を修正するために多額の支出を要求され、3 年間で少なくとも 4 億 5,500 万米ドルの投資が必要となり、また独立したコンプライアンス監視員による 3 年間の監督を受けることになりました。明らかに、このレベルの刑罰には多くの人が不満を抱いており、2億4,400万はボーイングのような大企業にとって737 Max 2機の価値に相当し、1人の命の価値はわずか70万に過ぎないと言う。戦略的な観点から見ると、世界の大型航空機製造は基本的にボーイングとエアバスによって独占されている。米国がボーイングをそれほど惨めにするつもりはないことは明らかである。

しかし、投資の観点から見ると、これはボーイングがすべての欠点を克服したことを意味しており、評価額の回復は良いことだ。このシナリオは、2023年11月のバイナンスの有罪答弁と罰金にやや似ており、その後BNBは200ドルから最大720ドルまで急騰した。

市場は11月の共和党圧勝に賭けている

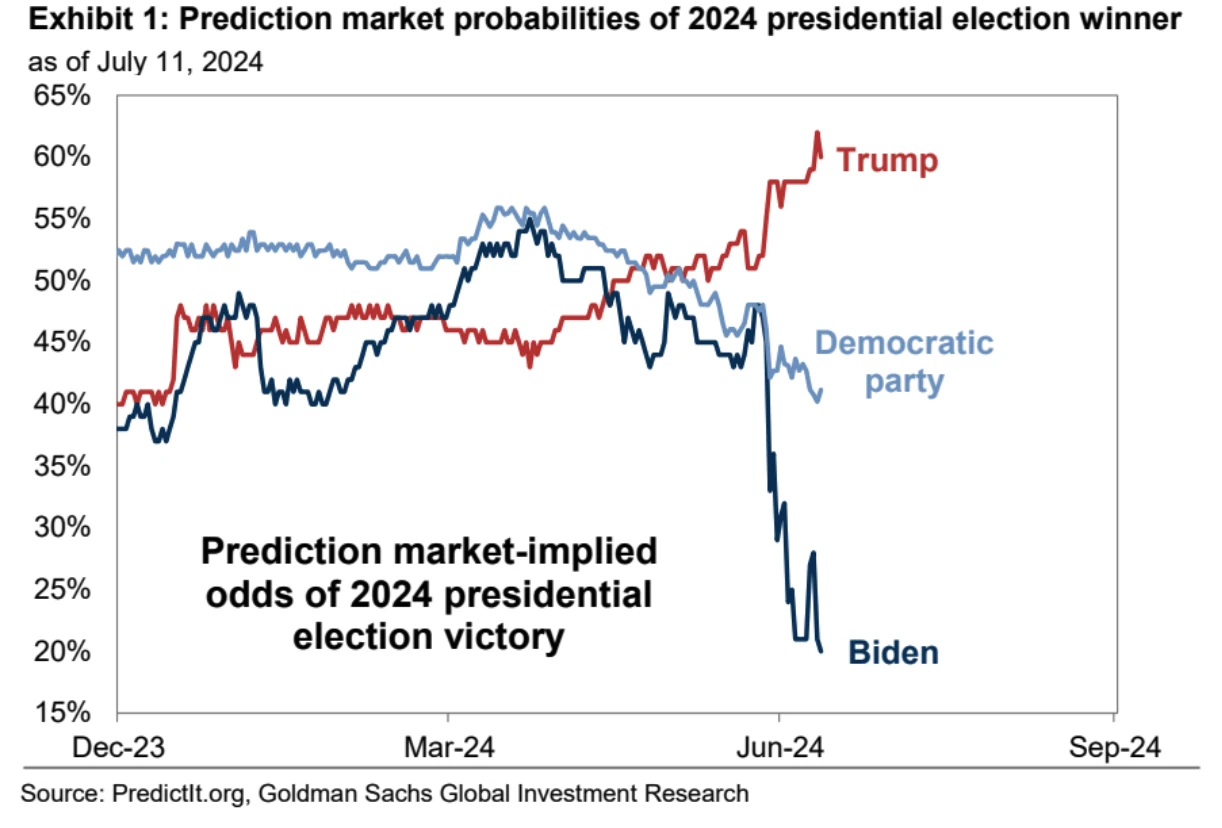

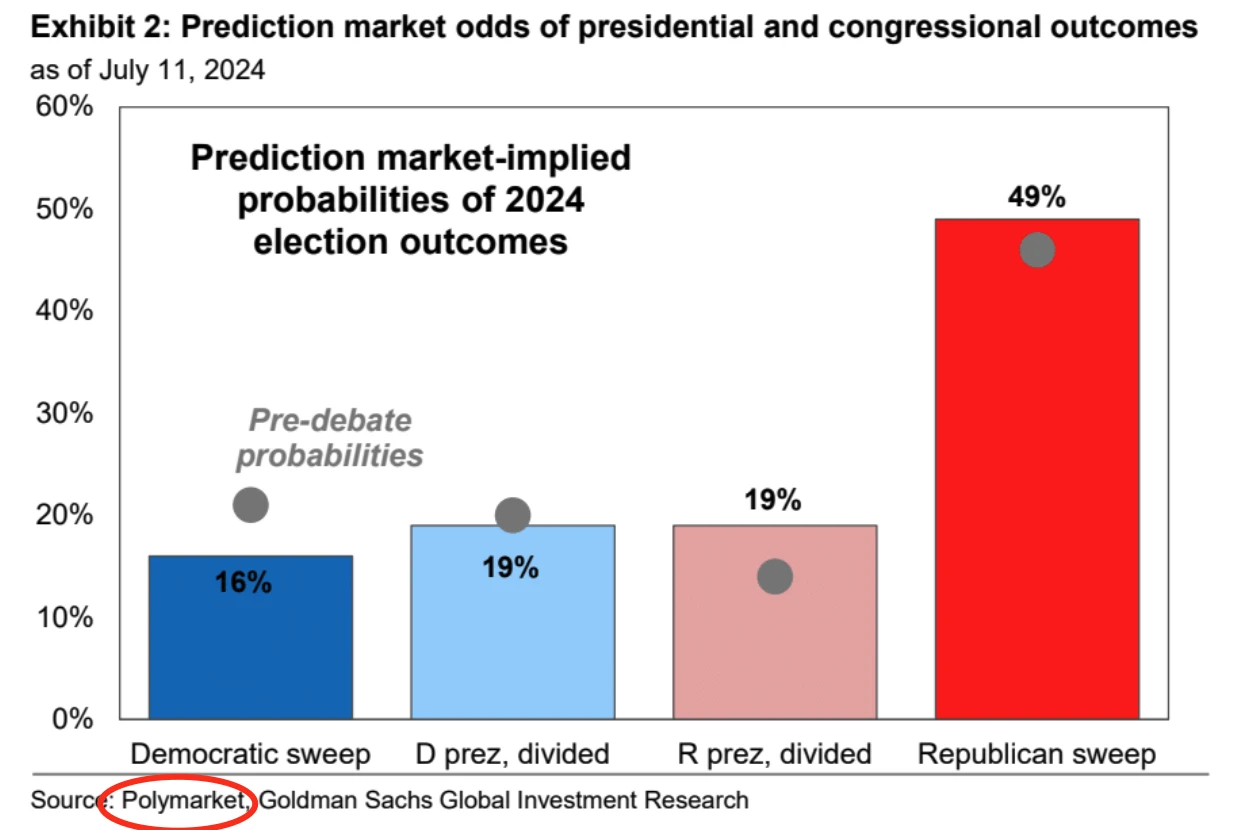

デリバティブ市場は現在、バイデン氏に対して非常に弱気となっており、トランプ氏勝利の市場予想確率は年初の40~50%から、6月27日の討論会後は約60%に跳ね上がっている。共和党が上下両院で勝利し、大統領を獲得(スイープ)する確率も上昇しており、現在は約50%となっている。バイデン氏の勝利確率は20%を下回った。

ゴールドマン・サックスが仮想通貨予測プラットフォームPolymarketのデータを引用したことは注目に値するが、これは「輪の外」の仮想通貨アプリケーションの有用性が高まっていることを反映している。

次のポイント:

米連邦準備制度理事会(FRB)の利下げ観測が徐々に安定するにつれ、機関投資家の焦点は成長や金融政策から政治へと移りつつある。

焦点はトランプ大統領就任の可能性の変化であり、投資家の質問はトランプ政権が実施する可能性のある関税、国内税制政策、規制変更に集中している。

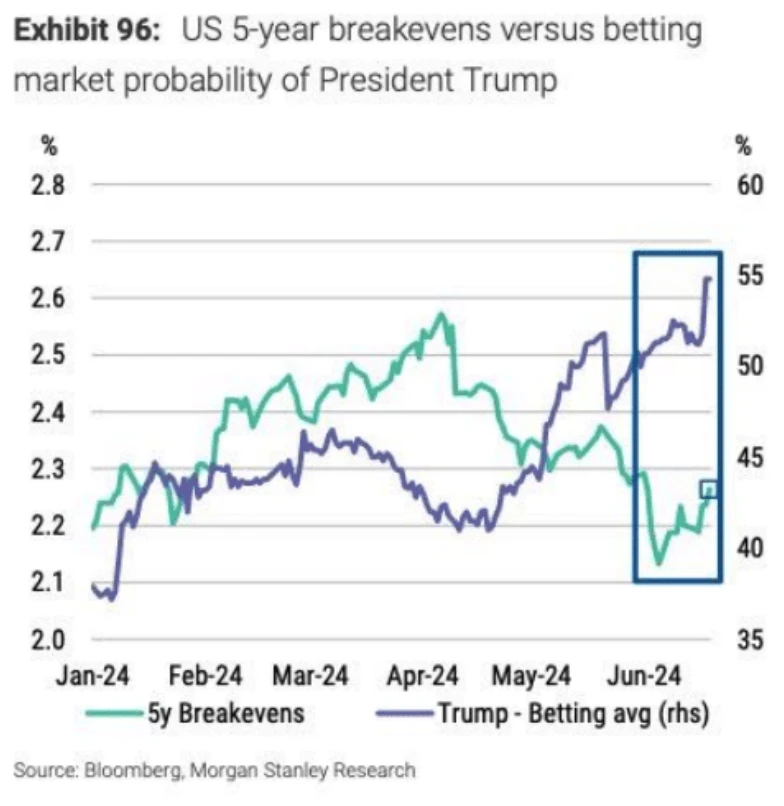

トランプ大統領就任後、大幅な関税引き上げは、国際的に事業を展開する企業ではなく、国内市場に注力する企業に恩恵をもたらすことが予想される。関税は米国のGDP成長に若干の足かせになると予想されており、中国の輸入価格への影響は同時にインフレを押し上げる可能性がある(FRBが利下げを望む環境とは逆に)。以下のグラフは、市場のインフレ期待とトランプ大統領の選挙勝利確率が最近上昇傾向にあり、将来的にはさらに関連する可能性があることを示しています。

市場は最近政治にあまり動かず、米選挙の不確実性を過小評価しているようだが、共和党勝利の可能性が高いものの、民主党候補が交代する可能性も急速に高まっている。

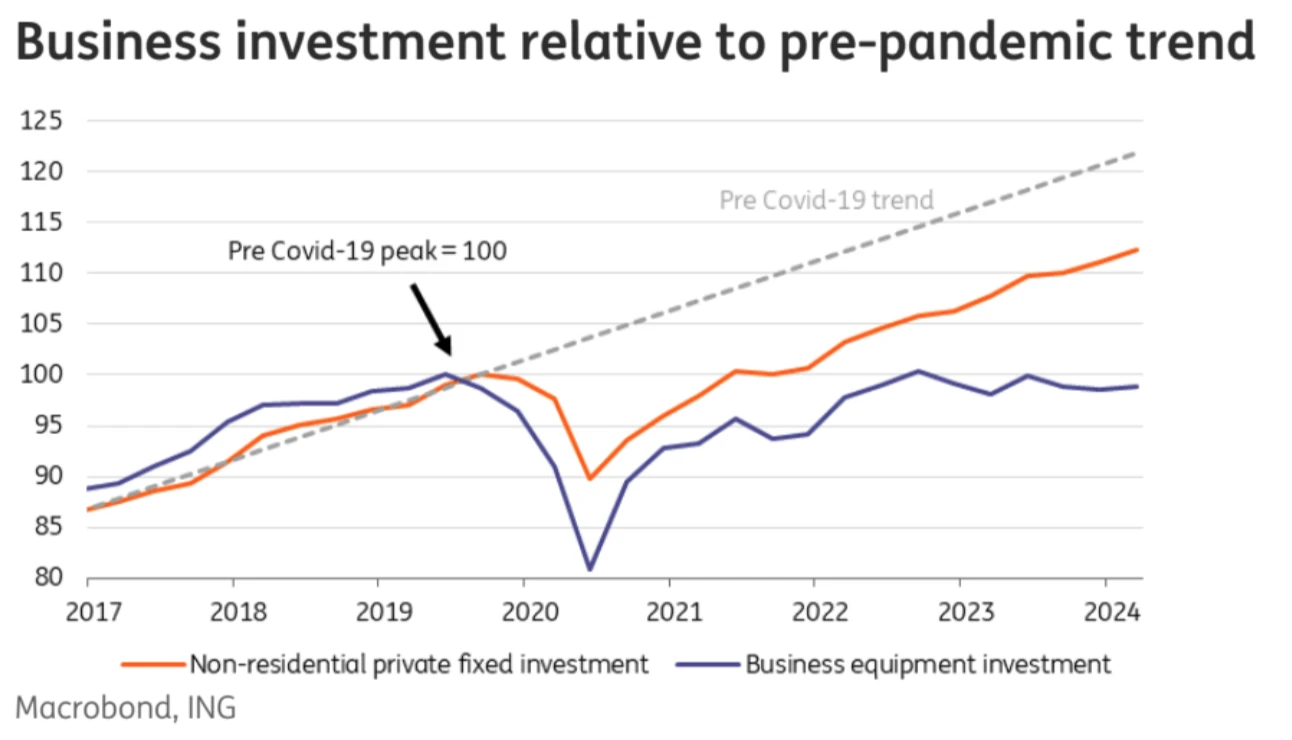

ビジネス設備への投資は停滞しており、企業は新政権による政策変更への懸念から、石油・ガス探査ライセンスや外国電池製造工場の承認などのプロジェクトを遅らせる可能性がある。この政治的不確実性により、企業は投資に対してより慎重になっています。

(上記の通り、株式市場や企業利益が過去最高値を記録する好調な経済にもかかわらず、ビジネス設備への投資(実質)は2019年の水準を下回っている。構造物や知的財産を含む非住宅設備投資は好調だったものの、パンデミック前の傾向を依然として8パーセント下回っているが、主な改善は半導体奨励生産法(CHIPS)とインフレ抑制法(IRA)による1兆ドルの政府支援によるものである。

詳細はまだ明らかになっていないが、共和党が圧勝すれば減税延長と財政支出拡大につながる可能性があり、それが株式にとって最も当面のプラスとなるだろう。

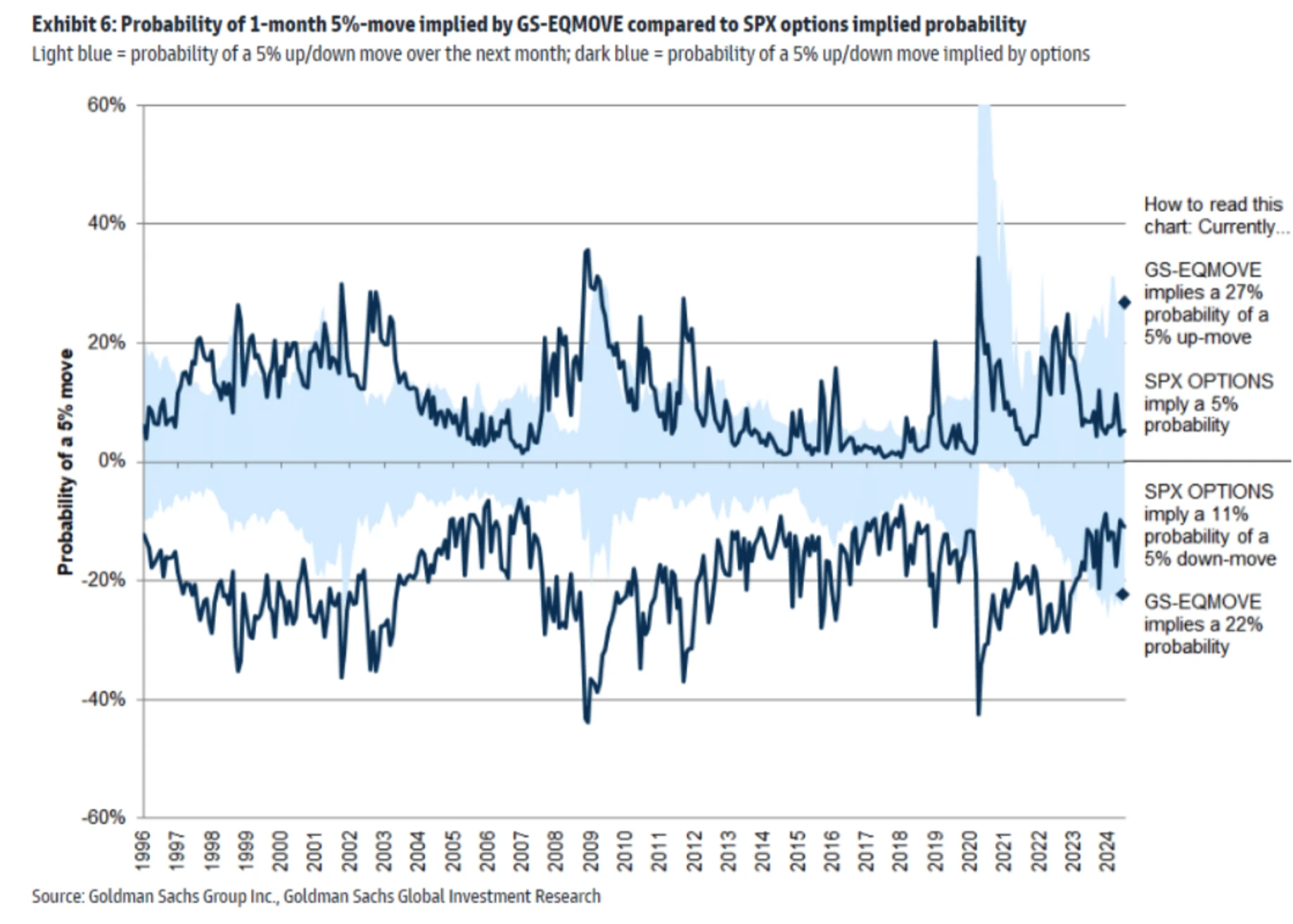

SPX オプション市場における暗示的な上値および下値のボラティリティは低いです。

政策変更の影響を受ける業界

再生可能エネルギーと環境政策:トランプ氏が再選されれば、環境政策にある程度の緩和が見込まれるため、伝統的なエネルギー株にはプラスとなるかもしれないが、再生可能エネルギー株には圧力がかかる可能性がある。

テクノロジーとビッグデータ:テクノロジー業界はトランプ政権下で独占禁止法の監視が緩和される可能性があり、特に大手テクノロジー企業はこの恩恵を受ける可能性がある。

グロースとバリュー:現在の市場環境では、特にテクノロジーと消費者セクターにおいて、グロース株が引き続き投資家の注目を集めると思われます。ただし、具体的な政策変更によっては、金融や工業など特定のセクターにおいてバリュー株が魅力を示す可能性もあります。

金利敏感株: このグループの株は、経済政策や金利の変化の可能性を考慮すると、金利の変化に対する感度が高いため、大幅なボラティリティを示す可能性があります。

投資スタイルと市場戦略

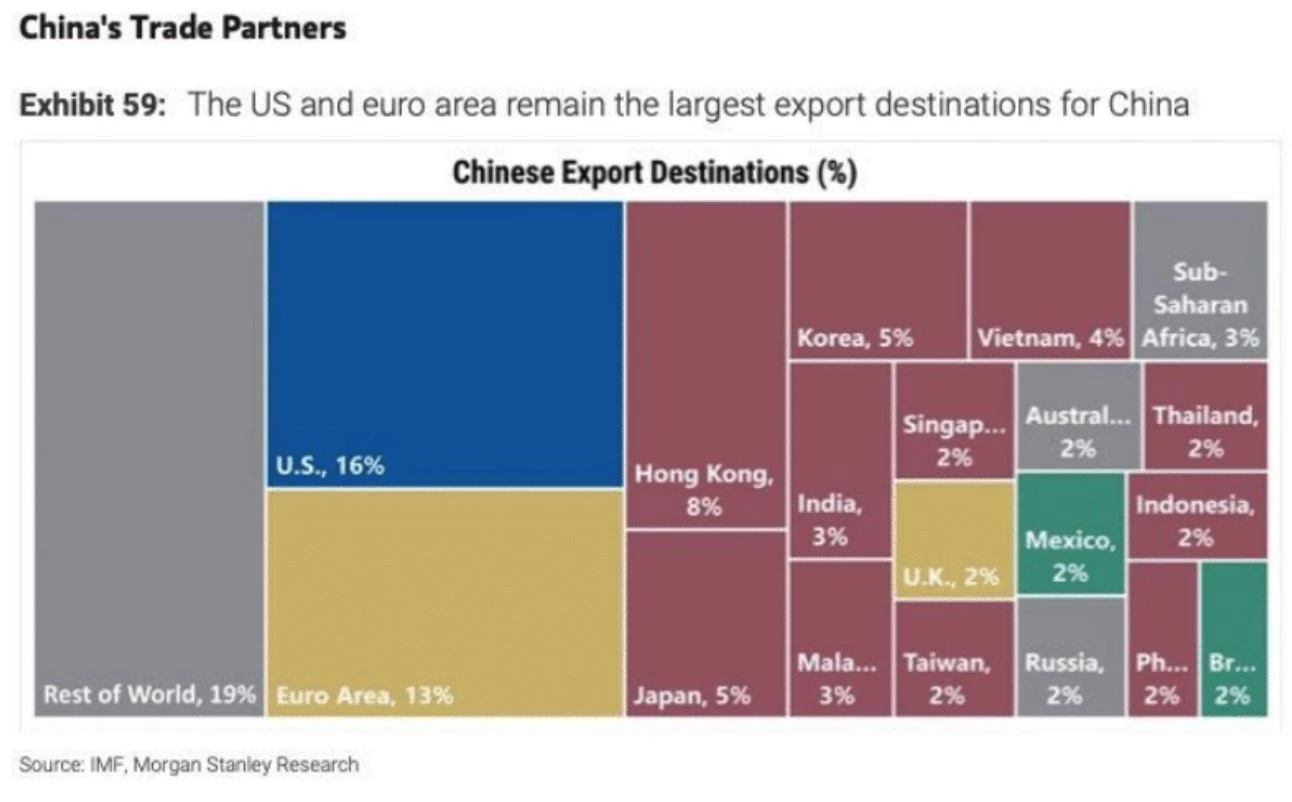

ウォール街と通貨圏は中国に「感謝」すべきだ

中国はデフレ状態にあり、政策措置により過剰生産能力も増大している。世界最大の商品輸出国がデフレを輸出している。その波及効果により、ヨーロッパと米国のコア一次産品インフレ率は約 0.5 パーセントポイント、コアインフレ率は約 0.1 パーセントポイント低下しました。全体的な影響は控えめだが、欧州と米国の中央銀行に今年利下げの余地を与える可能性があり、株式や仮想通貨にとってはプラスとなるだろう。

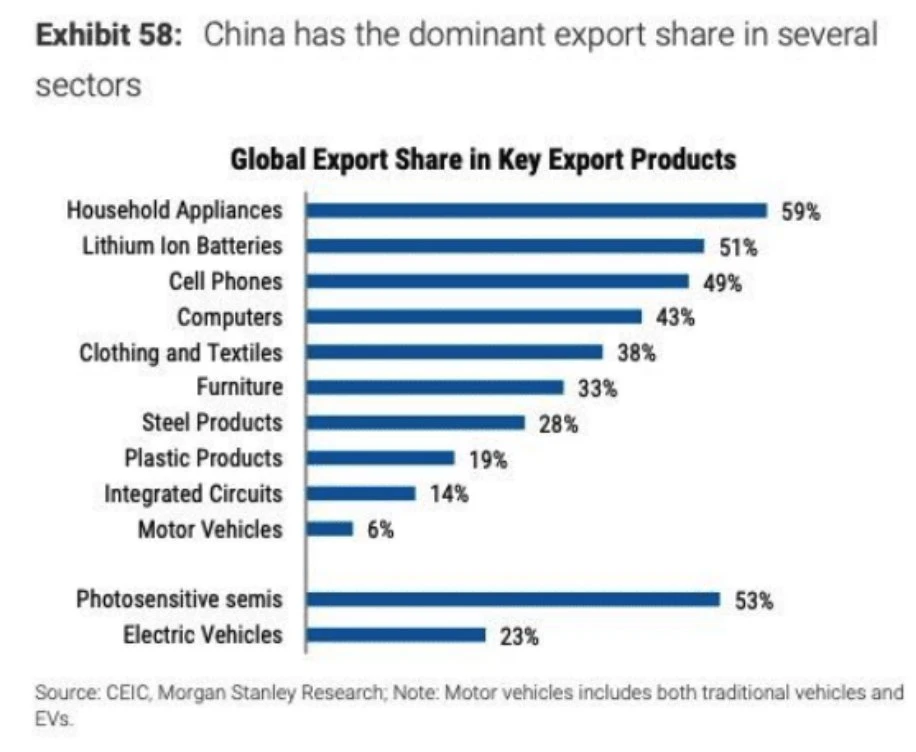

以下のグラフは、いくつかの主要な輸出製品における中国の大きな市場シェアを明確に示しています。家電製品 (59%)、衣類および繊維製品 (38%)、家具 (33%) など、依然として重要な位置を占めている伝統的な製造部門に加えて。また、ハイテク分野における中国の製造能力と技術レベルは大幅に向上しており、リチウムイオン電池分野と感光性半導体(カメラ、太陽エネルギー)分野の市場シェアはそれぞれ51%、53%に達している。 :

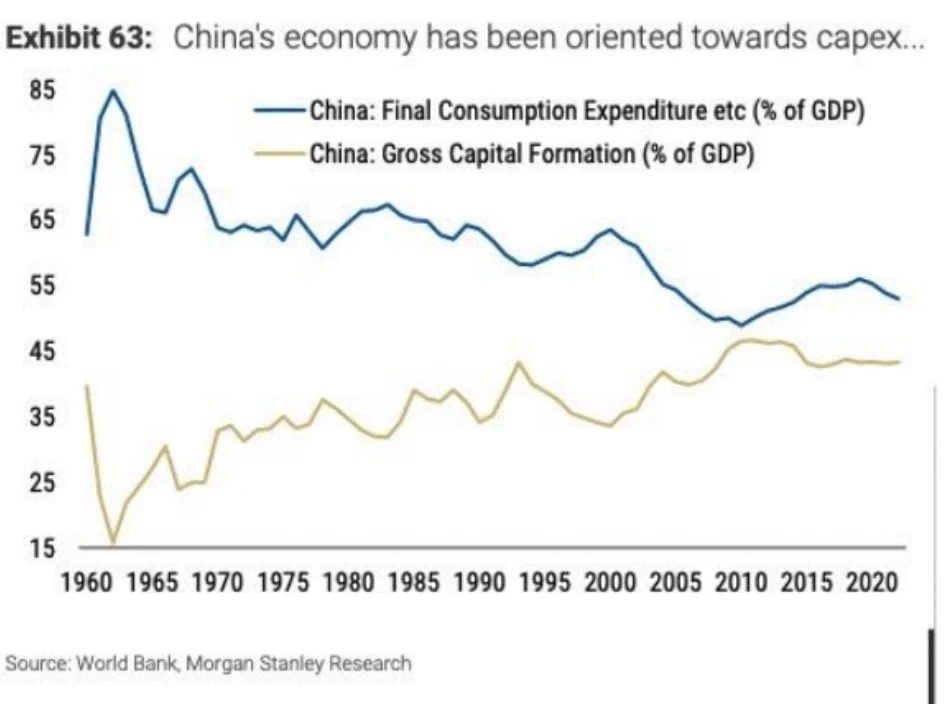

中国は長年、投資主導の経済成長モデルを採用しており、短期的には生産能力と経済総計を急速に拡大できる。下のグラフは、GDPに占める中国の固定資本投資が個人消費を大幅に上回っていることを示している。これは、新しい工場の建設、設備の購入、生産ラインの拡張に多額の資金が投資されていることを示しています。このモデルは市場需要の成長を上回る可能性があります。

中国の生産能力は急速に増加しているが、世界経済成長は特に世界金融危機以降減速しており、世界需要は同じペースで成長できていない。その結果、中国の生産能力の多くが十分に活用できなくなり、過剰能力の状況がさらに悪化している。

鉄鋼、石炭、化学、不動産などの資本集約型セクターが特に高い。これらの産業は特に急速に拡大していますが、最も供給過剰になりやすい産業でもあります。

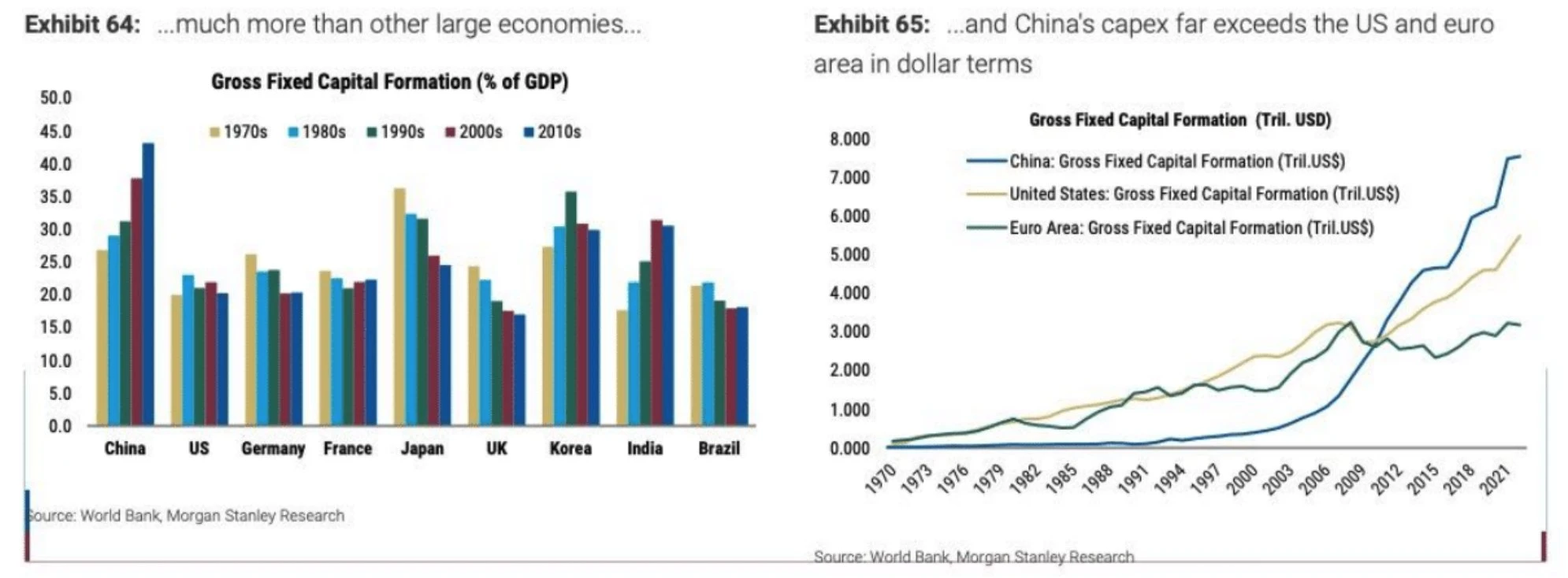

以下のグラフは、中国の設備投資レベルが他の主要経済国のそれよりも 10 パーセント近く高いことを示しています。これは米ドルベースで米国およびユーロ圏よりも85%をはるかに超えています。政策主導の過剰投資は、容易に非効率な資源配分につながる可能性があり、これらの資源はより生産的な産業や分野で使用できたはずなのに、大量の資金や資源が非効率または非効率的な生産分野に投資されてしまいます。長期的には、この非効率な資源配分は経済全体の潜在成長力を低下させることになります。

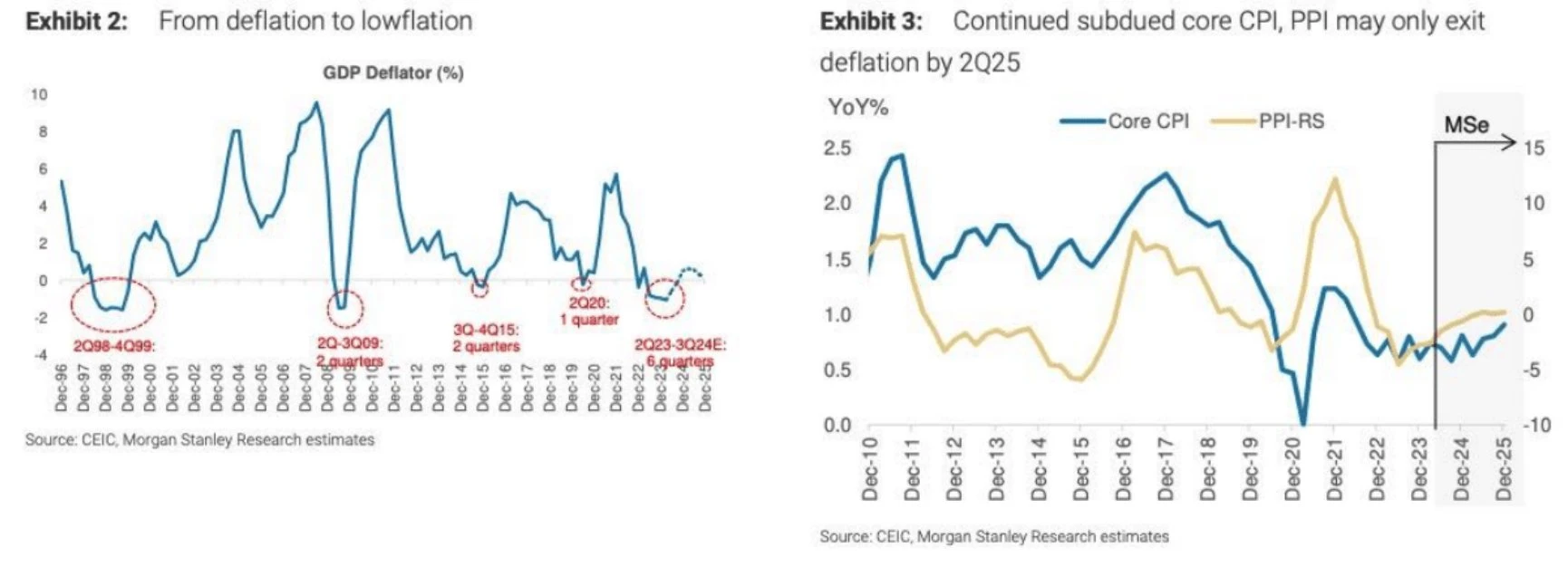

モルガン・スタンレー中国のPPIは、デフレが終わるのは2025年下半期になると予想している。

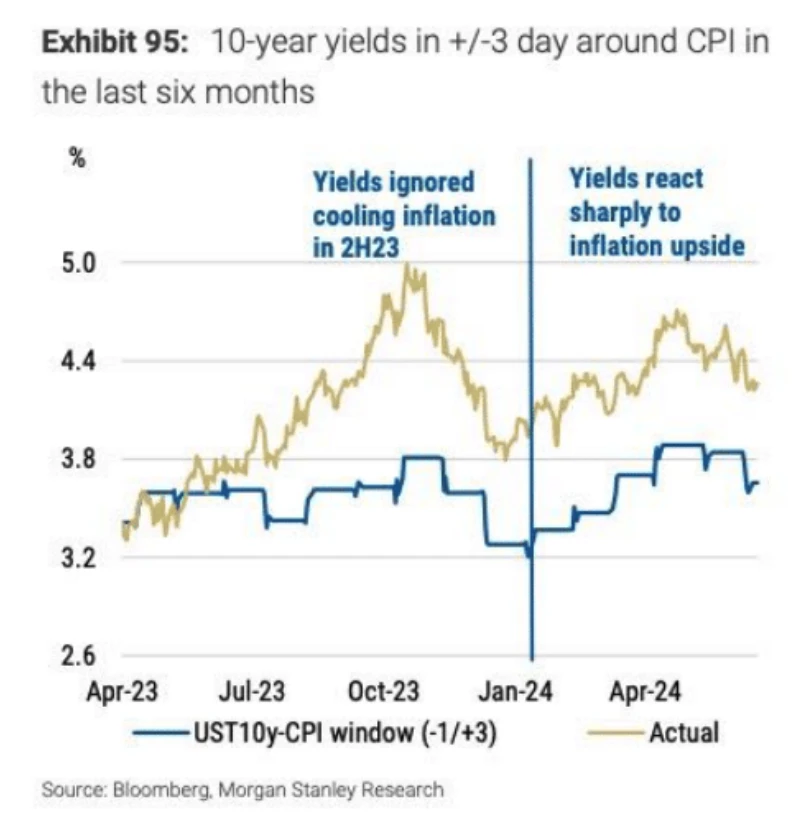

米国の金利市場は今年、インフレサプライズに対して高い感度を示しており、10年米国債利回りはCPI発表の前後3日間で最大80ベーシスポイントも変動した。

市場は2023年下半期にはインフレが鈍化すると確信していたが、予想外のインフレ上昇がその信頼を揺るがし、市場の強い反応につながった。以下のグラフは、2023 年後半以降、インフレが鈍化するとの期待に対する市場の反応は鈍化したが、インフレ上昇に対する予想外の反応は鋭かったことを示しています。

インフレ上昇に対する市場の激しい反応は、季節性、インフレの幅広さ、長期トレンド、実際の経済ファンダメンタルズなどの考慮を無視し、短期的なデータに過度に焦点を当てていることが原因である可能性がある。さらに、中央銀行の政策調整に対する期待も過度に増幅される可能性があります。これらの要因を総合すると、市場の反応は完全に合理的とは言えないようであり、中国のデフレの影響は米国のコアCPIに下押し圧力を及ぼし、この傾向は今後も続くと予想される。

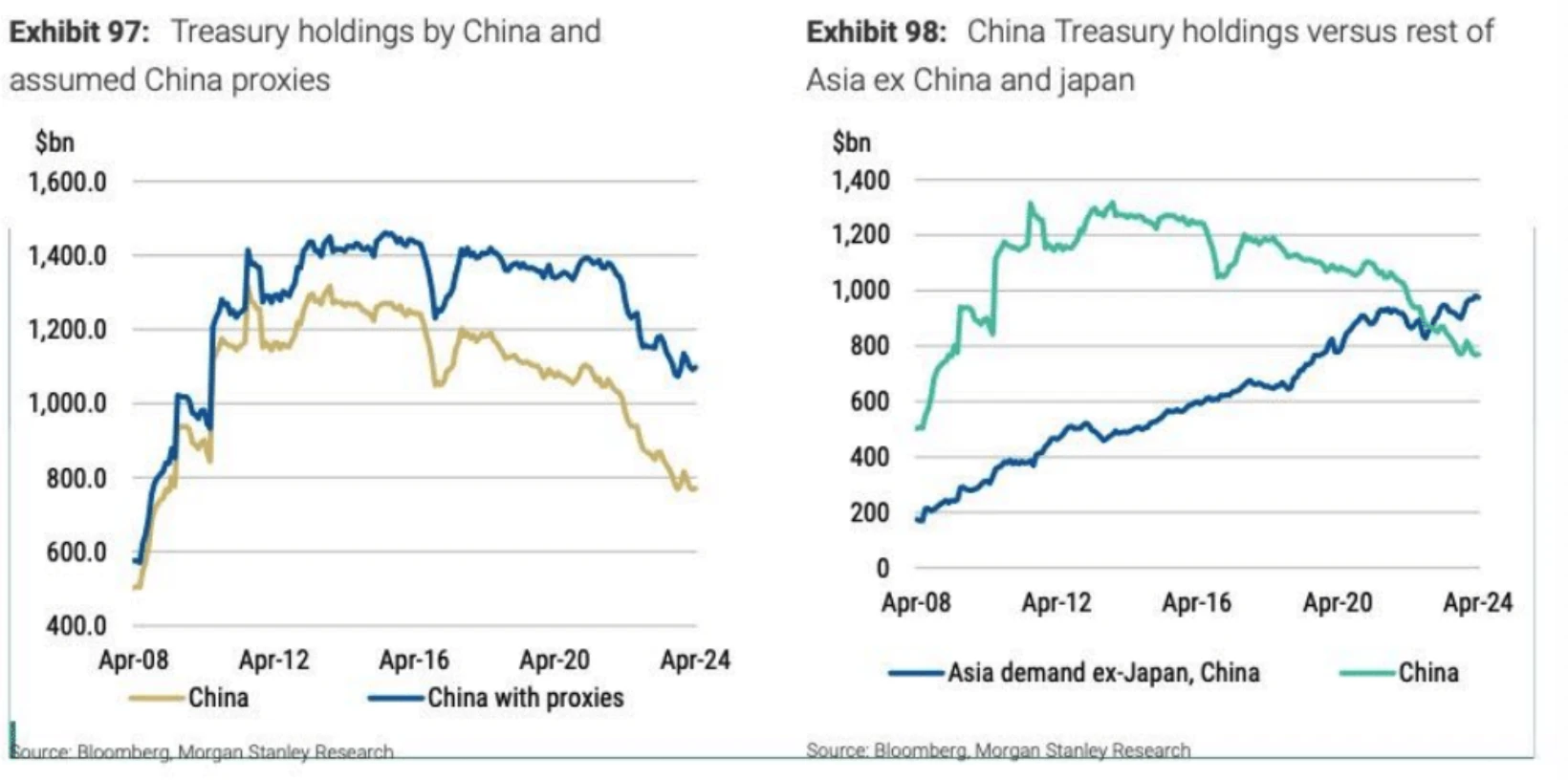

米国市場における中国のシェアが低下しても、純輸出のドル価値は上昇するため、中国の輸出の増加は、米国国債に対する需要を減らすのではなく、増加させる可能性が高い。

図97は、中国とその代理店が保有する米国債務の額が減少したが、予想ほど急激ではないことを示している。図 98 は、中国を除いて、他のアジア諸国からの米国債の需要が増加しており、中国の需要の減少を部分的に相殺していることを示しています。

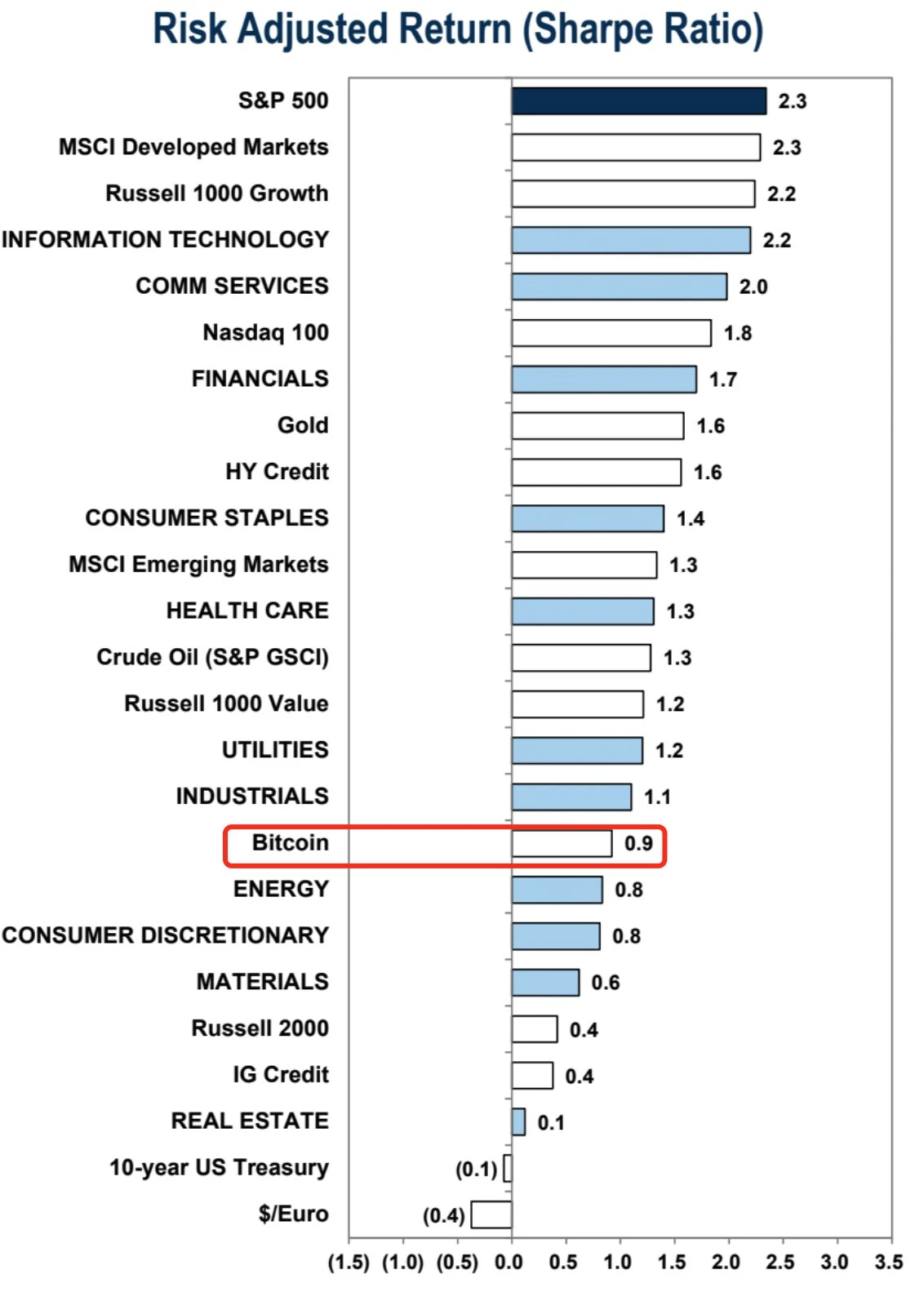

BTCが遅れることはほとんどありません

年初から現在までのサンプルを取ると、ビットコインのリスクリワードレシオは米国株よりも大幅に低いことがわかります。このような状況は歴史上まれです。主に先月の予想外の急落により、6月初旬のビットコイン年初来のシャープはSPXの1.7よりも1.8高かった。

誤解される可能性のある信号…

歴史的に、いくつかの経済指標は景気後退を予測するための信頼できるシグナルとみなされてきましたが、今回のサイクルではそれらのルールが破られているようです。例えば:

逆イールド:2年債と10年債のイールドカーブは2年間にわたって逆転しており、従来は景気後退の前兆とみられてきたが、米国経済はまだ景気後退には陥っていない。

マネーサプライ(M 2):M 2 は2022年末に急落し、通常は景気後退を示唆するものですが、経済は依然として堅調です。

ISM 指数: ISM 指数は過去 20 か月のうち 19 か月でマイナスとなっていますが、経済は景気後退に入っていません。

サームの法則: 失業率が最低値から 0.5 パーセントポイント上昇すると、通常は景気後退の兆候となります。失業率は3.4%から4.1%に上昇しましたが、これは主に需要の減少ではなく労働力の供給の増加によるものですが、現在の失業率は依然として低いままです。

米国経済は 1990 年代にも同様の状況を経験しましたが、そのときは伝統的な景気後退の兆候が多く見られましたが、経済はすぐに景気後退に陥ることはなく、長期にわたる拡大を経験しました。これは、歴史上の同様の兆候が必ずしも直ちに景気後退を意味するわけではなく、現在の経済状況も同様である可能性があることを示唆しています。

ブラックロックのBUIDLは5億米ドルを超え、メーカーダオは10億の流動性を米国の債券資産に割り当てる計画

RWA はあまり話題になっていませんが、業界は着実に進歩しています。

Etherscan によると、BlackRock BUIDL は設立から 4 か月足らずで、現在 5 億 280 万ドル相当のトークン化された国債を保有しています。

このマイルストーンは、RWA トークン化会社 Ondo Finance が BUIDL をさらに購入し、それを OUSG トークンの裏付け資産として使用した後に達成されました。

50億ドルのステーブルコインDAIの背後にあるプロトコルである暗号融資プラットフォームMakerDAOは先週、準備金の10億ドルをトークン化された米国債商品に投資する新たな計画を発表した。ブラックロックのBUIDL、スーパーステート、オンド・ファイナンスなど、この分野のトッププレーヤーがこの提案に応募するために並んでいる。 10億米ドルは、既存の米国債券RWAトークンのサイズが55%増加することを意味します。

収入の観点から見ると、10億(4.5~5%)の利息付き資産の転換は、この契約により年間4,000~5,000万米ドルの追加収入が得られることを意味し、これは現在の収入のほぼ半分を占めることになる。 PE評価法によれば、これは明らかなメリットです。ただし、それまでに既存の資産から転換することも可能です。その場合、直接的な経済的利益はありませんが、基礎的な保管リスクが軽減されるだけです。しかし、これは Maker にとって、自分たちの小さなサークルから抜け出し、従来の大きな組織に縛られるための重要な変化となる可能性があります。

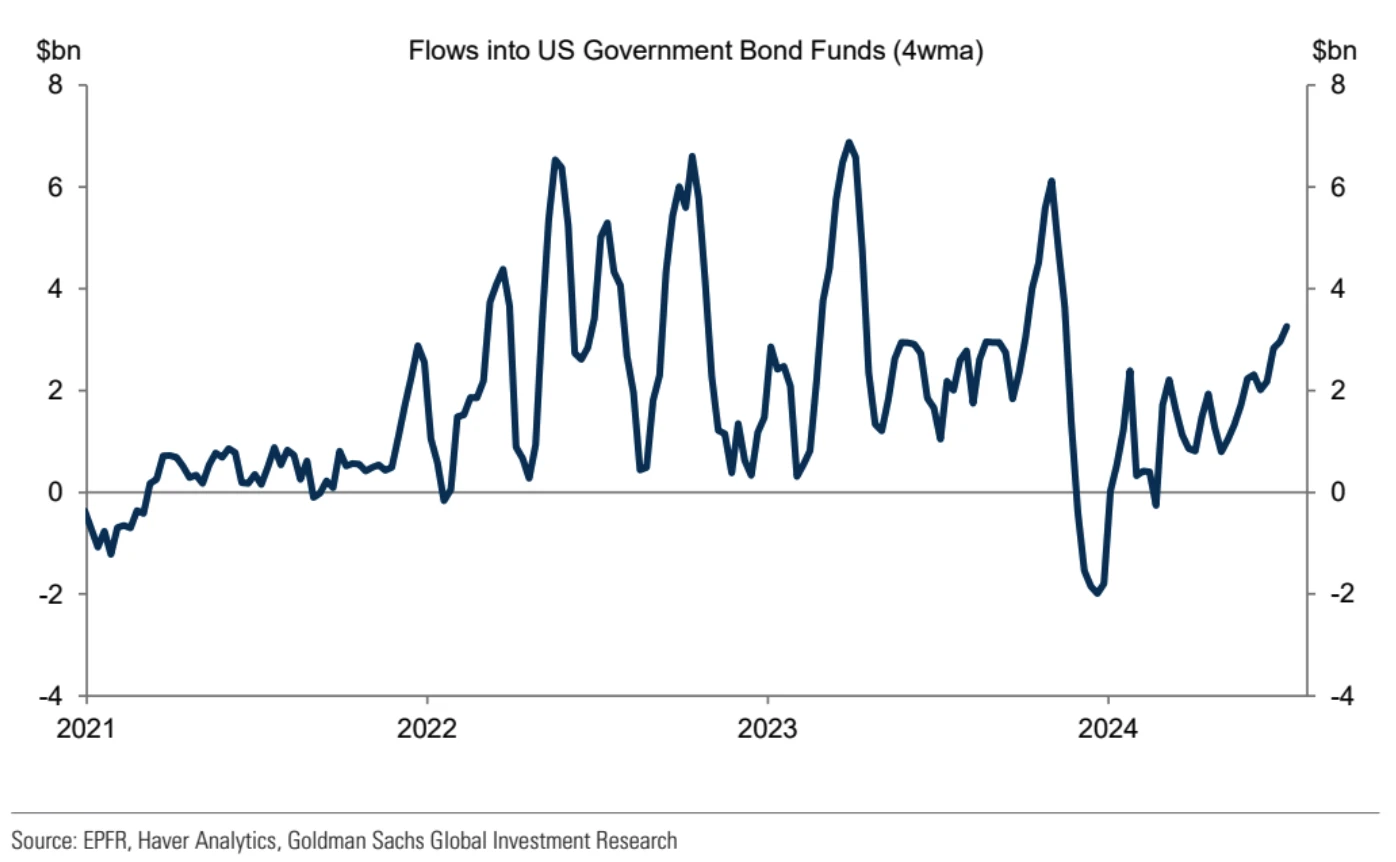

資金の流れとセンチメントの概要

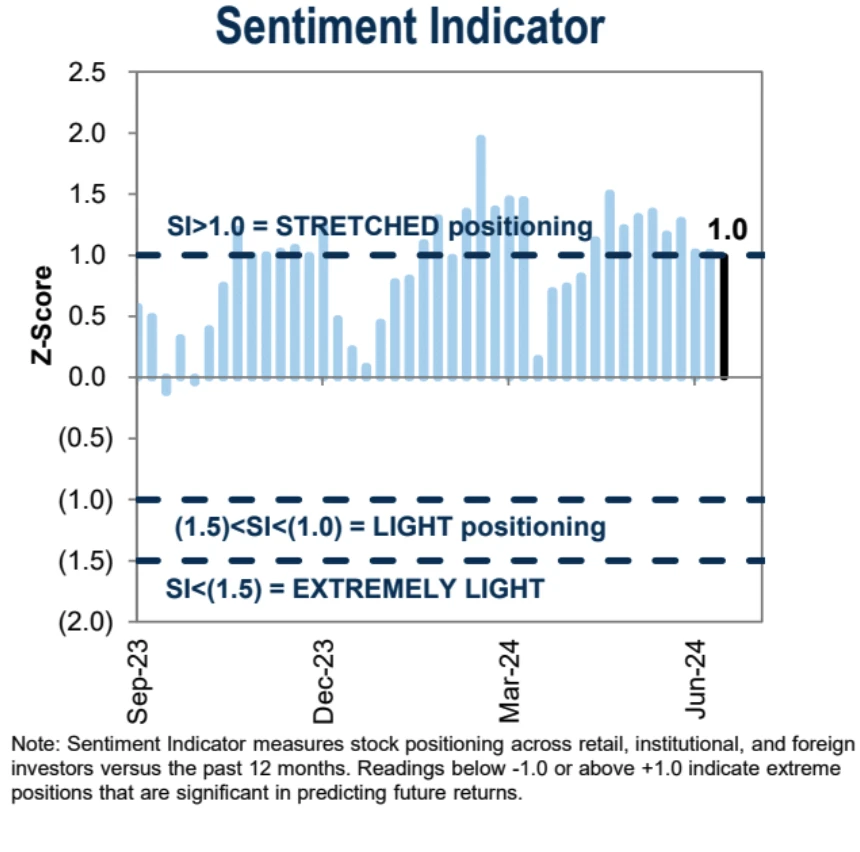

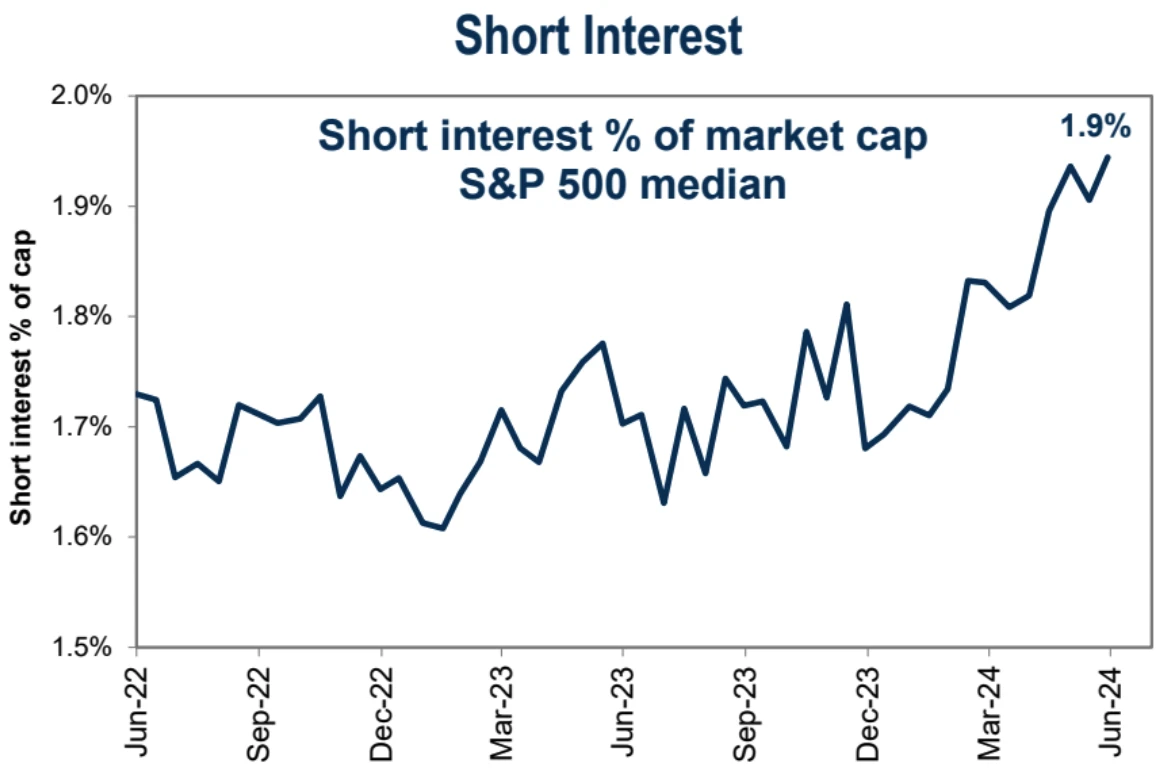

米国株のショートポジションの割合は6月にわずかに増加し、4年ぶりの高水準に近づいたが、全体的な水準はまだ高くない(多い時には3~4%に達する可能性がある)。

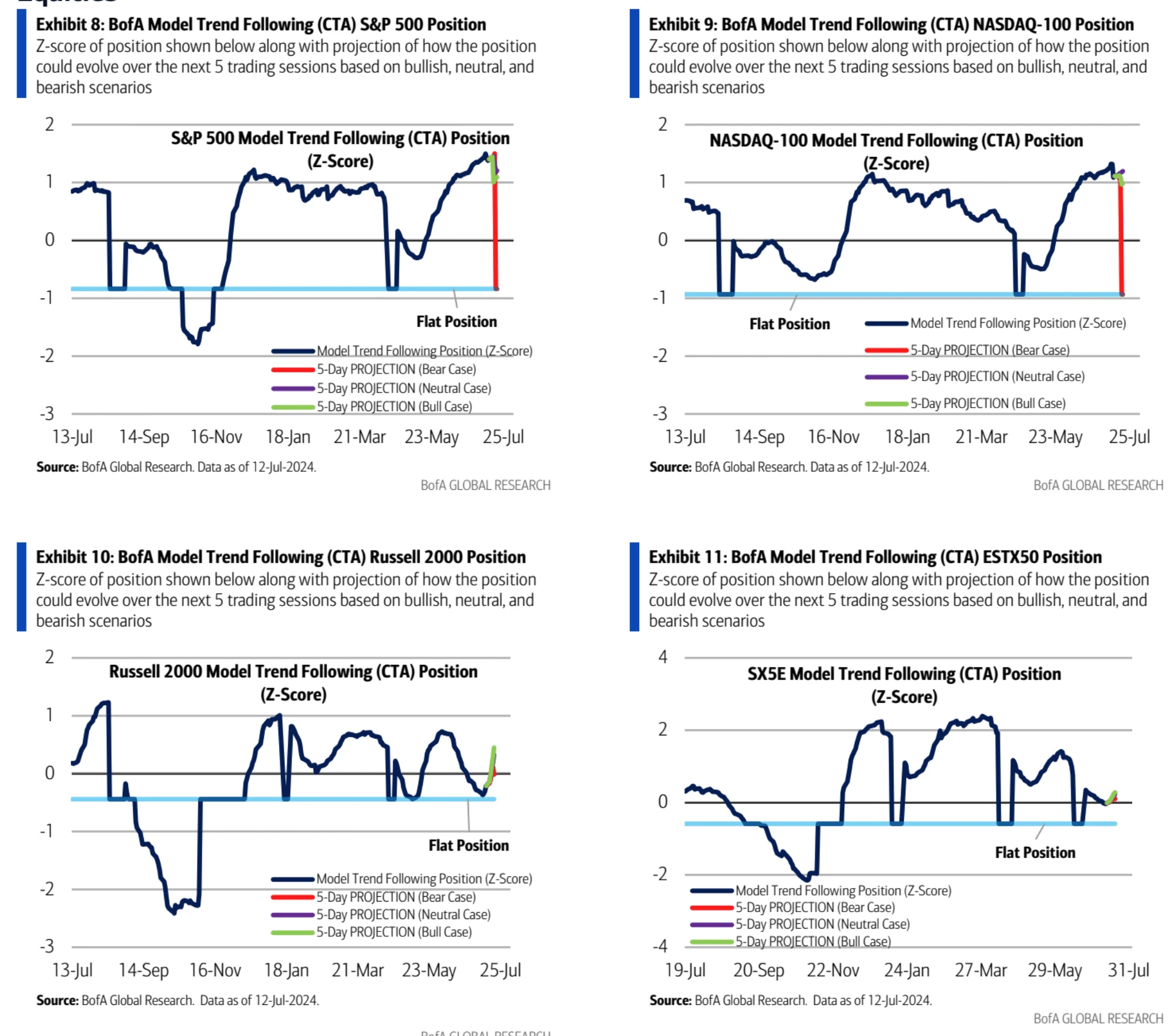

BofA がさまざまな株価指数における CTA ポジションを分析し、今後 5 営業日の予測を行ったところ、SP 500 のポジションは Z スコアが 2 に近く、より高いポジションを示しています。 NDXZ スコアは 1 に近く、中程度から高程度です。Russell 2000 のポジションは比較的中立であり、上昇する可能性が高くなります。

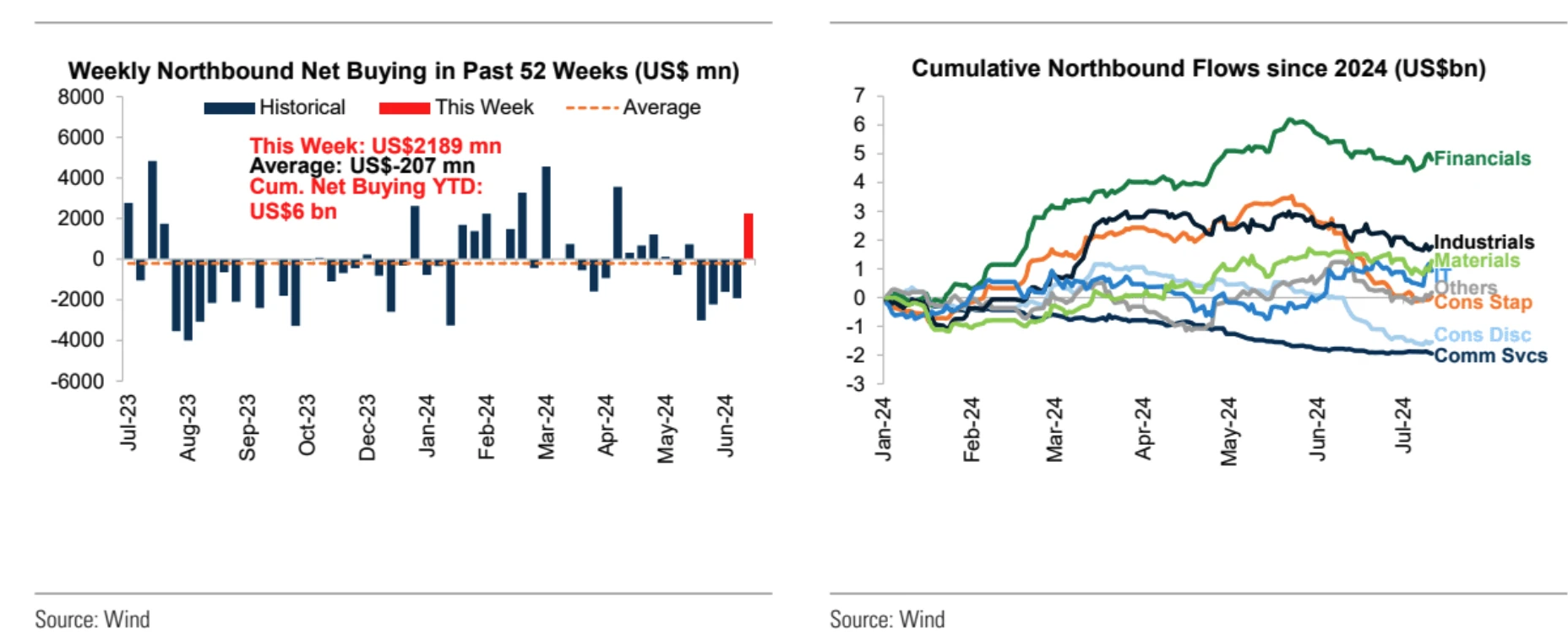

ビッグAノースバウンドファンドは今週159億元を買い越し、11週間ぶりの高値を付け、4週連続の売り越しを逆転した。