原著者: YBB Capital 研究員 Ac-Core

TL;DR

マクロ経済の繁栄によって動かされた以前の強気市場とは異なり、今回の仮想通貨市場は主にマクロ経済の不確実性によって影響を受けています。

ETFは単なる「イブプロフェンの徐放性カプセル」であり、仮想通貨から米国株へのトレンドは業界の成長可能性に対する「呪い」となっている。

現在の強気市場はほぼビットコインに限定されており、アルトコインのパフォーマンス低迷の主な理由は、業界全体のイノベーションの欠如、流動性の不足、主要市場の過大評価である。量を増やすのが難しい。

業界のイノベーションが停滞している場合、ブラックロックのような伝統的な機関の参入は一定量の追加資金を提供することはできますが、市場参入の傾向を変えることはできず、古い曲を演奏して持続的な成長を支えることは困難です。

1. 4年で半減するという循環的上昇は絶望的なやり方で実行できるのか?

1.1 強気相場の出発点は全く違う

おそらく国家主権通貨の過剰な発行と金融政策介入への抵抗から、ビットコインは偶然にも世界経済危機の文脈で誕生しました。開発の歴史の観点から見ると、2021年にビットコインが国内で広く禁止される前は、中国が暗号化産業の主な推進者であり、国内の単一マイニングの採掘量はかつて世界全体の3分の2を占めていた。同時に、中国経済全体は不動産とインターネットブームによって急速に発展しており、マクロ環境は2021年までに良好であり、中央銀行の金融緩和政策が市場の投資熱を刺激している。しかし、2020年以降不動産が冷え込み、経済全体が低迷するにつれ、市場の流動性の一部が徐々に枯渇した。

バックミラーの観点から業界のイノベーションを見ると、DeFi Summer はイーサリアムの内部循環経済を促進し、その後、NFT、MEME、GameFi がその輪を突破し続け、大量のトラフィック リソースを引き付け、トリガーとなりました。デジタルコレクションの発展。業界の市場価値の上昇により、業界全体の発展が加速しましたが、この一連のイノベーションはほとんどが「古い曲の再現」であり、実質的な進歩をもたらしていません。あるいは、強気市場はまだ本格的に到来しておらず、新しい物語がまだ十分な波を作っていないのかもしれません。

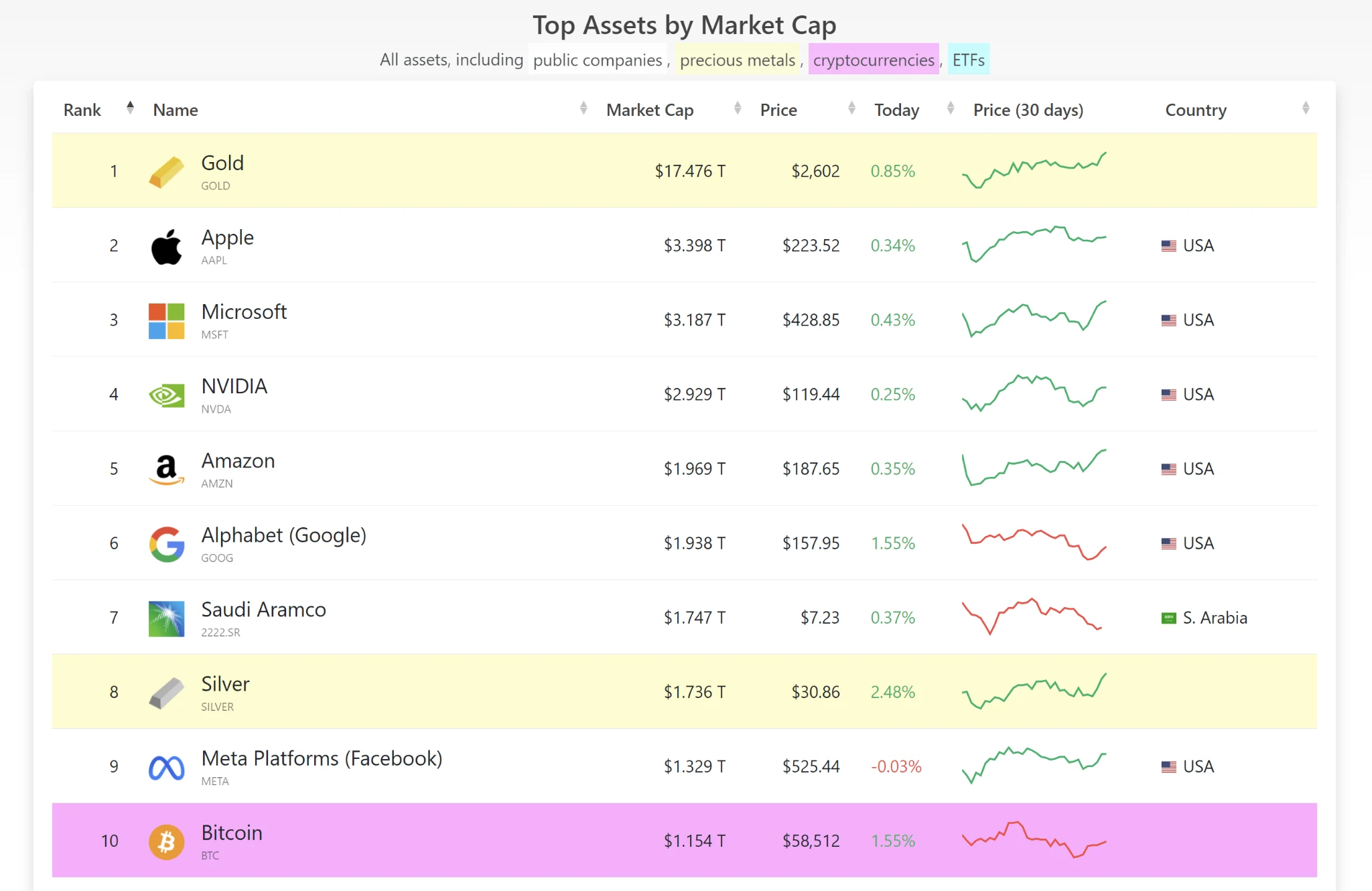

2019年初めから2021年初めを最後の強気相場の開始点とすると、ビットコインは4K-1W米ドルの価格帯、イーサリアムは130U-330米ドルの範囲にあります。暗号化市場全体の規模は小さいですが、大きな成長の余地があります。しかし、 CompaniesMarketCap のデータによると、現在、ビットコインの市場価値は Facebook に次ぐ世界 10 位にランクされており、成長余地は Apple の約 3 倍、金と比較すると約 15 倍となっています。しかし、以前の強気相場と比較すると、全体として期待される成長余地は大幅に縮小しています。

半減を原動力とした上昇は、前回の強気市場の核心的な物語であり、仮想通貨市場の循環的な成長は常にマクロ経済と密接に結びついています。 2009 年のビットコインの創設以来、その市場価値は 1 兆米ドルを超えており、これは定期的な金融緩和の刺激と切り離すことができません。しかし、金融市場で唯一変わらないのは「変化」です。ポジションを獲得しても、その深度はわかりません。

データソース: CompaniesMarketCap

1.2 ビットコインの位置付けと将来の成長の余地はどこにありますか?

ビットコインのヘッジ特性は単にサークル内での合意に過ぎないのでしょうか?

今日に至るまで、米ドルはその価格決定力を通じて世界経済を支配しており、一方、金はリスクヘッジと価値保全のための「安全な避難所」として機能しており、その歴史的な高値には大きな危機が伴います。最初の幸福感は、第二次世界大戦後のブレトンウッズ体制の崩壊とともに始まり、地政学とインフレによってドルが金から切り離されました。 2度目の暴飲暴食は2005年に始まり、サブプライムローン危機後に金の逃避先へ大量の資金が流れ込み、2011年にリビア戦争が終わった後も地政学が重要な要素であった。第 3 回カーニバル 2018 年以降、新型コロナウイルス感染症のパンデミックと現地の地政学により金価格が上昇しました。全体として、金は常にリスクをヘッジするための最初の選択肢であり、マネーサプライを拡大するためのFRBの量的緩和と地政学が金価格上昇の主な原動力となっている。

北京時間9月12日木曜日の報道によると、金スポットは1.84%上昇して1オンスあたり2,558.07米ドルで過去最高値を記録し、銀スポットは4.19%上昇して1オンスあたり29.8792米ドルとなった。 COMEX金先物は1.78%上昇してオンス当たり2,587.6米ドルとなり、終値の歴史的新記録を樹立した(データソース:Qianzhan.com Research and Selection News)。安全資産としてのビットコインと金の位置付けは崩れたようだが、金はそれに追いつけず、むしろその価格傾向は米国株に近づいている。

ビットコインの最大の価値: 経済制裁や法定通貨への信頼の欠如に抵抗するツール

経済のグローバル化の文脈において、すべての国は自国の法定通貨の国際的な流通、準備、決済を実現することを望んでいます。しかし、通貨主権、自由な資本循環、固定為替レートの間のトリレンマは依然として存在します。 『通貨戦争』を読んで感じたことは、紙幣そのものには価値がない、国家の信用に依存しているだけだということ。たとえそれが米ドルの覇権と同じくらい強力だったとしても、このような大規模な信用裏書きを長期間支えるのは難しいでしょう。世界経済のグローバル化の背後にある本質は、金融のグローバル化と国益との間の解決できない矛盾である。エルサルバドルが導入した「法定通貨二重化」を例に挙げると、米ドルの覇権を弱めるために国全体でビットコインの使用を促進しており、ロシアは制裁を回避するために2024年9月から住民に仮想通貨の取引と貿易決済に使用することを許可している。

ビットコインの厄介な点は、その価値が法定通貨への信頼のリスクをヘッジすることで得られるにもかかわらず、その上昇の勢いが強国の政策、独占資本の導入、マクロ環境の影響に依存していることだ。この二重の依存関係により、ビットコインはルールによる制約を受けながらも、従来の金融システムに挑戦することができます。

2. ETF は短期的な痛みの軽減のみを提供しますが、万能薬ではありません。

2.1 ETF後の仮想通貨時代: 失敗した権力対決

出典: ガーディアンニュース

ビットコインは、偶然にも世界経済危機の状況の中で誕生しました。ブロックチェーンの独特の特性は、かつては反権力、自由の主張、そして分散化が信じられていた国家主権通貨の過剰発行や金融政策の介入に抵抗する可能性を秘めています。業界のスローガン。しかし、業界の「プレーヤー」のほとんどは投機的であり、一夜にして金持ちになることが業界の発展を推進する主要な生産性になっているようです。ビットコインETFの立ち上げは良いことですが、結局のところ避けられない一時的な出来事に過ぎず、長期的に市場を支えることはできません。

かつて、私たちのほとんどは権力に抵抗するという信念を抱いていましたが、今では権力の力に希望を置いています。ユートピアでは、私たちは方向性ではなく利益だけを気にしているようです。市場はETFの恩恵を称える歓声で溢れており、誰もが私たちに代わってさらなる資金が流入することを期待しています。しかし、かつて強者と懸命に戦った我々は、今、その功績を一歩一歩強者に譲ろうとしている。この変化は、理想と現実の間の深刻な矛盾を反映しています。

ブラックロック、バンガード、ステートストリートなどの巨大企業が世界を支配しており、現在ブラックロックがビットコインを支配している。

世界で最も影響力のある企業は、実はアップルでもテスラでもグーグルでもアマゾンでもマイクロソフトでもなく、世界最大の資産管理会社なのです。ブラックロックは、2009 年から 2023 年まで 14 年連続で世界最大の資産管理会社であり、数兆ドルの資産を管理しています。テクノロジー大手と比較して、これらの資産管理会社は世界的な資本の流れを通じてより大きな経済的影響力を持っています。

ポスト ETF 時代の直感的な影響は、暗号資産の価格が従来の金融のトレンドに近づくことです。より多くのチップを習得することによってのみ、業界でより大きな発言力を持つことができます。現在、米国はイデオロギーを通じて暗号化産業の発展を徐々にコントロールしつつあります。 9月10日のQCPキャピタルのニュースによると、マクロ経済の不確実性が仮想通貨市場の支配的な要因となっているとのことで、BTCとMSCI世界株価指数の30日間の相関は0.6に達し、2年ぶりの高値に近づきました。これは、ビットコインの価格変動が世界の株式市場のパフォーマンスにますます影響を受けていることを示唆しています。

暗号化産業は当初中国で芽生えましたが、現在では「大手ディーラー」が変わり、より多くのプロの競争相手が出現しています。将来的には、ブランドIPの選別とトラックセクターに加えて、強力なトレーディングと取引能力も必要になるでしょう。マシュー効果は業界の隅々まで浸透し、仮想通貨の世界は徐々に「ウォール街レベル」を迎えます。 「取引の困難さ。」

2.2 ゴールドラッシュの比喩

100年以上前のカリフォルニアのゴールドラッシュを振り返ると、一夜にして一攫千金を夢見る何十万人もの金採掘者が世界中からカリフォルニアに集まりましたが、彼らのほとんどは手ぶらで戻り、さらには代金を支払ったのです。彼らの人生とともに。対照的に、リーバイ・ストラウスは別のアプローチをとり、ゴールドラッシュに乗じて、買い占めた帆布でズボンを作り、金鉱夫に販売しました。その実用性から非常に人気がありました。その後、ズボンを改良し、ジーンズの創始者となり、今では世界的に有名なリーバイス社を設立しました。

興味深いことに、PoW でのビットコイン マイニングは、PoS でのイーサリアム ステーキングといくぶん似ています。 PoW のマイニング ブームにより、「金掘り人」はマイニング マシンを肩に担ぐことができますが、PoS のステーキングの波により、彼らは自分の資本を使って戦うことができます。ただし、「リーバイス」のような文字はいたるところにあります。このゲームの背後には、夢を実現するために一夜にして金持ちになることに賭けているということですが、私はあなたの元金に賭けています。ブロックチェーン 7* の 24 時間のグローバルな中断のない取引は、「金掘り業者」に数え切れないほどの機会をもたらしましたが、同時に市場を特に浮き沈みしやすくしました。高いリスクには高い利益、リスクが伴い、常にすべての人の勇気に影響を与えます。そして勤勉さ。

速いペースの背後には、市場のノンストップ取引と高いボラティリティの両方が魅力的な罠であり、無制限の取引機会があります。これが、強力な財務特性と低い参入障壁という二重の恩恵により、仮想通貨は自然に高品質なものとなっています。大規模な金鉱山を開発するため、ETF の利点により店頭資金がさらに増えると私たちはかつて叫んでいましたが、ETF の採用により、より多くの裁定取引と間接収益の機会が生まれ、さらなるリーバイ・ストラウスへの扉も開かれました。

仮想通貨市場にはリーバイスがさらに増えるだろう

ETFは、エクスポージャーされた資金の「取得」をもたらすだけでなく、リスクヘッジ取引ももたらします。現時点でのブロックチェーンの最大のイノベーションは、金融をチェーン上に置き、暗号化市場に「自己成長する経済サイクル」を生み出し、強力かつ伝統的な資本の直接介入を阻止することに成功したことである。しかし、ポスト仮想通貨ETFの時代に入り、仮想通貨市場はあらゆる金融デリバティブをある程度放棄しており、これはより多くの裁定取引者や大手資金を市場に参入させるだけであり、すでに限定されている市場の利益率はさらに圧縮され、弱体化することになる。市場におけるイノベーションの推進と自由。

3. プライマリーマーケットはアイスブレイクが難しい

発行部数が少なく、FDV が高い主要市場

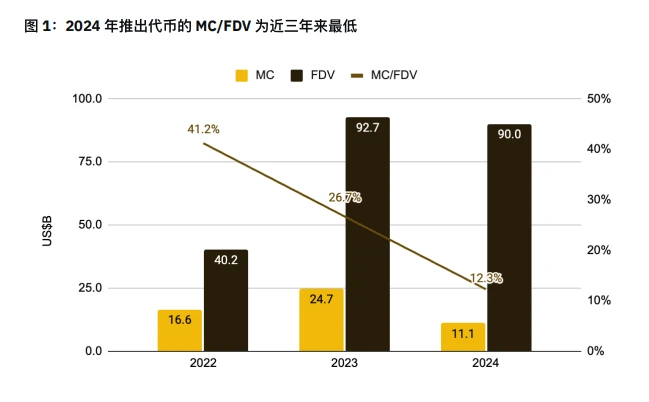

Binance の「高評価、低流通トークン」によると、最近、上場トークンは以前と比べて非常に高い FDV (完全希薄化評価額) と低い流動性を示しています。 「現在の観察と考え」では、2024年に発売されたトークンのFDVに対する時価総額(MC)の比率が近年で最低となっている。これは、今後も多数のトークンがロック解除されることを示しており、2024 年の初めの数か月間で発行されたトークンの FDV はすでに 2023 年の合計に近づいています。

出典: @thedefivillain、CoinMarketCap、Binance Research、データ公開日は2024年4月14日です

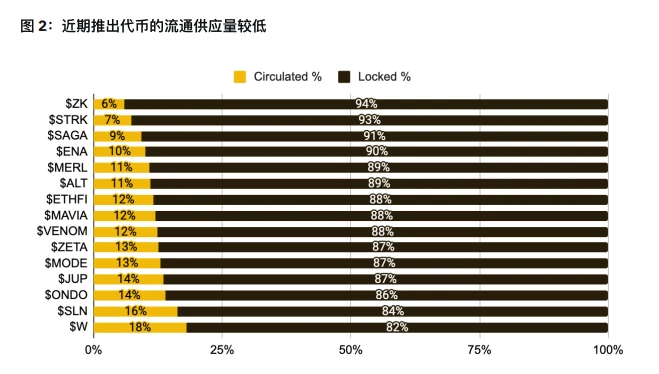

一般に全体的に流動性の低い市場では、TGE (トークン生成イベント) 後にトークンが徐々にロック解除され、市場に大きな売り圧力が生じます。しかし、VCは本当にこの市場で利益を上げたのだろうか?必ずしもそうとは限りません。通常、コンプライアンスに準拠し規制されたプロジェクト融資の場合、トークンのロック解除には少なくとも 1 年間のクリフ期間があります。ただし、プロジェクトの FDV が高く流動性が低い場合、ロック解除後にブレイクアウト状況に遭遇するのが非常に簡単です。しかし、これは一部の小規模VCが流通市場でのダンピングや早期の店頭販売から利益を得ている可能性を排除するものではない。以下の図に示すように、これらのトークンの流通供給率は一般的に 20% 未満であり、最も低いものでもわずか 6% にすぎません。高 FDV 現象は非常に顕著です。

出典: CoinMarketCap および Binance Research、データ公開日は 2024 年 5 月 14 日です

この段階での資本主導のメリットは明らかに一時的に効果がありません。上記の理由に加えて、現在の発行部数の減少と FDV の高水準を引き起こしたいくつかの客観的な要因もあります。

1. 市場は細分化されており、オオカミが増え、肉が減っている: 前回の強気市場では、世界資本が協力して DeFi とパブリックチェーンを誇大宣伝していましたが、今回の市場では資金と参加者があまりにも分散しているとの話です。注文を受けるには、提供されるコインの引き取り手が十分ではなく、市場が細分化されていることがよくあります。

2.模倣強気市場の欠如と投機への動機の欠如:EVMベースのパブリックチェーンのインフラストラクチャは完成する傾向にあり、資金とプロジェクトはすべて同じ方向に転がり込み、イーサリアムキラーは新たなブレークスルーをもたらしていない。アルトコインの強気市場が存在しない中、ベンチマークプロジェクトが出現した後、同じタイプのプロジェクトが急速に出現し、それが今度は価値下落効果を悪化させた。

3. 単純なものは複雑であり、複雑なものは物語に変わる:疑似イノベーションは市場のどこでも見られ、単純なものは人為的に複雑になりますが、これは市場に大きな夢を伝えるためだけであり、本質的にはスープを変えずに変えることです。薬。

4. マシュー効果はますます明白になってきています。暗号化業界は 16 年近く発展しており、技術、プロジェクト、資本のいずれであっても、基本的に上位企業の独占的利益が生み出されてきました。大手企業はますます強くなり、弱者はさらに弱くなっています。市場の発言力はますます安定しています。

5. イノベーションと流動性の欠如:現在の市場が直面している主な課題は、イノベーションの欠如と流動性の不足であり、そのため市場のボリュームが増加し、全体的な開発がボトルネックに達することが困難になっています。