原題: Airdrops in the Barren Desert: Surveying the traits Behind 2024s 11% success rate

原作者:キーロック

オリジナルコンピレーション:Scof、ChainCatcher

重要なポイント:

持続不可能

ほとんどのエアドロップは 15 日以内に消滅します。 2024 年には、当初の価格が急騰したにもかかわらず、トークンの 88% が数か月以内に価値を失いました。

急激な上昇または下落

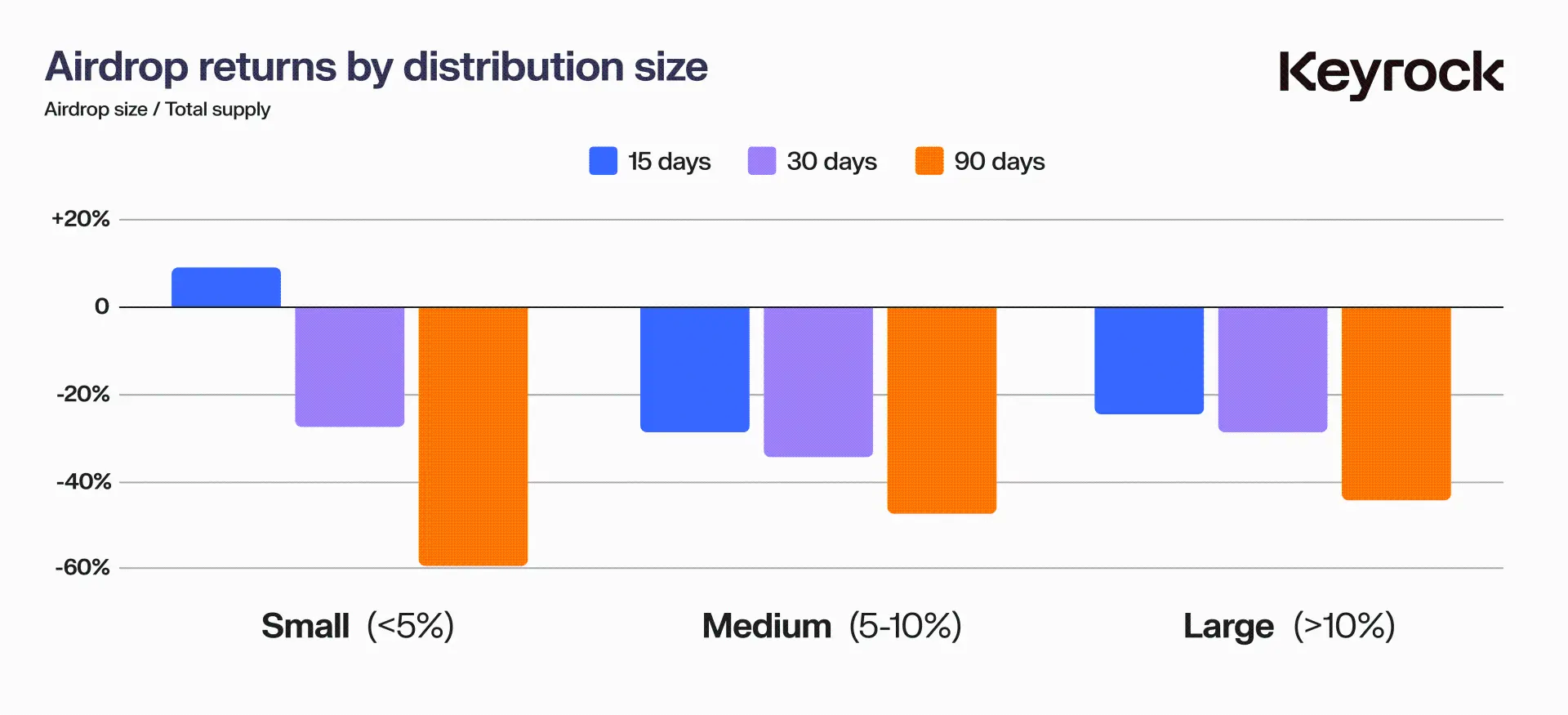

総供給量の 10% 以上を配布したエアドロップでは、コミュニティの保持力とパフォーマンスが向上しました。 5% 未満のものは通常、発売と同時に急速に売れていきます。

高FDV

完全希薄化評価額(FDV)が高すぎると、プロジェクトにとって最も有害です。 FDV が高いと成長と流動性が阻害され、エアドロップ後の価格の急激な下落につながります。

流動性は極めて重要です

高いFDVをサポートするのに十分な流動性がなかったため、多くのトークンが売り圧力によって崩壊しました。エアドロップ後の価格安定の鍵となるのは、深い流動性です。

困難な年

2024 年は仮想通貨が苦戦し、ほとんどのエアドロップが最も大きな打撃を受けました。成功した少数のケースでは、賢明な配分、強力な流動性、現実的な FDV が戦略でした。

エアドロップ: トークン配布の諸刃の剣

2017 年以来、エアドロップは初期段階の話題を生み出すために使用される人気のトークン配布戦略となっています。しかし、2024 年には、過飽和のため、多くのプロジェクトが成功するのに苦労するでしょう。エアドロップはまだ最初の興奮をもたらす可能性がありますが、ほとんどのエアドロップは短期的な販売圧力をもたらし、コミュニティ維持率の低下やプロトコルの放棄につながります。それにもかかわらず、いくつかの優れたプロジェクトはこの傾向になんとか抗い、適切に実行すればエアドロップが依然として有意義な長期的な成功につながる可能性があることを証明しています。

研究目的

このレポートでは、勝者と敗者を分ける 2024 年のエアドロップ現象の謎を解明しようとしています。私たちは 6 つのチェーンにわたる 62 のエアドロップを分析し、価格アクション、ユーザーの受け入れ、長期的な持続可能性などのいくつかの側面にわたってパフォーマンスを比較しました。各プロトコルには独自の変数がありますが、集合的なデータは、これらのエアドロップが意図された目標を達成する上でどれほど効果的であるかを明確に示します。

一般的なパフォーマンス

2024 年のエアドロップの全体的なパフォーマンスを調べたところ、ほとんどがリリース後のパフォーマンスが低かったです。初期に目覚ましい利益を上げたトークンもいくつかありましたが、市場がその価値を再調整するにつれ、ほとんどのトークンは下落圧力に直面しました。このパターンは、エアドロップ モデル内のより広範な問題を示しています。多くのユーザーは、プロトコルに長期的に関与するのではなく、単にインセンティブを受け取るためにそこにいる可能性があります。

エアドロップがすべて行われると、重要な疑問が生じます – このプロトコルには持続力があるのでしょうか?最初の報酬が配布された後も、ユーザーはプラットフォームに価値を見出し続けるのでしょうか、それとも純粋にトランザクションとしての参加なのでしょうか?複数のタイムフレームにわたるデータからの分析により、重要な洞察が明らかになりました。これらのコインのほとんどでは、熱意はすぐに、通常は最初の 2 週間以内に薄れます。

全体的なパフォーマンス

15 日間、30 日間、90 日間の価格変動を見ると、価格変動のほとんどがエアドロップ後の最初の数日間に発生したことは明らかです。 3 か月後、プラスのリターンを達成したトークンはほとんどなく、トレンドに逆行したトークンはわずかでした。それでも、より広い文脈を考慮することが重要です。この間、仮想通貨市場全体のパフォーマンスが芳しくなく、それが状況を複雑にしています。

オンチェーン配信

全体的にパフォーマンスが低いにもかかわらず、これはすべてのチェーンに当てはまるわけではありません。分析された62のエアドロップのうち、90日後にプラスのリターンを達成したのは8つだけで、イーサリアムで4つ、ソラナで4つでした。 BNB、Starknet、Arbitrum、Merlin、Blast、Mode、ZkSync には勝者はいません。 Solana の成功率は 25%、Ethereum は 14.8% です。

ソラナチェーンは過去 2 年間で小売市場の人気者となり、イーサリアムの優位性に真に挑戦したため、これはソラナにとって驚くべきことではありません。そして、私たちが調査した他のチェーンの多くが、別のチェーンと直接競合する第 2 層チェーンであることを考えると、親チェーンだけが少数の勝者を保持していることは驚くべきことではありません。

Telegram の Ton ネットワークは含めていませんが、熱意と採用の高まりに伴い、ネットワーク上でかなりの数のエアドロップが成功していることを指摘しておきたいと思いました。

パブリックチェーン間の違い(チェーン分割)

そうは言っても、大規模チェーンをそのエアドロップから分離しようとした場合、パブリック チェーン トークンの傾向を考慮するとデータは変わるでしょうか?これらのエアドロップ価格を正規化し、それぞれのエコシステムのパフォーマンスと比較すると、たとえば、Polygon でのエアドロップを $MATIC の値動きと比較したり、Solana でのエアドロップを $SOL と比較したりすると、結果は依然として楽観的ではありません。

はい、市場は下落し、2023年の高値は落ち着きましたが、システムトークンやアルトコイン全般と比較して、エアドロップの低迷を覆い隠すには十分ではありません。こうした下落は、より大きな物語から完全に切り離されているわけではなく、短期的な活況に対する広範な市場の懸念を反映している。すでに「確立されている」と考えられているものが衰退しているとき、誰もテストされていないものや「新しい」ものを望んでいません。

全体として、改善は良くても控えめで、Solana と ETH は約 90 日間の期間で最悪でも約 15 ~ 20% 下落しましたが、それでもこれらのエアドロップがいかに不安定であるかを示しており、全体的な物語にのみ関連しており、全体的な物語には関連していません価格パフォーマンス。

配分別のパフォーマンス

エアドロップのパフォーマンスに影響を与えるもう 1 つの重要な要素は、総トークン供給量の分布です。トークン供給量をどれだけ割り当てるかに関するプロトコルの決定は、価格パフォーマンスに大きな影響を与える可能性があります。これにより、重要な疑問が生じます。寛大さにはそれだけの価値があるのでしょうか?それとも保守的なほうが安全なのでしょうか?ユーザーにより多くのトークンを与えると価格変動が良くなるでしょうか? それとも、あまりにも多くのトークンをすぐに与えてしまうリスクはありますか?

問題を分析するために、エアドロップを 3 つのグループに分けます。

小規模なエアドロップ:総トークン供給量の 5% 未満

中程度のエアドロップ: >5% ≤ 10%

大規模なエアドロップ: >10%

次に、15 日、30 日、90 日の 3 つの期間にわたるパフォーマンスを調べました。

短期 (15 日間) では、小規模なエアドロップ (<5%) のパフォーマンスが優れています。これは、供給が限られているため、即時的な売り圧力が低いためと考えられます。ただし、この最初の成功は多くの場合短命で、小規模なエアドロップからのトークンは 3 か月以内に大幅な下落を経験しました。これはおそらく複数の要因が組み合わさったものであると考えられます。当初は供給不足により販売が抑制されましたが、時間の経過とともに物語が変化したり、内部関係者が販売を開始したりすると、より広範なコミュニティがそれに倣いました。

中程度のエアドロップ (5 ~ 10%) のパフォーマンスはわずかに向上し、供給分配とユーザー維持のバランスがとれました。ただし、大規模なエアドロップ (>10%) は、より長い時間枠で最高のパフォーマンスを発揮します。これらのより大きな割り当ては、短期的にはより大きな売り圧力にさらされる可能性がある一方で、コミュニティのより強い所有意識を促進すると思われます。より多くのトークンを割り当てることで、プロトコルはユーザーに権限を与え、プロジェクトの成功に対するより大きな賭け金を与えることができます。これにより、価格の安定性と長期的なパフォーマンスの向上につながる可能性があります。

結局のところ、このデータは、トークンの割り当てをあまりケチらない方が有益であることを示しています。エアドロップで寛大なプロトコルは、より熱心なユーザー ベースを育成する傾向があり、時間の経過とともにより良い結果につながります。

流通のダイナミクス

トークン配布の影響

私たちの分析は、エアドロップのサイズが価格パフォーマンスに直接影響することを示しています。小規模なエアドロップでは、最初の販売圧力は低くなりますが、数か月以内に大幅な販売が見られる傾向があります。一方で、より大きな割り当ては初期のボラティリティを高めますが、長期的なパフォーマンスの向上につながり、寛大さがより多くの忠誠心とトークンのサポートを促進することを示唆しています。

分布と市場センチメントを相関させる

コミュニティの感情は、エアドロップを成功させる上で重要な要素ですが、捉えどころがありません。一般に、より大きなトークンの配布はより公平であると見なされ、ユーザーに強い所有権と参加意識を与えます。これにより、正のフィードバック ループが形成されます。ユーザーはより関与していると感じ、トークンを販売する可能性が低くなり、長期的な安定性に役立ちます。対照的に、小さい割り当ては最初は安全だと感じるかもしれませんが、多くの場合、熱意は長くは続かず、その後急速に下落してしまいます。

62 件のエアドロップすべての感情や「雰囲気」を数値化することは困難ですが、それでもプロジェクトの永続的な魅力を示す強力な指標となります。強い感情の兆候には、Discord などのプラットフォーム上の活発で熱心なコミュニティ、ソーシャル メディア上の有機的なディスカッション、製品に対する純粋な関心などが含まれます。さらに、製品の目新しさやイノベーションは、日和見的な報酬を求めるユーザーではなく、より献身的なユーザーを惹きつけるため、前向きな勢いを維持するのに役立つことがよくあります。

完全希釈値の影響

重要な焦点は、発売時のトークンの完全希薄化価値 (FDV) がエアドロップ後のパフォーマンスに重大な影響を与えるかどうかです。 FDV は、まだロックが解除されていない、または割り当てられていないトークンを含め、すべての可能なトークンが流通していた場合の暗号通貨の市場価値の合計を表します。現在のトークン価格に、流通トークンとロックされたトークン、権利確定トークン、または将来のトークンを含む総トークン供給量を乗算して計算されます。

暗号通貨の分野では、立ち上げ時のプロトコルの実際の有用性や影響と比較して、FDV が高すぎると思われるプロジェクトをよく見かけます。これは重要な疑問を引き起こします: トークンはローンチ時に FDV インフレによってペナルティを受けるのでしょうか、それとも FDV の影響はプロジェクトごとに異なりますか?

私たちのデータは、控えめな FDV である 590 万ドルで立ち上げられたプロジェクトから、190 億ドルという驚異的な金額で立ち上げられたプロジェクトまで多岐にわたります。これは、分析した 62 個のエアドロップ サンプル全体で 3000 倍の差です。

このデータをプロットすると、プロジェクトの種類、誇大広告のレベル、コミュニティの感情に関係なく、発売時の FDV が大きいほど、大幅な価格下落の可能性が高まるという明確な傾向が明らかになりました。

FDV関係

ここには 2 つの主な要因が関係しています。 1 つ目は基本的な市場原理です。投資家は上昇志向の認識に惹かれます。 FDV の小規模トークンは成長の余地と「早期エントリー」の心理的快適さを提供し、将来の利益を期待して投資家を魅了します。一方で、FDV が膨らんだプロジェクトは、認識される上向き余地が限定的になるため、勢いを維持するのに苦労することがよくあります。

経済学者は長い間、市場の「スペース」の概念について議論してきました。ロバート・シラーの有名な言葉ですが、投資家が利益に限界を感じると「非合理的な熱狂」はすぐに消えてしまいます。暗号通貨の分野では、トークンの FDV が成長の可能性が限られていることが示されると、そのブームは同じくらい早く消えてしまいます。

2 番目の要素はより技術的なものであり、流動性です。大きな FDV を持つトークンは、これらの評価をサポートする流動性が不足する傾向があります。大量のインセンティブがコミュニティに配布されると、たとえ少数のユーザーが現金化を希望する場合でも、反対側に買い手がいない場合、大きな販売圧力が発生する可能性があります。

たとえば、$JUP は 6 億 9,000 万ドルの FDV で立ち上げられ、一連の流動性プールとマーケットメーカーの支援を受けており、立ち上げ日には 2,200 万ドルと見積もられていました。これにより、$JUP の FDV に対する流動性の比率はわずか 0.03% になります。この数字は、ミームコイン $WEN の 2% 流動性対 FDV 比率と比較すると比較的低いですが、同じ重量クラスの他のコインと比較すると比較的高いです。

比較すると、Wormhole は 130 億ドルという巨額の FDV で立ち上げられました。同じ 0.03% の流動性比率を達成するには、ワームホールは会場全体で 3,900 万ドルの流動性を確保する必要があります。ただし、公式および非公式の両方の利用可能なすべてのプールと Cex の流動性を含めたとしても、私たちの最良の見積もりは 600 万ドル近くであり、必要な金額の一部です。トークンの 17% がユーザーに割り当てられているため、時価総額は持続不可能になる可能性があります。発売以来、$W は 83% 下落しました。

マーケットメーカーとして、私たちは十分な流動性がないと価格が売り圧力に非常に敏感になる可能性があることを知っています。成長の可能性に対する心理的なニーズと、大規模な FDV をサポートするために必要な実際の流動性という 2 つの要因の組み合わせにより、より高い FDV を持つトークンがその価値を維持するのに苦労する理由が説明されます。

データはこれを裏付けています。 FDV が低いトークンは価格の下落が少なかったのですが、高騰した評価で発売されたトークンはエアドロップ後の数か月間で最も大きな被害を受けました。

全体の勝者と敗者

一部の参加者についてより深く理解するために、分析対象の例として、この四半期のエアドロップの勝者と敗者の 1 人を選択しました。彼らがうまくいったことと失敗したことを調査し、コミュニティの立ち上げの成功と失敗の原因を調べます。

エアドロップ シーズン: 勝者と敗者のケーススタディ

エアドロップ シーズンをさらに深く掘り下げるにあたり、傑出した勝者と顕著な成績不振者を調べて、対照的な結果につながった要因を明らかにしましょう。これらのプロジェクトの何が正しかったのか、何が間違っていたのか、そしてそれが最終的にコミュニティの目から見たプロジェクトの成功または失敗を形作ったのかを探っていきます。

勝者: $DRIFT

まず、Drift は、Solana 上でほぼ 3 年間稼働している分散型先物取引プラットフォームです。ドリフトの旅は、いくつかのハッキングやエクスプロイトを生き延びることを含め、勝利と挑戦に満ちていました。しかし、それぞれの挫折はより強力なプロトコルを築き上げ、エアドロップ ファーミングをはるかに超えてその価値を証明するプラットフォームに進化しました。

Drift のエアドロップがついに到着すると、特に長年のユーザー ベースから熱狂的に迎えられました。チームは、総トークン供給量の 12% (比較的高い割合) をエアドロップに戦略的に割り当て、最初の割り当てから 6 時間ごとに開始される巧妙なボーナス システムを導入しました。

5,600万ドルという控えめな時価総額でスタートしたドリフトは、特にユーザー数も歴史も浅いものの、評価額が高い他の仮想自動マーケットメーカー(vAMM)と比較して、多くの人を驚かせた。 Drift の価値はすぐにその真の可能性を反映し、時価総額は 1 億 6,300 万ドルに達しました。これは発売以来 2.9 倍に増加しました。

Drift の成功の鍵は、公平かつ思慮深い配布にあります。長期にわたる忠実なユーザーに報酬を与えることで、Drift は新しいシビル農家を効果的に排除し、より本物のコミュニティを育成し、そのようなイベントを悩ませることがある有害性を回避します。

ドリフトが際立っている理由は何ですか?

伝統と強固な基盤

Drift の長い歴史により、既存の熱心なユーザー層に報酬を与えることができます。

高品質で実績のある製品を使用することで、チームは真のパワー ユーザーを簡単に特定し、報酬を与えることができます。

寛大な段階的割り当て

総供給量の 12% (エアドロップとしてはかなりの割合) を割り当てることは、Drift のコミュニティへの取り組みを示しています。

段階的なリリース構造により、販売圧力を最小限に抑え、発売後の価値を安定に保つことができます。

重要なのは、エアドロップは、ポイントファーマーによって膨らんだ指標だけでなく、実際の使用量に報酬を与えるように設計されているということです。

現実的な評価

Drift の保守的な発売評価額は、過剰な宣伝の罠を回避し、期待を安定させます。

初期流動性プールには十分な流動性が確保され、市場の円滑な機能が確保されました。

完全希薄化評価額(FDV)が低いことは、ドリフトを際立たせるだけでなく、過大評価されている競合他社についての広範な業界議論を引き起こします。

Drift の成功は偶然ではなく、短期的な宣伝よりも製品の強み、公平性、持続可能性を優先した意図的な選択の結果です。エアドロップシーズンが続く中、Drift の成功を再現したいと考えているプロトコルは、強固な基盤の構築、真のユーザーエンゲージメントの育成、市場価値の現実的な視点の維持に注力したほうが良いことは明らかです。

$ZEND: 誇大広告からクラッシュへ – Starknet のエアドロップの失敗

ZkLend ($ZEND) は現在、大きな不況に直面しています。その価値は 95% 急落し、1 日の取引高は 400,000 ドルを超えるのに苦労しています。かつて時価総額3億ドルを誇ったプロジェクトとは全く対照的だ。さらに珍しいのは、ZkLend のロックされた合計価値 (TVL) が完全希薄化評価額 (FDV) の 2 倍を超えていることです。これは暗号通貨の世界では異例であり、良い兆候ではありません。

では、イーサリアムを拡張するために設計された ZK ロールアップ ソリューションである Starknet をめぐる誇大宣伝に便乗したプロジェクトは、どのようにしてこのような不安定な立場に陥ったのでしょうか?

スタークネットの波に乗り遅れたが、乗れなかった

ZkLend のコンセプトには画期的なものは何もありません。ZkLend は、Starknet の物語の恩恵を受けて、さまざまな資産の融資プラットフォームになることを目指しています。このプロトコルは Starknet の勢いを活用して、クロスチェーン流動性エコシステムの主要プレーヤーとしての地位を確立します。

前提:

ユーザーがさまざまなプロトコルで報酬を獲得できるファーミング ネットワークを生成します。

報酬やクロスチェーンアクティビティを通じて流動性とユーザーを引きつけます。

しかし、実際に実行してみると、このプラットフォームは最終的に「傭兵」活動を行う農家、つまり短期的な報酬のみに焦点を当て、プロトコルの長期的な健全性には何のコミットメントも持たないユーザーを惹きつけることになりました。 ZkLend は、持続可能なエコシステムを育成する代わりに、報酬ハンターのなすがままになっていることに気づき、その結果、エンゲージメントが短命になり、定着率が低くなりました。

逆効果なエアドロップ

ZkLend のエアドロップ戦略は問題をさらに悪化させました。エアドロップ前には目立った製品やブランドの認知度はなく、トークンの配布は実際のユーザーではなく投機家を惹きつけました。この重大な失敗、つまり参加者を適切に精査できなかったことにより、次のような結果が生じました。

すぐに現金を手に入れようとする報酬ハンターがたくさんいます。

忠誠心や真の関与が欠如しており、参加者からの長期的な関与はありません。

投機家がすぐにトークンを投げ捨てたため、トークンの価値は急速に崩壊した。

エアドロップは、勢いを高めて忠誠心を育むのではなく、短期間の爆発的な活動を生み出しますが、すぐに消えてしまいます。

警告がもたらした

ZkLend の経験は、誇大広告やエアドロップはユーザーを呼び込むことはできても、本質的に価値、有用性、持続可能なコミュニティを生み出すものではないということを強く思い出させてくれます。

重要な教訓:

誇大宣伝だけでは十分ではありません。真の価値を構築するには、人気のある物語を取り巻く誇大宣伝以上のものが必要です。

ZkLend が経験したように、無検閲のユーザーからのエアドロップは憶測を呼び起こし、価値を破壊する可能性があります。

実証済みのユースケースのない新製品の場合、高い評価には重大なリスクが伴います。

結論は

収益の最大化が目標の場合、多くの場合、初日に売却することが最善の策です。エアドロップされたトークンの 85% は、数か月以内に価格が下がります。 Solana は 2024 年にパブリック チェーンのトップとして先頭を走りますが、市場状況を考慮すると全体的なパフォーマンスは予想ほど悪くありません。 WEN や JUP のようなプロジェクトは成功事例として際立っており、戦略的アプローチが依然として大きな利益をもたらす可能性があることを示しています。

一般に信じられていることに反して、大規模なエアドロップが必ずしも売却につながるわけではありません。エアドロップ割り当てが 70% の 1 コインはプラスの利益を記録し、FDV 管理の重要性が強調されました。 FDV を過大評価することは重大な間違いです。 FDV が高いと成長の可能性が制限され、さらに重要なことに、流動性の問題が生じます。FDV が高騰すると、維持するためにかなりの流動性が必要になりますが、それが利用できないことがよくあります。十分な流動性がないと、売り圧力を吸収するのに十分な資本がないため、エアドロップされたトークンは大幅な価格下落の影響を受けやすくなります。現実的な FDV と堅実な流動性供給計画を持って立ち上げられたプロジェクトは、エアドロップ後のボラティリティにうまく耐えることができます。

流動性は非常に重要です。 FDV が高すぎると、流動性に大きな圧力がかかる可能性があります。流動性が欠如している場合、特に受取人が売りたがるエアドロップでは、大規模な売却により価格が暴落する可能性があります。管理可能な FDV を維持し、流動性を重視することで、プロジェクトはより優れた安定性と長期的な成長の可能性を生み出すことができます。

結局のところ、エアドロップの成功は配布規模だけでは決まりません。 FDV、モビリティ、コミュニティへの参加、ナラティブはすべて重要です。 WEN や JUP のようなプロジェクトは適切なバランスを見つけて永続的な価値を構築しましたが、FDV が肥大化し流動性が浅い他のプロジェクトは関心を維持できませんでした。

動きの速い市場では、多くの投資家が素早い決断を下します。多くの場合、初日に売ることが最も安全な策です。しかし、長期的なファンダメンタルズに目を向けている人にとっては、保有する価値のあるコインが常に存在します。