このレポートに記載されている市場、プロジェクト、通貨、その他の情報、意見、判断は参考のみを目的としており、投資アドバイスを構成するものではありません。

2024年、世界のマクロ金融は混乱の中で転換点を迎えるだろう。

9月の50ベーシスポイントの急落により、米ドルは利下げサイクルに入ったが、米国大統領選挙と世界的な地政学的紛争により、米国の経済雇用統計が「歪められ」始め、トレーダー間の意見の相違が大きくなった。市場の見通しに関する彼らの判断において。米ドル、米国株式、米国債券はいずれも激しい変動を経験し、短期取引はますます困難になった。

3つの主要指数すべてが方向性なく激しく変動するため、この相違と懸念は米国株式市場にも反映されている。逆に相対的に成長が遅れていたBTCは10月に10.89%上昇と追い上げを見せ、複数の重要なテクニカル指標を一気に獲得し、再びビットコインの上限に近づいた。 「新高値固めゾーン」に到達し、一時は「新高値固めゾーン」の上限まで急上昇した。

BTCの内部構造は依然として完璧であり、完全な躍進の準備が整っていますが、外部的には依然として不透明な選挙見通しに囚われた米国株によって「抑制」されています。しかし、総選挙は単なるエピソードであり、サイクルを変えるものではありません。 11月の選挙後、必要な対立と選択を経て米国株は上昇を再開し、そうなればBTCは歴史的高値を突破し、暗号資産強気市場の後半が始まるだろうと我々は判断している。

マクロ金融: 米ドル、米国株、米国債券、金

10月、3か月連続の下落の後、米ドル指数は「予想外に」3.12%急反発し、100.7497から103.8990まで上昇し、昨年1月の水準に戻った。この反発は「トランプ氏の勝利」が引き金となったとトレーダーらは、トランプ氏の当選により中国と米国のデカップリングが強化され、インフレが押し上げられ、利下げが円滑に進むことが難しくなるとみている。この反発は予想を超えて「利下げの鈍化」への期待を織り込んでおり、米ドル指数の反発は持続不可能であると考えられる。

米ドルインデックス月次動向

トランプ大統領の経済政策における「減税」と「米中デカップリング」への期待は、米債務のさらなる拡大につながることは必至 トランプ大統領の当選確率が高まるにつれ、米2年債利回りも上昇している。 5月以降は14.48%上昇し、10年では13.36%上昇した。米国債の下落は深刻だ。

現在、米国株は2つの主要な軸を中心に取引されている。それは、トランプ氏が選出されるかハリス氏が選出されるか、彼の経済政策によって引き起こされる可能性のある資産動向の乖離、そして米国経済のソフトランディングかハードランディングかノーランディングである。

10月の経済指標、CPIは依然として低く、失業率も低いままであり、人々は経済が軟着陸に向かっているとの確信を強めているが、これにより米国株は過去最高値付近を維持することができたが、超低水準は続いた。農場の給与データ、価格設定の早期完了、総選挙 トレーダーらは原因不明の方向性を見失った。 「ビッグ7」の第3四半期決算報告が次々と公開され、結果はまちまちだ。こうしたなか、ナスダックは月半ばに最高値を更新した後下落し、月次下落率は0.52%、ダウ平均は1.34%下落した。米ドルインデックスの急激な反発を考慮すると、これは良い結果です。

安全資産ファンドからの支援を受けたのは金のみで、ロンドンの金は前月比4.15%上昇し1オンス=2,789.95ドルとなった。現在の金の強さは、安全な資金だけではなく、多くの国の中央銀行による保有量の継続的な増加(自国通貨の価値準備金として米ドルの一部を置き換えている)によっても推進されています。

暗号資産: 2 つの主要なテクニカル指標を効果的に突破

10月のBTCの始値は63,305.52米ドル、終値は70,191.83米ドルで、月間上昇率は10.89%、振幅は23.32%で、量が緩やかに増加したことを示しています。 3月の調整以来、初めて2カ月連続のプラスとなった。

BTCの毎日の傾向

テクニカル指標から判断すると、BTCは今月複数の大きな躍進を達成しており、3月以来の200日移動平均の抑制を効果的に突破し、下降トレンドライン(上の写真の白い線)の抑制を効果的に突破しました。これら 2 つの主要なテクニカル指標の突破は長期トレンドの改善を意味し、仮想通貨市場が「弱気になる」という疑念を一時的に払拭することができます。

現在、市場は「新たな高度統合ゾーン」の上端を試した後、リトレースメント段階にある。次に、2 つのテクニカル指標に焦点を当てます。1 つは「新しい高水準統合ゾーン」(73,000 ドル) の上端と上昇トレンドライン (現在 75,000 ドル付近) です。以前のレポートでは、「新たな高水準統合ゾーン」での効果的な突破は、8か月にわたる統合の終わりを意味し、上昇トレンドラインへの再突入は新たな市場(強気市場の第2波)を意味すると強調しました。波の到来も主な上昇です)。

BTCの月間推移

月足チャートを見ると、8月以降BTCの安値が上昇し続けていることが分かります。この転換点は、連邦準備制度、欧州連合、中国の利下げ以来、世界の流動性が改善を続けてきたことと、暗号資産の内部調整、すなわち「通貨保有構造の完成」の2点に基づいている。短いものから長いものまで」。

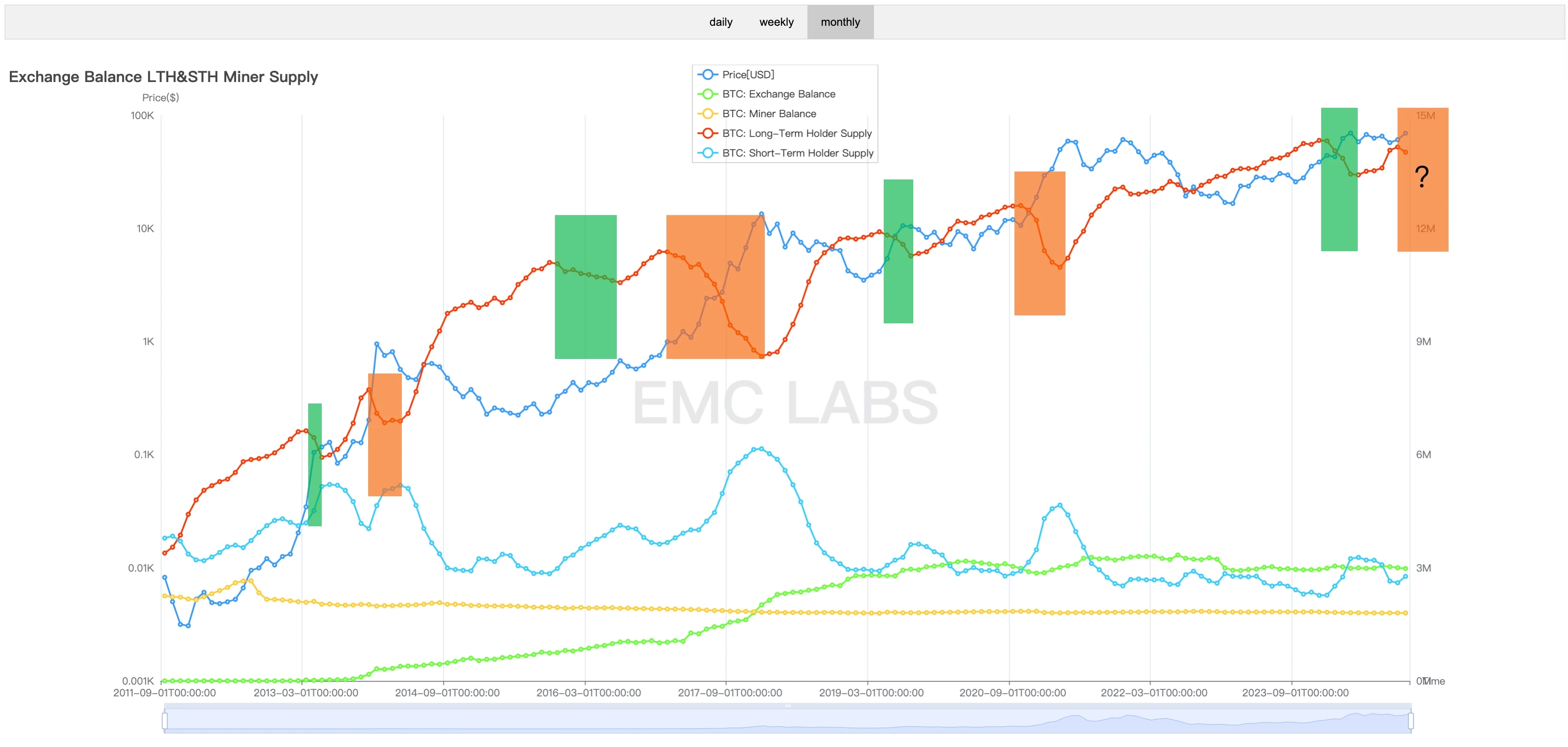

長期戦と短期戦: 流動性の増加が売りの第 2 波の開始を促す可能性がある

ロング、ショート、CEX、マイナーBTC保有量の分布(月次)

以前のレポートでEMC Labsは、暗号資産の強気市場が展開し、調整するにつれて、ロングハンドは市場低迷中に蓄積されたチップを市場に戻すために2つの売りの波を経験すると指摘しました。

このサイクルでは、長期売りの第1波は今年1月に始まり5月に終了し、その後10月まで再積み増しに転じた。米連邦準備理事会(FRB)が9月に初めて利下げし、仮想通貨市場の流動性が改善し、長期投資家が再び売り始めたことで、通貨保有構造が「ロングからショート」に押し上げられた。今月の売却額は140,000コイン近くでした。

これはFRBの利下げと流動性の改善の結果であり、サイクルの必要な段階でもある。もちろん、この下落の持続性を確認するにはさらに時間が必要であり、全体的には下落の第2波が始まっていると考えられます。 FRBが利下げ方針を転換しない限り、このプロセスは中長期的に続くだろう。

これに伴い、市場の流動性は引き続き強化されています。

流動性の強化: 購買力はBTC ETFチャネルから来ます

仮想通貨市場にとって、利下げサイクルの開始は非常に重要だ。昨年のBTCの上昇の勢いは、ある程度、利下げとBTC ETFチャネルの開設を見越して早期に価格設定を行ったことから来ています。 3月以降の調整は利下げ開始前の市場調整とも理解できる。

暗号資産市場(ステーブルコイン+BTC ETF)の資金流出入統計月次

この判断は、BTC ETF チャネル資金の流入と流出に関する統計に基づいています。上のチャートから、3月以降、このチャネルへの資金流入が鈍化、あるいは流出の兆しを見せていることがわかります。この落ち込みは10月には改善した。

EMC Labsは、米国の11のBTC ETFが10月に総額53億9,400万米ドルの流入を記録したことを監視しており、これは今年2月の60億3,900万米ドルに次ぐ史上2番目に大きな流入月となった。この大規模な流入は、BTC価格が過去の高値に挑戦する根本的な推進力となります。

10月のステーブルコインチャネルファンドのパフォーマンスは非常に低調で、月全体の流入額はわずか4,700万ドルにとどまり、単月としては今年最悪のパフォーマンスを記録した。

ステーブルコインの月次流出入統計

ステーブルコインチャネルの資金調達は弱く、これを利用して、BTCがチャレンジ前に高かったのに、アルトコインのパフォーマンスが非常に悪かったことを説明できます。 BTC ETF チャネルからの資金がアルトコインに利益をもたらすことができないことは、暗号資産市場の構造における重大な変化の 1 つであり、細心の注意を払う価値があります。

中でもBTC ETFチャネルでの資金急増には「トランプ取引」の要素が含まれている。トランプ大統領が仮想通貨を追求したため、人々は短期的な利益を期待して投機的に購入した。これは注目に値します。米国大統領選挙は米国時間11月4日に決着するため、短期的には市場が激しく変動する可能性がある。

結論

米国の機関投資家が提出した13Fレポートによると、2024年第1四半期には1,015の機関がBTC ETFを保有し、保有規模は117億2,000万米ドルであった。第2四半期には1,900以上の機関がBTC ETFを保有し、保有規模は米国ドルとなった。 133 億ドル、機関の 44% が保有額を増やすことを選択しました。現在、BTC ETF が管理する BTC の規模は総供給量の 5% を超えており、これは注目すべき進歩です。

BTC ETF チャネルはすでに BTC の中長期的な価格決定力をコントロールしています。長期的には、BTC ETF チャネルへの資金は利下げサイクル中に流入し続けると予想され、BTC 価格の長期トレンドに重要なサポートを提供します。しかし、短期および中期的には依然として不確実性が多い。

EMC Labsは、市場構造とマクロ金融動向に基づき、BTCが第4四半期に突破する前に強気相場の後半を高値でスタートする可能性が高いという従来の判断を維持している。仮想通貨市場では、アルトコイン強気市場の後半の始まりは、ステーブルコインチャネルの資本流入の回復に基づいています。

最大のリスクは、米大統領選の結果、利下げが市場の予想通りに順調に進むかどうか、そして米金融システムの安定にある。

EMC Labs(エマージェンス・ラボ)は、暗号資産投資家とデータサイエンティストによって2023年4月に設立されました。業界の先見性、洞察力、データマイニングを競争力の中核として、ブロックチェーン業界の研究と暗号流通市場への投資に重点を置き、研究と投資を通じて急成長するブロックチェーン業界に参加し、人類への祝福としてブロックチェーンと暗号化資産を促進することに尽力しています。

詳細については、https: //www.emc.fundをご覧ください。