このレポートに記載されている市場、プロジェクト、通貨、その他の情報、意見、判断は参考のみを目的としており、投資アドバイスを構成するものではありません。

BTCスポットETFの立ち上げ以来、BTC価格は米国株との相関関係がますます高まっています。これは11月以降の市場にはっきりと反映されている。

11月5日、トランプ氏が第47代米国大統領に選出され、米国株とBTCが同時に「トランプ市場」を開始した。トランプ大統領の経済政策に対する信頼は合意に関係するすべての関係者の間で強く、集会は12月18日まで続いた。 FRBはこの日、金融政策を変更する可能性を示唆するタカ派的な発言を発表し、市場では2025年の利下げ回数が4回から2回に大幅に下方修正されると予想されていた。それ以降、米国株もBTCも大幅な下方修正が始まった。

資本の流れについても同様で、12月18日以前は大きな流入があったが、18日以降は急速に流出に転じた。

BTCは何度も最高値を更新したが、18日までは上昇傾向を維持し、徐々に11万ドルに近づいた。連邦準備制度の政策変更は取引センチメントの冷え込みを引き起こし、センチメントの冷え込みによりビットコインは「上値が冷え」、下方修正の開始を余儀なくされた。

EMC研究所は、世界は依然として利下げサイクルにあり、現在の景気低迷は一時的な後退にすぎないと考えており、流動性が徐々に回復すれば、BTCは高水準からの調整を経て再び10万ドルの水準に達するだろう。

マクロ金融:米国の利下げ予想、2025年に4回から2回に引き下げ

FRBは12月18日、12月利下げの発表後、「雇用とインフレの目標達成に対するリスクはほぼ均衡しており、リスクが生じた場合には委員会は金融政策のスタンスを適切に調整する用意がある」とタカ派的な発言を行った。それは目標の達成を妨げる可能性があります。」

いわゆる「目標」は「完全雇用の達成」と「物価の安定の維持」である。連邦金利を通じて両者のバランスを調整することは、連邦準備制度の基本的な仕事と考えられています。

米国が12月に発表した11月の統計によると、11月には22万7,000人の新規雇用が増加し、雇用市場が引き続き安定していることを示し、失業率は前月と同じ4.2%にとどまっており、雇用市場が比較的安定していることを示している。安定した。 CPIデータによると、インフレ率は前年比2.6%上昇と、10月の2.4%をわずかに上回っており、インフレ圧力が高まり、2度回復したことを示している。

USCPI

2024年9月以降、連邦準備理事会は合計100ベーシスポイントの利下げを3回行っており、連邦金利は現在4.33%まで低下しているが、データは経済活動の抑制を示していない。新規雇用と失業率は、米国経済が良好な状態にあることを示しています。 2カ月ぶりのインフレの回復を受け、連邦準備理事会(FRB)はインフレ統計が後退する可能性があるかどうかを見極めるため利下げを一時停止した。

この休止は利下げの第1段階の終了とみなされ、第2段階の利下げ再開にはさらなる経済指標、つまり経済活動の減速やCPIの低下が必要となる。

2024年、浮き沈みや混乱にもかかわらず、米国の主要3株価指数は2年連続で大幅な上昇を達成した。 2025 年を見据えると、システミック リスクはまだ小さく、変数はトランプ大統領の経済政策と金融政策の間の対立にあります。

市場の連動性により、BTCが調整を乗り越えて10万ドルの大台を完全に突破したいのであれば、米国株トレーダーはその方向性を明確にする必要があり、株価指数は上昇傾向を再開するだろう。

暗号資産: 100,000 ドルの水準と不飽和市場

12月のBTCの始値は96,464.95米ドル、終値は93,354.22米ドルで、月全体では3.23%下落し、振幅は17.74%でした。取引量は11月に比べて減少しましたが、依然として高水準にあり、より大きな差があったことを示しています。 100,000ドルのマークを突破した後、売り圧力は深刻です。

2024年を振り返ると、BTCは年間で120.76%上昇したが、12取引月のうち4月は赤字だった。 4月から10月までの7か月間、BTCは過去最高値の7万ドルを記録した後、利上げ再開の影響やドイツ政府の下落、そして日本株の下落などにより、長期的なショックと値固めの状態にあった。円の金利上昇は裁定取引の崩壊を引き起こし、浮き沈みを引き起こした。

今年はかなり難しい年でした。

2つの主要なスマートコントラクトプラットフォームであるETHとSOLは、それぞれ46.27%と86.11%上昇し、どちらも米国株式ファンドに強く支えられているBTCに後れを取りました。まだ価格発見や強力な操作の過程にある少数の通貨を除いて、時価総額上位100通貨の年間成長率はBTCの成長率を約20%しか上回っておらず、これは以前の強気相場とは大きく異なります。市場。

BTC市場シェア

BTC の市場シェアは長い間 50% を超え、最高値は 57.53% (11 月 21 日) に達しましたが、その後減少し始め、最低値は 51.22% (12 月 8 日) となりました。傾向は継続できなかった。これは、アルトコインが十分な長期資金を受け取ることができていないことを示しており、BTCの急騰後に急激な上昇を経験し、短期の投機資金やトレーダーの支配下に置かれ、大幅に下落した可能性が高くなります。投資家にとっては運用がより困難になります。

また、LRT、RWA、AI、レイヤー2、DePhinなど、さまざまなコンセプトやプロジェクトが次々と登場しましたが、DeFiや高性能パブリックチェーンの長期にわたる強気路線は、1990年代には1年、場合によっては20か月も続きました。最後の強気相場はまだ出現していません。これは特に注目に値します。

資金:12月18日以降急速に流出に転じる

ファンド(ステーブルコイン、BTC ETF、ETH ETF)の統計によると、仮想通貨市場は2024年には年間を通してプラスの流入を記録し、毎月プラスの流入を記録すると予想されています。このデータは、BTC と仮想通貨市場がこのサイクルの上昇段階にあり、利下げサイクルによって解放された流動性が市場をパルス的に上昇させていることを示しています。

特に連邦準備理事会が9月に利下げを開始した後、流動性の第2波は徐々に回復し始め、11月の仮想通貨に友好的なトランプ候補の勝利後は活発に流動性が流入し始め、26.9ドルという単月記録を樹立した。十億。 12月を通じて市場への流入額は157億ドルに達し、この強気市場では2番目、史上4番目に高い水準となった。

ステーブルコイン、BTC ETF、ETH ETFの資金流入・流出統計(月次)

さらに、Microstrategy は 11 月から 12 月にかけて BTC の調達に約 128 億米ドルを投資しました。これにより、同社の市場価値が急上昇し、ナスダック 100 指数に参入することが直接促進されました。

しかし、連邦準備理事会が12月18日に利下げ予想を引き下げると、翌日には2つの主要なETFとステーブルコインチャネルから資金流出に転じ、その後再発はあったものの、全体的な流出傾向は依然として拡大している。 BTCの価格も108388.88の高値から91271.19の安値まで下向きに変動し、最大リトレースメントは15.84%に達しました。

ステーブルコイン、BTC ETF、ETH ETFの資金流入・流出統計(日)

この期間中に米国の主要3株価指数も下方修正され、ナスダック、ダウジョーンズ、S&P500はそれぞれ5.13%、6.49%、4.39%下落した。 BTCの修正はナスダックの約3倍です。

11月4日に始まったこの段階に向けた市場の勢いは、「トランプ・トレード」への投機的熱狂から来ていたが、連邦準備制度が12月18日に利下げ予想を引き下げると、この感情は急速に冷めた。この期間中、BTCは米国株価指数に合わせて調整し、強気市場のリトレースメント記録ではリトレースメントの範囲は期限前では比較的低い水準にあり、ナスダックのボラティリティとの比率も妥当な範囲内にありました。

現時点では市場には潤沢な資金が存在しており、市場は大きな危機には陥っていないが、今後はトランプ大統領就任後に米国株式市場が上昇傾向を再開できるか、また仮想通貨市場の資金が戻るかが焦点となるだろう。流入へ。

しかし、米国株の調整が長期化し、市場に売り圧力が蓄積すれば、BTCが新安値に達する可能性も排除されない。もしそうなら、アルトコインの下落はさらに大きくなる可能性がある。

第二の売却: 流動性と歴史の法則

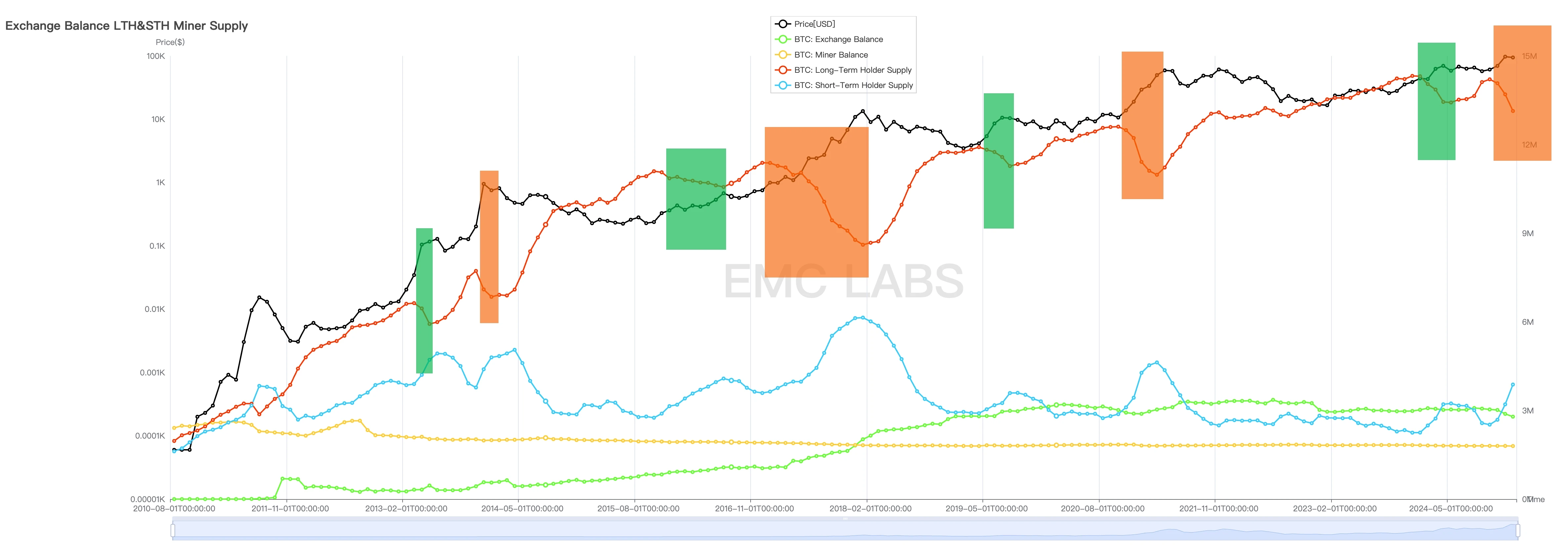

eMerge Engine によると、BTC と暗号資産市場は現在上昇相場にあります。この段階の主な市場活動はチップの長期売却ですが、短期保有は増加し続けており、流動性の増加により資産価格は上昇し続けています。

長期グループは今年1月から5月にかけてこのサイクルの最初の売りを実施し、6月に積み増しを再開し、10月以降は価格が上昇して売りを再開した。サイクルの2回目。歴史的に見て、この売りの波は強気相場のピークである移行期まで続くでしょう。

ロングとショートのロット、CEX、マイナーの月次ポジション統計

12月31日時点のロングポジションの規模は131万3062.92ドルで、10月の高値と比較すると「販売規模」(オンチェーンUTXO再評価統計によると、実際の売却額より大きい)は107万件を超えた。

巨額の下落で資金流入の急増が吸収され、その後の資本流入が持続不可能になった場合、市場が新たなバランスを確立するには価格を下方修正するしかない。

ロングハンドの動向は、このグループの意向と資金流入の状況に左右され、その後の売りが継続されるか、売りが停止されるかは継続的に観察する必要がある。

資本流入が再開され、売り圧力が弱まれば、価格は再び上昇する可能性があるが、資本流入が再開できなかったり、流入が最小限で長期的な売りが続けば、価格は新たな保ち合いレンジである9万ドルから10万ドルを突破する可能性がある。下方修正; 資金流入が再開するか、資金流入が追跡され、長期投資家が売りを一時停止すれば、市場はより大きな資本流入を待って新たな調整レンジで変動する可能性が高い。

結論

循環ホイールは通常通り稼働しています。時間、空間、そしてロングショートゲームはすべて、この段階での調整が、連邦準備制度による利下げ期待の低下によって引き起こされた強気センチメントの急激な冷え込みと相まって、価格の急騰によって引き起こされたことを示しています。 。

調整の時期と規模は、まず米国株式市場の主流ファンドがいつロングポジションを再開するか、そして長期投資家の売却計画に依存する。

より広範な仮想通貨市場に関して言えば、現時点で最も懸念される問題は、上昇の第2段階が始まったことだが、コアトラックが主導する長く続くアルトコインシーズンはこの強気市場には存在しないのだろうか?

EMC Labs(エマージェンス・ラボ)は、暗号資産投資家とデータサイエンティストによって2023年4月に設立されました。業界の先見性、洞察力、データマイニングを競争力の中核として、ブロックチェーン業界の研究と暗号流通市場への投資に重点を置き、研究と投資を通じて急成長するブロックチェーン業界に参加し、人類への祝福としてブロックチェーンと暗号化資産を促進することに尽力しています。

詳細については、https://www.emc.fund をご覧ください。