원저자: Steven, E2MResearcher

머리말

이전 Aave 기사에는 컴파운드와의 비즈니스 데이터 비교가 더 많았는데, 여기서는 컴파운드의 개발 현황, 프로젝트 배경, 토큰 인센티브 등 일부를 주로 소개하고, 데이터 측정 소개는 상대적으로 적습니다. 화합물 자체는 흥미롭습니다.

이 기사에는 분산형 대출 트랙에 대한 E2M 팀의 논의가 포함되어 있습니다.

별도의 글을 쓰는 것도 컴파운드의 혁신 Respect에 관한 것입니다.

컴파운드는 어떤 혁신을 이루었나요? (이것은 좋든 나쁘든 Curve의 Ve 토큰 경제학의 혁신과 유사합니다)

cToken의 구조

펀드 풀(P2P) 대출

동적 이자율

자산 분리

유동성 채굴의 중요한 촉진자

거버넌스 토큰의 개념

............

웹 3.0의 발전이 점점 성숙해지면서 모든 혁신이 쉽게 다른 사람의 웨딩드레스가 될 수 있고 궁극적으로 이익을 얻는 자본이 되는 것은 웹 3.0의 오픈소스 특성 때문일까? 동시에 악순환은 결국 창의성을 저하시키는 결과를 낳게 되는 걸까요?

예를 들어:

최근 결제+지갑 프로젝트를 진행하고 있는 친구와 채팅을 하다가 모두가 동일한 오픈소스 코드를 사용하고 있다는 것을 알게 되었는데, 실리콘밸리 배경의 지갑 프로젝트 개발자들은 a16z로부터 투자를 받을 수 있고 최고의 리소스를 받을 수 있습니다. , 그러나 사실 기반 기술에는 획기적인 발전이 없습니다. ; 하드웨어 지갑도 마찬가지입니다. Trezor가 오픈 소스화되면 대부분의 하드웨어 지갑은 아무런 대가도 지불하지 않고 소스 코드를 직접 사용하여 상용화할 수 있습니다. Trezor에 보안 칩이 없다는 문제에 대비, 탈중앙화 파생상품 거래소의 사용자 그룹은 본질적으로 동일하지만 Sequoia China가 주도하는 MYX는 높은 자금 조달과 높은 가치 평가를 달성할 수 있습니다.

웹 3.0의 발전이 점점 성숙해지면서 모든 혁신이 쉽게 다른 사람의 웨딩드레스가 될 수 있고 궁극적으로 이익을 얻는 자본이 되는 것은 웹 3.0의 오픈소스 특성 때문일까? 동시에 악순환은 결국 창의성을 저하시키는 결과를 낳게 되는 걸까요?

더 나은 대출이 계속 나타날 것이지만 정확히 어떻게 나타날지는 아직 불분명합니까? 그렇다면 더 나은 대출 방법이 나타나기를 기다리는 것 외에 반감기가 더 긴 방법은 무엇일까요?

예를 들면 다음과 같습니다. 좋은 분산형 대출에는 어떤 요소가 포함되어야 합니까? 높은 자본 효율성, 담보 없이 빌릴 수 있음, 청산 기준점이 낮음, 변동성이 큰 자산이나 극단적인 시장에서도 사용자 자산을 보호할 수 있음(CrvUSD의 Llama 알고리즘)

동진: 게임도 비슷한가요? 게임플레이는 쉽게 따라할 수 있고, 체스나 카드 게임, 초기 단순 게임 카테고리에서는 소셜 네트워크와 트래픽을 독점하고 있는 텐센트가 큰 수익을 낼 수 있다. 하지만 블리자드, 미호요, 넷이즈 등 기업이 제품과 IP를 통해 돌파할 가능성을 완전히 배제할 수는 없다. 사실 재미있고 창의적인 게임은 점점 줄어들지 않고 있으며 Yuanshen과 Chicken은 모두 호평을 받고 있으며 게임 침체는 자멸할 것입니다.

탈중앙화된 거버넌스에 대해 어떻게 생각하시나요?

CM-Marco: Curve 프레임워크가 더 좋습니다. 거버넌스는 기능에 중점을 두고 체인에 분산되어 있습니다. 장점은 기본 레이어가 단순하므로 보안 위험 가능성이 상대적으로 낮다는 것입니다. 부테린은 최소한의 거버넌스를 옹호한다. 통치할 수 없으면 통치하지 말라. 프로젝트 초기에는 중앙집중식 거버넌스가 중요하지 않다. 탈중앙화 여부에 관계없이 궁극적인 목표는 거버넌스 최소화이다. 거버넌스 모듈 없이 및 거버넌스 토큰과 관련하여 프로토콜은 전적으로 자체 운영 프로모션에 의존합니다. 운영 프로모션은 투자자에게 우호적이지 않지만 이상적인 아이디어입니다.

Dongzhen: 첫 번째 원칙은 합의의 핵심입니다. 컴파운드의 수익 문제는 매우 열악합니다. 문제가 발생하는 데 7일이 걸리고 헤징 전략이 충분하지 않습니다. 두 번째 원칙은 뭔가 잘못되면 그것을 바로잡을 수 있어야 합니다. 프레임워크를 설정하려면 기본을 유지할 수 있는 자유가 필요하고, 두 번째는 조정이 가능해야 한다는 것입니다. Ⅴ 신은 참 흥미롭다.

1. 소개

1.1 개발 이력

컴파운드는 초기 DeFi 프로젝트 중 하나이며 초기 분산형 대출 형태에 큰 공헌을 했으며 동시에 DeFi의 인기 비즈니스 모델, 토큰 경제 및 게임플레이를 개척했습니다.

컴파운드는 펜실베이니아 대학교 동문인 로버트 레쉬너(Robert Leshner)와 제프리 헤이즈(Geoffrey Hayes)가 2017년에 설립했으며 2018년 9월에 출시되었습니다. 그 중 로버트 레쉬너(Robert Leshner)는 경제학을 졸업하고 웹디자이너 및 금융서비스업에 종사했으며, 포스트메이츠(Postmates*)에서 근무했습니다. , 테이크아웃 배달 회사) * 제품 관리자로 활동했으며 이후 Robot Ventures를 설립했습니다. Geoffrey Hayes는 Postmates에서 엔지니어로 근무했으며 Safe Shepherd의 창립자이기도 합니다. 이후 수석 개발 엔지니어 Antonina Norair, 디자인 디렉터 Jayson Hobby, 전략 담당자 Calvin Liu, 법률 고문 Jake Chervinsky 등 많은 사람들이 합류하도록 매력을 느꼈습니다.

2019년 유명한 이더리움 대출 프로토콜CompoundFinance v2가 공식적으로 출시되고 cToken 이자 창출 자산의 개념이 탄생합니다.

컴파운드는 2020년 6월 공식 출시되었습니다.COMP Token, 컴파운드 프로토콜의 거버넌스 권한을 DAO 조직에 이전하고 COMP 통화를 핵심 거버넌스 토큰으로 사용합니다. COMP 토큰이 출시되었을 때 실제로 주요 목적은 대출자와 차용인이 컴파운드 프로토콜을 사용하도록 장려하는 것이었고 이러한 행동은 당시 큰 환영을 받았으며 많은 사용자가 COMP 토큰을 얻기 위해 프로토콜을 사용했습니다. 유동성 채굴 열풍은 대출이 채굴이다라는 수법을 통해 시작됐다.

COMP 토큰은 누구나 컴파운드의 지분을 소유하고 프로토콜 제안에 대한 투표권을 가질 수 있게 해주는 최초의 거버넌스 토큰입니다. 설계상 COMP 토큰은 프로토콜 사용자와 같은 가장 중요한 이해관계자에게 직접 배포됩니다. 이 분산 위임 및 인센티브 프로토콜을 통해 커뮤니티는 좋은 거버넌스를 통해 프로토콜의 미래를 공동으로 관리할 수 있습니다. 컴파운드를 사용하기 시작한 사용자의 핵심 목적은 채굴이기 때문에 유동성 채굴이라는 용어가 대중화되었습니다.

컴파운드도 운영 중 여러 보안 사고를 겪었는데, 예를 들어 2020년 11월 26일 코인베이스 프로(Coinbase Pro)의 DAI 가격이 1.34달러로 상승해 컴파운드 오라클에 비정상적인 가격 변동이 발생해 암호화폐 자산이 8천만 달러가 넘는 피해를 입었다. 강제 청산. 2021년 9월 30일, 제안 62가 통과되어 실행된 후 계약에 오류가 발생하여 천천히 배포되어야 하는 COMP 토큰이 잘못 발행되는 현상이 발생했으며, 당시 약 280,000개의 COMP(당시 가치 8천만 달러 상당)가 영향을 받았습니다.

2022년 8월 25일, 컴파운드랩스는 이자수익 자산의 개념을 없앤 컴파운드 III를 출시했으며, 각 대출에 대한 담보까지도 해당 스마트 컨트랙트에 저장하게 됐다. 다시 대출할 수 있으며, 다시 이자를 받을 수 없습니다.

1.2 팀 상황

공식 홈페이지에 공개된 직원 수에 따르면 현재 직원은 17명이다. 많은 직원들이 Superstate에서 일하기 위해 Lianchuang을 떠났습니다.

이미지 출처:https://compoundlabs.xyz/#hiring

1.3 자금조달 상황

2. 사업상황

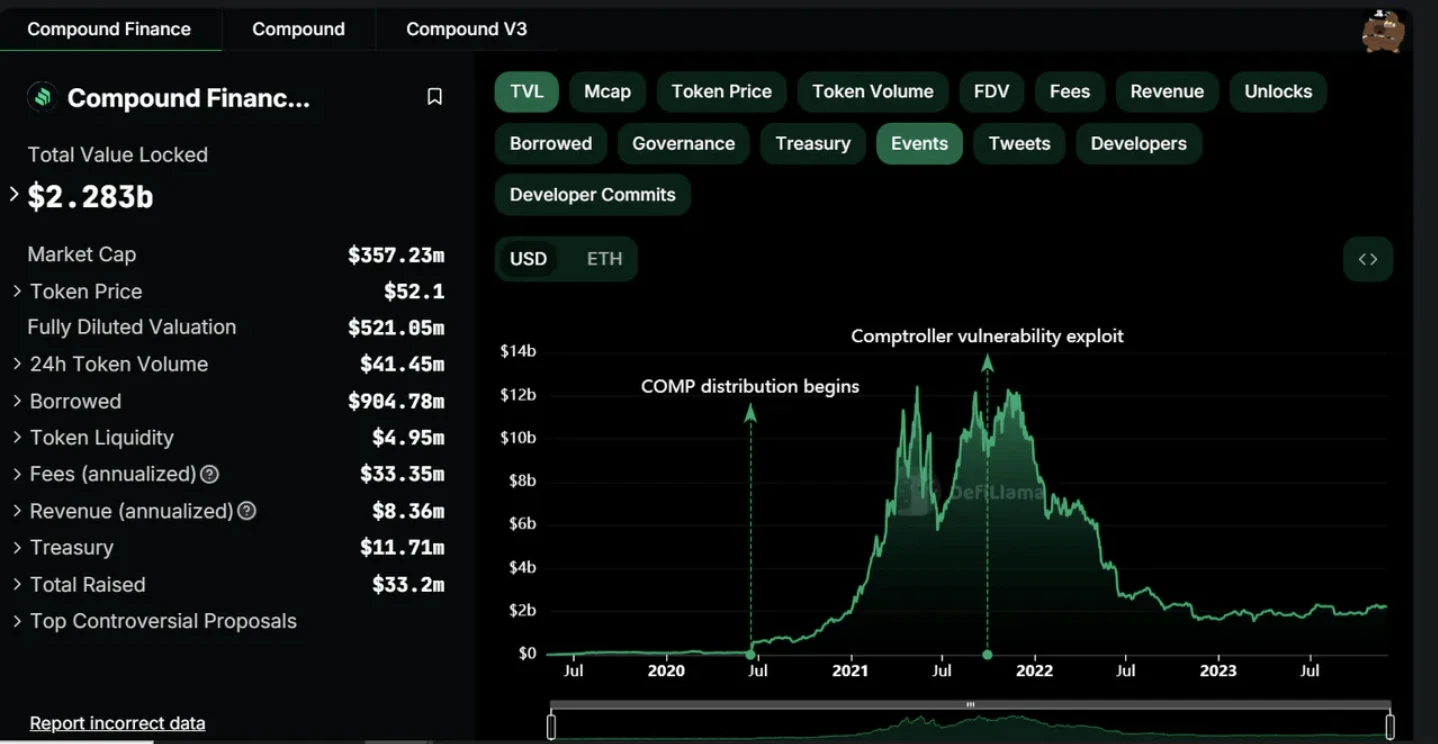

2.1 전체 TVL

컴파운드 TVL이 유동성 채굴이라는 개념을 개척한 이후 변동폭이 크게 증가했는데, 이는 기본적으로 Defi Summer 기간과 일치합니다. 2021년 9월 말 Deep Bear의 등장과 함께 이어진 주요 보안 사고는 컴파운드의 지속적인 쇠퇴를 가져왔고 전략 방향도 변경했습니다.

데이터 소스:https://defillama.com/protocol/compound-finance

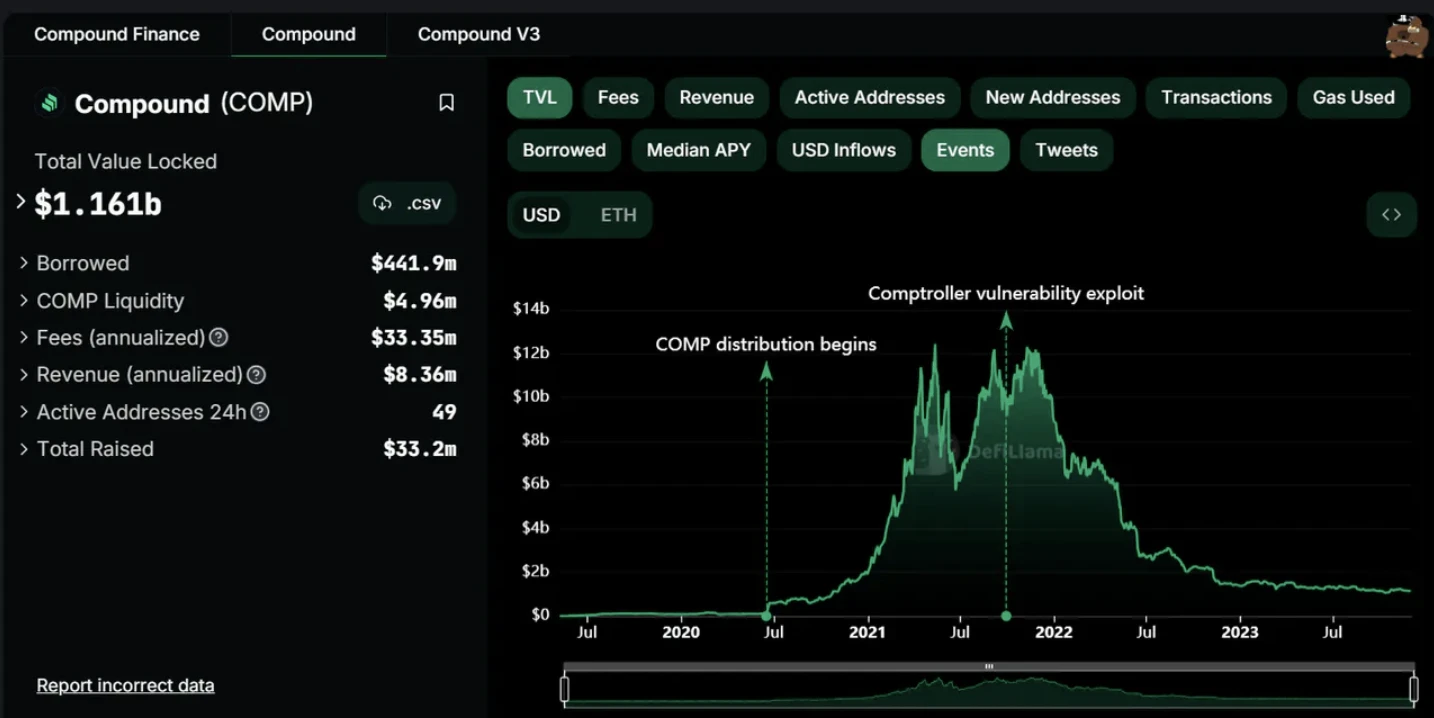

2.2 Compound V2

TVL

액체 채굴이 시작된 후 TVL은 Defi Summer 및 암호화폐 시장 강세장과 동시에 급등하기 시작하여 정점에 도달했습니다.

데이터 소스:https://defillama.com/protocol/compound

대출 분석

V2의 더 중요한 업데이트는 상대적으로 Aave V2에 가깝습니다. 두 가지 핵심 기능은 cToken과 Comptroller(감사자)입니다.

Aave와 마찬가지로 각 자산은 프로토콜에 제공되는 잔액을 준수하는 cToken 계약을 통해 통합됩니다.EIP-20의 표현.cToken을 발행함으로써 사용자는 (1) 기본 자산에 비해 가치가 증가하는 cToken 환율에 대한 이자를 얻고 (2) cToken을 담보로 사용할 수 있는 능력을 얻습니다.

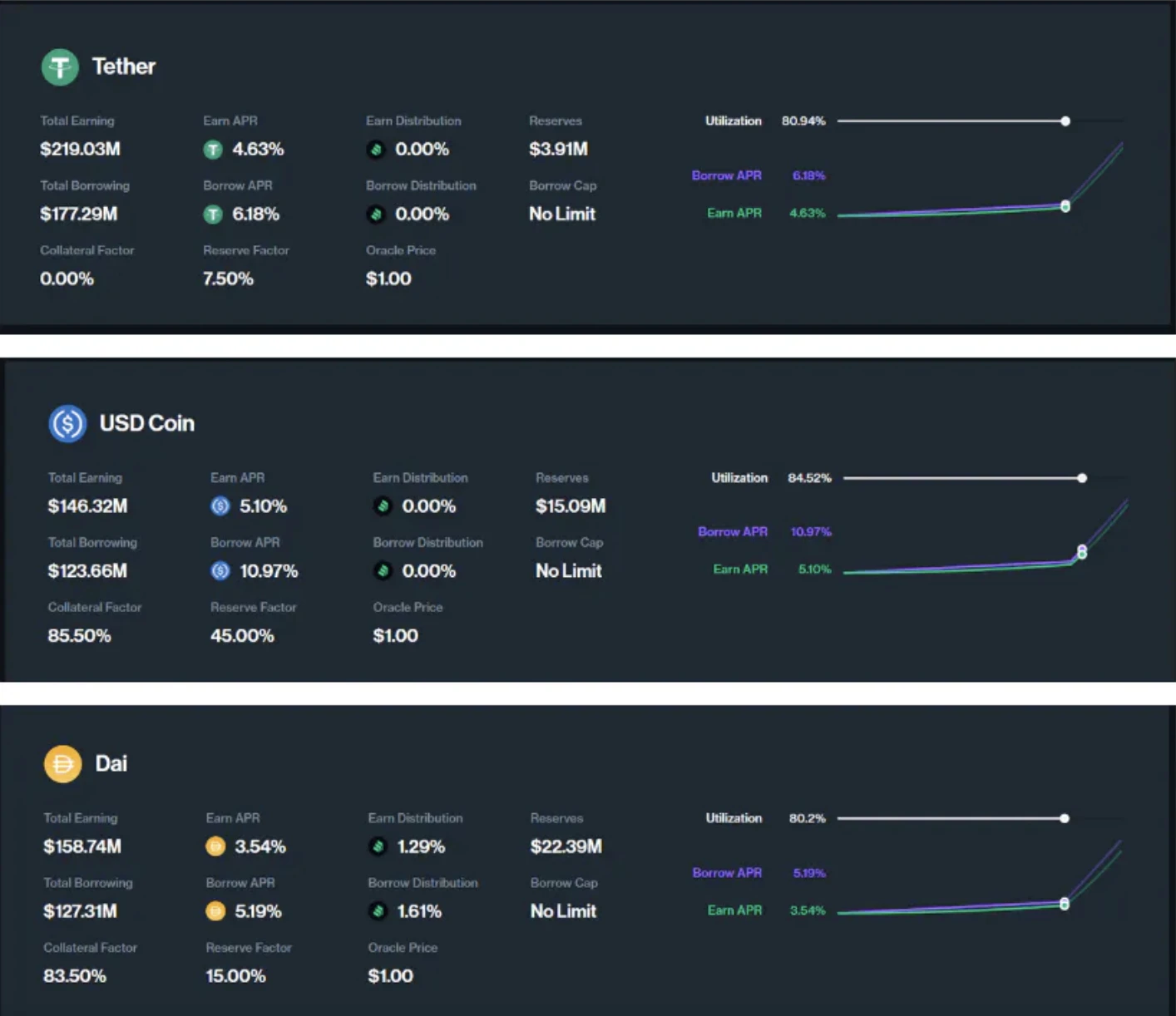

컴파운드 V2 마켓은 모든 자산이 풀인 것처럼 오해를 불러일으키는 시장으로 얼핏 보면 프로토콜에 많은 양의 이더리움을 예치하는 사람은 많은 줄 알았으나 빌리는 사람은 거의 없었다. . .

DAI를 제외하면 수익배분율이 0%인 것을 확인할 수 있습니다. 즉, 컴파운드의 토큰 인센티브 프로모션 TVL은 전적으로 컴파운드 III에 집중되었습니다.

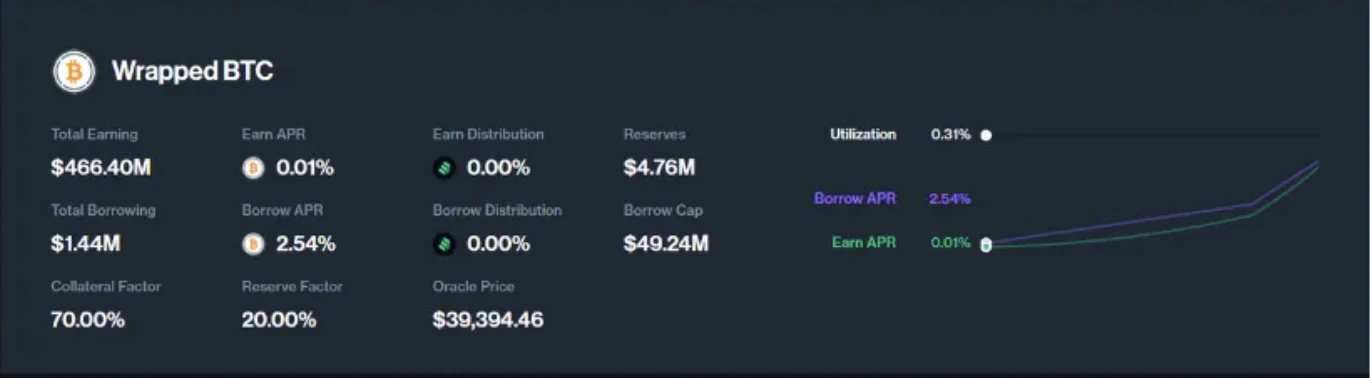

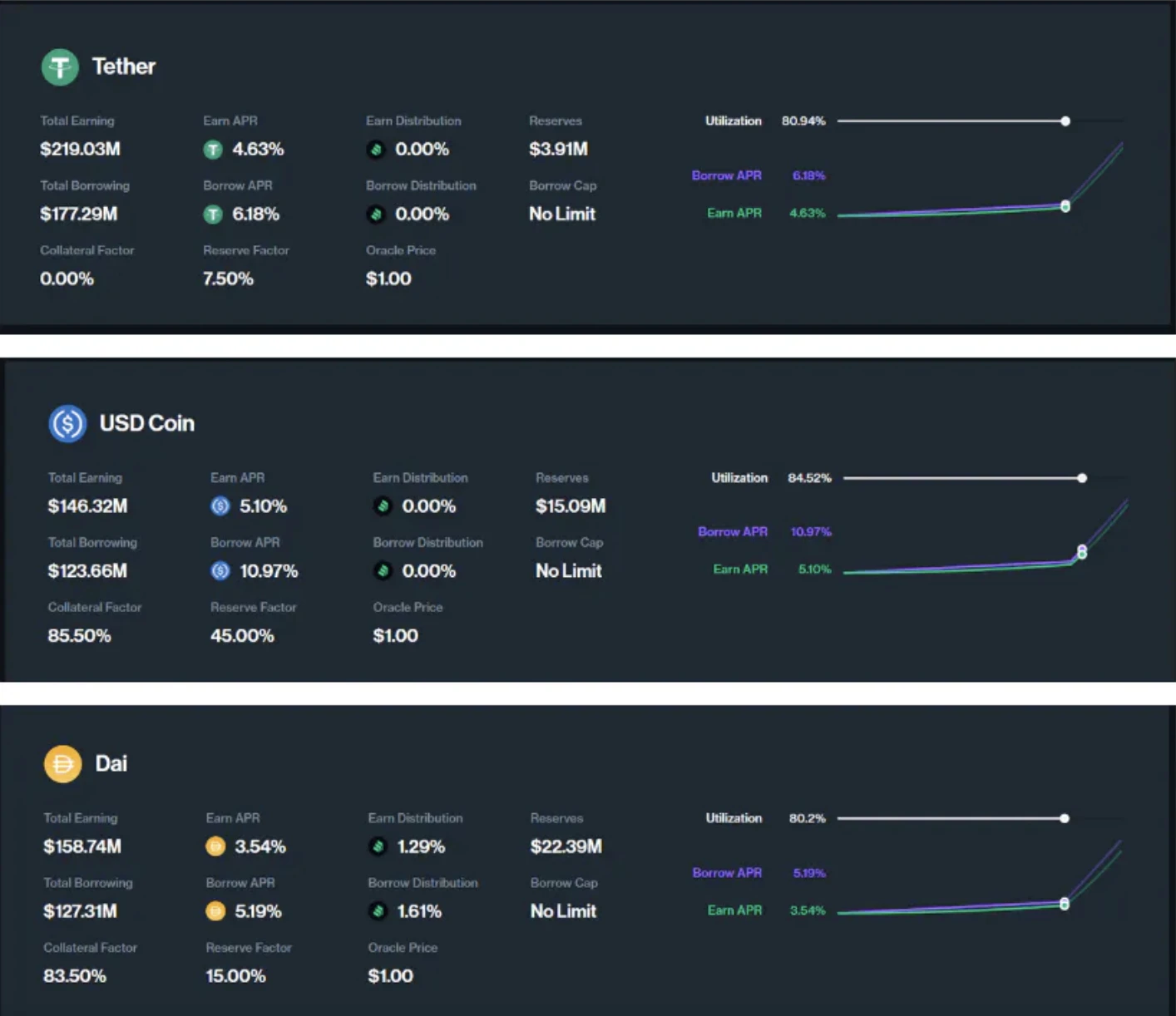

일부 블루칩 Defi 등을 포함한 Eth, WBTC, Chainlink는 총 수익이 높고, 총 차입이 매우 낮으며, 활용 자산이 낮습니다. 이는 어느 정도 대부분의 사용자가 BTC 및 ETH를 컴파운드에 보유하고 있음을 의미합니다.

https://app.compound.finance/markets/v2

반면, UDSC, USDT, DAI의 활용도는 어느 정도 최적 활용률에 가깝다고 판단할 수 있습니다.사용자는 Eth, BTC 및 기타 담보를 스테이블 코인으로 교환합니다.

https://app.compound.finance/markets/v2

2.3 Compound III

고액대출 이용자의 경우 절대적인 보안에 대한 요구가 있으며, 담보물도 기본적으로 매수자산입니다.

TVL

컴파운드III의 TVL은 출시 이후 11월경 10억 달러를 돌파하는 등 TVL이 상승하는 모습을 보이고 있다.

데이터 소스:https://defillama.com/protocol/compound-v3

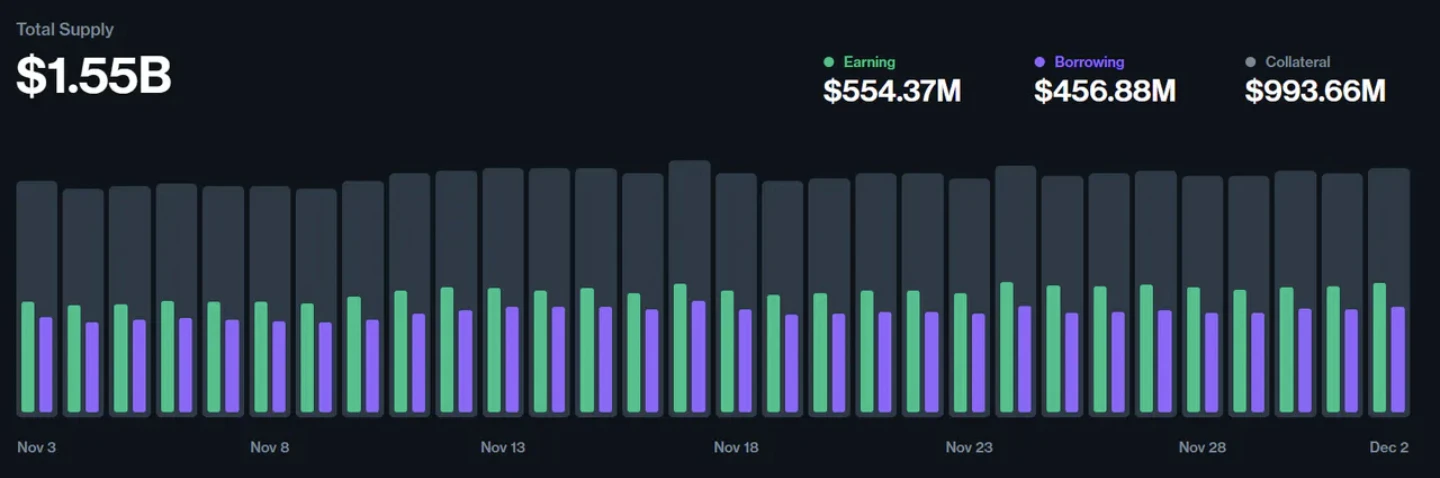

전반적인 대출 상황

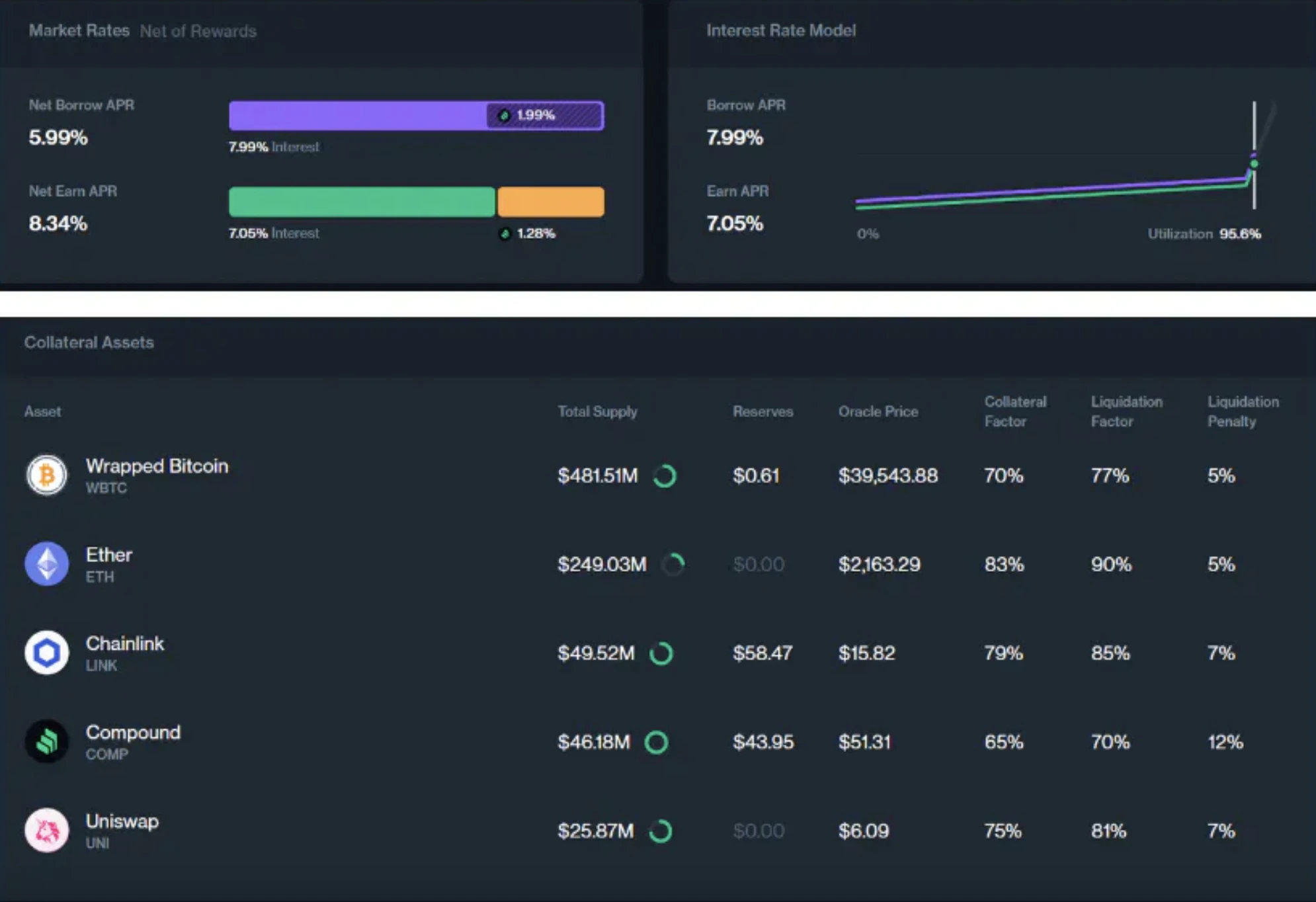

화합물 III의 특수성으로 인해 대출 기관(대출/수익)과 담보(담보)의 개념이 구별됩니다.

Total Supply = Lending/Earning + Collateral

Earning = $ 554.37 M

Borrowing = $ 456.88 M

Collateral = $ 993.66 M

데이터 소스:https://app.compound.finance/markets

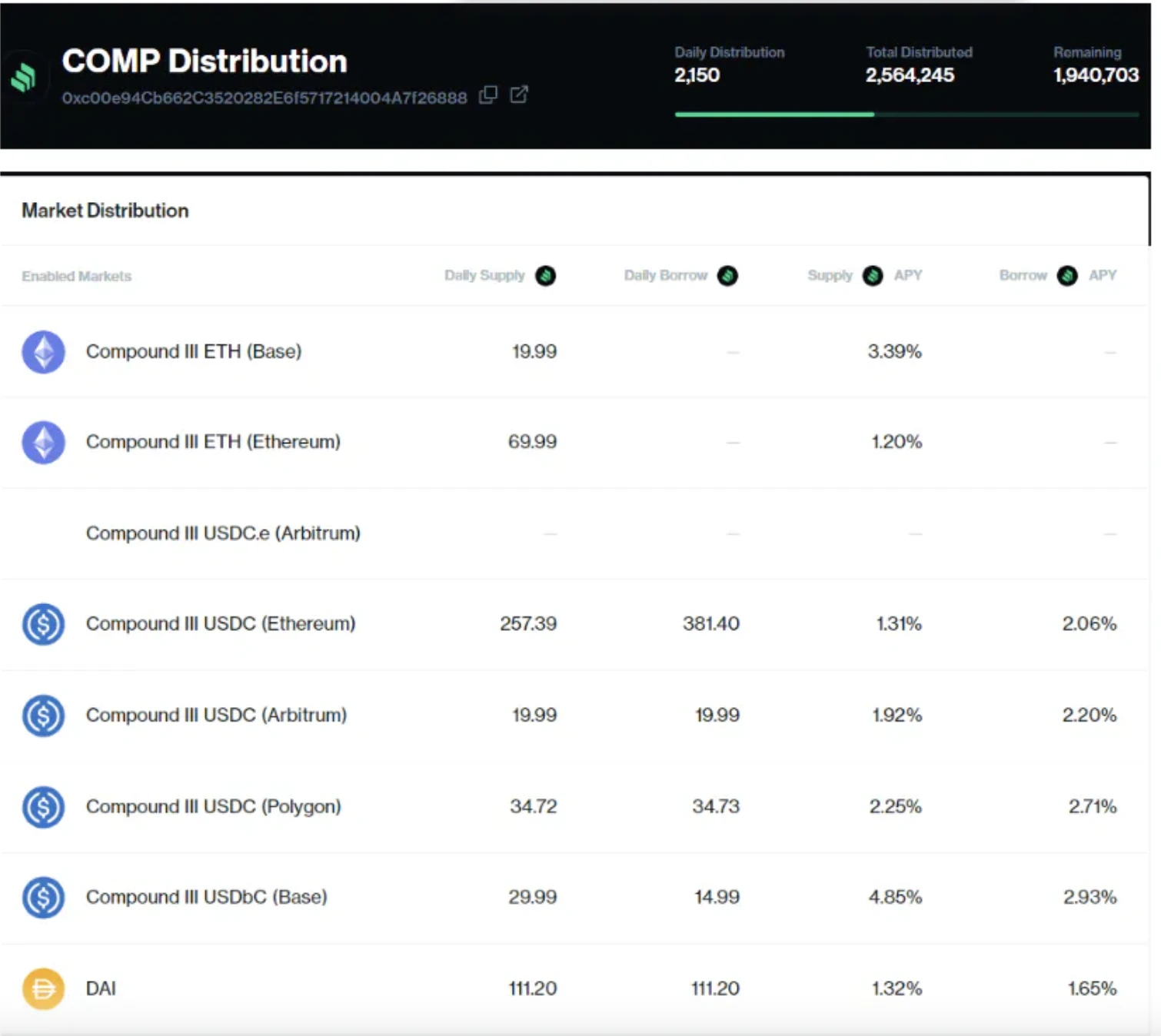

인센티브 상황

통화 기반 인센티브는 2,150입니다.Compound 팀은 전체적으로 상대적으로 전통적이고 보수적입니다.V2 TVL을 자극하기 위해 2020년에 유동성 채굴을 시작했습니다.현재 인센티브는 V2에서 III으로 점차 이전되었습니다.팀이 혁신에 대한 열망은 별로 없습니다. 우리의 성취에 안주하여 TVL을 안정시키려는 것입니다.

데이터 소스:https://compound.finance/governance/comp

대출현황

COMP 토큰으로 인센티브를 받는 Net Earn APR은 훌륭합니다.

USDC V3

단일 USDC V3 풀을 예로 들면 인센티브에 따라 최대 8.34%의 수익률이 있습니다. 동시에 가장 많은 인센티브가 분배되기 때문에 대출자 풀도 현재 가장 높아 $850M에 달합니다.

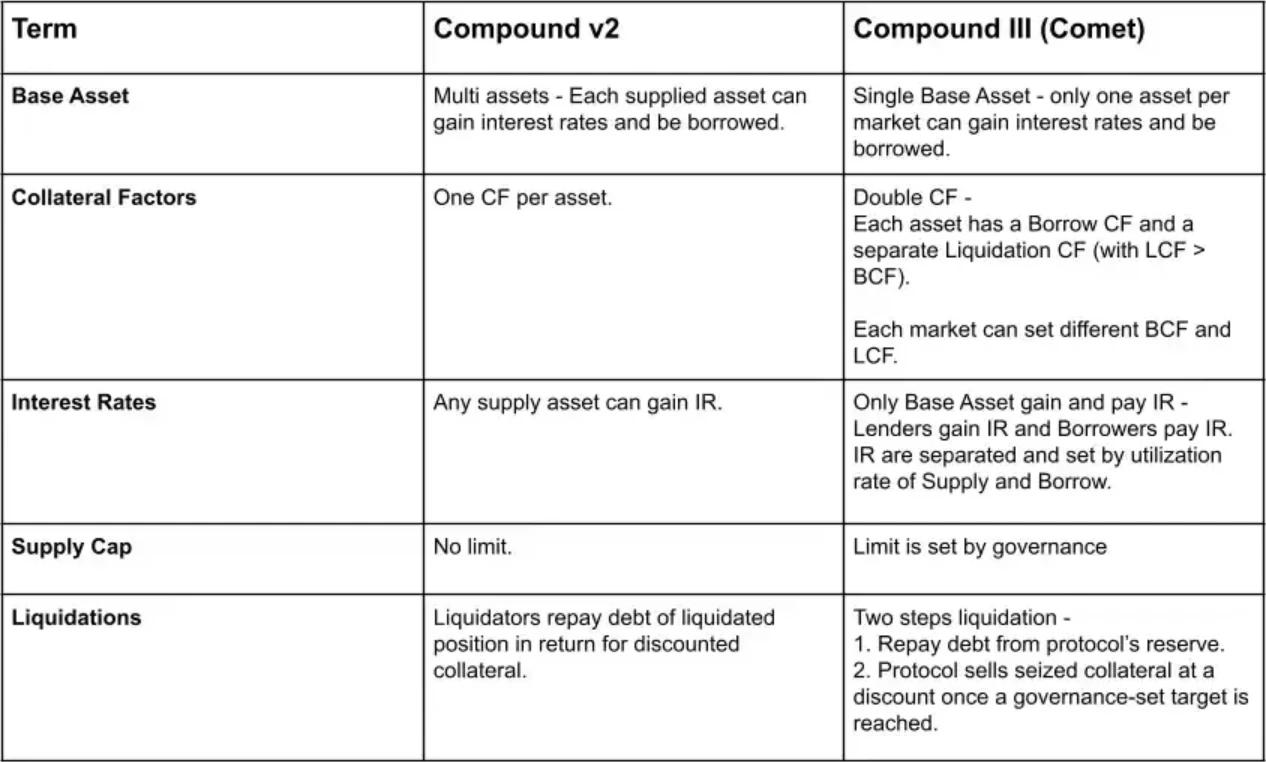

2.4 v2 VS III

COMP V2는 이자수익자산의 유동성을 사용자에게 돌려주고, III는 이를 되찾았습니다. 초기 특징은 자본 효율성을 추구하기 위한 P2P 풀을 만드는 것이었지만 III은 궁극적으로 자산을 분리하고 안전을 최우선으로 선택했습니다. Mo 형제가 분산형 대출에 대해 말한 것을 생각해 보면 주문서는 여전히 잠재적인 최적의 솔루션 중 하나일 수 있습니다.

3. 토큰 경제학

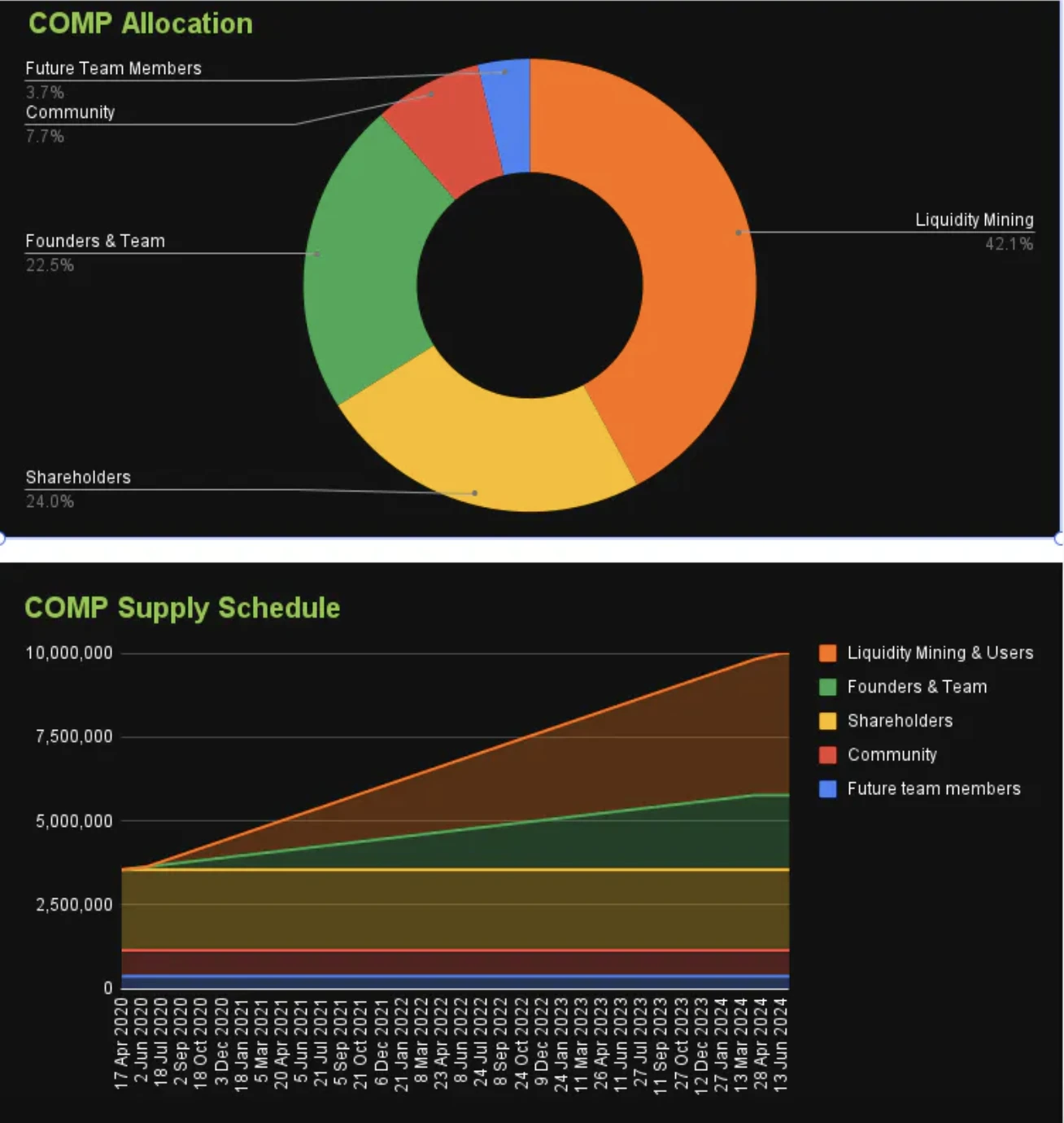

COMP 자체는 기본적으로 거버넌스 역할 외에는 그다지 유용하지 않습니다.

3.1 토큰 분배

2020년 6월 15일에 출시되었습니다. 이 토큰의 최대 공급량은 1,000,000,000으로 제한되며, 모두 2024년 7월에 출시될 것으로 예상됩니다. 초기 토큰 배포는 다음과 같습니다.

42.15%는 유동성 채굴에 할당됨

23.95%를 주주에게 배분

22.46%가 창립자와 팀에 할당됨

7.73%를 커뮤니티에 할당

3.71%는 미래의 팀원에게 할당됩니다.

데이터 소스:https://www.coingecko.com/en/coins/compound/tokenomics

3.2 토큰 보유

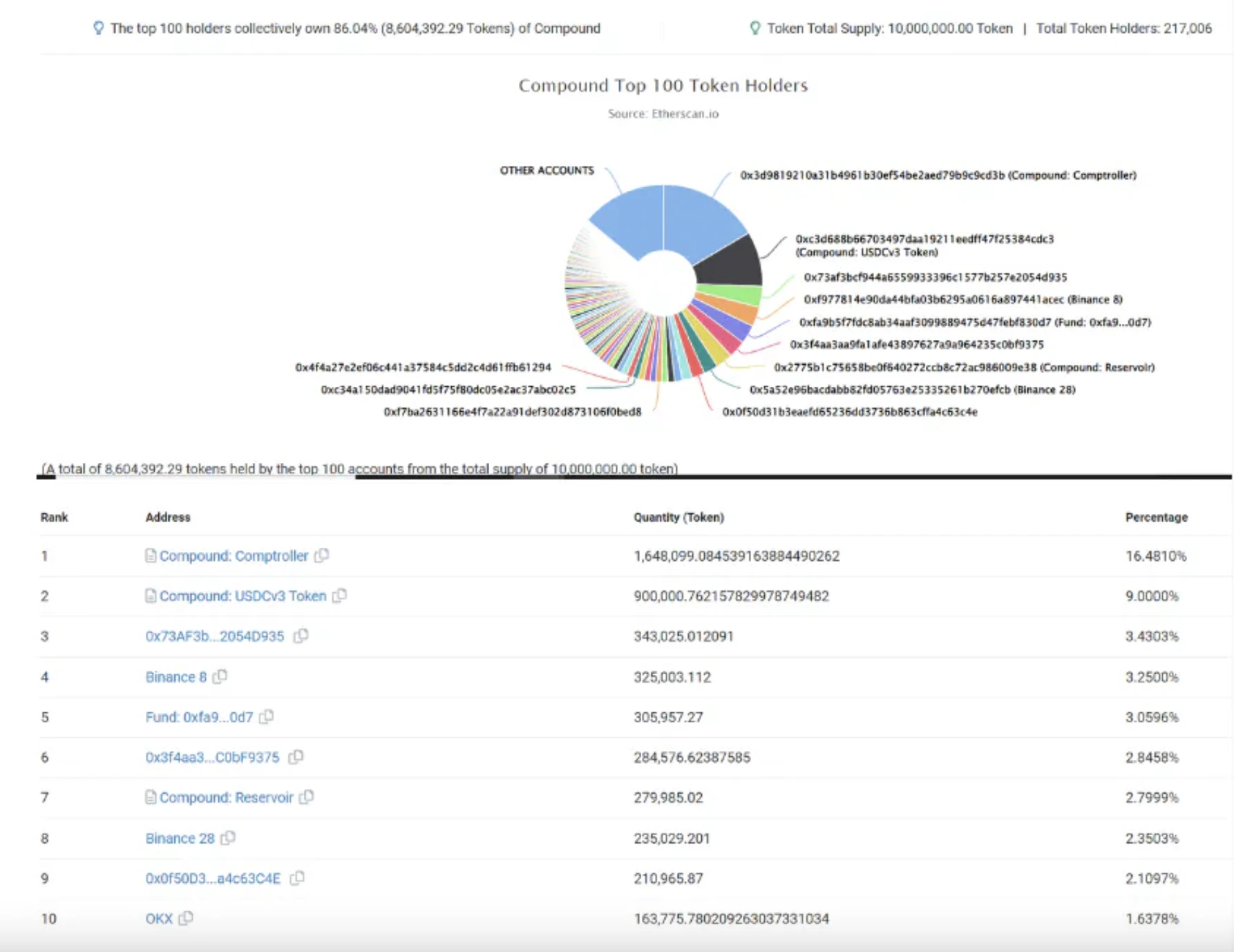

전체 분포는 비교적 건전하여 보유자가 210,000명이며 최대 보유자는 4% 미만입니다.

데이터 소스: https://etherscan.io/token/tokenholderchart/0xc00e94cb662c3520282e6f5717214004a7f26888

3.3 거버넌스

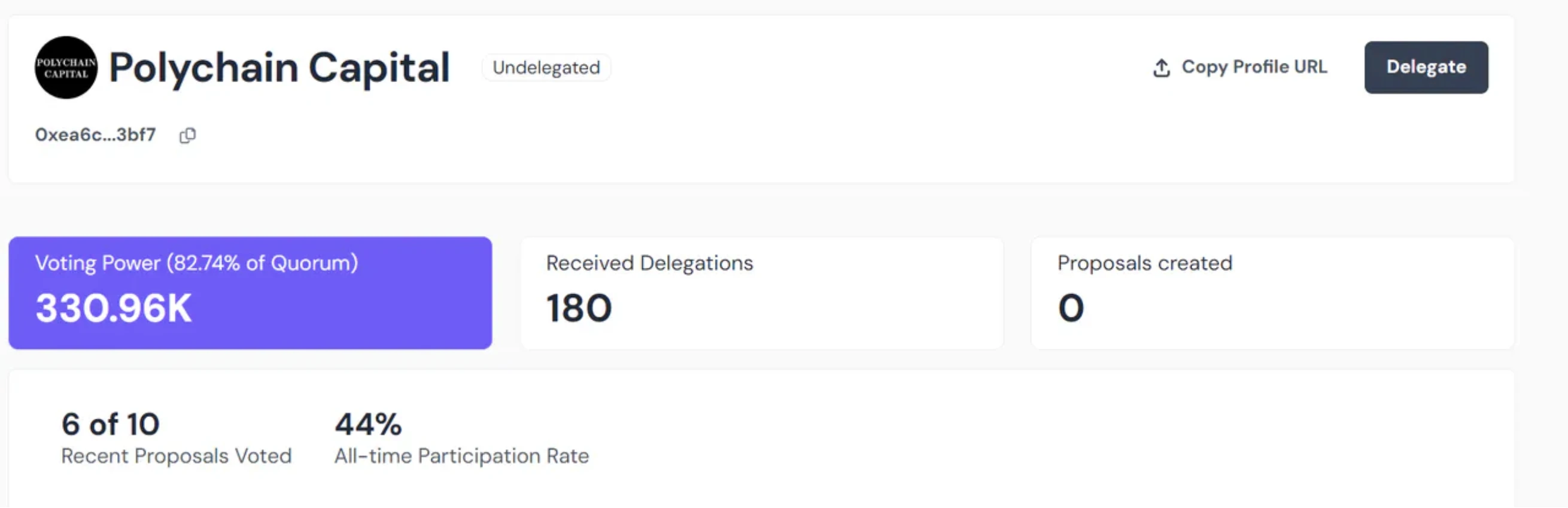

거버넌스 측면에서 Polychain Capital의 토큰 보유는 독점이 없지만 많은 수의 위탁을 통해 Voting Power는 기본적으로 전통적인 Web2.0 투자 기관의 거부권과 약간 비슷할 정도로 유일한 것입니다.

흥미로운 점은 본질적으로 의결권을 다른 사람에게 위임하는 것은 Convex처럼 더 많은 돈을 벌 수 있는 것이 아니라 단지 의결권을 양도하는 것이라는 점입니다.

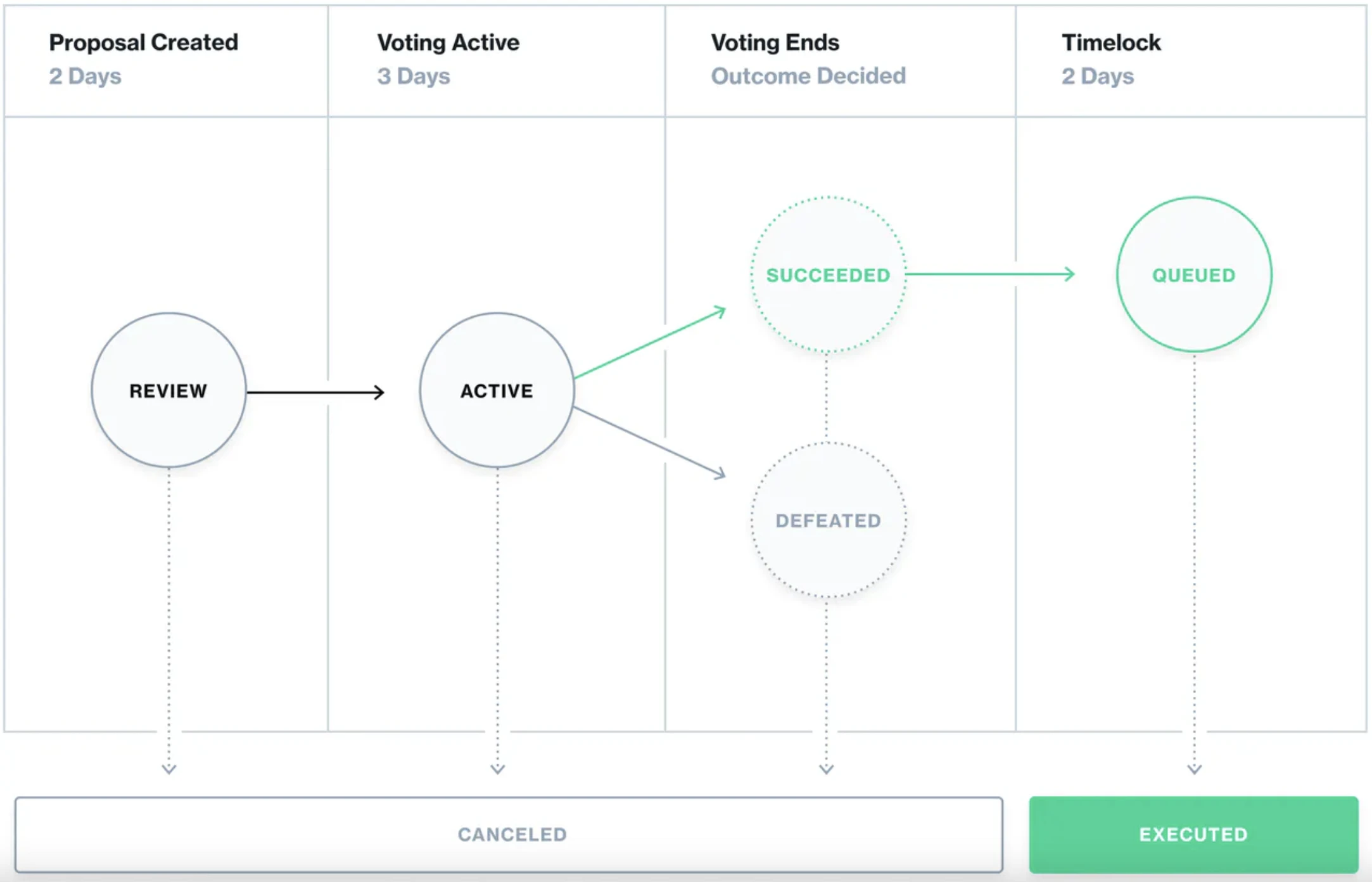

거버넌스 프로세스

공식 릴리스를 참조하세요:docs.compound.finance

COMP 토큰 보유자는 관리 및 업그레이드를 위해 COMP 토큰, 거버넌스 모듈(Governor Bravo) 그리고Timelock. 이러한 계약을 통해 커뮤니티는 cToken 또는 감사자의 거버넌스 기능을 통해 변경 사항을 제안, 투표 및 구현할 수 있습니다. 제안은 시스템 매개변수를 수정하거나, 새로운 시장을 지원하거나, 프로토콜에 완전히 새로운 기능을 추가할 수 있습니다.

COMP 토큰 보유자는 자신이나 선택한 주소에 투표권을 위임할 수 있습니다. 최소 25,000 COMP로 승인된 주소는 거버넌스 제안을 생성할 수 있으며, 모든 주소는 100 COMP를 잠가 자율 제안을 생성할 수 있으며, 이는 25,000 COMP를 위임받은 후 거버넌스 제안이 됩니다. 거버넌스 제안이 생성되면 2일의 검토 기간을 거친 후 투표 가중치가 기록되고 투표가 시작됩니다. 투표는 3일 동안 진행되며, 제안이 최소 400,000표로 과반수를 획득하면 해당 제안은 Timelock 대기열에 추가되며 2일 후에 구현될 수 있습니다. 일반적으로 프로토콜을 변경하는 데는 최소 일주일이 소요됩니다.

분산형 거버넌스: 모 형제는 이전 토론에서 부처님을 언급했습니다. 사실 반대로 생각해보면 강한 팀은 중앙화를 통해 실제로 더 강해지고 더 커질 수 있습니다. Compound와 Aave의 분산형 거버넌스를 되돌아보면 비효율적일 뿐만 아니라 제안은 본질적으로 프로토콜을 더 좋게 만들 수 있는 작은 변경이지만 범위는 매우 제한적입니다.

4. Defi의 한계 - 컴파운드 창업자의 사업 재개로 인해 도입

DeFi는 암호화폐의 파생물에 가깝습니다.이전 강세장에서는 암호화폐 시장의 추세와 밀접한 관련이 있었으며 아직 특정 응용 시나리오를 실제로 해결하는 단계에는 도달하지 못했습니다.

4.1 전환점 – 2021년 9월 30일 – 복합 오류 분포

다음 내용은 다음에서 인용 및 수정되었습니다.복합 업그레이드 취약점: 사용자에게 추가로 40억 달러 보내기, 분산형 거버넌스의 약점

Aave는 지금까지 큰 보안 사고가 발생하지 않았지만, 2021년 9월 30일에 발생한 Complex의 주요 보안 사고는 분산형 거버넌스의 취약한 측면을 보여주었고, 이는 Robert Leshner가 떠난 동기 중 하나처럼 느껴집니다.

2020년 7월 리퀴드 마이닝 시작

2020년 7월, 컴파운드는 의결권을 상징하는 거버넌스 토큰 COMP 발행에 앞장섰습니다. 컴파운드를 사용하여 빌려주거나 빌리는 사용자는 추가 COMP 코인 보상을 받을 수 있습니다. 가격이 급등하면 차입으로 얻은 COMP 코인 보상이 지불한 이자보다 클 수 있습니다. 즉, 돈을 빌려도 돈을 벌 수 있다는 뜻이다.

발의안 제62호 2021년 9월 22일

프로토콜 운영 규칙에 따라 컴파운드는 매일 2,880개의 COMP 토큰을 모든 유동성 공급자에게 배포하며, 이 토큰 중 절반은 차용자에게, 나머지 절반은 대출자에게 할당됩니다. 그러나 일일 운영에서 컴파운드는 이러한 반반 분배 방식이 시장 수요 조건을 완전히 고려하지 않아 시장에 일부 왜곡(마이너스 금리 등)이 발생한다는 사실을 발견했습니다.

62호에 따르면 개발자는 보상이 자유롭게 조정될 수 있도록 COMP 코인 발행 규칙을 조정할 것을 제안했습니다.예를 들어 더 많은 예금을 유치하기 위해 돈을 빌려주는 사람에게만 보상을 주거나 반대로 더 많은 예금을 유치하기 위해 예금.더 많이 빌리세요. 제안 번호 62에 따르면 이 제안은 다음과 같이 명시합니다.

현재 COMP 코인 보상은 빌려주든 빌리든 상관없이 동일한 금리를 받을 수 있다는 것입니다. 이는 마이너스 금리 등 불리한 시장 상황을 조성할 수 있습니다. 한 가지 예가 WBTC 대출 시장인데, 우리는 대출자에게 더 많은 COMP 코인 보상을 제공하고 싶지만 현재 규칙은 대출 금리와 대출 금리가 동일해야 하기 때문에 사람들은 결국 마이너스 금리로 WBTC를 빌릴 수 있습니다.

간단히 말하면, 제안 62번은 향후 대출 및 차입을 통해 얻을 수 있는 COMP 코인 보상을 더 이상 50/50이 아닌 시장 상황에 따라 언제든지 70/30 또는 20/80으로 조정할 수 있도록 하는 것입니다. 수요.

컴파운드 커뮤니티는 7월에 제안에 대해 논의하기 시작했고 9월 말에 공식적으로 투표했습니다. 결국 73만 개에 가까운 COMP 코인이 찬성했고, 0개 COMP 코인이 반대했고, 이번 기능 업그레이드는 이의 없이 승인됐다. 규칙에 따라 9월 28일 투표가 통과된 후 스마트 계약 기능이 실제로 변경되기까지 2일의 대기 기간(타임록)이 발생합니다.

취약점은 2021년 9월 30일에 나타났습니다.

예상치 못하게 새로운 기능이 9월 30일에 출시되었는데, 누군가 즉시 비정상적인 보상 분배를 보고했습니다. 일부 네티즌들은 아무 이유 없이 청구할 수 있는 추가 COMP 코인이 수만 개가 있다고 말하면서 스크린샷을 게시했습니다. 컴파운드 창업자인 로버트 레쉬너(Robert Leshner)에 따르면 컴파운드: 감사관 계약에서 COMP의 총량은 제한되어 있으며, 실제로 채굴 분배에 사용되는 더 많은 COMP 토큰은 또 다른 계약인 컴파운드: 저장소(0x2775b1c75658Be0F640272CCb8c72ac986009e38)에 저장되어 있다. 블록당 0.5 COMP의 비율로 정상적으로 배포됩니다. 가장 극단적인 경우, 복합: 감사관 계약의 토큰이 인출되면 약 280,000 COMP가 영향을 받게 되며 총 가치는 약 US$8000만 달러에 이릅니다. 컴파운드는 전체 발행량의 2.8%에 해당하는 280,000개의 COMP 코인을 추가로 발행할 수 있습니다.

이론적으로는 프로그램 취약점에 대한 긴급 패치로 충분하지만, 컴파운드의 거버넌스 규칙에 따르면 각각의 새로운 제안에는 2일의 검토 기간, 3일의 투표 기간, 2일의 대기 기간이 있어야 하므로 프로세스가 너무 길어집니다. 7일로. 즉, 새로운 스마트 계약이 즉시 제안되더라도 최대 7일까지는 효력이 발생하지 않습니다. 먼 물은 불 근처에서 구할 수 없습니다. 프로그램 취약점은 소프트웨어 개발에서 흔히 발생하므로 긴급하게 패치해야 합니다. 그러나 컴파운드의 거버넌스 규칙에 따르면 각각의 새로운 제안에는 2일의 검토 기간, 3일의 투표 기간, 2일의 대기 기간이 포함되어야 하며 절차는 최대 7일이 걸릴 수 있습니다. 즉, 새로운 스마트 계약이 즉시 제안되더라도 효력이 발생하기까지는 최대 7일이 소요됩니다.

따라서 개발 커뮤니티는 스마트 계약과 관련이 없는 영역부터 시작해야 합니다. 그들은 컴파운드 웹사이트에서 COMP 보상 화면을 제거하는 것부터 시작했습니다. 잘못된 보상이 발송되어 당분간 기능 업데이트가 불가능하지만, 적어도 사용자에게는 화면이 없기 때문에 스크린샷을 찍어 널리 퍼뜨리는 것은 어렵습니다.

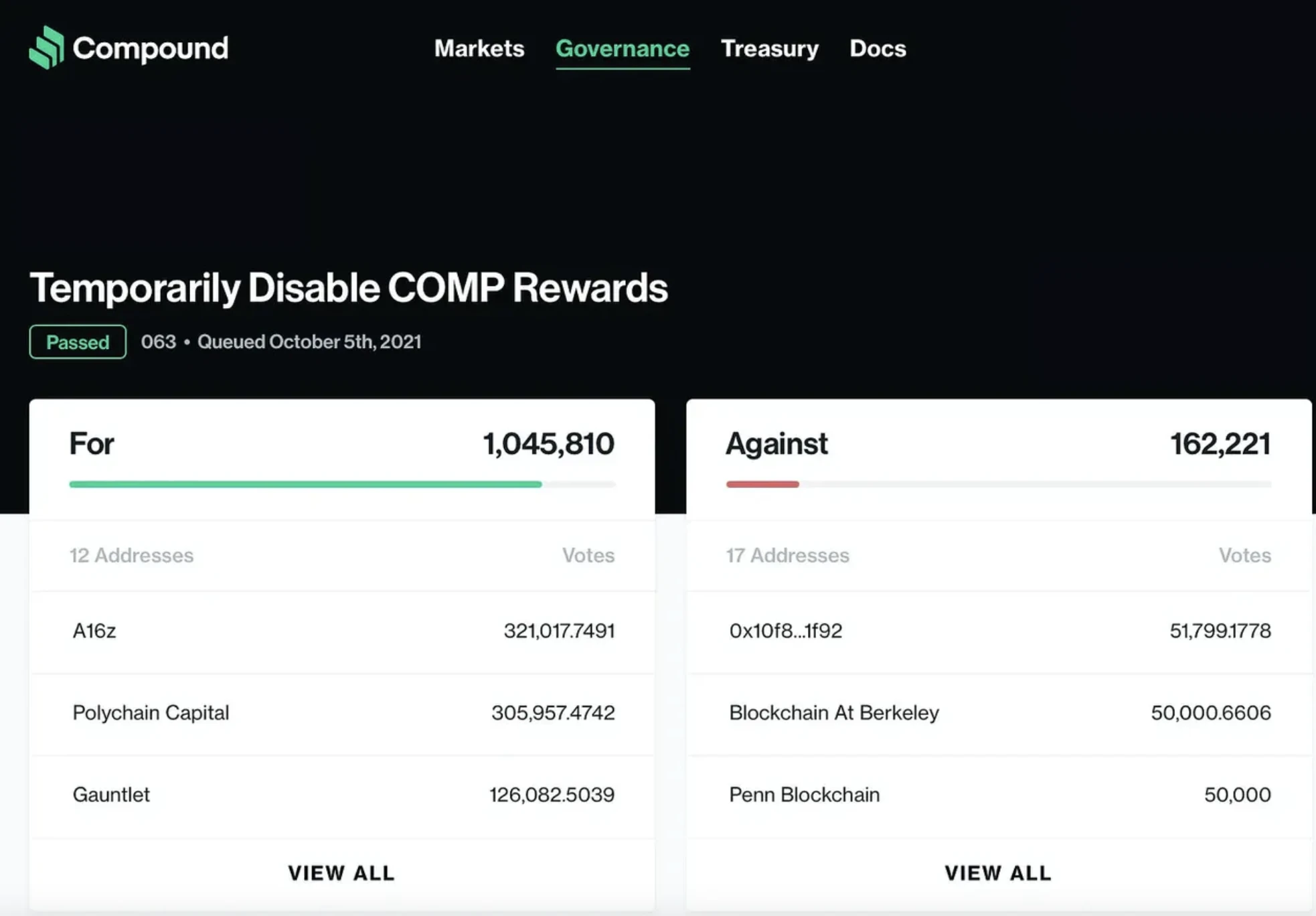

사건 발생 후 2시간 이내에 커뮤니티는 즉시 COMP 코인 보상 발행을 긴급 중단하라는 제안 63호 초안을 작성했습니다. 제안서 설명에 따르면:

이 제안은 COMP 보상 발행을 일시적으로 중단합니다. 제안번호 62의 배분 메커니즘에 오류가 있기 때문에 사용자는 특정 자산을 빌려 과도한 COMP 코인 수익을 얻을 수 있습니다. 이 제안은 올바른 메커니즘이 복원될 때까지 COMP 코인 발행을 일시적으로 중단합니다.

12명의 공공 대표가 찬성표를 던졌고 17표가 반대표를 던졌습니다. 분산형 거버넌스는 사람 수가 아니라 COMP 코인의 투표를 계산합니다. 결국 해당 제안은 찬성 100만 표, 반대 16만 표로 통과됐다.

반대표를 던진 이유는 무엇입니까?

답변은 컴파운드 포럼에 숨겨져 있습니다. 자동화된 재무 관리 로봇인 Yearn과 Idle.finance의 개발자들은 이 긴급 제안이 다른 DeFi와의 통합을 약화시킬 것이라고 밝혔습니다. 그러므로 모두가 반대 투표를 하는 것이 좋습니다.

베테랑 대출 서비스인 컴파운드는 컴파운드 대출 시장을 기반으로 많은 DeFi 애플리케이션을 구축하여 대출 금리와 COMP 코인 보상을 기반으로 더욱 다양한 금융 혁신 서비스를 창출하고 있습니다.

레고를 비유하자면 컴파운드는 가장 낮은 기본 벽돌과 같고, 그 위에 쌓인 또 다른 빌딩 블록은 Yearn과 Idle.finance입니다.

발의안 제63호는 Yearn 및 Idle.finance와 같은 서비스와 컴파운드의 통합을 방해하여 다른 DeFi 애플리케이션의 정상적인 작동에 영향을 미칠 수 있는 긴급 제동 조치입니다. 이것이 바로 커뮤니티가 두 개의 파벌로 나뉘는 이유입니다. 어떤 사람들은 통화 가격이 하락하는 것을 막기 위해서는 컴파운드의 출혈을 먼저 멈춰야 한다고 생각합니다. 하지만 일부 사람들은 컴파운드를 기반으로 구축된 DeFi 애플리케이션을 고려해야 한다고 생각합니다.

과거에는 모두가 DeFi가 레고 벽돌과 같다고 말했지만, 위기 상황에서는 약간 카드를 쌓아 만든 카드 집처럼 보입니다.

게다가 컴파운드 개발자들도 트위터에 있는데, 컴파운드 개발자들은 트위터에서 예상치 못한 보상을 받은 사용자들에게 추가 보상의 90%를 스마트 컨트랙트에 돌려달라고 요구하고 있으며, 10%는 화이트햇 해커로 보관할 수 있다. 보상.

컴파운드(Compound)의 창립자인 로버트 레쉬너(Robert Leshner)는 과다 지불된 COMP 코인을 받은 사용자가 돈을 갚지 않으면 자신의 정보를 IRS에 넘겨주겠다고 트위터를 통해 위협했는데, 이는 세무 조사 및 신상 털기의 대상이 될 것임을 암시했습니다.

2021년 10월 8일

10월 8일, 분산형 대출 프로토콜인 컴파운드 파이낸스(Compound Finance)는 COMP 발생 버그 수정을 위한 제안 064 채택을 발표했습니다. 이 제안의 목적은 유동성 채굴을 위한 COMP의 비정상적인 할당에서 이전 버그를 수정하는 것입니다. 제안서에는 이번 업데이트가 제안 062의 구현으로 인한 토큰 배포 취약점을 수정하려고 시도할 것이라고 명시되어 있습니다. 문제가 완전히 해결될 때까지 영향을 받는 6개 거래 시장(cTUSD, cMKR, cSUSHI, cYFI, cAAVE)의 환율은 및 cSAI)가 영향을 받게 되며, 사용자는 스테이킹된 COMP로부터 보상을 받을 수 없게 됩니다.

이 제안은 원래 업그레이드를 제안한 커뮤니티 구성원이 주로 작성했으며 찬성 1037, 107표(투표자에는 컴파운드 CEO Robert Leshner, a16z, Gauntlet 및 Pantera Capital과 같은 27개 주요 주소 포함), 반대 0표가 있었습니다.

4.2 Robert Leshner는 컴파운드를 떠나 다시 사업을 시작했습니다.

2023년 6월 28일 Blockworks는 400만 달러의 지분 자금 조달을 받았다고 보고했습니다. 이번 라운드에 참여하는 투자자로는 ParaFi Capital, 1kx, Cumberland Ventures, Coinfund 및 Distributed Global이 있습니다. 2023년 6월 29일, 컴파운드 창립자이자 CEO인 로버트 레쉬너(Robert Leshner)는 새로운 회사인 Superstate의 설립을 발표했습니다. 이 회사는 현재 뜨거운 분야인 RWA를 목표로 하고 있으며, 단기 미국 국채를 구매하여 체인에 올리는 데 전념하고 있습니다. , 블록체인을 통해 2차 기록을 작성하고, 유통자금의 소유권 지분이 체인에서 직접 거래됩니다.

동시에 컴파운드는 코인베이스(Coinbase), 우버(Uber) 등 유명 기업에서 일하는 제이슨 하비(Jayson Hobby) 새 CEO를 임명했다고 발표했다. 다른 많은 프로젝트에 비해 CEO의 창업은 부정적인 행동으로 여겨지지만, 낙관적인 시장 정서는 컴파운드가 RWA를 탐구하라는 메시지로 여겨진다. 100%.

Superstate는 미국 투자자가 접근할 수 있는 공개 블록체인을 사용하여 규제되고 규정을 준수하는 투자 수단을 개발하는 데 중점을 두고 있습니다. DeFi 대출 플랫폼인 컴파운드(Compound)의 설립자인 로버트 레쉬너(Robert Leshner)가 이끄는 이 회사는 팀 확장, 기관 투자자를 위한 사모펀드 조성, 토큰화된 공공 자금을 위한 프레임워크 개발을 위해 자금을 할당했습니다.

Robert Leshner는 텍사스주 오스틴에서 열린 Permissionless 컨퍼런스(2023년 9월 11일~9월 13일)에서 DeFi에 대해 다음과 같이 말했습니다: 나는 이에 대해 강한 의견을 가지고 있습니다. 기관들은 오지 않습니다. 이러한 기관들은 거래에 관심이 없습니다. 또는 Ethereum을 빌리거나, 또는 Chainlink 토큰이나 어젯밤 새벽 2시에 누군가가 만든 임의의 똥코인은 그다지 흥미롭지 않습니다**. “그들(이 경우 금융 기관)은 DeFi 아이디어를 좋아합니다. 더 투명하고, 더 효율적이고, 더 저렴하고, 더 나은 금융 상품을 구축하는 방법에 대한 아이디어**이지만 그들은 이를 암호화폐보다는 주식, 채권, 통화와 같은 전통적인 자산을 거래하는 데 더 선호합니다. 그는 TradFi가 기관들은 생태계가 의존하는 토큰 경제를 구매하지 않고 DeFi 기술을 사용하기를 원합니다. 그의 견해로는 DeFi에 합류하는 전통적인 금융 회사는 전통적인 금융 자산을 토큰화하고 암호화폐 자산을 포기해야 할 것입니다. Leshner는 다음과 같이 말했습니다: 이것은 큰 격차입니다. 이는 향후 10년 동안 DeFi를 정의할 것입니다.

Leshner는 DeFi 프로토콜의 첫 번째 물결이 기관 투자자에게 토큰화된 자산으로 가능한 것이 무엇인지 보여 주었으며 이러한 도구가 스마트 계약 또는 분산 기술이 무엇을 할 수 있는지에 대한 개념 증명으로 완벽하다고 믿습니다.

11월 15일 코인데스크에 따르면 블록체인 기반 자산운용사 슈퍼스테이트(Superstate)는 1,400만 달러 규모의 펀딩을 완료했으며, 이번 펀딩은 코인펀드(CoinFund)와 디스트리뷰티드 글로벌(Distributed Global)이 주도했으며, 애링턴 캐피탈(Arrington Capital), 브라이어 캐피털(Breyer Capital), CMT 디지털(Department of XYZ), 디파트먼트 오브 XYZ(Department of XYZ) 등이 참여했다. 투자에는 Folius Ventures, Galaxy Digital, HackVC, Modular Capital, Nascent 및 Road Capital Management가 참여했습니다.

따라서 돌이켜보면 6월 시장 왜곡에 대한 해석은 전적으로 당시 RWA 내러티브의 부상과 명백한 시장 FOMO 정서에 따른 것이었습니다. Robert Leshner의 연설과 트위터 제목으로 판단하든,Compound Labs와 Superstate의 공식 웹 사이트로 판단하든,Compound Labs의 핵심 구성원은 전략 개발에 있어서 차이가 있을 것입니다.

4.3 사고

사실, 위의 작은 사례는 웹 3.0 발전 추세의 축소판입니다. 최근 많은 사람들이 논의하고 있는 통화 서클과 체인 서클을 간단히 요약하면 다음과 같습니다. 한 그룹은 웹 3.0이 통화 없이는 그 의미를 잃을 것이라고 믿으며, 따라서 새로운 내러티브의 물결이 필요하고 Friendtech 및 Blast와 같은 경제 모델과 Ponzi 혁신을 기반으로 해야 한다고 믿으며, 다른 그룹은 대량 채택의 중요한 과정이 중요하다고 믿습니다. 토큰을 포기하고 블록체인의 기술적 이점을 RWA 옹호자와 같은 전통적인 산업에 직접 도입합니다(물론 MakerDAO, EndGame 채굴 + 재무부가 RWA가 되는 등 둘 사이에 무게를 두는 사람들도 있습니다).

컴파운드 팀의 극도로 느린 반복 속도와 선점자 이점에 의존하여 축적된 TVL과 관련하여 Leshner는 Defi에는 장벽이 없으며 탈중앙화도 장벽이 될 수 없다는 것을 깨달았습니다. 체인링크나 이더리움에도 관심이 있으실 텐데요, 관심을 가질 필요는 없습니다. 관심 있는 것은 블록체인이 어떻게 금융 시스템에 혁명을 일으킬 수 있느냐 하는 것입니다.

마지막 토론 후 저는 몇 가지 질문에 대해 생각하고 있습니다. 분산형 대출은 어떤 문제를 해결합니까? 아마도 컴파운드의 옵션이 언젠가는 RWA에 원활하게 연결되어 거대한 펌프를 도입할 수 있을까요? 하지만 컴파운드가 이런 생각을 갖고 있다면 로버트 레쉬너가 여전히 떠날 것인가? 화합물 IV와 RWA를 직접 결합하는 것만으로는 충분하지 않습니까?

참고자료

디파이 산업에 대한 해석: 이더리움 기반 대출 플랫폼 컴파운드 - Weiyang.com

Bisheng Capital: 복합 금융 투자 분석 보고서-ODAILY

대출 업계의 스타 프로젝트인 컴파운드(Compound)에 대해 한 기사에서 알아보세요.

Compound Labs founders developing regulated financial products for the blockchain

Superstate is moving real-world assets to the digital space

데이터 관련

IntoTheBlock - On-Chain Crypto, DeFi & NFT Analytics

IntoTheBlock provides real-time on-chain analytics and market intelligence on crypto assets.

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

E2M리서치 소개

From the Earth to the Moon

E2MResearch는 투자 및 디지털 화폐 분야의 연구 및 학습에 중점을 두고 있습니다.

기사 수집:

E2MResearch는 투자 및 디지털 통화 분야의 연구 및 학습에 중점을 두고 있습니다. 지구에서 달까지 https://twitter.com/E2mResearch

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

트위터에서 팔로우하세요:https://twitter.com/E2mResearch

️오디오 팟캐스트:https://e2m-research.castos.com/

작은 우주 링크:https://www.xiaoyuzhoufm.com/podcast/6499969a932f350aae20ec6d