소개

Jupiter는 2021년에 설립되었습니다. 해당 프로젝트는 3년 간의 개발 끝에 이제 솔라나 체인 거래량의 절반 이상을 모았다고 할 수 있습니다. 솔라나 온체인 트랜잭션 애그리게이터의 최고 수준까지 발전했습니다. 주요 프로젝트의 트랜잭션 애그리게이터에서는 개발할 여지가 많지 않아 수평적 개발 사업의 프로젝트 개발 방향을 시작하고 Launchpad 플랫폼 Jupiter를 출시했습니다. 스타트 및 인큐베이터 Jupiter Labs는 다른 고품질 프로젝트를 인큐베이팅하여 다양한 병렬 분야에서 Jupiter의 수평적 발전을 달성합니다.

프로젝트 기본정보

기본 정보

웹사이트: https://jup.ag/zh-SG

트위터: https://twitter.com/JupiterExchange, 팔로워 420,000명

레딧: https://www.reddit.com/r/jupiterexchange/

디스코드: https://discord.com/invite/jup

백서: https://station.jup.ag/docs

출시 시기: 토큰은 2024년에 출시될 예정입니다.

프로젝트 팀

핵심 팀

야옹: 공동 창립자. 그는 또한 Meteora와 RACCOOONS를 만들었습니다. 그는 또한 가장 큰 Wrapped 토큰인 wBTC의 공동 창립자이자 Handshake 프로젝트의 창립 기여자 중 한 명입니다.

벤 차우: 공동 창립자. 인터랙션 디자인 및 제품 분야에서 다년간의 경험을 보유한 그는 True Ventures로부터 시리즈 A 자금을 지원받은 소셜 게임 회사 Hive 7의 창립 팀원 중 한 명입니다. 2010년에 Hive 7은 Disney/Playdom에 인수되었습니다. 2007년 후반에 그는 Hive 7의 인기 소셜 게임 Knighthood의 디자인과 출시를 도왔습니다.

자문팀

Shun Fan Zhou: Phala Network 백서의 저자 중 한 명으로 Furi University 시스템 소프트웨어 및 보안 연구소 박사이며 USENIX Security에서 E-Dafang 생태계의 공격 거래 및 방어 방법에 대한 연구를 발표했습니다. 최고의 국제 보안 컨퍼런스이며 최고의 국제 보안 컨퍼런스의 여러 출판물에 협력했습니다.

Sandro Gorduladze: HASH CIB의 엔젤 투자자이자 파트너. 산드로는 HASH에 연구 부서를 설립했고, HASH는 심층적인 보고로 유명해졌습니다. HASH에 합류하기 전에 Sandro는 러시아의 PricewaterhouseCoopers에서 근무하면서 TMT 부문 기업에 세금 컨설팅을 제공했습니다.

Konstantin Shamruk: 프랑스 툴루즈 대학교 경제학 박사. Phala Network의 경제 설계에 대한 Boban 이론 분석을 주도했습니다.

Jonas Gehrlein: Web3 재단의 연구 과학자. 그는 Web3 Foundation에서 Polkadot 생태계의 경제적 문제를 연구하는 일을 담당하고 있습니다. W 3 F에 합류하기 전에 Jonas는 베른 대학교에서 행동 및 실험 경제학 박사 학위를 취득했으며, 그곳에서 시장과 조직에서 인간의 행동을 연구했습니다. 그 전에는 콘스탄츠 대학교에서 양적 경제학 석사 학위를 취득했습니다.

Zo Meckbach: Polkadot 수석 홍보대사이자 Web3 및 사이버 보안 연구원이자 옹호자입니다. 그녀는 현재 MH-IT Service GmbH의 COO이며 MH-IT에 합류하기 전에는 Google에서 애플리케이션 분석 역할을 맡았습니다.

자금조달 상황

Jupiter 팀은 자금 조달 정보를 발표하지 않았습니다.

개발력

Jupiter는 2021년에 출시되었으며 공동 창업자인 Meow와 Ben Chow가 설립했습니다. 프로젝트 개발의 주요 이벤트는 표에 나와 있습니다.

Jupiter의 프로젝트 개발 로드맵에 따르면 Jupiter 팀은 프로젝트 출시 후 큰 성공을 거두었지만 여전히 프로젝트에 혁신적인 기능을 계속 제공하고 사용자 경험을 지속적으로 최적화하며 주요 거래가 가능합니다. 사업 애그리게이터가 솔라나 체인의 최고점에 도달한 후 다른 병렬 사업을 확장하기 위해 자신의 생각을 신속하게 발견하고 변경할 수 있습니다. 이는 Jupiter의 프로젝트 팀이 예리한 비즈니스 통찰력과 진취적인 정신을 가지고 있으며 적시에 기술 개발을 완료할 수도 있음을 보여줍니다. . 개발 작업.

주요 상품

거래 수집자

트랜잭션 수집기는 Jupiter의 핵심 제품이며 Jupiter 성공의 중추입니다. 트레이딩 애그리게이터(Trading Aggregator)는 지난 강세장에서 시작된 일종의 Defi 프로젝트입니다. 지난 강세장은 Defi의 여름에 의해 촉발되었기 때문에 당시 많은 트레이더들이 토큰 거래를 위해 다양한 DEX를 사용하기 위해 체인에 모였습니다. 즉, 각 DEX에는 자체 유동성 풀이 있으며 각 DEX의 유동성 풀은 상호 운용 가능하지 않습니다. 따라서 투자자는 거래 시 최적의 거래 가격을 찾아야 하는 경우가 많습니다. 시간이 많이 걸리고 노동 집약적일 뿐만 아니라 분산된 유동성으로 인해 거래의 최적성을 보장하기가 어렵습니다.

그러나 트랜잭션 애그리게이터의 출현으로 이러한 현상이 바뀌었습니다. 트랜잭션 애그리게이터는 동일한 체인에 있는 서로 다른 DEX의 유동성 풀을 통합할 수 있습니다. 사용자는 트랜잭션 애그리게이터를 사용할 때 거래하려는 토큰을 명확하게 볼 수 있습니다. 시장에 있는 모든 풀 중에서 거래자는 자신의 필요에 따라 거래에 적합한 DEX를 선택할 수 있습니다.

Jupiter는 솔라나 생태계의 많은 유동성 풀을 통합하고 알고리즘을 통해 최적의 유동성 자원을 자동으로 찾아 집계하며 사용자에게 원스톱 최고의 거래 경로를 제공합니다. Jupiter의 운영 인터페이스는 매우 친숙하며 Uniswap의 거래 인터페이스와 유사하여 대부분의 사용자에게 적용 가능하고 친숙합니다. Jupiter를 운영하기 전에 사용자는 거래 수수료, 거래 슬리피지, 거래 경로 등 자신의 필요에 따라 다양한 거래 매개변수를 설정할 수 있습니다. 이를 통해 사용자는 자신에게 가장 적합한 거래 가격과 슬리피지를 선택할 수 있습니다. Jupiter는 주로 실시간 모니터링 및 분석을 위해 자체 스마트 계약 알고리즘을 사용합니다. 이러한 시장 데이터의 실시간 모니터링 및 분석을 통해 Jupiter는 사용자가 시장에서 최적의 거래 경로를 선택하도록 지능적으로 지원하여 사용자 거래 성공률을 향상시킵니다. 및 자금 사용 효율성.

거래자의 안전과 거래 품질을 보장하기 위해 Jupiter는 Jupiter에 연결된 거래 쌍 풀에 최소 US$500,000의 유동성을 보유하고 보다 엄격한 감사를 받아야 한다고 요구합니다. 위와 같은 이유로 인해 Jupiter는 거래량의 대부분을 솔라나에 집약하고 있으며 현재 전체 솔라나 체인 거래량의 50% 이상을 차지하며 솔라나 체인에서 절대적인 지배적 위치를 차지하고 있습니다.

제한 주문

솔라나는 트레이딩 체인에 주요 개발 포지셔닝을 두고 있으며, 솔라나 체인의 고유한 합의 메커니즘과 SVM 병렬 기능이 트레이더에게 매우 친숙하기 때문에 많은 트레이더가 솔라나 체인에서 거래하기로 선택합니다. Jupiter 자체가 거래자에게 서비스를 제공하기 때문에 거래자에게 지정가 주문 기능을 제공하여 거래 중 가격 효과로 인한 비용 증가 및 미끄러짐 문제를 효과적으로 방지하는 동시에 MEV 문제를 방지할 수 있도록 돕습니다.

Jupiter의 사용자 친화성은 인터페이스 운영에도 반영됩니다. Jupiter는 Birdeye 및 TradingView와 협력하여 Jupiter에 토큰의 온체인 가격 데이터를 제공하고 Jupiter는 TradingView 기술을 사용하여 차트 데이터를 표시합니다. Jupiter의 기존 CEX 인터페이스는 매우 유사하여 사용자가 Jupiter의 작업 인터페이스에 더 잘 적응하고 더 나은 경험을 제공합니다.

구체적으로 사용하면 지정가 주문이 부분적으로 채워지도록 설정되고 채워진 부분에 대한 토큰을 얻습니다. 사용자는 거래를 제안할 때 주문 유효기간, 교환 가격, 교환 수량을 선택하여 보다 정확한 거래 전략을 구현할 수 있습니다. 이를 통해 사용자는 거래 중 가격 효과로 인한 비용 증가 및 슬리피지 문제를 보다 편리하게 방지하는 동시에 MEV 문제도 방지할 수 있습니다.

DCA 고정투자

달러 비용 평균화(DCA)는 현실에서 널리 사용되는 투자 전략으로, 사용자는 미래에 정기적으로 투자하고 고정 투자를 설정하여 예상 가격 범위 내로 구매 비용을 줄일 수 있습니다. 이러한 접근 방식은 투자자가 변동성이 큰 시장 환경에서 단일 가격 지점에 투자하는 위험을 줄이는 데 도움이 될 수 있습니다. Jupiter는 DCA 고정 투자 상품을 제공합니다. 사용자는 구매 빈도, 구매 가격 범위, 총 기간 및 구매하려는 통화만 설정하면 됩니다. 고정 투자가 적용된 후, 사용자가 구매한 토큰은 Jupiter에 있는 사용자 자신의 계정으로 이체되며 사전 설정된 가격 범위 및 거래 빈도에 따라 거래가 자동으로 실행됩니다. 고정 투자가 완료된 후 토큰은 자동으로 사용자의 지갑으로 다시 전송됩니다.

Jupiter의 DCA는 제어 가능한 비용 가격, 낮은 수수료 및 완전 관리형 거래 프로세스의 이점을 제공합니다. 하락장 이후 DCA는 거래자에게 매우 우호적이었습니다. 가격 변동이 크고 불확실성이 높기 때문에 DCA를 통해 투자자는 일정 기간 동안 더 낮은 비용으로 자산을 균등하게 구매할 수 있으므로 각 거래의 위험이 줄어듭니다. 투자와 관련이 있습니다. 또한 DCA는 투자자가 시장 변동의 정서적 영향을 피하고 합리적이고 건전한 투자 전략을 유지할 수 있도록 도와줍니다. 그러나 강세장에서는 DCA의 장점이 더 이상 존재하지 않습니다. 시장은 상승 추세에 있고 단일 투자로 더 높은 수익을 얻을 수 있는 경우가 많기 때문에 DCA 고정 투자는 급격한 시장 상승 기회를 완전히 포착하지 못할 수도 있습니다.

따라서 장기 투자 전략으로서 DCA는 특정 시장 환경에서 일정한 이점을 가지고 있습니다. 그러나 시장 동향 및 주기에 대한 특정 요구 사항으로 인해 이 기능에 대한 전반적인 수요는 현재 상대적으로 적습니다. 투자자가 DCA 고정투자 도입 여부를 선택할 때 자신의 위험 선호도, 시장 환경, 장기 투자 계획을 바탕으로 종합적인 고려가 필요합니다.

목성 연구소

Jupiter Labs는 Jupiter와는 별개로 독립적으로 운영되는 프로젝트 투자 연구소입니다. 운영은 자체 및 커뮤니티 홍보를 기반으로 하며 Jupiter 프로젝트 당사자의 영향을 받지 않습니다. 따라서 기술 및 자금 측면에서 Jupiter의 강력한 지원을 받습니다. Jupiter 사용자와 커뮤니티 구성원은 우선 사용 권한 및 토큰 인센티브를 포함하여 특정 우선 순위를 누릴 수 있습니다.

Jupiter Labs는 Jupiter의 수평적 사업 확장의 시작을 알립니다. 다양한 수평적 분야의 투자 지원을 통해 전체 솔라나 생태계에서의 비중과 영향력의 수평적 확장을 달성합니다. 이 단계에서 Jupiter Labs는 영구 계약과 LST 스테이블 코인이라는 두 가지 프로젝트 영역 개발에 전념하고 있습니다. 마찬가지로, 우리는 영구 계약과 LSD 스테이블 코인이 생태계에서 가장 수익성이 높고 영향력 있는 두 가지 영역이라는 것을 알 수 있습니다.

무기한 계약

Jupiter Perpetual은 영구 계약을 향한 Jupiter의 첫 번째 단계입니다. 운영 모델은 GMX와 유사합니다. Jupiter Perpetual의 참가자는 유동성 공급자와 거래자입니다. 유동성 공급자는 풀에 자금을 제공하고, 이 자금은 주로 BTC, ETH, SOL, USDC 및 USDT를 포함하는 토큰 바구니로 변환됩니다. 그 중 SOL과 USDC는 더 높은 가중치를 가지며 주요 거래 대상이 됩니다. 거래자가 레버리지 거래를 수행할 때 유동성 풀의 토큰을 사용하여 레버리지 포지션을 구축하며, 거래자는 거래 수수료와 차입 수수료를 지불해야 합니다. 유동성 공급자는 거래 수수료와 모든 차입 수수료의 70%를 받습니다. GMX와 마찬가지로 유동성 공급자는 거래에서 거래자의 반대이며 계약 거래를 수행하는 거래자는 유동성 공급자의 상대방이기도 합니다. 따라서 이 모델은 하락장에서는 많은 유동성 공급자를 보유하게 되지만 상승장에서는 유동성 공급자에게 그다지 우호적이지 않습니다.

Jupiter Perpetua를 사용하면 거래자는 최대 100배의 레버리지를 사용하여 무기한 계약을 거래할 수 있으며, LP는 수수료를 벌 수 있는 자금을 제공할 수 있습니다. 무기한 계약에서 거래자는 미래 가격 변동을 활용하기 위해 더 작은 자본 할당(레버리지)으로 더 큰 포지션을 취할 수 있습니다. Jupiter Perpetua에서 트레이더는 지원되는 거의 모든 Solana 토큰을 담보로 사용하여 SOL, ETH 및 wBTC에서 롱 또는 숏 포지션을 오픈할 수 있습니다. 롱 포지션에는 해당 기초자산이 필요하고, 숏 포지션에는 스테이블코인이 담보로 필요합니다. 거래자는 유동성 풀에서 자산을 빌려 레버리지를 활용할 수 있습니다.

LST 스테이블코인

XYZ는 Jupiter Labs가 지원하는 LST 스테이블 코인 프로젝트입니다. XYZ에서 사용자는 SOL을 모기지하여 무이자 및 이자가 붙는 스테이블 코인 SUSD를 발행할 수 있습니다. 사용자의 담보는 사용자가 해당 SUSD를 상환할 때까지 스마트 계약에 고정됩니다. 이 대출 모델을 통해 사용자는 차용 이자를 발생시키지 않고 스테이블코인을 얻을 수 있습니다. 그리고 LST 스테이킹을 통해 XYZ가 얻은 수입은 SUSD 보유자와 거버넌스 토큰 보유자에게 분배되어 더 많은 사용자가 프로토콜에 적극적으로 참여하도록 장려합니다. 또한 XYZ 프로토콜은 수익을 극대화하기 위해 레버리지 차익거래 전략을 채택합니다. LST 수익률이 SOL 차입률보다 높을 때 사용자는 레버리지 차익거래 전략을 채택하여 더 높은 수익을 얻을 수 있습니다. XYZ는 SUSD의 가격 안정성을 유지하기 위해 상환 메커니즘을 채택한다는 점에서도 Lybra와 유사합니다. 차용자의 포지션에 미치는 영향을 줄이기 위해 XYZ는 SUSD 가격이 작은 가격 범위에 도달하면 거버넌스 토큰을 사용하여 SUSD를 상환합니다. 가격은 0.95-1 미국 달러 사이입니다. XYZ는 SUSD를 사용하여 거버넌스 토큰을 상환하여 차용인이 상환되는 빈도를 줄입니다.

목성 LFG 발사대

LFG Launchpad는 새로운 프로젝트를 지원하기 위해 혁신적인 접근 방식을 취하며 핵심이 커뮤니티 중심이고 투명한 모델을 강조합니다. LFG Launchpad는 기존 프로젝트 출시 플랫폼과 관련된 복잡성을 제거하고 공개 시장 및 커뮤니티 참여 접근 방식을 채택합니다. 동시에 플랫폼은 복잡한 인센티브 구조와 단절된 가격 발견 메커니즘을 포기함으로써 플랫폼의 독창성을 강조합니다. LFG Launchpad의 핵심 강점은 대규모 커뮤니티 지원, 봇 방지를 위한 사용자 정의 가능한 Launchpad, 유동성 관리를 위한 사용자 친화적인 디자인 도구, 포괄적인 거래 기능입니다. 이러한 기능을 통해 사용자는 더 나은 기술 지원을 제공하는 동시에 공정한 가격과 즉각적인 유동성을 찾을 수 있습니다. 첫째, LFG Launchpad는 새로운 프로젝트를 추진하기 위해 대규모 커뮤니티 지원에 의존합니다. 커뮤니티 중심 모델을 통해 프로젝트는 더 많은 관심과 지원을 받을 수 있으며 새로운 프로젝트를 개발할 수 있는 더 넓은 공간을 제공합니다. 둘째, LFG Launchpad는 맞춤형 Launchpad를 사용하여 로봇 작동을 방지함으로써 거래의 공정성과 투명성을 효과적으로 보장합니다. 이 기능은 거래를 더욱 안전하고 신뢰할 수 있게 만들고 악의적인 조작과 부적절한 개입을 효과적으로 방지하며 사용자에게 보다 안정적이고 신뢰할 수 있는 거래 환경을 제공합니다. 또한 LFG Launchpad는 유동성 관리를 위한 사용자 친화적인 설계 도구도 제공하여 사용자가 자산과 유동성을 보다 편리하게 관리할 수 있도록 해줍니다. 이 기능은 사용자 경험을 향상시키는 데 도움이 되며 사용자에게 보다 편리하고 효율적인 작업 방법을 제공합니다. 마지막으로 LFG Launchpad는 포괄적인 거래 기능을 갖추고 있어 사용자에게 더욱 풍부하고 다양한 거래 옵션을 제공합니다. 거래 유형이나 거래 다양성에 관계없이 사용자는 LFG Launchpad에서 자신의 요구에 맞는 거래 방법을 찾을 수 있으며, 이는 거래 효율성을 향상시키고 사용자의 개인화된 요구를 충족하는 데 도움이 됩니다.

그리고 Jupiter의 공동 창업자인 Meow는 최근 언론과의 인터뷰에서 언급된 H2 계획에서 LFG Launchpad가 Jupiter의 브랜드에 미치는 영향력 향상을 분명히 확인했으며, 3분기에는 Jupiter가 LFG의 규칙과 개발에 집중할 것으로 예상됩니다. 런치패드(Launchpad). 심층적인 탐색과 연구 및 개발을 계속합니다.

같은 트랙의 프로젝트와 비교

솔라나 생태계에서 가장 성공적인 탈중앙화 거래 유동성 통합업체인 Jupiter는 이미 솔라나 거래량의 절반을 차지하고 있으므로 주피터의 주요 경쟁자는 이더리움 생태계의 거대 분산형 거래 유동성 통합업체인 1inch입니다.

기본 운영 논리

Jupiter는 솔라나 체인에서 실행되는 분산형 거래 유동성 수집기로서 솔라나 체인의 고성능 이점을 누리고 있으며 주요 성능은 SVM을 사용하는 데 있습니다. SVM은 Rust, C, C++로 작성된 스마트 계약 코드를 지원하며, SVM에 연결되면 자동으로 BPF 바이트코드로 변환되는데, 이는 특히 프로젝트 개발자에게 친숙합니다. 그러나 Jupiter의 가장 큰 장점은 SVM이 병렬 처리를 지원한다는 것입니다. . 능력. Sealevel 엔진은 Solana에서 병렬 처리를 가능하게 하는 핵심 구성 요소이며, 상태 저장 액세스 목록을 Solana 트랜잭션에 통합하면 충돌하지 않는 트랜잭션이 동시에 실행될 수 있어 전반적인 성능이 더 빨라집니다. SVM은 멀티스레딩을 지원하며 더 짧은 시간에 더 많은 트랜잭션을 처리할 수 있습니다. 각 스레드에는 실행을 기다리는 트랜잭션 대기열이 포함되어 있으며 트랜잭션은 대기열에 무작위로 할당됩니다. 이로 인해 Jupiter는 매우 강력한 트랜잭션 처리 기능을 보유하고 동시에 수많은 트랜잭션 작업을 지원할 수 있으며 거래 사용자에게 매우 친숙합니다.

1inch는 이더리움 체인에서 실행되는 분산형 거래 유동성 수집기로서 운영의 기본 논리는 EVM을 기반으로 하며 EVM은 단일 스레드 운영 환경이므로 한 번에 하나의 계약만 처리할 수 있습니다. 결과적으로 트랜잭션 처리 기능 측면에서 Jupiter와 비교할 수 없습니다. 이더리움은 2023년 칸쿤 업그레이드를 경험하고 다양한 L2 솔루션 도입과 함께 이더리움의 성능이 향상되었지만 여전히 솔라나와 비교할 수는 없습니다. 이는 성능 측면에서 목성이 1인치에 비해 자연스러운 이점을 제공합니다.

가스비

분산형 거래 유동성 수집기는 빈도가 높은 온체인 거래 행위이므로 사용자는 가스 수수료에 매우 민감하게 됩니다. 솔라나 체인은 시스템의 효율성과 신뢰성을 향상시키기 위해 역사적으로 입증된 합의 방식을 채택하고 SVM을 사용하여 솔라나에 극도로 높은 처리 속도와 낮은 대기 시간을 제공합니다. 이를 통해 거래를 빠르게 확인할 수 있어 지불해야 하는 가스가 줄어듭니다. . 비용. 이를 바탕으로 Jupiter의 거래 사용자는 거래당 US$0.00015의 비용만 지불하면 됩니다. 이는 사용자가 고주파 작업을 사용하여 자체 거래 전략을 완료할 수 있도록 지원하기에 충분합니다. Jupiter의 지정가 주문, DCA 고정 투자 및 영구 계약 거래. 모두 중요한 역할을 했습니다.

칸쿤 업그레이드 이후 이더리움의 가격이 하락했지만, 이더리움의 평균 거래 수수료는 거래당 0.3달러에 달해 솔라나의 가스비보다 훨씬 높습니다. 그러면 분산형 거래 유동성 수집기인 1inch는 본질적으로 빈도가 높은 온체인 거래 행위입니다. 거래 사용자가 지불하는 가스 수수료는 거래 활동 빈도에 따라 기하급수적으로 증가합니다. 이는 강세장 동안 거래 사용자에게 매우 불리하며, 애그리게이터의 본질은 사용자가 단순히 더 나은 가격을 제공하는 것보다 다양한 소스에서 유동성을 얻는 것입니다. 하나의 특정 DEX에서 가져오면 이더리움의 높은 가스 요금으로 인해 여러 다른 풀에서 유동성을 얻기 위해 트랜잭션 수집기를 사용하는 것이 매우 비용이 많이 들고, 이는 해결하려고 했던 문제를 더욱 악화시킬 수 있으며 실제로 거래하는 것이 더 유리할 수 있습니다. 한 곳에서만 유동성에 접근할 수 있습니다.

제품 다양성

Jupiter는 거래 사용자에게 지정가 주문, DCA 고정 투자, 파생 상품 거래 및 기타 서비스와 같은 다양한 제품을 제공하여 사용자의 다양한 요구를 충족시킵니다. 이런 점에서 Jupiter는 유동성 통합업체의 단일 상품 관점뿐만 아니라 금융 발전 관점에서 고객이 거래에서 직면하는 다양한 문제를 해결할 수 있도록 최선을 다해 지원한다고 할 수 있습니다. 금융 서비스는 사용자의 다양한 금융 요구를 충족할 수 있을 뿐만 아니라 다양한 시장 단계의 거래 사용자에게 가장 적합한 금융 서비스를 제공할 수 있습니다.

1inch는 상품 측면에서 약간 단일합니다. 1inch는 DEX aggregator의 상품 포지셔닝에만 중점을 두어 다양한 소스에서 유동성을 확보하여 거래 사용자에게 더 나은 가격을 제공할 뿐 다른 금융 서비스 상품을 제공하지 않습니다.

미래의 방향

Jupiter는 이제 솔라나 생태계의 분산형 거래 유동성 수집기 트랙에서 절대적인 선두 위치를 차지하고 있습니다. 원래 트랙의 개발 공간은 크지 않기 때문에 다른 병렬 트랙으로 관심을 옮겨 Join Jupiter Labs 및 LFG Launchpad를 출시했습니다. 솔라나 생태계의 다양한 경로에 있는 다른 프로젝트를 지원하고 투자하여 영향력을 높이세요. 따라서 향후 개발 방향으로 볼 때 Jupiter는 자체 유동성 수집기에서 다양한 기능을 지속적으로 업데이트하고 추가할 뿐만 아니라 개발 초점은 Jupiter Labs 및 LFG Launchpad를 적극적으로 홍보하는 것입니다. -LFG Launchpad의 규칙과 개발에 대한 심층적인 탐구와 연구 개발.

1inch는 Ethereum 생태계의 분산형 거래 유동성 수집기 트랙에서 주요 위치를 차지하고 있지만 Uniswap은 Ethereum 생태계에서 매우 중요한 플레이어이기 때문에 Uniswap은 Solana 생태계에서 Jupiter만큼 절대적으로 지배적이지는 않습니다. 상당한 수의 사용자를 모았습니다. 따라서 1inch의 향후 개발 경로는 Jupiter와 다릅니다. 1inch는 주로 분산형 거래 유동성 수집기 추적 사업에 중점을 두고 있으며 다양한 L2 조정에 배포하여 거래 속도와 가스 요금을 최적화합니다.

프로젝트 모델

비즈니스 모델

Jupiter는 분산형 거래 유동성 수집자이며 파생상품 계약 서비스 및 프로젝트 인큐베이션도 제공하므로 Jupiter 경제 모델은 거래 사용자, 유동성 제공 사용자 및 새로운 인큐베이션 프로젝트의 세 가지 역할로 구성됩니다.

트레이딩 사용자: 트레이딩 사용자는 Jupiter 프로젝트의 성공과 발전을 위한 기반입니다. 트레이딩 사용자는 유동성 통합, 지정가 주문, DCA 고정 투자 및 계약 서비스 등 Jupiter 플랫폼에서 다양한 금융 서비스를 누릴 수 있습니다. 이를 위해 Jupiter는 일정 비율의 거래 및 서비스 수수료를 지급받으며 이는 Jupiter 프로젝트의 주요 수입원이기도 합니다.

유동성 제공 사용자: Jupiter는 설계된 비즈니스를 유동성 수집자로 제한할 뿐만 아니라 영구 계약까지 확장하기 때문에 운영 모델은 GMX와 유사하므로 유동성 제공에 전념하는 사용자가 있어야 합니다. 무기한 계약을 체결하면 거래 수수료와 모든 차입 수수료의 70%는 유동성 공급자로부터 얻고 나머지 30%는 Jupiter 프로젝트의 수입원이 됩니다.

새로운 인큐베이션 프로젝트: Jupiter는 LFG Launchpad를 출시한 후 새로운 프로젝트를 지원하기 위해 혁신적인 접근 방식을 채택했습니다. 여기서 Jupiter는 기술 지원뿐만 아니라 특정 재정적 지원도 제공했으며 새로 인큐베이션된 프로젝트는 그 대가로 자체 토큰의 일부를 받게 됩니다. Jupiter 프로젝트의 수입원이기도 한 Jupiter와 함께 말이죠.

위의 분석을 통해 Jupiter의 수익은 다음과 같다는 것을 알 수 있습니다.

Jupiter의 유동성 통합기를 사용하기 위해 지불해야 하는 수수료는 2% 이내이며, 수수료는 유동성 풀에 따라 다릅니다.

Jupiter의 지정가 주문 기능을 사용하려면 사용자는 0.3%의 수수료를 지불해야 합니다.

Jupiter의 DCA 고정 투자 기능을 사용하면 사용자는 0.1%의 수수료를 지불해야 합니다.

Jupiter의 무기한 계약 상품을 사용하면 포지션을 개설/청산하려면 0.1%를 지불해야 하며, 교환 수수료는 2% 이내(풀 가중치에 따라 다름)를 지불해야 하며, 차입율은 0.01%/시간 * 토큰 활용률%이며, 30% 거래 수수료 및 모든 차용 수수료.

Jupiter Launchpad에서 인큐베이팅하거나 운영하는 프로젝트는 자체 토큰의 일부를 Jupiter에 할당합니다.

토큰 모델

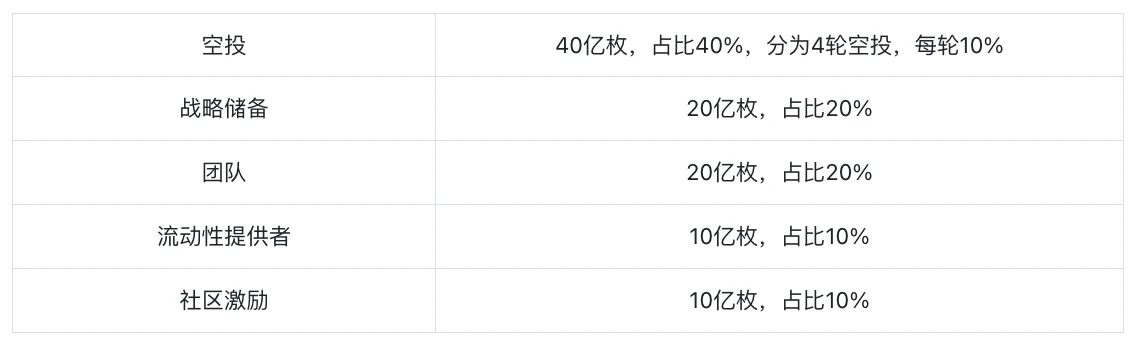

백서에 따르면 JUP의 총량은 100억 개, 현재 유통량은 13억 5천만 개, 유통률은 13.5%입니다. 초기 유통량은 13억 5천만개이며, 그 중 10억개는 에어드랍에 사용되고, 2억 5천만개는 런치풀에 사용되고, 추가로 5천만개는 CEX 마켓 메이킹과 온체인 LP 수요에 각각 사용됩니다. 전체 토큰 분포는 다음과 같습니다.

프로토콜은 토큰의 50%를 커뮤니티에 할당하고 팀과 커뮤니티에 콜드 지갑을 할당할 것을 약속합니다. 초기 순환 토큰은 유동성 추가를 위해 5%, 에어드롭 토큰의 10%가 될 것으로 예상됩니다. 토큰의 약 2%가 잠금 해제됩니다.

토큰 권한 부여

백서에 따르면 Jupiter에서 JUP의 용도는 다음과 같습니다.

거버넌스 보증: JUP 토큰 보유자는 Jupiter 플랫폼의 DAO(Decentralized Autonomous Organization) 거버넌스에 참여하고 투표를 통해 의견을 표명하며 프로토콜의 운영 및 개발 방향에 영향을 미칠 수 있습니다.

유동성 채굴: 사용자는 Jupiter 유동성 풀에 유동성을 제공하고 사용자가 플랫폼 유동성을 높이고 거래 미끄러짐을 줄이며 거래 효율성을 향상하도록 동기를 부여하여 JUP 토큰 보상을 얻을 수 있습니다.

처리 수수료 할인: JUP를 보유한 사용자는 Jupiter를 사용하여 거래할 때 어느 정도 처리 수수료를 절감할 수 있어 토큰의 실제 가치가 더욱 높아집니다.

확장된 기능: Jupiter 플랫폼이 계속 발전함에 따라 JUP 토큰의 기능도 지속적으로 확장되고 있습니다. 예를 들어 사용자는 JUP를 사용하여 플랫폼에서 시작되는 영구 계약 거래에 참여하거나 새로운 제품의 우선 사용을 얻을 수 있습니다. 서비스.

JUP의 가치결정

백서에 따르면 Jupiter 프로젝트에는 JUP의 중앙 집중식 파괴 또는 정기적인 파괴 및 스테이킹 수수료 인출 시나리오가 없습니다.

JUP의 권한 부여 부족은 Jupiter 프로젝트의 중요한 단점입니다. 설계에 스테이킹 메커니즘이 없어 프로젝트 가치를 높이기 위해 JUP 토큰을 잠그는 핵심 포인트가 줄어들고 현재 JUP 토큰 순환율은 13.5%입니다. 앞으로 각 에어드롭 잠금 해제마다 10억 개의 JUP가 시장에 출시될 예정이며, 이는 엄청난 시장 판매 압력이 될 것입니다. 따라서 JUP 토큰의 더 많은 가치 증가는 Jupiter 프로젝트 자체의 가치에서 비롯됩니다. UNI 및 Uniswap의 상황과 유사하며 JUP는 프로젝트 수입 공유에 참여하겠다고 약속하지 않아 프로젝트에 대한 권한이 줄어듭니다. JUP의 상승은 Jupiter의 개발 추세와 Jupiter에 대한 사용자의 지원에만 의존할 수 있습니다. . 미래는 유망합니다.

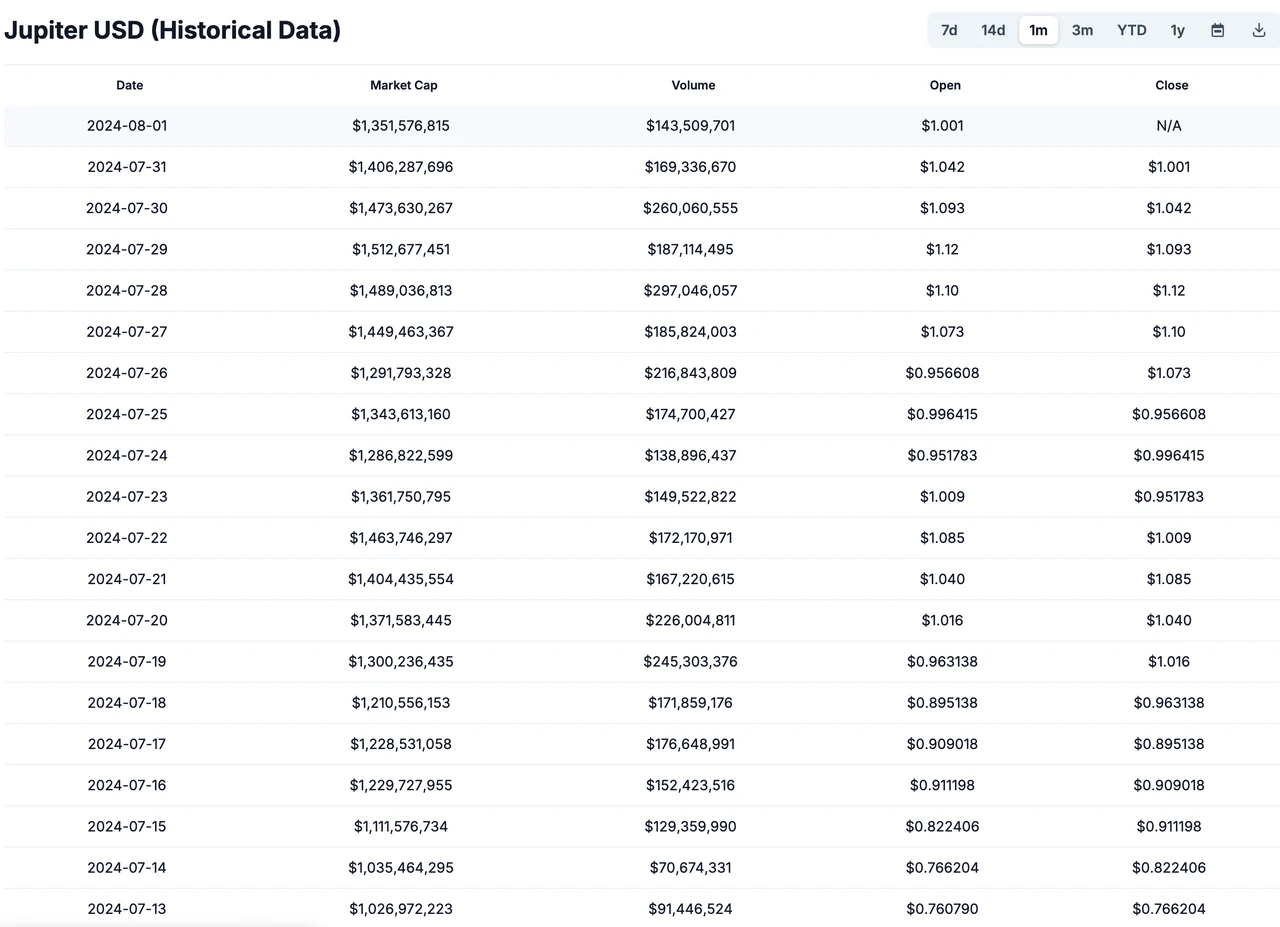

토큰 가격 성과

코인게코 통계에 따르면 2024년 1월 31일 화폐가 발행된 이후 JUP의 가격은 2.8배 이상 상승했습니다(최저점은 US$0.46, 최고점은 US$1.75). 주요 거래 장소는 Binance, OKX입니다. , HTX, bybit 및 기타 1차 거래소.

JUP 가격 추세 (데이터 출처: https://www.coingecko.com/en/coins/jupiter)

코인게코 통계에 따르면 2024년 1월 31일 화폐가 발행된 이후 JUP의 가격은 2.8배 이상 상승했습니다(최저점은 US$0.46, 최고점은 US$1.75). 주요 거래 장소는 Binance, OKX입니다. , HTX, bybit 및 기타 1차 거래소.

시장 가치: JUP의 현재 통화 가격은 US$0.973이고, 현재 유통량은 13억 5천만 개의 코인이며, 시장 가치는 US$13억 3,057억입니다.

FDV: JUP의 현재 통화 가격은 US$0.973이고, 총 유통량은 100억 개이며, 시장 가치는 US$97억3천만입니다.

일일 평균 거래량

JUP 일일 거래량 (데이터 출처: https://www.coingecko.com/en/coins/jupiter/historical_data)

JUP의 일일 거래량은 1억 5400만 달러, 유통 시장 가치는 약 13억 3057만 달러, 회전율은 11.57%로 중간 수준이다.

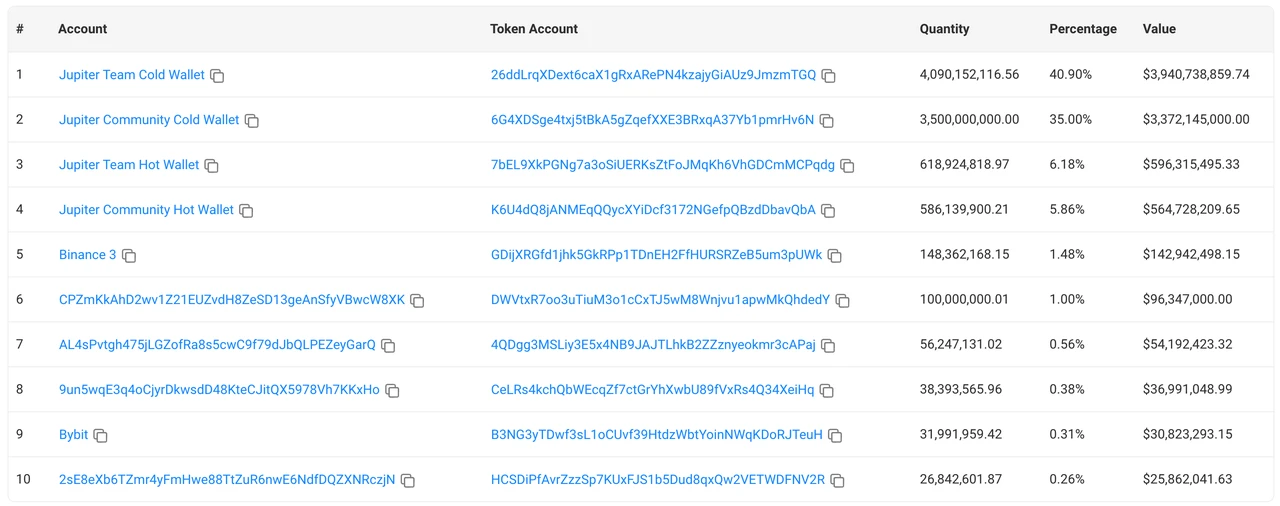

상위 10개 토큰 보유 주소

JUP 보유 주소 상위 10개(데이터 출처: https://solscan.io/token/JUPyiwrYJFskUPiHa7hkeR8VUtAeFoSYbKedZNsDvCN#holders)

그림에서 볼 수 있듯이 PHA가 보유한 상위 10개 주소는 총 91.93%를 차지합니다.

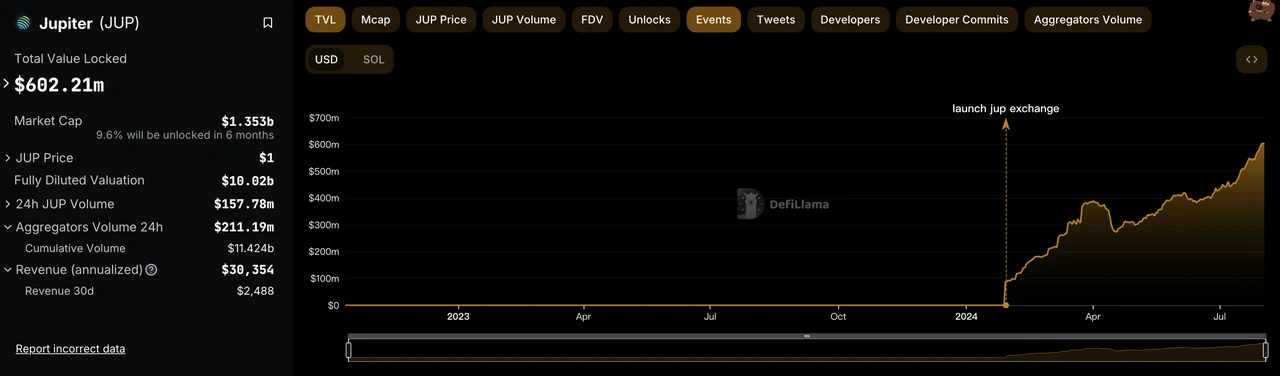

TVL

목성의 TVL(데이터 출처: https://defillama.com/protocol/jupiter#information)

Jupiter의 TVL은 지난 반년 동안 증가하여 현재 6억 2백만 달러에 도달한 것을 볼 수 있습니다.

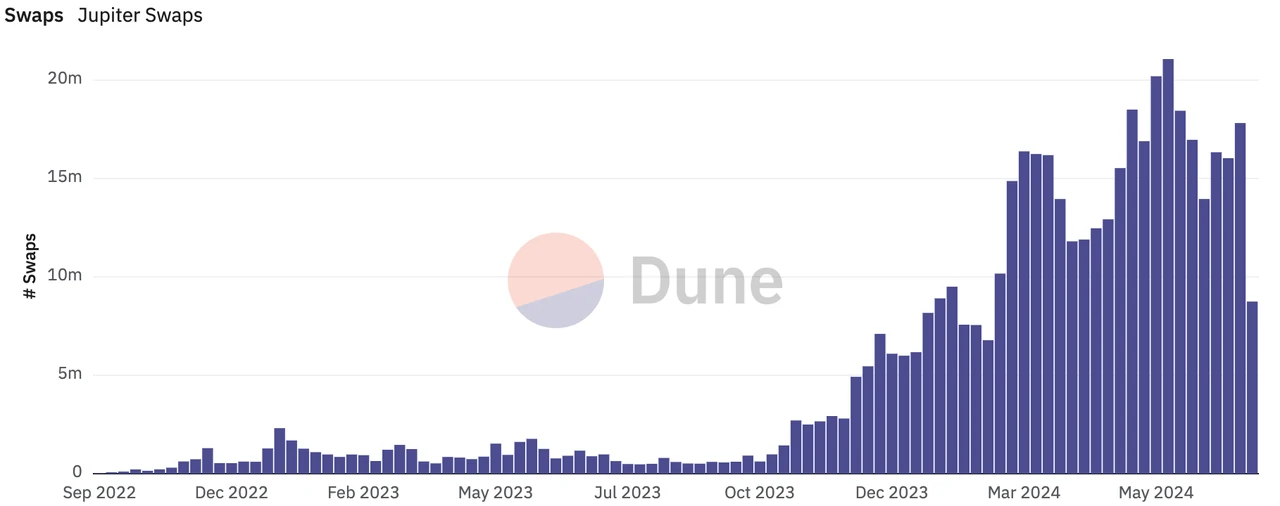

일일 거래량

Jupiter의 일일 거래량이 지난 해에 걸쳐 지속적으로 증가한 것을 볼 수 있습니다.

Jupiter의 일일 거래량이 지난 해에 걸쳐 지속적으로 증가한 것을 볼 수 있습니다.

프로젝트 위험

JUP 토큰은 Jupiter의 거버넌스 토큰일 뿐만 아니라 유동성 공급자에 대한 보상이며 거래를 위해 JUP를 보유하면 처리 수수료를 부분적으로 할인받을 수 있습니다. 그러나 JUP 토큰에는 Cruve와 같은 Ve 토큰 메커니즘이 없으며, 중앙 집중식 파괴나 정기적인 파괴, 스테이킹 및 처리 수수료 인출 시나리오가 없습니다. 따라서 JUP는 UNI와 마찬가지로 Uniswap 프로젝트의 토큰일 뿐 기본적으로 다른 기능은 없으며 프로젝트 마스코트일 뿐입니다. 따라서 Jupiter의 토큰 경제학에는 JUP 토큰 공약 설계가 없으므로 토큰 가격 개선에 도움이 되지 않습니다.

요약하다

Jupiter는 거래 집계 플랫폼으로 비즈니스가 한계에 가까워서 다른 병렬 트랙으로 발전하는 전략을 채택했습니다. Jupiter는 주요 사업의 혁신 외에도 Launchpad 플랫폼과 인큐베이션 플랫폼을 출시하여 자체 리소스 이점을 최대한 활용했습니다. 그것이 시작하는 프로젝트는 주목할 만하며 Jupiter의 지원으로 성장할 수 있는 큰 잠재력을 가지고 있습니다. 다른 병렬 트랙에 대한 투자가 계속 발전하고 증가함에 따라 Jupiter는 다른 분야에서도 더 큰 성공을 거둘 것이라고 믿습니다.

그러나 Jupiter 자체의 토큰 경제학은 너무 단순하고 좋은 스테이킹 메커니즘이 없기 때문에 토큰의 유동성이 높아 간접적으로 토큰 가격 상승에 부정적인 영향을 미칩니다. Jupiter는 JUP에 거버넌스, 수수료 절감 등의 권한을 부여했지만 스테이킹, 중앙 집중식 파기 또는 주기적 파기, 스테이킹 및 처리 수수료 인출 시나리오는 포함하지 않았습니다. 이는 JUP 토큰 가격 상승에 해로울 수 있습니다.

전체적으로 Jupiter는 지정가 주문, DCA 고정 투자 및 사용자 계약과 같은 혁신적인 제품 출시를 통해 분산형 유동성 수집기 트랙에서 입지를 강화했으며 전체를 적극적으로 배포하기 시작했습니다. 솔라나 생태계가 지원하고 론칭하는 프로젝트들이 잇달아 성공한다면 솔라나 생태계 내 영향력이 크게 커질 뿐만 아니라, 점차 솔라나 생태계 내 유니콘 프로젝트로 성장하게 될 것입니다. 그래서 우리는 Jupiter의 미래 발전에 대해 매우 낙관적입니다.

참고자료

Jupiter는 곧 화폐 출시를 앞두고 있습니다. 이 기사에서는 Jupiter의 제품과 비즈니스 모델을 종합적으로 분석합니다.

DEX 거래량의 50% 이상을 차지하는 Jupiter가 Solana DeFi 생태계의 미래일까요?