ผู้เขียนต้นฉบับ: นักวิจัย YBB Capital Ac-Core

ทีแอลดีอาร์

สาระสำคัญของการให้ยืมแบบโมดูลาร์ไม่ใช่แค่แบบข้ามสายโซ่และการรวมกลุ่มเท่านั้น แต่ทั้งสองมีบทบาทสำคัญในการให้ยืมแบบโมดูลาร์

การให้กู้ยืมแบบโมดูลาร์ใช้ความปลอดภัย ความเห็นพ้องต้องกัน และความพร้อมใช้งานของข้อมูลที่ได้รับจากชั้นฐาน ซึ่งส่วนใหญ่มุ่งเน้นไปที่การทำให้เป็นโมดูลการทำงานที่ชั้นการดำเนินการและชั้นแอปพลิเคชัน

การให้สินเชื่อแบบแยกส่วนแบ่งกระบวนการออกเป็นโมดูลอิสระหลายโมดูล เช่น การจัดการหลักประกัน การคำนวณอัตราดอกเบี้ย การประเมินความเสี่ยง และกลไกการชำระบัญชี และสื่อสารกับแต่ละโมดูลผ่านอินเทอร์เฟซมาตรฐาน

ลักษณะของโปรโตคอล DeFi แบบโมดูลาร์ในปัจจุบันนั้นคล้ายคลึงกับตรรกะของการออกลูกโซ่แบบคลิกเดียวของ OP Stack การปรับใช้จำเป็นต้องสร้างการรวมโมดูลตามโปรโตคอลของตัวเองเพื่อสร้างผลิตภัณฑ์และบริการทางการเงินใหม่

1. ต้นกำเนิดของการทำให้เป็นโมดูล

แนวคิดของบล็อกเชนแบบโมดูลาร์มีต้นกำเนิดมาจากเอกสารไวท์เปเปอร์สองฉบับ ในปี 2018 Mustafa Albasan และ Vitalik Buterin ได้ร่วมเขียนบทความเรื่อง Data Availability Sampling and Fraud Proofs ซึ่งเสนอระบบที่ช่วยให้ไคลเอ็นต์แบบ light สามารถรับและตรวจสอบหลักฐานการฉ้อโกงจากโหนดเต็มรูปแบบ และได้ออกแบบโปรโตคอลการสุ่มตัวอย่างความพร้อมใช้งานของข้อมูลเพื่อลด การแลกเปลี่ยนระหว่างความจุบนเชนและความปลอดภัยช่วยแก้ปัญหาความสามารถในการปรับขนาดบล็อคเชนโดยไม่กระทบต่อความปลอดภัยและการกระจายอำนาจ

จากนั้นในปี 2019 Mustafa Albasan ให้รายละเอียดเกี่ยวกับสถาปัตยกรรมใหม่ในเอกสารไวท์เปเปอร์ Lazy Ledger ที่ใช้บล็อกเชนในการสั่งซื้อและรับรองความพร้อมใช้งานของข้อมูลธุรกรรม โดยไม่ต้องรับผิดชอบในการดำเนินการและการตรวจสอบธุรกรรม สถาปัตยกรรมใหม่นี้ได้รับการออกแบบมาเพื่อแก้ไขปัญหาความสามารถในการปรับขนาดของระบบบล็อกเชนที่มีอยู่ และเป็นที่รู้จักในขณะนั้นว่าเป็น “ลูกค้าสัญญาอัจฉริยะ” การดำเนินการตามสัญญาอัจฉริยะเกิดขึ้นบนไคลเอ็นต์นี้ผ่านเลเยอร์การดำเนินการอื่น ซึ่งเป็นต้นแบบของ Celestia ซึ่งเป็นโปรเจ็กต์เลเยอร์ความพร้อมใช้งานของข้อมูลแบบแยกส่วนโครงการแรก

ด้วยการเกิดขึ้นของเทคโนโลยี Rollup แนวคิดนี้จึงเป็นรูปธรรมมากขึ้น ตรรกะคือการดำเนินการสัญญาอัจฉริยะแบบออฟไลน์และอัปโหลดผลลัพธ์เพื่อเป็นข้อพิสูจน์ถึงชั้นการดำเนินการของ ลูกค้า ด้วยการคิดทบทวนสถาปัตยกรรมของบล็อกเชนและเทคโนโลยีการขยายใหม่ Celestia ได้ถือกำเนิดและกำหนดกระบวนทัศน์ใหม่ของ บล็อกเชนแบบแยกส่วน

2. การเกิดขึ้นของบล็อกเชนแบบแยกส่วน

บล็อกเชนแบบแยกส่วนมีจุดมุ่งหมายเพื่อแก้ปัญหา สามเหลี่ยมที่เป็นไปไม่ได้ ในฟิลด์บล็อกเชนผ่านการแยกส่วนและการปรับโครงสร้างองค์กรใหม่ พูดง่ายๆ ก็คือ ฟังก์ชันหลักของเชนเดียวจะถูกแบ่งออกเป็นหลายเลเยอร์ โดยแต่ละเลเยอร์จะมุ่งเน้นไปที่การนำฟังก์ชันเฉพาะไปใช้เพื่อให้บรรลุความสามารถในการปรับขนาดได้ โดยทั่วไปแล้ว ฟังก์ชันพื้นฐานของโมโนเมอร์เชนสามารถแบ่งได้เป็นสี่ชั้นการทำงานดังต่อไปนี้:

Data Availability Layer: รับผิดชอบในการรับรองว่าข้อมูลในเครือข่ายสามารถเข้าถึงและตรวจสอบได้ รวมถึงการจัดเก็บข้อมูล การส่งผ่าน และฟังก์ชันการตรวจสอบ เพื่อให้มั่นใจถึงความโปร่งใสและความน่าเชื่อถือของเครือข่ายบล็อกเชน ปัจจุบัน โครงการตัวแทน DA ได้แก่ Celestia, Avail, EigenDA เป็นต้น เครือข่ายสาธารณะเดี่ยว เช่น Ethereum และ Solana สามารถรองรับข้อกำหนด DA ได้เช่นกัน (Bitcoin ไม่มีโซลูชันการตรวจสอบที่ดีสำหรับ Rollup แบบดั้งเดิม เนื่องจากไม่ครบถ้วนสมบูรณ์ แต่ การพัฒนา ความสามารถในการขยายกำลังก้าวหน้าอย่างรวดเร็ว);

Consensus Layer: รับผิดชอบข้อตกลงระหว่างโหนดเพื่อให้เกิดความสอดคล้องของข้อมูลและธุรกรรมในเครือข่าย ธุรกรรมได้รับการตรวจสอบและสร้างบล็อกใหม่ผ่านอัลกอริธึมที่เป็นเอกฉันท์ เช่น PoW หรือ PoS โปรเจ็กต์ DA ส่วนใหญ่ยังต้องการชั้นฉันทามติของตัวเอง ซึ่งโดยปกติจะได้รับการออกแบบให้เป็น light node ที่มีความต้องการฮาร์ดแวร์ในการดำเนินงานต่ำและการตรวจสอบที่ง่ายดาย

ชั้นการดำเนินการ: รับผิดชอบในการประมวลผลธุรกรรมและดำเนินการสัญญาอัจฉริยะ รวมถึงการตรวจสอบธุรกรรม การดำเนินการ และการอัปเดตสถานะ โปรเจ็กต์เลเยอร์ 2 (เช่น Arbitrum, Optimism, ZKsync) เป็นบล็อกเชนแบบโมดูลาร์ที่มีเฉพาะฟังก์ชันเลเยอร์การดำเนินการเท่านั้น โดยจะตรวจสอบความถูกต้องของธุรกรรมผ่านเชนหลักและสืบทอดความปลอดภัยของเชนหลัก

Settlement Layer: รับผิดชอบในการชำระบัญชีขั้นสุดท้ายของธุรกรรมให้เสร็จสิ้น และรับรองว่าการโอนและบันทึกสินทรัพย์จะถูกเก็บไว้อย่างถาวรบนบล็อกเชน หน้าที่หลักของเลเยอร์การชำระเงินแบบโมดูลาร์คือการตรวจสอบใบรับรองความถูกต้องของ Rollup และข้อมูลสถานะ โครงการที่มีชื่อเสียง ได้แก่ Dymension, Cevmos เป็นต้น

ในประวัติศาสตร์ยุคแรก โครงการริเริ่มที่เกี่ยวข้องกับ Bitcoin เช่น Lightning Network และ sidechains ถือได้ว่าเป็น “ผู้บุกเบิกโมดูลาร์” อย่างไรก็ตาม เนื่องจาก Bitcoin ยังไม่เสร็จสมบูรณ์ในทัวริง แผนการขยายเหล่านี้จึงมีความคืบหน้าช้าและมีข้อบกพร่องหลายประการ และไม่ได้รับการยอมรับอย่างกว้างขวาง บล็อกเชนแบบดั้งเดิมพยายามที่จะแก้ไขความขัดแย้งสามประการด้วยการสร้างเฟรมเวิร์กพื้นฐานขึ้นมาใหม่ แต่ผลกระทบนั้นมีจำกัด เพื่อแก้ไขปัญหานี้ Vitalik Buterin ได้เสนอแผนการปรับปรุงเกี่ยวกับ Rollup ด้วยความสมบูรณ์ของการพิสูจน์การฉ้อโกงและการพิสูจน์ความรู้ที่ไม่มีความรู้ การใช้วิธีสร้างแบบเลโก้เพื่อสร้างเลเยอร์การดำเนินการบน Ethereum จึงค่อย ๆ กลายเป็นความจริง และ Ethereum ยังได้กำหนดจุดสิ้นสุดของมันในฐานะเส้นทางการขยายแบบเลเยอร์รอบ ๆ การอัพเกรดแบบ Rollup วิธีการอัปเกรดที่มี Rollup เป็นแกนหลักนั้นคาดว่าจะเหนือกว่าโซลูชันการขยายก่อนหน้านี้ และกลายเป็นโซลูชันขั้นสูงสุดสำหรับการขยายเครือข่ายสาธารณะ

3. วิวัฒนาการของการทำให้เป็นโมดูล—การให้กู้ยืมแบบแยกส่วน

แหล่งที่มาของภาพ: การหาปริมาณตำนาน

การให้กู้ยืมแบบโมดูลาร์ DeFi ใช้ความปลอดภัย ฉันทามติ และความพร้อมใช้งานของข้อมูลที่ได้รับจากเลเยอร์พื้นฐาน โดยเน้นไปที่การทำให้เป็นโมดูลการทำงานที่เลเยอร์การดำเนินการและเลเยอร์แอปพลิเคชันเป็นหลัก และเรียกใช้โมดูลการทำงานเหล่านี้บนบล็อกเชน ส่วนโมดูลาร์หลักประกอบด้วย: โมดูลการจัดการหลักประกันซึ่งรับผิดชอบในการจัดเก็บ จัดการ และประมวลผลหลักประกันของผู้ใช้เพื่อให้มั่นใจในความปลอดภัยและการปฏิบัติตามข้อกำหนดของหลักประกัน โมดูลการคำนวณอัตราดอกเบี้ย ซึ่งจะปรับอัตราดอกเบี้ยสินเชื่อแบบไดนามิกตามอุปทานในตลาด และปัจจัยความต้องการ คะแนนเครดิตของผู้ใช้ ฯลฯ โมดูลการประเมินความเสี่ยงซึ่งจะประเมินความเสี่ยงด้านเครดิตของผู้กู้และตัดสินใจว่าจะอนุมัติคำขอสินเชื่อและจำนวนหลักประกันที่ต้องการหรือไม่ โมดูลกลไกการชำระบัญชี ซึ่งก่อให้เกิดกระบวนการชำระบัญชีเมื่อผู้กู้ ไม่สามารถชำระคืนตรงเวลาเพื่อปกป้องผลประโยชน์ของแพลตฟอร์มและผู้ใช้รายอื่น

ระบบการให้กู้ยืมแบบโมดูลาร์จำเป็นต้องได้รับข้อมูลธุรกรรมและสัญญาที่จำเป็นทั้งหมดจากชั้นข้อมูลที่มีอยู่เพื่อการโต้ตอบและการตรวจสอบระหว่างโมดูล ผลการดำเนินงานของแต่ละโมดูลจะต้องได้รับการยืนยันและบันทึกผ่านชั้นฉันทามติเพื่อให้แน่ใจว่าการเปลี่ยนแปลงสถานะของโมดูลทั้งหมดมีความปลอดภัยและสม่ำเสมอ ตรรกะส่วนใหญ่ของการให้กู้ยืมแบบโมดูลาร์ทำงานบนเลเยอร์การดำเนินการ และฟังก์ชันของแต่ละโมดูลถูกนำไปใช้ผ่านสัญญาอัจฉริยะ การชำระบัญชีขั้นสุดท้ายและการหักล้างธุรกรรมการให้ยืมจะขึ้นอยู่กับชั้นการชำระบัญชีเพื่อให้แน่ใจว่าธุรกรรมการให้ยืมและการหักบัญชีจะเสร็จสิ้น

3.1 แนวคิดหลัก

การออกแบบแบบแยกส่วน: แบ่งกระบวนการให้กู้ยืมออกเป็นโมดูลอิสระหลายโมดูล เช่น การจัดการหลักประกัน การคำนวณอัตราดอกเบี้ย การประเมินความเสี่ยง และกลไกการชำระบัญชี แต่ละโมดูลสามารถพัฒนา ทดสอบ และใช้งานได้อย่างอิสระ

ความสามารถในการทำงานร่วมกัน: แต่ละโมดูลสื่อสารผ่านอินเทอร์เฟซมาตรฐาน เพื่อให้สามารถรวมโมดูลต่างๆ เข้าด้วยกันได้อย่างง่ายดาย และบางโมดูลก็สามารถใช้งานข้ามแพลตฟอร์มได้

ความสามารถในการอัพเกรด: เนื่องจากแต่ละโมดูลมีความเป็นอิสระ จึงสามารถอัพเกรดโมดูลได้อย่างอิสระโดยไม่ส่งผลกระทบต่อการทำงานของระบบทั้งหมด คุณลักษณะนี้ช่วยให้ระบบสามารถตอบสนองอย่างรวดเร็วต่อการเปลี่ยนแปลงของตลาดและความก้าวหน้าทางเทคโนโลยี

ความปลอดภัย: การออกแบบแบบแยกส่วนช่วยแยกความเสี่ยง ตัวอย่างเช่น หากช่องโหว่ด้านความปลอดภัยเกิดขึ้นในโมดูล เฉพาะโมดูลนั้นเท่านั้นที่ต้องได้รับการแก้ไข โดยไม่ส่งผลกระทบต่อทั้งระบบ

3.2 ส่วนประกอบสำคัญ

โมดูลการจัดการหลักประกัน: จัดการการฝาก การถอน และการจัดการหลักประกันเพื่อความปลอดภัยและการปฏิบัติตามหลักประกันของผู้ใช้

โมดูลการคำนวณอัตราดอกเบี้ย: ปรับอัตราดอกเบี้ยเงินกู้แบบไดนามิกตามอุปสงค์และอุปทานของตลาด คะแนนเครดิตของผู้กู้ และปัจจัยอื่น ๆ

โมดูลการประเมินความเสี่ยง: ประเมินความเสี่ยงของผู้ยืม ตัดสินใจว่าจะอนุมัติคำขอกู้ยืมหรือไม่ และจำนวนหลักประกันที่ต้องการ

โมดูลกลไกการชำระบัญชี: เมื่อผู้ยืมไม่สามารถชำระคืนได้ตรงเวลา ขั้นตอนการชำระบัญชีจะถูกเรียกใช้เพื่อความปลอดภัยของเงินทุนของแพลตฟอร์มการกู้ยืม

3.3 ข้อดี

ความยืดหยุ่น: สามารถรวมโมดูลต่างๆ เข้าด้วยกันได้ตามต้องการ เพื่อตอบสนองความต้องการสินเชื่อที่หลากหลาย

ประสิทธิภาพ: ปรับปรุงประสิทธิภาพของระบบโดยรวมโดยปรับประสิทธิภาพของแต่ละโมดูลให้เหมาะสม

นวัตกรรม: ช่วยให้นักพัฒนาสามารถสร้างสรรค์สิ่งใหม่ๆ สำหรับปัญหาเฉพาะและเปิดตัวโมดูลใหม่เพื่อปรับปรุงฟังก์ชันต่างๆ

ความโปร่งใส: ระบบโมดูลาร์มีความโปร่งใสมากขึ้น และตรรกะการทำงานและสถานะของแต่ละโมดูลสามารถตรวจสอบและตรวจสอบได้อย่างอิสระ

3.4 บทบาทของ cross-chain และการรวมกลุ่มในการให้กู้ยืมแบบโมดูลาร์

แหล่งที่มาของรูปภาพ: อธิบายสะพานข้ามโซ่

สาระสำคัญของการให้ยืมแบบโมดูลาร์ไม่ได้เป็นเพียงการข้ามสายโซ่และการรวมกลุ่มเท่านั้น แม้ว่าทั้งสองนี้จะมีบทบาทสำคัญในการให้ยืมแบบโมดูลาร์ก็ตาม แนวคิดหลักของการให้กู้ยืมแบบโมดูลาร์คือการปรับปรุงความยืดหยุ่น ความสามารถในการขยายขนาด ความปลอดภัย และนวัตกรรมของระบบโดยการปรับฟังก์ชันต่างๆ ในกระบวนการให้กู้ยืมให้เป็นแบบโมดูล Cross-chain และการรวมกลุ่มเป็นส่วนหนึ่งของการที่การให้กู้ยืมแบบโมดูลาร์ตระหนักถึงปรัชญาหลักของตน แต่ไม่ได้เป็นเพียงส่วนเดียวหรือทั้งหมดเท่านั้น

การทำงานร่วมกัน:

เทคโนโลยีข้ามสายโซ่: ช่วยให้สินทรัพย์และโมดูลการทำงานบนบล็อกเชนที่แตกต่างกันสามารถทำงานร่วมกันได้ นี่เป็นสิ่งสำคัญสำหรับการให้กู้ยืมแบบโมดูลาร์ เนื่องจากช่วยให้ผู้ใช้สามารถถ่ายโอนสินทรัพย์ระหว่างบล็อกเชนที่แตกต่างกัน และใช้ประโยชน์จากแอปพลิเคชันกระจายอำนาจ (dApps) ต่างๆ

การสนับสนุนหลายห่วงโซ่: ด้วยการรองรับบล็อกเชนหลายรายการ แพลตฟอร์มการให้กู้ยืมสามารถปรับปรุงการใช้งานและความยืดหยุ่น ดึงดูดผู้ใช้และสินทรัพย์ได้มากขึ้น

การรวมกลุ่ม:

โปรโตคอลการรวมกลุ่ม: รวมโปรโตคอลการให้ยืมหลายรายการและกลุ่มสภาพคล่องเพื่อมอบอินเทอร์เฟซแบบรวมและประสบการณ์ผู้ใช้ที่ดีขึ้น ตัวอย่างเช่น ผู้ใช้สามารถเข้าถึงตลาดการให้กู้ยืมหลายแห่งผ่านแพลตฟอร์มการรวมกลุ่มเพื่อรับอัตราการให้กู้ยืมที่ดีที่สุด

การรวมสภาพคล่อง: ปรับปรุงประสิทธิภาพการใช้เงินทุนและสภาพคล่องของตลาดโดยการรวบรวมแหล่งสภาพคล่องหลายแห่ง

3.5 ประเด็นสำคัญอื่นๆ ของการกู้ยืมแบบโมดูลาร์

การออกแบบโมดูลาร์:

การแยกส่วนเชิงฟังก์ชัน: แบ่งขั้นตอนการให้กู้ยืมออกเป็นโมดูลการทำงานอิสระ (เช่น การจัดการหลักประกัน การคำนวณอัตราดอกเบี้ย การประเมินความเสี่ยง กลไกการชำระบัญชี) และแต่ละโมดูลสามารถพัฒนา ใช้งาน และอัปเกรดได้อย่างอิสระ

อินเทอร์เฟซมาตรฐาน: แต่ละโมดูลสื่อสารผ่านอินเทอร์เฟซมาตรฐานเพื่อให้มั่นใจถึงความเข้ากันได้และการทำงานร่วมกันระหว่างโมดูล

การรักษาความปลอดภัยและการจัดการความเสี่ยง:

การแยกความเสี่ยง: การออกแบบโมดูลาร์สามารถแยกความเสี่ยงในโมดูลเฉพาะได้ หากเกิดปัญหาขึ้นในโมดูลใดโมดูลหนึ่ง ก็จะไม่ส่งผลกระทบต่อทั้งระบบ

การตรวจสอบความปลอดภัย: แต่ละโมดูลสามารถตรวจสอบได้อย่างอิสระเพื่อปรับปรุงความปลอดภัยของระบบโดยรวม

ความยืดหยุ่นและความสามารถในการปรับขนาด:

การผสมผสานที่ยืดหยุ่น: ผู้ใช้และนักพัฒนาสามารถรวมโมดูลต่างๆ เข้าด้วยกันได้อย่างยืดหยุ่นตามความต้องการ เพื่อปรับให้เข้ากับความต้องการสินเชื่อที่หลากหลาย

ความสามารถในการปรับขนาด: ฟังก์ชันและประสิทธิภาพของระบบสามารถขยายได้โดยการเพิ่มหรือเปลี่ยนโมดูลโดยไม่ต้องสร้างระบบใหม่ทั้งหมด

ในปัจจุบัน แพลตฟอร์ม DeFi ที่จัดตั้งขึ้นบางแห่ง เช่น Aave, Compound และ MakerDAO ก็เริ่มนำแนวคิดการออกแบบโมดูลาร์มาใช้ด้วย ตัวอย่างเช่น MakerDAO กำลังพัฒนาไปสู่โมเดล SubDAO ที่รวมศูนย์น้อยกว่า โปรโตคอลของ Aave ประกอบด้วยสัญญาอัจฉริยะหลายสัญญา ซึ่งจัดการฟังก์ชันต่างๆ เช่น การยืม การจัดการหลักประกัน และการชำระบัญชี ตามลำดับ นักพัฒนาและผู้ใช้สามารถรวมสัญญาเหล่านี้ได้ตามความต้องการ หรือแม้แต่พัฒนาสัญญาใหม่เพื่อขยายฟังก์ชันการทำงานของแพลตฟอร์ม

4. โครงการสินเชื่อแบบโมดูลาร์

4.1 มอร์โฟแล็บ

เป้าหมายของ Morpho Labs คือการปรับปรุงประสิทธิภาพและประสบการณ์ผู้ใช้ของตลาดการให้กู้ยืมแบบกระจายอำนาจ และส่งเสริมการพัฒนาระบบนิเวศ DeFi ผ่านนวัตกรรมทางเทคโนโลยีและการเพิ่มประสิทธิภาพ ด้วยการออกแบบโมดูลาร์และกลไกการทำธุรกรรมที่ราบรื่น Morpho Labs หวังที่จะดึงดูดผู้ใช้และเงินทุนมากขึ้นเข้าสู่สาขาการเงินแบบกระจายอำนาจ ด้วยนวัตกรรมเช่น Morpho Blue และ Meta Morpho ในการปรับปรุงประสิทธิภาพและการทำงานร่วมกันของการกู้ยืม DeFi

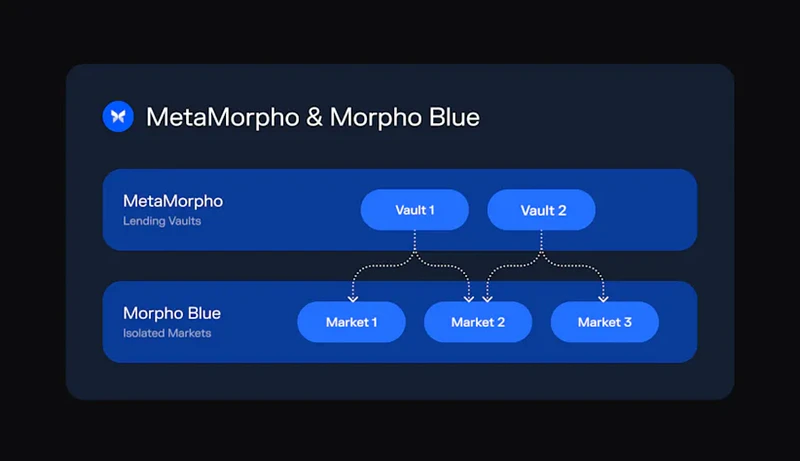

แหล่งที่มาของภาพ: อย่างเป็นทางการของ Morpho Labs

มอร์โฟ บลู

Morpho Blue เป็นเวอร์ชันขั้นสูงของโปรโตคอลการให้ยืมที่จัดทำโดย Morpho Labs ซึ่งช่วยให้สามารถปรับใช้สินทรัพย์ crypto (โทเค็น ERC 20 และ ERC 4626) บน Ethereum Virtual Machine ลดการปรับใช้และตลาดการให้ยืมอิสระโดยมีเป้าหมายเพื่อจัดหาผู้ให้กู้ ผู้ยืม มอบเลเยอร์ฐานที่ไม่น่าเชื่อถือสำหรับผู้คนและแอปพลิเคชัน ลิขสิทธิ์แบบคู่ (BUSL-1.1 และ GPL v2) เมื่อใช้งานแล้วจะทำงานอย่างถาวรบนสมมติฐานของการมีอยู่ของบล็อกเชน Ethereum (1) คุณสมบัติพื้นฐานและส่วนประกอบ:

หลักประกัน: ผู้ใช้ที่ยืมสินทรัพย์จะต้องจัดเตรียมหลักประกันสินทรัพย์ดิจิทัลที่รองรับโดยโปรโตคอล

มูลค่าเงินกู้ที่ชำระบัญชี (LLTV): ข้อตกลงนี้ระบุมูลค่าขั้นต่ำของหลักประกันที่เกี่ยวข้องกับสินทรัพย์ที่ยืม ตัวอย่างเช่น หากอัตราส่วนคือ 90% มูลค่าของสินทรัพย์ที่ยืมจะต้องไม่เกิน 90% ของมูลค่าหลักประกัน มิฉะนั้นสถานะจะถูกชำระบัญชี

การยืม: ผู้ใช้เริ่มต้นกระบวนการยืมโดยการโต้ตอบกับโปรโตคอล พวกเขาระบุจำนวนสินทรัพย์ที่ต้องการยืมและจัดเตรียมหลักประกันที่จำเป็น

อัตราดอกเบี้ย: ดอกเบี้ยที่ผู้ยืมจ่ายตามจำนวนเงินที่ยืม จำนวนดอกเบี้ยที่จ่ายจะขึ้นอยู่กับแบบจำลองอัตราดอกเบี้ยที่ใช้ในข้อตกลง ดอกเบี้ยเกิดขึ้นเมื่อเวลาผ่านไปและจะจ่ายเมื่อผู้กู้ชำระคืนเงินกู้

การชำระคืน: ผู้กู้สามารถชำระคืนเงินกู้ได้ตลอดเวลาโดยการคืนสินทรัพย์ที่ยืมและดอกเบี้ยค้างรับ เมื่อการชำระเงินได้รับการยืนยันทางออนไลน์ ผู้กู้ยืมสามารถดึงหลักประกันจากสัญญาอัจฉริยะได้

กลไกการชำระบัญชี: เพื่อลดความเสี่ยงในการผิดนัดชำระหนี้ ข้อตกลงจึงรวมกลไกการชำระบัญชีไว้ด้วย สมมติว่ามูลค่าของสินทรัพย์ที่ยืมเกิน LLTV (เนื่องจากความผันผวนของตลาดหรือดอกเบี้ยค้างรับ) ตำแหน่งอาจถูกชำระบัญชีบางส่วนหรือทั้งหมดเพื่อชำระคืนเงินกู้และดอกเบี้ยคงค้าง

การให้ยืม: ผู้ใช้เริ่มต้นกระบวนการให้ยืมโดยการโต้ตอบกับโปรโตคอล พวกเขาระบุจำนวนสินทรัพย์ที่จะให้ยืมและโอนสินทรัพย์เหล่านั้นไปยังสัญญาอัจฉริยะ

การถอน: ผู้ให้กู้สามารถถอนสินทรัพย์เงินกู้และดอกเบี้ยค้างรับได้ตลอดเวลา โดยมีเงื่อนไขว่าตลาดมีสภาพคล่องเพียงพอ

คุณสมบัติที่โดดเด่นของ Morpho Blue คือความสามารถในการสร้างตลาดการซื้อขายที่ไม่ได้รับอนุญาต ซึ่งช่วยให้ผู้ใช้สามารถสร้างตลาดอิสระที่ประกอบด้วยสินทรัพย์สินเชื่อ สินทรัพย์จำนอง มูลค่าเงินกู้ที่ชำระบัญชี (LLTV) ออราเคิล และแบบจำลองอัตราดอกเบี้ย (IRM) พารามิเตอร์แต่ละรายการจะถูกเลือกเมื่อสร้างตลาด และเป็นแบบถาวรและไม่เปลี่ยนแปลง โดยจะต้องเลือก LLTV และแบบจำลองอัตราดอกเบี้ยจากตัวเลือกต่างๆ ที่ได้รับอนุมัติจากฝ่ายบริหารของ Morpho

เมตา มอร์โฟ

Meta Morpho เป็นเมตาโปรโตคอลอิสระสำหรับการสร้าง Meta Morpho Vaults (ให้ยืม vaults) บน Morpho Blue เพื่อการบูรณาการที่ราบรื่นและการทำงานร่วมกันบนแพลตฟอร์มและโปรโตคอล DeFi ต่างๆ นี่คือคุณสมบัติหลัก:

การบูรณาการข้ามแพลตฟอร์ม: Meta Morpho ช่วยให้ผู้ใช้สามารถถ่ายโอนสินทรัพย์และกลยุทธ์ระหว่างโปรโตคอล DeFi ที่แตกต่างกันได้อย่างราบรื่น

การทำงานร่วมกันที่ได้รับการปรับปรุง: ด้วยอินเทอร์เฟซและโปรโตคอลมาตรฐาน Meta Morpho มอบการทำงานร่วมกันที่ดีขึ้น ทำให้การทำงานร่วมกันระหว่างโปรโตคอล DeFi ต่างๆ ราบรื่นยิ่งขึ้น

การจัดการอัตโนมัติ: สัญญาอัจฉริยะและเครื่องมืออัตโนมัติทำให้การจัดการสินทรัพย์และการดำเนินกลยุทธ์มีประสิทธิภาพและเชื่อถือได้มากขึ้น

การรวมสภาพคล่อง: การรวมสภาพคล่องจากแพลตฟอร์มต่างๆ ช่วยปรับปรุงสภาพคล่องและประสิทธิภาพของตลาดโดยรวม

4.2 ออยเลอร์ไฟแนนซ์

ที่มา: เจ้าหน้าที่การเงินของออยเลอร์

ตามข่าวเมื่อวันที่ 22 กุมภาพันธ์ 2024 โปรโตคอลการให้กู้ยืม Euler Finance ได้ประกาศว่าจะรีสตาร์ทและเผยแพร่เวอร์ชัน v2 เวอร์ชันนี้เป็นแพลตฟอร์มการให้ยืมแบบโมดูลาร์ โดยส่วนใหญ่ประกอบด้วย Euler Vault Kit (EVK) และ Ethereum Vault Connector (EVC) ซึ่งได้รับการออกแบบมาเพื่อเพิ่มความยืดหยุ่นและฟังก์ชันการทำงานของโปรโตคอล (2)

ชุดอุปกรณ์ Euler Vault (EVK)

EVK เป็นชุดเครื่องมือที่ช่วยให้ผู้ใช้สามารถสร้างและจัดการระบบ vault แบบกำหนดเองได้ EVK ช่วยให้ผู้ใช้สามารถจัดเก็บทรัพย์สินของตนไว้ในห้องนิรภัยและกำหนดกลยุทธ์และกฎเกณฑ์ต่างๆ ตามความจำเป็น และ EVK และ EVC ก็ผสานรวมเข้าด้วยกัน ทำให้นักพัฒนาสามารถสร้าง ERC-4626 vault ได้อย่างอิสระ นี่คือคุณสมบัติหลักบางประการของ EVK:

กลยุทธ์ที่กำหนดเอง: ผู้ใช้สามารถกำหนดกลยุทธ์ที่แตกต่างกันได้ตามความต้องการและความเสี่ยงของตนเอง ตัวอย่างเช่น คุณสามารถกำหนดอัตราการให้กู้ยืมและกฎการชำระบัญชีที่เฉพาะเจาะจงได้

การสนับสนุนหลายสินทรัพย์: EVK รองรับสินทรัพย์หลายรายการและสามารถจัดเก็บสินทรัพย์เข้ารหัสประเภทต่างๆ ไว้ในห้องนิรภัยได้

การจัดการที่ยืดหยุ่น: ผู้ใช้สามารถจัดการและปรับการตั้งค่าห้องนิรภัยได้อย่างยืดหยุ่นเพื่อปรับให้เข้ากับการเปลี่ยนแปลงของตลาดและความต้องการส่วนบุคคล

ความปลอดภัย: ด้วยสัญญาอัจฉริยะและเทคโนโลยีกระจายอำนาจ EVK ให้การรักษาความปลอดภัยระดับสูงเพื่อรับรองความปลอดภัยของทรัพย์สินของผู้ใช้

ตัวเชื่อมต่อ Ethereum Vault (EVC)

เป็นเครื่องมือที่ออกแบบมาเพื่อเชื่อมต่อ EVK บน Ethereum EVC ช่วยให้ผู้ใช้สามารถถ่ายโอนสินทรัพย์และกลยุทธ์ระหว่างโปรโตคอล DeFi ต่างๆ ได้อย่างราบรื่น ทำให้ห้องนิรภัยมีพลังพิเศษ เพื่อให้สามารถทำหน้าที่เป็นหลักประกันสำหรับห้องนิรภัยอื่นๆ เพื่ออำนวยความสะดวกในการผสานรวมระหว่างห้องนิรภัย ERC-4626 และสัญญาอัจฉริยะอื่นๆ ได้อย่างราบรื่น นี่คือคุณสมบัติที่สำคัญบางประการของ EVC:

เลเยอร์การทำงานร่วมกันแบบครบวงจร: EVC ช่วยให้ผู้ใช้สามารถย้ายสินทรัพย์จากห้องนิรภัยหนึ่งไปยังอีกห้องหนึ่งได้ ไม่ว่าห้องนิรภัยจะอยู่ในโปรโตคอลเดียวกันหรือไม่ สิ่งนี้จะเพิ่มสภาพคล่องและความยืดหยุ่นของสินทรัพย์อย่างมีนัยสำคัญ

การแชร์นโยบาย: ผู้ใช้สามารถแชร์และใช้นโยบายเดียวกันระหว่างห้องนิรภัยที่แตกต่างกัน ทำให้กระบวนการจัดการง่ายขึ้น

การจัดการอัตโนมัติ: ด้วยสัญญาอัจฉริยะ EVC สามารถจัดการการโอนสินทรัพย์และการประยุกต์ใช้กลยุทธ์ได้โดยอัตโนมัติ ลดความซับซ้อนของการดำเนินการด้วยตนเอง

สภาพคล่องที่เพิ่มขึ้น: EVC เพิ่มสภาพคล่องของระบบนิเวศ DeFi ทั้งหมดโดยการเชื่อมต่อห้องนิรภัยที่แตกต่างกัน ทำให้ผู้ใช้สามารถใช้สินทรัพย์ของตนได้อย่างมีประสิทธิภาพมากขึ้น

Euler Vault Kit (EVK) และ Ethereum Vault Connector (EVC) เป็นคุณสมบัติสำคัญที่ Euler Finance นำเสนอเพื่อให้ความยืดหยุ่นและประสิทธิภาพการจัดการที่มากขึ้น ผู้ใช้สามารถสร้างและจัดการห้องนิรภัยที่กำหนดเองผ่าน EVK ผู้ใช้สามารถถ่ายโอนสินทรัพย์และนโยบายระหว่างห้องนิรภัยต่างๆ ได้อย่างราบรื่น เครื่องมือเหล่านี้ช่วยเพิ่มความสามารถของผู้ใช้ในการควบคุมและจัดการสินทรัพย์ และช่วยปรับปรุงสภาพคล่องและประสิทธิภาพโดยรวมของระบบนิเวศ DeFi

5. มุมมองเกี่ยวกับการกู้ยืมแบบโมดูลาร์ในขั้นตอนปัจจุบัน

โปรโตคอล DeFi หมายถึงชุดแอปพลิเคชันแบบกระจายอำนาจ (dApps) ที่สร้างขึ้นบนเครือข่ายบล็อกเชนที่ให้บริการทางการเงินแบบดั้งเดิม เช่น การให้กู้ยืม การซื้อขาย และการประกันภัยในห่วงโซ่ โดยไม่ต้องอาศัยสถาบันการเงินแบบดั้งเดิม โปรโตคอล DeFi แบบโมดูลาร์ปรับปรุงความยืดหยุ่นและความสามารถด้านนวัตกรรมของโปรโตคอล DeFi โดยแยกบริการเหล่านี้ออกเป็นโมดูลอิสระ ทำให้ผู้ใช้และนักพัฒนาสามารถรวมและใช้ฟังก์ชันต่างๆ ได้อย่างยืดหยุ่น

ในขั้นตอนนี้ DeFi ส่วนใหญ่ประกอบด้วยผู้รวบรวมรายได้ การให้กู้ยืม อนุพันธ์และออปชั่น และโปรโตคอลการประกันภัย โมดูลเหล่านี้สามารถรวมเข้าด้วยกันได้อย่างอิสระเพื่อสร้างผลิตภัณฑ์และบริการทางการเงินใหม่ๆ แต่คุณลักษณะโดยพื้นฐานแล้วจะคล้ายคลึงกับตรรกะของการเชื่อมต่อแบบคลิกเดียวของ OP Stack โปรโตคอล DeFi แบบโมดูลาร์จำเป็นต้องสร้างการรวมโมดูลตามโปรโตคอลของตัวเองเพื่อสร้างผลิตภัณฑ์และบริการทางการเงินใหม่

Modular DeFi นำมาซึ่งความยืดหยุ่น แต่ก็มาพร้อมกับความเสี่ยงที่อาจเกิดขึ้นเช่นกัน UniSwap เริ่มต้นความนิยม DeFi และกลายเป็น “ซอร์สโค้ด” สำหรับโปรโตคอล DeFi ต่างๆ ในปัจจุบัน UniSwap ไม่เคยถูกแฮ็กตั้งแต่เริ่มก่อตั้ง และเหตุผลพื้นฐานอยู่ที่การพึ่งพาค่าคงที่คอร์แบบธรรมดา (tokenBalanceX * tokenBalanceY = k) รวมกับสัญญาอัจฉริยะที่ไม่สามารถอัปเกรดได้

อย่างไรก็ตาม ความยืดหยุ่นของความเป็นโมดูลยังนำมาซึ่งความซับซ้อนอีกด้วย ปล่อยให้โปรโตคอล DeFi ที่แตกต่างกันเชื่อมต่อกันอย่างมาก หากสัญญาที่สามารถอัปเกรดได้ของแต่ละโปรโตคอลล้มเหลว ไม่ว่าจะมีปฏิกิริยาลูกโซ่กับโปรโตคอลอื่นหรือไม่และนำไปสู่ความเสี่ยงเชิงระบบโดยรวมก็เป็นสิ่งสำคัญที่ต้องพิจารณาเช่นกัน

ลิงค์ส่วนขยาย:

(1) https://github.com/morpho-org/morpho-blue/blob/main/LICENSE

(2) https://www.euler.finance/blog/euler-v2-the-new-modular-age-of-defi