ผู้เขียนต้นฉบับ: Alex Pack และ Alex Botte

การรวบรวมต้นฉบับ: Deep Chao TechFlow

บทสรุปผู้บริหาร

Ethereum มีประสิทธิภาพต่ำกว่า Bitcoin และ Solana นักวิจารณ์เชื่อว่าสาเหตุหลักมาจากกลยุทธ์โมดูลาร์ที่เลือกของ Ethereum นี่เป็นเรื่องจริงเหรอ?

ในระยะสั้นนั่นเป็นเรื่องจริง เราพบว่าการเปลี่ยนแปลงของ Ethereum ไปสู่สถาปัตยกรรมแบบโมดูลาร์ทำให้ราคา ETH ลดลงเนื่องจากค่าธรรมเนียมที่ลดลงและการทำลายโทเค็น

หากคุณดูมูลค่าตลาดรวมของ Ethereum และระบบนิเวศแบบโมดูลาร์ ภาพรวมจะแตกต่างออกไป ในปี 2023 มูลค่าที่สร้างโดยโทเค็นโครงสร้างพื้นฐานแบบโมดูลาร์ของ Ethereum เทียบเท่ากับมูลค่าตลาดรวมของ Solana ซึ่งอยู่ที่ประมาณ 5 หมื่นล้านดอลลาร์ แต่ในปี 2024 โดยรวมแล้วพวกเขาทำได้แย่กว่าโซลานา นอกจากนี้ รายได้จากโทเค็นเหล่านี้ส่วนใหญ่จะไปที่ทีมและนักลงทุนในช่วงแรกๆ แทนที่จะเป็นผู้ถือ ETH Token

จากมุมมองของกลยุทธ์ทางธุรกิจ การเปลี่ยนแปลงแบบโมดูลาร์ของ Ethereum คือการรักษาตำแหน่งที่โดดเด่นในระบบนิเวศ มูลค่าของบล็อกเชนสะท้อนให้เห็นในขนาดของระบบนิเวศ และในขณะที่ส่วนแบ่งการตลาดของ Ethereum ลดลงจาก 100% เป็น 75% ในช่วงเก้าปีที่ผ่านมา แต่ก็ยังมีเปอร์เซ็นต์ที่สำคัญ (เราเปรียบเทียบกับความเป็นผู้นำของ Web2 ในด้านการประมวลผลแบบคลาวด์ เมื่อเทียบกับ Amazon Web Services ส่วนแบ่งการตลาดลดลงจากเกือบ 100% เหลือ 35%)

ในระยะยาว ข้อได้เปรียบที่ใหญ่ที่สุดของกลยุทธ์แบบโมดูลาร์ของ Ethereum คือการเตรียมเครือข่ายให้มีความสามารถรับมือกับความก้าวหน้าทางเทคโนโลยีในอนาคตเพื่อหลีกเลี่ยงความล้าสมัย Ethereum ประสบความสำเร็จในการฝ่าฟันความท้าทายสำคัญครั้งแรกของบล็อกเชนเลเยอร์ 1 ผ่านเลเยอร์ 2 โดยวางรากฐานสำหรับความยืดหยุ่นในระยะยาว (แม้ว่าจะมีการแลกเปลี่ยนบ้างก็ตาม)

บทนำ: มีปัญหาอะไร?

Ethereum มีประสิทธิภาพต่ำกว่า Bitcoin และ Solana ในช่วงวงจรตลาดนี้ ตั้งแต่ต้นปี 2023 ETH เพิ่มขึ้น 121% ในขณะที่ BTC และ SOL เพิ่มขึ้น 290% และ 1452% ตามลำดับ ทำไมสิ่งนี้ถึงเกิดขึ้น? มีความคิดเห็นมากมายว่าตลาดไม่มีเหตุผลเพียงพอ แผนงานด้านเทคโนโลยีและประสบการณ์ผู้ใช้ล้าหลังคู่แข่ง และระบบนิเวศ Ethereum กำลังถูกยึดโดยคู่แข่ง เช่น Solana เพื่อแย่งชิงส่วนแบ่งตลาด Ethereum จะกลายเป็น AOL หรือ Yahoo!

เหตุผลหลักสำหรับประสิทธิภาพที่ต่ำกว่านี้คือการตัดสินใจเชิงกลยุทธ์โดยเจตนาของ Ethereum เมื่อประมาณห้าปีที่แล้ว: เพื่อก้าวไปสู่สถาปัตยกรรมแบบโมดูลาร์ในขณะเดียวกันก็กระจายอำนาจและแยกโครงสร้างเส้นทางการพัฒนาโครงสร้างพื้นฐาน

ในบทความนี้ เราจะสำรวจกลยุทธ์แบบโมดูลาร์ของ Ethereum และใช้การวิเคราะห์ข้อมูลเพื่อประเมินผลกระทบของกลยุทธ์นี้ต่อประสิทธิภาพระยะสั้นของ ETH ตำแหน่งทางการตลาดของ Ethereum และโอกาสในระยะยาว

การเปลี่ยนแปลงเชิงกลยุทธ์ของ Ethereum ไปสู่สถาปัตยกรรมแบบโมดูลาร์: สิ่งนี้กล้าได้กล้าเสียขนาดไหน?

ในปี 2020 Vitalik และ Ethereum Foundation (EF) ได้ทำการตัดสินใจอย่างกล้าหาญและมีข้อขัดแย้งในการแยกส่วนประกอบต่างๆ ของโครงสร้างพื้นฐาน Ethereum Ethereum ไม่ได้จัดการแง่มุมต่างๆ ของแพลตฟอร์มอีกต่อไป (เช่น การดำเนินการ การชำระเงิน ความพร้อมใช้งานของข้อมูล การสั่งซื้อ ฯลฯ) เพียงอย่างเดียว แต่สนับสนุนให้โครงการอื่น ๆ ให้บริการเหล่านี้ในลักษณะที่สามารถประกอบได้ กระบวนการนี้เริ่มต้นโดยการสนับสนุนให้ใช้โปรโตคอล Rollup ใหม่เป็นการประมวลผลเลเยอร์ 2 (L2) ของ Ethereum (ดูบทความปี 2020 ของ Vitalik แผนงาน Ethereum ที่ใช้ Rollup-centric ) และในปัจจุบันมีข้อตกลงฐานรากที่แตกต่างกันหลายร้อยแห่งที่แข่งขันกันเพื่อให้บริการทางเทคนิคที่ ครั้งหนึ่งเคยเป็นเอกสิทธิ์ของเลเยอร์ 1 (L1)

เพื่อให้เข้าใจว่าแนวคิดนี้รุนแรงเพียงใด ลองจินตนาการถึงการเปรียบเทียบ Web2 ตัวอย่างที่คล้ายกันของ Ethereum ใน Web2 คือ Amazon Web Services (AWS) ซึ่งเป็นแพลตฟอร์มโครงสร้างพื้นฐานคลาวด์ชั้นนำสำหรับการสร้างแอปพลิเคชันแบบรวมศูนย์ ลองนึกภาพว่าเมื่อ AWS เปิดตัวเมื่อ 20 ปีที่แล้ว มุ่งเน้นไปที่ผลิตภัณฑ์หลักๆ เช่น พื้นที่จัดเก็บข้อมูล (S 3) และการประมวลผล (EC 2) แทนที่จะเติบโตไปสู่บริการต่างๆ มากมายที่นำเสนอในปัจจุบันหรือไม่ AWS อาจพลาดโอกาสครั้งใหญ่ในการเพิ่มรายได้ของลูกค้าด้วยการขยายชุดบริการ นอกจากนี้ ด้วยการนำเสนอข้อเสนอที่ครอบคลุม AWS สามารถสร้าง สวนที่มีกำแพงล้อมรอบ ที่ล็อคลูกค้าไว้โดยทำให้ยากต่อการผสานรวมกับผู้ให้บริการโครงสร้างพื้นฐานรายอื่น นั่นคือสิ่งที่เกิดขึ้น ปัจจุบัน AWS มีบริการมากมาย ความเหนียวแน่นของระบบนิเวศทำให้ลูกค้าลาออกได้ยาก และรายรับก็เพิ่มขึ้นจากหลายร้อยล้านดอลลาร์ในช่วงแรกๆ มาเป็นรายได้ต่อปีโดยประมาณที่ 100 พันล้านดอลลาร์ในปัจจุบัน

อย่างไรก็ตาม ผลลัพธ์ก็คือส่วนแบ่งการตลาดของ AWS ค่อยๆ ถูกกัดเซาะโดยผู้ให้บริการคลาวด์อื่นๆ เช่น Microsoft Azure และ Google Cloud ซึ่งเติบโตอย่างต่อเนื่องทุกปี ส่วนแบ่งการตลาดในตอนแรกที่เกือบ 100% ตอนนี้ลดลงเหลือประมาณ 35%

จะเกิดอะไรขึ้นหาก AWS นำกลยุทธ์อื่นมาใช้ จะเป็นอย่างไรหากบริษัทรับทราบว่าทีมอื่นๆ อาจจะดีกว่าในบริการบางอย่างและเลือกที่จะเปิด API ของตน โดยจัดลำดับความสำคัญของความเป็นโมดูลและความสามารถในการทำงานร่วมกัน แทนที่จะพยายามล็อคผู้ใช้ไว้ AWS อาจอนุญาตให้นักพัฒนาและสตาร์ทอัพสร้างโครงสร้างพื้นฐานเสริมเพื่อสร้างบริการเฉพาะทางมากขึ้น สร้างระบบนิเวศที่เป็นมิตรต่อนักพัฒนามากขึ้น และปรับปรุงประสบการณ์ผู้ใช้โดยรวม แม้ว่าสิ่งนี้อาจไม่เพิ่มรายได้ของ AWS ในระยะสั้น แต่อาจทำให้ AWS มีส่วนแบ่งการตลาดที่ใหญ่ขึ้นและระบบนิเวศที่กระตือรือร้นมากขึ้น

ถึงกระนั้นก็อาจไม่คุ้มค่าสำหรับ Amazon ในฐานะบริษัทมหาชน บริษัทจำเป็นต้องมุ่งเน้นไปที่รายได้ในปัจจุบันมากกว่า ระบบนิเวศที่กระตือรือร้นมากขึ้น ดังนั้นการแยกโครงสร้างและการทำให้เป็นโมดูลอาจไม่เหมาะสมสำหรับ Amazon อย่างไรก็ตาม สำหรับ Ethereum สิ่งนี้อาจสมเหตุสมผลเนื่องจาก Ethereum เป็นโปรโตคอลที่มีการกระจายอำนาจ ไม่ใช่บริษัท

โปรโตคอลและบริษัทแบบกระจายอำนาจ

โปรโตคอลแบบกระจายอำนาจ เช่นเดียวกับบริษัท ยังสร้างค่าลิขสิทธิ์และยังมี “รายได้” อีกด้วย แต่นั่นหมายความว่ามูลค่าของข้อตกลงควรวัดจากรายได้เหล่านี้เพียงอย่างเดียวใช่หรือไม่ คำตอบคือไม่ วันนี้นั่นไม่ใช่การวัด

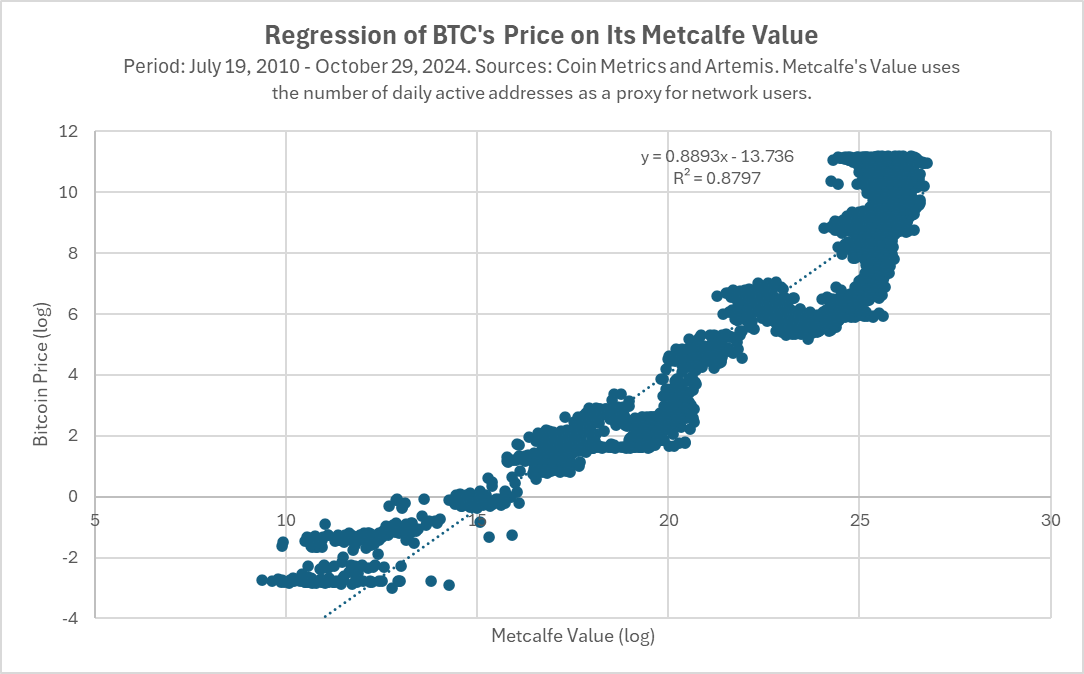

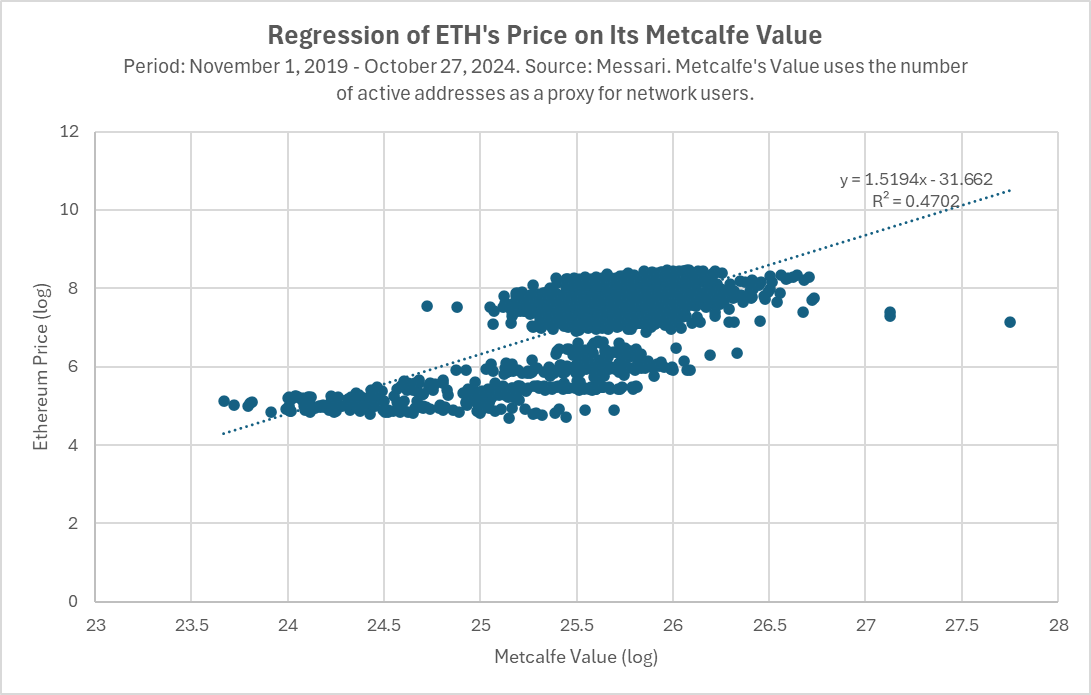

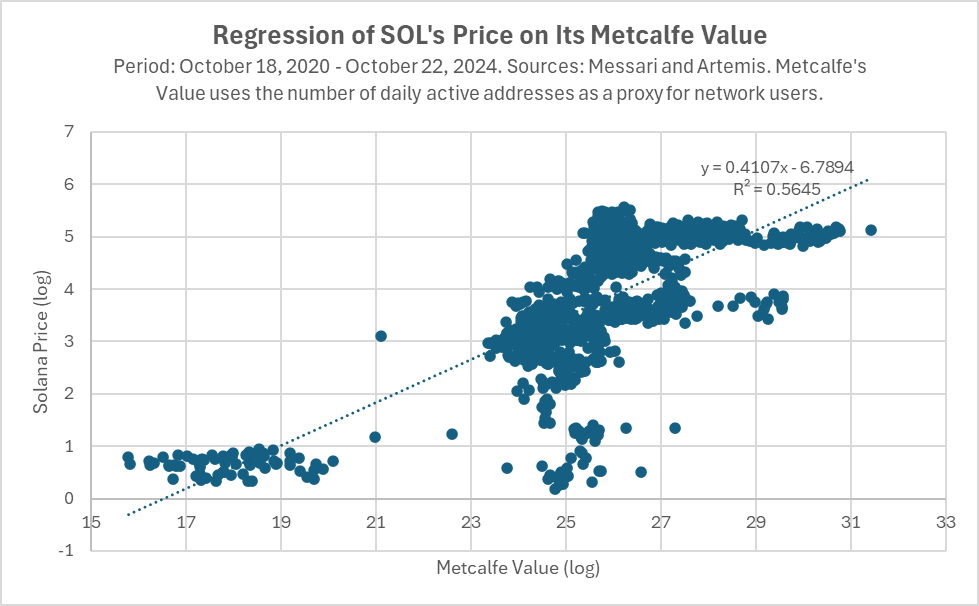

ในโลกของ Web3 มูลค่าของโปรโตคอลขึ้นอยู่กับปริมาณกิจกรรมโดยรวมบนแพลตฟอร์มมากกว่า และขึ้นอยู่กับระบบนิเวศของนักพัฒนาและผู้ใช้ที่ใช้งานมากที่สุดหรือไม่ เมื่อดูการวิเคราะห์ Bitcoin, Ethereum และ Solana ของเรา มีความสัมพันธ์สูงระหว่างราคาโทเค็นและค่า Metcalfe (การวัดจำนวนผู้ใช้บนเครือข่าย) และความสัมพันธ์นี้ยังคงมีมานานกว่าทศวรรษในกรณีนี้ ของบิทคอยน์

เหตุใดตลาดจึงให้ความสนใจอย่างมากกับกิจกรรมของระบบนิเวศเมื่อกำหนดราคาโทเค็นเหล่านี้ ท้ายที่สุดแล้ว หุ้นมักจะกำหนดราคาตามการเติบโตและรายได้ อย่างไรก็ตาม ทฤษฎีในปัจจุบันว่าบล็อกเชนสามารถเพิ่มมูลค่าให้กับโทเค็นได้อย่างไรยังอยู่ในขั้นตอนเบื้องต้นและยังไม่ได้แสดงให้เห็นถึงพลังในการอธิบายที่แข็งแกร่งในโลกแห่งความเป็นจริง ดังนั้นจึงเหมาะสมกว่าที่จะประเมินเครือข่ายที่เข้ารหัสตามกิจกรรมเครือข่าย: รวมถึงจำนวนผู้ใช้ สินทรัพย์ กิจกรรม และปัจจัยอื่น ๆ

โดยเฉพาะอย่างยิ่ง ราคาของโทเค็นควรสะท้อนถึงมูลค่าในอนาคตของเครือข่าย (เช่นเดียวกับราคาหุ้นสะท้อนถึงมูลค่าในอนาคตของบริษัท ไม่ใช่มูลค่าปัจจุบัน) สิ่งนี้ยังนำไปสู่เหตุผลที่สองสำหรับ Ethereum ในการพิจารณาความเป็นโมดูล: เพื่อ พิสูจน์อนาคต แผนงานผลิตภัณฑ์ในลักษณะนี้ เพิ่มโอกาสที่ Ethereum จะยังคงครองอำนาจในระยะยาว

ในปี 2020 Vitalik เขียนบทความ “แผนงานแบบรวมศูนย์” เมื่อ Ethereum อยู่ในช่วง 1.0 ในฐานะบล็อกเชนสัญญาอัจฉริยะตัวแรก Ethereum จะบรรลุการปรับปรุงหลายเท่าในด้านความสามารถในการปรับขนาด ต้นทุน และความปลอดภัยของบล็อกเชน สำหรับผู้ย้ายรายแรก ความเสี่ยงที่ใหญ่ที่สุดคือการไม่สามารถปรับตัวให้เข้ากับการเปลี่ยนแปลงทางเทคโนโลยีใหม่ๆ ได้อย่างรวดเร็ว ดังนั้นจึงพลาดโอกาสที่จะก้าวกระโดดครั้งถัดไป สำหรับ Ethereum นี่หมายถึงการย้ายจาก PoW ไปยัง PoS และบรรลุความสามารถในการขยายบล็อคเชนที่สูงขึ้น 100 เท่า Ethereum Foundation (EF) จำเป็นต้องส่งเสริมระบบนิเวศที่สามารถขยายขนาดและบรรลุความก้าวหน้าทางเทคโนโลยีที่สำคัญ หรือเสี่ยงที่จะกลายเป็น Yahoo หรือ AOL ในยุคนั้น!

ในโลกของ Web3 ที่โปรโตคอลแบบกระจายอำนาจมาแทนที่บริษัทแบบเดิม Ethereum เชื่อว่าการปลูกฝังระบบนิเวศแบบโมดูลาร์ที่แข็งแกร่งนั้นมีคุณค่ามากกว่าในระยะยาวมากกว่าการควบคุมโครงสร้างพื้นฐานอย่างสมบูรณ์ แม้ว่าจะหมายถึงการละทิ้งการควบคุมแผนงานโครงสร้างพื้นฐานและการควบคุมแกนหลัก รายได้จากการบริการ

ต่อไป เราจะสำรวจผลที่ตามมาในทางปฏิบัติของการตัดสินใจทำให้เป็นโมดูลผ่านข้อมูล

ผลกระทบของระบบนิเวศโมดูลาร์ Ethereum บน ETH

เราวิเคราะห์ผลกระทบของโมดูลาร์บน Ethereum จากสี่ด้านต่อไปนี้:

1. ราคาระยะสั้น (ผลกระทบ)

2. มูลค่าหลักทรัพย์ตามราคาตลาด (ดีสำหรับบางคน)

3. ส่วนแบ่งการตลาด (ผลงานดีเยี่ยม)

4. แผนงานเทคโนโลยีในอนาคต (จะมีการหารือ)

1. ผลกระทบด้านลบ: ค่าธรรมเนียมและราคา

ในระยะสั้น กลยุทธ์แบบโมดูลาร์ของ Ethereum ส่งผลเสียต่อราคา ETH อย่างชัดเจน แม้ว่า ETH จะดีดตัวขึ้นอย่างมีนัยสำคัญจากจุดต่ำสุด แต่ก็ยังมีประสิทธิภาพต่ำกว่า BTC คู่แข่งบางรายเช่น SOL และแม้แต่ Nasdaq Composite Index ในบางช่วงเวลา สาเหตุหลักมาจากกลยุทธ์แบบโมดูลาร์

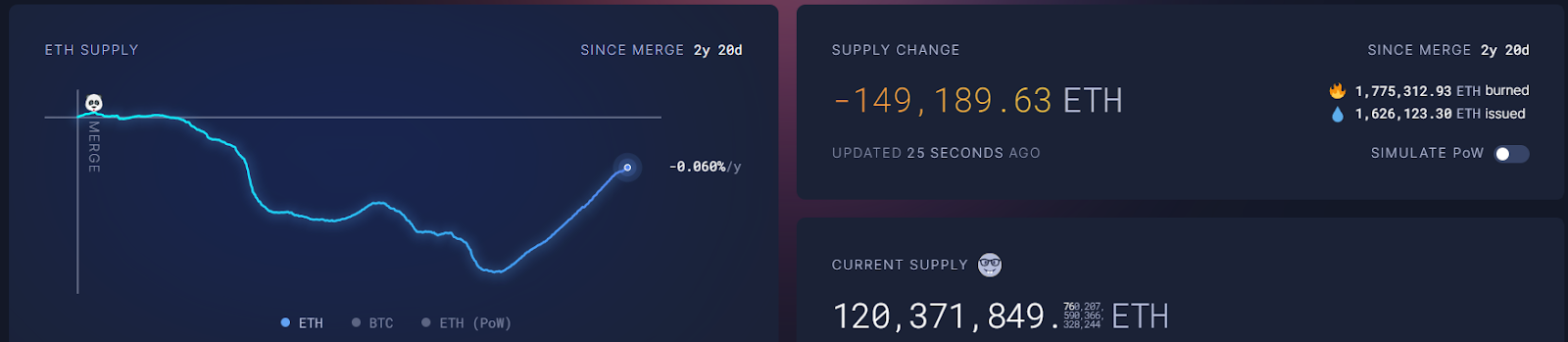

กลยุทธ์แบบโมดูลาร์ของ Ethereum ส่งผลกระทบต่อราคา ETH เป็นครั้งแรกด้วยการลดค่าธรรมเนียม ในเดือนสิงหาคม 2021 Ethereum ได้ดำเนินการตามข้อเสนอ EIP-1559 และค่าธรรมเนียมส่วนเกินในเครือข่ายจะถูก เผา ซึ่งจะช่วยลดอุปทานของ ETH สิ่งนี้คล้ายกับการซื้อคืนหุ้นในตลาดหุ้น และในทางทฤษฎีควรมีผลกระทบเชิงบวกต่อราคา และจะเกิดขึ้นในช่วงระยะเวลาหนึ่ง

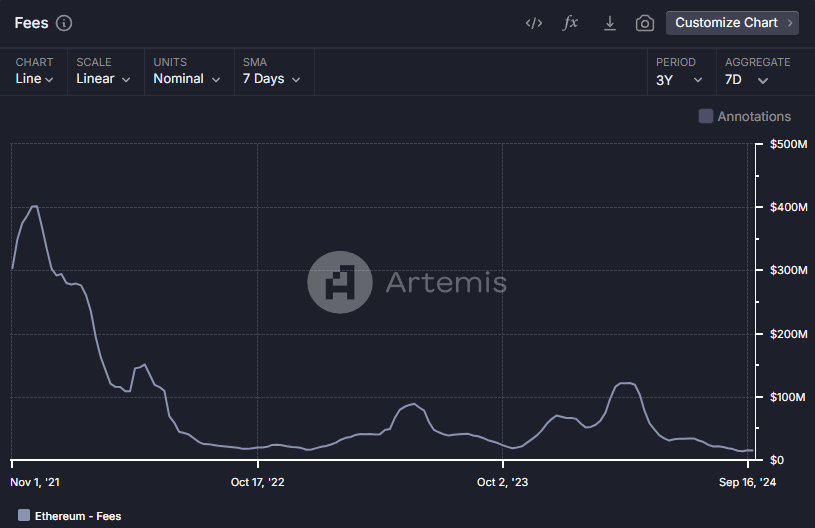

อย่างไรก็ตาม ด้วยการเปิดตัวและการพัฒนาเลเยอร์การดำเนินการ L2 และเลเยอร์ความพร้อมใช้งานของข้อมูลทางเลือก เช่น Celestia ค่าธรรมเนียม Ethereum ก็เริ่มลดลง เนื่องจากการละทิ้งแหล่งรายได้หลัก ค่าธรรมเนียมและรายได้ของ Ethereum จึงลดลง ซึ่งส่งผลกระทบอย่างมีนัยสำคัญต่อราคาของ ETH

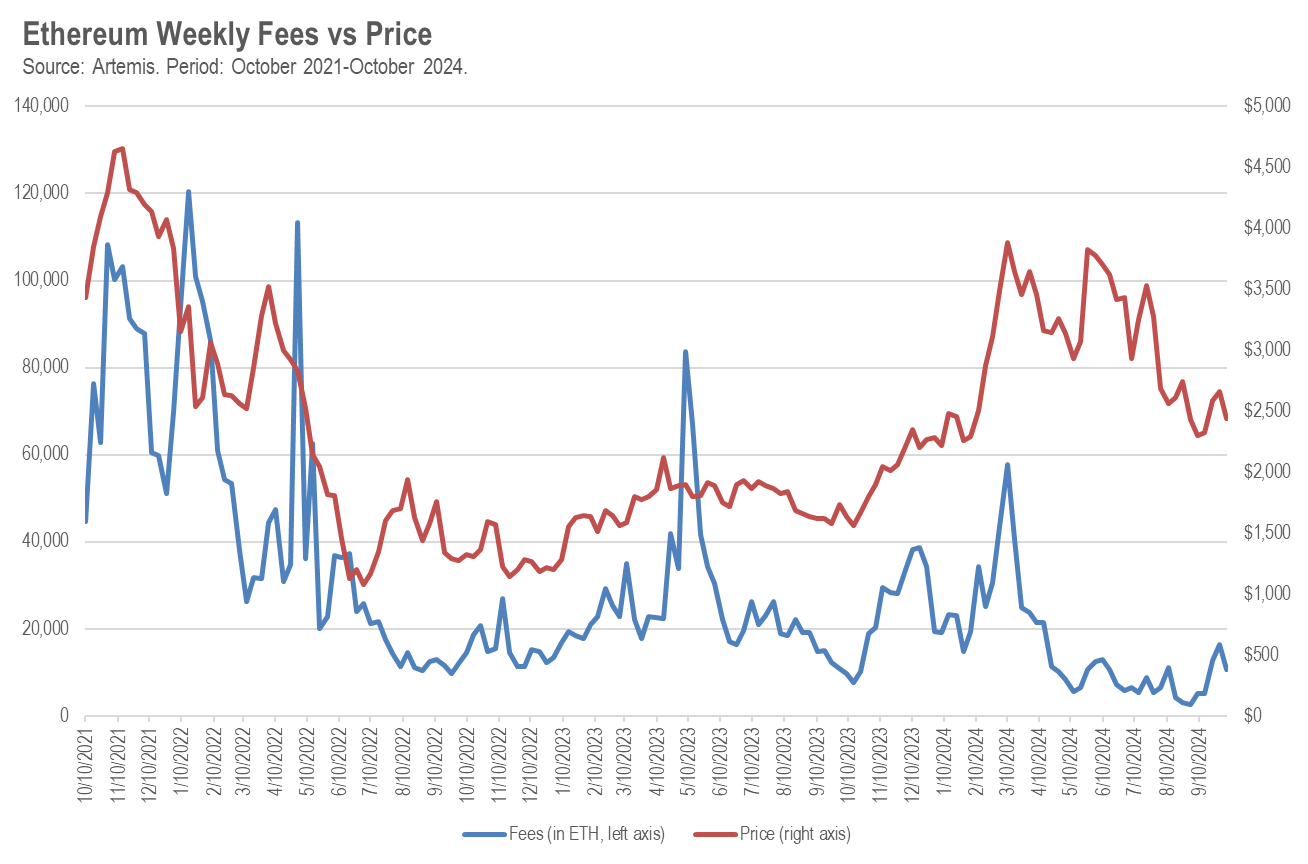

ในช่วงสามปีที่ผ่านมา มีความสัมพันธ์ที่มีนัยสำคัญทางสถิติระหว่างค่าธรรมเนียม Ethereum (ใน ETH) และราคา ETH โดยมีค่าสัมประสิทธิ์สหสัมพันธ์ +48% ต่อสัปดาห์ หาก Ethereum blockchain มีค่าธรรมเนียมลดลง 1,000 ETH ตลอดสัปดาห์ ราคาของ ETH จะลดลงโดยเฉลี่ย 17 ดอลลาร์

ดังนั้น การดำเนินการจ้างบุคคลภายนอกไปยัง L2 ส่งผลให้ค่าธรรมเนียม L1 ลดลง ซึ่งจะช่วยลดการเผา ETH ส่งผลให้ราคาลดลง นี่ไม่ใช่ข่าวดี อย่างน้อยก็ในระยะสั้น

อย่างไรก็ตาม ค่าธรรมเนียมเหล่านี้จะไม่หายไป แต่จะไหลไปยังโปรโตคอลบล็อกเชนใหม่ รวมถึงเลเยอร์ L2 และ DA สิ่งนี้ยังนำไปสู่ผลกระทบประการที่สองที่กลยุทธ์โมดูลาร์อาจมีต่อราคาของ ETH: โปรโตคอลบล็อกเชนใหม่เหล่านี้ส่วนใหญ่มีโทเค็นของตัวเอง ในอดีต นักลงทุนจะต้องซื้อโทเค็นโครงสร้างพื้นฐาน (ETH) เพียงอันเดียวเพื่อเข้าร่วมในการเติบโตของระบบนิเวศ Ethereum ตอนนี้พวกเขาจำเป็นต้องเลือกโทเค็นที่แตกต่างกันมากมาย ( CoinMarketCap แสดงรายการนี้ในหมวด Modular 15 โดยมีการลงทุนมากกว่า - โครงการที่ได้รับการสนับสนุนในการพัฒนา)

หมวดหมู่โทเค็นโครงสร้างพื้นฐานแบบโมดูลาร์ใหม่อาจส่งผลกระทบต่อราคาของ ETH ในสองทาง ก่อนอื่น หากบล็อกเชนถูกมองว่าเป็นบริษัท ดังนั้นในทางทฤษฎีแล้ว ผลรวมของมูลค่าตลาดของ โทเค็นแบบโมดูลาร์ ทั้งหมดควรนำมาประกอบกับมูลค่าตลาดของ ETH ซึ่งคล้ายกับการแยกบริษัทในตลาดหุ้น ซึ่งโดยทั่วไปมูลค่าหลักทรัพย์ตามราคาตลาดของบริษัทเก่าจะลดลงเพื่อให้ตรงกับมูลค่าหลักทรัพย์ตามราคาตลาดของบริษัทใหม่

อย่างไรก็ตาม สถานการณ์อาจส่งผลเสียต่อ ETH มากกว่า เทรดเดอร์สกุลเงินดิจิทัลจำนวนมากไม่ใช่นักลงทุนที่เชี่ยวชาญเป็นพิเศษ และอาจรู้สึกหนักใจหรือเลือกที่จะไม่ซื้อเมื่อพวกเขาต้องการซื้อโทเค็นหลายสิบโทเค็นเพื่อเข้าร่วมใน “การเติบโตทางนวัตกรรมทั้งหมดบน Ethereum” ภาระทางจิตวิทยานี้ ประกอบกับต้นทุนการทำธุรกรรมในการซื้อโทเค็นหลายรายการแทนที่จะเป็นโทเค็นเดียว อาจส่งผลเสียต่อราคาของทั้ง ETH และโทเค็นแบบโมดูลาร์

2. ข้อดี (สำหรับบางคน): เรื่องราวของมูลค่าหลักทรัพย์ตามราคาตลาด

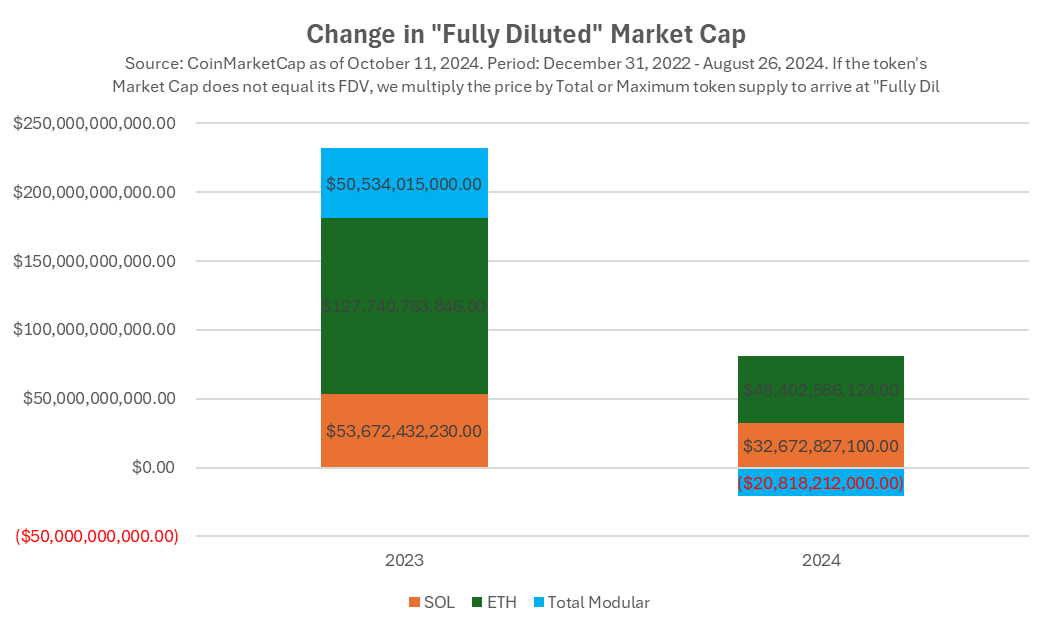

อีกวิธีหนึ่งในการประเมินผลกระทบของกลยุทธ์โมดูลาร์ของ Ethereum ต่อความสำเร็จคือการดูการเปลี่ยนแปลงในมูลค่าหลักทรัพย์ตามราคาตลาด ในปี 2023 มูลค่าตลาดของ ETH เพิ่มขึ้น 128 พันล้านดอลลาร์ จากการเปรียบเทียบ มูลค่าตลาดของ Solana เพิ่มขึ้น 54 พันล้านดอลลาร์ แม้ว่าการเติบโตที่แท้จริงของ ETH จะสูงกว่า แต่ Solana ก็เริ่มต้นจากฐานที่ต่ำกว่า และทำให้ราคาของมันเพิ่มขึ้น 919% เมื่อเทียบกับ ETH ที่เพิ่มขึ้น 91%

อย่างไรก็ตาม ภาพจะแตกต่างออกไปเมื่อพิจารณาถึงมูลค่าตลาดของโทเค็น โมดูลาร์ ใหม่ทั้งหมดที่พัฒนาผ่านกลยุทธ์โมดูลาร์ของ Ethereum ในปี 2023 มูลค่าตลาดของโทเค็นเหล่านี้เพิ่มขึ้น 51 พันล้านดอลลาร์ ซึ่งโดยพื้นฐานแล้วเท่ากับการเติบโตของมูลค่าตลาดของ Solana

สิ่งนี้หมายความว่าอย่างไร? การตีความประการหนึ่งคือ Ethereum Foundation (EF) ได้สร้างมูลค่าที่เทียบเท่ากับ Solana สำหรับระบบนิเวศโครงสร้างพื้นฐานแบบโมดูลาร์ที่เกี่ยวข้องกับ Ethereum ผ่านการเปลี่ยนแปลงในกลยุทธ์การทำให้เป็นโมดูล นอกจากนี้ยังสร้างมูลค่าตลาดให้กับตัวมันเองถึง 128 พันล้านดอลลาร์ ซึ่งค่อนข้างน่าประทับใจ! ลองนึกภาพ Microsoft หรือ Apple ใช้เวลาหลายปีหลายพันล้านดอลลาร์ในการสร้างระบบนิเวศสำหรับนักพัฒนาของตนเอง และดูว่ามันจะน่าทึ่งขนาดไหนที่ได้เห็นสิ่งที่ Ethereum ประสบความสำเร็จ

อย่างไรก็ตาม แนวโน้มนี้ไม่ได้ดำเนินต่อไปในปี 2024 SOL และ ETH ยังคงเติบโตต่อไป (แม้ว่าจะก้าวช้าลง) ในขณะที่มูลค่าตลาดของบล็อคเชนแบบโมดูลาร์โดยรวมลดลง นี่อาจเป็นตลาดที่มีความมั่นใจน้อยลงในกลยุทธ์โมดูลาร์ของ Ethereum ในปี 2024 หรืออาจเป็นเพราะความกดดันในการปลดล็อคโทเค็น หรือตลาดรู้สึกว่ามีภาระหนักเกินไปโดยการซื้อโทเค็นหลายรายการ เมื่อพวกเขาสามารถเลือกที่จะซื้อเพียงโทเค็นเดียวเพื่อลงทุนในระบบนิเวศของเทคโนโลยี Solana .

เรามาเปลี่ยนจากการเคลื่อนไหวของราคาและผลตอบรับของตลาดไปสู่ปัจจัยพื้นฐานที่แท้จริงกันดีกว่า บางทีการตัดสินตลาดในปี 2024 อาจผิด แต่การตัดสินตลาดในปี 2023 นั้นถูกต้อง กลยุทธ์แบบโมดูลาร์ของ Ethereum จะช่วยหรือขัดขวางไม่ให้กลายเป็นระบบนิเวศบล็อกเชนชั้นนำและสกุลเงินดิจิทัลกระแสหลักหรือไม่

3. ความเป็นเลิศ: ระบบนิเวศ Ethereum และการครอบงำของ ETH

จากมุมมองพื้นฐานและการใช้งาน โครงสร้างพื้นฐานที่เกี่ยวข้องกับ Ethereum ทำงานได้ดีมาก Ethereum และ L2 มีมูลค่ารวมที่ถูกล็อค (TVL) และค่าธรรมเนียมสูงสุดในบรรดาโปรเจ็กต์ที่คล้ายกัน TVL ของ Ethereum และ L2 ของมันคือ 11.5 เท่าของ Solana แม้จะพิจารณาเพียง L2 แต่ TVL ของมันก็เกินกว่า Solana ถึง 53%

จากมุมมองของส่วนแบ่งการตลาดของ TVL:

นับตั้งแต่เปิดตัวในปี 2558 Ethereum เริ่มครองส่วนแบ่งตลาด 100% แม้จะต้องเผชิญกับโครงการ L1 ที่แข่งขันกันหลายร้อยโครงการ แต่ Ethereum และระบบนิเวศแบบโมดูลาร์ยังคงรักษาส่วนแบ่งตลาดประมาณ 75% ในปัจจุบัน ส่วนแบ่งการตลาดที่ลดลงจาก 100% เหลือ 75% ใน 9 ปี ค่อนข้างน่าประทับใจ! จากการเปรียบเทียบ AWS ลดลงจาก 100% เหลือประมาณ 35% ส่วนแบ่งตลาดในช่วงเวลาเดียวกัน

ETH ได้รับประโยชน์จริง ๆ จากการครอบงำของ “ระบบนิเวศ Ethereum” หรือไม่? หรือ Ethereum และชิ้นส่วนโมดูลาร์กำลังเจริญรุ่งเรืองโดยไม่ต้องใช้ ETH เป็นสินทรัพย์? ในความเป็นจริง ETH เป็นส่วนสำคัญของระบบนิเวศ Ethereum ที่กว้างขึ้น เมื่อ Ethereum ปรับขนาดเป็น L2 ETH จะปรับขนาดพร้อมกัน L2 ส่วนใหญ่ใช้ ETH เป็นก๊าซ (สกุลเงินของเครือข่าย) และใน TVL ของ L2 ส่วนใหญ่ จำนวน ETH จะต้องเป็นอย่างน้อย 10 เท่าของโทเค็นอื่น ๆ ตรวจสอบตารางด้านล่างเพื่อทำความเข้าใจการครอบงำของ ETH ในบรรดาแอปพลิเคชัน DeFi ที่ใหญ่ที่สุดสามแห่งในระบบนิเวศ Ethereum รวมถึง mainnet และอินสแตนซ์ L2

4. น่าเสวนา : เรื่องราวการพัฒนาเทคโนโลยี

จากมุมมองของแผนงานด้านเทคโนโลยี การตัดสินใจของ Ethereum ในการทำให้ L1 chain เป็นโมดูลแยกเป็นส่วนประกอบอิสระทำให้โครงการมีความเชี่ยวชาญและเพิ่มประสิทธิภาพภายในพื้นที่เฉพาะ ตราบใดที่องค์ประกอบเหล่านี้ยังคงสามารถประกอบได้ นักพัฒนาแอปพลิเคชันแบบกระจายอำนาจ (dApp) ก็สามารถสร้างด้วยโครงสร้างพื้นฐานที่ดีที่สุดเพื่อให้มั่นใจถึงประสิทธิภาพและความสามารถในการปรับขนาดได้

ข้อดีอีกประการที่ใหญ่กว่าของความเป็นโมดูลาร์คือการทำให้โปรโตคอลสามารถพิสูจน์ได้ในอนาคต ลองจินตนาการถึงนวัตกรรมทางเทคโนโลยีใหม่ที่เปลี่ยนแปลงกฎของเกม มีเพียงโปรโตคอลที่นำมาใช้เท่านั้นที่จะอยู่รอด เป็นเรื่องราวที่เกิดขึ้นบ่อยครั้งในประวัติศาสตร์เทคโนโลยี: การประเมินมูลค่าของ AOL ลดลงจาก 200 พันล้านดอลลาร์เหลือ 4.5 พันล้านดอลลาร์ หลังจากที่พลาดการเปลี่ยนจาก dial-up เป็นบรอดแบนด์ความเร็วสูง การประเมินมูลค่าของ Yahoo ลดลงจาก 125 พันล้านดอลลาร์เหลือ 5 พันล้านดอลลาร์ หลังจากที่ล้มเหลวในการใช้อัลกอริธึมการค้นหาใหม่ (เช่น PageRank ของ Google) ทันเวลาและพลาดการเปลี่ยนไปใช้อุปกรณ์เคลื่อนที่

อย่างไรก็ตาม หากแผนงานด้านเทคโนโลยีของคุณเป็นแบบโมดูลาร์ ในฐานะ L1 คุณไม่จำเป็นต้องไล่ตามคลื่นลูกใหม่ของนวัตกรรมทางเทคโนโลยีด้วยตัวเอง พันธมิตรด้านโครงสร้างพื้นฐานแบบโมดูลาร์ของคุณสามารถทำได้เพื่อคุณ

กลยุทธ์นี้ใช้ได้ผลหรือไม่? มาดูการสร้างโครงสร้างพื้นฐานที่เกี่ยวข้องกับ Ethereum จริง ๆ กัน:

เลเยอร์ L2 ของ Ethereum มีความสามารถในการปรับขนาดและต้นทุนการดำเนินการที่ยอดเยี่ยม เทคโนโลยีที่เป็นนวัตกรรมอย่างน้อยสองอย่างประสบความสำเร็จที่นี่: การโรลอัปในแง่ดี เช่น Arbitrum และ Optimism และการโรลอัปที่อิงจากการพิสูจน์ความรู้เป็นศูนย์ (zk) เช่น ZKSync, Scroll, Linea และ StarkNet นอกจากนี้ยังมี L2 ราคาประหยัดที่มีปริมาณงานสูงและต้นทุนต่ำอื่นๆ อีกมากมาย การผลักดันโดยเทคโนโลยีบล็อกเชนทั้งสองนี้ทำให้ Ethereum สามารถบรรลุคำสั่งการปรับปรุงขนาดในความสามารถในการขยายขนาด ซึ่งไม่ใช่เรื่องยากเลย L1 หลายสิบหรือหลายร้อยตัวที่เปิดตัวหลังจาก Ethereum ยังคงล้มเหลวในการบรรลุเวอร์ชัน 2.0 พร้อมความสามารถในการขยายขนาด 100 เท่าและการปรับปรุงต้นทุน ด้วย L2 เหล่านี้ Ethereum ประสบความสำเร็จในการเอาชีวิตรอดจาก เหตุการณ์ล้าสมัยครั้งใหญ่ครั้งแรก ของบล็อคเชน: มีธุรกรรมเพิ่มขึ้น 100 เท่าต่อวินาที (TPS)

รูปแบบการรักษาความปลอดภัยบล็อกเชนใหม่ นวัตกรรมในพื้นที่การรักษาความปลอดภัยของบล็อกเชนมีความสำคัญอย่างยิ่งต่อการอยู่รอดของโปรโตคอล ดูว่า L1 หลักทุกตัวย้ายจาก PoW ไปยัง PoS ในปัจจุบันอย่างไร โมเดล “การรักษาความปลอดภัยที่ใช้ร่วมกัน” ที่บุกเบิกโดย EigenLayer อาจเป็นการเปลี่ยนแปลงครั้งใหญ่ครั้งต่อไป แม้ว่าจะมีโปรโตคอลความปลอดภัยที่ใช้ร่วมกันที่คล้ายกันในระบบนิเวศอื่นๆ เช่น Babylon ของ Bitcoin และ Solayer ของ Solana ใน Ethereum แต่ EigenLayer เป็นผู้บุกเบิกและใหญ่ที่สุด

เครื่องเสมือน (VM) ใหม่และภาษาการเขียนโปรแกรม คำวิจารณ์ที่สำคัญอย่างหนึ่งของ Ethereum คือ Ethereum Virtual Machine (EVM) และภาษาการเขียนโปรแกรม Solidity แม้ว่าการเขียนโค้ดจะค่อนข้างง่าย แต่ก็เป็นภาษาโปรแกรมที่มีนามธรรมต่ำซึ่งเกิดข้อผิดพลาดได้ง่ายและยากต่อการตรวจสอบ ซึ่งเป็นสาเหตุหนึ่งที่ทำให้สัญญาอัจฉริยะของ Ethereum ถูกโจมตีบ่อยครั้ง สำหรับบล็อกเชนที่ไม่ใช่โมดูลาร์ การลองใช้ VM หลายเครื่องหรือการเปลี่ยน VM เริ่มต้นนั้นแทบจะเป็นไปไม่ได้เลย แต่นี่ไม่ใช่กรณีของ Ethereum คลื่นลูกใหม่ของ VM ทางเลือกที่สร้างขึ้นเป็น L2 ช่วยให้นักพัฒนาสามารถเขียนโค้ดในภาษาอื่นและไม่ต้องพึ่งพา EVM แต่ยังคงสร้างภายในระบบนิเวศ Ethereum ตัวอย่าง ได้แก่ Movement Labs ซึ่งใช้ Move VM ที่พัฒนาโดย Meta และได้รับความนิยมจากผู้เล่น L1 ชั้นนำ เช่น Sui และ Aptos; zk-VMs เช่น RiscZero, Succinct และการใช้งานที่พัฒนาโดยทีมวิจัยที่ A16Z และนำ Rust และ Solana VM ให้กับทีม Ethereum Workshop เช่น Eclipse

กลยุทธ์การขยายขนาดใหม่ เช่นเดียวกับโครงสร้างพื้นฐานอินเทอร์เน็ตหรือ AI คาดว่าจะมีการปรับปรุงความสามารถในการขยายขนาดทุกๆ สองสามปี แม้กระทั่งตอนนี้ Solana ก็รอคอยมานานหลายปีสำหรับการปรับปรุงครั้งใหญ่ครั้งต่อไปที่พัฒนาโดยทีม Jump Trading - Firedancer นอกจากนี้ ยังมีการพัฒนาเทคโนโลยีใหม่ที่สามารถปรับขยายได้สูงเป็นพิเศษ เช่น สถาปัตยกรรมแบบขนานจากทีม L1 เช่น Monad, Sei และ Pharos เทคโนโลยีเหล่านี้อาจเป็นภัยคุกคามต่อ Solana หากไม่สามารถตามทันได้ แต่นั่นไม่ใช่กรณีของ Ethereum เนื่องจากสามารถรวมความก้าวหน้าทางเทคโนโลยีเหล่านี้ผ่าน L2 ใหม่ได้อย่างง่ายดาย นี่เป็นกลยุทธ์ที่โครงการใหม่ ๆ เช่น MegaETH และ Rise กำลังพยายามอยู่ พันธมิตรโครงสร้างพื้นฐานแบบแยกส่วนเหล่านี้ช่วยให้ Ethereum รวมนวัตกรรมทางเทคโนโลยีที่สำคัญในพื้นที่ crypto เข้ากับระบบนิเวศของตัวเอง หลีกเลี่ยงความล้าสมัย และร่วมสร้างสรรค์นวัตกรรมกับคู่แข่ง

อย่างไรก็ตาม สิ่งนี้ยังมาพร้อมกับการแลกเปลี่ยนอีกด้วย ดังที่เราได้กล่าวไปแล้ว สถาปัตยกรรมเทคโนโลยีโมดูลาร์ทำงานได้ดีตราบใดที่แต่ละส่วนประกอบยังคงสามารถประกอบได้ ตามที่เพื่อนของเรา “Composability Kyle” กล่าวไว้ Ethereum เพิ่มความซับซ้อนให้กับประสบการณ์ผู้ใช้เมื่อใช้สถาปัตยกรรมแบบโมดูลาร์ ผู้ใช้ทั่วไปจะมีเวลาที่ง่ายกว่าในการเริ่มต้นเมื่อใช้เชนที่มีโครงสร้างเดี่ยวเช่น Solana เพราะพวกเขาไม่จำเป็นต้องจัดการกับปัญหาต่างๆ เช่น การเชื่อมโยงข้ามเชนและการทำงานร่วมกัน

ในระยะยาว

แล้วทั้งหมดนี้จะนำเราไปที่ไหน?

ระบบนิเวศแบบโมดูลาร์ได้จุดประกายให้เกิดการอภิปรายอย่างกว้างขวาง ความคาดหวังการเติบโตของตลาดสำหรับโทเค็นโครงสร้างพื้นฐานแบบโมดูลาร์ที่เกี่ยวข้องกับ Ethereum ในปี 2566 นั้นเหมือนกับของ Solana แต่สถานการณ์ในปี 2567 จะแตกต่างออกไป

กลยุทธ์แบบโมดูลาร์มีผลกระทบด้านลบต่อราคาของ ETH อย่างน้อยในระยะสั้น สาเหตุหลักมาจากส่งผลให้ค่าธรรมเนียมและการถูกเผาลดลง

หากคุณดูแนวทางแบบโมดูลาร์จากมุมมองของกลยุทธ์ธุรกิจ คุณจะเห็นเหตุผลได้ ส่วนแบ่งการตลาดของ Ethereum ลดลงจาก 100% เป็น 75% ในช่วงเก้าปีที่ผ่านมา เมื่อเทียบกับ Amazon Web Services ของ Web2 ซึ่งส่วนแบ่งการตลาดลดลงเหลือประมาณ 35% ในช่วงเวลาเดียวกัน ในโลกของโปรโตคอลแบบกระจายอำนาจ ซึ่งขนาดของระบบนิเวศและการครอบงำของโทเค็นมีความสำคัญมากกว่าค่าธรรมเนียม นี่เป็นข่าวดีสำหรับ Ethereum

จากมุมมองระยะยาว กลยุทธ์แบบโมดูลาร์ของ Ethereum และการป้องกันการอัพเกรดเทคโนโลยีในอนาคตเพื่อหลีกเลี่ยงการกลายเป็น AOL หรือ Yahoo! ของโลก crypto ก็ทำงานได้ดีเช่นกัน ผ่าน L2 Ethereum ประสบความสำเร็จในการเอาชีวิตรอดจาก เหตุการณ์การสูญพันธุ์ครั้งใหญ่ ครั้งแรกของ L1 blockchain

อย่างไรก็ตาม สิ่งนี้ยังมาพร้อมกับการแลกเปลี่ยนอีกด้วย Ethereum ที่ถูกทำให้เป็นโมดูลนั้นไม่สามารถประกอบได้เหมือนกับห่วงโซ่เดียว ซึ่งมีผลกระทบต่อประสบการณ์ผู้ใช้บางประการ

ไม่ชัดเจนว่าเมื่อใดข้อดีของโมดูลาร์จะชดเชยผลกระทบของค่าธรรมเนียมที่ลดลงและการแข่งขันโทเค็นโครงสร้างพื้นฐานที่เกี่ยวข้องกับโมดูล Ethereum ในราคาของ ETH สำหรับนักลงทุนและทีมงานในยุคแรก ๆ ในโทเค็นโมดูลาร์ใหม่เหล่านี้ เป็นเรื่องดีอย่างแน่นอนที่จะได้รับมูลค่าตามราคาตลาดของ ETH แต่การเปิดตัวโทเค็นโมดูลาร์ที่การประเมินมูลค่ายูนิคอร์น แสดงให้เห็นว่าการกระจายผลประโยชน์ทางเศรษฐกิจเหล่านี้ไม่สมดุล -

ในระยะยาว Ethereum น่าจะแข็งแกร่งขึ้นอันเป็นผลมาจากการลงทุนในการขับเคลื่อนการพัฒนาระบบนิเวศในวงกว้าง ซึ่งแตกต่างจาก AWS ที่สูญเสียส่วนแบ่งการตลาดบางส่วนในตลาดการประมวลผลแบบคลาวด์หรือ Yahoo! และ AOL เกือบจะถูกกวาดล้างในการแข่งขันแพลตฟอร์มอินเทอร์เน็ต Ethereum กำลังวางรากฐานในการปรับตัว ปรับขนาด และประสบความสำเร็จในคลื่นลูกใหม่ของนวัตกรรมบล็อกเชน ในอุตสาหกรรมที่ความสำเร็จขึ้นอยู่กับผลกระทบของเครือข่าย กลยุทธ์แบบโมดูลาร์ของ Ethereum อาจเป็นกุญแจสำคัญในการรักษาความโดดเด่นในกลุ่มแพลตฟอร์มสัญญาอัจฉริยะ

รับทราบ

ขอขอบคุณเป็นพิเศษสำหรับ Kyle Samani (Multicoin), Steven Goldfeder (Arbitrum), Smokey (Berachain), Rushi Manche (Movement Labs), Vijay Chetty (Eclipse), Sean Brown และ Chris Maree (Hack VC) สำหรับการตรวจสอบฉบับร่างของบทความนี้ ข้อโต้แย้งและข้อมูล

อ้างอิงท้ายเรื่อง

*เราต้องระบุ ณ ที่นี้ว่าเราอาจมีอคติบ้างเนื่องจากบริษัทร่วมลงทุน Hack VC ของเราเป็นผู้ลงทุนในโทเค็นโครงสร้างพื้นฐานแบบโมดูลาร์ที่เกี่ยวข้องกับ Ethereum จำนวนมาก ดังที่กล่าวไว้ในเชิงอรรถก่อนหน้านี้ ดังนั้นในบางกรณี เราก็เป็นฝ่ายที่ได้กำไรจากมูลค่าตลาดของ Ethereum เช่นกัน ซึ่งอาจส่งผลเสียต่อผู้ถือ ETH Token ในระยะสั้น