Tác giả gốc: Des Spread

Biên soạn gốc: Deep Chao TechFlow

1. Giới thiệu

Sự chấp thuận rất được mong đợi đối với quỹ ETF giao ngay Bitcoin đã trở thành hiện thực kể từ cuối năm 2023, dẫn đến dòng tiền của các tổ chức đổ vào. Do đó, giá Bitcoin lần đầu tiên trở lại mức cao nhất trong 4 năm kể từ tháng 11 năm 2021. Trong thời gian này, khối lượng giao dịch trên các sàn giao dịch tập trung như Binance và Upbithơn 1 nghìn tỷ USD, sự phổ biến ngày càng tăng của các ứng dụng di động CEX cho thấy sự tham gia thị trường ngày càng tăng của các nhà đầu tư cá nhân.

Cũng có sự gia tăng các nhà đầu tư rút tài sản từ CEX để sử dụng chúng nhằm kiếm lãi từ tài sản kỹ thuật số hoặc nhận airdrop trong tài chính phi tập trung. Điều này đã dẫn đến tổng giá trị bị khóa (TVL) trong không gian DeFi so với nửa cuối năm ngoáităng gấp đôi.

Trong số những phát triển này, EigenLayer, dựa trên mạng Ethereum, đã tăng TVL lên khoảng 10 lần kể từ đầu năm 2024 đến nay, nhanh chóng vươn lên vị trí thứ ba trong bảng xếp hạng TVL tổng thể của các giao thức DeFi. Sự tăng trưởng đáng kể của TVL đã có tác động sâu sắc đến sự phát triển của TVL trong không gian DeFi.

EigenLayer chia sẻ bảo mật với các giao thức khác bằng cách đề xuất tính năng đặt lại sử dụng ETH đặt cọc để xác minh trên mạng Ethereum, đồng thời mang lại thêm sự quan tâm cho những người tham gia giao thức. Nhờ đề xuất nhằm tối đa hóa hiệu quả vốn và bảo mật mạng Ethereum, EigenLayer đã thu hút được khoảng160 triệu USDsự đầu tư.

Ngoài ra, nó cũng nâng cao kỳ vọng của nhà đầu tư thông qua việc sử dụng hiệu quả các hệ thống điểm khác nhau đã trở thành một phần quan trọng của airdrop. Thông qua các giao thức phái sinh khác nhau đưa hệ thống điểm lên đến đỉnh cao, TVL của EigenLayer đã có xu hướng tăng thẳng kể từ đầu năm.

Bài viết này sẽ đề cập đến các khía cạnh tổng thể của EigenLayer trong khi tập trung vào sự phối hợp được tạo ra bởi các giao thức phái sinh khác nhau với EigenLayer.

2. EigenLayer là gì?

Sau khi mạng Ethereum chuyển từ cơ chế đồng thuận Proof-of-Work (PoW) sang Proof-of-Stake (PoS), khoảng.980.000 nút xác minh EthereumĐặt cược 32 ETH mỗi người trên chuỗi đèn hiệu để tham gia xác minh mạng. Trong PoS, giá trị đặt cược trong mạng gắn liền trực tiếp với tính bảo mật của mạng, nghĩa là khoảng 31 triệu ETH đang đảm bảo độ tin cậy của mạng Ethereum. Các ứng dụng phi tập trung (Dapps) của Ethereum có thể triển khai các hợp đồng thông minh trên mạng Ethereum, từ đó chia sẻ sự tin cậy và bảo mật của nó.

Tuy nhiên, các giao thức được gọi là Dịch vụ xác thực hoạt động (AVS), chẳng hạn như cầu nối, trình đặt hàng và oracle, phải đối mặt với những thách thức đáng kể khi chỉ sử dụng các khả năng của mạng Ethereum. Điều này là do chúng đóng vai trò trung gian giữa các chuỗi hoặc yêu cầu thời gian đồng bộ hóa nhanh hơn mạng Ethereum có thể cung cấp. Do đó, các AVS này phải đối mặt với nhiệm vụ thiết lập mạng lưới tin cậy của riêng mình theo cách phi tập trung và cần phải có cơ chế đồng thuận riêng trong quá trình này.

AVS, vốn đang mong muốn xây dựng mạng lưới tin cậy của riêng mình thông qua cấu trúc PoS tương tự như cơ chế đồng thuận Ethereum, đã gặp phải một số vấn đề trong quá trình ra mắt mạng:

Thiếu cách để quảng bá dự án và thu hút các bên liên quan

Các bên liên quan thường cần mua token gốc của mạng AVS, loại token này thường không ổn định và khó lấy, dẫn đến khả năng tiếp cận giảm so với ETH

AVS phải mang lại lợi suất hàng năm (APY) cao hơn ETH để thu hút các nhà đầu tư, những người phải chịu chi phí vốn cao hơn bằng cách từ bỏ các cơ hội quản lý tài sản khác để tham gia xác thực mạng

EigenLayer giải quyết những vấn đề này bằng một tính năng gọi là đặt lại, cho phép sử dụng lại ETH được đặt trên chuỗi đèn hiệu Ethereum để tham gia xác minh AVS. Việc đặt cược lại mang đến cho người đặt cược lại cơ hội tham gia xác thực mạng AVS và kiếm phần thưởng xác thực bổ sung mà không cần mua mã thông báo mạng khác, sử dụng ETH hoặc LST. Đối với AVS, EigenLayer hướng đến việc cung cấp một môi trường nơi họ có thể quảng bá các dự án của mình và xây dựng mạng lưới tin cậy dựa trên tính thanh khoản của các bên liên quan lại được tuyển dụng thông qua EigenLayer.

2.1 Khai thác tính bảo mật của Ethereum thông qua việc đặt cược lại

Hiện tại, những người xác thực trên mạng Ethereum có thể bị giảm tới 16 ETH cổ phần của họ nếu họ thực hiện các hành động làm tổn hại đến tính bảo mật của mạng. Nếu số ETH đặt cược của họ giảm xuống dưới 16 ETH, họ sẽ mất trạng thái xác thực. Điều này có nghĩa là nếu có cách sử dụng thanh khoản đã cam kết làm tài sản thế chấp, thì có thể tận dụng tối đa 16 ETH của cam kết ở nơi khác và tiếp tục tham gia xác thực mạng Ethereum miễn là số dư cam kết vẫn trên 16 ETH.

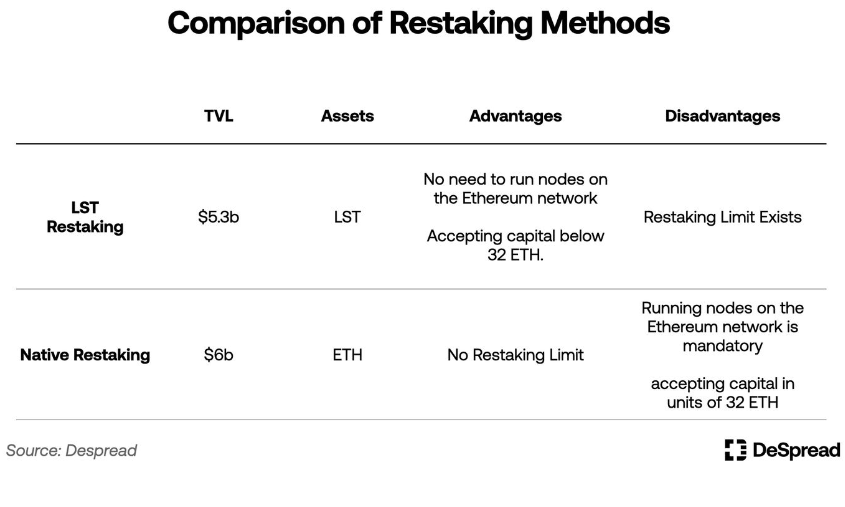

Đặt cược lại trong EigenLayer đề cập đến việc sử dụng trình xác thực để cầm cố phần ETH nhàn rỗi làm tài sản thế chấp, bằng cách đưa nó ra các tiêu chí cắt giảm của AVS bằng thuật toán đồng thuận PoS và tận dụng nó để xác minh nhằm cung cấp bảo mật. Hiện tại, EigenLayer hỗ trợ hai phương thức đặt cược lại: đặt cược lại LST (Mã thông báo đặt cọc thanh khoản) và đặt cược lại cục bộ.

Đặt cược lại LST: Mặc dù nó được gọi là đặt cược lại thanh khoản trong EigenLayer, nhưng bài viết này sẽ gọi nó là đặt cược lại LST để giảm nhầm lẫn với khái niệm được giới thiệu sau.

2.1.1. Cam kết lại LST

LST (Mã thông báo đặt cược lỏng) là chứng chỉ tiền gửi do LSP (Giao thức đặt cược lỏng) phát hành để kết nối người gửi ETH với các thực thể vận hành các nút Ethereum thay mặt họ. LSP giải quyết một số hạn chế nhất định của việc đặt cược trên mạng Ethereum, chẳng hạn như:

Cho phép người dùng tham gia xác minh mạng Ethereum và nhận phần thưởng xác minh với số vốn dưới 32 ETH.

Cho phép sử dụng LST trong các giao thức DeFi để tạo thêm doanh thu hoặc bằng cách bán LST trên thị trường mà không cần chờ đến thời gian hủy đặt cược, mang lại những lợi ích tương tự như khi hủy đặt cược.

Một LSP nổi tiếng, Lido Finance, hiện có khoảng.Đặt cọc 10 triệu ETH. Nhiều giao thức DeFi đã bắt đầu áp dụng LST do Lido Finance, stETH, phát hành như một tài sản có thể được sử dụng trong các giao thức của họ, biến nó thành cơ sở hạ tầng trong hệ sinh thái Ethereum.

EigenLayer cung cấp tính năng cam kết lại bao gồm việc gửi chứng chỉ tiền gửi mạng Ethereum, LST, vào hợp đồng thông minh EigenLayer và tham gia xác minh AVS, khiến nó phải tuân theo các tiêu chí phạt của mạng AVS. Phương pháp này được gọi là đặt cược lại LST.

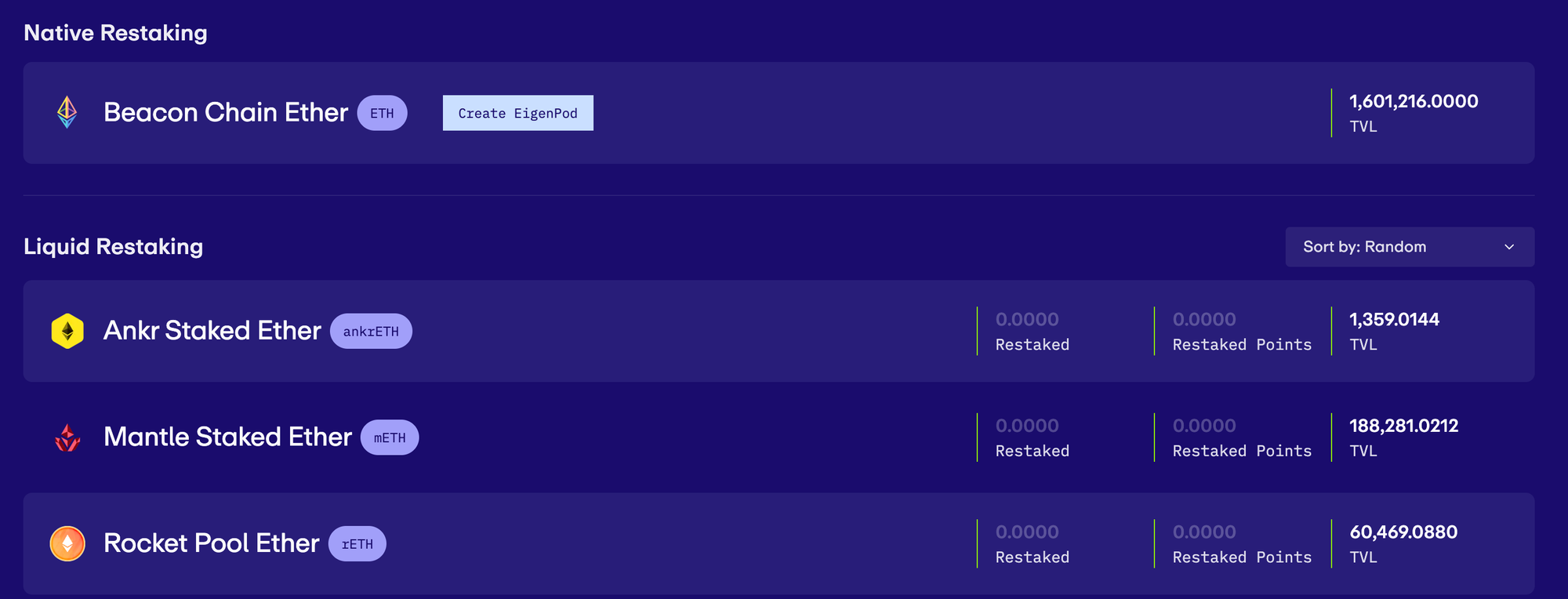

Với việc ra mắt mainnet vào tháng 6 năm 2023, EigenLayer đã bắt đầu hỗ trợ đặt cược lại stETH, rETH và cbETH và hiện hỗ trợ tổng cộng 12 loại đặt cược lại LST.

Nhóm phát triển EigenLayer làm việc chăm chỉ để đảm bảo tính phân cấp và tính trung lập của giao thức, đạt được các biện pháp này bằng cách đặt giới hạn cho từng loại LST. Chúng bao gồm việc chỉ chấp nhận tiền gửi cam kết lại LST trong khoảng thời gian nhất định hoặc giới hạn quyền tham gia khuyến khích và quản trị mà một LST cá nhân nhận được từ EigenLayer ở mức tối đa là 33%. Giới hạn đặt lại LST của EigenLayer cho đến nay đã được tăng gấp năm lần và tính đến thời điểm viết bài này, không có kế hoạch tăng giới hạn tiền gửi nào được công bố thêm.

2.1.2. Cam kết lại của địa phương

Mặc dù việc đặt cược lại LST liên quan đến việc tham gia xác thực AVS bằng cách sử dụng LST làm tài sản thế chấp, nhưng việc đặt cược lại cục bộ là một phương pháp trực tiếp hơn trong đó trình xác thực nút Ethereum PoS kết nối ETH đã đặt cược của họ trong mạng với EigenLayer.

Người xác thực nút Ethereum có thể tham gia xác thực AVS bằng cách sử dụng ETH đã đặt cược của họ làm tài sản thế chấp. Họ thực hiện điều này bằng cách đặt địa chỉ nhận ETH chưa đặt cọc thành địa chỉ ví của chính họ thay vì địa chỉ của hợp đồng có tên EigenPod, được tạo thông qua EigenLayer.

Nói cách khác, người xác thực mạng Ethereum từ bỏ quyền nhận trực tiếp ETH đã gửi của họ, tham gia đặt cược lại cục bộ để tham gia xác thực AVS. Điều này khiến tài sản đặt cược của họ không chỉ phải đối mặt với các tiêu chuẩn phạt của mạng Ethereum mà còn đối với AVS, mặc dù có khả năng nhận được phần thưởng bổ sung.

Việc thực hiện đặt lại cục bộ yêu cầu đặt cọc 32 ETH và trực tiếp quản lý nút Ethereum, điều này mang lại rào cản gia nhập cao hơn so với đặt lại LST. Tuy nhiên, nó không phải chịu sự đặt cược lại LST.

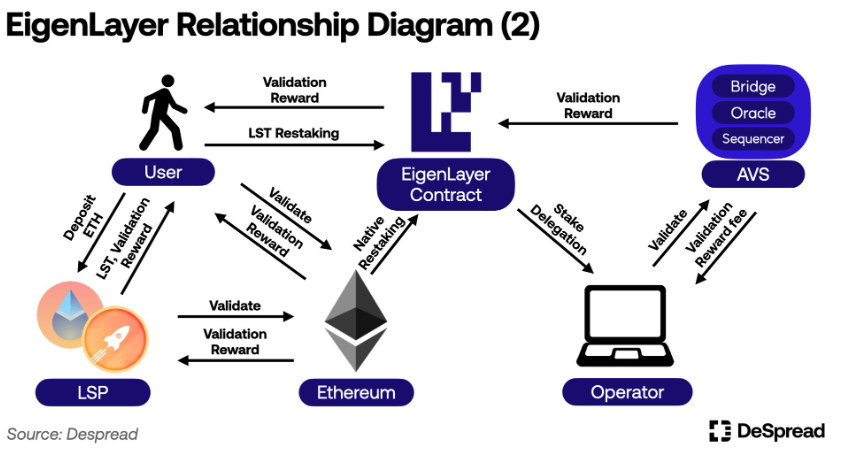

2.2. Người vận hành

Sau khi đặt lại trong EigenLayer, người đặt lại có hai tùy chọn: chạy trực tiếp nút trình xác thực AVS hoặc ủy quyền chia sẻ đặt lại của họ cho nhà điều hành. Người vận hành tham gia xác minh AVS thay mặt cho người đặt lại và nhận phần thưởng xác minh bổ sung.

Nhà điều hành cấp quyền phạt đối với tài sản thế chấp mà họ nắm giữ hoặc ủy thác cho AVS, cài đặt phần mềm cần thiết để xác minh AVS và sau đó tham gia vào quá trình xác minh. Đổi lại, họ có thể thu một khoản phí tự đặt ra từ những người tái giả mạo.

Tuy nhiên, quá trình chia sẻ bảo mật với AVS hiện chỉ chạy trên testnet. Do đó, tại thời điểm này, không có người vận hành hoặc AVS nào trong EigenLayer và người khởi tạo lại không nhận được bất kỳ phần thưởng xác thực bổ sung nào. Gần đây, EigenLayer đã đề cập rằng để ra mắt AVS đầu tiên, EigenDA, trên mạng chính,Kích hoạt xác minh AVS giai đoạn 2 đã bước vào giai đoạn chuẩn bị cuối cùng。

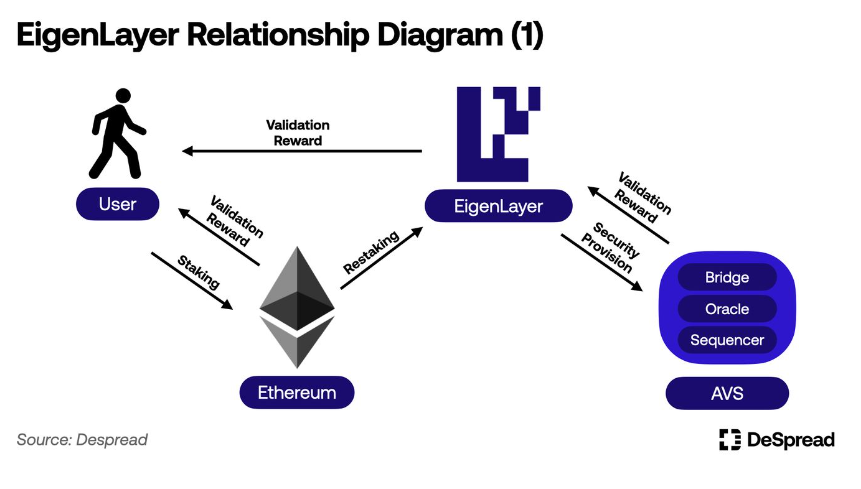

Tóm lại, sơ đồ mối quan hệ của EigenLayer như sau:

2.3. Điểm EigenLayer

EigenLayer thưởng một điểm EigenLayer mỗi giờ cho mỗi ETH được gửi bởi một bên liên quan lại như một thước đo đóng góp. Mặc dù nhóm vẫn chưa xác định rõ ràng số điểm sẽ được sử dụng để làm gì hoặc thông báo bất kỳ chi tiết nào về việc ra mắt mã thông báo EigenLayer, nhưng nhiều người dùng đang đặt cược lại để dự đoán về một đợt airdrop dựa trên điểm khi mã thông báo cuối cùng được tung ra.

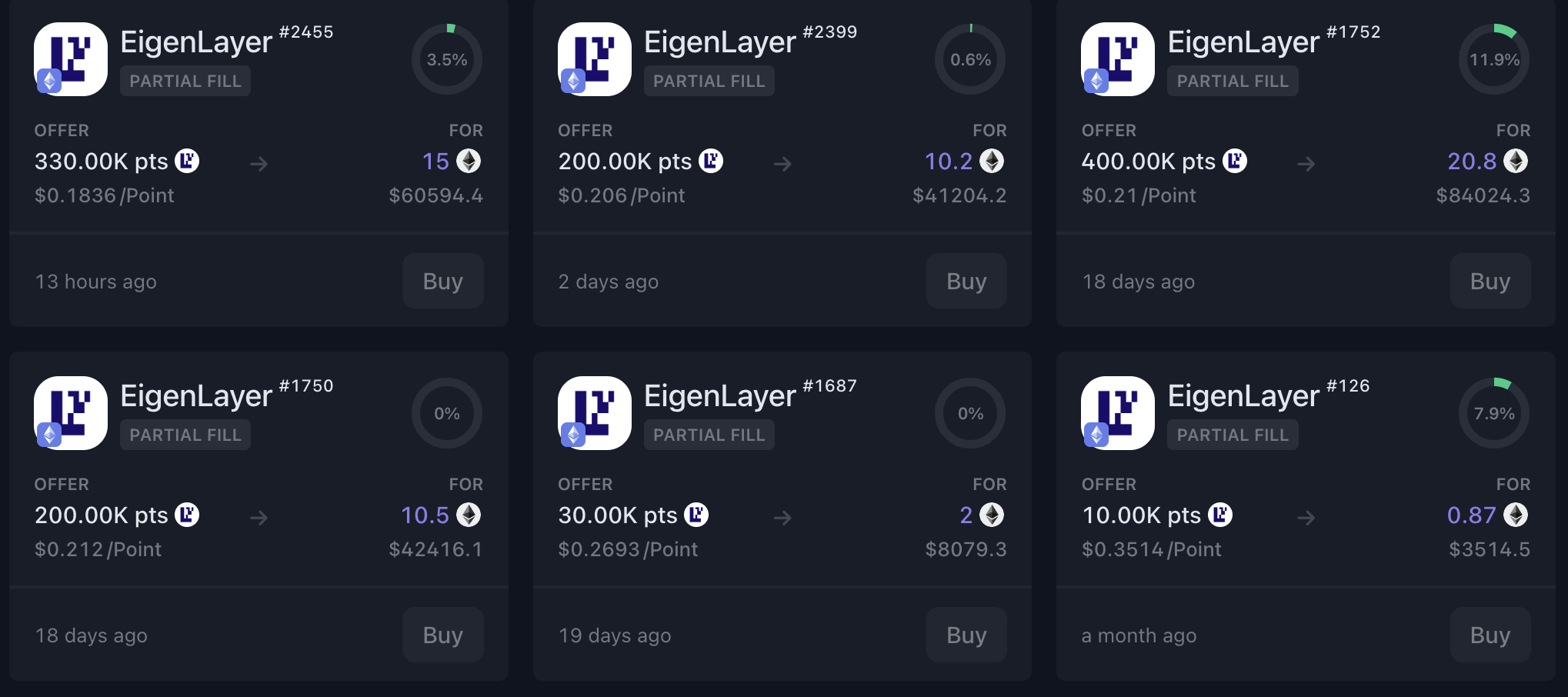

Theo văn bản này, khoảng.2,6 tỷEigenLayer trỏ đến tất cả những người đặt cọc lại, trong khi OTCchợBật, mỗi điểm EigenLayer đang giao dịch ở mức 0,18 USD.

Điều này cho phép thị trường ước tính giá trị dự kiến của đợt airdrop token EigenLayer vào khoảng 440 triệu USD, so với giá trị 120 triệu USD của Celestia dựa trên giá vào ngày airdrop, cho thấy sự mong đợi và quan tâm đáng kể của thị trường đối với đợt airdrop.

Tuy nhiên, người dùng đặt cược lại vì mục đích nhận điểm airdrop sẽ gặp phải một số bất tiện:

Có những hạn chế đối với việc đặt cược lại LST, ngăn người dùng gửi bao nhiêu tiền tùy thích.

Việc đặt lại cục bộ yêu cầu 32 ETH vốn và liên quan đến việc chạy trực tiếp nút mạng Ethereum.

Việc đặt cược lại sẽ đóng băng tính thanh khoản của EigenLayer, buộc người dùng phải từ bỏ các cơ hội khác để tạo thêm doanh thu.

Việc hủy đặt cọc lại trong EigenLayer để có được thanh khoản ngoại quan yêu cầu phải chờ thời gian ký quỹ 7 ngày.

Để giảm thiểu những nhược điểm này và làm cho việc đặt cược lại hiệu quả hơn, LRP (Giao thức quy đổi chất lỏng) đã ra đời. Việc sử dụng LRP cho điểm EigenLayer đã trở thành một lựa chọn đầu tư hấp dẫn hơn cho người dùng.

3.LRP (Giao thức cam kết lại thanh khoản)

LRP chấp nhận tiền gửi ETH hoặc LST từ người dùng và thay mặt người dùng đặt lại chúng trên EigenLayer. Ngoài ra, LRP phát hành LRT (Mã thông báo cam kết lại chất lỏng) làm bằng chứng về tài sản tiền gửi, cho phép người dùng tạo thêm thu nhập bằng cách tận dụng các LRT này trong giao thức DeFi hoặc bán chúng trên thị trường, do đó bỏ qua thời gian ký quỹ chờ EigenLayer hủy tái cam kết khôi phục lại tiền gửi của họ. LRP có cấu trúc tương tự LSP ngoại trừ việc tài sản được gửi vào EigenLayer.

LSP (Giao thức đặt cọc lỏng): Giao thức được sử dụng để thay thế việc xác minh mạng Ethereum

LST (Mã thông báo đặt cọc lỏng): do LSP phát hành cho người gửi tiền làm bằng chứng về số tiền gốc

LRP (Giao thức quy đổi chất lỏng): Một giải pháp thay thế cho việc đặt cược lại trên EigenLayer

LRT (Mã thông báo tái cam kết lỏng): chứng chỉ do LRP cấp cho người gửi tiền dưới dạng số tiền gốc

Ngoài ra, hầu hết các LRP đều cung cấp điểm giao thức riêng cho người gửi tiền ngoài việc phát hành điểm EigenLayer. Do đó, việc tận dụng LRP mang lại một số lợi thế so với việc đặt lại trực tiếp thông qua EigenLayer, chẳng hạn như:

Tạo giá trị gia tăng thông qua việc sử dụng LRT.

Đóng vị thế tái thế quyền bằng cách bán LRT

Kiếm thêm airdrop thông qua các điểm giao thức

Tuy nhiên, điểm EigenLayer được tạo bằng cách đặt cược lại thông qua LRP không phải là địa chỉ ví của người dùng đã gửi tài sản mà là địa chỉ quyền sở hữu của LRP. Do đó, LRP hứa sẽ phân phối bất kỳ airdrop mã thông báo EigenLayer nào mà nó nhận được cho người gửi và cung cấp cho người dùng bảng điều khiển để kiểm tra số điểm EigenLayer mà họ đã tích lũy được thông qua LRP.

Trong các phần sau, chúng tôi sẽ phân loại LRP dựa trên hai tiêu chí và tiến hành giải thích chi tiết.

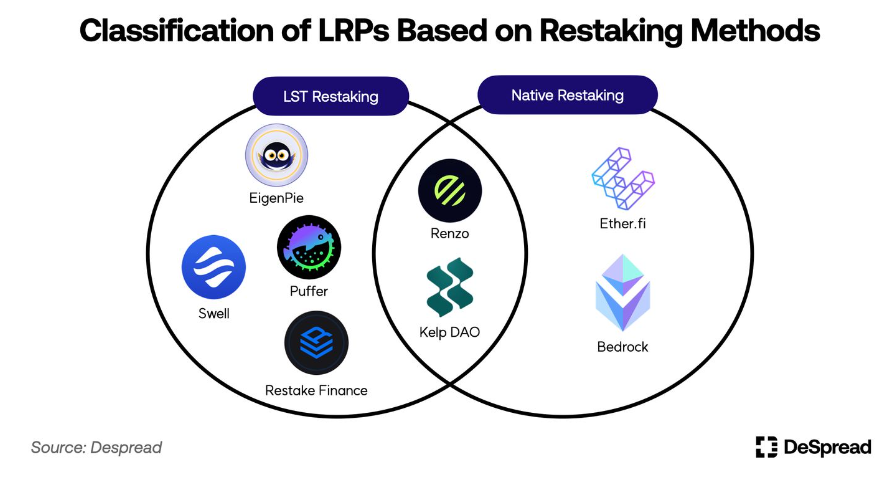

3.1. Phân loại LRP theo phương thức cầm cố lại

Như đã thảo luận trước đó, EigenLayer có hai phương pháp đặt lại: đặt lại LST và đặt lại cục bộ. Các phương pháp này khác nhau về loại tài sản được chấp nhận để gửi tiền và liệu chúng có liên quan đến việc vận hành nút mạng Ethereum hay không.

LRP áp dụng phương pháp đặt cược lại LST có thể xây dựng giao thức của nó thông qua một cơ chế tương đối đơn giản. Họ chấp nhận LST của người dùng, gửi nó vào hợp đồng EigenLayer và sau đó phát hành giá trị LRT tương đương cho người gửi tiền. Tuy nhiên, họ bị ảnh hưởng trực tiếp bởi giới hạn cam kết lại LST. Do đó, trừ khi EigenLayer mở lại LST để đặt cược lại, LST được gửi trong thời gian hạn chế sẽ vẫn nằm trong giao thức LRP và người gửi sẽ không tích lũy điểm EigenLayer cho đến khi tài sản của họ được đặt cược lại.

Mặt khác, các LRP với phương pháp đặt lại gốc phải trực tiếp quản lý và vận hành các nút mạng Ethereum khi chúng chấp nhận ETH từ người dùng. Điều này đòi hỏi nhiều công sức hơn để xây dựng, vận hành và quản lý giao thức so với LRP bằng phương pháp đặt cược lại LST. Tuy nhiên, không giống như các hạn chế trong phương pháp đặt lại LST, không có hạn chế nào đối với việc đặt lại cục bộ, cho phép người gửi tiền bắt đầu kiếm điểm EigenLayer ngay sau khi gửi tiền.

Dựa trên những đặc điểm này, LRP cung cấp các phương pháp đặt cược lại phù hợp với các khái niệm giao thức của họ và chúng không nhất thiết phải tuân theo một phương pháp đặt cược lại. Ví dụ,Kelp DAOViệc đặt cược lại LST ban đầu được hỗ trợ để nhanh chóng tổng hợp TVL sau khi ra mắt EigenLayer và một chiến lược sau đó đã được áp dụng để cung cấp chức năng đặt cược lại gốc.

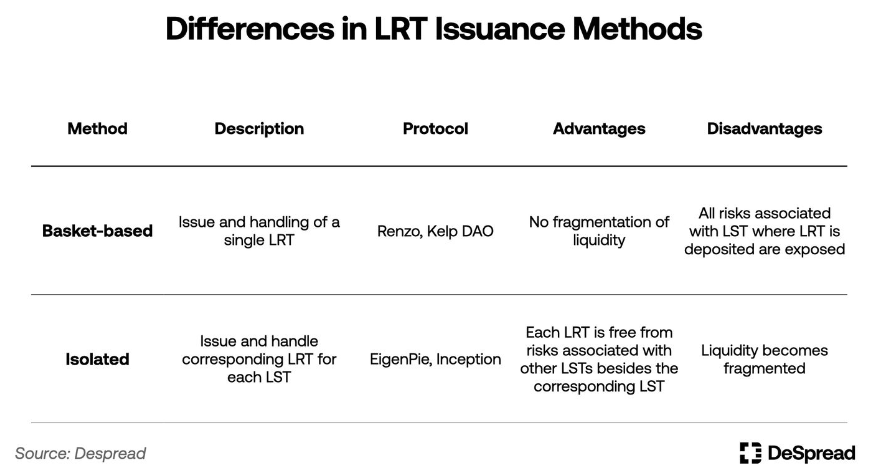

3.2. Phân loại LRP theo phương thức phát hành LRT

Trong các LRP chấp nhận nhiều loại LST khác nhau hoặc thay thế một tài sản duy nhất bằng ETH và thực hiện tái đầu tư, phương thức phát hành LRT có thể được chia thành dựa trên giỏ và độc lập.

Cách tiếp cận giỏ liên quan đến một loại LRT duy nhất, với một loại LRT được phát hành và giải ngân bất kể loại LST mà người dùng gửi vào LRP. Vì nó chỉ xử lý một loại LRT nên nó trực quan và dễ hiểu đối với người dùng, đồng thời có ưu điểm là không làm xao lãng tính thanh khoản của LRT. Tuy nhiên, một nhược điểm là toàn bộ LRP phải đối mặt với các rủi ro riêng lẻ của LST được ký gửi, đòi hỏi phải điều chỉnh tỷ lệ ký gửi LST trong LRP để bảo vệ khỏi những rủi ro này.

Mặt khác, cách tiếp cận độc lập sẽ phát hành và thanh toán một LRT khác tương ứng với mỗi LST được LRP xử lý. Điều này có nghĩa là mặc dù nó có nhược điểm là đa dạng hóa thanh khoản LRT nhưng rủi ro liên quan đến từng LST cũng bị cô lập, loại bỏ nhu cầu điều chỉnh tỷ lệ tiền gửi.

Hầu hết các LRP đều áp dụng cách tiếp cận giỏ hàng, mặc dù cách tiếp cận độc lập mang lại ít rủi ro hơn và tương đối dễ thiết lập và vận hành hơn. Cách tiếp cận này đơn giản hơn cho người dùng và tạo điều kiện hợp tác với các giao thức DeFi.

Ngoài những đặc điểm cơ bản này, LRP còn thu hút người dùng bằng cách làm nổi bật các tính năng độc đáo và chiến lược thâm nhập thị trường thông qua nhiều ví dụ khác nhau. Hãy xem xét các khía cạnh này chi tiết hơn bằng một số ví dụ.

3.3 Khám phá các LRP đáng chú ý

3.3.1. Ether.fi

Ether.fi khởi đầu là một LSP với khái niệm cho phép người đặt cược có toàn quyền kiểm soát ETH đã ký gửi của họ và là LRP đầu tiên hỗ trợ việc đặt cược lại nguyên bản sau khi ra mắt EigenLayer. Điều này cho phép Ether.fi cung cấp cho người gửi tiền các trang trại điểm EigenLayer thông qua việc đặt cược lại gốc, cho phép họ liên tục tăng TVL ngay cả trong thời gian đặt cược lại bị hạn chế.

Ether.fi phát hành hai loại LRT: eETH và weETH. eETH là LRT cơ bản có được sau khi gửi ETH vào Ether.fi, sử dụng cơ chế mua lại, với lãi suất được phản ánh qua số lượng token. Việc mua lại token sẽ điều chỉnh số dư token trong ví của chủ sở hữu khi trả lãi, duy trì tỷ lệ giá trị 1:1 với tài sản cơ bản. Tuy nhiên, một số giao thức DeFi không hỗ trợ cơ chế token này. Để nâng cao khả năng tương thích giữa các giao thức LRT và DeFi, Ether.fi cung cấp khả năng gói eETH vào weETH, một token dựa trên phần thưởng phản ánh sự quan tâm.

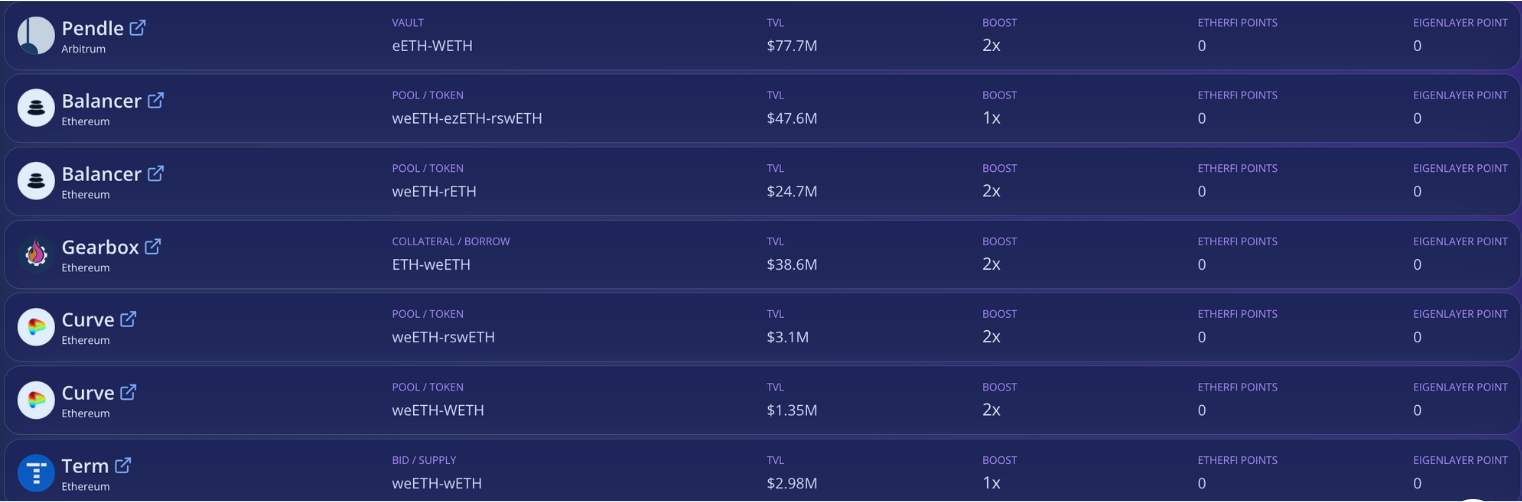

Ether.fi thưởng cho những người nắm giữ LRT bằng Điểm EigenLayer và các điểm giao thức độc quyền của nó, được gọi là Điểm trung thành ether.fi. Để giảm áp lực bán LRT và mở rộng phạm vi sử dụng của nó, Ether.fi hợp tác với nhiều giao thức DeFi khác nhau để cho phép người dùng gửi LRT vào giao thức DeFi và tiếp tục tích lũy điểm EigenLayer. Ether.fi cũng tổ chức các sự kiện để tăng điểm trung thành ether.fi cho người dùng sử dụng LRT của họ tại các sự kiện DeFi.

Người dùng có thể sử dụng eETH hoặc weETH để tham gia vào các hoạt động DeFi khác nhau, chẳng hạn như:

Cung cấp tính thanh khoản cho nhóm weETH/WETH trên các sàn giao dịch phi tập trung như Curve và Balancer.

Cung cấp weETH làm tài sản thế chấp trong các giao thức cho vay như Morpho Blue và Silo.

Phát hành các stablecoin được thế chấp quá mức bằng cách sử dụng weETH làm tài sản thế chấp trong các giao thức như Gravita.

Sử dụng weETH trong các giao thức phái sinh như Pendle và Gearbox.

Thông qua các sự kiện này, người dùng có thể kiếm được cả điểm trung thành của EigenLayer và ether.fi đồng thời kiếm tiền lãi từ các giao thức DeFi hoặc sử dụng mã thông báo kiếm được làm tài sản thế chấp LRT. Ether.fi gần đây đã hỗ trợ kết nối LRT trên Ethereum L2 Arbitrum và Mode Network, cung cấp cho người dùng phí gas thấp hơn khi sử dụng LRT trong DeFi.

Vào ngày 18 tháng 3, Ether.fi đã công bố TGE cho token quản trị $ ETHFI của mình, với mức airdrop 6% tổng nguồn cung dựa trên điểm khách hàng thân thiết của ether.fi. Đợt airdrop quý 2 dự kiến diễn ra vào ngày 30 tháng 6 và 5% tổng nguồn cung ETHFI sẽ được phân phối.

Hiện tại, Ether.fi có TVL cao nhất trong số các LRP,Khoảng 3 tỷ USD, chiếm khoảng 1/4 tổng thanh khoản thế chấp lại của EigenLayer.

3.3.2. Kelp DAO

Kelp DAO khởi đầu là một LRP dựa trên giỏ cung cấp giả thuyết lại LST cho hai tài sản, stETH của Lido Finance và ETHx của Stader Labs, đồng thời phát hành một LRT duy nhất, rsETH.

Ban đầu, khi giới hạn đặt lại LST của EigenLayer tăng lên, một số lượng lớn người dùng đã nhanh chóng lấp đầy giới hạn, nhưng phải đối mặt với sự bất tiện về phí gas cao và chênh lệch múi giờ. Đáp lại, Kelp DAO đã đề xuất một giải pháp trong đó người dùng có thể gửi LST của họ vào giao thức và Kelp DAO sẽ xử lý việc đặt cược lại sau khi đạt đến giới hạn tiền gửi. Người gửi tiền sẽ nhận được điểm giao thức độc quyền của Kelp DAO, Kelp Miles, điểm thu hút một lượng lớn người dùng. Giống như các LRP khác, nó đã thiết kế hệ thống của mình để tăng Kelp Miles khi người dùng sử dụng LRT của họ để tham gia vào các giao thức DeFi cụ thể, khuyến khích đặt lại và sử dụng LRT.

Kelp DAO hiện đã bổ sung tính năng đặt lại gốc vào sản phẩm của mình, cung cấp cho người gửi tiền hoạt động kiếm Điểm EigenLayer không giới hạn. VàEther.fiTương tự, nó tập trung vào việc nâng cao sự thuận tiện cho người dùng bằng cách cung cấp tính năng đặt lại trên mạng Arbitrum, giúp người dùng nắm giữ và sử dụng LRT của họ trong DeFi dễ dàng hơn.

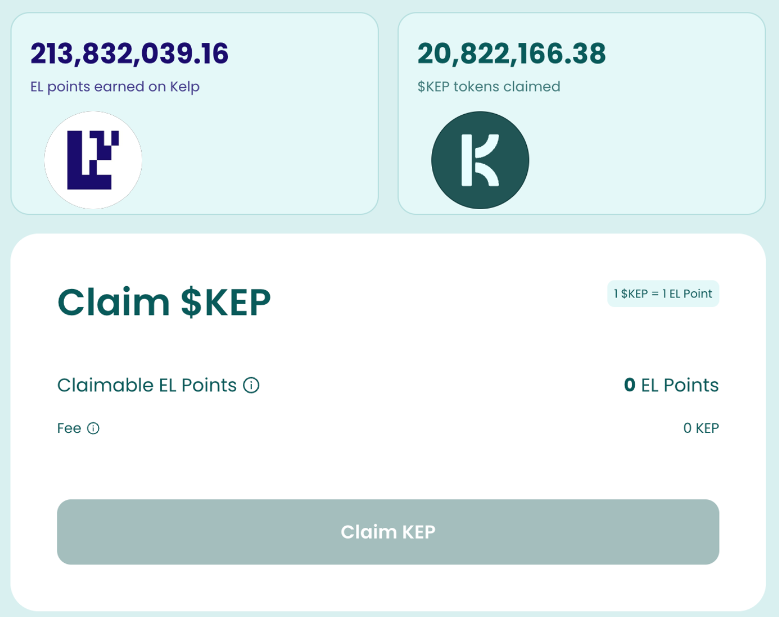

Ngoài ra, Kelp DAO tạo sự khác biệt so với các LRP khác bằng cách cho phép người dùng đổi điểm EigenLayer của trang trại của họ để lấy mã thông báo có tên $KEP.

Người dùng có thể chuyển đổi điểm EigenLayer tích lũy của họ thành mã thông báo $KEP bằng cách trả phí 0,5%. Sau đó, họ có thể bán các token này trên thị trường, kiếm tiền từ điểm EigenLayer của mình hoặcCung cấp thanh khoản trên các sàn giao dịch phi tập trung như Balancer, từ đó tạo thêm doanh thu và kiếm được Dặm Kelp. Ngoài ra, người dùng chưa gửi tài sản bằng Kelp DAO cũng có thể mua $KEP trên thị trường, nhận được lợi ích tương tự như tích lũy Điểm EigenLayer thông qua Kelp DAO.

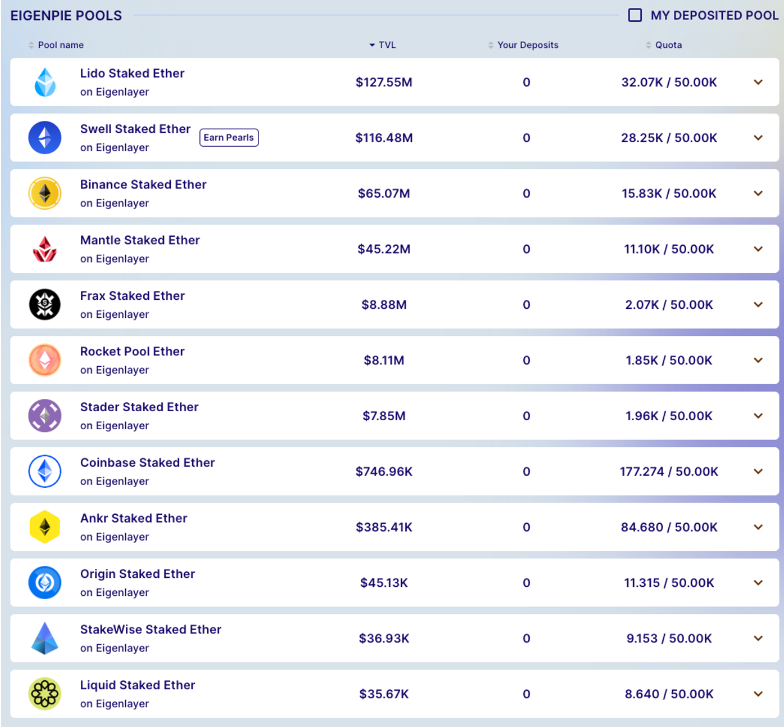

3.3.3. EigenPie

EigenPie làMagPieMột DAO phụ do hệ sinh thái đưa ra nhằm mục đích tổng hợp các token quản trị và có tác động đáng kể đến các quyết định về giao thức DeFi, đặc biệt là đối với EigenLayer. Nó hỗ trợ cam kết lại tất cả LST được EigenLayer hỗ trợ và áp dụng cách tiếp cận độc lập để phát hành và phân phối LRT khác nhau cho mỗi LST được ký gửi.

Việc cô lập nhóm từng LST sẽ giải phóng EigenPie khỏi những rủi ro do sự tập trung của các LST cụ thể gây ra và giúp việc thiết lập quan hệ đối tác và tiến hành các hoạt động với các giao thức LST cụ thể trở nên dễ dàng hơn. Ví dụ, LSPSwell NetworkTrước khi ra mắt tính năng đặt lại gốc, sự hợp tác với EigenPieHoạt động, thưởng cho những người dùng gửi LST gốc, swETH, vào EigenPie bằng điểm độc quyền của Swell Network.

Người gửi tiền EigenPie có thể tích lũy Điểm EigenLayer và Điểm EigenPie cùng một lúc. Các quan chức đã thông báo rằng những người dùng kiếm được số điểm này sẽ có cơ hội tham gia vào token quản trị $EGP sắp tới của họ.Airdrop và IDO。

Tuy nhiên, EigenPie không hỗ trợ đặt cược lại cục bộ, khiến nó phải tuân theo giới hạn đặt cược lại LST của EigenLayer. Ngoài ra, do 12 loại LRT được phát hành nên tính thanh khoản của nó bị phân mảnh hơn so với các LRP khác, dẫn đến sự hợp tác tương đối ít với các giao thức DeFi.

4. Điểm đòn bẩy

LRP cung cấp cho người dùng quyền truy cập thuận tiện vào các điểm EigenLayer bằng cách đóng vai trò trung gian để đặt cược lại và cung cấp LRT. Ngoài ra, bằng cách giới thiệu hệ thống điểm giao thức độc quyền của họ và làm việc với các giao thức DeFi để tăng số điểm này thông qua các sự kiện, họ đã thu hút một lượng lớn những người đam mê airdrop đến với hệ sinh thái EigenLayer.

Tuy nhiên, khi LRP lần đầu tiên xuất hiện, thiếu các giao thức cho vay có thể hoạt động với LRP để sử dụng LRT làm tài sản thế chấp. Do đó, người dùng tham gia vào các hoạt động nâng cao điểm giao thức chỉ có thể kiếm Điểm EigenLayer một cách trung thực dựa trên số LRT mà họ nắm giữ.

Gravitalà một giao thức phát hành stablecoin được thế chấp quá mức cho phép người dùng sử dụng weETH của Ether.fi làm tài sản thế chấp để phát hành stablecoin. Sau đó, người dùng có thể tận dụng vị trí của mình thông qua cái gọi là quy trình lặp – sử dụng stablecoin được thế chấp bởi LRT để mua và gửi thêm LRT, từ đó kiếm được nhiều Điểm EigenLayer hơn. Tuy nhiên, phí gas cao của mạng Ethereum và yêu cầu sử dụng tối thiểu của Gravita (phát hành ít nhất 2.000 stablecoin) tạo ra rào cản gia nhập đáng kể đối với nhiều người dùng đang cố gắng quay vòng.

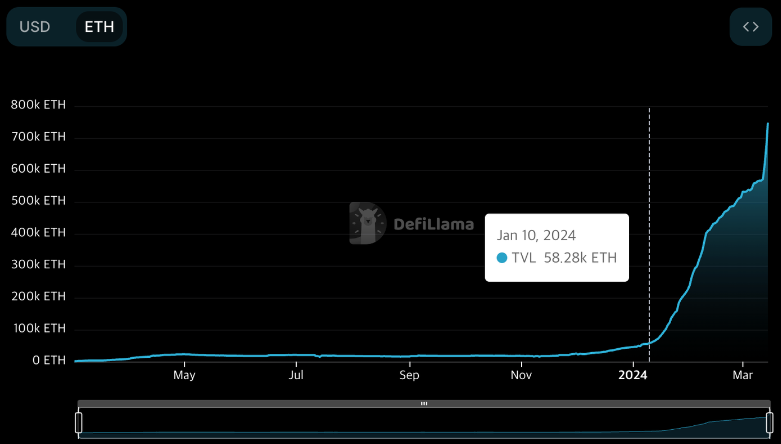

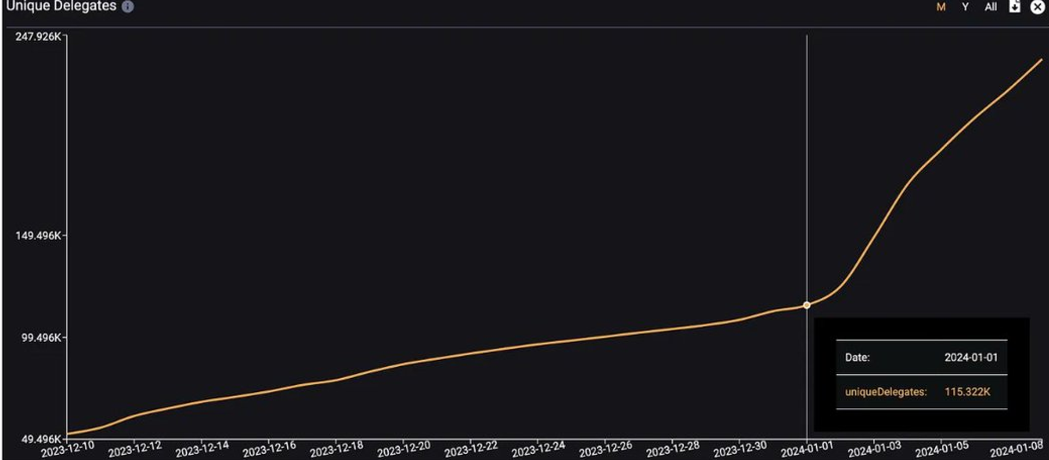

Điều đó đã thay đổi vào ngày 10 tháng 1 năm 2024, khi Pendle Finance bắt đầu hỗ trợ eETH từ Ether.fi, cho phép người dùng tận dụng việc canh tác điểm với một lượng vốn nhỏ. Sự phát triển này đã tạo ra sự quan tâm đáng kể của những người airdropper sử dụng Pendle Finance để canh tác điểm EigenLayer. Kết quả là EigenLayer và LRP đã chứng kiến sự tăng trưởng đáng kể về TVL.

4.1. Pendle Finance

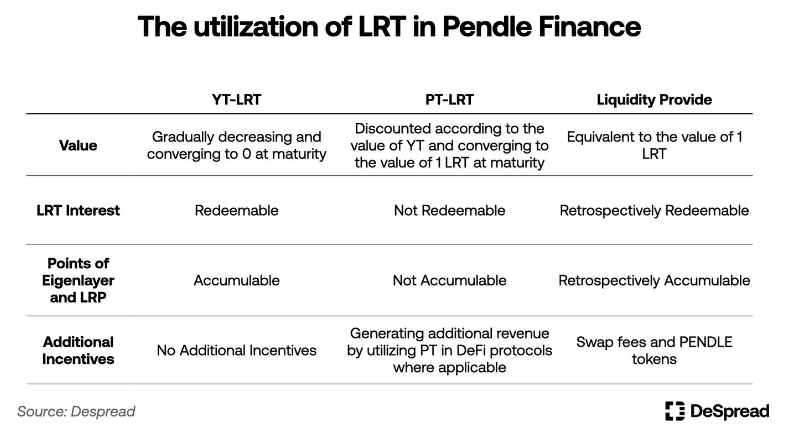

Pendle Finance là giao thức DeFi cho phép giao dịch các token mang lại lợi nhuận, chẳng hạn như LST và LRT, bằng cách đặt ngày hết hạn cụ thể và chia chúng thành token chính (PT) và token lợi nhuận (YT).

Tổng giá trị của YT và PT luôn bằng giá trị của tài sản cơ bản và chủ sở hữu YT có quyền yêu cầu tiền lãi tích lũy từ khi bắt đầu nắm giữ cho đến khi đáo hạn. Do đó, khi ngày hết hạn đến gần, giá trị của YT sẽ có xu hướng về 0, trong khi giá trị thị trường của PT sẽ giảm giá tương ứng khi nhu cầu về mã thông báo YT tăng lên.

Pendle Finance đã hợp tác với Ether.fi để ra mắt eETH của Ether.fi dưới dạng LRT đầu tiên có sẵn trên nền tảng của nó. Ether.fi đã thiết kế một hệ thống để phân phối Điểm EigenLayer và Điểm trung thành Ether.fi cho người dùng nắm giữ mã thông báo YT của eETH (YT-eETH). Điều này cho phép người dùng mua YT-eETH sắp hết hạn (ngày càng rẻ hơn) và tích lũy tiền lãi cũng như điểm cho đến ngày đó.

Đây là một ví dụ:

Hình ảnh trên dựa trên trạng thái của các sản phẩm eETH của Pendle Finance tính đến thời điểm viết bài. Chi tiết như sau:

Sản phẩm hết hạn vào ngày 27 tháng 6 năm 2024, khoảng 103 ngày kể từ ngày viết bài.

Lợi nhuận trung bình hàng năm trong 7 ngày của eETH là 3,13% và giá hiện tại của nó là 3.872 USD.

Giá của YT-eETH là $196 và nếu mua ở giá đó, lãi suất hàng năm là -99,8%.

Giá của PT-eETH là 3.676 USD và nếu mua ở giá đó, lãi suất hàng năm sẽ là 20,02%.

Tính đến thời điểm viết bài, tỷ lệ trao đổi của eETH so với YT-eETH là khoảng 1:20. Ether.fi đang thực hiện một chiến dịch cung cấp gấp đôi số điểm trung thành Ether.fi cho người dùng nắm giữ YT-eETH. Do đó, người dùng đổi một eETH lấy YT-eETH và giữ nó cho đến khi đáo hạn sẽ nhận được tiền lãi và điểm sau:

Lãi khi nắm giữ 20 eETH

Điểm EigenLayer chứa 20 eETH

Điểm trung thành của Ether.fi tương đương với việc nắm giữ 40 eETH

Tuy nhiên, vì giá trị của YT-eETH sẽ giảm dần về 0 nên tất cả những người nắm giữ sẽ thực sự có thể phục hồi lãi suất cơ bản được tạo ra từ 20 eETH. Ở mức giá hiện tại, số tiền đó là khoảng 640 USD, bằng khoảng 1/6 trong số 3.872 USD mà một eETH trị giá, cho thấy rằng người dùng sẵn sàng chấp nhận khoản lỗ này để tham gia vào các hoạt động kiếm điểm bằng cách mua YT-eETH rẻ hơn.

Vì giá trị của YT-eETH trong việc canh tác điểm được đánh giá cao nên PT-eETH chiết khấu cũng trở thành một lựa chọn đầu tư hấp dẫn với tỷ lệ chiết khấu tăng lên. Ngoài ra, nhu cầu đóng góp LP vào nhóm giao dịch sản phẩm eETH của Pendle Finance đã tăng lên khi người dùng tìm cách kiếm được ưu đãi. Hiện tại, trong số tất cả LRT được phát hành trên Ethereum, có khoảngmột phần baĐược sử dụng bởi Pendle Finance.

Sau khi hợp tác với Ether.fi, Pendle Finance tiếp tục hợp tác tương tự với các LRP khác, tăng số lượng LRT được hỗ trợ và cung cấp các trang trại điểm có đòn bẩy cho EigenLayer và LRT thông qua mạng Arbitrum. Gần đây, các công cụ phái sinh sử dụng PT-eETH được định giá thấp làm tài sản thế chấp đã xuất hiện ởSilo Finance, cho phép Pendle Finance được hưởng lợi từ hệ sinh thái EigenLayer, với TVL tăng khoảng 10 lần kể từ đầu năm.

4.2. Gearbox

Gearbox là một giao thức lợi nhuận có đòn bẩy thu hút sự chú ý của người dùng theo cách khác với các giao thức cho vay truyền thống như Pendle Finance.

Trong Gearbox, người vay phải tạo một hợp đồng thông minh gọi là tài khoản tín dụng trước khi vay tài sản. Sau đó, họ có thể tận dụng vị thế của mình bằng cách gửi tài sản thế chấp và tài sản vay từ giao thức vào tài khoản tín dụng. Sau đó, người vay có thể tham gia giao dịch ký quỹ do Gearbox cung cấp thông qua tài khoản tín dụng có tài sản giao ngay có đòn bẩy hoặc tham gia vào các cơ hội canh tác lợi nhuận DeFi khác nhau nhưConvexVàYearn Finance。

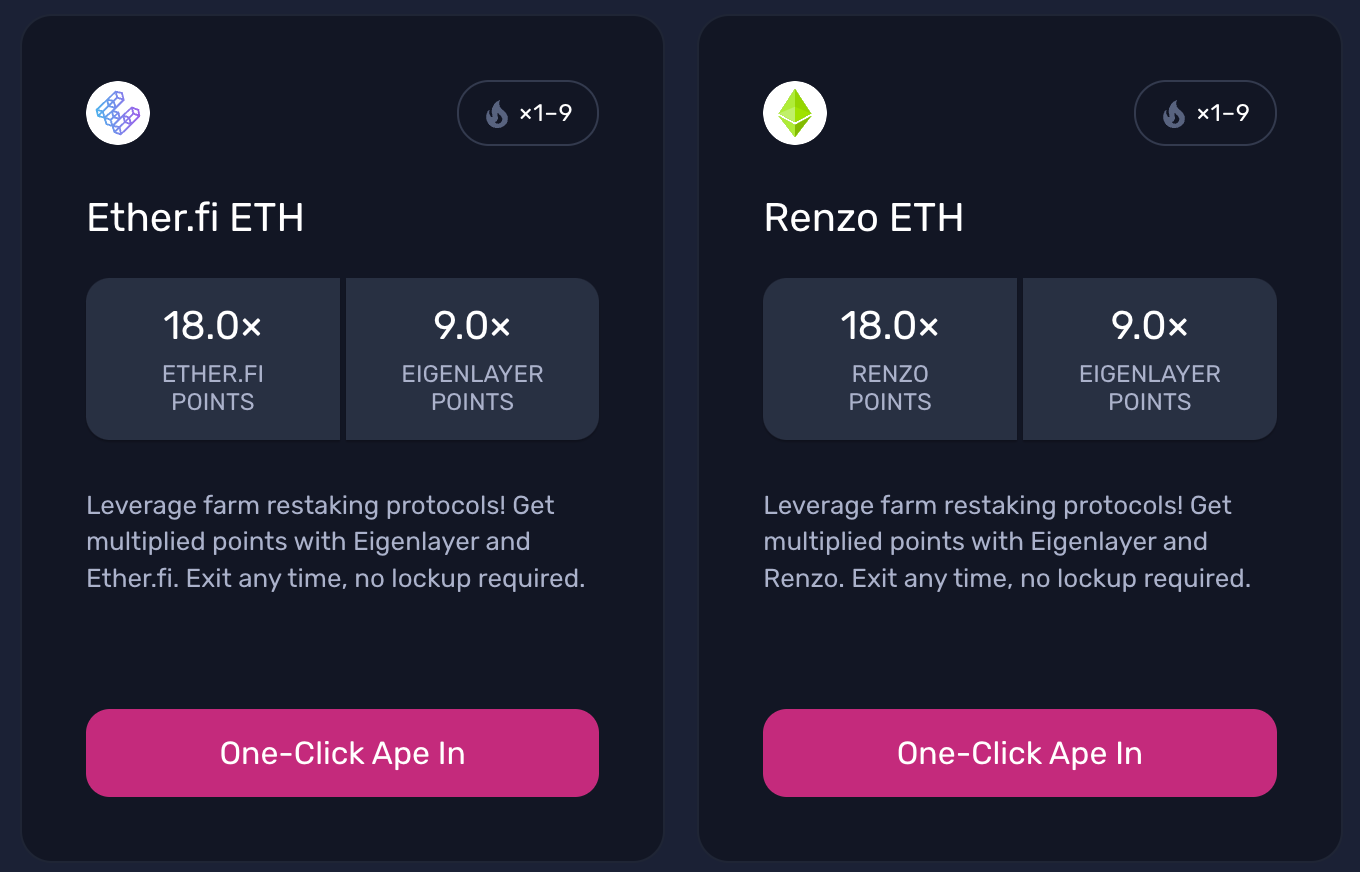

Với cấu trúc này, Gearbox đã đưa ra chiến lược điểm đòn bẩy thông qua quan hệ đối tác với giao thức LRP. Gearbox cho phép tích lũy điểm EigenLayer và điểm địa phương LRP trong tài khoản tín dụng và gửi đến ví của người vay, cung cấp cho người dùng điểm đòn bẩy lên tới 9 lần.

Trang trại điểm đòn bẩy hộp số, nguồn:Gearbox

So với Pendle Finance, Gearbox cung cấp UI/UX trực quan hơn và ngay cả những người dùng chưa quen với DeFi cũng có thể dễ dàng truy cập vào trang trại điểm đòn bẩy. Chỉ trong ba tuần kể từ khi tính năng trang trại điểm đòn bẩy ra mắt, Gearbox đã có thể tăng TVL lên khoảng 5 lần.

5.Rủi ro

Nhiều giao thức sử dụng ETH gửi trên mạng Ethereum làm tài sản thế chấp được kết nối với nhau, tạo thành một hệ sinh thái lớn. Hiện tại, các giao thức phái sinh sử dụng điểm LRP, LRT và EigenLayer đang nổi lên và có rất nhiều cuộc thảo luận về tiềm năng phát triển của hệ sinh thái EigenLayer. Tuy nhiên, cũng có nhiều ý kiến bày tỏ lo ngại về những rủi ro tiềm ẩn của EigenLayer.

Trong sách trắng của EigenLayer, các rủi ro cơ bản liên quan đến EigenLayer đã được nêu rõ: sự thông đồng giữa các nhà khai thác cung cấp bảo mật AVS để biển thủ quỹ AVS theo cách này; Các cải tiến nhằm vào sự thông đồng của nhà điều hành bao gồm triển khai các hệ thống để giám sát khả năng thông đồng và đa dạng hóa các nhà điều hành bằng cách khuyến khích họ tập trung vào AVS nhỏ hơn. Các cải tiến nhằm giải quyết các hình phạt không mong muốn bao gồm đánh giá bảo mật AVS kỹ lưỡng và quyền phủ quyết của cộng đồng đối với các hình phạt.

Ngay cả khi các rủi ro trên được giảm thiểu, vẫn có những rủi ro không thể quan sát được do việc ủy quyền đặt cược cho các nhà khai thác EigenLayer và chức năng chủ yếu cung cấp bảo mật AVS chưa chạy trên mạng chính. Ngoài ra, khi sử dụng LRT và các giao thức phái sinh của nó, còn có thêm những rủi ro như lỗ hổng trong hợp đồng và lời tiên tri của từng giao thức có thể bị tấn công. Ngoài ra, ngay cả một hình phạt nhỏ từ EigenLayer đối với việc vay LRT quá mức thông qua một thỏa thuận phái sinh cũng có thể dẫn đến việc thanh lý theo tầng đáng kể.

Vitalik Buterin, người sáng lập Ethereum, cũng đã công bố“Đừng làm quá tải sự đồng thuận của Ethereum”Bài báo bày tỏ mối lo ngại về EigenLayer, cho thấy khả năng các trình xác nhận đặt cược EigenLayer để tiến hành các cuộc tấn công đồng thuận xã hội nhằm phân nhánh cứng mạng Ethereum vì lợi ích riêng của họ.

6.Tương lai của EigenLayer

Trước mắt, EigenLayer đang chuẩn bị ra mắt AVS đầu tiên của mình –EigenDA, với bản cập nhật Giai đoạn 2 sắp ra mắt, sẽ cho phép chia sẻ và kiếm lại thu nhập một cách an toàn trên AVS.

Được tạo bởi EigenLabs, nhóm đằng sau EigenLayer, EigenDA là AVS (Lớp con bảo mật sẵn có) tận dụng tính bảo mật của EigenLayer để cung cấp lớp sẵn có của dữ liệu khi không có thuật toán đồng thuận độc lập. Hiện tại, một số chuỗi lớp thứ hai bao gồm Celo, Mantle và Fluents đã đề cập đến EigenDA làm lớp sẵn có dữ liệu của họ.

Ngoài ra, sau khi ra mắt mạng chính Giai đoạn 2, thử nghiệm Giai đoạn 3 đã được lên kế hoạch cho phép chia sẻ bảo mật với các AVS khác bên ngoài EigenDA. Nhiều công trình nổi tiếng nhưEthos、HyperlaneVàEspressoChúng tôi đang chuẩn bị đạt được sự bảo mật của AVS từ EigenLayer sau khi ra mắt giai đoạn thứ ba của mạng chính.

Trong hành trình này, vẫn chưa chắc chắn liệu EigenLayer có khởi chạy mã thông báo hay không và nếu có, mã thông báo sẽ đóng vai trò gì trong EigenLayer và những ưu đãi nào sẽ được cung cấp cho người dùng tích lũy điểm. Tuy nhiên, nếu EigenLayer tiếp tục phát hành token airdrop, hãy cùng đánh giá tương lai trung và dài hạn của EigenLayer dựa trên ý kiến của tác giả.

6.1 Kinh tế mã thông báo của EigenLayer

Tài sản được lưu trữ trong EigenLayer được sử dụng để bảo mật AVS. Do đó, số liệu TVL của EigenLayer không chỉ cho biết số lượng tài sản được lưu trữ trong EigenLayer mà còn có thể được hiểu là chỉ số bảo mật tổng thể của AVS. Tuy nhiên, sau đợt airdrop, TVL của EigenLayer có thể giảm do những người airdrop rút thanh khoản đặt cược lại của họ.

Do đó, nếu EigenLayer công bố kế hoạch kinh tế mã thông báo, có thể thiết kế kinh tế mã thông báo tập trung vào việc duy trì tính thanh khoản đã được đặt lại cho đến nay, thu hút nhiều AVS hơn dựa trên tính thanh khoản đó và khuyến khích đặt cược lại nhiều hơn để nâng cao hiệu ứng mạng.

Đặc biệt trong lần ra mắt đầu tiên, dự kiến token sẽ được cung cấp như một động lực bổ sung để đa dạng hóa hoạt động. Ngoài ra, khi nhiều AVS đăng ký với EigenLayer để nhận bảo mật, mã thông báo EigenLayer dự kiến sẽ được phân phối cho các nhà khai thác và nhà cung cấp lại để cung cấp bảo mật cho AVS như một động lực bổ sung để đa dạng hóa rủi ro.

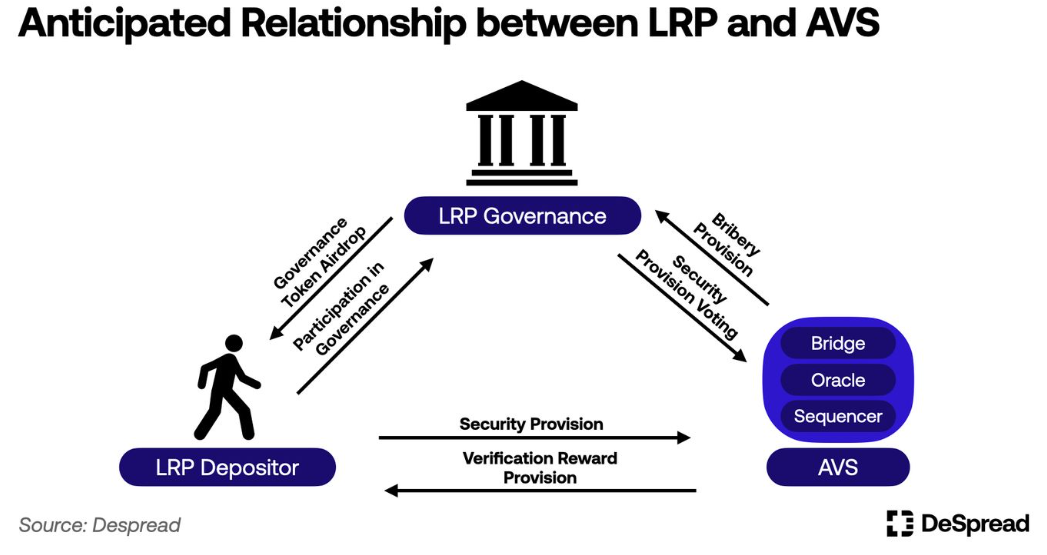

6.2 Mối quan hệ giữa LRP và AVS

AVS có thể phát hành token của riêng mình cho các bên liên quan lại để thu hút thêm sự bảo mật. Giao thức RaaS (Rollup as a Service) sẽ sớm trở thành AVS trên EigenLayerAltLayerđã phát hành mã thông báo $ALT của riêng mình và phát hành một phần của nó cho các bên liên quan lại của EigenLayer.

Vào tháng 1 năm 2024, các giao thức như Dymension và SAGA đã công bố việc áp dụng Celestia làm lớp khả dụng dữ liệu của họ và tiết lộ kế hoạch phát sóng token gốc $TIA cho các nhà đầu tư của họ, dẫn đến việc tăng gấp đôi số lượng $TIA trong mạng. Tương tự, các đợt airdrop nhắm mục tiêu đến những người khôi phục AVS như AltLayer có khả năng thúc đẩy việc đặt lại trở thành một câu chuyện thống trị trên thị trường sau khi ra mắt mã thông báo EigenLayer.

Hơn nữa, từ quan điểm của AVS, việc quảng bá AVS của họ thông qua LRP, nơi có rất nhiều người đặt cược lại và các tùy chọn bảo mật, có thể đạt được kết quả lớn hơn với chi phí vốn thấp hơn, thay vì hứa hẹn airdrop cho đa số không xác định và tiến hành quảng cáo đơn phương. Do đó, hãy mong đợi sự gia tăng các thông báo hợp tác khác nhau giữa LRP và AVS. Ví dụ: hỗ trợ nhắn tin tổng hợp liên mạngOmni Networkđã công bố hợp tác với Ether.fi và tiết lộĐã nhận được khoảng 600 triệu đô la hỗ trợ đặt cược từ Ether.fi. Thông báo này đã làm dấy lên dự đoán về đợt airdrop token Omni Network giữa những người đặt cược Ether.fi.

Ngoài ra, dự kiến các LRP sẽ cố gắng hệ thống hóa khả năng tương tác của chúng với AVS thông qua token. Ví dụ: LRP có thể phân phối mã thông báo quản trị cho các bên liên quan lại, cho phép họ chọn AVS cung cấp bảo mật. Bằng cách sử dụng các mã thông báo quản trị này, người dùng bỏ phiếu trên AVS có thể nhận được phần thưởng dưới dạng mã thông báo gốc của AVS. Cấu trúc này sẽ tăng cường sự liên kết khuyến khích giữa những người tái cam kết LRP, chủ sở hữu mã thông báo quản trị LRP và AVS.

6.3 Sự phát triển tính thực tiễn của LRT

Hiện tại, hầu hết các nhà sản xuất lại đều sử dụng LRT trong các giao thức DeFi như Pendle Finance để tối đa hóa đòn bẩy điểm và từ đó tối ưu hóa việc trang trại điểm của họ trong EigenLayer. Tuy nhiên, tính bền vững của hệ thống điểm sau khi mã thông báo EigenLayer được phát hành vẫn chưa chắc chắn. Tuy nhiên, do giá trị kỳ vọng của Điểm EigenLayer giữa các bên liên quan lại giảm, điều đó có thể dẫn đến giảm TVL tạo điều kiện thuận lợi cho giao thức điểm đòn bẩy.

Tuy nhiên, LRT có tiềm năng đưa ra mức lãi suất cao nhất sau khi cung cấp bảo mật AVS và các mức lãi suất này có thể cao hơn so với các token được gắn với giá trị của ETH. Do đó, các giao thức DeFi trước đây sử dụng ETH hoặc LST có thể mang lại cho người dùng lợi nhuận cao hơn bằng cách tích hợp LRT.

Hiện nay, nhưMorpho BlueVàSilo Financehợp đồng cho vay đó, vàGravitaNền tảng phát hành stablecoin được thế chấp quá mức cho phép sử dụng LRT làm tài sản thế chấp. Hơn nữa, giống nhưWhales MarketCác nền tảng như vậy tạo điều kiện thuận lợi cho giao dịch OTC với weETH (LRT của Ether.fi) làm tài sản thế chấp. Tính hữu dụng của LRT ngày càng mở rộng, bắt đầu từ sự ra mắt gần đây của Ether.fiLiquidCó thể thấy từ chức năng này, chức năng này cho phép LRT của Ether.fi tạo ra doanh thu trong các giao thức DeFi khác nhau.

LRP như Ether.fi vàRenzoHỗ trợ chính thức cho cầu nối LRT và đặt lại gốc trên các mạng lớp 2 như Arbitrum, Mode Network và Blast, cho phép các giao thức DeFi áp dụng LRT làm tài sản trên mạng lớp 2. Ngoài ra, các dự án hướng tới trở thành trung tâm thanh khoản cho các mạng tổng hợp mô-đunMitosislàHợp tác với Ether.fi, mở rộng khả năng tương tác của LRT trên các chuỗi khác nhau.

6.4. Mua lại siêu thanh khoản

Quay trở lại khu vực đặt cược lại đã thảo luận trước đó, sách trắng EigenLayer giới thiệu một phương pháp gọi là đặt cược lại siêu thanh khoản, tồn tại song song với việc đặt cược lại cục bộ và đặt cược lại LST.

Đặt cược lại siêu thanh khoản bao gồm việc cung cấp tính thanh khoản cho nhóm AMM DEX có chứa ETH và LST, chẳng hạn như Uniswap và Curve, đồng thời đặt cược lại mã thông báo LP thu được cho EigenLayer. Cách tiếp cận này cho phép các nhà đầu tư vừa nhận được phần thưởng đặt lại vừa kiếm được tiền lãi từ phí do nhóm tạo ra.

Mặc dù khả năng EigenLayer hỗ trợ thiết lập lại siêu thanh khoản chưa được đề cập chính thức trong sách trắng nhưng khả năng này vẫn còn bỏ ngỏ. Nếu EigenLayer áp dụng tính năng này trong tương lai, nó có thể mở đường cho nhiều giao thức phái sinh khác nhau xuất hiện, tạo ra một khía cạnh khác của hệ sinh thái.

Vector ReserveĐây là một giao thức được thiết kế nhằm mục đích tái giả định siêu thanh khoản. Nó cung cấp nhiều LRT và LST khác nhau dưới dạng thanh khoản cho nhóm DEX và phát hành mã thông báo chỉ mục vETH được hỗ trợ bởi giá trị của mã thông báo LP. Vector Reserve có kế hoạch ra mắt sau khi EigenLayer bắt đầu hỗ trợ đặt cược lại siêu thanh khoảntăng cường chức năng của nó。

7. Kết luận

EigenLayer đã phát triển từ một khái niệm đơn giản là chia sẻ bảo mật mạng Ethereum và tạo thêm doanh thu để mở rộng hệ sinh thái của mình nhằm đáp ứng nhu cầu của các nhà xây dựng và nhà đầu tư cơ sở hạ tầng, đồng thời khởi động nhiều dự án phụ. AVS giống như cầu nối và người đặt hàng tận dụng bảo mật của Ethereum để xây dựng bảo mật mạng của riêng họ, trong khi các nhà đầu tư nhìn thấy tiềm năng tối đa hóa hiệu quả vốn của ETH bằng cách tận dụng LRT ngoài LST.

Mặc dù có rủi ro cao do AVS dựa trên EigenLayer chưa hoạt động nhưng nhiều người dùng vẫn tham gia đặt cược lại để lấy điểm mà không có mục đích rõ ràng. Ngoài ra, sự quan tâm của người dùng đối với điểm EigenLayer đã được tăng lên thông qua LRP và các giao thức phái sinh, cho phép sử dụng vốn trong giai đoạn hiện tại của LRT được EigenLayer hỗ trợ để xây dựng các đế chế rộng lớn.

EigenLayer chắc chắn đã thu hút sự quan tâm và kỳ vọng trong ngành cơ sở hạ tầng và thị trường tiền điện tử, đồng thời với việc mạng chính của nó đã hoạt động hoàn toàn, cần phải theo dõi chặt chẽ xem EigenLayer có mang DeFi Summer mới đến Ethereum mà một số người đang mong đợi hay không. sẽ mang lại cho Ethereum Mùa hè DeFi mới mà một số người đang mong đợi, như một số lo ngại, nó sẽ làm tăng độ phức tạp của Ethereum và có thể dẫn đến sự sụp đổ chuỗi.