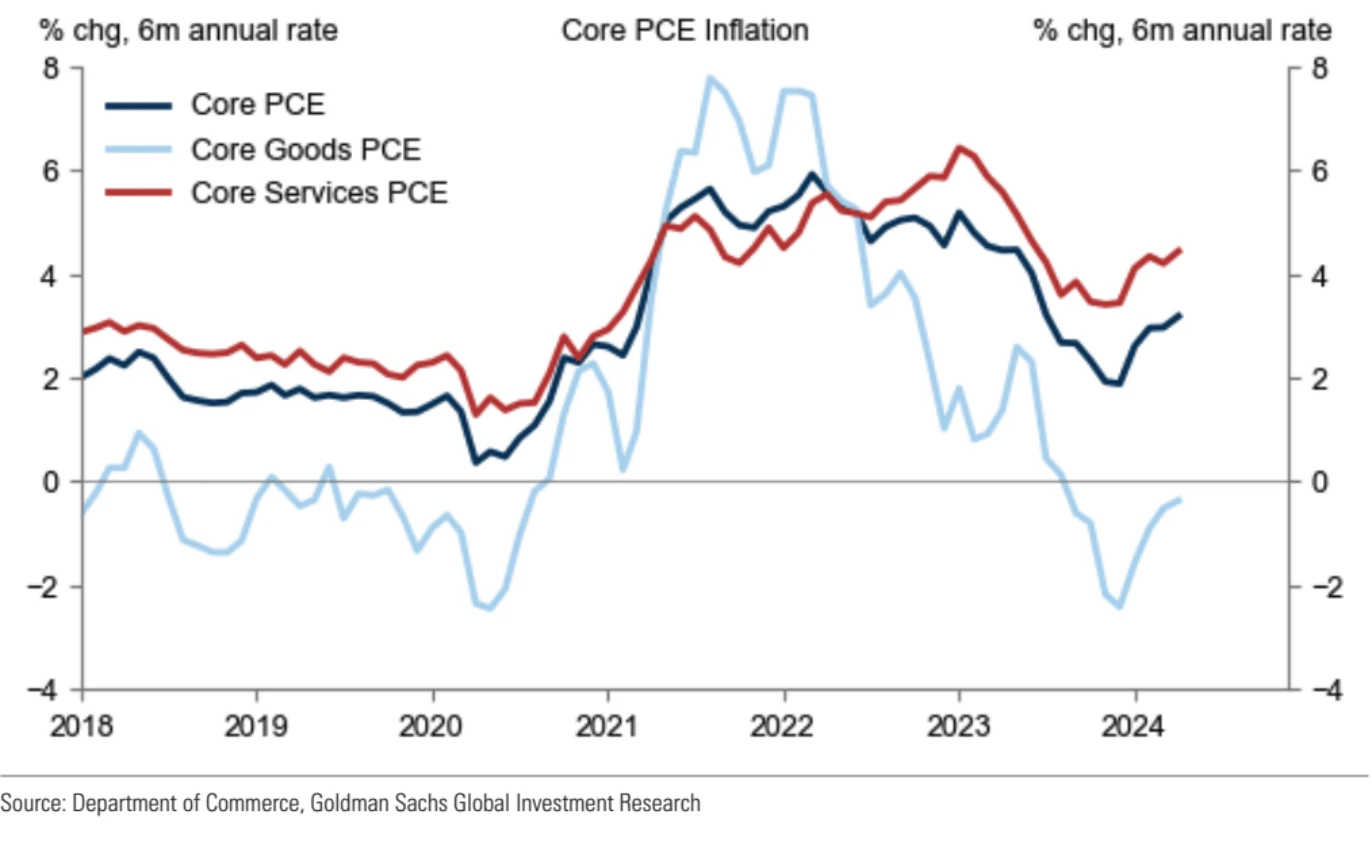

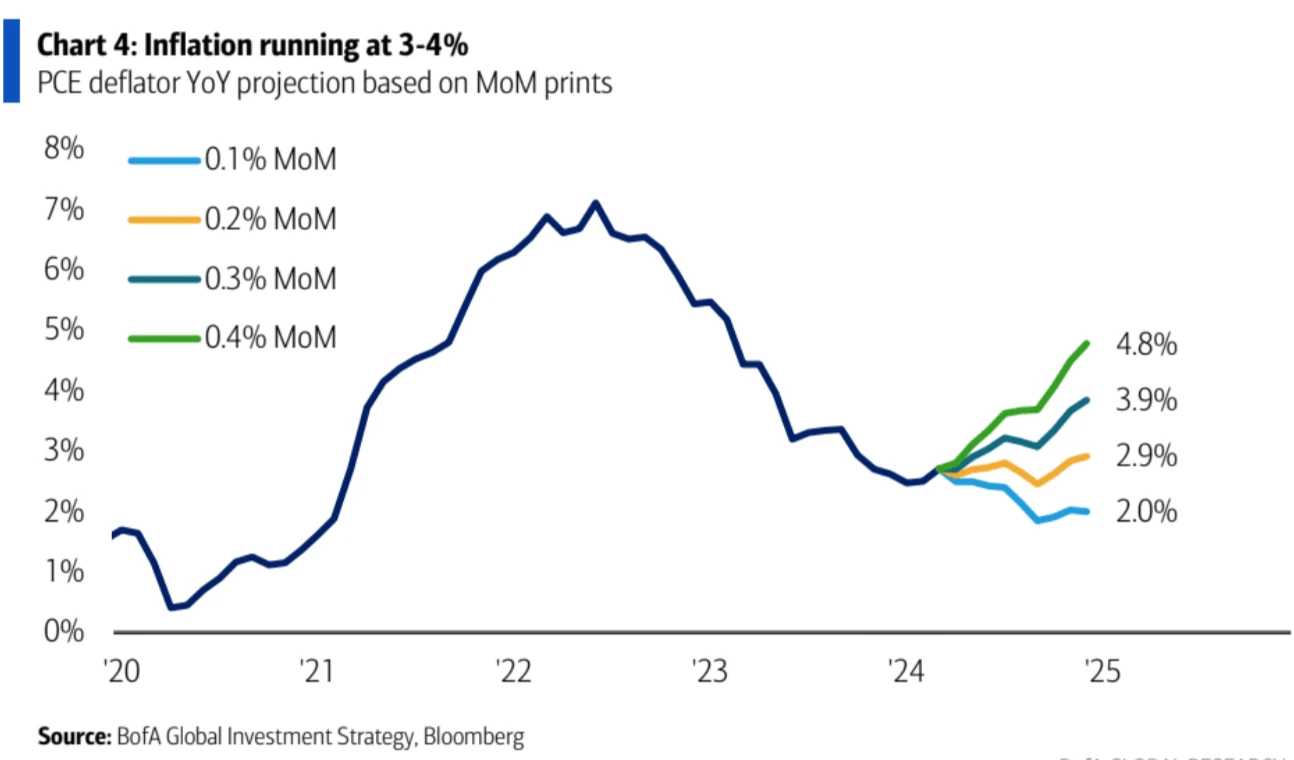

Dữ liệu của tuần này tương đối hỗn tạp trước khi công bố GDP vào thứ Năm và PCE vào thứ Sáu. Bản điều chỉnh GDP quý đầu tiên tương đối nặng nề và dữ liệu PCE tháng 4 nhìn chung là ôn hòa. PCE cốt lõi, chỉ số lạm phát được Cục Dự trữ Liên bang đánh giá, đã tăng 0,2% trong tháng. -so với tháng, thấp hơn so với mức 0,3% dự kiến, nhưng nó không được làm tròn xuống 0,249% nên chỉ được làm tròn xuống 0,2%. Mặc dù nó vẫn thấp hơn giá trị trước đó là 0,317%, thật trùng hợp. Con số khiến mọi người nghi ngờ về khả năng thao túng dữ liệu và mức giảm thực tế chưa đến 0,1 điểm phần trăm. Dữ liệu như vậy về cơ bản sẽ không thay đổi quan điểm của Fed về lạm phát, vì vậy thị trường tăng trưởng trong thời gian ngắn và sau đó giảm xuống.

PCE cốt lõi hàng năm trong sáu tháng đã giảm xuống dưới 2% vào cuối năm ngoái, đây cũng là thời điểm thị trường lạc quan nhất. Bốn tháng qua là bước thụt lùi lớn đầu tiên trong đợt lạm phát giảm này:

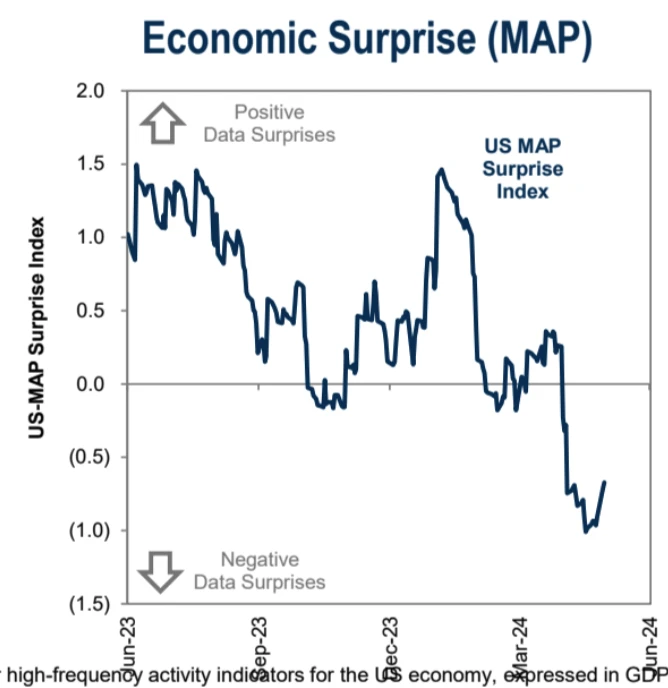

Nền kinh tế quý 1 của Hoa Kỳ, được công bố một ngày trước đó, tăng trưởng 1,3% so với quý trước, giảm tốc đáng kể so với mức 3,4% vào cuối năm ngoái và giá trị ban đầu là 1,6%. Động lực tăng trưởng kinh tế chính là chi tiêu tiêu dùng cá nhân. (PCE), tăng trưởng nhiều hơn dự kiến trong quý đầu tiên và chậm lại ở mức 2,0%, mức tăng ban đầu là 2,5%. Chi tiêu cá nhân chỉ tăng 0,2% so với tháng trước, với chi tiêu thực tế giảm 0,1% và chi tiêu cho hàng hóa giảm 0,4%, phù hợp với doanh số bán lẻ giảm trong tháng Tư.

Hầu hết các dữ liệu kinh tế trong tháng qua đều tiêu cực, về mặt lý thuyết đây là môi trường tốt cho các tài sản rủi ro hiện tại:

Gần đây, ngày càng có nhiều dữ liệu cho thấy đà tiêu dùng của Hoa Kỳ đang chậm lại. Mức tăng trưởng chi tiêu tổng thể vừa phải hiện nay được hỗ trợ bởi các dự án du lịch và giải trí, trong khi ngoại trừ chi tiêu bảo hiểm, các khía cạnh khác cũng đã chậm lại. Chậm lại hoàn toàn. Giám đốc điều hành của Bank of America cho biết tuần trước rằng chi tiêu của người tiêu dùng Mỹ thông qua thanh toán bằng thẻ tín dụng, séc và rút tiền ATM đã tăng khoảng 3,5% trong năm nay, chậm lại đáng kể so với mức tăng trưởng gần 10% cùng kỳ năm ngoái. Tháng 5 năm 2023. Cả hộ gia đình và doanh nghiệp vừa và nhỏ, khách hàng chủ chốt của Bank of America, đang chậm lại việc mua mọi thứ từ hàng hóa cứng đến phần mềm. (Nhưng tăng trưởng chi tiêu đang bắt đầu cải thiện ở khu vực đồng euro, Anh và Canada)

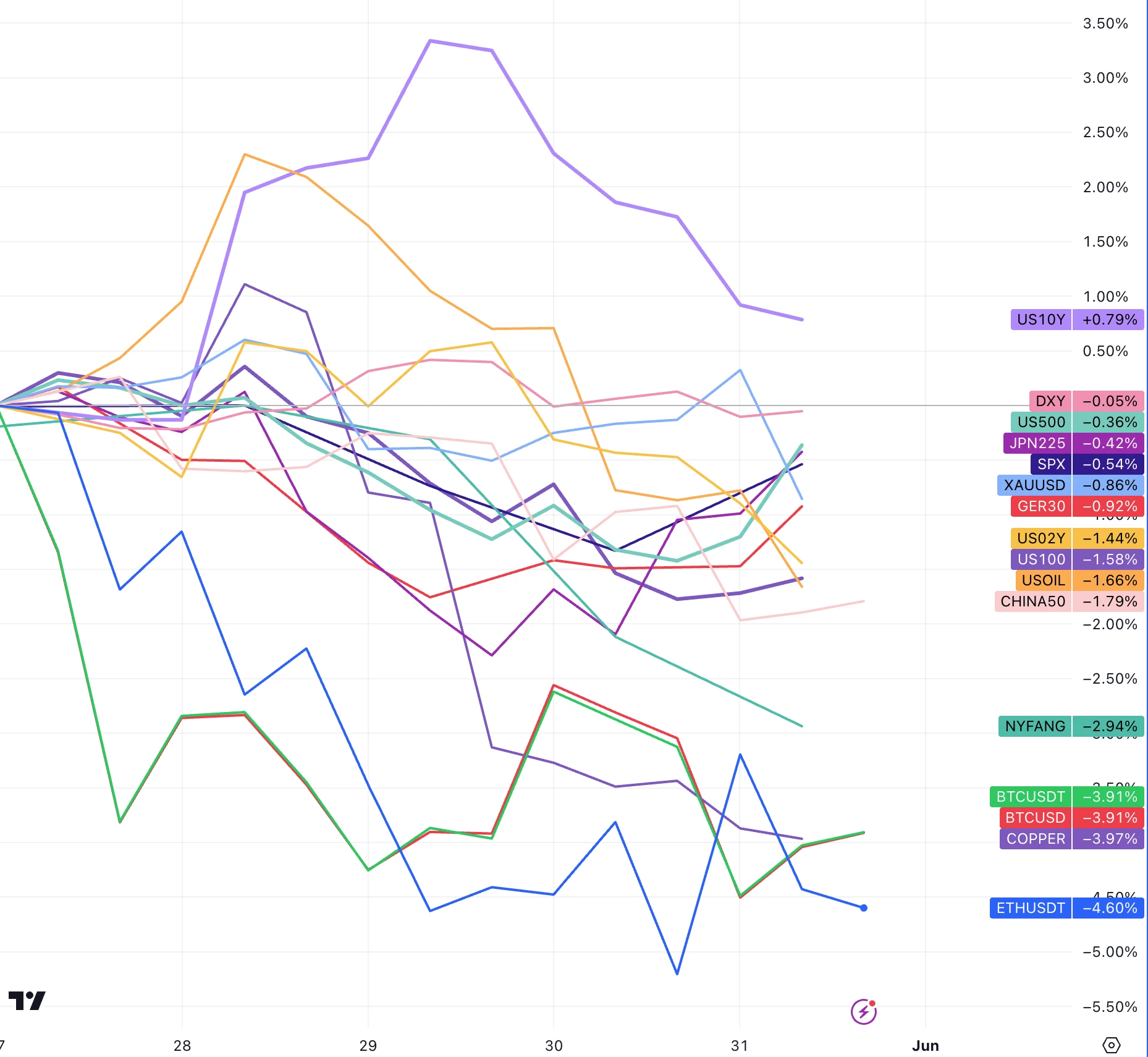

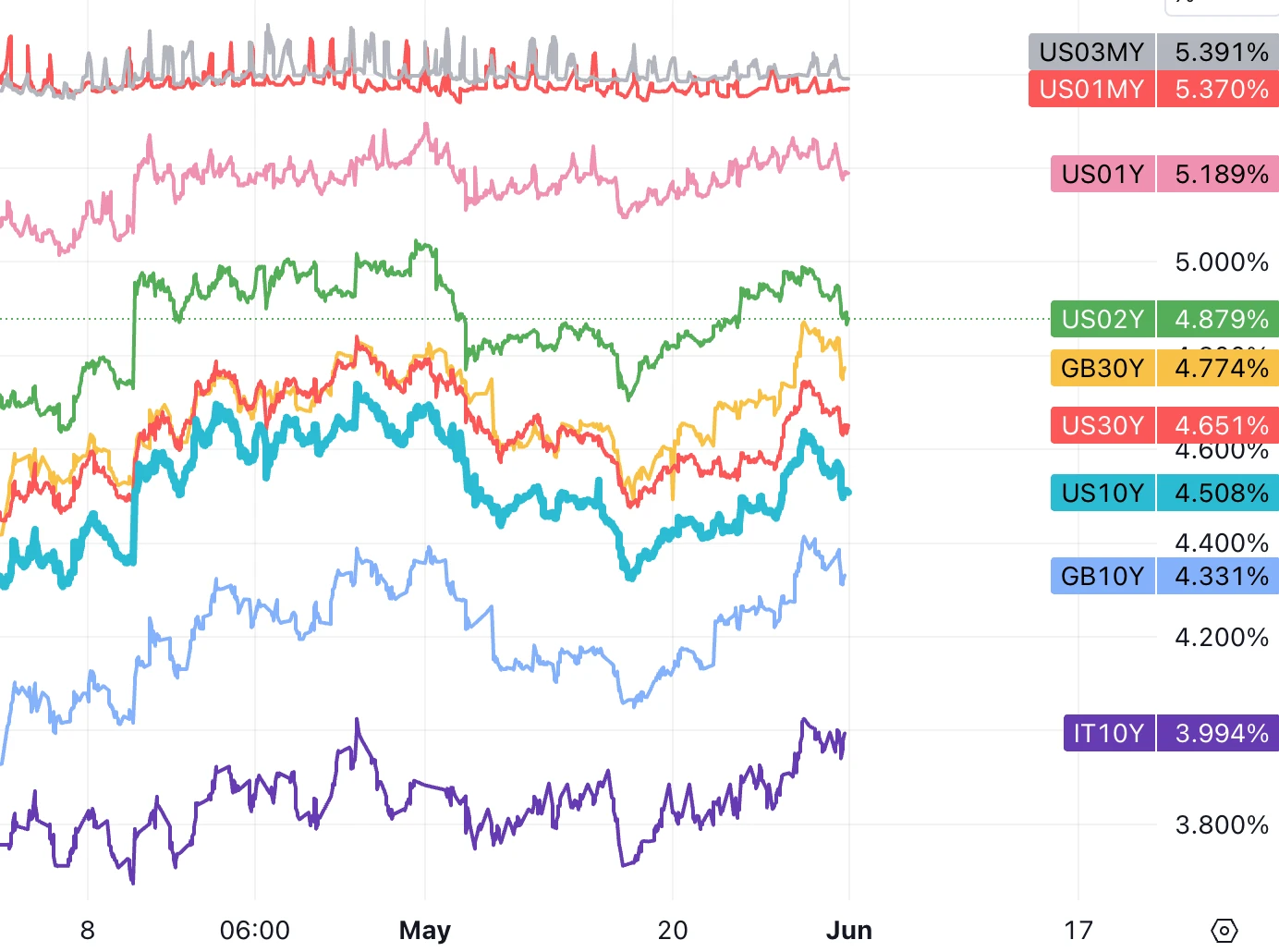

Lợi suất thị trường thứ cấp duy trì xu hướng giảm vào thứ Năm và thứ Sáu, nhưng thị trường tiền điện tử thiếu động lực và không hình thành được mối tương quan ngược giữa Bitcoin và lãi suất thứ cấp gần đây đã giảm:

Cổ phiếu giảm nhẹ sau dữ liệu PCE hôm thứ Sáu, nhưng nhanh chóng phục hồi, cho thấy động lực mạnh mẽ của thị trường chứng khoán vẫn không thay đổi. Tuy nhiên, giữa các cổ phiếu công nghệ, hiệu suất bị chia rẽ. Amazon, Microsoft và Google hoạt động kém và chỉ có NV có mức tăng đáng kể. Như có thể thấy trong biểu đồ bên dưới, sau khi phục hồi vào thứ Năm và thứ Sáu, SP 500 chỉ giảm 0,36% trong cả tuần, trong khi Nasdaq 100 giảm 1,58% và chỉ số FANG+ giảm 2,94%. Mùa báo cáo tài chính tồi tệ nhất trong lịch sử, khiến cổ phiếu công nghệ nhìn chung giảm điểm. Điều đáng chú ý nhất là doanh thu một quý của gã khổng lồ phần mềm đám mây Salesforce lần đầu tiên sau 18 năm không đạt được kỳ vọng. năm tài chính này cũng kém hơn. Giá cổ phiếu giảm 20%, mức giảm hàng ngày lớn nhất trong hai thập kỷ qua, dẫn đến lực cản chỉ số chứng khoán, một số nhà phân tích chỉ ra rằng xu hướng thị trường tiếp theo có thể thay đổi và đầu tư vào cổ phiếu công nghệ có thể trở thành. một giao dịch đau đớn.

Phân tích của Bloomberg tin rằng hiện tại rất ít công ty phần mềm tăng doanh thu nhờ AI. Mặc dù ngành công nghiệp phần mềm cuối cùng sẽ được hưởng lợi từ AI, nhưng có thể phải mất vài năm để thiết lập nó và việc cải thiện hiệu suất trong nửa cuối năm nay là điều không còn được mong đợi. . Một số nhà phân tích cũng cho rằng đợt điều chỉnh mạnh hiện nay của cổ phiếu phần mềm mang lại cơ hội tốt cho các nhà đầu tư. Các nhà phân tích của Bernstein tin rằng các công ty hàng đầu như ServiceNow với lợi nhuận chắc chắn cao hơn sẽ có nhiều giá trị đầu tư hơn sau khi được phục hồi giá trị.

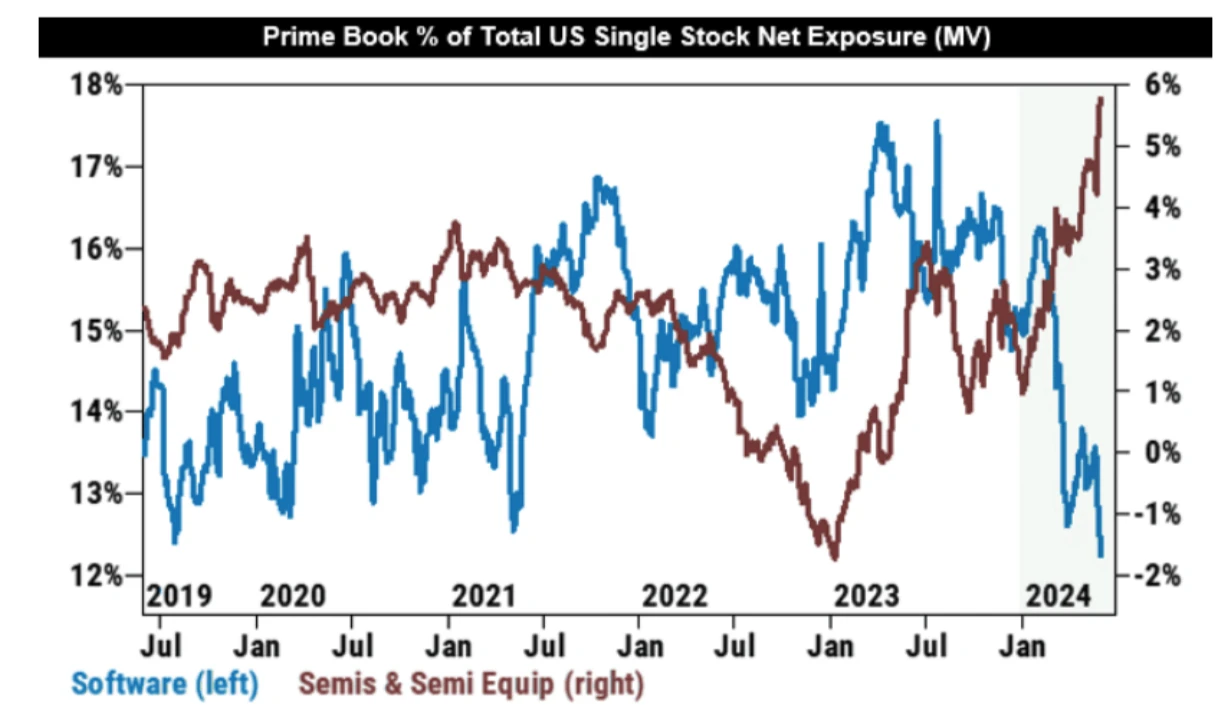

Khi mức độ tiếp xúc với cổ phiếu bán dẫn của các quỹ tăng lên, mức độ tiếp xúc ròng với phần mềm đạt mức thấp nhất trong 5 năm:

Lợi suất trái phiếu 2 năm của Mỹ giảm từ mức cao 5% xuống 4,88% và trái phiếu 10 năm của Mỹ giảm từ 4,64% xuống 4,5%. Biên bản họp của Cục Dự trữ Liên bang tuần trước đã nâng lãi suất thị trường thứ cấp lên mức cao nhất trong một tháng. Chủ tịch Fed Powell đã đưa ra một thông cáo báo chí sau cuộc họp rằng động thái tiếp theo của Fed khó có thể là tăng lãi suất. Tuy nhiên, chi tiết trong biên bản cuộc họp tiết lộ rằng tuyên bố ôn hòa của Powell vào thời điểm đó có thể đã che khuất phần lớn tiếng nói của các quan chức diều hâu.

ECB và chứng khoán châu Âu

Do lạm phát dai dẳng trong ngành dịch vụ của khu vực đồng euro, CPI tháng 5 đã tăng trở lại từ 2,4% trong tháng 4 lên 2,6% so với cùng kỳ năm ngoái, vượt kỳ vọng của thị trường là 2,5%. Do đó, trái phiếu chính phủ kỳ hạn 10 năm của Đức đã thiết lập mức cao mới kể từ đó. Tháng 11 vào tuần trước, mặc dù lạm phát gia tăng khó có thể ngăn cản Ngân hàng Trung ương châu Âu cắt giảm lãi suất trong tuần này, nhưng nó có thể củng cố khả năng ECB tạm dừng cắt giảm lãi suất vào tháng 7 và làm chậm tốc độ cắt giảm lãi suất. cắt giảm lãi suất trong những tháng tới. (Ngoài ECB, Ngân hàng Canada cũng sẽ cắt giảm lãi suất trong tuần này và Ngân hàng Anh dự kiến sẽ cắt giảm lãi suất trong tháng 8)

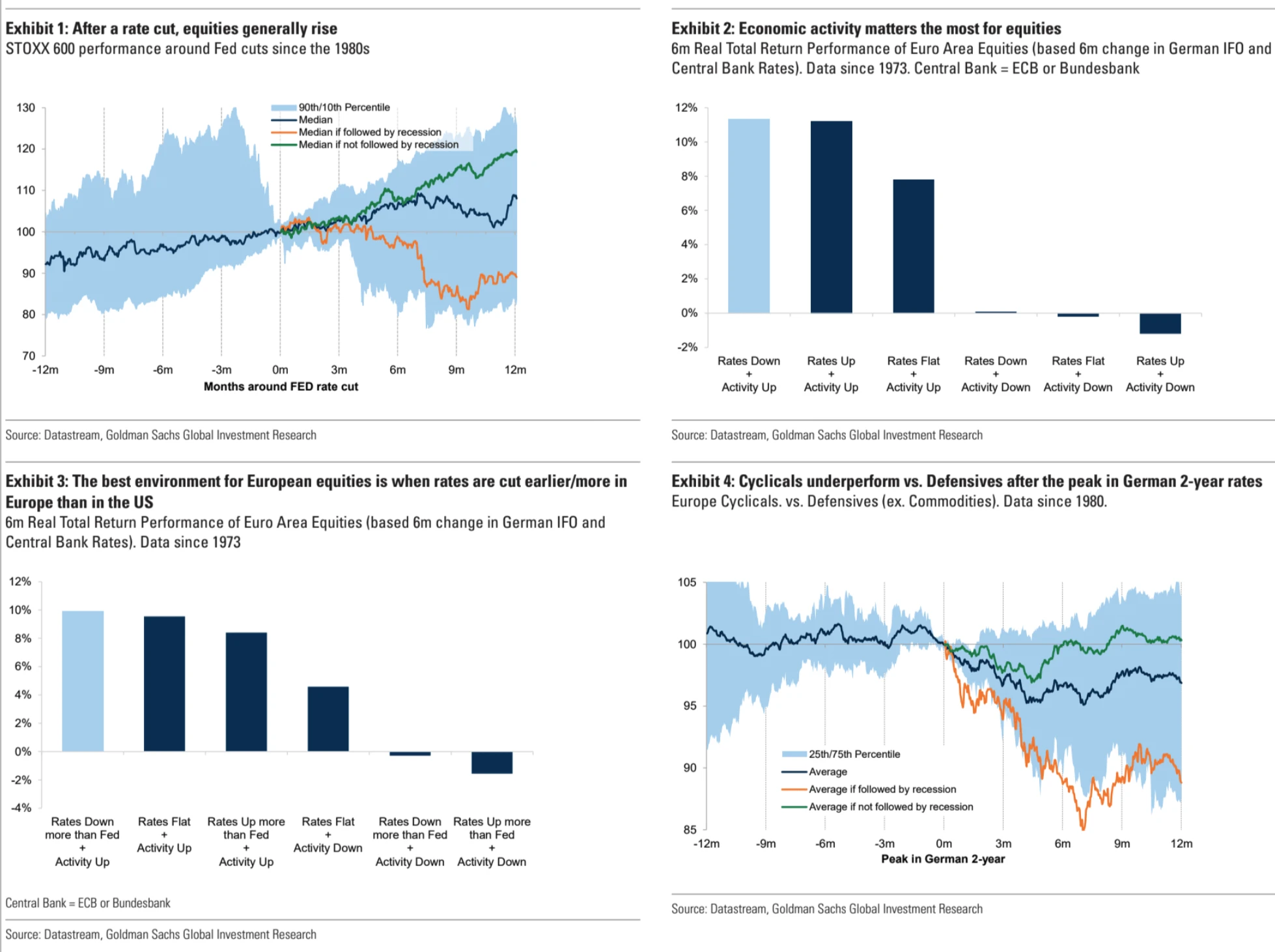

Lãi suất giảm và hoạt động kinh tế gia tăng là môi trường tốt nhất cho hoạt động của thị trường chứng khoán. Nền kinh tế Eurozone đã nổi lên sau 5 quý trì trệ liên tiếp. Các nhà kinh tế kỳ vọng GDP của châu Âu sẽ tăng trưởng tích cực trong năm nay và năm tới (+0,8%, +1,4%). đà tăng có thể được duy trì, triển vọng đối với chứng khoán châu Âu là tích cực, đặc biệt khi lãi suất ở châu Âu đang được cắt giảm sớm/nhiều hơn ở Mỹ. Hình 3 bên dưới:

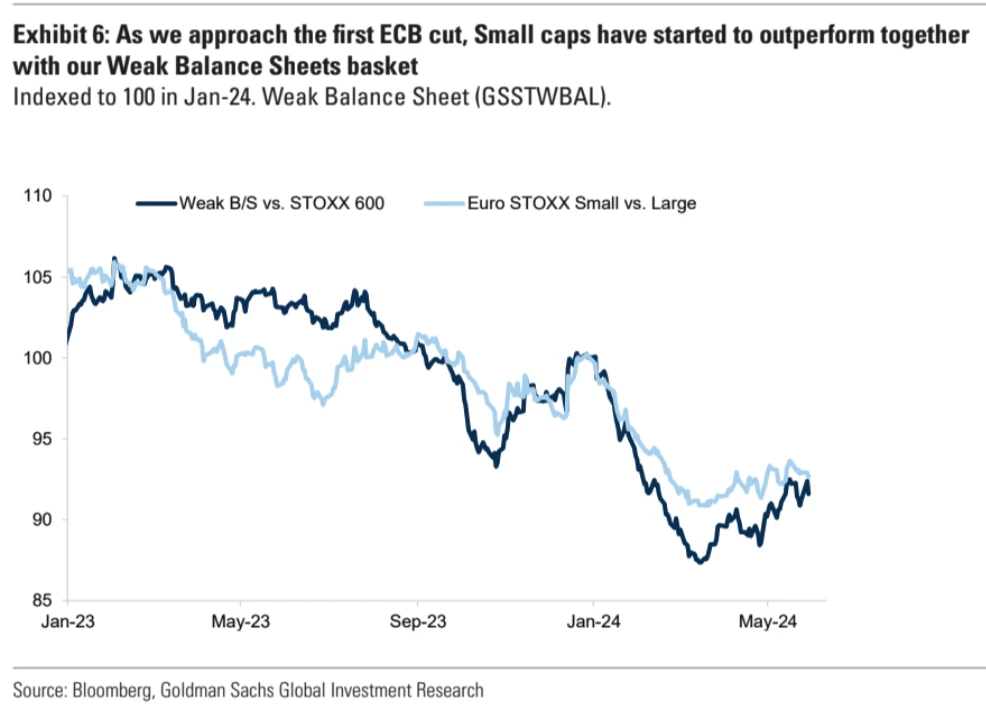

Goldman Sachs tin rằng nếu lãi suất giảm khi hoạt động được cải thiện, các lĩnh vực tiện ích và bất động sản, thường nhạy cảm với lãi suất, sẽ không được hưởng lợi nhiều từ việc cắt giảm lãi suất, ngược lại, nó sẽ có lợi cho các cổ phiếu vốn hóa nhỏ và. nhiều công ty có bảng cân đối kế toán yếu hơn:

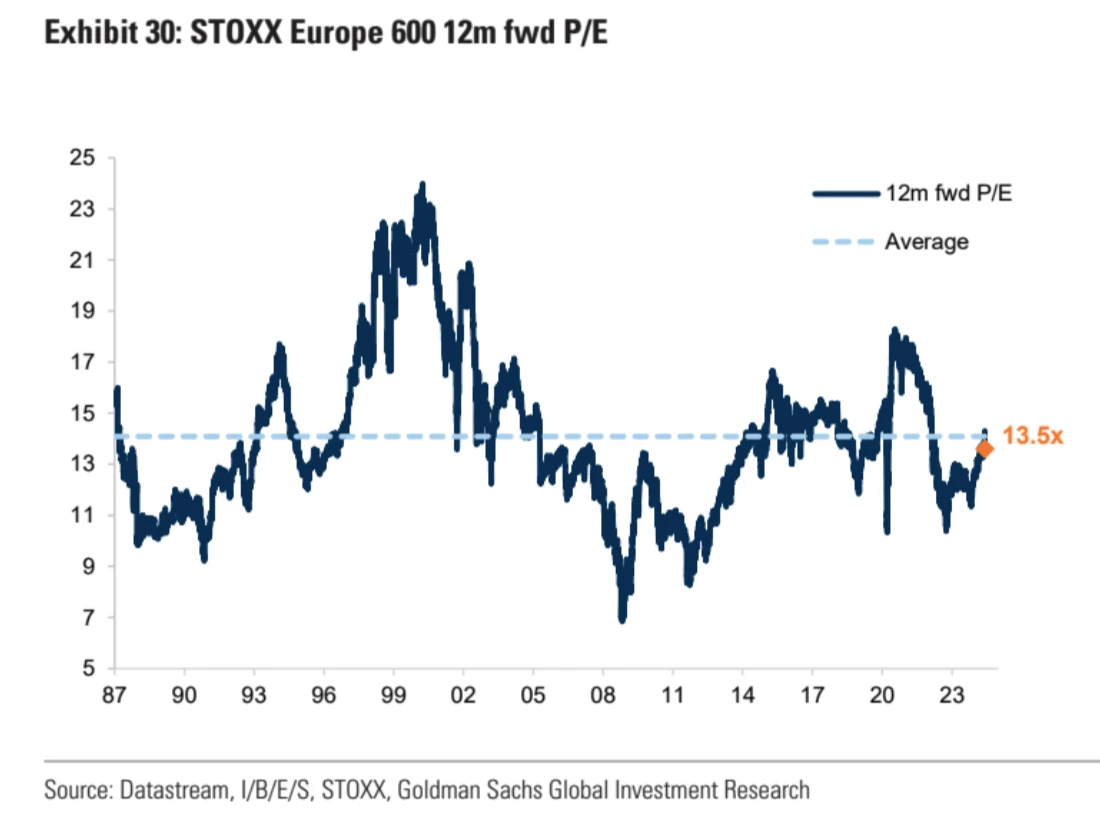

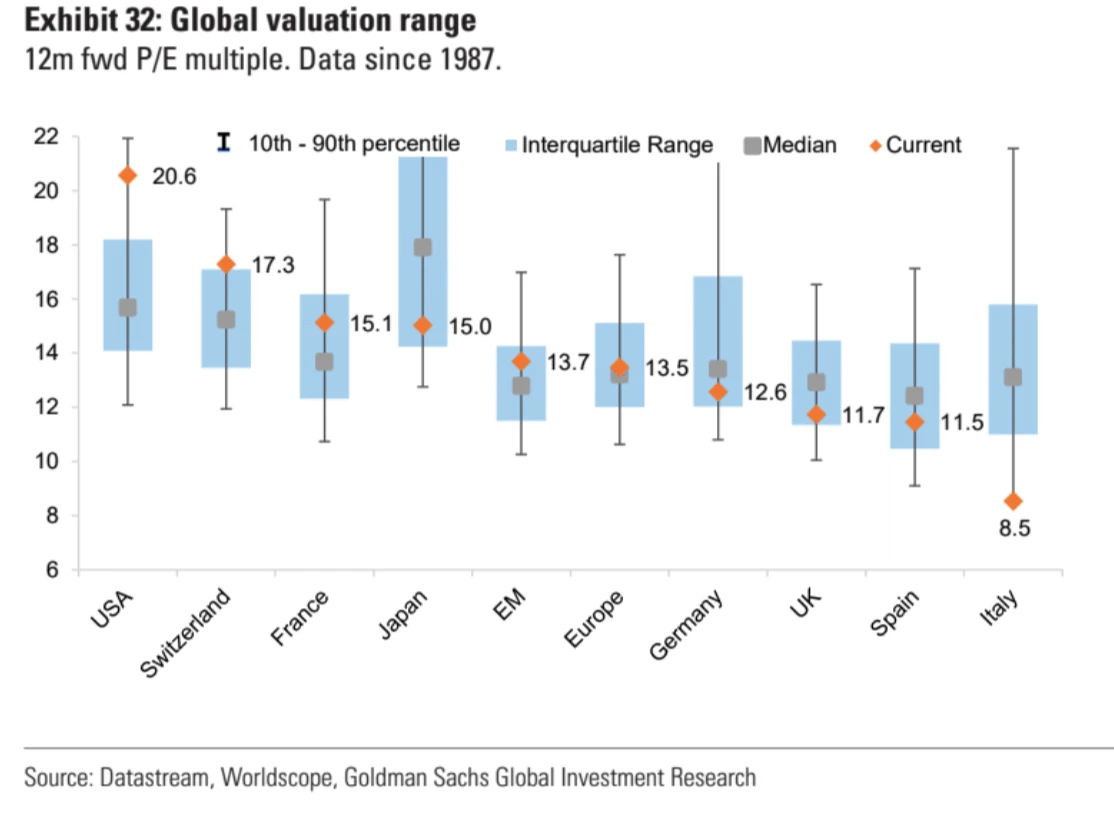

Định giá chứng khoán châu Âu tại các thị trường lớn toàn cầu tương đối thấp so với lịch sử:

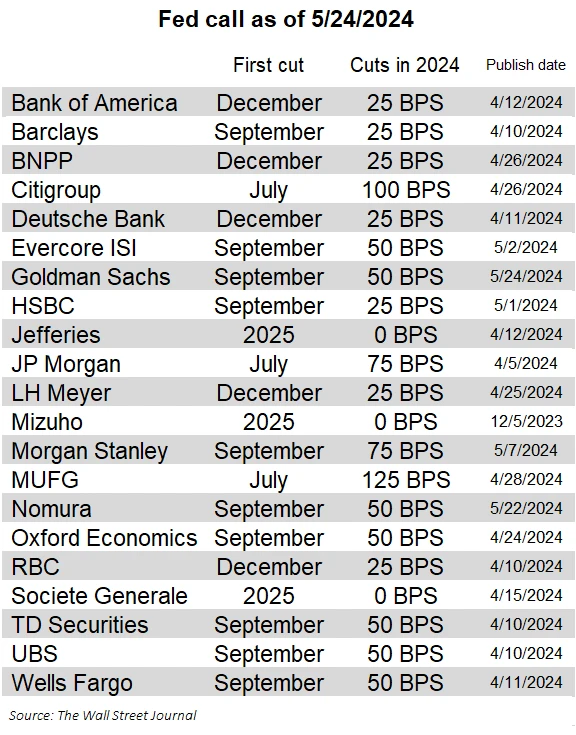

Xoay quanh mức độ cắt giảm lãi suất

Lợi suất giảm ở Hoa Kỳ đi kèm với kỳ vọng ngày càng tăng về việc cắt giảm lãi suất trong năm nay, lãi suất dự kiến sẽ tăng lên 36 bp, thấp hơn một chút so với 1,5 lần và lên 76 bp khoảng ba lần vào năm tới. Nhận xét từ các quan chức Fed cho rằng việc cắt giảm lãi suất vào tháng 7 có thể sẽ đòi hỏi sự cải thiện rõ rệt về con số lạm phát trong hai tháng tới và sự yếu kém rõ rệt về dữ liệu thị trường lao động.

Hiện tại, thị trường bị phân chia cao và chưa hình thành một quan điểm thống nhất, do đó phạm vi của mỗi dao động giá sẽ vẫn lớn, dao động từ 0 đến 4 lần, và xu hướng bên phải tổng thể sẽ lớn hơn. Ví dụ, Bank of America dự kiến sẽ chỉ cắt giảm lãi suất một lần trong năm nay vào tháng 12, trong khi Goldman Sachs dự kiến sẽ có hai lần cắt giảm lãi suất bắt đầu từ tháng 9.

PCE cần duy trì tốc độ tăng trưởng tuần tự ở mức 0,2 hoặc thấp hơn và con số so với cùng kỳ năm trước dự kiến sẽ không giảm cho đến mùa thu:

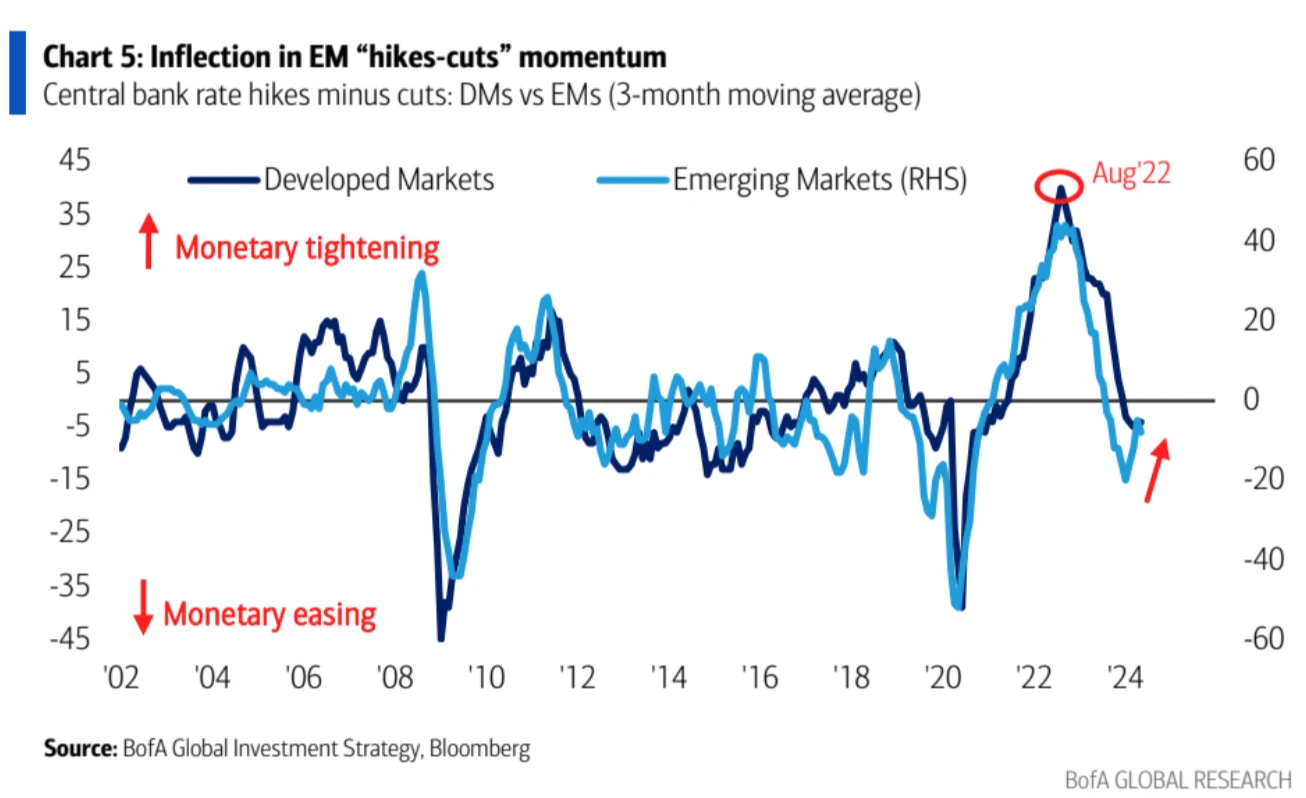

Trước sự phục hồi gần đây của giá cả, mức độ ôn hòa trong chính sách tiền tệ của các thị trường mới nổi, thường là chỉ báo hàng đầu, đã giảm:

NV nhận được một thử thách nhỏ

Cổ phiếu chip như NV và AMD giảm một thời gian do thông tin Mỹ xem xét an ninh quốc gia về phát triển trí tuệ nhân tạo ở Trung Đông có thể làm chậm quá trình cấp giấy phép xuất khẩu chip sang Trung Đông. và AMD vẫn đóng cửa tăng lần lượt 4,9% và 3,6% trong tuần. Không rõ việc đánh giá này sẽ kéo dài bao lâu hoặc điều gì tạo nên xuất khẩu quy mô lớn.

Ngoài ra, UBS còn chỉ ra trong báo cáo mới nhất của mình rằng Nvidia có thể có một khách hàng VVVVIP và khách hàng bí ẩn này đã đóng góp 19% tổng doanh thu của Nvidia trong năm tài chính 2024. UBS suy đoán khách hàng này có thể là Microsoft. Những lo ngại về thị trường do doanh thu tập trung cao độ như vậy cũng dội một gáo nước lạnh vào lợi nhuận của Nv (nhưng không nhiều). Giá cổ phiếu của NV đã tăng 130% từ đầu năm đến nay và giá trị thị trường của nó vượt quá 2,7 nghìn tỷ USD, chỉ cách Apple một bước (mặc dù doanh thu dự kiến trong năm nay chỉ bằng 1/3 của Apple). Tuy nhiên, điểm tích cực lớn nhất gần đây đối với NV là việc chia tách cổ phiếu và đưa vào chỉ số Dow, cả hai đều thường mang lại lượng mua lớn và khó có thể thấy NV giảm đáng kể cho đến khi điều đó xảy ra.

phía Trung Quốc

Chỉ số Hang Seng giảm 2,8% và CSI 300 giảm 0,7%. TH Junyan, PMI bất ngờ giảm xuống mức thu hẹp, và sự suy giảm chung của nhu cầu trong và ngoài nước là tin tiêu cực chính.

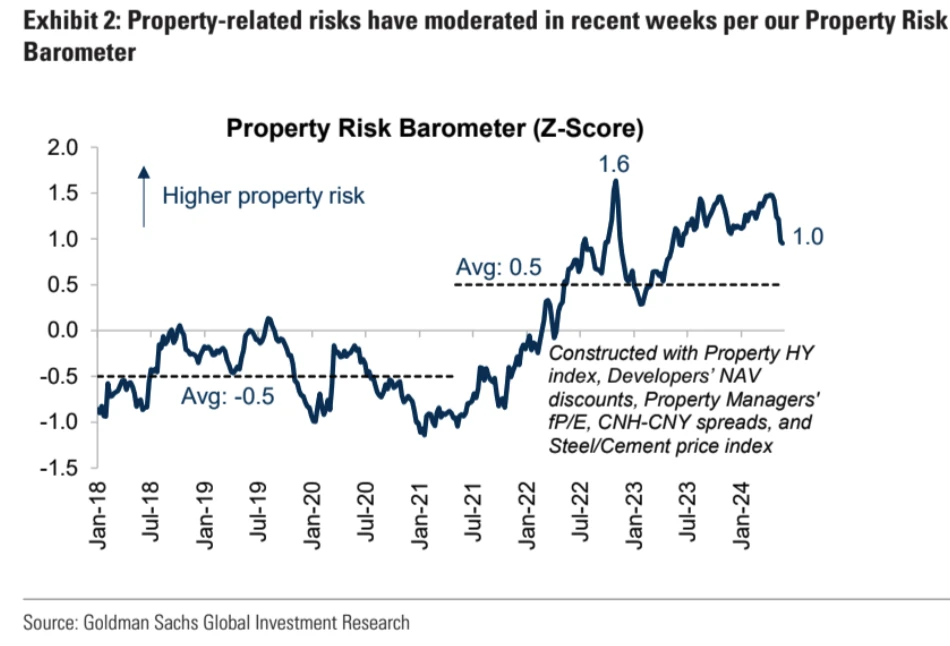

Nhưng rủi ro liên quan đến tài sản đã giảm bớt trong những tuần gần đây trong bối cảnh chính sách nới lỏng và hỗ trợ nhiều hơn:

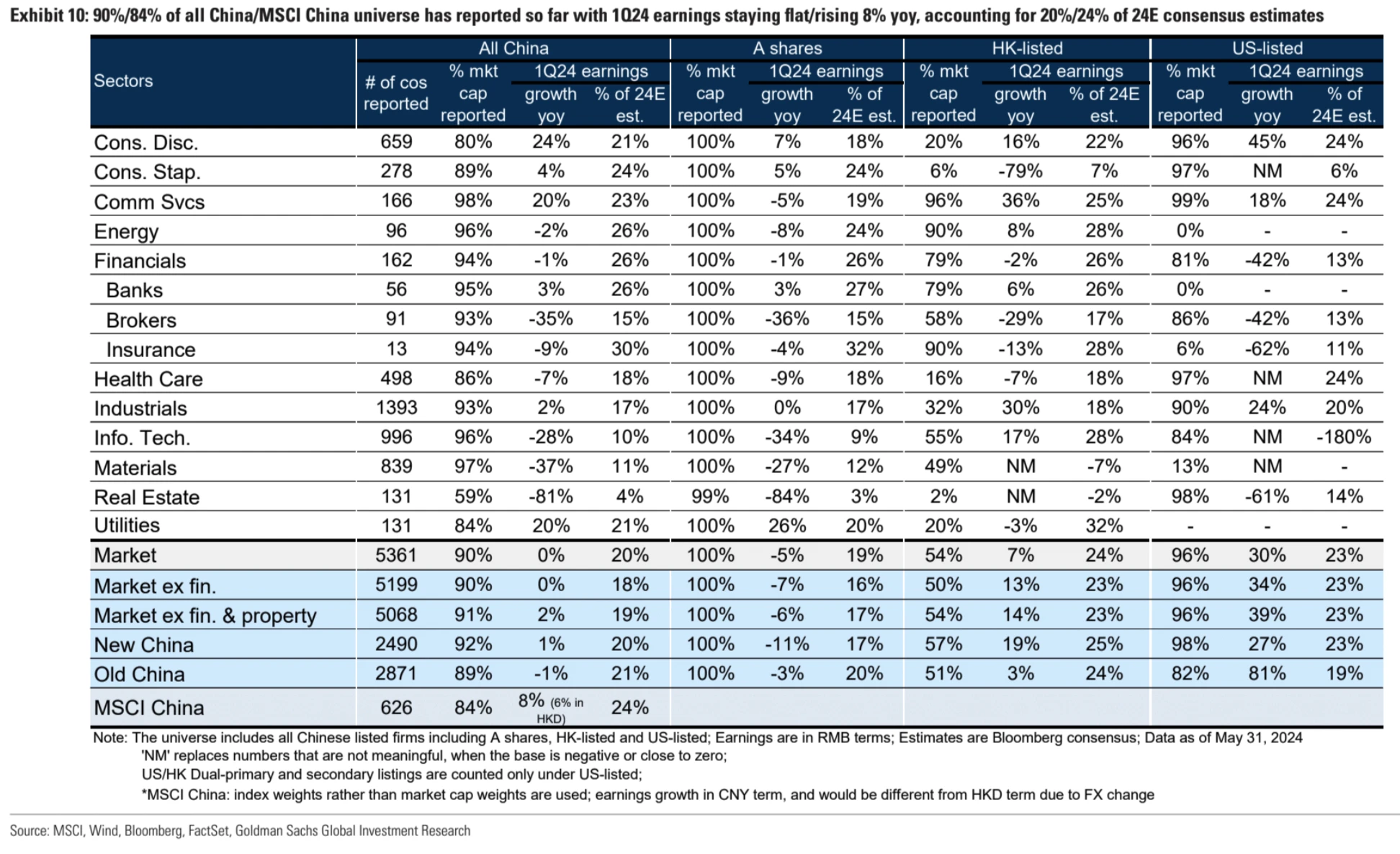

Khoảng 90% các công ty Trung Quốc đã báo cáo lợi nhuận trong quý 1, 4 và lợi nhuận tổng thể tăng 0% so với cùng kỳ năm ngoái. Tuy nhiên, thị trường trong cả năm dự kiến sẽ tăng 20%. dữ liệu thực tế và kỳ vọng.

Dòng vốn và vị thế

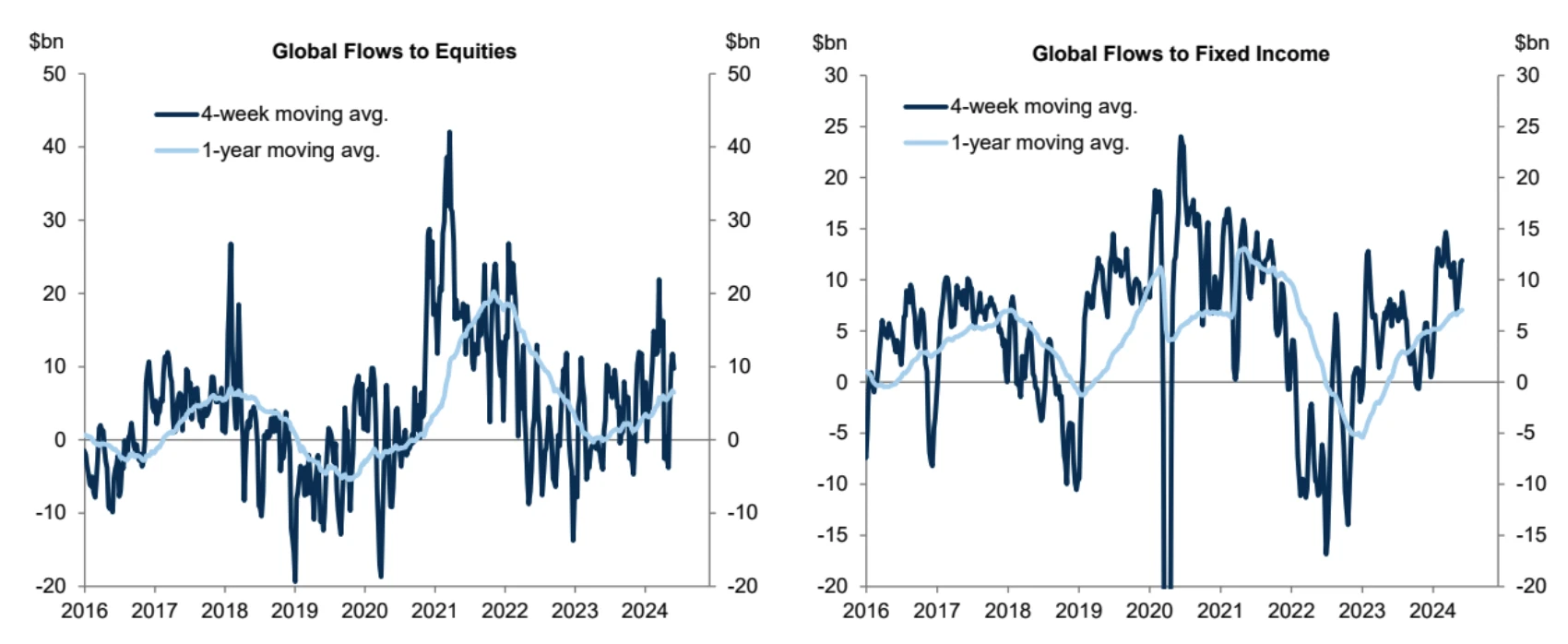

Dòng vốn vào các quỹ trái phiếu và vốn cổ phần toàn cầu khiêm tốn hơn trong tuần kết thúc vào ngày 29 tháng 5.

Quỹ đầu tư cổ phần: Dòng vốn ròng vào các quỹ đầu tư toàn cầu dương (+2 tỷ USD), giảm so với tuần trước (+10 tỷ USD). Có những dòng vốn nhỏ vào Hoa Kỳ, trong khi phần còn lại của G10 chủ yếu là âm.

Quỹ trái phiếu: Dòng vốn vào quỹ thu nhập cố định toàn cầu chậm lại, trong đó chính phủ, tín dụng IG và các quỹ trái phiếu lãi suất cao chứng kiến dòng vốn vào thấp hơn.

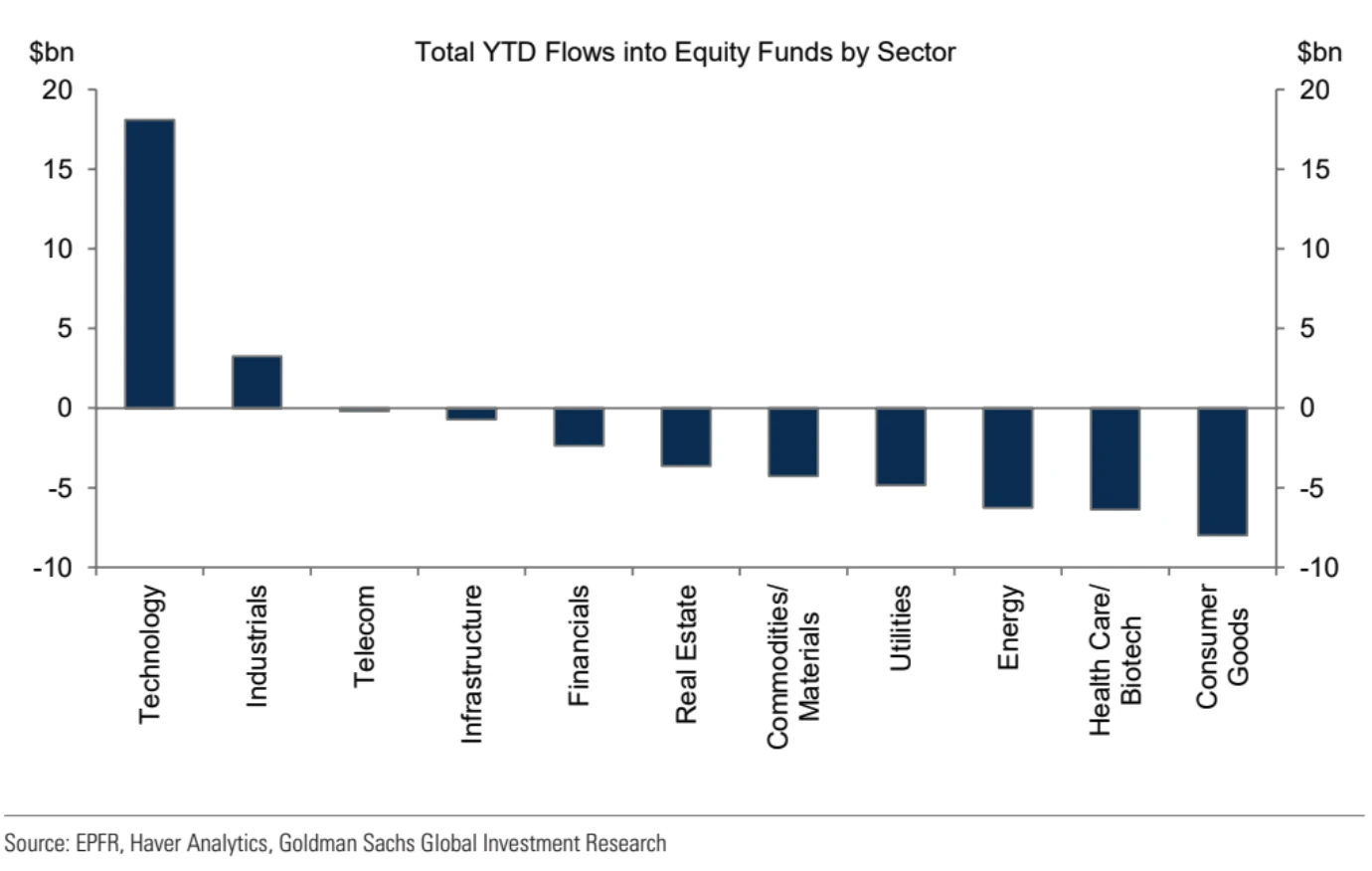

Dòng chảy ngành: Các quỹ công nghệ thu hút dòng vốn lớn nhất. Từ đầu năm đến nay, hầu hết các quỹ công nghiệp, ngoại trừ quỹ công nghệ và quỹ công nghiệp, đều chứng kiến dòng tiền chảy ra ròng.

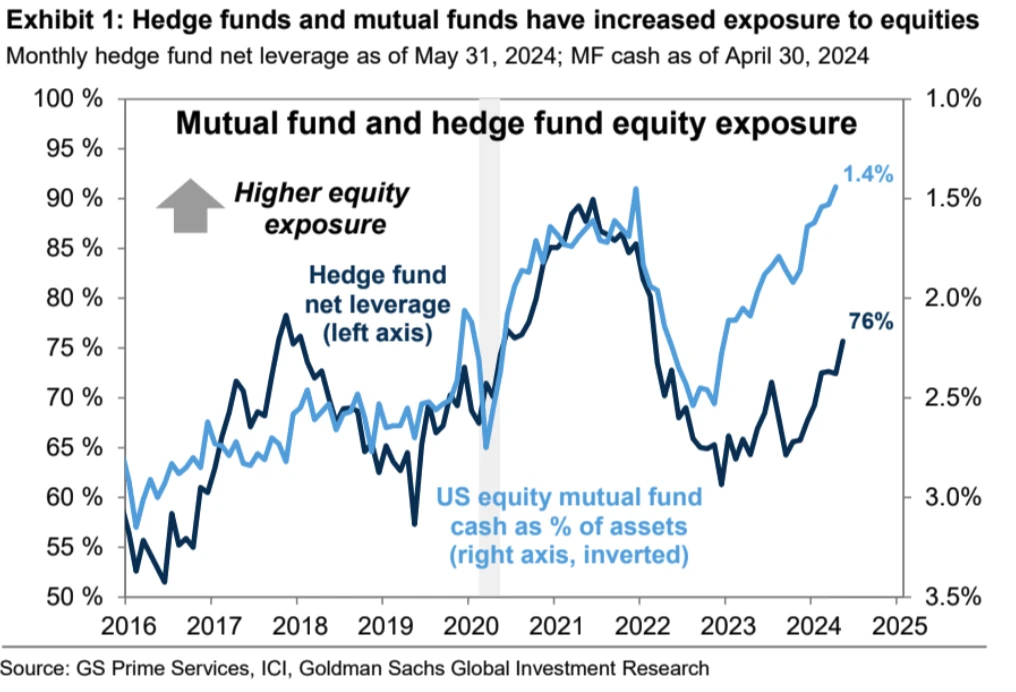

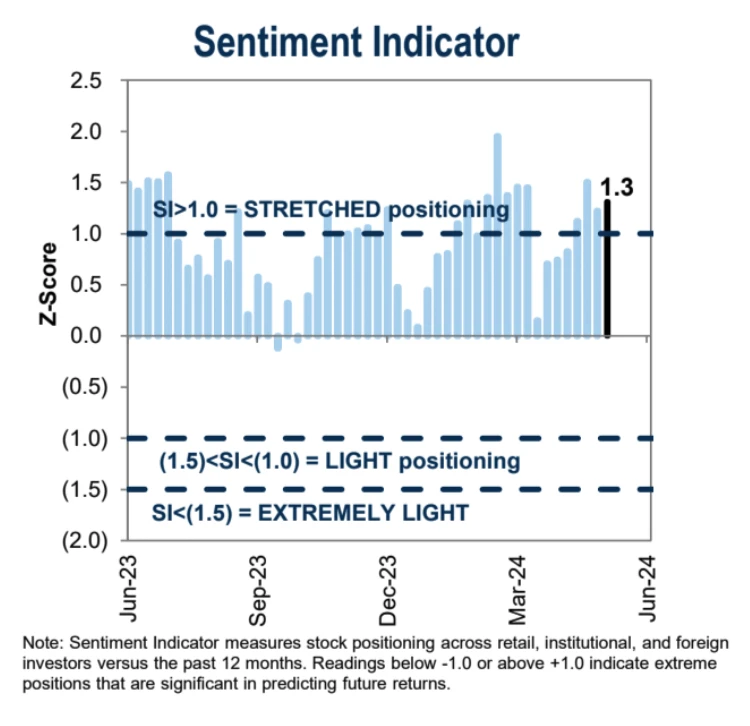

Các quỹ phòng hộ và quỹ tương hỗ đã tiếp tục tăng cường đầu tư vào cổ phiếu trong năm nay, với đòn bẩy ròng của quỹ phòng hộ đạt mức cao nhất trong năm qua và số dư tiền mặt của quỹ tương hỗ giảm xuống mức thấp kỷ lục chỉ 1,4%:

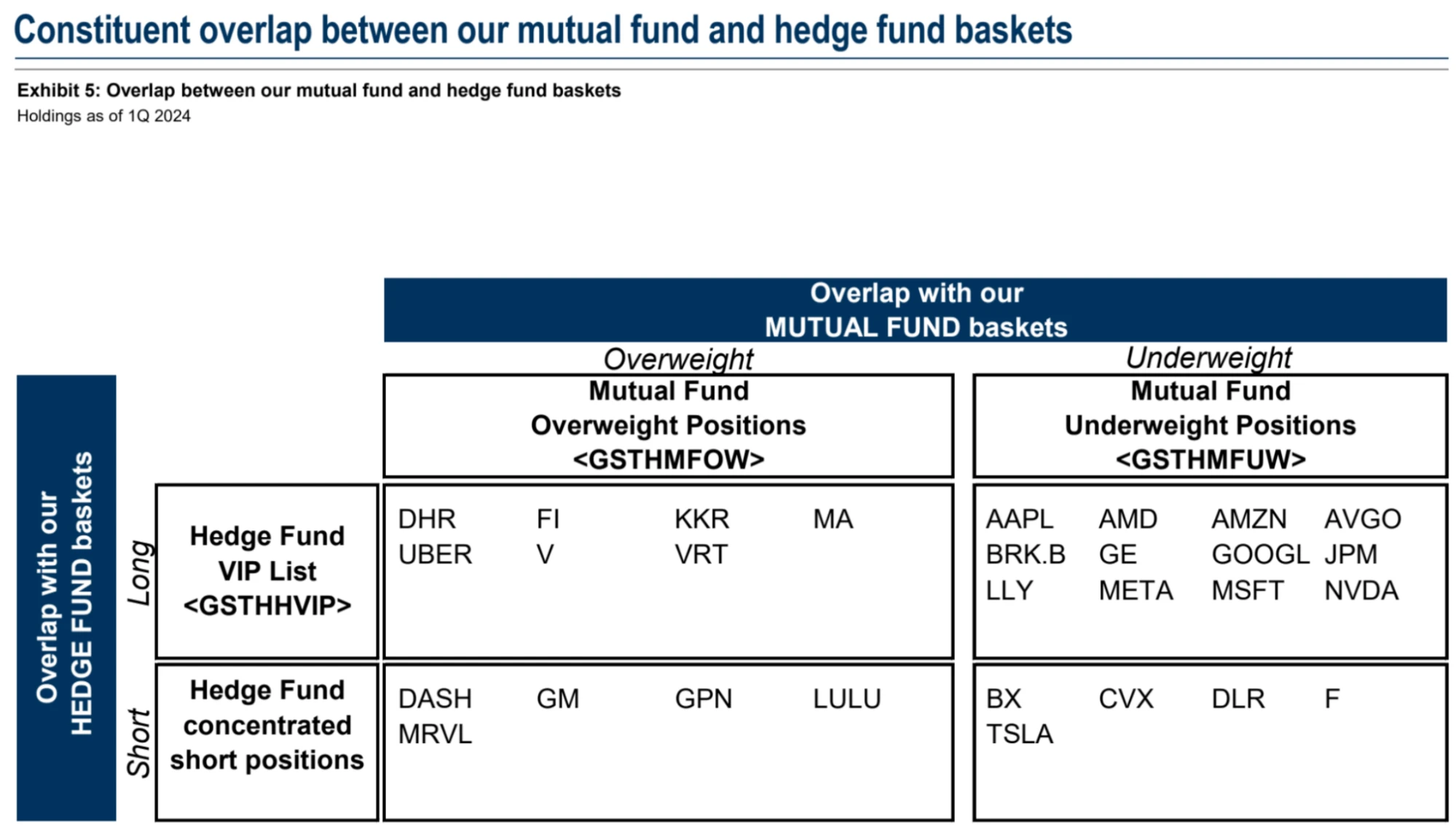

Goldman Sachs đã phân tích lượng nắm giữ trong quý đầu tiên của 707 quỹ phòng hộ (tổng số cổ phiếu nắm giữ là 2,7 nghìn tỷ USD) và 482 quỹ tương hỗ (tài sản cổ phiếu trị giá 3,3 nghìn tỷ USD). kết luận như sau:

Các quỹ phòng hộ và quỹ tương hỗ đã giảm mạnh các vị thế trong Mag 7, chỉ có AAPL thừa cân

Các cổ phiếu được cả quỹ tương hỗ và quỹ phòng hộ yêu thích: Bao gồm Dịch vụ Giáo dục DHR, Quỹ Tín thác Đầu tư Bất động sản FI, Vốn cổ phần tư nhân KKR, Xử lý thanh toán MA, Dịch vụ di động UBER, Xử lý thanh toán V, Quản lý dữ liệu VRT

Các cổ phiếu bị các quỹ tương hỗ đánh giá thấp và các quỹ phòng hộ bán khống: BX Bank CVX Energy DLR Air Transportation F Automobile TSLA Electric Vehicles

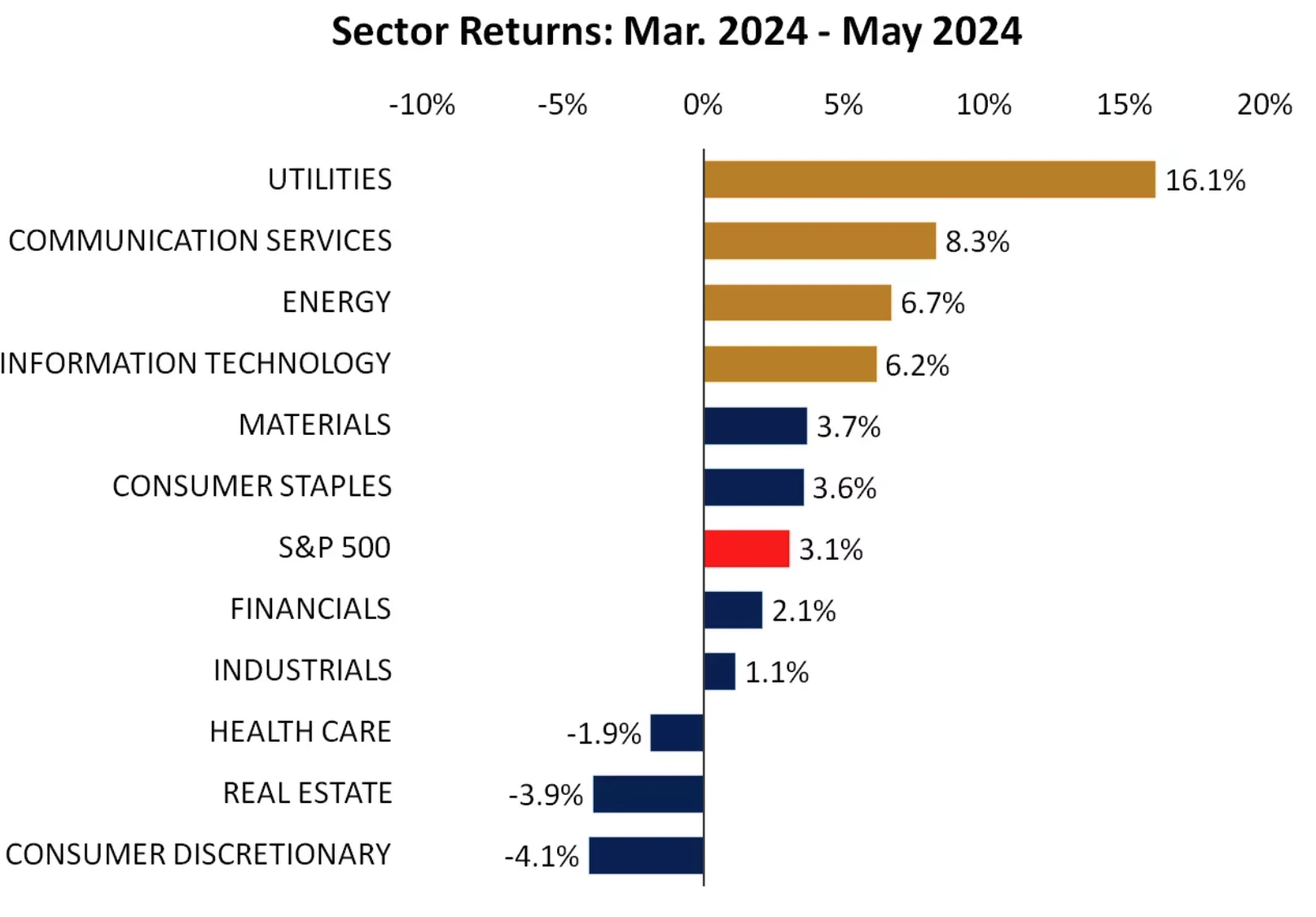

Sự nhiệt tình của nhà đầu tư đối với việc mở rộng thương mại AI thể hiện qua việc tăng cường tiếp xúc với lĩnh vực tiện ích, vì việc vận hành và đào tạo các mô hình AI cần một lượng điện lớn.

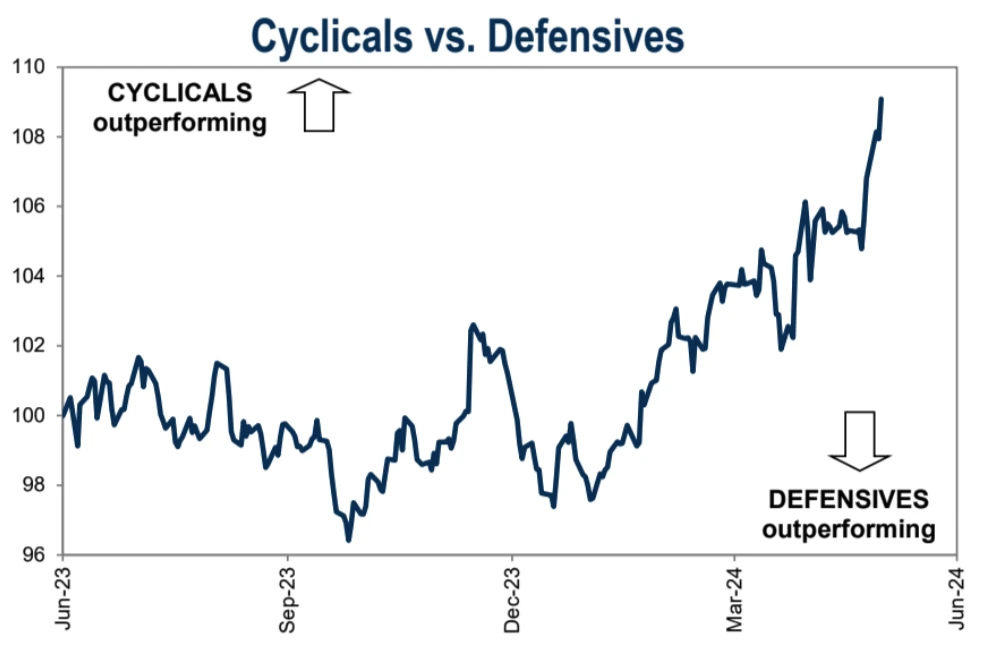

Các quỹ đã duy trì xu hướng thuận chu kỳ và trên thực tế, các cổ phiếu mang tính chu kỳ đã hoạt động tốt hơn các cổ phiếu phòng thủ từ đầu năm đến nay.

Một số nhà phân tích tin rằng mặc dù cổ phiếu công nghệ vẫn chiếm phần lớn sự quan tâm và chú ý nhưng chúng tôi đã âm thầm nhận thấy sự mở rộng vị trí dẫn đầu này được phản ánh trong các lĩnh vực như tiện ích và năng lượng, cũng như đôi khi ở các lĩnh vực khác như tài chính, công nghiệp và chăm sóc sức khỏe. Sự phục hồi tình dục và chuyển đổi phong cách có thể là chủ đề tiếp theo. Việc cổ phiếu công nghệ tụt hậu so với cổ phiếu tiện ích kể từ tháng 4 có thể phản ánh một xu hướng lớn hơn: sự mở rộng của thị trường giá lên.

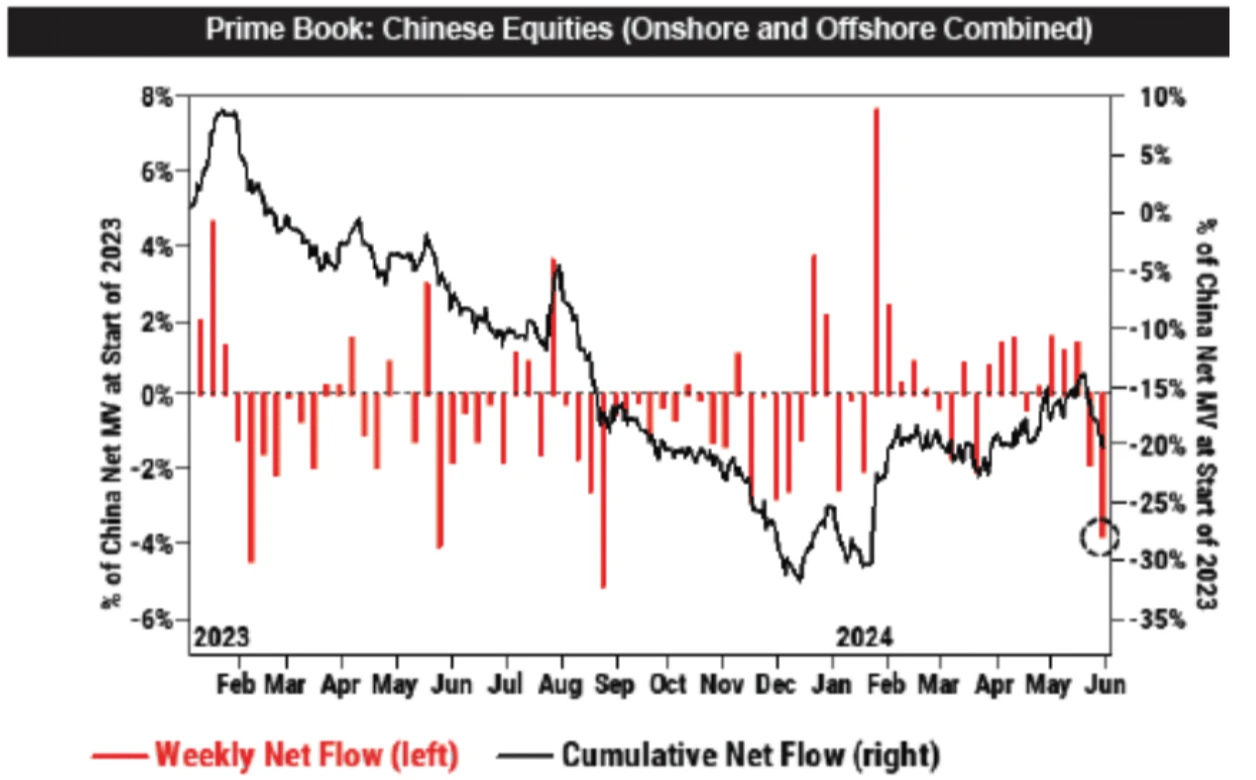

Chứng khoán Trung Quốc: Hoạt động bán tháo của quỹ phòng hộ tăng tốc trong tuần này với tốc độ nhanh nhất kể từ tháng 8 năm 2023.

Trump bị kết tội

Trump bất ngờ trở thành cựu tổng thống đầu tiên của Hoa Kỳ bị kết tội. Tuy nhiên, không có điều khoản nào trong Hiến pháp Hoa Kỳ cấm ông tranh cử hoặc trở thành tổng thống Hoa Kỳ vì có nhiều cách để trì hoãn. Bao gồm cả việc tại ngoại và ân xá, Trump gần như chắc chắn đắc cử tổng thống. Vụ việc chính khiến Trump bị kiện lần này là số tiền bịt miệng mà ông đã trả cho hai người bạn nữ vào đêm trước cuộc bầu cử tổng thống năm 2016, cựu luật sư riêng của Trump cũng là người bạn tâm giao trước đây của ông (bây giờ họ đã bất hòa) và chính ông đã ứng trước 130.000 USD. Cho đến nay, số tiền bịt miệng vẫn ổn, nhưng Trump không sẵn sàng lấy tiền từ túi của mình. Thay vào đó, ông lấy tiền từ công ty dưới tên mình, liên quan đến gian lận tài chính và các vấn đề về thuế.

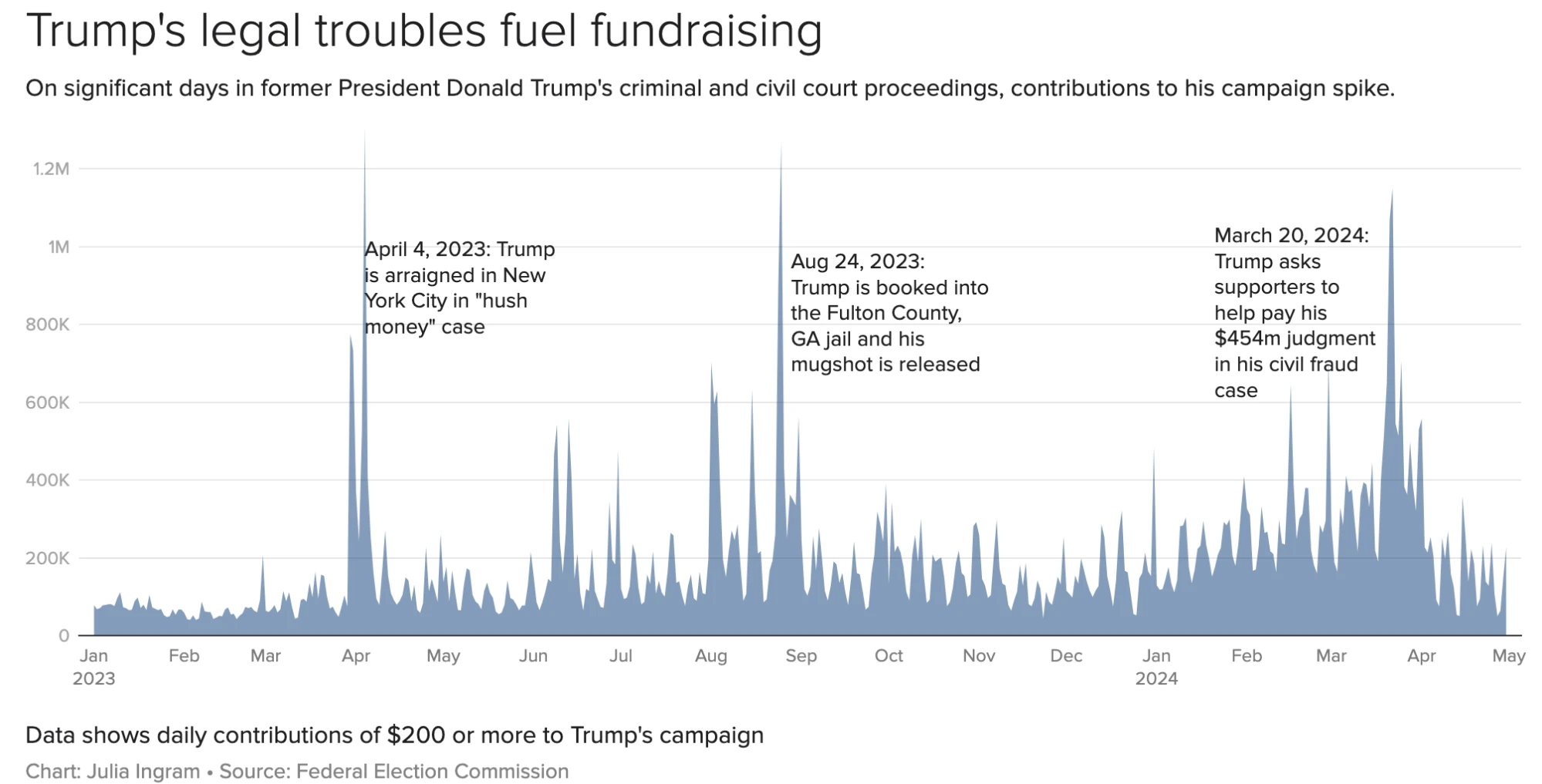

Điều thú vị là Trump có số tiền quyên góp tranh cử mỗi khi có khả năng vi phạm pháp luật, số tiền quyên góp sẽ tăng vọt. Doanh thu gây quỹ tăng đáng kể mỗi ngày kể từ khi Trump tuyên bố có thể bị bắt cách đây nửa tháng. Sau phán quyết về vụ tiền bịt miệng, anh ấy đã quyên góp được khoảng 53 triệu đô la thông qua các khoản quyên góp nhỏ trên trang web của mình và trang web quyên góp đã ngừng hoạt động do lượng truy cập quá lớn. Vì vậy, bản án có thể không những không ngăn chặn được sự ủng hộ của công chúng đối với Trump mà còn có thể khiến nhiều người cho rằng đây là một cuộc đàn áp chính trị của Đảng Dân chủ nhằm can thiệp vào cuộc bầu cử, từ đó kích thích sự ủng hộ dành cho Trump vì gần đây Trump đã chuyển sang tích cực ve vãn. Những người ủng hộ tiền điện tử, đây có thể là một điều tốt cho vòng tròn tiền tệ.

Đánh giá theo định giá thị trường thứ cấp, tỷ lệ chiến thắng của Trump đã giảm một thời gian ngắn sau khi ông bị kết tội, nhưng nhanh chóng đạt đến mức cao mới:

Cần lưu ý rằng khi vụ việc tiền im lặng được công bố lần này, Trump vẫn chưa phải là tổng thống và ít liên quan đến đảng. Ngoài ra, Trump có kinh nghiệm đối mặt với loại vụ kiện này. Ông đã giải quyết hơn 4.000 vụ kiện trong 50 năm qua. Mối nguy hiểm thực sự là ba vấn đề còn lại. Một là trong cuộc bầu cử năm 2020 ở Georgia. Trump muốn thay đổi số phiếu bầu ở bang này nên đã gọi điện cho Ngoại trưởng Chu và yêu cầu ông tìm đủ số phiếu để đảo ngược cuộc bầu cử. Kết quả là thế này Cuộc gọi đã được ghi lại. Một là việc Trump mang tài liệu mật về nhà, hai là vụ tấn công vào Quốc hội Mỹ ngày 6/1. Nếu những cáo buộc này là sự thật thì Trump thực sự có khả năng phải khoác lên mình bộ đồng phục tù nhân.

Điểm nổi bật trong tuần

Sau 22 tháng lãi suất cao liên tiếp, chu kỳ cắt giảm lãi suất được nhiều người mong đợi của ECB cuối cùng đã đến. Tại cuộc họp chính sách tiền tệ vào ngày 6 tháng 6, Ngân hàng Trung ương Châu Âu sẽ bắn phát súng đầu tiên vào việc cắt giảm lãi suất từ các ngân hàng trung ương lớn. Cuộc khảo sát cho thấy các nhà kinh tế chắc chắn 100% rằng ECB sẽ cắt giảm lãi suất 25 điểm cơ bản vào ngày họp chính sách tiền tệ. Đây có thể là một lợi ích cho tài sản rủi ro.

Các chỉ số hướng tới tương lai gần đây cho thấy thị trường lao động đang tiếp tục yếu đi. Ví dụ, số người nộp đơn xin trợ cấp thất nghiệp đang gia tăng, với số lượng yêu cầu ban đầu trung bình trong 4 tuần tăng lên 222.500, mức cao nhất trong 8 tháng.

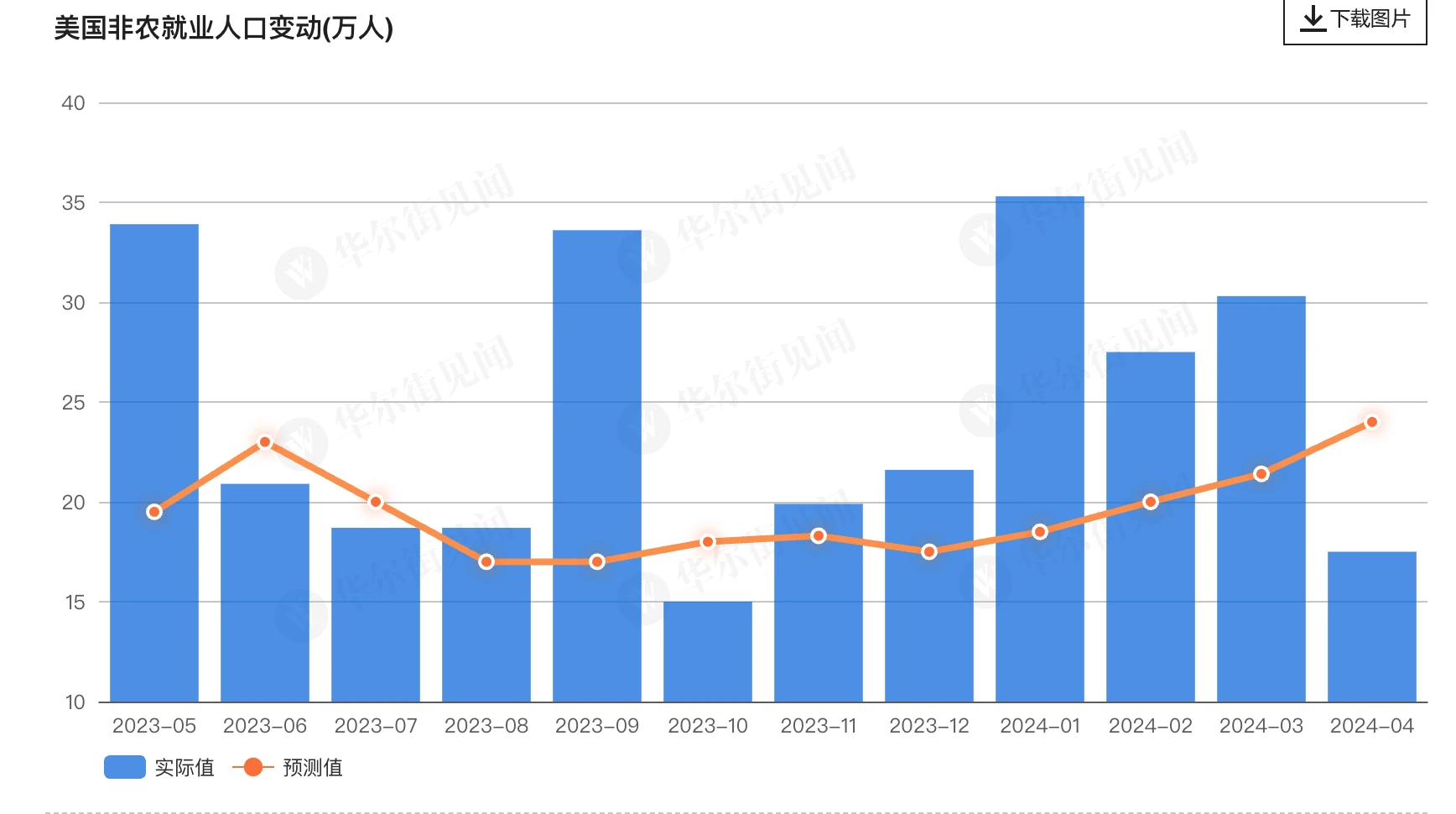

Lịch sử các chu kỳ kinh doanh cho thấy quá trình này sẽ không hề suôn sẻ và liên tục. Tại một thời điểm nào đó, một hiện tượng phi tuyến tính xảy ra và các công ty tiết kiệm lao động bằng cách sa thải công nhân hoàn toàn thay vì giảm tốc độ tuyển dụng. Thị trường kỳ vọng rằng dữ liệu việc làm phi nông nghiệp tháng 5 của Hoa Kỳ được công bố vào thứ Sáu sẽ xác nhận xu hướng này, với mức tăng chỉ 180.000 người (trong tháng 4, thị trường cực kỳ lạc quan rằng việc làm sẽ tăng thêm 240.000, nhưng kết quả chỉ là tăng 175.000, dẫn đến chỉ tăng 180.000 trong nửa đầu năm. Lần đầu tiên trong những năm gần đây, giá trị được công bố thấp hơn dự kiến tăng 6,5% vào ngày hôm đó), tỷ lệ thất nghiệp ổn định ở mức 3,9. % và mức lương trung bình mỗi giờ dự kiến sẽ tăng nhẹ từ 0,2% lên 0,3% so với tháng trước. Với những kỳ vọng đã giảm xuống, một sai sót yếu kém khác cũng có thể gây ra sự phục hồi của thị trường. Nếu tỷ lệ thất nghiệp tăng, tác động sẽ lớn hơn số người có việc làm. Miễn là nó tăng 0,1 điểm phần trăm, ngay cả khi số người có việc làm vượt quá mong đợi một chút, nó có thể khiến thị trường tăng mạnh. đà tăng hiện tại đang thiếu, tính bền vững của đà tăng có thể yếu.