Tác giả gốc: Cycle Capital Review các chủ đề nóng trên thị trường

Những cơn gió vĩ mô gần đây

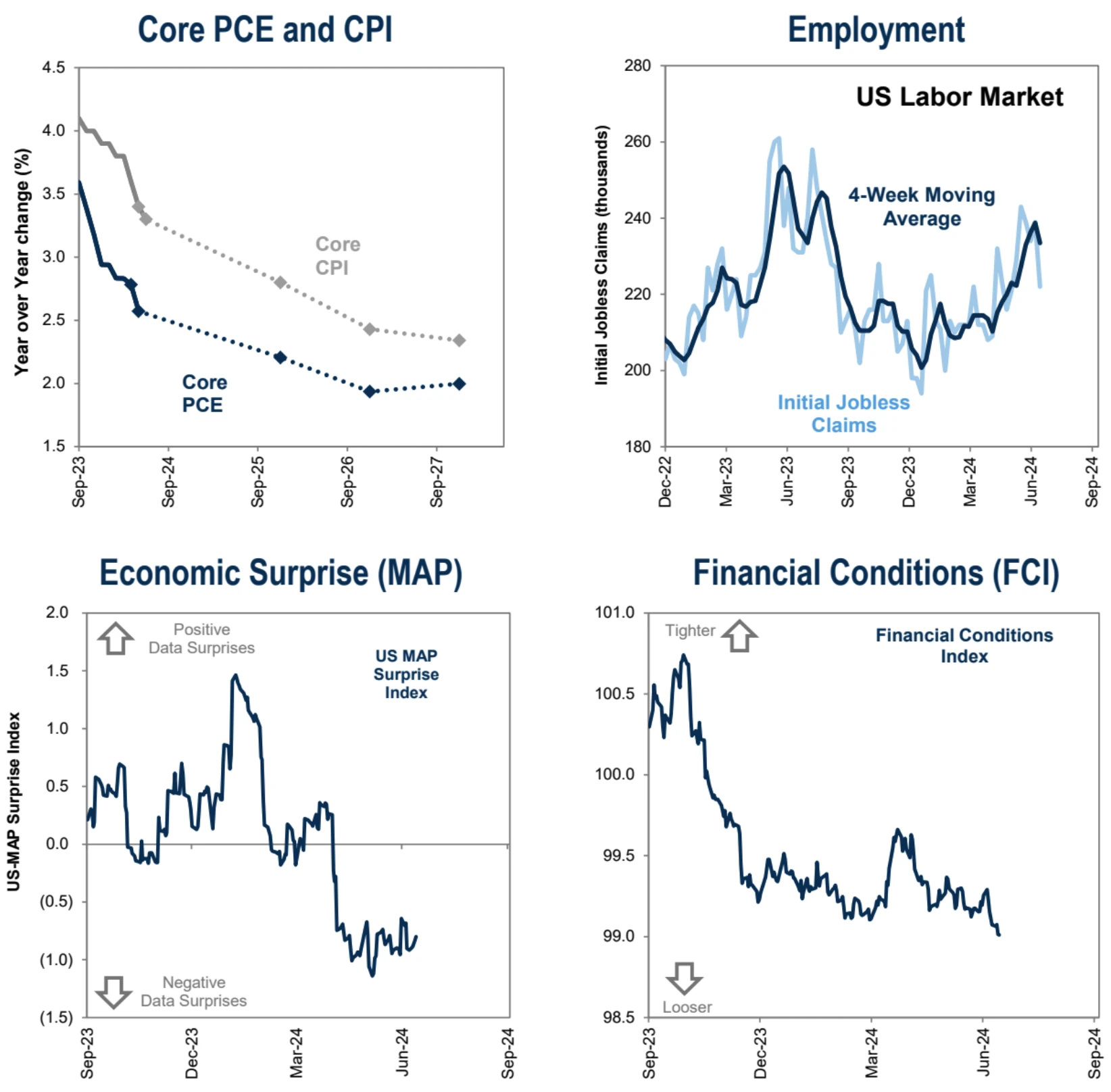

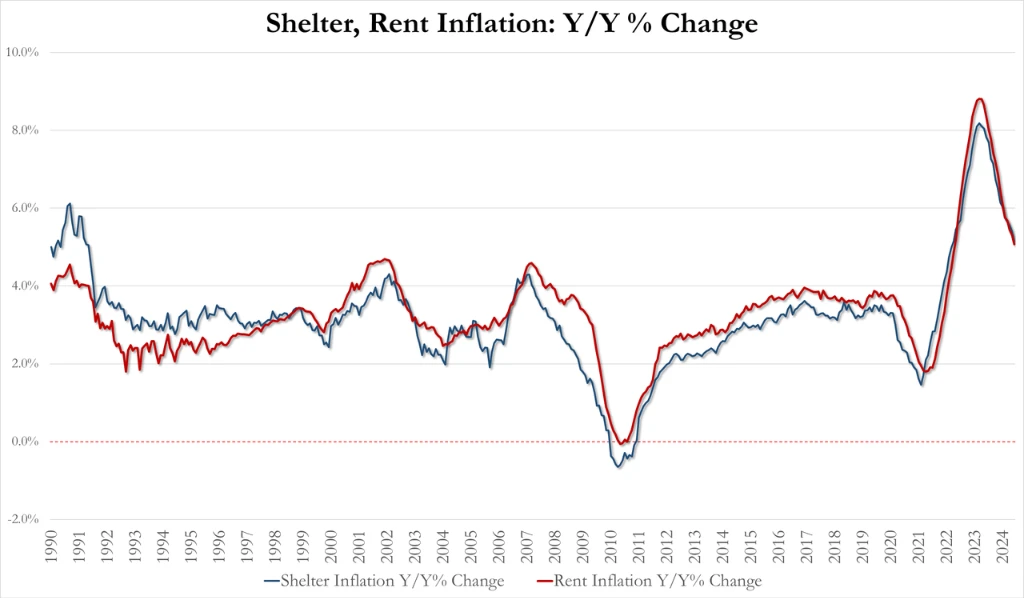

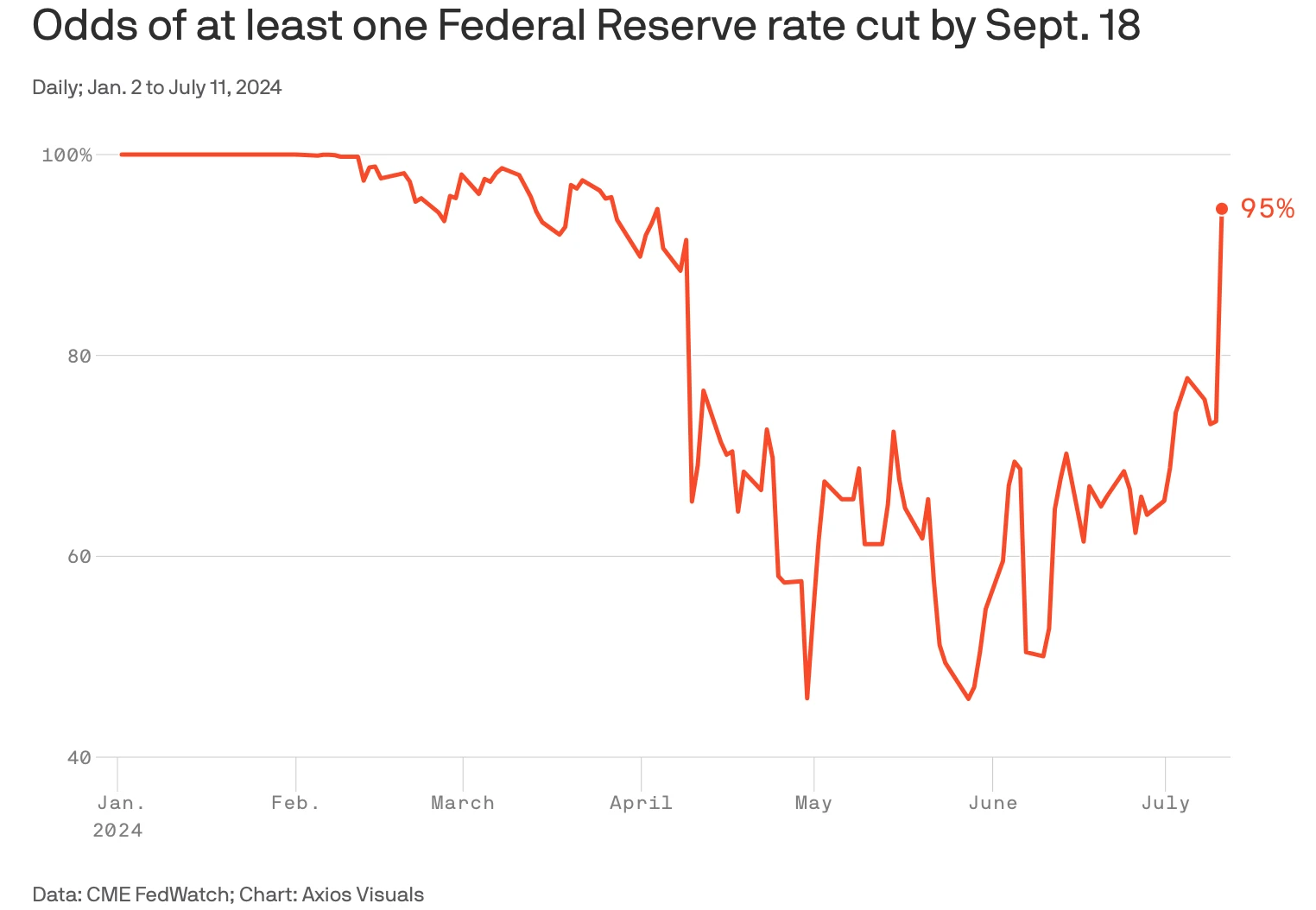

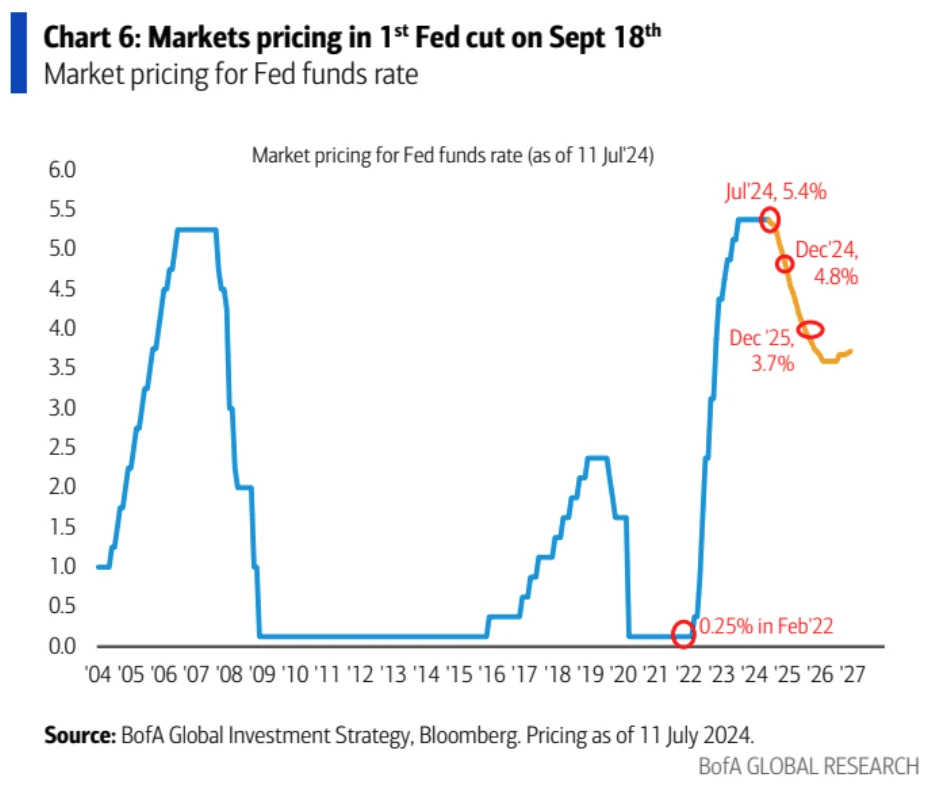

Lạm phát đã hạ nhiệt trên diện rộng: Hai tháng qua cho thấy xu hướng giảm rõ ràng. CPI của Mỹ chuyển sang mức âm lần đầu tiên sau 4 năm vào tháng 6 và mức tăng trưởng cốt lõi hàng năm đạt mức thấp mới trong hơn 3 năm. Theo dự đoán của GS, cả hai sẽ có xu hướng giảm trong 2 năm tới. Lạm phát nhà ở đang tăng tốc và chậm lại.

Thị trường việc làm: Mức trung bình động trong 4 tuần của số đơn xin trợ cấp thất nghiệp lần đầu tăng khoảng 10% kể từ tháng 4, cho thấy thị trường việc làm đã dịu đi đôi chút nhưng nhìn chung vẫn tương đối cân bằng và ổn định.

Chỉ số bất ngờ về kinh tế: Nó đã ở mức thấp trong hai tháng qua, cho thấy dữ liệu kinh tế gần đây thấp hơn dự kiến.

Chỉ số điều kiện tài chính: Cho thấy xu hướng nới lỏng tiếp tục, với mức nới lỏng ở mức lỏng lẻo nhất kể từ cuối năm 2022.

Bối cảnh trên được cho là loại kịch bản mà thị trường tài sản rủi ro yêu thích khi các nhà đầu tư kỳ vọng Fed sẽ hành động để hỗ trợ mở rộng kinh tế. Thời gian trôi qua, lo ngại về lạm phát cuối quý 1 tỏ ra bị cường điệu hóa. Mặc dù lạm phát khu vực dịch vụ vẫn trên mức mục tiêu của ngân hàng trung ương nhưng lạm phát hàng hóa lại giảm đáng kể.

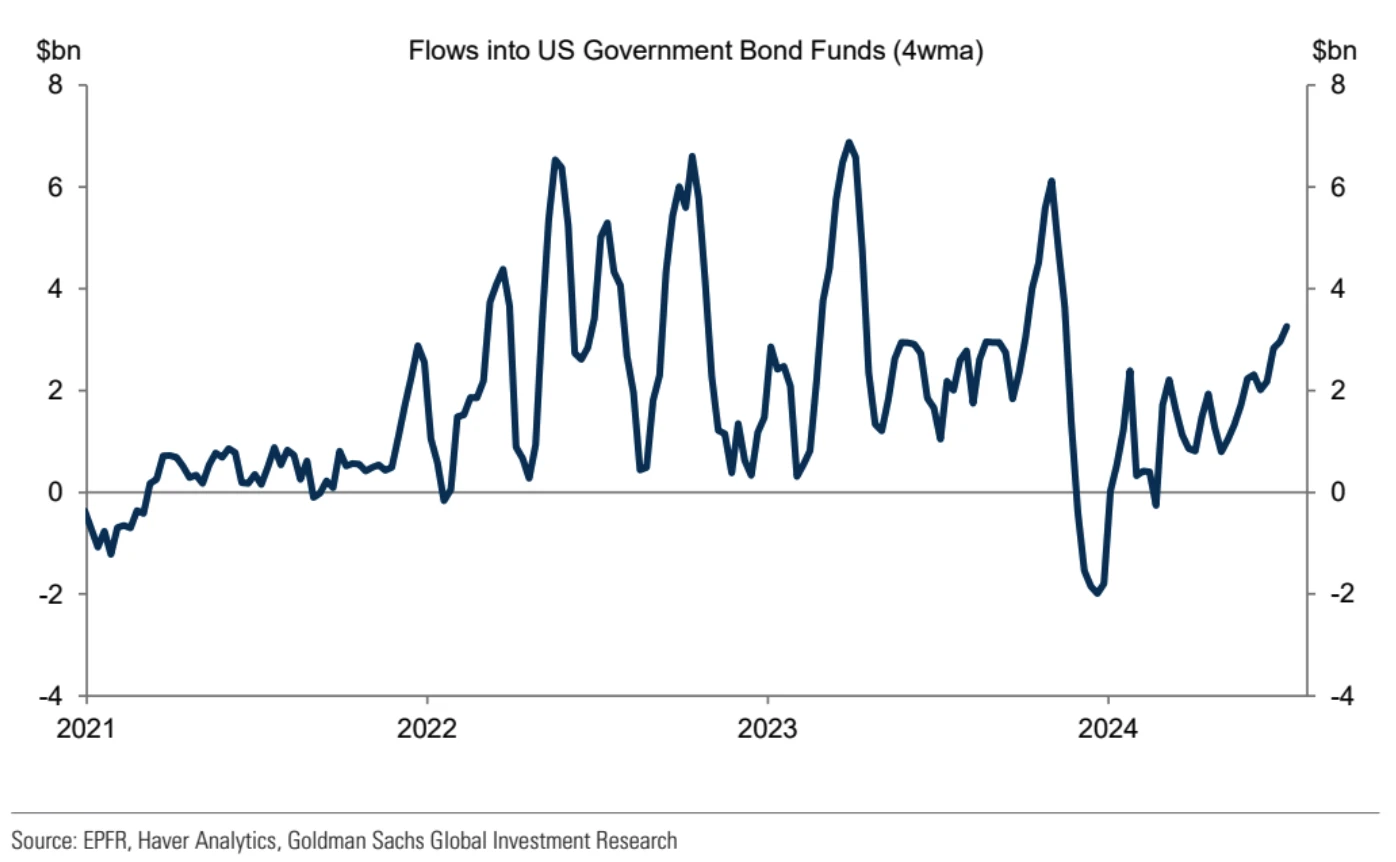

Khi đồng đô la Mỹ suy yếu và Cục Dự trữ Liên bang bắt đầu cắt giảm lãi suất, các thị trường mới nổi và tiền điện tử có thể được hưởng lợi nếu không xảy ra suy thoái kinh tế. Nếu việc hạ cánh mềm được dự đoán sẽ chuyển thành hạ cánh cứng sau đó, hãy nhanh chóng chuyển từ tài sản rủi ro vốn cổ phần sang trái phiếu.

Mùa thu nhập quý 2 căng thẳng

Thị trường hiện tại đang tập trung vào mùa thu nhập vừa mới bắt đầu. Kỳ vọng của thị trường trong quý hiện tại là rất lạc quan. Do đó, rất có thể sẽ thấy một số mức lợi nhuận hoặc lĩnh vực đạt được. chuyển đổi trong quá trình công bố quý này.

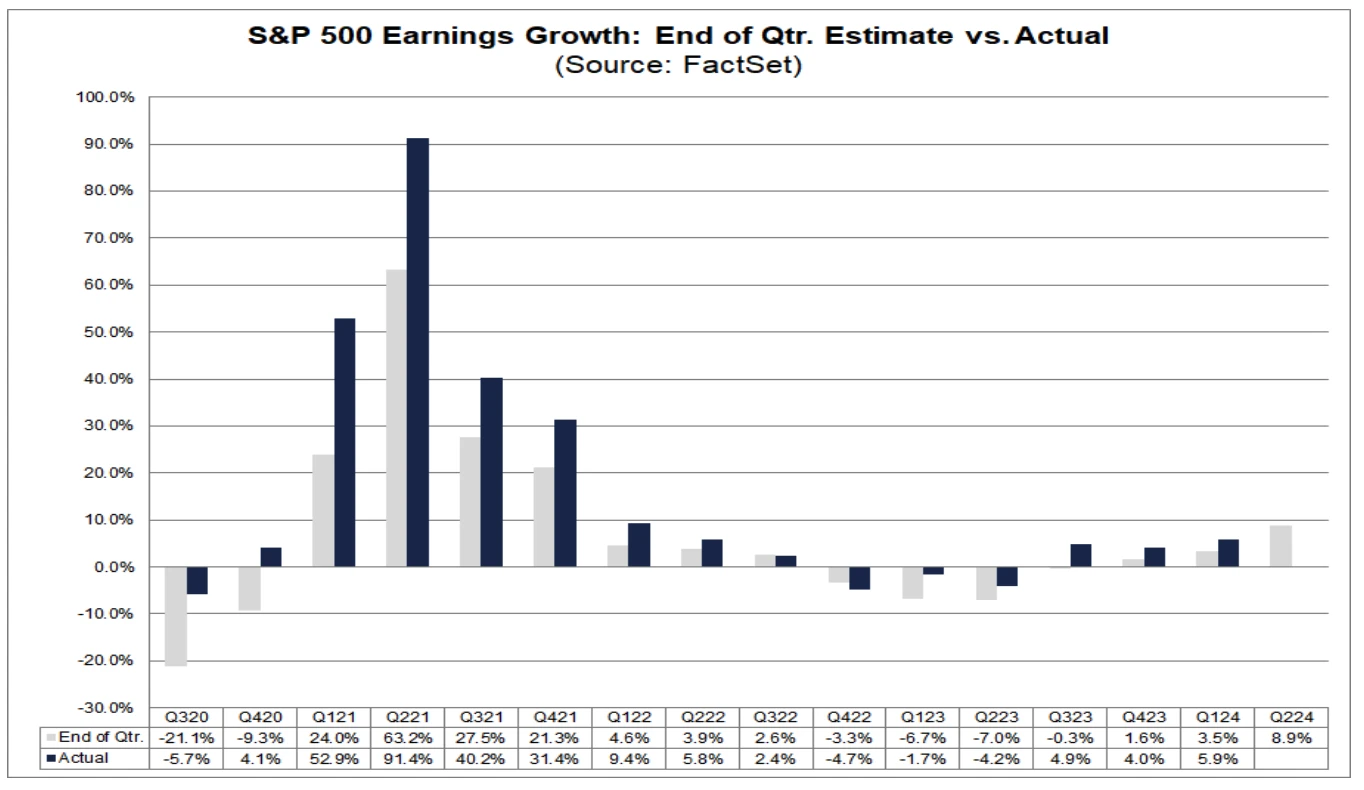

Phố Wall kỳ vọng thu nhập quý 2 của SP 500 sẽ tăng 8,9% so với cùng kỳ năm trước, cao hơn đáng kể so với mức tăng trưởng 5,9% của quý trước. Lần cuối cùng mức tăng trưởng lợi nhuận cao như vậy là vào quý 1 năm 2022, khi Cục Dự trữ Liên bang lần đầu tiên bắt đầu tăng lãi suất. Tốc độ tăng trưởng lợi nhuận vào thời điểm đó là 9,4%. Điều đáng nói là lợi nhuận kỳ vọng là 8,8%. vẫn là Kết quả sau khi hạ xuống. Vào cuối tháng 3, các nhà phân tích đã kỳ vọng mức tăng trưởng thu nhập là 9,1%.

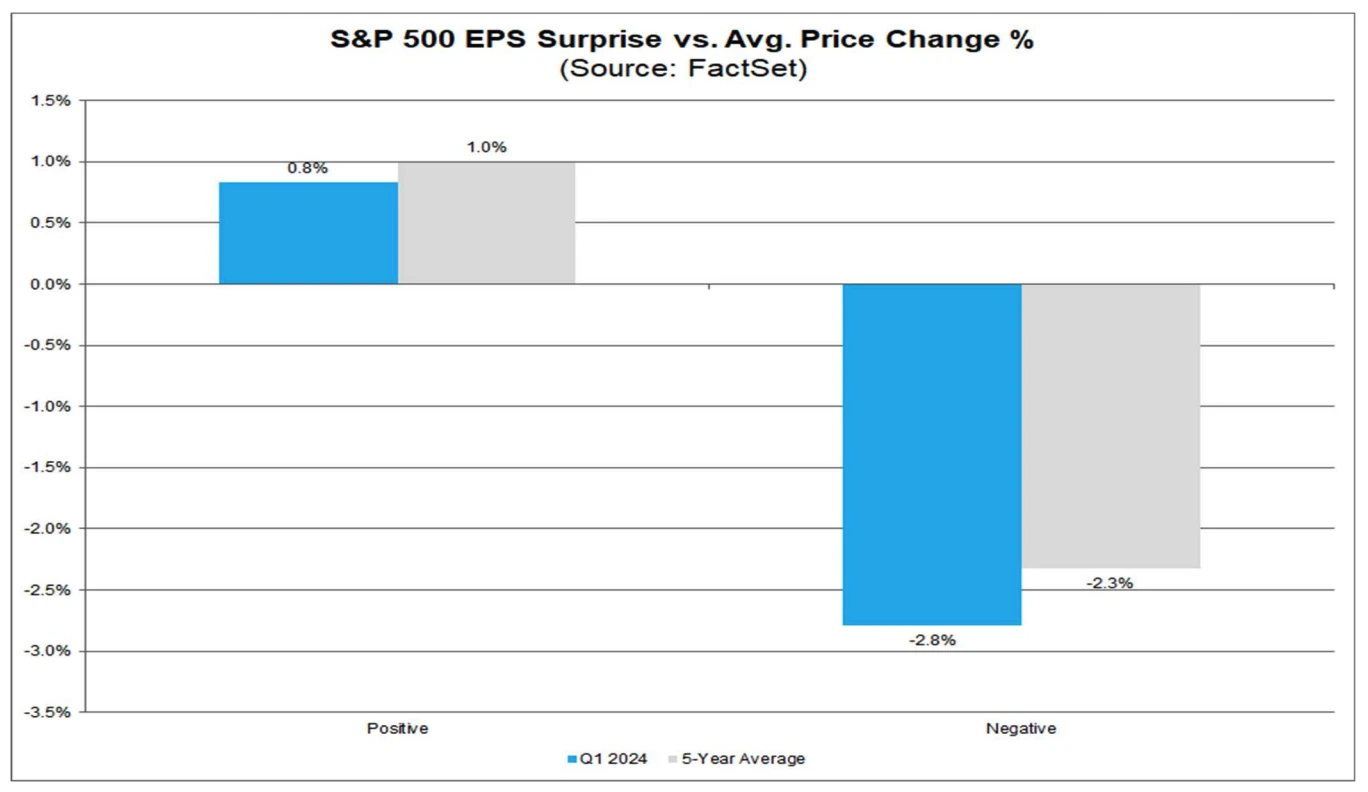

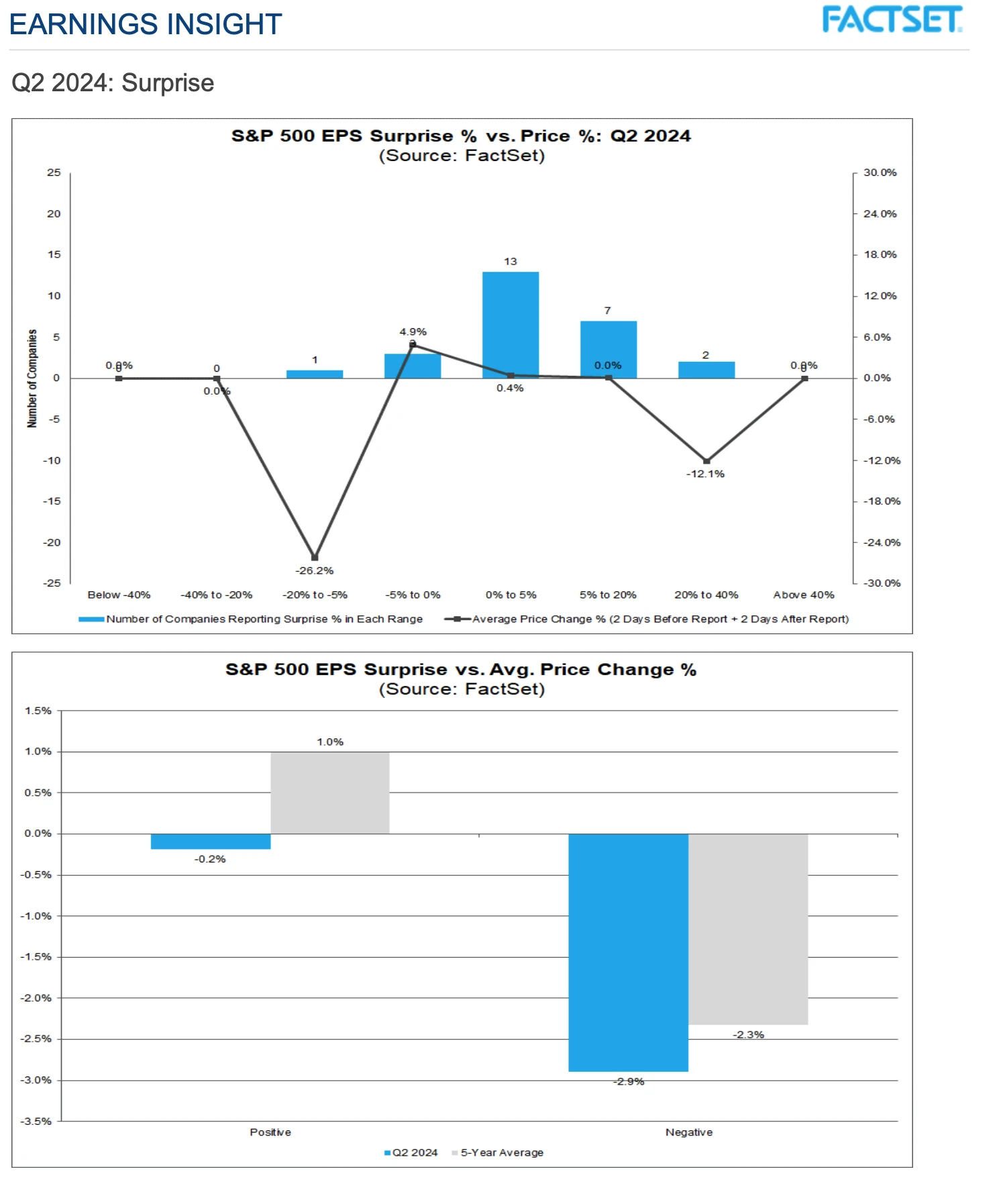

Ngoài ra, xét từ phản ứng ngắn hạn của thị trường trong quý 1, có thể thấy rất rõ rằng mức tăng của những bất ngờ tốt không tốt bằng mức giảm của những bất ngờ xấu - mức tăng trung bình của giá cổ phiếu của các công ty có EPS tích cực. thấp hơn một chút so với mức trung bình 5 năm. Các công ty có mức EPS bất ngờ âm tính trung bình đã chứng kiến giá cổ phiếu của họ giảm nhiều hơn một chút so với mức trung bình 5 năm.

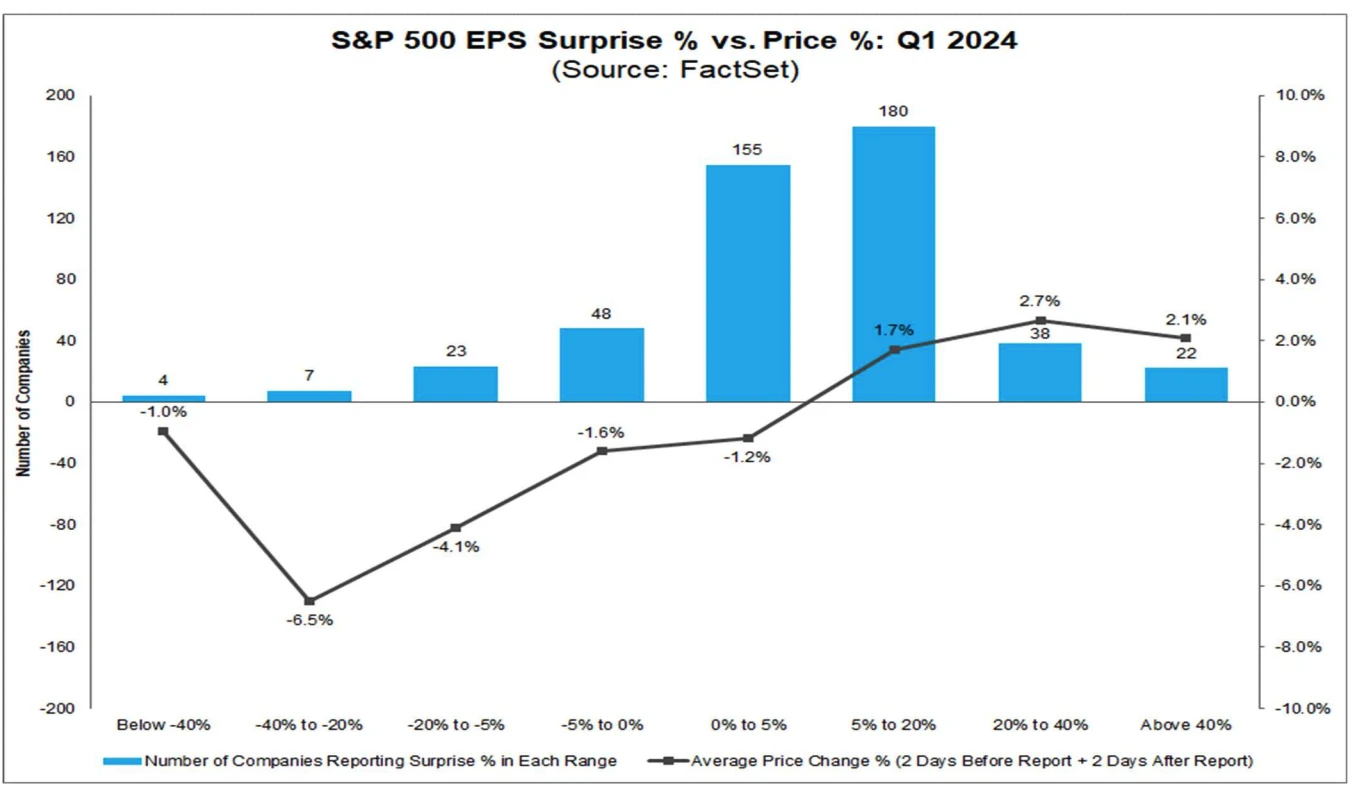

Như có thể thấy từ kết quả hoạt động trong quý đầu tiên:

Trong phạm vi mức bất ngờ về EPS dưới -40%, mức thay đổi giá cổ phiếu trung bình là -6,5%.

Trong phạm vi bất ngờ về EPS từ 0% đến 5%, mức thay đổi giá cổ phiếu trung bình là -1,2%.

Trong phạm vi EPS bất ngờ từ 5% đến 20%, mức thay đổi giá cổ phiếu trung bình là 1,7%.

Trong phạm vi bất ngờ về EPS 20% đến 40%, mức thay đổi giá cổ phiếu trung bình là 2,7%.

Đánh giá phản ứng thị trường hiện tại của các cổ phiếu tài chính được tung ra trong quý 2, kết quả còn tệ hơn so với quý 1:

Gần đây, thị trường bắt đầu đặt câu hỏi về khả năng sinh lời của AI. Ngày càng có nhiều cuộc thảo luận. Ví dụ, Goldman Sachs gần đây đã đưa ra một báo cáo có tiêu đề Generative AI: Quá nhiều chi phí, ít lợi ích? ” báo cáo, trong đó một số chuyên gia bày tỏ sự hoài nghi sâu sắc về tiềm năng kinh tế của AI tạo ra. Đây là báo cáo bi quan nhất về AI mà tôi từng thấy trong khoảng một năm trở lại đây và rất đáng để xem xét kỹ lưỡng.

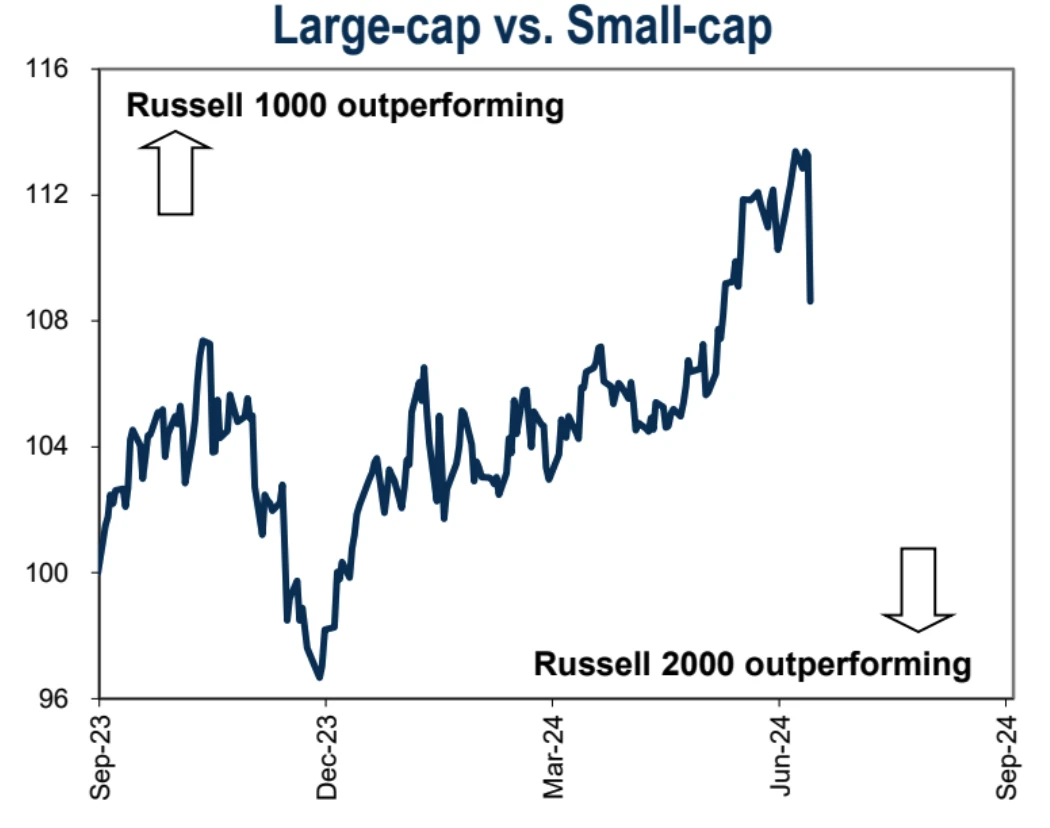

Do đó, khi các cổ phiếu công nghệ lớn thoát khỏi đáy hiệu suất năm 2022, ngày càng khó có khả năng Nv hay Tesla, ngoại trừ các công ty phần cứng, sẽ tiếp tục mạnh mẽ sau báo cáo thu nhập. Một kết quả tốt hơn sẽ là việc chuyển đổi ngành chuyển từ Mag 7 sang 493 (NDX tụt 6,3% vào tuần trước so với R 2 K, một trong những thành tích tương đối tệ nhất trong thập kỷ qua) hoặc trọng tâm của sự cường điệu có thể chuyển từ AI để phân nhánh các tuyến đường, bao gồm robot hình người và xe tự lái.

Từ góc độ thị trường tiêu dùng, thị trường robot hình người rõ ràng có triển vọng rất lớn, thậm chí còn cao hơn cả AI, bởi vì AI sẽ khó khiến người tiêu dùng cuối phải trả nhiều tiền hơn cho nó ít nhất là trong tương lai gần, trong khi robot khó có khả năng trở thành. một bộ phận trong mỗi hộ gia đình đều có những mặt hàng thiết yếu mới cần mua và giờ đây chỉ chờ “khoảnh khắc iPhone” xuất hiện.

Theo thống kê từ Goldman Sachs, các nhà đầu tư hiện quan tâm đến công nghệ lớn theo thứ tự sau: NVDA > AMZN > MSFT > AAPL > GOOGL > META.

Boeing nhận tội

Boeing tuần trước đã đồng ý nhận tội trong hai vụ án hình sự liên quan đến chiếc 737 Max của họ. Bối cảnh của hai vụ việc là vào tháng 10/2018 và tháng 3/2019, hai máy bay chở khách Boeing 737 MAX 8 lần lượt bị rơi ở Indonesia và Ethiopia, khiến tổng cộng 346 người thiệt mạng. Cuộc điều tra chỉ ra nguyên nhân vụ tai nạn có liên quan đến lỗ hổng thiết kế bảo mật của hệ thống phần mềm mới trong mô hình này. Khi Boeing nộp đơn xin FAA chứng nhận phí thử nghiệm, hãng đã cố tình che giấu rủi ro này và không tăng cường đào tạo phi công, dẫn đến vụ tai nạn hàng không. Theo tài liệu tòa án nộp vào cuối ngày Chủ Nhật, Boeing chính thức thừa nhận họ đã cố tình che giấu những rủi ro về an toàn trong quá trình xin cấp chứng nhận FAA của máy bay Max và phạm tội âm mưu lừa gạt chính phủ Mỹ.

Boeing phải đối mặt với mức phạt lên tới 487,2 triệu USD, nhưng đây là mức phạt tối đa được pháp luật cho phép và số tiền thực tế sẽ do thẩm phán quyết định. Kể từ khi Boeing đạt được thỏa thuận hoãn truy tố với Bộ Tư pháp vào năm 2021, nộp phạt hình sự 243,6 triệu USD và bồi thường cho gia đình các nạn nhân 500 triệu USD, lần này cần phải nộp khoản tiền phạt hình sự thứ hai trị giá 244 triệu USD. Sau khi gặp sự cố này, công ty cũng phải chi mạnh tay để khắc phục các khía cạnh bảo mật và tuân thủ nội bộ. Công ty cần khoản đầu tư ít nhất 455 triệu USD trong ba năm và cũng sẽ phải trải qua ba năm giám sát bởi một cơ quan giám sát tuân thủ độc lập. Rõ ràng, mức phạt này khiến nhiều người không hài lòng. Nhiều người cho rằng 244 triệu tương đương với giá trị của hai chiếc 737 Max đối với một công ty lớn như Boeing, còn giá trị một sinh mạng chỉ là 700.000. Từ góc độ chiến lược, việc sản xuất máy bay cỡ lớn của thế giới về cơ bản do Boeing và Airbus độc quyền. Rõ ràng, Mỹ sẽ không khiến Boeing quá khốn khổ.

Tuy nhiên, từ góc độ đầu tư, điều này có nghĩa là Boeing đã phát huy hết mọi khuyết điểm của mình và việc phục hồi về mặt định giá là một điều tốt. Kịch bản này có phần giống với việc Binance nhận tội và phạt tiền vào tháng 11 năm 2023, sau đó BNB tăng vọt từ 200 USD lên mức tối đa là 720 USD.

Thị trường đang đặt cược vào chiến thắng của Đảng Cộng hòa vào tháng 11

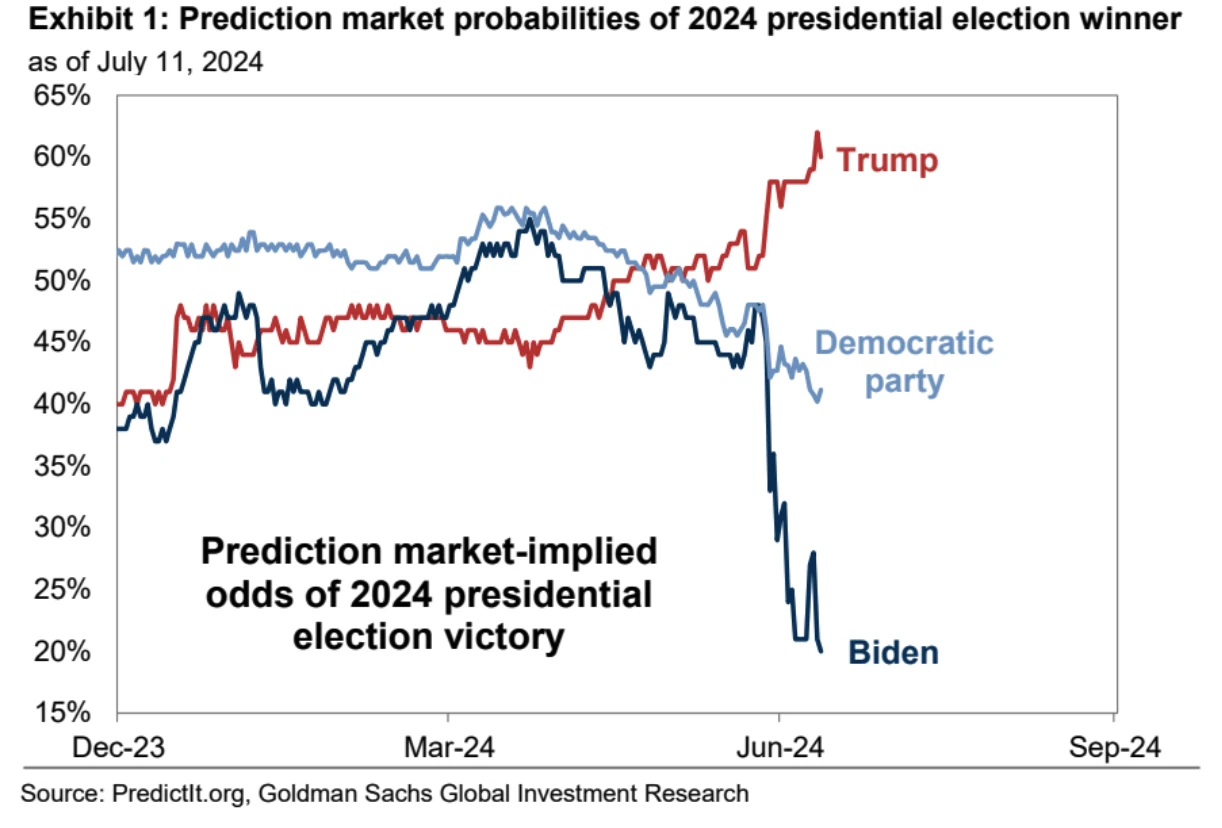

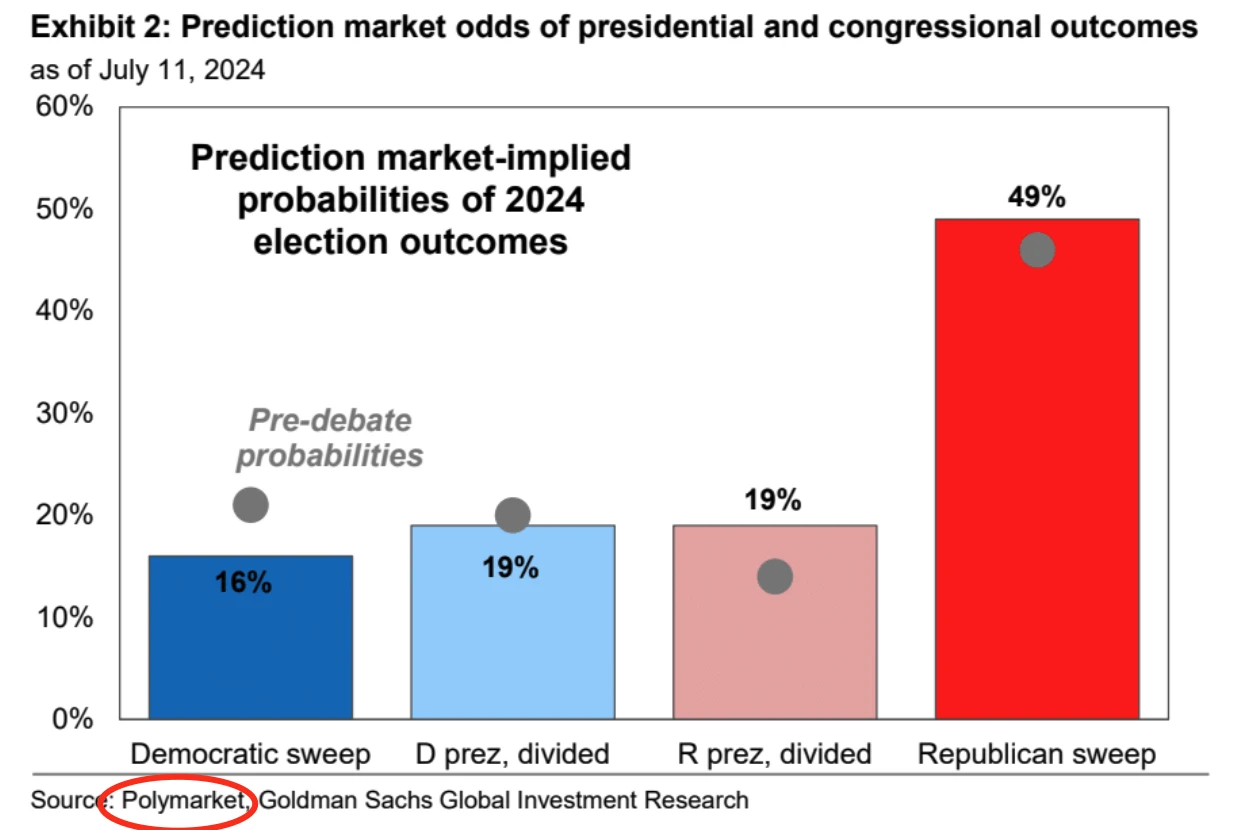

Các thị trường phái sinh hiện đang rất bi quan về Biden, với xác suất thị trường dự đoán về chiến thắng của Trump sẽ tăng từ 40%-50% vào đầu năm lên khoảng 60% sau cuộc tranh luận ngày 27 tháng 6. Xác suất đảng Cộng hòa giành được Hạ viện, Thượng viện và tổng thống (quét sạch) cũng tăng lên, hiện là khoảng 50%. Xác suất chiến thắng của Biden đã giảm xuống dưới 20%:

Điều đáng chú ý là Goldman Sachs đã trích dẫn dữ liệu từ nền tảng dự đoán tiền điện tử Polymarket, điều này phản ánh tính hữu ích ngày càng tăng của các ứng dụng tiền điện tử “ngoài vòng tròn”.

Điểm tiếp theo:

Khi kỳ vọng Cục Dự trữ Liên bang cắt giảm lãi suất dần dần ổn định, trọng tâm của các nhà đầu tư tổ chức đang chuyển từ tăng trưởng và chính sách tiền tệ sang chính trị.

Trọng tâm là những thay đổi về khả năng Trump nhậm chức và câu hỏi của nhà đầu tư tập trung vào thuế quan, chính sách thuế trong nước và những thay đổi về quy định mà chính quyền Trump có thể thực hiện.

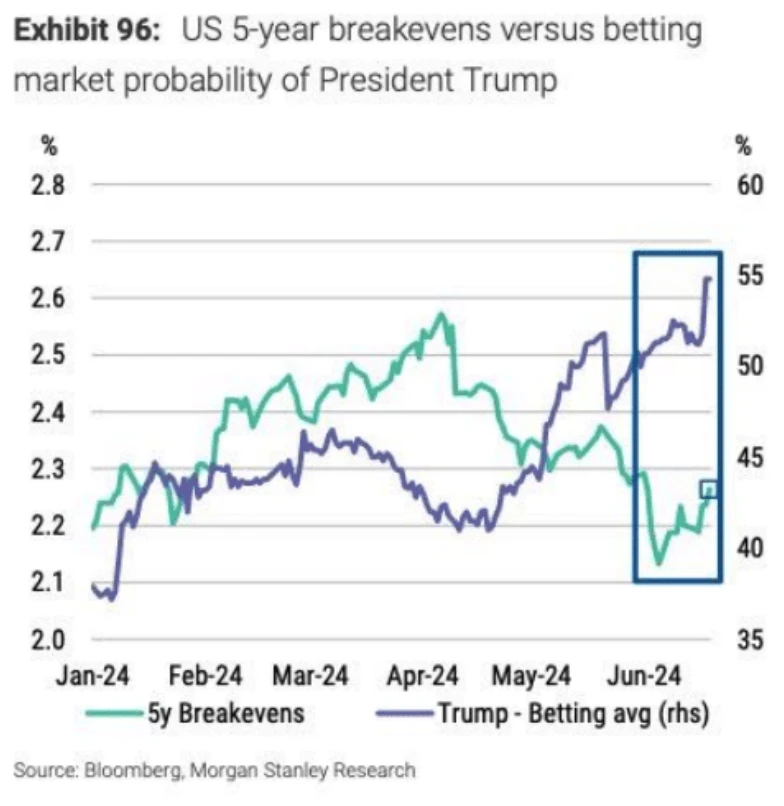

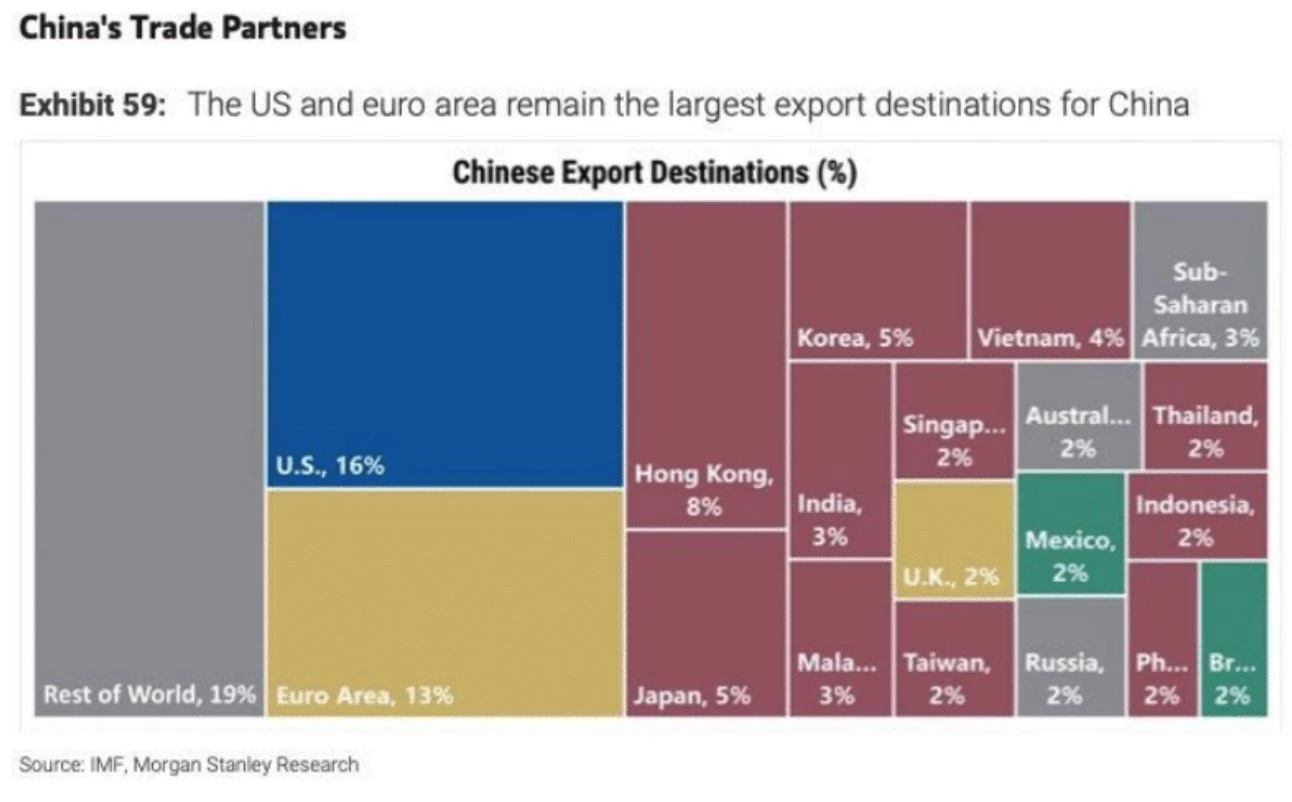

Sau khi Trump nhậm chức, việc tăng thuế quan đáng kể dự kiến sẽ mang lại lợi ích cho các công ty tập trung vào thị trường nội địa hơn là những công ty có hoạt động quốc tế. Thuế quan được dự đoán sẽ là lực cản nhẹ đối với tăng trưởng GDP của Mỹ và tác động lên giá nhập khẩu của Trung Quốc có thể đồng thời đẩy lạm phát lên cao (ngược lại với môi trường mà Fed muốn cắt giảm lãi suất). Biểu đồ bên dưới cho thấy kỳ vọng lạm phát của thị trường và xác suất thắng cử của Trump đang có xu hướng tăng gần đây và có thể có mối liên hệ chặt chẽ hơn trong tương lai:

Thị trường gần đây không biến động nhiều với chính trị và dường như đã đánh giá thấp sự bất ổn của cuộc bầu cử Mỹ. Mặc dù xác suất chiến thắng của Đảng Cộng hòa là rất cao nhưng khả năng xảy ra sự thay đổi trong ứng cử viên Đảng Dân chủ cũng đang tăng lên nhanh chóng.

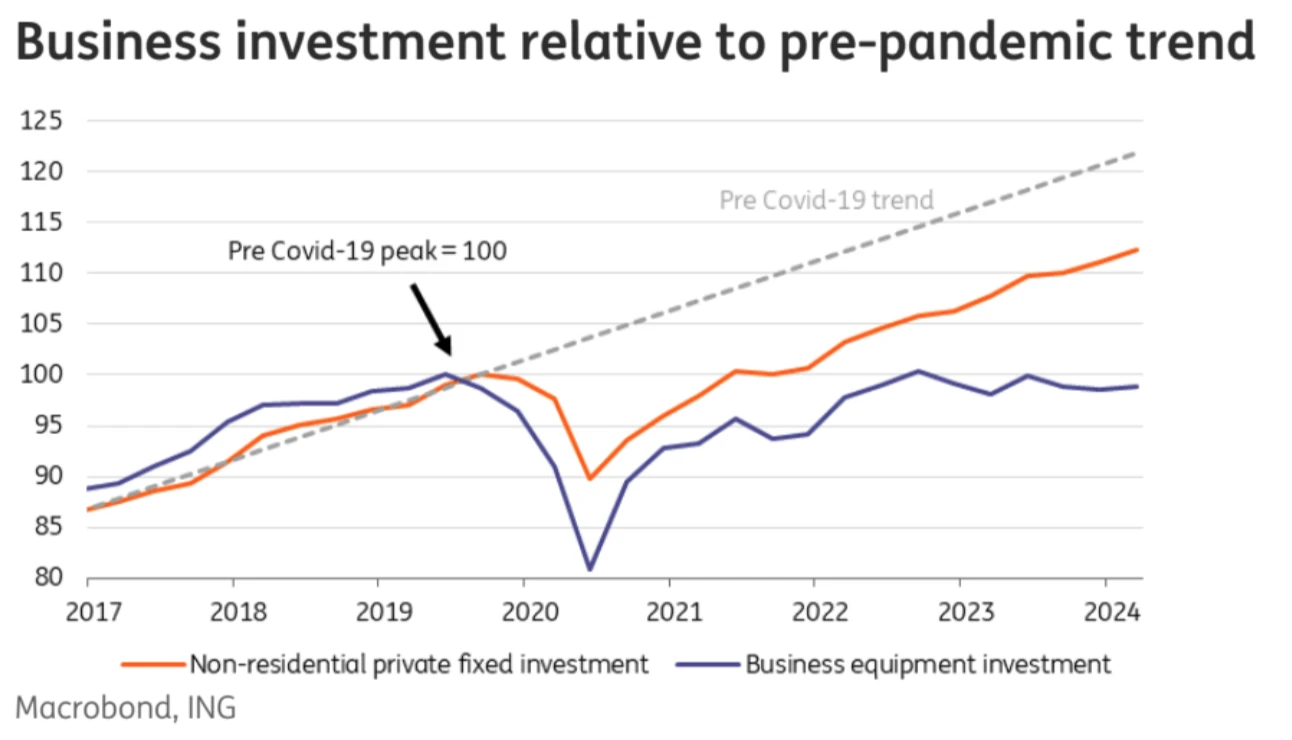

Đầu tư vào thiết bị kinh doanh bị đình trệ và các công ty có thể trì hoãn các dự án, chẳng hạn như phê duyệt giấy phép thăm dò dầu khí hoặc nhà máy sản xuất pin nước ngoài, do lo ngại về những thay đổi chính sách từ chính quyền mới. Sự bất ổn chính trị này khiến các công ty thận trọng hơn trong việc đầu tư.

(Như đã trình bày ở trên, mặc dù nền kinh tế mạnh mẽ với mức cao kỷ lục trên thị trường chứng khoán và lợi nhuận doanh nghiệp, đầu tư vào thiết bị kinh doanh (theo giá trị thực) vẫn thấp hơn mức năm 2019. Mặc dù đầu tư cố định phi dân cư, bao gồm các công trình kiến trúc và sở hữu trí tuệ, hoạt động tốt hơn, nhưng nó vẫn thấp hơn 8 điểm phần trăm so với xu hướng trước đại dịch. Sự cải thiện chính là nhờ khoản hỗ trợ 1 nghìn tỷ USD của chính phủ thông qua Đạo luật khuyến khích sản xuất chất bán dẫn (CHIPS) và Đạo luật giảm lạm phát (IRA).

Chiến thắng của Đảng Cộng hòa có thể dẫn đến việc gia hạn cắt giảm thuế và tăng chi tiêu tài chính, mặc dù chi tiết vẫn chưa được làm rõ, đây sẽ là tác động tích cực ngay lập tức nhất đối với chứng khoán.

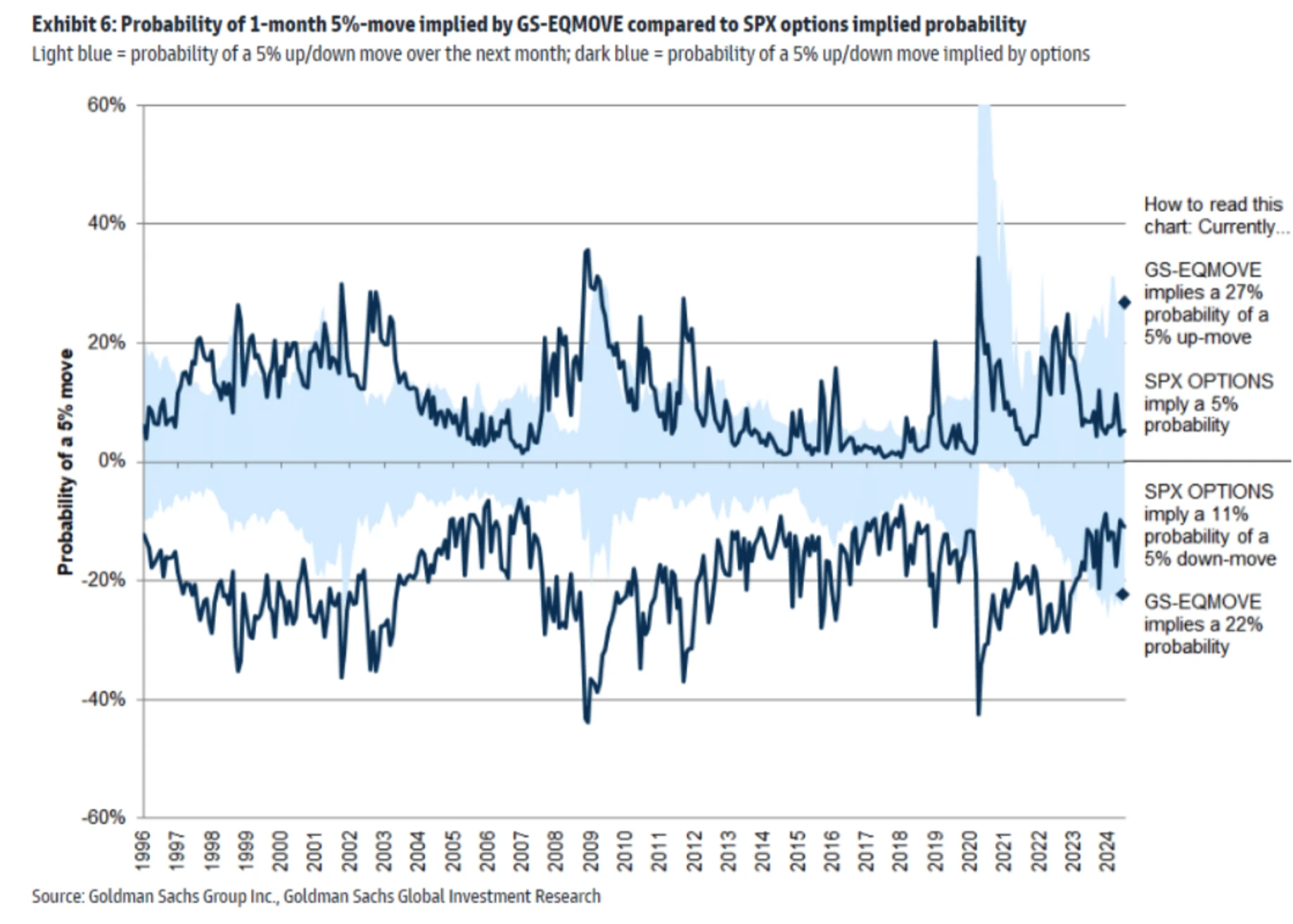

Biến động tăng và giảm ngụ ý trong thị trường quyền chọn SPX là thấp:

Các ngành bị ảnh hưởng bởi thay đổi chính sách

Chính sách về năng lượng tái tạo và môi trường: Nếu Trump tái đắc cử, dự kiến sẽ có một số nới lỏng trong chính sách môi trường, điều này có thể có lợi cho các cổ phiếu năng lượng truyền thống, đồng thời có thể gây áp lực lên các cổ phiếu năng lượng tái tạo.

Công nghệ và Dữ liệu lớn: Ngành công nghệ có thể phải đối mặt với sự giám sát chống độc quyền lỏng lẻo hơn dưới thời chính quyền Trump và đặc biệt là các công ty công nghệ lớn có thể được hưởng lợi từ điều này.

Tăng trưởng so với Giá trị: Trong môi trường thị trường hiện tại, cổ phiếu tăng trưởng có khả năng tiếp tục thu hút sự chú ý của nhà đầu tư, đặc biệt là trong lĩnh vực công nghệ và tiêu dùng. Tuy nhiên, tùy thuộc vào những thay đổi cụ thể trong chính sách, cổ phiếu giá trị cũng có thể tỏ ra hấp dẫn trong một số lĩnh vực nhất định, chẳng hạn như tài chính và công nghiệp.

Cổ phiếu nhạy cảm với lãi suất: Nhóm cổ phiếu này có thể có sự biến động đáng kể do độ nhạy cao với những thay đổi về lãi suất, do những thay đổi có thể xảy ra trong chính sách kinh tế và lãi suất.

Phong cách đầu tư và chiến lược thị trường

Phố Wall và giới tiền tệ nên “biết ơn” Trung Quốc

Trung Quốc đang trong tình trạng giảm phát và các biện pháp chính sách cũng làm tăng năng lực sản xuất dư thừa. Nước xuất khẩu hàng hóa lớn nhất thế giới đang xuất khẩu giảm phát. Hiệu ứng lan tỏa của nó đã góp phần làm giảm khoảng 0,5 điểm phần trăm trong tỷ lệ lạm phát hàng hóa cơ bản và khoảng 0,1 điểm phần trăm trong tỷ lệ lạm phát cơ bản ở châu Âu và Hoa Kỳ. Mặc dù hiệu ứng tổng thể còn khiêm tốn nhưng nó có thể giúp các ngân hàng trung ương châu Âu và Mỹ có nhiều dư địa hơn để cắt giảm lãi suất trong năm nay, điều này tốt cho chứng khoán và tiền điện tử.

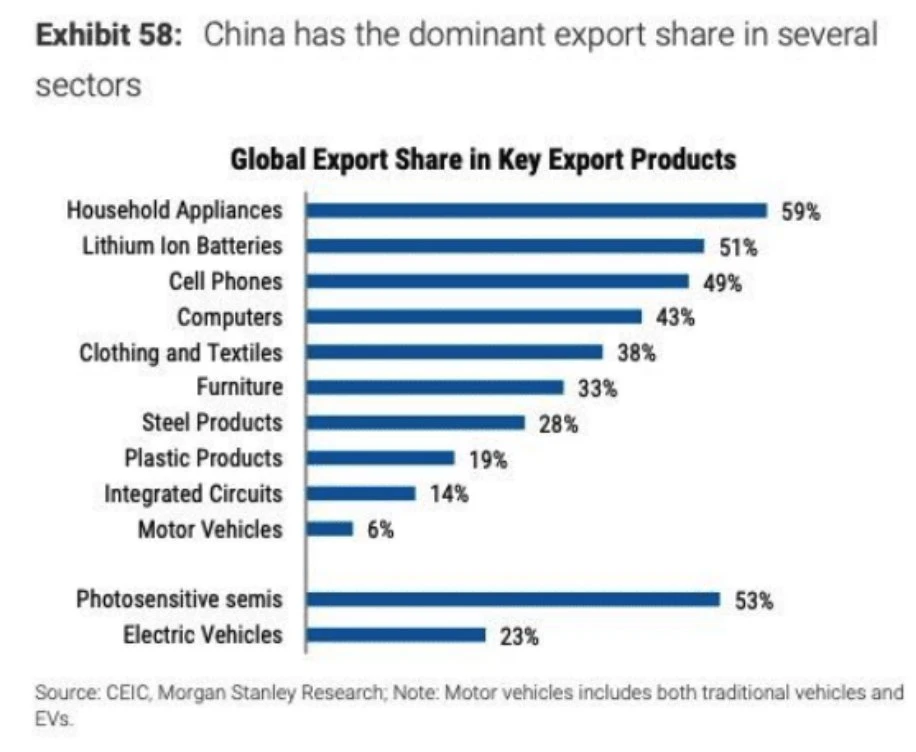

Biểu đồ dưới đây thể hiện rõ thị phần đáng kể của Trung Quốc trong một số sản phẩm xuất khẩu chủ lực. Ngoài các ngành sản xuất truyền thống vẫn chiếm vị trí quan trọng như đồ gia dụng (59%), quần áo và dệt may (38%), nội thất (33%). Ngoài ra, năng lực sản xuất và trình độ kỹ thuật của Trung Quốc trong các lĩnh vực công nghệ cao đã được cải thiện đáng kể, với thị phần trong lĩnh vực pin lithium-ion và chất bán dẫn cảm quang (máy ảnh, năng lượng mặt trời) lần lượt đạt 51% và 53%. :

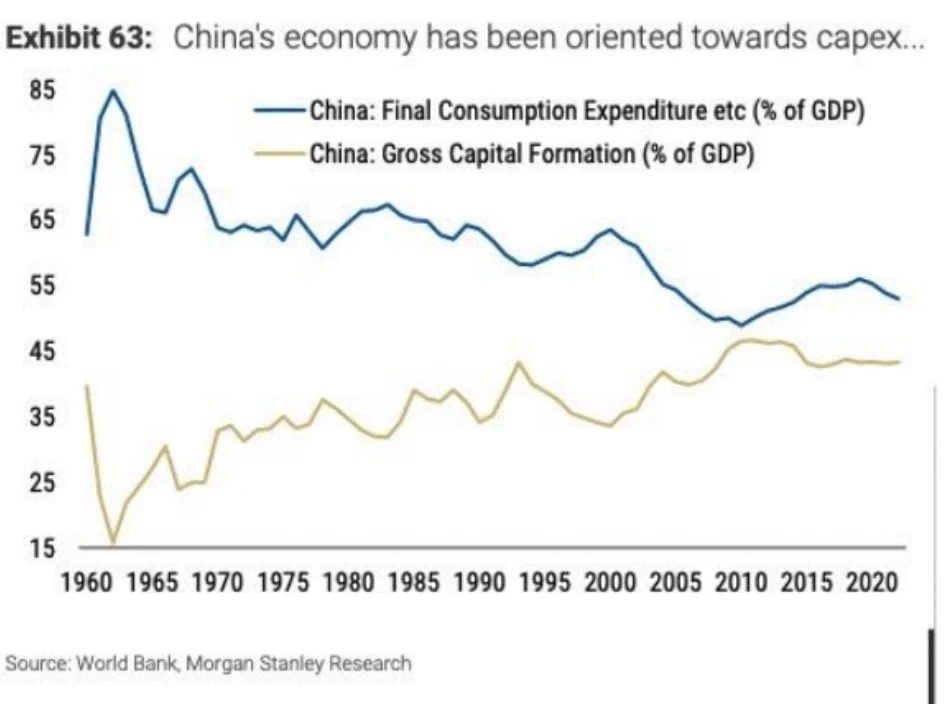

Trung Quốc đã áp dụng mô hình tăng trưởng kinh tế dựa vào đầu tư trong nhiều năm, mô hình này có thể nhanh chóng tăng cường năng lực sản xuất và tổng hợp kinh tế trong ngắn hạn. Biểu đồ dưới đây cho thấy tỷ trọng đầu tư vốn cố định trong GDP của Trung Quốc cao hơn đáng kể so với chi tiêu tiêu dùng. Điều này cho thấy rất nhiều tiền đang được đầu tư vào việc xây dựng nhà máy mới, mua sắm thiết bị và mở rộng dây chuyền sản xuất. Mô hình này có thể vượt xa sự tăng trưởng của nhu cầu thị trường.

Mặc dù năng lực sản xuất của Trung Quốc tăng nhanh nhưng tăng trưởng kinh tế toàn cầu lại chậm lại, đặc biệt là sau cuộc khủng hoảng tài chính toàn cầu và nhu cầu toàn cầu không tăng trưởng với tốc độ tương tự. Điều này khiến một lượng lớn năng lực sản xuất của Trung Quốc không thể được sử dụng hết, càng làm trầm trọng thêm tình trạng dư thừa năng lực.

Các lĩnh vực thâm dụng vốn như thép, than, hóa chất và bất động sản đặc biệt cao. Những ngành này đang mở rộng đặc biệt nhanh chóng nhưng cũng là những ngành dễ bị dư cung nhất.

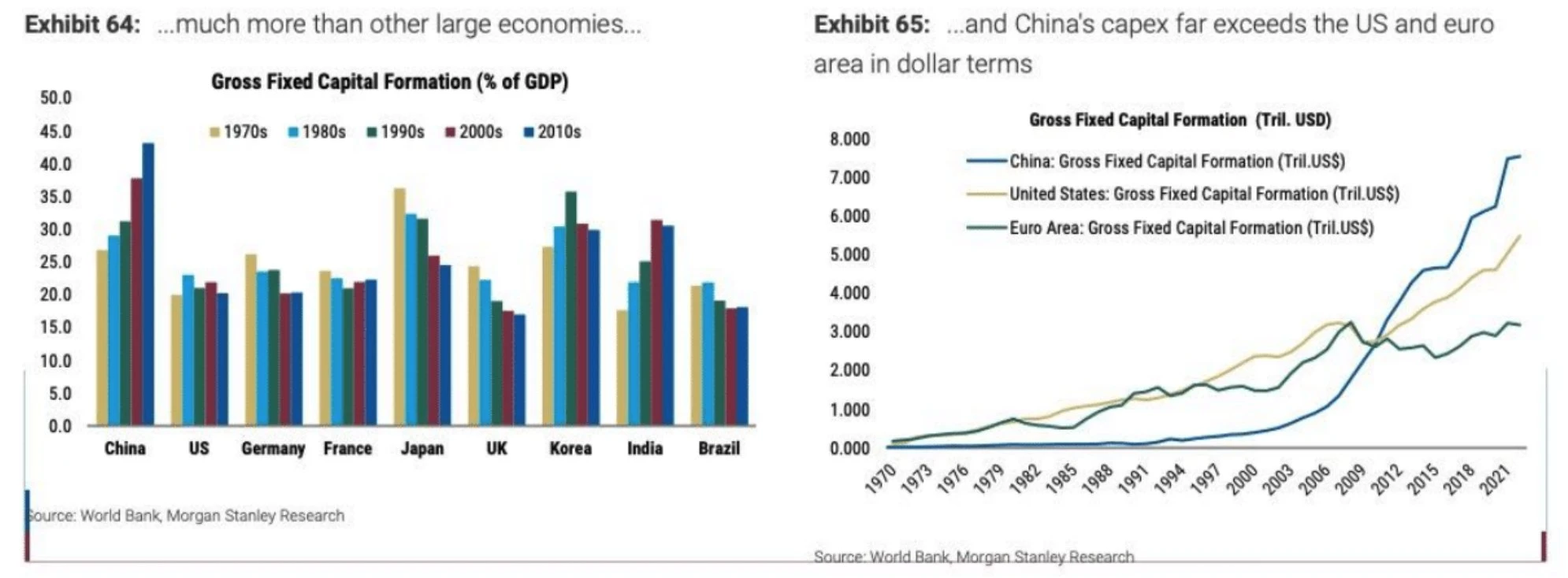

Biểu đồ dưới đây cho thấy mức chi tiêu vốn của Trung Quốc cao hơn gần 10 điểm phần trăm so với các nền kinh tế lớn khác. Con số này cao hơn 85% so với Hoa Kỳ và Khu vực đồng Euro tính theo đồng đô la Mỹ. Đầu tư quá mức do chính sách thúc đẩy có thể dễ dàng dẫn đến việc phân bổ nguồn lực không hiệu quả, với một lượng lớn vốn và nguồn lực được đầu tư vào các lĩnh vực sản xuất kém hiệu quả hoặc thậm chí không hiệu quả, trong khi những nguồn lực này lẽ ra có thể được sử dụng trong các ngành hoặc lĩnh vực hiệu quả hơn. Về lâu dài, việc phân bổ nguồn lực kém hiệu quả này sẽ kéo theo tiềm năng tăng trưởng chung của nền kinh tế.

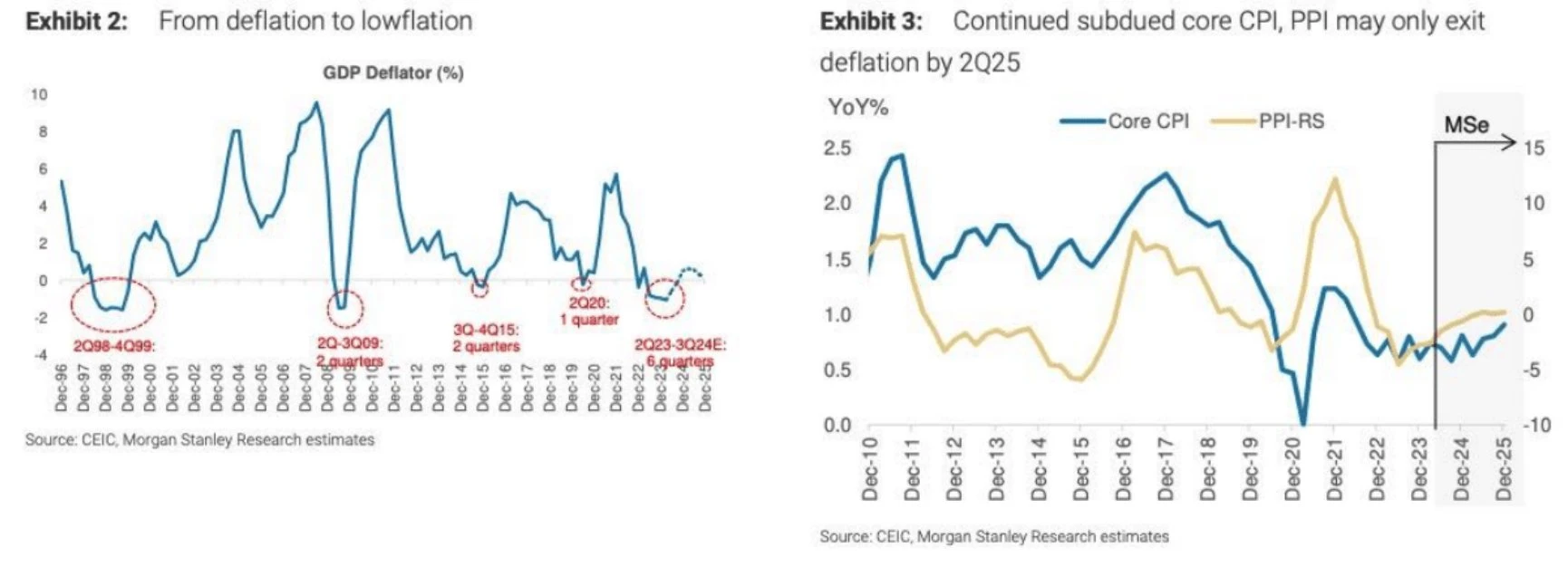

PPI của Morgan Stanley Trung Quốc không kỳ vọng giảm phát sẽ kết thúc cho đến nửa cuối năm 2025.

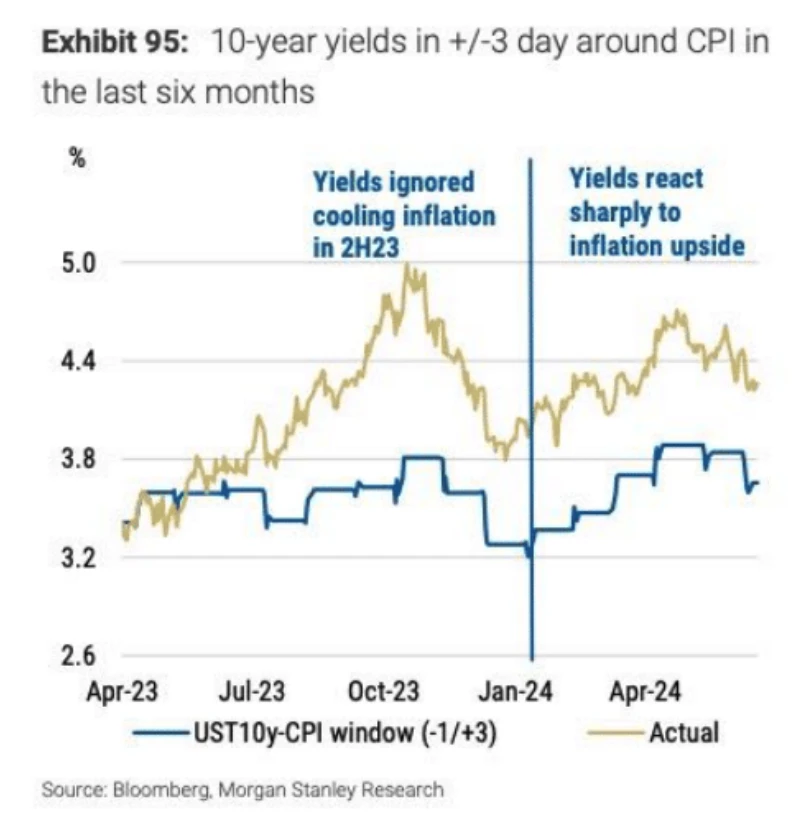

Thị trường lãi suất của Hoa Kỳ đã cho thấy độ nhạy cảm cao trước những bất ngờ về lạm phát trong năm nay, với lãi suất trái phiếu kho bạc kỳ hạn 10 năm dao động tới 80 điểm cơ bản trong ba ngày trước và sau khi công bố CPI.

Trong khi các thị trường tự tin rằng lạm phát sẽ hạ nhiệt vào nửa cuối năm 2023, lạm phát gia tăng bất ngờ đã làm lung lay niềm tin đó, dẫn đến phản ứng mạnh mẽ của thị trường. Biểu đồ dưới đây cho thấy sau nửa cuối năm 2023, phản ứng của thị trường trước kỳ vọng lạm phát hạ nhiệt đã im ắng, nhưng phản ứng bất ngờ trước lạm phát gia tăng lại rất gay gắt:

Phản ứng dữ dội của thị trường đối với lạm phát gia tăng có thể là do tập trung quá mức vào dữ liệu ngắn hạn, bỏ qua những cân nhắc về tính thời vụ, mức độ lạm phát, xu hướng dài hạn và các nguyên tắc kinh tế thực tế. Ngoài ra, kỳ vọng về việc điều chỉnh chính sách của ngân hàng trung ương cũng có thể bị phóng đại quá mức. Tổng hợp các yếu tố này, phản ứng của thị trường dường như không hoàn toàn hợp lý. Tác động giảm phát từ Trung Quốc sẽ gây áp lực giảm chỉ số CPI cơ bản của Mỹ và xu hướng này dự kiến sẽ tiếp tục trong thời gian tới.

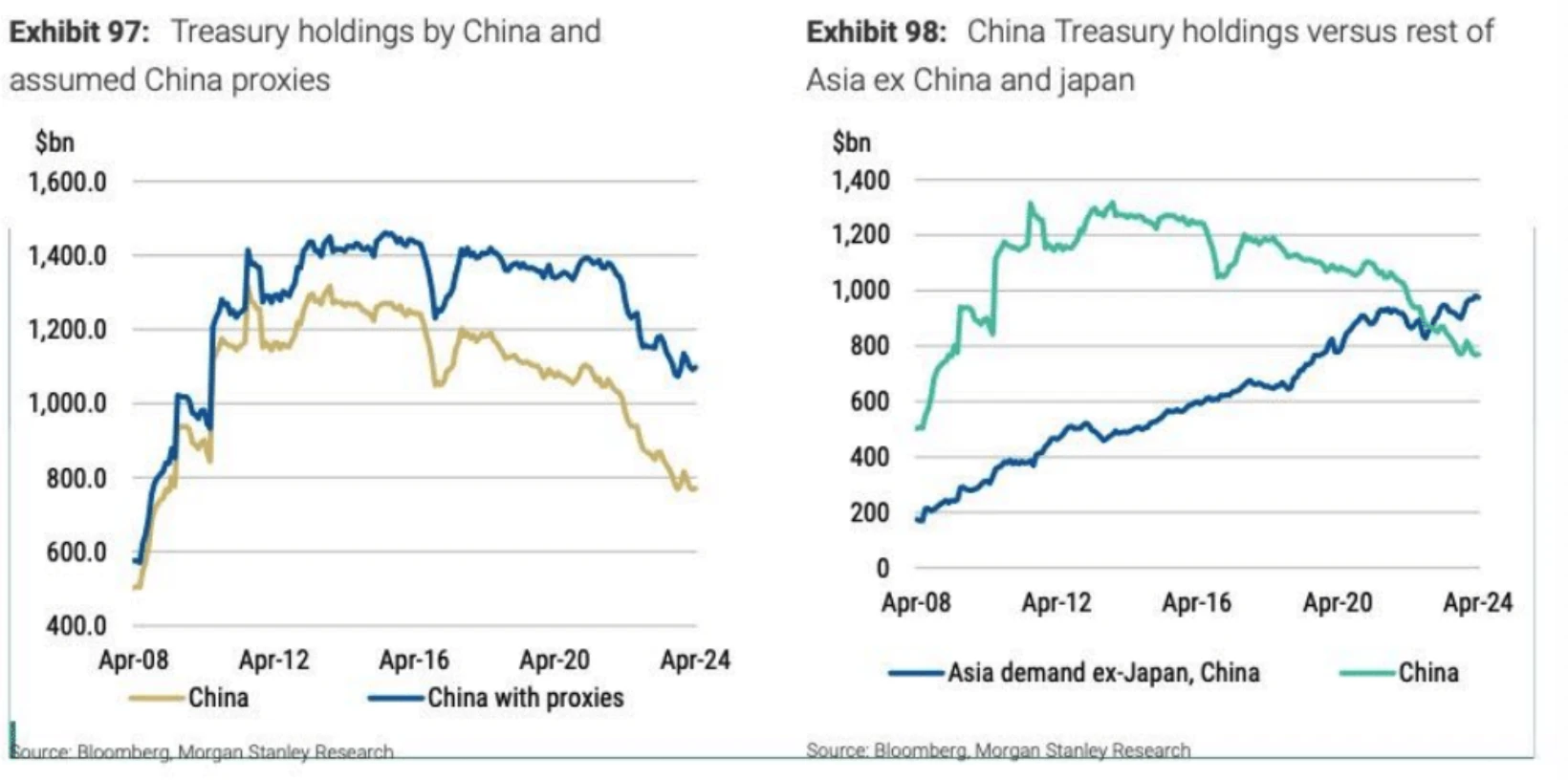

Ngay cả khi thị phần của Trung Quốc trên thị trường Mỹ giảm, giá trị xuất khẩu ròng bằng đồng đô la vẫn tăng, do đó sự tăng trưởng trong xuất khẩu của Trung Quốc có thể sẽ làm tăng nhu cầu đối với nợ Mỹ chứ không làm giảm nó.

Hình 97 cho thấy số nợ Mỹ mà Trung Quốc và các đại diện của nước này nắm giữ đã giảm, nhưng không mạnh như mong đợi. Hình 98 cho thấy, ngoại trừ Trung Quốc, nhu cầu nợ Mỹ từ các quốc gia châu Á khác đang tăng lên, bù đắp một phần cho sự suy giảm nhu cầu của Trung Quốc.

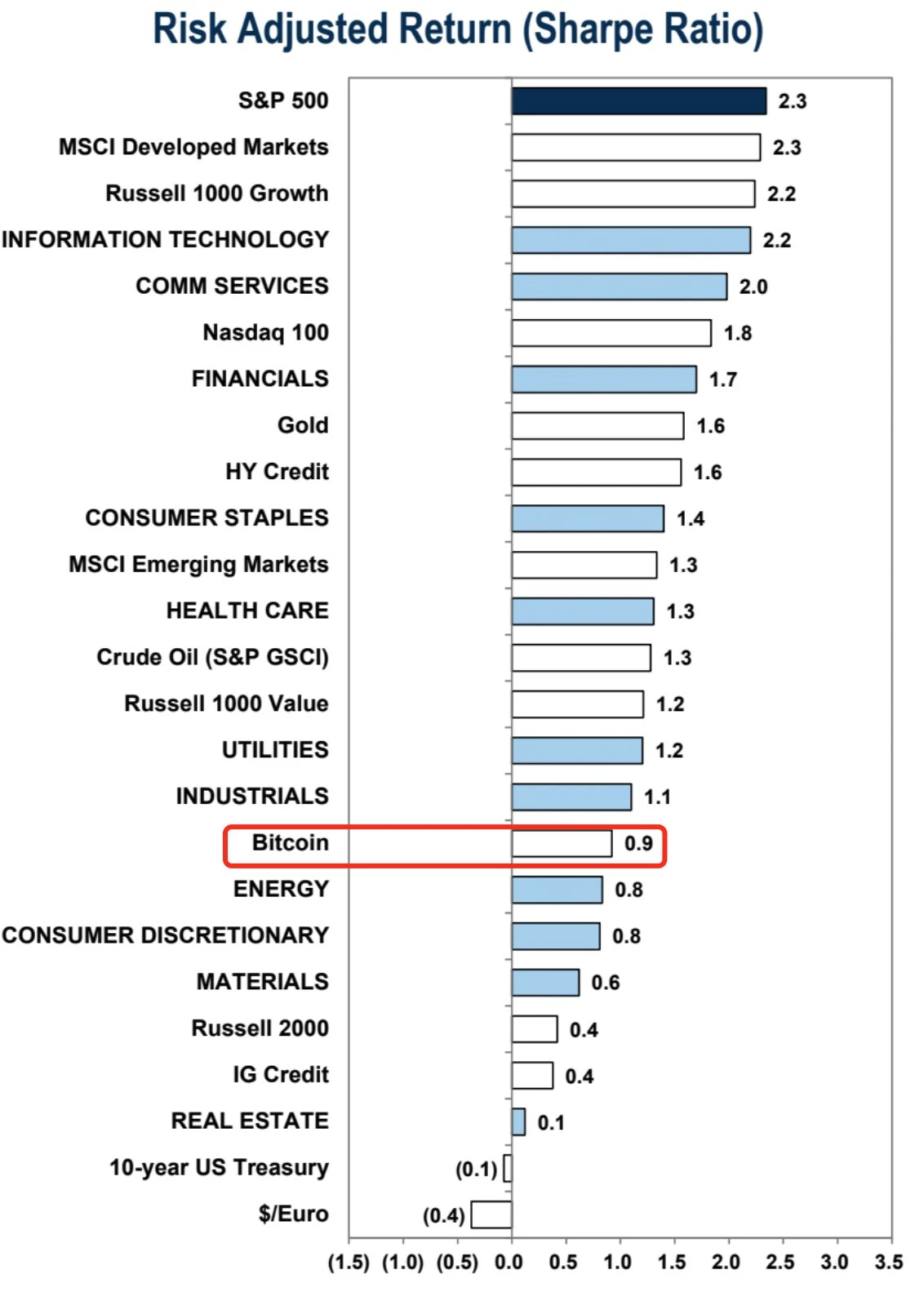

BTC hiếm khi bị tụt lại phía sau

Nếu chúng ta lấy mẫu từ đầu năm đến nay, tỷ lệ phần thưởng rủi ro của Bitcoin thấp hơn đáng kể so với chứng khoán Mỹ. Tình trạng này hiếm khi xảy ra trong lịch sử. Chủ yếu là do sự sụt giảm mạnh bất ngờ trong tháng trước, vào đầu tháng 6, độ sắc nét của btc YTD cao hơn 1,8 so với 1,7 của spx

Những tín hiệu có thể bị hiểu sai…

Trong lịch sử, một số chỉ số kinh tế được coi là tín hiệu đáng tin cậy để dự đoán suy thoái, nhưng trong chu kỳ này, những quy tắc đó dường như đã bị phá vỡ. Ví dụ:

Đảo ngược đường cong lợi suất: Đường cong lãi suất trái phiếu kho bạc kỳ hạn 2 năm và 10 năm đã bị đảo ngược trong hai năm, theo truyền thống được coi là dấu hiệu báo trước suy thoái kinh tế, nhưng nền kinh tế Mỹ vẫn chưa suy thoái.

Cung tiền (M 2): M 2 giảm mạnh vào cuối năm 2022, điều này thường báo hiệu sự suy thoái kinh tế, nhưng nền kinh tế vẫn vững chắc.

Chỉ số ISM: Mặc dù chỉ số ISM âm 19 tháng trong 20 tháng qua nhưng nền kinh tế vẫn chưa bước vào suy thoái.

Quy tắc Sahm: Khi tỷ lệ thất nghiệp tăng 0,5 điểm phần trăm từ mức thấp, nó thường báo hiệu một cuộc suy thoái. Mặc dù tỷ lệ thất nghiệp tăng từ 3,4% lên 4,1%, chủ yếu do cung lao động tăng hơn là cầu giảm nhưng tỷ lệ thất nghiệp hiện nay vẫn ở mức thấp.

Nền kinh tế Mỹ từng trải qua tình trạng tương tự vào những năm 1990, khi xuất hiện nhiều tín hiệu suy thoái truyền thống. Tuy nhiên, nền kinh tế không rơi ngay vào suy thoái mà thay vào đó trải qua một thời kỳ tăng trưởng kéo dài. Điều này cho thấy những tín hiệu tương tự trong lịch sử không phải lúc nào cũng có nghĩa là một cuộc suy thoái ngay lập tức và các điều kiện kinh tế hiện tại có thể tương tự.

BlackRock BUIDL vượt 500 triệu USD, MakerDao có kế hoạch phân bổ 1 tỷ thanh khoản cho tài sản nợ của Mỹ

Mặc dù RWA không phải là chủ đề nóng nhưng ngành này vẫn đang có những tiến bộ ổn định.

Theo Etherscan, BlackRock BUIDL đã được ra mắt cách đây chưa đầy bốn tháng và hiện đang nắm giữ trái phiếu kho bạc được token hóa trị giá 502,8 triệu USD.

Cột mốc quan trọng này đã đạt được sau khi công ty mã hóa RWA Ondo Finance mua thêm BUIDL và sử dụng nó làm tài sản hỗ trợ cho mã thông báo OUSG của mình.

Nền tảng cho vay tiền điện tử MakerDAO, giao thức đằng sau DAI stablecoin trị giá 5 tỷ USD, đã công bố kế hoạch mới vào tuần trước để đầu tư 1 tỷ USD dự trữ của mình vào các sản phẩm trái phiếu kho bạc Hoa Kỳ được token hóa. Những người chơi hàng đầu trong lĩnh vực này bao gồm BUIDL, Superstate và Ondo Finance của BlackRock đang xếp hàng để đăng ký đề xuất này. 1 tỷ USD có nghĩa là quy mô của token RWA nợ hiện tại của Hoa Kỳ tăng 55%!

Từ góc độ thu nhập, việc chuyển đổi 1 tỷ tài sản trả lãi (4,5 ~ 5%) có nghĩa là thỏa thuận sẽ tạo ra thu nhập bổ sung 40 ~ 50 triệu đô la Mỹ mỗi năm, chiếm gần một nửa thu nhập hiện tại. Theo phương pháp định giá PE thì đó là một lợi ích hiển nhiên. Tuy nhiên, cũng có thể chuyển đổi từ tài sản hiện có vào thời điểm đó. Nếu vậy, sẽ không có lợi ích tài chính trực tiếp mà chỉ làm giảm rủi ro về quyền giám hộ cơ bản. Tuy nhiên, đây có thể là một thay đổi quan trọng để Người sáng tạo thoát ra khỏi vòng tròn nhỏ của riêng họ và ràng buộc mình với các tổ chức lớn truyền thống.

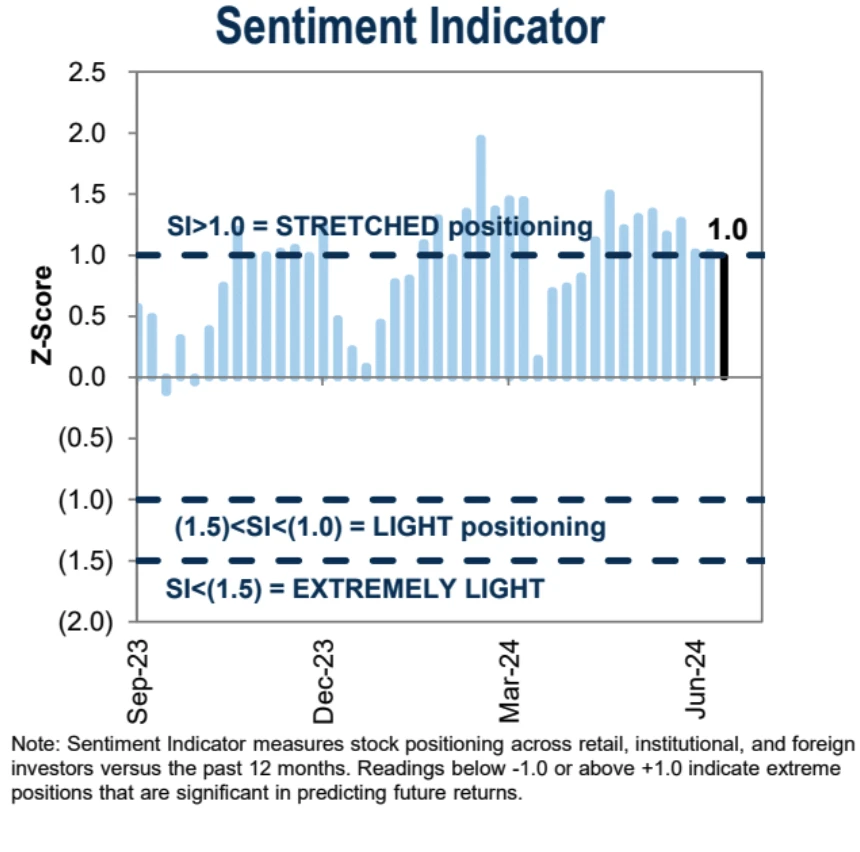

Sơ lược về dòng tiền và tâm lý

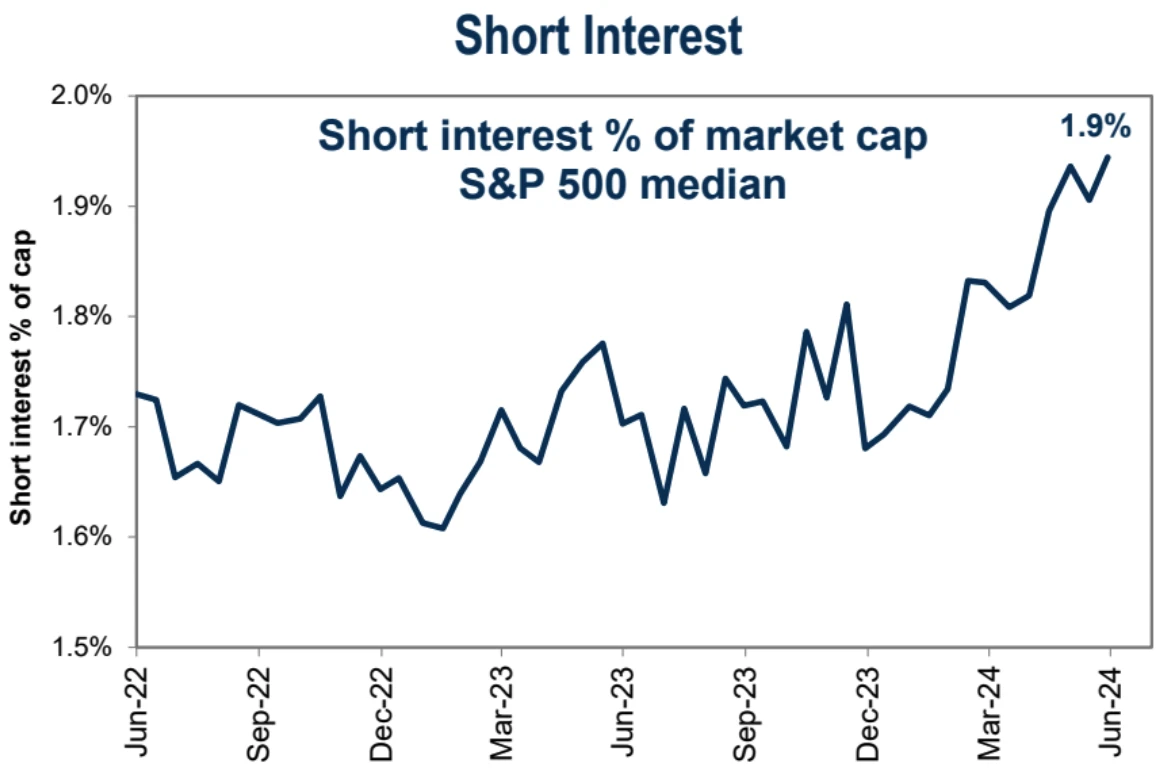

Tỷ lệ vị thế bán khống trên chứng khoán Mỹ tăng nhẹ trong tháng 6, tiến gần mức cao nhất trong 4 năm, nhưng mức tổng thể vẫn chưa cao (có thể đạt 3~4% vào thời điểm cao điểm):

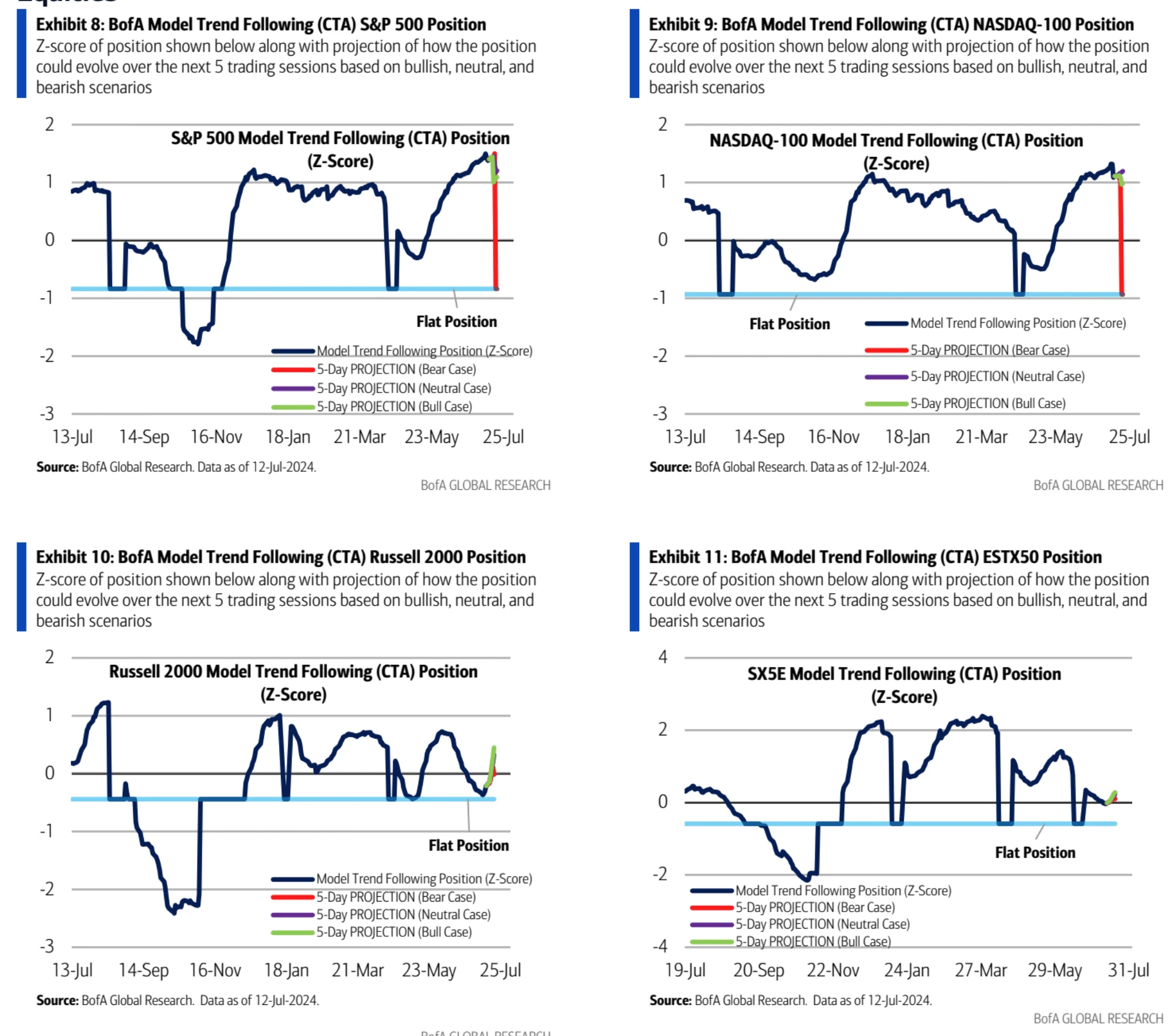

Phân tích của BofA về các vị thế CTA trong các chỉ số chứng khoán khác nhau và dự báo trong 5 ngày giao dịch tiếp theo cho thấy các vị thế SP 500 có điểm Z gần bằng 2, biểu thị các vị thế cao hơn. Điểm NDXZ gần bằng 1, ở mức trung bình đến cao. Vị thế của Russell 2000 tương đối trung lập và có khả năng tăng cao.

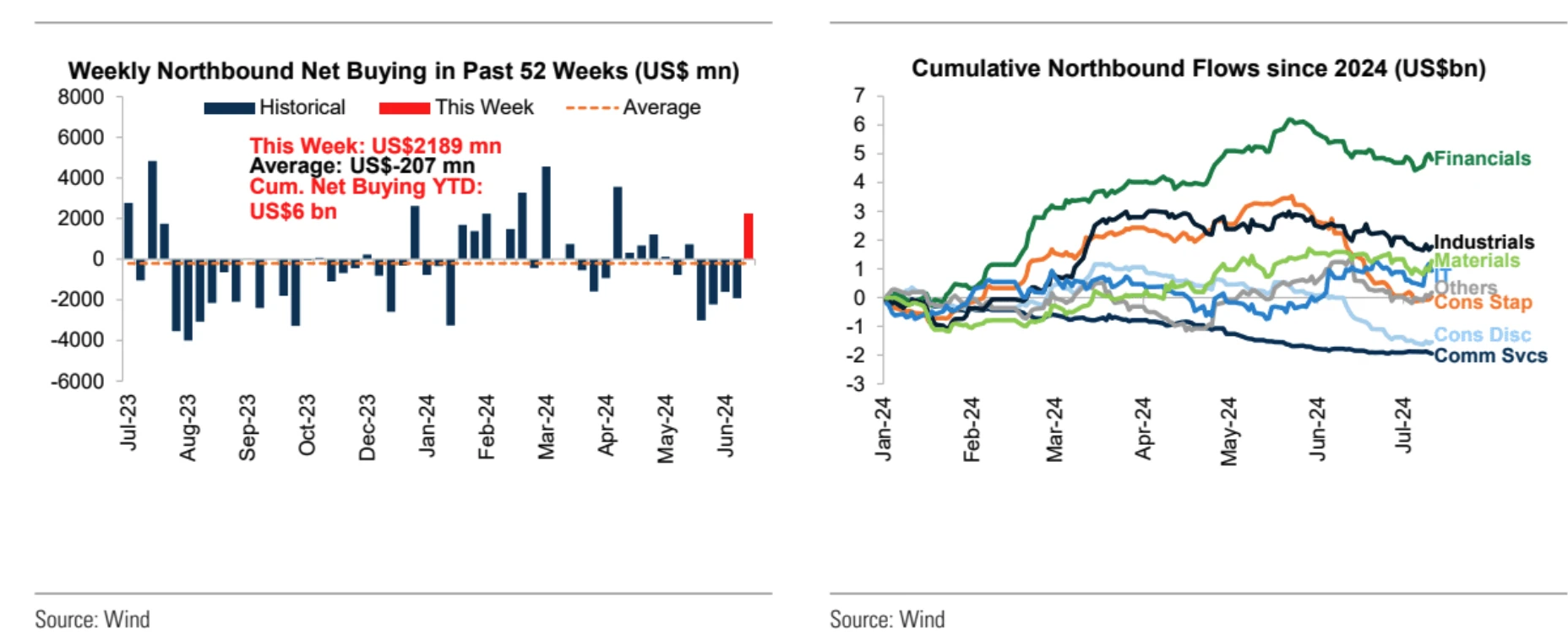

Các quỹ hướng bắc của Big A đã mua ròng 15,9 tỷ nhân dân tệ trong tuần này, đạt mức cao nhất trong 11 tuần và đảo ngược 4 tuần bán ròng liên tiếp.