Văn bản gốc từ On Chain Times

Tổng hợp|Odaily Planet Daily Golem ( @web3_golem )

Mặc dù nhiều nhà đầu tư gần đây đang bận rộn tìm kiếm đồng AI Meme tiếp theo với lợi nhuận gấp trăm lần hoặc cố gắng đoán loại altcoin cũ nào sẽ kéo thị trường trở lại mà không báo trước, một số người đang tập trung vào tiêu chuẩn tiền tệ cao do DeFi mang lại trong thị trường tăng giá. Cơ hội doanh thu. Nhu cầu do thị trường tăng giá tạo ra khiến lợi suất trên chuỗi tăng vọt, điều này cũng khuếch đại một số chiến lược DeFi thú vị.

Bài viết này sẽ đi sâu vào các chiến lược tái chế sUSDe ở các thị trường cho vay khác nhau, cách sử dụng máy tính để ước tính lợi nhuận thực tế, cách hoạt động của mã thông báo JLP, v.v.

Kamino Finance (Odaily Planet Daily Note: Nhà tài trợ bài viết gốc)

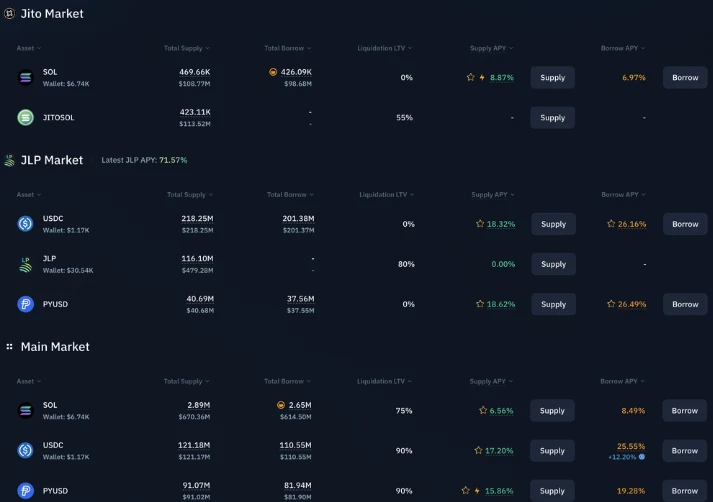

Kamino Finance là nhà tài trợ cho bài viết gốc. Các số liệu của Kamino như TVL và phí vẫn có xu hướng tăng và giao thức hiện mang lại một số lợi suất cao nhất trong số các tài sản như SOL, SOL LST và stablecoin. Những lợi ích này có thể dễ dàng kiếm được bằng cách gửi tài sản vào thị trường cho vay, bao gồm:

Lợi nhuận hàng năm của USDC là 18,3%;

PYUSD (Thị trường ETH) có lợi nhuận hàng năm là 27%;

Lợi nhuận hàng năm của USDS là 15%;

SOL có lợi nhuận hàng năm là 9%;

Các chiến lược lợi nhuận phức tạp hơn của Kamino bao gồm sản phẩm Multiply của họ, cho phép tận dụng SOL LST (đạt được mức tiếp xúc đòn bẩy một cách hiệu quả với lợi suất đặt cược SOL) và JLP. Hiện tại, kết hợp lợi nhuận hàng năm của JLP và lợi nhuận hàng năm cho vay USDC, lợi nhuận hàng năm trên các vị thế đòn bẩy của JLP vượt quá 100%.

Nếu bạn muốn biết kho Kamino Multiply hoạt động như thế nào và nó được thiết kế như thế nào để giảm rủi ro thanh lý, bạn có thể đọc hướng dẫn đầy đủ: Tối đa hóa thu nhập của Solana với Kamino Multiply .

Chiến lược giao dịch theo chu kỳ sUSDe của ETH

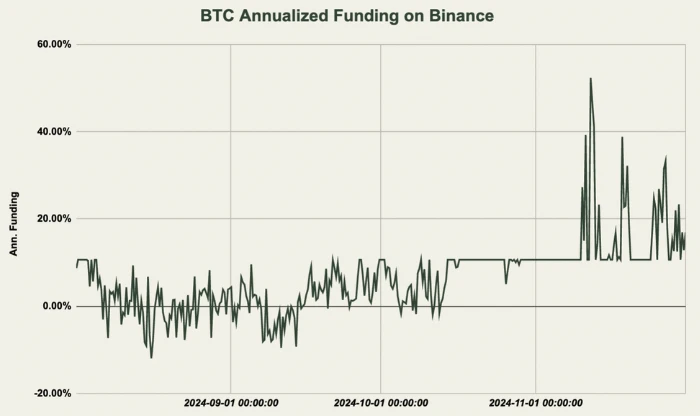

Tỷ lệ tài trợ trên các sàn giao dịch đối với các tài sản như BTC và ETH đã tăng đáng kể kể từ cuộc bầu cử đầu tháng 11:

Doanh thu và lợi suất hàng năm (APY) của Ethena kiếm được khi nắm giữ sUSDe có mối tương quan thuận với các tỷ lệ tài trợ này, vì giao thức phòng ngừa rủi ro giao ngay đối với tài sản cơ bản bằng cách bán khống các hợp đồng tương lai. Do đó, APY của sUSDe đã tăng đáng kể trong vài tuần qua và hiện ở mức khoảng 21%. Dưới đây là một số cách để tận dụng lợi ích này:

Aave

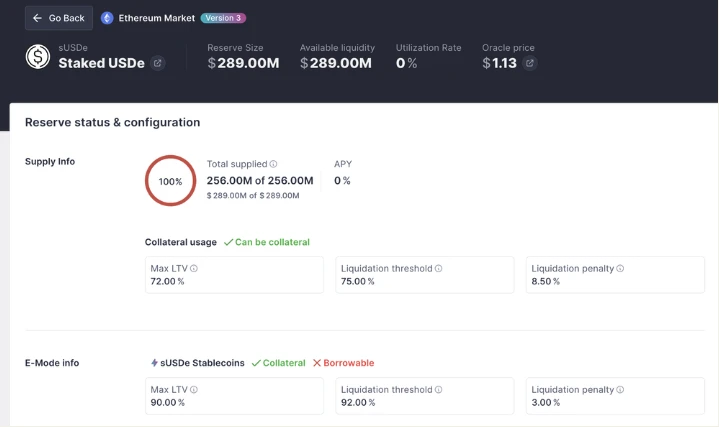

Có một số cách để kiếm được lợi nhuận cao trên sUSDe, một trong những chiến lược mới hơn là tích hợp sUSDe thông qua Aave. Các bước cụ thể là:

Sử dụng sUSDe làm tài sản thế chấp trên Aave;

Vay thế chấp bằng stablecoin như USDC;

Chuyển đổi USDC sang sUSDe;

Lặp lại bước 1...

Bằng cách này, bạn có được khả năng tiếp cận đòn bẩy một cách hiệu quả với thu nhập sUSDe, với lợi nhuận thực tế là thu nhập sUSDe trừ đi lãi suất vay USDC nhân với đòn bẩy áp dụng.

Chợ Aave sUSDe

(Lưu ý: Hiện đã đạt giới hạn gửi tiền nhưng dự kiến sẽ tăng trong vài ngày tới, vì vậy nếu bạn muốn gửi tiền, vui lòng chú ý theo dõi thông báo chính thức mở cửa trở lại.)

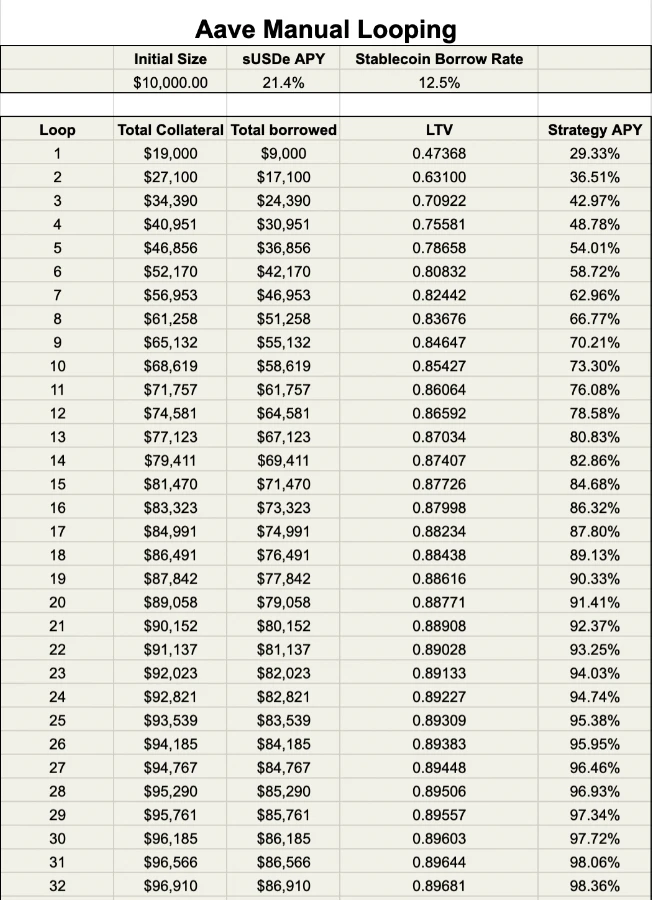

Vì mức cho vay trên giá trị (LTV) tối đa để áp dụng Chế độ điện tử trên Aave là 90% nên người gửi tiền có thể tận dụng đòn bẩy lên tới 10 lần. Bảng bên dưới cho thấy lợi nhuận của chiến lược này theo từng chu kỳ dựa trên APY của sUSDe là 21% và tỷ lệ vay USDC là 12,5%. Trong ví dụ này, sUSDe trị giá 10.000 USD được sử dụng làm tài sản thế chấp, 9.000 USDC được vay và chuyển đổi thành sUSDe, sau đó được thế chấp lại làm tài sản thế chấp. Tổng số dư tài sản thế chấp hiện là 19.000 USD, với 8.100 USD USDC được vay, với tổng số tiền vay là 17.100 USD. Quá trình này có thể được lặp lại tối đa 100 lần hoặc cho đến khi chiến lược LTV đạt 90% (0,9). Như bạn có thể thấy trong bảng, số lần lặp càng cao thì APY của chiến lược càng cao.

Khoản vay quay vòng Aave sUSDe

Hãy nhớ rằng thực hiện việc này theo cách thủ công đòi hỏi một số nỗ lực và việc lặp lại nhiều lần sẽ mang lại lượng gas cao hơn, vì vậy điều này chỉ có ý nghĩa hơn nếu quy mô thực thi chính sách lớn.

Đối với những phương pháp có thể tự động hóa và tiêu tốn ít Gas hơn, chúng ta có thể sử dụng Fluid.

Dịch

Gần đây, Fluid đã thu hút rất nhiều sự chú ý nhờ tích hợp DEX, giới thiệu nợ thông minh và tài sản thế chấp thông minh. Trên Fluid, người dùng có thể tự động hóa các hoạt động đòn bẩy và hủy đòn bẩy, giúp quá trình này nhanh hơn và rẻ hơn.

LTV tối đa cho thị trường sUSDe<>USDC hoặc USDT trên Fluid cũng là 90%, cho phép đòn bẩy lên tới 10 lần. Nhưng so với mức phạt thanh lý 3% của Aave, mức phạt thanh lý của Fluid chỉ là 2% và rủi ro thanh lý thấp hơn đáng kể. Chất lỏng sử dụng giá hợp đồng thông minh như một lời tiên tri cho sUSDe, vì vậy ngay cả khi sUSDe tách ra trong thời gian ngắn do khủng hoảng thanh khoản, các vị thế cấp số nhân sẽ không bị thanh lý khi giá giảm. Các vị thế sẽ chỉ bị thanh lý nếu lãi suất vay duy trì ở mức cao trong thời gian dài mà người dùng không chú ý hoặc nếu hợp đồng sUSDe bị tấn công.

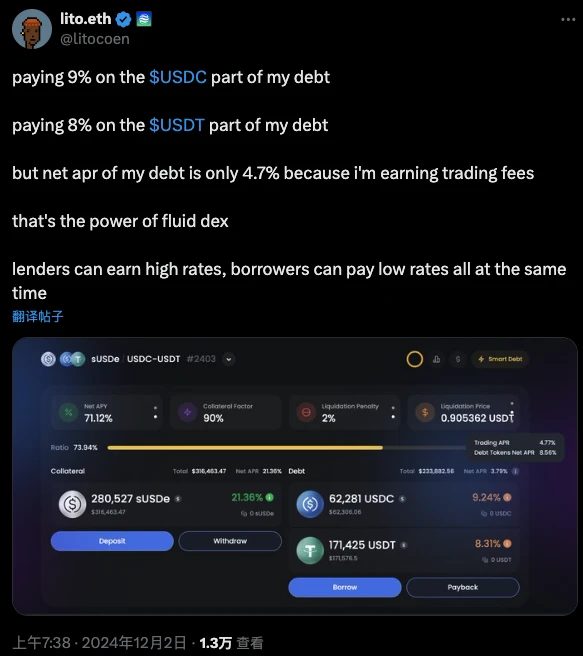

Sự ra đời của Fluid DEX và nợ thông minh cho phép người dùng vay các vị thế trong nhóm thanh khoản USDC/USDT làm tài sản thế chấp để kiếm phí giao dịch. Khoản nợ sẽ là sự kết hợp của USDT và USDC, với chi phí đi vay giảm do phí giao dịch kỳ hạn thu được từ những tài sản này. Trong ví dụ hiển thị bên dưới, lãi suất thực tế hàng năm (APY) mà người dùng phải trả là 8,56% -4,77% = 3,79%, thay vì chi phí vay từ 8% đến 9%.

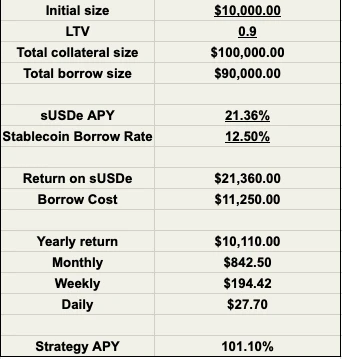

Điều này dẫn đến lợi suất hàng năm (APY) cao hơn, miễn là lãi suất vay đối với USDT và USDC thấp hơn APY đối với sUSDe. Dựa trên tỷ lệ hiện tại được hiển thị trong tweet ở trên, APY của chiến lược là 101,1% khi đòn bẩy ở mức 90%.

Khoản vay quay vòng sUSDe linh hoạt (bấm vào đây để truy cập biểu mẫu tính toán theo thời gian thực )

Xin lưu ý rằng nhóm sUSDe<>USDC/USDT hiện đang ở mức công suất tối đa nhưng dự kiến sẽ sớm tăng lên. Đồng thời, người dùng có thể truy cập vào các nhóm sUSDe<>USDT hoặc sUSDe<>USDC tiêu chuẩn, cũng cung cấp khả năng đòn bẩy và giảm đòn bẩy tự động.

Nhìn chung, nên theo dõi chặt chẽ lãi suất vay khi sử dụng các chiến lược này vì chúng có thể biến động đáng kể và có thể khiến chiến lược không còn sinh lãi nữa. Điều quan trọng cần lưu ý là không có gì là không có rủi ro trong thế giới DeFi và rủi ro của hợp đồng thông minh có thể dẫn đến mất tiền, đặc biệt là trong trường hợp xảy ra một cuộc tấn công vào lỗ hổng bảo mật.

Lưu ý phụ - Cách tính Lợi suất hàng năm sUSDe thực tế (APY)

Ethena phân phối phần thưởng cho hợp đồng sUSDe dựa trên phí kiếm được trong tuần trước. Do đó, APY hiển thị trên giao diện người dùng ETH thường khác với APY trực tiếp thực tế. Sự khác biệt này rất quan trọng vì sự thay đổi của một vài điểm phần trăm có thể ảnh hưởng đến việc giao dịch theo chu kỳ có lãi hay thua lỗ.

Để tính APY thực tế, bạn có thể xem thông tin phần thưởng được gửi đến hợp đồng sUSDe. Phần thưởng được gửi sau mỗi 8 giờ. Bạn có thể tìm thấy APY sUSDe theo thời gian thực bằng cách cộng ba giao dịch gần nhất (phần thưởng trong 24 giờ qua) và chia cho tổng nguồn cung USDe (có thể xem tại đây ), sau đó nhân với 365 ngày.

Hãy nhớ rằng, thu nhập sUSDe kiếm được thông qua việc tăng giá sUSDe, không phải thông qua thu nhập có thể yêu cầu bồi thường.

JLP

JLP đã được thảo luận nhiều lần trước đây. Chúng tôi đã đi sâu vào thiết kế cơ bản của nó vào đầu năm nay và kết luận rằng từ góc độ được điều chỉnh theo biến động, JLP vượt trội hơn hầu hết các tài sản tiền điện tử lớn.

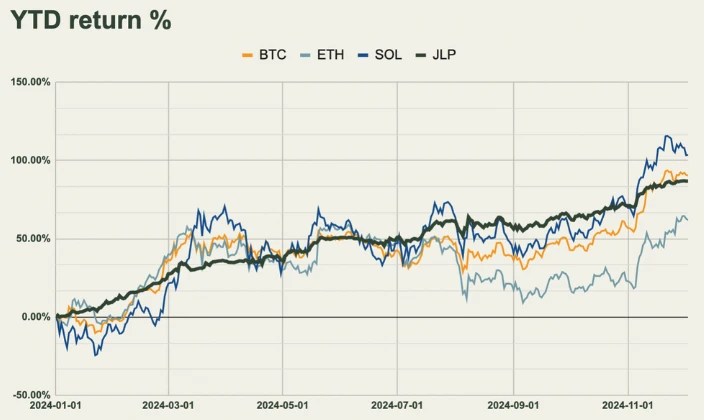

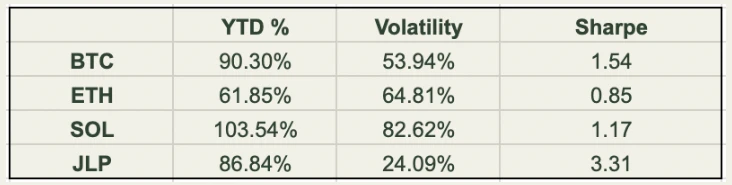

Tính từ đầu năm đến nay, JLP tăng 87%, trong khi BTC tăng 90%, ETH tăng 65% và SOL tăng 104%. (Dữ liệu tính đến ngày 4 tháng 12)

Từ góc độ được điều chỉnh theo biến động, chúng tôi tính toán tỷ lệ Sharpe, có tính đến mức độ biến động và “tỷ lệ không có rủi ro trên chuỗi” (được đặt ở mức 7% mỗi năm trong trường hợp này). Như biểu đồ cho thấy, JLP hoạt động tốt hơn BTC và các tài sản lớn khác hơn gấp 2 lần sau khi tính đến sự biến động.

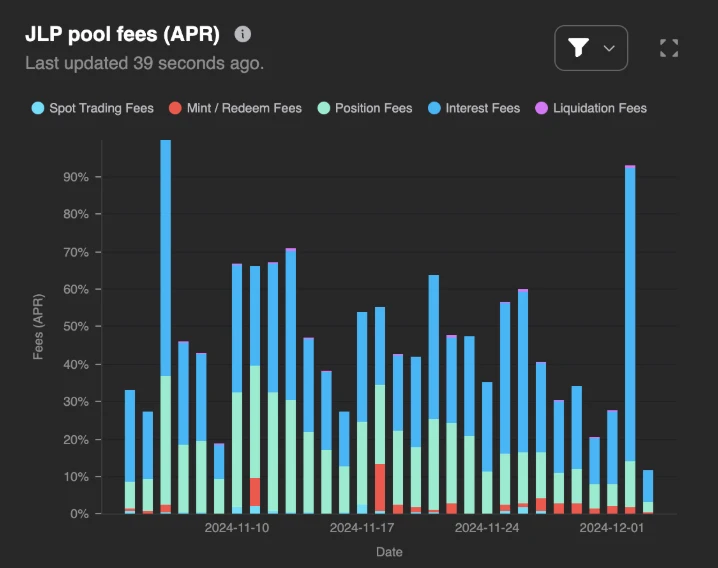

Lý do tại sao JLP tiếp tục hoạt động tốt hơn các tài sản khác chủ yếu là do khoản phí lớn mà các nhà giao dịch vĩnh viễn trên Sao Mộc phải trả, như được hiển thị trong biểu đồ bên dưới. Bạn có thể tìm thêm thông tin về JLP trên bảng điều khiển Gauntlet .

Tóm lại

Trong bài viết này, chúng tôi giới thiệu hai chiến lược khai thác thanh khoản có lợi nhuận cao. Tuy nhiên, vẫn có sẵn các chiến lược mang lại lợi nhuận cao khác, chẳng hạn như Thu nhập cố định cao của Pendle, Mã thông báo YT, Giao dịch cơ bản, v.v. Những chiến lược này liên quan đến các mức độ rủi ro và lợi nhuận tiềm năng khác nhau mà chúng tôi sẽ đề cập chi tiết trong tương lai.