Tác giả gốc: DeFi Cheetah, Crypto KOL

Bản dịch gốc: Felix, PANews

Như đã dự đoán trước đó, thị trường chứng khoán Hoa Kỳ sẽ chứng kiến mức điều chỉnh ít nhất 20%, kéo giá Bitcoin trở lại mức khoảng 50.000 đô la. Mục tiêu đầu tiên đã đạt được: thị trường chứng khoán Hoa Kỳ đã có mức điều chỉnh 20% với chỉ số VIX quanh mức 55 khi Trump áp đặt mức thuế quan chặt chẽ hơn đối với nhiều quốc gia khác. Giá Bitcoin đã giảm xuống mức thấp nhất là 74.000 đô la, khả năng phục hồi tốt hơn dự kiến dựa trên xu hướng giá lịch sử.

Tiếp theo, dự kiến Cục Dự trữ Liên bang sẽ cắt giảm lãi suất trước tháng 6, sau đó thị trường chứng khoán Hoa Kỳ và thị trường tiền điện tử sẽ chạm đáy và phục hồi. Trên thực tế, Trump vừa yêu cầu Chủ tịch Cục Dự trữ Liên bang Powell cắt giảm lãi suất. Bài viết này sẽ giải thích chi tiết lý do tại sao Trump lại lo ngại về việc cắt giảm lãi suất và tại sao ông lại lạc quan về thị trường tiền điện tử.

Hai vấn đề cấp bách nảy sinh do lãi suất cao

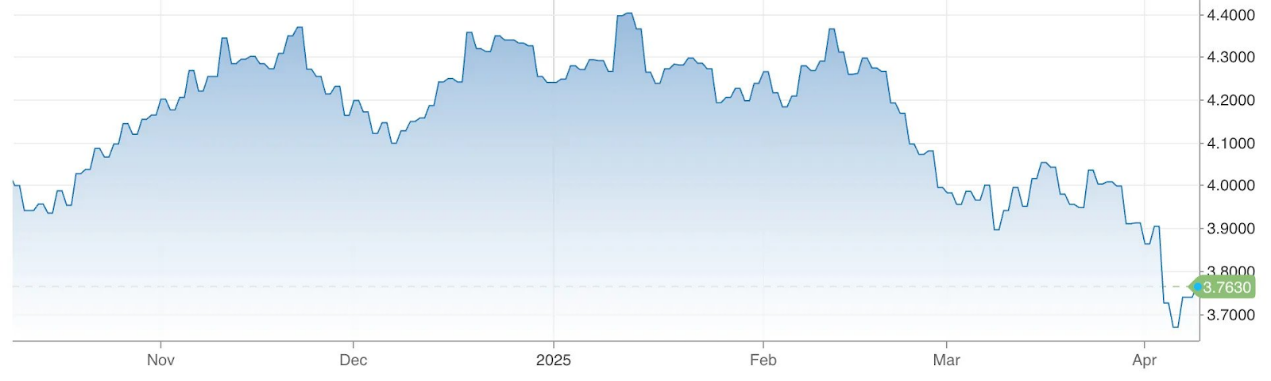

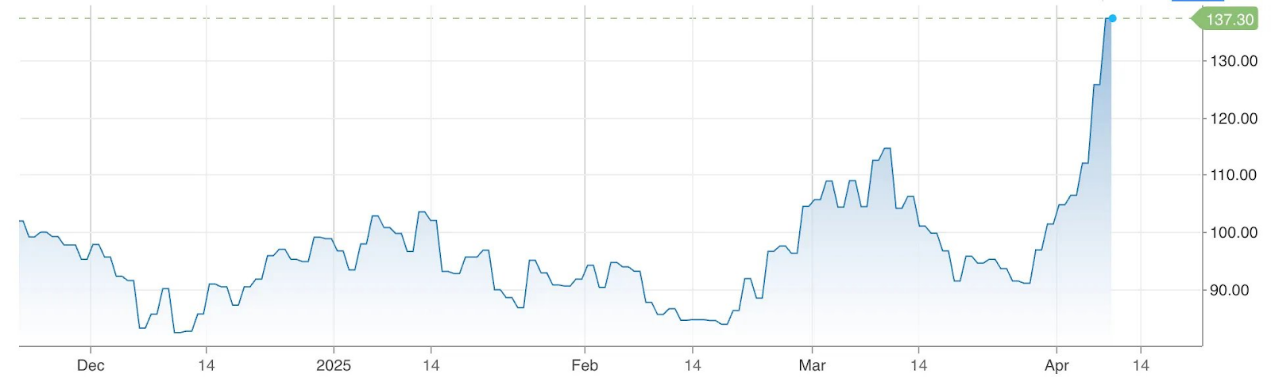

Có hai vấn đề sẽ buộc Fed phải cắt giảm lãi suất đáng kể trong những tháng tới. Đầu tiên, bức tường đáo hạn của 9 nghìn tỷ đô la trái phiếu kho bạc trong năm nay đã buộc chính quyền Trump phải làm mọi cách có thể để tìm cách cắt giảm lãi suất nhằm tiết kiệm hàng nghìn tỷ đô la chi phí tái cấp vốn. Tuy nhiên, theo quan điểm của Cục Dự trữ Liên bang, mức lạm phát hiện tại không cho phép cắt giảm lãi suất nhanh chóng. Do đó, lời giải thích tốt nhất cho các chính sách và biện pháp có vẻ phi lý và cực đoan của chính quyền Trump (như thuế quan, thành lập DOGE, v.v.) là chúng tạo nên một cơ chế phối hợp nhằm lợi dụng sự bất ổn kinh tế vĩ mô để buộc Cục Dự trữ Liên bang cắt giảm lãi suất. Nếu không, chính phủ Hoa Kỳ sẽ phải trả ít nhất 3-4 lần tiền lãi sau khi gia hạn. Trên thực tế, lợi suất trái phiếu kho bạc kỳ hạn hai năm đã giảm, phản ánh tâm lý ngại rủi ro của thị trường và dòng vốn đổ vào trái phiếu kho bạc.

Tính cấp thiết của việc cắt giảm lãi suất trong mắt chính quyền Trump có thể được giải thích bằng biểu đồ sau:

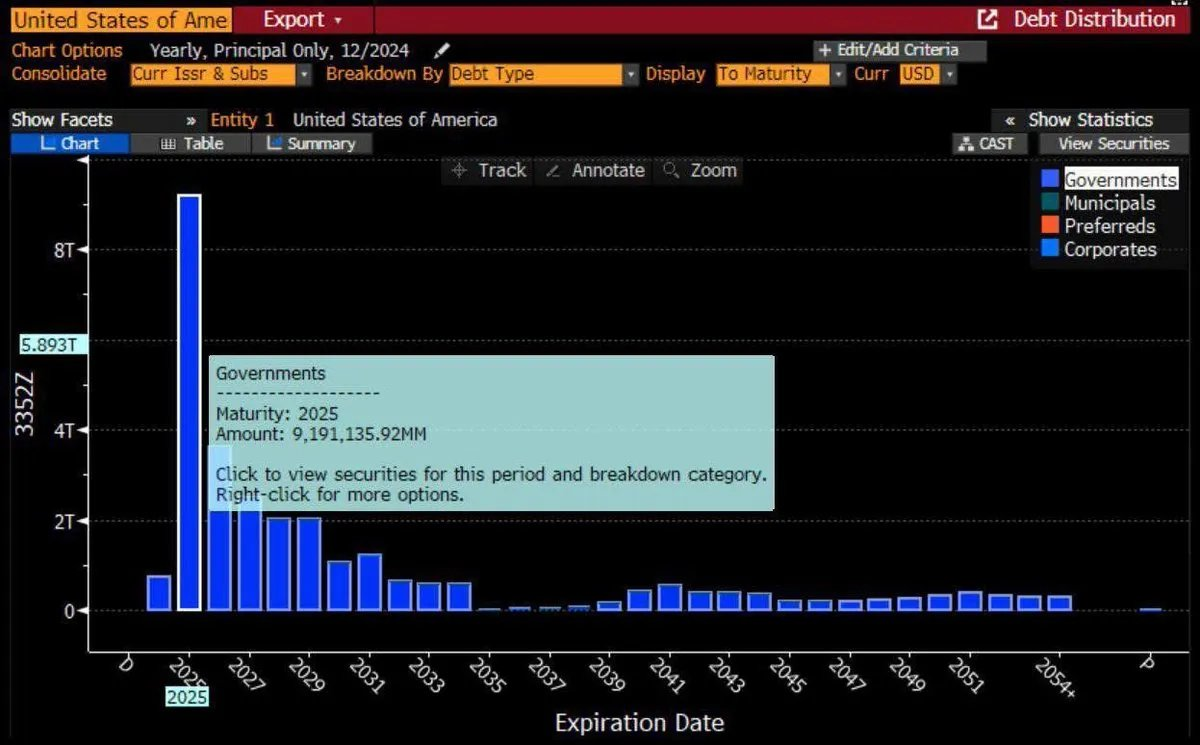

Trên thực tế, sự gia tăng đột biến trong Chỉ số ước tính biến động quyền chọn Merrill Lynch (MOVE), thước đo mức độ biến động lãi suất trên thị trường Kho bạc Hoa Kỳ, có thể hỗ trợ thêm cho khả năng Cục Dự trữ Liên bang cắt giảm lãi suất. Chỉ số này được coi là đại diện cho chênh lệch lãi suất trái phiếu kho bạc Hoa Kỳ hoặc chênh lệch lợi suất giữa trái phiếu dài hạn và ngắn hạn. Khi chỉ số tăng, bất kỳ ai tham gia vào giao dịch tài chính trái phiếu kho bạc Hoa Kỳ hoặc trái phiếu doanh nghiệp sẽ buộc phải bán do yêu cầu ký quỹ cao hơn. Chỉ số MOVE tăng liên tục, đặc biệt là trên 140, có thể cho thấy thị trường cực kỳ bất ổn và có thể buộc Fed phải cắt giảm lãi suất để ổn định thị trường trái phiếu kho bạc và trái phiếu doanh nghiệp, vì những thị trường này rất quan trọng đối với hoạt động bình thường của hệ thống tài chính. (Lưu ý: Lần gần nhất chỉ số MOVE tăng vọt lên trên 140 là do sự sụp đổ của Ngân hàng Silicon Valley, đây là vụ phá sản ngân hàng lớn nhất kể từ năm 2008.)

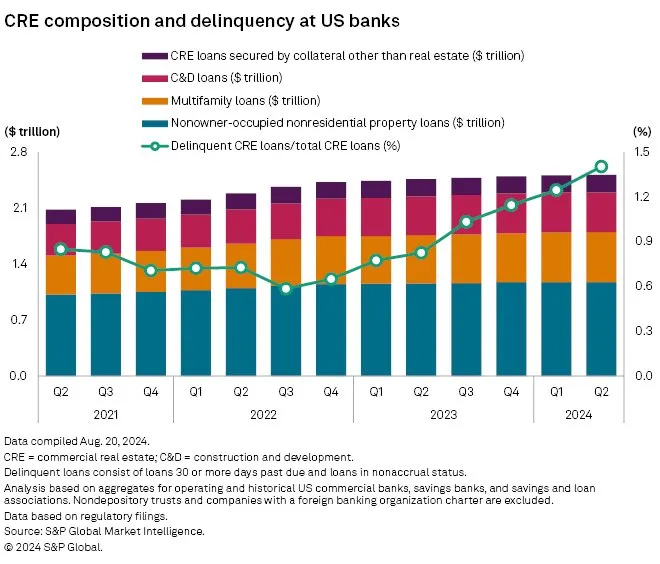

Lý do thứ hai cho việc cắt giảm lãi suất mạnh trong những tháng tới cũng là do “bức tường đáo hạn”, nhưng lần này nó đề cập đến hơn 500 tỷ đô la trong các khoản vay bất động sản thương mại (CRE) của Hoa Kỳ đáo hạn trong năm nay. Nhiều khoản vay CRE trước đây được bảo lãnh ở mức lãi suất thấp hơn trong thời kỳ đại dịch và phải đối mặt với những thách thức về tái cấp vốn trong bối cảnh lãi suất liên tục ở mức cao, điều này có thể dẫn đến tỷ lệ vỡ nợ cao hơn, đặc biệt là đối với các bất động sản có đòn bẩy tài chính quá mức. Đặc biệt, xu hướng làm việc tại nhà ngày càng phổ biến đã gây ra những thay đổi về mặt cơ cấu, dẫn đến tỷ lệ nhà ở bỏ trống cao sau dịch bệnh. Trên thực tế, nguy cơ vỡ nợ hàng loạt đối với các khoản vay CRE có thể khiến chỉ số MOVE tăng đột biến.

Trong quý IV năm 2024, tỷ lệ nợ quá hạn của khoản vay CRE là 1,57%, tăng so với mức 1,17% trong quý IV năm 2023. Dữ liệu lịch sử cho thấy lãi suất trên 1,5% là đáng lo ngại, đặc biệt là trong môi trường tiền tệ thắt chặt. Đồng thời, giá trị văn phòng đã giảm 31% so với mức đỉnh điểm và rủi ro vỡ nợ tăng lên do tỷ lệ bỏ trống lên tới 20%, tỷ lệ vốn hóa tăng (khoảng 7-8%) và số lượng lớn các khoản vay đáo hạn.

Logic ở đây là: tỷ lệ chỗ trống cao làm giảm thu nhập hoạt động ròng (NOI), giảm tỷ lệ bao phủ dịch vụ nợ (DSCR) và lợi suất nợ, nhưng làm tăng tỷ lệ vốn hóa. Tình hình này sẽ trở nên trầm trọng hơn do lãi suất cao, đặc biệt là đối với các khoản vay đáo hạn vào năm 2025, khi việc tái cấp vốn với lãi suất cao hơn có thể không bền vững. Do đó, nếu các khoản vay bất động sản thương mại không thể được tái cấp vốn với lãi suất thấp hợp lý tương tự như trong thời kỳ đại dịch, các ngân hàng chắc chắn sẽ có nhiều nợ xấu hơn, từ đó có thể gây ra hiệu ứng domino với nhiều ngân hàng phá sản hơn (hãy nhớ lại mức độ nghiêm trọng của sự phá sản của các ngân hàng như Ngân hàng Silicon Valley do lãi suất tăng đột biến vào năm 2023).

Với hai vấn đề cấp bách do lãi suất cao hiện nay gây ra, chính quyền Trump phải có biện pháp quyết liệt để cắt giảm lãi suất càng sớm càng tốt. Nếu không, các khoản nợ này phải được gia hạn và chính phủ Hoa Kỳ sẽ phải đối mặt với chi phí tái cấp vốn cao hơn, trong khi nhiều khoản vay bất động sản thương mại có thể không được gia hạn, dẫn đến một lượng lớn nợ xấu.

Stablecoin là chất xúc tác cho thị trường tăng giá tiếp theo

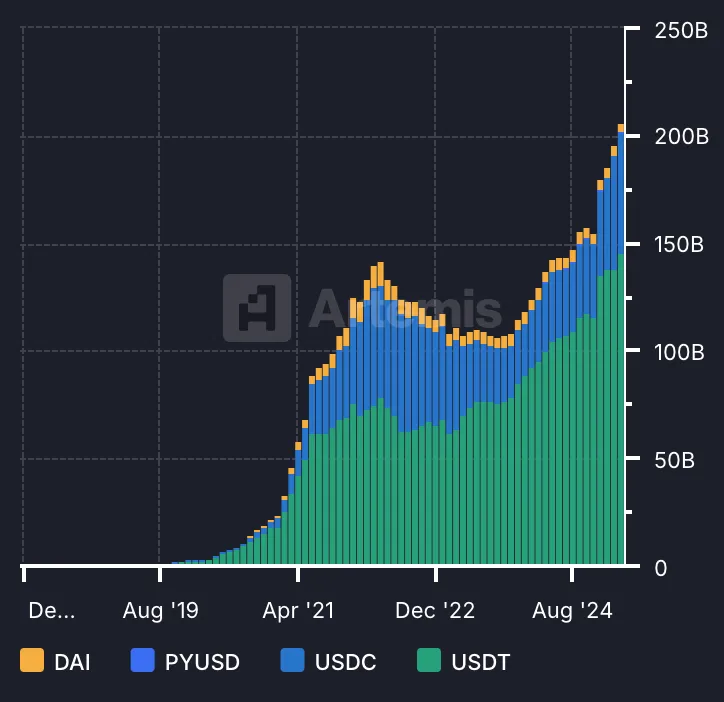

Tác động lớn nhất đến thị trường tiền điện tử là tính thanh khoản của thị trường. Nhưng các yếu tố có tác động lớn nhất đến thanh khoản là (i) chính sách tiền tệ và (ii) mức độ phổ biến của stablecoin. Được thúc đẩy bởi chính sách tiền tệ ôn hòa (ôn hòa), sự phổ biến của stablecoin có thể thúc đẩy hơn nữa dòng vốn chảy vào thị trường tăng giá. Xu hướng tăng giá phụ thuộc vào sự gia tăng tổng nguồn cung stablecoin. Trong đợt tăng giá gần đây nhất (2019-2022), tổng nguồn cung stablecoin đã tăng gấp 10 lần từ mức thấp nhất đến mức cao nhất, trong khi từ năm 2023 đến đầu năm 2025, con số này chỉ tăng khoảng 100%, như thể hiện trong hình bên dưới.

Dưới đây chúng tôi tập trung vào các sự kiện cho thấy sự tăng trưởng nhanh chóng trong việc áp dụng stablecoin trong năm tới:

Tiến độ ban hành luật về tiền ổn định tại Hoa Kỳ: Vào quý đầu tiên của năm 2025, Ủy ban Ngân hàng Thượng viện đã phê duyệt Đạo luật GENIUS vào tháng 3, trong đó nêu rõ các quy định về quản lý và dự trữ cho các đơn vị phát hành tiền ổn định. Dự luật này nhằm mục đích đưa stablecoin vào hệ thống tài chính chính thống, phản ánh sự công nhận ngày càng tăng về vai trò của chúng trên thị trường tiền điện tử. Ngoài ra, Ủy ban Dịch vụ Tài chính của Hạ viện Hoa Kỳ đã thông qua dự luật khuôn khổ về tiền điện tử ổn định, Đạo luật STABLE, quy định rằng bất kỳ tổ chức phi ngân hàng nào cũng có thể phát hành tiền điện tử ổn định miễn là được cơ quan quản lý liên bang chấp thuận. Sự rõ ràng về mặt quy định được coi là yếu tố quan trọng nhất ảnh hưởng đến việc áp dụng stablecoin, từ đó ảnh hưởng đến dòng vốn chảy vào ngành công nghiệp tiền điện tử thông qua stablecoin.

Đẩy nhanh quá trình áp dụng của tổ chức: Fidelity Investments bắt đầu thử nghiệm một loại tiền ổn định được neo theo đô la Mỹ vào cuối tháng 3, đánh dấu bước đi quan trọng để gã khổng lồ tài chính truyền thống này bước vào không gian tiền điện tử. Trong khi đó, Wyoming công bố kế hoạch ra mắt một loại tiền ổn định do nhà nước bảo lãnh vào tháng 7, với mục tiêu trở thành loại tiền mã hóa đầu tiên được pháp luật bảo lãnh và có dự trữ đầy đủ do một tổ chức của Hoa Kỳ phát hành.

World Liberty Financial Stablecoin: World Liberty Financial có liên quan đến Trump đã công bố vào ngày 25 tháng 3 rằng họ có kế hoạch ra mắt một loại tiền ổn định được neo theo đô la, 1 đô la Mỹ, sau khi huy động được 500 triệu đô la trong một đợt bán token riêng biệt. Động thái này phù hợp với chính sách của chính quyền Trump về việc hỗ trợ stablecoin như một cơ sở hạ tầng quan trọng cho giao dịch tiền điện tử.

USDC mở rộng sang Nhật Bản: Vào ngày 26 tháng 3, Circle đã hợp tác với SBI Holdings để ra mắt USDC tại Nhật Bản, trở thành đồng tiền ổn định đầu tiên được chính thức chấp thuận sử dụng theo khuôn khổ quản lý của Nhật Bản. Động thái này phản ánh thái độ tích cực của Nhật Bản đối với việc đưa stablecoin vào hệ thống tài chính của mình và có thể trở thành hình mẫu cho các quốc gia khác.

PayPal và Gemini thúc đẩy phát triển Stablecoin: Trong suốt quý đầu tiên, PayPal và Gemini đã củng cố vị thế của mình trên thị trường stablecoin. PYUSD của PayPal và GUSD của Gemini đã chứng kiến sự gia tăng áp dụng khi PayPal tận dụng mạng lưới thanh toán của mình và Gemini tập trung vào các khách hàng tổ chức. Điều này đã làm gia tăng sự cạnh tranh trên thị trường phát hành stablecoin của Hoa Kỳ.

Thêm nhiều trường hợp sử dụng cho nền tảng tính lương Rise: Vào ngày 24 tháng 3, nền tảng tính lương Rise đã mở rộng phạm vi dịch vụ của mình để cung cấp thanh toán bằng stablecoin cho các nhà thầu quốc tế tại hơn 190 quốc gia. Người sử dụng lao động có thể trả lương bằng stablecoin và nhân viên có thể rút tiền mặt bằng nội tệ.

IPO của Circle: Circle đã nộp đơn xin IPO. Nếu được chấp thuận, Circle sẽ trở thành công ty phát hành stablecoin đầu tiên được niêm yết trên Sàn giao dịch chứng khoán New York. Sự kiện này sẽ đánh dấu vị thế chính thức của hoạt động kinh doanh stablecoin tại Hoa Kỳ và khuyến khích nhiều công ty hơn khám phá lĩnh vực này, đặc biệt là các tổ chức lớn, vì hoạt động kinh doanh stablecoin phụ thuộc nhiều hơn vào nguồn lực của tổ chức, kênh phân phối và phát triển kinh doanh.

Tại sao chính quyền Trump lại tích cực hỗ trợ sự phát triển của stablecoin? Điều này phù hợp với quan điểm trong phần đầu tiên: tài sản thế chấp cho các loại tiền ổn định đang lưu hành chủ yếu là trái phiếu kho bạc Hoa Kỳ ngắn hạn, do đó, khi chính phủ Hoa Kỳ luân chuyển hàng nghìn tỷ đô la trái phiếu kho bạc đáo hạn trong năm nay, thì các loại tiền ổn định càng trở nên phổ biến thì nhu cầu về trái phiếu kho bạc ngắn hạn càng cao.

Hướng đi của thị trường rất rõ ràng: trong ngắn hạn, chúng ta có thể chứng kiến thị trường hỗn loạn, biến động mạnh và thậm chí suy giảm hơn nữa so với mức hiện tại. Nhưng về trung hạn, dự kiến việc cắt giảm lãi suất mạnh trong bối cảnh chính sách tiền tệ ôn hòa, cùng với sự phổ biến của stablecoin, có thể gây ra một đợt tăng giá mạnh khác có quy mô tương đương với chu kỳ trước.

Chúng ta đang tiến gần đến thời điểm lý tưởng để kiếm được lợi nhuận tốt bằng cách đầu tư vào thị trường tiền điện tử.