原創| Odaily星球日報

作者| Azuma

北京時間6 月24 日下午,一則關於「Mt.Gox 將啟動BTC 和BCH 償還」的快速引發了市場,出於對潛在拋壓的擔憂,本就疲軟的加密貨幣市場進一步受挫,BTC 一度跌破60,000 美元關口,ETH 亦一度逼近3,200 美元。

然而,關於Mt.Gox 還款事件本身,市場之上仍存在著較大的迷惑甚至謠言,以至於多數讀者尚不了解該事件的全貌,進而無法主動評估該事件對於市場的潛在影響。為了消除這些疑惑,Odaily 星球日報將結合市場資料以及對債權人(dForce 創辦人Mindao)的採訪,以問答形式來釐清這些資訊。

Q1:這是Mt.Gox 第一次進行債務償還嗎?

A1 :不是,最早在2023 年12 月21 日時,便已有多位日語區用戶在社交媒體上發聲稱已通過PayPal 收到了日元形式賠償,其中還包括日本頭部交易所bitFlyer 的創始人加納裕三。

結合當時Mt. Gox 破產清算人小林信明的郵件通告可知,該部分賠償資金來自於小林信明於2023 年11 月17 日從破產信託中贖回的70 億日元。

Q2:為何本次的還款如此特殊?

A2 :因為這是Mt.Gox 第一次以BTC、BCH 形式進行還款,意味著Mt.Gox 所持有的 141686 枚BTC(還有數量基本相同的BCH)將開始流向市場。

這些BTC 佔比特幣流通總供應量的0.72% ,價值約85.4 億美元。

Q3:還款何時進行- 拋壓何時到來?

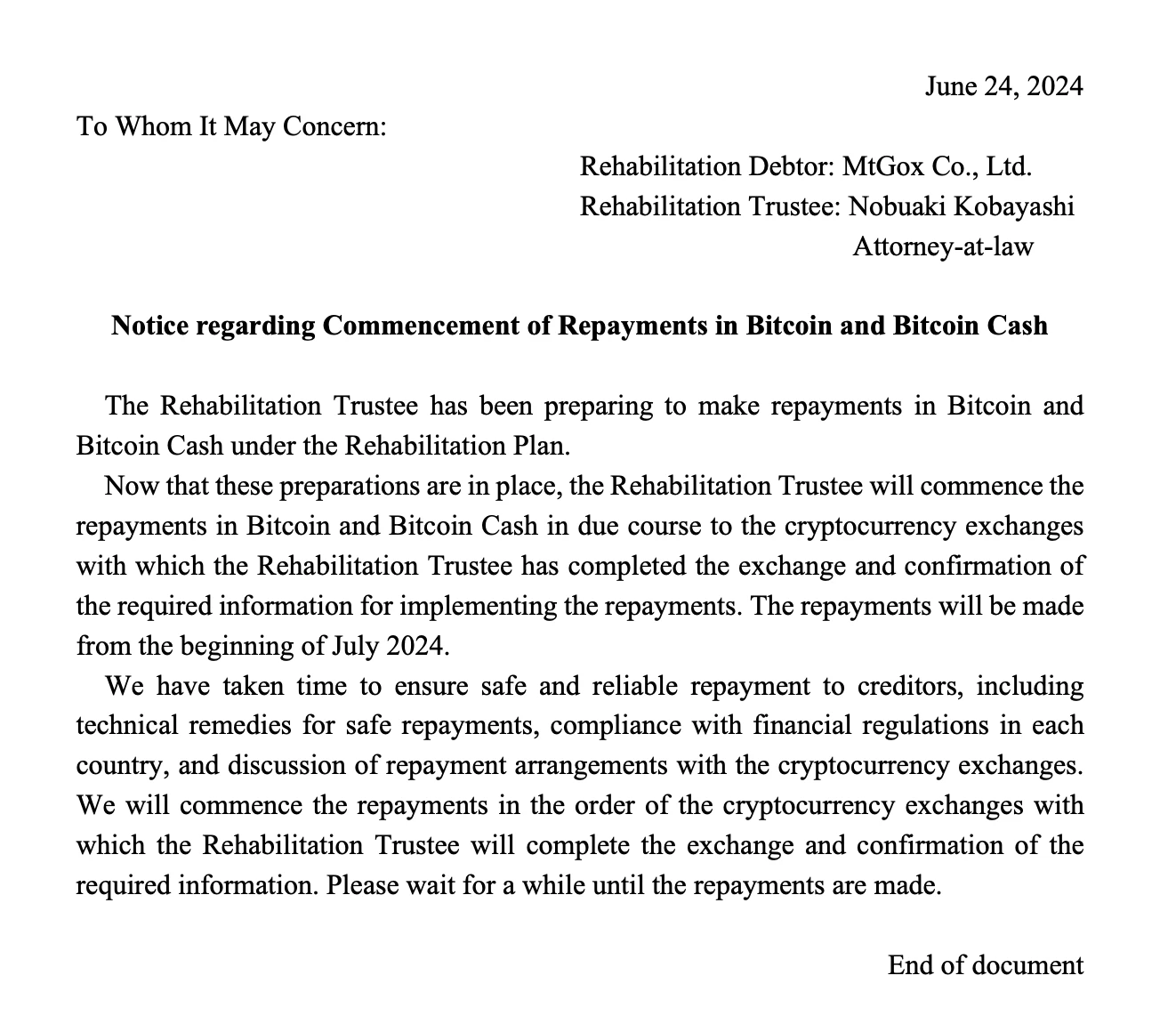

A3 :根據小林信明的最新郵件通告,還款將於2024 年7 月開始。

Q4:最關鍵的問題,還款的細則是什麼?

A4 :債權人Mindao 表示,Mt.Gox 會按照破產之時的BTC 價格來計算每個債權人(僅限選擇了以「實物」形式接收還款的債權人群體,因為部分債權人已選擇了接受法幣還款)的債權佔比,然後將依照佔比情況把所持有的BTC 分配給不同的債權人。

考慮到當年Mt.Gox 合計總共丟了約65 萬個BTC,目前仍持有14 萬個BTC,這意味著BTC 幣本位的回收率約為21.5% 。簡單來說,就是如果你當年在Mt.Gox 持有100 個BTC,現在只能收回大約21.5 個BTC,幣本位無疑是暴跌,但考慮到BTC 近年來上百倍的漲幅,法幣本位則是血賺(等於被動鎖倉了)。

Odaily 註:關於Mt.Gox 被黑事件的具體損失,起初該交易所聲明表示丟失了85 萬個BTC(75 萬屬於客戶, 10 萬屬於平台),但之後Mt.Gox 曾表示在系統上找到曾被認為已失竊的202185 個比特幣,因此損失應為65 萬BTC。

Q5 :為什麼一定要以當年的BTC 價格來計算債權比例?

A5 :本質上是因為“資不抵債”,Mt.Gox 現如今所持有的BTC 數額無法覆蓋其幣本位的負債,不可能1: 1 實物償還,這就決定了Mt.Gox 必須去找一個價格來計算債權佔比,進而分配當前持倉。具體價格則取決於日本法院在審議該起破產案件時所作出的裁決。

Mindao 也補充表示,當時Mt.Gox 交易所內用戶所持有的不僅有BTC,還有法幣資產,所以Mt.Gox 必須得選擇某一個幣種作為基礎來進行計算—— 實際上Mt. Gox 採用的是日圓價格作為基準。

Q6 :當年的BTC 價格到底是多少?以什麼為準?

A6 :東京地方法院先前已就Mt.Gox 破產一案作出清算裁定,根據日本破產法規,Mt.Gox 的BTC 債權價值將以2014 年4 月該公司破產之時的價格計算—— 每個BTC 的債權價值固定為50058.12 日圓(目前匯率約314 美元)。

不過,該價格將僅用於計算債權人的債權佔比,並不代表債權人所持有的每個BTC 只能收到 50058.12 日圓。實際上以債權佔比形式還款,債權人每BTC 可收到的最終金額遠大於這個數字。

Mindao 補充表示, 2011 年6 月Mt.Gox 遭遇駭客攻擊時,Mt.Gox 站內BTC 最低一度跌至150 美元,而當時市場價格約為300 美元左右,這意味著當年在Mt.Gox 站內抄底BTC 的用戶可以獲得最大的賠償「收益」。

Q7 :債權人如何收到還款?

A7 :今年年初債權人已登記了收款地址,之後會透過Kraken、Bitstamp、Bitgo 等交易所收款。

Q8 :Mt.Gox 的持倉地址是?如何檢測流動?

Q8 : 5 月28 日的最後一次歸集後,目前Mt.Gox 所持有的BTC 主要存放在三個位址內,每個位址均持有 47230 個BTC。具體地址如下:

1AsHPP7WcGnDLzxW2bUa2FcbJP3eZVEqpx;

16eAGJEjqsUqngMfcysQECvp7TMU37P9gX;

1HeHLv7ZRFxWUVjuWkWT2D5XFbXXvHoV68;

建議利用Arkham 所提供的Mt.Gox 錢包介面進行監控。

Q9 :收到還款的族群有哪些?多年來債權結構有什麼改變嗎?

A9 :有變化,Mt.Gox 駭客事件已發生多年,相關債權也已在市場上流通許久,大量原始債權人出於儘早變現的需求,已將其債權交易給專業從事破產理賠事務的機構。

Galaxy 研究主管 Alex 預測,大概有2 萬個BTC 債權已被破產基金收購,此外還有1 萬個債權屬於交易所Bitcoinica BK 所有。

Q10 :如何評估潛在拋壓?

A10 :取決於債權主體收到還款之後的出售預期。

Mindao 就此預測表示,這件事畢竟已經十年了,債權人也都是最早幣圈參與者(鑽石手),而且很多債權期間也易手,我覺得可能心理影響比實際影響大。

Alex 給了類似的預測。多年來積極收購Mt.Gox 的機構絕大多數都是高淨值的比特幣持有者,他們更希望以折扣價累積倉位,而非透過快速交易進行套利。

Alex 補充預測,考慮到BCH 市場的流動性較差,且債權人對於BCH 的信念顯然低於BTC,預計該市場在Mt.Gox 還款之後的表現也會相對較差。