「每週編輯精選」是Odaily星球日報的一檔「功能性」專欄。星球日報在每週涵蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在資訊流和熱點新聞中,與你擦肩而過。

因此,我們編輯部將於每週六從過去7 天發布的內容中,摘選一些值得花時間品讀、收藏的優質文章,從數據分析、行業判斷、觀點輸出等角度,給身處加密世界的你帶來新的啟發。

下面,來和我們一起閱讀:

投資與創業

2024 年Web3成長狀況:超 100 家新創公司已籌集超過 10 億美元

新的首輪融資不多,創投公司正在加大成功專案的投資。

歸因/分析、忠誠度和社交新創公司獲得了最多的新融資,佔所有10 個類別籌集資金的80% 。

訊息傳遞是第二個獲得最多資金的類別廣告網路和社群工具是最擁擠的類別。

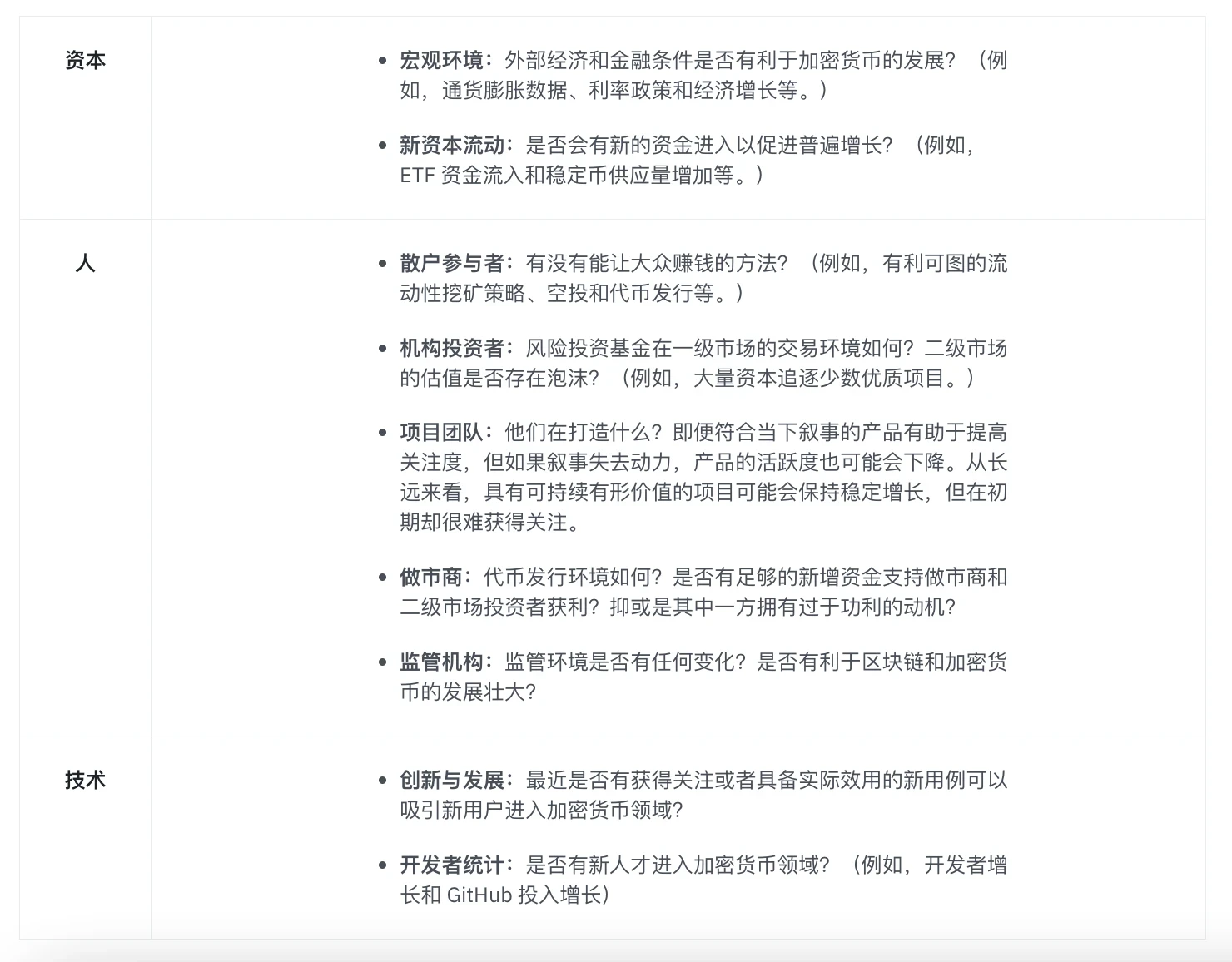

資本、人和技術構成了「CPT」框架的基礎。

牛市催化劑有:現貨以太坊ETF 核准、宏觀環境、美國總統大選和比特幣會議、比特幣減半的影響。

在早期融資輪中,代幣相關法律權利的結構化非常複雜,一些投資者可能會利用市場標準缺乏明確定義的不足,來利用毫無防備的企業家。為此我們需要定義代幣權利和限制範圍的基礎原則:激勵對齊。

a16z Crypto 和其他大型加密創投公司用來與創業家保持激勵對齊的條款包括(附範例條款):代幣權力、鎖定期、保護性條款、網路利用和合規性。

空投機會和互動指南

本週必參加:Fractal Bitcoin 交互得積分、Scallop 高收益穩定幣挖礦

Super Champs、MoonFrost、The Beacon、Earn Alliance、ChronosWorlds。

比特幣分形網路生態InfinityAI、基於以太坊上建構首個使用Move 的L2 Movement、專注於為AI 和Web3 遊戲建立模組化資料層CARV、Web3 用戶安全資料平台GoPlus、專為所有RWA 打造的模組化L2 Plume Network、以太坊L2 解決方案Morph。

以太坊與擴容

以太坊生態此刻要考慮的不是重塑DeFi Summer,而恰恰是走出純DeFi 文化陰霾。如何把以太坊最大可能往Web2 世界融合,脫虛向實,才是大家該真正預期的新Summer 所在。

CryptoQuant 分析師表示,Dencun 升級使以太坊再次通膨,可能破壞其作為「ultra-sound(超音波)」貨幣的特性。

冪律效應(Powerlaw)開始顯現,主導的L2 解決方案吸引了不成比例的用戶,而以太坊的使用率仍然較低,因為儘管增長,但將數據發佈到以太坊的成本保持相對不變。

如果你希望ETH 成為現在用於結算和安全保障的鏈,而不是用戶鏈,通貨膨脹未必是壞事,它有助於提高在所有這些生態系統中的流動性和傳播。將ETH(人為地)稀缺化會阻礙這些特性(參見:比特幣)。

多元生態與跨鏈

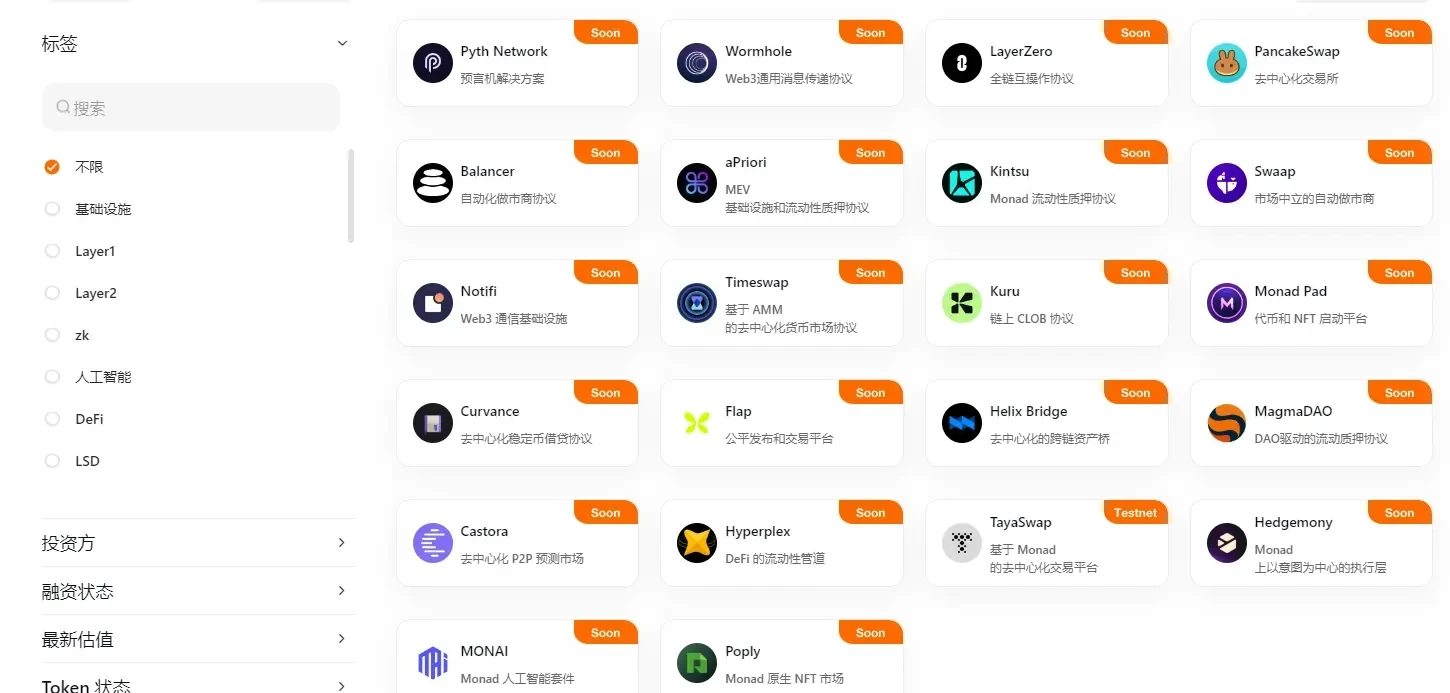

文章重點介紹了IDO 平台Monad Pad、MEV 基礎設施和流動性質押平台aPriori、流動性質押協議Kintsu、去中心化訂單簿交易Kuru、NFT 交易平台Poply、去中心化預測市場Castora、流動性質押協議Magma 。

鏈上與華爾街「兩手抓」,一文總覽 Axelar 的全鏈生態版圖

當下的Axelar 已然構建起了Web3 新舊參與者(涵蓋鏈上及Token 領域)與華爾街傳統巨頭(涉及鏈下及RWA 範疇)這兩個不斷擴張的龐大生態圈層。

CeFi DeFi

相對面向圈外用戶的一篇穩定幣基礎讀物,涵蓋了穩定幣與傳統金融的比較、近期新聞和相關數據。

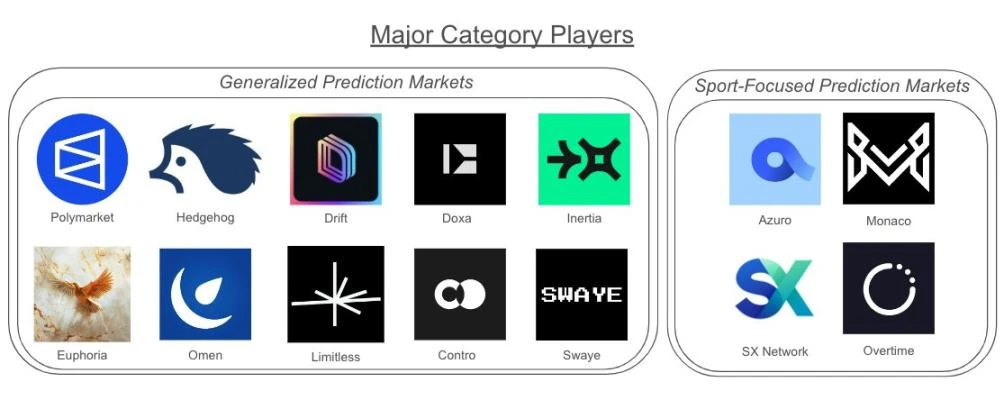

新玩家普遍聚焦於兩個共同主題:無需許可的市場(開放市場創建和激勵層)、解決方案(依靠人工智慧進行市場結算,或創建更有效率的系統)——這兩點也是Polymarket 的可提升點。

預測市場的獲利可以靠交易費、交易者收益的一部分(Web2 模型遵循這條路徑)、交易對手的損益(Web2 喜歡服務虧損的客戶)。

一篇標題黨軟清算介紹。

持有比特幣並使用軟清算機制進行法幣借貸,比特幣升值過程中我們能獲得持續的現金流,無需出售比特幣或擔心短期價格波動造成的清算將這一切搞砸。在持有某一比特幣的情況下,無需勞動可支配的法定貨幣隨時間逐漸增加。

在軟清算的機制下,即使清算發生,我們會在價格漲回過程中以和賣出幾乎相同的價格買回抵押品,保證倉位的幾乎不變。而由於在較長時間尺度下比特幣會相對信用貨幣升值這一前提,被清算必然在未來漲回。 (軟清算由外部套利者發動,借貸者會有相對硬清算極少的損失,需避免頻繁落入清算區間。這裡也體現出與Uni v3 相反的設計哲學:LP 希望價格盡量多落在區間內收穫費用,借貸者希望價格盡量少落在區間內減少損失。

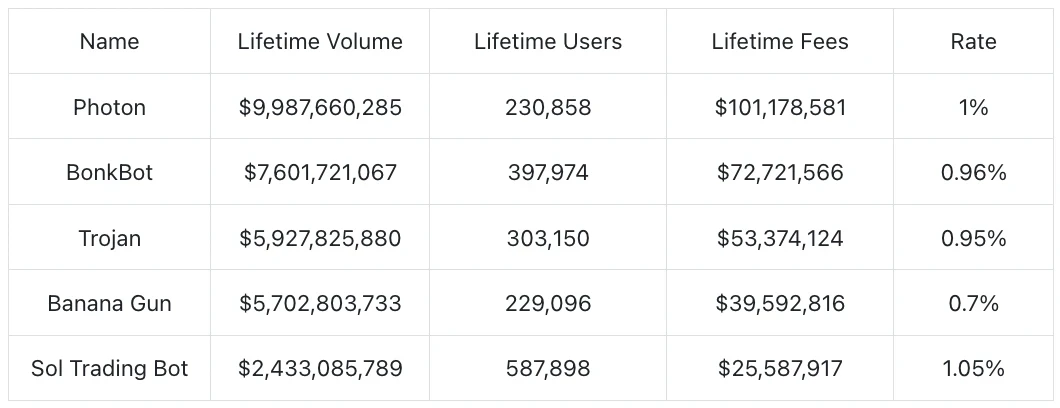

Dex Trading Bot 賽道憑藉其廣泛的用戶基礎、明確的應用場景和顯著的獲利潛力,正成為加密貨幣市場中一個值得密切關注的新興領域。

Dex Trading Bot 提供的服務包括:自動化交易、優化交易體驗、狙擊功能、一鍵跟單功能、限價單和DCA。

依據Dex Trading Bot 的獲利模式可分為三種:訂閱費制、交易手續費、混合製。

Bot 相較於傳統 Dex 的優勢有:快速反應、自動化交易、降低MEV 損失、較高的彈性、提升使用者體驗、

Jupiter、Merkl、Dolomite、Brahma、Kamino。

收益率是一個web3橫向對比的事情,已經不再是具體的細分賽道。

Curve 作為基建層協議,在一定階段後就沒必要開發了,也已經足夠成熟了,更新並不影響使用。

而 Curve 提供了一個整套的框架,同時籌碼完成了一個去中心化。 (相較於 Uniswap)跨週期的打算前景會更好一些(前提是認為鏈上未來是需要激勵的)。

CRV 的購買者有許多專案方。流動性挖礦是上個週期起家的核心方式。專案早期在啟動的時候都是,租用流動性。 CRV 解決了一個專案方在早期啟動時不需要通膨自己的經濟模型,而是用租用CRV 的流動性,從而解決了代幣通膨的問題,把代幣用在其他的Utility 上。同時代幣在解鎖以後依舊有意義。 CRV 也可以支援非穩定幣的交易,與Uniswap 類似。當時購買的時候排隊時買不到的,優先給專案方。專案不會死掉,短時間不會被Uniswap 蠶食掉。

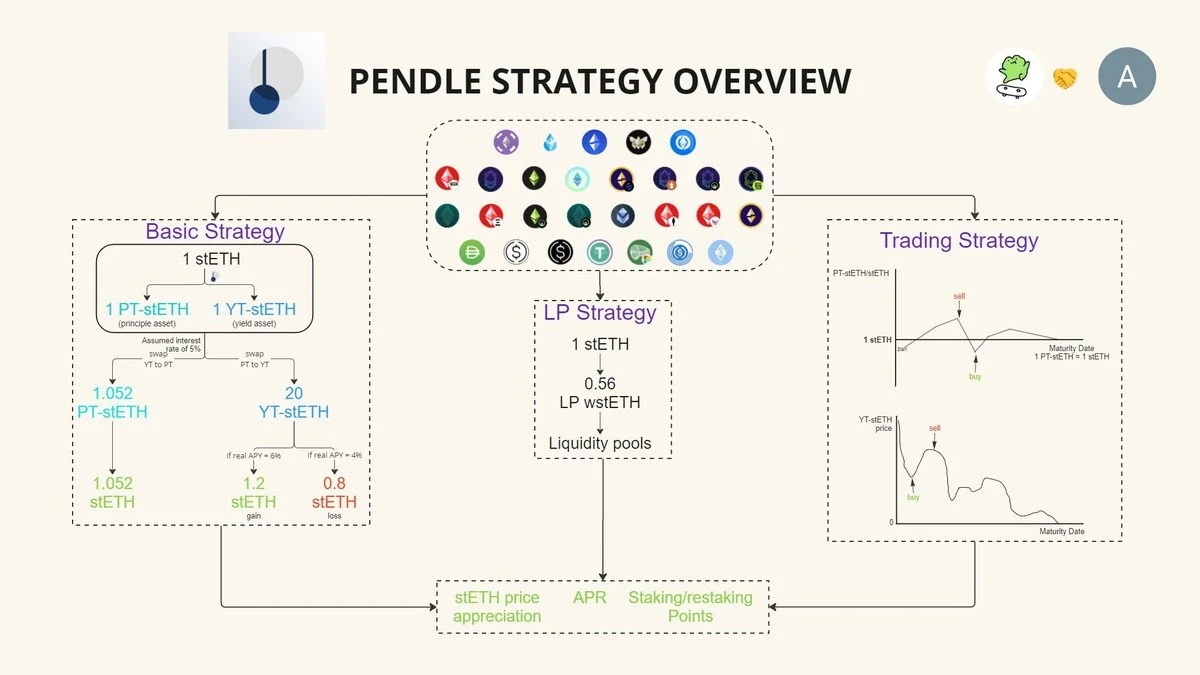

Pendle 是代幣化和收益交易化的場所,首先是固定利率,用戶可以把資產存入,到期後能夠取出更多資產,另一方面是交易員,他們更傾向於高風險投機的收益。

Pendle 的短期炒作價值: LRT 熱度、積分PMF(Product Market Fit)熱度、幣安投資。

長期投資價值:DeFi 收益率的底層資產依舊加密資產(主流資產、中流資產、長尾資產)構成,這部分資產的波動率最終影響到DeFi 協議的收益率波動,例如:挖礦項目前一天20 % ,後天前0.02% 的情況也屢見不鮮。中間的調倉摩擦成本、時間成本使得最終收益,因此固定利率的產品逐漸有了需求。

GameFi

作者提出了兩項改善GameFi 代幣經濟模型的建議:ServerFi(透過資產合成實現私有化);持續獎勵高留存玩家(Continuous Rewards for High-Retention Players)。

與傳統模型不同,ServerFi 透過引入一個動態且競爭性的環境,在其中持續的價值貢獻是維持地位的必要條件,從而有效地促進了玩家之間的社會流動性。該模型不僅培育了一個更充滿活力和包容性的社區,還為未來的區塊鏈遊戲提供了一個可擴展且具有彈性的框架。

Web3 AI

IOSG Ventures:從Web2到Web3,Marketplace 的下一個進化浪潮

本質上,Marketplace 是連接需求方(終端消費者)和供應方(賣家或供應商)的中介,透過收取交易一定比例作為佣金或服務費,或透過提供增值服務(如支付處理、產品交付和客戶支持)收取額外費用來實現盈利。其核心功能是訪問和可見性,提供賣家可以接觸廣泛受眾,買家可以輕鬆找到所需商品的平台;透過聚集供需提高效率,降低搜尋和交易成本,並透過提供一定的安全機制,如評價系統、託管服務和爭議解決來實現信任。

成功的Marketplace 平台離不開:需求流動性(Demand Liquidity)、需求的複合成長效應(Compound Nature of Demand)。

隨著技術的不斷發展和代幣化趨勢的加速,Web3 市場平台將擴展到更多消費品和傳統資產領域,產生「新需求+ 新供應」的全新市場,為供需雙方提供創新性的價值主張,如更複雜的數據及計算資源市場、智慧財產權與專利市場、能源/環境資產及使用權市場、多樣化的消費品及收藏品市場、個人時間與專業技能服務市場。

抽象的目的是隱藏複雜性,Web3 情境中的抽象層次往往高於Web2(因此難度更高);

模組化降低了公鏈建構的門檻,鏈抽象則包含了對公鏈關係的重新架構以及使用者/開發者體驗的改善;

跨鏈資產轉移、跨鏈通訊、互通性和鏈抽象辨析:一套以協調不同鏈上的狀態修改(交易) 為核心的概念子集(但在實際使用中往往充滿了中間地帶);

基於意圖的鏈抽象解決方案成為一種流行架構,眾多組件類別產品可能會以拼圖的形式漸進鏈抽象的最終形態;

業界目前對鏈抽象的討論與建設尚未破除對infra 本位的迷信,鏈抽像作為真問題的成立離不開鏈上活躍度、模組化進展、新用戶和開發者進入;

鏈抽象的未來並非光明的坦途一片,需要考慮對長尾公鏈的影響,以及對非DeFi 類的應用的探索。

Nillion、Grass Network、Ritual Network、Allora Network、Peaq Network。

一週熱點惡補

在過去的一周內,政策與宏觀市場方面,美國 7 月 PPI 漲幅低於預期,經濟學家預計聯準會將從9 月開始進行一系列降息;聯準會傳聲筒:聯準會 9 月會議辯論將集中在降息25 基點或更大的50 基點;美銀:市場定價今年降息四次,不認為鮑威爾會違背市場定價;美國稅局發布新版加密稅表草案,不再要求填寫錢包地址和交易 ID;

觀點與發聲方面,Adam Cochran:創投正放緩加密領域投資,僅靠持有 BTC/ETH 回報便可超指數基金;Matrixport 市場觀察:加密市場短期缺乏支撐性熱點,可進行理性投資或逢低調倉;BitGo CEO回應 WBTC 專案爭議:願協助 Maker DAO 盡職調查以減輕社區擔憂;Dragonfly 加入 Crypto.com、Coinbase 行列,反對 CFTC 對預測市場的擬議禁令;孫宇晨:參與 WBTC 是戰略性舉動,目的在於推動產業去中心化;

機構、大公司與頭部專案方面,Animoca Brands 正考慮 2025 年底或 2026 年初在香港或中東進行 IPO ;幣安 Binance Launchpool 和 Super Earn 將上線 Toncoin(TON) ;EigenLayer 宣布啟動「AVS 激勵」功能;MakerDAO已通過並執行減少 WBTC 抵押規模的提案; GM(gm.ai)開啟空投和代幣交易;

數據上,以太坊網路 Gas中位數創過去 5 年來新低; Elon Musk 與川普直播訪談中未提及加密貨幣或比特幣,但pump.fun在期間的3 小時內發行代幣數量超10000個……嗯,又是起伏的一週。

附《每週編輯精選》系列傳送門。

下期再會~