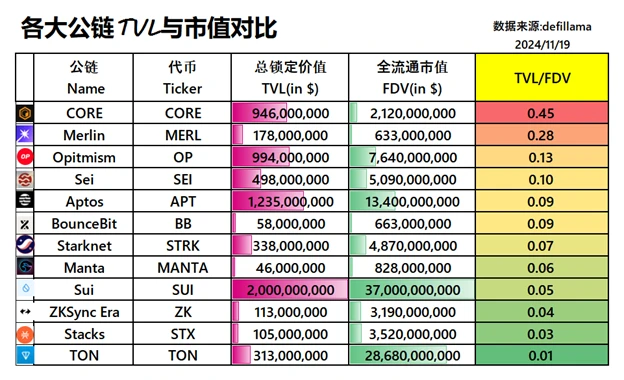

如圖所示從TVL(總鎖定價值)、FDV(全流通市值)和TVL/FDV 比值這幾個關鍵指標來看,可以大致判斷這些公鏈的「盤子大小」、市場預期以及有沒有「低估潛力」。

簡單來說,TVL 代表錢進來的多少,FDV 是市場為這個項目畫的大餅,而 TVL/FDV 就是看看這個餅到底是實打實的,還是虛的。下面來逐一掰扯一下。

1. TVL-鎖倉金額越高,生態越“吸金”

這是最直觀的指標,鎖了多少錢就代表生態有多「養活人」。

從表上看:

Sui 鎖了 20 億美金,這個數字確實頂,但別急,看 FDV 再說話。

Aptos 和 Optimism 都差不多鎖了近 10 億,這倆生態看起來穩得一批,資金活躍度在線。

Merlin 雖然只有 1.78 億,但在榜單裡也不算墊底,吸金能力不差。

2. FDV-大餅畫得夠不夠實在

FDV 就是市場給專案的「市值預期」。餅畫得太大,但資金沒跟上,那就是「泡沫危險區」;如果餅畫得適中,鎖倉資金比例又高,那就是「潛力股」。

來看看這些項目:

Sui 的 FDV 直接飆升到 370 億,但 20 億 TVL 撐不起來啊,這妥妥是“大餅畫天上,資金在地下”。風險不小。

TON 的 FDV 28 億,TVL 才 3 億,這個比值低得離譜,也有點像靠情懷和炒作硬撐著。

反觀 Merlin,FDV 只有 6.33 億,TVL 卻有 1.78 億,顯示市場對它的預期不算離譜,還有不少上升空間。

3. TVL/FDV-到底是真實力還是畫餅高手?

這個比值就是看鎖倉資金跟市值預期的比例,越高表示資金效率越高,發展越紮實。

來盤一下:

CORE(0.45):這比值在榜上直接封神,錢來的多,餅畫得小,基本上沒泡沫。要是資金流入繼續增長,爆發性一目了然。

Merlin(0.28):排名第二的存在,鎖倉資金佔比不錯,餅沒畫太大,穩紮穩打,挺適合埋伏。

Optimism(0.13)與 Sei(0.10):中規中矩,不算低估,但也沒什麼特別驚喜,算是主流公鏈裡的「穩健派」。

Sui(0.05)和 TON(0.01):這倆直接把 TVL/FDV 拉到底,市場預期是天花板,鎖倉資金卻拉胯,看起來更像泡沫,不太適合追高。

TVL/FDV 比值高的,泡沫小,有潛力;比值低的,泡沫大,要小心。

結合上面這些數據:

高潛力選手: CORE 和 Merlin,都是實實的資金利用率高,餅畫得不離譜,生態穩健,尤其適合中期埋伏。

穩中求進的老油條: Optimism 和 Aptos,鎖倉資金夠大,雖然餅稍微畫得大了點,但生態還在持續擴張,妥妥的大盤藍籌。

泡沫嫌疑犯: Sui 和 TON,這倆太「拉胯」了,光靠 FDV 畫大餅,沒有更多 TVL 支撐的話,未來很可能涼涼或估值縮水。