原文作者: Vaish Puri、Joey Campbell

原文編譯:深潮TechFlow

當歷史學家回顧2024 年時,可能會將其視為比特幣邁向主流的重要一年。這一年,比特幣創下歷史新高,成為美國總統選舉的熱門議題, 11 支比特幣ETF 獲準上市,同時迎來了減半事件。而全球經濟則在通膨的壓力下掙扎。

這一年,比特幣展現了它多面性的獨特魅力。在經濟困境重重的國家(如阿根廷和土耳其),它被視為對抗高通膨的避風港;在華爾街精英的眼中,它成為一種受到BlackRock 等金融巨頭認可的投資工具;對於密碼朋克和開發者來說,它是一塊全新的創新畫布;而在各國政府眼中,它從一個需要控制的威脅,轉變為一個可以利用的機會。

比特幣的技術也不斷進化。曾以「簡單」為核心概念的比特幣網絡,開始嘗試更多新功能。重新啟用的操作碼(如OP_CAT)以及革命性的研究(如BitVM)為比特幣的基礎層注入了可編程性和自託管的新可能性。第二層網路(Layer 2)快速發展,為交易擴展提供了解決方案;同時,流動質押衍生品的出現也為比特幣帶來了收益生成的潛力。

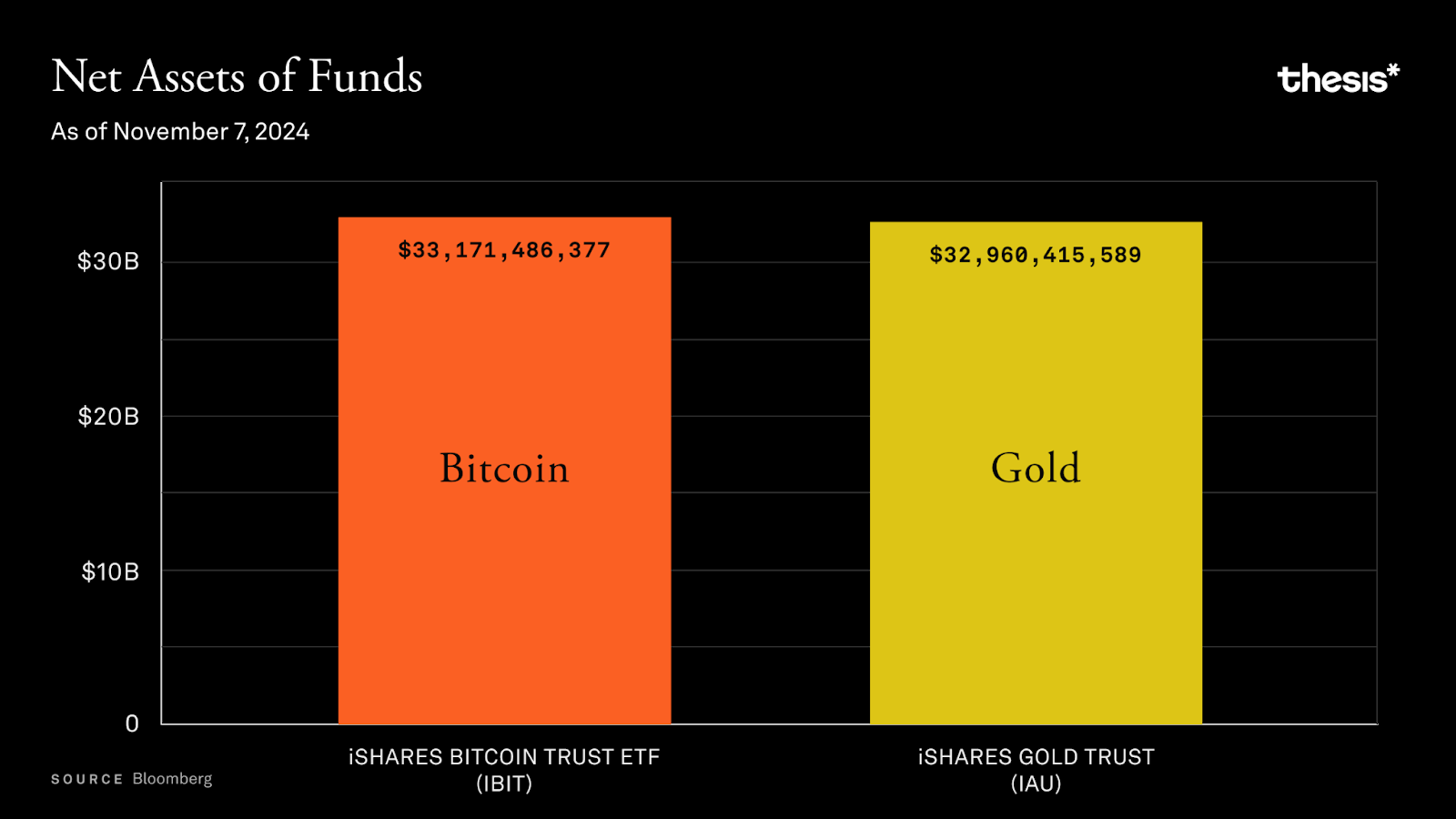

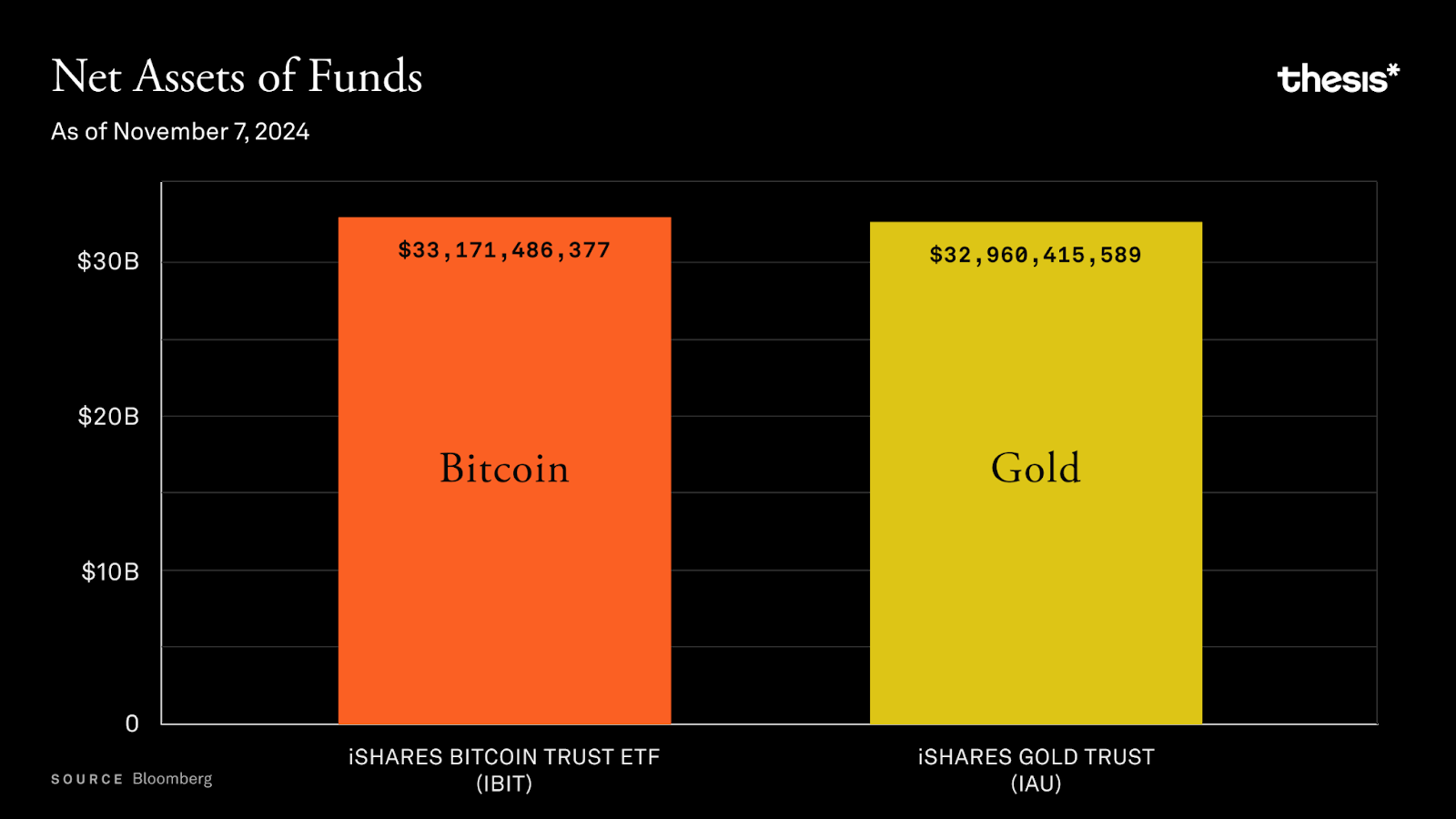

BlackRock 推出的iShares Bitcoin Trust (IBIT) 創下紀錄,僅用數週時間就實現了100 億美元的資產管理規模,這一速度遠超其黃金ETF 的發展歷程。隨著大量機構資金湧入,比特幣逐漸進入了退休投資組合。這現象讓華爾街倍感興奮,同時也讓比特幣的原教旨主義者感到擔憂。 ETF 的流行讓比特幣變得前所未有地容易取得——如今, 62% 的美國人可以像購買蘋果股票一樣,透過經紀帳戶輕鬆購買比特幣。然而,這種便利性也帶來了問題。 「沒有你的私鑰,就不是你的幣」這一比特幣精神逐漸被機構交易的喧囂所掩蓋。

然而,比特幣總是在矛盾中找到生機。在美國,川普的加密友善政策讓比特幣成為一種合法的機構資產;在印度,儘管面臨監管壓力,已有7,500 萬用戶將比特幣作為金融賦權的工具;在土耳其,在50%在的通膨率下,比特幣成了數百萬人的儲蓄選擇;而在阿根廷,當貨幣因140% 的通膨率快速貶值時,公民們沒有時間糾結於託管方式,而是用比特幣保護他們的積蓄。在拉丁美洲和非洲,比特幣不是一種投資工具,而是一種生存手段。

這種適應性貫穿了2024 年的比特幣發展。每個地區都根據自身需求賦予比特幣不同的意義。這種靈活性不僅沒有削弱比特幣的核心目標,反而證明了它的強大生命力。比特幣就像一面鏡子,映射出不同使用者的需求,同時保持其核心特性不變。

隨著2024 年接近尾聲,比特幣正面臨重要的選擇。它已經獲得了早期支持者所期待的合法性,但這種合法性可能並不是以他們最初設想的方式實現的。 ETF 的興起雖然帶來了巨大的變革,但也引入了比特幣設計之初試圖避免的風險。同時,網路的可擴展性問題終於開始被認真解決,而2025 年的未來則充滿了希望和可能性。

比特幣ETF 是推動大眾採用的橋樑,還是中央化的隱憂?比特幣質押能否提升網路的功能性,還是會進一步分裂其核心概念?隨著Layer 2 解決方案和代幣化比特幣的出現,比特幣能否真正實現擴展性,還是我們只是在重複過去的爭論?川普的勝選和Gensler 時代的落幕是否標誌著美國加密貨幣的新篇章?從OP_CAT 的復興到創紀錄的ETF 資金流入,從比特幣上的MEV 到遞歸契約的探索, 2024 年的比特幣故事仍在書寫中。

機構採用:ETF 和Microstrategy

1.比特幣ETF:機構需求

比特幣ETF(例如BlackRock 的IBIT)在137 天內實現了200 億美元的管理資產規模(AUM),刷新了歷史紀錄。相較之下,先前成長最快的ETF(JEPI)花了985 天才達到同一規模。

目前,ETF 託管機構持有的比特幣總量已突破100 萬枚,佔目前比特幣總供應量的5% 以上。

對沖基金和金融顧問在這些ETF 的投資者中佔據了重要地位,顯示出機構投資者對比特幣的濃厚興趣。

2.Grayscale 的衰退

由於高達1.5% 的管理費以及贖回機制的低效,Grayscale 的GBTC 不再是市場的領導者。大量用戶轉向費用更低的ETF,導致GBTC 的管理資產規模大幅縮水,僅在一個月內就減少了152, 000 枚比特幣。

3.MicroStrategy 的策略

在Michael Saylor 的領導下,MicroStrategy 已累積購買了402, 100 枚比特幣,總價值約398 億美元。他們透過發行可轉換債券和增發股票來籌集資金,持續增加比特幣持股。

儘管這項策略引發了一些爭議,MicroStrategy 仍是全球最大的比特幣持有者之一,同時也被視為間接投資比特幣的途徑,其股票交易價格較單純的比特幣敞口高出三倍溢價。

4.更廣泛的影響

隨著機構投資者的加入,比特幣的價格波動性逐漸降低。 ETF 的選擇權交易進一步鞏固了比特幣作為長期價值儲存工具的地位,成為許多投資組合中的重要組成部分。

ETF 為散戶投資者和金融顧問提供了便捷的投資管道,但也因過度依賴託管模式而被批評,違背了比特幣倡導的「自託管」精神。

BRC-20、Ordinals 和Runes

透過Taproot 和SegWit 升級,比特幣網路引入了Ordinals 和Runes,使得NFT 和可替代代幣(fungible tokens) 成為可能。這些創新推動了網路活動的成長,但也引發了爭議。批評者認為它們增加了網路負擔,而支持者則認為它們有助於提高交易費用的可持續性,並展示了比特幣的無許可創新能力。

1.趨勢和網路影響

由於Ordinals 收藏品的流行,比特幣交易活動一度激增,網路交易費用也隨之上漲。 2024 年5 月,在Ordinals 熱潮的高峰期,交易費用佔礦工收入的比例一度超過75% ,創下歷史新高。

記憶體池(mempool)大小在2023 年末達到3.5 億位元組的峰值後逐漸恢復正常,而Runes 的引入改善了UTXO 的管理效率。

全年中,Ordinals、Runes 和BRC-20 輪番成為交易活動的主力,其中Runes 的交易佔比最高。

2.市場和採用

Magic Eden 和OKX 等平台在交易市場中佔據主導地位,交易量佔超過95% 。隨著用戶體驗的優化以及與Solana 的跨鏈橋接,比特幣NFT 的採用率顯著提高。

儘管年初Ordinals 收藏品表現亮眼,但在減半後,其價格已從高點下跌超過50% 。

像Liquidium 這樣的協議允許用戶將Ordinals 和Runes 用作抵押品進行貸款,進一步擴展了比特幣原生DeFi 的應用場景。同時,穩定幣(如Hermetica 推出的USDh)試圖以比特幣作為抵押資產,儘管仍面臨技術上的限制。

3.文化和經濟轉變

Memecoin、數位藝術和去中心化市場正在重新定義比特幣的使用方式。儘管這些趨勢帶有投機性,但它們也展現了比特幣抗審查性和無許可創新的核心價值。

代幣化比特幣:EVM 鏈上的BTC

目前,透過EVM 鏈(以太坊虛擬機鏈)使用代幣化比特幣是解鎖比特幣效用的最受歡迎方式,而非依賴第二層網路(Layer 2)。由於WBTC 託管模式的變化,今年代幣化比特幣的市場格局發生了巨大變化。

1.代幣化比特幣與DeFi 應用

代幣化比特幣(例如WBTC、tBTC 和新興的cbBTC)在去中心化金融(DeFi) 領域的總鎖倉量(TVL) 中佔比超過25% 。

雖然以太坊是DeFi 創新的主要試驗場,但一些以比特幣為核心的解決方案(如比特幣第二層網路)正試圖減少對託管方的依賴,更好地契合比特幣的去中心化理念。然而,這些第二層網路距離正式推出仍有很長的路要走。

2.失敗與經驗教訓

早期的代幣化比特幣專案(如renBTC、imBTC 和HBTC)因採用率低、遭受駭客攻擊或存在中心化風險而失敗。我們總結了這些失敗案例,稱之為“比特幣包裝器墓地”,以分析其關鍵漏洞。

隨著BitGo 託管模式的變化,WBTC 的主導地位受到挑戰,用戶信任度下降。而Coinbase 推出的cbBTC 迅速崛起,鎖倉量(TVL) 已超過20, 000 枚BTC。

3.tBTC 與去中心化替代方案

tBTC 提供了一種去中心化的代幣化比特幣模式,避免了中心化託管的風險。憑藉在Aave 和GMX 等協議中的廣泛應用,tBTC 的供應量在2024 年增長了4 倍,顯示出市場對去中心化解決方案的強烈需求。

4.比特幣支持的穩定幣

以比特幣為抵押的穩定幣(如USDe 和crvUSD)正在逐漸流行,其中30-60% 的抵押資產為比特幣。然而,這些穩定幣可能帶來比特幣用戶不願接受的風險。

完全由比特幣支援的穩定幣仍然是一個重要的開發方向,因為它們更符合比特幣去中心化和開放性的精神。

5.EVM 的主導地位

儘管比特幣第二層網路備受關注,但目前EVM 生態系統及其成熟的應用仍主導著比特幣在DeFi 領域的應用。

比特幣第二層網路雖然潛力巨大,但目前主要用於投機活動(如空投套利)。未來需要更契合比特幣核心協議的解決方案,以實現更有意義的應用場景。

比特幣質押

2024 年,比特幣質押迎來了快速發展。大量新協議利用比特幣這項「最強硬貨幣」來支持權益證明(Proof of Stake, PoS) 系統。質押平台透過原生質押、流動性質押衍生品和再質押創新,釋放了比特幣的流動性,總鎖倉量(TVL) 已超過100 億美元。

1.原生質押

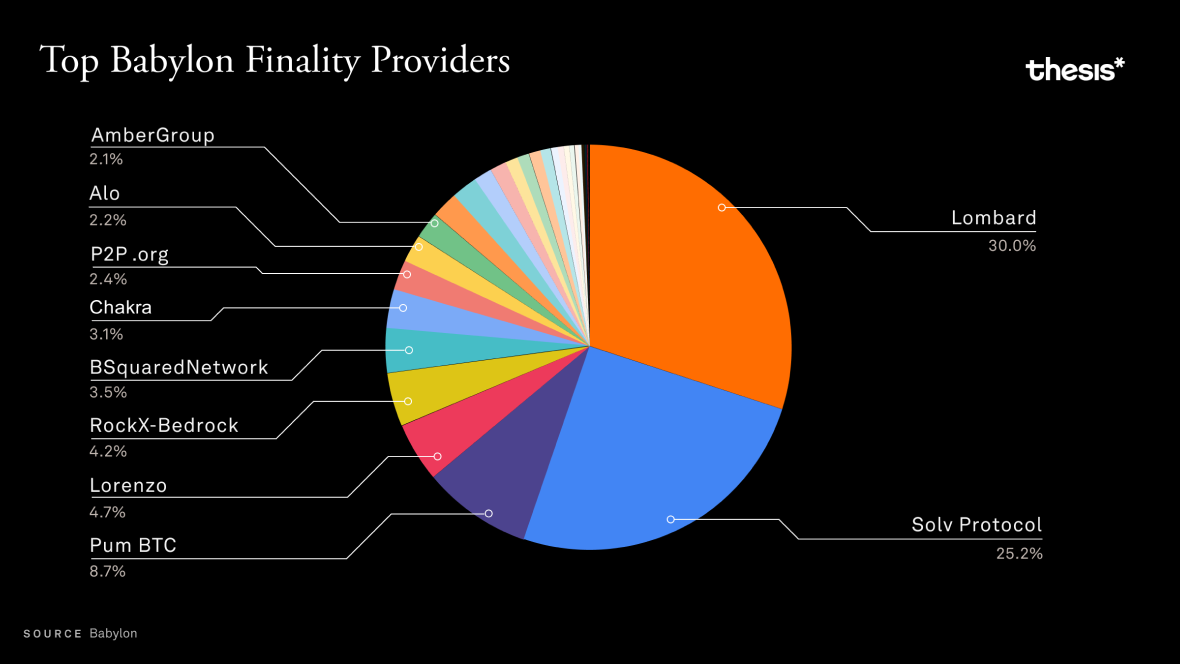

Babylon 協議允許比特幣持有者將比特幣質押到PoS 鏈上,同時保持比特幣網路上的託管權。

目前已有34, 938 枚比特幣被質押,總價值約35.3 億美元,活躍質押者數量已達82, 440 人。

透過契約和懲罰機制,協議能夠有效保障PoS 鏈的安全性。

2.流動性質押衍生品(LSDs)

Lombard:用戶可在質押比特幣後獲得LBTC,既能賺取Babylon 的質押獎勵,還能在DeFi 應用程式中使用(如Curve 和Uniswap)。目前該平台的鎖倉量為16.8 億美元。

Solv Protocol:透過質押抽象層(SAL) 統一比特幣的質押操作。其流動性質押代幣(LSDs) 如solvBTC,能夠跨鏈聚合比特幣流動性,總鎖倉量已超過30 億美元。

範例代幣包括solvBTC.BBN(Babylon)、solvBTC.CORE(CoreDAO)和solvBTC.ENA(Ethena)。

3.再質押

Lombard 和Solv 等平台透過再質押,將質押的比特幣用於額外的DeFi 收益(如流動性提供和借貸)。光是Lombard 的再質押鎖倉量就已超過10.4 億美元。

比特幣質押仍處於早期發展階段,目前主要依賴獎勵機制和高收益吸引用戶。長期來看,其永續性取決於真實需求的成長。然而,像Lombard 和Solv 這樣的主要玩家佔據了市場主導地位,可能引發中心化風險。這兩家平台在Babylon 中的總鎖倉量已達13.2 億美元。

儘管流動性質押為使用者提供了更大的彈性,但也引入了更多的信任假設。比特幣質押未來的走向仍需進一步觀察。

可擴展性:側鏈、Rollups 和第二層網絡

1.新進展

Taproot 和操作碼復興:Taproot(2021 年推出)以及OP_CAT 等提案增強了比特幣的可編程性和隱私性,並支援契約功能。

BitVM:透過不改變比特幣共識機制的方式,引入了圖靈完備的合約功能,支援更複雜的鏈下計算。

2.第二層解決方案(Layer-2 Solutions)

側鏈(Sidechains):

例如Rootstock (RSK)、Liquid Network 和Mezo。

側鏈技術為比特幣網路引入了智慧合約功能,並提升了交易吞吐量。然而,這些項目通常依靠聯合安全模型或合併挖礦的方式來保障區塊鏈的安全性。

Rollups:

ZK-Rollups:透過零知識證明(Zero-Knowledge Proofs) 提供快速的交易確認,同時具備強大的加密安全性。

Optimistic Rollups:假設交易預設有效,並透過詐欺證明機制來驗證交易的真實性。這種方法能顯著提升網路的可擴展性,但交易確認時間會有一定延遲。 範例:Citrea 專案利用zk-STARKs 技術和Clementine 橋接方案,建構了去信任化的比特幣跨鏈橋。

狀態通道(State Channels, 如閃電網路):

閃電網路等狀態通道技術允許用戶在鏈下完成幾乎即時的支付,且手續費極低。

目前閃電網路的總容量已達到5, 380 枚BTC,並實現了11% 的年增長。

趨勢顯示,網路中的通道數量減少,但單一通道的容量提升,這也引發了對網路中心化的擔憂。

在已開發國家(如美國和德國),閃電網路主要用於大額支付,而在新興市場中則更多用於小額支付和微交易。

3.Build on Bitcoin (BOB):

BOB 計畫雖然以以太坊作為結算層,但其核心目標是建立一個以比特幣為中心的經濟體系,利用代幣如WBTC 和tBTC 來實現這個願景。

2024 年,BOB 的總鎖倉量(TVL) 從150 萬美元成長至2.3827 億美元,這一成長主要得益於與Uniswap V3 和Avalon Finance 的深度整合。

4.CoreDAO 和生態系成長

CoreDAO 透過Satoshi Plus 機制,結合了比特幣的安全性與DPoW(委託工作量證明)和DPoS(委託權益證明)技術。

該生態系統推出了基於比特幣支援的核心代幣coreBTC,用於DeFi 應用,進一步拓展了比特幣的功能性。

2024 年,CoreDAO 取得了顯著的成長:網路成長率達到95% ,新增了1, 330 萬個位址,每日交易量高峰超過50 萬筆。