原文來自Presto Research

編譯|Odaily星球日報Golem( @web3_golem )

要點:

巨鯨警報之所以受歡迎,因為大型鏈上交易通常被視為是即將發生的代幣拋售的前兆和賣出訊號。為了評估這些說法,Presto Research 分析了 BTC、ETH 和 SOL 的大額存款到幣安後的價格變化。

根據迴歸分析,大額交易存款與隨後的價格變化之間的 R 平方值較低(從 0.0017 到 0.0537 不等)。將資料縮小到來自VC 和MM(做市商) 的存款後略微提高了R 平方值,但將它們作為交易訊號的實際效用仍然有限。研究結果強烈表明,巨鯨向交易所存款缺乏作為可靠交易訊號的預測能力。

鏈上指標在其他方面有效,例如分析區塊鏈基本面、追蹤非法資金流動或解釋價格波動。只有當投資者對這些指標的能力和限制有更現實的預期時,它們才會更好地為產業服務。

加密資產與其他資產的主要區別之一,是其交易記錄的公開可用性,這些記錄儲存在分散式帳本上。這區塊鏈的透明性使得各種利用這一獨特特性的工具應運而生,這些工具都被歸類為「鏈上資料」類。其中一種工具是“巨鯨警報”,這是一種自動化通知鏈上大額加密交易的服務。它們之所以受歡迎,是因為大額交易通常被視為是即將發生的拋售活動的前兆,因此被交易者視為「賣出訊號」。

本報告評估了這個普遍認可的假設的有效性。在簡要概述了市場上流行的巨鯨警報服務後,我們將分析大額交易存款與 BTC、ETH 和 SOL 價格之間的關係。接著,我們將展示分析結果,並給出主要結論和建議。

Whale Alerts 概述

Whale Alerts是指追蹤和報告大額加密交易的服務。這些服務隨著加密生態系統的發展而出現,這也反映了市場參與者對區塊鏈透明性特徵的高度認可。

歷史

隨著早期比特幣採用者、礦工和投資者(例如中本聰、Winklevoss Twins、F 2 Pool、Mt. Gox)累積了大量比特幣,「巨鯨」一詞開始流行。最初,區塊鏈愛好者透過區塊鏈瀏覽器(如 Blockchain.info)監控大筆交易,並在 Bitcointalk 或 Reddit 等論壇上分享這些資訊。這些數據常常被用來解釋比特幣價格的重大波動。

2017 年多頭期間,隨著巨鯨交易和大額交易數量的增加,市場迫切需要自動化的監控解決方案。 2018 年,一個歐洲開發團隊推出了一款名為「Whale Alert」的工具,該工具可即時追蹤多個區塊鏈上的大額加密交易,並透過X、Telegram 和網頁端發送警報。該工具迅速獲得了市場參與者的青睞,成為尋求可操作交易訊號的首選服務。

資料來源:Whale Alert (@whale_alert)

基本假設

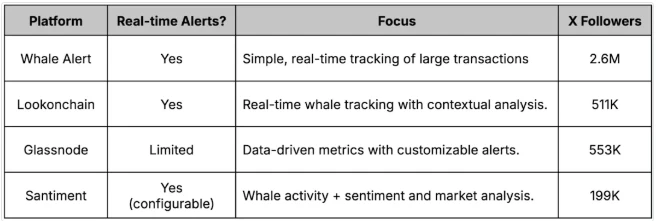

繼Whale Alert 成功之後,多年來出現了許多提供類似服務的平台,如下圖所示。儘管許多新平台增加了更多功能來為警報提供背景信息,但最初的Whale Alert 仍然專注於簡單、實時的通知,並且仍然是最受歡迎的服務,這一點從其在X 上的大量粉絲也可以看出。所有這些服務的一個共同特徵是它們依賴於這樣的假設:大額鏈上交易(尤其是交易所存款)預示著即將發生拋售行為。

主流的巨鯨警報服務,資料來源:Whale Alert、Lookonchain、Glassnode、Santiment、X、Presto Research

訊號有效性評估

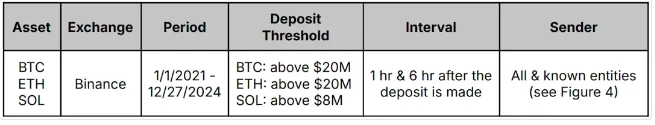

Whale Alert 服務的支持者認為,鏈上資產轉移到交易所往往先於清算發生,因此是有效的賣出訊號。為了驗證這個假設,我們分析了大額存款進入交易所後,數位資產價格的變化,下圖是分析的關鍵參數。假設是如果大額交易存款能作為可靠的交易訊號,應該能觀察到存款與對應資產價格之間有明顯的關係。

分析的關鍵參數,來源:Presto Research

資產、交易所、分析週期和存款閾值

我們的分析重點是2021 年1 月1 日至2024 年12 月27 日期間三種主要加密資產—BTC、ETH 和SOL—及其在幣安的USDT 價格。選擇此時間範圍是為了與幣安目前用於匯總存款的錢包地址的營運持續時間保持一致。

存款閾值設定是因為基於一個交易所數據分析。具體來說,以Whale Alert 對BTC、ETH 和SOL 巨鯨分別設定的5,000 萬美元、 5,000 萬美元和2,000 萬美元的限額為基準,我們將存款門檻對應分別下調至2,000 萬美元、 2,000 萬美元、 800 萬美元,這與幣安是全球現貨交易量的40% 份額相符。

實體類型

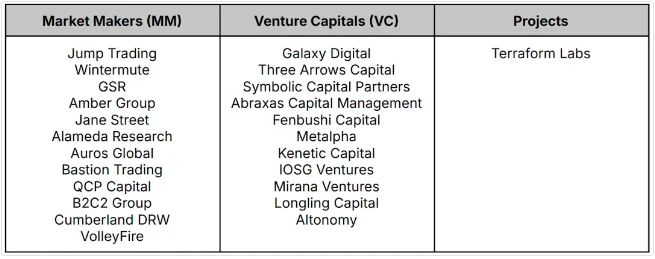

我們也特別分析了已知實體的存款,並對較窄的資料樣本進行了相同的分析,以檢查特定類型實體的存款是否與價格變動表現出更強的關係。這些實體是透過Arkham Intelligence 識別的,並由我們自己的調查補充,如下圖。

具有已知地址的實體,來源:Arkham Intelligence、Presto Research

衡量市場影響

為了評估巨鯨存款的潛在拋售壓力,我們做出了以下假設:

在鏈上確認大於閾值的存款後,拋售壓力會在特定時間範圍內顯現。我們分析了兩個時間段:一小時和六小時。

指定間隔內的最大回撤(MDD) 用作衡量存款價格影響(如果有)的指標,從而有效地過濾掉該期間的噪音。

結果

分析結果如下幾張圖所示

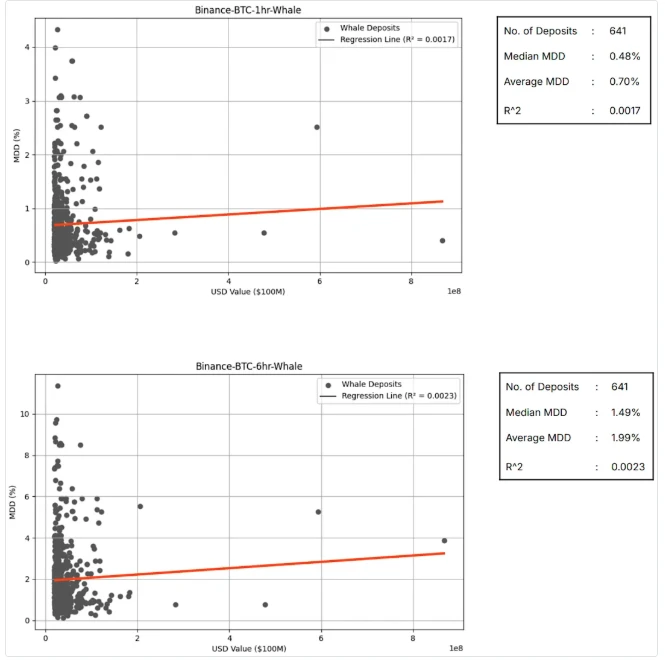

BTC 巨鯨存款影響(全部):

來源:幣安、Dune Analytics、Presto Research

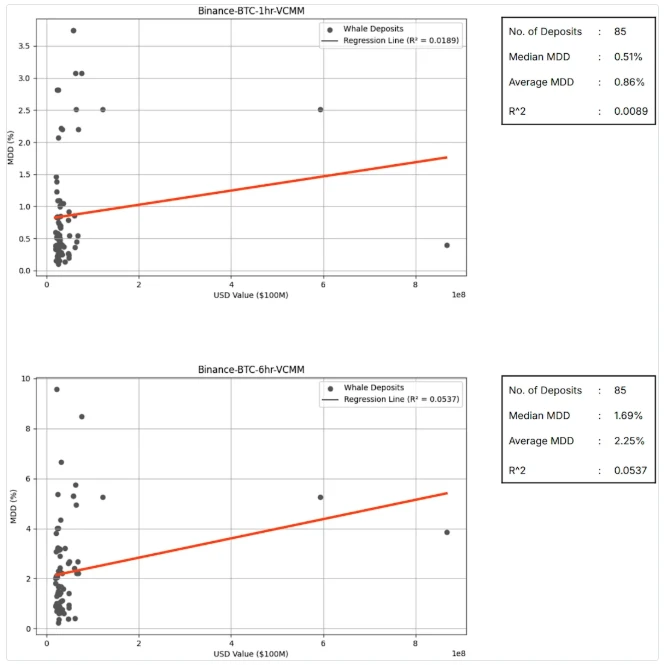

BTC 巨鯨存款影響(僅限VC 和MM):

來源:幣安、Dune Analytics、Presto Research

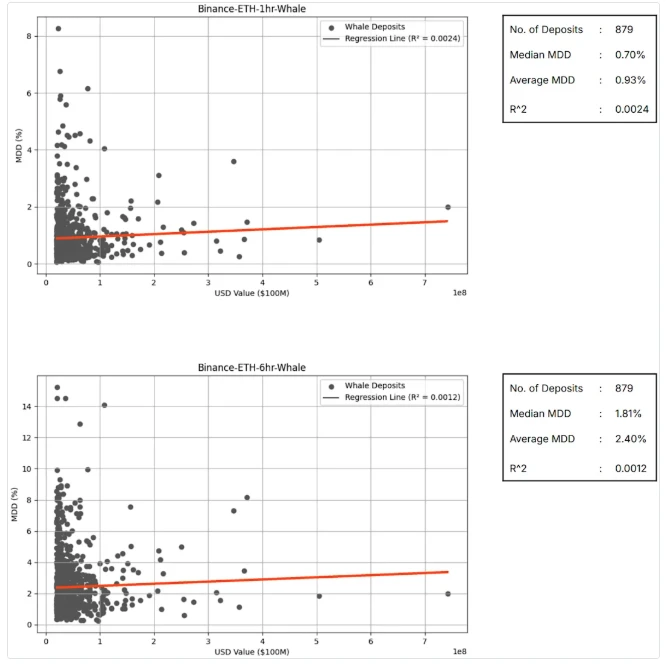

ETH 巨鯨存款影響(全部):

來源:幣安、Dune Analytics、Presto Research

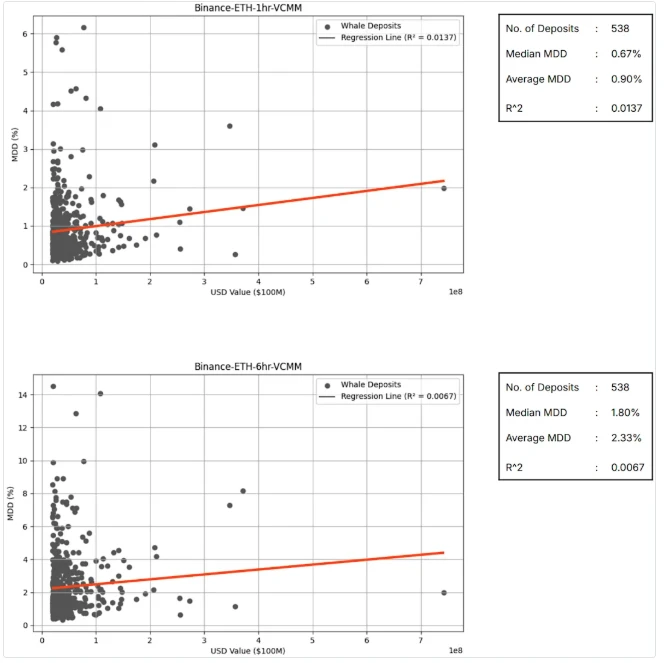

ETH 巨鯨存款影響(僅限VC 和MM):

來源:幣安、Dune Analytics、Presto Research

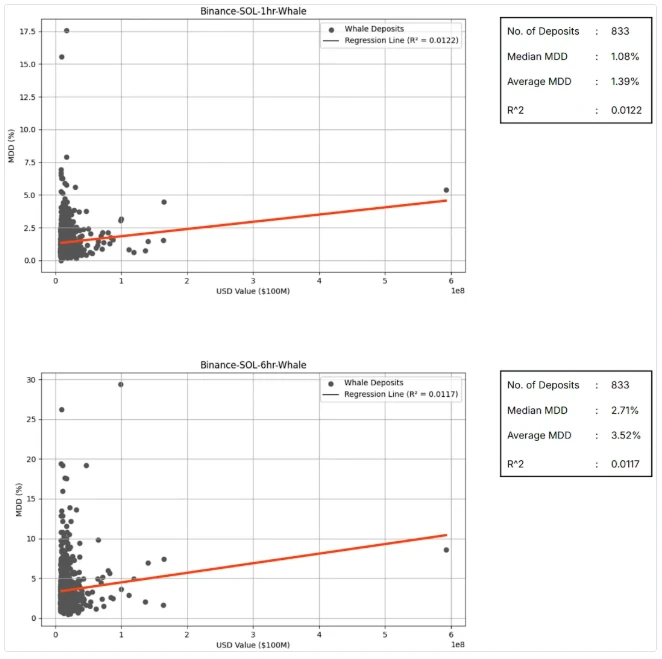

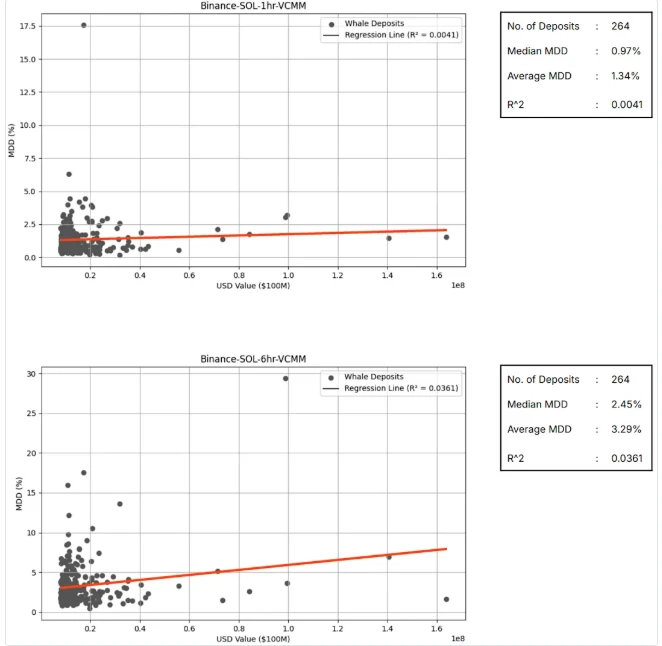

SOL 巨鯨存款影響(全部):

來源:幣安、Dune Analytics、Presto Research

SOL 巨鯨存款影響(僅限VC 和MM):

來源:幣安、Dune Analytics、Presto Research

關鍵要點

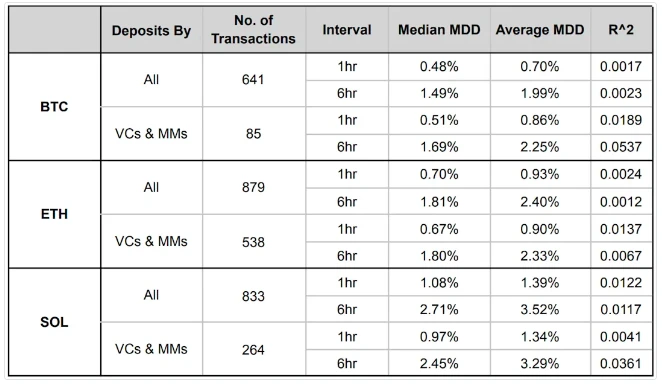

資料來源:Binance、Dune Analytics、Presto Research

上圖總結了以上統計的結果,得出了以下 3 個結論:

大額交易所存款與價格下跌的預測能力較弱:所有 12 種情境的 R 平方值均顯示其預測力極弱,且範圍從 0.0017 到 0.0537 不等。

VC 和 MM 的存款可能是稍微更好的預測訊號:在這部分資料中,R 平方值有所改善,但這項改進可能只是樣本雜訊減少的結果,並非真正更強的相關性。此外,絕對值仍然較低,表示其作為交易訊號的實際有效性有限。

ETH 的巨鯨存款主要來自 VC 和 MM :它們佔 ETH 鯨魚存款的 61% (即 538 筆中的 879 筆),而 BTC 僅佔 13% ,SOL 為 32% 。這反映了不同資產的特性:ETH 因其多樣化的Web3用途(例如,Gas 費用、質押、DeFi 抵押以及 Swap 媒介),具有較高的周轉率,而 BTC 作為價值儲存資產,較為穩定。

結論

誠然,我們的分析方法具有一定局限性,且迴歸分析有其內在的限制,單純依賴 R 平方值得出結論有時可能是誤導性的。

但話雖如此,該分析結合了背景和個別觀察結果,強烈表明巨鯨向交易所存款缺乏足夠的預測能力來成為可靠的交易訊號。這也為我們提供了對鏈上指標更廣泛使用的深刻見解。

鏈上指標無疑是有價值的工具,尤其是用於分析區塊鏈基本面或追蹤非法資金流動,它們在事後解釋價格變動時也可能有用。然而,用它們來預測短期價格變化則完全是另一回事。價格是供需雙方的函數,而交易所存款只是影響供應方的眾多因素之一,即使它真的有用。價格發現是一個複雜的過程,也受基本面、市場結構、行為因素(例如情緒、預期)和隨機噪音的影響。

在高度波動的加密貨幣市場中,參與者不斷尋求「萬無一失」的交易策略,總會有觀眾被鏈上指標的「魔力」所吸引。當一些「過於熱心」的數據供應商急於誇大其平台的承諾時,投資者只有對這些工具的能力和局限性有現實的預期時,鏈上指標才能更好地為行業服務。