第一部分:DeFAI 產業概述

1.1 DeFAI 產業背景與產業演變

自 2020 年 DeFi 崛起以來,去中心化金融市場已從最初的流動性挖礦與去中心化交易所(DEX)階段,逐步發展到 DAO 治理、NFT 金融化、GameFi 等多元化方向。然而,隨著市場的成熟和競爭的加劇,DeFi 逐漸面臨用戶成長停滯、風險管理不足、資本效率低下等核心問題。同時,近年來人工智慧技術在生成式 AI、自然語言處理(NLP)、自動化決策等領域取得了突破性進展。尤其是自 2024 年以來,AI 與Web3技術的結合被認為是新一輪敘事的關鍵方向。 DeFi 與 AI 的結合,即 DeFAI(Decentralized Finance + Artificial Intelligence),是應對 DeFi 市場內捲化、提高用戶體驗、增強協議安全性和資產管理效率的全新路徑。 DeFAI 不僅可以提升現有 DeFi 協議的效能,還能開拓新的應用場景,帶來跨越牛熊的長期發展動力。

1.2 DeFAI 概念提出的時代驅動力

推動 DeFAI 敘事誕生的核心因素包括以下幾點:

DeFi 市場的內捲化與創新停滯: 2020-2022 年,DeFi 市場經歷了爆發式成長,但2023 年開始,市場成長逐漸放緩,用戶需求開始從單純的高收益轉向更安全、更智慧化的金融服務。

AI 技術的快速進步:自 ChatGPT 等生成式 AI 技術出現以來,AI 在數據分析、風險預測、智慧合約自動執行等方面展現出了巨大的潛力。尤其是在自動化資產管理和智慧風控領域,AI 可以有效彌補 DeFi 協議的短板。

使用者需求的升級:DeFi 使用者的需求已從簡單的挖礦套利演變為高效率的資產管理、智慧化的風險控制和個人化的金融服務。 DeFAI 的提出正是為了滿足這個新的市場需求。

Web3敘事的更新:從 DeFi 到 GameFi、SocialFi、DAO,市場對新敘事的需求從未停止。 2025 年可能是 DeFAI 敘事的啟動年,新的市場共識正在形成。

1.3 DeFAI 的演變

DeFAI 將是未來 DeFi 市場的關鍵發展方向。 DeFAI 將透過引進 AI 技術,優化資產管理、提升風控水準、推動協議自治,實現更智慧、更安全、更有效率的去中心化金融服務。

DeFAI 生態的潛在市場規模龐大。

根據市場預測,DeFAI 生態的潛在市場規模將在未來 5 年內達到數千億美元級別,尤其是在智慧風控、自動化資產管理和治理最佳化領域。

DeFAI 的應用場景極為廣泛。從自動化投資策略、信用風險管理到去中心化自治協議的最佳化,DeFAI 的應用場景將涵蓋 DeFi 生態的各個層面,甚至延伸至 GameFi、SocialFi、NFT 等賽道。

DeFAI 敘事的演進路徑清晰。 DeFAI 敘事的演變將經歷早期試驗階段、協議創新階段和生態成熟階段,最終成為 DeFi 市場的主流敘事之一。

第二部分:DeFAI 的核心邏輯與技術架構

2.1 什麼是 DeFAI?

DeFAI(Decentralized Finance + Artificial Intelligence)是去中心化金融與人工智慧的深度融合,將AI 的數據分析、自動化決策、風險控制等能力引入DeFi 協議中,以提升DeFi 的資本效率、用戶體驗和安全性。 DeFAI 的核心價值主張是透過 AI 驅動的金融智慧化,解決傳統 DeFi 面臨的使用者成長停滯、營運複雜、風險管理不足等痛點,推動 DeFi 進入自動化、個人化和智慧化的新階段。因此,DeFAI = AI 賦能的去中心化金融協議

2.2 DeFAI 的核心價值邏輯

DeFAI 的核心價值體現在三個方面:

智慧資產管理:AI 根據鏈上數據和市場動態,自動優化投資策略,幫助用戶實現更高的資本利用率。

即時風險管理:AI 透過機器學習模型預測市場波動和潛在風險,及時觸發自動清算和停損機制,減少用戶損失。

個人化使用者體驗:DeFAI 可以根據使用者的行為數據和偏好,提供個人化的金融產品推薦和自動化的投資組合管理。

2.3 DeFAI 的技術架構與實作路徑

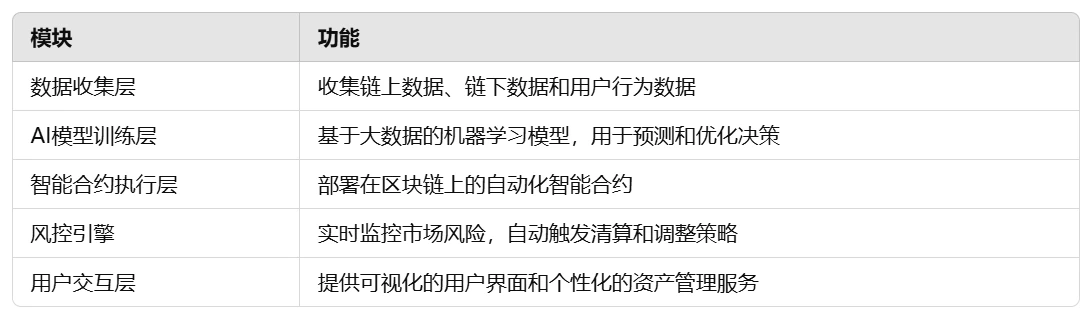

DeFAI 的技術架構包括以下核心模組:

實現路徑:

資料整合:透過去中心化預言機取得鏈上和鏈下資料。

AI 模型訓練:基於歷史資料訓練 AI 模型,不斷優化風險預測和投資策略。

智慧合約執行:透過自動化的智慧合約,實現無人工幹預的資產管理和風控。

使用者體驗優化:提供簡單、直覺的使用者介面,降低 DeFi 使用者的使用門檻。

第三部分:DeFAI 的應用情境與案例分析

3.1 智慧資產管理:優化收益策略

案例分析:YieldBot Protocol

YieldBot 是一個典型的 DeFAI 項目,它透過 AI 演算法即時分析市場動態,自動為用戶在不同的 DeFi 協議中尋找最高收益的流動性池。

核心功能:

跨協議收益優化:AI 根據收益率和風險水平,動態調整資金配置。

自動複利:自動將收益重新投入,最大化長期回報。

3.2 風險管理與風控工具的 AI 化

DeFAI 的風控引擎基於 AI 模型,可即時監控市場波動和協議健康狀況,自動觸發清算、停損和風險提示。

應用場景:

去中心化借貸平台:AI 模型預測抵押資產的波動風險,提前觸發清算。

DEX 風控系統:AI 分析市場深度和流動性狀況,自動調整交易費用,防止滑點和攻擊。

3.3 去中心化治理與自治協議的智慧化

DeFAI 可以提升去中心化自治組織(DAO)的治理效率:

智慧提案分析:AI 分析每個治理提案的潛在影響,給予建議。

投票行為優化:AI 根據用戶歷史投票行為和偏好,推薦符合用戶利益的提案。

3.4 DeFAI 在 GameFi 和 SocialFi 的延伸應用

DeFAI 可以幫助 GameFi 和 SocialFi 協議實現:

使用者行為數據分析:根據使用者行為數據,提供個人化的遊戲獎勵和社交推薦。

自動化經濟模型調整:AI 根據市場動態,自動調整遊戲經濟模型,維持代幣的穩定性。

第四部分:DeFAI 的代幣經濟模型分析

DeFAI 專案的可持續發展離不開設計合理的代幣經濟模型(Tokenomics),這一模型在激勵用戶參與、保障協議安全和推動協議治理中發揮了核心作用。

4.1 DeFAI 代幣經濟模型的設計原則

DeFAI 代幣經濟模型的核心在於激勵用戶長期參與協議並實現去中心化治理。為此,代幣經濟模型的設計需要遵循以下四大原則:

價值捕獲與成長連結:DeFAI 協議的代幣需要具備價值捕獲能力,即代幣價值應隨著協議的用戶成長、鎖倉量(TVL)提升和交易量增加而上升。

長期激勵與用戶黏性:DeFAI 代幣經濟模型需要設計長期激勵機制,確保用戶不僅在短期內參與協議,還能維持長期的鎖倉和活躍度。

去中心化治理:DeFAI 協議需要透過代幣實現去中心化治理,確保協議的重大決策由代幣持有者共同決定,從而實現社區自治。

動態調整與抗經濟衰退:DeFAI 代幣經濟模型應具備動態調整機制,根據市場變化調整誘因策略,避免因市場週期變化導致協議崩潰。

4.2 DeFAI 的雙代幣體系設計

DeFAI 協議通常採用雙代幣體系(Dual Token System),將協議的功能代幣(Utility Token)和治理代幣(Governance Token)分離,分別承擔不同的角色。

4.2.1 功能代幣(Utility Token)

功能代幣是 DeFAI 協議內的“燃料”,用於支付交易費用、抵押、借貸、流動性挖礦等操作。

作用:支付交易費用、質押挖礦、解鎖協議內的高級功能、提供收益獎勵

4.2.2 治理代幣(Governance Token)

治理代幣是 DeFAI 協議的治理權利憑證,持有者可以參與協議治理,包括提案、投票和決策。

作用:、提案與投票權、收益分配權、調整協議參數(例如交易費率、質押獎勵等)

4.3 DeFAI 的激勵機制設計

為了吸引用戶參與並保持協議的長期活躍度,DeFAI 協議通常設計多種激勵機制,包括流動性挖礦、收益分紅、質押獎勵和行為挖礦。

第五部分:DeFAI 的市場前景與發展趨勢

DeFAI 的整合不僅是一次技術疊加,更是對金融基礎設施、資料價值、智慧決策等多個領域的深度變革。從早期的 DeFi 1.0 到 DeFi 2.0 ,市場逐漸從簡單的資產流動性工具演變為包含借貸、質押、預言機等複雜協議的生態系統。未來,DeFAI 的發展趨勢將更加強調智慧化、個人化和去中心化自治,並在跨鏈互通性、Web3身分、監管合規等方面迎來新的變革契機。

5.1 趨勢一:AI 驅動的個人化金融服務

未來的 DeFAI 協議將不僅僅是提供基礎的金融工具,還會透過 AI 演算法為用戶提供個人化的金融服務,包括自動化投資、個人化理財建議、信用評分和風險管理。 DeFAI 協議可以根據用戶的歷史交易數據、風險偏好和市場走勢,為用戶提供自動化投資組合管理服務。

5.1 趨勢二:跨鏈互通性與 DeFAI 生態互聯

隨著多鏈生態的不斷發展,DeFAI 協議將逐步從單鏈發展為跨鏈互通性協議,以實現不同鏈之間的資料共享和資產互通。未來的 DeFAI 協議需要跨鏈橋和去中心化預言機網絡來實現多鏈生態的互聯互通。

5.3 趨勢三:Web3身分與去中心化自治組織(DAO)的結合

Web3身分(Decentralized Identity,DID)和去中心化自治組織(DAO)的發展將為 DeFAI 協定帶來治理和使用者身分管理的創新。未來的 DeFAI 協議將結合用戶的鏈上身份,實現更精準的用戶畫像和個人化服務。

5.4 趨勢四:合規與去中心化監理機制

隨著全球監管政策的逐步明確,DeFAI 協議需要在去中心化和合規之間找到平衡,建構去中心化監管機制,提高協議的合規性和可信度。未來的 DeFAI 協議可以透過引入 AI 演算法實現自我監管,自動監控用戶行為和交易數據,識別風險和不良行為。

5.5 趨勢五:資料隱私與安全的增強

資料隱私和安全問題是 DeFAI 生態必須重點關注的領域。未來,DeFAI 協議將透過隱私技術和資料加密手段,確保用戶資料的安全和隱私。零知識證明(ZKP)技術將在未來的 DeFAI 協議中廣泛應用,以保護用戶的交易隱私。

第六部分:風險與挑戰分析

DeFAI 生態的創新帶來了巨大的市場機遇,同時也面臨許多風險與挑戰。金融風險、技術風險、治理風險、合規風險和市場風險是 DeFAI 專案在發展過程中必須應對的核心議題。

6.1 金融風險分析與因應策略

金融風險是 DeFAI 生態面臨的核心挑戰之一,包括流動性風險、清算風險和系統性風險。由於 DeFAI 協議通常涉及借貸、質押和收益分配等複雜的金融活動,因此金融風險管理顯得尤為重要。

因應策略:

多元資產儲備機制:透過引進多元化的資產儲備,減少單一資產的流動性壓力。

動態費用調整:根據市場狀況動態調整協議的手續費率,激勵流動性提供者在市場波動時增加流動性。

保險基金:建立流動性保險基金,為極端市場狀況提供緩衝。

引入鏈上預言機:使用高頻、低延遲的預言機提供即時價格數據,確保清算過程的準確性。

激勵清算人:設計合理的清算獎勵機制,鼓勵用戶參與清算,維持市場穩定。

設定清算保護機制:引入「閃電貸款清算」和「部分清算」策略,降低用戶損失和協議風險。

分散化投資組合:將協議的儲備資產分散到多種加密資產和傳統資產中,降低單一市場波動的影響。

風險對沖工具:透過選擇權、期貨等工具對沖市場風險,保護協議資產。

社區治理緊急機制:建立社區快速反應機制,在系統性風險爆發時,透過去中心化投票快速調整協議參數。

6.2 技術風險分析與因應策略

DeFAI 生態高度依賴智慧合約和 AI 演算法,這使得技術風險成為關鍵挑戰,包括智慧合約漏洞、預言機攻擊、AI 模型偏見和資料隱私風險。

因應策略:

第三方審計:定期邀請專業審計機構對智慧合約進行審計,及時發現並修復漏洞。

Bug 賞金計畫:鼓勵白帽駭客發現協議漏洞並及時報告。

合約升級機制:設計可升級的智慧合約,確保在漏洞發現後可以快速部署修復版本。

多重預言機冗餘機制:使用多個預言機提供數據,降低單一預言機被攻擊的風險。

鏈上驗證機制:透過鏈上驗證技術確保預言機資料的準確性和可靠性。

閃電貸款保護:限制閃電貸款交易的規模和頻率,降低預言機攻擊的可能性。

資料透明化:確保 AI 模型的訓練資料來源透明,避免資料偏誤。

模型審計:定期審計 AI 模型的決策過程,確保其公平性和合理性。

人機結合的決策機制:在關鍵決策中引入人類監督,避免 AI 模型的偏誤決策。

零知識證明:引進零知識證明技術,保護使用者隱私的同時確保資料驗證的有效性。

資料加密儲存:所有用戶資料採用加密存儲,防止未經授權的存取。

隱私協定集成:與隱私保護協定(如 Aztec、Tornado Cash)集成,增強使用者隱私保護。

6.3 治理風險分析與因應策略

治理風險主要來自於協議治理的中心化、社區決策失效和治理攻擊。

因應策略:

限制單一地址投票權重、引入二級投票機制,提升小額持幣者的治理參與度、代幣鎖倉機制,防止短期投機者操縱治理決策

第七部分:總結與投資建議

DeFAI 的融合為加密產業帶來了新的敘事和發展路徑。在全球經濟不確定性和宏觀市場環境動盪的背景下,DeFAI 代表了一種穿越牛熊週期的長期敘事邏輯,既滿足了投資者對去中心化金融的需求,又迎合了對人工智慧驅動創新的預期。隨著 AI 技術在金融領域的廣泛應用,DeFAI 的生態系統將進一步擴展,並對傳統金融和Web3產生深遠影響。

7.1 DeFAI 的投資價值:穿越牛熊的新敘事

7.1.1 為什麼 DeFAI 是穿越牛熊的長期敘事?

在過去的幾年裡,加密市場經歷了多輪牛熊轉換,每次新周期的開啟都伴隨著新的敘事邏輯。例如:

2017 年的 ICO 熱潮,推動了公鏈的崛起;

2020 年的 DeFi 浪潮,帶動了去中心化金融的大發展;

2021 年的 NFT 與 GameFi 熱潮,賦予了數位資產新的應用場景;

2023 年的 AI 技術爆發,成為全球關注的焦點。

DeFAI 正是下一階段敘事的核心,它結合了去中心化金融的高效透明和人工智慧的智慧化決策,將推動整個Web3產業朝向智慧化、自動化和個人化服務發展。

投資 DeFAI 的核心邏輯在於:

AI 驅動的智慧金融服務:透過 AI 技術提升 DeFi 協定的資本效率和使用者體驗。

去中心化自治組織(DAO)的演進:AI 幫助 DAO 實現更有效率的治理和自動化決策。

跨鏈互通性:未來 DeFAI 協定將成為多鏈生態中資產流動和資料共享的核心基礎設施。

7.1.2 DeFAI 的核心投資價值點

智慧化金融服務:AI 提升 DeFi 協議的風險管理與效益優化能力,自動化投資、智慧風控、去中心化信用評估

資料價值變現:利用 AI 分析鏈上數據,挖掘使用者行為資料的潛在價值,資料預言機、去中心化資料市場

去中心化治理:DAO 引進 AI 模型,提升治理決策的效率與公平性,DAO 治理工具、投票激勵協議

個人化金融服務:基於使用者畫像和風險偏好,提供個人化的理財建議和貸款服務,去中心化財富管理協議、信用貸款協議

7.2 投資策略

在 2025 年的市場環境中,短期內投資 DeFAI 可以聚焦於基礎設施和熱門賽道,尋找具有成長潛力的創新項目:

基礎設施項目:包括 AI 預言機、跨鏈橋、智慧治理工具等。

熱門賽道:如自動化投資協議、去中心化風控工具、Web3身分協議等。

短期機會的識別指標

技術團隊背景:關注團隊是否具備 AI 和區塊鏈技術的深厚經驗。

市場需求:識別協議是否解決了當前 DeFi 中的痛點。

合作夥伴與生態支持:計畫是否獲得主流公鏈、基金會和社區的支持。

長期投資策略:長期來看,投資 DeFAI 需要關注協議的可持續發展能力和用戶成長,重點佈局具有網路效應和長期競爭優勢的項目。

7.3 熱門 DeFAI 賽道及項目推薦

根據當前的市場趨勢和技術發展情況,以下是一些值得關注的 DeFAI 熱門賽道和項目:

7.3.1 自動化投資協議

代表項目:dHEDGE、Enzyme、Yearn Finance

投資機會:利用 AI 技術最佳化投資組合,實現自動化收益管理。

7.3.2 去中心化信用評分系統

代表專案:Credmark、ARCx

投資機會:透過 AI 分析鏈上數據,提供使用者個人化的借貸利率和信用評分。

7.3.3 AI 驅動的預言機網絡

代表項目:ChainGPT、Fetch.ai

投資機會:引進 AI 技術,提高預言機數據的準確性和即時性。

7.4 總結:未來五年 DeFAI 的投資展望

從長期來看,DeFAI 有望成為全球金融基礎設施的重要組成部分,推動金融市場朝向智慧化、去中心化和個人化方向發展。隨著技術的不斷進步和市場需求的增長,DeFAI 將繼續吸引投資者的關注,並為早期投資者提供巨大的回報機會。 DeFAI 將引領智慧化去中心化金融的發展浪潮。 AI 驅動的智慧決策和自動化治理將成為未來 DeFi 協議的核心競爭力。

投資人應聚焦於基礎建設項目和長期價值賽道,尋找具有網路效應和競爭障礙的項目。對於願意承擔風險的投資者來說,DeFAI 賽道代表著穿越牛熊的全新敘事,並有望在未來幾年成為加密市場的下一輪成長引擎。