原文來自Marco Manoppo

編譯|Odaily星球日報Golem( @web3_golem )

在USDC、USDT 真正與CEX 和DEX 整合之前,我們必須透過做空1 倍BTC 期貨的方式才能在BitMEX 上獲得delta 中性風險敞口。這基本上是當時「獲得中性收益」最有資本效率的方式,無需在CEX 之間反覆轉移資金。

但如今那些日子已經一去不復返了,穩定幣成為加密市場的避風港,提供了一種在沒有相對波動的情況下保持資本的方式。穩定幣逐漸主導了加密市場的交易對,如 XXX/ETH、XXX/BTC 等交易對已不再常用,除非你是經驗豐富的交易員,正在向特定的方向進行押注。

這些穩定幣已經能夠說服如此多的用戶(約 1000 多億美元資產)放棄收益率,以換取快速的數位美元敞口。回想起來,當利率為2% 或更低時,放棄收益率會更容易,但在新冠疫情升息後一切都變了。

除了作為將價值轉移的出色工具外,老式(第一代)穩定幣幾乎沒有太多其他用途。新一波的穩定幣計畫正在改變這一現狀。

想像一下,如果你擁有的美元能自動為你工作,從儲備、做市、再質押、借貸甚至 AI 驅動的基礎設施中賺取收益會是多麼不可思議。

穩定幣的第一個版本只是單純由美國國庫券支持(如 ONDO、Mountain 等),然後Ethena 推出了一種由基礎交易支持的能產生收益穩定幣。如今,新的穩定幣協議在收益來源和分配方面不斷創新,為用戶提供更好的體驗。

下一代的穩定幣不只是放在用戶的錢包裡,它們還能以曾經只有對沖基金、做市商和機構參與者才能獲得的方式產生收益。從DeFi 原生借貸池到 AI 驅動的金融網絡,這些產生收益的穩定幣正在解鎖一種新的被動收入(也有一定風險)。

我們正處於山寨幣熊市,在較穩定的環境下尋求較高的收益成為主流需求,本文將介紹4 個能產生收益並可能即將TGE 的穩定幣協議。

CAP(cUSD)

CAP 是一種基於MegaETH 構建的新穩定幣協議,它允許用戶獲得實際收益,而無需依賴常見的DeFi 技巧(例如透過代幣發行)。相反,它利用外部收益來源,如做市、MEV 和套利,這些都是「大玩家」多年來一直從市場中獲利的方法。

其具有吸引力的關鍵是,現在日常用戶無需內部聯繫或一定的金融知識即可享受相同的賺錢策略。 cUSD(CAP 的穩定幣)由USDC/USDT 以1: 1 的比例支持,這意味著它是完全抵押且始終可贖回的。

與其他依賴DeFi 流動性激勵的收益穩定幣不同,CAP 將風險轉移給再質押者(透過EigenLayer 質押ETH 以保護協議的人)。

cUSD 有兩個版本:

計息:從代理策略中獲得被動收益。

無息:與美元掛鉤,使其更容易在DeFi 中使用。

CAP 也將推出與BTC 和ETH 掛鉤的穩定幣,因此未來用戶可以選擇不同的資產,同時仍能獲得收益。

關鍵統計數據

不依賴代幣發行

大多數DeFi 協議都依賴代幣發行來吸引流動性,但這種模式是不可持續的。市場前5 個DEX 每年發行約4.62 億美元,只是為了維持流動性提供者的參與度。

許多穩定幣依靠這些激勵措施來維持其掛鉤或產生收益,但這會產生飛輪問題,即當發行枯竭時,流動性就會消失。

CAP 不依賴代幣激勵,相反,它從MEV、套利和RWA 等外生來源獲得實際收益。這使得CAP 的穩定幣更具可擴展性和彈性,避免了扼殺許多激勵驅動協議的流動性流失。用戶無需依賴新的代幣發行即可獲得收益,使其在任何市場條件下都可持續。

做市、MEV 和 RWA

去年市場做市收入整體超過20 億美元。光是以太坊上的MEV 利潤就達到6.86 億美元。大多數穩定幣忽略了公司債,這是一個40 兆美元的市場。雖然有些穩定幣使用美國國庫券,但它們依賴中心化託管人。

CAP 不依賴TradFi 中間人,相反,它將RWA 收益流與加密原生策略(如MEV 和套利)結合。營運商可以將資本部署到債券、RWA 和結構化收益產品中,而再質押者則提供風險保障。

這種方法提供更高、更穩定的回報,而無需依賴不可持續的DeFi 激勵措施——將實體金融與DeFi 聯繫起來。

積分和空投計劃

CAP 目前還未提供明確的積分系統。

Resolv(USR)

Resolv 是發行USR 的穩定幣協議,USR 與美元掛鉤。與由法定儲備或國庫券支持的傳統穩定幣不同,Resolv 將其係統保持在鏈上,同時透過永續期貨對沖ETH 價格波動。 USR 由ETH 100%支持,並透過稱為RLP(Resolv 流動性池)的保險層進行超額抵押。主要特點如下:

ETH 支持:該協議持有ETH 抵押品,並透過短期期貨對沖價格風險;

鏈上質押:大多數ETH 都被質押以產生收益;

機構託管:一部分作為期貨交易的保證金持有。

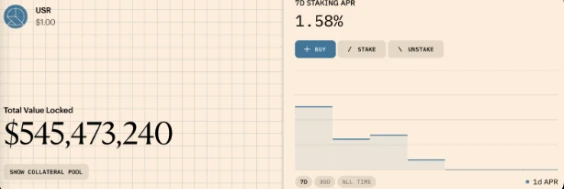

關鍵統計數據

總鎖定價值(TVL): 5.45 億美元

stUSR 收益率(APR):~ 2%

RLP 收益率(APR):~ 1.5%

新收益率來源:Lagoon Finance 為WETH 存款提供~ 11% 的基本APR

收益和利潤分配

用戶可以質押USR (stUSR) 來賺取獎勵,而RLP 持有者則獲得額外的基於風險的溢價。利潤來自於ETH 質押獎勵、期貨部位和協議費用(即時贖回的0.05% )。如果協議發生損失,則由RLP 持有者吸收,確保穩定幣得到完全支援。

積分和空投計劃

Resolv 有一個積分系統,根據用戶的活動進行獎勵,不同活動積分獎勵如下:

基本費率:每1 USR 每天獲得 15 點積分獎勵;

Epoch Boost:早期採用者可獲得150% 額外積分,使每USR 每天總計可獲得37.5 點積分獎勵;

額外Boost:使用者可以透過各種活動獲得更多積分,詳細資訊可在Resolv 的社群媒體管道上查看。

專案最新更新和集成

開啟即時兌換:現在可供白名單用戶使用,每日上限為100 萬USR。

成為超級大州工業委員會成員:加強TradFi 和DeFi 之間的連結。

幣安錢包整合:簡化對Resolv 的存取。

Noble(USDN)

Noble 發行USDN,這是一種只需要持有即可獲得收益的穩定幣。 USDN 完全由短期美國國庫券支持,在保障用戶資金安全的情況下,無需質押或鎖定任何東西即可獲得現實世界的收益。主要特點如下:

USDN 透過M^ 0 協議100% 由美國國庫券擔保;

完全由美國國庫券支持-沒有演算法支援或風險資產;

資產管理人持有經過審計和驗證的抵押品;

無限制,即可隨時購買、出售、轉讓或贖回USDN。

關鍵統計數據

總供應量: 3,770 萬枚

總持有者: 2, 972

抵押品(美國公債): 1.583 億美元

負債(未償還USDN): 1.526 億美元

儲備緩衝: 570 萬美元

估計APY: 4.2% (每日支付)

支付的總收益(每日): 3, 216.41 美元

積分和空投計劃

USDN 基本APY 為4.2% (從持有USDN 的那一刻開始累積), Noble 會用積分獎勵將 USDN 存入積分保險庫的持有者。

每100 USDN 每天可獲得1 積分,乘數依持有期限增加:

30-59 天:x 1

60-89 天:x 1.25

90-119 天:x 1.5

120+ 天:x 1.75

當USDN 的總鎖定價值(TVL) 達到1000 萬美元、 5000 萬美元和1 億美元等里程碑時,可獲得額外獎勵。

專案最新更新和集成

USDN StableSwap 發布-支援穩定資產之間的原生兌換。

跨鏈轉移-USDN 透過Wormhole NTT 完全實現多鏈。

經過審計且透明-由頂級安全公司支援。

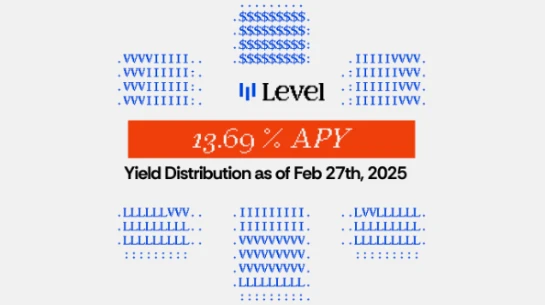

Level(lvlUSD)

Level 是一種去中心化的穩定幣協議,發行lvlUSD,完全由USDC 和USDT 支援。與傳統穩定幣不同,lvlUSD 透過向Aave 和Morpho 等借貸協議提供抵押品來產生DeFi 原生收益。這種收益會回饋給用戶,使lvlUSD 成為無縫整合到DeFi 的收益穩定幣。主要特點如下:

lvlUSD 100% 由USDC 和USDT 支持,儲備金部署到藍籌DeFi 借貸協議中以產生收益;

借貸收益:USDC 和USDT 存入Aave 和Morpho 等借貸市場;

再質押獎勵:部分借貸收據代幣(如aUSDC)在Symbiotic 中再質押,獲得額外獎勵;

完全鏈上透明度:使用者可以隨時驗證儲備。

積分和空投計劃(Level XP)

質押lvlUSD 獲得slvlUSD,它會自動累積收益。同時 Level 提供Level XP,這是一個針對活躍用戶的積分獎勵系統。賺取XP 的方式如下:

在XP farm 存入lvlUSD

持有Pendle、Spectra 或Curve LP 代幣

在Morpho 上使用lvlUSD 作為抵押品

乘數系統:

LP 或YT 代幣賺取40 倍XP

slvlUSD 賺取20 倍XP

lvlUSD 賺取10 倍XP

來自合作夥伴協議的獎勵XP:用戶可從Resolv、Frax、Elixir 和Angle 等協議中獲得額外積分。

項目最近的更新和集成

擴展借貸收益來源-Aave 以外的更多協議即將推出。

再質押整合-lvlUSD 收益透過Symbiotic 再質押得到提高。

跨鏈擴展-lvlUSD 在DeFi 生態系中變得更加可組合。

穩定幣未來的路在何方

坦白說,這些穩定幣收益中的大多數並不一定來自新類型的資產。除了可能包括MEV 和對沖基金金庫策略之外,大多數穩定幣都在使用相同類型的生產性資產與老牌參與者競爭。

但穩定幣協議如何輸入新類型的資產(有形和無形),需要查看鏈上原生財富是否有足夠的需求。例如,我們過去曾看到一些項目試圖透過私人信貸或中小企業貸款產生收益,但結果並不好。沉重的鏈下元件阻礙了協議創建鏈上資本飛輪的能力,而加密原生鯨魚的需求也不夠(非加密原生鯨魚不需要鏈上途徑來獲得這些風險敞口)。

穩定幣距離成為安全的價值儲存場所還有很長的路要走。下一代穩定幣旨在透過提供所謂生產性資產的實際收益來改變遊戲規則。隨著DeFi 的成熟,產生收益的穩定幣將成為核心金融原語,彌合加密貨幣和傳統金融之間的差距。

不過,還有待觀察的是,可以透過哪些其他類型的資產將這種產生收益的穩定幣提升到一個新的水平?也許我們只需要擴大規模,而不必引入新類型的資產,只有時間才能告訴我們答案。