4 Alpha 本週核心觀點

市場綜述

1.、市場異常訊號

股債匯三殺:美股劇烈波動(標普+ 5% )、美債殖利率飆漲(10 年期至 4.47% )、美元指數跌破 100 。

避險資產分化:黃金暴漲(突破 3,200 美元/盎司),日圓/瑞郎走強,美元傳統避險地位動搖。

2.經濟數據矛盾

滯膨早期訊號:CPI 下滑(汽油降價)但核心通膨(住房+食品)頑固;PPI 環比-0.4% (需求萎縮+成本剛性)。

關稅衝擊未顯:當前數據未反映新增關稅影響,市場悲觀預期先行。

3.流動性危機顯現

美債拋售螺旋:長端債券暴跌→抵押品價值縮水→對沖基金被迫拋售→收益率進一步上行。

回購市場壓力:BGCR 與 SOFR 利差擴大,反映抵押品融資成本驟升,流動性分層加劇。

4.政策與外部風險

川普關稅賽局:對華關稅升至 145% ,中國反制至 125% ,貿易戰局部緩和但長期風險未消。

美債再融資懸崖: 2025 年近 9 兆到期債務,外國持有者若拋售加劇流動性壓力。

下週展望

1.市場轉向防禦邏輯

美元信用質疑:資金轉向非美避險資產(黃金、日圓、瑞郎)。

滯脹交易主導:長端美債與高槓桿權益資產面臨拋售風險。

2、關鍵監測指標

美債流動性(10 年期殖利率是否突破 5% )、中國持債變動、日本央行匯率幹預、高收益債利差。

資金逃離美國?債券拋售給了什麼訊號?

一、本週宏觀回顧

1、市場綜述

在對等關稅落地後的風暴席捲金融市場之際,川普政府被迫做出了部分退讓,除中國外,所有國家都獲得了90 天的暫停期,但與美國的貿易對抗仍未停止。如同我們上週週報的風險提示,在一系列貿易新聞衝擊下,本週政策變動再次推動市場劇烈波動,目前,除中國外,所有關稅稅率均已降至 10% ,美國對中國此前的關稅稅率已上調至 145% 。作為回應,中國已將對美國進口商品的關稅上調至 125% 。

美國股票:標普 500 指數本週週內漲幅 5% ,但期間波動十分劇烈;道瓊斯指數和那斯達克指數也分別錄的 5% 以上的漲幅。

避險資產: 10 年期公債罕見繼續大跌,殖利率已上行至 4.47% 的高位,長期公債拋售仍在持續中;同時美元指數更是罕見的跌破 100 大關,股債匯三殺局面形成。與之相反的則是,現貨黃金繼續衝破新高至 3,200 美元/盎司以上,週內漲幅超 5% 。

大宗商品:由於關稅戰的升級,引發貿易萎縮預期,壓制原油需求,布蘭特原油繼續疲軟,週內下跌 5.5% ,至 62 美元/桶;銅價本週同樣大幅下跌 13% ,創近期的新低。

加密貨幣:在上週與美股的短暫背離後,本週比特幣恢復了與美股的共振,比特幣價格繼續被壓制在 8.5 萬美元以下。

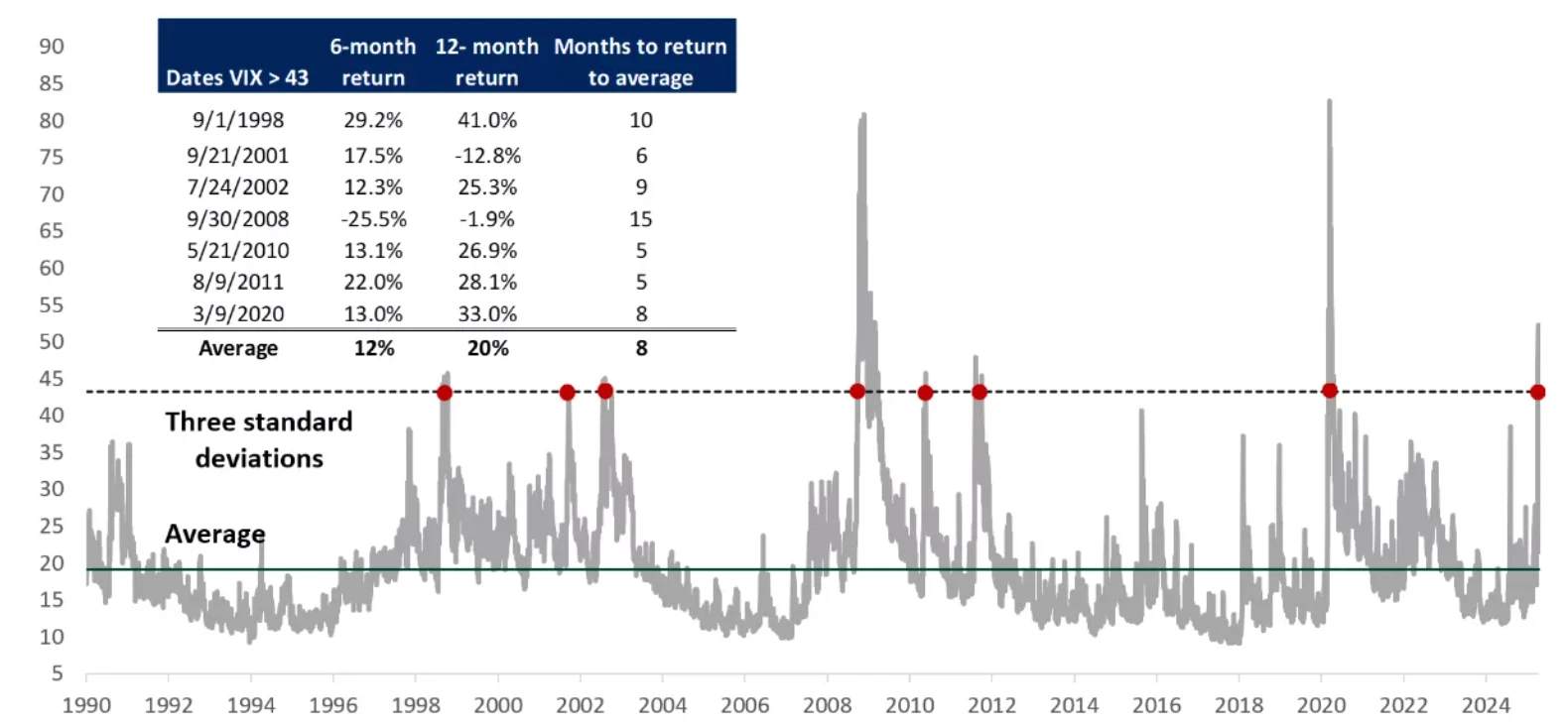

圖表:美股歷史波動率與報酬表現

Source:彭博

2、經濟數據分析

本週繼續關注川普關稅情況以及 CPI 數據。

2.1 川普關稅分析

與上周公布的對等關稅相比,本周川普政府對關稅做了一定程度的退讓。

基本關稅稅率調整為 10% 的水平

對中國的特定關稅增加至 145% ,同時,中國也相應增加對美關稅至 125% 。

從本週的觀察來看,在關稅宣布後,引發了全球的反應,一部分國家選擇反制措施,如中國和歐洲。一部分則選擇談判,如日本、韓國和越南等。然而,中國作為美國最大的貿易逆差國,二者的貿易戰升級依舊引發了全球金融市場的震盪,當股市、債市和匯市接連大幅下跌逼近熊市之際,美國政府做出了退讓,這跟我們上週的預判是一致的,圍繞貿易的關稅戰將進一步圍繞貿易的方向,貿易政策不確定性的高峰已經朝向過去。

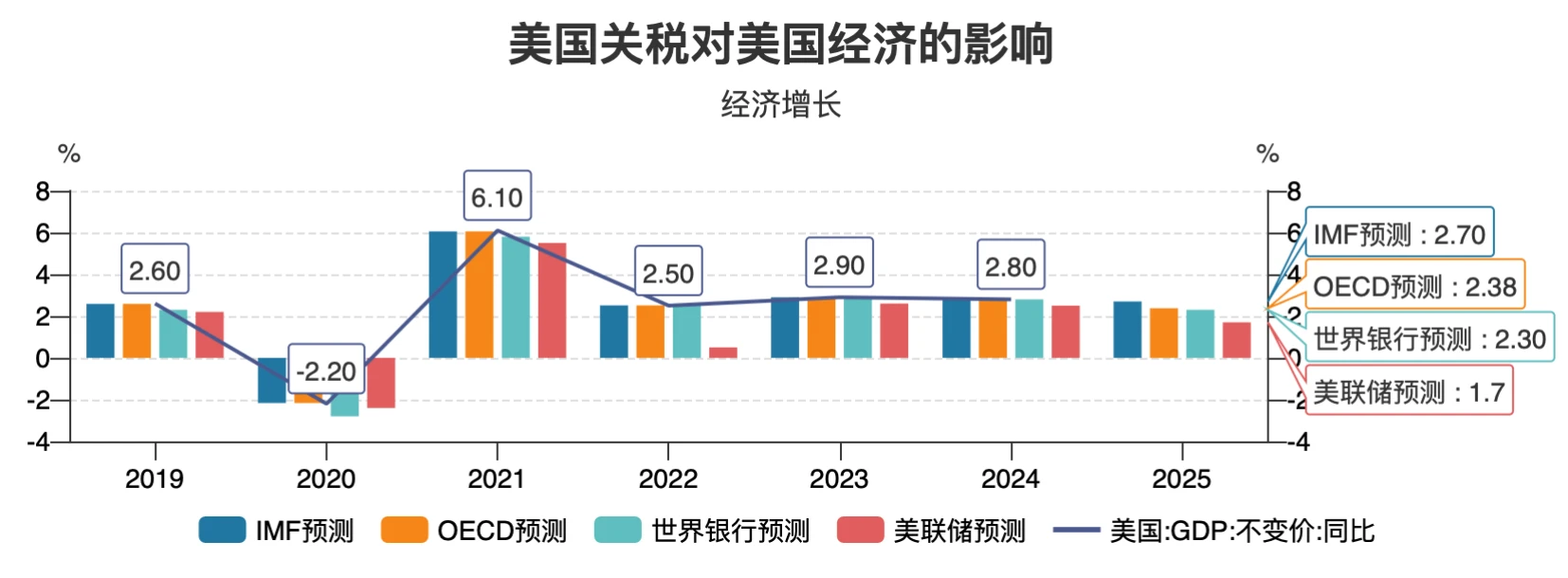

圖表:關稅對美國經濟衝擊(不同機構預測)

Source:Wind

2.2 CPI 與 PPI

本週的 CPI 數據意外下滑,但考慮本周公布的數據並不包含關稅的衝擊影響,市場對此反應反而更加悲觀。

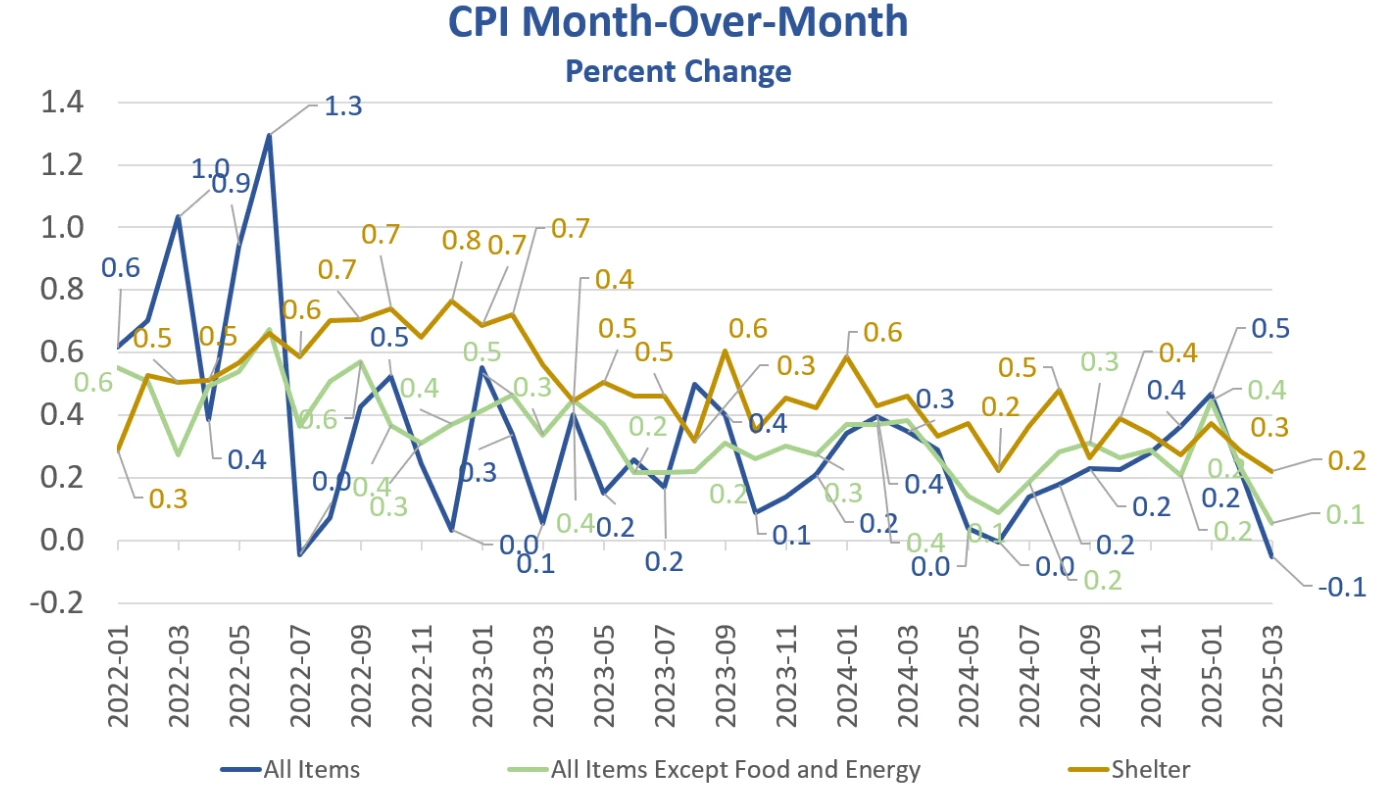

圖:美國 3 月 CPI 環比表現

Source:MishTalk

這份數據是 2020 年 5 月以來最弱的數據,從數據細分結構去看,主要是汽油價格下降改善了整體 CPI 情況,然而住房和食品作為家庭最大的剛性負擔,費用則分別上漲了 0.3% 和 0.4% 。核心 CPI 去看,除食品和能源外的所有商品價格指數上漲了 0.1% ,而 2 月份該指數上漲了 0.2% ;航空票價、機動車保險、二手車和卡車以及娛樂等指數是三月份下降的主要分項。

本週五,美國勞工部公佈了 PPI 數據,經季節性調整後, 3 月份 PPI 指數環比下降 0.4% ,這也是新冠疫情以來,最低的月度環比增長。從細分來看,主要原因也是商品價格的下跌;能源價格和和食品價格略有下降,但扣除能源後的核心商品仍然上漲,表明關稅輸入性成本壓力並沒有放鬆;服務領域,對需求敏感的如運輸、倉儲、批發等明顯萎縮,剛性服務則相對穩固。

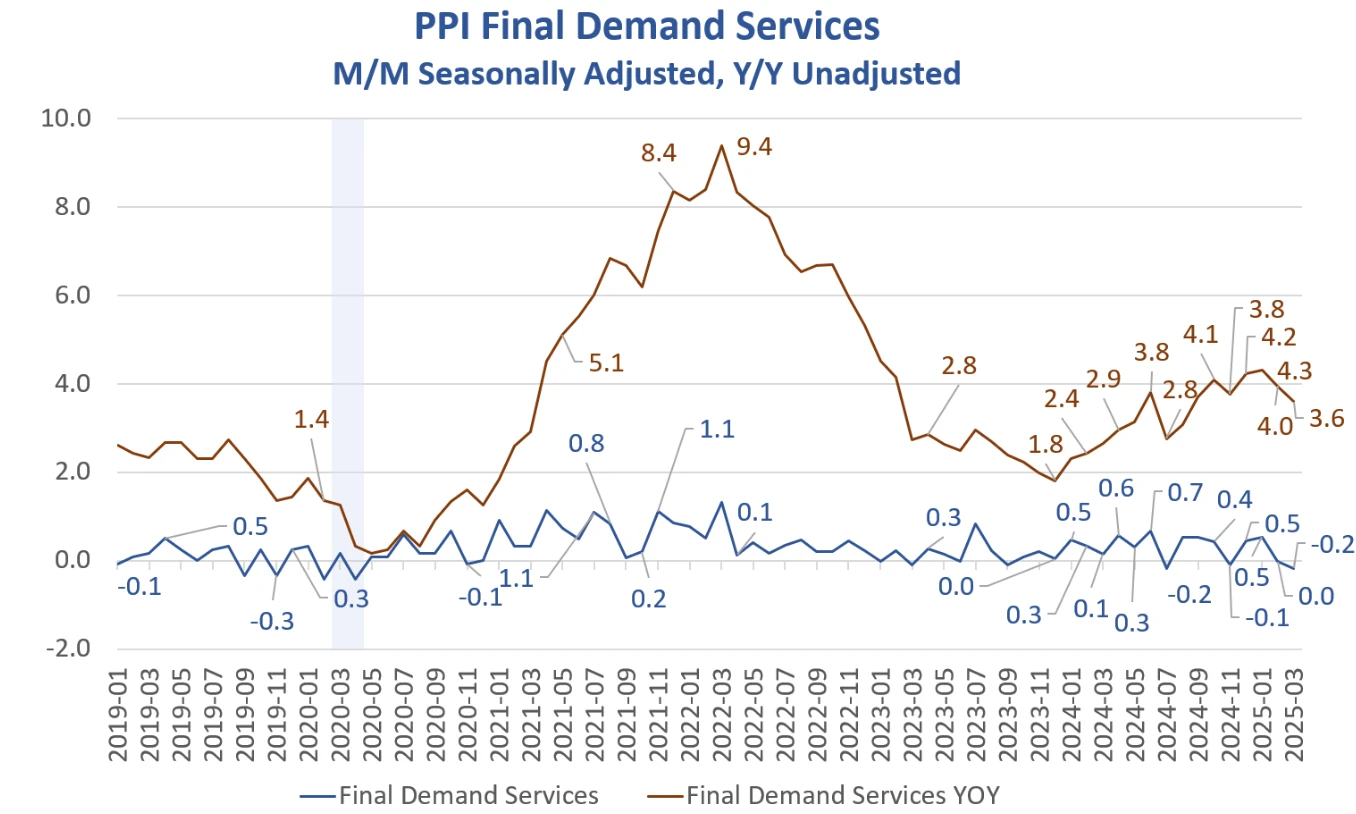

圖:美國 3 月 PPI 表現

Source:MishTalk

簡而言之,PPI 的價格訊號給出的結論是:供給端成本壓力仍然存在,但需求端邊際走弱的態勢仍在強化,初步的顯示出滯脹的早期訊號。

從本周公布的 CPI 和 PPI 數據基本上可以明確,在關稅衝擊及市場悲觀預期下,需求端的萎縮和供給端成本剛性壓力,一方面會壓縮企業利潤,影響經濟表現;另一方面阻礙了通膨的順暢下行,滯脹風險逐步在數據中開始顯現。

3.流動性及利率

從聯準會資產負債表而言,本週聯準會廣義流動性繼續邊際回升到 6.2 兆,年比已經回正。

然而,本週的美元指數、美債市場則給了另一個不妙的訊號。

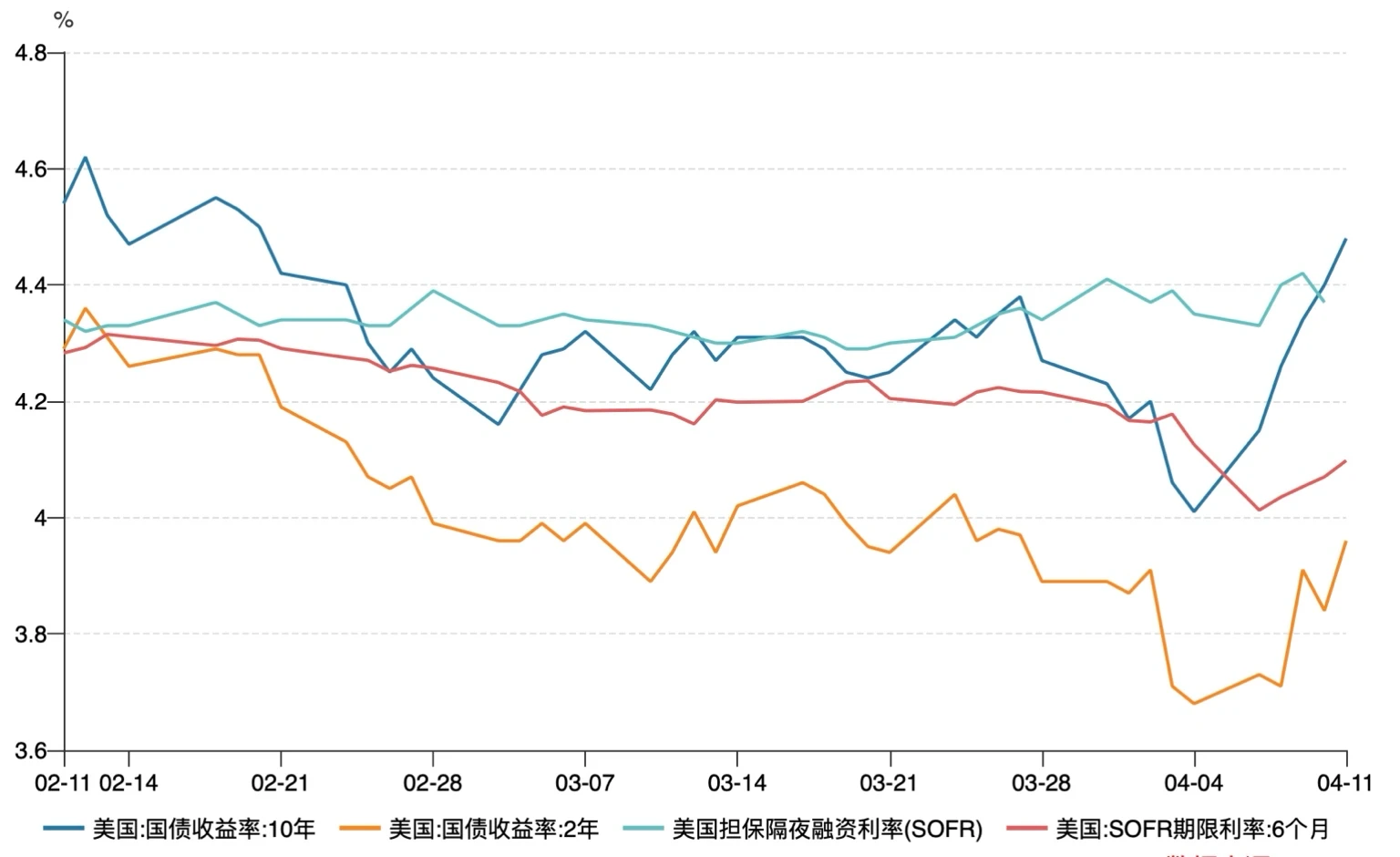

圖表:美國隔夜融資利率與公債殖利率變化

Source:Wind

如上圖顯示:

1)美國 10 年期公債殖利率本週飆升,顯示拋售風暴仍在持續,整體已上升到 4.45% 左右的高點。

2)SOFR 期限利率週內有所回升,這表明市場正在定價聯準會或許會繼續收緊貨幣政策,而不會盡快降息。

同時,進一步分析美元指數,則發現美債殖利率的暴漲伴隨著美元指數的大幅下跌。

圖表:美元指數變化

Source:ZeroHedge

本週的異常在於,原本原油暴跌,通膨數據下降,會進一步壓制美債殖利率的上行,反而出現了股債匯三殺局面。美元指數更是跌破 100 關口,創下 2023 年 7 月新低,同時瑞士法郎和日圓等傳統避險貨幣則同步走強。結合數據,進一步分析這種異常情況,則有以下結論。

1)如同我們上述的分析,在加徵關稅影響下,在滯脹風險初步顯現的情況下,利率波動指數大幅飆升(Move Index),市場定價美聯儲“higher for longer” 。長端公債殖利率(如 10/30 年期)快速上行,而掉期利率則受經濟衰退預期壓制,基差收窄甚至倒掛,疊加海外央行的拋售。長債價格快讀下行觸發以國債為抵押品的價值下降,對沖基金被迫拋售國債補倉,形成「下跌→拋售→再下跌」的螺旋。

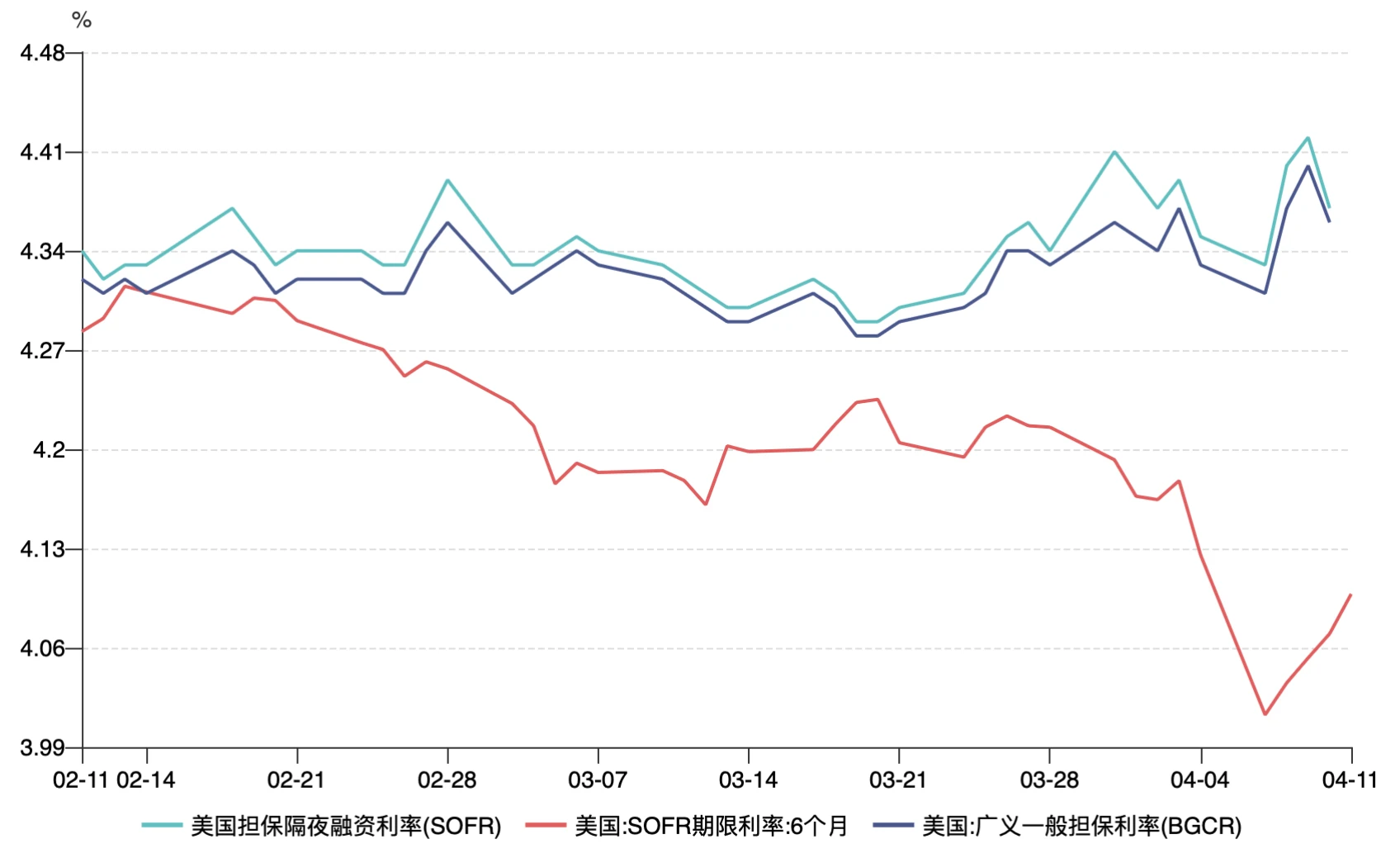

更進一步,我們從對沖基金槓桿的融資端利率 BGCR 可以明顯看出(下圖), 3 月中下旬到 4 月初,BGCR 和 SOFR 之間的差異顯著增大,尤其是在 3 月 22 日之後,BGCR(藍線)明顯下跌,SOFR(綠線)保持相對穩定。這表明市場可能在這一時間點經歷了某種劇烈的流動性變化或市場情緒波動,導致基差交易壓力上升,進一步引發了連續的平倉行為。

圖表:回購市場利率和 SOFR 利率表現

Source:Wind

2)美元指數通常下跌源頭來自美元流動性的寬鬆;美債殖利率則表達為經濟成長預期。然而這次美元指數和美債價格同步下跌(殖利率上升)並不是因為美元流動性的顯著寬鬆和經濟成長的明顯好轉,而是在資產下跌過程中,資金紛紛離開美國去往日本和歐洲避險(日圓、歐元和瑞士法郎匯率上升)。換句話說,傳統的美元避險邏輯失效了。

3) 2025 年的美債面臨較大的再融資壓力,約接近 9 兆美債到期, 6 月份就有 6 兆到期,所有的這些債務都必須透過再融資(借新還舊)進行償還,而川普的關稅一部分的含義則在於迫使他國購買美債,在目前的情景下,或許很難奏效。這會導致外國持有者出於避險需求,拋售美債。

事實上,從以上三點來看,目前的情況顯然是市場對美元信用本身投下了不信任票。資金的避險遷移和債務風險再定價導致整個美債流動性出現一定的危機。

二、下週宏觀展望

當前市場正從「通膨擔憂」轉向「美元信用危機+滯脹」雙重衝擊,傳統的股債負相關性正逐漸失效,需要關注以下幾重風險:

1)在關稅壓力下,滯脹風險初步顯現:目前的經濟數據,包括 CPI 和 PPI,顯示美國經濟正面臨滯脹的風險。需求端萎縮及供給端成本剛性壓力並存,使得企業獲利空間被壓縮,同時也使通膨難以快速回落。滯脹通常意味著經濟成長放緩和通膨持續的困境,這對市場的長遠表現造成較大的不確定性。

2)債市壓力與美元流動性緊張: 10 年期美國公債殖利率飆升至 4.45% 左右,顯示債市拋售仍在繼續,且長端債券價格進一步下行,觸發了基差交易的壓力,尤其是對於對沖基金等機構而言。這種局面可能導致更多的債務拋售和連鎖反應,形成「下跌→拋售→再下跌」的螺旋效應,進一步增加市場的不穩定性。

3)美債再融資壓力:美國面臨巨大的美債再融資壓力,約 9 兆美元的債務將在未來幾年到期,尤其是 6 月將有約 6 兆美元到期。如何透過再融資償還這些債務將是美國財政的重大挑戰。川普關稅政策可能試圖迫使其他國家購買美債,但在當前的經濟環境下,可能難以取得預期效果,這可能導致外國持有者出於避險需求,拋售美債,進一步加劇市場的風險。

基於前述的分析,我們的整體看法是:

目前交易基準情形仍舊是防禦模式為主。

需要進一步關注滯脹格局演化,以評估經濟成長是否會加速衰退或通膨回落不及預期的情境。

持續關注美債的流動性危機,尤其是關注高收益率信用債市場是否也會受此影響。

美元的弱勢可能會繼續影響全球市場,特別是在資金流動的全球化背景下,日圓和瑞士法郎等避險貨幣的走強應予以關注。投資人應考慮如何調整對美元資產的配置,並關注外匯市場的動態。

加密貨幣主要受美元影響,目前仍舊不具備充足的上行動力,當前的避險邏輯並不十分強勁,因此仍舊建議短期上持中立態度。

需要關注關稅的演變,若進一步放緩,或將提升提振風險偏好;若美債收益率上行突破 5% ,並不排除海外持有者繼續拋售以及美聯儲出手幹預,引發更深層次的信用危機。

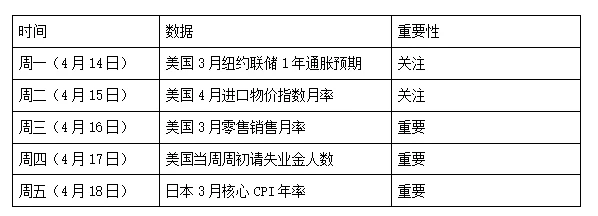

下週關鍵的宏觀數據如下:

免責聲明

本文件僅供 4 Alpha Group 內部參考,基於 4 Alpha Group 對現有資料的獨立研究、分析與解釋。本文件所載資訊並非投資建議,亦不構成對香港特別行政區、美國、新加坡或其他禁止此類要約的國家或地區的居民購買、出售或認購任何金融工具、證券或投資產品的要約或邀請。閱讀者應自行進行盡職調查,並在與我們聯繫或做出任何投資決策前尋求專業意見。

本內容受版權保護,未經 4 Alpha Group 事先書面同意,不得以任何形式或任何方式複製、散佈或傳輸。儘管我們努力確保所提供資訊的準確性和可靠性,但我們不保證其完整性或及時性,並且不對因依賴本文件而產生的任何損失或損害承擔任何責任。

透過存取本文件,您承認並同意本免責聲明的條款。