1. 4年ぶりに緩和サイクルを再開

北京時間9月19日午前2時、連邦準備理事会はフェデラルファンド金利の目標レンジを5.25%から5.50%、4.75%から5.0%に引き下げると発表した。金利引き下げサイクルが正式に始まった。 50bpの利下げはCME金利先物の予想と一致したが、ウォール街の多くの投資銀行の予想を上回った。歴史的に、最初の50bpの利下げは、2001年1月のテクノロジーバブル、2007年9月の金融危機、2020年3月の新型コロナウイルス感染症流行など、経済または市場の緊急事態の瞬間にのみ行われた。 50bpの利下げは市場の経済「景気後退」懸念をさらに高めることになるため、パウエル議長は講演で景気後退の兆候は見られないと強調し、市場の不況懸念をヘッジするためにいつものようにこの手法を使用した。

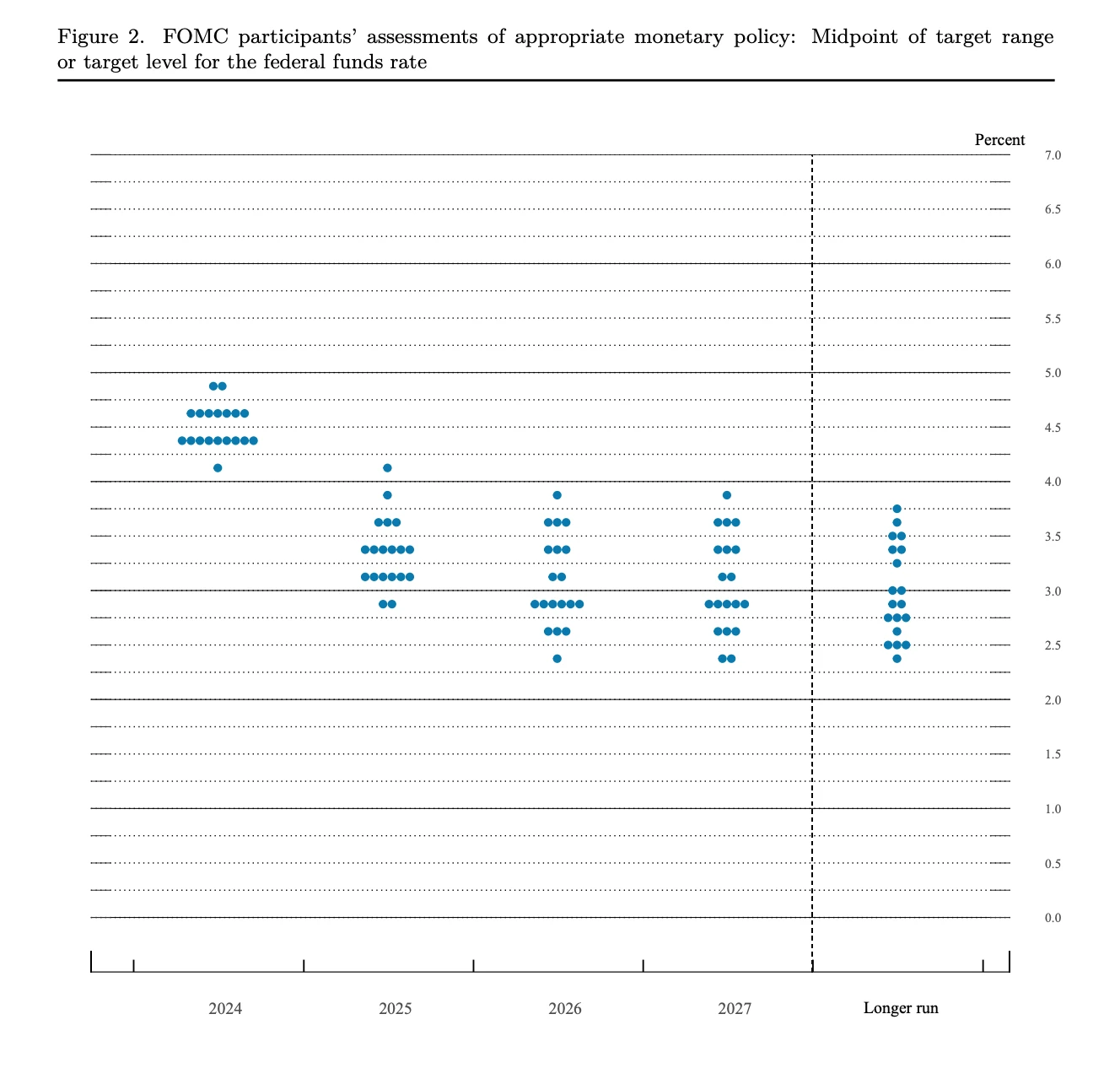

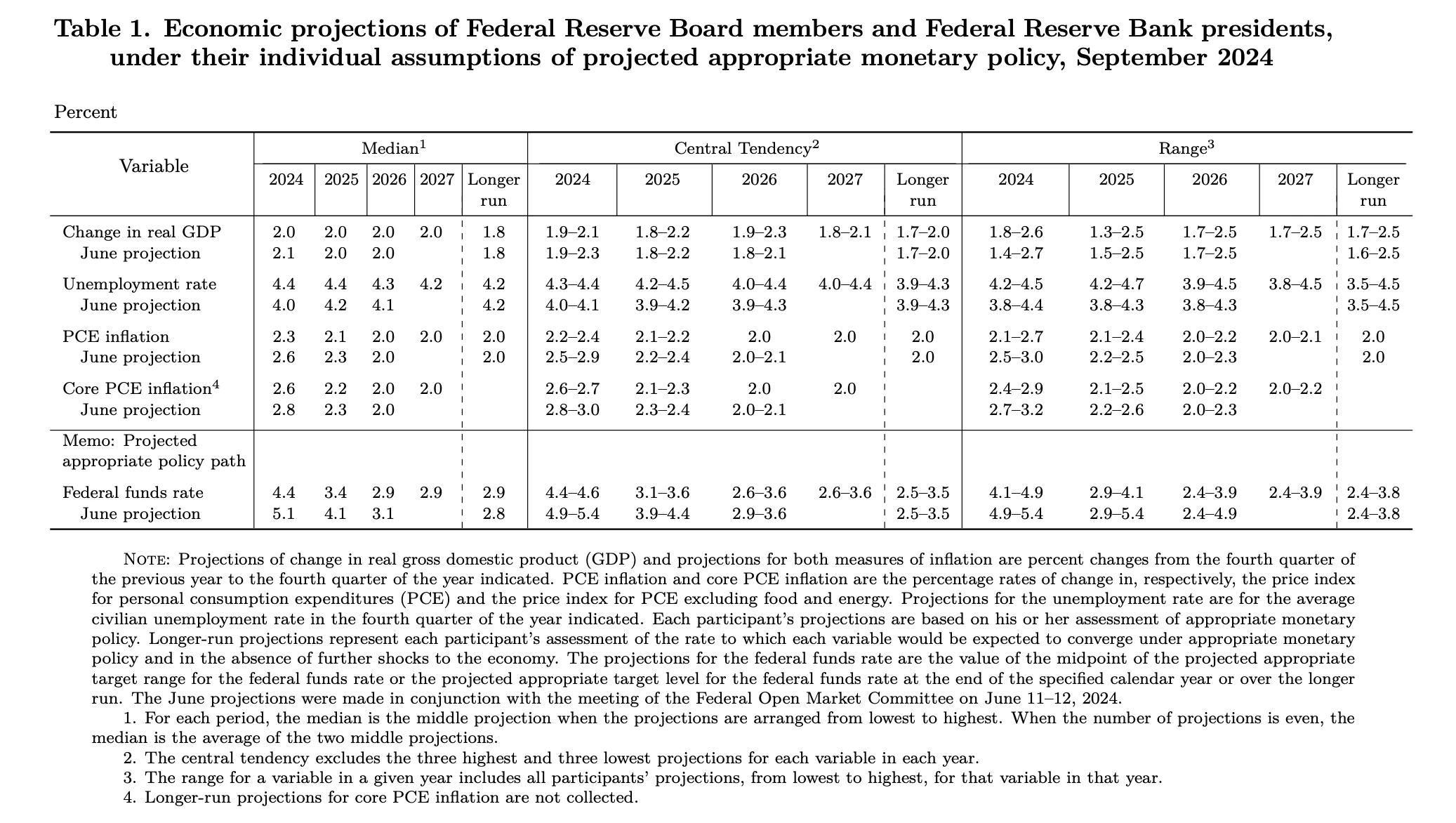

FRBはまた、よりタカ派的なドットプロットを示し、年内にあと2回、合計50bp、2025年に4回、合計100bp、2026年に2回、合計50bpの利下げを行うと予想した。は250bpに達し、金利の終点は2.75~3%となるだろう。ドットプロットは、CME金利先物が2025年9月に取引する2.75~3%の水準よりも緩やかな利下げペースを示している。同時にパウエル議長は、今回の50bp利下げは新たな指標として使用することはできず、固定金利の道筋はなく、加速することも減速させることも、あるいは停止することも選択できると強調した。利下げは各会合の状況を踏まえて決定されるが、市場終了後の米国債金利の上昇はある程度説明される。

経済予測に関しては、FRBは今年のGDP成長率予測を2.1%から2.0%に引き下げ、失業率予測も4.0%から4.4%に大幅に引き上げた。そしてPCEインフレ率予想を2.6%から2.3%に引き下げた。 FRBのデータと声明は、雇用へのより一層の注意を払いながら、インフレ抑制に対する自信が高まっていることを示している。全体的に比較的大規模な初回利下げとよりタカ派的な利下げペースにより、FRBは再び期待管理において役割を果たした。

2. 1990年代以降の利下げサイクル

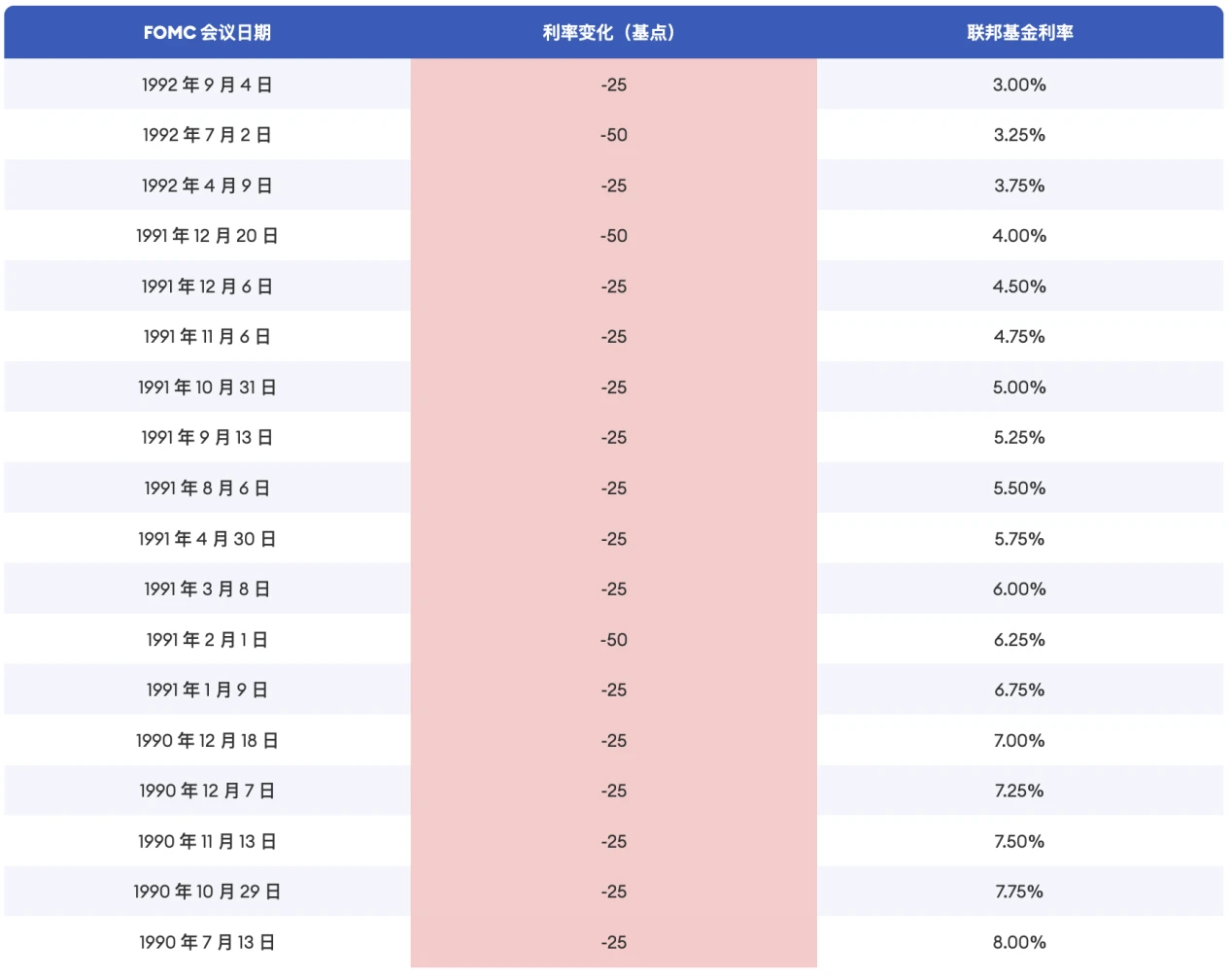

1989年6月から1992年9月(景気後退による利下げ)

1980年代後半、米国の金利が急速に上昇し、貯蓄貸付銀行は短期預金金利が長期固定ローン金利よりも高くなり、米国債利回りが逆転するというジレンマに直面した。米国の金融業界で「貯蓄・融資危機」が発生し、多数の銀行や貯蓄機関が破綻した。 1990 年 8 月から 1991 年 3 月にかけて、対外的な湾岸戦争の影響が重なり、米国経済は国家経済調査局 (NBER) が定義する不況ゾーンに陥り、それが 8 か月間続きました。 FRBは1989年6月に3年以上の利下げサイクルを開始し、合計681.25BPの利下げとなり、政策金利の上限は9.8125%から3%に低下した。

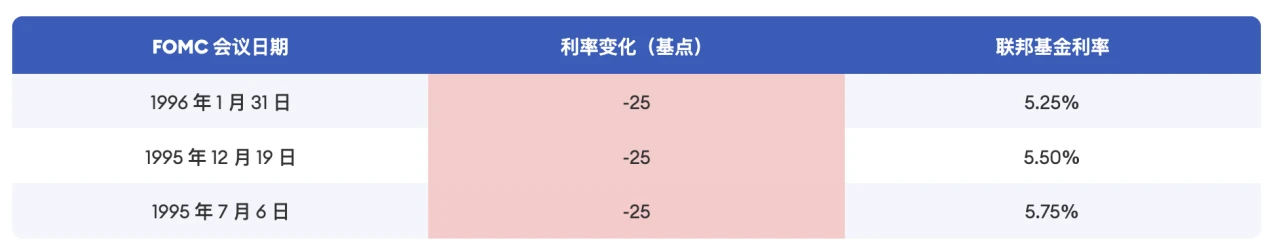

1995年7月~1996年1月(予防的利下げ)

1995 年、米国の経済成長は鈍化し、雇用は低調でした。 FRBは、景気はまだ悪化していないものの、一部の経済指標の低下は将来の景気下振れリスクを示唆している可能性があると考え、景気を刺激し景気後退を防ぐために利下げ開始を決定した。この利下げは1995年7月から始まり、7カ月間で3回、計75BPの利下げが行われ、政策金利の上限は6%から5.25%に引き下げられた。米国経済が「ソフトランディング」を達成した後、利下げ前に低迷していた雇用と製造業PMI指標は回復した。今回の金利サイクルは「ソフトランディング」の典型的なケースともみなされる。一方、FRBの政策は利下げの過程でインフレの「加速」を阻止することに成功し、PCEインフレ率はかろうじて2.3%を超え、比較的安定した状態を保った。

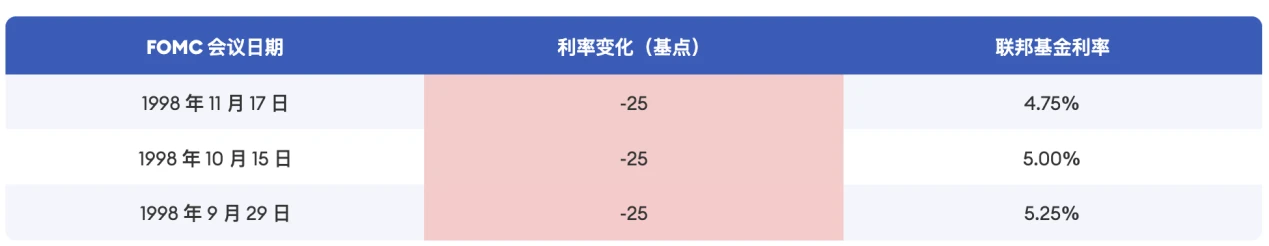

1998年9月から11月(予防的利下げ)

1997 年後半に「アジア金融危機」が発生しました。アジアの経済不況は外需の減退につながり、米国の商品貿易に影響を与えました。米国経済は全体として安定を維持しているが、外部環境が混乱しており、商品貿易の低迷が米国の製造業を圧迫し、米国株の調整を引き起こしている。 1998 年 7 月から 8 月にかけて、SP 500 指数は 2 か月近く調整され、最大で 20% 近く下落しました。巨大なヘッジファンドであるロングターム キャピタル マネジメント (LTCM) は破産の危機に瀕していました。危機の影響が米国経済にさらに悪影響を与えるのを防ぐため、連邦準備制度は1998年9月に利下げを開始した。11月までに3回利下げを行い、合計75BPとなり、利下げの上限は75BPとなった。政策金利は5.5%から4.75%に引き下げられた。

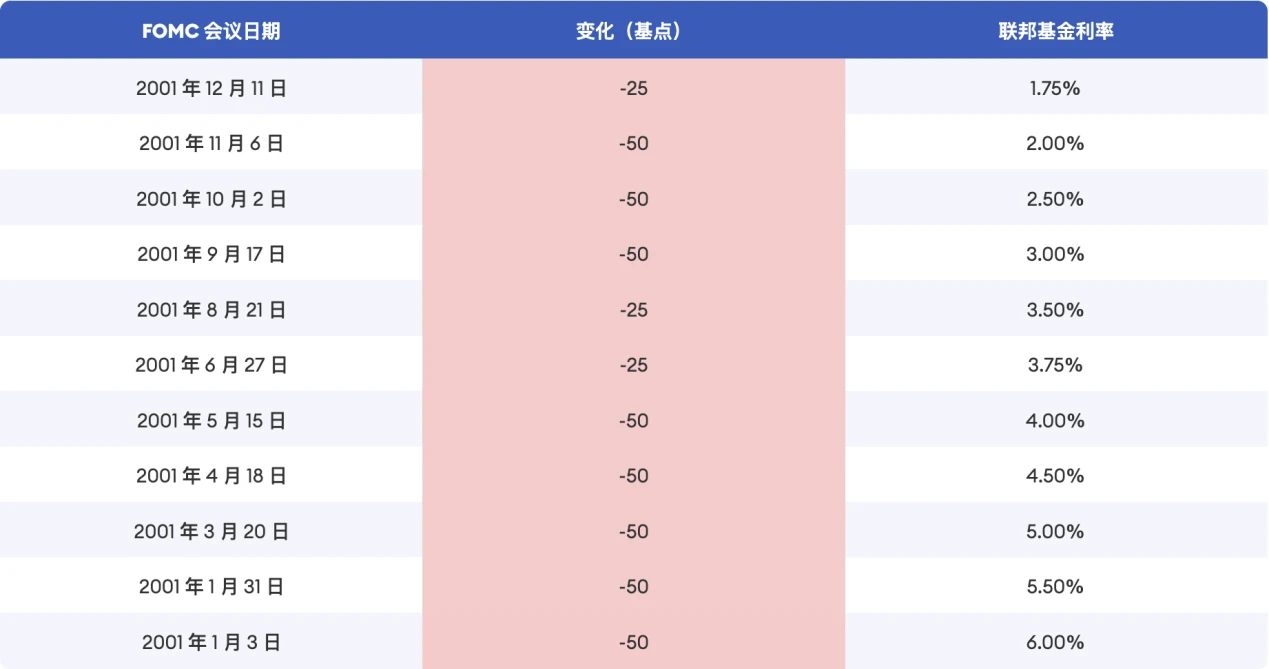

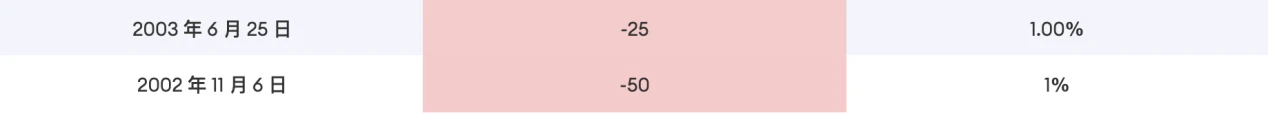

2001 年 1 月から 2003 年 6 月 (景気後退による利下げ)

1990年代後半、インターネット技術の急速な発展と普及は過剰な投機を引き起こし、不条理な熱狂によって多額の資金がインターネット投資に流入しました。 1999 年 10 月から 2000 年 3 月までの 5 か月間で、ナスダックは 88% も上昇しました。 FRBは経済過熱に対応して1999年6月から2000年5月まで計6回、合計275BPの利上げを実施した。 2000 年 3 月、ナスダック指数はピークを過ぎて急落し、インターネットバブルが徐々に崩壊し、多くのインターネット企業が倒産し、その後経済は不況に陥りました。 FRBは2001年1月3日に50BPの利下げを発表し、その後13回、計550BPの利下げを実施し、政策金利の上限は6.5%から1.0%に低下した。 。

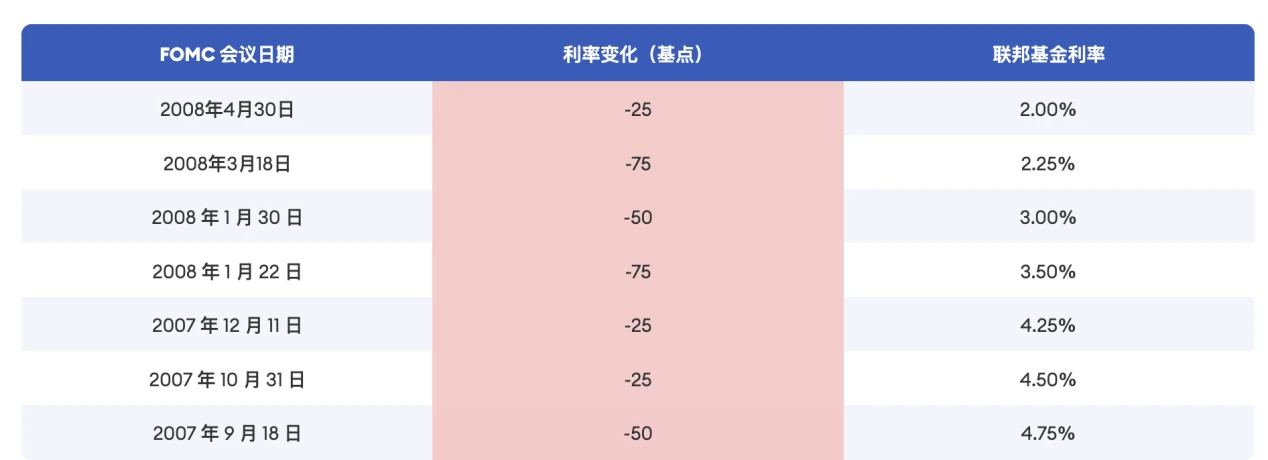

2007 年 9 月から 2008 年 12 月 (景気後退による利下げ)

2007年に米国でサブプライムローン危機が勃発し、さらに債券や株式など他の市場にも波及し、米国経済情勢は急変した。 9月18日、連邦準備理事会はフェデラル・ファンドの目標金利を50BP引き下げて4.75%とした。それ以来、金利は10回連続で引き下げられ、2008年末までに金利は550BP低下し、0.25%となった。 %。金利引き下げだけでは依然として厳しい経済状況に対処するのに十分ではなく、FRBは米国債、住宅ローン担保証券、その他の非伝統的な金融政策手段を大規模に導入し、初めて量的緩和(QE)を導入した。長期金利を引き下げ、経済を刺激し、市場に流動性を注入します。

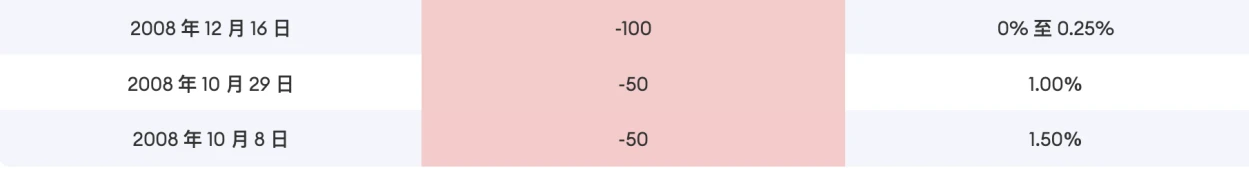

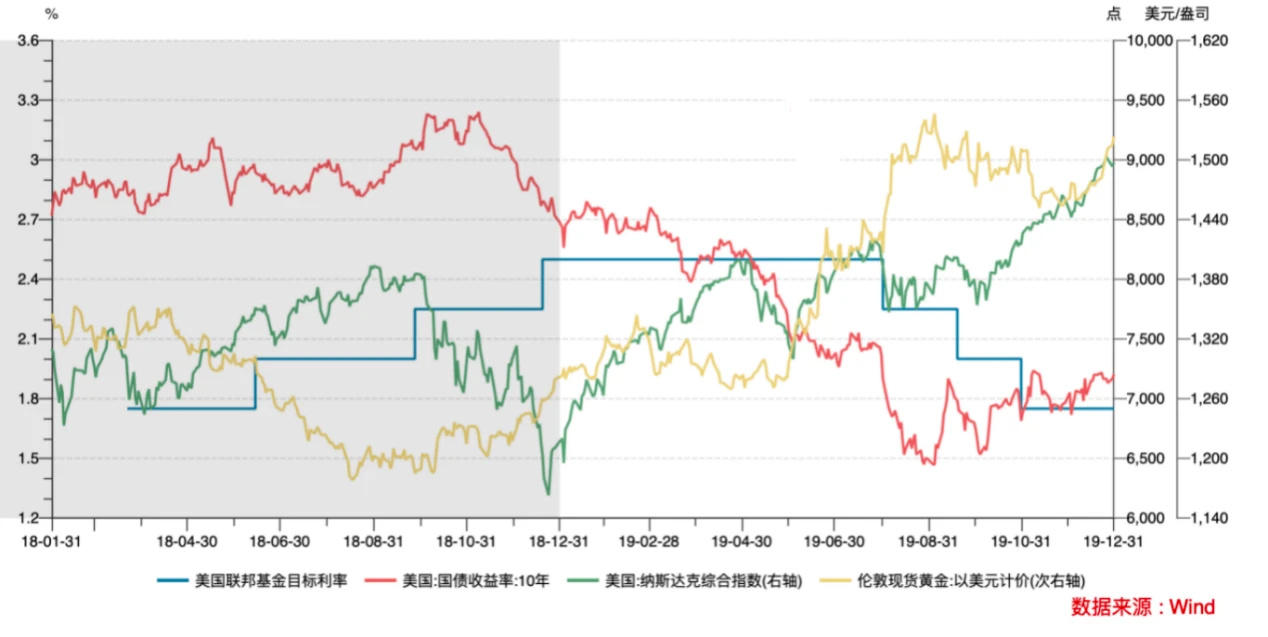

2019年8月~10月(予防的金利引き下げ)

2019年の米国経済と雇用市場は概して安定していた。しかし、地政学的紛争や米中貿易摩擦などの影響で米国の外需は低迷し、同時に国内需要も低迷した。インフレ率は2%未満。 2019年上半期のPCEインフレ率は1.4~1.6%で推移し、コアPCEインフレ率は年初の1.9%から3~5月には1.6%に低下した。

2019年7月31日、連邦準備制度理事会は、米国経済は緩やかに成長しており、雇用市場は堅調であるものの、全体インフレ率とコアインフレ率は両方とも2%を下回っているとして、25BPの2.25%への利下げを発表した。特に貿易摩擦や世界経済の減速を背景に、経済の減速を防ぐためだ。 2020年に世界的な感染症が発生する前、米国経済は製造業PMIやコアPCEなどの指標が回復し、全体として安定的に運営されていた。 FRBは2019年8月から10月にかけて3回連続で合計75BPの利下げを実施し、政策金利の上限は2.5%から1.75%に低下した。

2020年3月(不況型利下げ)

2020年、新型コロナウイルス感染症(COVID-19)の流行が世界中に広がりました。 2020年3月、連邦公開市場委員会は予定外の緊急会合で金利を2度引き下げ、フェデラルファンドの目標金利レンジを0~0.25%に戻した。

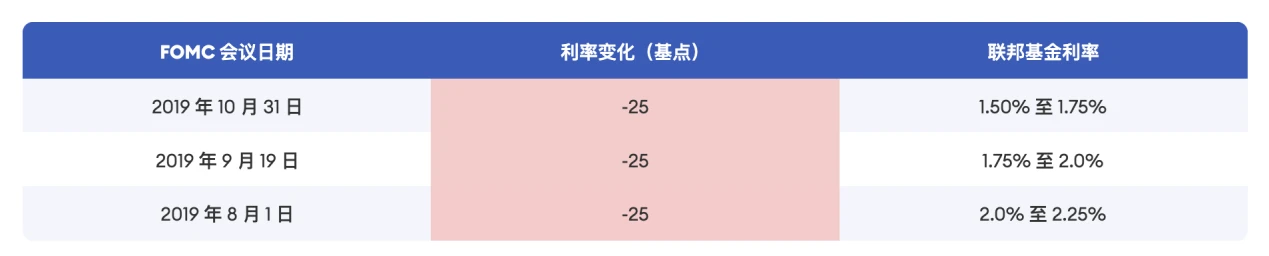

3. 金利引き下げサイクル中の資産価格

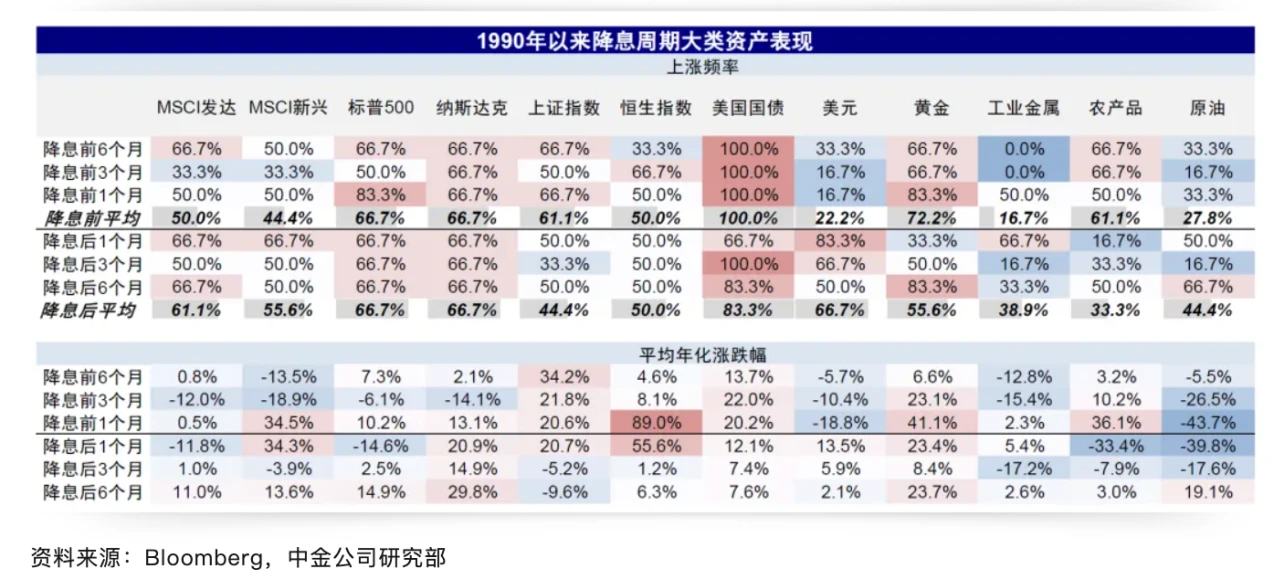

利下げ後の資産価格の変化は、その時点のマクロ環境が景気後退に陥っているかどうかとより大きな関係があり、米国の現在の経済指標は景気後退の結論を裏付けるものではないと考えられている。米国経済の軟着陸に向けては、予防的な利下げにもっと注意を払う必要がある。主な理由は、2019年から2020年の最近の利下げ期間中の資産価格の動向が現時点から遠く離れていることである。

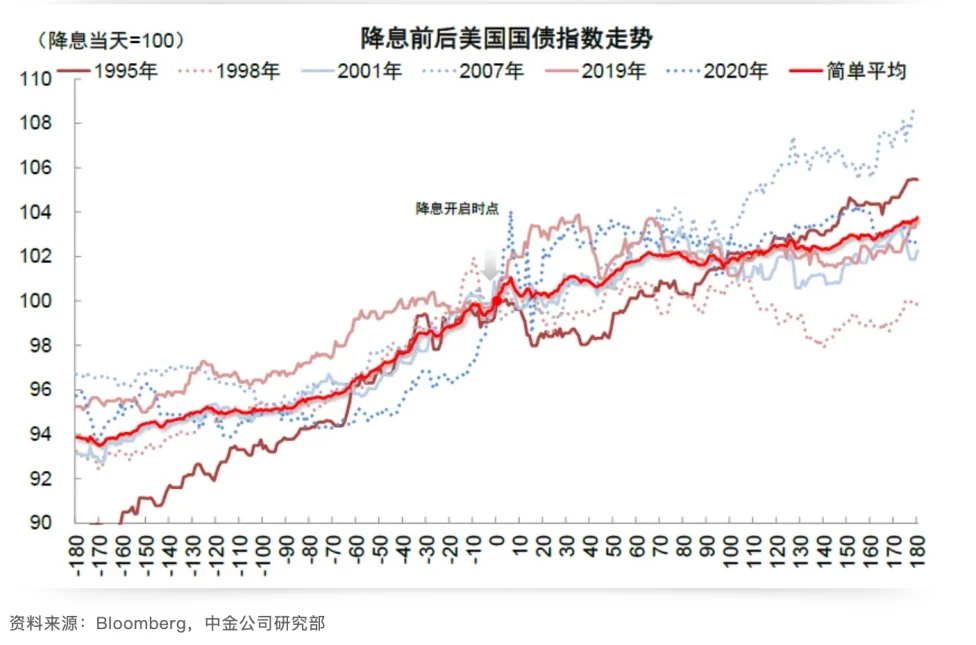

米国の借金

利下げ前後の米国債は全体的に上昇傾向にあり、利下げ前の1カ月、3カ月、6カ月の平均上昇頻度は100回だった。利下げ前は平均上昇率が100%で、1カ月、3カ月、6カ月の平均上昇率は13.7%、22%、20.2%だった。 %、利下げ後は12.2%、7.1%、4.6%となっており、市場が事前に織り込んでいることが明らかだ。利下げ開始から1カ月ほどでボラティリティーが激化した。利下げの後期段階では、景気回復状況の違いにより、期間ごとの金利動向が分岐する。

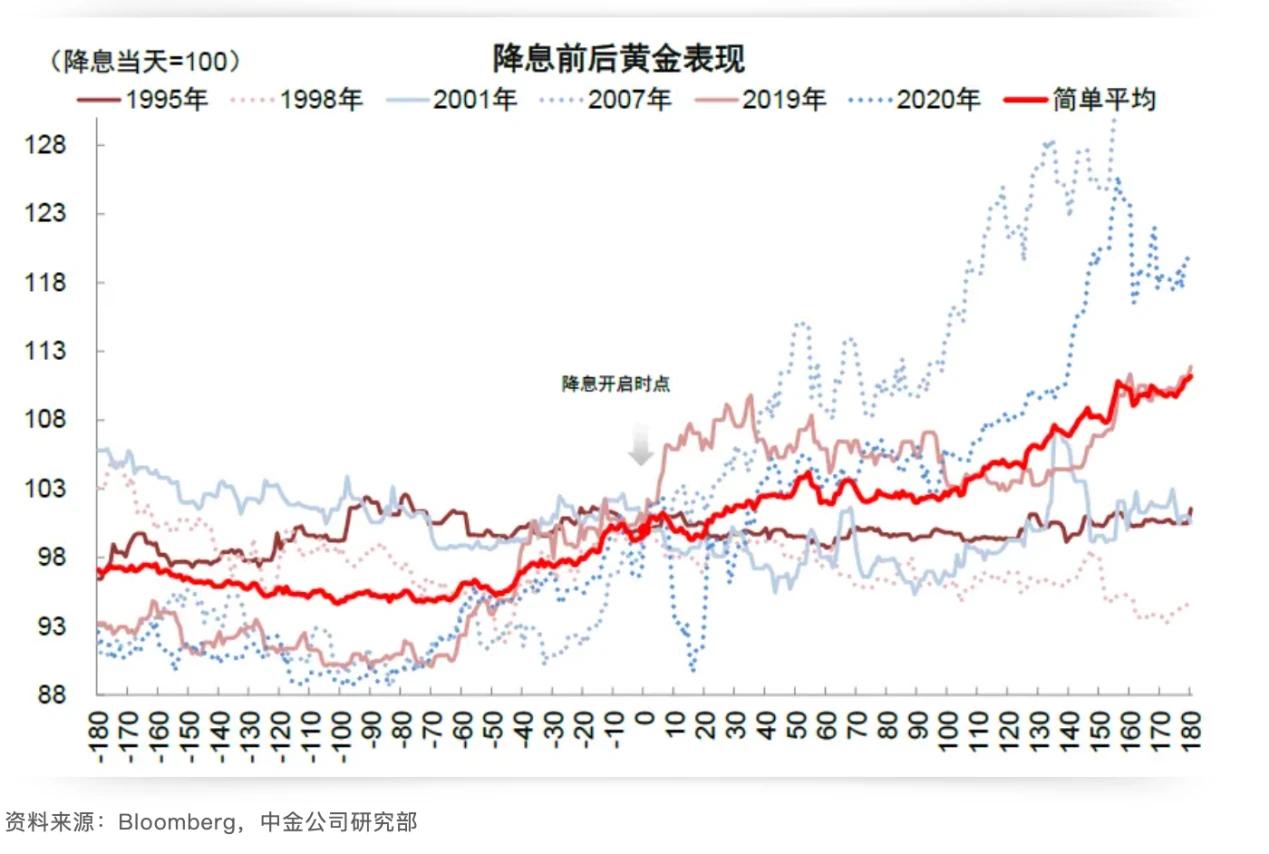

金

米国債券と同様に、金は一般に利下げ前に上昇する可能性が高くなります。危機的な状況では安全な避難先への需要の恩恵を受けているが、金の動向と「軟着陸」するかどうかの相関関係は比較的不透明だ。取引の観点から見ると、分母側の資産の最適な取引時期は金利引き下げ前であり、完全会計と限定的な金利引き下げが予想されるため、金利引き下げが実現した後は資産により多くの注意を払うことができます。分子側は金利引き下げの恩恵を受ける。

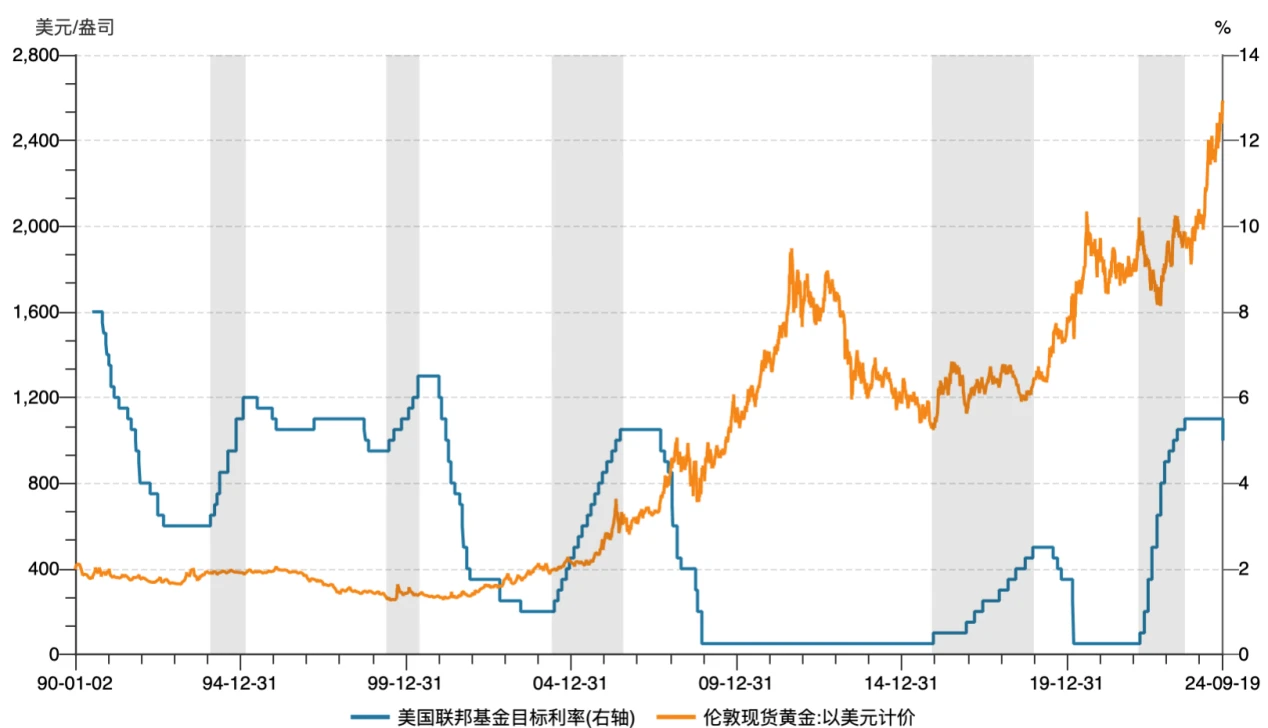

金 ETF の境界線に着目すると、21 世紀になるまでは金価格と金利引き下げの相関関係は明らかではありませんでしたが、2004 年に米国 SEC が初めて世界的に取引される金 ETF を承認したことで、金投資の急増が促進されました。多くの個人投資家や機関投資家を魅了し、継続的な資金流入が金価格の上昇に強い推進力を与えています。この上昇サイクルは 2011 年にピークに達するまで 7 年間続きました。この期間中、連邦準備制度は 2004 年から 2006 年にかけて大幅な利上げ、2007 年から 2008 年にかけて大幅な利下げを経験しました。金は全体的な上昇傾向を維持しました。金ETFの影響を除くと、現時点で参照できる意味のある利下げサイクルは2019年のみである。短期的には、2019年8月から10月にかけての利下げサイクルにおいて、最初の利下げ後に金は急騰し、その後 2 か月で変動し、サイクルが長期化しました。全体として、金は利下げ後も上昇傾向にあります。

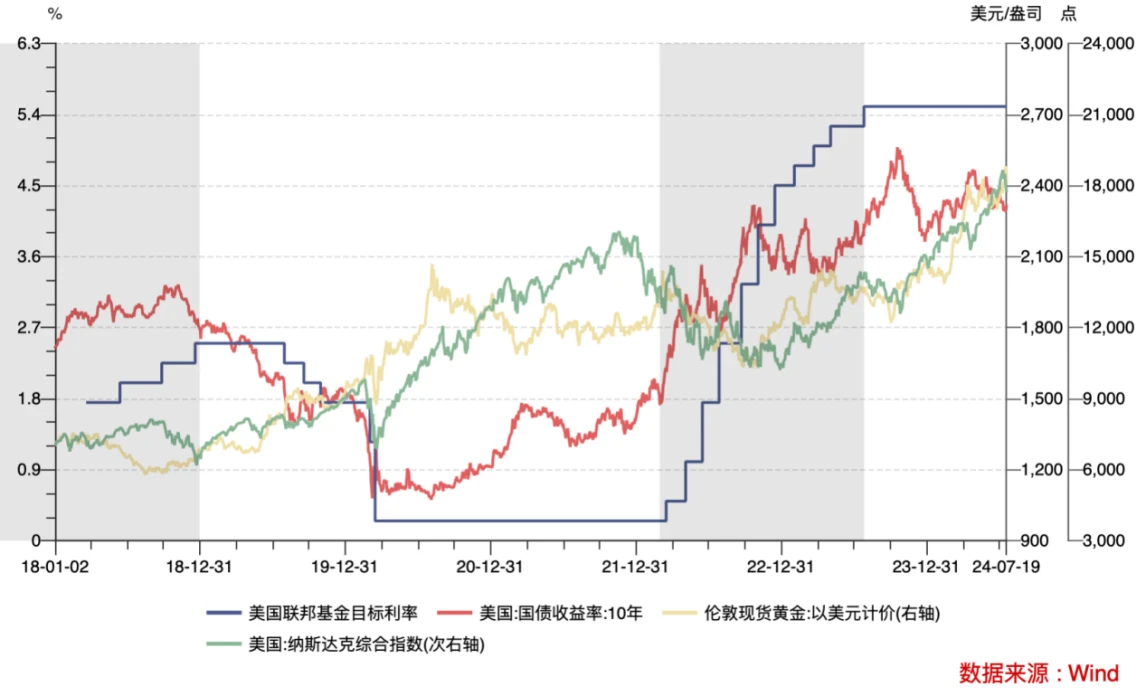

FRBの金利サイクルと金価格

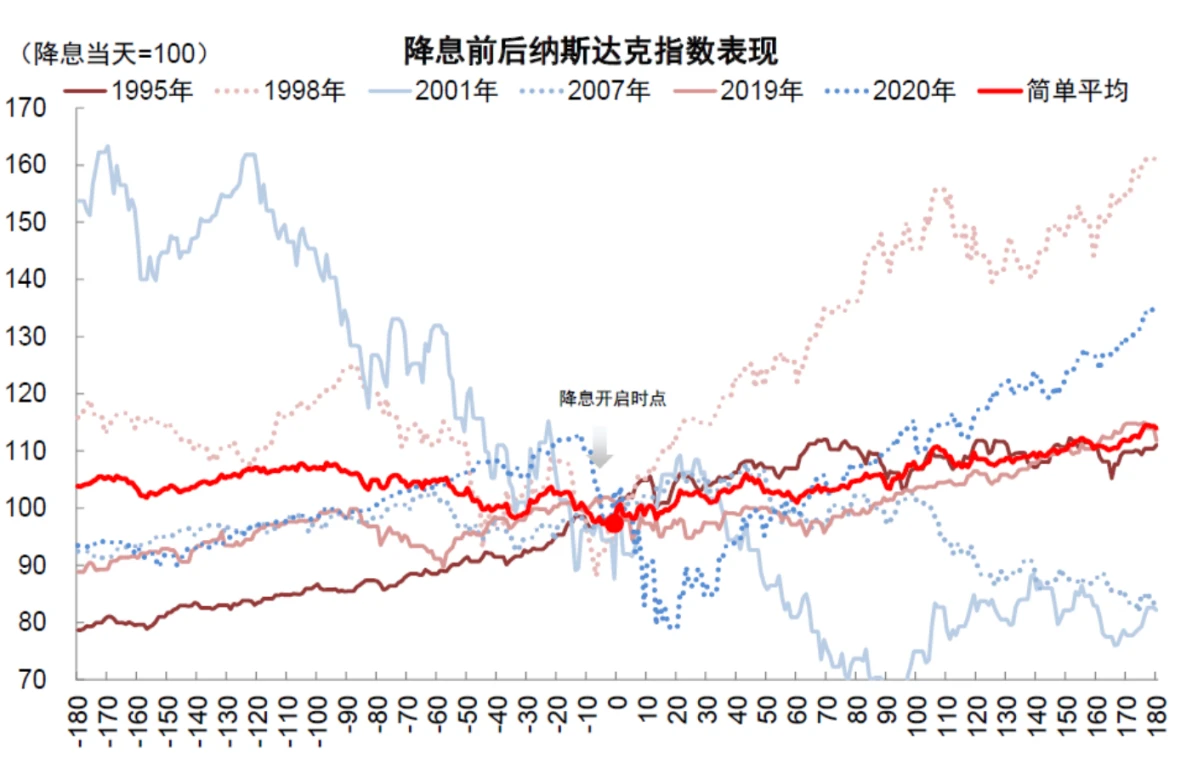

ナスダック

景気後退局面での利下げにおけるナスダックのパフォーマンスは、ファンダメンタルズの回復にかかっています。1989 年の超長期利下げサイクルにおける 28% の上昇を除き、ナスダック全体はほぼ下落を示しました。 、2001年、2007年、2020年の利下げサイクル中、それぞれ38.8%、40%、20.5%下落した。 FRBの最初の予防的利下げの短期的なパフォーマンスは年によって異なりますが、長期的には常に増加であり、予防的利下げはしばしば経済にプラスの影響を与える可能性があり、逆の兆候があります。弱さを解消し、株式市場の上昇を促進します。したがって、ナスダック指数の動向を判断する鍵となるのは、景気後退の状況を把握することである。 2019年の利下げ中、ナスダックは1回目と2回目の利下げ後に反落したが、全体の傾向は利下げ後3カ月以内に変動し、3回目の利下げの頃に主な上昇が始まった。 。

BTC

2019年の利下げサイクルでは、BTC価格は最初の利下げ後に一時的に上昇しましたが、その後全体として下落チャネルが始まりました。トップからの全体的なリトレースメントは175日間続き、リトレースメント幅は約50%でした。 (その後の流行の影響を除く))。現在の利下げサイクルと前回の利下げサイクルの違いは、利下げ期待の前後の変動により、BTCの調整が今年3月の高値の後、今年の早い時期に発生したことです。これまで合計 189 日間のショックと修正が行われ、最大リトレースメント範囲は約 33% です。過去の経験から判断すると、市場見通しは長期的には強気であり、短期的にはショックや調整の可能性があるが、調整の強度と時間は2019年よりも小さく、短くなるだろう。