원저자: Steven, Dongzhen@zhendon g20 20

머리말

이 기간 동안 시장은 비트코인 현물 ETF를 반복적으로 끌어당겼고, 비트코인 가격은 2022년 5월 약세장 이후 최고점에 도달했습니다. 논문 비트코인 현물ETF 최근 상황에 대해 간략히 살펴보겠습니다.

많은 사람들이 비트코인을 디지털 금과 비교합니다. 어떤 사람들은 좋은 일이 나올 때마다 그것이 소문으로 밝혀져도 비트코인이 등락 이후에 상승했다는 것을 발견하고, 반대로 통화계의 모든 사람들은 앞으로의 비트코인에 대한 가십을 기대하고 있습니다.

현물 ETF가 BTC에 왜 그렇게 중요한가요? 비트코인 현물 ETF의 채택이 암호화폐 산업의 번영 시대를 열게 될까요? 비트코인 선물 ETF가 통과되었을 때 이후 시장은 어떻게 발전했습니까? 시장 심리를 어떻게 판단하나요?

참고: 컨셉 소개, KOL 의견 등 일부는 다른 글에서 인용하였으며, 출처를 표기하였습니다.

1. 최근 비트코인 ETF 타임라인 개요

1.1 배경 소개 - 비트코인 선물은 이익이 바닥나고 광우병은 하락세에 빠졌다라는 줄거리가 두 번이나 연출되었습니다.

(이더리움이 존재하지도 않았던) 2013년 7월 초에 Cameron Winklevoss와 Tyler Winklevoss는 비트코인 ETF를 신청했습니다.

2020년과 2021년 코로나19 사태 이후 경기 침체를 완화하기 위해 각국의 중앙은행은 전례 없는 규모의 금리 인하와 물방출을 단행해 핫머니가 여러 위험자산으로 흘러들어가는 등 여러 차례의 파동을 일으켰다. 암호화폐 시장의 폭발적인 성장.

2021년 10월 19일 동부 표준시 9시 30분, 최초의 비트코인 선물 ETF-ProShares Bitcoin Futures ETF가 뉴욕 증권 거래소 고성장 마켓(NYSE Arca, 미국에서 두 번째로 큰 전자 증권 거래소, 특히 ETF, ETN, ETV 상장업무를 담당하고 있습니다.) BITO라는 코드로 상장되어 있습니다. 첫날 개시 가격은 US$40.89였으며, 처음 20분 동안의 거래량은 US$2억 8천만에 달해 역사상 첫날 상장 상위 15위 안에 들었습니다. 첫날 최종 종가는 US$41.94로 개장 NAV 대비 4.9% 상승했습니다. 비트코인 가격이 62,000달러를 돌파했습니다. 블룸버그 자료에 따르면 해당 ETF는 2400만개 이상이 주인이 바뀌었고, 첫날 총 거래량은 10억달러에 가까웠으며, 이 규모는 블랙록의 탄소중립 ETF에 이어 두 번째로 높은 첫날 거래액이 됐다. 역사상 거래량.

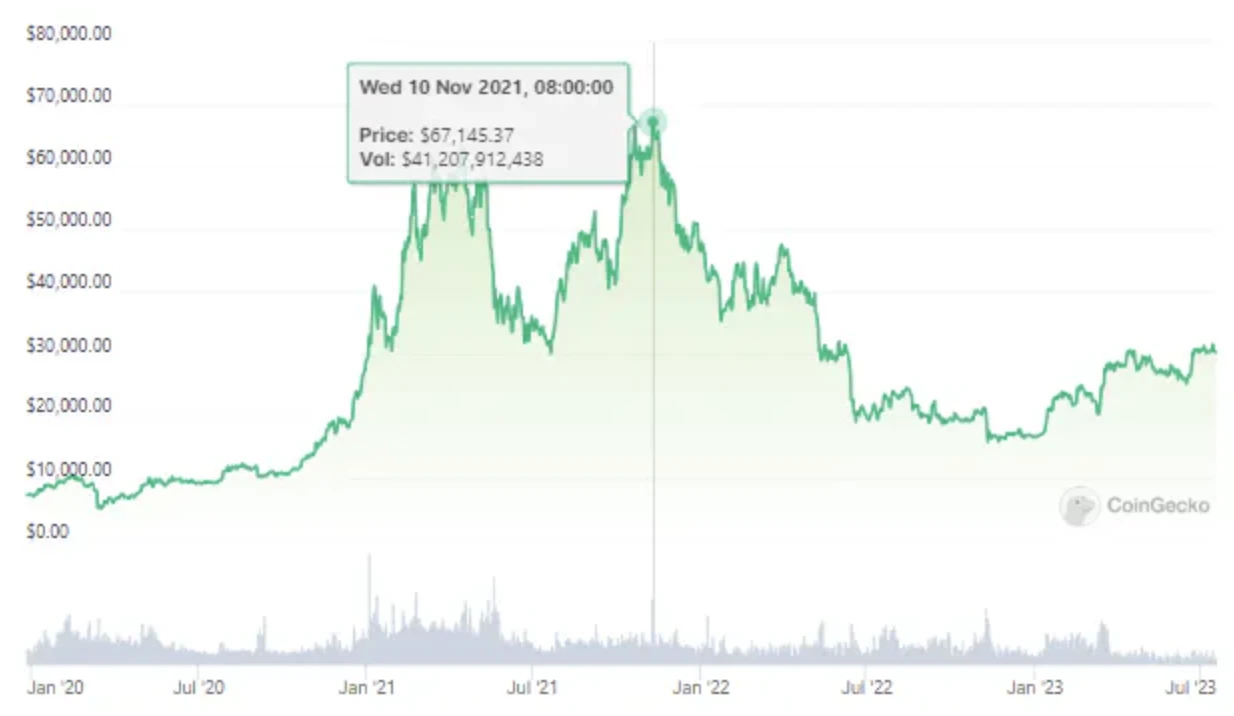

시장 정서에 힘입어 비트코인은 2021년 11월 사상 최고가로 돌진해 한때 69,000달러를 돌파하며 5.19 이전 최고가(약 63,000달러)를 돌파했습니다.

https://www.coingecko.com/en/coins/bitcoin

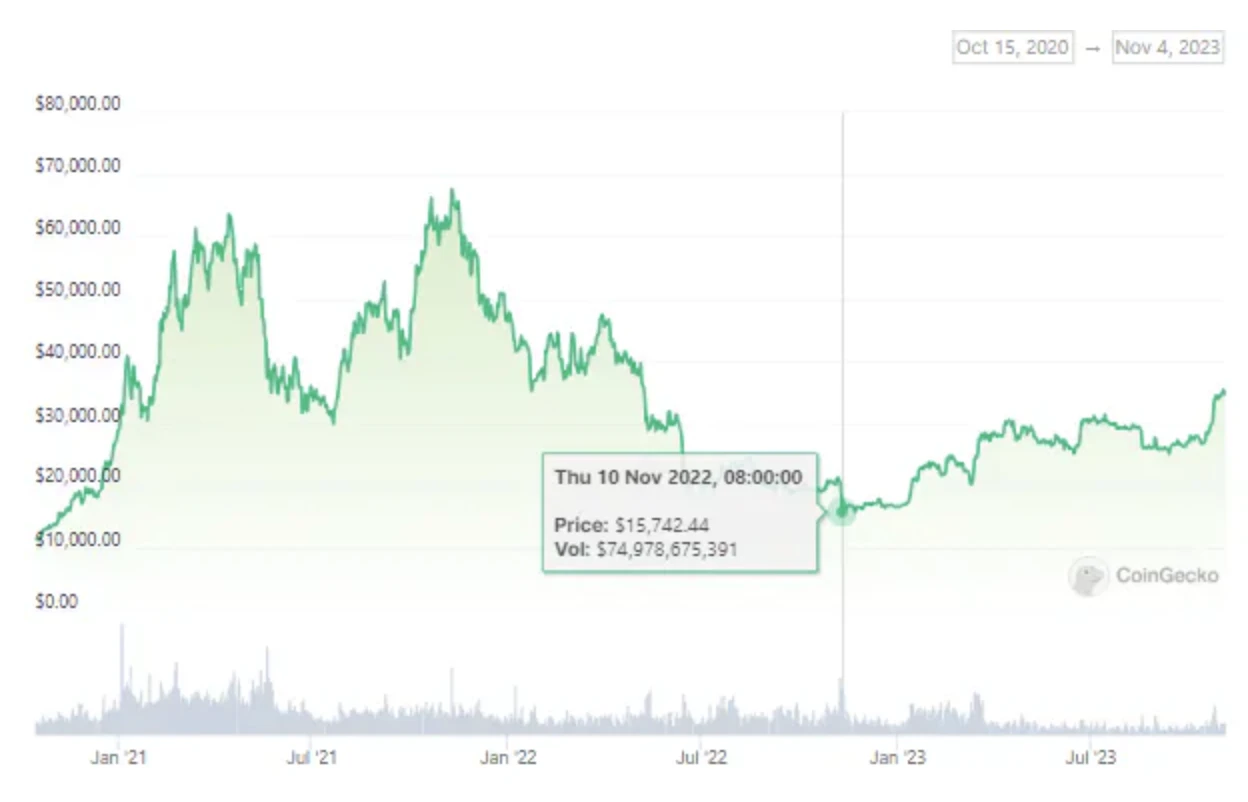

그러나 암호화폐 시장의 번영은 지속되지 않았고, 쉴 틈도 없이 하락장이 순식간에 찾아왔습니다. 2022년 초, 경제과열을 억제하기 위해 연준이 금리 인상에 나섰고, 2월에 발발한 러시아-우크라이나 전쟁이 촉매제가 되어 서방 세력의 인플레이션을 가속화했다. 암호화폐 시장과 심지어 전체 거시경제까지도 장기 하락장을 맞이했습니다. 비트코인을 필두로 하는 통화권 전체가 급락했고, 암호화폐의 시장 가치는 2021년 말 3조 달러 최고치에서 2022년 12월 8,460억 달러 이상 최저치로 떨어졌습니다. 2022년 11월에는 16,000달러. .

https://www.coingecko.com/en/coins/bitcoin

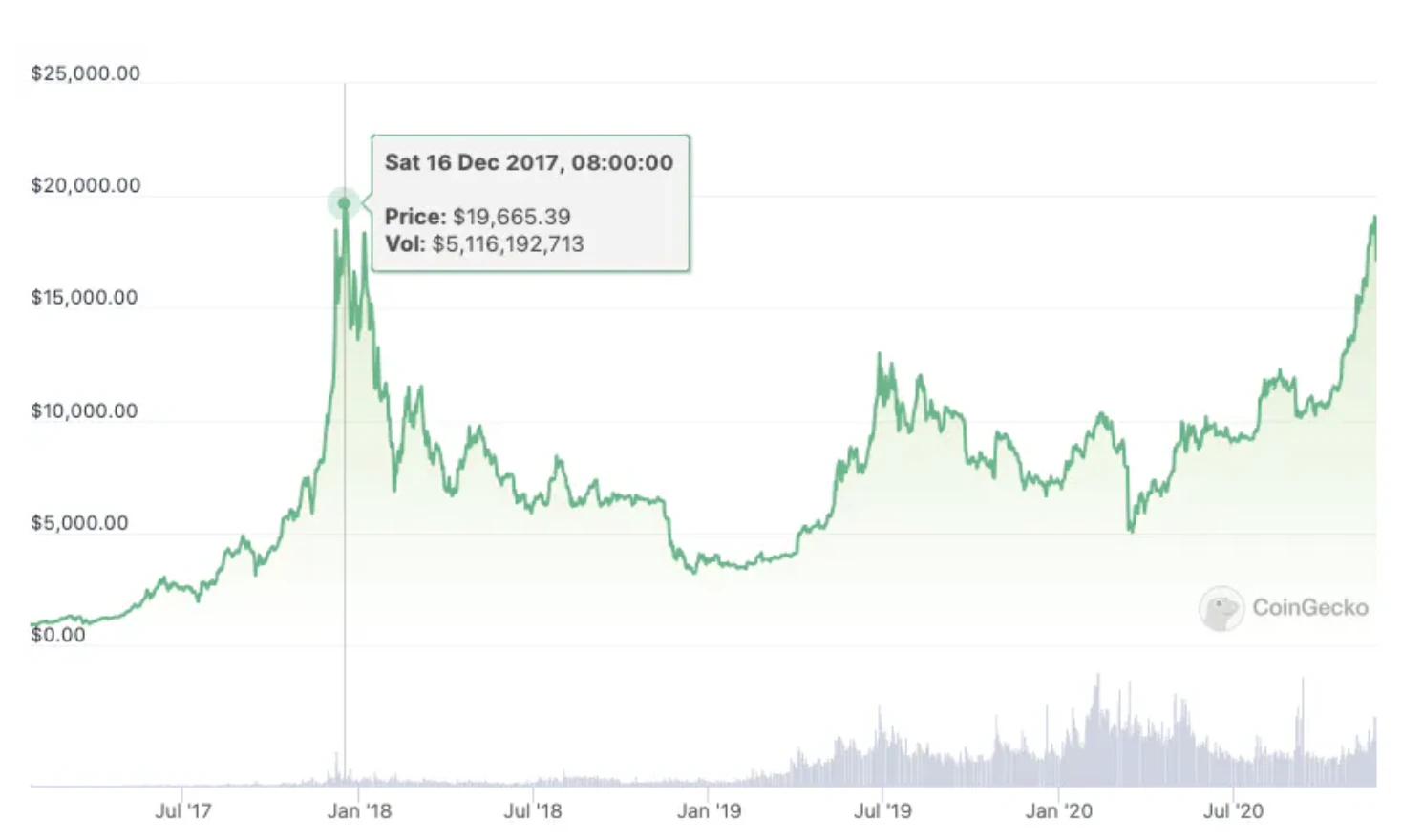

호환 비트코인 선물 관련 상품의 승인, 비트코인 가격이 ATH에 미치는 영향, 모든 좋은 소식 이후 약세장 진입이라는 이야기가 무대에 오른 것은 이번이 처음이 아닙니다. 2017년 말 ATH 및 호환 비트코인 선물 출시.

2017년 12월 11일 시카고 옵션 거래소(CBOE)는 주식 코드 XBT를 사용하여 거래용 비트코인 선물을 출시했습니다. 일주일 후인 12월 18일 시카고 상업 거래소(CME)는 비트코인 선물을 출시했습니다. 12월에 $19,665.39에 도달했습니다. 2017년 16월 16일은 CBOE와 CME가 비트코인 선물을 출시한 일주일 이내였습니다. 3년 후인 2020년 12월 말까지 이 가격으로 돌아오지 않았습니다. 하락장에서 비트코인 최저 가격은 한때 $3000까지 떨어졌습니다.

https://www.coingecko.com/en/coins/bitcoin

약세장과 비트코인 현물 ETF의 반복된 패배를 배경으로 2023년 6월 15일, 세계 최대 자산운용그룹 중 하나인 블랙록(BlackRock)은 자회사인 아이셰어즈(iShares)를 통해 미국 증권거래위원회에 제출서를 제출했습니다. 현물 비트코인 ETF 신청 파일입니다. 신청 문서에 따르면 ETF는 iShares Bitcoin Trust로 명명되었으며 자산은 주로 신탁 관리인을 대신하여 보유한 비트코인으로 구성됩니다. 당시 협업의 관리자가 공개되지 않았기 때문에 미국 증권 규제 당국이 비트코인 ETF 신청자를 적발하기 위해 제공한 피드백에서는 공유 계약에서 파트너 이름을 모니터링하지 않고 제출이 부적절하다고 명시한 것으로 알려졌습니다. 공유 프로토콜은 시장 조작을 방지하는 데 도움이 될 것으로 예상됩니다(바이낸스 외에는 누구도 시장 조작을 방지할 수 없습니다). 이전 SEC 판결에 따라 비트코인 신탁 후원자는 규제 승인을 얻기 위해 대규모 규제 시장과 감독 공유 계약을 체결해야 합니다.승인하다。

7월 4일, 나스닥은 BlackRock 비트코인 ETF 상장 신청서를 다시 제출하고 암호화폐 거래 플랫폼 코인베이스를 통해 수탁자가 구현되었음을 공개했습니다.

블랙록(BlackRock), 뱅가드 그룹(Vanguard Group), 스테이트 스트리트(State Street)는 한때 빅 3로 알려지며 미국 인덱스 펀드 업계 전체를 장악하고 있었으며, 블랙록은 576건의 ETF 신청서를 제출해 575건 승인을 받았고 단 한 건만 승인을 받지 못했다. 이에 블랙록은 미국 증권거래위원회에 현물 비트코인 ETF 문서 신청서를 제출했고, 이는 커뮤니티에서 많은 열띤 토론을 불러일으켰습니다. 그날 비트코인 가격은 잠시 30,000달러를 넘어섰습니다.

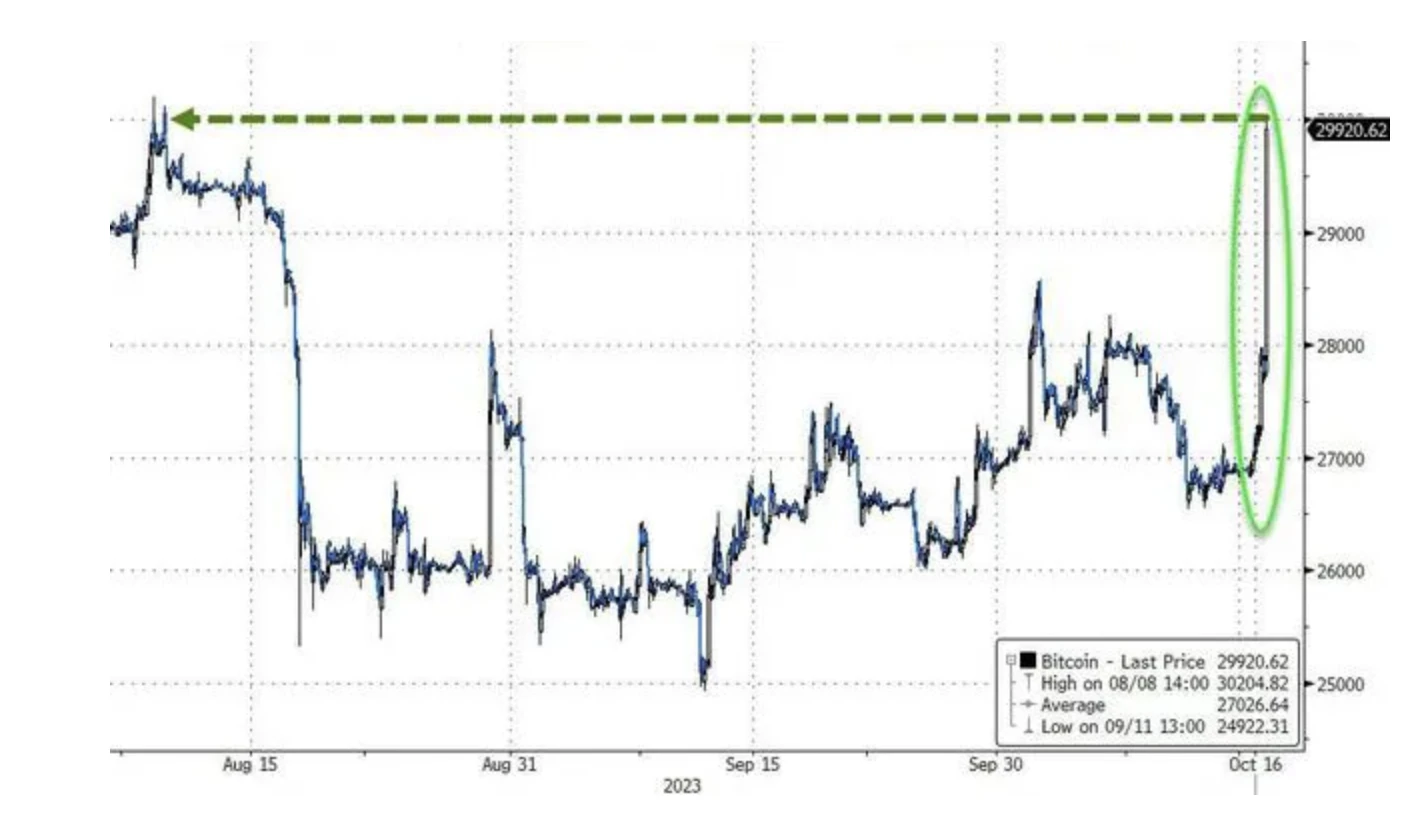

그러다가 눈 깜짝할 사이에 10월 16일이 다가왔습니다.

1.1 10월 16일 - 황소와 곰을 뚫고 한 시간 만에 여행했습니다.

유명한 암호화 미디어인 코인텔레그래프에 따르면 베이징 시간 21시 21분에 미국 증권거래위원회는 BlackRock의 iShares Bitcoin Spot ETF를 승인했습니다.

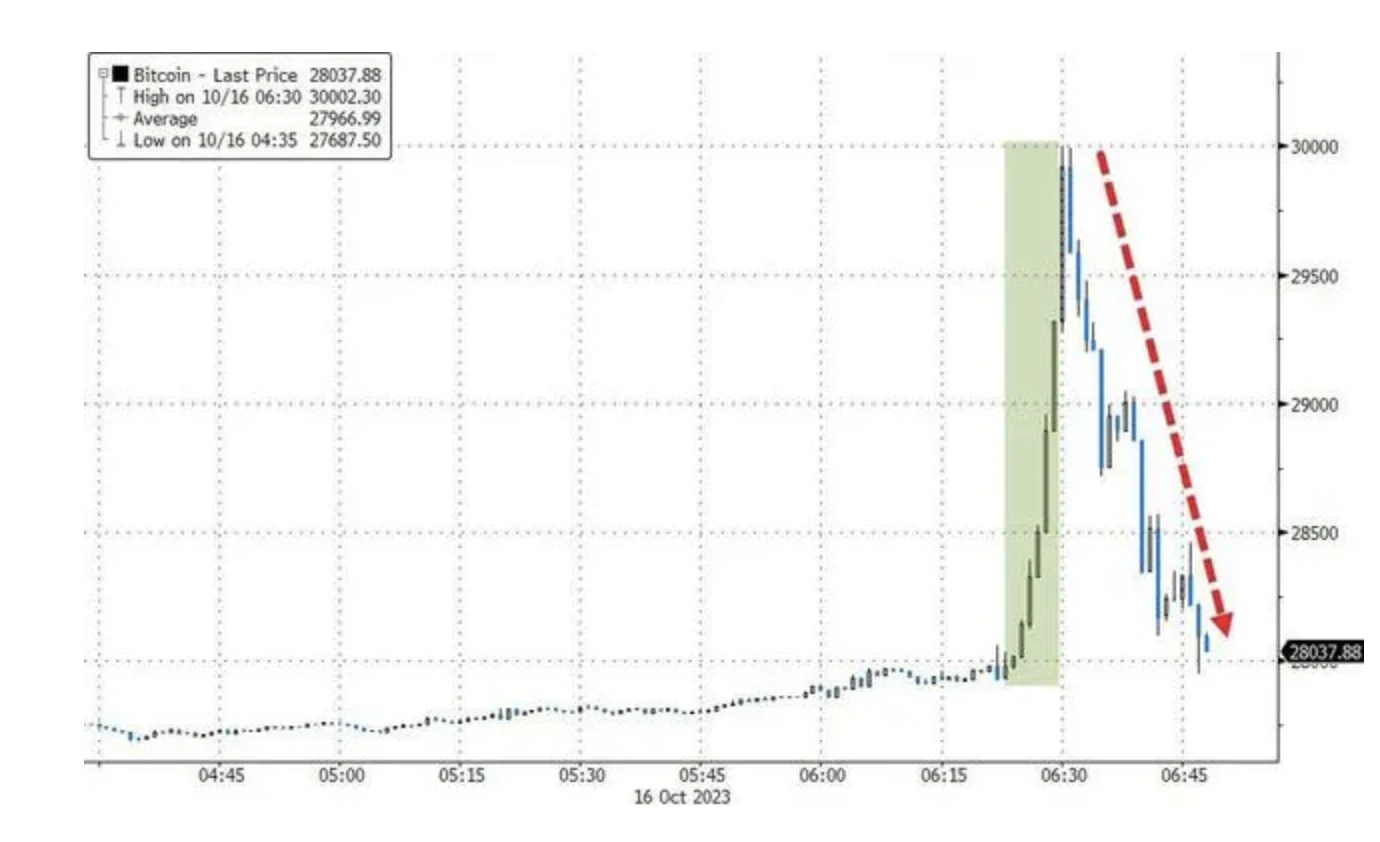

30분도 안 되어 비트코인은 28,000달러 미만에서 30,000달러 위로 올라 두 달 만에 처음으로 30,000달러를 돌파했습니다.

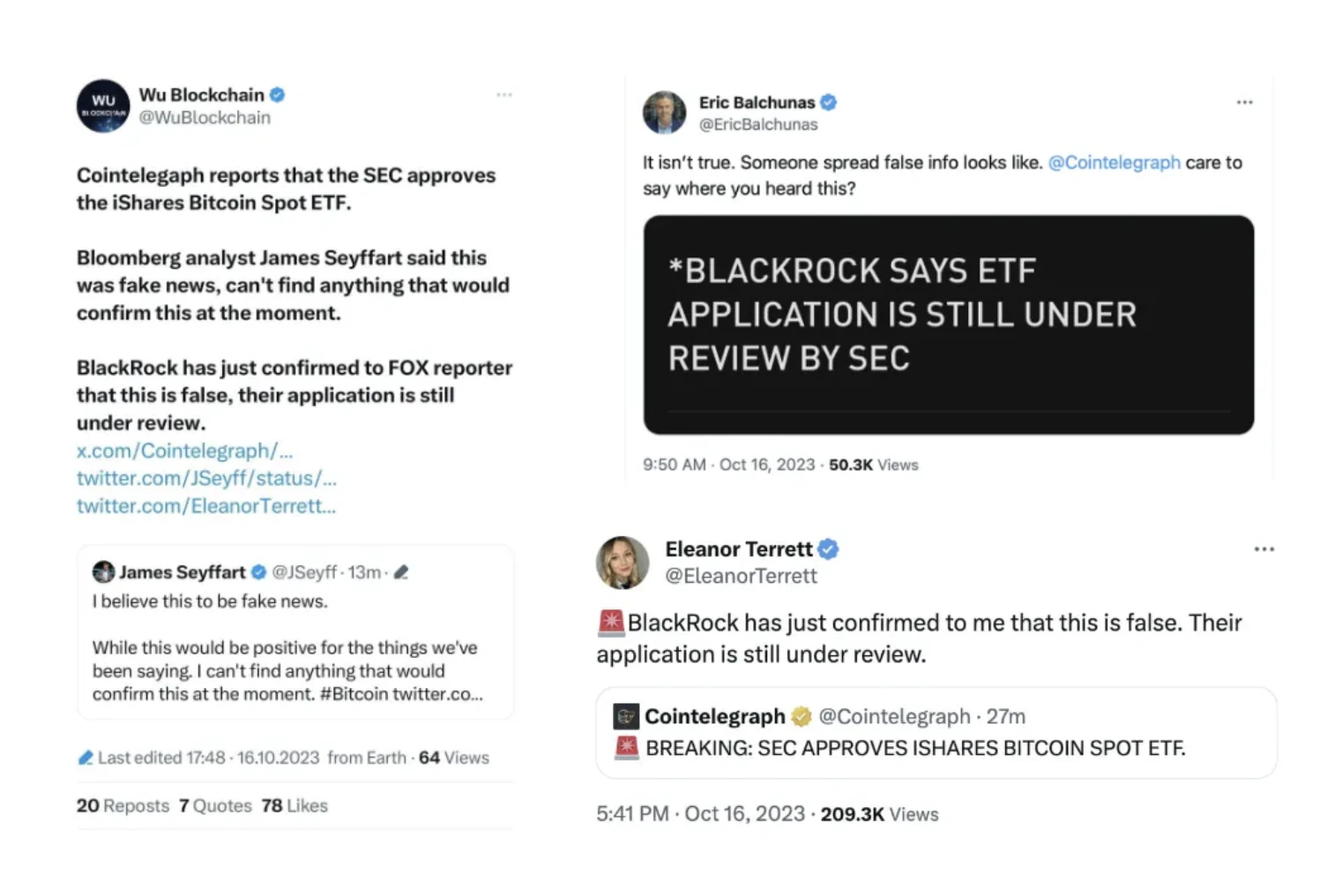

곧 Bloomberg ETF 분석가 James Setffart는 이 뉴스의 진위 여부에 의문을 제기했습니다. 미국 주식 시장이 개장한 직후, 유명한 Forbes 기자 Eleanor Terrett와 Bloomberg ETF 분석가 Eric Balchunas는 BlackRock이 ETF에 아직 검토 중임을 알렸다고 트윗했습니다.

이 소식은 결국 많은 당사자들에 의해 반박되었으며, Bloomberg 터미널 정보에 따르면 BlackRock은 비트코인 현물 ETF 신청이 아직 미국 증권거래위원회에서 검토 중이라고 밝혔습니다.

이는 코인텔레그래프가 이 소식을 트윗한 지 30분도 채 지나지 않아 나온 것입니다.

비트코인 가격은 급락해 30분 만에 30,000달러 이상에서 28,000달러 이하로 같은 기세로 떨어졌고, 7% 이상 하락한 2,000달러 이상까지 떨어졌다가 마침내 28,000달러를 회복하면서 지난 24시간 동안 5% 미만 증가.

이 희극은 코인텔레그래프의 사과로 끝났다.

단 10분 만에 코인텔레그래프의 자체 뉴스에 대해 거의 1억 달러가 지불되었으며, 숏 포지션은 7,200만 달러로 청산되었고 롱 주문은 2,600만 달러로 청산되었습니다.

관련 독서:역사에 남을 수도 있는 1억 달러 상당의 가짜뉴스》

1.3 10월 24일 - DTCC도 거래되나요? 2주도 채 안 되어 강세장을 다시 넘나들다

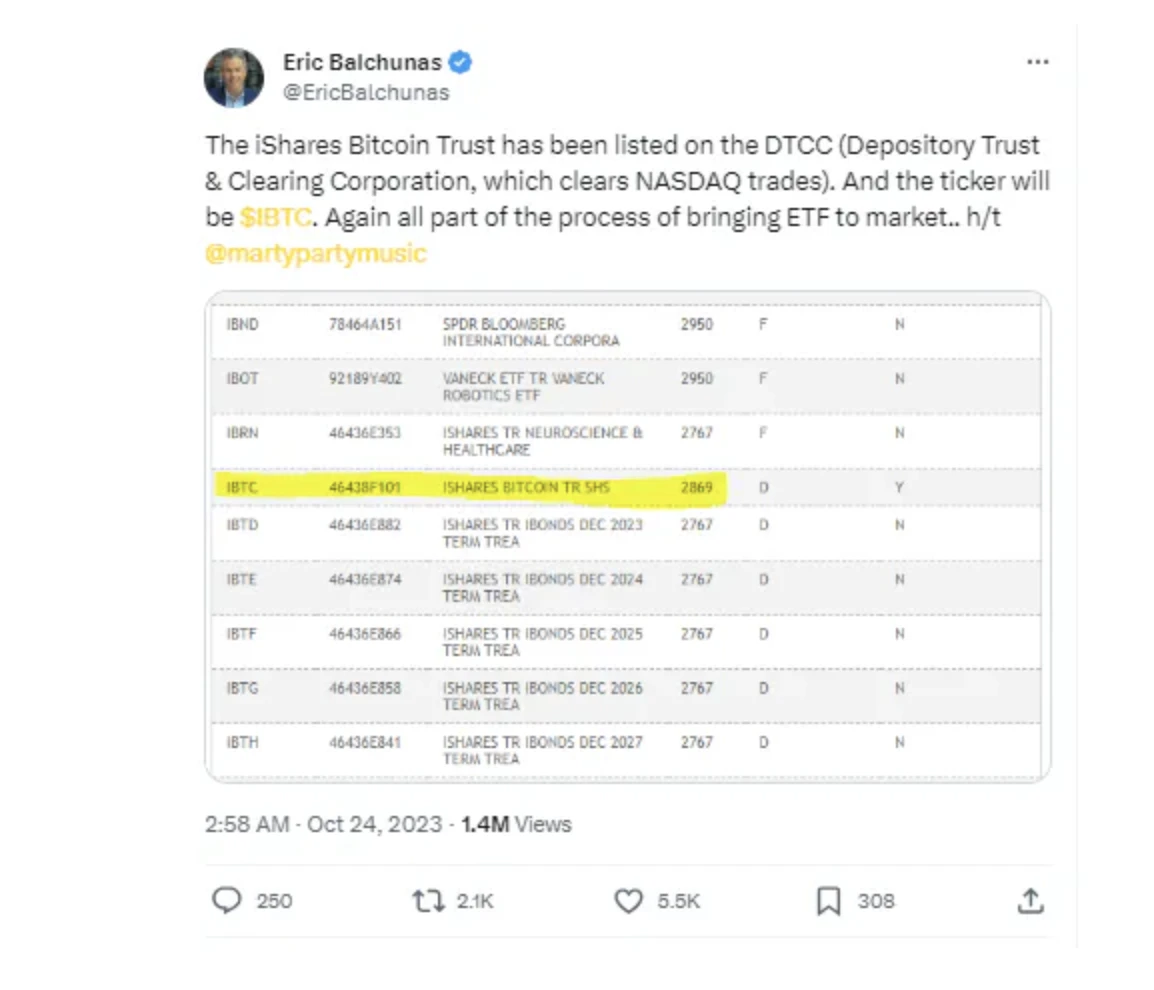

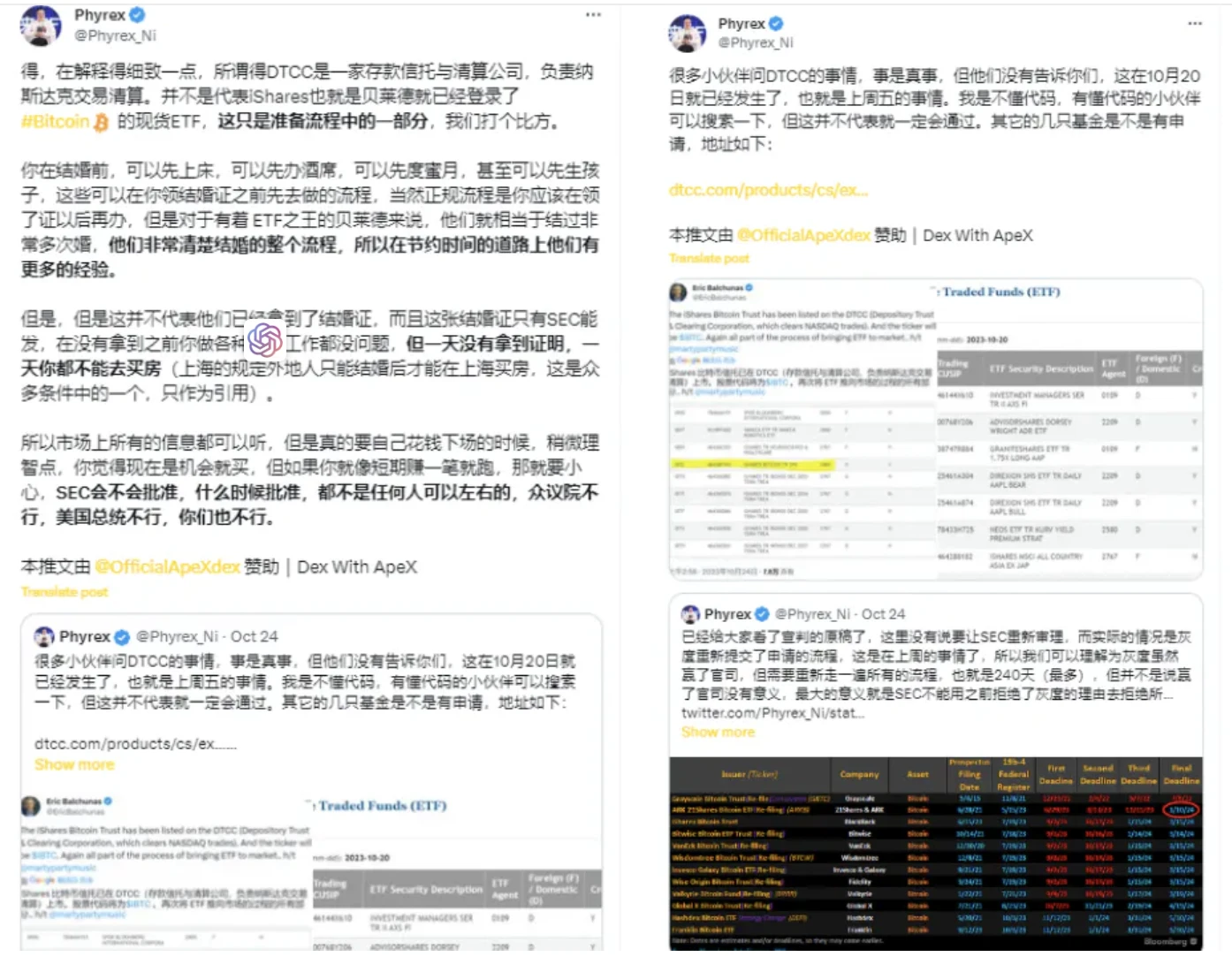

베이징 시간 오전 2시 58분, Bloomberg ETF 분석가 Eric Balchunas는 iShares Bitcoin Trust(자산 관리 거대 BlackRock의 자회사)가 DTCC(Nasdaq 거래 청산을 담당하는 Depository Trust and Clearing Corporation)에 결제했다고 트윗했습니다. 상장된 주식 코드는 다음과 같습니다.$IBTC。

(DTCC는 미국 주식, 채권, 자산증권의 보관 및 결제 센터입니다. 뉴욕 증권 거래소, 나스닥, 미국 증권 거래소, 시카고 증권 등 8개 주요 거래소의 결제 및 배송 서비스를 담당합니다. 교환, 통합 결제, 배송 및 중앙집중화된 보관의 운영 효율성은 국제 증권 시장의 결제 및 보관 시스템 개발의 주류 추세가 되었습니다.

이 과정은 비트코인 현물 ETF가 시장에 진입하기 위해 반드시 거쳐야 하는 절차 중 하나로, 비트코인 현물 ETF 통과에 한 걸음 더 가까워진 것으로 시장에서는 해석하고 있다. 18개월에 35,000달러..

일부 사용자들은 프로세스가 어떻게 진행되든, 프로세스가 아무리 순조롭게 진행되고 자료가 얼마나 완벽하게 준비되어 있든 미국 증권거래위원회가 승인을 발표할 때까지 지나치게 낙관할 필요가 없다고 생각합니다.

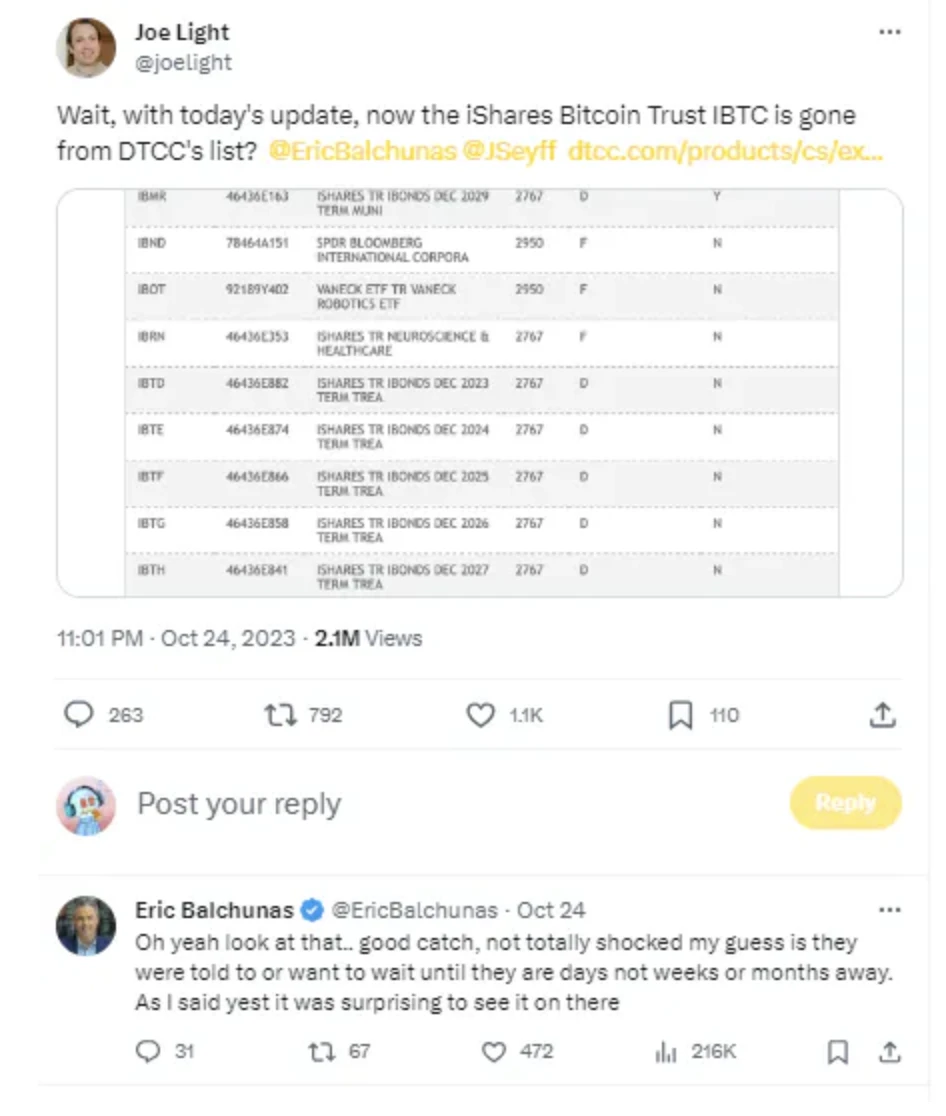

하루도 지나지 않아 Barron의 편집자 Joe Light는 BlackRock의 IBTC가 공식 웹사이트에서 사라진 것을 발견했다고 트윗했습니다. Bloomberg ETF 분석가인 Eric Balchunas는 IBTC가 몇 주 또는 몇 달이 아니라 구현 날짜로부터 며칠만 남았을 때까지 기다리라는 지시를 받았다고 추측했습니다.

이 사건 발생 후 1시간 이내에 전체 암호화폐 시장은 장기 주문 4,136만 3900만 달러, 단기 주문 614만 7000만 달러를 포함해 4,751만 9000만 달러의 포지션을 청산했습니다. 커뮤니티에서는 일주일 전과 마찬가지로 DTCC가 시장을 조작하고 있다고 믿고 소란을 피우고 있습니다. 이 과정에서 DTCC 공식 홈페이지가 여러 차례 다운됐고, 시장에는 패닉이 확산됐다.

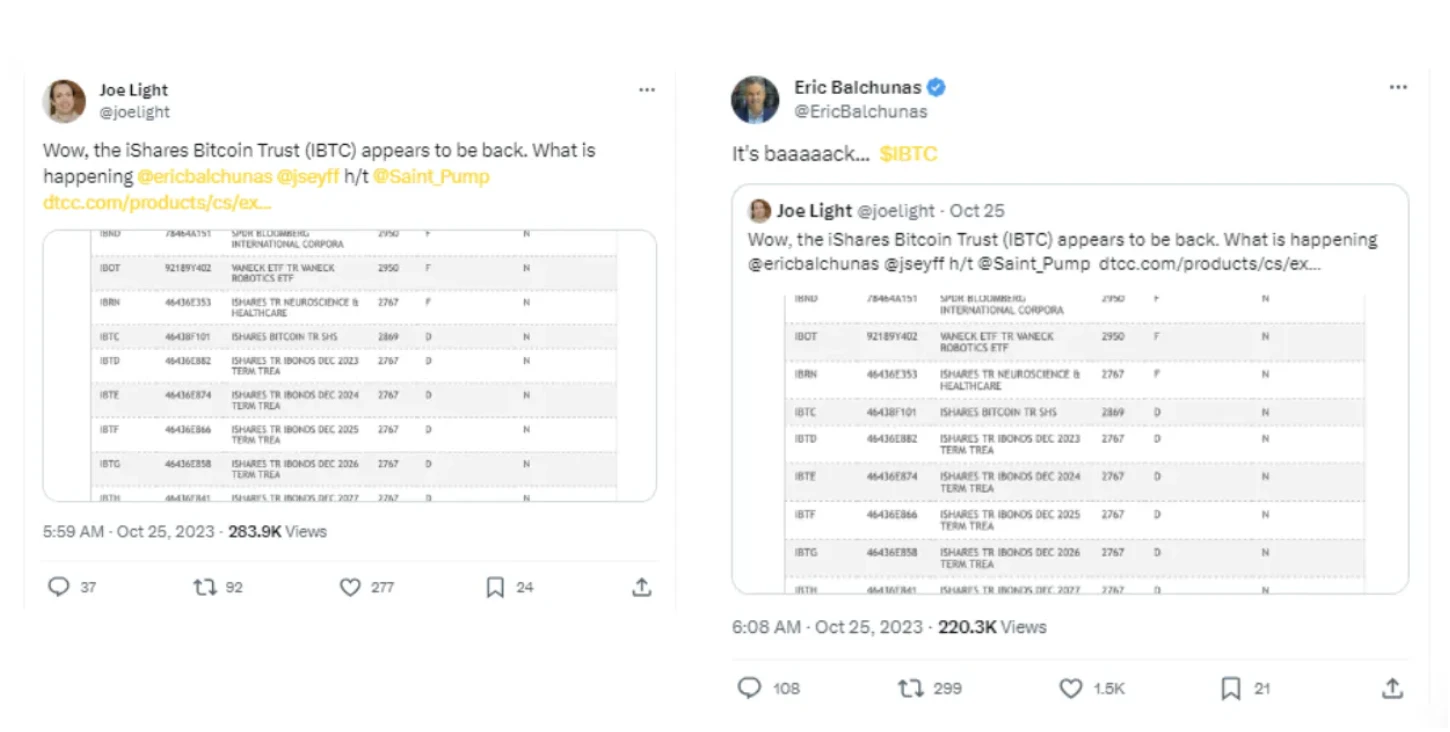

몇 시간 후, 자산 관리 대기업 BlackRock의 자회사인 iShares Bitcoin Spot ETF가 DTCC(Depository Depository and Clearing Corporation) 웹사이트에 다시 나타났습니다.

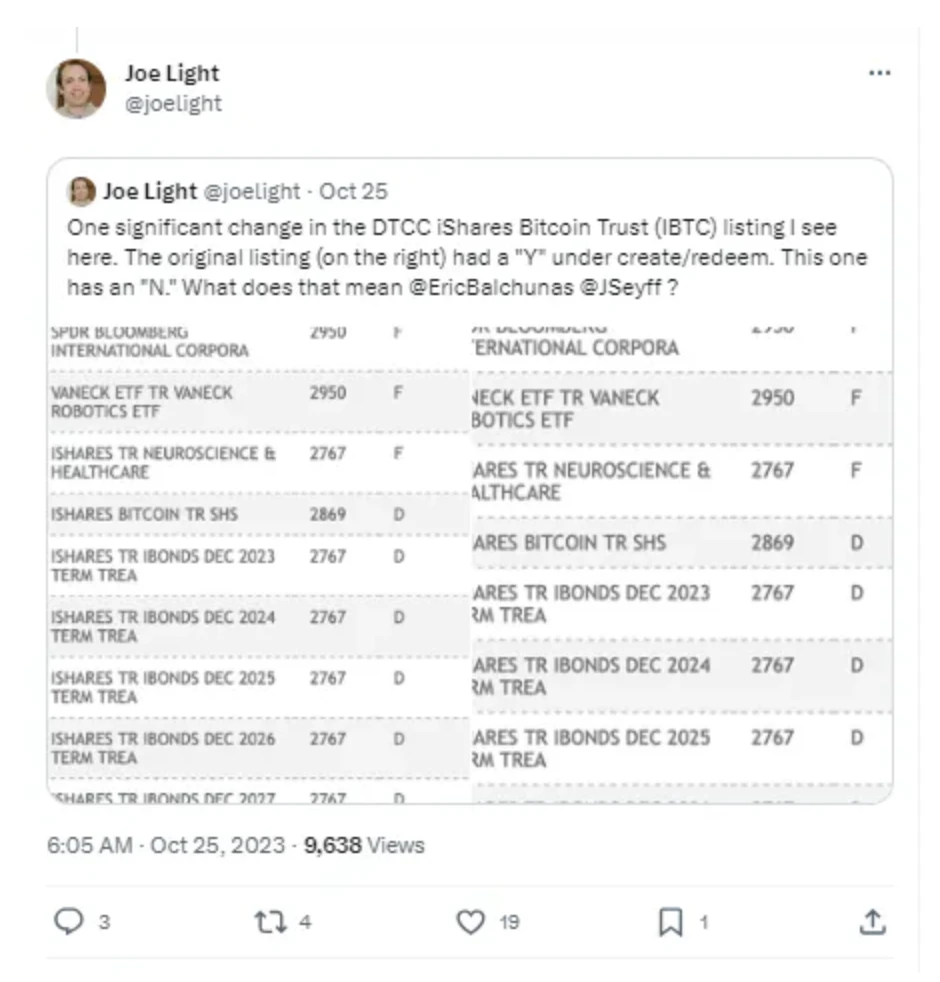

그런데 만들기/교환 항목에서는 원래 Y가 가장 초기의 Y에서 N으로 변경되었습니다.

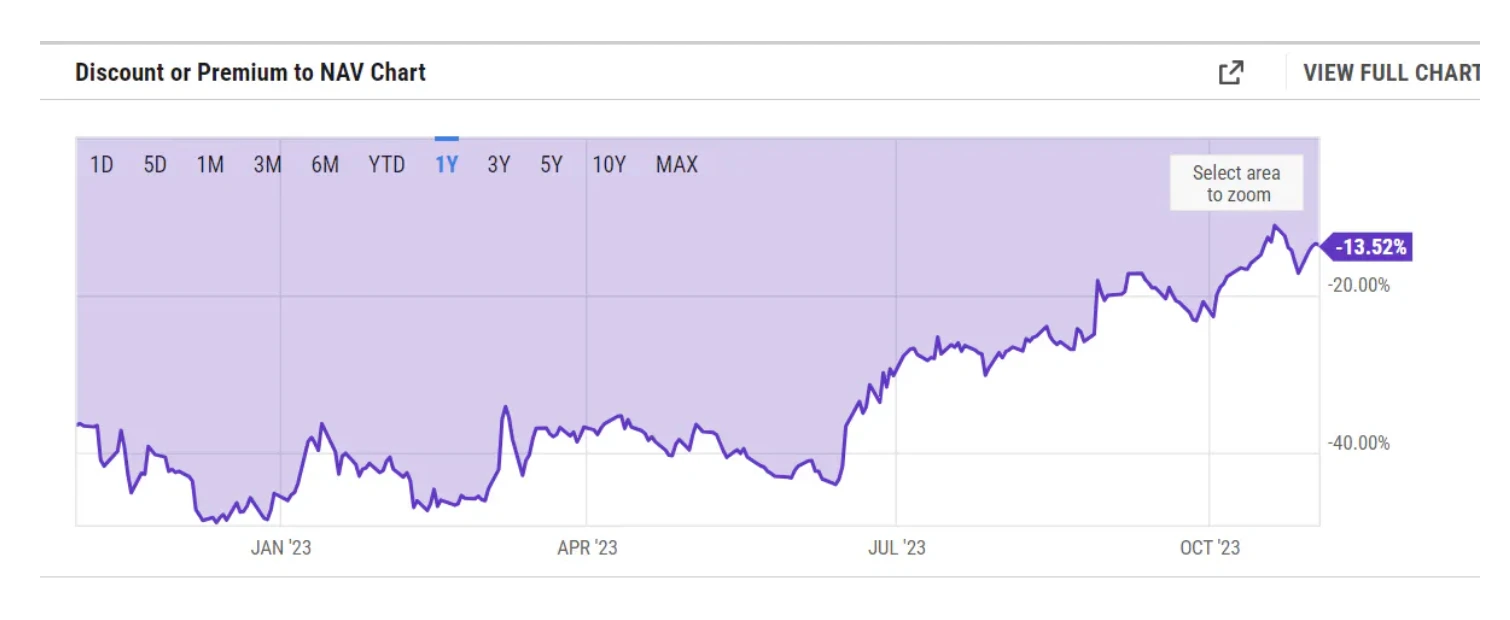

간단히 이해하자면, 사용자가 상환할 수 없다면 본질적으로 인덱스 ETF인데, 그레이스케일처럼 가격차이가 크고 일방향 차익거래 공간이 있습니다. 시장에서는 비트코인 현물ETF 통과 확률이 높아지고 신뢰도가 높아졌다고 판단하면서 할인율은 6월 15일 44%에서 11월 3일 13.52%로 낮아졌다.

https://ycharts.com/companies/GBTC/discount_or_premium_to_nav

추가 자료:

ETF의 정식 명칭은 Exchange Traded Fund이며, 특정 지수(예: SP 500 지수) 또는 자산(예: 금 가격)의 성과를 추적하도록 설계된 상장지수펀드입니다.

일반적인 ETF 과정에서 투자자는 ETF 관리회사나 중개인을 통해 ETF 지분을 생성하거나 환매할 수 있으며, 이를 통해 차익거래 가능성을 통해 ETF의 시장 가격과 순자산 가치 간의 차이가 작게 유지되도록 보장할 수 있습니다. :

ETF 주식을 만든다는 것은 투자자가 ETF 주식과 교환하여 ETF 관리 회사에 자본을 기부한다는 것을 의미합니다.

ETF 주식을 상환한다는 것은 투자자가 ETF 주식을 ETF 관리회사에 반환하고 그에 상응하는 현금을 받는 것을 의미합니다.

즉, 사용자의 현금은 ETF 주식으로 비트코인에 직접 구매되며, 이는 2차 시장에서 비트코인 구매로 직접 전환될 수 있어 비트코인 가격에 영향을 미칩니다. 그것을 상환하고 캐시백합니다.

생성/환매 기능이 꺼지면 이는 상환할 수 없는 비트코인 ETF가 되며 가격이 통제를 벗어나는 것을 방지하기 위해 ETF에서 사용하는 차익거래 메커니즘이 부족합니다. 사용자는 ETF 주식을 자유롭게 생성하고 상환할 수 없습니다. 즉 직접적으로 할 수 없습니다. 유통시장에서 비트코인을 사고팔려면 ETF라는 유통시장을 통해서만 진입하거나 퇴출할 수 있습니다.

관련 독서:BlackRock Bitcoin Spot ETF에 여러 가지 추가 및 제거를 통해 DTCC가 시장을 조작하고 있습니까?

2. 비트코인 현물 ETF가 통과된다는 것은 무엇을 의미합니까?

2.1 현물 ETF 신청자는 유망한 배경을 가지고 있습니다.

이들 현물ETF 신청자 중 이해해야 할 것은 BlackRock, Fidelity, Invesco인데, 암호화폐 시장에 있는 모든 기관의 규모를 합친 것, 심지어 암호화폐 시장에 있는 자산을 합친 것조차 그렇게 크지 않습니다. 세 회사 중 어느 회사의 경영 규모.

BlackRock을 예로 들어보겠습니다. 현재 BlackRock이 얼마나 많은 비트코인을 보유하고 있는지는 알 수 없지만 BlackRock의 2023년 3분기 재무 보고서에 따르면 BlackRock의 관리 규모는 US$9.1조에 달합니다. 대략적인 개념은 무엇입니까? 그레이스케일의 관리 규모는 수백억 달러에 불과하며 그 중 미화 200억 달러 이상이 비트코인 신탁이라는 점을 아셔야 합니다. 몇 가지 숫자를 보면 더 명확해질 수 있습니다.

2022년 GDP 상위 5위 : 25조 5천억 달러, 중국 18조 달러, 일본 4조 2천억 달러, 독일 4조 1천억 달러, 인도 3조 4천억 달러

상위 2개 암호화폐 시장 점유율: 비트코인 7,242억 달러(50% 차지), 이더리움 2,164억 달러(16.3% 차지)

전체 암호화폐 시장은 BlackRock과 Fidelity에 충분하지 않으므로 BlackRock과 Fidelity의 비트코인 현물이 통과할 수 있고 비트코인 자산 배분에 중요성을 부여한다면 이를 안전한 피난처 자산으로 사용하거나 자산이 할당되면 비트코인 가격은 의심할 여지없이 새로운 수준에 도달합니다.

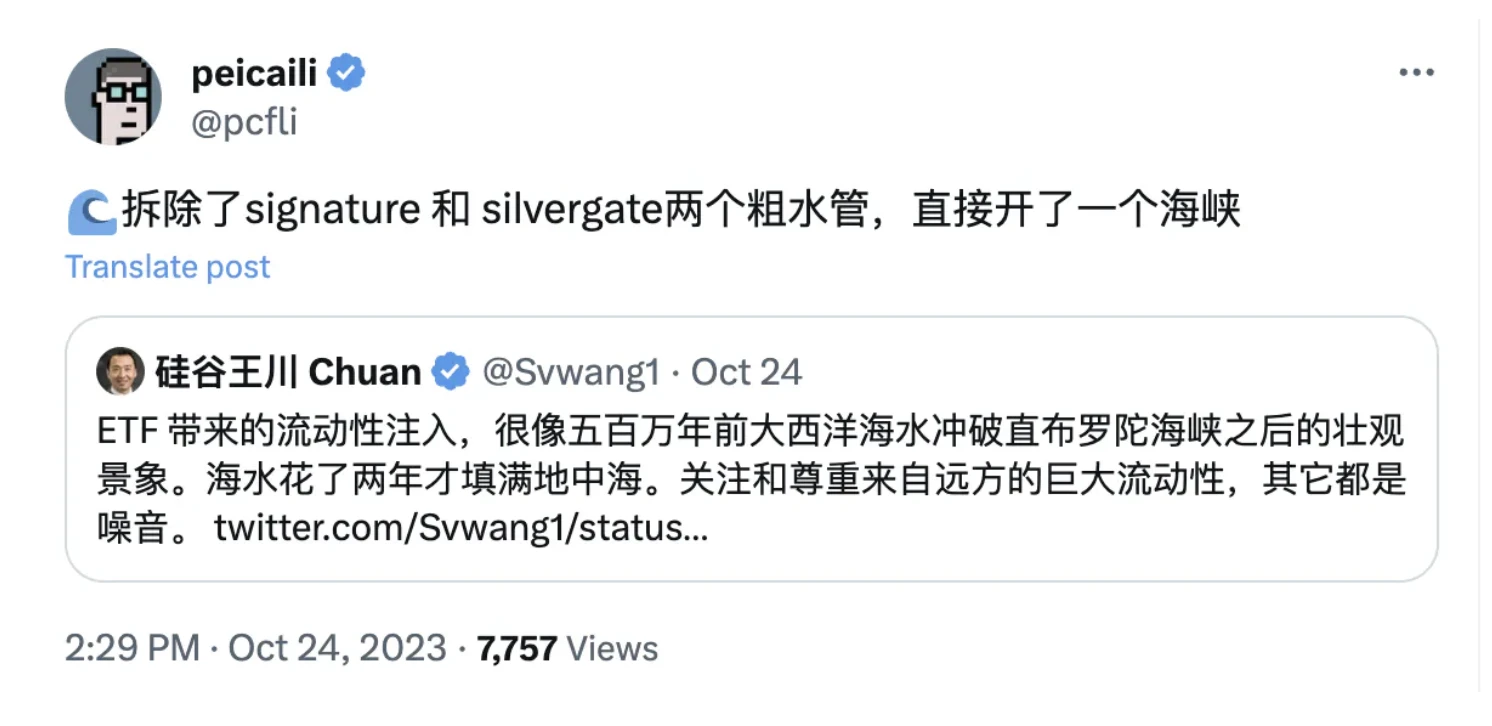

이에 대한 생생한 비유가 있다. “두꺼운 수도관 시그니처와 실버게이트를 철거하고 해협을 직접 열었다.”

2.2 비트코인 현물 ETF가 아직 통과되지 않은 이유는 무엇입니까?

비트코인 선물 ETF는 2021년 말에 승인되었습니다. 현물이 승인되지 않은 이유는 무엇입니까?

비트코인 현물 ETF를 이해하려면 먼저 ETF와 비트코인 선물 ETF의 개념을 이해해야 합니다. ETF(Exchange Traded Fund)는 특정 자산의 가격과 성과를 추적하도록 설계된 투자 수단입니다. ETF는 증권 거래소에서 거래될 수 있고, 투자자는 주식처럼 ETF를 사고 팔 수 있습니다.

비트코인 선물 ETF는 비트코인 가격과 연계된 선물 계약을 보유하는 펀드입니다. 실제로 비트코인 선물 ETF는 비트코인을 직접 보유하지 않습니다. 그들의 투자 전략은 선물 계약을 보유하여 비트코인의 가격 변동을 추적하는 것입니다. 비트코인 선물 ETF를 통해 투자자는 비트코인 가격의 상승 및 하락에 참여하기 위해 구매, 판매 및 거래할 수 있습니다.

비트코인 현물 ETF는 투자자들이 현재 시장 가격으로 실제 비트코인을 사고 팔 수 있게 해주는 펀드입니다. 실제로 재단은 실제 비트코인을 직접 구매, 판매 및 보유하고 있습니다. 이를 통해 투자자는 자신의 비트코인 지갑을 관리하지 않고도 비트코인을 보유할 수 있습니다. 비트코인 현물 ETF를 통해 투자자는 비트코인 시장에 편리하게 참여하고 비트코인 가격의 상승과 하락으로부터 이익을 얻을 수 있습니다.

인용 출처:SEC가 비트코인 현물 ETF 신청을 승인할까요?ETF가 암호화폐 시장에 어떤 영향을 미칠까요?

현재 미국 시장에만 ProShares Bitcoin Strategy ETF(BITO), VanEck Bitcoin Strategy ETF(XBTF), Fidelity Bitcoin Strategy ETF(FBTC) 등 많은 비트코인 선물 ETF 상품이 있지만 시장에서는 여전히 현물에 관심이 없습니다. ETF 현물 ETF와 선물 ETF는 가격 변동 측면에서 매우 유사하지만 둘 다 투자자에게 비트코인에 대한 시장 노출을 제공할 수 있기 때문에 ETF 승인에 상당한 반응이 있었습니다. 그러나 상품 관점에서 볼 때 선물 ETF는 일반적으로 수수료가 더 높고 운영이 더 번거롭습니다. 심리적 관점에서 현물 ETF를 할당한다는 것은 투자자가 실제로 비트코인을 보유하고 있다는 것을 의미하는 반면, 선물 ETF를 할당하는 것은 단기 투기에 가깝습니다.

비트코인 현물 ETF와 선물 ETF의 주요 차이점은 다음 네 가지로 나눌 수 있습니다.

자산 보유: 현물 ETF는 비트코인을 직접 보유하는 반면, 선물 ETF는 비트코인 선물 계약을 구매하여 비트코인 가격을 추적합니다.

수수료 구조: 선물 ETF는 일반적으로 선물 계약 관리가 필요하기 때문에 수수료가 더 높지만 현물 ETF는 수수료가 더 낮을 수 있습니다.

가격 추적 효율성: 현물 ETF는 일반적으로 비트코인 가격을 더 정확하게 추적할 수 있는 반면, 선물 ETF는 선물 시장의 영향을 받아 가격 추적에 특정 편차가 발생할 수 있습니다.

유동성: 현물 ETF는 비트코인을 직접 보유하기 때문에 더 높은 유동성을 제공할 수 있는 반면, 선물 ETF의 유동성은 선물 시장에 의해 제한될 수 있습니다.

우선, 선물가격은 선물시장의 수요와 공급관계를 반영하고 예측효과를 갖는 선도가격이다. 현물 가격은 현재 시장의 수요와 공급 관계를 반영하는 현물 가격입니다. 미래 가격은 현재 가격과 관련되어 있지만 다르게 행동하는 것은 합리적입니다. 어떤 의미에서 선물 ETF는 실제로 ETF 자체가 가져오는 장점을 낭비하는 것입니다.

간단히 말해서, 비트코인 선물 ETF는 아직 실물 비트코인과 접촉하지 않았으며, 지수에 가깝고 선물 시장에 의해 제한될 것입니다. 비트코인 현물 ETF의 채택은 전통적인 투자자들이 실제로 비트코인을 위장하여 보유할 수 있음을 의미하며 규제 기관이 비트코인의 추가 가치를 인식한다는 의미이기도 합니다. 비트코인 현물 ETF는 비트코인 선물 ETF보다 비트코인 유동성에 훨씬 더 큰 영향을 미칩니다.

2.3 비트코인 현물 ETF는 언제 승인되나요?

현재 통화서클을 통과하는 비트코인선물ETF의 환경을 살펴보면 5.19 블랙스완의 영향으로 시장이 점차 부상하고 있다는 점이다. 비트코인 선물 ETF가 비트코인을 추월하면서 새로운 최고치를 기록했습니다.

Tokeninsight에 따르면 비트코인 현물 ETF 신청 검토의 주요 시점은 대부분 2024년 1분기 말이며, 가장 중요한 3개 기관인 BlackRock, Fidelity 및 Invesco의 신청에 대한 최종 응답 날짜는 모두 3월입니다. 2024. 3월 15일, 비트코인 현물 ETF 신청을 추진함에 있어 이들 3대 금융 대기업의 정치적 영향력은 무시할 수 없습니다.

해당 기간 동안 시장에 긍정적인 영향을 미친 것은 비트코인 반감기(2024년 4월)였으며, 러시아-우크라이나 전쟁, 이스라엘-카자흐스탄 전쟁, 잠재적인 금융 위기 위험 등 거시경제 상황은 여전히 불확실했습니다. 그러나 경제 블랙스완 사태가 잇달아 발생하면서 비트코인이 기관과 미국 외환위원회로부터 금과 동등한 강력한 안전자산으로 인정받아 비트코인 현물 ETF를 통과할 가능성도 배제할 수 없다.

합리적으로 말하면, 내부 정보가 없으면 통과 시기를 예측하는 것은 불가능합니다.

관련 독서:미국 SEC는 모든 BTC ETF 결의안을 연기하고 현재 BTC ETF 신청 상태 및 승인 시간 예측에 대한 개요를 제공합니다.

관련 독서:최초의 BTC 선물 ETF가 암호화폐 시장에 무엇을 가져올 수 있습니까?

2.4 비트코인 현물 ETF는 어떤 변화를 가져올까요?

비트코인 투자를 위한 현재 채널:

암호화폐 관련: 중앙화/탈중앙화 거래소 현물 구매, 중앙화/탈중앙화 파생상품 거래소 계약 개시, 장외 거래

Bitcoin Futures ETF에서 문제를 발견하게 됩니다.Bitcoin의 가격과 강한 상관관계를 갖고 싶다면 Crypto에 문의해야 합니다.Crypto와의 접촉은 규제 문제를 의미하며, 기존 자금은 시장에 진입할 수 없으며 기타 제한 사항이 있습니다.기관이 변경하는 경우 암호화폐를 보유하려는 방식은 엄청난 저항에 직면해 있습니다. 비트코인 선물 ETF 또는 암호화폐 지수를 직접 구매하는 것은 비트코인 가격과 충분한 상관관계가 없습니다.비트코인 선물은 종종 약 4-10%의 연간 가격 차이를 암시하는 반면, 많은 전통적인 주식 및 채권 ETF 관리 수수료는 0.1% 미만입니다. ETF는 비트코인 호환 상품을 보유하는 기관의 비용을 1~2배 줄일 수 있습니다. 또한 웹 3.0 분야의 모든 사람들이 비트코인에 대해 공감대를 갖고 있음에도 불구하고 전통 시장의 대부분의 사람들은 여전히 비트코인이 사기라고 생각할 수밖에 없습니다. 따라서 실제로 비트코인 현물 ETF 채택으로 인한 몇 가지 이점도 분명합니다.

비트코인 거래에 참여할 수 있는 전통적인 기관 노출 제공: 과거에는 전통적인 기관이 비트코인 자산을 할당하려면 기관 헌장 수정, 스테이블 코인 교환, 디지털 자산의 안전한 보관 등 다소 복잡한 프로세스를 거쳐야 했습니다. 등. 이로 인해 전통적인 기관의 상당 부분이 고립되었습니다. 비트코인 현물 ETF를 채택한 후 기존 기관은 암호화폐와 접촉하지 않고도 비트코인 가격과 밀접한 관련이 있는 디지털 상품을 할당할 수 있습니다. 이는 비트코인의 유동성을 크게 향상시키고 비트코인 가격을 끌어올릴 수 있으며 궁극적으로 비트코인 가격 상승 비트코인 시가총액.

암호화폐의 평판 향상: 미국 증권 거래소가 비트코인 현물 ETF를 승인하고 대체 투자 자산으로 인정할 수 있다면 다른 현물 ETF와 동일한 감독을 받게 됩니다. 이는 감독이 암호화폐의 가치와 전반적인 자산을 인정한다는 의미입니다. 암호화폐의 가치, 평판이 향상되어야 합니다.

암호화폐 시장 환경 개선: 규제를 받고 충분한 자금을 보유한 대규모 기관이 암호화폐 시장에 참여할 수 있으며, 이는 암호화폐 시장의 과도한 변동성과 시장 조작이 어느 정도 용이한 현재 상황을 개선할 수도 있습니다.

비트코인의 보안이 크게 향상되었습니다. 투자자의 암호화폐는 암호화폐 자산의 보안 부족 문제를 해결하기 위해 다년간 현물 ETF에 호스팅됩니다.

비트코인 가격 상승 여지는 많습니다. 최초의 금 ETF의 가격은 2003년 진입 이후 10년 만에 400% 이상 상승했습니다. 금 현물 ETF에 대해 언급하자면, 비트코인 현물 ETF 자체는 강세를 보이고 있습니다. 디플레이션 경제 모델은 ETF 펀드 운용과 결합하여 더 큰 잠재력을 가지고 있습니다.

RWA 트랙의 이점: 비트코인 현물 ETF 채택의 가장 큰 이점은 실제로 RWA 트랙에 대한 규제 입장입니다. 더 많은 디지털 은행, 결제 등을 전통적인 금융 또는 전통적인 금융 시나리오를 해결할 수 있는 프로젝트와 결합할 수 있습니다. 더 많은 것을 얻을 수 있습니다. 규제 지원을 제공하세요.

https://twitter.com/USFunds/status/1024065872762167296

2.5 합격 후에도 여전히 존재하는 위험

물론, 비트코인 현물 ETF의 통과가 암호화폐 시장에 확실히 도움이 되겠지만, 통과만 된다면 비트코인이 7만 달러를 돌파하고 강세장이 빠르게 회복될 것이라는 의미는 아닙니다. 거시 경제의 발전을 살펴보고 주목할만한 다른 위험도 있습니다.

이점은 미리 소화됩니다. 시장 합의가 비트코인이 24년 안에 절반으로 줄어들고 비트코인 현물이 통과될 수 있다는 것이라면, 이는 모든 사람이 사전에 준비를 하여 이점으로 인한 시장 부가가치가 증가한다는 것을 의미합니까? 미리 소화될까?

거시경제는 여전히 부진하고 블랙스완이 자주 발생한다: 비트코인 선물 ETF 참고 비트코인 선물 ETF 도입 이후 금리 인상과 전쟁으로 인해 암호화폐 시장은 급격한 변화를 겪었다. 비트코인 현물 ETF가 통과되면 전쟁은 끝나는가? 연준이 일련의 금리 인하를 시작했습니까? 이것들은 모두 세심한 주의가 필요한 사항입니다. 특히 현물 ETF 도입 이후에는 거시경제와 더욱 밀접하게 연관될 수밖에 없습니다.

Web 3.0 자체에는 여전히 한계가 있습니다. Bitcoin ETF의 채택과 함께 우리가 가장 바라는 것은 통화 가격이 어떻게 크게 상승하는지가 아니라 RWA 트랙과 같은 더 많은 Web 3.0 프로젝트 당사자가 정보 고치를 깨고 더 이상 작동하지 않도록 시도하는 것입니다. 비공개로 웹 2.0의 전통적인 산업을 수용하고, 웹 3.0을 진정한 주류로 만들고, 웹 3.0의 폰지(Ponzi) 한계를 깨기 위해 노력하고 있습니다.

3. 주목할만한 비트코인 지표

급격한 가격 상승과 하락, 다양한 흑백 백조 현상 외에도 비트코인의 단기(또는 장기) 추세를 데이터 수준에서 어떻게 판단할 수 있습니까?

다음은 참조할 수 있는 몇 가지 간단한 과학 지표입니다.

3.1 비트코인 반감기 카운트다운

2009년 비트코인이 출시한 노드는 금융 위기 직후였으며, 원래 아이디어는 글로벌 인플레이션 법정 화폐의 안전한 피난처 자산이 되는 것이었습니다.

각 블록은 50개의 비트코인을 생산하며, 210,000블록마다(대략 4년마다) 반감기가 발생하는데, 이는 비교적 조악한 디플레이션 모델입니다.

암호화폐 시장과 거시경제의 상관관계가 점점 더 강해질수록 비트코인 가격 추세와 사이클 사이의 상관관계는 약해질 것입니다. 자산배분이 더 적절한 선택이 될 것입니다.

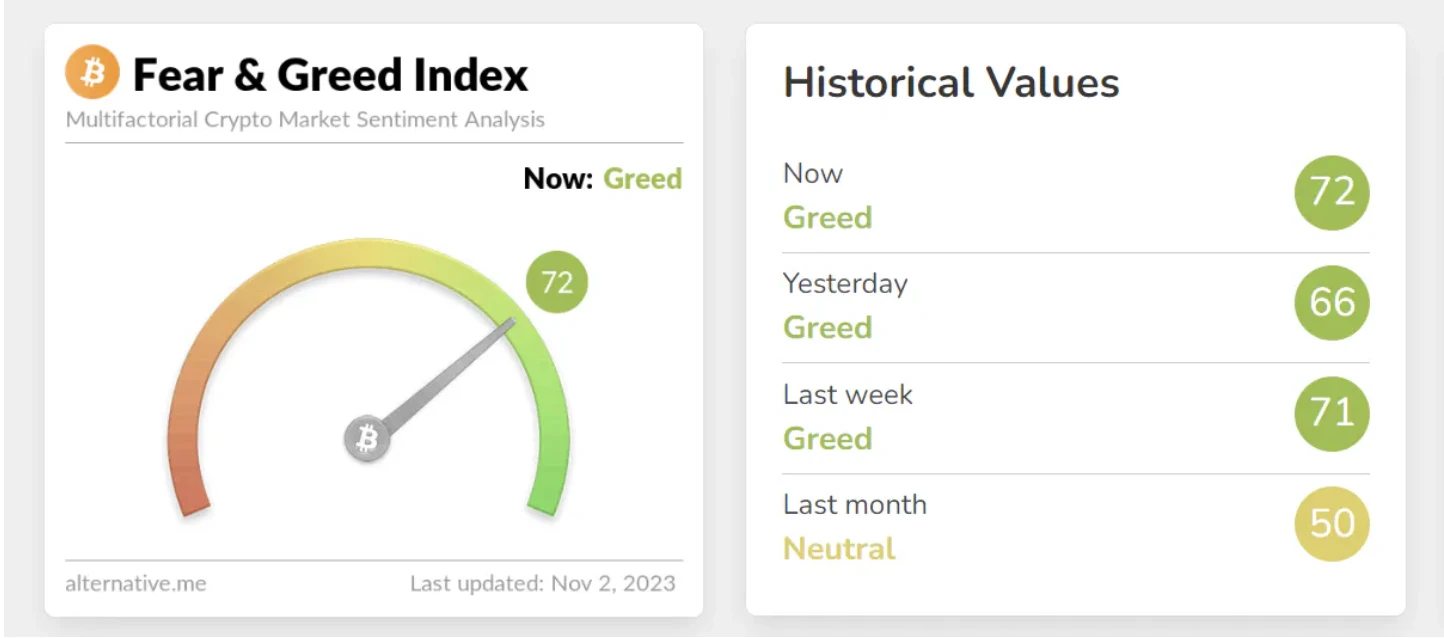

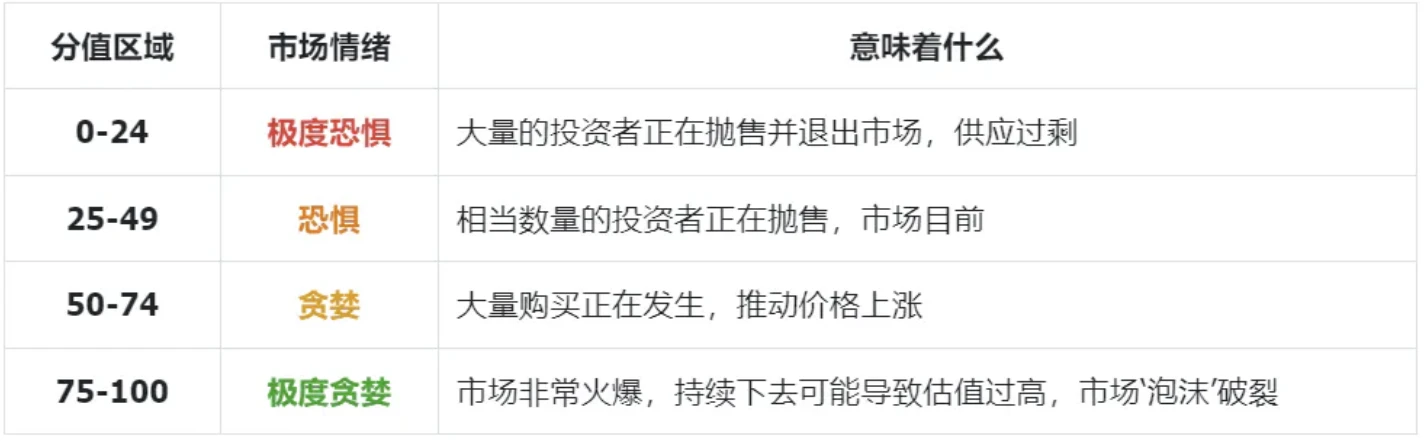

3.2 공포와 탐욕 지수

투자자는 단기적으로 암호화폐 시장에 진입하거나 퇴출하기로 결정할 때 공포와 탐욕 지수를 참고 자료로 사용할 수 있습니다.

원래 주식 및 주식에 대한 시장 심리를 분석하려는 목적으로 CNNMoney에서 만들었습니다. 이후 Alternative.me는 암호화폐 시장에 맞게 자체 버전을 맞춤화하고 2018년 2월 1일부터 투자 심리를 측정하기 시작했습니다.

https://alternative.me/crypto/fear-and-greed-index/

인덱스는 5가지 구성 요소로 가중치가 부여됩니다(https://alternative.me/crypto/fear-and-greed-index/ 참조).

변동성: 지난 30일과 90일 동안의 평균을 기준으로 비트코인의 현재 가치를 측정합니다. 변동성이 비정상적으로 증가하는 것은 시장 패닉의 신호입니다.

시장 모멘텀/볼륨: 비트코인의 현재 볼륨과 시장 모멘텀을 이전 30일 및 90일 평균과 비교한 후 합산합니다. 지속적인 대량 매수는 긍정적이거나 탐욕스러운 시장 심리를 나타냅니다.

소셜 미디어: 비트코인과 관련된 트위터 해시태그 수, 특히 참여율에 집중하세요. 비정상적으로 높은 상호작용 비율은 토큰에 대한 대중의 관심 증가로 이어지며, 이는 탐욕스러운 시장 행동에 해당합니다.

비트코인 지배력: 이 지표는 비트코인의 시장 지배력을 측정하는 데 사용됩니다. 시장 지배력 증가는 비트코인에 대한 새로운 투자와 알트코인의 자금 재분배 가능성을 나타냅니다.

Google 트렌드: 이 지수는 비트코인 관련 검색어에 대한 Google 트렌드 데이터를 살펴보고 시장 정서에 대한 통찰력을 제공합니다. 예를 들어, 비트코인 사기에 대한 검색이 증가한다는 것은 시장에 대한 두려움이 더 크다는 것을 의미합니다.

설문조사(현재 일시 중지됨): 상당히 대규모 공개 투표 플랫폼인 Strawpoll.com을 통해 진행되는 주간 암호화폐 설문조사로 사람들에게 시장에 대해 어떻게 생각하는지 묻습니다. 일반적으로 각 설문조사에는 2,000~3,000표가 표시되므로 암호화폐 투자자 그룹 사이에 실제적인 정서가 있습니다. 연구 초기에 매우 유용합니다.

https://alternative.me/crypto/fear-and-greed-index/

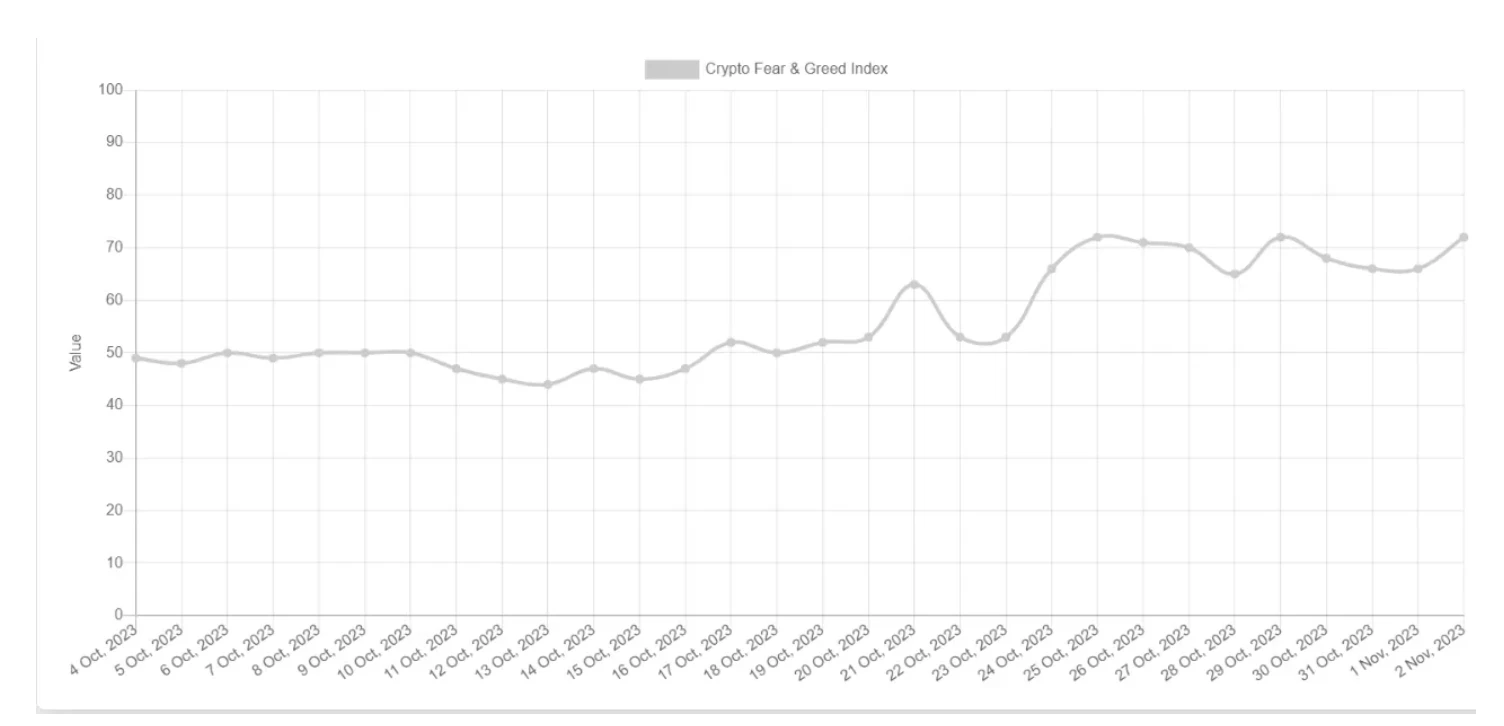

지난달 비트코인 ETF 관련 루머가 시장 상황을 어느 정도 주도한 것으로 볼 수 있는데, 공포탐욕지수는 50대에서 70대 내외로 오르며 매수가 많이 발생해 투자자들이 동요하는 모습을 보였다. 욕심쟁이. 그러나 밸류에이션이 너무 높아서 거품이 터질 위험이 있는 수준은 아닙니다.

3.3 전통적인 기관의 비트코인 보유

상장 기업과 민간 기업, ETF, 국가의 BTC 보유량을 보려면 다음 사이트로 이동하세요.https://buybitcoinworldwide.com/treasuries/, 다양한 세력의 비트코인 보유량에 대한 일반적인 이해를 갖습니다.

https://buybitcoinworldwide.com/treasuries

현재 시장에 상장된 ETF 보유량은 전체 비트코인(유통 및 채굴 포함)의 3.9%를 차지해 82만개에 가까운 것을 알 수 있다.

그레이스케일은 640,000 비트코인을 보유하고 있습니다.

더 흥미로운 점은 미국이 200,000개 이상의 비트코인을 보유하여 국가 보유(정부를 지칭해야 함) 중 1위를 차지했으며, 중국이 194,000개 비트코인 보유로 2위를 차지했다는 점입니다.

잘 알려진 Binance(공공 보유 비트코인 500,000개), Bitfinex(공공 보유 비트코인 190,000개), BlackRock(공공 보유 비트코인 190,000개)을 포함하여 일부 거대 기업은 여기에 포함되지 않는다는 점은 주목할 가치가 있습니다.

4. 요약

사법과정에서 점차 드러나는 SBF 등의 황당하고 기이한 범죄행위에 대해 여전히 대중의 관심이 쏠리고 있고, 통화권 기관들은 마지막 버블이 터진 뒤 여전히 약세장에 갇혀 있는 모습이다. 사기라는 라벨은 암호화 자산 업계를 떠난 적이 없습니다. 그러나 블랙록 등 금융 대기업들이 손을 잡고 비트코인 현물 ETF를 배치하면서 최근 시장이 크게 반등하기 시작했습니다. 경험론자들은 지난 두 번의 강세장의 역사에서 파생된 모든 좋은 것은 나쁘다는 관점에서 시장에 대해 주저할 수도 있지만, 경험론자들은 지금은 다르다 일파가 내세우는 거창한 서사를 부정할 수 없다.

암호화폐 시장은 여전히 위험성이 높은 시장입니다.비트코인 현물ETF가 안착하지 않고, 거시경제도 개선되지 않는 상황에서 가장 중요한 것은 인내하고, 안착하고, 배우는 것입니다.

참고자료

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

https://foresightnews.pro/article/detail/45759

https://foresightnews.pro/news/detail/31514

https://foresightnews.pro/article/detail/45752

https://foresightnews.pro/article/detail/45721

https://foresightnews.pro/article/detail/45711

https://foresightnews.pro/article/detail/45702

https://foresightnews.pro/article/detail/45598

https://foresightnews.pro/article/detail/2

https://www.theblockbeats.info/news/46641

https://www.theblockbeats.info/news/46629

https://www.theblockbeats.info/flash/188159

https://www.theblockbeats.info/news/46744

https://www.odaily.news/post/5173435

https://foresightnews.pro/article/detail/36733

https://foresightnews.pro/article/detail/42975

https://www.moomoo.com/hans/news/post/5805863?level=2&data_ticket=1698285922213422

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

E2M 리서치 소개

From the Earth to the Moon

E2M Research는 투자 및 디지털 화폐 분야의 연구 및 학습에 중점을 두고 있습니다.

기사 수집:

E2M Research는 투자 및 디지털 화폐 분야의 연구 및 학습에 중점을 두고 있습니다. 지구에서 달까지 https://twitter.com/E2mResearch

트위터 팔로우: https://twitter.com/E2mResearch