원저자: Steven E2MResearch

이 글은 일부 서론과 의견에 대해 다른 사람들의 글과 의견을 인용하고 있으며, 이 글은 좀 더 현재 상황에 따른 문헌 검토와 성찰에 중점을 두고 있습니다.

데이터 수준과 비즈니스 부분을 컴파운드와 비교하여 Aave의 현재 시장 위치를 더 잘 이해할 수 있습니다.

컴파운드와 에이브는 닮은 점이 너무 많지만, 일부 세부적인 차이점을 보면 두 팀의 서로 다른 전략이 드러날 수 있어 함께 비교하지 않는 것이 아쉽다.

최근 CZ가 사임하고 바이낸스가 처벌받은 후, 사용자가 Defi를 기반으로 한 분산형 제품에 더 가까워지도록 더욱 장려할 수 있을까요? 지켜볼 만한 문제이기도 하다.

아직 생각하고 있는 몇 가지 질문은 다음과 같습니다.

분산형 대출의 매력?

현 단계에서 분산형 대출이 상대적으로 인기를 끄는 이유가 레버리지 때문인가요? 하락장에서 Web3.0에 대해 낙관적인 사용자는 주류 자산을 보유하기 위해 레버리지를 추가하는 데 매우 적합합니다.

레버리지가 얼마나 추가되었는지 알 수 있나요(주로 모 형제에게 묻습니다)? 예: ETH를 보유하고 있는 경우 ETH를 초과 담보하고 미국 달러를 교환하여 ETH를 구매한 다음 ETH를 계속 초과 담보합니다. 또는 토큰을 반환하기 전에 미국 달러로 약속하고 교환할 수 있습니다.

단기적으로는 대출 경쟁이 레버리지와 자금 규모의 문제지만, 장기적으로는 유니처럼 보안 위험 관리, 규제 인증, 사용자 경험 등을 놓고 경쟁하는 제품 경쟁으로 돌아가야 할까. 대출에 있어서 Aave는 이러한 측면에서 컴파운드와 메이커다오에 비해 장점이 있습니다.

위의 내용에 따라 Aave는 기존 은행과 협력하기 시작했는데 개인적으로 이것이 RWA보다 더 올바른 개발 아이디어라고 생각합니다.

Aave의 토큰 권한 부여는 생성된 대부분의 가치를 Balancer, Curve 및 GMX와 같은 사용자에게 재분배하지 않습니다. 그러나 프로토콜에 의해 생성된 수수료는 금고로 들어가고 토큰 보유자가 이를 통제할 수 있습니다. 개인적으로 보안 모듈은 사실상 기믹이라고 생각합니다.

기존 은행에 비해

왜 전통적인 은행은 일반적으로 비유동 부동산을 사용하여 돈을 빌리는 것을 좋아합니까? 디지털 자산 대출은 혁명적인 혁신인가? 비트코인, ETH, DAI 등 유동성이 높은 담보 자산의 장점과 단점은 무엇입니까? 향후 분산형 대출이 부동산에 적용될 수 있을까요?

초과 담보화를 통해 분산형 대출을 통해 대출 상환 기간이 필요하지 않으며, Defi는 청산 메커니즘에서도 중앙 집중형 대출보다 악성 부채 가능성을 훨씬 낮출 수 있는 충분한 이점을 가지고 있습니다.

데파이 레고 모델

Defi의 결합은 대출, 스테이블코인, 탈중앙화 가상화인데, 최종 형태에 대한 전망은 어떻게 될까요?

아베의 해자

Sushi 뱀파이어는 Uniswap을 공격하고 Blur는 Opensea를 공격하며 Aave와 컴파운드 간의 경쟁은 결국 모두 다른 결과를 가져옵니다.

Aave가 보여주는 것은 매우 풍부하고 명확합니다. 즉, 오픈 소스가 매우 잘되고 있습니다.

TVL이 매우 높습니다

다른

Dex 애그리게이터보다 구현하기가 훨씬 어렵지만 애그리게이터(1inch의 라우팅 기능 등)나 포괄적인 대시보드에 대한 필요성도 있을 것입니다. LTV, 직불/신용 금리, 질권 수입, 질권 조건, 위험/수익 등을 사용자가 선호하는 금융관리 상품에 더 가깝습니다. DEX 애그리게이터와 달리 스왑은 일회성 거래이므로 마모 문제만 고려하면 되는 반면, 대출 요소는 정량화하기가 더 어렵습니다. 분산형 대출의 TVL이 분산형 거래소의 TVL을 초과한 시점에서 이 트랙은 주목할 만합니다.

배경 소개

이 글을 읽기 전에 읽어야 할 몇 가지 글:

관련 자료: 대출 개발 역사에 대해 자세히 알아볼 수 있습니다.2023년 글로벌 DeFi 대출 트랙 개요: 금융 기술 개발을 위한 새로운 기회

관련 자료: Spinach Spinach가 쓴 인기 있는 과학 기사에서 일부 개념 소개와 그림이 인용되었습니다.한 기사에서 Aave를 읽어보세요 - 분산형 은행

1. 분산형 대출 추적 데이터

1.1 Defi 전반적인 상황

전체 TVL

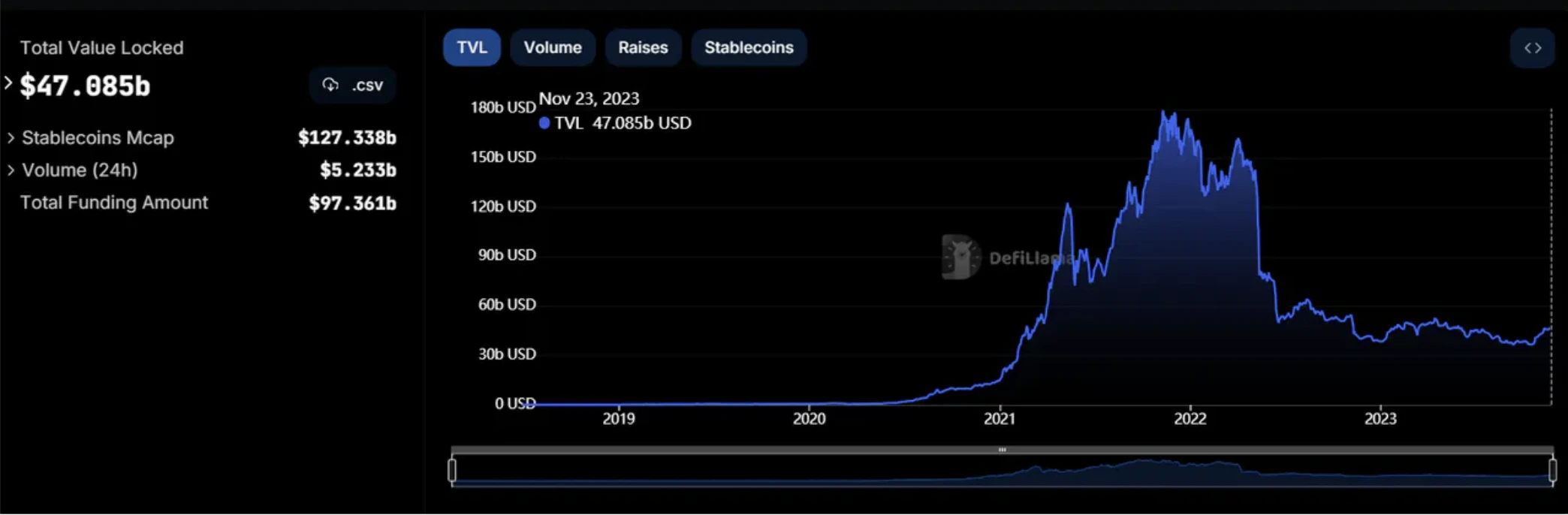

가장 낮은 Defi TVL은 10월 13일 36b 미만이었습니다. BlackRock의 Ishares Bitcoin Spot ETF에서 10월 16일과 10월 24일에 두 번의 희극 이후 BlackRock은 며칠 전 다시 이더리움을 등록했습니다. 시장은 비트코인과 이더리움 현물 ETF. 가장 직접적인 것은 비트코인과 이더리움 가격의 상승입니다. CZ와 바이낸스가 법무부와 합의한 결과 일부 자금이 Defi로 유입되었고 Defi TVL은 회복되어 470억 8500만 달러에 이르렀습니다.

데이터 소스:https://defillama.com/

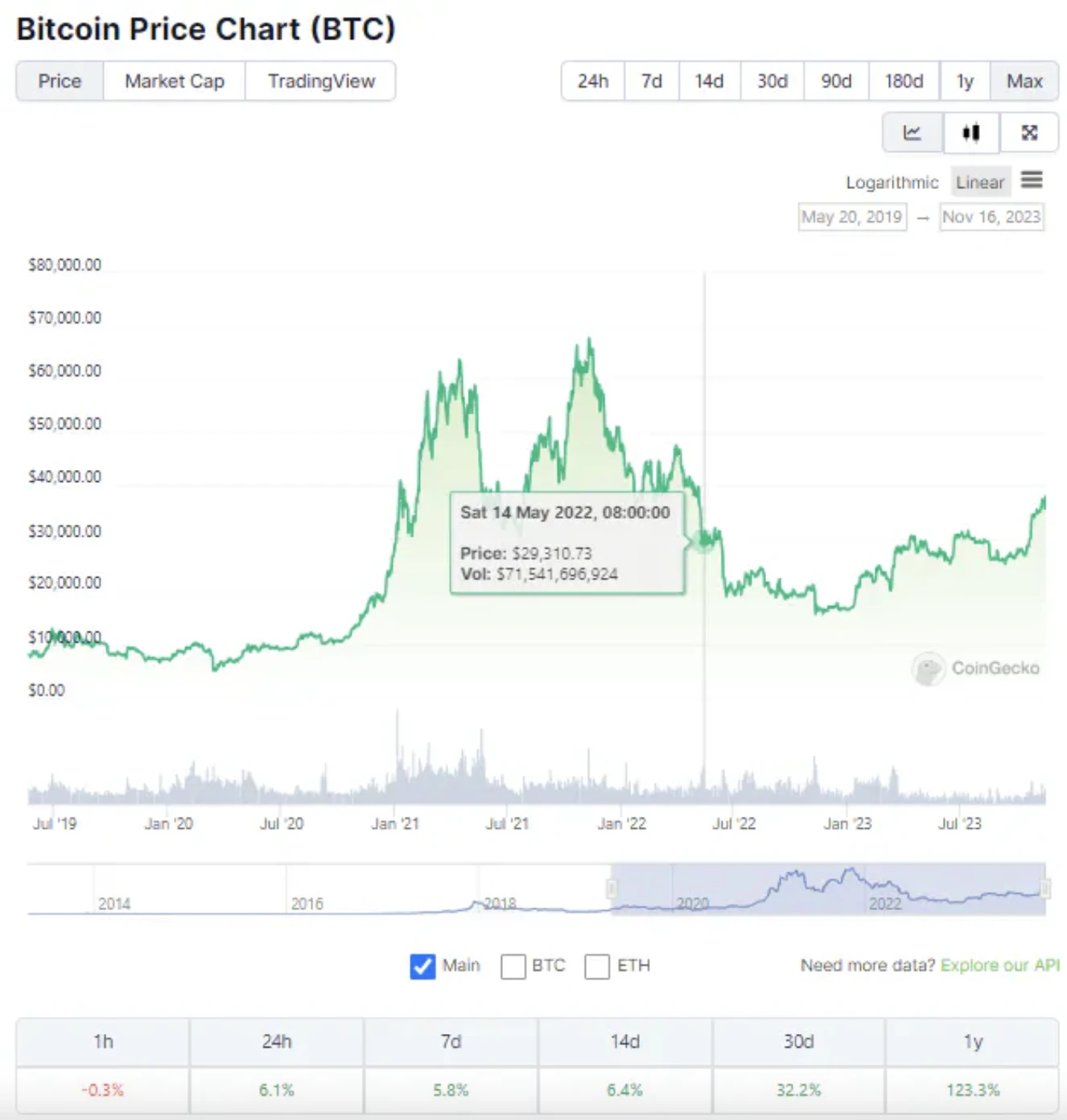

스테이블코인의 시장 가치는 11월 이후 1,260억 달러까지 올랐지만 실제로는 올해 7월 24일에야 그 상황으로 회복됐다. 흥미롭게도 5월 22일 당시 스테이블코인은 여전히 1,600억 달러였으며, 그에 상응하는 비트코인 가격은 당시 30,000달러 하락했는데, 이는 아직 멀었습니다.

데이터 출처: https://defillama.com/

데이터 소스:https://www.coingecko.com/en/coins/bitcoin

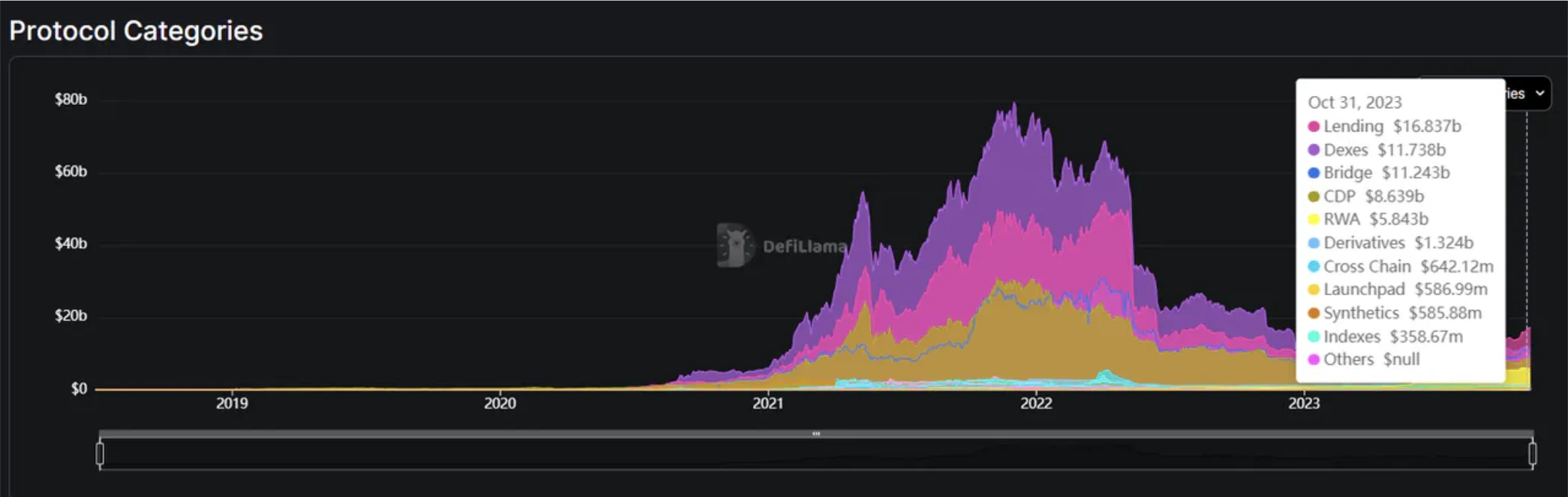

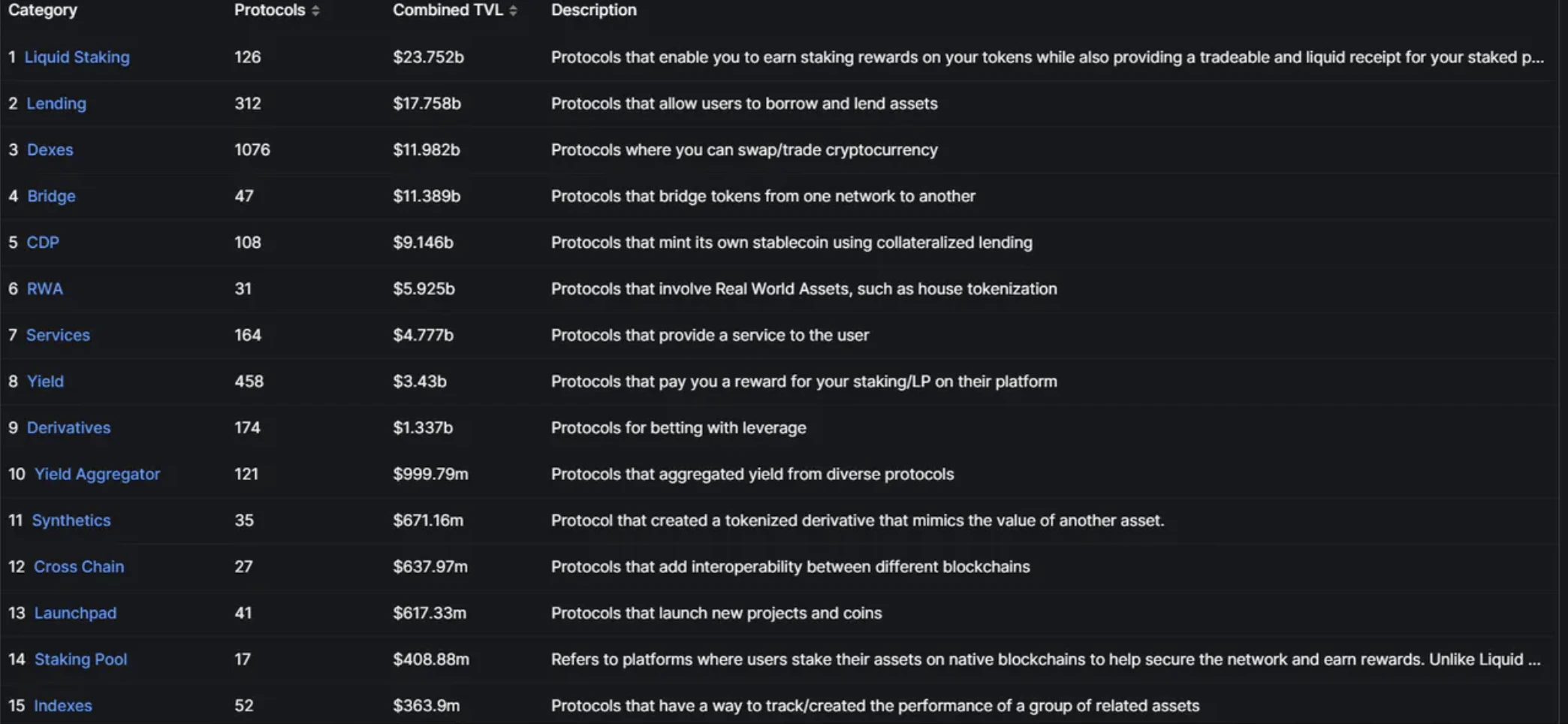

TVL 비교 추적

2023년 7월 30일(Curve Thunderstorm)에 Lending 트랙의 총 TVL이 2020년 9월 이후 처음으로 Dexes의 TVL을 초과했으며, 그 이후 둘 사이의 격차는 점점 더 넓어졌습니다. LSD 트랙을 제외하고 11월 5일 현재 TVL의 상위 5개 트랙은 다음과 같습니다.

대출: 168억 3700만 달러, 주요 프로젝트: JustLend(57억 7300만 달러), Aave(56억 4700만 달러), 컴파운드(22억 2900만 달러)

분산형 거래소(Dexes): 117억 3800만 달러, 주요 프로젝트: Uniswap(34억 8000만 달러), Curve(16억 8900만 달러), Pancake(145억 달러)

브릿지: 112억 4300만 달러, 헤드 프로젝트: WBTC(57억 4800만 달러), JustCryptos(3991억 달러)

CDP: 86억 3900만 달러, 헤드 프로젝트, 헤드 프로젝트: MakerDAO(51억 1900만 달러), JustStables(17억 9000만 달러)

RWA: $58.43b, 헤드 프로젝트: Maker RWA($29.7b), stUSDT($2.294b)

탈중앙화 거래소 외에도 Tron 생태계는 다른 주요 Defi 트랙에서도 자리를 잡고 있지만 시장 논의와 일치하지 않습니다. 당분간 신규 프로젝트가 없는 TVL은 전통적인 디파이(Defi)를 전복시키고 있다.

데이터 출처: https://defillama.com/categories

데이터 소스:https://defillama.com/categories

1.2 대출추적 상황

JustLend TVL이 대출 분야에서 가장 높지만 JustLend TVL이 얼마나 Sun Ge의 자산이고 얼마가 실물 자산인지는 검증이 남아있습니다.

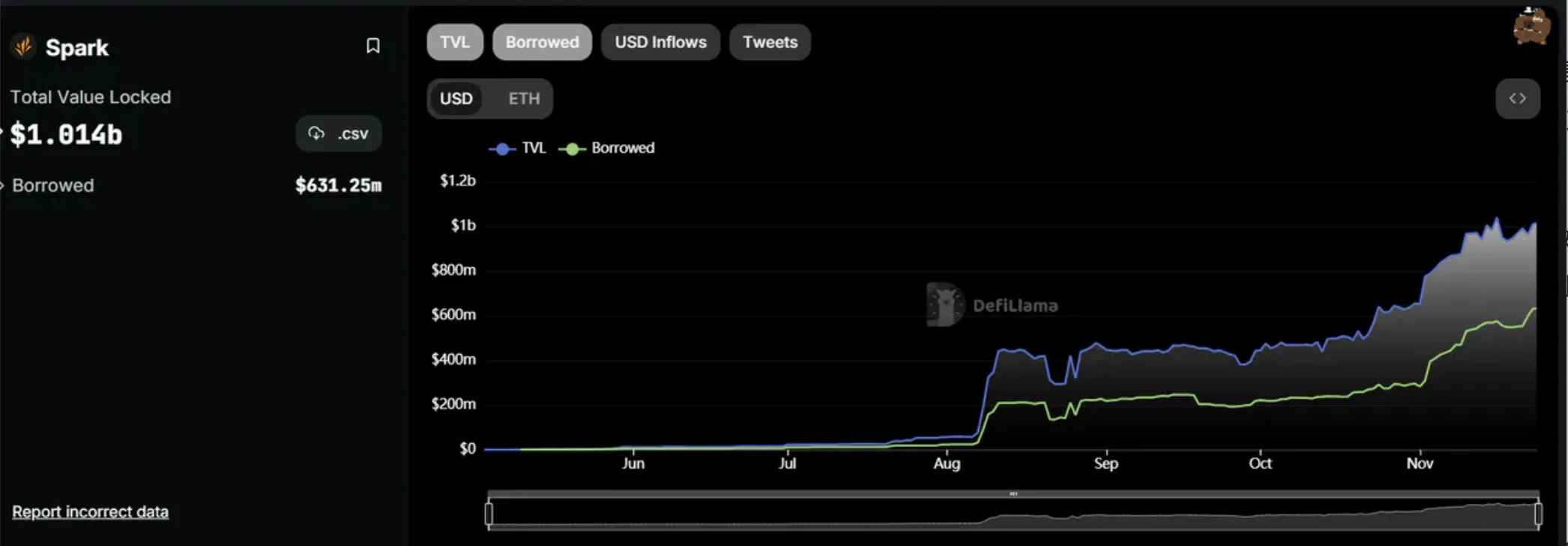

데이터 소스:https://defillama.com/protocols/Lending

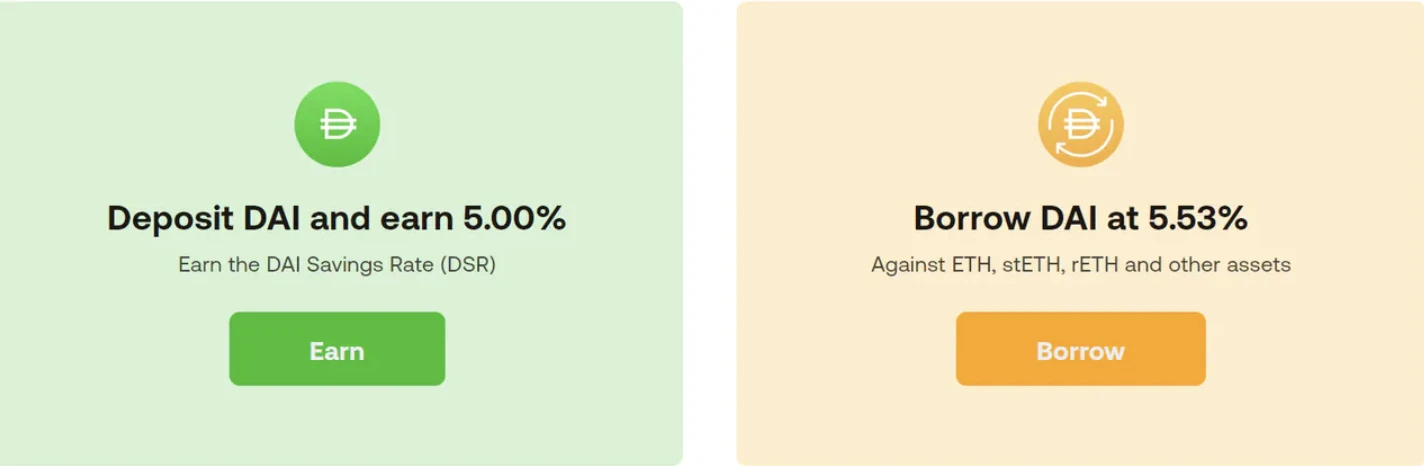

4위는 Maker DAO가 출시한 Spark로 Fork의 Aave V3임을 명확히 알 수 있습니다.(즉, 프로토콜 수수료의 10%를 Aave에 지불해야 합니다.) 8% 금리가 8월 7일 조정되었으므로 TVL은 다시 조정하더라도 꾸준히 상승해 왔으며, 5% 이후에도 성장률은 여전히 매우 빠르며 TVL은 10억 달러입니다.

(포크: 포크, 블록체인의 프로토콜 변경. 이러한 변경이 사소할 경우 소프트 포크가 발생합니다. 변경이 보다 근본적인 경우 하드 포크가 발생하여 다음과 같은 체인이 형성될 수 있습니다. a 다른 독립적인 규칙 체인입니다. 참조: 하드포크, 소프트포크.)

데이터 소스:https://defillama.com/protocol/spark?borrowed=true

MakerDAO End Game에서 시장은 Spark가 End Game의 초기 생태계 중 하나로서 에어드랍 기대를 가질 것이라고 믿고 있으며 일종의 위장 채굴로 간주될 수도 있기 때문에 여기서 놀랄 일이 아닙니다.

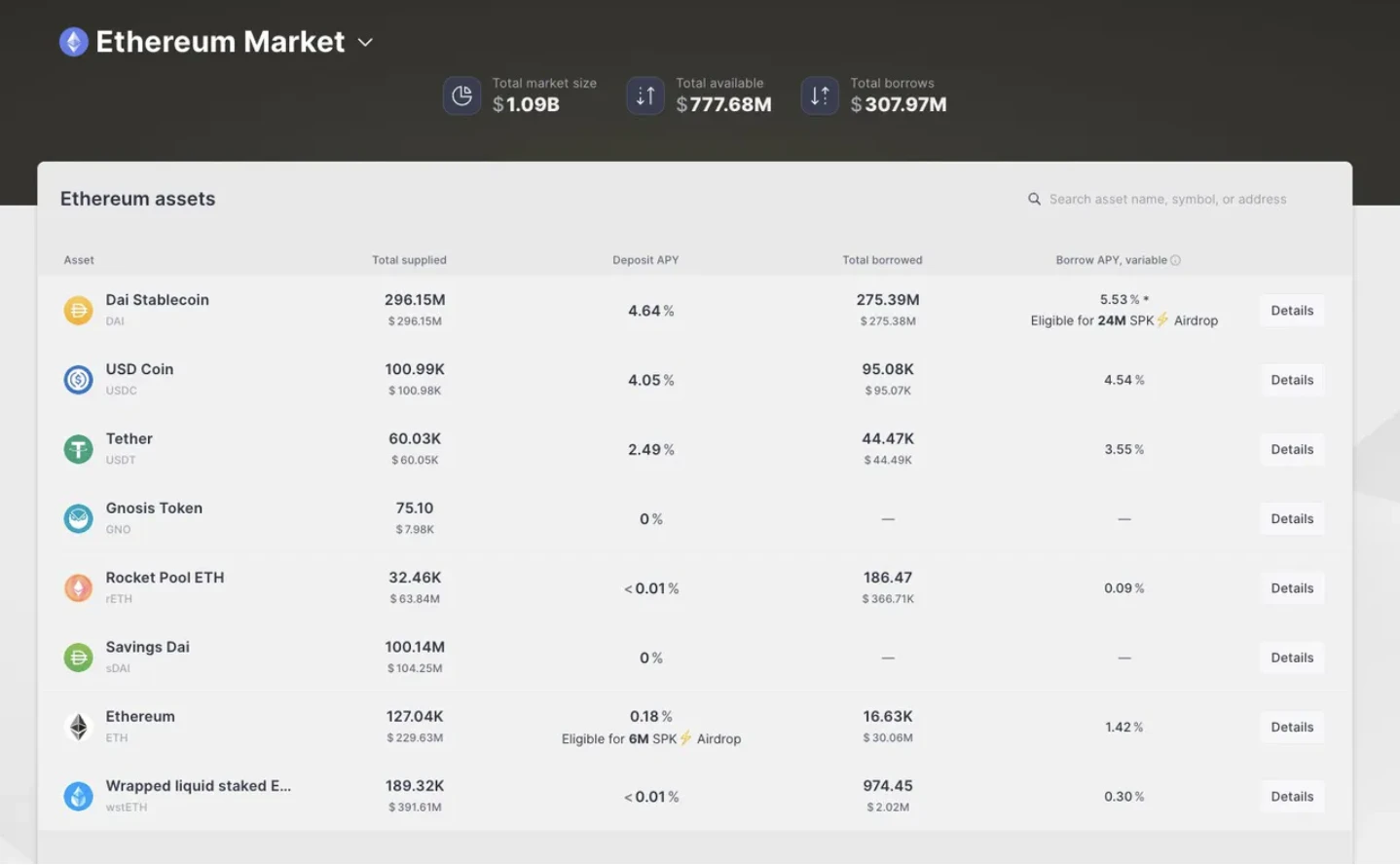

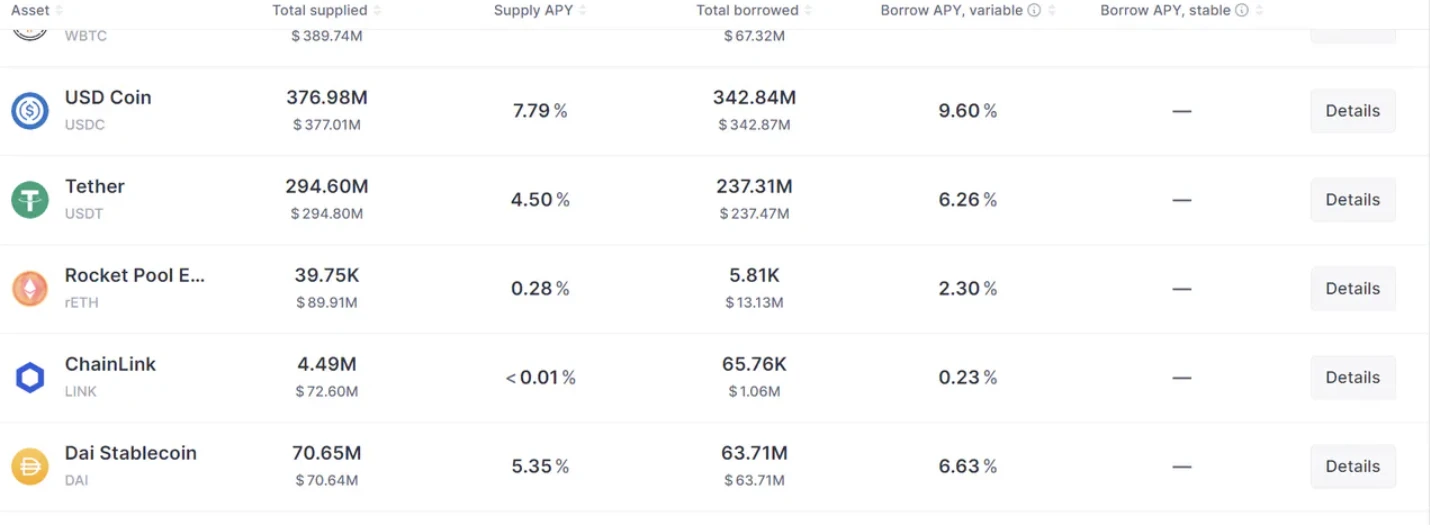

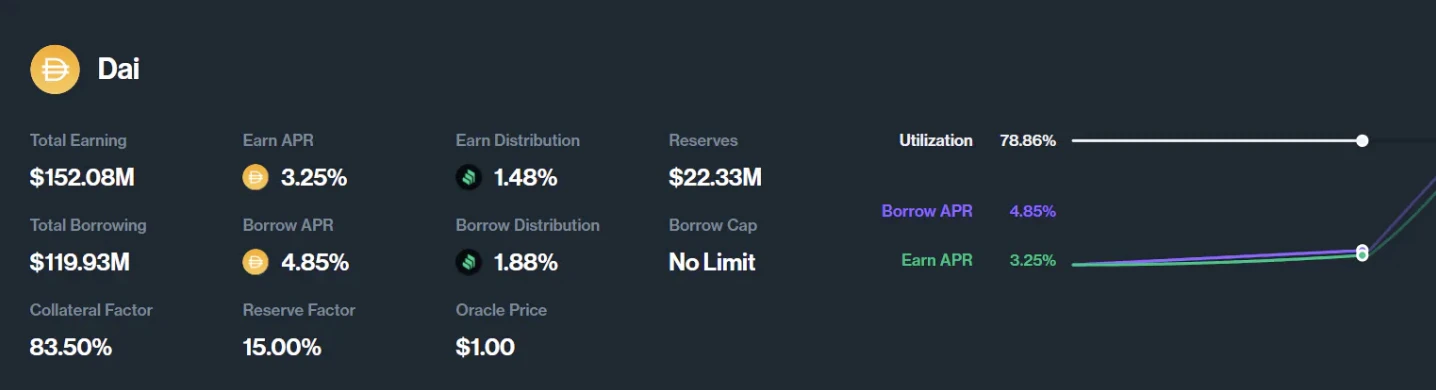

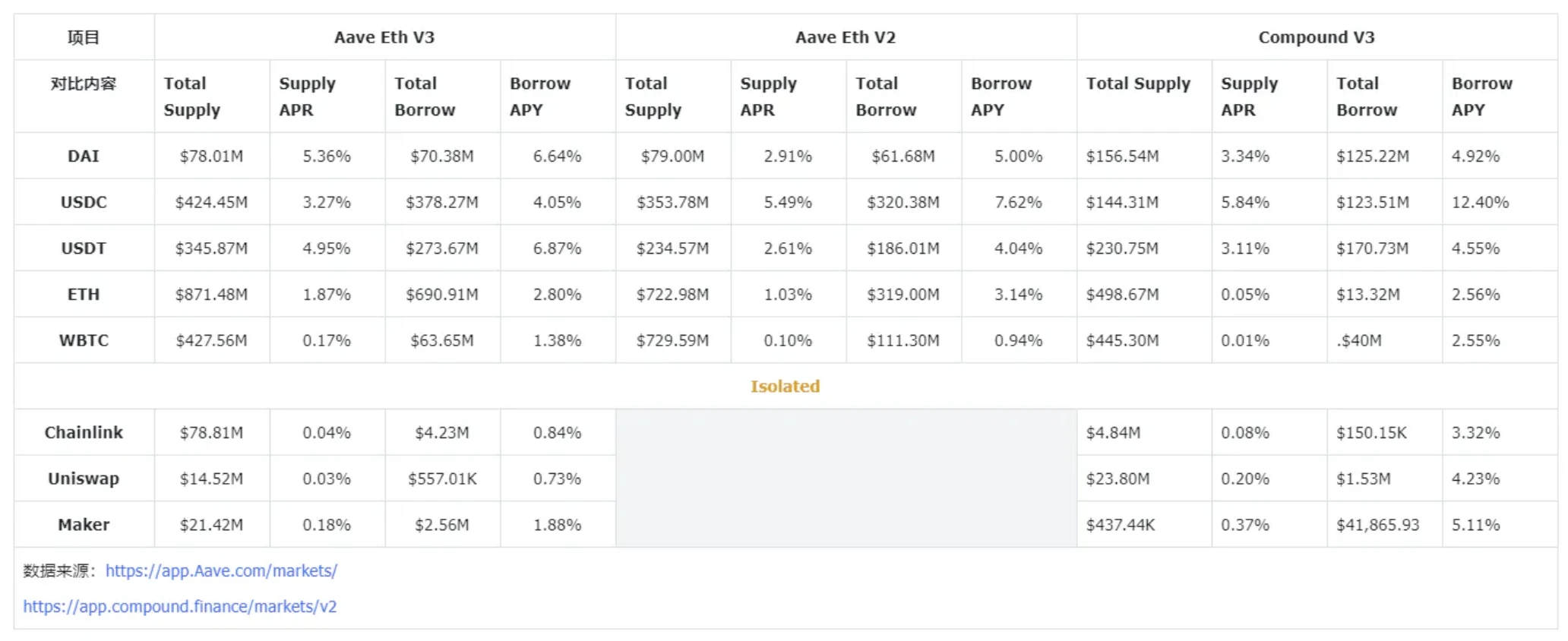

이에 비해 메이커다오, 에이브, 컴파운드의 보관(예금) 다이, 에이브(5.35%) > 메이커다오( 5.00% ) > 컴파운드( 3.25% )가 가져온 수익률을 보면 그때의 메이커다오의 감동에 한숨을 쉬게 된다. 8% 매우 매력적인 수치입니다.

데이터 소스: https://app.Aave.com/markets/

데이터 소스: https://app.compound.finance/markets/v2

데이터 출처: https://spark.fi/, 새로운 웹사이트가 VPN을 차단해 작은 논란을 불러일으켰습니다.

스파크의 대출/담보 자산은 모두 별다른 혁신이 없는 전통적인 주류 자산이며, 주된 이유는 다른 대출 플랫폼에 비해 낮은 금리 없이 에어드랍에 대한 기대가 있기 때문입니다. 또한, 메이커다오(Maker DAO)의 8월 제안에서는 DAI의 LTV와 청산율을 0.01%로 변경해 DAI의 차입을 위한 담보 사용을 줄이고 DAI의 유동성을 향상시킬 예정이다.

데이터 소스:https://twitter.com/sparkdotfi/status/1719769678837416325/photo/1

2. 에이브(Aave) 소개

2.1 분산형 대출과 기존 대출의 차이점

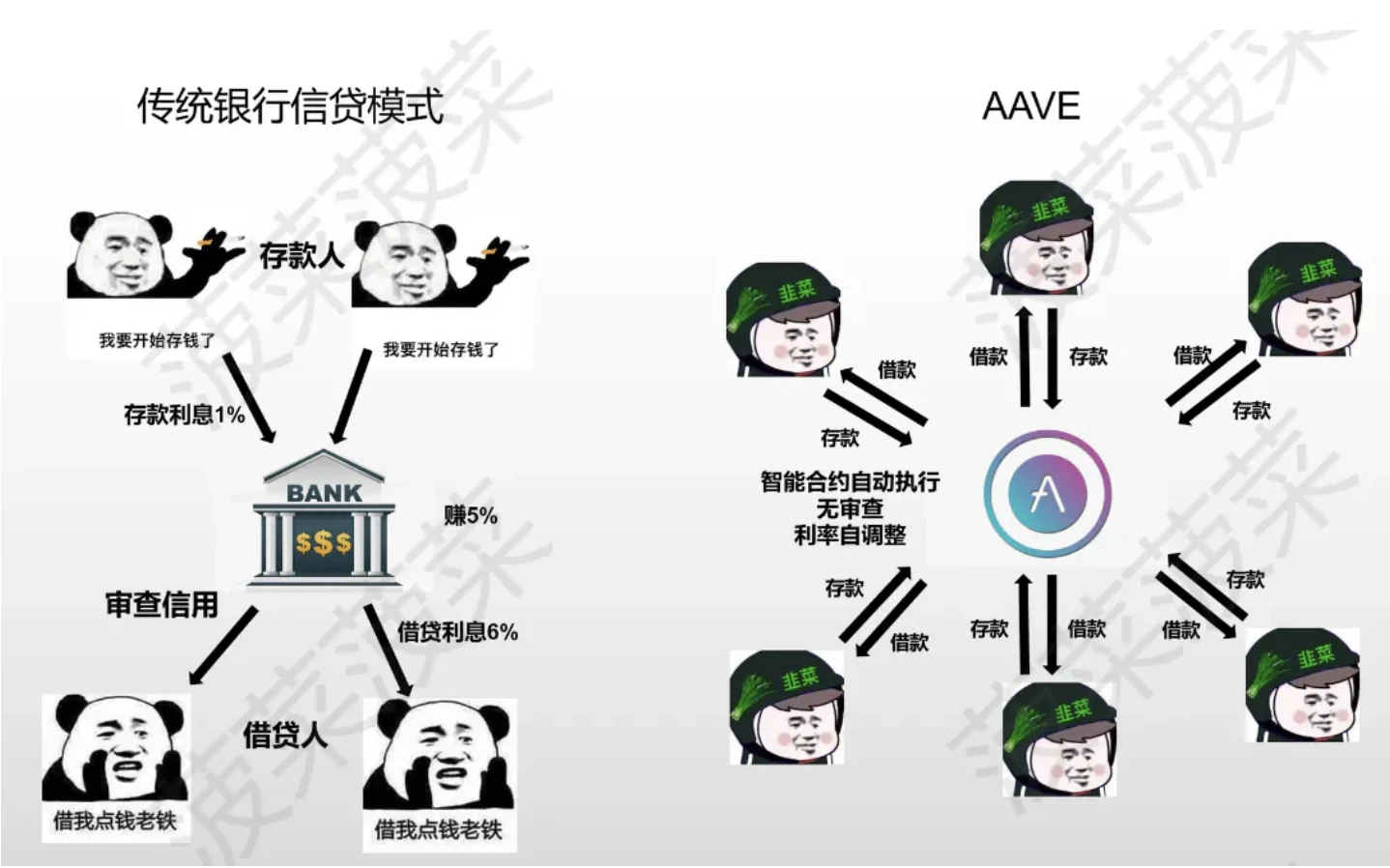

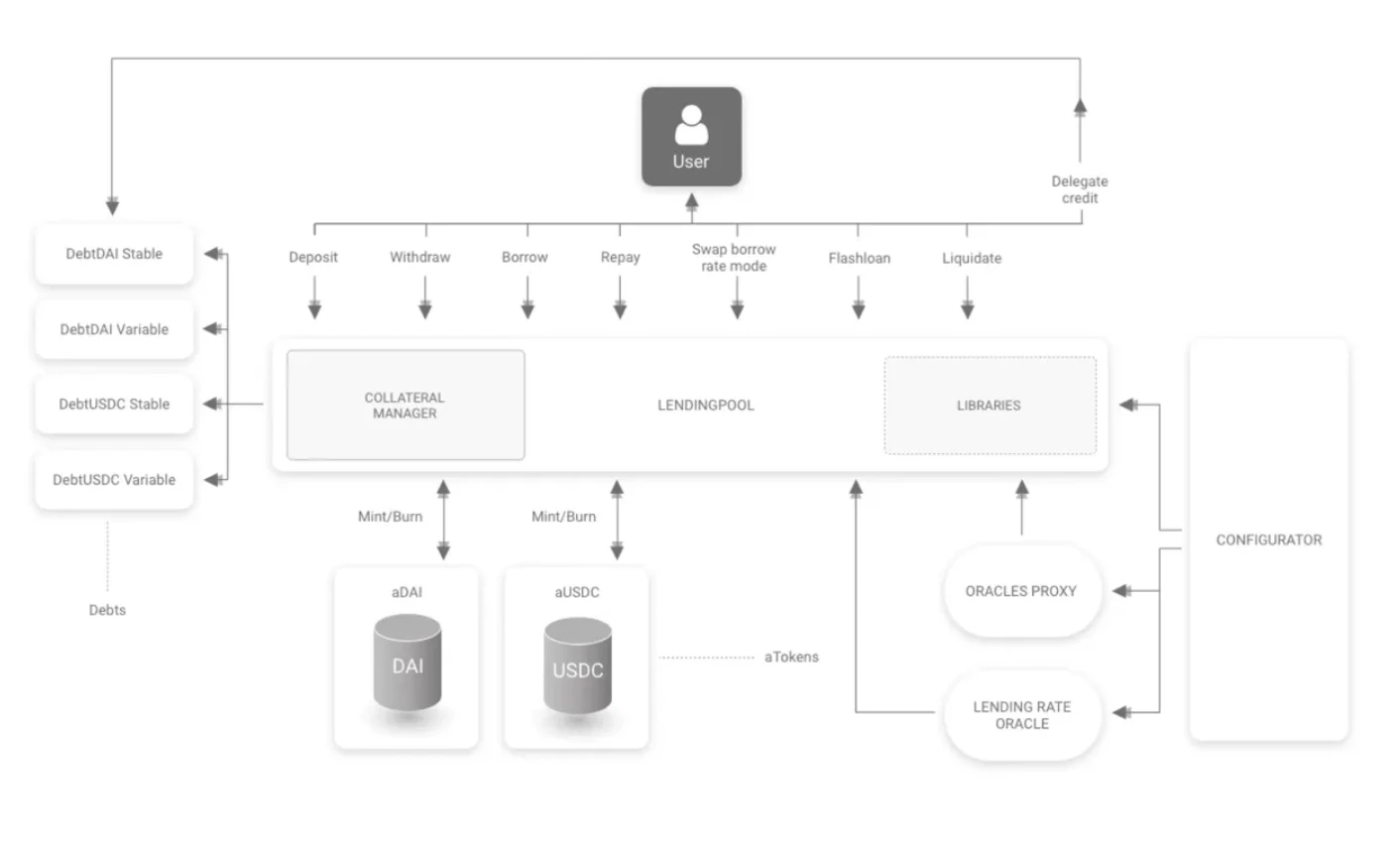

은행의 대출업무는 에이브(Aave), 컴파운드(Compound)와 구조가 매우 유사하며, 둘 다 P2P 풀(Peer-to-Peer) 풀 대출로 대출기관, 차입자, 중개자(중매인), 청산인 등 여러 핵심 부분으로 구성됩니다. 가장 큰 변화는 은행의 수동 신용 검토 프로세스가 스마트 계약으로 대체된다는 것입니다.

은행의 모기지는 주로 신용, 부동산 등 비유동성, 가치 보존성, 고가치 모기지입니다. Web3.0의 담보는 체인의 유동성이 좋은 주류 암호화 자산이며 신뢰가 필요하지 않습니다.이 두 가지 특성을 달성하기 위한 대가는 과잉 담보입니다.

또한, 분산형 대출은 대출 기간을 무제한으로 만들어 차용자의 자산이 청산되지 않는 한 차용자는 영원히 계속해서 돈을 빌릴 수 있습니다.

전통적인 은행은 담보 청산 효율성이 낮고 담보 가치의 적시성이 낮습니다. 금융위기 등 극단적인 경우에는 부실채권 비율이 너무 높아(일반적으로 은행의 경우 1~2.5%) 은행이 부도나 붕괴될 수 있다.

Aave는 핀란드어로 유령을 의미합니다(로고도 작은 유령입니다). 블록체인 기술을 사용하여 대출자와 대출자 사이의 중개자를 유령처럼 만들겠다는 비전을 표현했습니다.

2.2 ETHLend 및 Aave v1

Aave의 창립자이자 CEO는 회사의 주요 대중 얼굴인 Stani Kulechov입니다. Stani는 헬싱키 대학교에서 법학을 공부하던 중 이더리움과 그 기능을 발견했습니다. 그는 이것이 TeFi 시스템에 어떤 영향을 미칠 수 있는지 탐구하기 시작했고 Aave의 이전 이름인 ETHLend를 생각해 냈습니다.

ETHLend는 Ethereum 블록체인에서 실행되고 디지털 토큰을 담보로 사용하는 완전히 분산된 P2P 대출 스마트 계약을 제공합니다.

사실, 다른 각도에서 생각해보면 전통적인 은행 자체는 은행이 풀 역할을 하는 Peer-to-Pool 대출 방식입니다. ETHLend 자체가 Dydx와 같은 P2P 대출을 제공하지 않거나 파생상품 거래가 실패하는 것은 놀라운 일이 아닙니다.

원래 ETHLend라는 이름으로 출시 당시에는 2017년 11월 ICO 투자금 1,650달러를 받았습니다.토큰 이름은 LEND이며, 프로젝트 내용은 암호화폐의 P2P 대출을 하는 것입니다. 2018년 1월 환율이 고점에 도달한 후 계속 하락했고, 2018년 말부터 2020년 5월까지 환율이 매우 부진했습니다. ETHLend는 P2P 대출 시스템입니다. 2018년 ETHLend에 집중적으로 작업하는 동안 Aave 팀은 P2P 대출의 비효율성을 깨닫고 이를 포기하기로 결정했습니다. 2018년에 P2P 계약 대출 플랫폼으로 전환했으며 그 이후로 계속 그렇게 해왔습니다.

창업자는 인터뷰에서 이름 변경은 ETH(이더 리움) 및 LEND(대출) 가상 제약.

Aave는 2020년 7월 Framework Ventures 및 Three Arrows Capital로부터 300만 달러를 모금했으며 원래 토큰 Lend를 Aave로 전환하고 추가로 300만 개의 토큰, 보안 모듈 및 대출 인센티브 대기를 발행하는 것을 포함하는 경제적 제안(Aavenomics)도 발표했습니다.

LinkedIn에는 95명의 직원이 나열되어 있지만 아마도 그보다 더 많을 것입니다.

이미지 출처:https://uk.linkedin.com/company/avaraxyz

이에 비해 컴파운드는 링크드인 직원이 19명에 불과해 정확히 5배에 달하기 때문에 에이브의 인건비가 컴파운드보다 훨씬 높다(특히 웹3.0 엔지니어 자체가 고임금 직위다).

이미지 출처:https://www.linkedin.com/company/compound-labs?trk=similar-pages

쉽게 말하면 Aave V1은 컴파운드에서 배워서 P2P(Peer-to-Pool) 대출을 했지만 당시에는 aToken이라는 개념이 없었습니다.

2.3 Aave v2

다음 업데이트는 2020년 12월에 출시될 예정입니다.

참고 기사:The Aave Protocol V2

수익률 및 담보 스왑

DeFi에서는 담보로 사용되는 자산이 묶여 있었지만, 이제 V2에서는 자유롭게 거래할 수 있습니다. **사용자는 예치된 자산을 담보로 사용하더라도 Aave 프로토콜이 지원하는 모든 통화 간에 거래할 수 있습니다. 담보 스왑은 청산을 방지하는 데 유용한 도구입니다. **예를 들어, 담보 가격이 떨어지기 시작하면 간단히 스테이블 코인으로 교환할 수 있으므로 가격 변동이나 청산 가능성에 대해 걱정할 필요가 없습니다. 또한 이 기능을 사용하면 시장에서 최고의 수익률을 위해 자산을 교환할 수 있어 본질적으로 DeFi에서 담보 및 수익률 거래를 위한 최초의 시장을 만들 수 있습니다.

플래시 대출 업그레이드

플래시 대출은 DeFi 공간을 뒤흔든 최초의 저담보 대출 옵션으로, 많은 혁신적인 도구와 통화 레고를 탄생시켰습니다. Flash Loans는 계속해서 창의성을 고취하고 Aave V2의 새로운 기능을 가능하게 만듭니다.

모기지 상환

V2 이전에는 사용자가 담보의 일부를 사용하여 대출금을 상환하려면 먼저 담보를 인출하고 담보를 사용하여 빌린 자산을 구매한 다음 최종적으로 부채를 상환하고 예치된 담보를 잠금 해제해야 했습니다. 이를 위해서는 여러 프로토콜에 걸쳐 최소 4번의 트랜잭션이 필요하며, 이는 시간과 비용을 소비하며 전반적인 경험이 그다지 원활하지 않습니다. 이 새로운 기능을 통해 사용자는 한 번의 거래로 유연하고 간단하게 담보로 직접 지불함으로써 대출 포지션을 마감할 수 있습니다.

라이트닝 청산

이전에는 청산인이 포지션을 청산하고 청산 보너스를 받으려면 자신의 지갑에 자금을 보유하거나 다른 곳에서 자금을 얻어야 했습니다. 플래시 대출은 DeFi가 제공하는 금융 도구를 활용할 수 있도록 모든 사람이 유동성에 접근할 수 있도록 하는 훌륭한 균형 장치입니다. Aave V2를 사용하면 청산인은 플래시 대출을 활용하여 Aave 프로토콜 자체에서 자금을 빌려 청산을 수행할 수 있습니다.

일괄 플래시 대출

플래시대출이 더욱 강력해지고 있습니다. V1을 사용하면 라이트닝 차용자는 한 번에 하나의 통화만 빌릴 수 있습니다. 일괄 플래시 대출을 통해 개발자는 동일한 거래에서 여러 자산을 사용하여 플래시 대출을 수행할 수 있습니다. 이는 라이트닝 차용자가 사실상 프로토콜의 모든 유동성에 접근할 수 있음을 의미합니다.

부채 토큰화

V2에서는 부채 위치가 토큰화되므로 차용인은 부채를 나타내는 토큰을 받게 됩니다. 이 부채 토큰화는 Aave 프로토콜에서 기본 신용 위임을 활성화하고 차용자가 콜드 지갑을 통해 부채 위치를 관리할 수 있도록 합니다.

지역 신용 위탁

DeFi에서 과소담보 대출은 기존 자본 없이 유동성을 확보할 수 있는 방법으로 점차 인기를 얻고 있으며, Native Credit Commission은 V2를 통해 이를 확장할 것입니다.

Aave v2에서 가장 중요한 변화는 실제로 기본 로직의 변화입니다. 원래 LendingPoolCore가 프로토콜의 모든 자산을 보유했던 계약이 Aave v2의 aTokens에 기록되도록 변경되었습니다(이 아이디어는 컴파운드의 cToken에서 복사되어야 합니다). 공식적으로는 부채 토큰화라고 합니다.

aToken은 and에서 발행되고 소각되어 수익을 창출하는 토큰입니다. aTokens의 가치는 해당 예치된 자산의 가치와 1:1 비율로 연결되어 안전하게 보관, 양도 또는 거래될 수 있습니다. aTokens 예비금에 수집된 모든 이자는 지속적으로 지갑 잔액을 늘려 aTokens 보유자에게 직접 분배됩니다.

aToken의 장점은 범용 ERC 20 표준 토큰이며 예금에 대한 이자부 예금 증서로 이해할 수 있다는 것입니다. ERC-20이기 때문에 Aave에 보관된 자체 자산의 자유로운 거래나 재담보를 지원할 수 있다는 의미입니다.

즉, 스마트 계약에 의해 중앙 집중식으로 제어되고 청구서에 대한 통제권을 사용자에게 넘겨줌으로써 Lido와 마찬가지로 유동성을 더욱 향상시킵니다. 보안과 유동성 사이의 균형은 사용자 자신에게 달려 있습니다.

플래시론(Flash Loan) 역시 Aave에서 제안한 개념이지만 현재는 순전히 차익거래 방식이고 실용성이 없기 때문에 자세한 내용은 다루지 않겠습니다. 참고로 Chen Mo 선생님께서 쓰신 글의 내용을 인용하겠습니다. .

다음은 다음에서 인용되었습니다.Aave V3: 대출 왕의 대가가 말하는 다중 체인 확장주의

Aave 플래시 대출 - 다모클레스의 DeFi 검

Aave가 최초로 제안하고 구현했습니다.플래시 대출 합의. 논란이 많은 이 혁신은 또한 DeFi 세계에서 많은 주요 이벤트의 길을 열었습니다.

플래시 대출이 무엇인지 이해하려면 먼저 다음과 같은 개념을 대중화해야 합니다.원자성. 일반적으로 말하면, 거래 프로세스의 동작이 일관되고, 분할할 수 없고, 환원할 수 없다면 이는 원자적입니다. 간단히 말해서, 트랜잭션 내의 모든 작업이 실행되거나 아무 일도 일어나지 않습니다. 중간 상태가 없습니다.

플래시 대출은 원자성을 활용하여 사용자가 담보를 제출하지 않고도 대출할 수 있도록 합니다. 그렇다면 차용인의 채무 불이행 및 미납 문제를 해결하는 방법은 무엇입니까? 우선 엄밀히 말하면 플래시론은 여러 개의 연속적인 행위를 포함하는 거래이다. 예를 들어, 가장 간단한 방법은 플래시론에서 자금을 빌려 플랫폼 A에서 구매한 후 가격 차이를 두고 플랫폼 B에서 자산을 판매하고 최종적으로 빌린 자금을 반환하고 차익거래 이익을 남기는 것입니다. -플래시론 무료차익거래 완료 네, 물론 빌린 금액의 0.09% 수수료를 내셔야 합니다. 모든 거래는 블록 내에서 완료되어야 하며, 블록 내에서 결국 대출금이 반환되지 않으면 아무 일도 없었던 것처럼 모든 거래가 롤백됩니다. 예를 들어, 위의 예에서 차익거래가 실패하고 결국 대출금을 상환할 수 없는 경우 손실되는 것은 취급 수수료뿐입니다. 그러나 동일한 상황에서 차익거래를 위해 자신의 자금을 사용하는 경우 차익거래가 실패하면 원금 손실을 입을 수 있습니다. 따라서 플래시론의 등장은 차익거래의 효율성을 크게 향상시키고, 차익거래에 대한 자본 문턱을 낮추었으며, 또한 대출 시장에 일정 금액의 수수료 수익을 제공했습니다.

그에 따라 부작용도 매우 강력하며 계약 전체를 파괴할 수 있습니다. DeFi의 발전과 함께 플래시 대출도 해커의 시미터가 되었습니다. 왜냐하면 완전한 거래 실행 로직 세트가 프로그래밍되어 있는 한 플래시 대출은 차용자에게 하나의 블록에서 N개의 온체인 작업을 완료할 수 있는 막대한 자산을 제공할 수 있기 때문입니다. 자연적인 무료 자금을 얻은 후 시장에서 무제한 테스트 프로젝트를 진행합니다. 예를 들어 트레이딩 풀에 엄청난 양의 자금이 유입되면 단기적인 가격 왜곡이 발생할 수 있으며, 다른 프로토콜에서 동시에 이 견적을 인용하거나 이 견적을 사용하여 일종의 자산을 발행하는 경우에는 다음과 같은 문제가 발생할 수 있습니다. 불완전한 통계에 따르면 플래시론 공격으로 인한 금전적 손실은 수억 달러를 넘어섰다고 해도 과언이 아니다. 나중에 일부 프로토콜은 사용자 경험과 성능을 희생하고 두 블록을 통해 핵심 기능을 완성해야 했습니다. 요컨대, 플래시론은 DeFi의 발전을 크게 촉진하는 동시에 체인상의 금융시장에도 어두운 구름을 드리우고 있습니다. 어떤 사람들은 플래시론이 DeFi 위에 걸려 있는 다모클레스의 검과 같다고 말합니다. DeFi가 성숙하면 아마도 그때는 구름이 걷히고 해가 드러나는 때입니다.

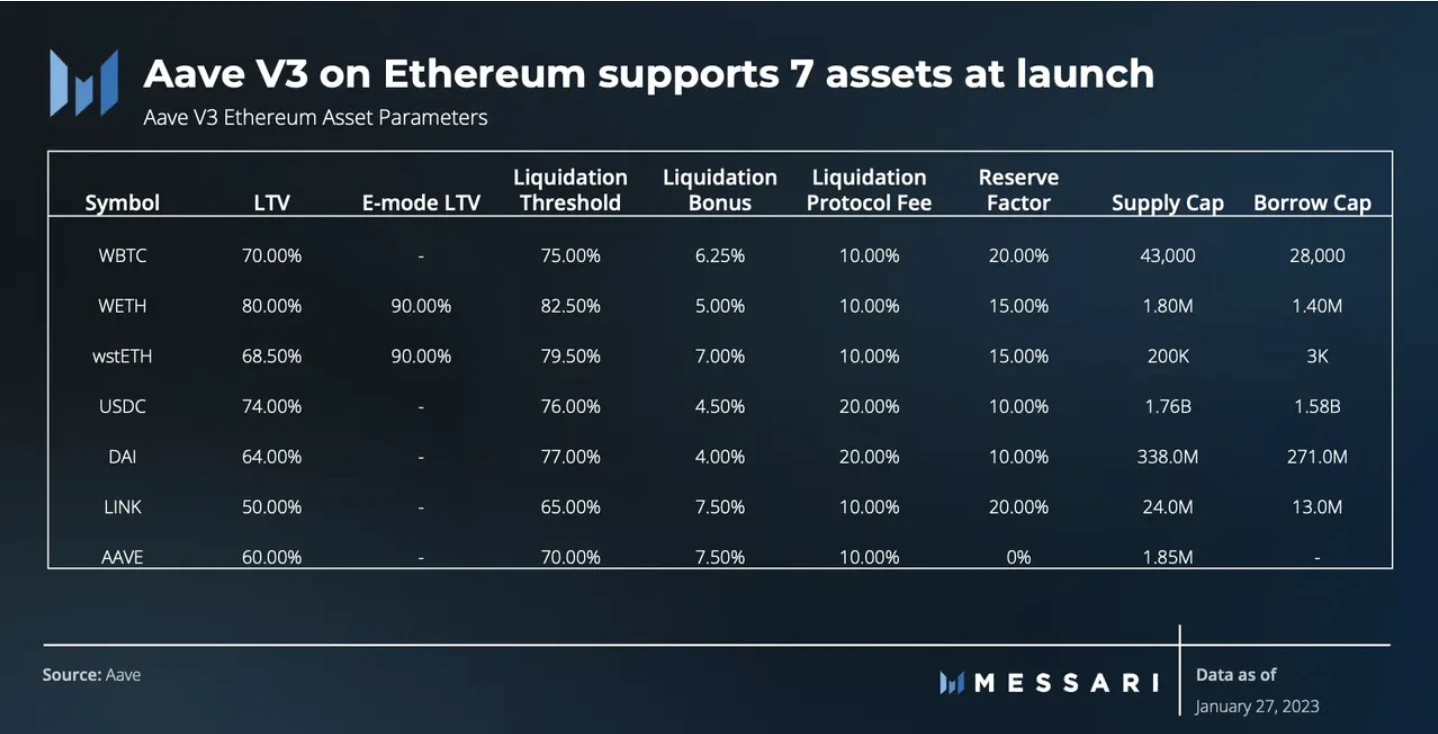

2.4 Aave v3

2023년 1월 27일, Aave V3가 이더리움에서 출시되었습니다. V2는 총 12개의 자산을 제공하는 반면, V3는 현재 25개의 자산을 제공하며 그 중 12개는 고위험 자산으로 격리되어 있습니다.

가장 기대되는 기능은 멀티 체인 지원이며, 이번 업데이트는 위험 관리 및 가스 효율성도 향상시킵니다.

다음 내용은 부분적으로 다음에서 파생됩니다.Aave V3 Technical Paper

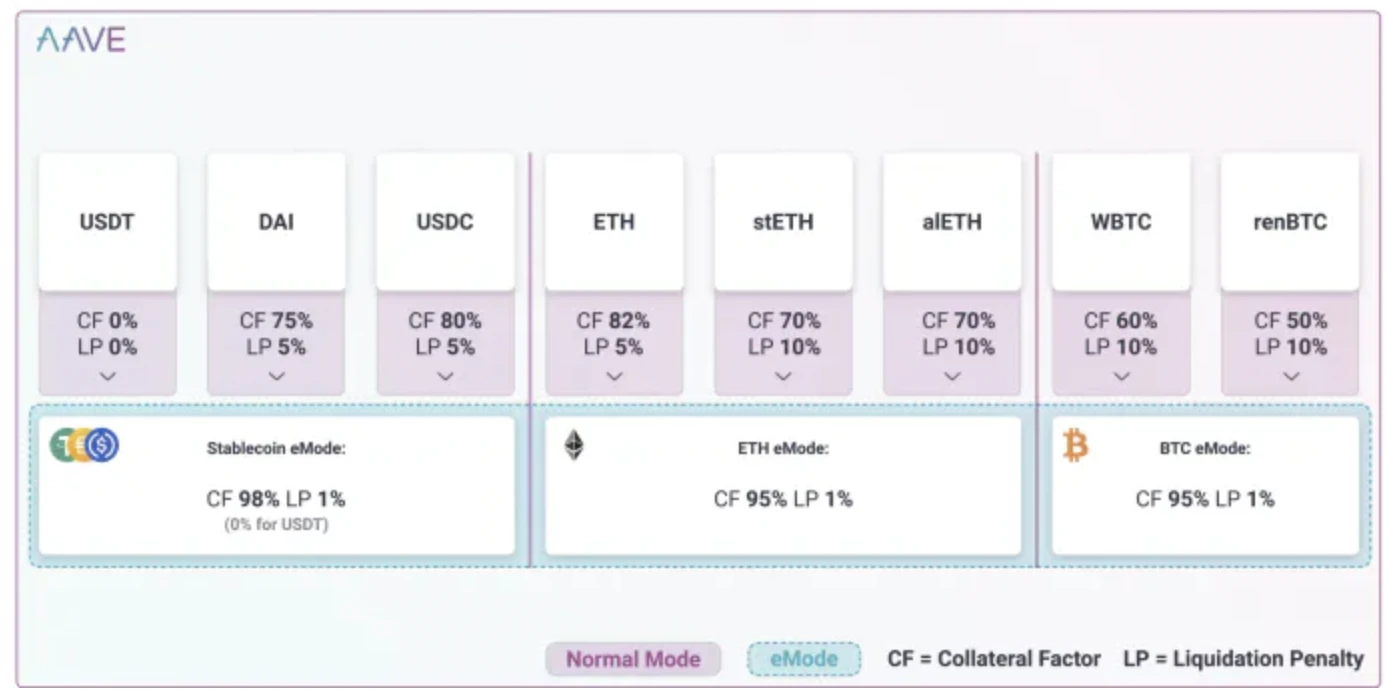

효율적인 모드-eMode

간단히 말해서 효율적인 모델은 스테이블 코인과 같은 자산을 분류할 수 있습니다. 차용인이 특정 범주의 자산을 담보로 제공하면 자산 효율성이 높아집니다. 각 범주에는 수정 가능한 위험 매개변수가 4개 있습니다.

LTV(실제로는 차입능력, 일부 계약은 질권계수라고 함)

청산 기준점

청산 인센티브 계수

맞춤형 가격 오라클(선택사항)

백서의 예:

사용자가 E-모드 카테고리 1(Stablecoin)을 선택합니다.

사용자가 DAI를 제공합니다(보통 LTV 75%).

이제 사용자는 E-모드 범주(97%)로 정의된 차용 용량으로 다른 스테이블 코인(DAI 포함)을 빌릴 수 있습니다. 그 결과, 사용자의 자본 효율성이 22% 증가했습니다. 사용자는 여전히 다른 자산을 제공하고 이를 담보로 사용할 수 있지만 사용자가 선택한 동일한 E-Mode 범주에 속하는 담보만 향상된 위험 매개변수를 갖게 됩니다.

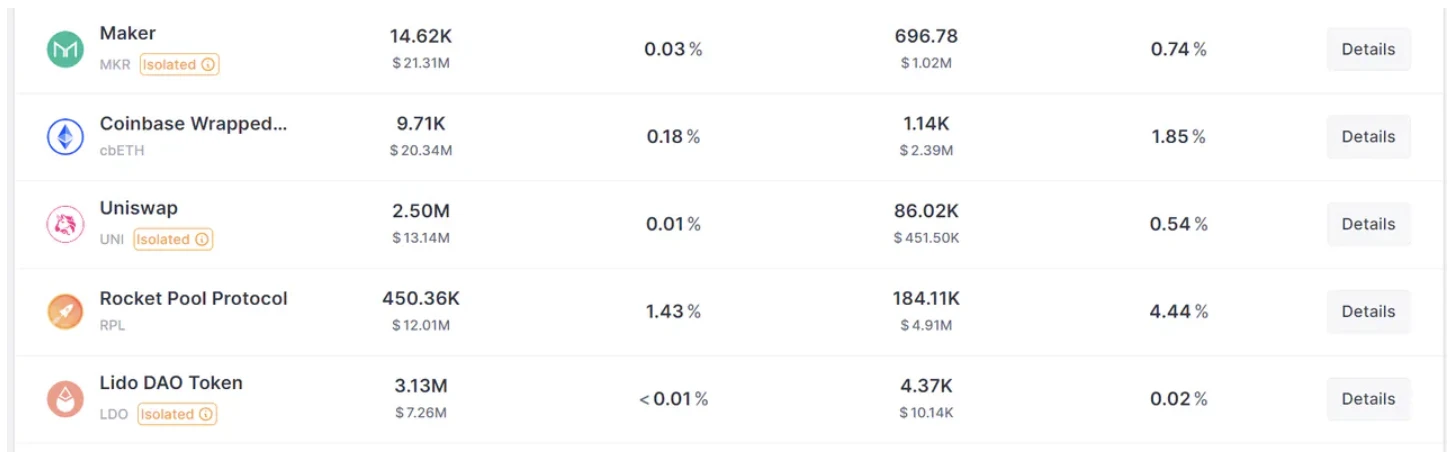

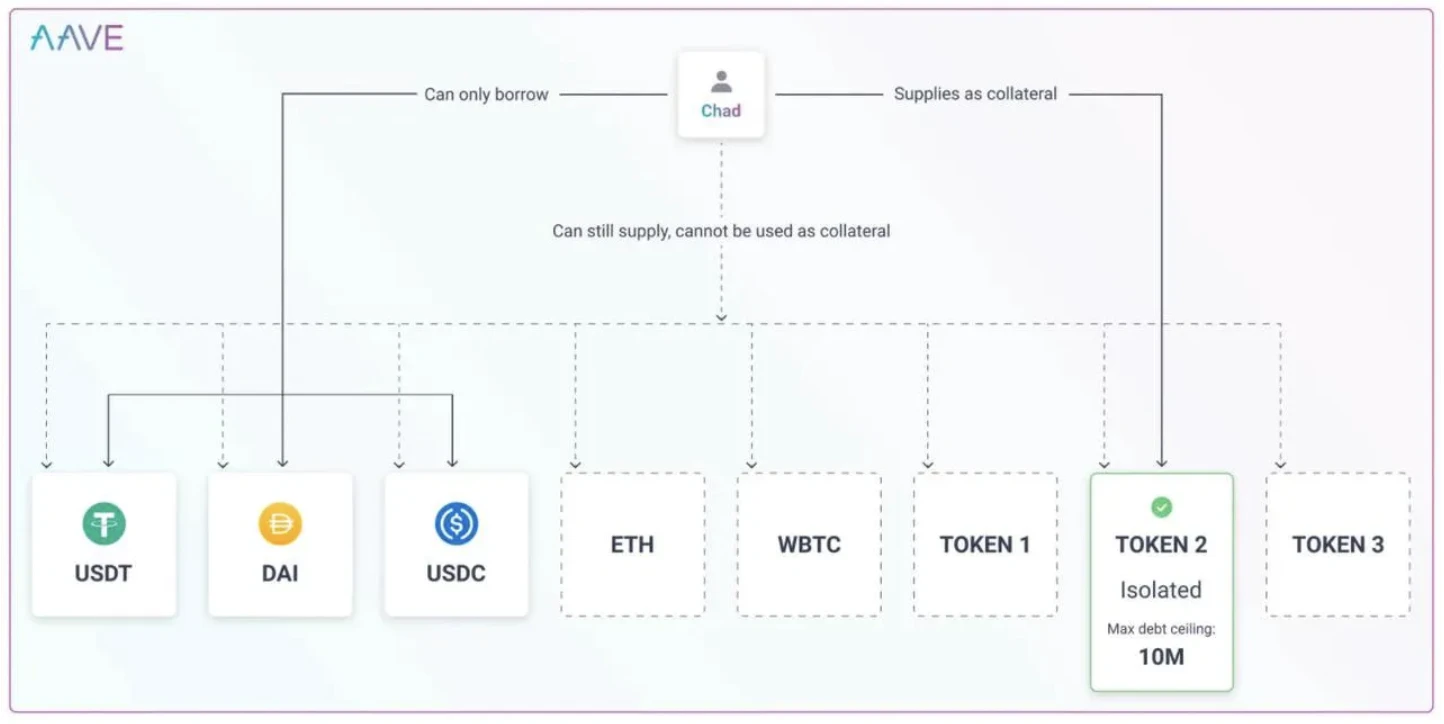

격리 모드

격리 모드도 컴파운드에서 처음 출시되었으며, 차용자는 한 번에 특정 담보로 하나의 자산만 빌릴 수 있습니다. 간단히 이해하면 고위험 자산이나 DAO 투표 후 결정된 개별 자산은 풀로서 독립적으로 작동한다는 것입니다.

공식입장은 고립자산은 차입력이 제한되어 있어 기타 자산을 담보로 사용할 수 없다고 되어 있다.(고립자산의 차입에는 상한이 있으며, 기타 자산은 담보로 사용할 수 없다.)

이미지 출처:https://app.Aave.com/markets/

예를 들어 Chad는 TOKEN 2를 담보로 제공합니다. TOKEN 2는 최대 부채 한도가 1,000만 달러인 분리된 자산으로 USDT, DAI 및 USDC가 거버넌스에서 허용되는 차용 자산입니다. TOKEN 2를 담보로 제공한 후 Chad는 USDT, DAI 및 USDC로 최대 1,000만 달러를 빌릴 수 있습니다. Chad가 ETH, WBTC와 같은 다른 자산을 제공하더라도 시스템은 격리 모드의 존재로 인해 Chad가 이러한 자산에 대해 차용하는 것을 허용하지 않습니다. 그러나 Chad는 제공된 ETH와 WBTC에서 계속 수익을 얻습니다. 반면, Chad는 TOKEN 2를 담보로 비활성화한 후 격리 모드를 종료할 수 있으며, Chad는 계속해서 다른 자산을 대출을 위한 담보로 사용할 수 있습니다.

격리 모드는 Aave가 롱테일 자산과 주류 자산의 균형을 맞추고 주류 자산이 청산될 위험을 줄이는 동시에 알트코인 대출에 대한 시장의 강력한 수요를 완전히 거부하지 않는 데 있어서 매우 중요한 돌파구로 간주됩니다.

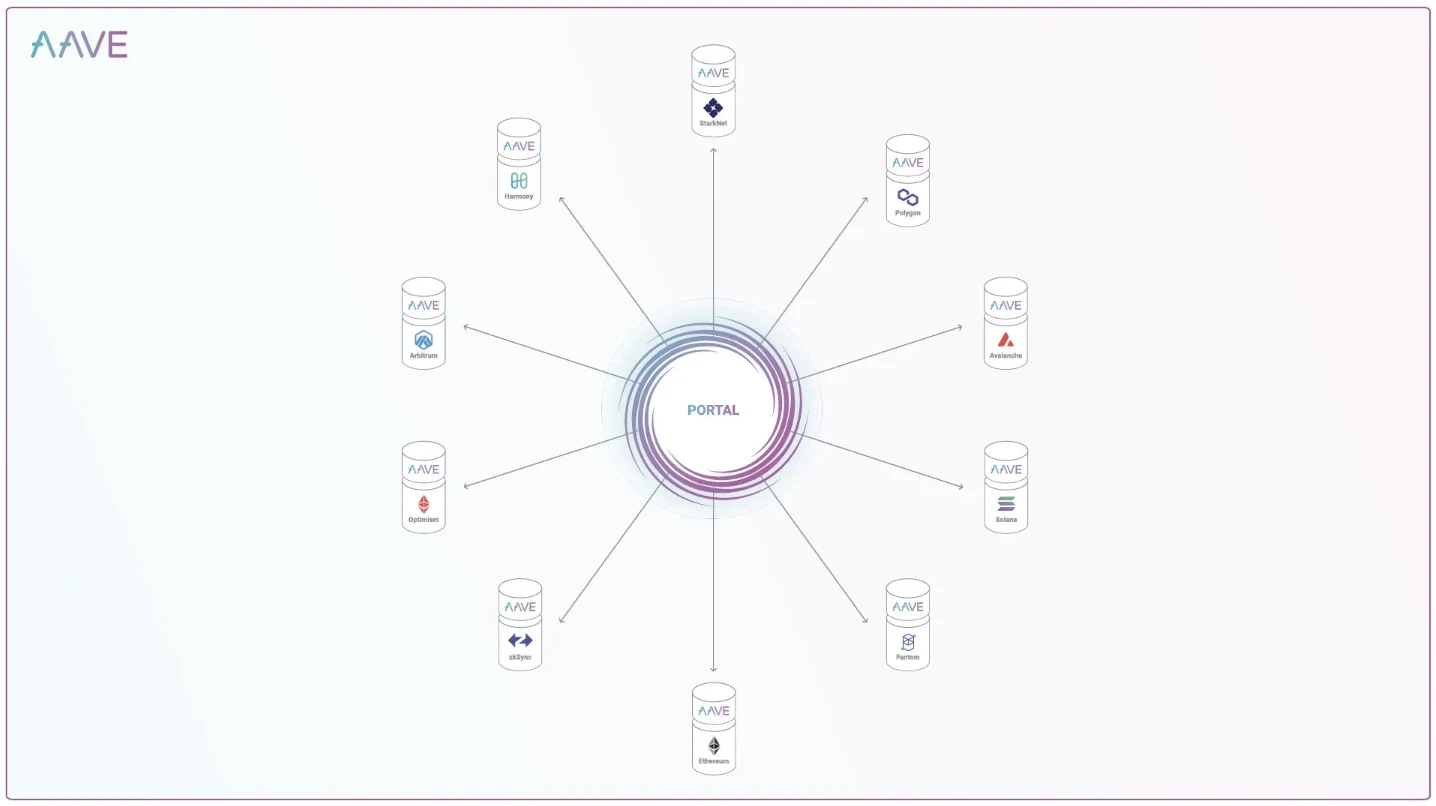

포털 - 멀티체인 지원 - 크로스체인 대출(아직 온라인이 아님)

Aave 프로토콜 V3을 사용하면 승인된 브리지가 소스 네트워크에서 aToken을 파괴하는 동시에 대상 네트워크에서 즉시 발행할 수 있습니다. 그런 다음 기본 자산은 브리지를 통해 풀로 전송될 수 있으며 지연된 방식으로 대상 네트워크의 Aave에서 사용할 수 있습니다. 이 목표를 달성하려면 프로토콜에 세 가지 기능을 추가해야 합니다.

지원되지 않는 aToken 발행

지원되지 않은 aToken이 일반 aToken으로 복원됩니다.

이러한 기능을 사용하려는 계약에 대한 화이트리스트 메커니즘을 제공합니다.

크로스체인 대출(포털) 기능은 V3 버전이 출시된 2022년 3월 초 배포 가능한 상태에 이르렀으나, 보안상의 이유로 팀에서는 이 기능을 출시하는 데 신중을 기했으며 아직 공식적으로 배포하지 않았습니다. Aave의 크로스체인 대출은 Aave 프로토콜 자체에 의해 제어되지 않지만 제3자 크로스체인 브리지 프로토콜이 도입되기 때문입니다.

간단히 말하면, aToken은 다양한 체인에서 유통되는 인증서로 사용되며, 사용자는 체인에 대한 서약을 선택한 후 포털을 통해 Aave가 배포한 체인의 자산을 마음대로 인출할 수 있습니다.

aToken의 설계 논리와 유사하게 Aave는 사용자가 더 많은 의사 결정권을 갖고 더 많은 혜택을 얻기 위해 유동성을 제공하는 체인 사용자를 결정할 수 있기를 바랍니다.

aToken이 양도된 경우 aToken이 최종적으로 폐기되고 담보가 제출되면 aToken을 보유하는 퍼블릭 체인과 동일합니까?

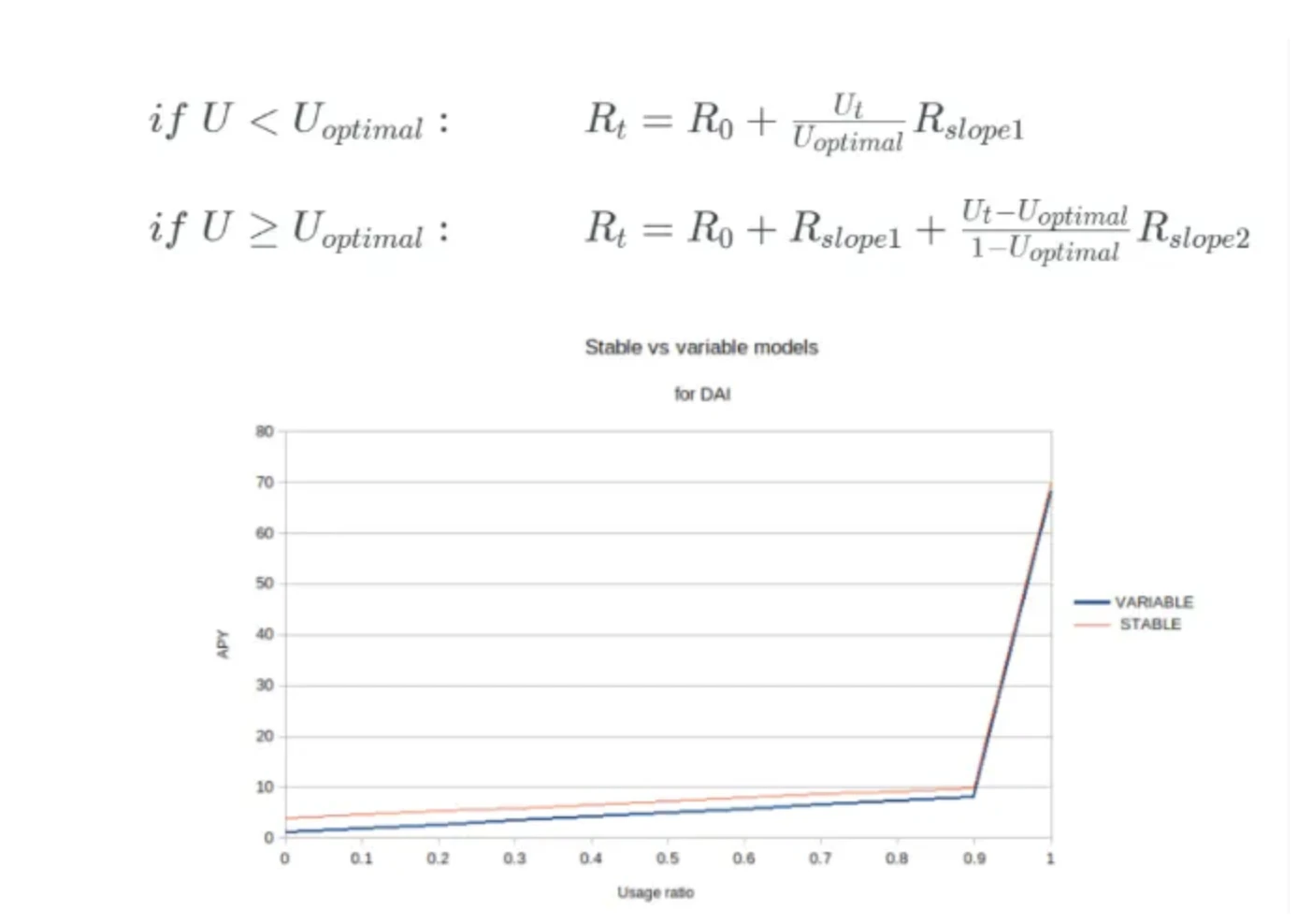

3. 금리 전략

Aave의 유동성 이자율은 비교적 이해하기 쉽습니다. 간단히 말하면 이자율은 선형적으로 증가하지만 기울기는 변합니다. 자금 풀이 최적 자금 활용률에 도달하기 전에는 이자율이 상대적으로 느린 속도로 선형적으로 증가하고, 최적 자금 활용률을 초과한 후에는 기울기가 급격하게 상승하여 이자율이 빠른 속도로 선형적으로 상승합니다.

이미지 출처: https://medium.com/Aave/Aave-borrowing-rates-upgraded-f6c8b27973a 7

추가 자료:Borrow Interest Rate

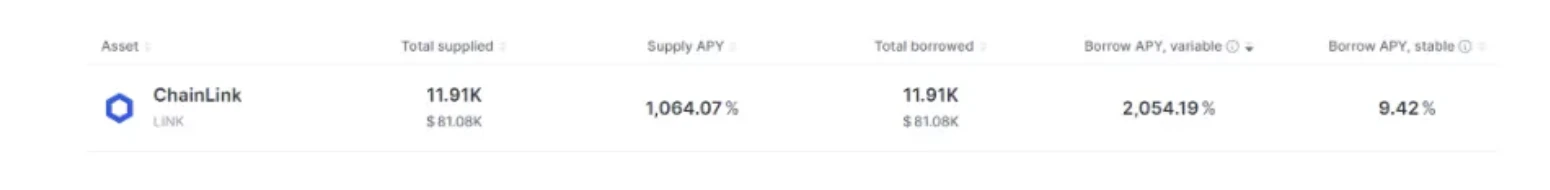

Aave에는 세 가지 금리 모델 전략이 있습니다. 첫 번째 전략은 주로 변동성 자산에 대한 것입니다. 변동성 자산의 경우 언제든지 유동성의 필요성이 매우 중요하므로 변동성 자산에 대한 최적의 자금 활용률은 45%입니다. 자산 유동성 풀의 자산은 대출되고, 예금 및 대출 이자율은 300%의 매우 높은 기울기 Rslope 2를 사용하여 증가합니다.

데이터 소스:https://docs.Aave.com/risk/liquidity-risk/borrow-interest-rate

사례: 하모니 체인의 크로스체인 브릿지 문제로 인해 체인링크의 유동성 풀을 모두 차입하게 되었습니다.(이유는 불명) 이때 이자율이 크게 변하는 것을 관찰할 수 있습니다. 1064%, 체인링크의 차입금리는 2054%인데, 이는 자산활용률이 최적비율을 초과할 때 변동성자산의 금리상승폭이 매우 크다는 것을 보여준다.

두 번째와 세 번째 전략은 모두 스테이블 코인에 대한 것으로 최적 자금 활용률이 약간씩 다르며, 스테이블 코인의 가격은 변동성이 매우 낮은 명목화폐에 고정되어 있기 때문에 스테이블 코인의 최적 자금 활용률은 매우 낮습니다. 최적의 자금 활용률을 초과하는 경우 Rslope 2도 변동성 자산에 비해 훨씬 낮습니다.

데이터 소스:https://docs.Aave.com/risk/liquidity-risk/borrow-interest-rate

사례: 스테이블 코인을 최적 사용률 이상으로 빌릴 경우 변동성 자산에 비해 금리 상승폭이 현저히 낮지만, 금리가 높은 스테이블 코인은 변동성 자산에 비해 더 많은 사람을 유인해 예금과 대출 상환을 유도할 수 있어 변동성이 거의 없다. 걱정할 필요가 있습니다. 유동성 문제가 발생합니다.

다음에서 부분적으로 인용됨:한 기사로 AAVE — 분산형 뱅킹 이해하기

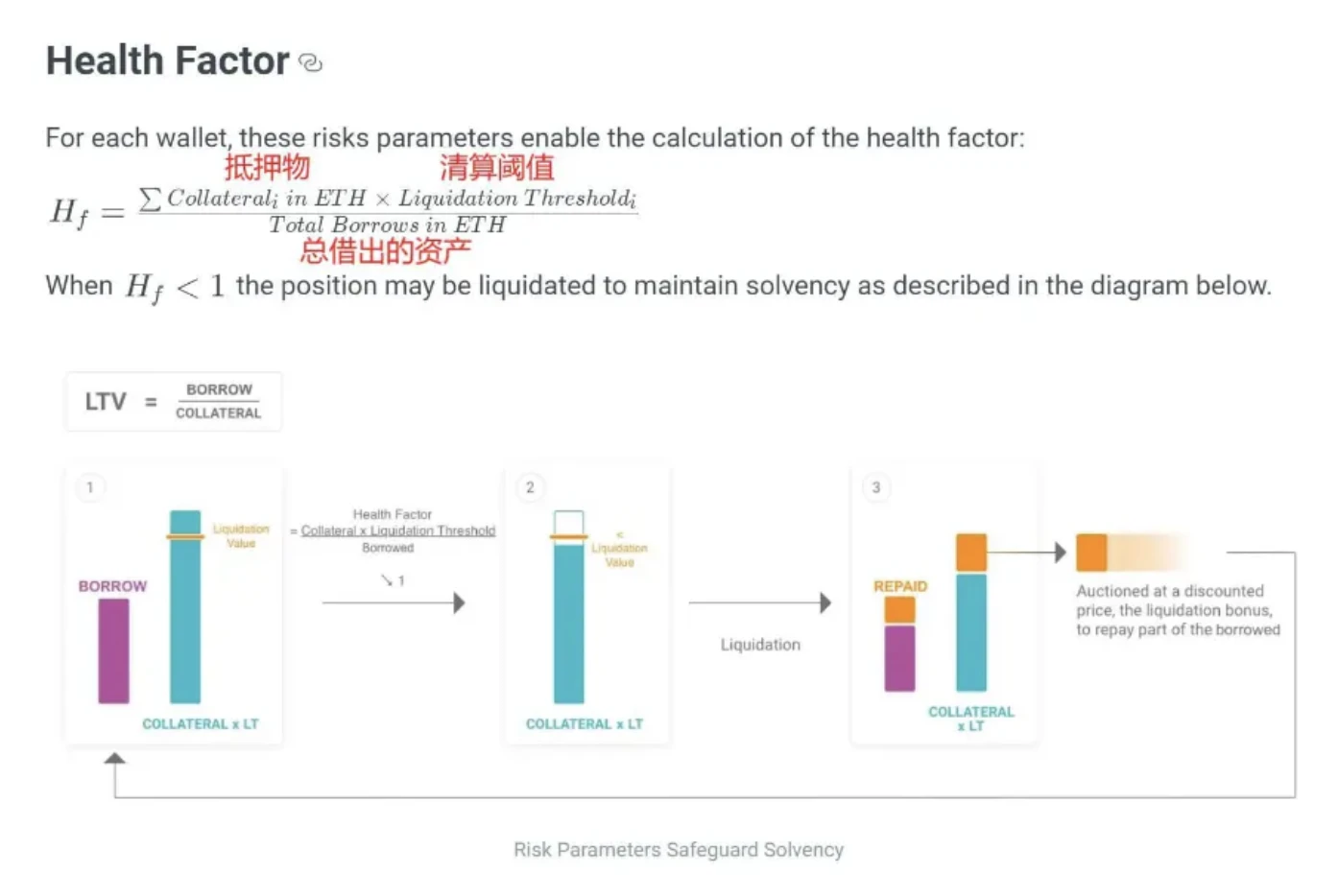

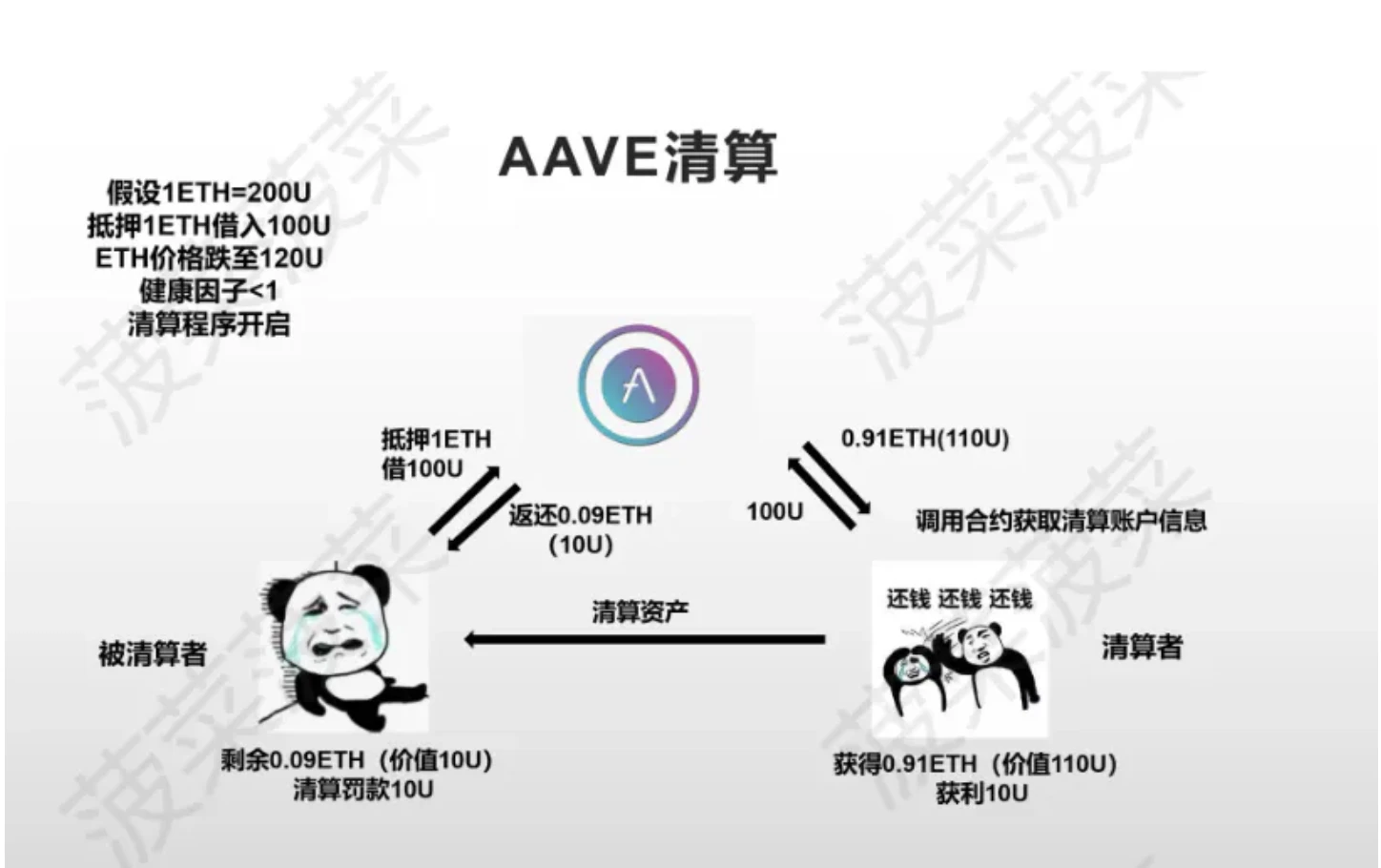

일반적으로 사용자가 청산을 직면하고 있는지 판단하는 중요한 지표는 건강 요인, 즉 대출 자산 가치와 담보 자산 가치의 비율로, 담보 × 청산 기준 ¼ 총액으로 구할 수 있습니다. 빌려준 자산.건전성 요소가 1보다 작으면 AAVE 프로토콜은 악성 부채에 직면하게 되고 사용자는 청산 프로세스에 들어가게 됩니다.

AAVE 프로토콜의 스마트 계약 자체는 청산 작업을 자동으로 완료할 수 없으므로 AAVE의 청산 프로세스는 제3자가 완료해야 합니다.청산자는 청산 대상 계정의 정보를 얻기 위해 AAVE의 청산 스마트 계약을 호출해야 합니다. 더 많은 사람들이 청산에 참여하도록 독려하려면 청산인은 청산인에게 추가적인 청산위약금을 지급해야 합니다.

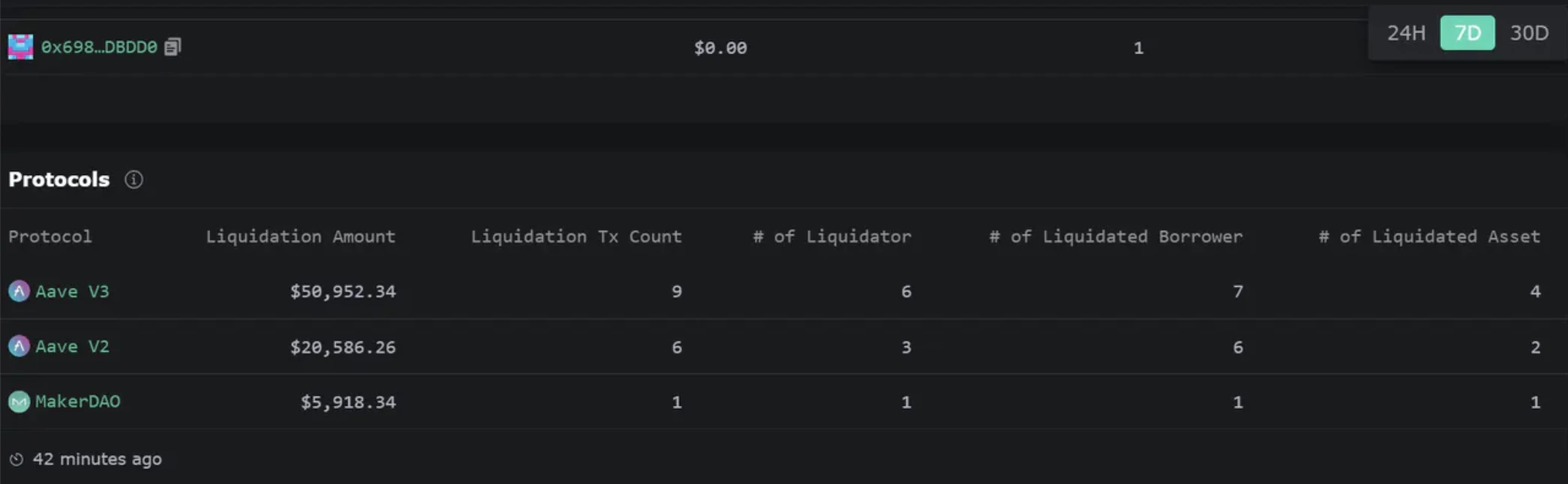

누구나 청산계약을 호출하여 청산인 역할을 할 수 있지만 현재 청산인의 기준은 매우 높습니다. 일반적으로 전문 청산 로봇에 의해 실행되며 막대한 자금이 필요합니다. 기본적으로 일반인이 참여하는 것은 불가능하며, 선두 청산 로봇 절대 우위를 가지고, 상위 10위권 내 1위 청산인이 최근 참여한 청산 금액이 다른 모든 청산인의 총 청산 금액보다 많다는 것을 알 수 있습니다.

데이터 소스:https://eigenphi.io/mev/ethereum/liquidation

4. Aave와 컴파운드의 비즈니스 데이터 비교

Aave와 컴파운드는 분산형 대출 분야의 두 리더입니다. 일부 핵심 개념에 의해 결정된 트레이드오프는 둘의 개발 속도의 차이도 결정합니다. 데이터 수준에서 서로 다른 전략적 초점 이후 둘의 개발 상태를 반영할 수 있습니다.

프로젝트 당사자로서 Defi 프로젝트에서 자주 공개하지 않는 데이터가 하나 있는데 바로 인적자본이다. 아까 말씀드렸던 것처럼 컴파운드는 19명, 에이브는 95명인데 이 부분의 비용은 몇배인가요?

대략적으로 말하면 1인당 연봉 15만 달러 기준으로 보면 1,500만 달러 지출에 비해 이 역시 300만 달러 지출이 되는 셈이다. 월수입에.

따라서 비즈니스 데이터를 비교하는 과정에서 하나는 20명으로 구성된 팀이 만들고, 다른 하나는 100명으로 구성된 팀이 만드는 요소를 실시간으로 고려해야 하며, Aave는 천만 달러 이상을 지출할 수도 있습니다. 컴파운드보다 적습니다.

Uniswap 및 많은 Web 3.0 프로젝트와 마찬가지로 Aave도 이를 유지하려면 토큰을 판매해야 한다고 추측됩니다.

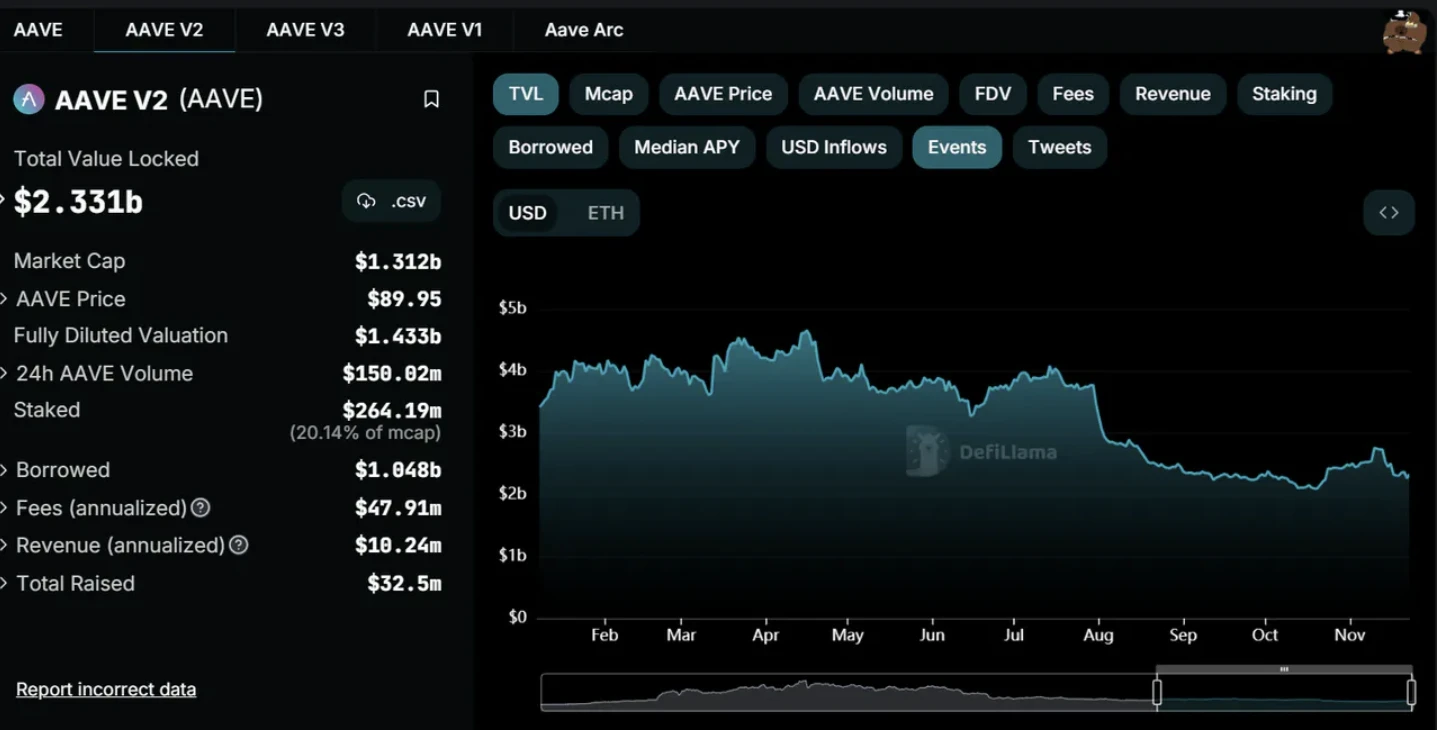

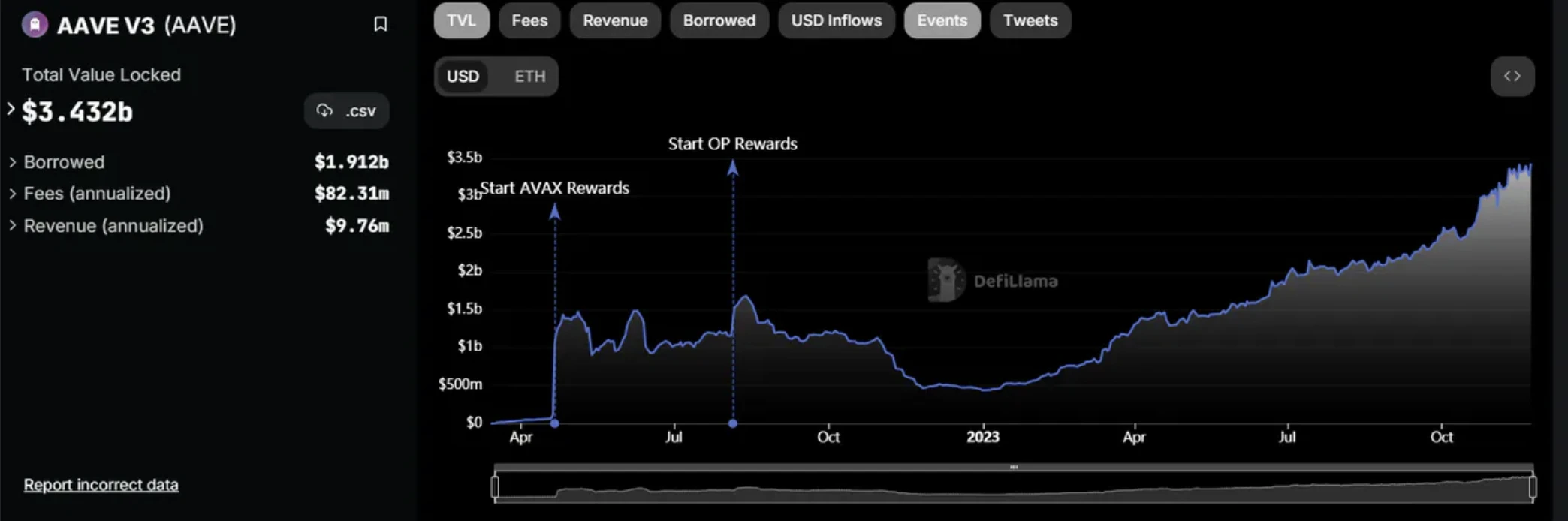

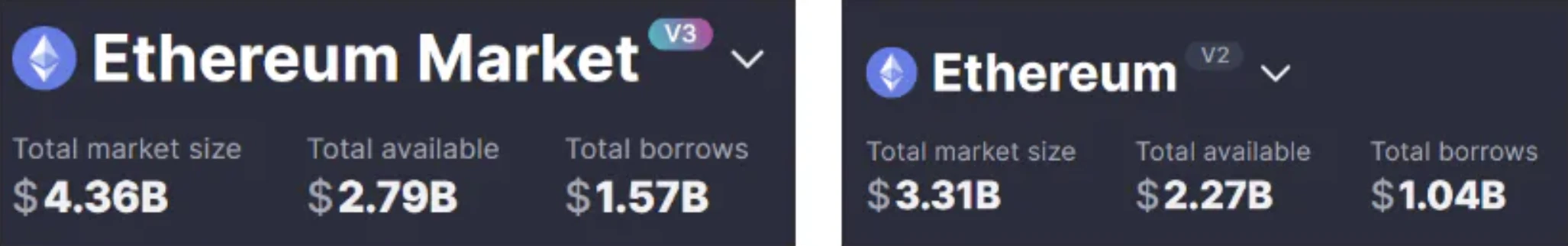

4.1 TVL

지난 1년 동안 TVL을 비교하면 Aave는 40억 달러에서 60억 달러 사이에서 변동했고, 컴파운드는 15억 달러에서 22억 달러 사이에서 변동했습니다.

데이터 소스:https://tokenterminal.com/terminal/projects/Aave/competitive-landscape

Aave V2는 약 40억 달러에서 20억 달러 남짓으로 떨어졌고, Aave V3 출시 이후 2022년 말 최저 가격은 5억 달러 미만이었으며 현재는 34억 2천만 달러에 도달했습니다.

데이터 소스:https://defillama.com/protocol/Aave-v2

데이터 소스:https://defillama.com/protocol/Aave-v3

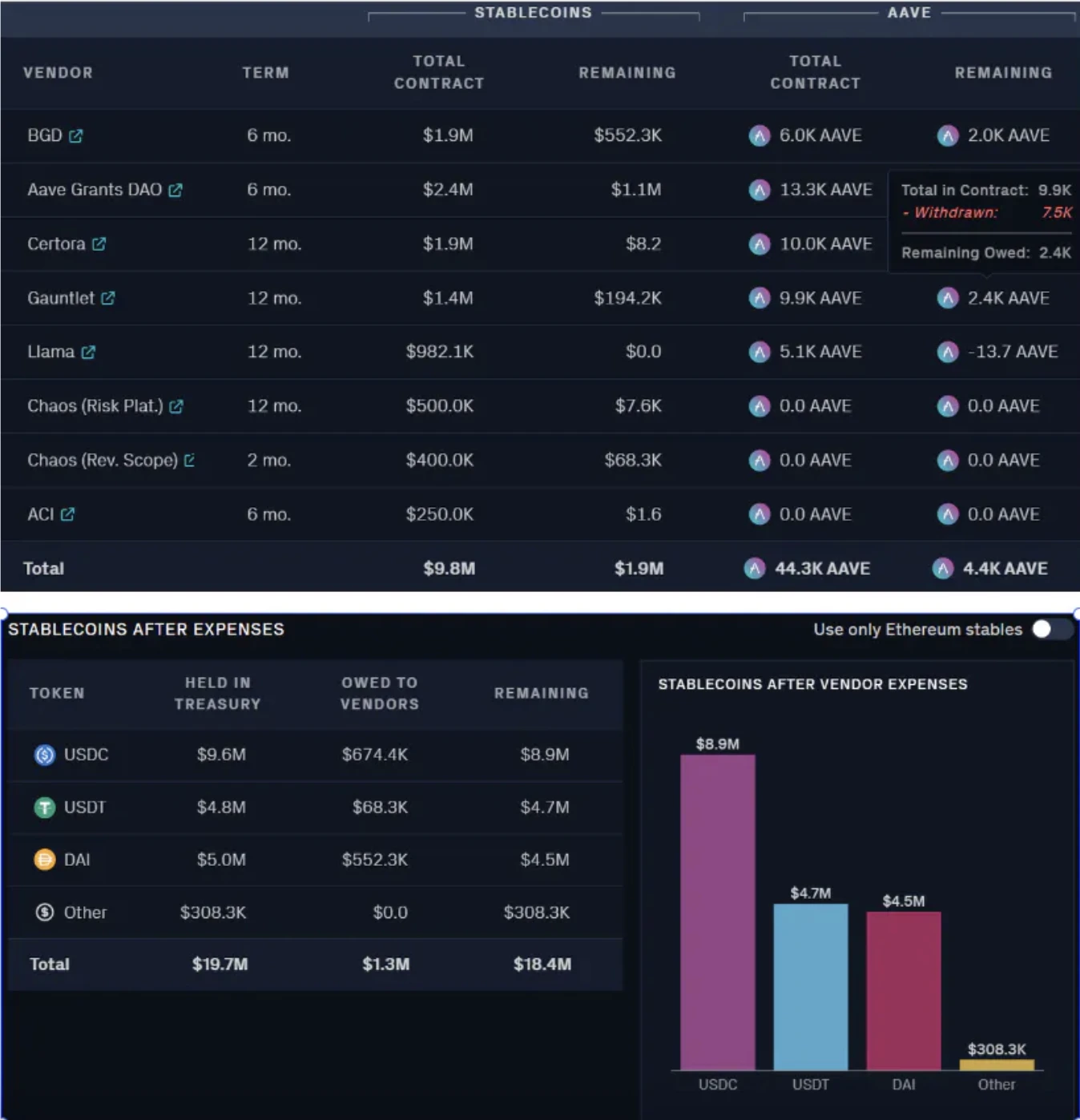

4.2 재무부 재무부

최고점에 국고는 5억7400만달러에 이르렀고, 현재는 1억2100만달러로 Aave가 70%를 차지하며, Aave를 제외하면 총액은 3500만달러이다. 그러므로 실제로 국고의 가치가 최고조에 달했을 때 화폐기준이 그렇게 과장된 것은 아닐 수도 있지만, 당시의 화폐가격이 높았기 때문일 수도 있다.

데이터 소스:https://community.llama.xyz/Aave

Aave 팀은 토큰의 시장 가치에 크게 의존하며, 많은 계약은 스테이블 코인과 Aave의 혼합으로 지불됩니다.

4.3 Runway

현재 스테이블코인의 지출과 수입은 기본적으로 균등하다. 그러면 스테이킹을 통해 제공되는 사용자 보상과 Aave로 지불하는 일부 서비스로 인해 2.2년 정도는 유지될 것으로 예상됩니다. 나중에 얘기하세요).

데이터 소스:https://community.llama.xyz/Aave/runway

Aave의 모든 지출에 대해 해당 제안을 확인할 수 있으며, 결제 진행 상황도 매우 명확하게 표시됩니다. 모든 주주총회에서 내려지는 결정은 공개적이고 투명하여 공동체 소속감과 높은 수준의 분권화를 제공한다는 것을 이해할 수 있습니다(자세한 내용은 나중에 설명).

지출 영역에는 가장 중요한 직원의 급여가 부족합니다. Grant 열에는 프로토콜 개발, 코드 감사 등의 열이 있지만 규모 판단으로 보면 직원 급여와 일치하지 않는 것이 분명합니다.

데이터 소스:https://community.llama.xyz/Aave/grants

회사 채용 공고에 따르면 직원 평균 연봉은 10만 달러, 직원 100명의 연간 지출액은 1천만 달러라고 한다.

Aave 가격 $95를 기준으로 대략적으로 계산해 보겠습니다. 연간 인건비는 포함되지 않습니다. u 기반 간접비는 다음과 같습니다.

[(5, 300+ 33, 000)* 95+ 1, 300, 000)]* 12 =$ 59, 262, 000

게다가 인건비 1000만 달러

$ 59, 262, 000+$ 10, 000, 000

수입은 대략 다음과 같습니다:

1, 200, 000* 12 =$ 14, 400, 000

이 $69-$14 = $5,500만은 어디서 나오는 걸까요? Aave는 20년이 지나면 자금 조달이 불가능합니다.

$ 55, 000, 000/100 = 550,000, 550,000개의 Aave 토큰을 판매해야 합니까? 현재 1년 동안 공개되는 스테이킹 보상은 12*33k= 396k입니다.

(계산상의 문제점은 월별 수입 추정치를 기준으로 한다는 점입니다. 수입이 500만 달러에 달할 경우 현재 월 수입의 3배를 묶어서 계산합니다.)

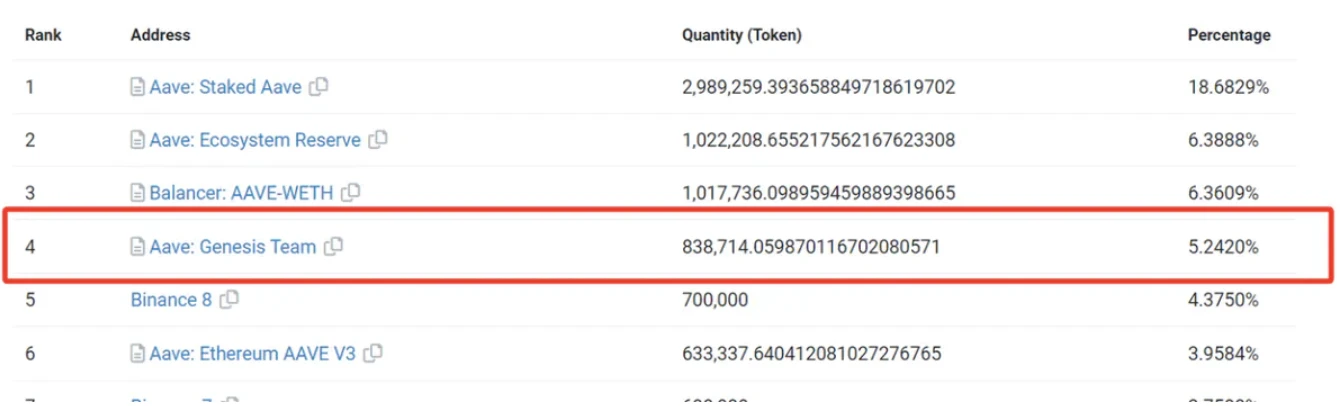

나중에 Token Holder 부분을 살펴보면 Aave: Genesis Team이 직원들에게 급여를 지급해야 하는데 Aave가 80만 개가 넘습니다. $100를 기준으로 계산하면 아직 급여로 사용할 수 있는 $80m가 있고, 추가로 사용할 수도 있습니다. 임금을 지급하고 스테이킹으로 인한 수익과 단기 현금흐름이 생각보다 건전합니다.

데이터 소스:https://etherscan.io/token/tokenholderchart/0x7fc66500c84a76ad7e9c93437bfc5ac33e2ddae9

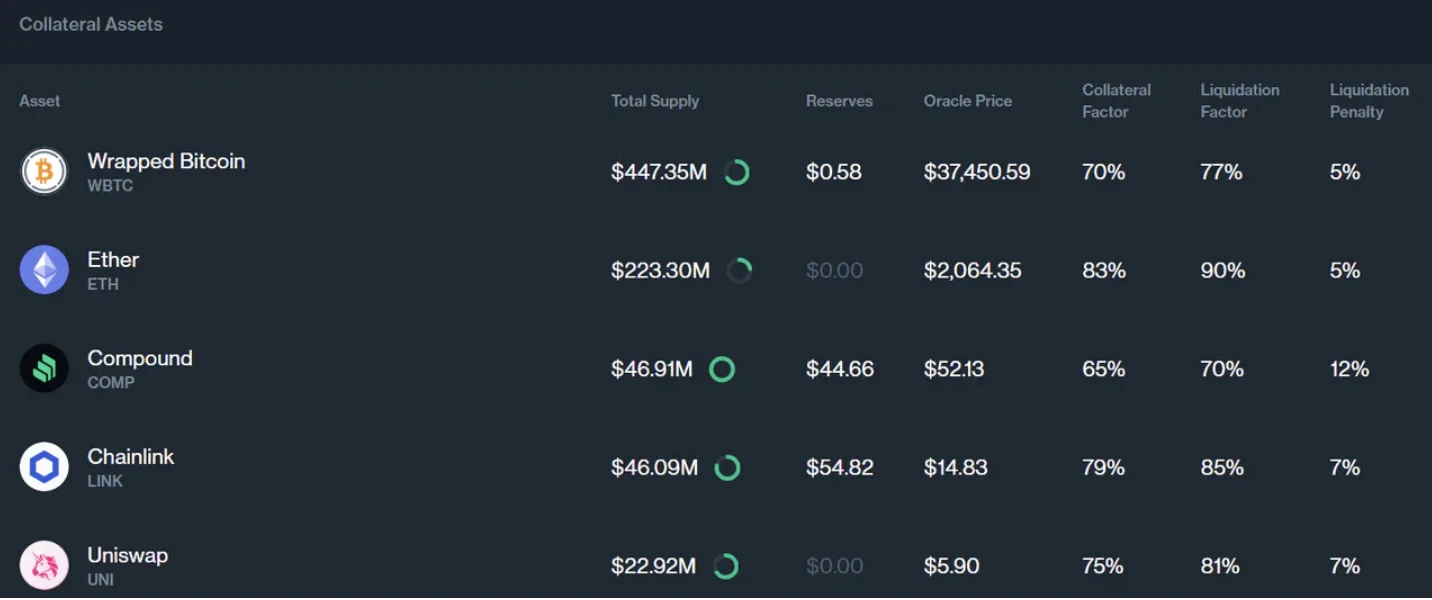

4.4 주류자산 대출금리 및 대출조건

4.4.1 표시기 설명

LTV: Aave는 LTV(Loan to Value) 비율을 사용하여 담보 1단위당 빌릴 수 있는 기타 자산의 가치를 측정합니다.

E-모드 LTV: 동일한 카테고리의 대출로 LTV를 높일 수 있습니다.

청산 임계값: 청산 임계값

청산 보너스: 청산인에 대한 보상

청산 프로토콜 수수료: 프로토콜에 대한 청산 수수료

예비율: 예비율, 즉 재무부에 지급되는 이자 비율

공급량 : 공급 상한

대출 한도: 대출 한도

지표의 개념은 이 그림에서 볼 수 있습니다.

4.4.2 시장 비교

Aave:Ethereum V3/V2

Compound:Ethereum V2

사람들이 여전히 Aave V2 버전을 사용하는 이유는 무엇입니까? 여기서 기본 추측은 V3의 해당 풀 자산이 최적에 도달하면 V2의 유동성 풀이 실제로 더 비용 효율적일 것이라는 것입니다.

여기에는 컴파운드 V3가 포함되지 않습니다. 가장 큰 이유는 컴파운드 V3가 매우 기본에 충실한 작업이기 때문입니다. 간단히 말해서 cToken은 폐기됩니다.

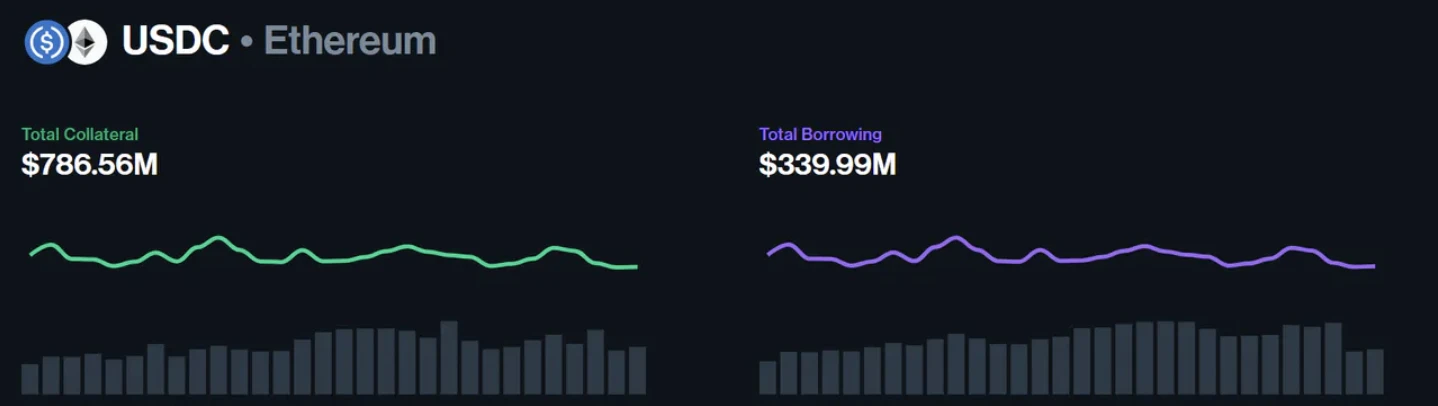

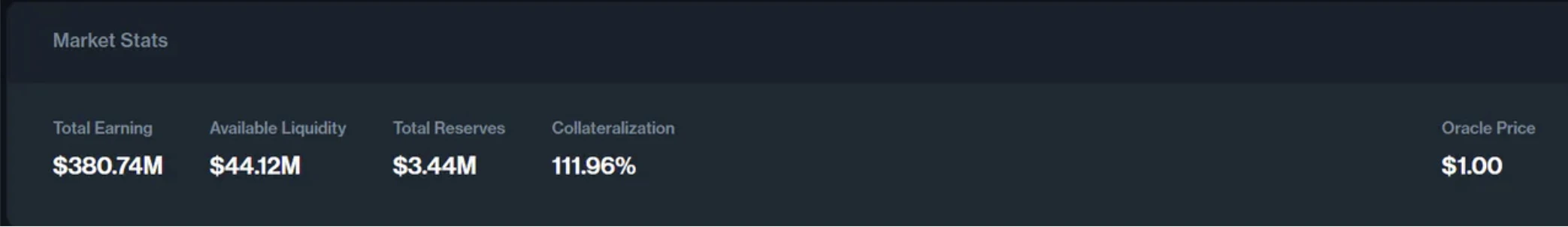

USDC를 예로 들면, 전반적인 상황은 다음과 같습니다.

대출 기관은 USDC를 제공하고 이자를 받습니다. 왜 Total Collectral의 $786.56 대신 Totak Earning은 $380.74m에 불과합니까?

차용인은 필요한 담보만 예치한 후 대출을 할 수 있기 때문에 해당 담보 부분은 더 이상 이자가 발생하지 않으며, 여기서 담보는 해당 계약에 예치되며 대출되지 않습니다. 차용자의 담보와 대출자가 제공하는 유동성은 별개입니다.

따라서 컴파운드 V3는 컴파운드에 자체적으로 안정적인 통화가 없다는 점을 제외하면 DAI와 더 유사합니다.

데이터 소스:https://app.compound.finance/markets/usdc-mainnet

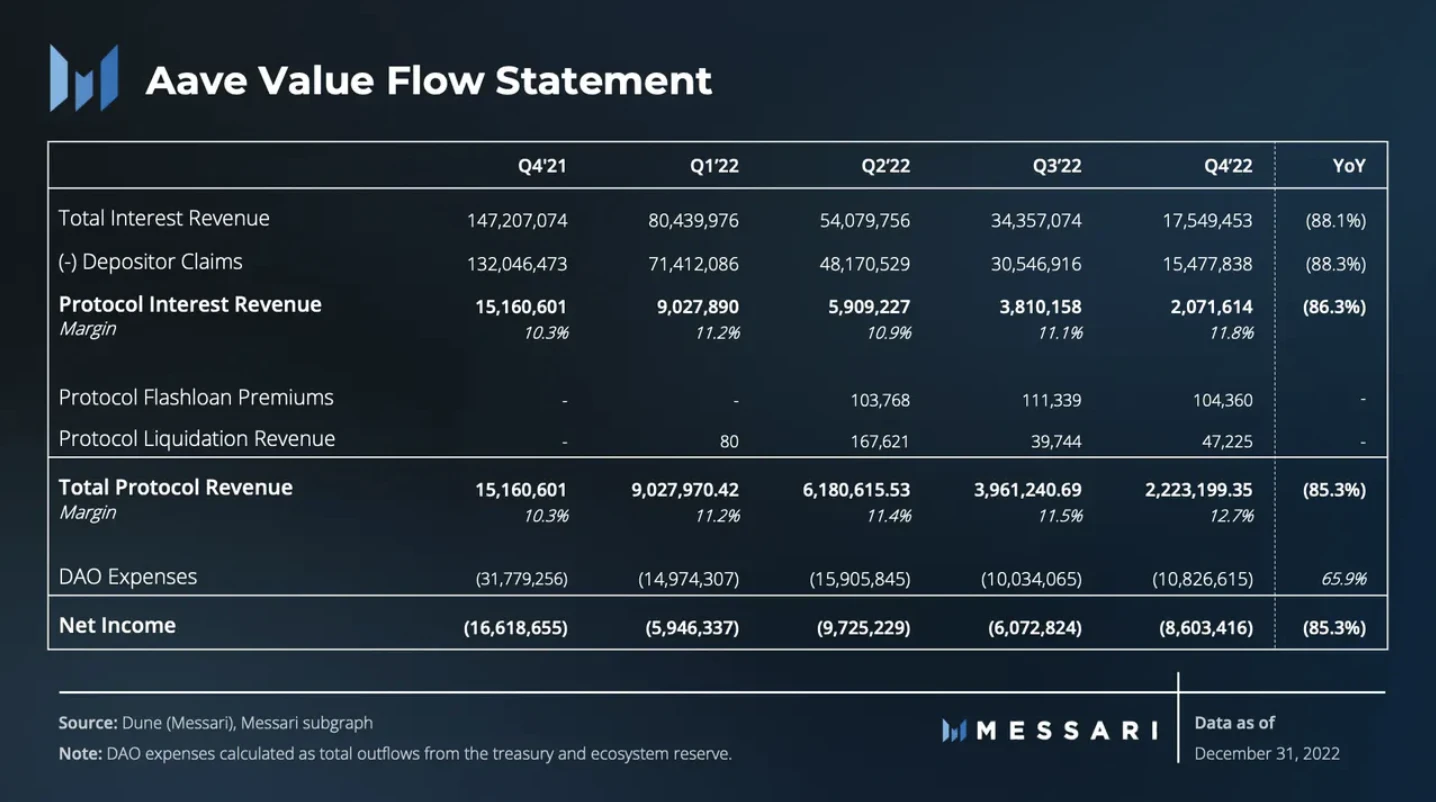

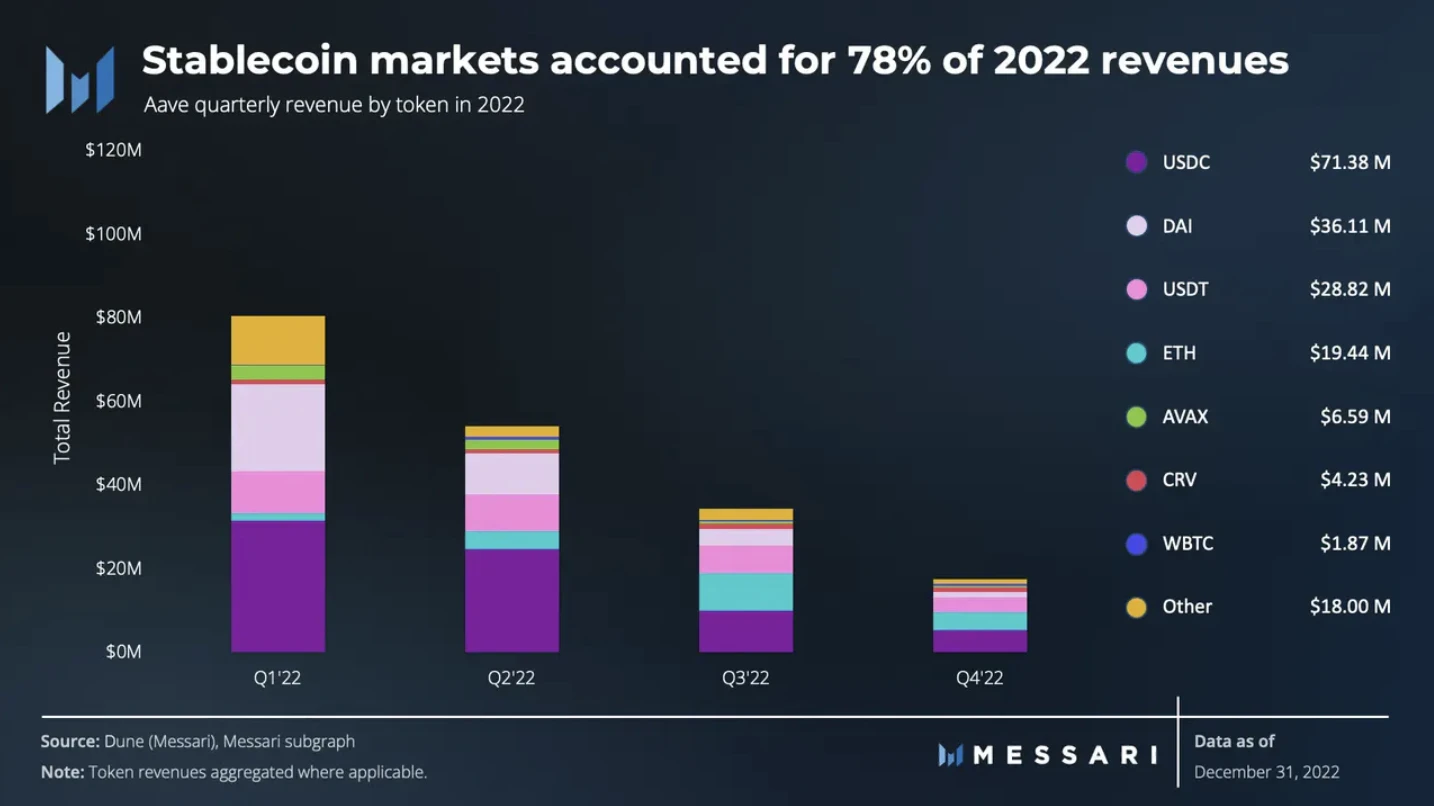

4.5 소득 상황

다음은 다음에서 인용되었습니다.State of Aave Q4 2022

소득 구성

플래시 대출 수수료와 청산 수입으로 인해 프로토콜에 발생하는 수입은 이자에 비해 매우 적고 극히 일부에 불과하다는 것을 알 수 있습니다.

그 중 스테이블코인이 수익에 가장 큰 기여를 했습니다.

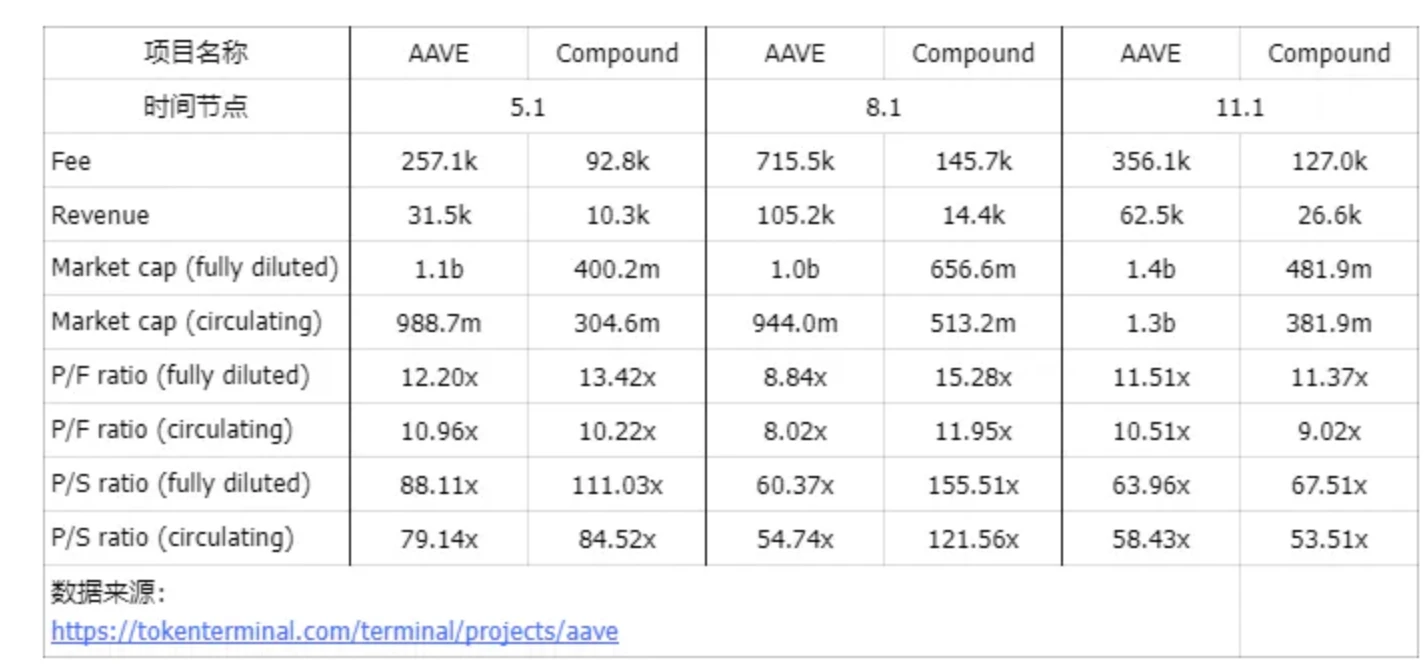

4.6 평가 비교

Aave의 MC, 수익, 수수료는 컴파운드보다 훨씬 높지만 P/F와 P/S는 상대적으로 가깝고 분산형 대출에 대한 시장 평가는 상당히 합리적입니다.

5. 스테이블코인 GHO

토론 질문: 왜 모두가 스테이블코인을 만들고 싶어합니까?

MakerDAO-DAI, Curve-CrvUSD, Aave-GHO 등 다양한 Defi 프로토콜이 동일한 Defi 비즈니스를 확장하는 이유는 무엇입니까?

GHO는 Aave DAO에 가져올 수 있는 직접적인 이점이며 규모가 커짐에 따라 선형적으로 증가합니다.

과거 제안에 따르면 시간 검증을 거쳐 GHO 채굴자를 차익거래에 사용하는 경우가 대부분으로 인해 발생하는 지속적인 디커플링으로 인해 더 많은 문제가 발생하고 있으며 수요를 자극할 계획은 더 나은 이자율과 더 많은 권한 부여이며 이에 대한 So- 실제 적용 시나리오라고 합니다.

그렇다면 다른 각도에서 생각해보면 지금은 마케팅 단계에 가깝지 않을까요? 가장 중요한 것은 수량입니다.

동진: 민간기관에 코인을 발행할 수 있는 권리는 BTC처럼 화폐 탈국유화의 원형이라 스테이블코인을 잘하고 응용 시나리오를 잘하는 사람이 나올 수 있을 것 같아요.

5.1 기본 상황

2022년 7월 7일 에이브컴퍼니GHO 소개Aave DAO。

오랜 논의 끝에 커뮤니티는 투표를 통해 통과시켰습니다.SnapshotGHO에 녹색 신호를 보냅니다.

첫 번째GHO 개발 업데이트2022년 10월 14일에 게시되었습니다.

두번째GHO 개발 업데이트(테스트넷 버전)2023년 2월 9일에 게시되었습니다.

GHO는 Aave와 유사한 예금을 담보로 사용하여 발행된 과잉 담보 스테이블 코인으로, Aave 예금자에게 더욱 힘을 실어줍니다. **따라서 어떤 의미에서는 MakerDAO와 유사하지만 모든 담보가 대출 요구에 따라 어느 정도 이자를 발생시키는 생산적인 자산이 되기 때문에 더 효율적입니다. 새로운 자산인 GHO는 본질적으로 기존 Aave 프로토콜에 적합합니다. 즉, GHO를 빌린 프로토콜과 상호 작용하는 것은 Aave 풀의 다른 자산과 상호 작용하는 것과 유사합니다.

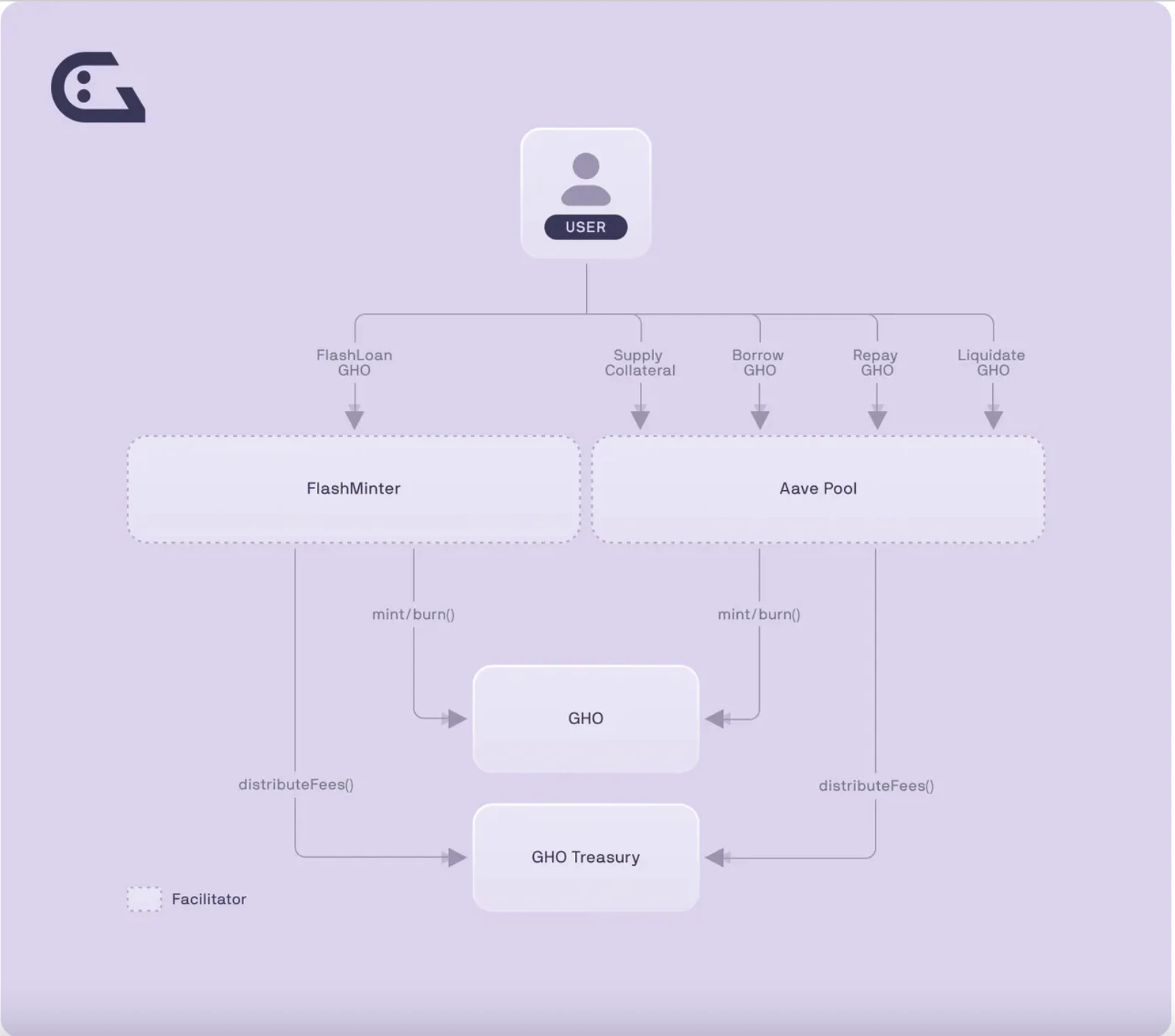

GHO 모델에서는 빌린 GHO에 대해 지불된 이자의 100%가 Aave DAO에 귀속됩니다. GHO의 수요에 따라 이는 잠재적으로 Aave DAO에 상당한 수익을 가져올 수 있습니다. 게다가,FlashMint모듈은 또한 거래 수수료를 통해 수익을 창출합니다.

몇 가지 기본 정보:

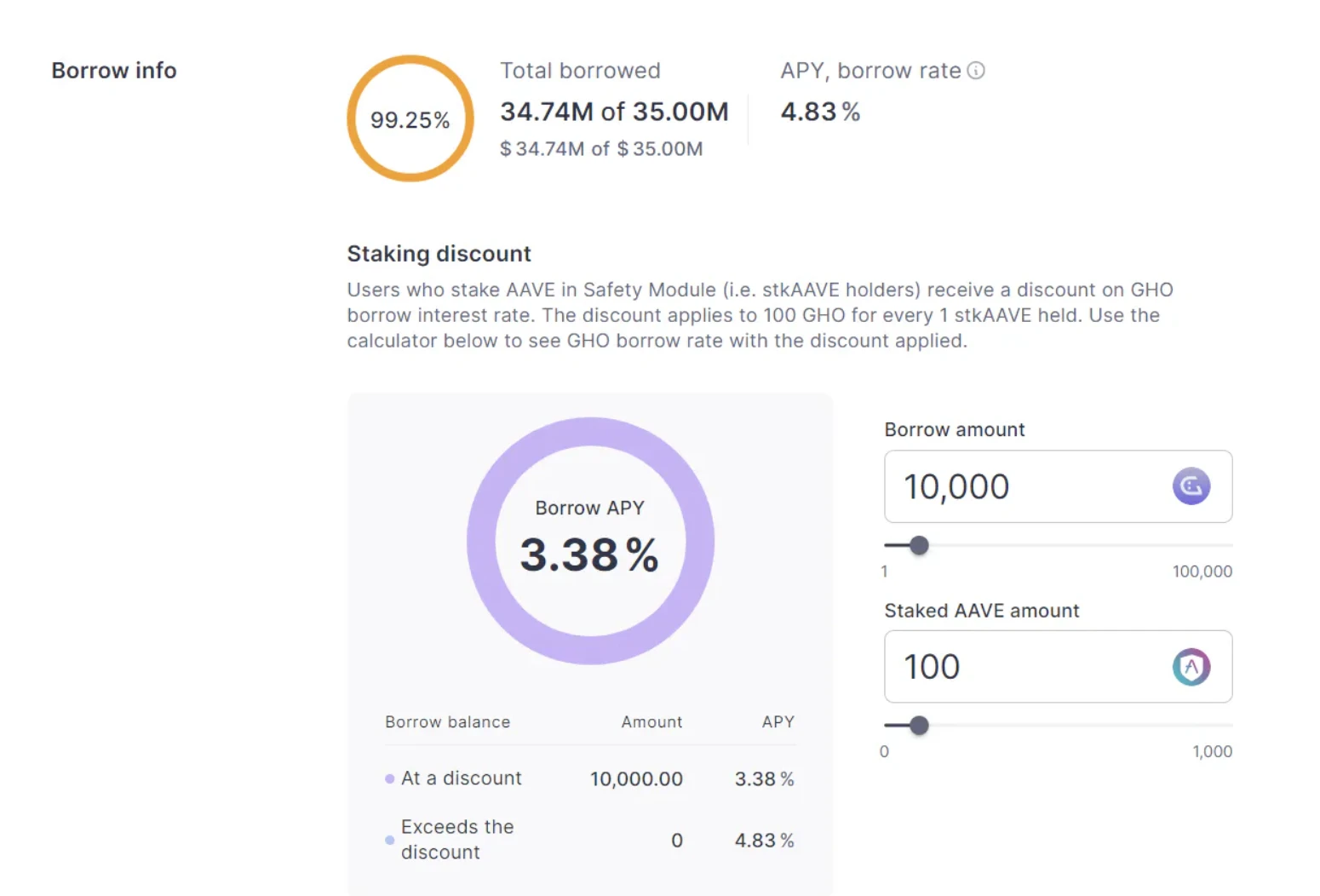

Aave를 스테이킹하면 1 stkAave마다 100 GHO 할인에 해당하며 APY는 30% 할인을 통해 4.83%에서 3.38%로 변경됩니다.

현재 총 발행량은 3,500만개이며, 대출된 금액은 3,474만개입니다.

현재 GHO의 금리 전략은 안정적인 유동성 비율보다는 DAO의 투표에 의해 결정된다는 점에 주목할 필요가 있다.

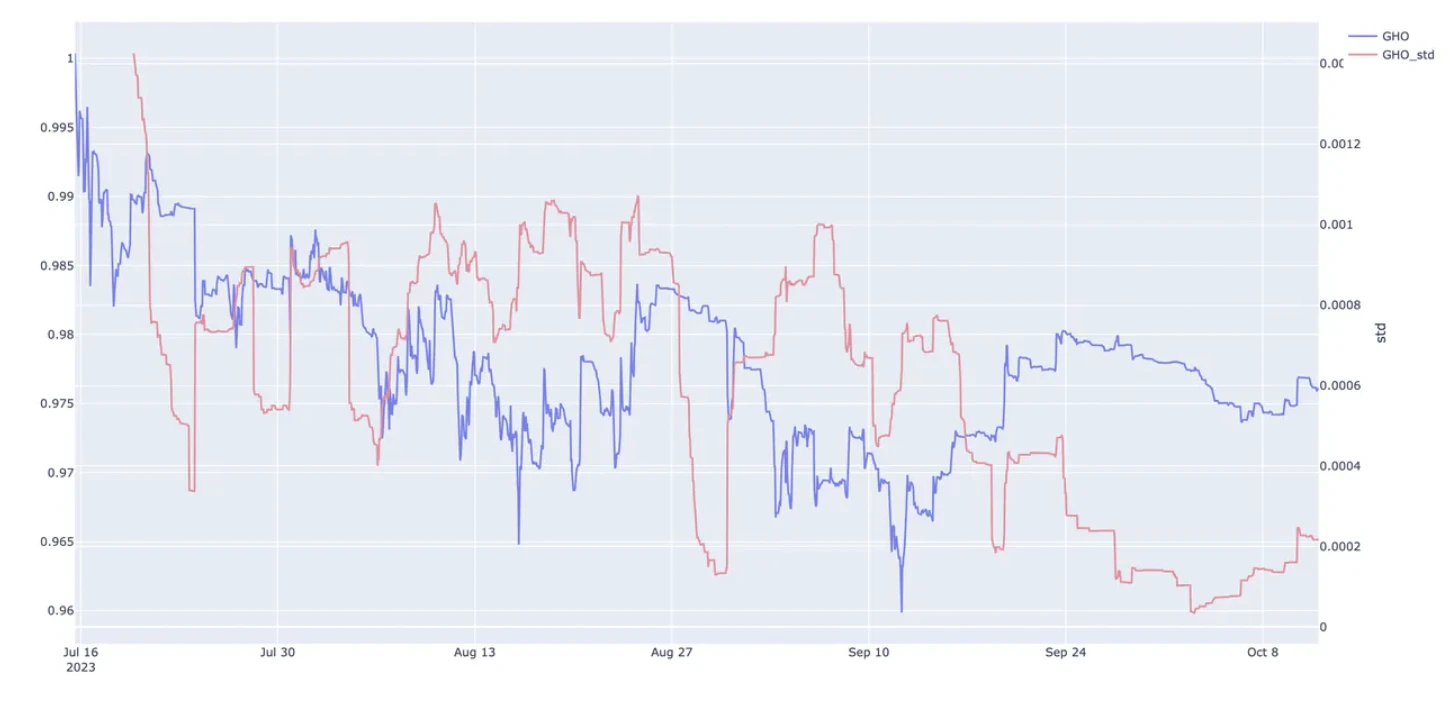

GHO는 꾸준한 디커플링 상태에 있었습니다.

이미지 출처:https://www.coingecko.com/en/coins/gho

담보 제공 –> GHO 차입 –> GHO 부채 상환

GHO는 코디네이터에 의해 생성(발행)되거나 상환(파기)됩니다. GHO는 자산 공급이 발행될 GHO의 가치를 초과할 때 발행됩니다. GHO는 돈을 빌릴 때 이자를 발생시키도록 설계되었습니다. 이 이자율은 다음과 같이 결정됩니다.Aave Governance결정하다.

Flash Minting에 대한 추가 정보:

FlashMinting은 차익 거래를 촉진하고 즉각적인 유동성을 제공하며 사용자를 청산하는 기능을 갖기 때문에 GHO에 특히 중요합니다.

FlashMinting은 현재를 제공하기 때문에플래시 대출표준은 동일한 기능을 갖고 있으므로 매우 유사하게 작동합니다(예: 모든 거래는 블록 내에서 완료되어야 하며 수수료를 지불해야 합니다).

이미지 출처:https://docs.gho.xyz/concepts/how-gho-works/

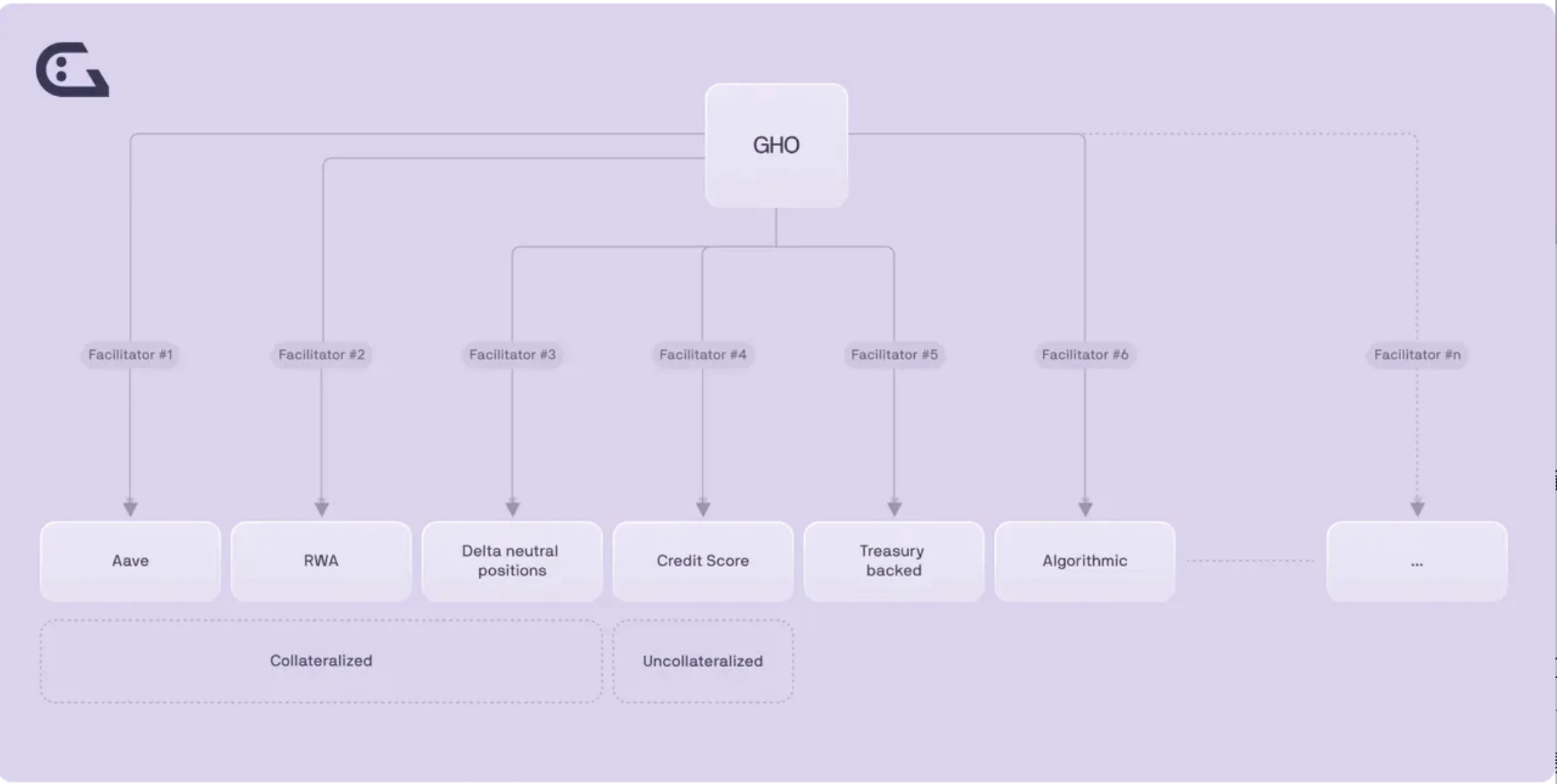

GHO 뒤에 있는 담보를 다양화하기 위해 매우 중요한 역할 촉진자(코디네이터, 촉진자)가 GHO에 도입되었습니다. 새로운 담보에는 Aave, RWA, 신용 점수, 델타 중립 등이 포함됩니다.

서비스 제공업체는 다양한 전략을 통해 무신뢰 방식으로 GHO 토큰을 발행하고 폐기할 수 있습니다. 이러한 전략은 GHO를 통합하기 위해 다양한 전략을 채택할 수 있는 다양한 엔터티에 의해 공식화될 수 있습니다(각 엔터티는 조정자입니다). **Aave DAO는 특정 촉진자가 발행할 수 있는 GHO의 상한선인 지정된 용량의 버킷을 각 촉진자에게 할당합니다. **이 한도는 Aave DAO에 의해 정의되며 변경될 수 있습니다.

5.2 금리 전략

Aave 프로토콜의 다른 자산과 비교할 때 GHO 스마트 계약은 일반적으로 금리에 영향을 미치는 수요 및 공급 역학을 따르지 않습니다.

GHO의 경우 Aave 프로토콜 통합을 위해서는 조정 기관(특히 Aave Governance)이 요율을 관리해야 합니다.확신하는. 이자율은 GHO 공급의 축소 또는 확대 필요성에 따라 이자율을 정적으로 조정하는 Aave Governance에 의해 설정됩니다. 이는 매우 비효율적이고 매우 주관적인 솔루션이며 GHO가 아직 초기 단계에 있으며 규모와 유동성이 아직 동적 금리를 요구하는 단계에 도달하지 않았음을 입증합니다.

금리가 변경되면 거버넌스 제안이 필요합니다. 이 설계는 안정화 메커니즘의 역할을 하며 Aave 프로토콜의 차용 금리 모델의 유연성을 유지합니다. 향후 Aave 거버넌스 커뮤니티가 적절하다고 판단하는 금리 전략을 구현하는 것이 가능할 것입니다.

GHO 가격이 1을 초과합니다.달러

GHO의 시장 가격이 1달러보다 높으면 Aave Governance는 이자율을 낮출 수 있습니다. 낮은 이자율은 더 많은 사용자가 GHO에 액세스하도록 유도할 수 있기 때문입니다.

GHO 가격이 1보다 작습니다.달러

GHO의 시장 가격이 1달러 미만으로 떨어지면 Aave Governance가 이자율을 높일 수 있습니다. 이는 더 많은 사용자가 GHO 포지션을 상환하도록 장려하여 뛰어난 GHO 공급을 줄입니다.

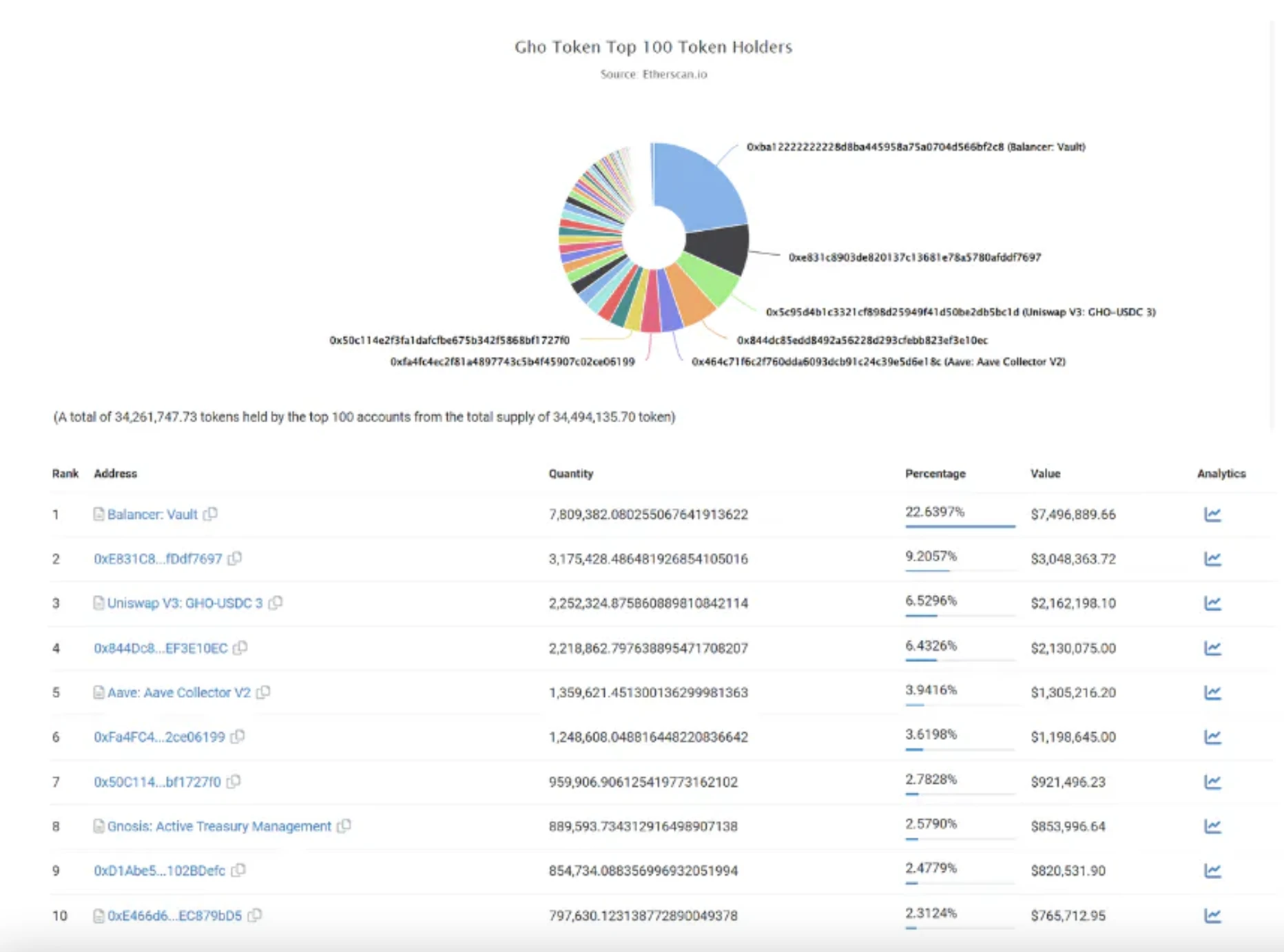

5.3 칩 분배

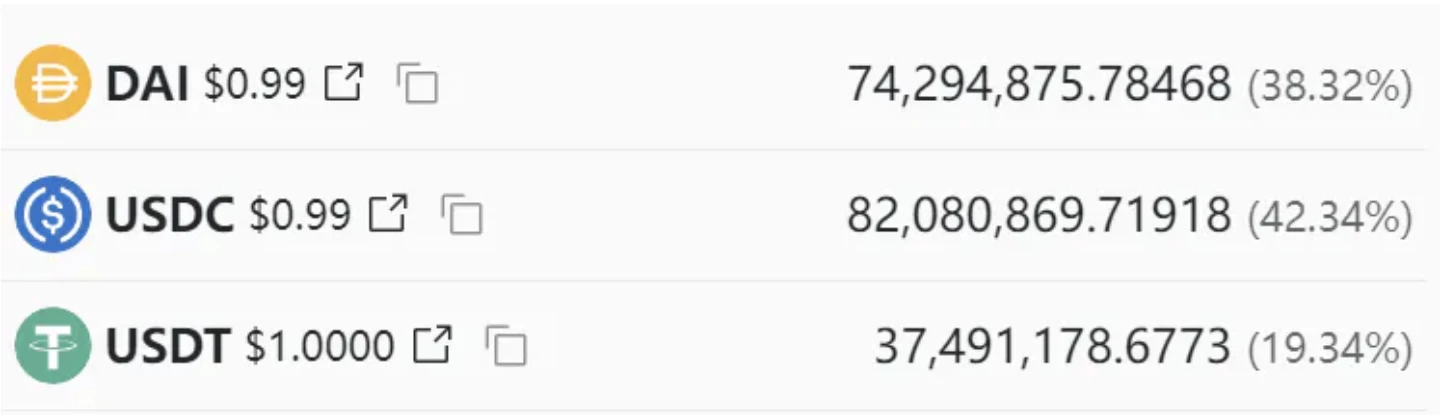

Etherscan에 따르면 GHO는 주로 Balancer 및 Uniswap에 배포됩니다.

데이터 소스: https://etherscan.io/token/tokenholderchart/0x40D16FC0246aD3160Ccc09B8D0D3A2cD28aE6C2f

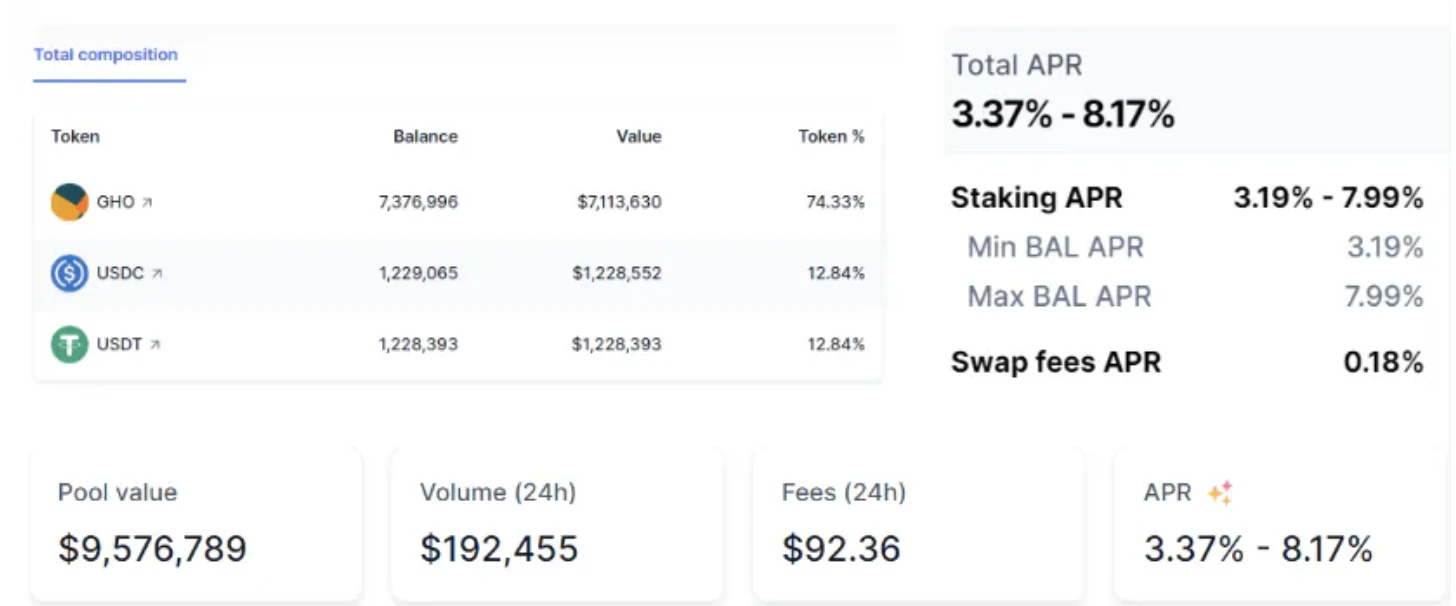

GHO 보유량이 가장 많은 주소는 Balancer의 스테이블코인 유동성 풀에 해당하며, 24시간 거래량은 $192,455이고 거래 수수료는 $92.36입니다. 여기서 GHO의 비율은 74.33%에 달해 기본적으로 사용자가 GHO에 대한 수요가 없음을 나타냅니다.

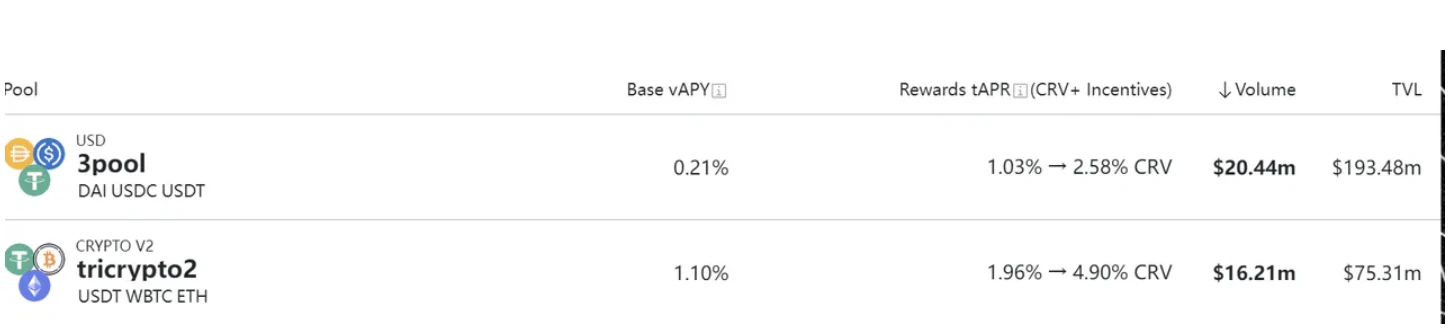

Curve 스테이블코인 유동성 풀의 일일 거래량과 비교해 보면 현재 3개 풀의 1%에 불과합니다.

데이터 소스:https://curve.fi/#/ethereum/pools

그리고 3풀과 트리크립토 2의 비율도 비교해 보세요.

3 pool:

데이터 소스:https://curve.fi/#/ethereum/pools/3pool/deposit

tricrypto 2 :

데이터 소스:https://curve.fi/#/ethereum/pools/tricrypto2/deposit

5.4 AIP – GHO 안정성 및 고정 커뮤니티 계획

제안 세부정보:https://governance.Aave.com/t/temp-check-community-plan-for-gho-stability-and-peg/15252

GHO는 창립 이후 1달러 미만으로 거래되었으며 GHO 부채 및/또는 GHO 상환과 관련된 청산으로 인해 광범위한 마이너스 드리프트와 일부 가격 급등을 보였습니다.

GHO는 분리 문제를 해결하기 위해 노력해 왔으며 다양한 잠재적 솔루션을 제안했습니다.

GHO 부도 차입 금리가 1.5%에서 2.5%로 증가했습니다.

대출 금리 인상

wGHO를 담보로 활성화

GHO 안정성 모듈 생성

그러나 Community Plan for GHO Stability and Peg》이 제안에 대해 이의가 제기되었습니다.

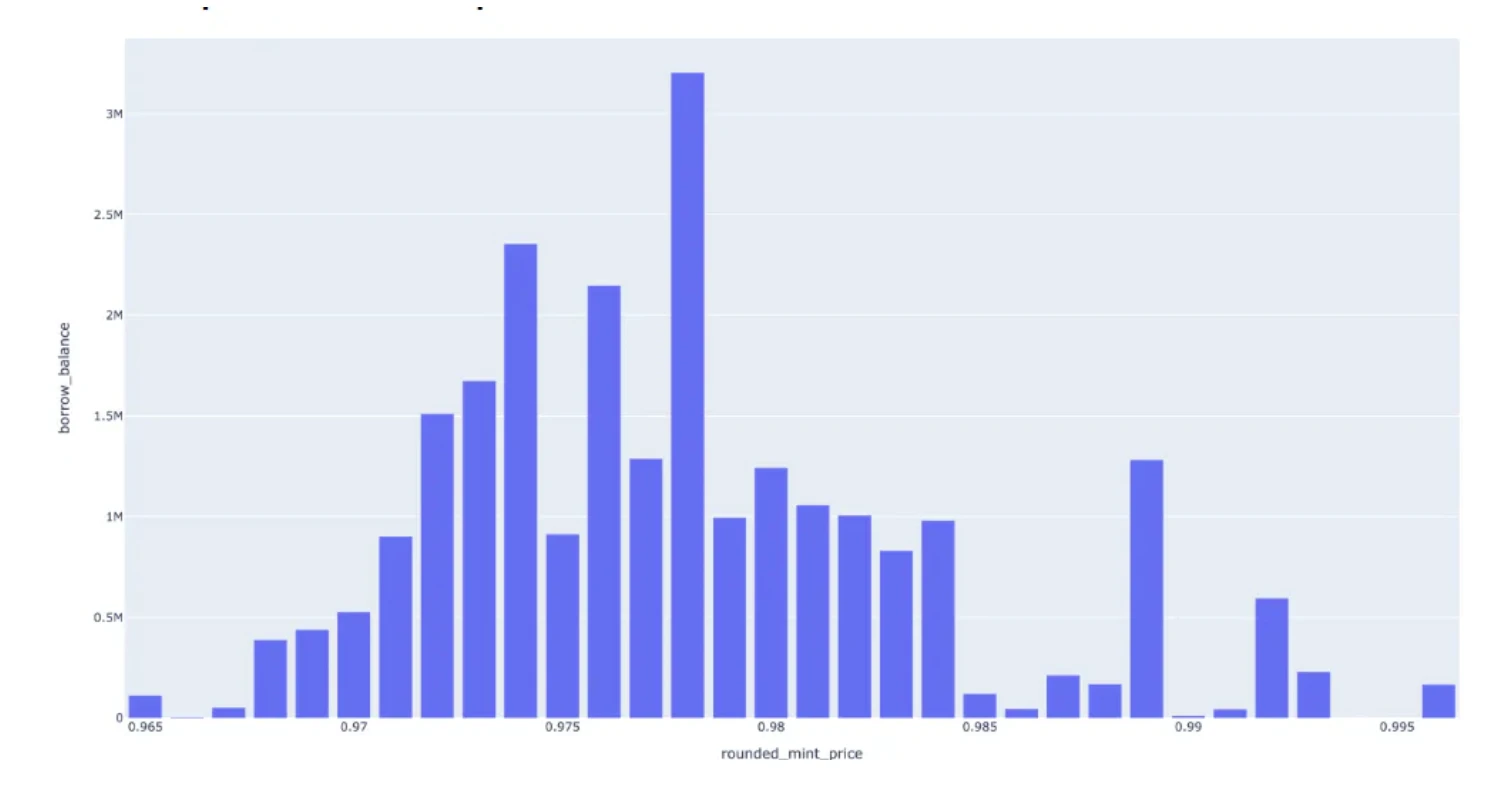

다수의 초기 채굴자들이 빚을 청산하고 GHO 가격 하락으로 이익을 얻었습니다(2023년 말~2008년).

GHO 가격이 0.981이었던 2023년 8월 11일 현재 전체 GHO의 약 절반(약 2,500만 개)이 채굴되었습니다.

2023년 8월 11일에 1,500만 개의 GHO가 발행되었으며 평균 가격은 0.981 이상입니다.

2023년 10월 21일 현재 GHO 발행량은 약 600만 개로, 평균 가격이 0.981을 넘어 대규모 포지션이 청산되었음을 알 수 있습니다.

GHO 현황에 대한 결론

GHO 수요 벡터의 현재 상태를 고려할 때 GHO 채굴자는 두 가지 유형의 사용자로 나눌 수 있습니다. 미래 GHO 가격 < 민트 가격일 때 이익을 추구하는 GHO 공매도와 DEX에서 GHO를 LP로 주조하는 GHO LPer입니다. 둘 다 GHO에 매도 압력을 가할 것입니다.

GHO 공매도 시장에서는 발행된 GHO를 판매합니다.

LP는 GHO를 발행하고 GHO의 절반을 USDC에 판매함으로써 양방향 유동성 포지션을 취할 수 있으며 이에 따라 GHO 판매 압력이 발생합니다.

이는 다음과 같은 일이 발생할 수 있음을 나타냅니다.

계획된 대출 금리의 50 베이시스 포인트 인상은 일부 사용자가 GHO, 일부 패시브 LPer 및 일부 공매도를 상환하도록 장려할 것입니다.

GHO 상환으로 인해 GHO 가격 회복이 잠시 시작됩니다.

새로운 GHO 공매도는 시장 판매를 위해 더 높은 가격으로 GHO를 발행하고, 거래량 증가와 높은 수수료로 인해 GHO를 발행할 수 있는 새로운 GHO LP 기회

(3)에서 사용자가 유입되면 가격 하락이 다시 시작될 수 있습니다.

GHO 가격은 차입계획당 (0.995, 1.005) 이상으로 유지되어 금리인상 권고가 나오고 있습니다.

따라서 (4)에 대응하기 위한 유기적 수요와 구매 압력이 없으면 위의 순서가 순환하고 반복될 수 있으며, 결과적으로 다시 고정할 필요 없이 GHO 공급(민트의 추가 비용)이 감소할 수 있습니다. **궁극적으로 차입 금리가 기본 금리(예: Maker DSR)를 초과하거나 차입 금리가 유동성 제공으로 인한 예상 수수료 수입을 초과하면 민트 동작이 변경될 수 있습니다.

해결책

PSM과 유사하게 GHO를 스테이킹하면 이자가 발생하며, 이자 비용은 청산 수수료의 일부로 제공되어 유휴 자산을 이자 발생 자산으로 전환합니다.

WETH/USDC/USDT 등의 차입 금리를 낮추도록 GHO에 약속

5.5 왜 자신만의 스테이블 코인을 출시해야 합니까? 기존 스테이블코인에 비해 어떤 장점이 있나요?

GHO는 현재 CrvUSD와 비슷한 시기에 출시되었지만 개발 전략은 여전히 상대적으로 엄격합니다.

이론적으로 Aave는 Aave V3 및 V2의 모든 기능을 자체 스테이블코인 대출에 적용할 수 있습니다.

Dai와 마찬가지로 Defi Lego는 안정적인 통화 시스템에 통합될 수 있으며, 이는 상상력의 여지가 많고 레버리지와 자본 효율성을 높입니다. 그러나 이에 상응하는 위험도 감수해야 합니다.

담보 보호를 위한 수익률 및 담보 스왑

플래시 민트 차익거래

stkAave 보유자 더 나은 이자율

모든 이자 수입은 DAO에 직접 지급되어 추가 수입을 제공하며, 이는 향후 Aave 보유자에게 분배될 수 있습니다.

Curve는 당시 Llama의 청산 알고리즘을 출시했는데, 이는 향후 GHO에서도 배울 가치가 있습니다.

crvUSD가 경쟁사와 차별화되는 점은 LLAMA라는 대출 및 차변 정산 알고리즘입니다. 프로젝트 백서에 명시된 바와 같이 이 혁신은 암호화폐 가격 변동에 대응하여 사용자 담보의 균형을 지속적으로 재조정합니다.

청산을 위한 Lending-Liquidating AMM 알고리즘(LLAMMA). **LLAMMA는 전통적인 스테이블코인 청산 방법과 비교하여 부분 청산에 고정 가격 범위를 사용하므로 완전 청산 위험을 피합니다. **이는 가격 변동으로 인해 사용자가 직면하는 위험을 줄이고 사용자에게 더 나은 자산 보호를 제공합니다.

간단히 말해서, 전통적인 부채담보포지션(CDP)은 명확한 청산 가격으로 운영되며, 담보 가치가 해당 임계값 아래로 떨어지면 담보가 청산됩니다. 이와는 대조적으로 LLAMA 알고리즘은 담보를 지속적으로 조정하는 동적 시스템입니다. 실제로 담보 가격이 떨어지면 알고리즘이 자동으로 담보의 일부를 빌린 자산으로 교환해 변동성이 큰 시장 상황에서도 균형 잡힌 포지션을 보장합니다. 이는 스테이블코인 공간에서 담보를 관리하는 방식의 근본적인 변화를 나타냅니다.

이 알고리즘은 사용자 담보에 지속적으로 추가 유동성을 제공하고 더 많은 수수료를 생성할 수 있습니다.

6.Aave Arc

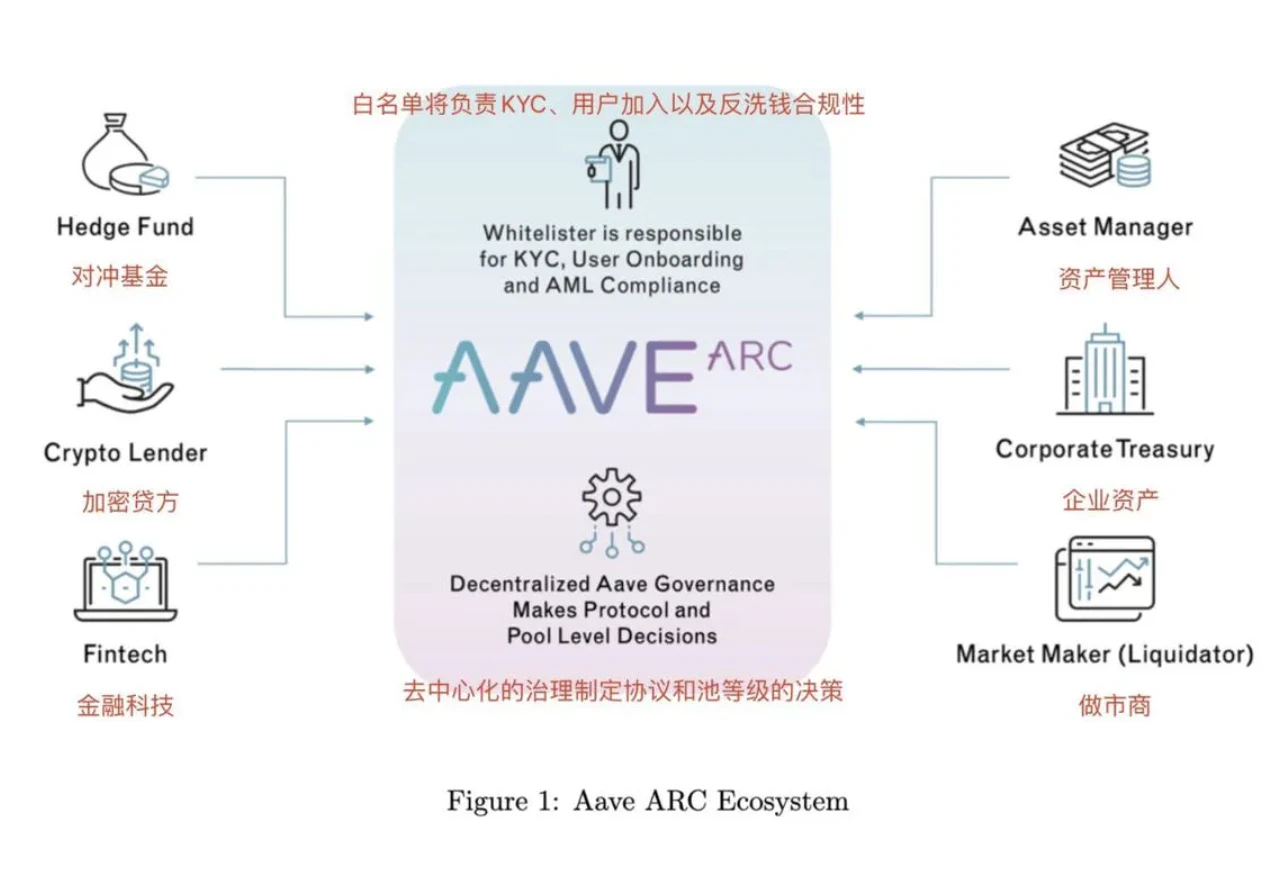

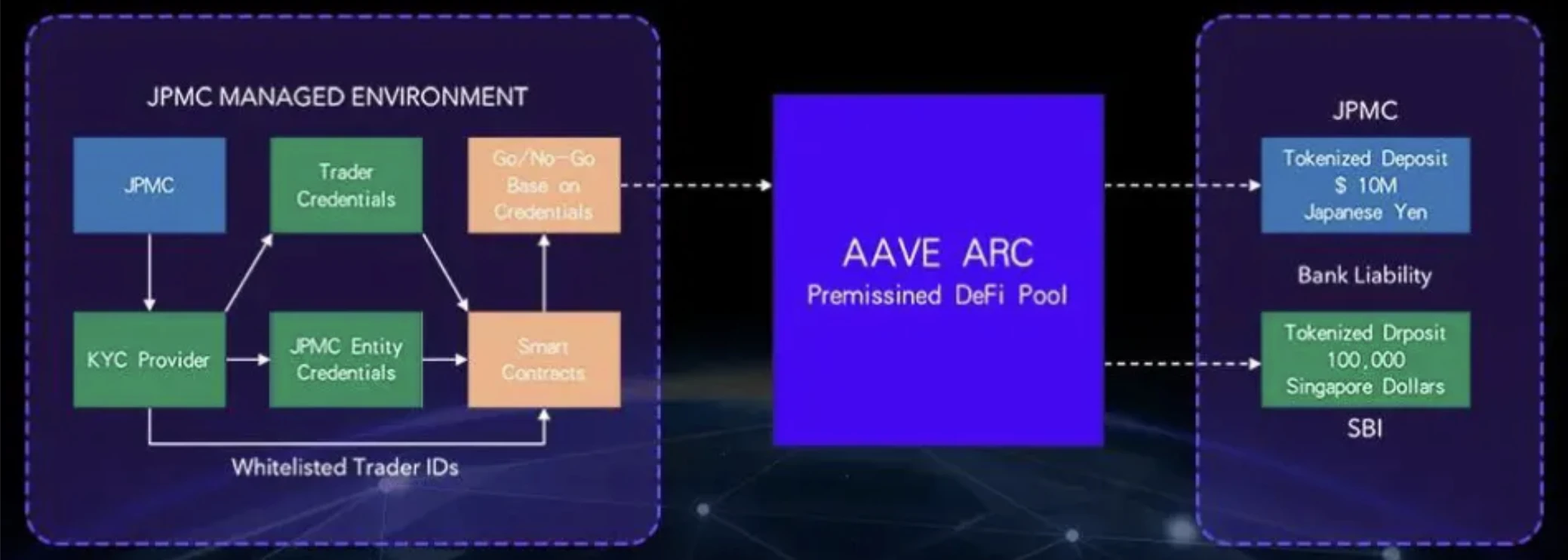

Aave Arc는 엄격한 규제 요구 사항에 직면한 기관 투자자에게 제한된 기능을 갖춘 DeFi 프로토콜을 제공하는 것을 목표로 합니다. Arc는 KYC 절차를 통과한 참가자만이 대출 기관 및 대출 기관에 접근할 수 있는 개인 자금 풀을 제공할 것입니다.

다음은 Aave ARC의 경제 시스템을 도식화한 것으로, Aave Arc는 Aave Governance에 의해 완전한 탈중앙화 및 관리를 지향합니다. Aave 프로토콜 거버넌스는 Aave Arc에서 기관 및 회사의 KYC 및 화이트리스트를 지정하거나 제거할 수 있습니다.

Aave는 감독을 수용하는 데 있어서 예상보다 훨씬 더 나빴습니다. 한두 회사가 이를 시도한 후(JP Morgan?) 꽤 빨리 정리된 것 같습니다.

데이터 소스: https://defillama.com/protocol/aave-arc

여기서 진행이 완료되었습니다.